Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35305 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35305 nr. 3 |

Inhoudsopgave

|

I. |

ALGEMEEN DEEL |

1 |

|

1. |

Inleiding |

1 |

|

2. |

Vormgeving |

2 |

|

2.1 |

Geen uitzondering voor bedrijven met reële aanwezigheid |

2 |

|

2.2 |

Samenloop aftrekbeperkingen vennootschapsbelasting |

3 |

|

2.3 |

Gelieerdheid |

3 |

|

2.4 |

Laagbelastende jurisdictie |

4 |

|

2.5 |

Belastingplicht bij rechtstreekse betalingen |

5 |

|

2.6 |

Belastingplicht in misbruiksituaties |

7 |

|

2.7 |

Heffingsgrondslag |

9 |

|

2.8 |

Wijze van heffing en tarief |

9 |

|

3. |

Verdere maatregelen |

10 |

|

4. |

Budgettaire aspecten |

11 |

|

5. |

EU-aspecten |

11 |

|

6. |

Effecten op ontwikkelingslanden |

11 |

|

7. |

Gevolgen voor bedrijfsleven |

12 |

|

8. |

Uitvoeringskosten Belastingdienst |

12 |

|

9. |

Doelmatigheid en doeltreffendheid, monitoring en evaluatie |

12 |

|

10. |

Advies en consultatie |

13 |

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

14 |

Om te voorkomen dat Nederland nog langer wordt gebruikt als toegangspoort naar laagbelastende jurisdicties en om het risico van belastingontwijking door het verschuiven van de (Nederlandse) belastinggrondslag naar laagbelastende jurisdicties te verkleinen, stelt het kabinet voor om per 2021 een conditionele bronbelasting (hierna: bronbelasting) op rente- en royaltybetalingen naar laagbelastende jurisdicties en in misbruiksituaties in te voeren.

Nederland is een handelsland met een open economie. De buitenlandse markt is van groot belang voor Nederlandse bedrijven. Het Nederlandse belastingstelsel weerspiegelt die internationale oriëntatie van de Nederlandse economie. Zo is het Nederlandse stelsel erop ingericht om dubbele belastingheffing over ondernemingswinsten van internationaal opererende bedrijven zoveel mogelijk te voorkomen. De keerzijde van dit internationaal georiënteerde belastingstelsel is dat Nederland daarmee onbedoeld ook aantrekkelijk is geworden voor structuren waarmee belasting wordt ontweken. Dit is schadelijk voor de belastingmoraal, voor het internationale aanzien van Nederland en daarmee voor het investeringsklimaat. Het is daarom een beleidsspeerpunt van het kabinet om niet enkel belastingontduiking, maar tevens belastingontwijking aan te pakken.1

Door het uitgebreide Nederlandse verdragennetwerk en de afwezigheid van een bronbelasting op uitgaande rente- en royaltybetalingen is het Nederlandse belastingstelsel ontvankelijk voor structuren die gericht zijn op het voorkomen van buitenlandse (bron)belasting. Uit onderzoek van SEO Economisch Onderzoek blijkt dan ook dat Nederland in toenemende mate fungeert als toegangspoort naar laagbelastende jurisdicties.2 Jaarlijks gaat er via in Nederland gevestigde bijzondere financiële instellingen naar schatting € 22 miljard aan fiscaal relevante financiële stromen naar laagbelastende jurisdicties.

De voorgestelde bronbelasting richt zich tegen de hiervoor genoemde mogelijkheden om belasting te ontwijken. Kort gezegd zal deze bronbelasting van toepassing zijn bij een rente- of royaltybetaling door een in Nederland gevestigd lichaam aan een in een laagbelastende jurisdictie gevestigd gelieerd lichaam en in misbruiksituaties. Met deze stap neemt het kabinet afscheid van het uitgangspunt dat Nederland geen bronbelasting heft op uitgaande rente- en royaltybetalingen.3 Daarbij heeft het kabinet een balans gezocht tussen het bestrijden van belastingontwijking enerzijds en het ten behoeve van het investeringsklimaat niet onnodig belemmeren van kapitaalstromen anderzijds.

Het kabinet kiest ervoor dat reële aanwezigheid in Nederland van het betalende lichaam, dan wel in de laagbelastende jurisdictie bij het ontvangende lichaam dat gerechtigd is tot de voordelen (hierna: voordeelgerechtigde), niet relevant is voor de toepassing van de bronbelasting. Hier is bewust voor gekozen, aangezien Nederland door zijn internationaal georiënteerde belastingstelsel niet uitsluitend voor bedrijven zonder reële aanwezigheid in Nederland (in het spraakgebruik ook wel brievenbusfirma’s genoemd), maar ook voor bedrijven met reële aanwezigheid in Nederland kan fungeren als de toegangspoort naar laagbelastende jurisdicties. Bovendien is de bronbelasting niet alleen gericht op het tegengaan van deze doorstroom via Nederland naar laagbelastende jurisdicties, maar ook op het verkleinen van het risico van belastingontwijking door het verschuiven van de (Nederlandse) belastinggrondslag naar deze jurisdicties.4 Een maatregel die alleen zou aansluiten bij de moeilijk af te bakenen brievenbusfirma’s zou minder effectief zijn. In dat geval zouden belastingbesparende structuren met laagbelastende jurisdicties voor bedrijven met voldoende reële activiteiten in Nederland immers onverminderd fiscaal aantrekkelijk blijven.5

Gezien het prohibitieve karakter van de bronbelasting is tevens geen uitzondering opgenomen in de bronbelasting voor gevallen waarin de betreffende rente- of royaltybetaling ook wordt geraakt door een bestaande of toekomstige aftrekbeperking in de vennootschapsbelasting.6

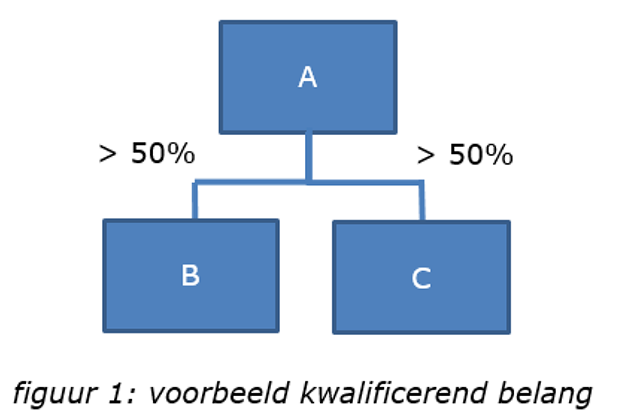

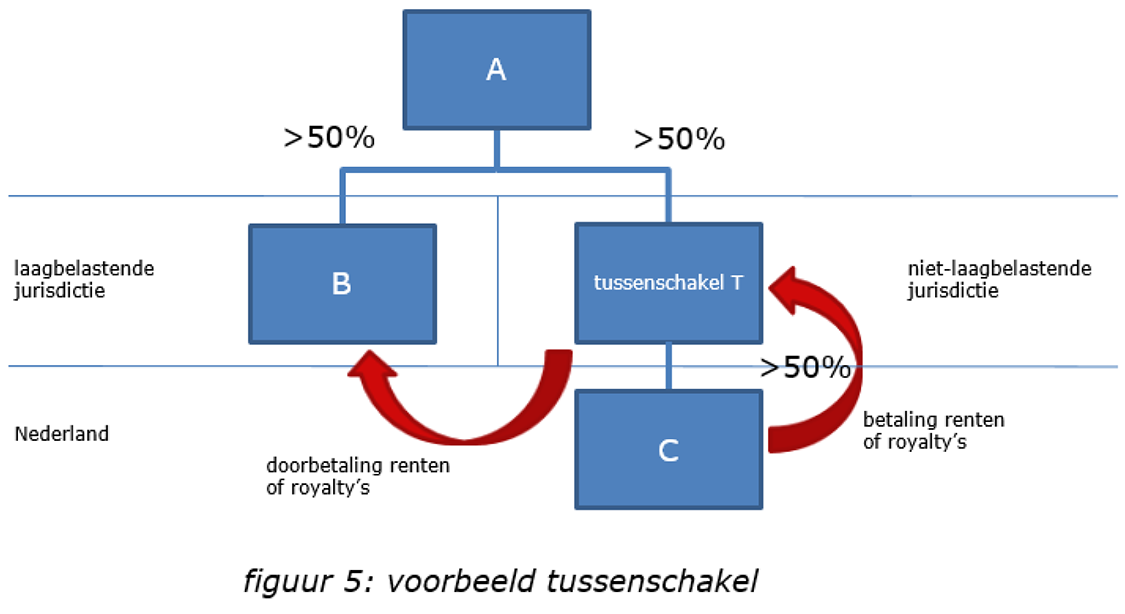

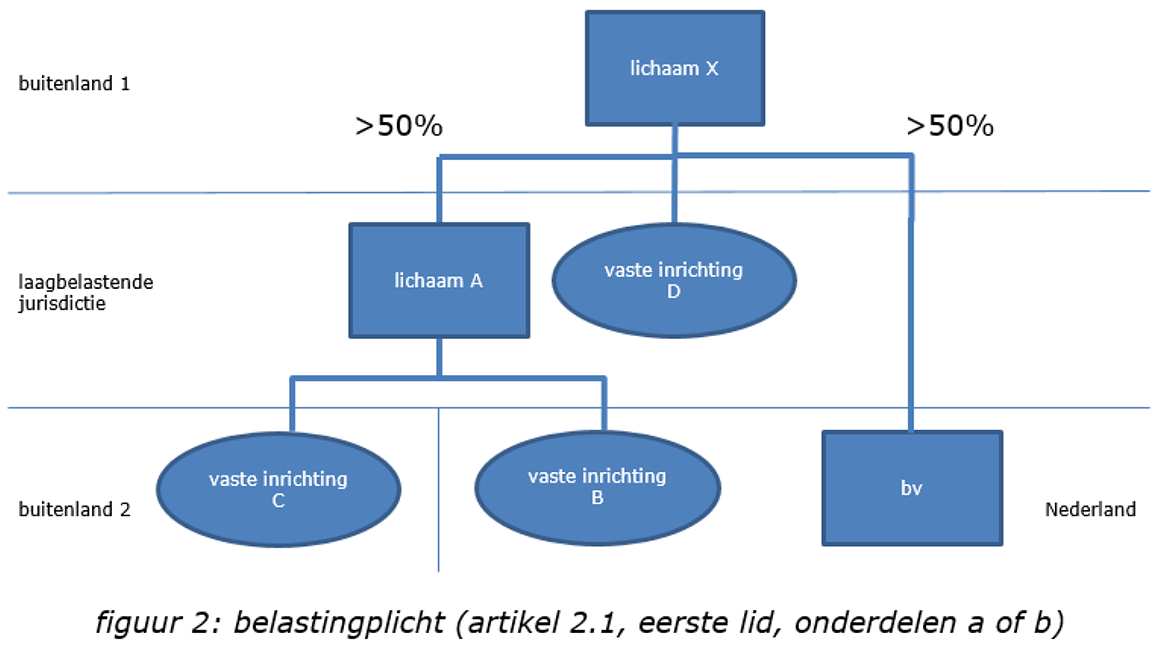

Voorgesteld wordt om de bronbelasting alleen van toepassing te laten zijn op rente- en royaltybetalingen aan gelieerde lichamen. Er is sprake van gelieerdheid, indien het voordeelgerechtigde lichaam een kwalificerend belang heeft in het betalende lichaam of als het betalende lichaam een kwalificerend belang heeft in het voordeelgerechtigde lichaam. Ook is sprake van gelieerdheid als een derde een kwalificerend belang heeft in zowel het voordeelgerechtigde lichaam als het betalende lichaam. Van een kwalificerend belang is sprake als er direct of indirect een zodanige invloed op de besluitvorming kan worden uitgeoefend dat daarmee de activiteiten van het andere lichaam kunnen worden bepaald. Daarvan zal in ieder geval sprake zijn indien het belang meer dan 50% van de statutaire stemrechten vertegenwoordigt. Door middel van onderstaand voorbeeld wordt geïllustreerd wanneer er sprake is van een kwalificerend belang.

A heeft een kwalificerend belang in B. Voorts heeft A een kwalificerend belang in C. B en C zijn aan elkaar gelieerd, aangezien A een kwalificerend belang heeft in zowel B als C. Doordat A, B en C aan elkaar gelieerd zijn, vallen onderlinge rente- en royaltybetalingen in beginsel onder de reikwijdte van de bronbelasting.

Er kan ook sprake zijn van gelieerdheid als een voordeelgerechtigde, een betalend lichaam of een derde weliswaar zelf geen kwalificerend belang heeft, maar behoort tot een zogenoemde samenwerkende groep en die groep gezamenlijk een kwalificerend belang heeft. Het criterium voor gelieerdheid is ontleend aan jurisprudentie van het Hof van Justitie van de Europese Unie (HvJ EU).7 Door aan te sluiten bij dit door het HvJ EU ontwikkelde criterium, valt de bronbelasting volgens de jurisprudentie van het HvJ EU onder de reikwijdte van de vrijheid van vestiging. Indien de bronbelasting ook van toepassing zou zijn in niet-gelieerde verhoudingen of indien voor een criterium zou worden gekozen waarbij eerder sprake is van gelieerdheid dan thans voorgesteld, zou de bronbelasting naar alle waarschijnlijkheid onder de reikwijdte van de vrijheid van kapitaalverkeer vallen. Het recht van de Europese Unie (EU) zou in dat laatste geval de mogelijkheden om bronbelasting te heffen aanzienlijk beperken. Dat komt omdat de vrijheid van kapitaalverkeer, anders dan de vrijheid van vestiging, ook ten aanzien van derde landen geldt, waardoor het – kort gezegd – niet toegestaan is om een rente- of royaltybetaling aan een lichaam in een laagbelastende jurisdictie nadeliger te behandelen dan een dergelijke betaling aan een in Nederland gevestigd lichaam. Hierdoor zou, anders dan bij de insteek van het kabinet, een rente- of royaltybetaling aan een lichaam gevestigd in een laagbelastende jurisdictie niet meer te allen tijde onder de reikwijdte van de bronbelasting vallen. Door aan te sluiten bij voornoemd criterium van gelieerdheid kan een zo effectief mogelijke bronbelasting voor betalingen aan ontvangers in laagbelastende jurisdicties worden vormgegeven.8

Overeenkomstig de daarvoor bij de toepassing van de aanvullende Controlled Foreign Company (CFC)-maatregel in de vennootschapsbelasting gekozen definitie wordt onder laagbelastende jurisdictie verstaan een bij ministeriële regeling aangewezen jurisdictie die lichamen niet of naar een tarief van minder dan 9% onderwerpt aan een belasting naar de winst of die is opgenomen op de EU-lijst van niet-coöperatieve rechtsgebieden voor belastingdoeleinden. Bij de tariefseis gaat het om het algemeen geldende statutaire tarief over ondernemingswinsten. Niet noodzakelijk is dat deze belasting naar de winst in een jurisdictie op het hoogste overheidsniveau wordt geheven; een winstbelasting geheven door een lagere overheid kwalificeert eveneens. Voor de beoordeling van het niveau van winstbelasting is uitsluitend de wettelijke peildatum van 1 oktober in het jaar voorafgaand aan het heffingstijdvak relevant. Eventuele voorgenomen wijzigingen in de lijst worden tot en met 2021 jaarlijks geconsulteerd, zodat in de praktijk aanwezige kennis over eventuele ontwikkelingen in andere staten kan worden benut.9 Wat betreft de EU-lijst van niet-coöperatieve rechtsgebieden voor belastingdoeleinden zal gebruik worden gemaakt van de meest recente lijst die geldt kort voor aanvang van het heffingstijdvak.

Het kan voorkomen dat jurisdicties in relatie waarmee een verdrag ter voorkoming van dubbele belasting (hierna: verdrag) van kracht is, op de bij ministeriële regeling vast te stellen lijst zijn of worden opgenomen. In het geval van een reeds bestaand verdrag hebben Nederland en de betreffende verdragspartner bij het sluiten van het verdrag geen rekening kunnen houden met de voorgestelde bronbelasting op rente- en royaltybetalingen. Om Nederland en verdragspartners de kans te geven om onderhandelingen te starten voordat de positie van belastingplichtigen verandert, is in het wetsvoorstel een bepaling opgenomen die regelt dat betalingen aan in verdragsstaten gevestigde gelieerde lichamen niet eerder aan de heffing van de bronbelasting zullen worden onderworpen dan nadat drie kalenderjaren zijn verstreken na de eerste aanwijzing bij voornoemde ministeriële regeling van die verdragsstaat voor de toepassing van de bronbelasting (driejaarstermijn voor eerste toepassing). Er is voor een termijn van drie kalenderjaren gekozen, omdat dit naar de mening van het kabinet een redelijke termijn is om verdragsonderhandelingen op te starten en om ten minste een beeld te krijgen van de mogelijkheden om het verdrag naar tevredenheid aan te passen. Een langere termijn zou het risico met zich brengen dat onderhandelingen minder snel van start gaan of in eerste instantie, van de zijde van de verdragspartner, te vrijblijvend worden gevoerd.

De Nederlandse inzet bij de onderhandelingen met de landen op de lijst is het volledig kunnen effectueren van de bronbelasting met dien verstande dat, onder voorwaarden, kan worden overgegaan tot een gereduceerd bronbelastingtarief. In de Fiscale Beleidsagenda 2019 is aangekondigd dat in de loop van dit jaar een brief naar de Kamer wordt gestuurd over het fiscale verdragsbeleid.10 In die brief zal ook nader worden ingegaan op de voorwaarden.

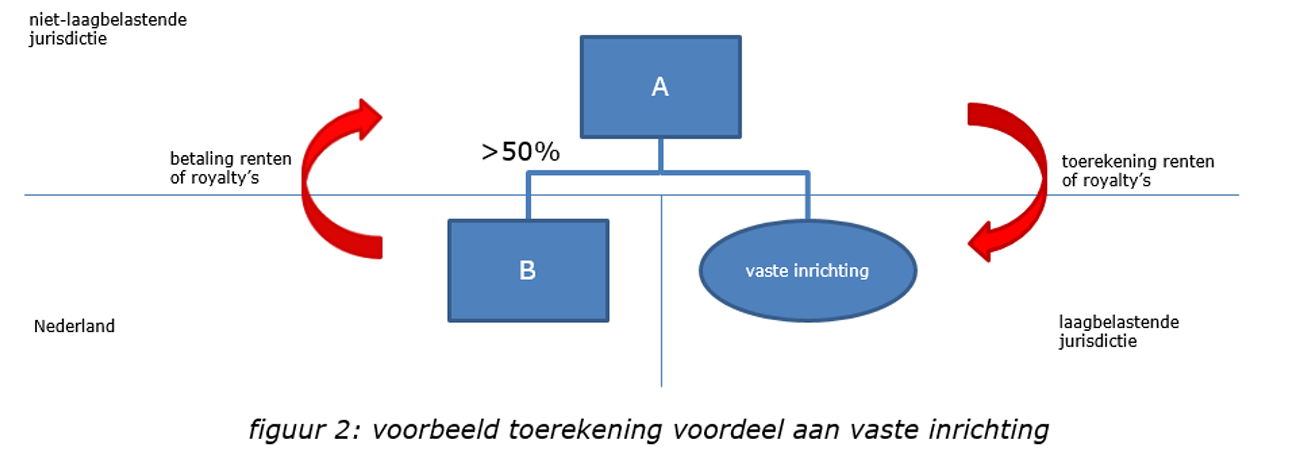

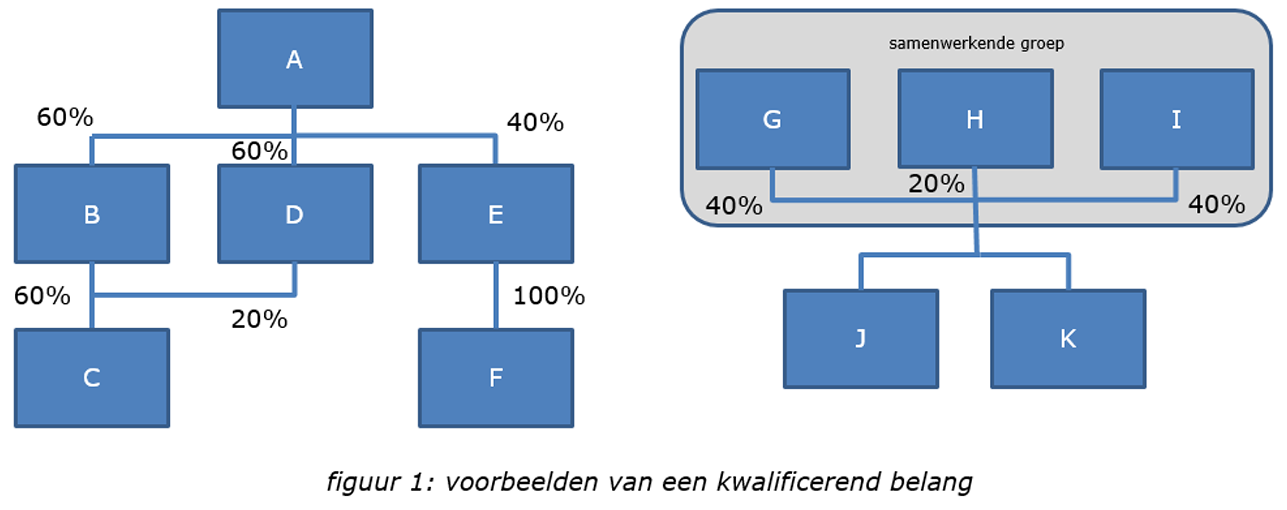

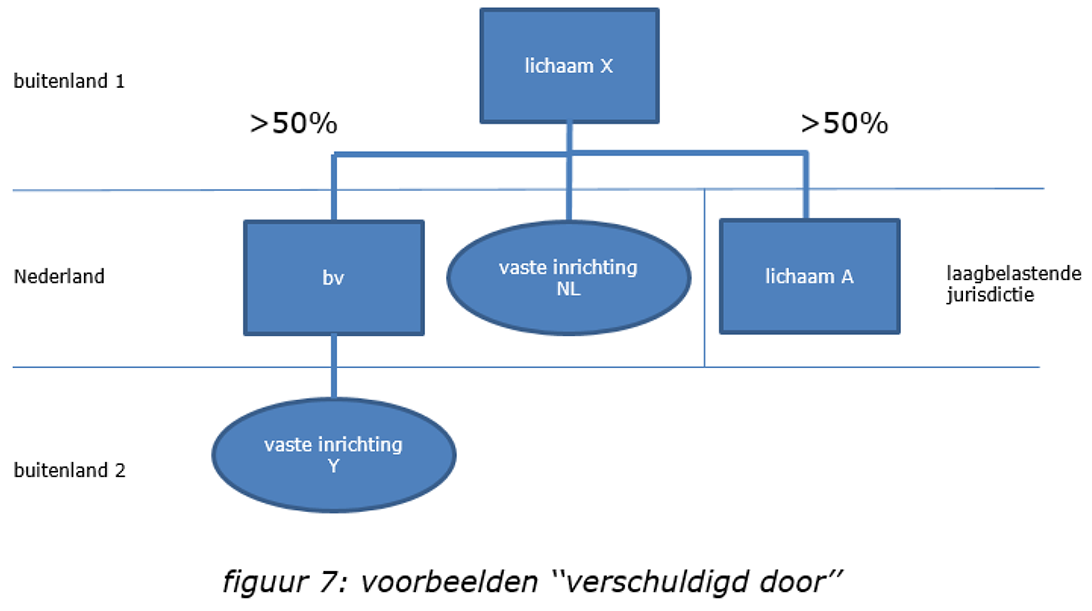

De bronbelasting richt zich primair op rechtstreekse betalingen aan gelieerde lichamen gevestigd in een laagbelastende jurisdictie. Dit betreft zowel rente- en royaltybetalingen door lichamen die zijn gevestigd in Nederland als door lichamen die niet in Nederland zijn gevestigd, maar waarbij die rente- en royaltybetalingen toerekenbaar zijn aan een vaste inrichting in Nederland. Daarnaast zijn er nog enkele situaties die dusdanig vergelijkbaar zijn met een rente- of royaltybetaling aan een lichaam gevestigd in een laagbelastende jurisdictie, dat de bronbelasting ook in deze situaties verschuldigd zal zijn.

Allereerst de situatie waarin de voordeelgerechtigde van de renten of royalty’s niet is gevestigd in een laagbelastende jurisdictie, maar de rente- en royaltybetalingen worden toegerekend aan een vaste inrichting van die voordeelgerechtigde in een laagbelastende jurisdictie (zie figuur 2 hierna).

Het kabinet acht bovenstaande situatie dermate vergelijkbaar met een betaling aan een lichaam in een laagbelastende jurisdictie, dat wordt voorgesteld om ook deze betalingen te belasten met bronbelasting.

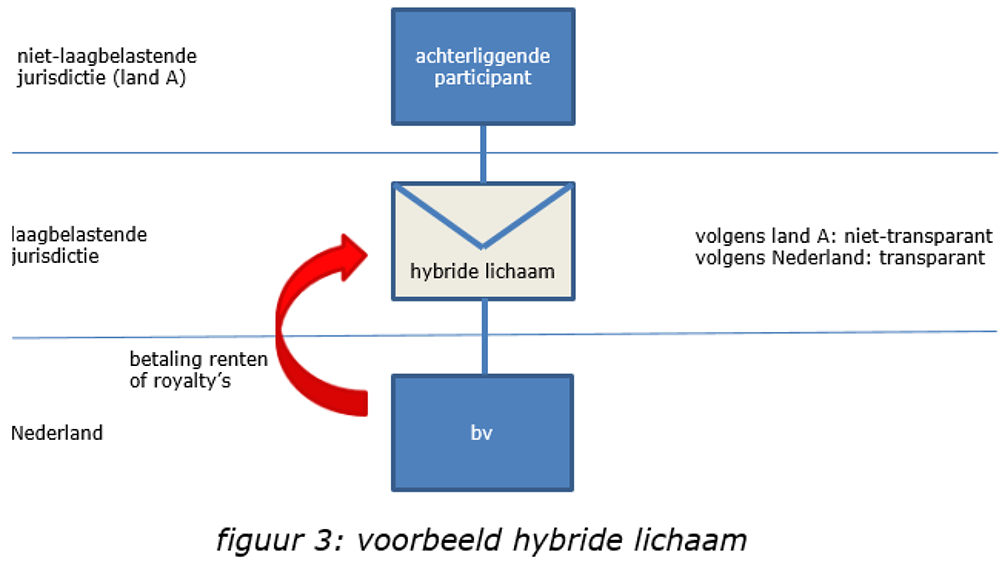

Ook een rente- of royaltybetaling aan een hybride lichaam kan in grote mate vergelijkbaar zijn met een betaling aan een lichaam in een laagbelastende jurisdictie. Dit betreft bijvoorbeeld de situatie dat de voordeelgerechtigde is gevestigd in een laagbelastende jurisdictie, maar deze voordeelgerechtigde vanuit Nederlands perspectief als transparant wordt beschouwd en vanuit het perspectief van het land waar de achterliggende participant van de voordeelgerechtigde als niet-transparant wordt beschouwd (zie figuur 3 hierna).

Indien dit hybride lichaam vanuit een Nederlands perspectief als transparant wordt beschouwd voor belastingdoeleinden is er voor de Nederlandse bronbelasting in principe sprake van een rechtstreekse betaling aan de achterliggende participant in land A. Aangezien deze achterliggende participant niet is gevestigd in een laagbelastende jurisdictie, is in beginsel geen bronbelasting verschuldigd. Als het hybride lichaam echter vanuit het perspectief van land A als niet-transparant wordt beschouwd voor belastingdoeleinden, wordt de rente- of royaltybetaling niet in die jurisdictie in het inkomen begrepen. Hierdoor zou zonder nadere regeling geen bronbelasting zijn verschuldigd op een betaling aan een hybride lichaam dat is gevestigd in een laagbelastende jurisdictie.

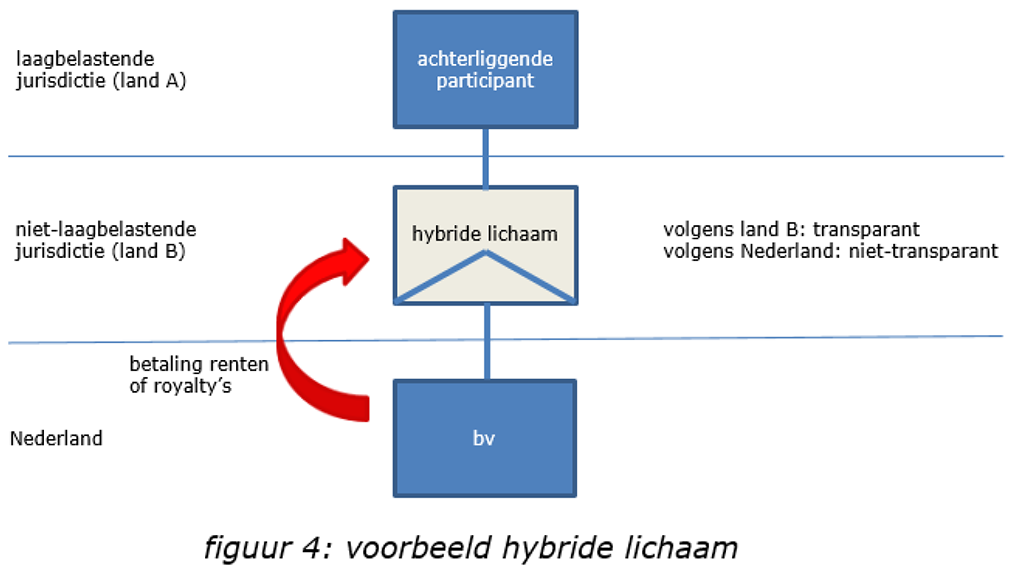

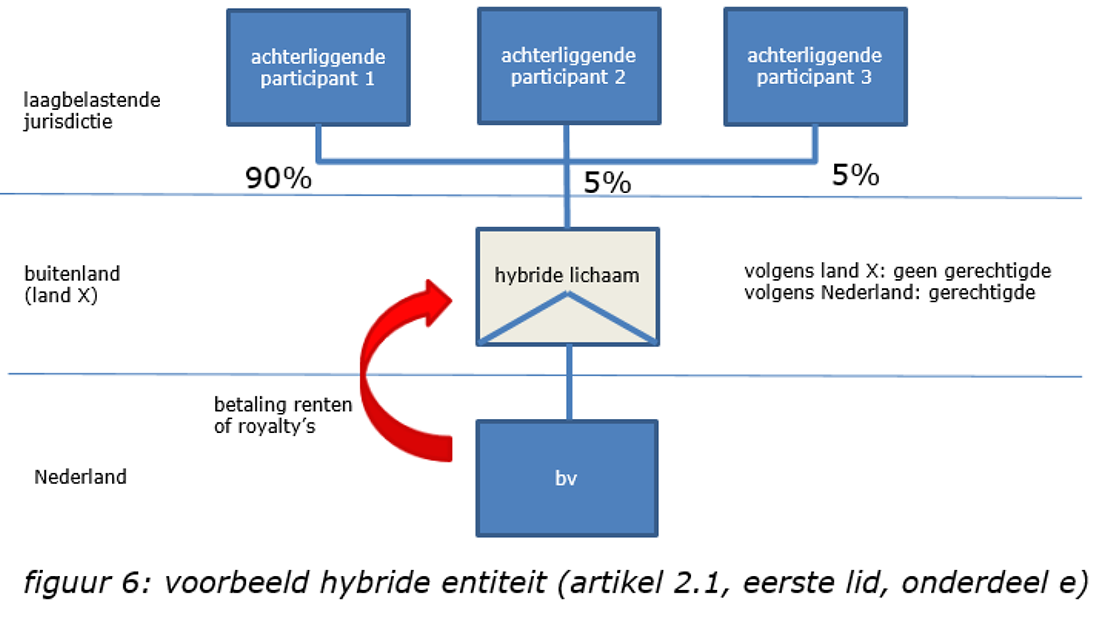

Een andere situatie waarbij sprake is van een hybride lichaam doet zich voor als vanuit Nederlands perspectief een voordeelgerechtigde als niet-transparant wordt beschouwd, maar in het land waarin de voordeelgerechtigde is gevestigd wel als transparant wordt beschouwd voor belastingdoeleinden (zie figuur 4 hierna).

Land B beschouwt de achterliggende participant in land A als voordeelgerechtigde van de rente- of royaltybetaling. In het geval dat de achterliggende participant is gevestigd in een laagbelastende jurisdictie, zou de rente- of royaltybetaling zonder nadere regelgeving zonder bronbelasting aan hem kunnen toekomen ondanks dat er de facto een betaling plaatsvindt aan een laagbelastende jurisdictie.

Omdat het kabinet bovenstaande situaties ongewenst acht, is de bronbelasting op grond van het wetsvoorstel onder voorwaarden ook van toepassing op betalingen aan hybride lichamen.

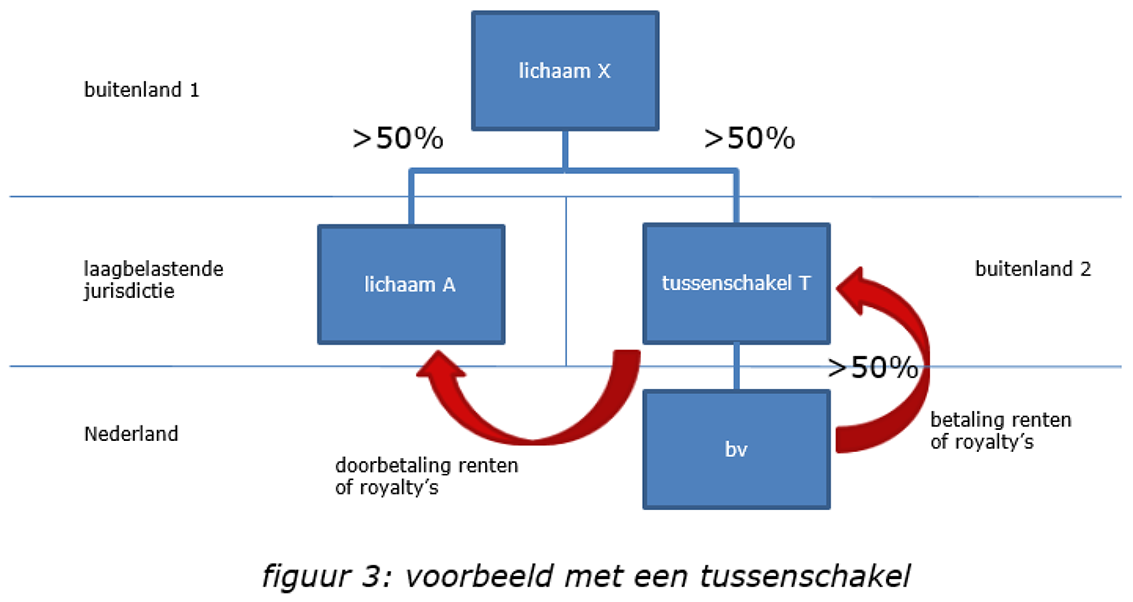

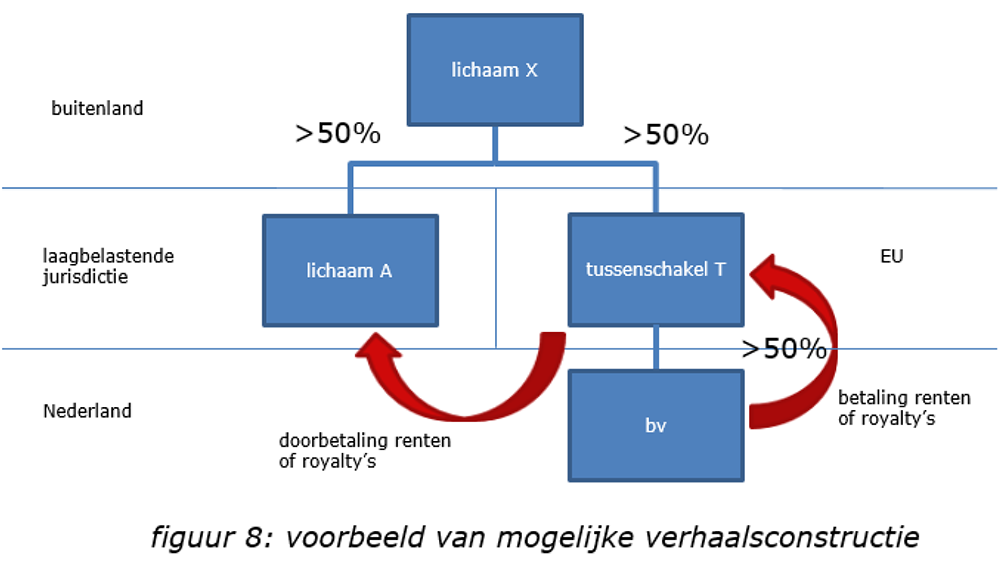

Op grond van het wetsvoorstel zal de bronbelasting niet alleen verschuldigd zijn bij rechtstreekse betalingen aan laagbelastende jurisdicties of in de eerdergenoemde daarmee vergelijkbare situaties. De bronbelasting is ook verschuldigd bij kunstmatige structuren die zijn bedoeld om Nederlandse bronbelasting te ontwijken. Hiertoe bestaat naar de mening van het kabinet noodzaak, omdat anders de bronbelasting eenvoudig zou kunnen worden ontgaan door de renten of royalty’s niet rechtstreeks te betalen aan een lichaam dat is gevestigd in een laagbelastende jurisdictie, maar indirect via een lichaam dat is gevestigd in een niet-laagbelastende jurisdictie (figuur 5). Vaak zal dat een jurisdictie zijn die geen of minder bronbelasting heft op uitgaande renten en royalty’s. Om deze vorm van belastingontwijking te voorkomen, wordt een antimisbruikbepaling voorgesteld.

In de voorgestelde antimisbruikbepaling wordt de bronbelasting geheven van de tussenschakel (tussenschakel T in figuur 5). Er is sprake van misbruik indien de tussenschakel is gerechtigd tot de voordelen met als hoofddoel of een van de hoofddoelen om de heffing van bronbelasting bij een ander te ontgaan en er sprake is van een kunstmatige constructie of transactie.

Voor de toepassing van vergelijkbare antimisbruikbepalingen in de vennootschaps- en dividendbelasting is momenteel geen sprake van een kunstmatige constructie of transactie indien een tussenhoudster met een schakelfunctie voldoet aan bepaalde voorwaarden, de zogenaamde substance-eisen.11 Deze substance-eisen functioneren hierdoor momenteel als «safe harbour». Indien door een tussenhoudster met een schakelfunctie voldaan is aan de substance-eisen is de antimisbruikbepaling op dit moment dus niet van toepassing. Indien niet voldaan is aan de substance-eisen heeft de belastingplichtige (vennootschapsbelasting), onderscheidenlijk de inhoudingsplichtige en de opbrengstgerechtigde (dividendbelasting), derhalve nog een mogelijkheid om op andere wijze aannemelijk te maken dat geen sprake is van misbruik.

In de arresten van 26 februari 2019 heeft het HvJ EU door middel van een reeks aanwijzingen een nadere invulling aan het misbruikbegrip gegeven.12 Voorts heeft het HvJ EU beslist dat voor de EU-lidstaten een Unierechtelijke plicht bestaat om de voordelen van een fiscale EU-richtlijn te weigeren ingeval sprake is van fraude of misbruik. Na bestudering van deze arresten constateert het kabinet dat er een overlap bestaat tussen de aanwijzingen van het HvJ EU en de huidige substance-eisen.13 Het kabinet acht de huidige invulling van de antimisbruikbepalingen dan ook op hoofdlijnen in overeenstemming met de arresten van 26 februari 2019. Desondanks is het niet uit te sluiten dat in een situatie waarin door een tussenhoudster met een schakelfunctie is voldaan aan de substance-eisen – beoordeeld naar alle feiten en omstandigheden – toch sprake is van misbruik. Vandaar dat het kabinet voorstelt om de rol van de huidige substance-eisen te wijzigen. Door de voorgestelde wijzigingen fungeren de substance-eisen voor een tussenhoudster met een schakelfunctie niet langer als «safe harbour», maar spelen zij slechts een rol bij de bewijslastverdeling. Hierdoor kan de Belastingdienst ook in situaties waarin is voldaan aan de substance-eisen misbruik aanpakken. Voorgesteld wordt om deze bewijslastverdeling zowel te hanteren in de al bestaande antimisbruikbepalingen in de vennootschaps- en dividendbelasting (ook in de gevallen dat de tussenschakel geen tussenhoudster met een schakelfunctie is) als voor de antimisbruikbepaling in de bronbelasting. Daarnaast spelen de substance-eisen ook een rol in de aanvullende CFC-maatregel. Ook daarvoor wordt voorgesteld om de rol van de substance-eisen dienovereenkomstig te wijzigen.

In de praktijk doet zich een grote verscheidenheid aan casusposities voor. Of in een concreet geval bronbelasting verschuldigd is, wordt beoordeeld op basis van de concrete feiten en omstandigheden in het voorliggende geval. Met betrekking tot de vraag of in een concrete situatie bronbelasting is verschuldigd, kan binnen de daarvoor gestelde kaders in het Besluit vooroverleg rulings met een internationaal karakter zekerheid vooraf worden gevraagd bij de Belastingdienst.14

Voorgesteld wordt om de bronbelasting te heffen over de brutovoordelen in de vorm van renten en royalty’s. Bij het bepalen van de voordelen wordt aangesloten bij het arm’s-lengthbeginsel. Dit heeft tot gevolg dat indien voorwaarden worden overeengekomen die afwijken van de voordelen die in het economische verkeer door onafhankelijke partijen zouden zijn overeengekomen, de voordelen in de vorm van renten of royalty’s desondanks worden bepaald alsof er sprake is van de voorwaarden tussen onafhankelijke partijen. Dat is bijvoorbeeld het geval wanneer er sprake is van een op onzakelijke gronden overeenkomen renteloze lening. In dat geval zal een zakelijke rente in aanmerking worden genomen bij het bepalen van de omvang van de voordelen in de vorm van renten.

Het begrip voordelen in de vorm van renten wordt ruim uitgelegd. Het gaat om elke vergoeding uit hoofde van geldleningen. Onder geldlening wordt verstaan een geldleningsovereenkomst, maar ook overeenkomsten die daarmee vergelijkbaar zijn, zoals bijvoorbeeld huurkoop en financial lease. Aan het begrip renten wordt een economische uitleg gegeven, zodat daaronder iedere vorm van vergoedingen voor het ter beschikking stellen van geld wordt begrepen.

Voor het begrip royalty wordt aangesloten bij het OESO-modelverdrag. Royalty’s zijn vergoedingen voor het gebruik van of het recht tot gebruik van de verschillende vormen van werken van literaire en kunstzinnige aard en vormen van intellectuele eigendom en vergoedingen voor inlichtingen over industriële, commerciële of wetenschappelijke ervaringen.

Op grond van dit wetsvoorstel wordt de bronbelasting geheven door inhouding door het betalende lichaam dat de rente of royalty verschuldigd is. Dat lichaam is de inhoudingsplichtige. Het lichaam dat is gerechtigd tot de rente- of royaltybetaling is zoals hiervoor is aangegeven de voordeelgerechtigde. Dat lichaam is de belastingplichtige. Na inhouding dient de inhoudingsplichtige binnen een maand na afloop van het kalenderjaar aangifte te doen en de ingehouden belasting af te dragen aan de Belastingdienst. Voorgesteld wordt dat het tarief van de bronbelasting gelijk is aan het hoogste statutaire tarief in de vennootschapsbelasting. Per 2021 is dit op grond van de huidige voorstellen 21,7%.

Daarnaast worden maatregelen voorgesteld op het vlak van het formele belastingrecht en de invordering. Die maatregelen zijn dienstbaar aan het prohibitieve karakter van de bronbelasting en beogen mogelijk misbruik effectief te kunnen bestrijden. Ze zien in de eerste plaats op de vraag bij wie kan worden overgegaan tot het naheffen van bronbelasting. De maatregelen zijn voorts een uitbreiding van de bestaande informatie- en inlichtingenverplichtingen van de inhoudingsplichtige en de belastingplichtige. Tot slot wordt een nieuwe aansprakelijkheidsbepaling voorgesteld ten aanzien van de bronbelasting.

Specifiek voor de bronbelasting wordt een naheffingsmogelijkheid voorgesteld op grond waarvan de inspecteur de keuze krijgt aan wie hij de naheffingsaanslag bronbelasting oplegt: aan de inhoudingsplichtige of aan de belastingplichtige. Ook op grond van de bestaande naheffingsmogelijkheid in de Algemene wet inzake rijksbelastingen (AWR) zou de inspecteur bij de inhoudingsplichtige of de belastingplichtige kunnen naheffen. Anders dan ingevolge de AWR wordt voorgesteld dat de inspecteur niet aannemelijk hoeft te maken dat sprake is van het te weinig heffen van belasting wegens het niet naleven van de belastingwet door een ander dan de inhoudingsplichtige om tot naheffing van bronbelasting bij de belastingplichtige over te gaan. Concreet houdt dit bijvoorbeeld in dat de inspecteur voor naheffing bij de belastingplichtige niet aannemelijk hoeft te maken dat te weinig bronbelasting is ingehouden en afgedragen door de inhoudingsplichtige als gevolg van het feit dat de belastingplichtige onjuiste of onvolledige gegevens heeft verstrekt aan die inhoudingsplichtige. De inspecteur dient bij de toepassing van deze voorgestelde discretionaire bevoegdheid uiteraard de algemene beginselen van behoorlijk bestuur in acht te nemen.

Ten behoeve van de bronbelasting wordt voorgesteld het toepassingsbereik van de bestaande informatieverplichting van de AWR uit te breiden en in overeenstemming te brengen met het toepassingsbereik van de bronbelasting. Hierdoor sluit het toepassingsbereik van de informatieverplichting aan bij de reikwijdte van gelieerdheid zoals deze wordt gehanteerd in de bronbelasting. In de AWR wordt voor het toepassingsbereik van de informatieverplichting namelijk aangesloten bij een belang van 50% of meer. Dit sluit niet een-op-een aan bij de bronbelasting. Daarom wordt de informatieverplichting voor de toepassing van de bronbelasting uitgebreid met de situaties waarin een zodanige invloed op de besluitvorming kan worden uitgeoefend dat daarmee de activiteiten van het andere lichaam kunnen worden bepaald.

Voorts wordt voorgesteld om specifiek voor de bronbelasting een inlichtingenverplichting in te voeren. Daarmee wordt de inhoudingsplichtige verplicht om uit eigen beweging juiste en volledige inlichtingen of gegevens die van belang kunnen zijn voor de heffing van bronbelasting waarvan de inhouding aan hem is opgedragen aan de inspecteur te verstrekken. Verstrekking dient plaats te vinden binnen twee weken nadat de inhoudingsplichtige bekend is geworden dat inlichtingen of gegevens niet, onjuist of onvolledig zijn verstrekt. Deze inlichtingenverplichting zorgt voor een actieve rol voor de inhoudingsplichtige om een juiste heffing van bronbelasting te bewerkstellingen. Het opzettelijk of grofschuldig niet-nakomen van deze inlichtingverplichting wordt aangemerkt als een vergrijp, dat kan worden beboet met een vergrijpboete.

Tot slot wordt voorgesteld om in de Invorderingswet 1990 (IW 1990) een nieuwe aansprakelijkheidsbepaling op te nemen die specifiek ziet op de bronbelasting. Deze bepaling kan onder andere gelden ingeval de verschuldigde bronbelasting niet correct wordt ingehouden en afgedragen en vervolgens de naheffingsaanslagen bronbelasting niet kunnen worden geïnd. Op grond van de nieuwe aansprakelijkheidsbepaling kunnen in bepaalde gevallen de bestuurders van de inhoudingsplichtige en de belastingplichtige hoofdelijk aansprakelijk worden gesteld voor de bronbelasting. Het wetsvoorstel biedt aan de bestuurders een mogelijkheid tot het leveren van tegenbewijs om aansprakelijkstelling te voorkomen.

In de brief inzake de aanpak van belastingontwijking en -ontduiking van 23 februari 201815 is aangekondigd dat de beleidsmatige wenselijkheid van het aanscherpen van de bepaling in de vennootschapsbelasting die rente- en royaltydoorstromers die geen reëel risico lopen ontmoedigt zich in Nederland te vestigen wordt bezien in samenhang met de voorgestelde bronbelasting.16 Met de in dit wetsvoorstel voorgestelde bronbelasting, de implementatie van het Multilateraal Verdrag17 en de aanscherping van de rulingpraktijk18 neemt dit kabinet reeds enkele andere maatregelen die de vestiging van rente- en royaltydoorstromers in Nederland ontmoedigen. Daarnaast is het kabinet voornemens om in meer gevallen informatie uit te wisselen met het bronland als een Nederlandse vennootschap onvoldoende substance heeft in Nederland. Om dit te bewerkstelligen zal het kabinet in ieder geval de substance-eisen voor dienstverleningslichamen aanscherpen door het Uitvoeringsbesluit internationale bijstandverlening aan te passen en hierbij aan te sluiten bij de bestaande substance-eisen elders in de fiscale wetgeving.19 Het kabinet wil eerst de effecten van deze (voorgenomen) maatregelen afwachten alvorens te komen met eventuele aanvullende voorstellen en maatregelen, zoals het aanscherpen van genoemde bepaling in de vennootschapsbelasting.

Naar verwachting zal de bronbelasting een prohibitieve werking hebben, waardoor de betreffende rente- en royaltybetalingen geheel worden verlegd of ophouden te bestaan. Het budgettaire effect van dit wetsvoorstel wordt daarom geraamd op verwaarloosbaar.

De in dit wetsvoorstel opgenomen maatregelen zijn naar de overtuiging van het kabinet in overeenstemming met de in het Werkingsverdrag van de Europese Unie neergelegde verdragsvrijheden en het staatssteunverbod en de Europese Gedragscode (Code of Conduct) voor belastingregelingen voor het bedrijfsleven. Het EU-recht heeft met name een rol gespeeld bij de voorgestelde vormgeving van de bronbelasting en de voorgestelde wijzigingen in de antimisbruikbepalingen in de vennootschaps- en dividendbelasting. Dit is in de toelichting bij de betreffende passages nader toegelicht.

Conform het herziene actieplan dat meer samenhang moet brengen tussen de verschillende onderdelen van het beleid met betrekking tot ontwikkelingslanden, neemt Nederland met dit wetsvoorstel extra maatregelen om belastingontwijking te bestrijden.20 Dit draagt bij aan de doelstelling ontwikkelingslanden beter in staat te stellen om meer eigen belastinginkomsten te verwerven.

Daarnaast zouden op basis van de huidige wet- en regelgeving drie staten die zijn opgenomen in de door het Development Assistance Committee van de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) vastgestelde lijst van List of Recipients of Official Development Assistance worden aangewezen als laagbelastende jurisdictie.21 Dit betreft Belize, Samoa en Vanuatu.22 Dit wetsvoorstel zou impact kunnen hebben op de directe investeringen en beleggingen in deze landen. Hoewel de directe investeringen en beleggingen niet direct geraakt worden door dit wetsvoorstel, kan het nettoresultaat op deze investeringen en beleggingen dalen indien de inkomsten uit deze investeringen en beleggingen worden genoten in de vorm van rente- en royaltybetalingen betaald door een in Nederland gevestigd gelieerd lichaam. De verwachting is dat deze indirecte negatieve effecten op de investeringen en beleggingen beperkt zullen zijn.

Naar alle waarschijnlijkheid worden de uitgaande rente- en royaltystromen naar laagbelastende jurisdicties verlegd zodat bedrijven niet door de bronbelasting getroffen worden. De initiële kosten voor het aanpassen van structuren worden ingeschat op circa € 3 – € 4 miljoen.

Daarnaast gaat het wetsvoorstel gepaard met extra werkzaamheden voor belastingplichtigen die elk jaar dienen te controleren of de bronbelasting op hen van toepassing is. In totaal wordt een structurele toename van de administratieve lasten voor bedrijven verwacht van circa € 3 miljoen per jaar.

Dit wetsvoorstel is door de Belastingdienst beoordeeld met de uitvoeringstoets. Voor dit wetsvoorstel geldt dat de Belastingdienst dit uitvoerbaar acht per de voorgestelde inwerkingtredingsdatum. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoets die als bijlage is opgenomen23. Dit wetsvoorstel heeft uitvoeringskosten voor de Belastingdienst tot gevolg. Deze zijn opgenomen in de hierna opgenomen tabel. De uitvoeringskosten worden gedekt op begroting IX.

|

Bronbelasting 2021 |

|||||

|---|---|---|---|---|---|

|

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

Maatregel |

|||||

|

Invoering van een bronbelasting op rente en royalty’s |

0 |

390 |

1.800 |

990 |

980 |

De bronbelasting is gericht op het voorkomen dat Nederland nog langer wordt gebruikt als toegangspoort naar laagbelastende jurisdicties en op het verminderen van het risico van belastingontwijking door het verschuiven van de (Nederlandse) belastinggrondslag naar laagbelastende jurisdicties. Naar verwachting zal de bronbelasting een prohibitieve werking hebben, waardoor de betreffende rente- en royaltybetalingen geheel worden verlegd of ophouden te bestaan. Aangezien de introductie van de bronbelasting niet gepaard gaat met een budgettaire derving en sprake is van een slechts beperkte toename van de uitvoeringskosten en administratieve lasten, is dit voorstel naar verwachting doelmatig. Andere mogelijke maatregelen om deze doelstellingen te bereiken zouden namelijk naar verwachting ook gepaard gaan met een toename van de uitvoeringkosten en administratieve lasten.

SEO Economisch Onderzoek (SEO) heeft in opdracht van dit kabinet onderzoek verricht naar de financiële stromen, het balanstotaal en het aantal bijzondere financiële instellingen.24 Dit onderzoek dient als nulmeting om de effecten van het kabinetsbeleid te monitoren. De ontwikkeling van financiële stromen, het balanstotaal en het aantal bijzondere financiële instellingen zal jaarlijks worden gemonitord en gerapporteerd. Daarnaast kan ook gebruik worden gemaakt van de informatie uit mogelijke aangiften bronbelasting, waaruit naar voren zal komen welke stromen naar laagbelastende jurisdicties uit Nederland na invoering van de bronbelasting nog voorkomen. Op termijn maakt dit een causale effectmeting van de bronbelasting mogelijk.

Met betrekking tot dit wetsvoorstel heeft omwille van de tijd geen internetconsultatie plaatsgevonden. Desalniettemin heeft op ambtelijk niveau overleg plaatsgevonden met externe gesprekspartners en organisaties. Er is hierbij bewust contact gezocht met gesprekspartners en organisaties die een verscheidenheid aan opvattingen over het voetlicht konden brengen. Gesproken is met de heer Jan Vleggeert en de heer Henk Vording (universitair hoofddocent, respectievelijk hoogleraar, aan de Universiteit Leiden). Daarnaast is in separate bijeenkomsten gesproken met vertegenwoordigers van Tax Justice Nederland, de Nederlandse Orde van Belastingadviseurs (NOB) en VNO-NCW.

De reacties op de ambtelijke stand van denken op dat moment zijn steeds op hun merites beoordeeld en zijn meegewogen bij de vormgeving van dit wetsvoorstel. Tijdens de bijeenkomsten is over verschillende onderwerpen gesproken.

Effectief tarief

Er werd aangegeven dat het beter zou zijn om aan te sluiten bij het effectieve tarief in plaats van het statutaire tarief. Idealiter zou de bronbelasting inderdaad van toepassing zijn op rente- en royaltybetalingen die niet of tegen een laag effectief tarief worden belast. Bij de vormgeving van de bronbelasting dient het kabinet echter ook rekening te houden met de uitvoerbaarheid. Het is uitermate complex om op basis van objectieve criteria een lijst samen te stellen met landen met een laag effectief tarief. Zo is er geen internationaal algemeen geaccepteerde eenduidige definitie van effectief tarief. Het effectieve tarief van een individuele belastingplichtige is bovendien afhankelijk van de feiten en omstandigheden van het specifieke geval. Hierdoor leent een effectieftarieftoets zich niet voor een benadering per land, maar eerder voor een case-by-casebenadering. In zo’n benadering dient per rente- en royaltybetaling te worden berekend wat het effectieve tarief is over deze betaling bij de ontvanger. Oftewel bij iedere rente- en royaltybetaling aan een gelieerd lichaam zou de betaler moeten nagaan of deze betaling in voldoende mate wordt belast bij de ontvanger en zou de Belastingdienst op al deze betalingen toezicht moeten houden. Hiervoor zou veel en hooggekwalificeerde toezichtscapaciteit nodig zijn. Indien in de toekomst in internationaal verband afspraken worden gemaakt over een minimaal effectief tarief zou dit bezwaar mogelijk gedeeltelijk kunnen worden weggenomen, bijvoorbeeld omdat – afhankelijk van de vormgeving van die afspraken – de rente- en royaltybetalingen aan andere gecommitteerde landen dan niet of slechts beperkt getoetst hoeven te worden.25 Op basis van het statutaire tarief en de EU-lijst van niet-coöperatieve jurisdicties voor belastingdoeleinden kan wel een lijst worden samengesteld.26 In het wetsvoorstel is er daarom voor gekozen om (voorlopig) niet aan te sluiten bij het effectieve tarief. Het kabinet heeft er bewust voor gekozen de internationale ontwikkelingen niet af te wachten, maar reeds het onderhavige wetsvoorstel in te dienen. Dit is in lijn met de wens van het kabinet om (internationale) belastingontwijking en -ontduiking stevig aan te pakken.27

Samenloop aftrekbeperkingen in de vennootschapsbelasting

Er is gewezen op het feit dat er samenloop kan optreden tussen aftrekbeperkingen in de vennootschapsbelasting en de voorgestelde bronbelasting. Gezien het antimisbruikkarakter van de bronbelasting is geen uitzondering gemaakt in de bronbelasting voor gevallen waarin tevens een aftrekbeperking in de vennootschapsbelasting van toepassing is op dezelfde rente- of royaltybetaling.

Hybride lichamen

Er is ook gewezen op mogelijke overkill in de situatie dat een rente- of royaltybetaling wordt gedaan aan een hybride lichaam. Naar de toenmalige stand van denken werd alleen de mogelijkheid geboden om aan heffing te ontkomen indien aannemelijk kon worden gemaakt dat iedere achterliggende gerechtigde van het hybride lichaam in het land van vestiging werd behandeld als de gerechtigde tot de voordelen en geen van deze achterliggende gerechtigden bronbelasting zou zijn verschuldigd indien deze de rente- of royaltybetaling rechtstreeks zou hebben ontvangen. Indien het een situatie betreft met een groot aantal achterliggende gerechtigden met mogelijk kleine belangen zou dit onredelijk kunnen uitpakken. Vandaar dat wordt voorgesteld dat geen bronbelasting verschuldigd is als iedere gelieerde achterliggende gerechtigde in het land van vestiging wordt behandeld als de gerechtigde tot de voordelen en geen van deze achterliggende gerechtigden bronbelasting zou zijn verschuldigd indien deze de rente- of royaltybetaling rechtstreeks zou hebben ontvangen.

Artikel 1.1

Het voorgestelde artikel 1.1 bevat de naam en de reikwijdte van de voorgestelde bronbelasting op renten en royalty’s. De bronbelasting wordt geheven van de lichamen die voldoen aan de voorwaarden voor belastingplicht, die zijn opgenomen in het voorgestelde artikel 2.1. De bronbelasting is een rijksbelasting die van rijkswege door de rijksbelastingdienst wordt geheven. Voor de heffing en inning daarvan gelden daarom tevens de toepasselijke artikelen van de Algemene wet inzake rijksbelastingen (AWR), de Invorderingswet 1990 (IW 1990), de Kostenwet invordering rijksbelastingen, alsmede de op die artikelen berustende bepalingen.

Artikel 1.2

In het eerste lid van het voorgestelde artikel 1.2 zijn de begripsbepalingen opgenomen die gelden voor de toepassing van deze wet en de daarop berustende bepalingen. De bronbelasting op renten en royalty’s is – kort gezegd – verschuldigd als een in Nederland gevestigd lichaam voordelen in de vorm van renten of royalty’s is verschuldigd aan een voordeelgerechtigde die aan dat lichaam is gelieerd (hierna ook: binnen concernverband) en is gevestigd in een laagbelastende jurisdictie; een dergelijke voordeelgerechtigde is de belastingplichtige op grond van het voorgestelde artikel 2.1. Ingevolge het eerste lid, onderdeel a, van genoemd artikel 1.2 is de voordeelgerechtigde een lichaam dat gerechtigd is tot voordelen in de vorm van renten of royalty’s. Natuurlijke personen zijn dus niet belastingplichtig voor de bronbelasting.

De bronbelasting wordt geheven door inhouding op de voordelen in de vorm van renten of royalty’s. In het eerste lid, onderdeel b, van genoemd artikel 1.2 zijn de lichamen opgenomen die in voorkomende gevallen als inhoudingsplichtige worden aangemerkt. Bij deze lichamen is aansluiting gezocht bij de lichamen, genoemd in de artikelen 2 en 3 van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969). Dit betreft de volgende lichamen: naamloze vennootschappen, besloten vennootschappen met beperkte aansprakelijkheid, open commanditaire vennootschappen, andere – al dan niet rechtspersoonlijkheid bezittende – vennootschappen waarvan het kapitaal geheel of ten dele in aandelen is verdeeld, coöperaties en verenigingen op coöperatieve grondslag, onderlinge waarborgmaatschappijen, verenigingen, stichtingen, andere rechtspersonen, waaronder publiekrechtelijke rechtspersonen, fondsen voor gemene rekening en doelvermogens. Daarnaast kunnen met de hiervoor genoemde lichamen vergelijkbare buitenlandse lichamen als inhoudingsplichtige worden aangemerkt. Voor de vergelijkbaarheid van een buitenlands samenwerkingsverband of buitenlandse rechtsvorm geldt het classificatiebeleid zoals uitgeschreven in het beleidsbesluit van 11 december 200928. In dat beleidsbesluit staan de kaders waaraan getoetst wordt of een buitenlands samenwerkingsverband of een buitenlandse rechtsvorm voor de Nederlandse belastingheffing wel of niet als transparant wordt aangemerkt. Tevens is op de website van de Belastingdienst een indicatieve lijst van – op basis van genoemde kaders – eerder beoordeelde buitenlandse samenwerkingsverbanden en buitenlandse rechtsvormen gepubliceerd.29

De voordelen in de vorm van renten of royalty’s alsmede de heffingsgrondslag die voor die voordelen geldt, worden bepaald volgens de voorgestelde artikelen 3.3 en 3.4. Deze regels worden in de toelichting op de betreffende artikelen nader toegelicht.

Zoals gezegd, is vereist dat de renten of royalty’s zijn verschuldigd door een aan de voordeelgerechtigde gelieerde inhoudingsplichtige. De beoordeling of aan dit vereiste is voldaan, vindt plaats op het tijdstip dat een voordeel wordt (beschouwd te zijn) genoten. Van een aan de voordeelgerechtigde gelieerde inhoudingsplichtige is ingevolge het eerste lid, onderdeel c, van genoemd artikel 1.2 sprake ingeval de voordeelgerechtigde een kwalificerend belang heeft in de inhoudingsplichtige of ingeval de inhoudingsplichtige een kwalificerend belang heeft in de voordeelgerechtigde. Van een aan de voordeelgerechtigde gelieerde inhoudingsplichtige is ook sprake indien een derde een kwalificerend belang heeft in de inhoudingsplichtige, terwijl die derde tevens een kwalificerend belang heeft in de voordeelgerechtigde.

Indien de voordeelgerechtigde onmiddellijk of middellijk een belang heeft in de inhoudingsplichtige en die voordeelgerechtigde samen met een of meer andere lichamen die tot een samenwerkende groep behoren een kwalificerend belang heeft in die inhoudingsplichtige, wordt die inhoudingsplichtige – ook ingeval de voordeelgerechtigde individueel een belang in die inhoudingsplichtige heeft dat geen kwalificerend belang vormt – als aan de voordeelgerechtigde gelieerd aangemerkt. Hetzelfde geldt indien de inhoudingsplichtige individueel een belang in de voordeelgerechtigde heeft dat geen kwalificerend belang vormt, maar die inhoudingsplichtige samen met een of meer andere lichamen die behoren tot een samenwerkende groep wel een kwalificerend belang in de voordeelgerechtigde heeft. Voorts is van een aan de voordeelgerechtigde gelieerde inhoudingsplichtige sprake indien lichamen die deel uitmaken van een samenwerkende groep gezamenlijk een kwalificerend belang hebben in de inhoudingsplichtige en die lichamen tevens gezamenlijk een kwalificerend belang hebben in de voordeelgerechtigde. Enkele voorbeelden van een samenwerkende groep zijn hierna in figuur 1 weergegeven. Voor het begrip «samenwerkende groep» is aansluiting gezocht bij artikel 10a, zesde lid, Wet Vpb 1969. Tijdens de parlementaire behandeling van de wijzigingen in de voornoemde renteaftrekbeperking ingevolge het Belastingplan 2017 is vermeld dat de beoordeling of sprake is van een samenwerkende groep afhankelijk is van de feiten en omstandigheden van het individuele geval.30 Het gaat daarbij om een door lichamen die deel uitmaken van een samenwerkende groep gedane gecoördineerde investering die – in het licht van de bronbelasting – gezamenlijk tot een kwalificerend belang leidt, maar waarbij (een of meer van) die lichamen individueel geen kwalificerend belang hebben.

In het eerste lid, onderdeel d, van genoemd artikel 1.2 wordt beschreven wat onder een kwalificerend belang wordt verstaan. Dit is een belang waarmee een zodanige invloed op de besluiten van een lichaam kan worden uitgeoefend dat de activiteiten ervan kunnen worden bepaald. De norm een zodanige invloed op de besluiten van een lichaam dat de activiteiten ervan kunnen worden bepaald (ook als «een beslissende invloed» aangeduid), is ontleend aan jurisprudentie van het Hof van Justitie van de Europese Unie (HvJ EU).31 De vraag of hiervan sprake is, hangt af van de feiten en omstandigheden in het voorliggende geval. Een dergelijk belang zal in ieder geval aanwezig zijn indien het meer dan 50% van de statutaire stemrechten in een lichaam vertegenwoordigt. Indien sprake is van bijzondere zeggenschapsrechten kan het lastiger zijn om te beoordelen of hiervan sprake is. Met betrekking tot de vraag of in een concrete situatie sprake is van een aan de voordeelgerechtigde gelieerde inhoudingsplichtige kan binnen de daarvoor gestelde kaders van het internationale vooroverleg zekerheid vooraf worden gevraagd bij de Belastingdienst.

Voorts kan een kwalificerend belang onmiddellijk of middellijk worden gehouden. Voor de beoordeling of sprake is van een middellijk gehouden kwalificerend belang in een lichaam (X) wordt het via een ander lichaam (Y) – dus middellijk – gehouden belang meegeteld om te bepalen of een zodanige invloed op de besluiten van het eerstbedoelde lichaam (X) kan worden uitgeoefend dat de activiteiten ervan kunnen worden bepaald. Hierbij wordt het belang dat onmiddellijk wordt gehouden door dat andere lichaam (Y) volledig meegeteld indien in dat lichaam (Y) een belang wordt gehouden waarmee de activiteiten van dat lichaam (Y) kunnen worden bepaald. Hierna zijn in figuur 1 enkele voorbeelden weergegeven waarbij is aangegeven of sprake is van een kwalificerend belang of van een aan de voordeelgerechtigde gelieerde inhoudingsplichtige.

A heeft onmiddellijk een kwalificerend belang in B en B in C waardoor A ook middellijk een kwalificerend belang heeft in C. Voorts heeft A onmiddellijk een kwalificerend belang in D. D heeft geen kwalificerend belang in C, maar C en D zijn wel aan elkaar gelieerd aangezien A een kwalificerend belang heeft in C en in D. A heeft geen kwalificerend belang in E (onmiddellijk) en dus evenmin in F (middellijk), maar E heeft wel onmiddellijk een kwalificerend belang in F.

Indien B het lichaam is dat de renten of royalty’s is verschuldigd aan A, C, D, E en F, is B dus alleen gelieerd aan de voordeelgerechtigden A, C en D. Indien E het lichaam is dat de renten of royalty’s is verschuldigd aan A, B, C, D en F, is E alleen gelieerd aan voordeelgerechtigde F.

G, H, en I vormen een samenwerkende groep en hebben als samenwerkende groep – gezamenlijk – (onmiddellijk) een kwalificerend belang in J en in K. Indien J het lichaam is dat de renten of royalty’s is verschuldigd aan G, H of I, is J dus gelieerd aan de voordeelgerechtigden G, H of I, ondanks dat G, H en I individueel geen kwalificerend belang in J hebben. Hetzelfde geldt in de omgekeerde situatie, bijvoorbeeld als G, H of I een lichaam is dat renten of royalty’s is verschuldigd aan K. In dat geval is G, H of I dus ook gelieerd aan voordeelgerechtigde K ondanks dat G, H en I individueel geen kwalificerend belang in K hebben. Ten slotte is in de situatie waarin K renten of royalty’s is verschuldigd aan J, K ook gelieerd aan voordeelgerechtigde J aangezien de samenwerkende groep G, H en I gezamenlijk een kwalificerend belang heeft in K en in J. Hetzelfde geldt uiteraard in de omgekeerde situatie als J renten of royalty’s is verschuldigd aan K.

Ingevolge het eerste lid, onderdeel e, van genoemd artikel 1.2 wordt als laagbelastende jurisdictie aangemerkt een bij ministeriële regeling aangewezen staat die op 1 oktober van het kalenderjaar voorafgaand aan het tijdvak, bedoeld in het voorgestelde artikel 5.1, lichamen niet of naar een tarief van minder dan 9% onderwerpt aan een belasting naar de winst, of die in dat jaar is opgenomen op de «EU-lijst van niet-coöperatieve rechtsgebieden voor belastingdoeleinden» (hierna: de EU-lijst van niet-coöperatieve jurisdicties). Daarbij wordt onder «staat» mede begrepen een Mogendheid of een daarmee gelijk te stellen bestuurlijke eenheid.32 Hierbij zal met inachtneming van de in het tweede lid van genoemd artikel 1.2 opgenomen driejaarstermijn voor eerste toepassing (zie hierna) worden aangesloten bij de lijst voor de toepassing van de regeling ten aanzien van Controlled Foreign Companies (CFC’s) in de vennootschapsbelasting.33

Ingevolge het tweede lid van genoemd artikel 1.2 wordt een staat in relatie waarmee een verdrag ter voorkoming van dubbele belasting van kracht is niet eerder als laagbelastende jurisdictie aangemerkt dan nadat drie kalenderjaren zijn verstreken na de eerste aanwijzing van die verdragsstaat bij ministeriële regeling. Daarbij vangt voor de toepassing van de bronbelasting de termijn van drie kalenderjaren voor de al op 31 december 2020 op de lijst voor de toepassing van de regeling ten aanzien van CFC’s in de vennootschapsbelasting vermelde verdragsstaten pas aan met ingang van de datum waarop deze wet in werking treedt. Voor de achtergrond van een en ander wordt verwezen naar het algemeen deel van deze memorie.

Het eerste lid, onderdeel f, van genoemd artikel 1.2 bepaalt dat voor de toepassing van deze wet en de daarop berustende bepalingen met het begrip «vaste inrichting» wordt bedoeld een vaste inrichting als omschreven in artikel 3, vierde tot en met twaalfde lid, Wet Vpb 1969. Die omschrijving van het begrip vaste inrichting komt materieel overeen met de huidige definitie van dat begrip in artikel 5 van het modelverdrag van de OESO. Er wordt dus aangesloten bij de bestaande (internationaal ontwikkelde) invulling van het begrip vaste inrichting.34

Artikel 1.3

In het voorgestelde artikel 1.3 zijn twee ficties opgenomen die gelden voor de toepassing van deze wet en de daarop berustende bepalingen. Het eerste lid van genoemd artikel 1.3 regelt dat indien de oprichting van een inhoudingsplichtige naar Nederlands recht heeft plaatsgevonden die inhoudingsplichtige geacht wordt in Nederland te zijn gevestigd. Dit geldt eveneens voor een Europese naamloze vennootschap waarvan de oprichting werd beheerst door Nederlands recht. Deze regels zijn ontleend aan artikel 1, derde lid, van de Wet op de dividendbelasting 1965 (Wet DB 1965) en richten zich tegen het louter om fiscale redenen naar het buitenland verplaatsen van de zetel van naar Nederlands recht opgerichte inhoudingsplichtigen. Voorts wordt in onderhandelingen over belastingverdragen gestreefd naar een bepaling op basis waarvan, in de situatie dat een lichaam fiscaal in twee landen is gevestigd, de vestigingsplaats voor verdragsdoeleinden wordt bepaald door middel van een onderlinge overlegprocedure.35 Met deze bepaling kan ook onder van toepassing zijnde verdragen worden voorkomen dat de zetel van naar Nederlands recht opgerichte lichamen louter om fiscale redenen naar het buitenland wordt verplaatst.

In het tweede lid van genoemd artikel 1.3 wordt – overeenkomstig artikel 1, zesde lid, Wet DB 1965 – de vestigingsplaatsfictie voor op de BES-eilanden gevestigde lichamen opgenomen. Dit hangt samen met de in artikel 5.2 van de Belastingwet BES opgenomen vestigingsplaatsfictie. Met deze vestigingsplaatsfictie wordt beoogd te voorkomen dat lichamen zonder of met weinig binding met de BES-eilanden gebruik kunnen maken van het fiscale stelsel van de BES-eilanden, waarin een traditionele winstbelasting ontbreekt. Op de BES-eilanden gevestigde lichamen die niet voldoen aan de in artikel 5.2 van de Belastingwet BES genoemde voorwaarden worden voor de toepassing van de opbrengstbelasting in de zin van die wet geacht in Nederland te zijn gevestigd. Zonder aanvullende maatregelen zouden de bepalingen in artikel 5.2 van de Belastingwet BES maar een beperkt belang hebben. Om de op basis van artikel 5.2 van de Belastingwet BES (fictief) in Nederland gevestigde inhoudingsplichtigen onder de reikwijdte van de bronbelasting te brengen, worden lichamen die op basis van artikel 5.2 van de Belastingwet BES worden geacht in Nederland te zijn gevestigd, voor de toepassing van de bronbelasting tevens geacht in Nederland te zijn gevestigd.

Artikel 2.1

Het voorgestelde artikel 2.1 regelt wie belastingplichtig is voor de bronbelasting op renten en royalty’s. Op de eerste plaats is dit ingevolge het eerste lid, onderdeel a, van dat artikel een lichaam dat gerechtigd is tot voordelen in de vorm van renten of royalty’s en dat naar de omstandigheden beoordeeld in een laagbelastende jurisdictie is gevestigd of volgens de fiscale of andere regelgeving van die jurisdictie aldaar is gevestigd. Er is sprake van een in een laagbelastende jurisdictie gevestigd lichaam indien naar de omstandigheden beoordeeld de feitelijke leiding van dat lichaam aldaar is gelegen. De bewoordingen «naar de omstandigheden beoordeeld» zijn ontleend aan artikel 4, eerste lid, AWR. De eveneens in genoemd artikel 2.1 opgenomen bewoordingen «volgens de fiscale of andere regelgeving van die jurisdictie zijn gevestigd» hebben een ruime reikwijdte. Hieronder vallen bijvoorbeeld de situaties dat een lichaam is gevestigd in een laagbelastende jurisdictie omdat (ook volgens de regelgeving van die jurisdictie) sprake is van feitelijke vestiging van het lichaam in die jurisdictie, het lichaam is opgericht naar het recht van die jurisdictie of aldaar de statutaire zetel van het lichaam is gelegen. Indien bijvoorbeeld alleen de feitelijke leiding van het lichaam in beschouwing zou worden genomen, zouden structuren mogelijk worden waarbij een lichaam feitelijk wordt geleid vanuit een staat die als aanknopingspunt voor de heffing van winstbelasting niet aansluit bij de feitelijke leiding en daardoor de winst van dat lichaam niet belast, terwijl naar Nederlandse maatstaven dat lichaam wel in die staat is gevestigd. Met de ruime reikwijdte van genoemd onderdeel a wordt dus voorkomen dat in dergelijke gevallen de rente- of royaltybetaling nergens wordt «opgepikt», dan wel wordt «opgepikt» in een laagbelastende jurisdictie, zonder dat bronbelasting kan worden geheven. Als echter aannemelijk kan worden gemaakt dat het lichaam volgens de fiscale regelgeving van een andere staat, niet zijnde een laagbelastende jurisdictie, tevens in die staat is gevestigd en aldaar wordt behandeld als de gerechtigde tot de rente- of royaltybetaling is er ingevolge het tweede lid van genoemd artikel 2.1 geen bronbelasting verschuldigd, behalve indien dat lichaam volgens een door die staat met een andere staat gesloten belastingverdrag of andere regeling ter voorkoming van dubbele belasting (hierna: belastingverdrag of verdrag) wordt geacht te zijn gevestigd in die andere staat.

In figuur 2 is een voorbeeld weergegeven van de situatie, bedoeld in het eerste lid, onderdeel a, van genoemd artikel 2.1, waarbij de besloten vennootschap (hierna: bv) de in Nederland gevestigde aan de voordeelgerechtigde gelieerde inhoudingsplichtige is die renten of royalty’s is verschuldigd aan lichaam A (zijnde de voordeelgerechtigde en belastingplichtige). In figuur 2 en de figuren die daarna nog volgen wordt met «buitenland» steeds gedoeld op een andere staat, niet zijnde een laagbelastende jurisdictie. De begrippen «laagbelastende jurisdictie» en «aan de voordeelgerechtigde gelieerde inhoudingsplichtige» zijn in de toelichting op het voorgestelde artikel 1.2, eerste lid, toegelicht. Het begrip «voordelen in de vorm van renten of royalty’s» wordt hierna toegelicht in de toelichting op de voorgestelde artikelen 3.3 en 3.4.

Het eerste lid, onderdeel a, van genoemd artikel 2.1 ziet ook op de situatie dat de door de bv verschuldigde voordelen in de vorm van renten of royalty’s worden toegerekend aan een vaste inrichting van lichaam A. Dit kan zowel een vaste inrichting in Nederland (vaste inrichting B) als in het buitenland (vaste inrichting C) zijn. Ook in dat geval is lichaam A (de voordeelgerechtigde) immers de gerechtigde tot die voordelen. In afwijking van de Wet Vpb 1969 wordt voor de toepassing van genoemd onderdeel a de vaste inrichting dus niet beschouwd als een zelfstandig onderdeel in Nederland of in buitenland 2. Een voorbeeld van deze situaties is ook weergegeven in figuur 2.

Ingeval de door de bv verschuldigde voordelen in de vorm van renten of royalty’s worden toegerekend aan een vaste inrichting in Nederland (vaste inrichting B) is in dit voorbeeld lichaam A (de belastingplichtige voor de bronbelasting) ingevolge artikel 17, derde lid, onderdeel a, Wet Vpb 1969 in beginsel ook vennootschapsbelasting verschuldigd over de winst die aan die vaste inrichting kan worden toegerekend. Naar de mening van het kabinet past het bij het karakter van de bronbelasting dat de geheven bronbelasting niet met de verschuldigde vennootschapsbelasting kan worden verrekend. In gelijke zin acht het kabinet het passend dat de geheven bronbelasting bij het bepalen van de fiscale winst van de vaste inrichting niet in aftrek mag worden gebracht. Daarom wordt voorgesteld artikel 10, eerste lid, onderdeel f, Wet Vpb 1969 op dit punt te wijzigen (zie de toelichting bij artikel 7.2, onderdeel A).

Het eerste lid, onderdeel b, van genoemd artikel 2.1 ziet op de situatie dat voordelen in de vorm van renten of royalty’s worden toegerekend aan een vaste inrichting in een laagbelastende jurisdictie van een voordeelgerechtigde die niet in een laagbelastende jurisdictie is gevestigd. Een voorbeeld van deze situatie is weergegeven in figuur 2 waarbij de door de bv verschuldigde voordelen in de vorm van renten of royalty’s behoren tot het resultaat van een vaste inrichting in een laagbelastende jurisdictie (vaste inrichting D) van lichaam X (zijnde de voordeelgerechtigde en belastingplichtige). Op basis van genoemd onderdeel b wordt bronbelasting geheven van lichaam X over de door de bv (inhoudingsplichtige) verschuldigde renten of royalty’s. Zonder deze bepaling zou er geen bronbelasting verschuldigd zijn aangezien de voordeelgerechtigde niet in een laagbelastende jurisdictie is gevestigd, terwijl de renten of royalty’s wel worden toegerekend aan een vaste inrichting in een laagbelastende jurisdictie van die voordeelgerechtigde. In dit kader gaat het om situaties waarin voordelen in de vorm van renten of royalty’s aan een vaste inrichting in een laagbelastende jurisdictie worden toegerekend omdat de activa uit hoofde waarvan die voordelen worden genoten (bijvoorbeeld geldleningen of immateriële activa), ingevolge de regelgeving van de staat waarin het hoofdhuis zich bevindt, worden toegerekend aan een vaste inrichting in een laagbelastende jurisdictie.

Als een belastingverdrag van toepassing is tussen Nederland en het land waarin de voordeelgerechtigde (lichaam X) is gevestigd, zijn de afspraken uit dat verdrag in beginsel ook van toepassing als de rente- of royaltybetalingen worden toegerekend aan een vaste inrichting in een laagbelastende jurisdictie. Om te voorkomen dat de bronbelasting in een dergelijke situatie niet kan worden geëffectueerd terwijl de rente- of royaltybetalingen terechtkomen in een laagbelastende jurisdictie, streeft Nederland naar het opnemen van antimisbruikbepalingen in verdragen. Voor bestaande verdragen kan dit door middel van het Multilateraal Verdrag, waarin een bepaling is opgenomen die regelt dat de bronstaat (in dit geval Nederland) de voordelen van het verdrag niet hoeft toe te kennen als het land waarin de voordeelgerechtigde is gevestigd de winst van de vaste inrichting in het derde land (in het voorbeeld de laagbelastende jurisdictie) vrijstelt en de belasting op het inkomen van de vaste inrichting in het derde land minder bedraagt dan 60% van de belasting die in het land van de voordeelgerechtigde zou zijn geheven indien die vaste inrichting in het land van de voordeelgerechtigde zou zijn gelegen.36

Uitgaande van de «basisstructuur» met een in Nederland gevestigd lichaam dat een rente- of royaltybetaling (rechtstreeks) is verschuldigd aan een in een laagbelastende jurisdictie gevestigd lichaam of aldaar gelegen vaste inrichting (figuur 2) zou de bronbelasting zonder nadere maatregel eenvoudig kunnen worden ontweken door die betaling niet rechtstreeks te laten plaatsvinden, maar via een tussenschakel gevestigd in een staat die niet als een laagbelastende jurisdictie wordt aangemerkt (niet zijnde Nederland). Daarom is in het eerste lid, onderdeel c, van genoemd artikel 2.1 een antimisbruikbepaling opgenomen. Deze bepaling ziet uiteraard ook op de situaties dat in de structuur meerdere tussenschakels, al dan niet gevestigd in verschillende staten, zijn opgenomen tussen het in Nederland gevestigde aan de voordeelgerechtigde gelieerde lichaam dat de rente- of royaltybetaling is verschuldigd en het in een laagbelastende jurisdictie gevestigde lichaam of de aldaar gelegen vaste inrichting. De situatie met meerdere tussenschakels wordt hierna verder toegelicht. In figuur 3 is eerst een voorbeeld weergegeven met één tussenschakel tussen het in Nederland gevestigde lichaam dat de rente- of royaltybetaling is verschuldigd en een in een laagbelastende jurisdictie gevestigd lichaam.

Ingevolge de voorgestelde antimisbruikbepaling wordt in een dergelijke situatie de bronbelasting geheven van de tussenschakel die de rente- of royaltybetaling rechtstreeks ontvangt (tussenschakel T in figuur 3) van het in Nederland gevestigde lichaam dat die betaling is verschuldigd (bv in figuur 3). Van misbruik is sprake indien – kort gezegd – (1) de tussenschakel is gerechtigd tot de voordelen met als hoofddoel of een van de hoofddoelen om de heffing van bronbelasting bij een ander te ontgaan (subjectieve toets) en (2) er sprake is van een kunstmatige constructie of transactie (objectieve toets). Ingeval de tussenschakel is gevestigd in een lidstaat van de EU is in beginsel de EU-Interest- en royaltyrichtlijn van toepassing.37 Voorts dient in dergelijke situaties, en ingeval de tussenschakel is gevestigd in een staat die partij is bij de Overeenkomst betreffende de Europese Economische Ruimte (EER)38, bij de invulling van deze bepaling aansluiting te worden gezocht bij de jurisprudentie van het HvJ EU over de verenigbaarheid van antimisbruikbepalingen met het EU-recht. Of in een concreet geval sprake is van een kunstmatige constructie of transactie die is gericht op het ontgaan van de heffing van belasting bij een ander wordt beoordeeld op basis van de concrete feiten en omstandigheden in het voorliggende geval. Hierbij is dus sprake van een dubbele toets. Deze toetsen moeten in onderlinge samenhang worden toegepast en vinden steeds plaats op het tijdstip dat een voordeel in de vorm van renten of royalty’s wordt (geacht te zijn) genoten (doorlopende toetsing).

Momenteel zijn voor de toepassing van de bestaande antimisbruikbepalingen in de vennootschaps- en dividendbelasting voorwaarden in de vorm van substance-eisen opgenomen waaraan een tussenhoudster met een schakelfunctie39 dient te voldoen om te kunnen spreken van geldige zakelijke redenen die de economische realiteit weerspiegelen. Er is dan geen sprake van een kunstmatige constructie.40 Deze voorwaarden functioneren als een zogenoemde «safe harbour», omdat sinds 1 januari 2019 voor de belastingplichtige (vennootschapsbelasting), onderscheidenlijk de inhoudingsplichtige en de opbrengstgerechtigde (dividendbelasting), nog een aanvullende mogelijkheid bestaat om op andere wijze aannemelijk te maken dat sprake is van de hiervoor bedoelde zakelijke redenen.

De door het HvJ EU op 26 februari 2019 gewezen arresten met betrekking tot Deense wetgeving geven aanleiding tot een verdere aanpassing in de bestaande vormgeving van de antimisbruikbepalingen in de vennootschaps- en dividendbelasting.41 In deze arresten heeft het HvJ EU namelijk beslist dat er voor de lidstaten een Unierechtelijke plicht bestaat om de voordelen van een fiscale richtlijn, zoals bijvoorbeeld de EU-Moeder-dochterrichtlijn42 of de EU-Interest- en royaltyrichtlijn, te weigeren ingeval sprake is van fraude of misbruik. Voorts geeft het HvJ EU een nadere invulling aan het misbruikbegrip. In tegenstelling tot de Advocaat-Generaal (A-G) in zijn conclusies hanteert het HvJ EU hierbij een meer materiële benadering. Het is niet volledig uit te sluiten dat in een situatie waarin is voldaan aan de substance-eisen, beoordeeld naar alle feiten en omstandigheden, toch sprake kan zijn van misbruik zoals uiteengezet in de arresten. Daarom worden wijzigingen in de vennootschaps- en dividendbelasting voorgesteld waardoor de bestaande substance-eisen niet langer fungeren als een «safe harbour», maar in plaats daarvan een rol gaan spelen bij de bewijslastverdeling. Door de voorgestelde wijzigingen kan – enerzijds – ook in situaties waarin is voldaan aan de substance-eisen, de Belastingdienst aannemelijk maken dat toch sprake is van misbruik. Anderzijds kan in situaties waarin niet is voldaan aan de substance-eisen de belastingplichtige, dan wel de inhoudingsplichtige, tegenbewijs leveren door aannemelijk te maken dat geen sprake is van misbruik. Voor een nadere toelichting wordt verwezen naar de toelichting bij artikel 7.2, onderdelen B en C, en artikel 7.3.

Hoewel het HvJ EU in de genoemde arresten met een reeks aanwijzingen het misbruikbegrip weliswaar nader heeft ingevuld, betekent dit niet dat na de arresten precies duidelijk is in welke situatie er op basis van het EU-recht sprake is van misbruik en wanneer niet. Er bestaat een overlap tussen de bestaande substance-eisen en de door het HvJ EU gegeven aanwijzingen in de arresten van 26 februari 2019. Te denken valt hierbij bijvoorbeeld aan de aanwijzingen die zien op de werkelijk gemaakte kosten, het personeel en het ter beschikking staan van kantoorruimte. De bestaande substance-eisen betreffen naast een aantal objectieve ook een aantal meer subjectieve eisen. Voorts moet worden bedacht dat de loonsomeis van minimaal € 100.000 een vergoeding moet vormen voor de relevante werkzaamheden. In het geval van de dividendbelasting betreft dit een vergoeding die verband houdt met het houden van een deelneming door de tussenschakel. De salariskosten die samenhangen met andere werkzaamheden worden hierbij dus niet in aanmerking genomen. Hierdoor zal in misbruiksituaties waarin een lichaam wordt tussengeschoven om de Nederlandse dividendbelasting te ontgaan in de regel niet worden voldaan aan de substance-eisen. Via nadere jurisprudentie, nationaal of internationaal, zal verdere duidelijkheid moeten worden gecreëerd in welke situatie er op basis van het EU-recht sprake is van misbruik en wanneer niet.

Ook voor de toepassing van de bronbelasting zal voor de invulling van de bij ministeriële regeling te stellen voorwaarden die een rol spelen bij de bewijslastverdeling worden aangesloten bij de thans bekende substance-eisen voor de toepassing van de vennootschaps- en dividendbelasting. Dit leidt bij de toepassing van de bronbelasting tot de volgende cumulatieve voorwaarden ten aanzien van de tussenschakel:

– Ten minste de helft van het totale aantal statutaire en beslissingsbevoegde bestuursleden van de tussenschakel woont of is feitelijk gevestigd in de staat waarin de tussenschakel is gevestigd.

– De in de staat waarin de tussenschakel is gevestigd wonende of gevestigde bestuursleden beschikken over de benodigde professionele kennis om hun taken naar behoren uit te voeren, tot welke taken ten minste behoort de besluitvorming, op grond van de eigen verantwoordelijkheid van de tussenschakel en binnen het kader van de normale concernbemoeienis, over door de tussenschakel af te sluiten transacties in het kader waarvan de voordelen in de vorm van renten of royalty’s worden genoten, alsmede het zorg dragen voor een goede afhandeling van de afgesloten transacties.

– De tussenschakel beschikt over gekwalificeerd personeel voor de adequate uitvoering en registratie van de hiervoor genoemde door de tussenschakel af te sluiten transacties.

– De bestuursbesluiten van de tussenschakel worden genomen in de staat waarin de tussenschakel is gevestigd.

– De belangrijkste bankrekeningen van de tussenschakel worden aangehouden in de staat waarin de tussenschakel is gevestigd.

– De boekhouding van de tussenschakel wordt gevoerd in de staat waarin de tussenschakel is gevestigd.

– De tussenschakel heeft een bedrag aan loonkosten dat een vergoeding vormt voor de werkzaamheden ten behoeve waarvan de voordelen in de vorm van renten of royalty’s worden genoten en dat overeenkomt met wat vertaald naar Nederlandse maatstaven ten minste € 100.000 zou bedragen.

– De tussenschakel heeft gedurende een periode van ten minste 24 maanden een in de staat waarin de tussenschakel is gevestigd gelegen onroerende zaak of deel van een onroerende zaak ter beschikking waarbij zich in die onroerende zaak, onderscheidenlijk dat deel, een kantoor bevindt dat is voorzien van gebruikelijke faciliteiten voor de uitoefening van de hiervoor genoemde door de tussenschakel als zodanig te verrichten werkzaamheden en die werkzaamheden ook daadwerkelijk in dat kantoor worden uitgeoefend.

Indien aan al deze vereisten wordt voldaan, is het voorgestelde artikel 2.1, eerste lid, onderdeel c, niet van toepassing, tenzij de inspecteur aannemelijk maakt dat toch sprake is van misbruik. Hiervoor dient de inspecteur aannemelijk te maken dat (1) de tussenschakel is gerechtigd tot de voordelen met als hoofddoel of een van de hoofddoelen om de heffing van bronbelasting bij een ander te ontgaan (subjectieve toets), en (2) er geen sprake is van geldige zakelijke redenen die de economische realiteit weerspiegelen (objectieve toets). Ingeval dit door de inspecteur aannemelijk wordt gemaakt, is het eerste lid, onderdeel c, van genoemd artikel 2.1 dus wel van toepassing.

Ingeval niet wordt voldaan aan de genoemde substance-eisen heeft de voordeelgerechtigde of de inhoudingsplichtige nog de mogelijkheid om aannemelijk te maken dat geen sprake is van misbruik.43 Hiervoor dient de voordeelgerechtigde of de inhoudingsplichtige aannemelijk te maken dat niet wordt voldaan aan de subjectieve of de objectieve toets. Ingeval de voordeelgerechtigde of de inhoudingsplichtige dit aannemelijk maakt, is het eerste lid, onderdeel c, van genoemd artikel 2.1 niet van toepassing.

Zowel de inspecteur als de voordeelgerechtigde of inhoudingsplichtige kan met behulp van de door het HvJ EU in de hiervoor genoemde arresten van 26 februari 2019 geformuleerde aanwijzingen het ingenomen standpunt aannemelijk maken. Die aanwijzingen laten zich voor de toepassing van de bronbelasting in de drie volgende alinea’s als volgt samenvatten.

Van misbruik is met name sprake wanneer de heffing van bronbelasting over de rente- of royaltybetaling wordt vermeden doordat aan de concernstructuur een kunstmatige tussenschakel (die fungeert als doorstroomvennootschap) wordt toegevoegd tussen het lichaam dat de rente- of royaltybetaling verricht en de uiteindelijke ontvanger tot die betaling (hierna: achterligger). Om te bepalen of er mogelijk sprake is van het ontgaan van de heffing van bronbelasting bij een ander wordt een vergelijking gemaakt tussen de (feitelijke) situatie dat de rechtsverhouding (bijvoorbeeld de geldlening of de (sub)licentie) uit hoofde waarvan het in Nederland gevestigde lichaam de voordelen is verschuldigd, is aangegaan door de tussenschakel, ten opzichte van de (hypothetische) situatie dat die rechtsverhouding rechtstreeks zou zijn aangegaan door de achterligger, dus zonder tussenkomst van de tussenschakel (de zogenoemde wegdenkgedachte). Indien de situatie zonder tussenkomst van de tussenschakel zou leiden tot een hogere Nederlandse bronbelastingclaim, is dit een aanwijzing dat sprake is van een constructie die ertoe strekt de heffing van bronbelasting bij een ander te ontgaan (subjectieve toets).

Het kunstmatige karakter van een tussenschakel (objectieve toets) kan bijvoorbeeld door de inspecteur aannemelijk worden gemaakt aan de hand van de omstandigheid dat het concern zo is georganiseerd dat bij de tussenschakel die optreedt als doorstroomvennootschap, in het licht van het ontvangen van de rente- of royaltybetaling in kwestie, een economische activiteit ontbreekt. Het ontbreken van een daadwerkelijke economische activiteit in dit verband moet worden afgeleid uit alle relevante feiten en omstandigheden met betrekking tot met name het bestuur van de tussenschakel, de boekhoudkundige balans, de kostenstructuur en de werkelijk gemaakte kosten, het personeel en de beschikbare kantoorruimte en uitrusting. Hierbij oefent een tussenschakel met activiteiten die in het licht van de ontvangen voordelen slechts een ondersteunend of administratief karakter hebben bijvoorbeeld geen economische activiteit uit. Dat de tussenschakel als doorstroomvennootschap slechts een onbeduidende belastbare winst behaalt, kan hiervoor een aanwijzing vormen.

Ook de wijze waarop de tussenschakel wordt gefinancierd, de omvang van het eigen vermogen van de tussenschakel of het gebrek aan bevoegdheid van het bestuur van de tussenschakel om vanuit economisch oogpunt vrij over de ontvangen renten of royalty’s te kunnen beschikken, kan een aanwijzing vormen voor een kunstmatige constructie. Dergelijke aanwijzingen kunnen niet alleen bestaan in een contractuele of wettelijke verplichting voor de tussenschakel om de ontvangen renten of royalty’s door te betalen, maar eveneens in de omstandigheid dat het bestuur van de tussenschakel in wezen niet de bevoegdheid heeft met betrekking tot het gebruik en genot van de ontvangen renten of royalty’s. Dergelijke aanwijzingen kunnen worden versterkt door het feit dat complexe financiële transacties binnen concernverband samenvallen met, of ongeveer in dezelfde periode vallen als, de inwerkingtreding van nieuwe belastingwetgeving die men hiermee probeert te ontwijken.

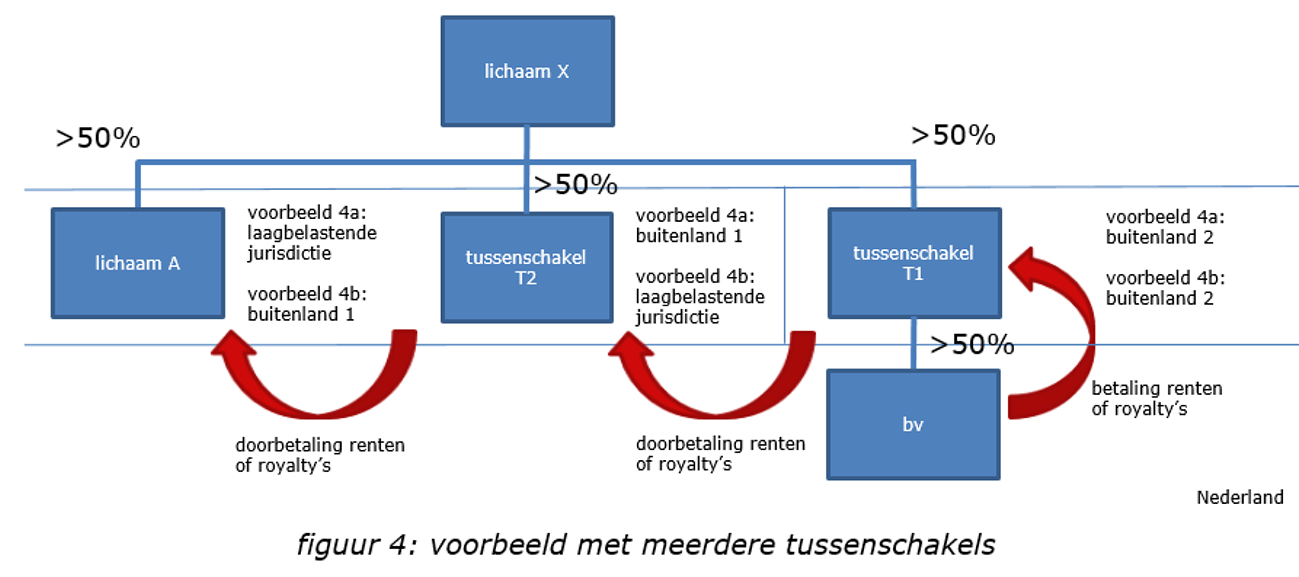

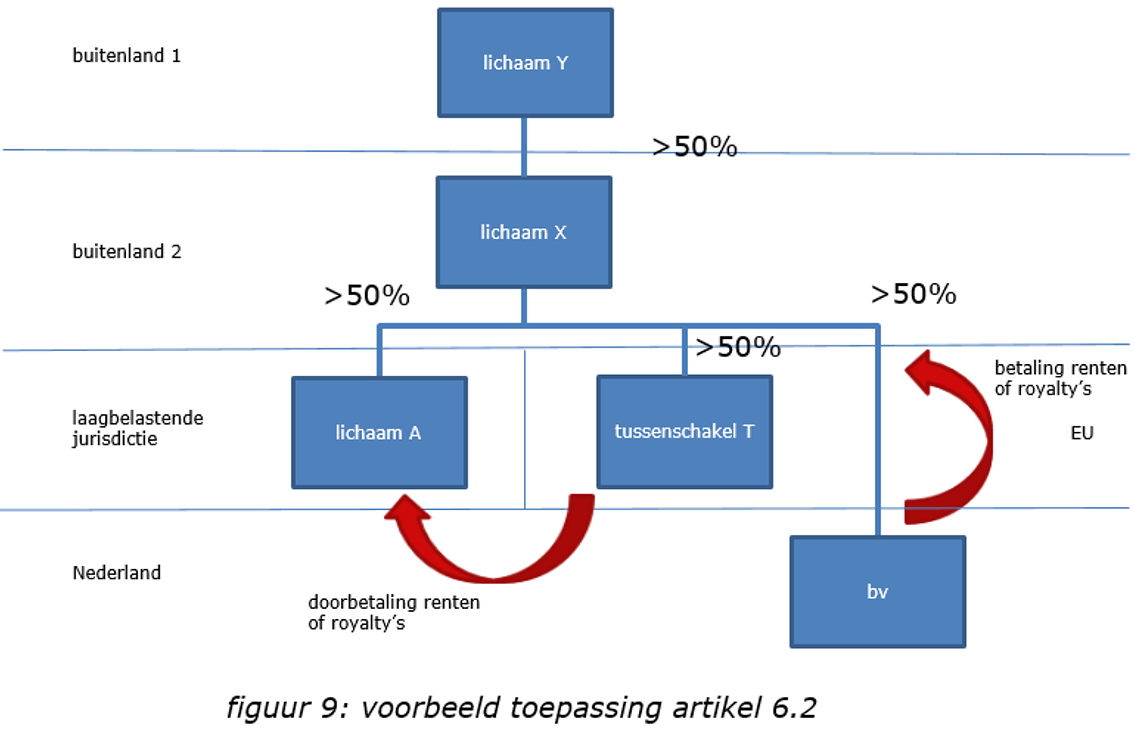

In de situatie dat er sprake is van meerdere tussenschakels binnen het concern wordt de subjectieve toets toegepast op de eerstvolgende tussenschakel die de betaling via een niet in een laagbelastende jurisdictie gevestigde «kunstmatige» tussenschakel ontvangt en waarbij die eerstvolgende tussenschakel zelf wel is gevestigd in een laagbelastende jurisdictie of zelf niet kunstmatig is. Ingeval een tussenschakel is gevestigd in een laagbelastende jurisdictie of niet kunstmatig is, wordt dus niet verder «weggedacht». Aan de hand van figuur 4 wordt de toepassing van de wegdenkgedachte voor de subjectieve toets bij meerdere tussenschakels verder toegelicht.

Stel dat in figuur 4 lichaam A is gevestigd in een laagbelastende jurisdictie en tussenschakel T1 en tussenschakel T2 allebei «kunstmatig» zijn (voldoen dus beide niet aan de objectieve toets) en allebei niet zijn gevestigd in een laagbelastende jurisdictie (hierna: voorbeeld 4a). Voor de toepassing van de subjectieve toets wordt dan zowel tussenschakel T1 als tussenschakel T2 weggedacht. Aangezien in voorbeeld 4a door lichaam A bij rechtstreekse ontvangst van de door bv verrichte rente- of royaltybetaling bronbelasting zou zijn verschuldigd, is dit een aanwijzing dat sprake is van een constructie die ertoe strekt de heffing van bronbelasting bij een ander te ontgaan.

In het volgende voorbeeld zijn de uitgangspunten hetzelfde als in voorbeeld 4a, behoudens dat nu lichaam A niet is gevestigd in een laagbelastende jurisdictie, maar tussenschakel T2 wel (hierna: voorbeeld 4b). Voor de toepassing van de subjectieve toets wordt de «kunstmatige» tussenschakel T2 nu niet weggedacht aangezien T2 is gevestigd in een laagbelastende jurisdictie. Alleen de «kunstmatige» tussenschakel T1 wordt weggedacht voor de toepassing van de subjectieve toets. Aangezien in voorbeeld 4b door tussenschakel T2 bij rechtstreekse ontvangst van de door bv verrichte rente- of royaltybetaling bronbelasting zou zijn verschuldigd, is dit een aanwijzing dat sprake is van een constructie die ertoe strekt de heffing van bronbelasting bij een ander te ontgaan.

In de praktijk doet zich een grote verscheidenheid aan casusposities voor. Of in een concreet geval bronbelasting verschuldigd is, moet worden beoordeeld op basis van de concrete feiten en omstandigheden in het voorliggende geval. Met betrekking tot de vraag of in een concrete situatie de antimisbruikbepaling van toepassing is, kan binnen de daarvoor gestelde kaders van het internationale vooroverleg zekerheid vooraf worden gevraagd bij de Belastingdienst.

De voorgestelde antimisbruikbepaling zal in relatie tot verdragslanden kunnen worden geëffectueerd als het van toepassing zijnde belastingverdrag een principal purposes test (PPT) of een daarmee vergelijkbare bepaling tegen verdragsmisbruik bevat. De PPT is een van de maatregelen die in het kader van het Base Erosion and Profit Shifting (BEPS)-project van de OESO is gedefinieerd als minimumstandaard voor het tegengaan van verdragsmisbruik. Op basis van de PPT worden verdragsvoordelen niet toegekend indien een structuur is opgezet of een transactie is aangegaan met als voornaamste of een van de voornaamste doelen om toegang tot de voordelen van het belastingverdrag te verkrijgen. Door middel van het Multilateraal Verdrag kan de PPT doorwerken in bestaande Nederlandse belastingverdragen.44 Daarnaast zet Nederland erop in om de PPT op te nemen in belastingverdragen waar Nederland bilateraal over (her)onderhandelt.

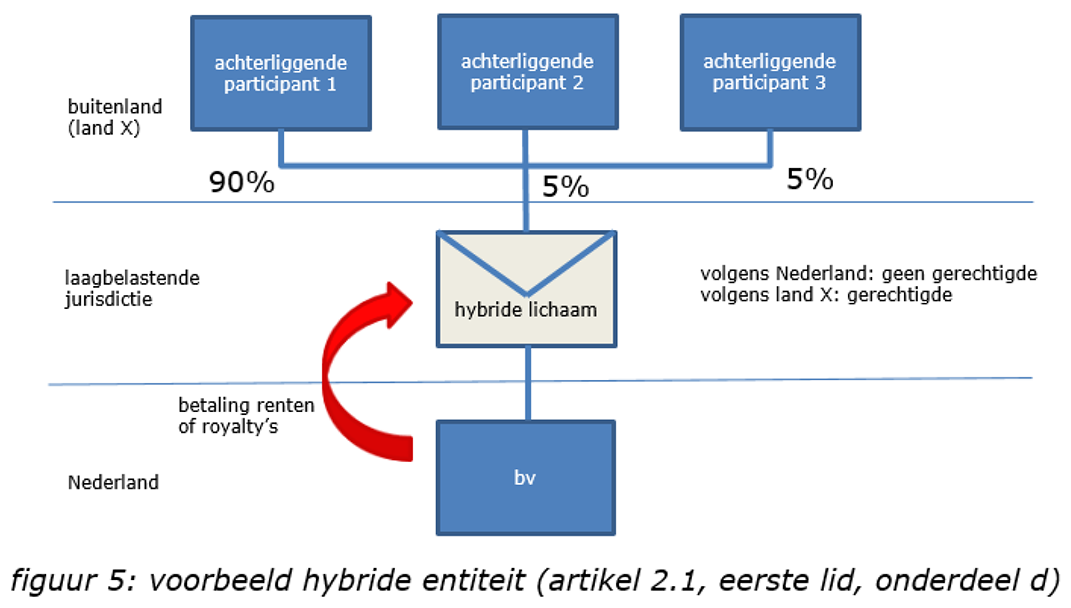

Voorts is in het voorgestelde artikel 2.1, eerste lid, onderdeel d, een specifieke regeling opgenomen voor de situatie met een hybride lichaam waarbij de voordeelgerechtigde volgens de fiscale regelgeving van de staat waarin die voordeelgerechtigde is gevestigd, niet zijnde een laagbelastende jurisdictie, aldaar niet wordt behandeld als de gerechtigde tot de voordelen omdat die staat een lichaam waarin die voordeelgerechtigde een belang heeft als gerechtigde tot die voordelen beschouwt. Het laatstbedoelde lichaam (hybride lichaam) wordt in die situatie naar Nederlandse fiscale maatstaven niet als de voordeelgerechtigde aangemerkt, maar dat lichaam wordt dus wel als de gerechtigde tot de voordelen aangemerkt volgens de fiscale regelgeving van de staat waarin de achterliggende participant van dat lichaam is gevestigd. In figuur 5 is een voorbeeld hiervan weergegeven.

In dit voorbeeld zijn de achterliggende participanten op grond van de reguliere systematiek – dat wil zeggen naar Nederlandse fiscale maatstaven – de gerechtigden van de door de bv verschuldigde renten of royalty’s. De in Nederland gevestigde bv is de inhoudingsplichtige. Het hybride lichaam is het lichaam, bedoeld in genoemd onderdeel d, waarin de voordeelgerechtigde een belang heeft en dat naar de maatstaven van land X als de gerechtigde tot de door de bv verschuldigde renten of royalty’s wordt beschouwd.

Genoemd onderdeel d bepaalt dat in deze situatie in beginsel bronbelasting op de – door de bv verschuldigde – renten of royalty’s is verschuldigd door achterliggende participant 1. Door de achterliggende participanten 2 en 3 is geen bronbelasting verschuldigd aangezien ten aanzien van hen geen sprake is van door een in Nederland gevestigde aan de voordeelgerechtigde gelieerde inhoudingsplichtige verschuldigde renten of royalty’s.