Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2017-2018 | 34775 nr. X |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2017-2018 | 34775 nr. X |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Tijdens de Algemene Financiële Beschouwingen 2018 in uw Kamer heb ik het lid Van Rij toegezegd om inzicht te verschaffen in de vermogens- en inkomenspositie van ouderen.2 In deze brief, die ik mede namens de Minister van Sociale Zaken en Werkgelegenheid stuur, kom ik tegemoet aan deze toezegging.

Deze brief gaat allereerst in op de inkomens- en koopkrachtontwikkeling van ouderen. Daarna wordt ingegaan op de vermogenspositie van ouderen en ten slotte wordt in deze brief ook stilgestaan bij de positie van Nederlandse ouderen in internationaal perspectief.

Ouderen hebben een gunstige inkomensontwikkeling

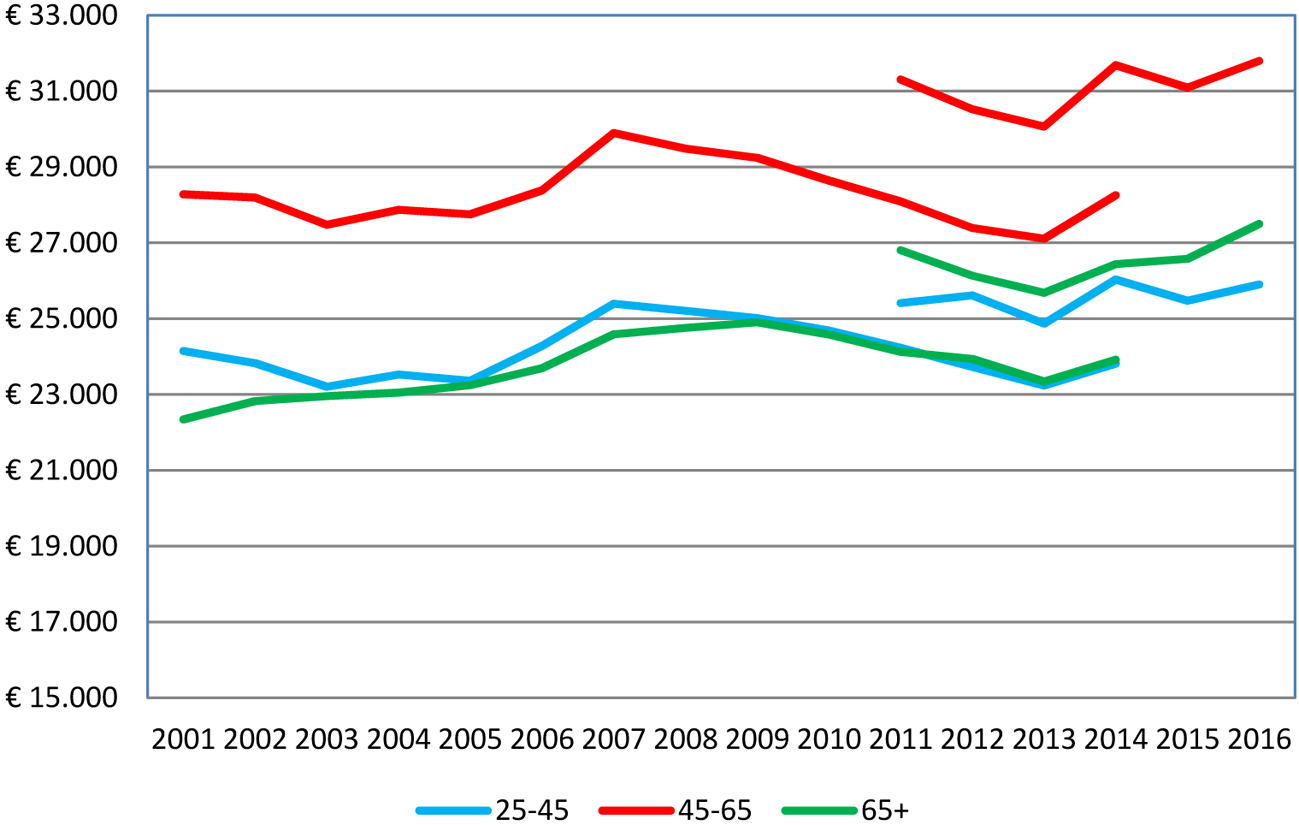

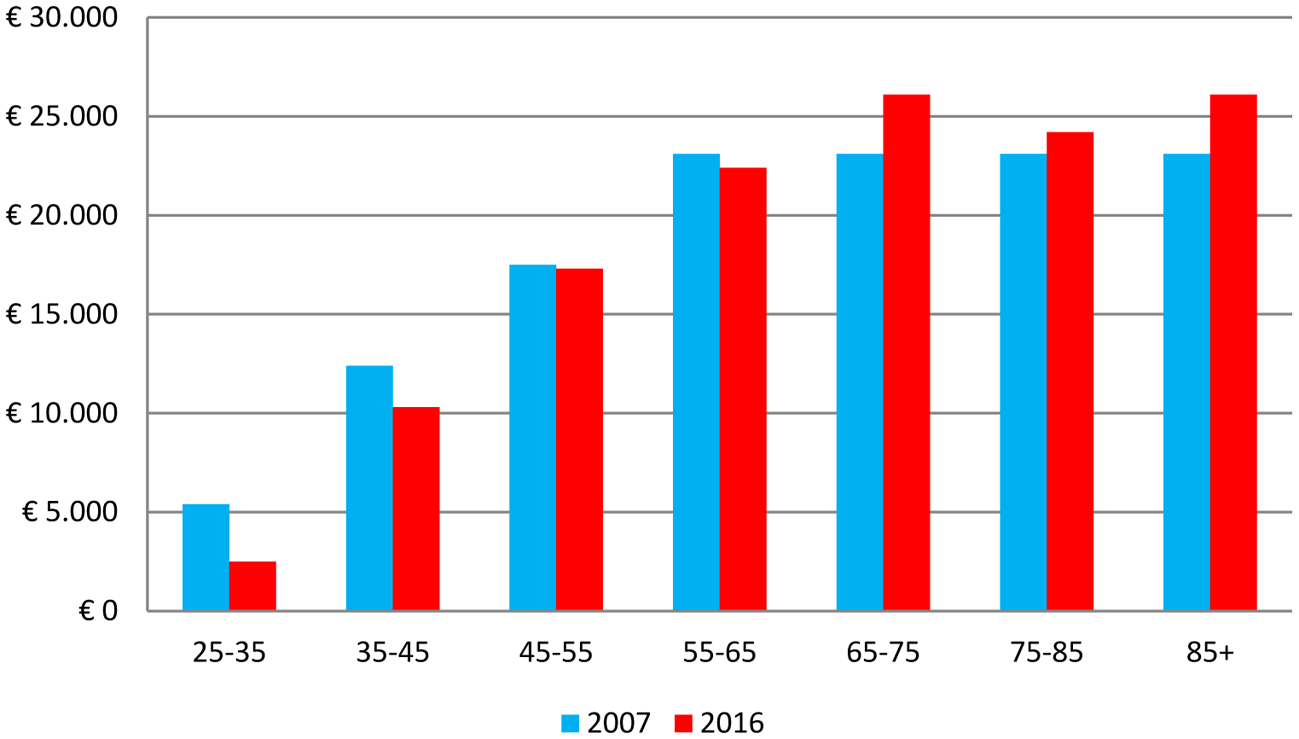

Het gestandaardiseerd gemiddelde besteedbaar inkomen3 van ouderen wordt steeds hoger (figuur 1). Doordat ouderen steeds vaker en veelal ook een hoger aanvullend pensioen hebben dan voorheen, hebben ouderen die toetreden tot de groep van gepensioneerden gemiddeld genomen een hoger inkomen dan ouderen die deze groep verlaten. In vergelijking met jongere huishoudens is de inkomensontwikkeling van ouderen gunstig. Het interdepartementaal onderzoek over 65-plussers uit 2013 liet destijds een vergelijkbaar beeld zien. Vooral in de periode 2001–2010 hebben ouderen hun gemiddelde inkomen meer zien stijgen (+ ca. 10%) dan jongere huishoudens (+ ca. 2%).4 Ook in de periode 2011–2016 loopt de inkomensontwikkeling van ouderen, ondanks de beperkte indexatie van het aanvullende pensioen, gelijk op met die van andere huishoudens. De inkomensontwikkeling van ouderen is in die periode net wat lager dan die van 25- tot 45-jarigen, maar hoger dan die van 45- tot 65-jarigen. Wel ligt het gestandaardiseerde gemiddelde besteedbaar inkomen van ouderen onder dat van andere huishoudens. Met name huishoudens waarvan de hoofdkostwinner tussen de 45 en 65 is verdienen duidelijk meer. Deze huishoudens zitten dan ook op het hoogtepunt van hun carrière en daarmee hun inkomen. Het is logisch dat het inkomen na pensionering enigszins terugvalt, daartegenover staat dat de consumptiebehoefte van gepensioneerden over het algemeen ook lager is.5 Daarnaast is het inkomen van de groep ouder dan 65 jaar lager doordat de oudere cohorten huishoudens minder vaak een (hoog) aanvullend pensioen hebben.

Figuur 1: Gestandaardiseerd gemiddeld besteedbaar inkomen naar leeftijd (in prijzen 2016)6. Bron: CBS Statline.

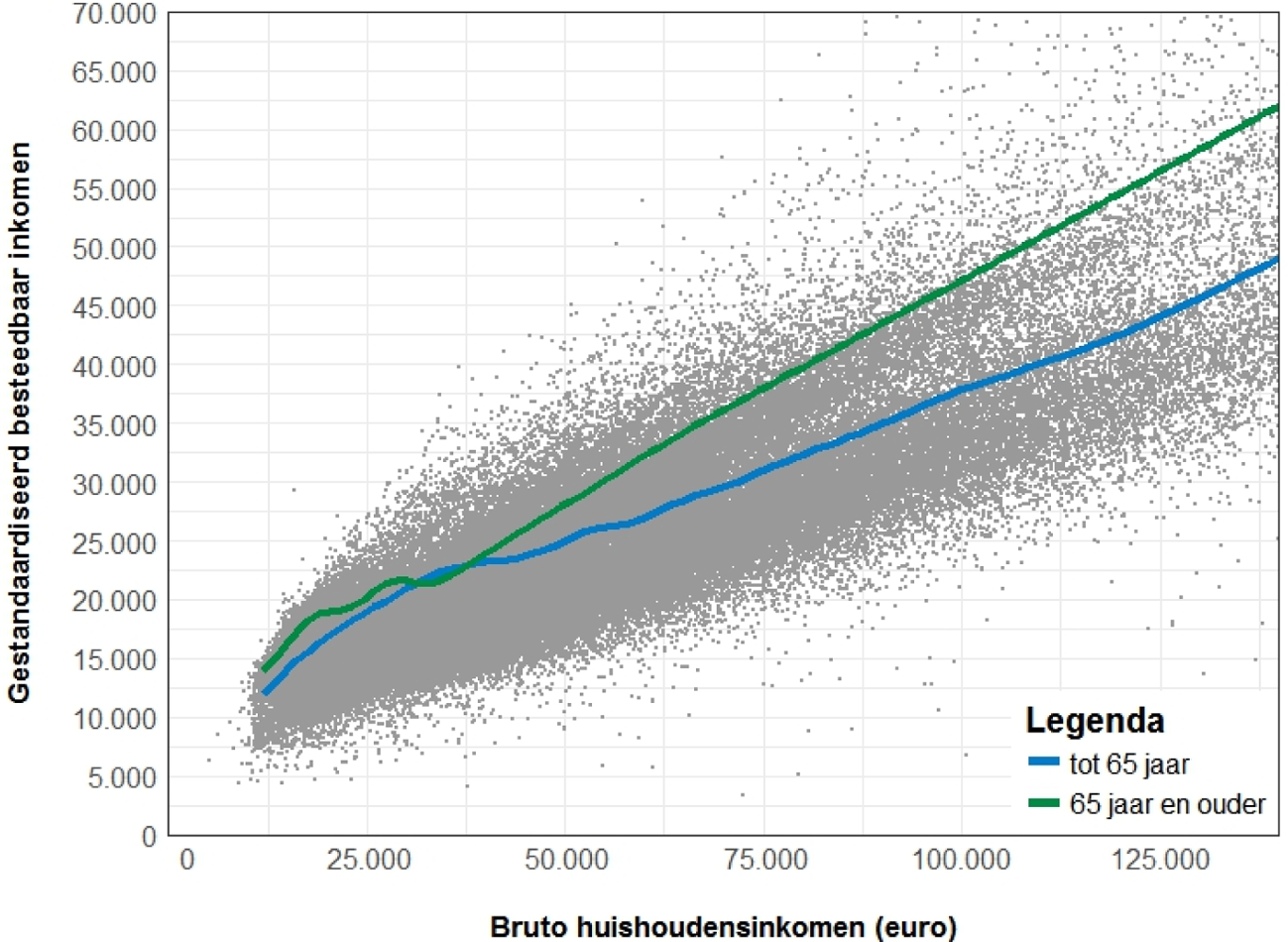

Als wordt gekeken naar de inkomensverdeling, maakt het uit of wordt gekeken naar de verdeling op basis van het bruto inkomen of naar de verdeling van het welvaartsniveau op basis van het gestandaardiseerd besteedbaar inkomen. Het aandeel ouderen aan de onderkant van de inkomensverdeling is een stuk kleiner op basis van het gestandaardiseerd besteedbaar inkomen. Figuur 2 laat dit verschil zien: gegeven het bruto huishoudinkomen hebben ouderen een hoger gestandaardiseerd besteedbaar inkomen dan jongeren. Dit verschil wordt hoofdzakelijk veroorzaakt door een lagere belastingdruk en de standaardisatie van inkomens. Gepensioneerden huishoudens hebben over het algemeen geen thuiswonende kinderen meer. Bij hetzelfde besteedbaar inkomen ligt het welvaartsniveau daardoor hoger in vergelijking met huishoudens met kinderen. Doordat AOW’ers (met een aanvullend pensioen) geen AOW-premie meer betalen, betalen ze minder belasting over hun inkomen dan mensen die de AOW-leeftijd nog niet hebben bereikt.

Figuur 2: Welvaartsniveau naar bruto inkomen (mediaan). Bron: IPO (2013)

Ouderen hebben een relatief kleine kans op (langdurige) armoede

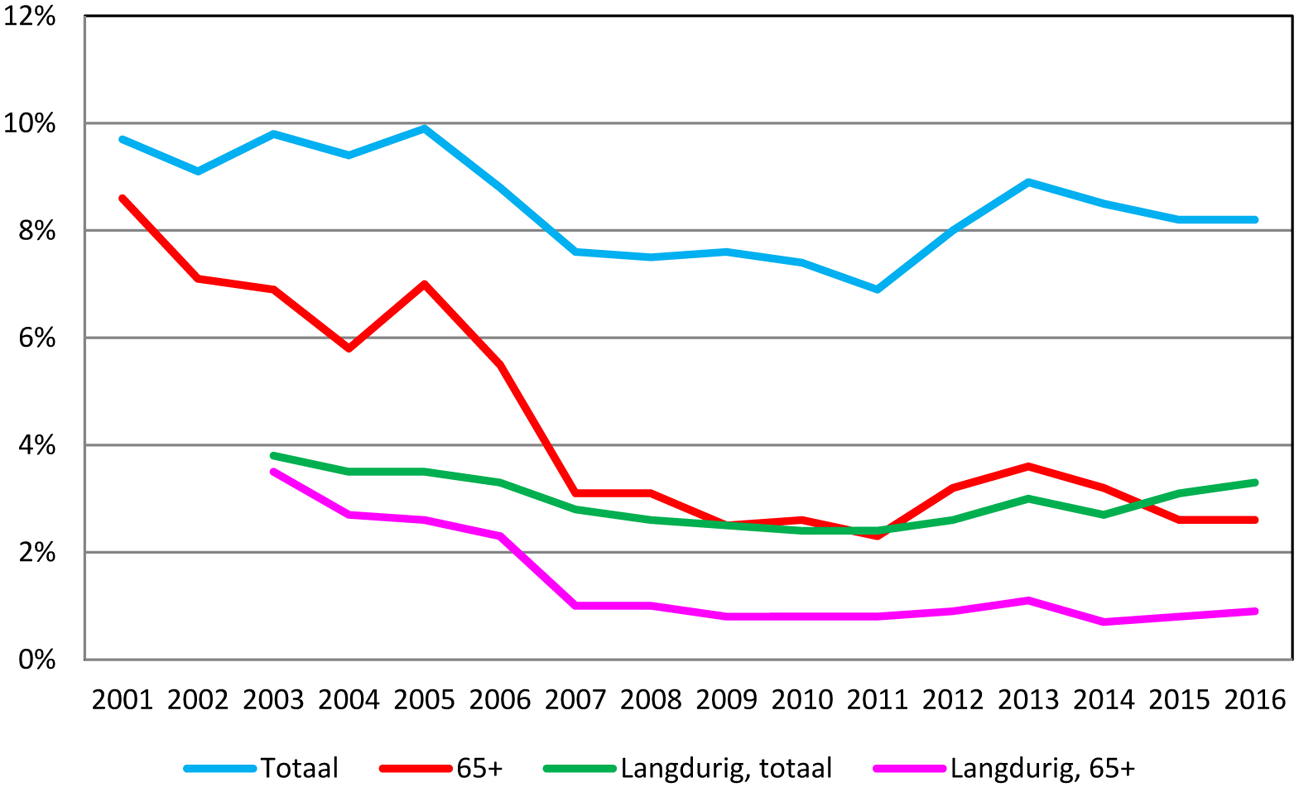

Het aandeel lage inkomens7 onder ouderen was in 2001 vergelijkbaar met het aandeel lage inkomens in de totale bevolking (figuur 3). Sindsdien is het aandeel lage inkomens onder ouderen een stuk harder gedaald dan in de totale bevolking. In 2016 bedraagt het aandeel lage inkomens bij ouderen 2,6%. Dit is minder dan een derde van het aandeel lage inkomen in de totale bevolking (8,2%). Een vergelijkbare ontwikkeling heeft zich voorgedaan bij langdurig lage inkomens.

Figuur 3: Ontwikkeling aandeel huishoudens met (langdurige) lage inkomens, totale bevolking en 65-plussers8. Bron: CBS Statline.

Koopkrachtontwikkeling van gepensioneerden versus werkenden

De (dynamische) koopkracht van ouderen is tussen 1995 en 2009 bijna ieder jaar gestegen.9 Alleen in de crisisjaren 2010 tot en met 2013 ging de koopkracht van ouderen achteruit, waarna deze vanaf 2014 weer steeg. Dynamische koopkracht kan alleen achteraf worden berekend, maar is daardoor wel een betere afspiegeling van de werkelijkheid. Hieronder wordt dit nader toegelicht.

De dynamische koopkrachtontwikkeling van ouderen is over algemeen lager dan de dynamische koopkrachtontwikkeling van werkenden. Hiervoor zijn twee oorzaken. Ten eerste worden bij dynamische koopkracht (in tegenstelling tot de statische koopkracht10) veranderingen zoals wijzigingen in de gezinssamenstelling, wisselingen van baan, het maken van promotie en hogere salarisschalen wel meegenomen. Werkenden gaan er hierdoor over het algemeen meer op vooruit dan ouderen, omdat zij in een levensfase zitten waarin ze carrière maken en over het algemeen een stijgend inkomen doormaken. Na pensionering hebben mensen vaak een relatief constant inkomen doordat zij bijvoorbeeld niet meer van werksituatie veranderen of promotie maken. Ook komen veranderingen in gezinssamenstelling minder vaak voor bij gepensioneerden. Ten tweede komt het koopkrachtverschil tussen ouderen en werkenden de afgelopen jaren door de achterblijvende indexatie van het aanvullende pensioen. Ouderen merken dit direct in hun portemonnee. Werkenden hebben evenwel last van de beperkte indexatie. Op het moment dat zij met pensioen gaan krijgen ze namelijk ook te maken met een lagere pensioenuitkering. Bij werkenden is dit echter nog niet direct terug te zien in de koopkrachtplaatjes.

Het kabinet neemt de komende jaren een aantal maatregelen die de koopkracht van ouderen beïnvloeden. Ouderen profiteren bijvoorbeeld van de verhoging van de algemene heffingskorting en de invoering van het tweeschijvenstelsel. Andere maatregelen, zoals het versnellen van de beperking van de hypotheekrenteaftrek, hebben een negatief effect op koopkrachtontwikkeling van ouderen. Onderaan de streep hebben gepensioneerden in doorsnee de komende jaren een gemiddelde (statische) koopkrachtstijging van 0,7 procent. Werkenden gaan er in doorsnee 1,4 procent per jaar op vooruit en uitkeringsgerechtigden 0,6 procent.11

Ouderen hebben over het algemeen een behoorlijk vermogen

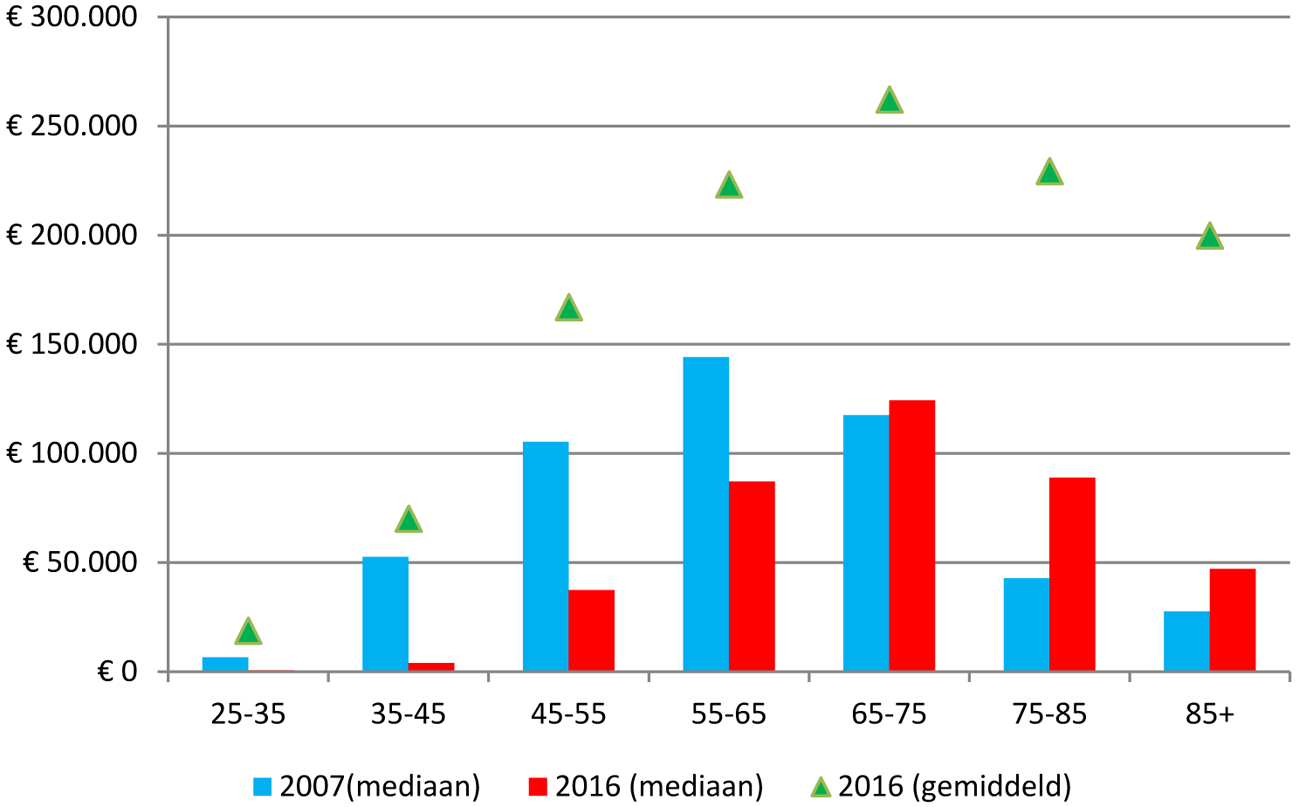

Leeftijd speelt bij vermogen logischerwijs een grote rol. Jongere huishoudens hebben weinig vermogen opgebouwd en hebben relatief hoge schulden. Vermogen wordt over de levensloop opgebouwd en schulden juist afgelost. Ouderen hebben hierdoor een beduidend hoger vermogen dan jongere generaties (figuur 4). Het doorsnee vermogen van ouderen is in de periode 2007–2016 toegenomen, terwijl deze onder de rest van de bevolking fors is gedaald. Het verschil tussen het gemiddelde en het mediane vermogen toont echter wel aan dat het vermogen scheef is verdeeld: er zijn ouderen met veel vermogen, maar ook ouderen met geen of nauwelijks vermogen. Onder jongeren zie je dit overigens ook terug.

Figuur 4: Gemiddeld en mediaan vermogen (incl. eigenwoningbezit), naar leeftijd. Bron: CBS Statline.

Het relatief hoge vermogen van ouderen hangt ook sterk samen met het eigenwoningbezit. Ouderen hebben in vergelijking met jongeren meer kunnen profiteren van huizenprijsstijgingen. Prijsontwikkelingen op de woningmarkt verklaren dan ook een groot deel van de vermogensverschillen tussen jong en oud. Ouderen die instromen in de groep van 65-plus hebben vaker een eigen woning (met overwaarde) dan de groep die uitstroomt. Dit verklaart ook waarom 75-plussers een lager vermogen hebben. Er zijn geen aanwijzingen dat vermogen wordt afgebouwd aan het einde van de levensloop. Mensen hebben over het algemeen nog relatief veel van hun vermogen bij overlijden, veelal in de vorm van een eigen woning.

Ook zonder het vermogen dat is opgebouwd in de eigen woning is het vermogen van ouderen hoger dan dat van jongere huishoudens (figuur 5). Evenals de ontwikkeling van het vermogen inclusief de eigen woning naar leeftijd is ook het vermogen exclusief de eigen woning onder ouderen toegenomen, terwijl dat van jongere huishoudens juist is gedaald.

Figuur 5: Mediaan vermogen exclusief eigenwoningbezit, naar leeftijd. Bron: CBS Statline.

Ook in internationaal perspectief doen Nederlandse ouderen het goed

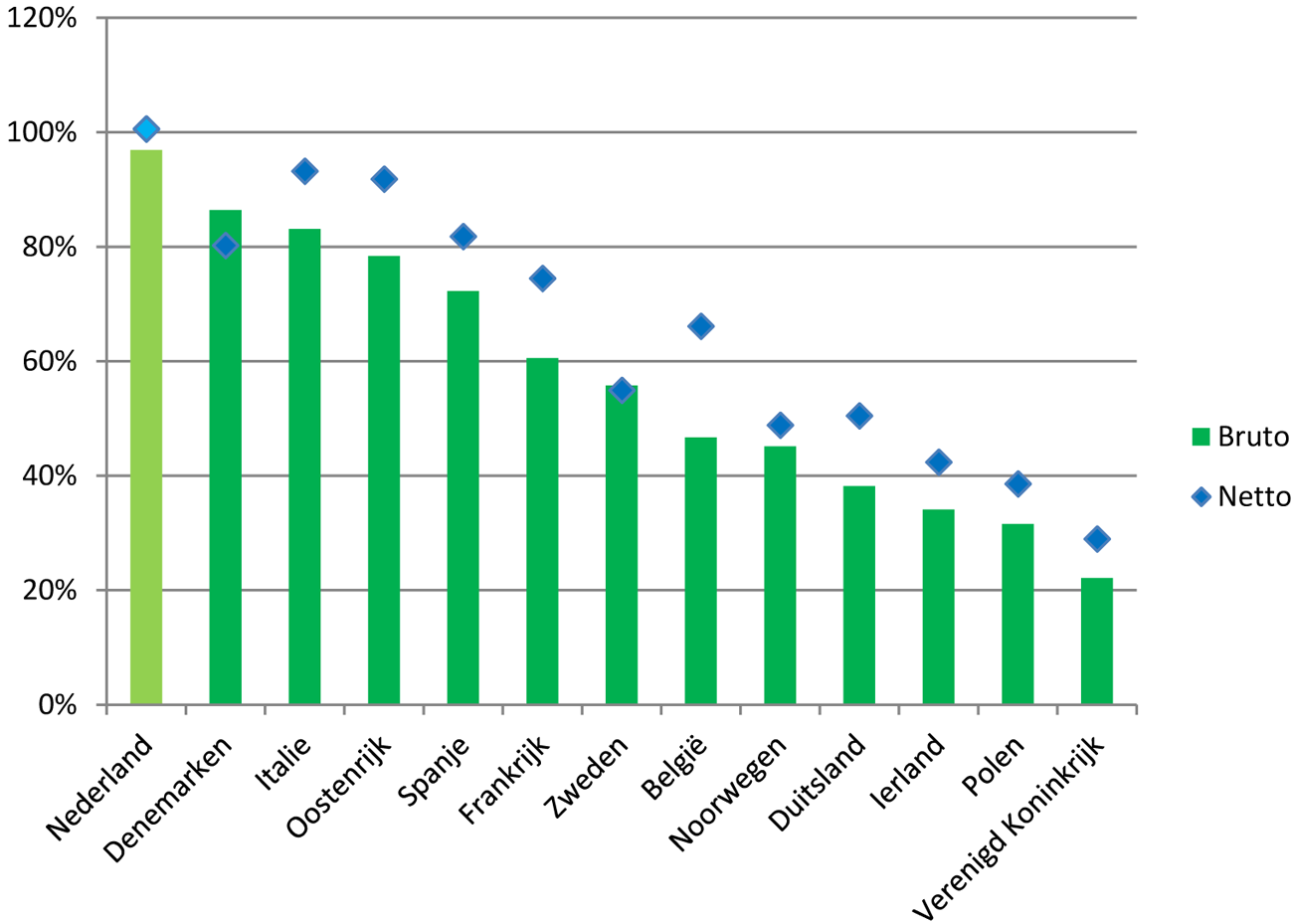

De consumptiebehoefte van huishoudens verandert over de levensloop, en neemt veelal na pensionering af. Hoewel het afhankelijk is van de hoogte van het inkomen, wordt over het algemeen een bruto vervangingsratio12 van tenminste 70 procent als toereikend beschouwd om het consumptieniveau van voor pensionering ook daarna voort te kunnen zetten.13 14 In Nederland liggen de (gemiddelde) vervangingsratio’s een stuk hoger, in zowel bruto als netto termen (figuur 6). Huishoudens met een netto vervangingratio van meer dan 100 procent, hebben na pensionering een grotere vrije bestedingsruimte dan voor pensionering. In Europees verband vallen de hoge Nederlandse vervangingsratio’s op. Andere Europese landen kennen meestal beduidend lagere vervangingsratio’s. De kans op armoede onder ouderen is hierdoor vergeleken met andere landen in Nederland laag.

Figuur 6: Bruto en netto vervangingratio (2016) in Europees verband. Bron: OESO.

Tot slot

De inkomens- en vermogenspositie van Nederlandse ouderen is over het algemeen goed. Natuurlijk gaan achter gemiddeldes ook verschillen schuil. Huishoudens met ouderen kunnen net zo goed als jongere huishoudens een laag inkomen hebben en/of over slechts een klein of geen vermogen beschikken. Het kabinet zal daarom oog blijven houden voor financieel kwetsbare groepen in de samenleving.

Ik hoop met deze brief uw Kamer naar tevredenheid te hebben geïnformeerd en daarmee aan mijn toezegging te hebben voldaan.

De Minister van Financiën, W.B. Hoekstra

Het gestandaardiseerde besteedbaar inkomen is het bruto inkomen verminderd met inkomensoverdrachten, premies inkomensverzekeringen, premies ziektekostenverzekeringen en belastingen op inkomen en vermogen en vermeerderd met toeslagen, gecorrigeerd voor verschillen in huishoudsamenstelling.

Zoals toegelicht in voetnoot 3 zit er een verschil in de gehanteerde definitie van het inkomen voor en na 2011. Hierdoor zijn de inkomensstatistieken voor en na 2011 niet één op één met elkaar vergelijkbaar.

Knoef, M., et al., 2014, Pensioen, consumptiebehoeften en ouderenzorg. Netspar design paper 31.

De getoonde inkomensstatistieken tot 2011 zijn gebaseerd op het Inkomenspanelonderzoek (IPO) (steekproef). Voor de inkomensstatistieken voor de jaren vanaf 2011 (vanwege een revisie van het CBS) is gebruik gemaakt van integrale inkomensbestanden. Door deze herziening zit er een breuk in de inkomensdata (gestippelde lijn).

Ook hier is sprake van een trendbreuk in de data. Voor de reeksen «totaal» en «65+» ligt de trendbreuk bij 2011. Voor de reeksen over langdurig lage inkomen ligt de trendbreuk bij 2013.

De door het kabinet gepresenteerde koopkrachtcijfers zijn statisch, omdat dynamische koopkracht alleen achteraf kan worden berekend.

Knoef, M., K. Goudswaard, J. Been en K. Caminada, 2015, Nederlandse pensioenopbouw in internationaal perspectief. Netspar design paper 41.

Haveman, R., Holden, K., Romanov, A., Wolfe, B., 2007. Assessing the maintenance of savings sufficiency over de first decade of retirement. International Tax and Public Finance 14, 481–502.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34775-X.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.