Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34550 nr. 2 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34550 nr. 2 |

Bijlagen bij de Miljoenennota 2017

|

Blz. |

||

|

1. |

Uitgaven en niet-belastingontvangsten |

4 |

|

2. |

Belasting- en premieontvangsten |

11 |

|

3. |

EMU-saldo |

25 |

|

4. |

EMU-schuld |

28 |

|

5. |

Overheidsbalans |

30 |

|

6. |

Belastinguitgaven, inkomstenbeperkende regelingen en overige fiscale regelingen |

32 |

|

7. |

Taakopdrachten IBO's 2016/2017 |

46 |

|

8. |

Overzicht risicoregelingen van het Rijk |

58 |

|

9. |

Normeringssystematiek gemeente- en provinciefonds |

63 |

Tabel 1.1 laat zien hoe op basis van de totale netto uitgaven op de Rijksbegroting gekomen wordt tot de netto uitgaven van de centrale overheid op EMU-basis (conform tabel 3.1.1 in hoofdstuk 3). De uitgaven op de Rijksbegroting zijn gebaseerd op de totale uitgaven per departement zoals weergegeven in tabel 1.2. Daarop worden de niet-belastingontvangsten in mindering gebracht zoals die zijn opgenomen in tabel 1.3. Het resultaat zijn de netto Rijksuitgaven op kasbasis. Naast begrotingsgefinancierde uitgaven zijn er premiegefinancierde uitgaven. Deze uitgaven van de sociale fondsen worden toegevoegd om tot de netto uitgaven van de Rijksoverheid te komen, terwijl de rijksbijdragen en rentebaten van de sociale fondsen in mindering worden gebracht, aangezien dit onderlinge betalingen tussen Rijk en sociale fondsen zijn. De laatste stap is om van uitgaven op kasbasis te komen tot uitgaven op EMU-basis door te corrigeren voor kas-transverschillen en financiële transacties. De Rijksbegroting wordt namelijk op kasbasis opgesteld, terwijl het EMU-saldo – volgens Europese methodiek – wordt berekend op transactiebasis. Daarnaast tellen financiële transacties, zoals leningen en aan- en verkoop van staatsbezit, niet mee in het EMU-saldo.

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

bron |

|

|---|---|---|---|---|---|---|---|---|

|

Totale uitgaven rijksbegroting |

187.829 |

186.911 |

182.918 |

186.974 |

188.908 |

191.824 |

195.306 |

zie tabel 1.2 |

|

Niet-belastingontvangsten rijksbegroting |

43.718 |

36.209 |

22.744 |

26.002 |

24.423 |

23.961 |

21.934 |

zie tabel 1.3 |

|

Netto rijksuitgaven op kasbasis |

144.111 |

150.702 |

160.174 |

160.972 |

164.485 |

167.863 |

173.373 |

|

|

Bij: Uitgaven sociale fondsen |

114.110 |

114.943 |

116.778 |

122.041 |

125.475 |

129.841 |

134.674 |

zie tabel 3.4 |

|

Af: Rijksbijdragen en rentebaten sociale fondsen |

20.734 |

20.048 |

20.822 |

20.615 |

20.240 |

20.427 |

20.583 |

zie tabel 3.4 |

|

Af: Ktv's en financiële transacties netto uitgaven |

– 15.250 |

– 11.126 |

– 5.738 |

– 7.314 |

– 5.042 |

– 4.154 |

– 2.165 |

zie tabel 1.4 |

|

Netto-uitgaven centrale overheid EMU-basis |

252.737 |

256.722 |

261.868 |

269.711 |

274.762 |

281.431 |

289.628 |

zie H3 tabel 3.1.1 |

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

||

|---|---|---|---|---|---|---|---|---|

|

1 |

De Koning |

41 |

41 |

41 |

41 |

41 |

41 |

42 |

|

2A |

Staten Generaal |

141 |

147 |

144 |

141 |

139 |

139 |

140 |

|

2B |

Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs |

117 |

119 |

115 |

110 |

110 |

110 |

110 |

|

3 |

Algemene Zaken |

61 |

63 |

64 |

62 |

62 |

62 |

64 |

|

4 |

Koninkrijksrelaties |

410 |

274 |

292 |

272 |

124 |

123 |

123 |

|

5 |

Buitenlandse Zaken |

10.232 |

9.710 |

8.880 |

9.869 |

9.748 |

9.937 |

10.193 |

|

6 |

Veiligheid en Justitie |

12.718 |

13.431 |

12.581 |

11.677 |

11.523 |

11.521 |

11.408 |

|

7 |

Binnenlandse Zaken |

798 |

903 |

742 |

652 |

672 |

697 |

655 |

|

8 |

Onderwijs, Cultuur en Wetenschap |

36.350 |

38.786 |

37.163 |

37.982 |

37.783 |

37.729 |

37.935 |

|

9A |

Nationale Schuld (Transactiebasis) |

14.406 |

9.112 |

8.453 |

7.764 |

7.111 |

6.713 |

6.859 |

|

9B |

Financiën |

7.932 |

9.763 |

6.568 |

6.831 |

6.673 |

6.257 |

6.153 |

|

10 |

Defensie |

7.816 |

8.367 |

8.686 |

8.800 |

8.880 |

8.856 |

8.716 |

|

12 |

Infrastructuur en Milieu |

8.703 |

8.030 |

7.994 |

8.341 |

8.450 |

8.592 |

8.798 |

|

13 |

Economische Zaken |

4.807 |

5.236 |

4.944 |

5.106 |

5.677 |

6.338 |

6.246 |

|

15 |

Sociale Zaken en Werkgelegenheid |

31.330 |

31.857 |

33.602 |

34.237 |

34.664 |

34.661 |

34.729 |

|

16 |

Volksgezondheid, Welzijn en Sport |

15.329 |

14.630 |

14.371 |

14.426 |

14.607 |

15.068 |

15.339 |

|

17 |

Buitenlandse Handel en Ontwikkelingssamenwerking |

2.903 |

2.835 |

2.246 |

2.065 |

2.052 |

2.059 |

2.323 |

|

18 |

Wonen en Rijksdienst |

4.266 |

4.248 |

4.312 |

4.586 |

4.680 |

4.661 |

4.851 |

|

50 |

Gemeentefonds |

27.267 |

28.150 |

27.143 |

26.967 |

26.843 |

26.688 |

26.628 |

|

51 |

Provinciefonds |

1.115 |

2.411 |

2.200 |

2.033 |

2.025 |

2.019 |

1.944 |

|

55 |

Infrastructuurfonds |

5.719 |

5.787 |

5.878 |

6.240 |

6.263 |

6.357 |

6.234 |

|

58 |

Diergezondheidsfonds |

33 |

44 |

33 |

33 |

33 |

33 |

33 |

|

64 |

BES-fonds |

47 |

33 |

33 |

33 |

33 |

33 |

33 |

|

65 |

Deltafonds |

1.166 |

1.285 |

905 |

1.098 |

1.089 |

1.170 |

1.344 |

|

AP |

Aanvullende posten |

0 |

– 2.266 |

1.698 |

4.207 |

6.359 |

8.840 |

11.422 |

|

90 |

Consolidatie1 |

– 5.874 |

– 6.085 |

– 6.168 |

– 6.598 |

– 6.732 |

– 6.880 |

– 7.014 |

|

HGIS |

Internationale Samenwerking2 |

(5.060) |

(5.256) |

(4.131) |

(4.188) |

(4.159) |

(4.180) |

(4.388) |

|

Totaal |

187.829 |

186.911 |

182.918 |

186.974 |

188.908 |

191.824 |

195.306 |

Dit betreft een correctie voor dubbeltellingen die ontstaan door het «bruto-boeken» van bijdragen. Het bruto-boeken houdt in dat zowel het departement dat bijdraagt, als het departement dat ontvangt de uitgaven op zijn begroting opneemt. Het gaat voornamelijk om bijdragen via de begroting van Infrastructuur en Milieu aan het Infrastructuurfonds en het Deltafonds.

In deze tabel zijn de uitgaven voor Internationale Samenwerking toegerekend aan de begrotingen waarop deze worden verantwoord. De totale uitgaven voor Internationale Samenwerking zijn tussen haken vermeld en lopen niet mee in de totaaltellling.

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

||

|---|---|---|---|---|---|---|---|---|

|

1 |

De Koning |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2A |

Staten Generaal |

6 |

4 |

4 |

4 |

4 |

4 |

4 |

|

2B |

Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs |

7 |

6 |

6 |

6 |

6 |

6 |

6 |

|

3 |

Algemene Zaken |

7 |

7 |

7 |

7 |

7 |

7 |

7 |

|

4 |

Koninkrijksrelaties |

56 |

43 |

37 |

37 |

37 |

37 |

37 |

|

5 |

Buitenlandse Zaken |

813 |

3.479 |

706 |

719 |

732 |

745 |

765 |

|

6 |

Veiligheid en Justitie |

1.377 |

2.364 |

2.046 |

1.897 |

1.794 |

1.805 |

1.762 |

|

7 |

Binnenlandse Zaken |

884 |

204 |

70 |

65 |

65 |

65 |

64 |

|

8 |

Onderwijs, Cultuur en Wetenschap |

1.302 |

1.313 |

1.342 |

1.416 |

1.466 |

1.545 |

1.612 |

|

9A |

Nationale Schuld (Transactiebasis) |

17.087 |

13.275 |

8.414 |

11.403 |

9.391 |

8.285 |

6.353 |

|

9B |

Financiën |

8.774 |

7.528 |

2.525 |

2.491 |

2.487 |

2.437 |

2.543 |

|

10 |

Defensie |

435 |

284 |

401 |

380 |

306 |

268 |

269 |

|

12 |

Infrastructuur en Milieu |

306 |

252 |

247 |

241 |

241 |

241 |

241 |

|

13 |

Economische Zaken |

7.361 |

3.512 |

3.771 |

4.045 |

4.690 |

5.260 |

5.162 |

|

15 |

Sociale Zaken en Werkgelegenheid |

1.899 |

1.885 |

1.768 |

1.782 |

1.797 |

1.813 |

1.792 |

|

16 |

Volksgezondheid, Welzijn en Sport |

1.011 |

196 |

90 |

95 |

93 |

93 |

93 |

|

17 |

Buitenlandse Handel en Ontwikkelingssamenwerking |

104 |

258 |

100 |

79 |

76 |

76 |

73 |

|

18 |

Wonen en Rijksdienst |

974 |

849 |

564 |

564 |

578 |

594 |

548 |

|

50 |

Gemeentefonds |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

55 |

Infrastructuurfonds |

5.902 |

5.580 |

5.878 |

6.240 |

6.263 |

6.357 |

6.234 |

|

58 |

Diergezondheidsfonds |

27 |

31 |

33 |

33 |

33 |

33 |

33 |

|

65 |

Deltafonds |

1.263 |

1.226 |

905 |

1.098 |

1.089 |

1.170 |

1.344 |

|

AP |

Aanvullende posten |

0 |

0 |

2 |

2 |

3 |

5 |

9 |

|

90 |

Consolidatie1 |

– 5.874 |

– 6.085 |

– 6.168 |

– 6.598 |

– 6.732 |

– 6.880 |

– 7.014 |

|

HGIS |

Internationale Samenwerking2 |

(219) |

(329) |

(183) |

(135) |

(135) |

(135) |

(134) |

|

Totaal |

43.718 |

36.209 |

22.744 |

26.002 |

24.423 |

23.961 |

21.934 |

Dit betreft een correctie voor dubbeltellingen die ontstaan door het «bruto-boeken» van bijdragen. Het bruto-boeken houdt in dat zowel het departement dat bijdraagt, als het departement dat ontvangt de uitgaven op zijn begroting opneemt. Het gaat voornamelijk om bijdragen via de begroting van Infrastructuur en Milieu aan het Infrastructuurfonds en het Deltafonds.

In deze tabel zijn de niet-belastingontvangsten voor Internationale Samenwerking toegerekend aan de begrotingen waarop deze worden verantwoord. De totale niet-belastingontvangsten voor Internationale Samenwerking zijn tussen haken vermeld en lopen niet mee in de totaaltelling.

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|---|---|---|---|---|---|---|---|

|

Ktv belastingen |

352 |

565 |

929 |

446 |

609 |

576 |

696 |

|

Ktv aardgas |

– 1.775 |

300 |

– 100 |

50 |

0 |

0 |

0 |

|

Kasbeheer |

– 11.276 |

– 7.434 |

– 6.374 |

– 8.999 |

– 6.808 |

– 5.737 |

– 3.933 |

|

Verkoop staatsbezit |

– 4.940 |

– 4.287 |

0 |

0 |

0 |

0 |

0 |

|

Studieleningen |

– 517 |

– 588 |

– 644 |

– 699 |

– 756 |

– 818 |

– 882 |

|

Rente-ontvangsten uit renteswaps |

– 1.018 |

– 1.104 |

– 1.483 |

– 1.827 |

– 2.084 |

– 2.103 |

– 2.103 |

|

Opbrengst beëindigen renteswaps |

– 4.290 |

– 4.253 |

0 |

0 |

0 |

0 |

0 |

|

Ktv's en financiële transacties niet-belastingontvangsten |

– 23.815 |

– 17.366 |

– 8.601 |

– 11.475 |

– 9.649 |

– 8.657 |

– 6.918 |

|

Overige ktv's |

– 1.382 |

71 |

– 1.377 |

– 467 |

18 |

18 |

0 |

|

Kasbeheer |

6.145 |

1.500 |

1.500 |

1.500 |

1.500 |

1.500 |

1.500 |

|

Aankoop staatsbezit |

1.102 |

2.379 |

150 |

350 |

280 |

0 |

0 |

|

Europees Stabilisatie Mechanisme (ESM) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Lening Griekenland |

0 |

76 |

38 |

33 |

33 |

0 |

0 |

|

Lening VUT-fonds |

– 729 |

– 50 |

0 |

0 |

0 |

0 |

0 |

|

Studieleningen |

2.344 |

2.460 |

2.635 |

2.679 |

2.689 |

2.905 |

3.178 |

|

Begrotingsreserve |

1.311 |

– 365 |

– 334 |

– 166 |

0 |

0 |

0 |

|

Overig |

– 226 |

169 |

251 |

232 |

86 |

81 |

75 |

|

Ktv's en financiële transacties uitgaven |

8.566 |

6.240 |

2.863 |

4.161 |

4.606 |

4.504 |

4.753 |

|

Ktv's en financiële transacties netto uitgaven |

– 15.250 |

– 11.126 |

– 5.738 |

– 7.314 |

– 5.042 |

– 4.154 |

– 2.165 |

|

Totaal ktv's en financiële transacties |

– 14.897 |

– 10.560 |

– 4.810 |

– 6.868 |

– 4.433 |

– 3.578 |

– 1.469 |

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

bron |

|

|---|---|---|---|---|---|---|---|---|

|

Rijksbegroting in enge zin |

106.972 |

107.725 |

109.232 |

112.879 |

115.129 |

117.803 |

120.172 |

zie tabel 1.6 |

|

Sociale Zekerheid en Arbeidsmarktbeleid |

75.398 |

76.726 |

77.893 |

79.626 |

80.098 |

81.153 |

82.738 |

zie tabel 1.7 |

|

Budgettair Kader Zorg |

65.143 |

67.129 |

68.544 |

71.252 |

74.018 |

77.338 |

81.148 |

zie tabel 1.8 |

|

Netto-uitgaven onder het uitgavenkader |

247.513 |

251.580 |

255.669 |

263.756 |

269.245 |

276.293 |

284.058 |

|

|

Overige netto-uitgaven |

5.224 |

5.143 |

6.199 |

5.955 |

5.517 |

5.138 |

5.570 |

zie tabel 1.9 |

|

Netto-uitgaven centrale overheid |

252.737 |

256.722 |

261.868 |

269.711 |

274.762 |

281.431 |

289.628 |

zie tabel 1.1 |

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

||

|---|---|---|---|---|---|---|---|---|

|

1 |

De Koning |

41 |

41 |

41 |

41 |

41 |

41 |

42 |

|

2A |

Staten Generaal |

135 |

143 |

140 |

137 |

135 |

135 |

135 |

|

2B |

Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs |

110 |

113 |

109 |

105 |

105 |

105 |

104 |

|

3 |

Algemene Zaken |

54 |

56 |

57 |

55 |

55 |

55 |

57 |

|

4 |

Koninkrijksrelaties |

65 |

105 |

88 |

77 |

67 |

66 |

65 |

|

5 |

Buitenlandse Zaken |

9.419 |

6.231 |

8.174 |

9.151 |

9.016 |

9.192 |

9.427 |

|

6 |

Veiligheid en Justitie |

11.341 |

11.067 |

10.535 |

9.780 |

9.729 |

9.716 |

9.646 |

|

7 |

Binnenlandse Zaken |

643 |

749 |

672 |

587 |

608 |

633 |

591 |

|

8 |

Onderwijs, Cultuur en Wetenschap |

33.221 |

35.602 |

33.830 |

34.586 |

34.384 |

34.096 |

34.028 |

|

9A |

Nationale Schuld (Transactiebasis) |

9 |

17 |

19 |

19 |

19 |

19 |

19 |

|

9B |

Financiën |

4.583 |

5.108 |

4.320 |

4.427 |

4.338 |

4.294 |

4.131 |

|

10 |

Defensie |

7.301 |

7.969 |

8.181 |

8.324 |

8.489 |

8.514 |

8.382 |

|

12 |

Infrastructuur en Milieu |

8.608 |

7.976 |

7.972 |

8.324 |

8.433 |

8.575 |

8.782 |

|

13 |

Economische Zaken |

4.277 |

4.610 |

4.453 |

4.697 |

5.281 |

5.947 |

5.926 |

|

15 |

Sociale Zaken en Werkgelegenheid |

465 |

525 |

566 |

462 |

408 |

366 |

364 |

|

16 |

Volksgezondheid, Welzijn en Sport |

2.318 |

2.452 |

2.458 |

2.371 |

2.374 |

2.343 |

2.304 |

|

17 |

Buitenlandse Handel en Ontwikkelingssamenwerking |

2.820 |

2.594 |

2.164 |

2.001 |

1.989 |

1.996 |

2.260 |

|

18 |

Wonen en Rijksdienst |

3.292 |

3.399 |

3.748 |

4.022 |

4.102 |

4.067 |

4.304 |

|

50 |

Gemeentefonds |

17.390 |

18.524 |

18.033 |

17.980 |

17.940 |

17.882 |

17.751 |

|

51 |

Provinciefonds |

1.115 |

2.411 |

2.200 |

2.033 |

2.025 |

2.019 |

1.944 |

|

55 |

Infrastructuurfonds |

– 183 |

208 |

0 |

0 |

0 |

0 |

0 |

|

58 |

Diergezondheidsfonds |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

60 |

Accres Gemeentefonds |

0 |

0 |

213 |

701 |

1.168 |

1.671 |

2.069 |

|

61 |

Accres Provinciefonds |

0 |

0 |

30 |

97 |

158 |

223 |

275 |

|

64 |

BES-fonds |

47 |

33 |

33 |

33 |

33 |

33 |

33 |

|

65 |

Deltafonds |

– 97 |

59 |

0 |

0 |

0 |

0 |

0 |

|

80 |

Prijsbijstelling |

0 |

0 |

181 |

610 |

1.080 |

1.589 |

2.180 |

|

81 |

Arbeidsvoorwaarden |

0 |

0 |

870 |

1.863 |

2.798 |

3.892 |

5.019 |

|

86 |

Algemeen |

0 |

– 2.266 |

146 |

397 |

355 |

336 |

336 |

|

HGIS1 |

(4.841) |

(4.927) |

(3.948) |

(4.054) |

(4.025) |

(4.045) |

(4.253) |

|

|

Netto-uitgaven kader RBG-eng |

106.972 |

107.725 |

109.232 |

112.879 |

115.129 |

117.803 |

120.172 |

In deze tabel zijn de netto uitgaven voor Internationale Samenwerking toegerekend aan de begrotingen waarop deze worden verantwoord. De totale netto uitgaven voor Internationale Samenwerking zijn tussen haken vermeld en lopen niet mee in de totaaltelling.

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

||

|---|---|---|---|---|---|---|---|---|

|

15 |

Sociale Zaken en Werkgelegenheid |

16.841 |

17.732 |

18.401 |

18.565 |

18.711 |

18.796 |

18.897 |

|

50 |

Gemeentefonds |

2.900 |

2.761 |

2.574 |

2.434 |

2.338 |

2.235 |

2.259 |

|

AP |

Aanvullende posten |

0 |

– 1 |

243 |

493 |

720 |

997 |

1.344 |

|

Netto begrotingsgefinancierde uitgaven |

19.741 |

20.493 |

21.218 |

21.491 |

21.770 |

22.028 |

22.500 |

|

|

40 |

Sociale Verzekeringen |

55.658 |

56.233 |

56.675 |

58.134 |

58.328 |

59.125 |

60.237 |

|

Netto premiegefinancierde uitgaven |

55.658 |

56.233 |

56.675 |

58.134 |

58.328 |

59.125 |

60.237 |

|

|

Netto-uitgaven kader SZA |

75.398 |

76.726 |

77.893 |

79.626 |

80.098 |

81.153 |

82.738 |

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

||

|---|---|---|---|---|---|---|---|---|

|

16 |

Volksgezondheid, Welzijn en Sport |

491 |

486 |

524 |

411 |

423 |

392 |

386 |

|

50 |

Gemeentefonds (WMO) |

6.977 |

6.865 |

6.536 |

6.554 |

6.565 |

6.570 |

6.618 |

|

AP |

Aanvullende posten |

0 |

0 |

6 |

14 |

21 |

30 |

45 |

|

Netto begrotingsgefinancierde uitgaven |

7.468 |

7.351 |

7.066 |

6.979 |

7.009 |

6.993 |

7.049 |

|

|

41 |

Premiegefinancierde uitgaven Zorg |

57.675 |

59.778 |

61.478 |

64.272 |

67.009 |

70.345 |

74.099 |

|

Netto premiegefinancierde uitgaven |

57.675 |

59.778 |

61.478 |

64.272 |

67.009 |

70.345 |

74.099 |

|

|

Netto-uitgaven kader BKZ |

65.143 |

67.129 |

68.544 |

71.252 |

74.018 |

77.338 |

81.148 |

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|---|---|---|---|---|---|---|---|

|

Gasbaten |

– 6.425 |

– 2.250 |

– 2.550 |

– 2.450 |

– 2.450 |

– 2.450 |

– 2.450 |

|

Rente |

7.880 |

7.112 |

6.398 |

5.744 |

5.178 |

4.818 |

5.055 |

|

Zorgtoeslag |

3.941 |

4.213 |

4.406 |

4.953 |

5.399 |

5.763 |

5.958 |

|

BTW-compensatiefonds |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Landbouw- en overige bestemmingsheffingen |

– 139 |

– 130 |

– 121 |

– 121 |

– 121 |

– 121 |

– 121 |

|

Klimaatverandering en luchtkwaliteit (ETS) |

– 187 |

– 189 |

– 224 |

– 224 |

– 224 |

– 224 |

– 224 |

|

SDE+ |

– 279 |

– 494 |

– 678 |

– 1.074 |

– 1.730 |

– 2.308 |

– 2.280 |

|

Werkgeversbijdrage kinderopvang |

– 1.082 |

– 1.092 |

– 1.092 |

– 1.092 |

– 1.092 |

– 1.092 |

– 1.092 |

|

Bemiddelingskosten zorgverzekeraars |

476 |

– 677 |

– 976 |

27 |

543 |

813 |

836 |

|

Netto-opbrengsten interventies financiële sector |

– 866 |

– 904 |

– 434 |

– 483 |

– 495 |

– 508 |

– 527 |

|

Ktv's rijk |

3.157 |

– 371 |

1.477 |

417 |

– 18 |

– 18 |

0 |

|

Winstafdracht DNB (crisisgerelateerd) |

– 481 |

– 122 |

– 37 |

– 21 |

– 4 |

0 |

– 28 |

|

Reservering LIV en LKV |

0 |

0 |

0 |

493 |

935 |

890 |

890 |

|

Eigenrisicodragers WGA/ZW |

– 335 |

– 391 |

– 413 |

– 434 |

– 456 |

– 477 |

– 497 |

|

Overige posten |

– 437 |

438 |

444 |

220 |

51 |

51 |

50 |

|

Overige netto-uitgaven |

5.224 |

5.143 |

6.199 |

5.955 |

5.517 |

5.138 |

5.570 |

In de tabellen 1.10 tot en met 1.13 worden de uitgaven onder de kaders getoetst aan de hoogte van de uitgavenkaders, zoals vastgesteld bij Startnota. De tabellen tonen per uitgavenkader eerst de bepaling van de reële uitgavenkaders. De reële uitgavenkaders worden bepaald door de ramingen ten tijde van het Regeerakkoord te defleren met de raming voor de prijsontwikkeling van de Nationale Bestedingen (NB-deflator).Het uitgavenkader in lopende prijzen is te bepalen door het reële uitgavenkader te corrigeren voor de actuele raming van de deflator. Daarnaast wordt gecorrigeerd voor de overboekingen tussen de Rijksbegroting in enge zin enerzijds, en de sector Sociale Zekerheid en Arbeidsmarkt en het Budgettair Kader Zorg anderzijds. Ook worden de kaders aangepast voor statistische correcties. De actuele ramingen van de uitgaven zijn afkomstig uit de tabellen 1.6 tot en met 1.8. Vervolgens wordt weergegeven hoe de actuele raming van de uitgaven zich verhoudt tot het uitgavenkader in lopende prijzen. Indien de actuele uitgaven hoger zijn dan het uitgavenkader, wordt gesproken van een overschrijding; vice versa van een onderschrijding van het uitgavenkader. Compensatie tussen de afzonderlijke budgetdisciplinesectoren kan alleen in uitzonderlijke omstandigheden indien de ministerraad daartoe besluit.

|

2015 |

2016 |

2017 |

||

|---|---|---|---|---|

|

1. |

Raming uitgaven bij Regeerakkoord 2012/Begrotingsafspraken 2014 |

107.304 |

108.554 |

109.610 |

|

2. |

pNB ten tijde van MLT 2013–2017/Begrotingsafspraken 2014 |

1,0533 |

1,0680 |

1,0811 |

|

3. |

Reëel kader |

101.877 |

101.642 |

101.385 |

|

4. |

NB-deflator |

1,0312 |

1,0378 |

1,0460 |

|

5. |

Overboekingen |

358 |

359 |

252 |

|

6. |

Statistisch |

513 |

421 |

1.818 |

|

7. |

Uitgavenkader RBG-eng in lopende prijzen |

105.929 |

106.265 |

108.117 |

|

8. |

Actuele ramingen uitgaven |

106.972 |

107.725 |

109.232 |

|

9. |

Over/onderschrijding kader RBG-eng (9=8–7) |

1.043 |

1.460 |

1.115 |

|

2015 |

2016 |

2017 |

||

|---|---|---|---|---|

|

1. |

Raming uitgaven bij Regeerakkoord 2012/Begrotingsafspraken 2014 |

83.152 |

84.251 |

84.737 |

|

2. |

pNB ten tijde van MLT 2013–2017/Begrotingsafspraken 2014 |

1,0533 |

1,0680 |

1,0811 |

|

3. |

Reëel kader |

78.947 |

78.886 |

78.379 |

|

4. |

NB-deflator |

1,0312 |

1,0378 |

1,0460 |

|

5. |

Overboekingen |

– 12 |

– 163 |

– 53 |

|

6. |

Statistisch |

– 5.067 |

– 4.320 |

– 4.364 |

|

7. |

Uitgavenkader SZA in lopende prijzen |

76.333 |

77.386 |

77.566 |

|

8. |

Actuele ramingen uitgaven |

75.398 |

76.726 |

77.893 |

|

waarvan begrotingsgefinancierd |

19.741 |

20.493 |

21.218 |

|

|

waarvan premiegefinancierd |

55.658 |

56.233 |

56.675 |

|

|

9. |

Over/onderschrijding kader SZA (9=8–7) |

– 935 |

– 661 |

327 |

|

2015 |

2016 |

2017 |

||

|---|---|---|---|---|

|

1. |

Raming uitgaven bij Regeerakkoord 2012/Begrotingsafspraken 2014 |

68.194 |

70.105 |

72.029 |

|

2. |

pNB ten tijde van MLT 2013–2017/Begrotingsafspraken 2014 |

1,0533 |

1,0680 |

1,0811 |

|

3. |

Reëel kader |

64.745 |

65.641 |

66.624 |

|

4. |

NB-deflator |

1,0312 |

1,0378 |

1,0460 |

|

5. |

Overboekingen |

– 346 |

– 196 |

– 198 |

|

6. |

Statistisch |

– 685 |

0 |

462 |

|

7. |

Uitgavenkader BKZ in lopende prijzen |

65.736 |

67.927 |

69.951 |

|

8. |

Actuele ramingen uitgaven |

65.143 |

67.129 |

68.544 |

|

waarvan begrotingsgefinancierd |

7.468 |

7.351 |

7.066 |

|

|

waarvan premiegefinancierd |

57.675 |

59.778 |

61.478 |

|

|

9. |

Over/onderschrijding BKZ (9=8–7) |

– 593 |

– 798 |

– 1.407 |

|

2015 |

2016 |

2017 |

||

|---|---|---|---|---|

|

1. |

Reëel kader |

245.569 |

246.170 |

246.389 |

|

2. |

NB-deflator |

1,0312 |

1,0378 |

1,0460 |

|

3. |

Overboekingen |

0 |

0 |

0 |

|

4. |

Statistisch |

– 5.238 |

– 3.899 |

– 2.084 |

|

5. |

Uitgavenkader in lopende prijzen |

247.998 |

251.579 |

255.633 |

|

6. |

Actuele raming uitgaven |

247.513 |

251.580 |

255.669 |

|

7. |

Over/onderschrijding (7=6–5) |

– 486 |

1 |

35 |

Tabel 1.14 geeft de aardgasbaten weer. De aardgasbaten worden met name beïnvloed door de productie van aardgas, de hoogte van de olieprijs, de prijs van gas die op de markt tot stand komt op onder andere gasbeurzen (beursprijs TTF-gas) en de euro/dollarkoers. De olieprijs is van belang, omdat de prijs van aardgas mede is gerelateerd aan de prijs van olie in dollars. Onderstaande tabel geeft een overzicht van de aardgasbaten. De tabel laat zien dat de aardgasbaten niet alleen op kasbasis, maar ook op transactiebasis worden geregistreerd. Dit wordt gedaan omdat het EMU-saldo – volgens Europese methodiek – wordt berekend op transactiebasis, terwijl de rijksbegroting op kasbasis wordt opgesteld.

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|---|---|---|---|---|---|---|---|

|

Olieprijs (in dollars) |

53 |

42 |

51 |

55 |

57 |

59 |

61 |

|

Beursprijs TTF-gas (in eurocent per kubieke meter) |

20 |

14 |

17 |

17 |

17 |

17 |

17 |

|

Euro/dollarkoers (in dollars) |

1,11 |

1,11 |

1,11 |

1,12 |

1,14 |

1,16 |

1,18 |

|

Productie (x miljard kubieke meter) |

50 |

50 |

44 |

43 |

42 |

41 |

40 |

|

Niet-belastingontvangsten |

6.425 |

2.250 |

2.550 |

2.450 |

2.450 |

2.450 |

2.450 |

|

Vennootschapsbelasting |

750 |

250 |

300 |

250 |

300 |

300 |

300 |

|

Totaal kas |

7.175 |

2.500 |

2.850 |

2.700 |

2.750 |

2.750 |

2.750 |

|

Niet-belastingontvangsten |

1.775 |

– 300 |

100 |

– 50 |

0 |

0 |

0 |

|

Vennootschapsbelasting |

150 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Totaal kas-transverschil (ktv) |

1.925 |

– 300 |

100 |

– 50 |

0 |

0 |

0 |

|

Niet-belastingontvangsten |

4.650 |

2.550 |

2.450 |

2.500 |

2.450 |

2.450 |

2.450 |

|

Vennootschapsbelasting |

600 |

250 |

300 |

250 |

300 |

300 |

300 |

|

Totaal trans |

5.250 |

2.800 |

2.750 |

2.750 |

2.750 |

2.750 |

2.750 |

Deze bijlage bevat een toelichting op de raming van de belasting- en premieontvangsten van het Rijk en de Sociale fondsen. Om inzicht te geven in de ontwikkeling van het totale ontvangstenbeeld worden de belasting- en premieontvangsten gezamenlijk gepresenteerd.

Net als in hoofdstuk 3 van deze Miljoenennota wordt de ontwikkeling van de verschillende belastingsoorten op EMU-basis toegelicht. Vanzelfsprekend zijn voor het EMU-saldo de belastingen en premies volksverzekeringen op EMU-basis1 relevant. Daarnaast worden in overeenstemming met de Comptabiliteitswet de belastingontvangsten op kasbasis getoond in de tabel aan het einde van deze bijlage. In deze tabel wordt tevens de aansluiting van de ontvangsten op kasbasis naar EMU-basis gemaakt.

De ramingen voor de premieontvangsten komen overeen met de ramingen in de begrotingen van Sociale Zaken en Werkgelegenheid (Begroting XV) en van Volksgezondheid, Welzijn en Sport (Begroting XVI). In de begroting van Volksgezondheid, Welzijn en Sport is een nadere toelichting opgenomen van de ramingen voor de AWBZ en de ZVW. De overige fondsen worden toegelicht in de begroting van Sociale Zaken en Werkgelegenheid.

In paragraaf 2.2 worden de ramingen van de belasting- en premieontvangsten van 2016 (de Vermoedelijke Uitkomsten) vergeleken met de stand van het vorige ramingsmoment (Voorjaarsnota 2016), waarbij de belangrijkste ramingsbijstellingen worden toegelicht. Paragraaf 2.3 bevat vervolgens een toelichting op de raming van 2017 (de Ontwerpbegroting), onderverdeeld naar endogene ontwikkeling en beleidsmaatregelen. Voor een verdere toelichting op de raming van de belastingen wordt verwezen naar de internetbijlage van deze Miljoenennota (www.rijksbegroting.nl). Paragraaf 2.4 presenteert de meerjarige ontvangstenraming tot en met 2021. Tot slot geeft paragraaf 2.5 een gedetailleerd overzicht van de raming van de belasting- en premieontvangsten voor 2016 en 2017 op EMU-basis en op kasbasis.

In tabel 2.2.1 wordt de nieuwe raming voor 2016 vergeleken met de stand bij Voorjaarsnota 2016. De nieuwe raming over 2016 is gebaseerd op het macro-economisch beeld conform de MEV 2017 van het CPB en de gerealiseerde belasting- en premieontvangsten tot en met juli 2016. Ten opzichte van de Voorjaarsnota 2016 is de raming van de totale belasting- en premieontvangsten op EMU-basis met 2,4 miljard euro opwaarts bijgesteld.

De raming bij Voorjaarsnota 2016 was gebaseerd op het economisch beeld conform het CEP 2016 van het CPB. Ten opzichte van het CEP 2016 is de verwachte waardeontwikkeling van het bbp in 2016 met 0,6 procent neerwaarts bijgesteld. Deze bijstelling betreft vooral een bijstelling van de prijsontwikkeling van het bbp en maar een beperkte bijstelling van de volumeontwikkeling. Het economisch beeld van de MEV 2017 leidt bij de onderliggende belastingsoorten slechts tot beperkte opwaartse en neerwaartse aanpassingen. Dat de raming van de totale belastingontvangsten desondanks fors opwaarts is bijgesteld komt dan ook vooral door de realisaties over de eerste helft van 2016.

|

Voorjaarsnota 2016 |

Vermoedelijke uitkomsten 2016 |

Verschil |

||

|---|---|---|---|---|

|

Indirecte belastingen |

78.275 |

78.294 |

19 |

|

|

Invoerrechten |

3.053 |

2.994 |

– 58 |

|

|

Omzetbelasting |

46.247 |

46.269 |

22 |

|

|

Belasting op personenauto's en motorrijwielen |

1.498 |

1.561 |

63 |

|

|

Accijnzen |

11.495 |

11.500 |

5 |

|

|

Overdrachtsbelasting |

2.237 |

2.312 |

75 |

|

|

Assurantiebelasting |

2.386 |

2.398 |

12 |

|

|

Motorrijtuigenbelasting |

4.017 |

3.984 |

– 33 |

|

|

Belastingen op een milieugrondslag |

4.901 |

4.901 |

0 |

|

|

Verbruiksbelasting van alcoholvrije dranken e.a. |

268 |

249 |

– 19 |

|

|

Belasting op zware motorrijtuigen |

152 |

152 |

0 |

|

|

Verhuurderheffing |

1.543 |

1.496 |

– 47 |

|

|

Bankbelasting |

478 |

478 |

0 |

|

|

Directe belastingen en premies volksverzekeringen |

113.536 |

115.703 |

2.167 |

|

|

Loon- en inkomensheffing |

91.898 |

91.987 |

90 |

|

|

Dividendbelasting |

2.999 |

3.043 |

44 |

|

|

Kansspelbelasting |

482 |

476 |

– 6 |

|

|

Vennootschapsbelasting |

16.449 |

18.514 |

2.065 |

|

|

Schenk- en erfbelasting |

1.675 |

1.682 |

8 |

|

|

Overige belastingontvangsten |

191 |

200 |

8 |

|

|

Totaal belastingen en premies volksverzekeringen |

191.969 |

194.197 |

2.228 |

|

|

Premies werknemersverzekeringen |

56.891 |

57.096 |

205 |

|

|

waarvan zorgpremies |

36.183 |

36.335 |

152 |

|

|

Totaal belasting- en premieontvangsten (EMU-basis) |

248.860 |

251.293 |

2.432 |

|

De raming van de totale indirecte belastingen is per saldo met 19 miljoen euro opwaarts bijgesteld opzichte van de Voorjaarsnota 2016. De ontvangsten uit de invoerrechten zijn met 0,1 miljard euro neerwaarts bijgesteld op basis van een lager volume van de invoer dan waar eerder van uit werd gegaan en de gerealiseerde ontvangsten over het eerste half jaar van 2016. Een iets lagere groei van de particuliere consumptie (– 0,6 procent) en hogere groei van de investeringen in woningen (+2,9 procent) leiden per saldo tot een vrijwel ongewijzigde raming van de btw-ontvangsten. De raming van de bpm is met 0,1 miljard euro opwaarts bijgesteld omdat het aantal verkochte nieuwe auto’s en de gemiddelde bpm die daarover wordt geheven hoger uitvallen. Een flink sterkere volumeontwikkeling van de verkoop van bestaande woningen (+11 procent) tegen een iets hogere prijsontwikkeling (+1 procent) zorgt voor een opwaartse bijstelling van de ontvangsten uit de overdrachtsbelasting met 0,1 miljard euro.

De ontvangsten uit de directe belastingen zijn per saldo met 2,2 miljard euro omhoog bijgesteld ten opzichte van de Voorjaarsnota 2016. De raming van de loon- en inkomensheffing is per saldo nauwelijks aangepast (+0,1 miljard euro) op basis van een vrijwel ongewijzigde loonontwikkeling (+0,1 procent), een wat hogere werkgelegenheid (+0,6 procent), maar lagere verwachte winsten van IB-ondernemers en box 3 inkomsten. De gerealiseerde ontvangsten over de eerste helft van het jaar liggen in lijn met de eerdere raming.

Op basis van de gerealiseerde kasontvangsten tot en met juli 2016 is de raming van de vpb-ontvangsten in 2016 met 2,1 miljard opwaarts bijgesteld. Deze bijstelling volgt uit een samenloop van verschillende effecten. Het aanslagniveau over het winstjaar 2016 ligt flink hoger dan in 2015 als gevolg van hogere winsten. Het aflopen van compensabele verliezen uit het verleden is hierop ook van invloed. Daarnaast komen in 2016 de kasontvangsten over het winstjaar 2015 hoger uit dan eerder verwacht omdat de aangiften over 2015 fors hoger uitkomen dan de voorlopige aanslagen die vorig jaar zijn opgelegd. Ondernemingen vragen vaker dan vorig jaar om een (aangepaste) voorlopige aanslag over t-1 om op een later moment geen belastingrente te hoeven betalen. Ook zorgt het actiever opleggen van voorlopige aanslagen over 2016 door de Belastingdienst voor hogere kastontvangsten. Een deel van de meevaller over 2016 zal daardoor incidenteel zijn omdat een actueler aanslagniveau in jaar t belastingontvangsten die anders in latere jaren zouden worden ontvangen naar voren haalt. Ook bij de dividendbelasting geven de realisaties over het eerste half jaar van 2016 aanleiding tot een beperkte positieve aanpassing van de raming.

Ten slotte komen de ontvangsten uit de premies werknemersverzekeringen 0,2 miljard euro hoger uit, wat vooral het gevolg is van hogere ontvangsten uit de inkomensafhankelijke zorgpremies door een sterkere grondslagontwikkeling.

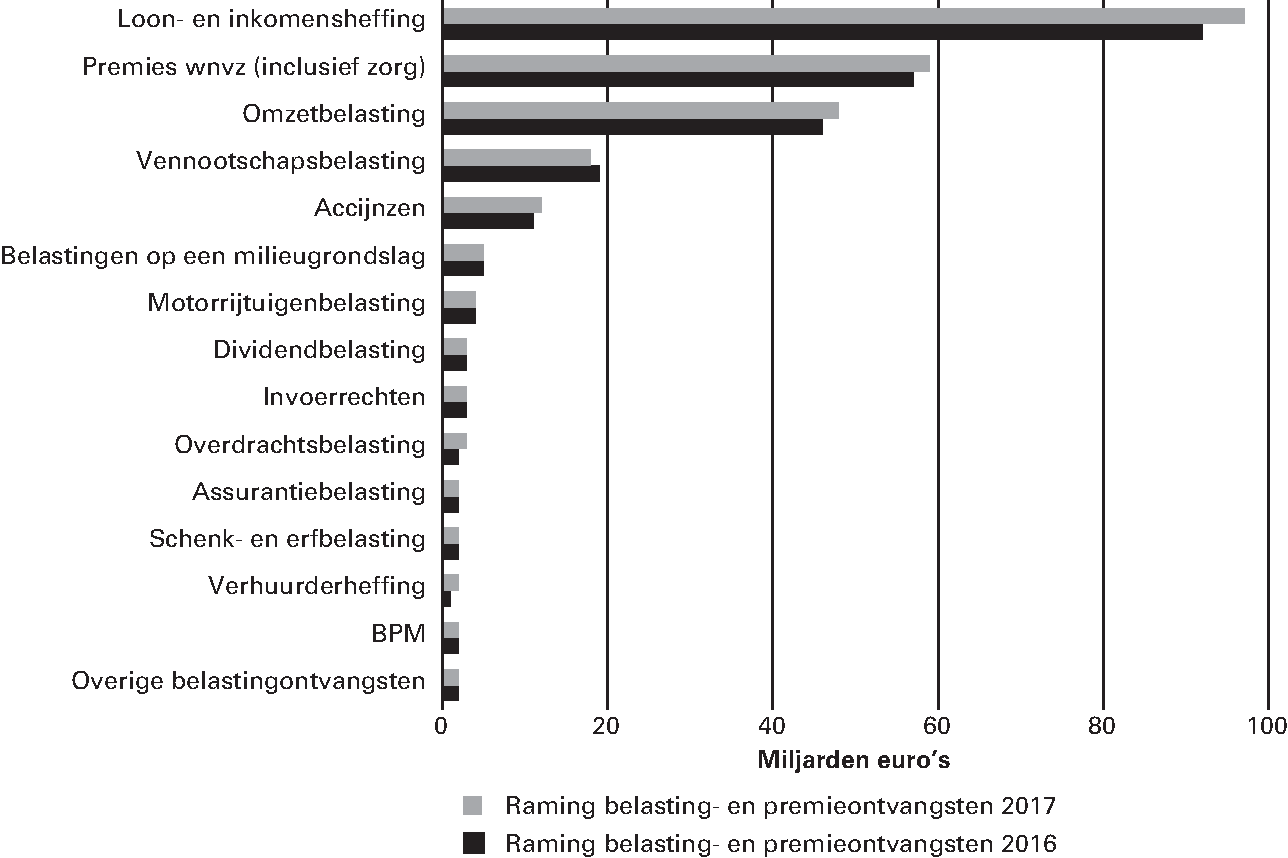

In figuur 2.3.1 zijn de voor 2016 en 2017 geraamde belasting- en premieontvangsten opgenomen. De ontvangsten uit de meeste belastingsoorten nemen toe in 2017 ten opzichte van 2016.

Figuur 2.3.1 Raming belasting- en premieontvangsten 2016 en 2017 op EMU-basis

Tabel 2.3.1 geeft een overzicht van de ontwikkeling van de geraamde belasting- en premieontvangsten in 2017. Hierbij wordt onderscheid gemaakt tussen het directe effect van fiscale beleidsmaatregelen op de ontwikkeling van de ontvangsten tussen 2016 en 2017 en de endogene ontwikkeling, dat is de ontwikkeling van de ontvangsten die samenhangt met economische groei.

|

Vermoedelijke uitkomsten 2016 |

Maatregelen |

Endogeen |

Endogeen in % |

2017 |

||

|---|---|---|---|---|---|---|

|

Indirecte belastingen |

78.294 |

156 |

2.254 |

2,9% |

80.705 |

|

|

Invoerrechten |

2.994 |

0 |

183 |

6,1% |

3.177 |

|

|

Omzetbelasting |

46.269 |

– 9 |

1.570 |

3,4% |

47.831 |

|

|

Belasting op personenauto's en motorrijwielen |

1.561 |

6 |

0 |

0,0% |

1.567 |

|

|

Accijnzen |

11.500 |

41 |

48 |

0,4% |

11.589 |

|

|

Overdrachtsbelasting |

2.312 |

33 |

313 |

13,5% |

2.658 |

|

|

Assurantiebelasting |

2.398 |

0 |

26 |

1,1% |

2.424 |

|

|

Motorrijtuigenbelasting |

3.984 |

– 37 |

61 |

1,5% |

4.008 |

|

|

Belastingen op een milieugrondslag |

4.901 |

– 57 |

27 |

0,5% |

4.871 |

|

|

Verbruiksbelasting van alcoholvrije dranken e.a. |

249 |

0 |

11 |

4,5% |

260 |

|

|

Belasting op zware motorrijtuigen |

152 |

0 |

4 |

2,3% |

156 |

|

|

Verhuurderheffing |

1.496 |

180 |

11 |

0,7% |

1.686 |

|

|

Bankbelasting |

478 |

0 |

0 |

0,0% |

478 |

|

|

Directe belastingen en premies volksverzekeringen |

115.703 |

2.249 |

3.003 |

2,6% |

120.955 |

|

|

Loon- en inkomensheffing |

91.987 |

2.196 |

2.828 |

3,1% |

97.012 |

|

|

Dividendbelasting |

3.043 |

5 |

176 |

5,8% |

3.224 |

|

|

Kansspelbelasting |

476 |

0 |

15 |

3,1% |

491 |

|

|

Vennootschapsbelasting |

18.514 |

53 |

– 92 |

– 0,5% |

18.475 |

|

|

Schenk- en erfbelasting |

1.682 |

– 5 |

75 |

4,5% |

1.752 |

|

|

Overige belastingontvangsten |

200 |

0 |

9 |

4,6% |

209 |

|

|

Totaal belastingen en premies volksverzekeringen |

194.197 |

2.405 |

5.266 |

2,7% |

201.868 |

|

|

Premies werknemersverzekeringen |

57.096 |

1.008 |

565 |

1,0% |

58.669 |

|

|

waarvan zorgpremies |

36.335 |

211 |

645 |

1,8% |

37.191 |

|

|

Totaal belasting- en premieontvangsten (EMU-basis) |

251.293 |

3.413 |

5.831 |

2,3% |

260.537 |

|

In 2017 bedragen de totale belasting- en premieontvangsten op EMU-basis naar verwachting 260,5 miljard euro. Ten opzichte van de meest actuele raming van de ontvangsten voor 2016 stijgen de ontvangsten in 2017 daarmee met 9,2 miljard euro. Beleidsmaatregelen zorgen voor 3,4 miljard euro hogere ontvangsten in 2017 ten opzichte van het jaar daarvoor. Dit betreft het saldo van zowel maatregelen waartoe dit kabinet en vorige kabinetten eerder hebben besloten als maatregelen die het kabinet met deze Miljoenennota voorstelt. De verwachte endogene groei van de belasting- en premieontvangsten in 2017 bedraagt 5,8 miljard euro (2,3 procent). In de volgende paragrafen wordt hier nader op ingegaan. In de internetbijlage van deze Miljoenennota staat een uitgebreidere toelichting voor de grootste belastingsoorten (www.rijksbegroting.nl).

De endogene ontwikkeling van de ontvangsten wordt toegelicht aan de hand van de relevante economische indicatoren zoals deze geraamd zijn in de Macro Economische Verkenning 2017. Voor 2017 verwacht het Centraal Planbureau (CPB) een waardeontwikkeling van het bbp van 2,5 procent. De endogene groei van de totale belasting- en premieontvangsten bedraagt in 2017 naar verwachting 2,3 procent. Daarmee blijft de groei van de totale belasting- en premieontvangsten in 2017 licht achter bij de waardegroei van het bbp. Zoals in hoofdstuk 3 van deze Miljoenennota is toegelicht, is de ontwikkeling van de belasting- en premieontvangsten gerelateerd aan de samenstelling van de economische groei. Elke belasting kent zijn eigen grondslag, waarbij de verschillende belastinggrondslagen niet één-op-één en op dezelfde manier gerelateerd zijn aan de ontwikkeling van het totale bbp. De ontwikkeling van de ontvangsten uit de ene belastingsoort kan dus anders uitpakken dan die van de andere belastingsoort.

De endogene groei van de inkomsten uit de indirecte belastingen in 2017 bedraagt 2,9 procent. Deze ontwikkeling wordt voor een groot deel bepaald door de btw-ontvangsten, verreweg de grootste post bij de indirecte belastingen. De btw-ontvangsten worden vooral bepaald door de consumptieve bestedingen, de investeringen in woningen en de overheidsinvesteringen. De waardeontwikkeling van de particuliere consumptie is in 2017 met 2,5 procent gelijk aan de totale economische groei. Binnen de particuliere consumptie neemt het aandeel van duurzame goederen toe, wat leidt tot hogere ontvangsten omdat deze goederen belast worden tegen het algemene btw-tarief. De investeringen in woningen nemen met 7,4 procent toe, terwijl de overheidsinvesteringen toenemen met 0,5 procent. Daarmee komt de ontwikkeling van de btw-ontvangsten naar verwachting uit op 3,4 procent in 2017.

De endogene ontwikkeling van de ontvangsten uit de bpm is nihil in 2017. De bpm-ontvangsten hangen af van het aantal autoverkopen en het aandeel van kleinere en/of zuinige auto’s daarin. De verwachting is dat het aantal verkopen in 2017 wat afneemt als gevolg van anticipatieaankopen eind 2016 op de aanpassingen in de autobelastingen per 1 januari 2017. Naar verwachting zal het gemiddelde bpm-bedrag van de nieuwverkopen in 2017 hoger liggen dan in 2016. Per saldo mitigeren deze effecten elkaar. De ontvangsten uit de motorrijtuigenbelasting – waarvoor het gewicht van de in Nederland geregistreerde auto’s de grondslag vormt – nemen naar verwachting met 1,5 procent toe in 2017. De ontvangsten uit de overdrachtsbelasting nemen in 2017 naar verwachting met 13,5 procent toe. Deze stijging volgt uit een verwachte toename van het aantal verkopen van bestaande woningen in 2017 met 8,5 procent ten opzichte van 2016, in combinatie met een prijsstijging van 4,5 procent. De totale WOZ-waarde van sociale huurwoningen vormt de grondslag van de verhuurderheffing. Voor 2017 nemen de ontvangsten uit de verhuurderheffing naar verwachting met 0,7 procent toe2. Een groei van zowel het volume als de prijs van ingevoerde goederen zorgen voor een toename van de ontvangsten uit invoerrechten. De ontvangsten uit de belastingen op een milieugrondslag nemen met 0,5 procent toe. Deze ontwikkeling wordt gedomineerd door de energiebelasting die voor meer dan 90 procent bijdraagt aan de totale ontvangsten uit belastingen op een milieugrondslag. De grondslag van de energiebelasting is het elektriciteits- en gasverbruik. Tot slot nemen de ontvangsten uit de accijnzen in 2017 met 0,4 procent toe.

De endogene ontwikkeling van de directe belastingen – de belastingen op inkomen en vermogen – bedraagt 2,6 procent in 2017. De qua omvang belangrijkste directe belastingsoort is de loon- en inkomensheffing3. Voor de ontwikkeling van de ontvangsten uit deze belastingsoort zijn vooral de verwachte loonontwikkeling, de ontwikkeling van de werkgelegenheid en de ontwikkeling van winsten van zelfstandigen van belang. De grondslag van de loon- en inkomensheffing wordt daarnaast ook beïnvloed door de omvang van de hypotheekrenteaftrek en pensioenpremies. De ontvangsten uit de loon- en inkomensheffing groeien in 2017 met 3,1 procent. Dat is met name het gevolg van een toename van de werkgelegenheid met 0,7 procent en een stijging van de lonen met 1,9 procent. Ook groeien de ontvangsten uit de loon- en inkomensheffing in 2017 door een lagere hypotheekrenteaftrek en hogere winsten van IB-ondernemers (dat zijn ondernemers die belastingplichtig zijn voor de inkomstenbelasting).

De vpb-ontvangsten komen in 2017 0,5 procent lager uit dan in 2016. Deze ontwikkeling hangt samen met de forse toename van de kasontvangsten in 2016 die naar verwachting deels incidenteel van aard is zoals reeds is toegelicht. De kasontvangsten in 2017 met betrekking tot het transactiejaar 2017 nemen door een positieve winstontwikkeling in 2017 (+3,1 procent) toe, maar de kasontvangsten in 2017 over de transactiejaren t-1 en t-2 zullen naar verwachting afnemen ten opzichte van de ontvangsten in 2016 over de transactiejaren t-1 en t-2. In lijn met de hogere winsten in 2017 nemen de ontvangsten uit de dividendbelasting met 5,8 procent toe. Tot slot nemen de ontvangsten uit de schenk- en erfbelasting naar verwachting met 4,5 procent toe met name door stijgende huizenprijzen.

De ontvangsten uit de premies werknemersverzekeringen – waar ook de zorgpremies onder vallen – nemen met 1,0 procent toe in 2017. Onderliggend gaat het om een positieve ontwikkeling van de grondslag door hogere lonen en meer werkgelegenheid in combinatie met de ontwikkeling van de aan de zorguitgaven gekoppelde zorgpremies.

In 2017 nemen de belasting- en premieontvangsten met 3,4 miljard euro toe als gevolg van beleidsmaatregelen. In tabel 2.3.1 wordt het effect van de beleidsmaatregelen (oftewel de autonome mutatie) op de ontvangsten in 2017 per belastingsoort getoond. Dit is zowel beleid van vorige kabinetten met in 2017 nog een op- of neerwaarts effect op de inkomsten ten opzichte van 2016, als (nieuw) beleid van het huidige kabinet.

Bij de indirecte belastingen is de beleidsmatige mutatie per saldo 0,2 miljard euro. Het gaat om het saldo van een groot aantal maatregelen. Zo zorgt een verhoging van het tarief van de verhuurderheffing in 2017 van 0,491 procent in 2016 naar 0,543 procent voor hogere ontvangsten uit deze belastingsoort. Bij de belastingen op een milieugrondslag zorgen bij de energiebelasting de introductie van vrijstellingen voor het gebruik van elektriciteit voor metallurgische en elektrolytische processen en chemische reductie en het aflopen van een tijdelijke verhoging voor lagere ontvangsten in 2017. Verschillende maatregelen uit de (budgetneutrale) Autobrief II zorgen voor per saldo iets hogere ontvangsten uit de bpm en lagere ontvangsten uit de MRB. De iets hogere ontvangsten bij de bpm vormen een saldo van een plus door de extra tariefstabel voor plug-in hybride auto’s en een min door een lager tarief voor conventionele auto’s. De MRB gaat per saldo omlaag door een generieke tariefsverlaging. Het afschaffen van de kilocorrectie voor hybrides zonder stekker zorgt in mindere mate voor meer belastingontvangsten uit de MRB.4

Als gevolg van beleidsmaatregelen nemen de ontvangsten uit de directe belastingen met 2,2 miljard euro toe in 2017. Het gaat om een saldo van vele maatregelen, voor een groot deel binnen de loon- en inkomensheffing. De beleidsmatige mutatie bij de loon- en inkomensheffing komt uit op 2,2 miljard euro. Deze mutatie wordt gedomineerd door het kaseffect (2,1 miljard euro) van het afschaffen en de mogelijkheid tot afkoop van het pensioen in eigen beheer (PEB).

Beleidsmaatregelen zorgen voor een toename van de ontvangsten bij de vennootschapsbelasting in 2017 van 0,1 miljard euro. Deze toename betreft het saldo van diverse maatregelen waaronder het effect van het aflopen van de liquiditeitsverruimende maatregelen voor bedrijven die in het verleden zijn genomen (– 0,1 miljard euro) en het pakket aan maatregelen ter invulling van de BEPS-taakstelling5 (+0,2 miljard euro). Dit laatste pakket betreft het wijzigen van specifieke renteaftrekbeperkingen in de vpb, de aanpassing van de Innovatiebox en de invoering van de vpb-plicht voor zeehavens in 2017.

Beleid met betrekking tot de premies werknemersverzekeringen leidt per saldo tot 1,0 miljard euro hogere ontvangsten in 2017. Daarvan betreft 0,2 miljard euro het effect van hogere zorgpremies die voor 2017 worden voorzien. Deze stijging is fors lager dan waar eerder van uit werd gegaan. Met name hogere arbeidsongeschiktheidsverzekeringspremies compenseren de gevolgen voor de schatkist van deze lagere dan eerder geraamde zorgpremies. Deze hogere arbeidsongeschiktheidsverzekeringspremies leiden in 2017 tot 0,8 miljard hogere ontvangsten.

In tabel 2.3.2 wordt de totale beleidsmatige mutatie in 2017 van 3,4 miljard uitgesplitst naar de opeenvolgende momenten waarop tot beleidmaatregelen is besloten zoals het Regeerakkoord, opeenvolgende Miljoenennota’s en tussentijdse beleidspakketten. Dit noemen we ook wel de «verticale mutaties» van de beleidsmatige ontwikkeling van de ontvangsten in 2017. Ook wordt zo inzichtelijk dat ook beleid van vòòr deze kabinetsperiode in 2017 nog budgettaire effecten heeft. Zo werkt bijvoorbeeld het effect van het aflopen van de verschillende liquiditeitsverruimende maatregelen voor bedrijven die in de jaren 2009, 2010 en 2011 zijn genomen nog door in 2017. Verder leidt het Begrotingsakkoord 2012 tot hogere ontvangsten in 2017 door maatregelen gericht op de woningmarkt en pensioenen. Ten slotte werd in het basispad voorafgaand aan het regeerakkoord van dit kabinet een flinke opwaartse mutatie verwacht van de zorgpremies in 2017.

|

Beleid vorige kabinetten |

1.576 |

|

|

waarvan liquiditeitsverruiming bedrijven |

– 216 |

|

|

waarvan begrotingsakkoord 2012 (Lenteakkoord) |

140 |

|

|

waarvan zorgpremies |

1.577 |

|

|

waarvan overig |

75 |

|

|

Beleid Regeerakkoord Rutte II |

– 66 |

|

|

waarvan verhogen aow-leeftijd / aanpassingen Witteveenkader |

494 |

|

|

waarvan beperken aftrek hypotheekrente |

43 |

|

|

waarvan verhuurderheffing |

225 |

|

|

waarvan inkomensbeleid en participatie |

– 347 |

|

|

waarvan zorgpremies |

– 769 |

|

|

waarvan dekking zorgpremies bedrijfsleven |

250 |

|

|

waarvan overig |

38 |

|

|

Beleid nieuw meegenomen in MN2014 |

– 302 |

|

|

waarvan 6 miljardpakket |

104 |

|

|

waarvan woningmarktakkoord 2013 (verhuurderheffing) |

– 45 |

|

|

waarvan sociaal akkoord |

10 |

|

|

waarvan zorgpremies |

– 320 |

|

|

waarvan overig |

– 51 |

|

|

Beleid nieuw meegenomen in MN2015 |

629 |

|

|

waarvan aanvullende begrotingsafspraken 2014 |

268 |

|

|

waarvan pensioenakkoord |

0 |

|

|

waarvan inkomensbeleid en participatie overig |

126 |

|

|

waarvan zorgpremies |

352 |

|

|

waarvan overig |

– 118 |

|

|

Beleid nieuw meegenomen in MN2016 |

1.974 |

|

|

waarvan Autobrief II |

0 |

|

|

waarvan 5 miljardpakket |

– 87 |

|

|

waarvan BEPS-taakstelling (technisch) |

202 |

|

|

waarvan inkomensbeleid en participatie overig |

301 |

|

|

waarvan zorgpremies |

1.703 |

|

|

waarvan overig |

– 145 |

|

|

Beleid nieuw meegenomen in MN2017 |

– 398 |

|

|

waarvan vierde nota van wijziging / amendementen / novelle BP2016 |

– 204 |

|

|

waarvan kaseffecten Pensioen in Eigen Beheer |

2.091 |

|

|

waarvan uitboeken BEPS-taakstelling (technisch) |

– 202 |

|

|

waarvan pakket invulling BEPS-taakstelling |

187 |

|

|

waarvan koopkrachtpakket 2017 |

– 327 |

|

|

waarvan zorgpremies |

– 2.332 |

|

|

waarvan dekking zorgpremies bedrijfsleven |

374 |

|

|

waarvan overig |

16 |

|

|

Totaal |

3.413 |

|

Het Regeerakkoord zorgt voor 0,1 miljard euro lagere ontvangsten in 2017. Onderliggend hebben de hogere aow-leeftijd en aanpassingen aan de fiscale ruimte van de pensioenopbouw, het beperken van het tarief van de hypotheekrenteaftrek en de tariefsverhoging van de verhuurderheffing een opwaarts effect op de belastingontvangsten. De op participatie en inkomensbeleid6 gerichte maatregelen zorgen per saldo voor lagere ontvangsten. Het gaat onder andere om wijzigingen in de hoogte en structuur van de heffingskortingen: de algemene heffingskorting en de arbeidskorting worden verhoogd in combinatie met een inkomensafhankelijke afbouw. Tot slot is de verwachte ontwikkeling van de zorgpremies in 2017 neerwaarts bijgesteld, wat gecompenseerd is bij bedrijven en burgers (onderdeel van de categorie inkomensbeleid en participatie).

In Miljoenennota 2014 zijn de effecten van het 6 miljard pakket, het woningmarktakkoord 2013 en het sociaal akkoord in 2017 voor het eerst meegenomen. De effecten van deze akkoorden op de ontvangsten in 2017 zijn in vergelijking met de effecten daarvan in jaren daarvoor beperkt. Daarnaast is de in 2017 verwachte mutatie van de zorgpremies wederom neerwaarts bijgesteld. De aanvullende begrotingsafspraken 2014 zijn pas gemaakt in het najaar van 2014, zodat deze maatregelen onder het kopje Miljoenennota 2015 zijn meegenomen. Voor de maatregelen uit het pensioenakkoord van eind december 2013 geldt hetzelfde. Overigens pakt dit akkoord voor 2017 per saldo budgettair neutraal uit. Onder Miljoenennota 2016 staan onder andere de per saldo budgetneutrale maatregelen uit de Autobrief II en het 5 miljard pakket met lastenverlichtende maatregelen op arbeid. Dit pakket maatregelen dat in 2016 is doorgevoerd leidt in 2017 nog tot een beperkte (vertraagde) kasmutatie. Daarnaast is een taakstellende opbrengst uit het dossier BEPS opgenomen om het lastenbeeld voor 2017 en verder te sluiten. De op participatie en inkomensbeleid gerichte maatregelen bij Miljoenennota 2016 hangen samen met de ontwikkeling van de zorgpremies die in 2016 lager uitvielen ten opzichte van de raming bij Miljoenennota 2015.

Het beleid dat onder het kopje Miljoenennota 2017 is meegenomen bestaat allereerst uit de aanpassingen van het oorspronkelijke Belastingplan 2016 (opeenvolgende nota’s van wijzigingen en een novelle) die in 2017 leiden tot 0,2 miljard lagere ontvangsten. Daar komen het hiervoor genoemde pakket aan maatregelen ter invulling van de BEPS-taakstelling, het afschaffen en afkoop van het PEB en het koopkrachtpakket 2017 bij. Het koopkrachtpakket 2017 bestaat uit een verhoging van de algemene heffingskorting (– 0,5 miljard euro), een lagere arbeidskorting (+0,5 miljard euro), een beperking van de verlenging van het eindpunt van de derde belastingschijf van box 1 (+0,1 miljard euro), een hogere ouderenkorting (– 0,4 miljard euro) en een technische reservering voor specifieke lastenverlichting bij burgers (– 0,1 miljard euro). Ten slotte is de verwachte ontwikkeling van de zorgpremies in 2017 neerwaarts bijgesteld ten opzichte van de verwachting daarover bij de vorige Miljoenennota.

|

Belastingen en premies op EMU-basis |

Belastingen en premies op transactiebasis |

Inkomsten-kader |

|

|---|---|---|---|

|

Zorgpremies |

211 |

211 |

211 |

|

Zorgtoeslag |

0 |

0 |

– 401 |

|

Sectorfondspremies |

797 |

797 |

797 |

|

PEB |

2.091 |

2.532 |

62 |

|

Liquiditeitsverruiming |

– 216 |

– 181 |

0 |

|

Pensioengerelateerde maatregelen |

494 |

494 |

138 |

|

Participatie- en inkomensbeleid |

– 276 |

– 4 |

– 71 |

|

Milieu- en autobelastingen |

– 89 |

– 89 |

– 89 |

|

Verhuurderheffing |

180 |

180 |

180 |

|

LIV |

0 |

0 |

– 493 |

|

OPL |

0 |

0 |

– 78 |

|

Afschaffen PBO's |

0 |

0 |

– 8 |

|

SDE+ |

0 |

0 |

115 |

|

Overig |

221 |

298 |

80 |

|

Totaal |

3.413 |

4.239 |

444 |

In tabel 2.3.3 wordt een relatie gelegd tussen het effect van beleidsmaatregelen op de daadwerkelijke belasting- en premieontvangsten in 2017 (het effect op EMU-basis), het effect op transactiebasis en het effect daarvan op de lastenontwikkeling zoals relevant voor het inkomstenkader in 20177.

Het verschil tussen het totale effect van het beleid op enerzijds de daadwerkelijke ontvangsten en anderzijds het lastenrelevante effect, komt allereerst doordat sommige maatregelen wel leiden tot daadwerkelijke kasontvangsten in een bepaald jaar maar niet relevant zijn voor het inkomstenkader in datzelfde jaar. Dat is bijvoorbeeld het geval bij de liquiditeitsverruimende maatregelen voor bedrijven uit de jaren 2009 tot en met 2011 die in 2017 tot lagere belastingontvangsten leiden terwijl dit geen effect heeft op de lastenontwikkeling in 20178.

Daar staat tegenover dat de zorgtoeslag vanwege de directe koppeling met de nominale premie wel relevant is voor de lastenontwikkeling, terwijl dit geen belasting- en premieontvangsten betreft. Hetzelfde geldt voor de LIV, de SDE+, het afschaffen van PBO’s en de lasten voor de lokale overheden (OPL). Deze zijn wel relevant voor de lastenontwikkeling, maar niet voor de belasting- en premieontvangsten.

Ook kan het effect van een maatregel op de daadwerkelijke ontvangsten in een jaar anders zijn dan het lastenrelevante effect als het om maatregelen met intertemporele kaseffecten gaat. Zo leidt het afschaffen in combinatie met afkoop van het PEB op korte termijn tot fors hogere belastinginkomsten (2,1 miljard euro in 2017) en op de lange termijn tot lagere belastingontvangsten. Het relevante effect van de PEB-maatregel voor het inkomstenkader in 2017 is de contante waarde van de langjarige kasstroom van deze maatregel (62 miljoen in 2017). Naast het verschil tussen de daadwerkelijke belastinginkomsten in een jaar en het lastenrelevante effect, kunnen er ook verschillen zijn tussen het transactiemoment van een beleidswijziging en het moment waarop de betreffende belasting of premie daadwerkelijk in kas wordt ontvangen. Het lastenrelevante effect sluit zoveel mogelijk aan bij het transactiemoment.

De ontwikkeling van de belasting- en premieontvangsten voor de periode 2016–2021 is weergegeven in tabel 2.4.1. De ramingen voor 2016 en 2017 zijn in voorgaande paragrafen toegelicht.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

||

|---|---|---|---|---|---|---|---|

|

Totaal belasting- en premieontvangsten op EMU-basis |

251,3 |

260,5 |

270,0 |

279,5 |

287,8 |

297,8 |

|

|

waarvan belastingen op kasbasis |

151,6 |

160,0 |

161,8 |

169,2 |

174,3 |

180,5 |

|

Tabel 2.5.1 bevat een gedetailleerd overzicht van de raming van de belasting- en premieontvangsten 2016 en 2017 EMU-basis.

|

Vermoedelijke uitkomsten 2016 |

Ontwerpbegroting 2017 |

||

|---|---|---|---|

|

Indirecte belastingen |

78.294 |

80.705 |

|

|

Invoerrechten |

2.994 |

3.177 |

|

|

Omzetbelasting |

46.269 |

47.831 |

|

|

Belasting op personenauto's en motorrijwielen |

1.561 |

1.567 |

|

|

Accijnzen |

11.500 |

11.589 |

|

|

– Accijns van lichte olie |

4.152 |

4.166 |

|

|

– Accijns van minerale oliën, anders dan lichte olie |

3.765 |

3.782 |

|

|

– Tabaksaccijns |

2.457 |

2.500 |

|

|

– Alcoholaccijns |

322 |

321 |

|

|

– Bieraccijns |

444 |

449 |

|

|

– Wijnaccijns |

360 |

370 |

|

|

Belastingen van rechtsverkeer |

4.710 |

5.082 |

|

|

– Overdrachtsbelasting |

2.312 |

2.658 |

|

|

– Assurantiebelasting |

2.398 |

2.424 |

|

|

Motorrijtuigenbelasting |

3.984 |

4.008 |

|

|

Belastingen op een milieugrondslag |

4.901 |

4.871 |

|

|

– Afvalstoffenbelasting |

80 |

89 |

|

|

– Energiebelasting |

4.548 |

4.510 |

|

|

– Waterbelasting |

271 |

273 |

|

|

– Brandstoffenheffingen |

2 |

0 |

|

|

Verbruiksbelasting van alcoholvrije dranken e.a. |

249 |

260 |

|

|

Belasting op zware motorrijtuigen |

152 |

156 |

|

|

Verhuurderheffing |

1.496 |

1.686 |

|

|

Bankbelasting |

478 |

478 |

|

|

Directe belastingen |

73.645 |

79.994 |

|

|

Inkomstenbelasting |

– 4.763 |

– 3.648 |

|

|

Loonbelasting |

54.692 |

59.699 |

|

|

Dividendbelasting |

3.043 |

3.224 |

|

|

Kansspelbelasting |

476 |

491 |

|

|

Vennootschapsbelasting |

18.514 |

18.475 |

|

|

– Gassector |

250 |

300 |

|

|

– Niet-gassector |

18.264 |

18.175 |

|

|

Successierechten |

1.682 |

1.752 |

|

|

Overige Belastingontvangsten |

200 |

209 |

|

|

waarvan Belasting- en premieontvangsten Caribisch Nederland |

141 |

145 |

|

|

Totaal belastingen |

152.139 |

160.908 |

|

|

Premies volksverzekeringen |

42.058 |

40.960 |

|

|

Premies werknemersverzekeringen |

57.096 |

58.669 |

|

|

waarvan zorgpremies |

36.335 |

37.191 |

|

|

Totaal belasting- en premieontvangsten op EMU-basis |

251.293 |

260.537 |

|

Tabel 2.5.2 bevat een gedetailleerd overzicht van de raming van de belasting- en premieontvangsten 2016 en 2017 op kasbasis met op de laatste regels de aansluiting naar de totaalraming op EMU-basis.

|

Vermoedelijke uitkomsten 2016 |

Ontwerpbegroting 2017 |

|

|---|---|---|

|

Indirecte belastingen |

77.813 |

80.283 |

|

Invoerrechten |

2.997 |

3.166 |

|

Omzetbelasting |

45.846 |

47.413 |

|

Belasting op personenauto's en motorrijwielen |

1.554 |

1.628 |

|

Accijnzen |

11.493 |

11.582 |

|

– Accijns van lichte olie |

4.151 |

4.165 |

|

– Accijns van minerale oliën, anders dan lichte olie |

3.763 |

3.780 |

|

– Tabaksaccijns |

2.452 |

2.497 |

|

– Alcoholaccijns |

322 |

322 |

|

– Bieraccijns |

444 |

449 |

|

– Wijnaccijns |

361 |

370 |

|

Belastingen van rechtsverkeer |

4.648 |

5.057 |

|

– Overdrachtsbelasting |

2.280 |

2.639 |

|

– Assurantiebelasting |

2.368 |

2.418 |

|

Motorrijtuigenbelasting |

3.982 |

4.003 |

|

Belastingen op een milieugrondslag |

4.921 |

4.856 |

|

– Afvalstoffenbelasting |

80 |

88 |

|

– Energiebelasting |

4.553 |

4.495 |

|

– Waterbelasting |

271 |

273 |

|

– Brandstoffenheffingen |

18 |

0 |

|

Verbruiksbelasting van alcoholvrije dranken e.a. |

249 |

260 |

|

Belasting op zware motorrijtuigen |

151 |

155 |

|

Verhuurderheffing |

1.495 |

1.686 |

|

Bankbelasting |

478 |

478 |

|

Directe belastingen |

73.551 |

79.487 |

|

Inkomstenbelasting kas |

– 4.763 |

– 3.648 |

|

Loonbelasting kas |

54.600 |

59.196 |

|

Dividendbelasting |

3.043 |

3.224 |

|

Kansspelbelasting |

475 |

487 |

|

Vennootschapsbelasting |

18.514 |

18.475 |

|

– Gassector kas |

250 |

300 |

|

– Niet-gassector kas |

18.264 |

18.175 |

|

Successierechten |

1.682 |

1.752 |

|

Overige Belastingontvangsten |

209 |

209 |

|

waarvan Belasting- en premieontvangsten Caribisch Nederland |

141 |

145 |

|

Totaal belastingen |

151.574 |

159.979 |

|

Premies volksverzekeringen kas |

42.034 |

41.015 |

|

Premies werknemersverzekeringen |

57.096 |

58.669 |

|

waarvan zorgpremies |

36.335 |

37.191 |

|

Aansluiting naar EMU-basis |

589 |

874 |

|

Totaal belasting- en premieontvangsten op EMU-basis |

251.293 |

260.537 |

De collectieve uitgaven bestaan uit de begrotingsgefinancierde uitgaven van het Rijk, de premiegefinancierde uitgaven van de sociale fondsen en de uitgaven van de decentrale overheden. Hetzelfde geldt voor de collectieve inkomsten. Omdat zowel de inkomsten als de uitgaven op de verschillende begrotingen op kasbasis worden gerapporteerd, moet gecorrigeerd worden voor kas-transverschillen (ktv’s), aangezien het EMU-saldo een begrip op transbasis is. Daarnaast tellen financiële transacties niet mee in het EMU-saldo, maar alleen in de EMU-schuld. De ramingen voor 2016 en 2017 zijn gebaseerd op de Macro Economische Verkenning 2017 van het CPB. De raming voor 2018 en verder is gebaseerd op de MLT 2018–2021. Om dubbeltellingen te voorkomen, moeten de onderlinge betalingen van het totaal worden afgetrokken (zowel bij de collectieve uitgaven als bij de collectieve inkomsten). Een voorbeeld van een onderlinge betaling van het Rijk aan de decentrale overheden is de wet werk en bijstand (WWB). Het Rijk neemt dit op als een uitgave, terwijl de decentrale overheden dit als inkomsten boeken, waarmee zij op hun beurt uitgaven bekostigen. Om uitgaven niet twee keer mee te nemen, wordt hiervoor gecorrigeerd in de vorm van een consolidatiepost.

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

bron |

||

|---|---|---|---|---|---|---|---|---|---|

|

Inkomsten Rijk |

167.795 |

170.981 |

175.051 |

176.746 |

184.581 |

190.133 |

196.219 |

||

|

waarvan belastingontvangsten |

147.539 |

151.574 |

159.979 |

161.773 |

169.197 |

174.253 |

180.508 |

zie tabel H3 3.5.1 |

|

|

waarvan ktv belastingen |

352 |

565 |

929 |

446 |

609 |

576 |

696 |

zie tabel 1.4 |

|

|

waarvan niet-belastingontvangsten |

43.718 |

36.209 |

22.744 |

26.002 |

24.423 |

23.961 |

21.934 |

zie tabel 1.3 |

|

|

waarvan ktv's en financiële transacties |

– 23.815 |

– 17.366 |

– 8.601 |

– 11.475 |

– 9.649 |

– 8.657 |

– 6.918 |

zie tabel 1.4 |

|

|

Inkomsten sociale fondsen |

115.139 |

119.202 |

120.451 |

128.407 |

129.892 |

133.438 |

137.143 |

zie tabel 3.4 |

|

|

Inkomsten decentrale overheden |

94.538 |

96.018 |

97.499 |

98.979 |

100.459 |

101.839 |

103.119 |

zie tabel 3.5 |

|

|

Consolidatie: Rijk aan sociale fondsen |

– 20.744 |

– 20.049 |

– 20.808 |

– 20.573 |

– 20.189 |

– 20.390 |

– 20.585 |

zie tabel 3.4 |

|

|

Consolidatie: Rijk aan decentrale overheden |

– 70.854 |

– 71.960 |

– 73.065 |

– 74.170 |

– 75.276 |

– 76.381 |

– 77.487 |

zie tabel 3.5 |

|

|

Inkomsten collectieve sector |

285.874 |

294.193 |

299.128 |

309.388 |

319.467 |

328.638 |

338.411 |

||

|

Uitgaven Rijk |

179.263 |

180.670 |

180.055 |

182.812 |

184.302 |

187.320 |

190.553 |

||

|

waarvan uitgaven |

187.829 |

186.911 |

182.918 |

186.974 |

188.908 |

191.824 |

195.306 |

zie tabel 1.2 |

|

|

waarvan ktv's en financiële transacties |

– 8.566 |

– 6.240 |

– 2.863 |

– 4.161 |

– 4.606 |

– 4.504 |

– 4.753 |

zie tabel 1.4 |

|

|

Uitgaven sociale fondsen |

114.110 |

114.943 |

116.778 |

122.041 |

125.475 |

129.841 |

134.674 |

zie tabel 3.4 |

|

|

Uitgaven decentrale overheden |

96.857 |

98.137 |

99.418 |

100.698 |

101.978 |

103.258 |

104.538 |

zie tabel 3.5 |

|

|

Consolidatie: Rijk aan sociale fondsen |

– 20.744 |

– 20.049 |

– 20.808 |

– 20.573 |

– 20.189 |

– 20.390 |

– 20.585 |

zie tabel 3.4 |

|

|

Consolidatie: Rijk aan decentrale overheden |

– 70.854 |

– 71.960 |

– 73.065 |