Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 34302 nr. G |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 34302 nr. G |

Ontvangen 4 december 2015

|

Inhoudsopgave |

||

|

1. |

Algemeen |

2 |

|

2. |

Belastingplan 2016 |

2 |

|

2.1. |

Algemeen |

2 |

|

2.2. |

Inkomensbeleid |

6 |

|

2.3. |

Box 3 |

34 |

|

2.4. |

Pakket bestrijden emigratielek aanmerkelijkbelanghouders |

44 |

|

2.5. |

Integratie S&O-afdrachtvermindering en RDA per 2016 |

46 |

|

2.6. |

Verruiming schenkingsvrijstelling eigen woning |

52 |

|

2.7. |

Herintroductie vrijstelling kolenbelasting voor opwekking elektriciteit |

54 |

|

2.8. |

Vergroening |

55 |

|

2.9. |

Uitvoeringskosten Belastingdienst |

58 |

|

2.10. |

Overig |

59 |

|

3. |

Wet vrijstelling uitkeringen Artikel 2-fonds |

61 |

|

4. |

Wet tegemoetkomingen loondomein |

61 |

|

5. |

Overige fiscale maatregelen 2016 |

65 |

|

5.1. |

Vereenvoudiging fiscaal procesrecht; massaal bezwaar en prejudiciële vragen |

65 |

|

5.2. |

Implementatie verrekenprijsdocumentatie en country-by-country reporting |

67 |

|

5.3. |

Aanscherpen gebruikelijkheidscriterium werkkostenregeling |

71 |

|

5.4. |

Lijfsdwang in geval van civiele vordering |

73 |

|

5.5. |

Overig |

74 |

|

6. |

Wet implementatie wijzigingen Moeder-dochterrichtlijn 2015 |

74 |

|

7. |

Wet uitvoering Common Reporting Standard |

79 |

|

8. |

Overig |

80 |

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, de PvdA, de SP, het CDA, de PVV, D66, de ChristenUnie, de SGP en 50PLUS.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord. Voor zover de vraag in een andere paragraaf is beantwoord, is op de oorspronkelijke plaats van de vraag in het verslag een verwijzing opgenomen naar het onderdeel waar die vraag is beantwoord.

De beantwoording van de vragen over het wetsvoorstel Wet tegemoetkomingen loondomein (34 304) is mede namens de Minister van Sociale Zaken en Werkgelegenheid (SZW).

De leden van de fractie van de ChristenUnie hebben aangekondigd in het debat te willen ingaan op de achterliggende uitgangspunten van het belasting- en toeslagenstelsel. Het gaat met name om het verschil in uitgangspunt tussen de loon- en inkomstenbelasting en de toeslagen. De loon- en inkomstenbelasting is grotendeels individueel terwijl bij toeslagen naar het verzamelinkomen van het huishouden wordt gekeken. Ook de leden van de fractie van de PvdA noemen dit. Omdat belastingen in principe verstorend werken is het goed om de negatieve effecten van belastingheffing op de economische groei zoveel mogelijk te beperken. Dit principe komt onder andere tot uitdrukking in een aantal heffingskortingen, zoals de arbeidskorting en de inkomensafhankelijke combinatiekorting (IACK) die erop gericht zijn om de arbeidsparticipatie te bevorderen. Daarvoor is veelal een individuele benadering in de loon- en inkomensheffing vereist.

Binnen het toeslagenstelsel speelt de functie van inkomensondersteuning een meer nadrukkelijke rol. Om die reden is het huishoudinkomen leidend. Dit geldt vooral voor de huurtoeslag, de zorgtoeslag en het kindgebonden budget. Bij de kinderopvangtoeslag speelt ook het bevorderen van de arbeidsparticipatie een rol.

De leden van de fractie van D66 vragen waarom er met het Belastingplan 2016 niet is gekozen voor een belastinghervorming en vragen naar de achtergronden van de keuze voor vijf miljard lastenverlichting. De leden van de fractie van de ChristenUnie vragen waarom, indachtig het oorspronkelijke voornemen om lastenverlichting te koppelen aan een herziening van het belastingstelsel, het kabinet dit belastingplan niet beperkt tot een gerichte koopkrachtreparatie. Het kabinet heeft eerder dit jaar voorstellen ontwikkeld voor een vergaande hervorming van het belastingstelsel en lagere lasten op arbeid. Voor deze voorstellen bleek op cruciale momenten het draagvlak onvoldoende breed. Vervolgens heeft het kabinet gekozen voor een kleiner pakket en een verlaging van de lasten op arbeid door een lastenverlichting van vijf miljard.

Het vijfmiljardpakket leidt tot meer koopkracht en dus meer consumentenbestedingen en investeringen door bedrijven. Omdat het kabinet staat voor evenwichtige inkomensverhoudingen heeft het ook besloten tot koopkrachtreparatie van niet-werkenden, zodat ook uitkeringsgerechtigden en gepensioneerden er volgend jaar in koopkracht niet op achteruitgaan. Verder zorgt de lastenverlichting op arbeid op de middellange termijn voor meer werkgelegenheid, waarmee tegemoet wordt gekomen aan een van de doelen van de stelselherziening. Werknemers houden netto meer over van hun brutoloon en het wordt goedkoper voor werkgevers om werknemers met lage inkomens aan te nemen. Hierdoor stijgt de arbeidsparticipatie en wordt het groeipotentieel van de Nederlandse economie verhoogd. Een pakket enkel gericht op koopkrachtreparatie heeft dergelijke effecten niet tot gevolg.

De leden van de fractie van de PvdA vragen in welk opzicht de individuele maatregelen uit het gehele pakket een vereenvoudiging zijn. Tevens vernemen zij graag welke additionele vereenvoudigingsmogelijkheden het kabinet ziet. Ook de leden van de fractie van de ChristenUnie vragen daarnaar. De leden van de fractie van het CDA bepleiten in dit verband een verdere beperking van aftrekposten en vragen waarom het kabinet zelfs geen begin heeft gemaakt van een visie.

De leden van de fractie van de PvdA vragen naar de toekomstige mogelijkheden van een belastingherziening. Ook de leden van de fractie van ChristenUnie vragen of het kabinet de ambitie heeft in deze kabinetsperiode een hernieuwde poging te ondernemen om ons fiscaal stelsel te hervormen. De leden van de fractie van de ChristenUnie merken op dat een vereenvoudiging van het belastingstelsel in hun ogen een prioriteit blijft en vragen om nadere duiding van de uitlating van het kabinet dat er geen draagvlak is voor een aantal verdergaande stappen om het stelsel te vereenvoudigen. De leden van de fractie van de ChristenUnie vragen verder hoe het kabinet de huidige balans tussen belasting op arbeid en belasting op consumptie beoordeelt en of inmiddels de juiste balans is bereikt. Ten slotte vragen de leden van de fractie van de ChristenUnie hoe het kabinet de inkomensafhankelijkheid van de algemene heffingskorting en de arbeidskorting waardeert in relatie tot de complexiteit van het belastingstelsel.

In bijlage 1 bij de begeleidende brief bij het pakket Belastingplan 20161 worden in een tabel alle vereenvoudingingsmaatregelen uit het pakket Belastingplan 2016 genoemd. In de tweede kolom van de betreffende tabel wordt beschreven in welk opzicht deze een vereenvoudiging betreffen. Met uitzondering van de in deze tabel opgenomen «vereenvoudiging definitie geneesmiddelen» maken alle voorstellen deel uit van het pakket Belastingplan 2016 dat aan uw Kamer is aangeboden. Verder zijn de gevolgen van alle maatregelen uit het pakket Belastingplan 2016 voor de Belastingdienst en burgers uitgebreid beschreven in de uitvoeringstoetsen die per maatregel als bijlage bij de verschillende wetsvoorstellen uit het pakket Belastingplan 2016 zijn gevoegd. In deze uitvoeringstoetsen zijn de gevolgen voor de Belastingdienst ook gekwantificeerd. De kwantitatieve gevolgen van de vereenvoudigingsmaatregelen voor bedrijven en burgers zijn steeds opgenomen in de paragraaf in de verschillende memories van toelichting waarin de effecten op de administratieve lasten worden beschreven.

Het kabinet wijst de leden van de fractie van het CDA op de kabinetsbrief «keuzes voor een beter belastingstelsel» waar richtinggevende keuzes zijn geopperd voor een hervorming van het belastingstelsel.2 Gelet op hetgeen in deze brief is opgemerkt over het snoeien in aftrekposten, herkent het kabinet zich niet in het beeld dat de leden van de fractie van het CDA schetsen. Het snoeien in aftrekposten en bijzondere regelingen was één van de hoofdthema’s van de brief. In de sondering bleek er bovendien een breed draagvlak te bestaan voor een verdergaande herziening van aftrekmogelijkheden en bijzondere regelingen. Op het niveau van de verschillende individuele arrangementen was het draagvlak echter aanzienlijk minder overweldigend.

In bijlage 2 bij de begeleidende brief bij het pakket Belastingplan 2016 wordt opgesomd welke additionele mogelijkheden tot vereenvoudiging het kabinet in elk geval komend jaar wil onderzoeken. Het streven is erop gericht om tot verdere vereenvoudigingen te komen. Voor al deze maatregelen zal gelden dat daarvoor voldoende draagvlak moet worden gevonden.

Een stelselherziening dient eveneens breed draagvlak te hebben in het parlement. Tijdens het proces van de stelselherziening is geconstateerd dat op dit moment een dergelijk breed draagvlak ontbreekt. Dat is gebleken bij (vertrouwelijke) gesprekken die zijn gevoerd naar aanleiding van de kabinetsbrief van 19 juni 2015,3 maar ook nadien is van onvoldoende draagvlak voor een stelselherziening gebleken.4 In reactie op de leden van de fractie van ChristenUnie kan er verder op worden gewezen dat een verschuiving van de belastingdruk van arbeid naar consumptie in de genoemde kabinetsbrief «keuzes voor een beter belastingstelsel» als beleidskeuze is genoemd (keuze 6), maar dat er op dit moment politiek onvoldoende draagvlak is voor een uniformering van de btw-tarieven.5

Met betrekking tot de inkomensafhankelijkheid van de algemene heffingskorting en de arbeidskorting kan worden opgemerkt dat deze aanpassingen de complexiteit hebben vergroot in die zin dat de aansluiting tussen loonbelasting en inkomstenbelasting over het loon niet optimaal is. Dit heeft niet alleen te maken met de op- en afbouw van inkomensafhankelijke heffingskortingen, maar bijvoorbeeld ook met het verschil in uitgangspunten tussen de loonbelasting (afdracht per maand of per kwartaal) en de inkomstenbelasting (afdracht per jaar). Hoewel de uitvoerbaarheid van de inkomensafhankelijkheid met de verwerking in de loonbelastingtabellen sterk is verbeterd, vindt ook het kabinet dat voor een aantal groepen de aansluiting nog steeds onvoldoende is. Het kabinet wil de aansluiting tussen de loonbelasting en de inkomstenbelasting in de toekomst verder verbeteren en werkt daaraan.

De leden van de fractie van de PvdA vragen naar de wenselijkheid en mogelijkheden om werken voor vrouwen lonend te maken en vragen welke aanpassingen zij op dit terrein mogen verwachten. Voor mensen met jonge kinderen die werken wordt in het wetsvoorstel Belastingplan 2016 in een verhoging van de IACK voorzien (budgettair belang van € 0,3 miljard). Ook wordt de beschikbare budgettaire ruimte van de kinderopvangtoeslag verhoogd met € 0,3 in 2016 en € 0,4 miljard vanaf 2017. Beide maatregelen hebben een relatief groot effect op de arbeidsparticipatie. Uit onderzoek blijkt namelijk dat vooral de participatiebeslissing van jonge moeders gevoelig is voor financiële prikkels.6 Het wordt makkelijker om betaalde arbeid en zorg voor kinderen te combineren. Daarmee leveren deze maatregelen met name een positieve bijdrage aan de economische zelfstandigheid van vrouwen. Omdat vrouwen in de regel meer in deeltijd werken dan mannen, zijn vrouwen relatief meer vertegenwoordigd in de inkomensgroep tot € 50.000. De forse verhoging van de arbeidskorting, die vooral bij deze inkomensgroep neerslaat, zal daarom naar verwachting eveneens een positief emancipatie-effect hebben. Het onderhavige pakket Belastingplan 2016 voorziet daarmee al in verschillende maatregelen om werken voor vrouwen lonender te maken.

De leden van de fractie van de PvdA vragen waarom bepaalde fiscale faciliteiten worden omgebouwd naar subsidieregelingen. Een subsidie kan in bepaalde gevallen een voordeel hebben ten opzichte van een fiscale faciliteit. Zo kan een fiscale faciliteit onder omstandigheden niet altijd volledig verzilverd worden terwijl dit bij een subsidieregeling wel het geval is. Ook is de budgettaire beheersbaarheid van een subsidiemaatregel door de bank genomen beter dan die van een fiscale maatregel. Bijkomend nadeel van fiscale faciliteiten kan zijn dat deze voor de Belastingdienst complicerend kunnen werken vanuit oogpunten als automatisering, communicatie en handhaafbaarheid omdat zij vaak niet goed passen binnen een systeem dat als doel heeft belastingen (en premies) te heffen.

Verwijzend naar de motie-Hoekstra c.s.7 vragen de leden van de fractie van de PvdA hoe het kabinet omgaat met de huidige en toekomstige koppeling aan het Belastingplan van eigenstandige wetsvoorstellen. Het kabinet constateert ook dat het pakket Belastingplan 2016 dit jaar omvangrijk is en dat spreiding van verschillende wetsvoorstellen over het jaar 2015, te prefereren zou zijn geweest. Wel moet worden opgemerkt dat het kabinet in 2015 aan verschillende fiscale wetsvoorstellen heeft gewerkt en deze heeft ingediend zoals de wetsvoorstellen Wet elektronisch berichtenverkeer Belastingdienst, Wet deregulering beoordeling arbeidsrelatie, Wet modernisering Vpb-plicht overheidsondernemingen, Fiscale verzamelwet 2015 en Wet uitwerking Autobrief II. Gelet op het verloop van het voorjaar waarin verschillende gesprekken zeer grondig zijn voorbereid en gevoerd met diverse fracties uit de Tweede Kamer teneinde te beoordelen of er voldoende breed draagvlak aanwezig was voor een brede belastingherziening bood 2015 geen gelegenheid om eerder nog aanvullende eigenstandige wetsvoorstellen dan wel een substantieel wetsvoorstel voor te bereiden en in te dienen. Daarnaast is er ten aanzien van sommige maatregelen sprake van een Europese verplichting per begin 2016. Om tijdige inwerkingtreding van deze maatregelen te waarborgen zijn deze maatregelen onderdeel gemaakt van het pakket Belastingplan 2016. Voor het Belastingplan 2016 zag en ziet het kabinet dan ook geen mogelijkheden om de omvang te beperken. Ik besef dat het kabinet in het najaar vaak een groot beroep doet op uw Kamer en op de Tweede Kamer om fiscale wetsvoorstellen in een hoog tempo te behandelen. Het signaal omtrent de koppeling van eigenstandige wetsvoorstellen dat ik van uw Kamer en de afdeling Advisering van de Raad van State heb ontvangen, is dan ook begrijpelijk en ik zal dit niet naast mij neerleggen. Voor het Belastingplan 2017 zal het kabinet dan ook, gesteund door de motie-Hoekstra, rekening houden met de omvang van het pakket en waar mogelijk afzonderlijke wetsvoorstellen indienen om zo te proberen de druk op het najaar te verlichten. Daarnaast blijft het kabinet zich ook in de toekomst committeren aan de criteria in de notitie Verzamelwetgeving.8

Algemeen/banen

De leden van de fractie van de SGP stellen verschillende vragen over de berekeningswijze van structurele werkgelegenheidseffecten van voorgelegde amendementen door het CPB, waarbij de afbouw van de uitbetaling van de algemene heffingskorting wordt aangepast. Het CPB schrijft in zijn notitie «Structurele effecten variant overdraagbaarheid algemene heffingskorting en verlaging IACK» van 11 november 2015 het volgende: «Het CPB neemt voor de lange termijn alleen maatregelen mee met een consistent opbouw- dan wel afbouwpad naar een logisch eindpunt. Als een maatregel die eerst intensiveert en daarna vanaf het eind van de kabinetsperiode afbouwt in tegenbegroting of verkiezingsprogramma, bij het CPB wordt aangeleverd, neemt het CPB de afbouw niet mee in de sommen. De beweging in de kabinetsperiode staat immers haaks op het structurele pad. Dit geldt ook voor de onderhavige maatregelen. De verhoging van de overdraagbare heffingskorting in 2016 staat haaks op de verdere afbouw daarna.»

Het CPB gebruikt dezelfde methodiek voor de berekening van de werkgelegenheidseffecten van kabinetsvoorstellen en het kabinet is daarom van mening dat voor een goede vergelijking van de uitkomsten goed verdedigbaar is dat dezelfde rekenmethode gebruikt wordt voor de doorrekening en de beoordeling van de werkgelegenheidseffecten van de amendementen van de SGP.

De leden van de fractie van de SGP vragen wanneer het banenverlies zou optreden. Het CPB heeft de structurele werkgelegenheidseffecten berekend. Het CPB geeft aan dat deze langetermijneffecten worden gerealiseerd binnen een periode van 10 jaar.

De leden van de fractie van de SGP vragen naar de effecten van de voorstellen van de SGP op de kortetermijnwerkloosheid. Kortetermijneffecten op de werkloosheid worden berekend met een ander model (Saffier II) en die berekening is voor het amendement van de SGP niet gemaakt.

Koopkracht

De leden van de fractie van de VVD vragen of het kabinet kan bevestigen dat het samenstel van de inkomstenbelastingverhoging in box 3 en de bedoelde belastingverminderingen in meer of mindere mate voor alle belastingplichtigen voordelig uitpakken. De vijf miljard lastenverlichting gaat in per 2016. Mede als gevolg hiervan stijgt de koopkracht volgend jaar gemiddeld met 1,4%. Vooral werkenden hebben voordeel van de vijf miljard lastenverlichting. De koopkracht van ouderen en uitkeringsgerechtigden is in augustus gerepareerd zodat deze groepen er in doorsnee volgend jaar niet op achteruitgaan. De voorgenomen herziening van box 3 gaat pas in per 2017. De effecten van deze maatregel lopen dus mee in besluitvorming over het koopkrachtbeeld voor 2017 waar in augustus volgend jaar over wordt besloten.

De leden van de fractie van de SP vragen naar het effect van de voorgenomen belastingmaatregelen voor 2016 op de belastingdrukverdeling gemeten naar het bruto-inkomen van kwartielgroepen huishoudens, inclusief de inkomens van minder dan 63% wettelijk minimumloon (WML). De informatie die deze leden meer specifiek vragen staat opgesomd in de hierna opgenomen tabel 1. Deze is met uitzondering van de rijen 6 en 7 grotendeels analoog aan door het kabinet voor eerdere jaren verstrekte informatie in de brief «Raming van effecten van belasting- en inkomenspolitiek mede aan de hand van de lastendruk».9 Genoemde leden vragen om de cijfers op ten minste één decimaal.

De gevraagde gegevens zijn berekend met het MIMOSI-model voor het jaar 2016. Voor 2016 is uitgegaan van de situatie inclusief de vierde nota van wijziging op het Belastingplan 2016. Conform het verzoek is uitgegaan van een ruime selectie, dus inclusief de huishoudens met zeer lage of negatieve inkomens die in de reguliere koopkrachtpresentatie niet worden meegenomen. Voor de duidelijkheid is aangesloten bij de tabel die door de leden van de fractie van de SP is gegeven. De daarin gegeven omschrijvingen en verwijzingen naar de overeenkomstige gegevens op CBS StatLine zijn ongewijzigd overgenomen. Voor de berekening van het bruto-inkomen zijn de werkgeverslasten meegenomen, maar er is niet gecorrigeerd voor de andere verschillen, zoals de behandeling van tegemoetkomingen als de kinderbijslag en de huurtoeslag.10 De rijen 6, 7 en 8 kunnen niet ingevuld worden omdat het kabinet niet beschikt over een raming van de druk van de lokale heffingen en indirecte belastingen naar inkomenskwartielen in 2016. Verder verschilt de opstelling met de tabellen 3 tot 8 in de hiervoor genoemde brief «Raming van effecten van belasting- en inkomenspolitiek mede aan de hand van lastendruk» in het weglaten van de bijdrage van de netto bijdrage Zorgverzekeringswet (Zvw-premie) (nominale premie minus zorgtoeslag) aan de collectieve lastendruk.

|

raming voor 2016 |

kwartielen |

totaal |

|||

|---|---|---|---|---|---|

|

1e 25% |

2e 25% |

3e 25% |

4e 25% |

||

|

In percentage van het bruto-inkomen volgens de CBS-definitie 1 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

1. Heffing IAB Zvw werknemers (werkgeversdeel)2 |

1,4 |

2,6 |

3,7 |

3,2 |

3,1 |

|

2. Bruto-inkomen (mimosi) |

96,1 |

91,3 |

85,6 |

86,1 |

87,4 |

|

3. Inkomensheffing (incl. premies volksverzekeringen): nettoheffing3 |

8,6 |

13,4 |

17,6 |

25,1 |

20,2 |

|

4. Heffing IAB Zvw, overige categorieën4 |

3,0 |

2,4 |

1,0 |

0,6 |

1,1 |

|

5. Belastingdruk excl. indirecte belastingen en lokale heffingen [rij 1+3+4] |

13,1 |

18,4 |

22,3 |

28,9 |

24,5 |

|

6. Indirecte belastingen5 |

|||||

|

7. Lokale heffingen6 |

|||||

|

8. Totale belastingdruk [rij 5+6+7] |

|||||

|

In aangegeven dimensies |

|||||

|

9. Gemiddeld bruto-inkomen [CBS] (x € 1.000)7 |

15,5 |

36,6 |

63,9 |

123,0 |

59,8 |

|

10. Bovengrens kwartiel (x € 1.000) |

25,5 |

48,8 |

80,7 |

||

|

11. Aantal huishoudens (x 1 miljoen) |

1,91 |

1,91 |

1,91 |

1,91 |

7,64 |

CBS bruto-inkomen, code [9]. Codes verwijzen hier en de volgende drie voetnoten naar de CBS-codes uit CBS Statline http://statline.cbs.nl/Statweb/publication/?DM=SLNL&PA=70991NED&D1=4&D2=81,106,111–113,116,121,123&D3=0,111–114&D4=l&HDR=G3,G2,T&STB=G1&VW=T [20nov2015→22nov2015].

De CBS-definitie werd in eerdere regeringsstukken veelal aangeduid als «super-bruto-inkomen» ter onderscheiding van de afwijkende CPB-definitie van «bruto-inkomen».

Overeenkomstig CBS-code [12.1.1.2].

Overeenkomstig CBS Statline http://statline.cbs.nl/Statweb/publication/?DM=SLNL&PA=81290NED&D1=0,2,30&D2=0,36–39&D3=l&VW=T [13feb2012→22nov2015].

Overeenkomstig CBS Statline http://statline.cbs.nl/Statweb/publication/?DM=SLNL&PA=81328NED&D1=0,4,8&D2=0&D3=0,102–105&D4=l&HDR=T&STB=G1,G2,G3&VW=T [10jun2015→22nov2015].

Rij 9–11 overeenkomstig CBS Statline

http://statline.cbs.nl/Statweb/publication/?DM=SLNL&PA=71013NED&D1=0–2&D2=1&D3=0,11–14&D4=0&D5=l&VW=T [20nov2015→22nov2015].

De leden van de fractie van de SP vragen voorts of er aanleiding is geweest om de ramingen voor 2014 en 2015 te herzien (te vinden tabellen 7 en 8 in de brief «Raming van effecten van belasting- en inkomenspolitiek mede aan de hand van de lastendruk»). Indien dit het geval is, vragen zij om de geactualiseerde ramingen voor 2014 en 2015 (analoog aan de hiervoor opgenomen tabel).

Door een nieuwe ramingsstand (Macro Economische Verkenning (MEV) 2016) en door enige correcties zijn er kleine wijzigingen. In de hierna opgenomen tabellen 2 en 3 zijn de gevraagde cijfers voor 2014 en 2015 gegeven, analoog aan de hiervoor opgenomen tabel voor 2016.

|

raming voor 2014 |

kwartielen |

totaal |

|||

|---|---|---|---|---|---|

|

1e 25% |

2e 25% |

3e 25% |

4e 25% |

||

|

In percentage van het bruto-inkomen volgens de CBS-definitie |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

1. Heffing IAB Zvw werknemers (werkgeversdeel) |

1,6 |

2,9 |

4,1 |

3,3 |

3,4 |

|

2. Bruto-inkomen (mimosi) |

95,5 |

91,0 |

85,3 |

86,4 |

87,4 |

|

3. Inkomensheffing (incl. premies volksverzekeringen): nettoheffing |

8,8 |

13,8 |

17,8 |

24,8 |

20,3 |

|

4. Heffing IAB Zvw, overige categorieën |

2,9 |

2,3 |

1,0 |

0,6 |

1,1 |

|

5. Belastingdruk excl. indirecte belastingen en lokale heffingen [rij 1+3+4] |

13,3 |

19,0 |

22,9 |

28,8 |

24,7 |

|

In aangegeven dimensies |

|||||

|

9. Gemiddeld bruto-inkomen [CBS] (x € 1.000) |

15,4 |

36,3 |

62,8 |

125,7 |

60,0 |

|

10. Bovengrens kwartiel (x € 1.000) |

25,3 |

48,1 |

79,2 |

||

|

11. Aantal huishoudens (x 1 miljoen) |

1,88 |

1,88 |

1,88 |

1,88 |

7,54 |

|

raming voor 2015 |

kwartielen |

totaal |

|||

|---|---|---|---|---|---|

|

1e 25% |

2e 25% |

3e 25% |

4e 25% |

||

|

In percentage van het bruto-inkomen volgens de CBS-definitie |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

1. Heffing IAB Zvw werknemers (werkgeversdeel) |

1,5 |

2,7 |

3,9 |

3,2 |

3,2 |

|

2. Bruto-inkomen (mimosi) |

96,1 |

91,4 |

85,8 |

86,5 |

87,7 |

|

3. Inkomensheffing (incl. premies volksverzekeringen): nettoheffing |

9,0 |

14,2 |

18,2 |

25,4 |

20,7 |

|

4. Heffing IAB Zvw, overige categorieën |

2,7 |

2,1 |

0,9 |

0,5 |

1,0 |

|

5. Belastingdruk excl. indirecte belastingen en lokale heffingen [rij 1+3+4] |

13,2 |

19,0 |

23,0 |

29,2 |

25,0 |

|

In aangegeven dimensies |

|||||

|

9. Gemiddeld bruto-inkomen [CBS] (x € 1.000) |

15,3 |

36,2 |

62,8 |

121,8 |

59,0 |

|

10. Bovengrens kwartiel (x € 1.000) |

25,2 |

48,1 |

79,3 |

||

|

11. Aantal huishoudens (x 1 miljoen) |

1,90 |

1,90 |

1,90 |

1,90 |

7,59 |

De leden van de fractie van de SP geven aan dat hun uit de eerder genoemde brief bekend is dat MIMOSI geen rechtstreekse raming voor de indirecte belastingen en de lokale heffingen levert. Niettemin vragen zij om, eventueel aan de hand van een ander model of via een schatting een indicatie voor deze belastingen te geven. Deze leden geven aan dat zij het kabinet daarvoor zeer erkentelijk zouden zijn. Voorts geven zij aan deze cijfers graag eveneens voor de jaren 2014 en 2015 te ontvangen.

Het kabinet beschikt niet over data waarmee een betrouwbare schatting gegeven kan worden van de druk van de lokale heffingen en indirecte belastingen naar inkomenskwartielen in de genoemde jaren.

De leden van de fractie van de SP vragen in dit verband aan het kabinet om bij het CBS te informeren wanneer er geactualiseerde cijfers over de indirecte belastingen gepubliceerd worden. Het CBS geeft aan dat nieuwe cijfers over de indirecte belastingen (2012 en 2013) in januari 2016 verwacht worden.

De leden van de fractie van de SP vragen of in tabel 1 van de brief van de regering van 18 november 201511 over onder meer de effecten van het Belastingplan en de vierde nota van wijziging op het (mediane) koopkrachtbeeld 2016, zowel in de kolom Koopkracht zonder Belastingplan en vierde nota van wijziging als in de kolom koopkracht met het Belastingplan en de vierde nota van wijziging de mutatie naast in procenten ook in euro's kan worden vermeld.

|

Koopkracht zonder Bplan en NvW in % |

Koopkracht zonder Bplan en NvW in euro's |

Koopkracht met Bplan en NvW in % |

Koopkracht met Bplan en NvW in euro's |

|

|---|---|---|---|---|

|

Inkomensniveau |

||||

|

<175% wml |

0 |

0 |

0,7 |

130 |

|

175–350% wml |

0,2 |

70 |

1,9 |

650 |

|

350–500% wml |

0,5 |

260 |

2,1 |

1.080 |

|

>500% wml |

0,1 |

70 |

1,4 |

1.040 |

|

Inkomensbron |

||||

|

Werkenden |

0,6 |

230 |

2,5 |

970 |

|

Uitkeringsontvangers |

0,2 |

40 |

0,3 |

60 |

|

Gepensioneerden |

– 1 |

– 240 |

0,2 |

0 |

|

Huishoudtype |

||||

|

Tweeverdieners |

0,4 |

170 |

1,9 |

800 |

|

Alleenstaanden |

0,1 |

20 |

0,9 |

190 |

|

Alleenverdieners |

– 0,2 |

– 70 |

0,8 |

280 |

|

Kinderen |

||||

|

Met kinderen |

0,6 |

250 |

2,5 |

1.050 |

|

Zonder kinderen |

0,4 |

120 |

2 |

620 |

|

Alle huishoudens |

0,2 |

60 |

1,4 |

440 |

De leden van de fractie van 50PLUS vragen naar de koopkrachtmutatie door het Belastingplan inclusief de vierde nota van wijziging, in bedragen en percentages voor werkenden en voor ouderen. In de hierna opgenomen tabellen 4, 5 en 6 – zoals ook opgenomen in mijn brief aan de Tweede Kamer van 18 november 201512 – heb ik de effecten van het Belastingplan en de vierde nota van wijziging op de mediane koopkracht als ook de mutaties bij de standaard huishoudens in beeld gebracht. In de mediane koopkrachtberekeningen worden alle ouderen, dus ook inkomensgroepen boven AOW plus € 10.000 meegenomen. De verhoging van de inkomensafhankelijke bijdrage aan de zorgverzekeringswet (Zwv) is meegenomen in alle koopkrachtberekeningen voor 2016.

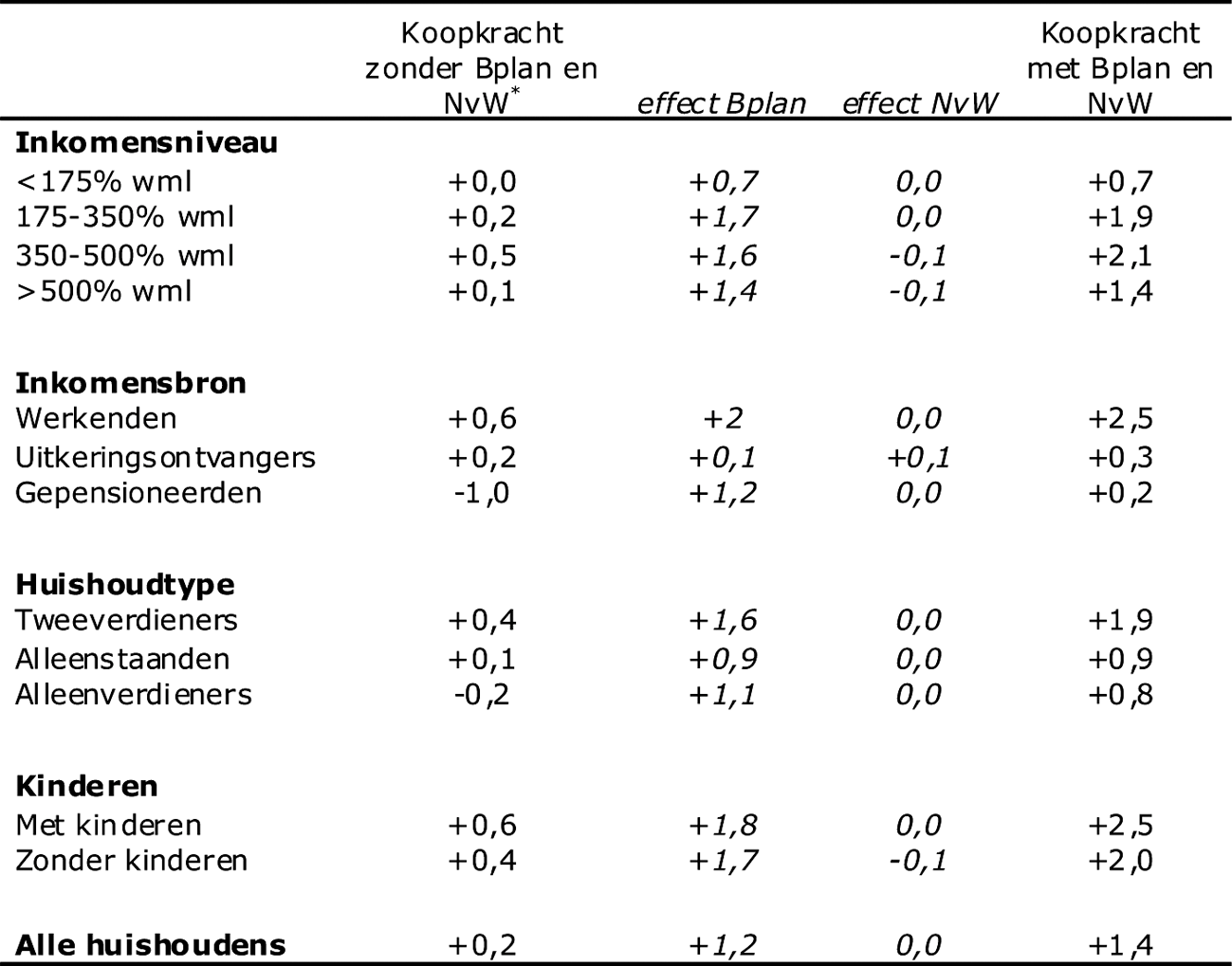

Tabel 4: Effecten Belastingplan en vierde nota van wijziging op het (mediane) koopkrachtbeeld 2016

* inclusief intensiveringen in de zorgtoeslag, kinderopvangtoeslag en huurtoeslag die niet in het Belastingplan worden geregeld

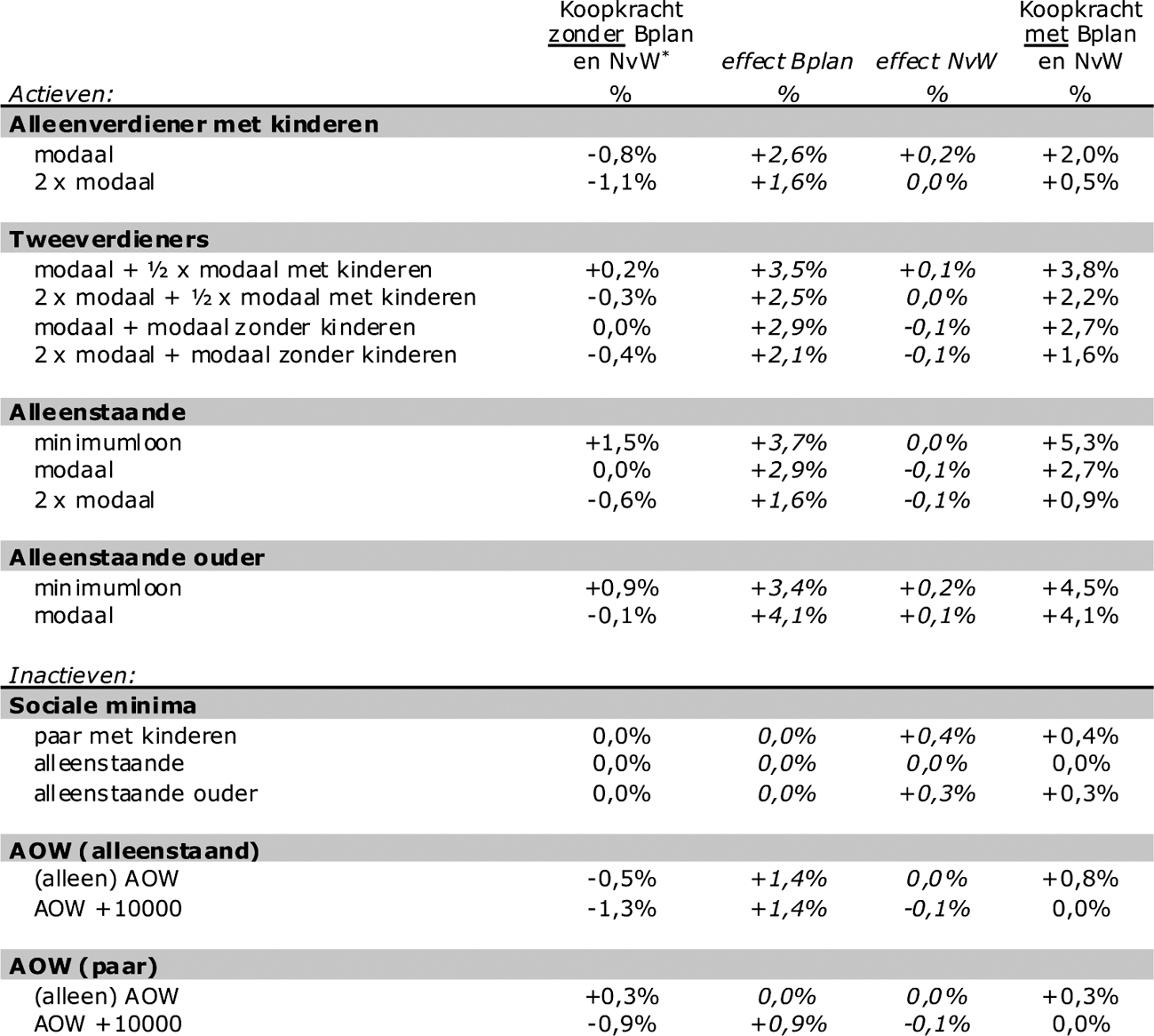

Tabel 5: Effecten Belastingplan en vierde nota van wijziging op het koopkrachtbeeld 2016 voor voorbeeldhuishoudens

* inclusief intensivering in de zorgtoeslag die niet in het Belastingplan wordt geregeld

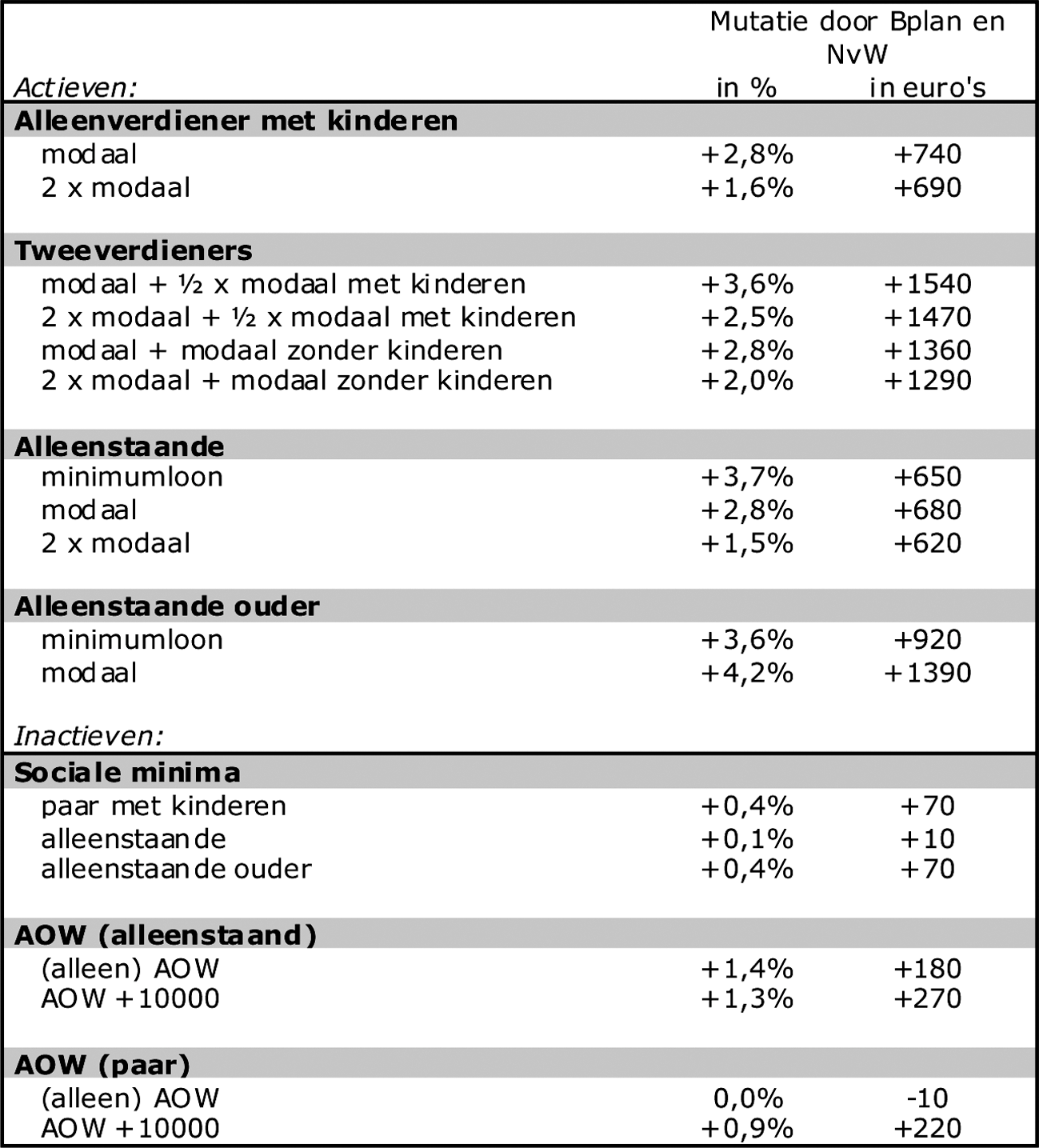

Tabel 6: Effect Belastingplan en vierde nota van wijziging in procenten en euro’s

De leden van de fractie van de ChristenUnie stellen dat het voorliggende Belastingplan de verschillen in lastendruk tussen een- en tweeverdieners vergroot. Zij vragen wat de rechtvaardiging is voor dit verschil in lastendruk. Ook vragen zij wat in de ogen van de regering een maximaal te rechtvaardigen verschil in lastendruk is tussen een- en tweeverdieners. Het klopt dat eenverdieners over het algemeen meer belasting betalen dan tweeverdieners met samen hetzelfde huishoudinkomen. De verklaring hiervoor is dat Nederland een progressief belastingstelsel op individueel niveau kent. Dit was al zo voor 2016 en wordt niet veroorzaakt door het voorliggende Belastingplan. Zo ontvangen tweeverdieners twee keer de arbeidskorting omdat er twee mensen werken en ook twee keer de algemene heffingskorting. Ook kan het zijn dat de minstverdienende partner van de tweeverdiener recht heeft op de IACK. De IACK is een tegemoetkoming voor werkende ouders met jonge kinderen, met als doel om mensen met kleine banen te stimuleren om deze uit te breiden. Omdat ons belastingstelsel individueel is en gericht op arbeidsparticipatie is het zeer lonend voor de niet-werkende partner om aan het werk te gaan. Dat is goed voor de arbeidsparticipatie, de economische groei en de economische zelfstandigheid van vrouwen.

De leden van de fractie van de SGP vragen of de regering nogmaals kan bevestigen dat de kloof tussen een- en tweeverdieners door dit Belastingplan wordt vergroot waarbij het verschil in belastingdruk wel tot 5 keer hoger kan zijn voor eenverdieners dan voor tweeverdieners. Ook vragen zij of het klopt dat deze kloof door de vierde nota van wijziging wordt vergroot. Het klopt dat er voorbeelden zijn waarbij eenverdieners tot vijf keer meer belasting betalen dan tweeverdieners met samen hetzelfde inkomen. Dergelijke voorbeelden zijn echter weinig representatief. Het is verder onjuist dat de vierde nota van wijziging een aanzienlijk negatief effect zou hebben op het verschil in belastingdruk tussen een- en tweeverdieners; de maatregelen in de vierde nota van wijziging hebben namelijk nagenoeg geen effect op het verschil in belastingdruk tussen beide type huishoudens. Alleen de verhoging van de algemene heffingskorting met € 12 en de verhoging in de nota van wijziging van het tarief van de tweede en derde schijf met 0,05%-punt zijn van invloed op de gemiddelde belastingdruk van huishoudens. De maatregelen in de vierde nota van wijziging zijn zo gekozen om recht te doen aan de verschillende – vaak tegengestelde – reacties vanuit de Tweede Kamer op het Belastingplan.

De leden van de fractie van het CDA vragen of de eenmalige verhoging van de ouderenkorting niet structureel gemaakt kan worden, eventueel door af te zien van de intensivering in de IACK. Het kabinet heeft in de vierde nota van wijziging bij het Belastingplan de ouderenkorting voor € 100 miljoen structureel verhoogd. Daarmee is een deel van de tijdelijke verhoging in 2016 structureel gemaakt. Volgend jaar augustus wordt besloten over het koopkrachtbeeld voor 2017. Op dat moment zal het kabinet bezien of er aanleiding is om een en ander te repareren. Het kabinet heeft bewust gekozen voor een structurele intensivering van de IACK om daarmee de arbeidsparticipatie te bevorderen.

De leden van de fractie van het CDA vragen wat de koopkrachtverbetering voor ouderen zou zijn indien de ouderentoeslag in box 3 niet zou worden afgeschaft. Van de 2,1 miljoen 65+-huishoudens ondervindt 82% geen effect van het afschaffen van de ouderentoeslag in box 3. 17% ervaart een negatief inkomenseffect van maximaal 3%. 2% van de 2,1 miljoen 65+-huishoudens heeft een negatief inkomenseffect van meer dan 3%. Circa 18.000 huishoudens gaan er meer dan 5% in inkomen op achteruit. Dit zijn huishoudens die hun huur of zorgtoeslag helemaal verliezen. Met de afschaffing van de ouderentoeslag ontstaat een gelijke fiscale behandeling van ouderen en andere belastingbetalers op dit punt.

De leden van de fractie van 50PLUS vragen naar de inkomenseffecten van de daling van de ouderenkorting met € 168 in 2017 ten opzichte van 2016 voor de inkomens beneden € 35.000. Deze daling geeft een inkomenseffect voor huishoudens variërend tussen – 0,5% en – 1,4%.

De leden van de fractie van 50PLUS vragen om een toelichting op het in de brief van de Minister van Financiën van 9 november 201513 gegeven antwoord dat de ouderenkorting een tegemoetkoming is voor ouderen met een lager inkomen. Tevens vragen deze leden waarom de arbeidskorting dan ook niet alleen gericht is op die inkomens. De ouderenkorting kan beschouwd worden als de opvolger van de ouderenaftrek die onder de Wet op de inkomstenbelasting 1964 (Wet IB 1964) bestond. De ouderenaftrek was bedoeld om de inkomenspositie van ouderen met een laag inkomen te verbeteren. Het toenmalige kabinet overwoog destijds dat van personen die jonger zijn dan 65 jaar, in tegenstelling tot personen vanaf 65 jaar, niet kan worden gezegd dat zij permanent geringe mogelijkheden hebben om hun inkomenspositie te verbeteren. De arbeidskorting is geïntroduceerd bij de Wet inkomstenbelasting 2001 (Wet IB 2001) en oorspronkelijk bedoeld als een vervanging van de aftrek voor arbeidskosten die onder de Wet IB 1964 mogelijk was. In het licht van die achtergrond past dat de arbeidskorting, hoewel deze ook inkomensafhankelijk is, ook voor hogere inkomens geldt. Dat de arbeidskorting in latere jaren wijzigingen heeft ondergaan, onder meer om werken lonend te maken door de armoedeval verder te bestrijden, doet hier niet aan af.

De leden van de fractie van 50PLUS vragen of het kabinet bereid is tot een geleidelijkere afbouw van de ouderenkorting. De ouderenkorting kent al sinds de invoering in 2001 een inkomensgrens. Die inkomensgrens is destijds overgenomen van de voorloper van de ouderenkorting, de ouderenaftrek in de Wet IB 1964. Het kabinet ziet op dit moment geen aanleiding om een wijziging aan te brengen in de systematiek van de ouderenkorting. Overigens zou een budgettair neutraal geleidelijkere afbouw van de ouderenkorting leiden tot een verschuiving van het voordeel van inkomens van onder de huidige inkomensgrens naar inkomens van boven de huidige inkomensgrens. Dit staat haaks op de doelstelling om de ouderenkorting ten goede te laten komen aan de lagere inkomens.

De leden van de fractie van 50PLUS wijzen op de mogelijkheid dat bepaalde ouderen de ouderenkorting niet kunnen verzilveren omdat de te betalen belasting lager is dan de heffingskorting. In dat kader vragen deze leden of de niet-verzilverde ouderenkorting kan worden uitbetaald via een speciale Tegemoetkoming Ouderenkorting. Het past niet binnen de systematiek van de inkomstenbelasting om heffingskortingen te kunnen verzilveren als het bedrag aan te betalen belasting lager is dan het totaal van de heffingskortingen. Het kabinet ziet geen aanleiding om dit specifiek voor de ouderenkorting wel mogelijk te maken via een speciale regeling. Een uitbetaling van een of meerdere heffingskortingen maakt de uitvoering van het fiscale stelsel bovendien complexer.

De leden van de fractie van 50PLUS vragen naar een overzicht van de koopkrachtontwikkeling in 2016 voor gepensioneerden met een inkomen boven AOW + 10.000 en vragen tevens of dit overzicht kan worden weergegeven sedert 2007. Zoals te zien is in de hierna opgenomen tabel 7 met de gevraagde AOW-voorbeeldhuishoudens, is er de afgelopen jaren een overwegend negatief koopkrachtbeeld geweest bij ouderen. Dat komt vooral door de achterblijvende pensioenindexatie, maar ook door bijvoorbeeld de snellere afbouw van de zorgtoeslag in 2015. Voor 2016 drukt naast onvolledige indexatie, ook de bezuiniging op de ouderenkorting voor hoge inkomens en het hogere IAB-tarief de koopkrachtontwikkeling van ouderen. De koopkrachtmutatie is negatiever naarmate het aanvullende pensioen hoger is. Bij het gekozen voorbeeld met respectievelijk € 50.000 en € 70.000 aanvullend pensioen worden de effecten gedempt doordat deze huishoudens bijvoorbeeld geen recht meer hebben op zorgtoeslag. De snellere afbouw uit 2015 raakt deze huishoudens dan ook niet. Ook de verlaging van de ouderenkorting voor hoge inkomens heeft voor hen procentueel minder effect. Bij een aanvullend pensioen van € 100.000 wordt de koopkracht weer negatiever, omdat deze huishoudens relatief meer last hebben van de beperkte indexatie van het aanvullende pensioen, omdat dit een groter deel van hun totale inkomen betreft. Daarnaast hebben tariefverlagingen in de eerste, tweede en derde schijf voor hen in relatieve termen minder effect, omdat het grootste deel van hun inkomen in de hoogste schijf belast wordt. Over de periode 2002–2012 was de koopkrachtontwikkeling van de groep ouderen juist gunstiger dan die van veel andere groepen. Dat werd ook geconcludeerd in de «Beleidsdoorlichting artikel 41: Inkomensbeleid».14 Omdat sinds 2010 gebruik wordt gemaakt van een nieuw rekenmodel zijn voor deze (niet standaard) voorbeelden op korte termijn geen gegevens beschikbaar van voor 2010.

|

aanvullend pensioen |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

cumulatief 2010–2016 |

|

|---|---|---|---|---|---|---|---|---|

|

Alleenstaand |

||||||||

|

0 |

– 1,2 |

– 1,0 |

0,6 |

1,4 |

0,2 |

0,8 |

0,8 |

|

|

10.000 |

– 1,6 |

– 1,2 |

– 3,3 |

0,1 |

– 0,6 |

0,1 |

– 6,4 |

|

|

20.000 |

– 1,7 |

– 1,4 |

– 4,1 |

0,2 |

0,1 |

– 0,6 |

– 7,3 |

|

|

30.000 |

– 2,3 |

– 2,8 |

– 4,4 |

– 0,3 |

0,0 |

– 1,4 |

– 10,8 |

|

|

40.000 |

– 2,3 |

– 3,6 |

– 4,5 |

– 0,7 |

– 0,1 |

– 1,5 |

– 12,1 |

|

|

50.000 |

– 2,0 |

– 3,3 |

– 4,4 |

– 0,7 |

0,0 |

0,0 |

– 10,1 |

|

|

70.000 |

– 2,1 |

– 3,1 |

– 4,2 |

– 0,8 |

– 0,1 |

0,1 |

– 9,9 |

|

|

100.000 |

– 2,1 |

– 3,0 |

– 4,0 |

– 0,9 |

– 0,3 |

– 0,2 |

– 10,1 |

|

|

Paar |

||||||||

|

0 |

– 1,6 |

– 1,3 |

0,9 |

0,1 |

– 0,2 |

0,4 |

– 1,7 |

|

|

10.000 |

– 1,6 |

– 1,4 |

– 3,5 |

– 0,1 |

– 1,4 |

0,1 |

– 7,8 |

|

|

20.000 |

– 2,0 |

– 1,6 |

– 4,7 |

– 0,1 |

– 0,2 |

– 0,6 |

– 8,8 |

|

|

30.000 |

– 2,0 |

– 2,4 |

– 4,6 |

0,3 |

– 0,1 |

– 1,4 |

– 9,7 |

|

|

40.000 |

– 2,5 |

– 3,3 |

– 4,2 |

– 0,1 |

– 0,1 |

– 1,3 |

– 10,9 |

|

|

50.000 |

– 2,2 |

– 3,1 |

– 4,2 |

– 0,3 |

0,0 |

– 1,0 |

– 10,4 |

|

|

70.000 |

– 2,2 |

– 3,0 |

– 4,0 |

– 0,4 |

– 0,2 |

0,0 |

– 9,5 |

|

|

100.000 |

– 2,2 |

– 2,8 |

– 3,9 |

– 0,6 |

– 0,3 |

– 0,3 |

– 9,7 |

|

Deze leden vragen hoe de mediane koopkrachtontwikkeling zich verhoudt tot de minnen die te zien zijn in het koopkrachtbeeld bij de standaardhuishoudens met een hoger aanvullend pensioen. Gepensioneerden op AOW-niveau of met een klein aanvullend pensioen zien een licht positieve koopkrachtontwikkeling doordat de AOW met de loonontwikkeling geïndexeerd wordt en als gevolg van de hogere ouderenkorting. Het merendeel van de ouderen valt in deze groep. Bij huishoudens met een hoger aanvullend pensioen wordt dit positieve effect gedempt door de verhoging van het tarief in de eerste schijf, de hogere IAB en de afbouw van de heffingskortingen.

De leden van de ChristenUnie vragen hoe de regering de gevolgen van dit belastingplan op de koopkracht van chronisch zieken en gehandicapten beoordeelt. Het is niet mogelijk om de koopkrachteffecten van de volledige groep chronisch zieken en gehandicapten te kwantificeren, omdat deze groep niet sluitend is af te bakenen en de afgelopen jaren de inkomensondersteuning betreffende chronisch zieken en gehandicapten in belangrijke mate is gedecentraliseerd naar gemeenten. Dit laatste omdat gemeenten beter in staat zijn om maatwerk te leveren. Gemeentelijk beleid kan echter per gemeente verschillen, waardoor het niet mogelijk is hiervan de koopkrachteffecten te bepalen. Met ingang van 2014 is voor decentralisatie gekozen bij het afschaffen van de Wet tegemoetkoming chronisch zieken en gehandicapten (Wtcg) en de regeling Compensatie verplicht eigen risico (CER) en de beperking van de aftrek van uitgaven voor specifieke zorgkosten. Per 2015 is de Wet maatschappelijke ondersteuning 2015 (Wmo 2015) ingevoerd. Door de decentralisatie zijn er sinds 2015 op landelijk gebied naast de fiscale aftrek van uitgaven voor specifieke zorgkosten geen generieke regelingen meer voor chronisch zieken en gehandicapten. Omdat de fiscale aftrek voor het jaar 2016 niet wordt gewijzigd, wijkt de koopkrachtontwikkeling voor komend jaar van chronisch zieken en gehandicapten, voor zover het kabinet kan zien, niet af van de koopkrachtontwikkeling van andere groepen.

Cijfers van het Nibud laten zien dat de koopkrachtontwikkeling voor 2016 voor chronisch zieken en gehandicapten die geen beroep doen op de Wmo 2015 vergelijkbaar is met die van niet chronisch zieken en gehandicapten. Chronisch zieken en gehandicapten die wel een beroep doen op de Wmo 2015 kunnen – afhankelijk van het maatwerk van de gemeenten – er meer of minder op vooruit gaan dan andere groepen:

• Het Nibud heeft in het rapport «Koopkrachtveranderingen voor mensen met een beperking 2015–2016» uit september 2015 onderscheid gemaakt tussen chronisch zieken en gehandicapten die geen beroep doen op de Wmo 2015 en chronisch zieken en gehandicapten die dit wel doen. Hieruit blijkt dat chronisch zieken en gehandicapten die geen beroep doen op de Wmo 2015 een vergelijkbare koopkrachtontwikkeling voor 2016 hebben als mensen die niet chronisch zieken en gehandicapten.

• De koopkracht van de tweede groep, chronisch zieken en gehandicapten die wel een beroep doen op de Wmo 2015, gaat er volgens het Nibud op achteruit. Hierbij heeft het Nibud de aanname gemaakt dat de gemeente in 2016 haar beleid zo aanpast dat de eigen bijdrage voor hulp in de huishouding en dagbesteding omhoog gaat. Of dit zo is, staat op dit moment niet vast.

• Gemeenten zijn beter in staat om maatwerk te leveren dan het rijk. Het kabinet heeft hier ook een budget van € 256 miljoen voor vrijgemaakt. Het Nibud heeft géén rekening gehouden met het maatwerk dat gemeenten mede op basis hiervan kunnen leveren. Gemeenten hebben hier een belangrijke verantwoordelijkheid. Afhankelijk van het maatwerk kan de koopkracht van chronisch zieken en gehandicapten ook positiever uitpakken dan van andere groepen.

De leden van de fractie van het CDA vragen of het niet een misvatting is dat het door het CPB gebruikte model slechts doorrekent wat het arbeidsaanbod van niet-werkenden zal zijn bij het stimuleren van gerichte fiscale instrumenten, zoals de IACK en de arbeidskorting. Het CPB berekent de structurele werkgelegenheidseffecten van maatregelen in fiscaliteit en sociale zekerheid. Op langere termijn bepaalt het arbeidsaanbod de werkgelegenheid. Omdat het arbeidsaanbod toeneemt zal op de langere termijn de werkgelegenheid in vooral de private sector toenemen. Het CPB kijkt daarbij niet alleen naar het arbeidsaanbod van niet-werkenden maar ook naar het arbeidsaanbod van werkenden. Zo kan de minstverdienende partner besluiten meer uren te gaan werken bij een intensivering in de IACK.

De leden van de fractie van het CDA vragen hoe relevant dergelijke doorrekeningen zijn in een arbeidsmarkt van meer dan 600.000 werklozen. De hoge werkloosheid van dit moment is voor een belangrijk deel conjunctureel van aard. De vijf miljard lastenverlichting zorgt op korte termijn voor een stijging van de werkgelegenheid (bestedingseffect) maar ook voor een stijging van het arbeidsaanbod, waardoor de werkloosheid in 2017 slechts beperkt daalt. Op de middellange en langere termijn zorgt extra arbeidsaanbod als gevolg van de vijf miljard lastenverlichting voor meer werkgelegenheid en economische groei.

De leden van de fractie van de ChristenUnie vragen of het klopt dat het CPB alleen over data over de periode 2006–2009 beschikt. Voorts vragen zij of en zo ja wanneer er actuele data beschikbaar komen. De elasticiteiten in het MICSIM-model zijn inderdaad geschat op een rijke dataset uit de periode 2006–2009. Het CPB heeft sinds kort beschikking over recentere data, maar het vergt een grote tijdsinspanning om de gedragsreacties opnieuw te schatten. Er zijn geen plannen om de gedragsreacties in de nabije toekomst opnieuw te schatten.

De leden van de fractie van de SGP vragen naar het effect van de verhoging van de uitbetaling van de algemene heffingskorting met € 1 per jaar in het gehanteerde berekeningsmodel van het CPB. Zoals hiervoor is aangegeven neemt het CPB voor de lange termijn alleen maatregelen mee met een consistent opbouw- dan wel afbouwpad naar een logisch eindpunt. Ook bij een verhoging met € 1 neemt het CPB de afbouw van de uitbetaling van de algemene heffingskorting niet mee in de berekening.

De leden van de fractie van 50PLUS vragen of de berekeningen van de mediaan en de standaardkoopkracht ook gegeven kunnen worden volgens het gemiddelde in plaats van de mediaan en waarom tot dusver alleen de mediaan berekend wordt. Ze vragen of de puntenwolken een beter beeld geven dan de mediaan en vragen om een globaal beeld van het gemiddelde. In de standaardkoopkracht wordt geen mediaan of gemiddelde berekend maar de koopkrachtontwikkeling van een specifiek voorbeeldhuishouden dat representatief is voor een grotere groep van huishoudens.

Met behulp van microsimulatie op basis van een steekproef is het rekenkundig mogelijk om zowel een mediane als een gemiddelde koopkrachtontwikkeling voor een groep van huishoudens te berekenen. De uitkomst van een gemiddelde koopkrachtmutatie is echter methodologisch lastig te interpreteren. Daarom wordt doorgaans de mediane koopkrachtontwikkeling gehanteerd en niet de gemiddelde koopkrachtontwikkeling. Dit heeft een technische achtergrond die samenhangt met data-imperfecties die horen bij steekproefonderzoek. De mediane koopkracht is robuust en niet gevoelig voor uitschieters en dus ook niet voor de toevallige steekproef. Voor de gemiddelde koopkrachtontwikkeling op basis van een steekproef geldt dat niet. Uiteindelijk gevolg hiervan is dat het kabinet met het oog op de kwaliteit van de geleverde cijfers terughoudend is met gemiddelde koopkrachtcijfers. Ook bij cijfers voor verdere subselecties van de steekproef is het kabinet terughoudend. De steekproef is geschikt om op hoofdlijnen inzicht te bieden in de verwachte koopkrachtontwikkeling. Als te gedetailleerd wordt gekeken naar kleinere groepen kunnen uitgangspunten gaan knellen, zeker als op basis van deze uitkomsten vergaande conclusies getrokken worden.

Puntenwolken geven ontegenzeggelijk een vollediger beeld dan de mediaan, maar zijn door de veelheid aan informatie ook weer lastiger te interpreteren. Het voordeel van de mediaan is dat het de essentie van het beeld in één cijfer vat. Maar niet voor niets wordt koopkracht in beeld gebracht via zowel een set met voorbeeldhuishoudens, als via de medianentabel plus de puntenwolken. Op deze manier krijgen we én een beeld van de concrete effecten op huishoudniveau voor een aantal voorbeeldsituaties én een beeld van de verhoudingen tussen verschillende groepen én worden ook de uitschieters in beeld gebracht. Daarmee stuurt het kabinet niet alleen op de mediaan maar heeft het ook oog voor de spreiding van effecten.

Het is de leden van de fractie van 50PLUS opgevallen dat voor werkenden de koopkrachtmutatie voor 4 of meer inkomensgroepen wordt gegeven terwijl voor gepensioneerden de koopkrachtmutatie wordt gegeven voor een inkomen van AOW en AOW +10.000. Zij vragen waarom vooralsnog geen koopkrachtmutatie wordt weergegeven voor hogere inkomens. Zoals ik ook in mijn eerdere beantwoording heb aangegeven, worden koopkrachteffecten in beeld gebracht via zowel een beperkte set voorbeeldhuishoudens als een representatieve steekproef van ca 90.000 echte huishoudens. In die laatste steekproef, waarop de bekende puntenwolken en medianentabellen zijn gebaseerd, worden gepensioneerden van alle inkomensniveaus meegewogen. De puntenwolken zoals het CPB en het Ministerie van SZW die presenteren laten wel degelijk de koopkrachteffecten zien voor gepensioneerden met een hoger inkomen. Op pagina 69 van MEV 2016 zijn zelfs twee puntenwolken opgenomen die specifiek de situatie voor gepensioneerde alleenstaanden en gepensioneerde paren in beeld brengt.

De standaardhuishoudens, waar de leden van de fractie van 50PLUS nu naar vragen, bestaan uit een aantal samengestelde voorbeeldhuishoudens die representatief zijn voor veel soortgelijke huishoudens met een vergelijkbare koopkrachtontwikkeling. Op dit moment zijn al 4 van de 18 standaardhuishoudens gepensioneerd. Omdat het mediane inkomen van de gepensioneerde huishoudens bij € 10.000 aanvullend pensioen ligt, wordt met de keuze voor de huidige twee voorbeeldhuishoudens aangesloten bij de inkomenssituatie die voor de meeste huishoudens van toepassing is. Periodiek wordt bezien of deze set nog een representatief beeld geeft. Voor het laatst in 2014 heeft een ambtelijke werkgroep (met vertegenwoordiging vanuit het CPB, CBS, Nibud en de wetenschap) gekeken naar de methodologie en presentatie van koopkrachtcijfers. Dit heeft niet geleid tot een wijziging in de weergave van de standaardkoopkracht.

Tarieven en belastingdruk en heffingskortingen

De leden van de fractie van de SP vragen waaruit de stijging van de lasten in 2016 met enkele miljarden – bij ongewijzigd beleid – bestaat. Daarnaast vragen zij hoe die verhogingen zich verhouden tot de lastenverlagingen uit het pakket van vijf miljard. In het basispad was voor 2016 – exclusief het vijfmiljardpakket – een lastenverzwaring voorzien in 2016 van € 3,6 miljard. Dit bedrag is het resultaat van eerdere kabinetsafspraken en wordt met name veroorzaakt door een oploop van de zorgpremies met 1,3 miljard. Andere lastenverzwarende maatregelen zijn onder andere de vervangende maatregelen voor de huishoudentoeslag, de verlaging van de zorgtoeslag, de vennootschapsbelasting voor overheidsbedrijven en de oploop van de verhuurderheffing. De nettolastenverlichting van 2015 op 2016 bedraagt € 1,4 miljard (€ 5 miljard –/– € 3,6 miljard).

Het vijfmiljardpakket is bedoeld om de lasten op arbeid te verlagen. In die zin is er geen direct verband met de eerder genomen maatregelen die tot een lastenverzwaring voor burgers en bedrijven in 2016 zouden leiden. Uiteraard is er bij de koopkrachtreparatie voor ouderen en uitkeringsgerechtigden in 2016 wel rekening gehouden met de doorwerking van het beleid uit voorgaande jaren.

De leden van de fractie van het CDA vragen naar de budgettaire derving van een verhoging van de uitbetaling van de algemene heffingskorting in 2016 van 46 2/3% naar 60%. Daarnaast vragen de leden naar het bedrag waarmee het maximum van de IACK ten opzichte van het Belastingplan 2016 zou moeten worden verlaagd om de wijziging bij de uitbetaling van de algemene heffingskorting te dekken. De budgettaire derving van een dergelijke wijziging bedraagt in 2016 € 110 miljoen. Indien het afbouwpercentage in de navolgende jaren hetzelfde zou zijn als het huidige afbouwpercentage dan zou de uitbetaling van de algemene heffingskorting in 2025 volledig zijn afgebouwd in plaats van 2023. Het voorstel van de leden van de fractie van het CDA leidt tot een gemiddelde jaarlijkse budgettaire derving van € 132 miljoen, met een maximale derving van € 190 miljoen in 2023. Ter dekking zou het maximum van de IACK structureel met € 265 kunnen worden verlaagd.

De leden van de fractie van het CDA vragen of het kabinet in kaart kan brengen wat de verzilveringsproblematiek is bij de arbeidskorting en de IACK. Tevens vragen deze leden of de arbeidskorting en IACK botte instrumenten worden, omdat steeds grotere groepen deze niet kunnen verzilveren. De leden van de fractie van de PvdA ontvangen graag een appreciatie van de verzilveringsproblematiek ten aanzien van de verhoging van de IACK. Na de maatregelen in het Belastingplan 2016 kan circa 12,2% van de belastingplichtigen met recht op de arbeidskorting hun arbeidskorting niet geheel te gelde maken (was 11,9% voor het Belastingplan). Hierbij is rekening gehouden met het feit dat de minstverdienende partner de arbeidskorting eventueel te gelde kan maken via de belasting die is verschuldigd over het partnerinkomen. In totaal kan circa 1,3% van de korting niet te gelde gemaakt worden (was 1,1% voor het Belastingplan).

Bij de IACK kunnen circa 6,4% van de belastingplichtigen met recht op de IACK hun korting niet geheel te gelde maken (was 3,5% voor het Belastingplan). Ook hierbij is rekening gehouden met het feit dat de minstverdienende partner de IACK eventueel te gelde kan maken via de belasting die is verschuldigd over het partnerinkomen. In totaal kan circa 2,8% van de korting niet te gelde gemaakt worden (was 2,1% voor het Belastingplan).

De hoogte van het inkomen van deze belastingplichtigen met recht op de arbeidskorting dan wel de IACK is zodanig dat ze geen inkomstenbelasting betalen. Verdere verhogingen van de kortingen bereiken hen daarom niet. De gepresenteerde koopkrachtberekeningen houden hier rekening mee.

Uit bovenstaande cijfers blijkt dat er sprake is van een lichte stijging van de korting die belastingplichtigen niet te gelde kunnen maken van de arbeidskorting dan wel de IACK. Deze fiscale instrumenten zijn in algemene zin daarom ook nog niet bot. Dit blijkt ook uit de werkgelegenheidseffecten die het CPB toekent aan dergelijke maatregelen.

Dit betekent niet dat voor bepaalde groepen het niet te gelde kunnen maken van heffingskortingen geen aandachtspunt is. Dit doet zich sneller voor aan de onderkant van het inkomensgebouw. Voor de arbeidskorting ligt – op individueel niveau gezien – de inkomensgrens waaronder deze heffingskorting niet te gelde kan worden gemaakt rond de € 6.500. Voor de arbeidskorting en de IACK samen ligt de grens rond een inkomen op individueel niveau van € 20.000. Hierbij wordt opgemerkt dat het deel van deze heffingskortingen dat niet te gelde kan worden gemaakt de facto verrekend kan worden met de belasting die is verschuldigd over het inkomen van de partner, indien deze belasting hoog genoeg is. Het kabinet neemt het (deels) niet te gelde kunnen maken van een heffingskorting steeds mee in de afweging of een maatregel voldoende effectief is.

Ouderen

De leden van de fractie van 50PLUS vragen een overzicht van de structurele lastenverzwaringen en -verlichtingen in het Belastingplan van 2015 en 2016 die invloed hebben op ouderen. Daarnaast vragen zij een specificatie – met onderverdeling naar eenmalig en structureel – van het voor- of nadeel dat ouderen ondervinden van de volgende maatregelen: de verlaging van het tarief in de tweede en derde schijf, de aanpassing van de ouderenkorting, de aanpassingen van de zorgtoeslag en huurtoeslag, de verhoging van het verlaagde IAB tarief en de afschaffing van de ouderentoeslag in box 3. In de hierna opgenomen tabellen is een overzicht gegeven van de budgettaire gevolgen voor AOW-gerechtigden van de door de leden van de fractie van 50PLUS in de vraag genoemde maatregelen. Tabel 8 bevat een overzicht van de incidentele maatregelen. Tabel 9 bevat een overzicht van de structurele maatregelen.

|

Maatregel |

2015 |

2016 |

2017 |

|---|---|---|---|

|

Aanpassingen zorgtoeslag |

0,1 |

– 0,1 |

– |

|

Uitstel bezuiniging huurtoeslag |

– 0,1 |

– |

|

|

Verhoging ouderenkorting |

– 0,4 |

– |

|

|

Minder verlagen tarief tweede en derde schijf |

– 0,0 |

– |

|

Maatregel |

2015 |

2016 |

2017 en verder |

|---|---|---|---|

|

Aanpassing tarief eerste schijf |

– 0,1 |

– 0,1 |

– 0,1 |

|

Wijziging afbouw algemene heffingskorting |

0,0 |

0,1 |

0,1 |

|

Verlaging tarief tweede en derde schijf |

– 0,4 |

– 0,3 |

|

|

Verlenging derde schijf |

– 0,1 |

– 0,1 |

|

|

Aanpassing ouderenkorting |

0,2 |

0,1 |

|

|

Afschaffing ouderentoeslag box 3 |

0,2 |

0,2 |

|

|

Verhoging laag IAB tarief |

0,3 |

0,3 |

|

|

Bezuiniging huurtoeslag |

0,1 |

De leden van de fractie van 50PLUS vragen of de exclusieve structurele lastenverzwaring voor ouderen 800 miljoen bedraagt en of in deze berekening de verlaging van het tarief van de tweede en derde schijf zou moeten worden omdat deze ook voor werkenden geldt. Zij vragen tevens wat per saldo de structurele verzwaring is. De maatregelen die opgenomen zijn in de hiervoor opgenomen tabel tellen op tot een structurele lastenverzwaring voor ouderen per 2017 van circa € 0,3 miljard. Hierbij is ook het aandeel van AOW-gerechtigden in de verlaging van het tarief in de tweede en derde schijf meegenomen. Dit voordeel slaat immers daadwerkelijk neer bij deze groep en beïnvloedt dan ook de koopkracht van AOW-gerechtigden.

De leden van de fractie van 50PLUS vragen om een nadere onderbouwing van het evenredig aandeel van ouderen in de algemene lastenverlichting. Nogmaals stellen zij de vraag of bij deze berekening maatregelen waarvan alle groepen profiteren (zoals de verlaging van het tarief van de tweede en derde schijf) buiten beschouwing zouden moeten worden gelaten. Tevens vragen zij een onderverdeling van het evenredige deel van ouderen in de lastenverlichting in de eenmalige en structurele component. Ook vragen de leden van de fractie van 50PLUS of het kabinet bereid is de koopkrachtdaling in 2017 ten opzichte van 2016 structureel te compenseren in plaats van eenmalig.

Als gekeken wordt naar de koopkrachteffecten van het vijfmiljardpakket dan blijkt dat dit pakket leidt tot een mediane koopkrachtverbetering van gepensioneerden in 2016 met 1,2%. Dit percentage is gelijk aan de mediane koopkrachtverbetering van alle huishoudens. De mediane koopkrachtontwikkeling is leidend voor het kabinet bij de beoordeling van de evenredigheid van het aandeel van AOW-gerechtigden in het vijfmiljardpakket. Het kabinet is dan ook van mening dat gepensioneerden voor 2016 een evenredig deel in het vijfmiljardpakket hebben.

In de hierna opgenomen tabel 10 is een onderverdeling in de eenmalige en structurele component gegeven van het budgettaire beslag voor AOW-gerechtigden van de maatregelen uit het vijfmiljardpakket:

|

Maatregel |

2016 |

2017 en verder |

|---|---|---|

|

Aanpassingen zorgtoeslag |

– 0,1 |

– |

|

Uitstel bezuiniging huurtoeslag |

– 0,1 |

– |

|

Verhoging ouderenkorting |

– 0,4 |

– |

|

Minder verlagen tarief tweede en derde schijf |

– 0,0 |

– |

|

Wijziging afbouw algemene heffingskorting |

0,1 |

0,1 |

|

Verlaging tarief tweede en derde schijf |

– 0,4 |

– 0,3 |

|

Verlenging derde schijf |

– 0,1 |

– 0,1 |

|

Totaal |

– 1,0 |

– 0,3 |

In 2016 slaat circa € 1,0 miljard van het vijfmiljardpakket neer bij AOW-gerechtigden. In 2017 en verder blijft hier circa € 0,3 miljard van over. Voor 2017 en verder is er dan ook geen sprake meer van een evenredig deel. Om – binnen de doelstellingen van het vijfmiljardpakket – tegemoet te komen aan verschillende in uw Kamer en in de Tweede Kamer geuite wensen om meer geld te reserveren voor ouderen heeft het kabinet € 100 miljoen vrijgemaakt om een deel van de verhoging van de ouderenkorting structureel te maken. Het gaat om ongeveer een kwart van de incidentele verhoging van de ouderenkorting in 2016. In augustus 2016 zal verder bezien worden welke aanvullende maatregelen nodig zijn voor een evenwichtig inkomensbeeld in 2017.

De leden van de fractie van 50PLUS vragen wat bij de belastingplichtigen de verhouding is tussen het aantal niet- AOW’ers en het aantal AOW’ers is. Van al degenen die onder de loonbelasting en/of inkomstenbelasting vallen is ongeveer 22% AOW-er.

De leden van de fractie van 50PLUS vragen een specificatie van de incidentele koopkrachtreparatie voor 2016, met een verdeling tussen gepensioneerden en uitkeringsgerechtigden. Tevens vragen zij hoe groot het voordeel voor de werkenden van deze tijdelijke koopkrachtreparatie is. In de hierna opgenomen tabel 11 is voor het incidentele koopkrachtpakket 2016 weergegeven welk deel bij AOW-gerechtigden neerslaat.

|

Maatregel |

Totaal |

Aandeel AOW gerechtigden |

|---|---|---|

|

Aanpassingen zorgtoeslag |

– 0,3 |

– 0,1 |

|

Uitstel bezuiniging huurtoeslag |

– 0,2 |

– 0,1 |

|

Verhoging kindgebonden budget |

– 0,0 |

– 0,0 |

|

Verhoging ouderenkorting |

– 0,4 |

– 0,4 |

|

Totaal |

– 0,9 |

– 0,6 |

Uit tabel 11 blijkt dat een belangrijk deel van de koopkrachtreparatie bij AOW-gerechtigden neerslaat. Er is nu geen nadere opsplitsing voor werkenden en uitkeringsgerechtigden voorhanden.

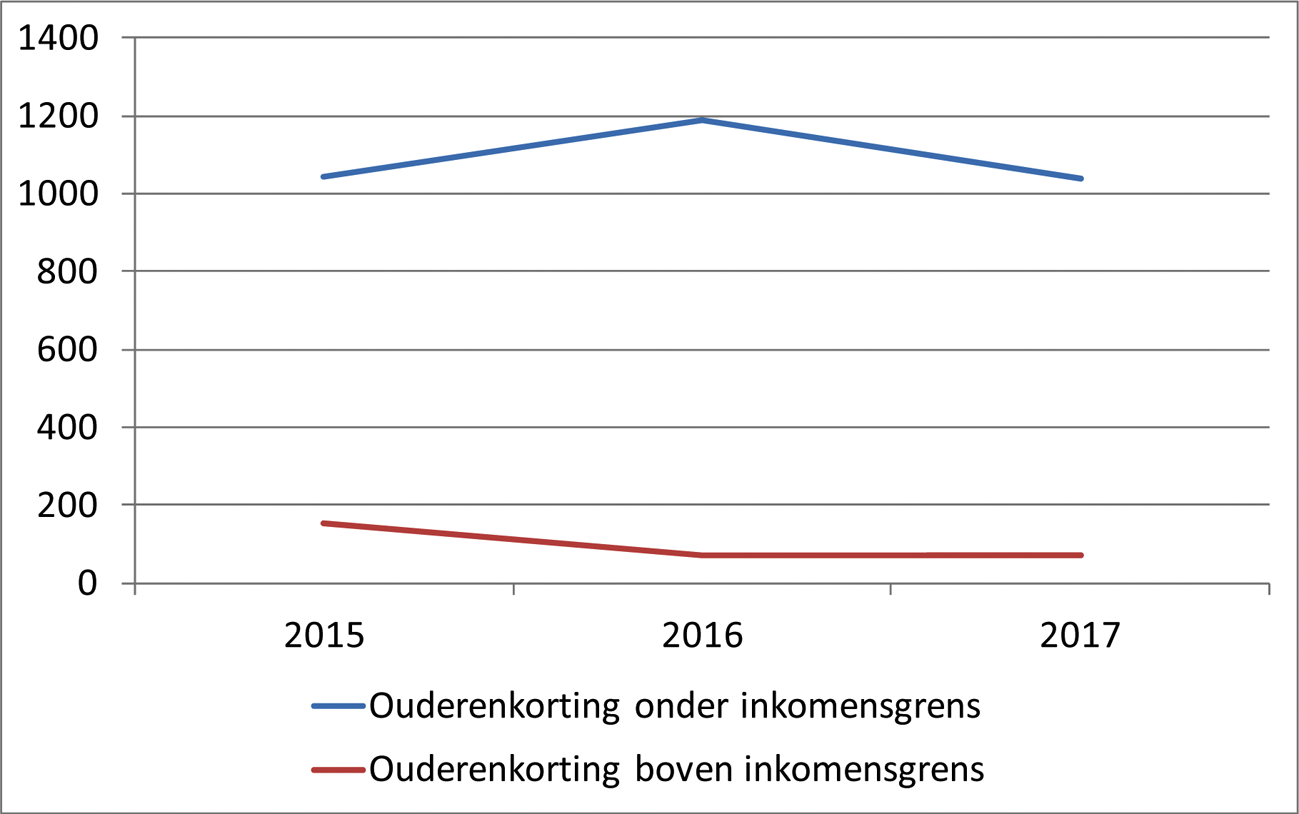

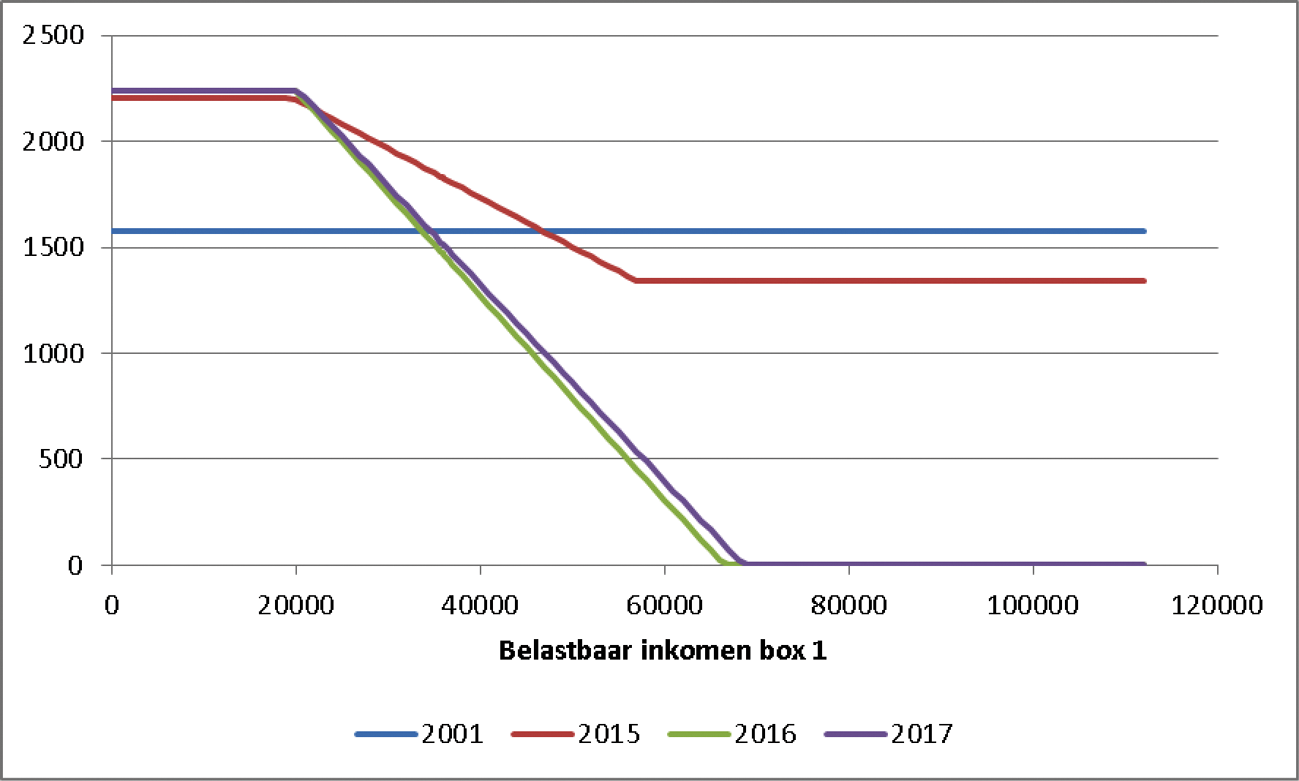

De leden van de fractie van 50PLUS vragen naar een overzicht van de bedragen voor de ouderenkorting in de jaren 2015, 2016 en 2017 in zowel tabel- als grafiekvorm. De hierna opgenomen tabel 12 en grafiek 1 presenteren de gevraagde bedragen. De ouderenkorting kent overigens een inkomensgrens. In 2015 bijvoorbeeld bedraagt de ouderenkorting € 1.042 voor inkomens tot en met € 35.770 en € 152 voor inkomens boven de € 35.770.

|

2015 |

2016 |

2017 |

|

|---|---|---|---|

|

Ouderenkorting onder inkomensgrens |

1.042 |

1.187 |

1.039 |

|

Ouderenkorting op of boven inkomensgrens |

152 |

70 |

72 |

Grafiek 1 Overzicht bedragen ouderenkorting 2015–2017 in euro’s

De leden van de fractie van 50PLUS vragen naar het budgettaire beslag van de structurele verlaging van de ouderenkorting onder de inkomensgrens met € 83 en de incidentele verhoging van de ouderenkorting onder de inkomensgrens met € 222 voor het jaar 2016. De twee maatregelen tezamen leiden tot een budgettaire derving van € 245 miljoen in 2016.

De leden van de fractie van 50PLUS vragen naar de budgettaire derving van een verhoging van het bedrag aan ouderenkorting onder de inkomensgrens in 2016 van € 100, bovenop de voorgenomen tijdelijke verhoging van € 222 uit het Belastingplan 2016. De budgettaire derving van een dergelijke verhoging bedraagt € 161 miljoen in 2016.

De leden van de fractie van 50PLUS vragen naar de budgettaire derving van het deels terugdraaien van de structurele verlaging van het bedrag aan ouderenkorting boven de inkomensgrens met een bedrag van € 82, € 80 en € 54. De budgettaire dervingen van dergelijke verhogingen bedragen in 2016 respectievelijk € 45 miljoen, € 44 miljoen en € 30 miljoen.

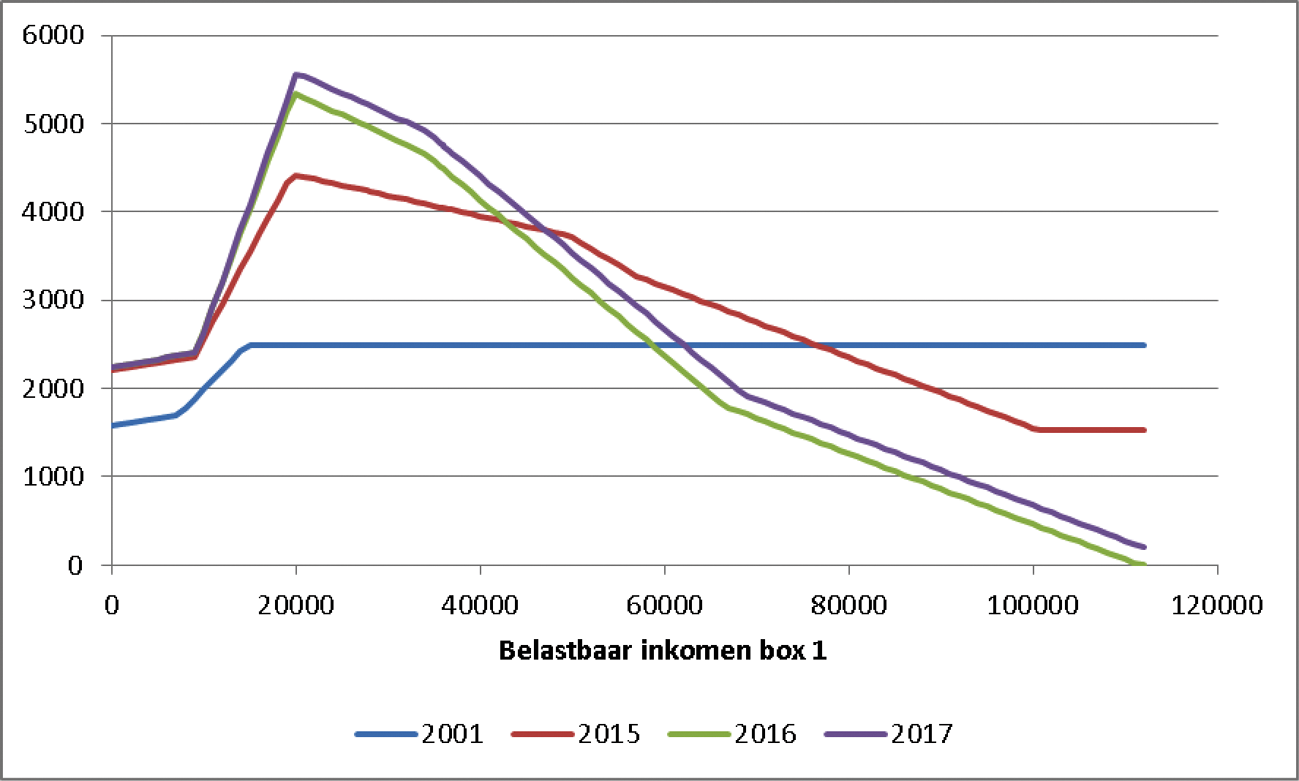

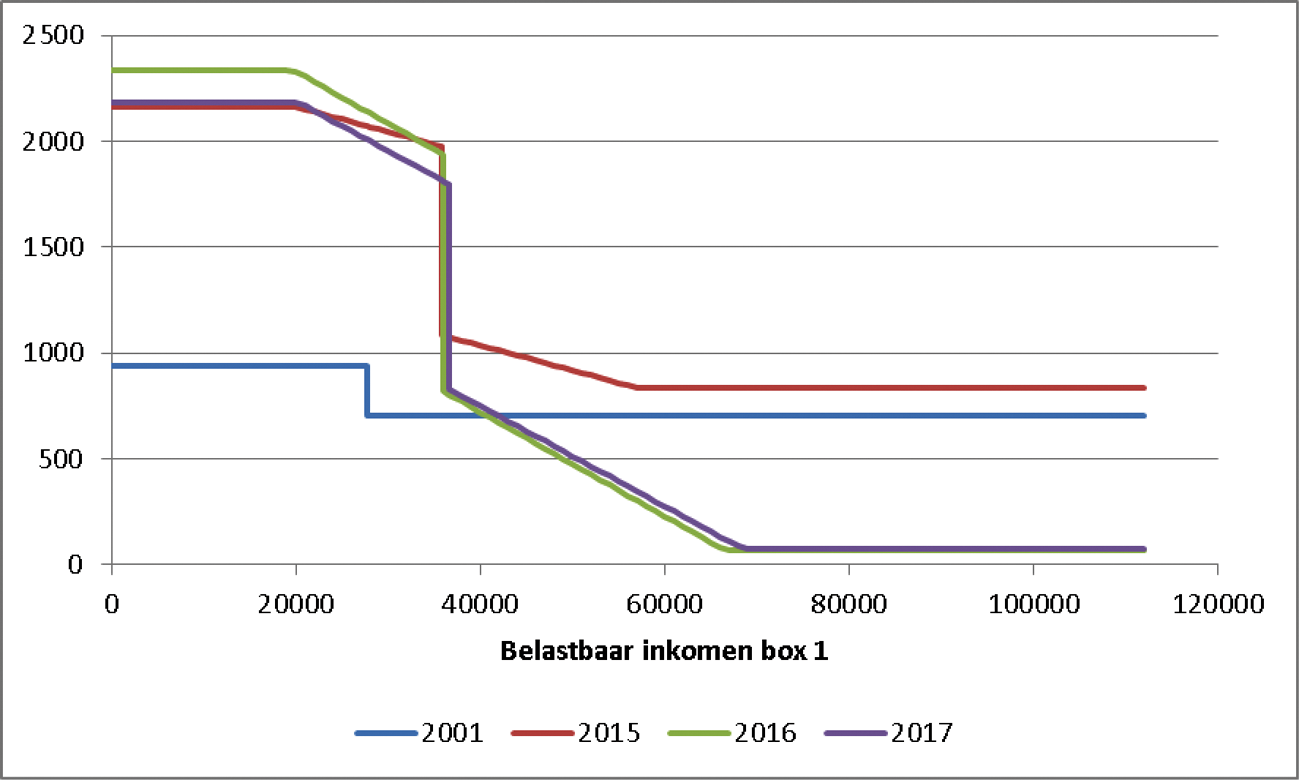

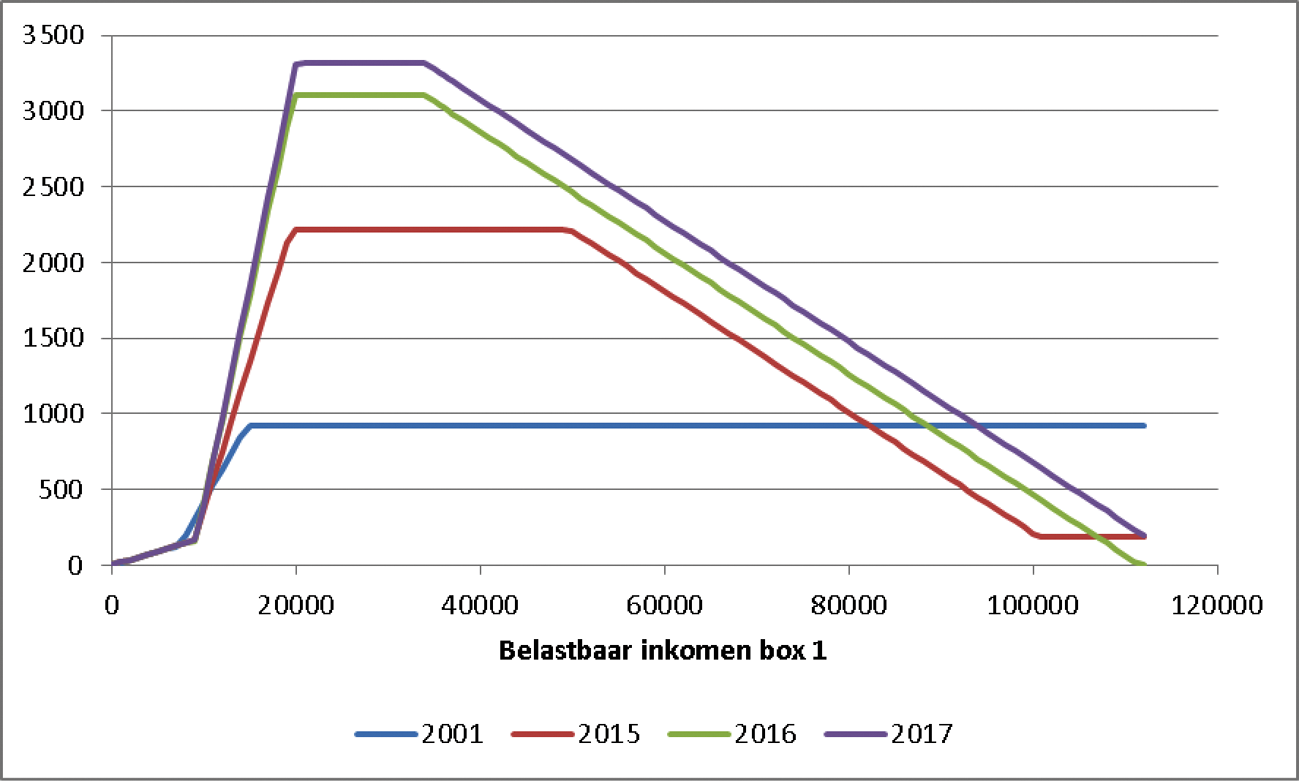

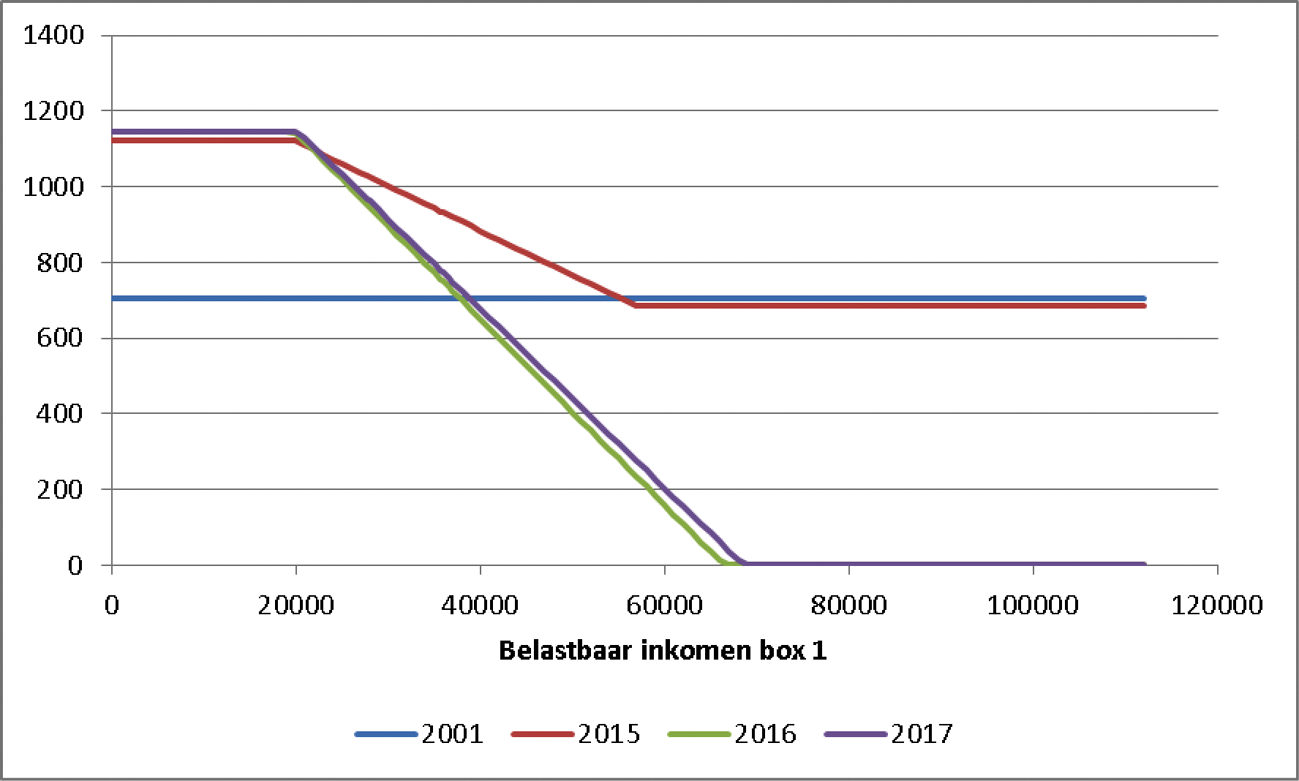

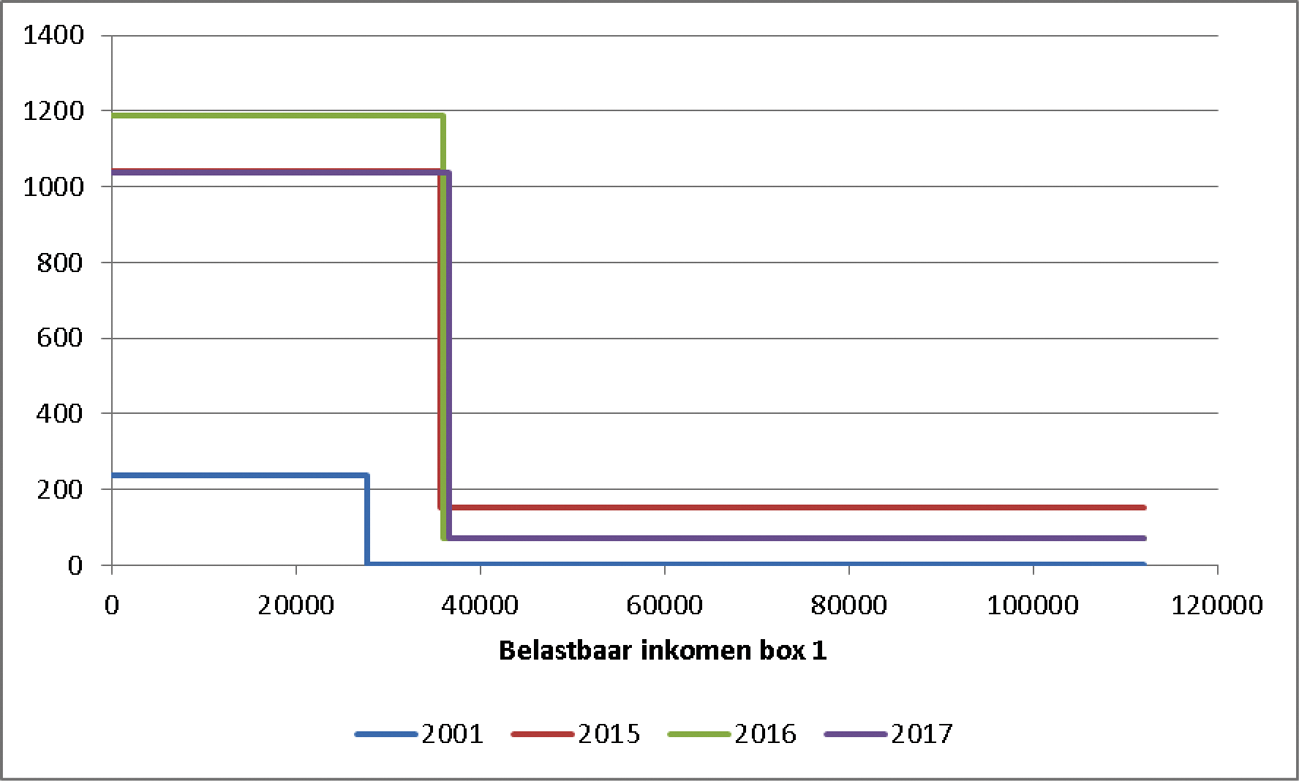

De leden van de fractie van 50PLUS vragen naar een overzicht van het totaal aan algemene heffingskorting en arbeidskorting voor werkende belastingplichtigen onder de AOW-gerechtigde leeftijd en het totaal aan algemene heffingskorting en ouderenkorting voor belastingplichtigen op of boven de AOW-gerechtigde leeftijd met een belastbaar inkomen in box 1 tot € 120.000 voor de jaren 2001, 2015, 2016 en 2017. Verder vragen de leden van de fractie van 50PLUS om een afzonderlijk overzicht per heffingskorting. De hierna opgenomen grafieken en tabellen presenteren de gevraagde overzichten. De grafieken en tabellen tonen dat de heffingskortingen voor belastingplichtigen onder de AOW-gerechtigde leeftijd hoger zijn omdat er is uitgegaan van volledige belasting- en premieplicht. AOW-gerechtigden zijn daarentegen niet meer premieplichtig voor de AOW en in de hoogte van de heffingskortingen wordt hier rekening mee gehouden.

Grafiek 2 Arbeidskorting en algemene heffingskorting voor belastingplichtigen onder de AOW-gerechtigde leeftijd 2001, 2015–2017 in euro’s

Grafiek 3 Algemene heffingskorting en ouderenkorting voor belastingplichtigen op of boven de AOW-gerechtigde leeftijd 2001, 2015–2017 in euro’s

Grafiek 4 Arbeidskorting belastingplichtige onder de AOW-gerechtigde leeftijd 2001, 2015–2017 in euro’s

Grafiek 5 Algemene heffingskorting belastingplichtige onder de AOW-gerechtigde leeftijd 2001, 2015–2017 in euro’s

Grafiek 6 Algemene heffingskorting belastingplichtige op of boven de AOW-gerechtigde leeftijd 2001, 2015–2017 in euro’s

Grafiek 7 Ouderenkorting belastingplichtige op of boven de AOW-gerechtigde leeftijd 2001, 2015–2017 in euro’s

|

Belastbaar inkomen box 1 |

Arbeidskorting |

Algemene heffingskorting |

|||||||

|---|---|---|---|---|---|---|---|---|---|

|

2001 |

2015 |

2016 |

2017 |

2001 |

2015 |

2016 |

2017 |

||

|

0 |

0 |

163 |

164 |

168 |

1.576 |

2.203 |

2.242 |

2.242 |

|

|

4.000 |

70 |

163 |

164 |

168 |

1.576 |

2.203 |

2.242 |

2.242 |

|

|

8.000 |

198 |

163 |

164 |

168 |

1.576 |

2.203 |

2.242 |

2.242 |

|

|

12.000 |

628 |

751 |

954 |

967 |

1.576 |

2.203 |

2.242 |

2.242 |

|

|

16.000 |

920 |

1.539 |

2.062 |

2.140 |

1.576 |

2.203 |

2.242 |

2.242 |

|

|

20.000 |

920 |

2.220 |

3.103 |

3.312 |

1.576 |

2.199 |

2.238 |

2.242 |

|

|

24.000 |

920 |

2.220 |

3.103 |

3.321 |

1.576 |

2.106 |

2.045 |

2.070 |

|

|

28.000 |

920 |

2.220 |

3.103 |

3.321 |

1.576 |

2.013 |

1.852 |

1.884 |

|

|

32.000 |

920 |

2.220 |

3.103 |

3.321 |

1.576 |

1.920 |

1.660 |

1.698 |

|

|

36.000 |

920 |

2.220 |

3.024 |

3.237 |

1.576 |

1.828 |

1.467 |

1.512 |

|

|

40.000 |

920 |

2.220 |

2.864 |

3.077 |

1.576 |

1.735 |

1.274 |

1.327 |

|

|

44.000 |

920 |

2.220 |

2.704 |

2.917 |

1.576 |

1.642 |

1.081 |

1.141 |

|

|

48.000 |

920 |

2.220 |

2.544 |

2.757 |

1.576 |

1.549 |

888 |

955 |

|

|

52.000 |

920 |

2.131 |

2.384 |

2.597 |

1.576 |

1.456 |

695 |

769 |

|

|

56.000 |

920 |

1.971 |

2.224 |

2.437 |

1.576 |

1.364 |

502 |

583 |

|

|

60.000 |

920 |

1.811 |

2.064 |

2.277 |

1.576 |

1.342 |

309 |

397 |

|

|

64.000 |

920 |

1.651 |

1.904 |

2.117 |

1.576 |

1.342 |

117 |

211 |

|

|

68.000 |

920 |

1.491 |

1.744 |

1.957 |

1.576 |

1.342 |

0 |

25 |

|

|

72.000 |

920 |

1.331 |

1.584 |

1.797 |

1.576 |

1.342 |

0 |

0 |

|

|

76.000 |

920 |

1.171 |

1.424 |

1.637 |

1.576 |

1.342 |

0 |

0 |

|

|

80.000 |

920 |

1.011 |

1.264 |

1.477 |

1.576 |

1.342 |

0 |

0 |

|

|

84.000 |

920 |

851 |

1.104 |

1.317 |

1.576 |

1.342 |

0 |

0 |

|

|

88.000 |

920 |

691 |

944 |

1.157 |

1.576 |

1.342 |

0 |

0 |

|

|

92.000 |

920 |

531 |

784 |

997 |

1.576 |

1.342 |

0 |

0 |

|

|

96.000 |

920 |

371 |

624 |

837 |

1.576 |

1.342 |

0 |

0 |

|

|

100.000 |

920 |

211 |

464 |

677 |

1.576 |

1.342 |

0 |

0 |

|

|

104.000 |

920 |

184 |

304 |

517 |

1.576 |

1.342 |

0 |

0 |

|

|

108.000 |

920 |

184 |

144 |

357 |

1.576 |

1.342 |

0 |

0 |

|

|

112.000 |

920 |

184 |

0 |

197 |

1.576 |

1.342 |

0 |

0 |

|

|

116.000 |

920 |

184 |

0 |

37 |

1.576 |

1.342 |

0 |

0 |

|

|

120.000 |

920 |

184 |

0 |

0 |

1.576 |

1.342 |

0 |

0 |

|

|

Belastbaar inkomen box 1 |

Ouderenkorting |

Algemene heffingskorting |

|||||||

|---|---|---|---|---|---|---|---|---|---|

|

2001 |

2015 |

2016 |

2017 |

2001 |

2015 |

2016 |

2017 |

||

|

0 |

236 |

1.042 |

1.187 |

1.039 |

704 |

1.123 |

1.145 |

1.145 |

|

|

4.000 |

236 |

1.042 |

1.187 |

1.039 |

704 |

1.123 |

1.145 |

1.145 |

|

|

8.000 |

236 |

1.042 |

1.187 |

1.039 |

704 |

1.123 |

1.145 |

1.145 |

|

|

12.000 |

236 |

1.042 |

1.187 |

1.039 |

704 |

1.123 |

1.145 |

1.145 |

|

|

16.000 |

236 |

1.042 |

1.187 |

1.039 |

704 |

1.123 |

1.145 |

1.145 |

|

|

20.000 |

236 |

1.042 |

1.187 |

1.039 |

704 |

1.121 |

1.143 |

1.145 |

|

|

24.000 |

236 |

1.042 |

1.187 |

1.039 |

704 |

1.074 |

1.045 |

1.057 |

|

|

28.000 |

0 |

1.042 |

1.187 |

1.039 |

704 |

1.026 |

946 |

962 |

|

|

32.000 |

0 |

1.042 |

1.187 |

1.039 |

704 |

979 |

848 |

868 |

|

|

36.000 |

0 |

152 |

70 |

1.039 |

704 |

932 |

749 |

773 |

|

|

40.000 |

0 |

152 |

70 |

72 |

704 |

884 |

651 |

678 |

|

|

44.000 |

0 |

152 |

70 |

72 |

704 |

837 |

553 |

583 |

|

|

48.000 |

0 |

152 |

70 |

72 |

704 |

790 |

454 |

488 |

|

|

52.000 |

0 |

152 |

70 |

72 |

704 |

743 |

356 |

393 |

|

|

56.000 |

0 |

152 |

70 |

72 |

704 |

695 |

257 |

299 |

|

|

60.000 |

0 |

152 |

70 |

72 |

704 |

684 |

159 |

204 |

|

|

64.000 |

0 |

152 |

70 |

72 |

704 |

684 |

60 |

109 |

|

|

68.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

14 |

|

|

72.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

76.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

80.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

84.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

88.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

92.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

96.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

100.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

104.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

108.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

112.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

116.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

|

120.000 |

0 |

152 |

70 |

72 |

704 |

684 |

0 |

0 |

|

De leden van de fractie van 50PLUS vragen naar de budgettaire derving van een verhoging van het bedrag aan ouderenkorting onder de inkomensgrens in 2017 van € 30, bovenop de voorgenomen verhoging van € 54 uit het Belastingplan 2016 in 2017. De budgettaire derving van een dergelijke verhoging bedraagt € 55 miljoen in 2017.

De leden van de fractie van 50PLUS vragen wat de budgettaire derving is van een geleidelijke afbouw van de ouderenkorting in 2016 tot een inkomen van € 53.000. Ik veronderstel dat bedoeld wordt dat het hoge bedrag van de ouderenkorting van € 1.187 vanaf een inkomen van € 35.949 afgebouwd wordt tot een inkomen van € 53.000. In dat geval komt het afbouwpercentage uit op 6,55%. De ouderenkorting vanaf een inkomen van € 53.000 zou dan € 70 bedragen. De budgettaire derving van een dergelijk afbouwtraject bedraagt in 2016 € 235 miljoen.

De leden van de fractie van 50PLUS vragen om een overzicht van de veranderingen in de ouderenkorting en de IAB in 2016 voor verschillende inkomensniveaus. De hierna opgenomen tabel 15 presenteert een dergelijk overzicht.

|

Belastbaar inkomen box 1 |

Mutatie ouderenkorting 2016 t.o.v. 2015 |

Mutatie IAB 2016 t.o.v. 2015 |

|---|---|---|

|

20.000 |

145 |

130 |

|

30.000 |

145 |

195 |

|

40.000 |

– 82 |

260 |

|

55.000 |

– 82 |

381 |

In het overzicht onder paragraaf 2 van de antwoorden op de vragen van de leden van de fractie van 50PLUS bij de Algemene Financiële Beschouwingen op 13 november 2015.15 is het totaal van de te betalen belasting en de premie volksverzekeringen weergegeven in tabel X. De leden van de fractie van 50PLUS vragen om verschillende varianten op deze tabel om tot een – volgens de leden van de fractie van 50PLUS – getrouw en volledig beeld te komen van de vergelijking van werkenden en AOW-ers. De gevraagde tabellen zijn hierna opgenomen. Hierbij dient te worden opgemerkt dat in veel van de hierna opgenomen tabellen de te betalen belasting na kortingen is weergegeven zonder de AOW-premie voor werkenden. Dit is echter een partiële benadering, want indien een belastingplichtige geen AOW-premie betaalt, dan heeft deze belastingplichtige ook lagere kortingen, terwijl daar nu geen rekening mee gehouden wordt. Daarmee geven onderstaande tabellen, naar de mening van het kabinet, geen goede vergelijking van werkenden en AOW-ers. Bij de te betalen belasting door werkenden wordt rekening gehouden met de algemene heffingskorting en de arbeidskorting, bij AOW-gerechtigden wordt rekening gehouden met de algemene heffingskorting en de ouderenkorting.