Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 33972 nr. Y |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 33972 nr. Y |

Vastgesteld 16 september 2016

De commissie voor Sociale Zaken en Werkgelegenheid1 heeft kennisgenomen van de brief van de Staatssecretaris van Sociale Zaken en Werkgelegenheid en de Minister van Financiën van 20 mei 20162 in reactie op vragen van de commissie over de verschillen in de gehanteerde ultimate forward rate (UFR) voor verzekeraars en pensioenfondsen en het verzoek om onderzoek te laten verrichten naar de UFR-methode3. Naar aanleiding hiervan is op 22 juni 2016 een brief gestuurd aan de Staatssecretaris van Sociale Zaken en Werkgelegenheid en de Minister van Financiën.

De Staatssecretaris van Sociale Zaken en Werkgelegenheid en de Minister van Financiën hebben op 13 september 2016 gereageerd.

De commissie brengt bijgaand verslag uit van het gevoerde schriftelijk overleg.

De griffier van de vaste commissie voor Sociale Zaken en Werkgelegenheid, Van Dooren

Aan de Staatssecretaris van Sociale Zaken en Werkgelegenheid

Den Haag, 22 juni 2016

De commissie voor Sociale Zaken en Werkgelegenheid (SZW) heeft met belangstelling kennisgenomen van de brief van de Staatssecretaris van Sociale Zaken en Werkgelegenheid en de Minister van Financiën van 20 mei 20164 in reactie op vragen van de commissie over de verschillen in de gehanteerde ultimate forward rate (UFR) voor verzekeraars en pensioenfondsen en het verzoek om onderzoek te laten verrichten naar de UFR-methode5.

Naar aanleiding van deze brief leggen de fracties van CDA en 50PLUS u nog graag enkele nadere vragen en opmerkingen voor, die ook gesteund worden door de leden van de PVV-fractie. Wat de specifieke vragen betreft sluiten de leden van de CDA-fractie zich gaarne aan bij de vragen gesteld door de leden van de 50PLUS-fractie. Ook de leden van de SP-fractie sluiten zich aan bij de vragen van de leden van de 50PLUS-fractie.

Vragen en opmerkingen van de CDA-fractie

De leden van de CDA-fractie zijn naar aanleiding van de brief van 20 mei van mening dat het bredere vergelijkend perspectief waarnaar deze leden hebben gevraagd, niet tot zijn recht komt. Deze fractieleden hebben de indruk dat toe geredeneerd wordt naar de gegeven uitkomst die op dit moment pensioenfondsen wat de rentetermijnstructuur betreft in een nadeliger positie plaatst. Ook de voordelen als de 5% risicomarge die verzekeraars mogen hanteren en die de verschillen tussen verzekeraars en pensioenfondsen nog groter maken, worden op onjuiste wijze gehanteerd.

Waar EIOPA (European Insurance and Occupational Pensions Authority) van mening is dat de UFR voor Nederlandse pensioenfondsen volatieler is en dus ondeugdelijk en onjuist is, wordt in de brief van 20 mei simpelweg gemeld dat EIOPA ongelijk heeft en dat Nederland zich bij EIOPA gaat inzetten om dat te veranderen. De leden van de CDA-fractie verzoeken u om hierop nogmaals in te gaan. Zij zouden ook graag willen vernemen hoe groot de kansen zijn dat EIOPA dit daadwerkelijk gaat veranderen. Ook over de stelling dat EIOPA met Nederlandse inzet ook de UFR voor verzekeraars zal moeten wijzigen, willen deze leden graag nader geïnformeerd worden.

Inzet van de leden van de CDA-fractie is een gelijke behandeling bij de berekening van de verplichtingen tussen pensioenfondsen en verzekeraars. Zij blijven van mening dat de gekozen manier om de verplichtingen te berekenen te star is en verzoeken u nogmaals om, gezien de kortingsproblematiek die aanstaande is en die mede veroorzaakt is door de wijze van berekenen, te zoeken naar een oplossing. Zij vernemen graag wat het antwoord van het kabinet zou zijn op de brandbrief van de vakbeweging6, die het probleem nogmaals helder maakt.

Vragen en opmerkingen van de 50PLUS-fractie

Onafhankelijk onderzoek

In de brief wordt nog eens uitvoerig uiteengezet wat in brede zin de verschillen zijn tussen pensioenfondsen en verzekeraars, hoe de rentetermijnstructuur gebaseerd op de UFR-methode bepaald wordt bij de fondsen en verzekeraars en wat de redenen zijn voor het verschil in methode tussen beide. De leden van de fractie van 50PLUS merken op dat het antwoord een hoog «ik leg het nog een keer uit»-gehalte heeft en de brief de gangbare meningen beschrijft. Deze fractieleden vernemen graag waarom gepoogd wordt een complexe mix van subjectieve standpunten over de UFR in een objectief kader te persen.

Waarom wordt het verzoek van de commissie om een onderzoek zo uitgelegd dat alleen de verschillen in de UFR-methode worden toegelicht? Het moet volgens deze leden toch duidelijk zijn dat de commissie een nieuwe visie wil horen van een gerenommeerd actuarieel bureau. Kan worden toegelicht waarom bij de beantwoording voor deze enge benadering is gekozen? Waarom wordt volstaan met een brief met een hoog uitleg karakter en wordt niet ingegaan op het verzoek om een gerenommeerd actuarieel bureau een onderzoek te laten instellen naar de verschillen in de UFR-methode? De leden van de 50PLUS-fractie vragen niet naar een herhaling van de − veelal bekende − standpunten van kabinet en DNB over de UFR-methode. Kan de vraag een onderzoek in te stellen eenvoudig met ja of nee beantwoord worden?

Kan worden aangegeven welke bezwaren er tegen dat onderzoek bestaan? Een onafhankelijk onderzoek kan toch juist een nieuw licht werpen op de, in de ogen van deze fractieleden, nogal starre Nederlandse «oogkleppen»-benadering, zo stellen zij. Zij krijgen hierop graag een reactie.

Voorstel EIOPA

EIOPA (European Insurance and Occupational Pensions Authority) heeft op 6 april 2016 een consultatiedocument uitgegeven over een nieuwe Europese UFR, waarin wordt gesteld dat de Nederlandse UFR niet geschikt is voor Europa. Reden is onder meer dat de Nederlandse methode een minder stabiel tarief oplevert dan de nieuwe aanpak die EIOPA zelf voorstaat. Die nieuwe UFR voor Europa zou de bestaande UFR van 4,2% moeten vervangen, die gebruikt wordt door verzekeraars en in de stress testen voor de pensioenfondsen van EIOPA. In het voorstel wordt de nieuwe UFR gebaseerd op historische rentetarieven sinds 1960, zodat het tarief zich langzaam aanpast aan de veranderende langetermijnverwachtingen. De UFR zou nu uitkomen op 3,7%. Het consultatiedocument heeft de toestemming nodig van alle nationale toezichthouders.

De leden van de 50PLUS-fractie vragen u uitvoerig in te gaan op dit advies, en daarbij niet steeds te verwijzen naar de ambtelijke Commissie UFR en DNB, en te reageren op de volgende vragen en opmerkingen, in het licht van de bovenstaande samenvatting van EIOPA.

• Ten eerste, de Nederlandse UFR voor de fondsen die DNB vorig jaar doorvoerde, is gebaseerd op het gemiddelde van de 20-jaars forward rente van de afgelopen 10 jaar. Die staat nu op 3,1% en ultimo 2016 lager dan 3%.

• Voorts stelt EIOPA in een vergelijking vast dat de Nederlandse UFR tussen medio 2011 en eind 2015 met 1% zou zijn gedaald tegen slechts 0.2% voor de UFR op historische tarieven. Op die basis concludeert EIOPA dat de Nederlandse methode mogelijk onvoldoende stabiel is.

• In de Nederlandse UFR zitten volgens EIOPA termijnpremies verwerkt die er niet op een betrouwbare manier uit gehaald kunnen worden. Dat is niet conform de Europese richtlijn voor Solvency II, die juist stelt dat die premies niet in de UFR mogen zitten. Een termijnpremie is de beloning voor het langere tijd wegzetten van geld.

• EIOPA stelt dat het ook een probleem is dat de forward rente alleen tot 20 jaar betrouwbaar valt vast te stellen, terwijl de UFR dient om een rentecurve met een looptijd van 60 jaar vast te stellen. Voor bepaalde munteenheden bestaan geen geschikte forward rentes.

• EIOPA heeft meerdere methodes voor het vaststellen van een UFR op een rij gezet. Nederland blijkt het laagste tarief op te leveren. De leden van deze fractie vragen naar aanleiding van dit vijfde punt wat het kabinet vindt van deze uitkomst, die dramatische gevolgen heeft voor de dekkingsgraad en waardoor kortingen eerder plaats moeten vinden. Ook krijgen zij graag een reactie op de conclusie van EIOPA over de Nederlandse UFR methode. De pen-sioensector en ouderenorganisaties roepen al jaren dat de Nederlandse methode fout is en zij krijgen nu steun uit onverwachte hoek.

• EIOPA wijst op Zwitserland met een UFR van 3,9%. Een methode van de IAIS, de wereldwijde werkgroep van toezichthouders voor de verzekeringswereld, komt op 3,5%. De methode van Barrie & Hibbert, een Britse risicomanager voor verzekeraars, komt ook op 4,2%. Kan in reactie op dit zesde punt een overzicht gegeven worden van de UFR-methoden in de EU-landen en de hoogte van de UFR? Kunt u dit aan EIPOA vragen of aan een internationaal actuarieel bureau?

Deze fractieleden verwijzen in verband met bovenstaande vraag ook naar uw toezegging, gedaan tijdens het Algemeen overleg (AO) van 8 juni 2016 in de Tweede Kamer over pensioenonderwerpen, om een onderzoek te laten verrichten naar de rentegevoeligheid van de pensioenstelsels in Europa. Daarbij komt als onderdeel van de rentetermijnstructuur ook de UFR aan de orde. Kan daarbij het consultatiedocument van EIOPA betrokken worden?

Mercer-analist Dennis van Ek concludeert in PensioenPro van 28 april 20167 dat Nederlandse pensioenfondsen wereldwijd gezien de langste durations hebben en dus ook het meest te maken hebben met de UFR. Is het dan niet logischer de UFR op een langetermijngemiddelde vast te stellen over de economische cycli heen? Bij een korte periode zoals 10 jaar fluctueert de UFR sterker en loop je het risico dat je alleen binnen een cyclus kijkt. Het vaststellen van de UFR is een lastig dilemma; de keuze is subjectief. Het zou wel goed zijn als fondsen en verzekeraars dezelfde tarieven zouden hanteren. De leden van de 50PLUS-fractie krijgen graag een uitvoerige reactie op deze kritiek van Van Ek, die de kern raakt.

De precieze methode die EIOPA voorstelt, is een gewogen rekenkundig gemiddelde van de historische reële eenjaarsrente sinds 1960 (nu 1,7%) plus de inflatieverwachting op lange termijn (2%, gelijk aan het ECB-mandaat), waarbij de UFR niet meer dan 20 bp per jaar mag afwijken. Indien de wijziging minder dan 5 bp is, blijft de UFR ongewijzigd. Voorheen rekende EIOPA met een gemiddelde over 100 jaar. De leden van deze fractie ontvangen graag een reactie op de voorgestelde EIOPA-methode.

De UFR van EIOPA is in heel Europa verplicht voor verzekeraars. Voor de pensioenfondsen staat het de lidstaten vrij een andere UFR of zelfs een volledig andere manier van berekenen van de verplichtingen toe te staan. EIOPA heeft voor de fondsen wel een uniforme waarderingsmethode ontwikkeld, op basis van marktrente en de Europese UFR van 4,2%. Kunt u hierop reageren?

EIOPA wil dat pensioenfondsen, in de verdere toekomst, een berekening volgens die methode openbaar maken. Verplichte buffereisen op basis van de methode komen er niet: dat is op de lange baan geschoven. EIOPA is tegen de methode van DNB. Waarom moeten de fondsen dan toch de DNB-methode volgen, zo vragen deze leden.

De leden van de 50PLUS-fractie vernemen voorts graag de stand van zaken ten aanzien van de discussie over IORP-richtlijn. Het kabinet wil dit dossier tijdens het Nederlandse voorzitterschap afronden. Op 14 juni 2016 werd een (besloten) technische briefing verzorgd voor de Tweede Kamercommissie voor SZW. Kan zo spoedig mogelijk ook openbare informatie gegeven worden? Kan de garantie gegeven worden dat Nederland vasthoudt aan het beleid dat de EU zich niet bemoeit met ons prachtige pensioenstelsel?

Waarom neemt DNB een besluit dat niet in lijn is met het buitenland, met EIOPA, IFRS (International Financial Reporting Standards) en IASB (International Accounting Standards Board)? De internationale visie over de UFR is dus geheel anders. Gaarne krijgen deze fractieleden een goed gemotiveerd antwoord.

Waarom moeten de fondsen dankzij dit DNB-beleid, dat tot de laagste UFR in Europa heeft geleid, minder pensioen betalen en wordt er daardoor geld overgeheveld. Waarom wordt in de brief het gehele proces van het beleid nog eens uitgelegd, maar wordt er niet gesproken over de gevolgen voor de pensioenen?

ECB-beleid

Op 13 april 2016 vond in de Tweede Kamer een rondetafelgesprek plaats over het beleid van de Europese Centrale Bank (ECB). Het Pensioenfonds Zorg en Welzijn (PFZW) zette, bij monde van directeur Peter Borgdorff, voor de commissie voor Financiën uiteen wat de uitkomsten zijn voor pensioenen, in een notitie8 ten behoeve van deze bijeenkomst.

De leden van de fractie van 50PLUS hebben hierover een vijftal vragen en opmerkingen, waarop zij graag een reactie krijgen

Als pensioenfondsen dezelfde UFR mogen gebruiken als verzekeraars, dan gaat de dekkingsgraad van PFZW met 9%-punten omhoog. Dat ligt, behalve aan de hogere UFR, ook aan de mogelijkheid voor verzekeraars in bepaalde marktomstandigheden een extra opslag te rekenen. Met de hogere UFR zou de dekkingsgraad met 4%-punt stijgen. De andere 5%-punt komt van de opslag, zo staat in een standpuntennotitie van PFZW van 13 april. Die 4%+5%=9%-punt zou een enorm bedrag zijn. PFZW wijst erop dat diverse verzekeraars op dit moment met een opslag op de rente mogen rekenen. Het gaat om een opslag bij het volatiliteitsaanpassingsmechanisme uit Solvency II. Dit mechanisme moet pro cyclisch investeren van verzekeraars voorkomen.

Borgdorff noemde de UFR een politiek instrument. Hij vroeg zich af waarom verzekeraars mogen rekenen met een hogere UFR. Dat is volgens hem niet logisch omdat zij hun verplichtingen met meer zekerheid moeten waarmaken. Eind februari stond PFZW op een actuele dekkingsgraad van 87%.9 In de notitie wordt ingegaan op de komst van de nieuwe UFR: dit voegt een soort extra volatiliteit toe aan de rentetermijnstructuur. Naast deze volatiliteit betekende het ook een directe extra druk op de verplichtingen. Gevolg: een extra stijging van de die verplichtingen van 12 mld. euro. Volgens PFZW een enorm bedrag.

Over het ECB-beleid zegt PFZW dat de nieuwe UFR-methodiek met zich mee brengt dat de neerwaartse druk op de rente door quantative easing (QE) op den duur en vooral ook langjarig (!) gaat doorwerken in de trendmatigheid van het lange eind van de rentecurve voor de pensioenfondsen. Hoe langer de ECB doorgaat met QE, des te langer blijft dit effect potentieel de curve voor de fondsen verstoren. Daardoor is ook het beoogde dempende effect van de beleidsdekkingsgraad minder groot. Ook daarvan hebben de deelnemers last.

Er is kritiek op Mario Draghi dat het rente en QE-beleid van de ECB de markt uitschakelt en de waardering van financiële titels ontregelt. Daarmee worden de spaarders en ook de pensioendeelnemers gestraft. PFZW wijst ook op de gevolgen voor de premiestelling: zij heeft de rente onder de premie de laatste jaren al verlaagd naar 2,63%.

PFZW sluit af met de hartenkreet of door het ECB-beleid de huidige rente nog wel een faire maatstaf is voor de waardering van de pensioenverplichtingen.

Ook de directeur van de Pensioenfederatie, Gerard Riemen, toonde zich tijdens het rondetafelgesprek kritisch over de UFR en hekelde met name de volatiliteit die de UFR veroorzaakt.10

Pensioenfederatie: UFR-methode

Ten behoeve van het AO over pensioenonderwerpen op 8 juni jl. in de Tweede Kamer leverde de Pensioenfederatie input over de verschillen tussen de UFR van pensioenfondsen en verzekeraars, zoals door het kabinet verwoord in de brief van 20 mei jl. aan de Eerste Kamer over de UFR-methode. De Pensioenfederatie vindt het antwoord op de verschillen in de UFR-methodiek voor verzekeraars en pensioenfondsen niet consistent en onvolledig, en licht dit inhoudelijk en procesmatig in 5 punten toe. De leden van de 50PLUS-fractie ontvangen gaarne een reactie op elk van de 5 punten, waarvan de eerste 4 inhoudelijk van aard zijn.

Ten eerste: de toelichting op de waardering van de verplichtingen en de buffereisen lijken door elkaar te lopen. Het kabinet vindt dat het van belang is om de verschillen in de UFR-methode te bezien in het brede perspectief van de verschillen tussen (de toetsingskaders) van pensioenfondsen en verzekeraars. Vervolgens wordt nader ingegaan op de verschillen tussen de buffervereisten van pensioenfondsen en verzekeraars. De verschillen in buffervereisten hebben echter geen invloed op de discontovoet die wordt gehanteerd. Voor de pensioenfondsen en verzekeraars wordt op vergelijkbare wijze de contante waarde van de verplichtingen bepaald: op basis van de risicovrije rentetermijn structuur.

Ten tweede: ook wordt onvoldoende toegelicht waarom verzekeraars en pensioenfondsen tot t=20 (het zogenoemde 20 jaarspunt) dezelfde risicovrije rente als discontovoet mogen hanteren, maar vanaf t=20 ineens met een andere discontovoet moeten gaan werken.

Ten derde: daarnaast staat de risicomarge die verzekeraars moeten hanteren los van de discontovoet om de contante waarde van hun pensioenverplichtingen te berekenen. In de toelichting lijkt het alsof deze risicomarge deel uitmaakt van de UFR. Volgens de Federatie wordt in tabel 1 deze risicomarge ten onrechte meegenomen om te laten zien wat het (zuivere) effect op de dekkingsgraad zou zijn als wordt uitgegaan verschillende UFR methodes. De Federatie kan de volgende redenering in de conclusie (op pagina 8 van de brief van 20 mei) dan ook niet goed plaatsen: «Als ook rekening wordt gehouden met andere elementen die voor de verzekeraars gelden dan zijn de dekkingsgraden van de fondsen bij een UFR van 4,2% vergelijkbaar met die van de verzekeraars. Zou de ufr van verzekeraars dalen naar 3,7% dan zouden pensioenfondsen zelfs hogere technische voorzieningen moeten aanhouden dan nu wanneer zij de methode voor verzekeraars zouden gebruiken.»

Ten vierde: De UFR-methode voor de pensioenfondsen is veel volatieler voor de fondsen dan voor de verzekeraars. De Federatie wijst dan op EIOPA, die de Nederlandse UFR te volatiel vindt. Het kabinet legt ook niet uit dat de UFR waar de pensioenfondsen vanaf 15 juli 2015 mee moeten rekenen, vele malen instabieler is dan de UFR die zij voor 15 juli 2015 mochten gebruiken.

Tot slot wijst de Pensioenfederatie op een procesmatig punt. De vaste Eerste Kamercommissie voor SZW Kamer heeft onder meer gevraagd om een toelichting waarom fondsen een lagere UFR moeten hanteren dan verzekeraars en om een brede vergelijking van de verschillen tussen beiden. Op deze twee vragen wordt uitgebreid ingegaan. De Federatie constateert dat de commissie voor SZW ook heeft gevraagd om een onderzoek van een actuarieel bureau naar de verschillen in de UFR-methode. Aan dat laatste verzoek is geen invulling gegeven.

FNV, CNV en VCP: UFR-methode

Ook de 3 vakcentrales FNV, CNV en VCP hebben op 6 juni een brief gezonden in verband met het AO pensioenonderwerpen, waarin ook uitvoerig wordt ingegaan op de UFR-methode.11 Zij noemen de volgende 3 punten, waarop deze leden graag een antwoord ontvangen.

Ten eerste: mede door de lage rente en het UFR-besluit staan de dekkingsgraden sterk onder druk en wordt de kostendekkende premie steeds verder opgestuwd. De rentegevoeligheid is sterk vergroot door de gekozen methodiek van het UFR besluit van 2015. De nieuw UFR is rentegevoeliger en instabieler dan de oude UFR en maakt de pensioenverplichtingen circa € 60 miljard duurder.

Ten tweede: uit een analyse die het kabinet heeft gemaakt op verzoek van de Eerste Kamer bleek dat het huidige financieel toetsingskader (FTK) voor de fondsen net zo strikt uitpakt als Solvency II voor verzekeraars. Daaruit blijkt dat door het UFR-besluit van DNB in feite − via de omweg van de nieuwe UFR − materieel zo ongeveer Solvency II van toepassing op de Nederlandse fondsen is verklaard. Daarmee wordt voorbijgegaan aan het verschil in nominale zekerheid namelijk 99,5% bij verzekeraars versus 97,5% bij de fondsen. Dit is in strijd met wat er in Europa daarover is afgesproken.

De vakcentrales dringen er tot slot met kracht op aan terug te keren naar een stabiele methodiek en de grote rentegevoeligheid in ons pensioencontract terug te brengen tot er een robuuster en minder rentegevoelig pensioencontract is uitgewerkt. De vakcentrales dringen in dat kader aan op een vergelijkend internationaal onderzoek naar het beleid dat andere landen met kapitaalgedekte pensioenen hebben ontwikkeld. De vakcentrales wijzen er in het begeleidende persbericht12 op dat in 2017 zelfs ouderen met alleen AOW koopkrachtverlies dreigen te lijden als gevolg van fiscale maatregelen. En dat terwijl in de periode 2009–2016 de koopkracht ook al achter gebleven is door fiscale en zorgmaatregelen.

Eerder13 had Gijs van Dijk van de FNV in reactie op EIOPA al gesteld dat Nederland wel erg streng is voor de pensioenfondsen, wat tot onnodige kortingen leidt.

DNB-beleid

De leden van de 50PLUS-fractie wijzen erop dat IFRS een lagere rekenrente kent voor verzekeraars dan voor pensioenfondsen, omdat zij hardere verplichtingen hebben. Graag krijgen zij een reactie op het standpunt van IFRS en vernemen zij waarom DNB dit niet volgt.

Hoe beoordeelt het kabinet de stelling dat het EIOPA-advies over de Nederlandse UFR voor DNB een domper moet zijn geweest? Deze UFR wordt door de pensioensector immers te vuur en te zwaard bestreden.

In de brief van 20 mei jl. wordt uitvoerig het verschil toegelicht tussen de UFR van EIOPA voor verzekeraars in de EU en de UFR voor pensioenfondsen in Nederland. DNB heeft recent een bulletin14 uitgebracht waarin zij reageert op de EIOPA-consultatie. DNB geeft daarin aan zij zich bij EIOPA zal inzetten voor een meer realistisch niveau van de hoogte van de UFR. Specifiek zal Nederland daarbij streven naar aanpassing van de UFR voor verzekeraars in lijn met de Nederlandse methode voor pensioenfondsen.

Wat vindt het kabinet ervan dat DNB haar uitzonderingspositie bij de UFR van de fondsen in Europa wil gaan verkopen voor de verzekeraars? Staat het kabinet achter dit DNB-beleid? Kan worden toegelicht waarom Nederland en DNB dit beleid voeren? Wil Nederland hier gidsland zijn?

Realiseert DNB zich wel voldoende wat de gevolgen zijn voor de verzekeraars? DNB moet zich daar toch tenminste een oordeel over hebben gevormd, alvorens deze pelgrimstocht en bedeltocht in Europa te beginnen. Kunt u dit oordeel van DNB verhelderen en bent u bereid dit ook aan DNB te vragen?

Kunt u DNB vragen wat de gevolgen voor de solvabiliteit van de Nederlandse verzekeraars zijn bij het invoeren van dezelfde UFR voor verzekeraars als de fondsen? Deze solvabiliteit staat al zwaar onder druk door de lage rente en Solvency II. Kan een overzicht worden gegeven van de solvabiliteit van de Nederlandse verzekeraars?

Speelt in het standpunt van DNB een rol dat de hogere vaste UFR noodzakelijk is om de verzekeraars niet in nog grotere solvabiliteitsproblemen te brengen, waardoor de Nederlandse staat mogelijk reddingspogingen moet verrichten? Voor de pensioenfondsen speelt dat risico voor de staat niet: dan laat de staat de gepensioneerden gewoon bloeden met kortingen.

Kan het kabinet EIOPA vragen wat de gevolgen zijn voor de gehele sector van Europese verzekeringsmaatschappijen?

De leden van de 50PLUS-fractie vragen hoe groot de kans is dat DNB erin slaagt geheel Europa te overtuigen van de tot dusver Nederlandse alleengang. Zij schatten de kans op bijkans nihil en krijgen graag een reactie op deze inschatting.

Overig

De leden van de 50PLUS-fractie hebben tevens nog enkele vragen over de Commissie URF. Zij vragen of de samenstelling van deze commissie wel evenwichtig en onafhankelijk genoeg was. De voorzitter is een oud DG van het Ministerie van SZW en er zitten vertegenwoordigers in van DNB, CPB en Netspar, dat zwaar gesubsidieerd wordt door het Ministerie van SZW. Klopt het dat er geen actuaris in de commissie zat? Zo ja, waarom niet? Waarom zaten er geen buitenlandse deskundigen en actuarissen in de Commissie UFR. Waarom zaten in de Commissie UFR (oktober 2013) 3 personen die ook in de Commissie Parameters (februari 2014) zaten, waaronder de voorzitter en dezelfde vertegenwoordigers van DNB en Netspar?

Bij de waardering van verplichtingen zal bij een gelijke populatie bij een pensioenfonds de verplichting wegens de UFR hoger uitvallen dan dezelfde verplichting van de verzekeraar. Welke reden is daarvoor? Zou de verplichting niet gewoon lager moeten zijn, zo vragen deze fractieleden, omdat de verplichting van een fonds minder zeker is dan die van een verzekeraar wegens de mogelijkheid van afstempelen (korten). Verzekeraars mogen dit niet.

De UFR is ontstaan wegens de illiquiditeit van de markt bij het lange eind. Je kunt van alles vinden van de UFR, maar niet dat hij voor de ene groep anders wordt vastgesteld dan voor een andere groep. De rentetermijnstrictuur is toch ook voor beide dezelfde. Waarom dan toch dit verschil?

De leden van de 50PLUS-fractie vragen tot slot nogmaals om een gerenommeerd actuarieel bureau (nationaal of internationaal) het in de brief van 10 maart gevraagde onderzoek te laten uitvoeren. Zij wijzen erop dat de leden van de commissie te kennen hebben gegeven graag geïnformeerd te willen worden over de uitkomsten van het onderzoek en de reactie van het kabinet hierop. Deze fractieleden vragen met klem alsnog gevolg te geven aan het verzoek van de Senaat.

NB: Een gelijkluidende brief is aangeboden aan de Minister van Financiën.

De voorzitter van de vaste commissie voor Sociale Zaken en Werkgelegenheid, A.H.G. Rinnooy Kan

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 13 september 2016

In een brief van 22 juni hebben de leden van de fracties van CDA, 50PLUS, PVV en SP een aantal nadere vragen gesteld naar aanleiding van de brief van de Staatssecretaris van Sociale Zaken en Werkgelegenheid en de Minister van Financiën van 20 mei over de verschillen in de gehanteerde ultimate forward rate (ufr) voor verzekeraars en pensioenfondsen. In deze brief beantwoord ik, gezamenlijk met de Minister van Financiën, de door deze fracties opgeworpen vragen. Daarbij zal achtereenvolgens in worden gegaan op 1) de verschillen tussen pensioenfondsen en verzekeraars, 2) het consultatiedocument van EIOPA over de ufr voor verzekeraars, 3) de inzet van DNB daarbij in Europees verband, 4) de financiële positie van de pensioenfondsen, 5) de gevolgen van de herziening van de IORP-richtlijn en 6) het verzoek om nieuw onderzoek.

De leden van de CDA-fractie en de 50PLUS-fractie vragen naar het verschil tussen pensioenfondsen en verzekeraars; een punt wat ook terug komt in de opmerkingen van de Pensioenfederatie en vakcentrales. Zoals aangegeven in de brief van 20 mei jl. (Kamerstukken I, 2015–16, 33 972, X) kunnen de kaders voor pensioenfondsen en verzekeraars niet zomaar met elkaar worden vergeleken. Voor verzekeraars worden de financiële regels op Europees niveau bepaald terwijl de financiële regels voor pensioenfondsen, in het bijzonder het prudentiële kader, grotendeels nationaal worden bepaald. Dat laatste is ook conform de visie van Nederland, vanwege de grote verschillen in pensioenstelsels tussen lidstaten en het nationale en arbeidsvoorwaardelijke karakter van de pensioenen. Voor de ufr in het bijzonder geldt dat de ufr voor pensioenfondsen door DNB wordt vastgesteld en de ufr voor verzekeraars door EIOPA. In EIOPA-verband zet DNB zich in voor een meer realistische ufr, waarbij DNB de ufr voor pensioenfondsen de meest geschikte vindt.15 Het kabinet vindt het van groot belang dat de rente waar pensioenfondsen mee moeten rekenen zo realistisch mogelijk wordt vormgegeven. De rente moet op een objectieve en onafhankelijke manier worden vastgesteld zodat het vermogen van de pensioenfondsen evenwichtig over de verschillende generaties deelnemers wordt verspreid.

Bij de verschillen tussen pensioenfondsen en verzekeraars dient er onderscheid te worden gemaakt in de regels voor de berekening van de financiële positie van de individuele verzekeraar of het pensioenfonds en de daaraan gekoppelde regels voor het vaststellen van de hoogte van de uitkering aan een deelnemer.

Bij het bepalen van de financiële positie van de instelling is de ufr-methode onderdeel van de waardering van de technische voorzieningen. De waardering van de technische voorzieningen verschilt tussen pensioenfondsen en verzekeraars. Zoals uiteengezet in de brief van 20 mei jl. moeten verzekeraars, in tegenstelling tot pensioenfondsen, naast de ufr rekening houden met een risicomarge en een volatiliteitsaanpassing16 voor de vaststelling van de technische voorzieningen. Indien een vergelijking wordt gemaakt tussen de prudentiële regels voor verzekeraars en pensioenfondsen, moeten daarbij alle elementen van beide kaders worden meegenomen om te komen tot een gebalanceerd oordeel. Het is onzuiver om alleen een los element uit de beide kaders te vergelijken, zoals de ufr-methode. Uit een indicatieve analyse van DNB, samengevat in de brief van 20 mei, blijkt dat als naast de ufr-methode voor verzekeraars ook rekening wordt gehouden met de geldende volatiliteitsaanpassing en risicomarge, de dekkingsgraad voor pensioenfondsen per ultimo maart 2016 lager zou uitvallen dan nu het geval is. Het negatieve effect op de dekkingsgraad van pensioenfondsen wordt groter indien de nieuwe, door EIOPA in april geconsulteerde, ufr-methode voor verzekeraars wordt gehanteerd. Deze behelst namelijk 3,7% in plaats van de eerdere 4,2% (zie tabel 1). Het is daarnaast belangrijk om op te merken dat in deze vergelijking door DNB de (veelal) voorwaardelijke indexatietoezegging van pensioenfondsen niet is meegenomen in de dekkingsgraad, hetgeen bij een indexatietoezegging door een verzekeraar wel het geval is. Hierbij gaat het bij verzekeraars niet alleen om toezeggingen die gekoppeld zijn aan reeds betaalde premies, maar ook om toezeggingen die gekoppeld zijn aan de in de toekomst nog te ontvangen premies uit hoofde van het verzekeringscontract. Beide elementen worden reeds meegenomen in de waardering van de voorzieningen ten behoeve van de polishouders bij verzekeraars.

|

Effect op dekkingsgraden in procentpunten ufr = 4,2% |

Effect op dekkingsgraden in procentpunten ufr = 3,7% |

|

|---|---|---|

|

Gewogen gemiddelde |

– 0,1% punt |

– 1,8% punt |

|

Maximaal effect |

– 0,8% punt |

– 6,0% punt |

|

Minimaal effect |

+ 0,3% punt |

0,1% punt |

Schatting van de maximale, minimale en, met de omvang van de technische voorzieningen gewogen, gemiddelde impact van verandering van de dekkingsgraden van de Nederlandse pensioenfondsen per 29 februari 2016 als de technische voorzieningen worden verdisconteerd met de EIOPA rentecurve inclusief de volatiliteitsaanpassing én inclusief de risicomarge.

Wanneer er wordt gekeken naar hoe er moet worden omgegaan met de financiële positie dan zijn er verschillen tussen pensioenfondsen en verzekeraars vanwege de verschillende aard van de toezegging. Bij een verzekering ligt het risico niet bij de polishouder maar bij de (aandeelhouders van) de verzekeraar. Bij pensioenfondsen ligt het risico bij de deelnemers: er is sprake van een voorwaardelijke toezegging. Dat maakt dat de regels voor hoe er moet worden omgegaan met de financiële positie strenger zijn voor verzekeraars dan voor pensioenfondsen. Zo hebben pensioenfondsen aanzienlijk langer de tijd om de financiële positie te herstellen: voortrollende hersteltermijnen van tien jaar op basis van de gemiddelde beleidsdekkingsgraad voor pensioenfondsen versus zes maanden voor verzekeraars op basis van de actuele dekkingsgraad. Het toepassen van Solvency II op pensioenfondsen in plaats van het huidige financieel toetsingskader zou zo tot gevolg hebben dat kortingen voor pensioenfondsen sneller en groter in omvang zijn.

De leden van de 50PLUS-fractie en de CDA-fractie vragen naar de analyse van EIOPA in het consultatiedocument. Dit komt ook terug in de brief van de Pensioenfederatie.

De leden van de 50PLUS-fractie vragen waarom het kabinet steeds verwijst naar de Commissie UFR en DNB bij het beoordelen van de afwegingen van EIOPA. Het kabinet heeft het advies van de Commissie UFR in 2013 overgenomen en heeft daarbij benadrukt het van groot belang te vinden dat de disconteringsvoet voor pensioenfondsen zo realistisch en objectief mogelijk wordt vastgesteld zodat het vermogen van de pensioenfondsen evenwichtig over de verschillende generaties deelnemers wordt verspreid.

Daarom ligt de verantwoordelijkheid voor het vaststellen van de disconteringsvoet bij de toezichthouder en heeft het kabinet een onafhankelijke Commissie gevraagd om advies over de te hanteren methodologie. De Commissie UFR was onafhankelijk en evenwichtig vastgesteld, met vijf professoren op het gebied van pensioenen in Nederland. De Commissie UFR heeft tevens gebruik gemaakt van de kennis van vijf gerenommeerde buitenlandse experts op het gebied van financiële economie. Daarnaast heeft de Commissie via een vragenlijst marktpartijen geraadpleegd. Voor de Commissie UFR en de Commissie Parameters is deels dezelfde mate van expertise van belang, dat is waarom er overlap was tussen de samenstelling van beide commissies en een volgende Commissie Parameters ook de ufr-methode zal evalueren.

EIOPA heeft op 6 april dit jaar een consultatiedocument uitgebracht waarin een aangepaste ufr-methode voor verzekeraars wordt voorgesteld. De huidige ufr voor verzekeraars is opgebouwd uit een historische reële rente van 2,2% plus de inflatiedoelstelling van de Europese Centrale Bank (2%). In het voorstel voor een aangepaste ufr staat deze niet meer vast op 4,2%, maar wordt de ufr bepaald op basis van de gemiddelde historische reële rente sinds 1960 plus de inflatiedoelstelling van de Europese Centrale Bank. Tezamen met een aantal technische aanpassingen in de berekening van de historische reële rente zou de ufr in de nieuwe methode onder de huidige omstandigheden uitkomen op 3,7%. EIOPA stelt echter voor om de jaarlijkse aanpassing van de ufr te maximeren op 0,2%.

In het consultatiedocument wordt ook gekeken naar een aantal andere methoden om de ufr te bepalen, waaronder de Nederlandse methode voor de ufr van pensioenfondsen. EIOPA geeft aan drie voordelen te zien aan de Nederlandse ufr-methode. Allereerst is de Nederlandse ufr-methode gebaseerd op observeerbare marktdata, ten tweede is de methode repliceerbaar en ten derde houdt de methode rekening met verwachtingen. Zoals de leden van de 50PLUS-fractie opmerken ziet EIOPA ook drie nadelen. Ten eerste is de methode volgens EIOPA mogelijk onvoldoende stabiel. Ten tweede zitten in de ufr voor pensioenfondsen termijnpremies die er volgens EIOPA niet op een voldoende betrouwbare manier uitgehaald zouden kunnen worden. Ten derde zijn de forward rentes niet voor alle munteenheden betrouwbaar vast te stellen voor lange looptijden. Op verzoek van de leden van de 50PLUS fractie wordt hieronder in gegaan op de nadelen die EIOPA ziet bij de wijze waarop de Nederlandse ufr is vastgesteld.

Stabiliteit UFR

De Commissie UFR heeft zes criteria gehanteerd bij het advies voor de ufr, waaronder aansluiting bij financiële markten en stabiliteit.17 De Commissie UFR heeft hierbij een balans gevonden door de ufr-methode enerzijds te baseren op informatie waarin toekomstige renteverwachtingen van de financiële markten verwerkt zitten (vooruitkijkend), en anderzijds een tienjaarsgemiddelde te nemen (stabiliteit). Het voordeel hiervan is dat de ufr-methode prospectief is – namelijk gebaseerd op actuele marktverwachtingen over toekomstige economische omstandigheden en het daarbij horende renteniveau – in plaats van retrospectief waarbij alleen wordt teruggekeken zoals de ufr die EIOPA nu hanteert en heeft voorgesteld. Het risico van de ufr-methode van EIOPA is dat de economische omstandigheden uit het verleden – en daarbij behorende hoge (reële) renteniveaus – zich niet meer voordoen in de toekomst en dat pensioenfondsen zich onterecht rijk rekenen, waardoor de rekening wordt doorgeschoven naar toekomstige generaties. De verschillen tussen de Nederlandse ufr-methode en de ufr-methode van EIOPA maken duidelijk dat er een afruil is tussen het streven om zoveel mogelijk aan te sluiten bij courante marktinformatie en de stabiliteit van de ufr-methode. Het kabinet is van mening dat de Commissie UFR met haar advies erin is geslaagd een goede balans te vinden tussen de stabiliteit van de UFR enerzijds alsook het belang van aansluiting bij actuele renteverwachtingen anderzijds.

Termijnpremies

De termijnpremie is de positieve of negatieve beloning voor het langer wegzetten van kapitaal waardoor mede de hoogte van rentes met lange looptijden bepaald wordt. EIOPA ziet als nadeel aan de ufr-methode voor Nederlandse pensioenfondsen dat deze een termijnpremie bevat, terwijl de Solvency II regelgeving EIOPA verplicht een ufr-methode vast te stellen die geen termijnpremie bevat. De Commissie UFR heeft voor Nederlandse pensioenfondsen een methode voor het ufr-niveau bepaald die gebaseerd is op het voortschrijdend gemiddelde van marktrentes. Aangezien deze marktrentes een termijnpremie bevatten, bevat het niveau van de ufr voor Nederlandse pensioenfondsen dus automatisch ook een termijnpremie. De Commissie UFR noemt als nadeel voor het corrigeren van de marktrente voor de termijnpremie dat uitspraken nodig zijn over de hoogte van deze termijnpremie en dat dit niet objectief is vast te stellen. Zo kan de termijnpremie zowel positief als negatief zijn.

Munteenheden

De kritiek van EIOPA dat de ufr-methode voor Nederlandse pensioenfondsen niet voor alle munteenheden betrouwbaar is vast te stellen is voor deze discussie minder relevant. Dit omdat Nederlandse pensioenfondsen gebruik maken van rentes op de meer liquide euromarkt waar dit probleem niet speelt. EIOPA voorziet een probleem als voor andere munteenheden geen forward rentes uit de financiële markten voor lange looptijden kunnen worden afgeleid. Dit is mogelijk een probleem voor munteenheden waar minder in wordt gehandeld, maar dit speelt niet of nauwelijks voor de euro rentes.

Overzicht ufr-methodes EU-landen

De Commissie UFR heeft bij haar advies tevens gekeken naar de disconteringscurve in andere landen waarbij zij concludeert dat Nederland niet substantieel afwijkt van andere Europese lidstaten met het gebruik van een risicovrije rente. Daarbij benadrukt de Commissie eveneens dat disconteringscurves moeilijk vergelijkbaar zijn omdat het stelsel en de aard van de verplichtingen verschilt tussen landen. Zo moet worden meegewogen dat de werkgever soms garant staat voor de pensioenverplichtingen. Er zijn slechts enkele landen die een ufr hanteren voor de disconteringscurve van de pensioenuitkeringen van pensioenfondsen. Dit zijn echter landen zoals Denemarken en Zweden die het Solvency II kader van toepassing verklaren op zowel verzekeraars als pensioenfondsen. Ook Zwitserland hanteert het zelfde toetsingskader voor verzekeraars en pensioenfondsen.

De ufr-methode voor verzekeraars en pensioenfondsen wordt door de betreffende toezichthouder vastgesteld. Als onderdeel van het Solvency II pakket waar Nederland mee heeft ingestemd is bepaald dat dit voor verzekeraars is neergelegd bij EIOPA. Aangezien de pensioenwetgeving grotendeels nationaal vastgesteld wordt, is de bevoegdheid voor het vaststellen van de ufr-methode niet neergelegd bij de Europese toezichthouder, maar bij de nationale toezichthouder DNB. Dat de twee methodieken momenteel verschillen is daarom gelegen in het feit dat de ene methodiek nationaal door DNB wordt vastgesteld en de ander in Europees verband door EIOPA waarbij verschillende afwegingen hebben geleid tot een andere uitkomst die ook in de context van het totale toepasselijke prudentiële kader moet worden gezien. Dit verklaart ook het feit dat EIOPA in het uniforme waarderingskader voor pensioenfondsen (onder andere gebruikt in stresstesten voor pensioenfondsen) dezelfde ufr-methode gebruikt als voor verzekeraars, zoals de leden van de 50PLUS-fractie terecht opmerken. Maar EIOPA past op pensioenfondsen tevens de risicomarge en kredietrisicoaanpassing18 toe uit het Solvency II kader, die leiden tot verzwaringen, zoals ook uit de eerder genoemde DNB analyse bleek.

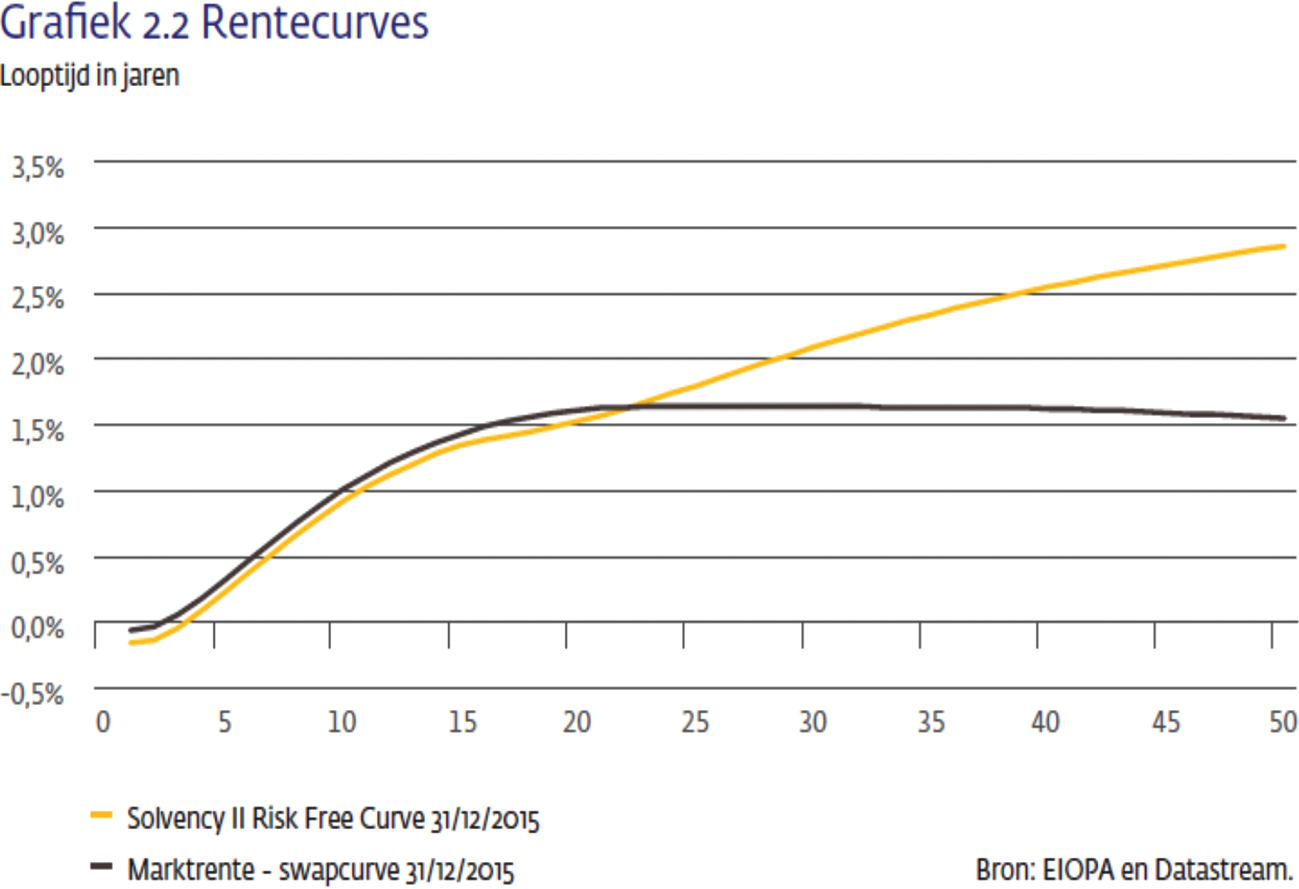

De leden van de 50PLUS-fractie hebben daarnaast enkele vragen gesteld over de reactie van DNB op het EIOPA-consultatiedocument en de ufr-methode voor verzekeraars. DNB heeft meermalen publiekelijk te kennen gegeven dat de ufr van EIOPA voor verzekeraars relatief hoog is. Zo heeft DNB in het jaarverslag over 2015 door middel van onderstaande figuur inzichtelijk gemaakt dat de ufr voor verzekeraars in toenemende mate afwijkt van de huidige marktrentes (zie grafiek 2.2). Vanwege dit verschil wordt in het consultatiedocument door EIOPA voorgesteld om de ufr van 4,2% naar 3,7% te verlagen, maar in de ogen van DNB blijft het verschil hiermee te groot.

DNB heeft in een bulletin op haar website van 18 mei jl. aangegeven zich op Europees niveau te willen inzetten voor een meer realistisch niveau van de ufr.19 DNB geeft in het bulletin aan dat de huidige ufr-methode ertoe leidt dat de gerapporteerde solvabiliteitsposities van verzekeraars een te rooskleurig beeld geven van hun financiële positie. Daarbij geeft DNB ook aan dat een aanpassing van de ufr-methode aanzienlijke gevolgen kan hebben voor verzekeraars. DNB is zich hier vanzelfsprekend van bewust. Echter een meer realistische curve voor verzekeraars is ook van belang voor de bescherming van polishouders. In het consultatiedocument wordt door EIOPA inzichtelijk gemaakt wat het effect is van de voorgestelde aanpassing op de rentecurve, voorbeeldcontracten en het eigen vermogen van verzekeraars. Uitgangspunt van de huidige toezichtswetgeving is het beschermen van de belangen van de deelnemers. Daarvoor is voor zowel verzekeraars als pensioenfondsen een marktconsistente waardering van bezittingen en verplichtingen van belang. Daarbij heeft de wetgever er voor gekozen om de rentecurve (inclusief ufr) door de toezichthouder te laten vaststellen. Dit om te verzekeren dat de ufr op onafhankelijke en deskundige wijze wordt vastgesteld.

De leden van de 50PLUS-fractie vragen daarnaast om een overzicht van de solvabiliteitspositie van verzekeraars. Geaggregeerde cijfers van de solvabiliteitsratio’s zijn te vinden op de statistiekpagina van DNB. Dit betreffen echter Solvency I cijfers. DNB heeft vorig jaar december in een bulletin geaggregeerde Solvency II cijfers gepubliceerd.20 Deze cijfers zijn gebaseerd op een oefening ter voorbereiding op Solvency II. Het gaat hier om cijfers met als peildatum 31 december 2014.

Naar verwachting zal DNB in september de eerste geaggregeerde Solvency II cijfers publiceren (peildatum 31 maart 2016), waarna deze elk kwartaal zullen worden geactualiseerd. Onder Solvency II zijn verzekeraars verplicht om hun solvabiliteitsratio’s bekend te maken als onderdeel van de jaarlijkse publieke rapportage. De eerste publieke rapportage van verzekeraars zal in 2017 verschijnen over het boekjaar 2016. Verschillende – vooral beursgenoteerde – verzekeraars kiezen er overigens voor om nu al hun solvabiliteitsratio’s te publiceren. Daarnaast zal EIOPA uiterlijk 15 december dit jaar per land de geaggregeerde stresstestresultaten bekendmaken. Een van de stressscenario’s is een scenario waarin de rente voor lange tijd laag blijft en de UFR wordt verlaagd naar 2%, wat inzicht geeft in de gevoeligheid van Nederlandse levensverzekeraars voor de UFR.

De financiële positie van pensioenfondsen staat de laatste jaren onder druk als gevolg van de stijgende levensverwachting, de effecten van de krediet- en schuldencrisis, en – deels daarmee samenhangend vanwege het monetaire beleid van de ECB en andere centrale banken wereldwijd – een steeds lager wordende rente. De daling van de rente in de afgelopen decennia is een mondiaal fenomeen en hangt samen met de afname van de inflatie en van de economische groei als ook met veranderingen in de leeftijdsopbouw van de bevolking. De rente wordt in toenemende mate bepaald op internationale financiële markten en staat daardoor aan tal van invloeden bloot. Het is lastig al deze invloeden in een paar macro-economische variabelen zoals inflatie en economische groei te vatten, zo blijkt uit een literatuuroverzicht en een eigen empirisch onderzoek door het CPB.21

Het kabinet heeft begrip voor de zorgen over de gevolgen van de lage rente. Het blijft echter belangrijk de rekenrente zo realistisch en objectief mogelijk vast te stellen voor een juiste waardering van de verplichtingen. Daarbij hoort ook de vaststelling van een realistische ufr-methode. Een lagere rente maakt het opbouwen van een pensioen duurder. Met name beleggingen met meer zekerheid hebben te lijden onder de lage rente. Het wordt dus met een lage rente moeilijker om de beoogde mate van zekerheid van de huidige uitkeringsovereenkomst waar te maken. Het kabinet zal de komende periode gezamenlijk met de andere partijen de vinger aan de pols blijven houden en in de gaten houden hoe de dekkingsgraden zich ontwikkelen. In november zal het kabinet opnieuw met een rapportage komen over de stand van zaken van de financiële positie van de pensioenfondsen.

Tevens heeft het kabinet toegezegd om, in het kader van de toekomst van ons pensioenstelsel, een internationaal vergelijkend onderzoek te laten doen om te kijken naar hoe andere landen omgaan met de rentegevoeligheid van de pensioenen waarbij rekening wordt gehouden met de verschillen tussen de pensioenstelsels in de verschillende landen.

De leden van de 50PLUS-fractie vragen naar de stand van zaken van de herziening van de IORP-richtlijn. Tevens vragen zij naar het advies van EIOPA voor een uniforme waarderingsmethodiek voor het risicomanagement.

Op 30 juni jl. is in COREPER, het voorportaal van de Raad, een akkoord gekomen op de herziening van de IORP-richtlijn. De Tweede Kamer is op 24 juni geïnformeerd over het resultaat van de onderhandelingen in de zogenaamde triloogfase, de onderhandelingen tussen het Europese Parlement, de Europese Commissie en de Raad (Kamerstukken II 2015/16, 33 931, nr. 14). De herziene richtlijn bevat vooral algemene regels die goed aansluiten bij het Nederlandse stelsel. Daarmee biedt de richtlijn voldoende ruimte om het pensioenstelsel in Nederland te organiseren zoals we dat zelf willen. Ook ten aanzien van het risicomanagement bevat de richtlijn vooral algemene spelregels en is er geen sprake van een uniforme waarderingsmethode die aan de lidstaten wordt opgelegd. Daarnaast biedt de herziening van de richtlijn duidelijke meerwaarde omdat de bescherming van de deelnemer wanneer een Nederlandse regeling in een andere lidstaat wordt uitgevoerd beter wordt geregeld op Europees niveau.

Het kabinet is van mening dat de rekenrente voor pensioenfondsen zo realistisch mogelijk moet zijn en dat deze zo objectief en onafhankelijk mogelijk moet worden vastgesteld om te komen tot een prudente waardering van de toekomstige verplichtingen van pensioenfondsen. Daarom is de bevoegdheid voor het bepalen van de rekenrente wettelijk neergelegd bij de toezichthouder, DNB. DNB baseert zich daarbij op het advies van een onafhankelijke Commissie voor wat betreft de methode die dient om de ufr vast te stellen. De Commissie UFR heeft op 9 oktober 2013 haar advies uitgebracht. Daarbij is wettelijk bepaald (artikel 144, lid 3 van de Pensioenwet) dat een volgende Commissie Parameters wederom zal kijken naar de ufr-methode. Een volgende Commissie Parameters zal in 2019 haar advies uitbrengen aangezien het op 1 januari 2020 vijf jaar geleden is dat de huidige parameters in werking zijn getreden. Het kabinet acht het advies van de Commissie UFR nog altijd zeer actueel en passend. De Commissie UFR heeft naar de mening van het kabinet de aandachtspunten zoals die worden genoemd in het consultatiedocument van EIOPA eveneens afdoende meegenomen in haar overwegingen. Het kabinet ziet daarom geen aanleiding om voorafgaand aan een volgende Commissie Parameters in 2019 hier tussentijds opnieuw naar te laten kijken.

De Staatssecretaris van Sociale Zaken en Werkgelegenheid, J. Klijnsma

De Minister van Financiën, J.R.V.A. Dijsselbloem

Samenstelling:

Nagel (50PLUS), Elzinga (SP), Ten Hoeve (OSF), Ester (CU) (vice-voorzitter), De Grave (VVD), Hoekstra (CDA), Postema (PvdA),Sent (PvdA), Kok (PVV), Kops (PVV), Dercksen (PVV), Don (SP), Bruijn (VVD), Van Kesteren (CDA), Krikke (VVD), Lintmeijer (GL), Meijer (SP), Nooren (PvdA), Oomen-Ruijten (CDA), Prast (D66), Rinnooy Kan (D66) (voorzitter), Rombouts (CDA), Schalk (SGP), Schnabel (D66), Teunissen (PvdD), Van de Ven (VVD), Vreeman (PvdA).

«Eiopa verwerpt Nederlandse methode voor bepalen ufr»; Maarten van Wijk, PensioenPro, 28 april 2016.

«PFZW: dekkingsgraad 9%-punt hoger met ufr verzekeraars»; Olaf Boschman, PensioenPro, 14 april 2016.

Zie noot 5. (Position paper Pensioenfederatie: http://www.pensioenfederatie.nl/Document/Standpunten/PF_positionpaper_rondetafelgesprek_ECB-beleid_13april2016.pdf).

Zie DNB-bulletin 18 mei 2016, https://www.dnb.nl/nieuws/nieuwsoverzicht-en-archief/dnbulletin-2016/dnb341368.jsp.

Deze volatiliteitsaanpassing is een opslag op de risicovrije rente die is gebaseerd op het verschil tussen de rentevoet die verdiend kan worden op de activa die deel uitmaken van een door EIOPA bepaalde referentieportefeuille voor de betreffende munteenheid en de rentevoeten die gelden voor de relevante risicovrije basisrentetermijnstructuur voor die munteenheid.

De kredietrisicoaanpassing betreft een aanpassing op de swapcurve voor het kredietrisico dat verwerkt zit in swaprentes. Deze aanpassing verlaagt de curve en zit wel in het Solvency II kader, maar niet in de curve die pensioenfondsen gebruiken.

O. Ciocyte, S. Muns en M.H.C. Lever (2016), Determinants of long-term interest rates, CPB Background Document, www.cpb.nl.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33972-Y.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.