Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32777 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32777 nr. 3 |

Dit wetsvoorstel beoogt werken vanuit een uitkeringssituatie te laten lonen. Zonder de maatregel in dit wetsvoorstel dreigt dat het aan de slag gaan vanuit de bijstand financieel minder aantrekkelijk wordt en op den duur zelfs helemaal niet meer loont. Dit is het gevolg van de maatregel van het vorige kabinet waardoor voor werkende kostwinners de algemene heffingskorting van de niet-werkende partner wordt afgebouwd; dit belastingvoordeel kon tot voor kort helemaal overgedragen worden aan de partner. Deze mogelijkheid wordt voor werkenden vanaf 2009 nu in vijftien jaar afgebouwd. Na afbouw krijgen kostwinners nog maar een keer de heffingskorting.

Dat heeft gevolgen voor de relatie met uitkeringen. Die zijn gebaseerd op het referentieminimumloon. Daar wordt nog wel met tweemaal de heffingskorting gerekend. Dit wetsvoorstel maakt een eind aan deze ongelijkheid. Zouden we dat niet doen, dan wordt het verschil in inkomen tussen een stel met een uitkering en een werkende steeds kleiner. Vanaf 2018 zou de netto bijstand voor een stel dat niet werkt zelfs hoger zijn dan de netto inkomsten van een werkende kostwinner die minimumloon heeft. Dit vooruitzicht acht de regering ongewenst, omdat er juist zoveel mogelijk mensen uit een uitkering aan de slag moeten gaan en omdat werken moet lonen.

Het regeerakkoord bepaalt dat werken niet minder mag lonen dan een uitkering. Daarom zal de dubbele algemene heffingskorting in het referentieminimumloon geleidelijk verdwijnen. Een uitkering gaat straks uit van eenmaal een heffingskorting en niet meer van een dubbele. Een andere opbouw van het referentieminimumloon werkt vervolgens door in alle minimumuitkeringen die zijn gebaseerd op het referentieminimumloon; alleen voor de Algemene Ouderdomswet (AOW) geldt deze maatregel niet; hier blijft de dubbele heffingskorting gehandhaafd.

Dit wetsvoorstel geeft tevens invulling aan een andere afspraak uit het regeerakkoord, namelijk het vervallen van de AOW-tegemoetkoming voor mensen die een onvolledige AOW en aanvullende bijstand hebben. Die tegemoetkoming is inmiddels vervangen door een koopkrachttegemoetkoming via de Wet mogelijkheid koopkrachttegemoetkoming oudere belastingplichtigen (MKOB). De regering wil niet dat mensen met onvolledige AOW en een Aanvullende inkomensvoorziening ouderen (Aio) deze tegemoetkoming nog eens bovenop de Aio ontvangen.

Voor de concrete vormgeving van de maatregel uit het regeerakkoord wordt aangesloten bij het feit dat de Aio een bijstandsvoorziening is en dus een vangnetvoorziening op het relevante sociaal minimum. Door de MKOB mee te nemen in de middelentoets van de Aio voorkomt de regering dat mensen van 65 jaar of ouder die gebruikmaken van de bijstand, daar bovenop nog extra deze koopkrachttegemoetkoming krijgen. De bijstand dient immers het laatste vangnet op het sociaal minimum te zijn.

Naast de sterke overtuiging van de regering dat werken moet lonen en de Aio het karakter van bijstandsvoorziening moet behouden, is een belangrijke aanleiding voor dit wetsvoorstel, de noodzaak om de overheidsfinanciën weer op orde te brengen. Dit wetsvoorstel draagt daar aan bij. Er is gekozen voor een geleidelijke afbouw van de dubbele heffingskorting en daarnaast blijven de uitkeringen gekoppeld aan de lonen, waardoor het inkomenseffect van de maatregel wordt verzacht. Ouderen met volledige AOW worden ontzien.

Hoofdstuk 2 zet de vormgeving en effecten van de afbouw van de dubbele heffingskorting in het referentieminimumloon uiteen. Hoofdstuk 3 beschrijft de maatregel ten aanzien van het niet meer uitkeren van de AOW-tegemoetkoming aan bijstandsgerechtigden van 65 jaar of ouder. In hoofdstuk 4 wordt de doorwerking van de maatregel op overige regelingen beschreven. Hoofdstuk 5 geeft de financiële gevolgen van het wetsvoorstel weer. Hoofdstuk 6 beschrijft ten slotte de ontvangen commentaren.

In Nederland is de hoogte van bijstands- en andere minimumuitkeringen gekoppeld aan het wettelijk minimumloon. Deze koppeling is internationaal gezien een uniek systeem dat leidt tot een, vergeleken met andere landen, hoog uitkeringsniveau. Een hoog uitkeringsniveau heeft het risico in zich dat werken niet of nauwelijks loont. Om mensen te stimuleren vanuit een uitkeringssituatie aan het werk te gaan, is het van groot belang dat de netto inkomsten uit werk hoger blijven dan de netto uitkering.

Vanaf 2009 wordt de overdraagbaarheid van de algemene heffingskorting in de fiscaliteit in vijftien jaar afgeschaft, waardoor het inkomen van alleenverdieners daalt. Deze afbouw in de fiscaliteit biedt een stimulans voor niet-werkende partners om te gaan werken.

De hoogte van de minimumuitkeringen is gekoppeld aan het zogeheten referentieminimumloon en hierin wordt nog steeds gerekend met tweemaal de algemene heffingskorting1. Het verschil tussen een uitkering en werken door een van de partners wordt hierdoor steeds kleiner. Hierdoor neemt de stimulans om te werken voor paren in de uitkering juist af en loont werken niet meer.

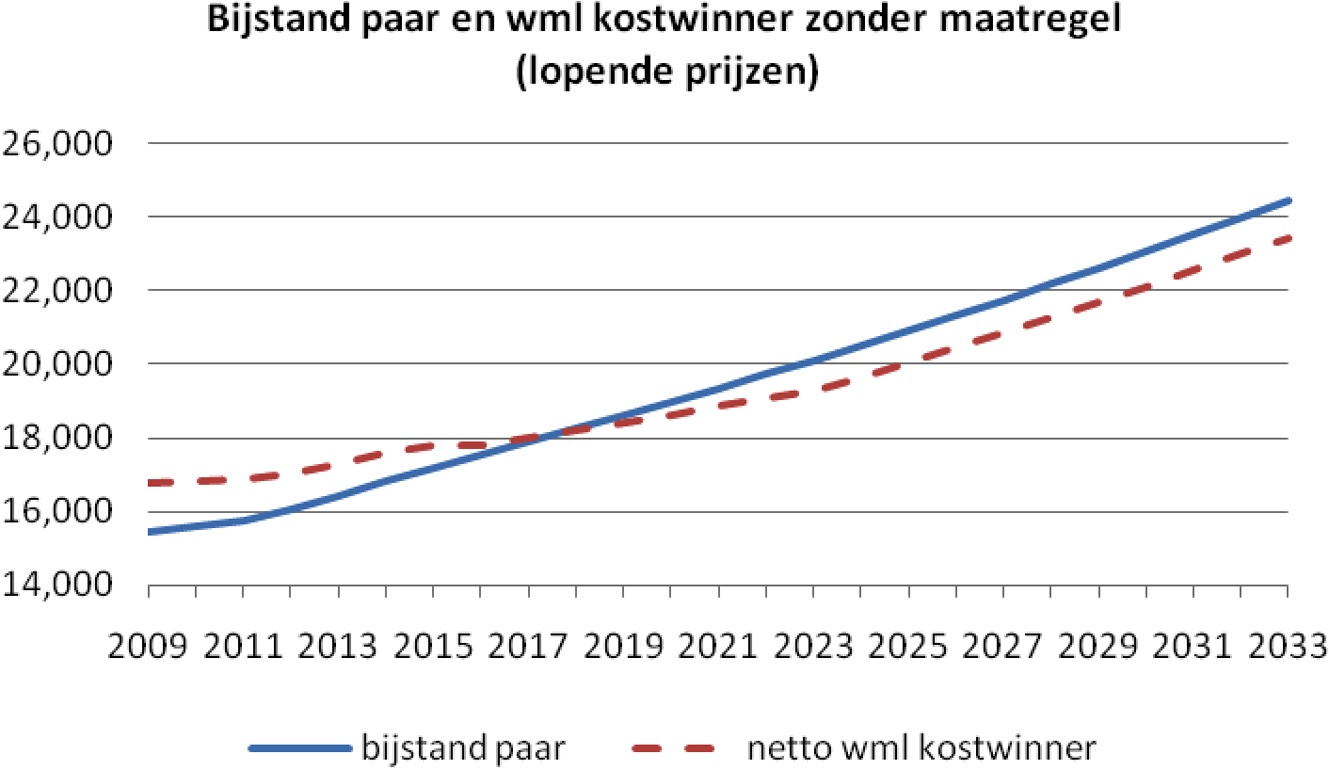

Zonder maatregelen neemt de armoedeval de komende jaren toe, waardoor paren in de bijstand er bij de aanvaarding van werk uiteindelijk – met ingang van 2018 – zelfs op achteruit gaan (zie figuur 1). De regering zet erop in om mensen zoveel mogelijk van uitkering naar werk te bewegen. De als gevolg van de vergrijzing op termijn krapper wordende arbeidsmarkt vereist dat iedereen zoveel mogelijk participeert. De regering is van mening dat iedereen van waarde is voor de arbeidsmarkt en naar vermogen moet bijdragen. Een te kleine inkomensvooruitgang of zelfs een -achteruitgang wanneer mensen vanuit de uitkering gaan werken, houdt mensen gevangen in de uitkering en maakt ze hiervan afhankelijk. Daarnaast is de regering van mening dat het niet zo mag zijn dat een paar, waarvan één persoon 40 uur werkt in een week en daarmee het minimumloon verdient, minder inkomen heeft dan een paar dat in de bijstand zit.

Figuur 1

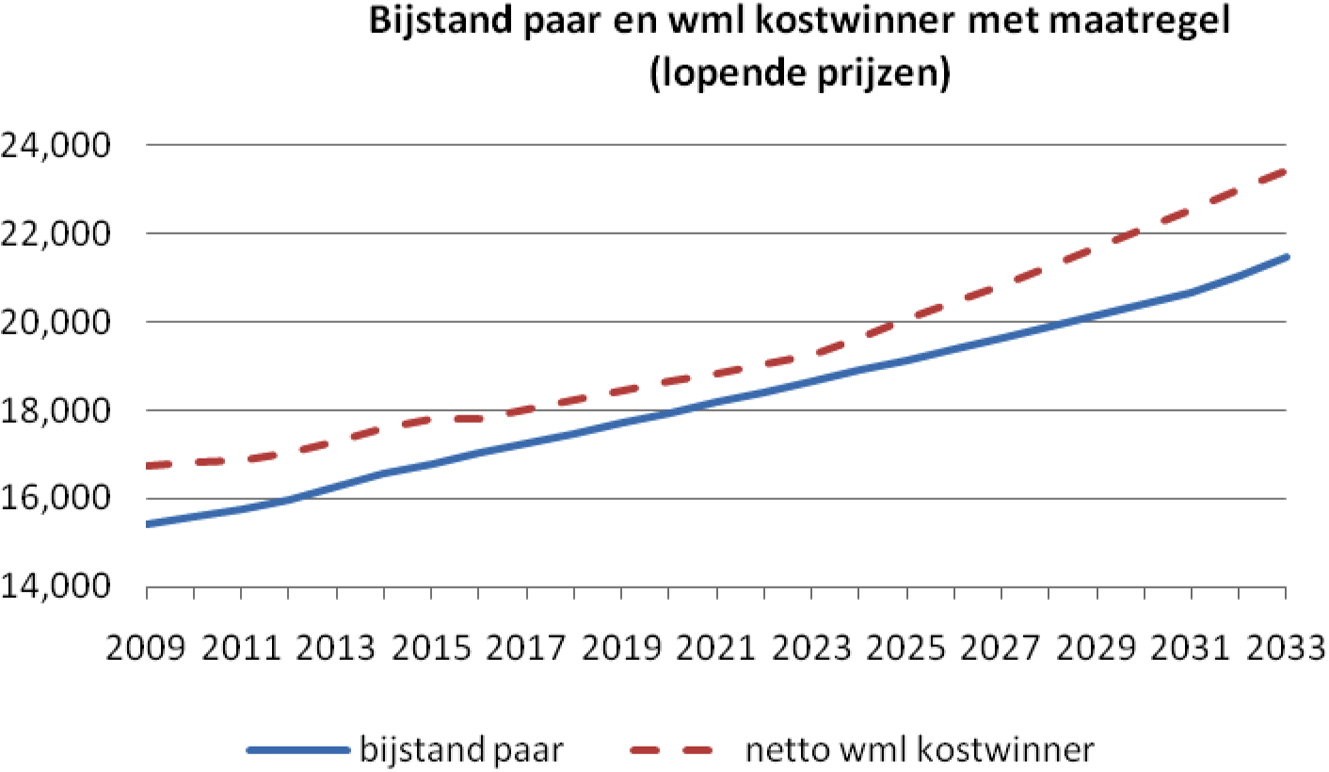

Met het wetsvoorstel wordt de dubbele algemene heffingskorting in het referentieminimumloon geleidelijk afgebouwd naar één heffingskorting. Net zoals nu voor werkende kostwinners wordt daarmee voor uitkeringsgerechtigden een enkele algemene heffingskorting uiteindelijk de norm. Deze maatregel zorgt ervoor dat uitkeringen op het sociaal minimum in de pas blijven lopen met het wettelijk minimumloon van werkende kostwinners en draagt bij aan het principe dat werken moet lonen en aan de bestrijding van de armoedeval (zie figuur 2).

Figuur 2

De regering heeft gekozen voor een geleidelijke afbouw over een relatief lange periode, zodat de jaarlijkse inkomenseffecten worden beperkt. Deze afbouwperiode start drie jaar later dan de afbouw in de fiscaliteit en is gespreid over 20 jaar, in plaats van de afbouwperiode van 15 jaar in de fiscaliteit.

In de fiscaliteit is de afbouw vormgegeven door middel van jaarlijkse stappen. De regering kiest in dit wetsvoorstel voor een afbouw in halfjaarlijkse stappen. Deze wijze van afbouw sluit aan bij de halfjaarlijkse indexering van de uitkeringen. Gedurende een periode van 20 jaar wordt de dubbele heffingskorting in het referentieminimumloon halfjaarlijks, per januari en juli van elk jaar, met 2,5 procentpunt verminderd. Op deze manier wordt er in 40 gelijke stappen afgebouwd. Daarnaast zijn de uitkeringen gekoppeld aan de contractlonen. Hierdoor is de verwachting dat de uitkeringshoogte zal blijven stijgen. Voor de komende jaren is de hoogte van de indexering nog niet bekend, omdat deze halfjaarlijks wordt vastgesteld op basis van de ontwikkeling van de contractlonen. Op basis van cijfers uit het verleden mag verwacht worden dat deze het nominale effect van de afbouw van de dubbele heffingskorting meer dan compenseert. De uitkeringsgerechtigden krijgen in dat geval dus minder meer. In de figuren 1 en 2 is rekening gehouden met een indexering van 2%.

De regering ziet geen goed alternatief voor deze maatregel. De afbouw van de overdraagbaarheid van de algemene heffingskorting in de fiscaliteit zou ook kunnen worden gecompenseerd door een jaarlijkse verhoging van de arbeidskorting. Dit is echter wel een heel duur alternatief. Dit betekent ieder jaar € 800 miljoen aan extra belastingderving, ofwel in 2015 al meer dan drie miljard euro. Een dergelijke maatregel is onverantwoord in deze tijd, waarin we juist de overheidsfinanciën weer op orde moeten krijgen. Bovendien zou bij een verhoging van de arbeidskorting, in de uitkeringen ten onrechte nog steeds met twee keer de heffingskorting rekening worden gehouden, terwijl werkende kostwinners slechts een heffingskorting ontvangen. Voor alleenstaanden en alleenstaande ouders zit in de uitkering omgerekend 1,4 keer, respectievelijk 1,8 keer de heffingskorting, terwijl werkende alleenstaanden een keer de heffingskorting krijgen. De regering wil mensen in de uitkering niet ruimhartiger behandelen dan werkenden en kiest voor een oplossing waarbij ook in de uitkeringen een keer de heffingskorting het uitgangspunt is.

De systematiek waarbij de uitkeringshoogte is gekoppeld aan het referentieminimumloon betekent ook dat de verhouding van de uitkeringshoogtes tussen de verschillende groepen een vast gegeven is. Zo krijgt een alleenstaande 70% van de uitkering van een paar en is ook de zak- en kleedgelduitkering in de bijstand een vaste verhouding van de bijstand. De wezenuitkering is een vastgelegd percentage van de nabestaandenuitkering. Het aanpassen van het referentieminimumloon heeft daarmee gevolgen voor al deze uitkeringen.

De afbouw van de dubbele algemene heffingskorting in het referentieminimumloon zal doorwerken in de uitkeringshoogte van de volgende regelingen:

1. Wet werk en bijstand (WWB);

2. Wet investeren in jongeren (WIJ);

3. Wet inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte werkloze werknemers (IOAW)2;

4. Wet inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte gewezen zelfstandigen (IOAZ);

5. Toeslagenwet (TW);

6. Wet werk en inkomen kunstenaars (WWIK)3;

7. Algemene nabestaandenwet (Anw);

8. Aanvullende inkomensvoorziening ouderen (Aio)4.

De meeste personen die met de maatregel te maken krijgen, ontvangen een uitkering op grond van de WWB, IOAW, IOAZ of WIJ. Behalve voor deze regelingen heeft de maatregel ook gevolgen voor de Anw. De regering beseft dat de Anw een volksverzekering is en in die zin een ander karakter heeft dan de WWB, IOAW, IOAZ en WIJ, die een voorziening zijn. Maar ook voor nabestaanden geldt dat het gaat om personen die onderdeel uitmaken van de beroepsbevolking. Hoewel zij geen arbeidsverplichting hebben, geldt ook voor hen dat de keuze om te gaan werken aantrekkelijk moet zijn. Voorkomen moet worden dat mensen gevangen raken in de uitkering. Bovendien is het van belang om aan te blijven sluiten bij het beoogde doel: een uitkering op het sociaal minimum bieden.

Op grond van de TW kunnen personen van 18 jaar of ouder met recht op een loondervingsuitkering of een uitkering op grond van de Wet werk en arbeidsondersteuning jonggehandicapten. (Wajong) een toeslag ontvangen. Hiermee wordt hun (gezins)inkomen aangevuld tot het relevante sociaal minimum, in die gevallen waar de loondervingsuitkering of de Wajong hierin niet al voorziet. De toeslag is in die zin een minimumuitkering. Derhalve werkt aanpassing van het referentieminimumloon voor minimumuitkeringen door in de TW. Omdat het vaak om een beperkte toeslag gaat, is het effect voor een groot deel van deze personen ook beperkter. Omdat voor paren de hoogte van de toeslag is gebaseerd op het brutominimumloon, in plaats van het netto referentieminimumloon, heeft de maatregel voor hen geen effect.

De Aio voorziet in een inkomensaanvulling voor personen met een onvolledige AOW-uitkering en onvoldoende aanvullende inkomsten. Het is een bijstandsvoorziening die een inkomen op het sociaal minimum biedt en dus ook gebaseerd is op het referentieminimumloon. Het afbouwen van de heffingskorting heeft ook gevolgen voor de Aio, omdat het een bijstandsvoorziening is. Daarbij dient opgemerkt te worden dat deze bijstandsvoorziening voor personen van 65 jaar en ouder een substantieel hogere uitkering biedt dan de bijstand voor personen jonger dan 65 jaar. Dit is terug te voeren op het feit dat in de vaststelling van de uitkeringshoogte thans rekening wordt gehouden met de ouderenkortingen in de fiscaliteit. Dit wetsvoorstel bepaalt dat vanaf 2012 de Aio op dezelfde wijze wordt geïndexeerd als de bijstand voor personen jonger dan 65 jaar. Hiermee wordt de afbouw van de dubbele heffingskorting ook verwerkt in de Aio. De Aio zal net als nu op een hoger niveau blijven dan de bijstand voor personen jonger dan 65 jaar. Omdat bij deze groep niet verwacht wordt dat zij nog gaan werken, en zij geen gebruik kunnen maken van de langdurigheidstoeslag, vindt de regering het redelijk een wat hogere uitkering voor deze groep in stand te laten.

Uitzondering AOW

De regering kiest ervoor de AOW uit te zonderen van de maatregel van de afbouw van de dubbele heffingskorting. De AOW is geen bijstandsvoorziening, waarvan de kern is dat het een inkomen op het sociaal minimum biedt. De AOW is een volksverzekering die een inkomensvoorziening biedt voor personen die de pensioengerechtigde leeftijd hebben bereikt en die hoger mag liggen dan het sociaal minimum. Bovendien speelt voor personen met een AOW-uitkering de belemmering tot het aanvaarden van werk geen relevante rol.

Aantallen

Circa 313 000 personen jonger dan 65 jaar doen een beroep op de bijstandsregelingen. Hiervan zitten ongeveer 269 000 mensen in de WWB, 34 000 in de WIJ, 8000 in de IOAW en 1000 in de IOAZ. Daarnaast doen circa 38 000 personen van 65 jaar of ouder een beroep op de bijstandsvoorziening voor ouderen (Aio). Ook zitten er circa 85 000 mensen in de Anw.

alleenstaande | alleenstaande ouder | (echt)paar | Totaal | |

|---|---|---|---|---|

WWB | 164 0001 | 67 000 | 38 000 | 269 000 |

Aio | 25 000 | 0 | 13 000 | 38 000 |

WIJ | 22 000 | 11 000 | 1 000 | 34 000 |

IOAW | 4 000 | 0 | 4 000 | 8 000 |

IOAZ | 1 000 | 0 | 1 000 | 1 0002 |

De maatregel heeft gevolgen voor de circa 85 000 Anw-uitkeringen7. De maatregel heeft door de doorwerking op de TW gevolgen voor circa 10% van de mensen in de werknemersverzekeringen en de Wajong. In totaal op circa 120 000 mensen in 2010. De grootste groepen hierin zijn de mensen in de Wajong (circa 80 000 mensen), de WAO/WIA (circa 25 000) en de WW (circa 10 000).

Het inkomenseffect van sec de maatregel tot afbouw van de dubbele heffingskorting in het referentieminimumloon bedraagt voor de WWB, IOAW, IOAZ, en de nabestaandenuitkering8 uit de Anw over twintig jaar jaarlijks –½% tot –¾%9. In netto-bedragen gaat het om € 100 voor paren, € 90 voor alleenstaande ouders en € 70 voor alleenstaanden. Voor de WIJ is het effect gelijk aan de WWB voor personen vanaf 21 jaar. Het procentuele inkomenseffect is identiek voor personen met een zak- en kleedgelduitkering en personen jonger dan 21 jaar met een WIJ- uitkering. Omdat deze uitkeringen echter op een lager niveau liggen dan het niveau van de overige bijstandsuitkeringen is het nominale inkomenseffect lager.

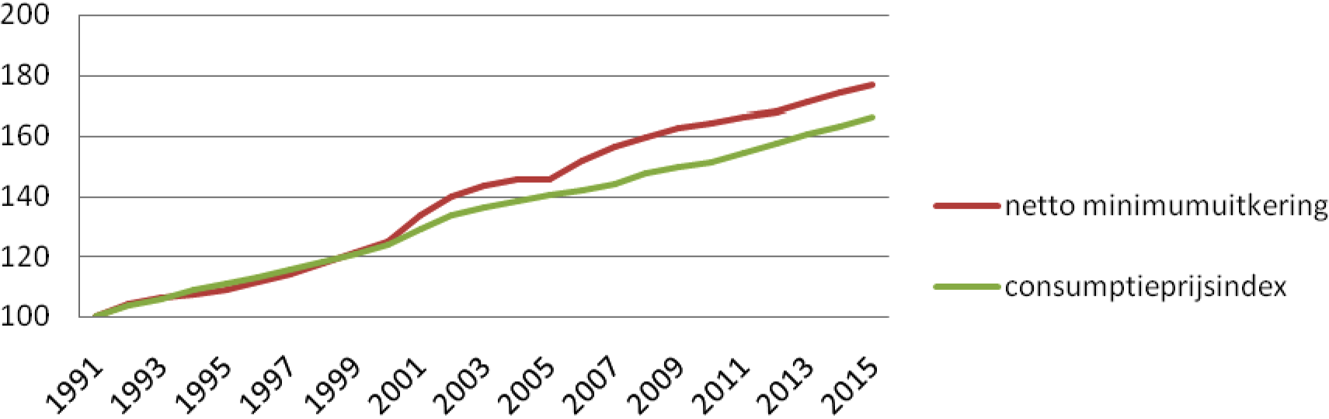

Dit effect op de uitkeringshoogte staat echter niet op zichzelf. Door de koppeling van de uitkeringen met de lonen blijft de nominale uitkeringshoogte naar verwachting stijgen. Daarbij is van belang dat de gemiddelde contractloonstijging normaliter hoger ligt dan de prijsontwikkeling. Naar verwachting is dit de komende decennia ook het geval, zodat indexering met de contractloonontwikkeling deels het effect van de maatregel ondervangt. In de periode 1991–2011 steeg de netto minimumuitkering met 66%. Dit is meer dan de prijsontwikkeling (54%), ondanks ontkoppeling in 1992 t/m 1995 en 2004 en 2005. Per saldo is hierdoor de uitkering 8% in reële termen gestegen in de periode 1991–2011 (zie figuur 3).

Figuur 3: Ontwikkeling nominale uitkering (uitkering in euro’s; index: 1991 = 100)

Het jaarlijkse inkomenseffect is voor personen met een toeslag uit de TW identiek aan dat bij bijstandsgerechtigden. Omdat hun toeslag in veel gevallen relatief beperkt is, zullen zij vaak niet gedurende de hele periode met inkomenseffecten te maken hebben. Immers, vanaf het moment dat de toeslag volledig is afgebouwd, zijn er geen verdere inkomenseffecten. De structurele inkomenseffecten voor personen met een toeslag op grond van de TW zijn hiermee in veel gevallen beperkter dan die voor bijstandsgerechtigden.

Een deel van de mensen met een Wia- of Wajong-uitkering en een toeslag is volledig en duurzaam arbeidsongeschikt. De maatregel werkt ook door op de hoogte van hun toeslag, omdat deze is gekoppeld aan het minimum. De hoogte van het uiteindelijke netto inkomen voor deze groep is overigens hoger dan het netto sociaal minimum. Circa € 1400 per jaar euro hoger voor volledig en duurzaam arbeidsongeschikte Wajongers en circa € 700 euro per jaar hoger voor volledig en duurzaam arbeidsongeschikte Wia uitkeringsgerechtigden. Dit komt door de jonggehandicaptenkorting, de tegemoetkoming voor arbeidsongeschikten op grond van de Wet tegemoetkoming chronisch zieken en gehandicapten en de langdurigheidstoeslag. Overigens zal juist bij deze groep vaak sprake zijn van een beperkte aanvulling van circa € 200 op de Wajong-uitkering. Zij ondervinden in dat geval alleen in 2012 en 2013 gevolg van de maatregel en het structurele effect blijft dan ook beperkt tot € 200.

Er is met betrekking tot de Toeslagenwet samenloop met een andere maatregel uit het regeerakkoord, namelijk het verlagen van de Wajong-uitkering voor gedeeltelijk (dan wel niet duurzaam) arbeidsongeschikten van 75% naar 70% in 2014. Door dit beleidsvoornemen hebben Wajongers met de 70% uitkering langer of opnieuw recht op een toeslag op grond van de Toeslagenwet. Dit zorgt ervoor dat het inkomenseffect van het verlagen van de Wajong-uitkering wordt uitgesmeerd over een langere periode.

De inkomenseffecten van deze maatregel in de Aio lopen in 2012 samen met het inkomenseffect van het niet langer uitzonderen van de MKOB van de middelentoets Aio en worden daarom beschreven in hoofdstuk 3.

Het doel van de WWB is werk boven uitkering te stellen. Het is daarbij van belang dat werken zoveel mogelijk loont. Ook mensen in de bijstand ervaren dat zo. Uit onderzoek van de Inspectie Werk en Inkomen (IWI) blijkt dat van de mensen in de bijstand 60 à 65 procent aangeeft niet te willen werken als het geen inkomensverbetering oplevert.

De reeds gestarte afbouw van de overdraagbaarheid van de algemene heffingskorting in de fiscaliteit voor werkenden heeft tot gevolg dat de armoedeval voor paren in de bijstand fors toeneemt; de financiële stimulans om te gaan werken neemt af. Op dit moment heeft een alleenverdiener (kostwinner) met kinderen die gaat werken tegen het wettelijk minimumloon (WML), nog een beperkte inkomensverbetering (+2%). Na afbouw van de dubbele heffingskorting in de fiscaliteit, in 2023, is er echter sprake van een inkomensachteruitgang (–3%). Als ook de dubbele heffingskorting in de bijstand wordt afgebouwd, wordt een dergelijke inkomensachteruitgang voorkomen, en resulteert een lichte inkomensverbetering van 2% (zie tabel 2). De armoedeval van de alleenstaande en alleenstaande ouder vermindert door de afbouw van de dubbele heffingskorting in het sociaal minimum met respectievelijk twaalf procentpunt en zeven procentpunt. Ook voor hen is een gunstig effect van de maatregel dat werken relatief aantrekkelijker wordt. Voor alleenstaande ouders is dit een belangrijke verbetering gegeven het feit dat zij er thans al op achteruitgaan als ze gaan werken. Daarnaast is van belang dat de maatregel ook bij alleenstaanden doorwerkt, om de verhouding tussen de uitkeringshoogte van een alleenstaande ten opzichte van een paar (70/100) te behouden en zo de consistentie van het bijstandstelsel niet te doorbreken.

Door het verbeteren van de armoedeval zal het bijstandsvolume met 15 000 huishoudens dalen.

2011 | Na afbouw dubbele heffingskorting in fiscaliteit | Na afbouw dubbele heffingskorting in fiscaliteit + bijstand | |

|---|---|---|---|

alleenverdiener / paar met kinderen | 2% | – 3% | 2% |

alleenstaande | 14% | 14% | 26% |

alleenstaande ouder (bij 4 dagen werk) | – 5% | – 5% | 2% |

In de tabel is het structurele effect van de afbouw van de heffingskorting in de fiscaliteit en het structurele effect van de afbouw van de heffingskorting in het referentieminimumloon toegepast op het jaar 2011. Hierbij is geabstraheerd van andere effecten op de armoedeval die gedurende het afbouwtraject aan de orde kunnen zijn.

Zoals gebruikelijk in de armoedevalberekeningen is in de berekeningen verondersteld dat de betrokken huishoudens gebruikmaken van de voor hen geldende regelingen (waaronder huurtoeslag, zorgtoeslag en kwijtschelding van heffingen). Tevens is verondersteld dat de in de berekening betrokken huishoudens bijzondere kosten hebben waardoor ze – zover dat door hun inkomenssituatie wordt gerechtvaardigd – beroep kunnen doen op bijzondere bijstand. Bij afbouw van de dubbele heffingskorting in de bijstand, krijgen hierbij werkenden minder recht op bijzondere bijstand. Dit dempt voor een deel de verbetering van de armoedeval. Bij huishoudens die geen gebruik maken van bijzondere bijstand is de verbetering van de armoedeval door de afbouw van de dubbele heffingskorting in de bijstand nog circa 2 procentpunt groter dan de in tabel 2 vermelde percentages.

De Aio is een bijstandsvoorziening voor personen met een onvolledige AOW-uitkering en onvoldoende aanvullende inkomsten. Op dit moment maken circa 38 000 huishoudens van deze voorziening gebruik. Bij een volledige AOW-opbouw hoeven mensen geen beroep te doen op de bijstand. Bij een onvolledige AOW-opbouw is in veel gevallen een beroep op bijstand ook niet nodig wanneer men aanvullende inkomsten heeft, bijvoorbeeld uit aanvullend pensioen. De bijstand is het laatste vangnet in Nederland. Het is geen sociale verzekering met opbouw van rechten, maar een voorziening met een complementair karakter. De Aio is relatief hoog. Het normbedrag is thans substantieel hoger dan de bijstandsnorm voor personen jonger dan 65 jaar. De MKOB is op dit moment uitgezonderd van de middelentoets van de Aio. Hierdoor ontvangen mensen deze tegemoetkoming bovenop de Aio. Dit doet onvoldoende recht aan de functie van de Aio als bijstandsvoorziening die een laatste vangnet op het sociaal minimum biedt.

Het complementaire karakter van de bijstand brengt met zich mee dat in de WWB een ruime definitie van het begrip middelen wordt gehanteerd. In dit licht acht de regering het noodzakelijk het complementaire karakter van de WWB aan te scherpen. Daarom is in dit wetsvoorstel bepaald dat de MKOB niet langer wordt uitgezonderd van de middelentoets in de bijstand. Dit sluit aan bij jurisprudentie waaruit blijkt dat vergoedingen of tegemoetkomingen die worden ontvangen met het specifieke doel om te voorzien in kosten die niet tot de algemene noodzakelijke bestaanskosten behoren, worden uitgezonderd van de middelentoets. Bij de MKOB gaat het echter om een algemene financiële tegemoetkoming ter compensatie van het wegvallen van fiscale voordelen voor alle binnenlands belastingplichtige ouderen. Daarom past de MKOB naar zijn aard in de middelentoets van de bijstand.

Voor personen met Aio-uitkering is er in 2012 een eenmalig effect van het opheffen van de uitzondering van de MKOB op de middelentoets voor bijstandsgerechtigden. Daarnaast werkt vanaf 2012 de afbouw van de dubbele heffingskorting in het referentieminimumloon door in de bijstandsnormen voor personen van 65 jaar of ouder. Het totale effect van deze twee maatregelen is in 2012 voor alleenstaanden een achteruitgang van het netto inkomen van circa € 440; voor paren gaat het om circa € 840. Hierdoor daalt het besteedbaar inkomen in 2012 met 3¾% voor alleenstaanden en 5% voor paren. Vanaf 2013 is het effect op het besteedbaar inkomen net als bij de andere groepen –½% tot –¾%9. Het huidige substantiële verschil in hoogte tussen bijstandsnormen voor personen tot 65 jaar en voor personen van 65 jaar of ouder blijft in stand. Het verschil voor een alleenstaande bedraagt thans ruim € 1000 netto per jaar.

Met dit wetsvoorstel wordt ook de Wet op de huurtoeslag technisch gewijzigd om te voorkomen dat de afbouw van de dubbele heffingskorting in het referentieminimumloon gevolgen heeft voor het recht op en de hoogte van de huurtoeslag.

De huurtoeslag is namelijk zodanig vormgegeven dat huishoudens met een inkomen op of onder het sociaal minimum de laagste eigen bijdrage zijn verschuldigd. Vanaf het sociaal minimum loopt de eigen bijdrage op. Jaarlijks worden de minimuminkomensijkpunten – de inkomensbedragen vanaf welke de eigen bijdrage oploopt – vastgesteld op basis van het door de Minister van Sociale Zaken en Werkgelegenheid vast te stellen sociaal minimum. De in dit wetsvoorstel opgenomen wijzigingen, die leiden tot een lager belastbaar inkomen op het sociaal minimumniveau, zouden zonder aanpassing van de huurtoeslag leiden tot een daling van de minimuminkomensijkpunten voor huishoudens jonger dan 65 jaar. Deze daling zou tot gevolg hebben dat de eigen bijdrage in de huurtoeslag gaat oplopen vanaf een lager inkomensniveau dan nu het geval is. Dat zou weer leiden tot een hogere eigen bijdrage voor alle huishoudens in het inkomensafhankelijke deel van de huurtoeslag. De daling zou vooral de inkomens boven het sociaal minimum treffen. Indien ervoor gekozen zou zijn om de huurtoeslag niet aan te passen, zou de armoedeval voor deze groep verslechteren. Deze groep bestaat vooral uit werkenden.

Daarnaast wordt van de mogelijkheid gebruik gemaakt om de huurtoeslag verder te vereenvoudigen door de eigen bijdrage vanaf het minimuminkomensijkpunt vloeiend te laten oplopen, zonder de drempel van de inkomensmarge. Vanwege de tot nu toe toegepaste marge blijft op dit moment tot een inkomen van € 200 à € 300 boven het minimuminkomensijkpunt de eigen bijdrage nog gelijk, waarna met een sprong de eigen bijdrage alsnog op het niveau van de inkomensafhankelijke eigen bijdrage terecht komt. De onderhavige wijzigingen leiden er echter op zichzelf al toe dat de minimuminkomens (het sociaal minimum) per definitie lager zijn dan de minimuminkomensijkpunten in de huurtoeslag. De overweging achter de introductie van de marge komt hiermee te vervallen.

De afbouw van de dubbele heffingskorting in het referentieminimumloon werkt op twee manieren door in de hoogte van de eigen bijdrage voor de Algemene Wet Bijzondere Ziektekosten /Wet maatschappelijke ondersteuning (AWBZ/WMO). In de eerste plaats is er een effect op de hoogte van de eigen bijdrage AWBZ. In de tweede plaats zien bijstandsgerechtigden, die gebruik maken van de AWBZ, hun inkomen minder hard stijgen, waardoor automatisch de hoogte van de eigen bijdrage wordt aangepast.

De verlaging van het referentieminimumloon leidt tot een wijziging van het zak- en kleedgeld en zou hiermee – zonder aanpassing van regelgeving – een beperkte verhoging van de eigen bijdrage voor intramuralen impliceren. Voor 65-plussers die intramuraal verblijven wordt deze wijziging ongedaan gemaakt door een aanpassing in de eigen bijdrage systematiek. Hiermee wordt aangesloten bij de geest van het regeerakkoord dat ook een uitzondering maakt voor AOW-ers.

Voor 65-minners wordt de minimuminkomensgrens voor de eigen bijdrage van de extramuralen door de wijziging van het referentieminimumloon verlaagd. Deze lagere inkomensgrens zorgt er bij een deel van de populatie voor dat het inkomen eerder boven de minimuminkomensgrens uitkomt en zij over een groter deel van hun inkomen eigen bijdrage gaan betalen. De extramurale eigen bijdrage wordt dus hoger. Voorgesteld wordt om dit effect terug te draaien door de minimuminkomensgrens stapsgewijs te verhogen over een periode van twintig jaar.

Het uitvoeringspanel en de VNG hebben gevraagd om aandacht te besteden aan mogelijke doorwerking op schuldhulpverlening en bijzondere bijstand. De maatregel zal naar verwachting geen doorwerking hebben op de verstrekking van bijzondere bijstand of schuldhulpverlening. De bijzondere bijstand is beleidsmatig en financieel gedecentraliseerd aan gemeenten. Op grond van de WWB kan voor uit bijzondere omstandigheden voortvloeiende kosten van het bestaan individuele bijzondere bijstand worden verleend. Het onderhavige wetsvoorstel doet geen afbreuk aan de beleidsvrijheid van gemeenten om te bepalen of er sprake is van bijzondere omstandigheden en of er recht bestaat op individuele bijzondere bijstand. Gemeenten houden de bevoegdheid om binnen de wettelijk kaders van de WWB een eigen gemeentelijk inkomensondersteuningsbeleid vast te stellen en de beschikbare middelen daarbij naar eigen inzicht op een zo effectief mogelijke manier in te zetten. Derhalve meent de regering dat de gemeenten de mogelijkheid hebben om te voorkomen dat er extra druk op de bijzondere bijstand en schuldhulpverlening ontstaat. De maatregel leidt bovendien tot een meer activerend stelsel waardoor meer mensen aan de slag gaan en het beroep op de bijstand afneemt met 15 000 mensen. Hierdoor wordt naar verwachting het beroep op de bijzondere bijstand kleiner.

De geleidelijke afbouw over 20 jaar zorgt ervoor dat mensen ruim de tijd hebben om zich aan te passen aan de nieuwe situatie. Hierbij geldt het primaat van de eigen verantwoordelijkheid om in eerste aanleg in het eigen bestaansonderhoud te voorzien. Daarnaast geldt de eigen verantwoordelijkheid om rond te komen met de verstrekte voorziening voor de noodzakelijke bestaanskosten.

Afbouw heffingskorting in het referentieminimumloon

De afbouw van de dubbele heffingskorting in het referentieminimumloon heeft als direct effect dat de uitkeringslasten van de bijstandsregelingen, de Anw en de TW lager worden in verband met de aanpassing van de uitkeringshoogte. Daarnaast zijn er gedragseffecten door een vermindering van de armoedeval, waardoor mensen sneller uit de uitkering stromen.

De budgettaire opbrengst is € 226 mln. in 2015 en meer dan 1 miljard structureel. Het aantal bijstandsgerechtigden neemt op termijn met ongeveer 15 000 uitkeringsjaren af. Dit aantal resulteert uit de vermenigvuldiging van de uitkeringselasticiteit van bijstandsgerechtigden (0,35), zoals gehanteerd door het CPB, met de uitkeringsverlaging (13%) en het aantal bijstandsgerechtigden (320 000). Dit is conform de gebruikelijke systematiek van het ramen van volume-effecten. Van de besparing is circa 85% het gevolg van de aanpassing van de uitkeringshoogte en 15% het gevolg van een lager uitkeringsvolume omdat werken meer gaat lonen.

De financiële effecten zijn als volgt:

in € x mln. | 2011 | 2012 | 2013 | 2014 | 2015 | Structureel |

|---|---|---|---|---|---|---|

Gebundelde uitkering inkomensvoorzieningen | 0 | – 39 | – 81 | – 125 | – 169 | – 829 |

Bijstand 65+ (Aio) | 0 | – 2 | – 5 | – 7 | – 10 | – 48 |

Anw | 0 | – 5 | – 10 | – 14 | – 17 | – 86 |

TW | 0 | – 11 | – 21 | – 26 | – 31 | – 100 |

Totaal | 0 | – 56 | – 117 | – 171 | – 226 | – 1 063 |

De financiële gevolgen van deze maatregel maken deel uit van het financieel kader bij het regeerakkoord.

Afschaffen uitzondering MKOB van de middelentoets in de bijstand

Omdat de MKOB niet langer is uitgezonderd van de middelentoets in de bijstand, worden de uitkeringslasten van de bijstand 65+ € 21 mln. lager. De financiële effecten zijn als volgt:

in € x mln. | 2011 | 2012 | 2013 | 2014 | 2015 | Structureel |

|---|---|---|---|---|---|---|

Bijstand 65+ (Aio) | 0 | – 21 | – 21 | – 21 | – 21 | – 21 |

De financiële gevolgen van deze maatregel maken deel uit van het financieel kader bij het regeerakkoord.

Uitvoering

De maatregel van de afbouw van de dubbele heffingskorting betreft een aanpassing van de bedragen van de uitkering. Uitvoeringstechnisch is dit een eenvoudig uit te voeren maatregel. Ook voor het niet langer uitzonderen van de MKOB van de middelentoets geldt dat het een relatief eenvoudig uitvoerbare maatregel betreft. De uitvoerder Sociale verzekeringsbank (SVB) past al een middelentoets toe. Het enige verschil is dat met deze wet daarbij ook rekening dient te worden gehouden met de MKOB, een regeling die ook door de SVB wordt uitgevoerd.

in € x mln. | 2012 | 2013 | 2014 | 2015 | Structureel |

|---|---|---|---|---|---|

Afbouw dubbele heffingskorting | – 0,5 | – 1,5 | – 2,5 | – 3,5 | – 21 |

De gevolgen van de in dit wetsvoorstel genoemde uitvoeringskosten van de bijstand worden bezien in een breder verband, namelijk samen met andere uit het regeerakkoord voortvloeiende maatregelen op het terrein van SZW.

De uitvoeringskosten voor het Uitvoeringsinstituut werknemersverzekeringen (UWV) overschrijden het drempelbedrag van 1 miljoen niet en worden derhalve gedekt uit de reguliere begroting van het UWV.

Administratieve lasten

Het wetsvoorstel leidt tot enige vermindering van de administratieve lasten voor burgers, omdat minder mensen een beroep hoeven te doen op de bijstandsregelingen en de TW. Jaarlijks zullen er circa 20 000 aanvragen TW minder nodig zijn. Het wetsvoorstel heeft geen gevolgen voor de administratieve lasten van bedrijven.

Uitvoeringspanel gemeenten

De aanpassing van de uitkeringsnormen als gevolg van wetsvoorstel wordt door het uitvoeringspanel beoordeeld als technisch goed uitvoerbaar. Op verzoek van het uitvoeringspanel en de VNG is de memorie van toelichting van het wetsvoorstel op onderdelen aangescherpt, onder andere door een passage toe te voegen over de mogelijke gevolgen voor het beroep op bijzondere bijstand en schuldhulpverlening.

UWV

UWV heeft aangegeven dat het wetsvoorstel voor hem alleen gevolgen heeft voor de uitvoering van de TW. Het wetsvoorstel is volgens het UWV uitvoerbaar met ingang van 1 januari 2012. UWV verwacht geen gevolgen voor de handhaafbaarheid van de Toeslagenwet. Het UWV wijst op de samenhang met de maatregel uit het regeerakkoord die de Wajong-uitkering voor gedeeltelijk (en niet-duurzaam) arbeidsgeschikten per 2014 op 70% stelt. De memorie van toelichting is hier op aangepast.

SVB

De SVB heeft aangegeven dat het wetsvoorstel in- en uitvoerbaar is met ingang van 1 januari 2012. De SVB ziet geen bijzondere handhavingsrisico’s. De SVB heeft aandacht gevraagd voor de onderbouwing van de maatregelen. De memorie van toelichting is hierop aangepast. Tevens heeft de SVB heeft een opmerking gemaakt over het Europees Verdrag ter bescherming van de rechten van de mens en de fundamentele vrijheden in relatie tot de keuze om de MKOB in een keer onder te brengen in de middelentoets. Artikel 1 van Protocol nr. 1 bij het Europees Verdrag ter bescherming van de rechten van de mens en de fundamentele vrijheden schrijft voor dat iedere natuurlijke of rechtspersoon recht heeft op het ongestoorde genot van zijn eigendom. Het eigendomsrecht is echter niet absoluut. De overheid heeft het recht om wetten toe te passen, die noodzakelijk zijn in het algemeen belang.

Het Europese Hof voor de Rechten van de Mens heeft bepaald dat ook uit de wet voortvloeiende uitkeringsrechten onder het begrip eigendom in de zin van dit artikel vallen. Uit de jurisprudentie die ziet op uitkeringen die lopen op het moment van een wetsaanpassing blijkt dat de overheid een ruime beoordelingsvrijheid heeft bij het bepalen of een maatregel in het algemeen belang is. Wel moet het algemeen belang goed worden afgewogen tegen de benodigde bescherming van individuele rechten. Er moet sprake zijn van evenredigheid tussen de getroffen maatregel en het nagestreefde doel. Indien sprake is van een depriverende maatregel in het algemeen belang zal bezien moeten worden of enige vorm van compensatie voor de betrokkenen geboden is.

De regering is van mening dat met het onderhavige wetsvoorstel een gerechtvaardigde ingreep wordt gedaan op de uitkeringsrechten. De regering kiest er bij de MKOB voor om deze niet langer uit te zonderen van de middelentoets van de Aio. Betrokkenen blijven nog steeds de MKOB ontvangen. De hoogte van de Aio norm wijzigt niet. Wel zal door het niet uitzonderen van de MKOB van de middelentoets een lagere Aio-uitkering nodig zijn om het inkomen aan te vullen tot het sociaal minimum (zie paragraaf 3.2). Deze wijziging is niet van dien aard dat bestaande gevallen per de datum van inwerkingtreding van de wet een overgangstermijn zou moeten worden gegeven. Wel zullen de Aio-gerechtigden vroegtijdig op de hoogte worden gesteld van de maatregel, zodat zij zich daarop kunnen instellen.

VNG

De Vereniging van Nederlandse Gemeenten (VNG) onderschrijft het uitgangspunt dat werken moet lonen, maar stelt vragen bij de verwachte daling van het volume met 15 000 bijstandsgerechtigden. De VNG wil niet dat gemeenten hiervan het financiële risico moeten dragen, indien zich dit effect niet voordoet.

De regering heeft de in het wetsvoorstel opgenomen verwachte daling van het volume gebaseerd op expertise over prijselasticiteiten en cijfers van het CPB. Dit is conform de gebruikelijke systematiek verwerkt in de budgetraming. Met betrekking tot het gesignaleerde risico voor gemeenten is van belang dat dit een breder punt is dan dit wetsvoorstel. Bij de WWB is gekozen voor budgettering en een financiële prikkel, omdat de bijstandsuitgaven mede afhankelijk zijn van gemeentelijk beleid. In zijn algemeenheid is een risico inherent aan een budgetteringssystematiek zoals in de financiering van de WWB. Hierover zijn in het bestuursakkoord 2008–2011 afspraken gemaakt die voor gemeenten tot meer risico hebben geleid dan in de periode daarvoor. Op dit moment zijn Rijk en gemeenten in gesprek over de financieringssystematiek vanaf 2012. Het risico voor gemeenten is afhankelijk van de afspraken die in dat kader gemaakt worden.

De VNG verwacht dat het beroep op gemeentelijke voorzieningen als bijzondere bijstand en schuldhulpverlening zal toenemen als gevolg van deze maatregel. De VNG vindt dat deze gevolgen in beeld moeten worden gebracht en dat het Rijk moet aangeven hoe gemeenten deze gevolgen financieel moeten opvangen. De memorie van toelichting is hierop aangepast.

Inspectie Werk en Inkomen

De Inspectie Werk en Inkomen (IWI) heeft het wetsvoorstel beoordeeld op de mogelijkheden van het houden van toezicht op de rechtmatigheid en doelmatigheid. Het wetsvoorstel heeft IWI geen aanleiding gegeven tot het maken van opmerkingen met betrekking tot de toezichtbaarheid.

Adviescollege toetsing administratieve lasten

Het Adviescollege toetsing administratieve lasten (Actal) kan instemmen met het wetsvoorstel. De vermindering van de administratieve lasten voor burgers is bij hen voldoende in beeld gebracht. Actal heeft aangegeven dat zij geen advies zal uitbrengen, omdat het wetsvoorstel niet onder de criteria voor een Actal-advies valt.

Hoofdstuk 1. Ministerie van Sociale Zaken en Werkgelegenheid

Artikel I Wijziging van de Wet werk en bijstand, onderdeel B

Artikel II Wijziging van de Wet investeren in jongeren

Artikel III Wijziging van de Algemene nabestaandenwet

Artikel IV Wijziging van de Wet werk en inkomen kunstenaars

In de WWB, WIJ, Anw en WWIK is in de huidige situatie de algemene heffingskorting twee keer van toepassing op het referentieminimumloon. Door het percentage op 197,5 vast te stellen en vervolgens 2 keer per kalenderjaar met 2,5 procentpunt te verlagen wordt bewerkstelligd dat de dubbele algemene heffingskorting in de loop van twintig jaren beperkt wordt tot één keer de algemene heffingskorting. Het percentage wijzigt per 1 januari en 1 juli van het kalenderjaar. De eerste wijziging vindt plaats op 1 juli 2012. Van de herziene percentages doet Onze Minister mededeling in de Staatscourant ten behoeve van de kenbaarheid. Nadat het percentage aldus gedaald is tot 100 zijn de desbetreffende bepalingen overbodig geworden en vervallen deze.

De wijziging van artikel 37 van de WWB heeft betrekking op zowel de bijstandsuitkering voor personen jonger dan 65 jaar als de aanvullende inkomensvoorziening ouderen.

Artikel I Wijziging van de Wet werk en bijstand

Onderdeel A

Met het vervallen van artikel 31, tweede lid, onderdeel v, van de WWB wordt de MKOB niet langer uitgezonderd van de middelentoets.

Onderdeel C

Met het vervallen van artikel 38, derde lid, van de WWB zijn de bijstandsnormen voor personen van 65 jaar of ouder niet langer gekoppeld aan de netto AOW-bedragen. Deze koppeling is niet langer mogelijk, omdat de afbouw van de dubbele heffingskorting in het referentieminimumloon naar eenmaal de heffingskorting niet geldt voor de AOW. De bijstandsnormen voor ouderen worden daarom vanaf de inwerkingtreding van deze wet geïndexeerd met het percentage van de wijziging van het netto minimumloon, zoals gedefinieerd in artikel 37 van de WWB (zie de aanpassing van artikel 38, eerste lid, onderdeel a, van de WWB). De bijstandsnormen voor onder de 65 jaar en voor 65 jaar en ouder worden op grond van deze wijziging met eenzelfde percentage verhoogd. Daarbij zullen de bijstandsnormen voor 65 jaar en ouder net als nu op een hoger niveau blijven dan de normen voor personen jonger dan 65 jaar.

Artikel V Wijziging van de Toeslagenwet

In artikel 9 van de TW is geregeld dat de bedragen, genoemd in de artikelen 2 en 8 van die wet, worden gewijzigd overeenkomstig de wijze en met ingang van de dag waarop de bedragen, genoemd in hoofdstuk 3 van de WWB worden gewijzigd. Met artikel 11, vijfde lid, is beoogd te regelen dat ingeval van een dergelijke wijziging aan de toeslaggerechtigde geen beschikking hoeft te worden gegeven. Daarbij wordt evenwel verwezen naar een wijziging van het (bruto) minimumloon. Dit leidt ertoe dat de komende jaren bij iedere aanpassing van de bedragen, bedoeld in de artikelen 2 en 8 van de TW, een nieuwe beschikking zou moeten worden afgegeven. Die aanpassingen zijn immers niet alleen het gevolg van een (eventuele) wijziging van het minimumloon maar ook van de afbouw van de dubbele algemene heffingskorting in artikel 37, tweede lid, van de WWB. Om dat te voorkomen wordt artikel 11, vijfde lid, van de TW aangepast. Deze aanpassing ziet niet op mensen die het recht op toeslag verliezen, doordat de uitkering het toetsbedrag overstijgt na halfjaarlijkse indexering. Zij ontvangen wel een beschikking.

Hoofdstuk 2. Ministerie van Binnenlandse Zaken en Koninkrijksrelaties

Artikel VI Wijziging van de Wet op de huurtoeslag

Om te voorkomen dat de eigen bijdrage voor alle huishoudens in het inkomensafhankelijke deel van de huurtoeslag wordt verhoogd, wordt in de Wet op de huurtoeslag de wijze van vaststelling van de minimuminkomensijkpunten voor huishoudens jonger dan 65 jaar gewijzigd. De jaarlijkse vaststelling van de minimuminkomensijkpunten wordt vanaf 2012 gebaseerd op een percentage van het (belastbaar) wettelijk minimumloon in plaats van op het sociaal minimum. Deze grondslag wordt ook gebruikt voor bijvoorbeeld de vaststelling van het drempelinkomen in de zorgtoeslag. Door technische aanpassing van enkele andere bedragen in de Wet op de huurtoeslag (artikel 17, eerste lid, onder a en b) wordt bereikt dat de hoogte van de minimuminkomensijkpunten in 2012 aansluit op de hoogte die de minimuminkomensijkpunten zouden hebben gehad zonder deze wijzigingen.

Deze wijziging van de wijze van vaststelling van de minimuminkomensijkpunten maakt het verder mogelijk de eigen bijdrage eenvoudiger vast te stellen. Bij de invoering van de Algemene wet inkomensafhankelijke regelingen in 2005 is namelijk bovenop de minimuminkomensijkpunten een inkomensmarge geïntroduceerd, waardoor ook voor huishoudens met een inkomen net boven het sociaal minimum de laagste eigen bijdrage geldt. Deze marge is geïntroduceerd omdat vanaf 2006 de minimuminkomensijkpunten worden vastgesteld op de verwachte hoogte van het sociaal minimum, dat op het moment van vaststelling van de ijkpunten nog niet definitief is bepaald. Wanneer deze schatting te laag zou blijken te zijn, kunnen huishoudens met een minimuminkomen uitstromen uit de onderste inkomensklasse van de huurtoeslag, waardoor zij niet langer de laagste eigen bijdrage zouden betalen. Door het oprekken van de onderste inkomensklasse is als het ware een buffer gecreëerd om dit effect te voorkomen (Kamerstukken II 2004/05, 29 765, nr. 3, p. 9). De onderhavige wijzigingen leiden er evenwel op zichzelf al toe dat de minimuminkomens (het sociaal minimum) per definitie lager zijn dan de minimuminkomensijkpunten in de huurtoeslag. De overweging achter de introductie van de marge komt hiermee te vervallen.

Hoofdstuk 3. Slotbepalingen

Artikel VII Wijziging van hoofdstuk I bij eerdere inwerkingtreding Wet uniformering loonbegrip

Artikel VIII Wijziging van Wet uniformering loonbegrip bij latere inwerkingtreding van die wet

Artikel IX Wijziging van hoofdstuk II bij eerdere inwerkingtreding van de Wet uniformering loonbegrip

Artikel X Wijziging van de Wet op de huurtoeslag bij latere inwerkingtreding van de Wet uniformering loonbegrip

De wijzigingen zijn van technische aard. In de artikelen I, II, III en IV van het onderhavige voorstel van wet worden de WWB, de WIJ, de Anw en de WWIK gewijzigd. Bij de Tweede Kamer is op dit moment het voorstel van wet tot wijziging van een aantal wetten ter uniformering van het loonbegrip (Wet uniformering loonbegrip) (Kamerstukken 32 131) aanhangig. Aangezien de WWB, de WIJ, de Anw en de WWIK aldus door twee verschillende voorstellen van wet worden gewijzigd, zijn er samenloopbepalingen nodig. Deze noodzaak bestaat ook t.a.v. de wijziging van de Wet op de huurtoeslag, omdat inwerkingtreding van de Wet uniformering loonbegrip ook voor die wijziging gevolgen heeft

Artikel XI Samenloopbepaling wetsvoorstel intrekking WWIK

Dit artikel brengt technische wijzigingen aan in het onderhavige wetsvoorstel voor het geval het wetsvoorstel houdende intrekking van de Wet werk en inkomen kunstenaars (Kamerstukken 32 701) tot wet is verheven en eerder in werking treedt dan deze wet.

Artikel XII Inwerkingtreding

De beoogde inwerkingtredingdatum van dit wetsvoorstel is 1 januari 2012.

De staatssecretaris van Sociale Zaken en Werkgelegenheid,

P. de Krom

Het oorspronkelijke uitgangspunt bij het bepalen van het referentieminimumloon was de kostwinnerssituatie. Daarbij diende rekening te worden gehouden met tweemaal de algemene heffingskorting. Namelijk de heffingskorting van de kostwinner en de heffingskorting van de partner.

De IOAW en IOAZ behoeven geen wijziging, omdat de hoogte van de grondslagen in de IOAW en IOAZ wordt afgeleid van de WWB.

De regering is voornemens de WWIK met ingang van 1 januari 2012 af te schaffen. In dit wetsvoorstel wordt uitgegaan van de huidige situatie waarin de WWIK nog bestaat en de maatregel ook in deze minimuminkomensregeling doorwerkt.

Er zijn in de Anw 60 000 nabestaandenuitkeringen, 10 000 nabestaandenuitkeringen met een halfwezenuitkering, 14 000 halfwezenuitkeringen en 1400 wezenuitkeringen.

Voor halfwezenuitkeringen en wezenuitkeringen is het procentuele inkomenseffect afhankelijk van de individuele omstandigheden.

ten opzichte van het totale besteedbare inkomen (i.e. inclusief kinderbijslag, kindgebonden budget, zorgtoeslag, minus te betalen zorgpremie).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32777-3.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.