Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32740 nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32740 nr. 1 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 14 april 2011

Hierbij bied ik u namens het kabinet de Fiscale agenda aan.

De staatssecretaris van Financiën,

F. H. H. Weekers

Naar een eenvoudiger, meer solide en fraudebestendig belastingstelsel

In een snel veranderende wereld hangen werkgelegenheid en welvaart meer dan ooit af van de concurrentiekracht van Nederland. Nederland heeft met internationale concerns, een gunstige ligging en vestigingsklimaat en een goed opgeleide beroepsbevolking een goede uitgangspositie. Het kabinet wil deze goede positie van Nederland verzekeren, uitbreiden en versterken. Met een actiever Nederland verbetert de concurrentiekracht. Burgers en bedrijven moeten worden uitgedaagd om het beste uit zichzelf te halen. Werken en ondernemen moet daarvoor lonender worden. Daarbij past een slanke overheid. Een overheid die zich vooral beperkt tot het zo goed mogelijk uitvoeren van de essentiële overheidstaken. Met een slanke overheid verdwijnt bureaucratie en wordt het huishoudboekje evenwichtiger.

In deze Fiscale agenda worden deze uitgangspunten van het kabinet doorvertaald naar het Nederlandse belastingstelsel. Met het huidige belastingstelsel wordt de burger te veel aan de hand meegenomen. Het kabinet wil af van de idee dat het fiscale instrument de oplossing is voor alles. Door het belastingstelsel juist «lean en mean» te houden, krijgen burgers en bedrijven maximaal de ruimte om zichzelf te ontplooien. En daarmee de Nederlandse economie sterk te maken.

In de Fiscale agenda wordt een beleidsvisie geformuleerd op het Nederlandse belastingstelsel. Deze visie steunt op drie uitgangspunten: eenvoud, soliditeit en fraudebestendigheid. Deze uitgangspunten vergroten de bijdrage van het belastingstelsel aan de concurrentiekracht van Nederland. De beleidsvisie wordt vervolgens uitgewerkt in vijf verschillende onderdelen, te weten:

1. Verschuiving van directe naar indirecte belastingen

Het kabinet wil met de Kamer de discussie aangaan over de mogelijkheden om de belasting op arbeid te verlagen en de belasting op consumptie te verhogen. Er bestaat internationale consensus over de voordelen van zo’n stap. Het recent gesloten Europact, het IMF en de Studiecommissie belastingstelsel roepen tot een lastenschuif op. De tarieven in de inkomstenbelasting zouden kunnen worden verlaagd via een hogere BTW. Met een hogere BTW-opbrengst kan verder het aantal rijksbelastingen worden verlaagd van 22 naar 16. Kleine belastingen, zoals de verpakkingenbelasting, kunnen dan worden afgeschaft. Voor een BTW-verhoging zijn verschillende opties mogelijk. Het kabinet zou deze kabinetsperiode een eerste betekenisvolle stap willen zetten in de schuif van belasting op arbeid naar consumptie via een beperkte verhoging van het verlaagde BTW-tarief. Op de langere termijn kan aan een uniform BTW-tarief worden gedacht. Dit is een efficiënte optie maar heeft ook verschillende nadelige effecten. Indien de Kamer een schuif van belasting op arbeid naar consumptie aantrekkelijk vindt, wil het kabinet deze effecten nader onderzoeken. Ten slotte streeft het kabinet naar minder grondslagversmallers in de inkomstenbelasting. Dit zorgt voor de nodige vereenvoudiging en lagere tarieven.

2. Vennootschapsbelasting

Er komt rust en duidelijkheid binnen de vennootschapsbelasting. De jarenlange discussie over de mogelijke uitholling van de grondslag sluit het kabinet af door twee onevenwichtigheden aan te pakken: de overnameholding en de verliesimport bij vaste inrichtingen. De opbrengst hiervan wil het kabinet naar werkgevers terugsluizen. Het Vpb-tarief kan richting 24%. Het kabinet zal de voorzitter van het topteam Hoofdkantoren vragen om, in overleg met de voorzitters van de andere topteams, een opinie te formuleren met betrekking tot de fiscale behandeling van deelnemingsrente.

3. IB-ondernemers

Het kabinet wil de ondernemersfaciliteiten meer richten op groeiende ondernemers. Als eindbeeld biedt een winstbox met één of twee tarieven een aantrekkelijk perspectief. Een winstbox maakt de ondernemersfaciliteiten doelmatiger, eenvoudiger en transparanter, maar vraagt tegelijkertijd om een nadere uitwerking. Om die reden zal het kabinet een verkenning uitvoeren naar de mogelijkheden van een winstbox. Als eerste stap zal het kabinet de zelfstandigenaftrek omzetten in een vaste basisaftrek. Daarboven blijft de winstafhankelijke vrijstelling gelden.

4. Loonsomheffing

Een loonsomheffing kan de administratieve lasten en uitvoeringskosten flink verlagen. Het kabinet zal via een verkenning in kaart brengen welke stappen richting een loonsomheffing zijn te zetten.

5. Verkeer tussen Belastingdienst en belastingplichtigen

Het kabinet ziet veel mogelijkheden voor een verdergaande vereenvoudiging van de communicatie tussen de Belastingdienst en belastingplichtigen. Hierbij zal optimaal worden gebruik gemaakt van digitale hulpmiddelen, zoals een persoonlijke internetpagina. Aanpassing van het formele belastingrecht ondersteunt deze ontwikkeling. Tegelijkertijd moet ervoor worden gewaakt dat de dienstverlening van de Belastingdienst niet wordt misbruikt. Het kabinet zal dan ook maatregelen nemen die de mogelijkheden tot belasting- en toeslagenfraude verminderen. Geconstateerde fraude zal stevig worden aangepakt.

Het kabinet beseft dat het realiseren van de beleidsvisie een langere termijn beslaat dan een kabinetsperiode. De Fiscale agenda bevat dan ook geen blauwdruk voor een nieuw belastingstelsel. In deze kabinetsperiode kunnen echter wel belangrijke stappen worden gezet. De Fiscale agenda schetst een aantal concrete maatregelen die de komende jaren in wetgeving worden omgezet. Daarnaast worden richtinggevende varianten geschetst die vragen om een nadere uitwerking en discussie. De Fiscale agenda geeft tevens invulling aan het verzoek van de Kamer tijdens de behandeling van het Belastingplan 2011 om te komen met een visie op het Nederlandse belastingstelsel. Het kabinet wil dan ook aan de hand van de Fiscale agenda met het parlement van gedachten wisselen over de toekomst van het Nederlandse belastingstelsel. Zodat duidelijk wordt waar draagvlak bestaat om wijzigingen door te voeren. De Fiscale agenda is het begin van een discussie met de Kamer en de samenleving. Tegelijkertijd gaat het denken over verdere vereenvoudigingen door. Het kabinet zal blijven zoeken naar mogelijkheden om het voor de belastingplichtige en de Belastingdienst eenvoudiger te maken. De voorstellen uit de Fiscale agenda kunnen worden samengevat in het volgende tijdschema:

2011 | Tweede kwartaal | – | Consultatie openbaarheid belastingprocedures | ||

– | Verkenning belastingplicht overheidsbedrijven | ||||

Derde kwartaal | – | Wetsvoorstel openbaarheid belastingprocedures | |||

– | Wetsvoorstellen Prinsjesdag | ||||

• | Omzetting zelfstandigenaftrek in een vaste basisaftrek | ||||

• | Herziening fiscale regelingen kinderen en stimuleren doorwerken | ||||

• | Eerste tranche wijzigingen formeel recht | ||||

° | stroomlijnen boetebepalingen | ||||

° | aanpassing termijnen | ||||

° | één bankrekeningnummer | ||||

• | Toeslagen | ||||

° | Verruimen aanvraagtermijn toeslag | ||||

° | Vereenvoudiging regels huurtoeslag en Awir | ||||

° | Verhogen boetebedragen | ||||

• | Vitaliteitsregeling | ||||

• | Wetsvoorstel Vennootschapsbelasting | ||||

° | Beperking overnameholdings | ||||

° | Objectvrijstelling vaste inrichtingen | ||||

° | Aanpassing buitenlands AB | ||||

° | Tariefverlaging | ||||

• | Wijziging heffings- en invorderingsrente | ||||

Vierde kwartaal | – | Verkenning loonsomheffing | |||

2012 | Eerste halfjaar | – | Verkenning winstbox voor ondernemers in de inkomstenbelasting | ||

– | Voorstellen «Verschuiving en vereenvoudiging» | ||||

• | Vereenvoudigingen (onder andere grondslagverbreding en tariefverlaging in de inkomstenbelasting en afschaffen kleine belastingen) | ||||

– | Wetsvoorstel tweede tranche wijzigingen formeel recht | ||||

• | vereenvoudiging verkeer met belastingplichtige gericht op invoering persoonlijk domein | ||||

Het belangrijkste doel van belastingheffing is het financieren van overheidsuitgaven. Dat was zo en dat blijft zo. Door alle nagestreefde nevendoelen, zoals herverdelen, stimuleren van gewenste ontwikkelingen, ontmoedigen van ongewenst gedrag en vergroening, kan een andere indruk zijn ontstaan. Deze nevendoelen zijn op zichzelf nastrevenswaardig. Het opeenstapelen van steeds weer nieuwe belastingsoorten, uitzonderingen en aftrekposten heeft echter tot een stelsel geleid dat nog door weinig mensen volledig wordt begrepen. Het vereist bovendien een uitvoeringsapparaat dat de capaciteit heeft om dat allemaal uit te voeren. En het geeft mogelijkheden voor fraude. Dit kabinet vraagt zich daarom af of het instrumentalisme in het belastingstelsel niet te ver is doorgeschoten.

Het kabinet wil een eenvoudig, meer solide en fraudebestendig belastingstelsel. Een belastingstelsel dat begrijpelijk is. Dat de administratieve lasten voor burgers en bedrijven en de uitvoeringskosten voor de Belastingdienst beperkt houdt. Een belastingstelsel dat een solide belastingopbrengst oplevert, zonder willekeurige schommelingen. Een eerlijk belastingstelsel waarbij uitholling van de belastinggrondslag effectief kan worden bestreden. Zodat ieder zijn deel betaalt. Een eenvoudig, solide en fraudebestendig belastingstelsel zal de concurrentiekracht van Nederland verbeteren.

De Fiscale agenda bevat geen blauwdruk van een nieuw belastingstelsel. Dat is ook niet nodig. Want ondanks de hiervoor genoemde nadelen zijn er ook veel goede kanten aan het huidige stelsel. Geen sloop en nieuwbouw dus, maar modernisering. Het belastingstelsel kan op onderdelen worden verbeterd met het oog op recente en verwachte ontwikkelingen. Voor bepaalde onderwerpen worden in deze agenda concrete voorstellen gedaan. Voor andere onderwerpen worden varianten geschetst of wordt voorgesteld deze nader te gaan onderzoeken.

Het huidige belastingstelsel is ingewikkeld: veel wetten en uitvoeringsregels. Zo is de pocket belastingwetten steeds dikker geworden. Telde de pocket in 2000 1 138 pagina’s, in 2011 is de omvang toegenomen tot 1 796 pagina’s2. Door het ingewikkelde stelsel kunnen veel burgers en bedrijven zelf niet meer hun aangifte doen, maar moeten daarbij worden geholpen3. Ingewikkeldheid leidt ook tot hoge administratieve lasten. De administratieve lasten in verband met belasting- en premieheffing4 van bedrijven bedragen circa € 4 miljard. Dit is meer dan de helft van de administratieve lasten voor bedrijven als gevolg van regelgeving van de Rijksoverheid. Belastingheffing gaat onvermijdelijk gepaard met administratieve lasten. Het kabinet vindt echter dat de administratieve lasten substantieel omlaag moeten gaan, in 2012 ten opzichte van 2010 met 10% voor bedrijven en na 2012 een jaarlijkse reductie van 5% voor bedrijven en burgers.

Werkgevers zijn gedwongen om bij de berekening van de af te dragen loon- en premieheffing rekening te houden met allerlei individuele kenmerken van hun werknemers. Ook moeten zij per werknemer berekeningen uitvoeren omdat er een maximum premieloon geldt of een franchise. Dit levert bijbehorende administratieve lasten op. De vraag is in hoeverre deze diensten van werkgevers in deze vorm nodig moeten blijven. Als dit soort individuele berekeningen op het niveau van de werknemer niet meer hoeft plaats te vinden, bijvoorbeeld door de invoering van een loonsomheffing, wordt er voor de werkgever een flinke administratieve lastenverlichting bereikt.

Eén van de redenen achter de toegenomen complexiteit van het belastingstelsel is fiscaal instrumentalisme. Ofwel belastingmaatregelen gericht op nevendoeleinden. Steeds vaker zijn fiscale instrumenten ingezet om bepaald gedrag te stimuleren of om problemen van een specifieke groep belastingplichtigen op te lossen. Het gevolg is een complex belastingstelsel. Zo leveren deze fiscale instrumenten de meeste inhoudelijke vragen van burgers aan de BelastingTelefoon op5. De Afdeling advisering van de Raad van State heeft zich dan ook kritisch uitgelaten over fiscaal instrumentalisme6. Het kabinet is het met de Afdeling eens dat er terughoudend moet worden omgegaan met de inzet van fiscale instrumenten. Bij fiscale instrumenten is vaak sprake van een zogenoemde deadweight loss. Dat wil zeggen dat belastingplichtigen een voordeel krijgen voor gedrag dat ze toch al van plan waren. Ook heeft de wildgroei aan fiscale instrumenten tot gevolg dat mensen het gevoel krijgen «in de verkeerde rij voor de kassa te staan». Veel belastingplichtigen weten niet op welke faciliteiten zij recht hebben. Een deel van de mensen vergeet daardoor een beroep te doen op de faciliteit. Anderen begrijpen niet waarom een belastingaanslag lager uitvalt.

Een 62-jarige belastingplichtige krijgt zijn voorlopige aanslag inkomstenbelasting 2011. Deze aanslag is aanzienlijk lager dan in voorgaande jaren. Hij begrijpt niet waarom. Tot een bevriende fiscalist naar zijn aanslag kijkt, en ziet dat de aanslag is verminderd met de doorwerkbonus.

Als mensen niet weten of ze recht hebben op een fiscale faciliteit, kan worden getwijfeld aan de effectiviteit van die faciliteit. Hetzelfde geldt als sprake is van een aanzienlijke deadweight loss. De inzet van fiscale faciliteiten moet daarom goed worden afgewogen. Want anders gaat dit ten koste van de schatkist zonder dat het beoogde doel wordt bereikt. Ondoelmatig besteed belastinggeld is niet uit te leggen richting de belastingbetaler. Bestaande belastingvoordelen moeten daarom tegen het licht worden gehouden.

Voor ondernemers in de inkomstenbelasting is er in de loop der tijd een veelheid aan faciliteiten ontstaan, die bovendien ieder hun eigen voorwaarden hebben. Voorbeelden van ondernemersfaciliteiten zijn de zelfstandigenaftrek, de aftrek voor speur- en ontwikkelingswerk, de meewerkaftrek, de startersaftrek bij arbeidsongeschiktheid, de fiscale oudedagsreserve, de willekeurige afschrijving voor milieubedrijfsmiddelen respectievelijk andere bedrijfsmiddelen, de kleinschaligheidsinvesteringsaftrek, de milieu-investeringsaftrek, de energie-investeringsaftrek en de MKB-winstvrijstelling. Deze faciliteiten zijn ieder met hun eigen redenen ingevoerd. Het is de vraag of ondernemers zelf wel weten in hoeverre ze recht hebben op al deze faciliteiten. Daarnaast blijkt de zelfstandigenaftrek door een focus op kleine ondernemers doorgroei te belemmeren. Dit maakt een nadere bezinning op de ondernemersfaciliteiten wenselijk.

Een andere reden voor de toename van de complexiteit van het belastingstelsel is de hoeveelheid belastingen. In het kader van de inzet van belastingheffing voor nevendoeleinden zijn er ook steeds meer nieuwe belastingen ontstaan. Nederland kent ondertussen 22 rijksbelastingen.

Uit een rapport van de OESO blijkt dat Nederland van alle 43 onderzochte landen het enige land is dat alle door de OESO genoemde negen hoofdvormen van heffingen heeft, die ook nog eens door de nationale belastingdienst worden uitgevoerd7. Op dit moment bestaan er 22 rijksbelastingen in Nederland. Namelijk de inkomstenbelasting, loonbelasting, vennootschapsbelasting, dividendbelasting, kansspelbelasting, erf- en schenkbelasting, invoerrechten, BTW, overdrachtsbelasting, assurantiebelasting, motorrijtuigenbelasting, belasting van personenauto’s en motorrijwielen, belasting zware motorrijtuigen (het Eurovignet), accijnzen op minerale oliën, alcohol en tabak, verbruiksbelasting van alcoholvrije dranken, verbruiksbelasting van pruim- en snuiftabak, energiebelasting, kolenbelasting, grondwaterbelasting, belasting op leidingwater, afvalstoffenbelasting en verpakkingenbelasting. Van de 22 rijksbelastingen zijn er in de periode vanaf 1995 tot heden zeven geïntroduceerd. Al deze nieuwe rijksbelastingen hebben vergroening als nevendoelstelling. Het betreft de rijksbelastingen die zijn opgenomen in de Wet belastingen op milieugrondslag (energiebelasting, kolenbelasting, grondwaterbelasting, belasting op leidingwater, afvalstoffenbelasting en verpakkingenbelasting) en het Eurovignet (een belasting op het gebruik van snelwegen door vrachtwagens zwaarder dan 12 ton). In de genoemde periode zijn er vier rijksbelastingen afgeschaft, namelijk de vermogensbelasting, de kapitaalsbelasting, de uraniumbelasting en de vliegbelasting.

Het kabinet wil een kleinere overheid. Het ophalen van het belastinggeld moet minder geld gaan kosten. Op grond van lopende en nieuwe taakstellingen wordt tot 2015 € 395 miljoen op het jaarlijkse budget van de Belastingdienst bezuinigd. Dit kan gedeeltelijk door verbetering van de efficiency en versobering in de bedrijfsvoering. Andere, simpelere wetgeving levert echter een cruciale bijdrage aan dit proces. Alle wetgeving moet immers worden uitgevoerd en gehandhaafd. Tegelijkertijd wil het kabinet het niveau van de dienstverlening en handhaving intact laten en waar mogelijk verbeteren. Dit vergt dus een maximale inzet op vereenvoudiging van het belastingstelsel. Want alleen dan gaat de capaciteit van de Belastingdienst niet ten koste van de dienstverlening en kan de Belastingdienst zich optimaal inzetten op zijn kerntaak, de heffing en invordering van belastingen.

Gelet op het voorgaande staat vereenvoudiging van de belastingwetgeving hoog op de agenda bij het kabinet. Het kabinet wil naar een belastingstelsel dat begrijpelijk en consistent is en een goed evenwicht biedt tussen efficiency en rechtvaardigheid. Dat minder administratieve lasten en uitvoeringskosten oplevert en bestendig is, dus niet om de haverklap wordt aangepast. Een belastingstelsel waarbij kleine en minder effectieve belastingsoorten verdwijnen en met alleen doelmatige en effectieve fiscale instrumenten. Het geld dat aan ondoelmatige, bewerkelijke grondslagversmallers wordt besteed, kan beter worden uitgegeven aan tariefverlagingen. Daarvan profiteren alle belastingplichtigen maximaal en verbetert het Nederlandse vestigingsklimaat.

Het kabinet streeft naar vereenvoudigingen waarvan zowel burgers en bedrijven als de Belastingdienst profiteren. Deze vereenvoudigingen vergen een afweging van de doeltreffendheid van belastingmaatregelen. Staat de uitvoeringslast wel in verhouding tot de oorspronkelijke bedoeling van de maatregel? Daar waar belastingmaatregelen buitenproportioneel bewerkelijk zijn, is een heroverweging op zijn plaats. Daarnaast wil het kabinet optimaal gebruikmaken van de digitale mogelijkheden om het voor burgers en bedrijven makkelijker te maken.

Er zijn al veel vereenvoudigingsoperaties geweest. Bijvoorbeeld de Oortwetgeving, de Wet inkomstenbelasting 2001, de Fiscale vereenvoudigingswet 2010 en het wetsvoorstel Uniformering loonbegrip dat momenteel in de Tweede Kamer ligt. Daar tegenover staan vele wetswijzigingen die de behaalde vereenvoudigingswinst op andere punten weer (deels) teniet hebben gedaan. Zoals de invoering van de verpakkingenbelasting, een belasting met een relatief kleine opbrengst en relatief hoge administratieve lasten en uitvoeringskosten. Het is daarom tijd voor een nieuwe stap naar een structurele vereenvoudiging van het belastingstelsel.

De overheid moet kunnen vertrouwen op een solide belastingopbrengst. Ook moet de overheid binnen bepaalde marges kunnen voorspellen hoe de inkomsten in haar huishoudboekje eruit zien. Dit zorgt voor gezonde overheidsfinanciën en een stabiel overheidsbeleid. De situatie in sommige Europese landen maakt het belang daarvan zichtbaar. Zoals uit het rapport van de Studiecommissie belastingstelsel blijkt, is vooral de BTW een zeer solide belastingsoort, met de loonheffingen als goede tweede. Deze heffingen hebben een aandeel van bijna 80% in de totale belastingopbrengst8. Het Nederlandse belastingstelsel is dus al behoorlijk solide. Toch zijn er nog verbeteringen mogelijk. Zo wordt het belastingstelsel robuuster door brede grondslagen en lage tarieven.

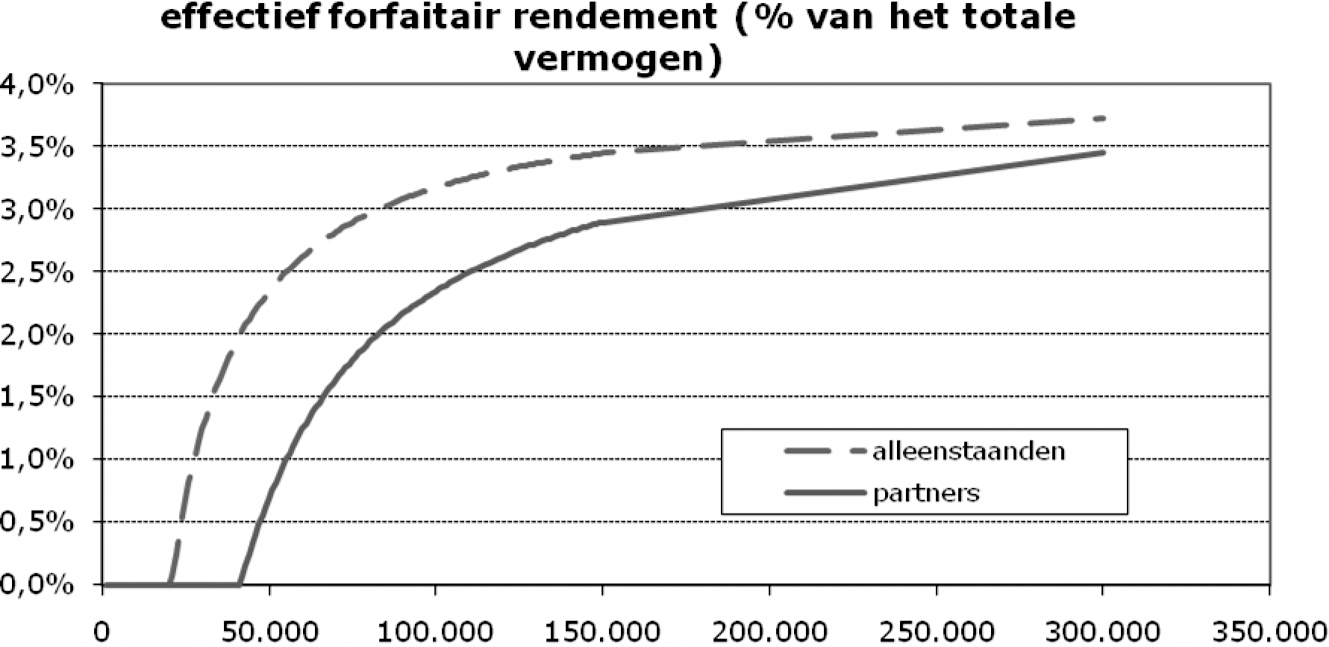

Een voorbeeld van het meer solide maken van de belastingopbrengst is de invoering van de forfaitaire rendementsheffing in box 3. Volgens het systeem van de Wet op de inkomstenbelasting 1964 werden de «vruchten» van het vermogen (progressief) belast en niet de waardestijgingen van de vermogensbestanddelen (de bronnen). Dit leidde in toenemende mate tot financiële producten waarbij voordelen uit vermogen zoveel mogelijk werden genoten in de vorm van onbelaste vermogenswinst. De invoering van de forfaitaire rendementsheffing zette een streep door deze uitholling/versmalling van de grondslag. Daarmee werd de soliditeit van de inkomstenbelasting vergroot.

Een andere verbetering is een toename van de BTW in de belastingmix, in combinatie met een verlaging van de tarieven van de inkomstenbelasting. Deze verschuiving naar belastingheffing op consumptie maakt werken en ondernemen lonender. Dit past bij het beleid de belastingen zo min mogelijk verstorend te laten zijn voor de economie. Hierdoor verbetert bovendien de houdbaarheid van de overheidsuitgaven. Niet voor niets is onlangs in het Europact afgesproken dat lidstaten zich inzetten voor een lastenverschuiving waarmee de lasten op arbeid kunnen worden verlaagd9. Het IMF heeft ook recent Nederland opgeroepen om de lasten te verschuiven van arbeid naar consumptie10.

De vennootschapsbelasting is veel minder solide dan de BTW en de loonheffingen. Eén van de oorzaken is dat bedrijven door de allocatie van vorderingen en schulden de vennootschapsbelastingdruk kunnen verminderen. Dit holt de grondslag uit. De soliditeit van de vennootschapsbelasting kan dus worden vergroot door onevenwichtigheden aan te pakken waardoor de grondslag breder wordt. Het nominaal belastingtarief kan daarmee omlaag waardoor het Nederlandse vestigingsklimaat verbetert en winstgevend ondernemen aantrekkelijker wordt.

Fiscaal instrumentalisme kan ook leiden tot een minder solide belastingstelsel. Met fiscale instrumenten wordt immers beoogd bepaald gedrag te stimuleren. Als deze instrumenten echter zeer succesvol blijken te zijn, kan de belastingopbrengst teruglopen. Ook dit is een reden om terughoudend te zijn met de inzet van fiscale instrumenten.

In 1997 is een pc-privéregeling in het leven geroepen om ontwikkelingen als de elektronische snelweg en het telewerken te stimuleren. De werkgever kon onder bepaalde voorwaarden onbelast een pc aan de werknemer verstrekken. In 2004 had 80% van de huishoudens een computer en werd een computer beschouwd als een «normaal» bezit. Het doel van de regeling was daarmee bereikt. Doorgaan met de pc-privéregeling zou een grote «deadweight loss» betekenen. De regeling leverde vlak voor de afschaffing een budgettaire derving op van ruim € 200 miljoen per jaar. Daarom is de regeling in 2004 versoberd en in 2005 afgeschaft en vervangen door een regeling waarbij het zakelijk gebruik voorop staat.

Soliditeit betekent overigens niet dat de belastinginkomsten onveranderlijk moeten zijn. Dit is ook betoogd in het rapport van de Studiecommissie belastingstelsel11. De meeste belastingontvangsten ademen mee met de conjunctuur en vormen daardoor een automatische stabilisator. Dit betekent dat bij een economische crisis bij gelijkblijvende uitgaven weliswaar het EMU-saldo verslechtert maar de economie wordt gestabiliseerd doordat er minder belasting hoeft te worden betaald. Bij een opgaande conjunctuur verbetert het EMU-saldo bij gelijkblijvende uitgaven. De economie wordt als het ware afgeremd zodat oververhitting wordt tegengegaan. Anderzijds is het onwenselijk als de belastingopbrengst zo sterk schommelt dat deze geheel onvoorspelbaar wordt. In dat geval kan de onvoorspelbaarheid leiden tot noodzakelijke maatregelen uit hoofde van het Groei- en stabiliteitspact. Inkomsten worden onvoorspelbaar als deze gepaard gaan met schommelingen die geen enkele relatie hebben met de conjuncturele ontwikkeling. Deze onvoorspelbaarheid is beleidsmatig zeer onwenselijk vanwege de risico’s voor de begroting.

Bij belastingfraude wordt de fiscale wetgeving niet nageleefd met als resultaat minder of niet betalen van belasting. Belastingfraude holt het maatschappelijke draagvlak voor belastingheffing uit. Het schaadt de schatkist en daarmee andere belastingbetalers. Het kabinet wil een belastingstelsel dat eerlijk uitwerkt. Ieder moet zijn deel betalen. Het kabinet wil belastingfraude dan ook krachtig bestrijden.

Belastingfraude is vaak lastig zichtbaar en vraagt om een actieve opsporing. De afgelopen jaren zijn diverse maatregelen ter bestrijding van belastingfraude aangescherpt en verder ontwikkeld. Voorbeelden van in de afgelopen jaren getroffen maatregelen in verband met het bestrijden van fraude zijn de tijdelijke inkeerregeling voor zwart geld, de verhoging van de vergrijpboete naar 300% en het uitwisselen van fiscaal relevante informatie in internationaal verband. Deze aanpak van belastingfraude is succesvol gebleken. Zo is in 2009, het laatste jaar waarin boetevrij inkeren mogelijk was, voor ruim € 2 miljard aan buitenlands vermogen ingekeerd.

Maar we zijn er niet. Fraude zal altijd blijven bestaan en bestrijding vergen. Een groot punt van zorg is dat er steeds meer systematisch misbruik wordt gemaakt van de dienstverlening in het huidige belasting- en toeslagensysteem. Men kan zich zelfs afvragen of de dienstverlening niet te ver is doorgeslagen. Zo wordt er soms, met het oogmerk van misbruik, op basis van onjuiste gegevens een beroep gedaan op een voorschot op toeslagen of voorlopige teruggaven. Als dit wordt ontdekt, is terugvordering vaak erg moeilijk.

Een voorbeeld van dergelijke fraude is een «adviseur» (bereikbaar met een 06-nummer) die voor belastingplichtigen voorlopige teruggaven verzoekt met gefingeerde gegevens. Hij spreekt met hen af dat hij «alles zal regelen». De teruggaaf wordt gestort op de rekening van de adviseur. Hij stort daarna – meestal na aftrek van een forse commissie – het resterende bedrag op de rekening van de belastingplichtigen. Het kan om teruggaven van een paar duizend euro gaan. De Belastingdienst vordert het volledige bedrag terug bij degene namens wie de aanvraag is ingediend. Deze belastingplichtige blijkt vaak moeilijk in staat om dit bedrag te betalen. De adviseur is echter met de noorderzon vertrokken.

Het kabinet vindt dat deze brutale fraude hard moet worden aangepakt. Het kan niet zo zijn dat mensen de Belastingdienst doelbewust gebruiken om bijvoorbeeld onrechtmatig een toeslag of voorlopige teruggaaf te claimen. Het kabinet wil dan ook maatregelen treffen om deze fraude te bestrijden. Daarbij moet vooral worden gedacht aan maatregelen aan de «voorkant» om te voorkomen dat de fraude zich überhaupt voordoet. Fraudegevoelige regelingen worden daarom aangepast.

Het toekomstbeeld van een eenvoudiger en meer solide en fraudebestendig belastingstelsel is een belastingstelsel met brede grondslagen en lagere tarieven. Een belastingstelsel met minder fiscale instrumenten en belastingsoorten. Waarbij werken en ondernemen extra wordt beloond door lagere tarieven in de inkomstenbelasting, zodat burgers en bedrijven worden gestimuleerd om optimaal te presteren. Met een loonsomheffing die de werkgevers voor een groot deel ontheft van hun diensten om bij de loonheffingen rekening te houden met tal van individuele omstandigheden van de werknemer. En met een persoonlijke internetpagina voor burgers waarin alle belastingaangelegenheden en toeslagen eenvoudig en zonder formele procedures kunnen worden afgewikkeld en zij hun actuele situatie steeds kunnen inzien.

Het kabinet beseft dat het realiseren van deze toekomstvisie een langere termijn beslaat dan één kabinetsperiode. Burgers, bedrijven en de Belastingdienst hebben tijd nodig voor deze wijzigingen. Verder dienen de effecten voor de koopkracht van burgers en de lasten van bedrijven binnen redelijke marges te blijven. In het verleden waren er bij belangrijke belastingwijzigingen vaak middelen aanwezig ter voorkoming of beperking van eventuele ongewenste inkomens- en lasteneffecten. De huidige economische situatie biedt echter geen ruimte voor extra lastenverlichting.

In deze kabinetsperiode kunnen wel belangrijke (tussen)stappen worden gezet en verkenningen worden uitgevoerd. Ook deze stappen zullen niet altijd gemakkelijk zijn. Zo betekent vereenvoudiging een vergroving van het belastingstelsel, waarbij minder rekening kan worden gehouden met specifieke situaties of minder gestuurd kan worden op specifiek gedrag. Het vraagt als het ware om meer eigen verantwoordelijkheid van het individu. Zowel vereenvoudigingsmaatregelen als maatregelen ter vergroting van de soliditeit van het belastingstelsel zullen koopkrachteffecten hebben. Dit zijn consequenties die niet bij voorbaat uit de weg moeten worden gegaan. Er moet een gedegen, integrale, afweging plaatsvinden tussen het belang van een beter belastingstelsel enerzijds en de (herverdelings)effecten anderzijds. Het komt aan op het vinden van de juiste balans.

Voor de mogelijke stappen in deze kabinetsperiode is gekeken naar een palet van maatregelen. Hierbij is onder meer geput uit het rapport van de Studiecommissie belastingstelsel en de suggesties van de Kamer tijdens de behandeling van het Belastingplan 2011. Hieruit is een vijftal hoofdonderwerpen voor de Fiscale agenda voortgevloeid. Dit zijn de belastingmix, loonsomheffing, vennootschapsbelasting, winstbox en het verkeer tussen Belastingdienst en belastingplichtige.

Het kabinet wil in discussie met de Kamer over de mogelijkheid de belastingmix te verbeteren door een verschuiving van belasting op arbeid naar belasting op consumptie. De tarieven in de inkomstenbelasting zouden kunnen worden verlaagd. Werken en ondernemen wordt lonender. Deze tariefverlaging is mogelijk door een verhoging van de BTW-opbrengst. Het verhogen van de BTW-opbrengst komt ook de soliditeit van de belastingopbrengst ten goede. Extra BTW-opbrengst kan ook worden ingezet voor het afschaffen van kleine belastingen. Hierdoor zouden zes belastingen kunnen worden afgeschaft. Het aantal belastingen wordt dan verlaagd van 22 naar 16 met als resultaat een minder complex belastingstelsel. Er zijn verschillende varianten mogelijk voor een verhoging van de BTW-opbrengst. Het kabinet zou deze kabinetsperiode een eerste betekenisvolle stap willen zetten in de schuif van belasting op arbeid naar consumptie. Hierbij kan bijvoorbeeld worden gedacht aan een beperkte verhoging van het verlaagde BTW-tarief. Op de lange termijn lijkt een uniform BTW-tarief economisch het meest efficiënt. Dit werd daarom onlangs nog door het CPB bepleit12. Burgers worden met een uniforme BTW niet meer verstoord in hun consumptiepatroon. En discussies over de vraag of het verlaagde BTW-tarief van toepassing is, behoren tot het verleden. Daarmee verminderen de administratieve lasten. Een uniform BTW-tarief heeft echter ook verschillende mogelijke nadelige effecten, te weten veranderingen in de koopkracht en het koopgedrag en grenseffecten. Een uniform BTW-tarief is dan ook alleen maar realistisch als deze optie in een lange termijn perspectief wordt geplaatst. Het kabinet wil de effecten van een verschuiving van belasting op arbeid naar consumptie nader bestuderen indien de Kamer dit een aantrekkelijke gedachte vindt. Het kabinet streeft in het kader van de verbetering van de belastingmix ook naar minder grondslagversmallers in de inkomstenbelasting. Dit zorgt voor de nodige vereenvoudiging. En het maakt (nog) lagere tarieven in de inkomstenbelasting mogelijk. Ten slotte is met betrekking tot het verbeteren van de belastingmix ook de vergroening van het belastingstelsel een aandachtspunt. Vergroening is effectief gebleken. In het kader van de vergroening voert dit kabinet een opslag duurzame energie in die zal leiden tot een substantiële verhoging van de overheidsheffingen op energie. Daarnaast betekent een gewenste toename van de BTW in de belastingmix dat consumptie duurder wordt. Bij verdere vergroening moet er goed worden gekeken naar de doeltreffendheid en de risico’s voor de schatkist en de concurrentiepositie van het Nederlandse bedrijfsleven. Idealiter worden hierover dan ook in EU-verband afspraken over gemaakt.

In het Regeerakkoord heeft het kabinet het voornemen vastgelegd om de grondslag van de vennootschapsbelasting te verbreden en het tarief te verlagen. De wijze waarop van de multinationale en nationale ondernemingen met de vennootschapsbelasting omgaan, verschilt. Multinationale ondernemingen kunnen doordat zij actief zijn in meerdere landen via de allocatie van winsten en kapitaal hun fiscale positie optimaliseren. Zij doen dit in een omgeving waarin andere multinationale ondernemingen op dezelfde wijze opereren. Meer lokaal georiënteerde ondernemingen ontwikkelen hun activiteiten in een ander krachtenveld waarin dikwijls de fiscale factor een minder dominante rol heeft. Gezien het verschil in concurrentiepositie is een zeker verschil in effectieve belastingdruk acceptabel. Zodra het optimaliseren van de fiscale positie echter excessieve vormen aanneemt die verstorend kunnen werken op de concurrentieverhoudingen, is er aanleiding voor het bijsturen van het beleid. Over het verschil in fiscale positie van multinationale en andere ondernemingen is een langlopende discussie ontstaan. De discussie en de daarin geopperde voorstellen voor aanpassing van het fiscale regime veroorzaakten onzekerheid over het fiscale vestigingsklimaat op middellange en langere termijn. Dit terwijl juist nu, in een herstellende economie, op dit punt zekerheid moet worden geboden. Het kabinet wil de lopende discussie afsluiten door twee onevenwichtigheden aan te pakken. Namelijk door de aanpak van excessieve rente aftrek door overnameholdings en de introductie van een objectvrijstelling voor vaste inrichtingsresultaten. Met de aanpassing op deze punten wordt de grondslag verbreed. Daarmee wordt de vennootschapsbelasting meer solide. De opbrengst van de grondslagverbreding wil het kabinet naar werkgevers terugsluizen. Hiermee kan het tarief worden verlaagd naar 24%. Door een lager tarief worden ondernemingen geprikkeld om extra te investeren en meer winst te behalen.

Het kabinet zal daarnaast de voorzitter van het topteam Hoofdkantoren vragen om, in overleg met de voorzitters van de andere topteams, een opinie te formuleren met betrekking tot de fiscale behandeling van deelnemingsrente. Naar aanleiding van deze bevindingen, die op 14 juni a.s. worden aangeboden, is het kabinet voornemens een richting te kiezen. Hierna zal rust het uitgangspunt zijn op het gebied van de vennootschapsbelasting. Rust en duidelijkheid in de vennootschapsbelasting en het lagere tarief zijn goed voor het vestigingsklimaat en stimuleren het ondernemerschap. Nederland zal aantrekkelijk blijven voor (buitenlandse) investeerders.

Een andere belangrijke pijler van het Nederlandse vestigingsklimaat is het belastingverdragennetwerk. Op 11 februari van dit jaar heeft het kabinet de Notitie Fiscaal Verdragsbeleid 2011 aan uw Kamer gestuurd waarin wordt ingegaan op de voornaamste beleidsmatige uitgangspunten die het kabinet bij toekomstige verdragsonderhandelingen wenst te hanteren13. Het kabinet zal bij de verdere uitwerking van de Fiscale agenda, de gevolgen voor het Nederlandse verdragennetwerk nauwlettend in de gaten houden. Mogelijk vragen bepaalde maatregelen om een aanpassing van het Besluit voorkoming dubbele belasting 2001.

De huidige ondernemersfaciliteitenin de inkomstenbelasting bevorderen doorgroei te weinig. Dit komt met name door de vormgeving van de zelfstandigenaftrek. Deze is zeer hoog bij een lage winst en wordt lager bij hogere winsten. Dit levert situaties op met een erg hoge marginale belastingdruk als de winst toeneemt. Daarnaast ontvangt de ondernemer in die gevallen mogelijk ook minder inkomensafhankelijke toeslagen. Hierdoor houdt de ondernemer weinig over van de extra winst. Doorgroei is van groot belang voor de Nederlandse economie en het creëren van extra werkgelegenheid (ondernemers worden werkgevers). Als oplossing is er gekeken naar een winstbox waarbij ondernemersfaciliteiten opgaan in een laag tarief (geïntegreerde ondernemersfaciliteit). Faciliteiten worden «gesnoeid» om de ondernemer te laten groeien. Een winstbox maakt de ondernemersfaciliteiten doelmatiger, eenvoudiger en transparanter. Voor ondernemers wordt duidelijker wat onderaan de streep overblijft. Ondernemers worden gestimuleerd het beste uit zichzelf te halen. Afhankelijk van de vormgeving kan een winstbox tot een vermindering van administratieve lasten en uitvoeringskosten leiden. Tegelijkertijd roept een winstbox vragen op. Bijvoorbeeld over hoe om te gaan met de hypotheekrenteaftrek en de aftrek van lijfrentepremies14. Deze aftrekposten zitten nu alleen in box 1 van de Wet IB 2001. Deze wet heeft een gesloten boxenstructuur. Ook de premieheffing volksverzekeringen vindt nu alleen plaats in box 1. Tegen deze achtergrond zal het kabinet een verkenning uitvoeren naar de mogelijkheden van een winstbox. Het kabinet wil voorafgaand daaraan binnen het huidige stelsel al een eerste stap zetten die in lijn ligt met de gedachten achter een winstbox. In 2012 zal de degressieve zelfstandigenaftrek worden omgezet in een vaste basisaftrek van circa € 7 200.

In het Regeerakkoord is de aanpak van een loonsomheffing aangekondigd. Deze kan een belangrijke bijdrage leveren aan een vereenvoudiging van de loonheffingen. Op dit moment berekent de werkgever de verschuldigde loonheffingen per werknemer. Bij een loonsomheffing vindt heffing plaats over de totale loonsom die de werkgever aan zijn werknemers betaalt. Hierdoor kunnen de administratieve lasten voor de werkgever aanzienlijk verminderen. En afhankelijk van de vormgeving kan ook een reductie van de uitvoeringskosten van de Belastingdienst en UWV worden bereikt. Een loonsomheffing vergt een ingrijpende systeemwijziging. De huidige loon- en premieheffingssystematiek heeft zijn historie. Met het huidige stelsel van loonheffing, premies werknemersverzekeringen en inkomensafhankelijke bijdrage voor de Zorgverzekeringswet wordt een breed spectrum aan beleidsdoelen gediend. Gedacht kan worden aan het prikkelen van werkgevers, het creëren van een gelijk speelveld, het bedrijven van inkomenspolitiek, bevorderen van de arbeidsparticipatie, het stimuleren van bepaalde sectoren (onderwijs, zeevaart, speur- en ontwikkelingswerk). Een dergelijke majeure operatie is dan ook niet eenvoudig en vergt keuzes binnen bepaalde randvoorwaarden. Aandachtspunt daarbij is het eigenrisicodragerschap WW. Het kabinet zal vanuit de meest vergaande variant van een loonsomheffing verkennen welke vervolgstappen zijn te zetten.

De digitalisering geeft nieuwe mogelijkheden voor vereenvoudigingen in het verkeer tussen de Belastingdienst en de belastingplichtige. Informatiestromen kunnen worden «gedeformaliseerd», zodat de contacten tussen de Belastingdienst en de belastingplichtige eenvoudiger en eenduidiger worden. Aanpassing van het formele belastingrecht ondersteunt deze ontwikkeling.

In veel gevallen wil de belastingplichtige simpelweg een wijziging doorgeven. Daarvoor kent het formele belastingrecht op dit moment zes procedures: het verzoek om herziening, bezwaar, het verzoek om ambtshalve vermindering, het correctiebericht, de suppletieaangifte en inkeren. Welke procedure de belastigplichtige moet volgen hangt af van de fase waarin de aanslagregeling verkeert, en het soort aanslag waarom het gaat. Meestal gaat de communicatie tussen Belastingdienst en belastingplichtige nog op papier. Zeker waar de Belastingdienst beschikkingen en mededelingen naar de belastingplichtige stuurt. Een persoonlijke internetpagina kan dit een stuk makkelijker maken, zowel voor de Belastingdienst als voor de belastingplichtige. Daarop moet de belastingplichtige in één oogopslag kunnen zien wat de stand van zaken is. Mutaties kunnen eenvoudiger worden doorgegeven en verwerkt in het systeem van de Belastingdienst. Eerste stappen richting een papierloos en deformeel heffingssyteem kunnen in deze kabinetsperiode gezet worden.

Tegelijkertijd moet ervoor worden gewaakt dat de dienstverlening van de Belastingdienst niet wordt misbruikt. In dit kader worden onder andere de volgende maatregelen voorbereid: het gebruik van één bankrekeningnummer, in minder gevallen een Voorlopige Teruggaaf en een strengere controle van een nieuwe aanvrager. Voorts wordt het systeem van rentevergoedingen in het verkeer tussen Belastingdienst en belastingplichtige herzien om bankieren bij de staat te voorkomen.

Nederland is niet het enige land waar de toekomstbestendigheid van het bestaande fiscale stelsel een actueel onderwerp is. Ook in de ons omringende landen wordt hierover nagedacht. Daarnaast zijn de OESO en de EU in verschillende publicaties op dezelfde thematiek ingegaan15. Zowel de OESO als de EU adviseren toe te werken naar een belastingmix die zo weinig mogelijk verstorend werkt. Op deze manier wordt de economische groei zo min mogelijk belemmerd. Een minder verstorende mix is te bereiken door een verschuiving van belasting op winst en inkomen naar belasting op consumptie en onroerende zaken. In het recent gesloten Europact worden lidstaten aangemoedigd om de belastingdruk op arbeid te verlagen om arbeid lonend te maken, en tegelijkertijd de belastingopbrengst te handhaven. De insteek van de Fiscale agenda om het aandeel van BTW in de belastingmix te verhogen en gelijktijdige de tarieven in de inkomstenbelasting te verlagen geeft duidelijk invulling aan deze aanbeveling.

Over grondslagverbreding concludeert de OESO dat ook daarmee verstoringen worden weggenomen, waardoor er wordt bijgedragen aan economische groei. Daarbij moet worden gedacht aan het afschaffen van belastinguitgaven en speciale belastingregimes. De OESO adviseert om belastinguitgaven goed te beoordelen op doelmatigheid en efficiëntie. Belastinguitgaven die niet doelmatig of efficiënt zijn, zouden moeten worden afgeschaft. In de Fiscale agenda wordt deze aanbeveling toegepast op grondslagversmallers in de inkomsten- en loonbelasting. Ook de maatregelen in de vennootschapsbelasting die het kabinet voorstelt, passen bij deze aanbeveling.

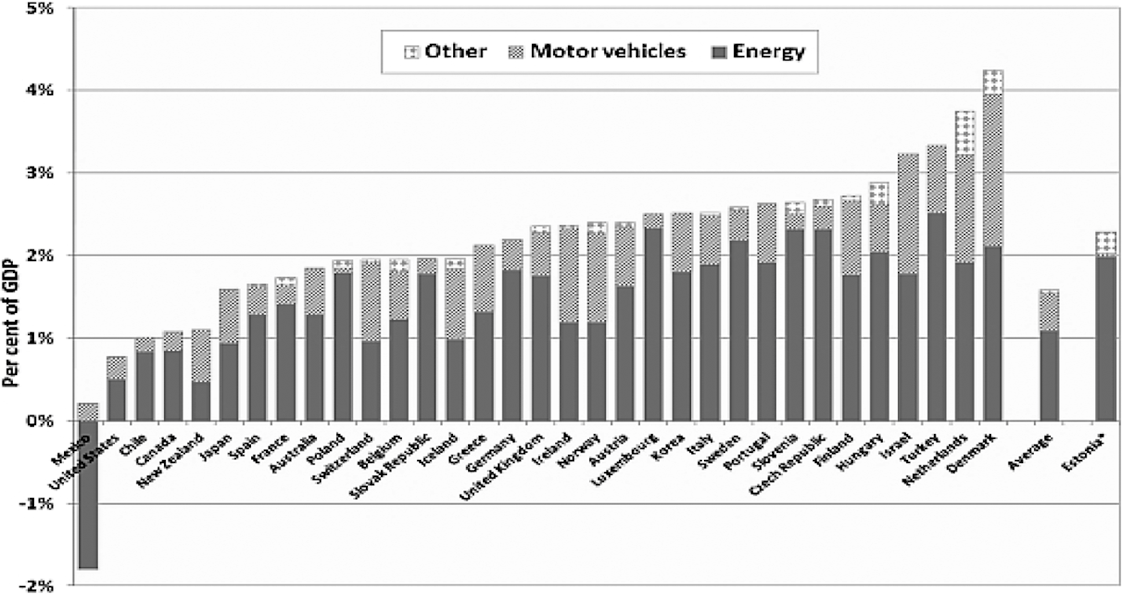

Een andere belangrijke trend volgens de OESO en EU is het belang van groene belastingen. Volgens de OESO kunnen groene belastingen een substantiële bijdrage leveren aan de belastingopbrengst. Voorwaarde is wel dat er sprake is van een internationaal gecoördineerde aanpak. Ook de EU erkent dit en ziet deze coördinerende rol voor zichzelf weggelegd. De conclusie in de Fiscale agenda dat er wordt ingezet op een internationaal afgestemde vergroening past bij de aanbevelingen van de OESO en de EU.

Over belastinghervorming in zijn algemeenheid merkt de OESO nog op dat het belangrijk is het belastingstelsel integraal aan te pakken in plaats van maatregel voor maatregel, zodat ook een evenwichtig pakket met evenwichtige effecten kan worden gepresenteerd. Ook deze aanbeveling van de OESO wordt in de Fiscale agenda uitgevoerd door de formulering van een beleidsvisie over het gehele belastingstelsel.

Het kabinet stelt vast dat door het hanteren van de uitgangspunten eenvoud, soliditeit en fraudebestendigheid de aanbevelingen van de OESO en de EU in grote lijnen zichtbaar worden gemaakt. De Fiscale agenda levert dan ook een belangrijke bijdrage aan de door deze multilaterale organisaties voorgestane ontwikkeling van het fiscale stelsel. Nederland staat overigens niet alleen in deze beweging. Ook in de ons omringende landen, in het bijzonder het Verenigd Koninkrijk en in mindere mate Duitsland, is een zelfde tendens te onderkennen.

Het hiervoor geschetste toekomstbeeld zal leiden tot een herschikking tussen de belastingmiddelen. Daarbij staat één duidelijk uitgangspunt voorop, lastenneutraliteit. De voorstellen zullen leiden tot een andere manier van belasting heffen, waarbij lasten zullen worden verschoven. Ze leiden echter niet tot meer belastingheffing. Ook zullen er geen lasten worden verschoven tussen burgers en bedrijven. Hierna zal kort het budgettaire beeld van de Fiscale agenda worden geschetst. Daarbij wordt geen volledigheid nagestreefd. Dat is in dit stadium ook niet mogelijk. Over sommige maatregelen start de discussie. Bij andere zijn er al snel wetswijzigingen mogelijk. Het gaat erom dat er een gevoel wordt gegeven wat grofweg de budgettaire gevolgen zouden kunnen zijn, zodat daarmee de discussie met de Kamer kan worden gevoerd over de toekomst van het Nederlandse belastingstelsel. Op basis van die discussie zal de Fiscale agenda verder worden uitgewerkt, waarbij er meer duidelijkheid zal komen over de precieze budgettaire gevolgen.

Voor burgers is de belangrijkste lastenschuif de toename van BTW in de belastingmix. Als wordt gekozen voor een uniform BTW-tarief van 19%, stijgt de BTW-opbrengst met € 9,2 miljard. Dit kan bijvoorbeeld gebruikt worden voor verlaging van de tarieven in de inkomstenbelasting. Ook kan uit deze BTW-opbrengst een aantal kleine belastingen worden afgeschaft die neerslaan bij burgers, te weten de verbruiksbelasting op alcoholvrije dranken en de leidingwaterbelasting (voor het burgerdeel). Afschaffing van deze belastingen kost ruim € 0,2 miljard. Er zal ook extra ruimte ontstaan voor tariefverlaging in de inkomstenbelasting als er gekozen wordt voor het afschaffen van een aantal grondslagversmallers. Van de lasten van een uniform BTW-tarief slaat ongeveer € 0,8 miljard neer bij bedrijven16. Deze opbrengsten kunnen worden gebruikt om de verpakkingenbelasting, de grondwaterbelasting, de leidingwaterbelasting (voor het bedrijvendeel) en de afvalstoffenbelasting af te schaffen. Dit kost ongeveer € 0,6 miljard. Het restant van de opbrengst kan worden gebruikt in de IB-winstsfeer. De omstreeks 25 grondslagversmallers in de winstsfeer van de Wet IB 2001 weerspiegelen een budgettair beslag van circa € 4 miljard (waarvan een deel van dat budgettaire beslag neerslaat in de Vpb). Via de voorstellen voor grondslagverbreding in de vennootschapsbelasting wordt een budgettaire opbrengst van € 0,4 mrd miljard behaald. Door dit binnen de vennootschapsbelasting terug te sluizen kan een tarief van 24% worden bereikt.

Met dit pakket maatregelen wordt een grote vereenvoudigingswinst geboekt. Er zijn minder belastingsoorten en de grondslag wordt breder. Daarmee wordt het belastingstelsel begrijpelijker, transparanter en resulteren minder administratieve lasten. Tegelijkertijd verminderen de uitvoeringskosten van de Belastingdienst. De belastingopbrengst wordt solider door de grondslagverbreding en schuif van directe belastingen naar de BTW. Werken en ondernemen wordt lonender. En het stelsel wordt meer fraudebestendig.

In de volgende hoofdstukken worden de mogelijkheden voor een eenvoudiger, meer solide en fraudebestendig belastingstelsel nader uitgewerkt. Er wordt afgesloten met een hoofdstuk waarin wordt ingegaan op een aantal toezeggingen die zijn gedaan tijdens de behandeling van het Belastingplan.

Wijzigingen in de belastingmix passen uitstekend bij de drie hoofddoelen van de Fiscale agenda: eenvoud, soliditeit en fraudebestendigheid. Het kabinet wil in discussie met de Kamer over de mogelijkheden om de belasting op arbeid te verlagen en de belasting op consumptie te verhogen. Verder wil het kabinet in deze kabinetsperiode het aantal grondslagversmallers in de inkomstenbelasting en kleine belastingen beperken.

De lasten op arbeid zijn hoog in Nederland. Van alle belastingsoorten wordt het meest opgebracht door de gecombineerde loon- en inkomstenbelasting. Verlaging van deze lasten zal de concurrentiekracht van Nederland versterken. Het recent gesloten Europact en het IMF roepen ook op tot verlaging van de lasten op arbeid. Een verlaging van de lasten op arbeid is echter alleen te bereiken als tegelijkertijd andere lasten omhoog gaan. Er is immers op dit moment geen ruimte voor lastenverlichting. In ruil voor lagere lasten op arbeid, liggen hogere lasten op consumptie het meeste voor de hand. Zo’n schuif in de belastingmix heeft naast economische effecten ook andere voordelen, namelijk een minder verstorend en meer solide belastingstelsel.

De rangorde van de meest naar de economisch minst verstorende belasting wordt gevormd door achtereenvolgens de vennootschapsbelasting, de inkomstenbelasting, de indirecte belastingen en de belastingen op het bezit van onroerende zaken17. Door het aandeel indirecte belastingen te laten toenemen, zal er dus een minder verstorend belastingstelsel ontstaan. Tegelijkertijd zal hiermee ook de soliditeit van het belastingstelsel verbeteren, met name door een stijging van het aandeel van de BTW. Deze conclusie blijkt uit de analyse van de Studiecommissie belastingstelsel van de ontwikkeling van de belastingontvangsten in relatie tot de economische ontwikkeling. Het 10-jaars gemiddelde van de zogeheten «progressiefactor» van de BTW komt de laatste 10 jaar vrijwel continu uit op 1. Dat wil zeggen dat de BTW zich in dit opzicht als een solide belastingsoort kwalificeert. Dit geldt niet of in mindere mate voor andere in omvang belangrijke belastingen. De vennootschapsbelasting is een zeer volatiele belasting, de loon- en inkomstenbelasting kwalificeren als «vrij solide belastingen». De endogene ontwikkeling van de ontvangsten milieubelastingen was negatief in de afgelopen 10 jaar, en ook de endogene ontwikkeling van de accijnsopbrengsten blijft constant achter bij de economische groei.

Een verschuiving naar de BTW verhoogt dus de soliditeit van de belastingopbrengst en komt de economische ontwikkeling ten goede, doordat het belastingstelsel minder verstorend zal uitwerken. Om die reden wil het kabinet met de Kamer de discussie aangaan over de wenselijkheid de belasting op arbeid te verlagen en de belasting op consumptie te verhogen. Indien deze schuif wordt vormgegeven door een vergroting van het aandeel BTW in de belastingmix zijn verschillende opties mogelijk. Het kabinet zou deze kabinetsperiode een eerste, betekenisvolle stap willen zetten in de schuif van belasting op arbeid naar consumptie. Op de lange termijn kan aan een uniform BTW-tarief worden gedacht. In dit hoofdstuk wordt in het kader van de BTW achtereenvolgens ingegaan op die mogelijke eerste stap en vervolgens op de langere termijn optie van uniformering van het BTW-tarief.

Een verhoging van de BTW zal ook tot hogere overheidsuitgaven leiden. Voor alle departementen samen is de reguliere prijsbijstelling hiervoor afdoende. Afhankelijk van de samenstelling van de feitelijke uitgaven kunnen zich op micro-niveau – bijvoorbeeld bij de zorg – verschillen voordoen tussen departementen. Bij een eventuele beslissing tot BTW-verhoging, zullen deze gevolgen nader worden bekeken en in de integrale afweging worden betrokken.

Bij een eerste, betekenisvolle stap in de schuif van de belasting op arbeid naar belasting op consumptie denkt het kabinet in het bijzonder aan een verhoging van het verlaagde BTW-tarief. Door het verlaagde tarief met bijvoorbeeld 2%-punten te verhogen naar 8% wordt het verschil tussen het verlaagde en algemene tarief verkleind. De grenseffecten van voor zo’n beperkte verhoging zullen beperkt zijn, gezien de hoogte van het verlaagde tarief in Duitsland (7%) en België (6%18).

Een verhoging van het verlaagde tarief met 2% levert ongeveer € 1,4 miljard op. Hiermee kunnen een aantal kleine belastingen worden afgeschaft en de inkomstenbelasting kan (beperkt) worden verlaagd. Met deze stap kan goed worden beoordeeld wat de effecten zijn van een verhoging van het verlaagde tarief. Deze variant is te combineren met het beperkt uitkleden van de categorie goederen en diensten, waarvoor het verlaagde tarief geldt. Dit heeft echter als nadeel dat maar een beperkte groep, met een relatief beperkte belastingopbrengst, geraakt zal worden. Deze beperkte groep zal zich heftig verzetten, zeker zo lang het verlaagde tarief wel blijft bestaan voor andere goederen en diensten.

Op de langere termijn kan worden gekozen voor een hogere BTW-opbrengst door middel van uniformering van de BTW-tarieven naar het niveau van het huidige algemene tarief van 19%. De Studiecommissie belastingstelsel pleit hiervoor en ook het CPB heeft onlangs de voordelen van een uniforme BTW op een rijtje gezet19. Een uniform BTW-tarief van 19% zorgt er voor dat het aandeel van de BTW in belastingmix wordt vergroot met circa € 9,2 miljard. Een uniform BTW-tarief realiseert tevens een flinke verlichting van de administratieve lasten van het bedrijfsleven van circa € 80 miljoen en er wordt ongeveer € 6 miljoen bespaard op de uitvoeringskosten bij de Belastingdienst.

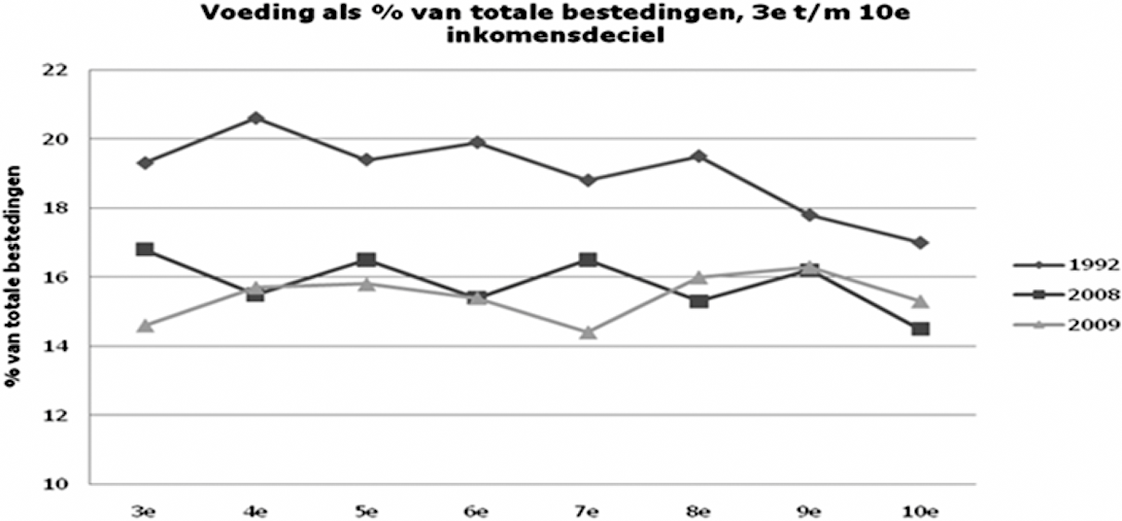

In de loop der jaren is de toepassing van het verlaagde tarief fors uitgebreid, vaak als resultaat van politieke keuzes die op dat moment opportuun waren. Het verlaagde BTW-tarief is daardoor niet langer beperkt tot de categorie eerste levensbehoeften maar beslaat op dit moment ongeveer 40 soorten goederen en diensten. Daarmee is steeds moeilijker uitlegbaar waarom een bepaalde dienst (of product) tegen 6% belast wordt, terwijl een bijna vergelijkbare dienst (of product) tegen 19% belast wordt. Economisch gezien houden argumenten die regelmatig worden gehanteerd als pleidooi voor tariefdifferentiatie ook steeds minder stand. Eerdere evaluaties hebben laten zien dat de positieve werkgelegenheidseffecten van een lager BTW-tarief op arbeidsintensieve diensten niet kunnen worden aangetoond20. En ook vanuit inkomenspolitieke overwegingen is er geen goede reden om een verlaagd tarief te hanteren. Waar eerder sprake was van enige herverdeling door het verlaagde BTW-tarief, doordat bijvoorbeeld voedingsmiddelen een groter deel van de bestedingen uitmaakten van lage inkomens, is daar nu niet of nauwelijks meer sprake van. Bovendien is het BTW-instrument erg ongericht om in te zetten voor herverdeling. Instrumenten in de directe belastingen, toeslagen of uitkeringen zijn veel effectiever om herverdeling te bereiken.

Voeding is de belangrijkste categorie waarvoor het verlaagde tarief geldt. Het blijkt dat in de loop der jaren het aandeel van voeding in de totale bestedingen steeds gelijkmatiger is verdeeld over de inkomensdecielen. Een verhoging van het lage BTW-tarief naar het algemene BTW-tarief van 19% is dus niet meer relatief ongunstig voor lage inkomens.

De huidige tariefdifferentiatie betekent in feite dat goederen en diensten die in het verlaagde tarief vallen door de overheid worden gesubsidieerd. Nadeel hiervan is dat de keuze van consumenten in hun consumptiepatroon wordt verstoord. Zij consumeren meer van de goederen die lager worden belast dan ze zouden hebben gedaan onder een uniform tarief of de afwezigheid van een BTW. Een uniform tarief zorgt daarom voor een neutraler en minder verstorend belastingstelsel met als uiteindelijk resultaat een hogere maatschappelijke welvaart in Nederland.

Bij een uniformering van het BTW-tarief zijn echter ook kanttekeningen te plaatsen. De Studiecommissie belastingstelsel wijst er op dat de inkomenseffecten op macroniveau gering lijken en eventueel zijn te repareren maar dat op individueel niveau, door flink afwijkende consumptiepatronen, de effecten (veel) groter kunnen zijn. Verder zal – ondanks het uitgangspunt van lastenneutraliteit – een deel van de consumenten de verhoging van het lage BTW-tarief ervaren als een «gevoelsinflatie» en een koopkrachtachteruitgang die maar ten dele wordt gecompenseerd door terugsluis via de loon- en inkomstenbelasting. Een aandachtspunt is voorts dat een uniform BTW-tarief zorgt voor hogere zorguitgaven en – vanwege lastendekkendheid zorguitgaven – hogere ZVW-premies en hogere zorgtoeslag.

Een andere kanttekening heeft betrekking op mogelijke grenseffecten. Voor goederen die nu onder het verlaagde tarief vallen zal er namelijk een flink tariefverschil ontstaan met België en Duitsland omdat bijvoorbeeld voedingsmiddelen in beide landen op dit moment onder het verlaagde tarief vallen (respectievelijk 6% in België en 7% in Duitsland). Het CPB wijst op empirisch onderzoek dat in de verhouding tussen Duitsland en Denemarken (Denemarken kent een uniform BTW-tarief van 25%) zich nauwelijks grenseffecten hebben voorgedaan. Daarbij moet wel worden aangetekend dat de grensregio tussen Denemarken en Duitsland niet helemaal vergelijkbaar is met de grensregio van Nederland. Gezien de kanttekeningen lijkt de variant van een uniform BTW-tarief er, zoals opgemerkt, vooral een voor de langere termijn te zijn.

Indien de Kamer een uniformering van het BTW-tarief niet opportuun vindt, vanwege de grenseffecten, maar vanwege de mogelijke effecten op de arbeidsparticipatie, het wel aantrekkelijk vindt dat eenzelfde bedrag voor de terugsluis in de loon- en inkomstenbelasting ter beschikking staat als bij de uniformering van het BTW-tarief, kan ook voor een alternatieve vormgeving worden gekozen. Het kabinet denkt in een dergelijk scenario bijvoorbeeld aan een BTW-tariefstructuur waarin weliswaar het tarief grotendeels wordt geüniformeerd, maar de voedingsmiddelen in het verlaagde tarief blijven. Het algemene tarief zal dan wel moeten worden verhoogd om eenzelfde opbrengst te behalen.

De grenseffecten van een uniform BTW-tarief zijn namelijk vooral te verwachten bij de voedingsmiddelen. Ook al zijn de Nederlandse supermarkten nu relatief goedkoop22, het zal in sommige gevallen aantrekkelijk worden voor consumenten om over de grens de wekelijkse boodschappen te halen. Voor andere goederen/diensten uit het verlaagde tarief zal dit effect zich in minder mate voordoen omdat deze in minder grote hoeveelheden ineens worden gekocht of omdat het om diensten gaat die plaatsgebonden zijn. Ook is het prijsbewustzijn bij voedingsmiddelen groter en is er over de grens makkelijker een vergelijkbaar substituut te vinden dan bij andere goederen en diensten die onder het verlaagde tarief vallen. Om de grenseffecten van een uniform tarief te verminderen, kan er daarom voor worden gekozen om de voedingsmiddelen uit te zonderen van het uniforme BTW-tarief.

Deze variant heeft als nadeel dat er minder vereenvoudiging mee zal worden bereikt dan bij het uniforme BTW-tarief. Het zal nog nodig blijven om – soms moeilijk uitlegbare – keuzes te maken wat in het algemene tarief valt en wat in het verlaagde tarief. Met als gevolg dat de administratieve lasten en uitvoeringskosten minder hard zullen dalen. Ook wordt de consumptie van voedingsmiddelen gestimuleerd in vergelijking met andere goederen en diensten.

Bij de vormgeving van de terugsluis van de extra BTW-opbrengst in de loon- en inkomstenbelasting zijn vele varianten mogelijk. Bezien vanuit de wens om arbeid goedkoper te maken, ligt een variant gericht op het zo veel mogelijk bevorderen van de arbeidsparticipatie voor de hand. In deze variant wordt een groot deel van het beschikbare budget ingezet voor verlaging van de IB-tarieven en/of een verhoging van de arbeidskorting. Met de opbrengst van een uniform BTW-tarief van 19% behoort een positief werkgelegenheidseffect van enige tienduizenden banen tot de mogelijkheden. Bij zo’n variant horen wel inkomenseffecten van tussen de + 3 en – 3%. Er zou ook kunnen worden gekozen voor een terugsluispakket waarbij de inkomenseffecten voor de verschillende groepen zo veel mogelijk worden beperkt. Die variant zal echter navenant veel kleinere werkgelegenheidseffecten hebben. De vormgeving van de terugsluis, en de weging van de bijbehorende inkomens- en werkgelegenheidseffecten is bij uitstek een onderwerp dat om nadere politieke keuzes zal vragen.

Naast het onderzoek naar de mogelijkheden om het BTW-aandeel in de belastingmix te vergroten, is ook onderzocht welke andere vereenvoudigingen in de heffing van de BTW kunnen bijdragen aan het terugdringen van de administratieve lasten en de uitvoeringskosten van de Belastingdienst.

Op dit punt is al eerder onderzoek gedaan. Zo hebben de werkgroep 16 (Uitvoering belasting en premieheffing) in het kader van de brede heroverwegingen en de Studiecommissie belastingstelsel de mogelijkheden van verdere vereenvoudigingen in de BTW onderzocht. In het kader van de totstandkoming van de Fiscale agenda heeft aansluitend (ambtelijk) overleg plaatsgevonden met het bedrijfsleven om te bekijken of er van de kant van het bedrijfsleven nog wensen leven op dit gebied. Op basis hiervan wil het kabinet prioritair aandacht besteden aan de herziening van de kleine ondernemingsregeling en de mogelijke formalisering van de suppleties.

De kleine ondernemingsregeling geldt voor ondernemers die per saldo weinig BTW hoeven te betalen. Toepassing van de kleine ondernemersregeling kan betekenen dat zij minder (of zelfs helemaal geen) BTW hoeven te betalen en dat zij ontheffing kunnen krijgen van de administratieve verplichtingen voor de BTW. De kleine ondernemersregeling geldt niet voor rechtspersonen. Het kunnen toepassen van de kleine ondernemersregeling is gekoppeld aan de jaarlijks verschuldigde BTW. Is deze, na aftrek van de voorbelasting, € 1 883 of minder, dan kan de regeling worden toegepast. Een mogelijke vereenvoudiging kan worden gevonden door als criterium een omzetgrens te gebruiken in plaats van de verschuldigde BTW. Nader onderzoek is nodig naar bijvoorbeeld de hoogte van die omzetgrens en het toepassingsgebied van de regeling. Een nieuwe kleine ondernemingsregeling behoeft Europese goedkeuring.

In de praktijk worden eerder ingediende aangiften gecorrigeerd via zogenoemde suppleties. Deze suppleties worden vaak handmatig opgemaakt en door de Belastingdienst handmatig verwerkt. Per jaar worden bij de Belastingdienst ongeveer 500 000 suppleties ingediend die allemaal leiden tot afzonderlijke formele beschikkingen en aanslagen. Er is dus sprake van een massaal (handmatig) proces dat gepaard gaat met forse administratieve lasten voor het bedrijfsleven en uitvoeringskosten voor de Belastingdienst. Het kabinet wil onderzoeken of de suppletie onderdeel zou kunnen gaan uitmaken van de reguliere BTW-aangifte zodat deze mee kan lopen in het «normale» geautomatiseerde proces. De formele en uitvoeringsaspecten die aan deze regulering van de suppletie zijn verbonden zullen nader worden onderzocht.

Een laatste aandachtspunt bij vereenvoudigingen in de BTW is de tijdvakindeling. Met ingang van 1 januari 2011 geldt structureel geen afdrachtscriterium meer voor een verplichte indeling in maandaangifte. Dit verlicht de administratieve en financiële lasten van het bedrijfsleven. Er is overwogen om de kwartaalaangifte dwingend voor te schrijven, dat wil zeggen dat de optie voor het doen van maandaangifte als mogelijkheid zou vervallen. Het kabinet besluit echter dit niet te doen. Met name het exporterende bedrijfsleven, dat veelal recht heeft op teruggaaf van de BTW als gevolg van die export, zou nadeel ondervinden van het wegvallen van de maandaangifte. Men kan dan immers slechts eens per drie maanden teruggaaf claimen, terwijl dat bij een maandaangifte maandelijks gebeurt. Daarnaast heeft de Belastingdienst behoefte aan de mogelijkheid om voor bepaalde bedrijven waarbij veelvuldig onjuiste aangiften of afdrachten worden vastgesteld, de maandaangifte dwingend voor te schrijven zodat de controlefrequentie kan worden opgevoerd en het toezicht kan worden verbeterd. De huidige regeling van kwartaalaangifte als basistijdvak wordt derhalve gehandhaafd maar de mogelijkheid om maandelijks aangifte te doen, blijft ook in stand.

Binnen het Nederlandse belastingstelsel wordt veel gebruik gemaakt van specifieke instrumenten voor het bereiken van andere doelen dan het genereren van belastingopbrengst. Dit heeft geleid tot een toename van de complexiteit van het belastingstelsel. De grondslagversmallers in de inkomstenbelasting en de loonbelasting zijn daar voorbeelden van. Grondslagversmallers zijn regelingen die er voor zorgen dat de grondslag waarover de belasting wordt berekend wordt verkleind. Hierdoor wordt ook het uiteindelijk verschuldigde belastingbedrag kleiner. In bijlage 1 bij deze brief is het resultaat weergegeven van een inventarisatie van de grondslagversmallers in de loon- en inkomstenbelasting onderverdeeld naar grondslagversmallers die zien op de winstsfeer en op de niet-winstsfeer.

Grondslagversmallers zijn er in verschillende vormen. Zo kan sprake zijn van een persoonsgebonden aftrekpost voor een bepaalde groep belastingplichtigen, maar een verhoogd heffingvrij vermogen of een specifieke vrijstelling in box 3 versmallen bijvoorbeeld ook de grondslag.

Naast de grondslagversmallers bestaat in de inkomstenbelasting nog een ander fiscaal instrument voor nevendoelen namelijk de heffingskortingen. Dit zijn kortingen op het over de belastinggrondslag berekende verschuldigde belastingbedrag. Ook voor deze fiscale instrumenten geldt dat zij bijdragen aan de complexiteit van het belastingstelsel. Het instrument van de heffingskorting is geïntroduceerd in de Wet inkomstenbelasting 2001.

– de algemene heffingskorting

– de arbeidskorting

– de verhoogde arbeidskorting voor ouderen

– de doorwerkbonus

– de inkomensafhankelijke combinatiekorting

– de ouderschapsverlofkorting

– de alleenstaande ouderkorting

– de jonggehandicaptenkorting

– de ouderenkorting

– de alleenstaande ouderenkorting

– de levensloopverlofkorting

– de korting maatschappelijk beleggen (wordt reeds stapsgewijs afgebouwd)

– de korting directe beleggingen durfkapitaal en culturele beleggingen (wordt reeds stapsgewijs afgebouwd)

Het feit dat er kortingen en grondslagversmallers bestaan voor verschillende specifieke groepen maakt de belastingwetgeving complex. Daarentegen kan het nevendoel wel een effectieve inzet van overheidsgeld zijn. Zo zijn kortingen die de arbeidsparticipatie stimuleren van specifieke groepen met een grote aanbodelasticiteit, zoals ouders met jonge kinderen of ouderen, effectiever voor de arbeidsmarkt dan de algemene arbeidskorting. Er bestaat in dat geval een afruil tussen de eenvoud en de effectiviteit. De effectiviteit van regelingen kan overigens negatief worden beïnvloed wanneer sprake is van stapeling van fiscale en niet-fiscale instrumenten zonder dat ze elkaar versterken.

Met het afschaffen van grondslagversmallers en heffingskortingen wordt de belastingheffing eenvoudiger, is deze minder fraudegevoelig en zal de belastingopbrengst meer stabiel zijn. Het toekomstbeeld van het kabinet is dan ook een belastingstelsel met brede grondslagen en lage tarieven. Dit kabinet heeft reeds een eerste stap gezet met het terugbrengen van het aantal heffingskortingen door in het Belastingplan 2011 c.s. de stapsgewijze afschaffing op te nemen van de heffingskorting voor maatschappelijk beleggen en de heffingskorting voor directe beleggingen in durfkapitaal en culturele beleggingen.

Het verbreden van de grondslag van de inkomstenbelasting en het afschaffen van heffingskortingen is niet zonder dilemma’s. Elke grondslagversmaller of heffingskorting die op dit moment in de inkomstenbelasting bestaat, is in het verleden wenselijk en/of noodzakelijk bevonden om bepaalde groepen tegemoet te komen of om bepaald gedrag te stimuleren. Het afschaffen van deze instrumenten zal een achteruitgang betekenen voor de groep waar het instrument op is gericht of zal een bepaalde gedragsprikkel wegnemen. Er zal daarom goed moeten worden afgewogen wat de gevolgen zijn van de grondslagverbreding op de doelen waarvoor de regeling oorspronkelijk in het leven is geroepen.

In de komende periode wil het kabinet bekijken welke grondslagverbreding en beperking van het aantal heffingskortingen in de inkomstenbelasting wenselijk is. Daarbij wil het kabinet onderzoeken of er regelingen zijn waar de fiscale ondersteuning wellicht is doorgeschoten23 en/of er ruimte kan worden gevonden voor vereenvoudiging. In de niet-winstsfeer wil het kabinet gebruik maken van een thematische aanpak waarbij de beoordeling plaatsvindt in brede samenhang met de beleidsterreinen waar de grondslagversmallers en heffingskortingen op zien. Hierbij wordt gedacht aan onder andere de fiscale regelingen binnen de thema’s kindregelingen, ouderen, stimulering doorwerken tot AOW-leeftijd, alimentatie en de zorg. Hierna worden deze thema’s nader toegelicht. De grondslagversmallers op het terrein van de levensloop- en spaarloonregeling komen aan bod bij de uitwerking van de vitaliteitsregeling. De grondslagversmallers in de winstsfeer worden betrokken bij de uitwerking van een winstbox in hoofdstuk 5 van deze brief waarbij faciliteiten kunnen opgaan in een laag tarief.

1. Kindregelingen

Het kabinet wil in samenhang met het gehele instrumentarium op dit beleidsterrein kijken naar de mogelijkheden om het fiscale regime rond de kindregelingen te vereenvoudigen en meer te richten op het bevorderen van arbeidsparticipatie. Dit zou bijvoorbeeld kunnen door het terugbrengen van het aantal regelingen, maar ook door vereenvoudiging van de vormgeving van regelingen (die door de Belastingdienst worden uitgevoerd). Er zijn verschillende grondslagversmallers en heffingskortingen in de inkomstenbelasting op het terrein van kinderen. Zo kennen we de kindertoeslag in box 3 (verhoging heffingvrij vermogen bij ouders), de aftrek uitgaven voor levensonderhoud van kinderen (ingeval de ouder geen kinderbijslag ontvangt en het kind geen studiefinanciering), de ouderschapsverlofkorting, de inkomensafhankelijke combinatiekorting en de alleenstaande-ouderkorting. Daarnaast kennen we op dit beleidsterrein nog verschillende niet-fiscale instrumenten zoals de kinderbijslag, het kindgebonden budget en de kinderopvangtoeslag. De kinderopvangtoeslag en het kindgebonden budget worden uitgevoerd door de Belastingdienst.

2. Ouderen

In de inkomstenbelasting kennen we verschillende grondslagversmallers gericht op ouderen. Zo zijn er de ouderentoeslag in box 3 (verhoging heffingsvrij vermogen), de ouderenkorting en de alleenstaande ouderenkorting. Daarnaast kennen we de niet-fiscale AOW toeslag. Het kabinet wil met oog voor het gehele beleidsterrein onderzoeken of het mogelijk is om het fiscale regime voor deze groep te vereenvoudigen.

3. Scholing

Ook op het gebied van scholing zal het kabinet kijken naar mogelijkheden om de bestaande faciliteiten te vereenvoudigen. Een eerste vereenvoudiging zal worden bereikt binnen de afdrachtvermindering onderwijs, door zowel de variant startkwalificatie als het toetsloon voor de varianten beroepsbegeleidende leerweg («BBL») en werkend leren op hbo-niveau te laten vervallen. Deze vereenvoudigingen hangen samen met de maatregelen in het kader van mbo 30-plus24, waarbij als flankerende maatregel een aanvulling op de afdrachtvermindering BBL wordt ingevoerd voor de werkgever van een aan het bekostigd onderwijs deelnemende mbo 30-plusser.

4. Stimulering doorwerken

Het kabinet wil in samenhang met het gehele instrumentarium op het beleidsterrein «stimulering van doorwerken» kijken naar mogelijkheden om het fiscale regime te vereenvoudigen. Er zijn verschillende instrumenten gericht op het stimuleren van doorwerken tot de AOW-leeftijd. Zo stimuleren de extra arbeidskorting voor de oudere werknemer en de doorwerkbonus de oudere werknemer om te blijven werken. De premiekorting stimuleert de werkgever om oudere werknemers aan te nemen of aan het werk te houden. Het is de vraag of de overlap van de verschillende regelingen niet ten koste gaat van de effectiviteit en of de regelingen niet beter gericht kunnen worden.

5. Fiscale behandeling alimentatie

In het kader van vereenvoudiging onderzoekt het kabinet de fiscale behandeling van partneralimentatie. Deze alimentatie is thans bij de alimentatieplichtige aftrekbaar en bij de alimentatiegerechtigde belast. De regeling is arbeidsintensief voor de Belastingdienst, mede door het ontbreken van informatie van derden, en leidt per saldo tot een forse budgettaire derving. Bij het vaststellen van partneralimentatie wordt doorgaans rekening gehouden met de fiscale aftrekbaarheid bij de alimentatieplichtige, dus bij defiscalisering zal de alimentatievaststelling op dit punt moeten worden aangepast. Ook werkt defiscalisering door in inkomensafhankelijke regelingen als de toeslagen, en mogelijk ook in de bijstand. In verband met deze doorwerking en vraagstukken rondom overgangsrecht, zal het kabinet de komende tijd zorgvuldig onderzoeken of defiscaliseren van partneralimentatie haalbaar is.

6. Fiscale behandeling zorgkosten

In het kader van vereenvoudiging wil het kabinet bekijken of binnen de regeling uitgaven voor specifieke zorgkosten nadere aftrekbeperkingen kunnen worden aangebracht. Enerzijds met als doel de regeling beter te richten op de doelgroep chronisch zieken en gehandicapten, door kosten die doorgaans ook door niet chronisch zieken en gehandicapten worden gemaakt van aftrek uit te sluiten. Anderzijds met als doel om bovenmatige aftrek tegen te gaan. Dit mede in het verlengde van de motie Van Vliet25. Daarnaast kan in brede zin de vraag worden gesteld in hoeverre de fiscaliteit compensatie moet bieden voor kosten waarvan binnen de Zorgverzekering is bepaald dat deze niet ten laste van de collectiviteit moeten komen.

Het kabinet zal Uw Kamer blijven informeren over de verschillende ontwikkelingen op de genoemde thema’s en de ruimte die kan worden gevonden voor vereenvoudiging en grondslagverbreding.

De meeste grondslagversmallers hebben het karakter van een belastinguitgave. Een beperkt aantal is onderdeel van de primaire heffingsstructuur26. Voor de heffingskortingen geldt dat een deel tot de primaire heffingsstructuur behoort (bijvoorbeeld de algemene heffingskorting) en een ander deel het karakter heeft van een belastinguitgave (bijvoorbeeld ouderschapsverlofkorting). Voor zover grondslagversmallers en heffingskortingen het karakter hebben van een belastinguitgave ligt een horizonbepaling voor de duur van de regeling voor de hand. Het is een politieke afweging om voor deze categorieën van inkomen belastingkorting te geven. Een dergelijke afweging geldt niet voor de eeuwigheid. In de huidige begrotingsregels is opgenomen dat voor het invoeren van nieuwe belastinguitgaven een toetsingskader geldt. Voor bestaande belastinguitgaven geldt een periodieke evaluatiebepaling, waarin is opgenomen dat het toetsingskader op het moment van evaluatie opnieuw dient te worden toegepast.

Aan het toetsingskader kan een horizonbepaling worden toegevoegd, zodat expliciet wordt aangegeven voor welke duur de belastinguitgave geldt. Alleen indien er vóór het verstrijken van die termijn een positieve evaluatie beschikbaar is, kan besloten worden om voor een nieuwe periode de belastinguitgave te continueren. Als geen positieve evaluatie beschikbaar is, vervalt de belastinguitgave automatisch. Als er wel een positieve evaluatie beschikbaar is, dwingt de horizonbepaling om opnieuw de afweging te maken of aan de belastinguitgave opnieuw prioriteit wordt gegeven.

Het beperken van het aantal belastingen past binnen het streven naar een eenvoudiger en begrijpelijker belastingstelsel. Ook zorgt een minder groot aantal belastingen ervoor dat de uitvoering van het belastingstelsel door de Belastingdienst goedkoper wordt en ten slotte zullen de administratieve lasten dalen. Er is dan ook gezocht naar de mogelijkheden om het aantal belastingen te verminderen. Daarbij is in eerste instantie gekeken naar de belastingen met een relatief kleine opbrengst (in % van het Bruto Binnenlands Product), relatief hoge administratieve lasten voor het bedrijfsleven en relatief hoge uitvoeringskosten voor de Belastingdienst. Het verminderen van het aantal belastingen is alleen mogelijk indien hier budgettair ruimte voor ontstaat door bijvoorbeeld het verhogen van het BTW-aandeel in de belastingmix of een grondslagverbreding. Daarom wordt er ook kort ingegaan op eventuele mogelijkheden om deze kleinere belastingen te vereenvoudigen indien er te weinig budgettaire ruimte bestaat voor afschaffing.

De verpakkingenbelasting is geïntroduceerd in 2008. Voor 2011 is de opbrengst geraamd op € 282 miljoen. Dit bedrag wordt opgebracht door ruim 4 000 belastingplichtigen. De verpakkingenbelasting is sinds de introductie al een aantal keren vereenvoudigd. Er lijkt nauwelijks ruimte te zijn voor verdere vereenvoudigingen binnen de huidige structuur van de verpakkingenbelasting. De Studiecommissie belastingstelsel gaat er van uit dat de heffing van verpakkingenbelasting jaarlijks gepaard gaat met circa € 5 miljoen aan uitvoeringskosten voor de Belastingdienst en een fiscale administratieve lastendruk voor het bedrijfsleven van minder dan € 1 miljoen. Overigens liggen de totale administratieve lasten voor het bedrijfsleven hoger en bedragen ongeveer € 11 miljoen27. Dit bedrag is inclusief de Europese rapportageverplichtingen die ook al golden voor invoering in 2008 van de Verpakkingenbelasting en zijn neergelegd in het Verpakkingenbesluit.

Het afschaffen van de belasting zou een verlichting betekenen voor zowel het bedrijfsleven als de Belastingdienst. Indien de verpakkingenbelasting wordt afgeschaft, zullen bedrijven wel moeten blijven voldoen aan de rapportageverplichtingen uit het Besluit verpakkingen. Verder is nog van belang dat het kabinet voornemens is om de bijdrage aan het Afvalfonds via de begroting van het ministerie van I&M af te schaffen. Beide maatregelen, het afschaffen van de verpakkingenbelasting en de bijdrage aan het Afvalfonds, zorgen ervoor dat er op een andere manier moet worden verzekerd dat het verpakkende bedrijfsleven voldoet aan de rapportageverplichtingen uit het Besluit verpakkingen en de doelstellingen rondom de mate van recycling van verpakkingsafval worden behaald. Afschaffen van de verpakkingenbelasting hangt daarom samen met de garanties die het bedrijfsleven zal moeten bieden dat er op grond van haar verplichtingen uit het Besluit verpakkingen een inzamelingssysteem voor verpakkingsafval blijft draaien en dat zij blijft voldoen aan de rapportageverplichtingen uit het Besluit verpakkingen en daartoe een alternatieve registratie opzet. De afschaffing van de verpakkingenbelasting biedt het bedrijfsleven ruimte om deze verplichtingen te financieren. Voordat de verpakkingenbelasting wordt afgeschaft zou duidelijk moeten zijn op welke wijze de verplichtingen met zo weinig mogelijk administratieve lasten worden ingevuld.