Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 31935 nr. 24 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 31935 nr. 24 |

Vastgesteld 18 november 2015

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Financiën over de brief van 19 juni 2015 inzake de beleidsdoorlichting Risicomanagement van de staatsschuld en hoofdlijnen van het beleid 2016–2019 (Kamerstuk 31 935, nr. 20).

De Minister heeft deze vragen beantwoord bij brief van 17 november 2015. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Duisenberg

Adjunct-griffier van de commissie, Van den Eeden

Vraag 1, 2, 3, 15, 36, 37, 38, 39

Vraag 1: Kunt u toelichten waarom er bij 88% van de leningen langer dan 10 jaar gekozen is af te wijken van de benchmark? In hoeverre is dat ook financieel voordeliger gebleken? Welke zekerheden en onzekerheden spelen hierbij op de langere termijn?

Vraag 2: Hoe komen beslissingen om af te wijken van de benchmark tot stand? Welke rol heeft de Minister daar bij? En welke rol de Tweede Kamer?

Vraag 3: Op welke gronden is in de overige 12% van de gevallen wel de benchmark gevolgd?

Vraag 15: Kunt u toelichten wat de voorwaarden zijn waaronder ook bij 10-jaars leningen geen swaps meer afgesloten worden?

Vraag 36: Klopt het dat met de keuzes rond swappen en verlenging van de duur 3,7 miljard euro heeft opgeleverd?

Vraag 37: Onder het kader voor het risicomanagement werd gekoerst op een gemiddelde duur van de portefeuille van 3,5 jaar. Klopt het dat inmiddels is afgeweken van de 7 jaars gecentreerde portefeuille naar een 9 jaars gecentreerde portefeuille?

Vraag 38: Met welke methodiek en criteria worden de afwijkingsmogelijkheden van het beleidskader bepaald en hoe worden zij gewogen?

Vraag 39: Voor de toekomst wordt een gedeeltelijke swap strategie voorgesteld. Deze strategie richt zich er op het renterisico af te dekken, hoe is in de periode 2012–2015 bepaald welk deel wel- en welk deel niet terug te swappen?

Antwoord:

De mogelijkheid om af te wijken van de 7-jaars benchmark – door lange leningen niet terug te swappen naar 7 jaar – is vastgelegd in het risicokader voor de jaren 2012 – 2015. Het risicokader is door mijn ambtsvoorganger in november 2011 aan de Tweede Kamer voorgelegd en na bespreking in een Algemeen Overleg op 26 januari 2012 naar de Tweede Kamer gezonden1.

De beslissing om bij leningen langer dan 10 jaar af te wijken van de benchmark kan alleen worden genomen als aan de volgende voorwaarden wordt voldaan: de verlengingen leiden niet tot meer risico voor de begroting, passen binnen de begroting en er bestaat een reële kans dat op lange termijn de rentelasten lager uitkomen dan zonder afwijkingen. De beslissing om al dan niet af te wijken wordt door het Agentschap genomen, op basis van toepassing van de voorwaarden zoals zojuist geschetst. Bij 88% van de € 22,5 miljard aan uitgegeven leningen met een looptijd van meer dan 10 jaar werd aan deze voorwaarden voldaan.

Door af te wijken van de benchmark wordt in de eerstkomende 7 jaar een hoger rentepercentage betaald op de schuld (te weten: de rente behorende bij de betreffende lange lening) dan wanneer niet afgeweken zou worden (in dat geval zou de 7-jaars rente betaald zijn). Het verschil tussen beide zou in de periode tussen 7 jaar na het aangaan van de lening en het einde van de looptijd van die lening moeten worden goedgemaakt. Ter illustratie: bij een lening van 30 jaar gaat het dus om de resterende 23 jaar na de eerste 7 jaar. Om te bepalen of de kans op een dergelijk financieel voordeel reëel is, wordt een break-even rentepercentage («break-even yield», BEY) bepaald2. Deze BEY geeft weer tot welk niveau de 7-jaars rente in de resterende periode gemiddeld zou moeten stijgen zodat zich een financieel voordeel voordoet. Vastgesteld is dat wanneer die BEY lager is dan 3%, afwijken een reële kans op financieel voordeel oplevert. Deze 3% is gebaseerd op analyses die laten zien dat de 30-jaars rente in het verleden zelden onder dit niveau ligt. Bij de 12% waarbij niet is afgeweken werd niet aan deze laatste voorwaarde van reële kans op financieel voordeel voldaan.

Of ook een financieel voordeel zich ook daadwerkelijk heeft voorgedaan kan pas na het verstrijken van de looptijd van de betreffende leningen worden beoordeeld. Immers, pas dan is bekend hoe de feitelijke (7-jaars) rente zich in de tussenliggende periode heeft ontwikkeld.

Het bedrag van € 3,7 mld. waarnaar in vraag 36 wordt verwezen betreft de totale kosten van de afwijkingen, gemeten over de periode 2012–2014. Deze «totale kosten» betreffen naast de rentelasten de marktwaarde van swaps die zouden zijn afgesloten als er niet was uitgeweken. Omdat rentes gemiddeld genomen na het moment van afwijken verder zijn gedaald, ontstond een «verlies» op de afwijking. Dit betekent dat bij de huidige rentestand derhalve de leningen beter conform de benchmark hadden moeten worden geswapt. Dit neemt niet weg dat het uiteindelijke resultaat pas bekend zal zijn als de leningen aflopen. Het bedrag van € 3,7 mld. is slechts een momentopname.

In reactie op uitzonderlijke lage renteniveaus heb ik begin 2015 besloten om tevens de mogelijkheid te creëren om 10-jaars leningen niet langer terug te swappen. Voor het besluit om 10-jaars leningen niet terug te swappen gelden dezelfde voorwaarden als hierboven vermeld voor de langlopende leningen. De enige aanpassing is dat de BEY op 2% wordt gesteld in plaats van op 3%. Dit strengere criterium heeft te maken met de relatief korte terugverdienperiode van een 10-jaars rente (slechts 3 jaar, in plaats van bijv. 23 jaar bij een 30-jaars lening). Vanaf het moment dat ik de hoofdlijnen van het nieuwe risicokader heb vastgesteld, geldt dat alle leningen met een looptijd vanaf 10 jaar niet langer worden teruggeswapt. Een dergelijk beleid is in overeenstemming met de wens om de looptijd van de schuld verder te verlengen en het gebruik van swaps verder terug te dringen. Het niet-terugswappen van 10-jaars leningen draagt daar aan bij.

Afwijkingen hebben geleid tot een langere looptijd van de schuld. Deze is 4,5 jaar eind 2014, tegenover 3,5 jaar begin 2012 toen met afwijken werd begonnen. De afwijkingen hebben niet geleid tot een 9-jaars gecentreerde portefeuille. Om een 9-jaars gecentreerde portefeuille te bereiken zouden alleen leningen met een looptijd van 9 jaar uitgegeven moeten worden. Dit risicoprofiel zou met behulp van rentederivaten nagebootst moeten worden door alle uitgegeven leningen naar 9 jaar te swappen. Door het niet terugswappen van verschillende langlopende leningen is slechts de looptijd verlengd, zonder het sturen op een gecentreerde portefeuille van 7-jaar te verlaten.

Op de vraag op welke manier swaps in het nieuwe risicokader worden gebruikt, kan ik u op dit moment nog geen antwoord geven. Zoals eerder toegezegd zal ik de Tweede Kamer voor het einde van het jaar informeren over de concrete invulling van het risicokader voor de periode 2016–2019.

Vraag 4, 5, 6 en 29

Vraag 4: Kunt u een overzicht geven over de afgelopen vijf jaar van de door het CPB gehanteerde rekenrente, respectievelijk de feitelijke renteontwikkeling?

Vraag 5: Op welke momenten wordt de rekenrente van het CPB aangepast? Met welke rekenrente wordt de komende jaren rekening gehouden?

Vraag 6: Waarom is de rekenrente van het CPB hoger dan de daadwerkelijke rente?

Vraag 29: Gebruikt de overheid ook prognoses voor de toekomstige rentes? Zo ja, waar zijn deze op gebaseerd?

Antwoord:

Het CPB gebruikt de term rekenrente niet en spreekt over de rente. Er zijn 2 rentes van het CPB die relevant zijn voor de begrotingsramingen: een korte rente en een lange rente. De korte rente is de 3-maands staatsrente; de lange rente is de 10-jaars staatsrente.

De rentes wordt vier keer per jaar door het CPB geraamd. Tweemaal per jaar stelt het CPB de rente vast als onderdeel van haar uitgebreide economische en budgettaire analyses: in maart verschijnt het Centraal Economisch Plan (CEP) en op de derde dinsdag van september, tegelijk met de Miljoenennota, verschijnt de Macro Economische Verkenning (MEV). Daarnaast wordt in juni en december de rente aangepast.

De door het CPB geraamde rentetarieven worden gebruikt om de rentelasten op de staatsschuld te ramen. De overheid maakt dus niet zelf een prognose voor de toekomstige rente. De geraamde rentelasten op begroting van Nationale Schuld worden gedurende het jaar aangepast zodra het CPB met nieuwe informatie komt. Op dit moment is de raming gebaseerd op de MEV 2016 (van september 2015). De MEV bevat een raming voor de jaren 2015 en 2016. Voor de jaren na 2016 wordt gebruik gemaakt van de meest recente middellange-termijnraming van het Centraal Planbureau. Op dit moment is dat de MLT 2013–20173. Voor de raming van de rentelasten op de begroting van Nationale Schuld wordt op dit moment gebruik gemaakt van de volgende rentetarieven:

|

2015 |

2016 |

2017 en verder |

|

|---|---|---|---|

|

Bron |

MEV 2016 |

MEV 2016 |

MLT 2013–2017 |

|

Lange rente Nederland |

0,70% |

0,90% |

3,50% |

In de tabel hieronder wordt een overzicht gepresenteerd van de lange rekenrentes zoals die door het CPB voor het lopende jaar werden geraamd in de MEV-raming van dat jaar, de daadwerkelijke effectieve rente van de in dat jaar uitgegeven obligaties en de gemiddelde looptijd van de in dat jaar uitgegeven obligaties.

|

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|

|

Gemiddelde looptijd van de in dat jaar uitgegeven obligaties |

9,3 |

9,4 |

7,6 |

8,4 |

8,1 |

|

Betaalde rente, in % |

2,4 |

1,4 |

1,3 |

1,1 |

0,4 |

|

10-jaars lange rente CPB bij MEV voor het lopende jaar1 in % |

3,3 |

2 |

1,9 |

1,7 |

0,7 |

Hierboven is te zien dat in de laatste vijf jaar de rente op de nieuw uitgegeven vaste schuld tussen 2011 en 2015 lager is geweest dan de toenmalige lange rente van het CPB. Dat komt voor een deel omdat de gemiddelde looptijd van de uitgegeven obligaties korter is dan de 10-jaars rente van het CPB. Daarnaast is het niet ongebruikelijk dat in een klimaat van alsmaar dalende rentes de gehanteerde rentes achterblijven bij de feitelijk betaalde rentes.

Vraag 7, 8, 30 en 31

Vraag 7: Kunt u toelichten welke politieke afweging op het renterisico in de periode 2012–2014 is gemaakt? Hoe, en door wie?

Vraag 8: Krijgen in het nieuwe kader ook politieke afwegingen een plaats? Zo ja, hoe gaat u deze vormgeven? Welke keuzes kunnen worden gemaakt, en door wie?

Vraag 30: Op welke wijze worden keuzes rond het risicobeheer van de Agent binnen de overheid getoetst? Wie controleert er en op basis van welke informatie gebeurt dat?

Vraag 31: Op welke wijze wordt de afweging gemaakt tussen flexibiliteit en controle binnen het risicobeleid van de staatsschuld? Op welke expliciete criteria wordt hierbij getoetst?

Antwoord:

De vaststelling van het risicokader voor de periode 2012–2015 is gebaseerd op de evaluatie van het voorgaande beleidskader4, mede in het licht van de destijds historisch lage rentestanden op de financiële markten. De evaluatie concludeerde destijds dat de 7-jaars gecentreerde benchmarkportefeuille een goede maatstaf was om de prestaties van de schuldmanager aan af te meten aangezien deze portefeuille een optimale afruil tussen risico en kosten vertegenwoordigde. Tegelijkertijd bood de aanhoudende historisch lage rente kansen om voordelig extra budgettaire zekerheid in te bouwen door de gemiddelde looptijd van de schuldportefeuille te verlengen. Met de beslissing destijds om het bestaande risicokader voort te zetten, werd tevens voorgesteld om de schuldmanager de flexibiliteit te bieden om onder voorwaarden af te wijken van de benchmarkportefeuille.

Afwijkingen waren slechts mogelijk als aan de volgende drie criteria werd voldaan:

1) Afwijken is alleen toegestaan als het de looptijd van de portefeuille verlengt en daarmee leidt tot een verlaging van het renterisico.

2) De afwijking leidt niet tot een overschrijding van de geraamde rentelasten.

3) De kans op lagere rentelasten op de lange termijn is reëel.

Zodra aan de criteria was voldaan werd de afwijking toegepast.

Na behandeling in de ministerraad, heeft mijn ambtsvoorganger in november 2011 het risicokader aan de Tweede Kamer gestuurd. De Tweede Kamer heeft in een Algemeen Overleg op 26 januari 2012 ingestemd met de uitgangspunten voor het renterisico- en financieringsbeleid voor de periode 2012–2015.

Ook in het nieuwe risicokader krijgen politieke afwegingen uitdrukkelijk een plaats. Na bespreking in de ministerraad heb ik op 19 juni 2015 de beleidsevaluatie en de hoofdlijnen van het nieuwe kader aan de Tweede Kamer gestuurd. In de aanbiedingsbrief heb ik geschreven dat ik streef naar verdere verlenging van de schuldportefeuille en het gebruik van renteswaps verder wil verminderen. Ook heb ik toegezegd de Kamer voor het einde van het jaar nader te informeren over de concrete invulling van het risicokader. In het nieuwe jaar wissel ik graag met u van gedachten hierover.

De voorstellen voor het nieuwe risicokader zijn gebaseerd op een beleidsevaluatie. Voor de evaluatie van het risicokader is een stuurgroep ingesteld waarin meerdere afdelingen van het Ministerie van Financiën vertegenwoordigd zijn. Daarnaast maakten ook externe partijen, te weten het Centraal Planbureau en de Nederlandsche Bank, deel uit van deze stuurgroep. Ook de voorstellen voor het nieuwe beleid zijn in deze stuurgroep besproken; het oordeel van beide externe partijen is integraal onderdeel van het rapport. De leden van de stuurgroep zijn tevens betrokken bij de nadere invulling van het risicokader waarover ik u voor het einde van het jaar informeer.

De directies Financieel-Economische Zaken (FEZ) en de Inspectie der Rijksfinanciën (IRF) toetsen gedurende het jaar of de uitgangspunten van het risicokader nageleefd worden. Dit gebeurt onder andere op basis van ramingen en realisaties bij begrotingsmomenten. Binnen het Agentschap is de afdeling Control verantwoordelijk voor controles op de naleving van vastgestelde kaders. De Auditdienst Rijk (ADR) en de Algemene Rekenkamer vervullen hun gebruikelijke rol bij de jaarverslaglegging (van in dit geval artikel 11 van begrotingshoofdstuk IX).

Vraag 9, 16, 17, 18, 19, 20, 21, 28, 33, 43

Vraag 9: Hoe wordt in het nieuwe kader omgegaan met de neveneffecten die zich in de afgelopen periode gemanifesteerd hebben?

Vraag 16: Kunt u toelichten wat de rol van renteswaps wordt in het nieuwe beleidskader?

Vraag 17: Wat wordt bedoeld met de opmerking dat swaps een regulier instrument blijven om het renterisico bij te sturen? Hoe gaat dit werken in de praktijk?

Vraag 18: Wat gaat u doen met de aanbeveling om nader onderzoek uit te voeren of en in hoeverre meer flexibiliteit op de kapitaalmarkt wenselijk en mogelijk is?

Vraag 19: Wat gaat u doen met de aanbeveling om tussentijds het nieuwe beleid omtrent de schuldfinanciering te evalueren, in het bijzonder het vermogen om te kunnen inspelen op veranderende omstandigheden?

Vraag 20: Bij welke rente wordt het risicokader heroverwogen?

Vraag 21: Kan in het nieuwe beleidskader een uitgebreide analyse worden opgenomen van de effecten van rentemutaties op het EMU-saldo? Kan daarbij ook inzichtelijk gemaakt worden hoe rentemutaties uitgewerkt zouden hebben volgens het huidige beleidskader?

Vraag 28: In welke situaties besluit de Minister om alsnog renteswaps te gebruiken?

Vraag 33: Kan worden aangegeven in hoeverre de omvang van de swapportefeuille wordt afgebouwd?

Vraag 43: Er wordt een nadere analyse naar een verdere verlenging voorgesteld, hoe wordt bij een nieuwe gecentreerde portefeuille van 11–13 jaar rekening gehouden met verschillende rentescenario’s? In het bijzonder een scenario van een sterk oplopende lange rente?

Antwoord:

Alle bovenstaande vragen gaan over het nieuwe risicokader. Momenteel ben ik bezig om dit risicokader uit te werken. De vragen zullen beantwoord worden als ik u in de loop van december over het nieuwe risicokader voor de periode 2016 – 2019 informeer. Ik kan u alvast toezeggen dat vraag 21 positief wordt beantwoord.

Vraag 10, 11 en 12

Vraag 10: Op welke wijze heeft het verschil in de staatscurve en swapcurve invloed op het gebruik van de benchmark?

Vraag 11: Wat betekent het beoogde nieuwe beleid vanaf 2016 om minder renteswaps in te zetten voor de invloed die normaliter het verschil in de swapcurve en staatscurve heeft op de resultaten?

Vraag 12: Wat heeft het beleid in de jaren 2012–2014 om af te wijken door leningen niet terug te swappen naar de 7-jaars rente betekend voor de invloed van de verschillen in de swapcurve en staatscurve?

Antwoord:

Het verschil tussen de staatscurve en de swapcurve zorgde voor afwijkingen in de resultaten van het daadwerkelijke financierings- en risicobeleid ten opzichte van hetgeen de benchmark voorschrijft. De benchmark is een portefeuille die tegen de staatsrente wordt gefinancierd. De feitelijke portefeuille heeft naast de staatsrente (voor de daadwerkelijke financiering) tevens te maken met de swaprentes omdat uitgiftes worden geswapt naar het 7-jaars punt. Naarmate het verschil tussen staats- en swaprente groter wordt, zullen de resultaten ten opzichte van de benchmark eveneens groter worden. Deze verschillen worden bij de verantwoording in het jaarverslag verklaard en toegelicht. Naarmate minder renteswaps worden afgesloten, neemt de invloed van het verschil tussen de beide curves op de resultaten af. Datzelfde geldt voor afwijkingen: wanneer lange leningen niet langer worden teruggeswapt, is het verschil tussen staats- en swaprente niet langer relevant. Dat de verschillen tussen beide curves in de loop van de tijd zijn toegenomen, is een van de redenen geweest om af te stappen van de 7-jaars gecentreerde benchmark. In welke mate verschillen in beide curves in het nieuwe risicokader nog relevant zijn voor de verantwoording, moet nog nader worden bekeken. De manier waarop over het nieuwe kader verantwoording wordt afgelegd wordt op dit moment nader uitgewerkt.

Vraag 13, 14, 35, 42, 45

Vraag 13: Waarom ontkomt de Staat mogelijk in de toekomst er niet aan om zelf ook onderpand te storten?

Vraag 14: Wat zijn de gevolgen en risico’s indien de Staat ook onderpand moet storten?

Vraag 35:De jaarlijkse rentebetalingen zijn in 2014 ten opzichte van 2012 met ruim 12% gedaald. Wat was de daling van de rente zonder de inkomsten uit de renteswaps?

Vraag 42: Aan een omvangrijke swapstrategie kleven overige risico’s (krediet- concentratie en settlementrisicos bijvoorbeeld), met welke methodiek worden deze overige risico’s van swap beleid mee gewogen?

Vraag 45: Fluctueert de dagelijkse waardering van de swaps (bij onderpand) de afgelopen jaren meer dan de jaren er voor?

Antwoord:

De staat ontkomt mogelijk in de toekomst niet aan de storting van onderpand bij haar derivatentransacties omdat er onder invloed van regelgeving een wereldwijde tendens bestaat om deze centraal af te wikkelen in plaats van bilateraal. Hoewel overheden zijn uitgezonderd van de verplichting tot het centraal afwikkelen van derivaten, bestaat het risico dat het afsluiten van swaps steeds duurder wordt naarmate het gros van de derivatenhandel via CCP’s (central clearing parties) verloopt. Om tegen aantrekkelijke voorwaarden swaps te kunnen blijven afsluiten is aansluiting bij een CCP (incl. het storten van onderpand) in de toekomst wellicht onontkoombaar.

De nadelen van het storten van onderpand zijn een hogere EMU-schuld – het te storten onderpand moet immers gefinancierd worden – en een gecompliceerdere uitvoering van het financieringsbeleid en het cashmanagement.

Door de dalende rentes is de waarde van swaps, en hiermee de omvang van het onderpand, sterk gegroeid ten opzichte van de jaren voor 2012. Door de grotere omvang zijn de dagelijkse fluctuaties in absolute zin ook op dit vlak sterk toegenomen. Begin 2012 bedroeg de omvang van het onderpand € 10,6 mld. en ultimo september 2015 bedroeg dit € 21,2 mld. Iedere basispunt (0,01%) verandering in de marktrente had in september 2015 grosso modo een twee keer zo groot effect op de omvang van het onderpand als begin 2012.

De netto rentebetalingen (incl. die uit hoofde van swaps) bedroegen in 2012 € 10,1 mld. en in 2014 € 8,4 mld. Als deze bedragen worden gecorrigeerd voor het effect van swaps bedroegen de rentebetalingen in 2012 € 10,4 mld. en in 2014 € 8,1 mld. Het netto effect van de uitgaven aan swaps in 2012 en de inkomsten van swaps in 2014 bedraagt rond de € 600 mln.

De overige risico’s gerelateerd aan het swapbeleid, zoals kredietrisico, worden apart van renterisico’s beheerst, bijvoorbeeld door strikte eisen te stellen aan de kredietwaardigheid van tegenpartijen en door de verplichting tot het storten van onderpand door tegenpartijen. Omdat deze risico’s in belang zijn toegenomen gedurende de afgelopen beleidsperiode, is in de beleidsevaluatie uitgebreid stilgestaan bij deze risico’s en is een van de doelstellingen voor de komende periode om het gebruik van derivaten te verminderen.

Vraag 22 en 23

Vraag 22: De laatste tijd zijn er veel berichten over negatieve rentes op (kortdurige) leningen. Hoe gaat het agentschap hiermee om en is er specifiek beleid op gevoerd?

Vraag 23: Verwacht men dat de aanwezigheid van negatieve rentes een tijdelijke situatie is of langer aanwezig zal zijn?

Antwoord:

De rente op korte leningen is sinds enige tijd negatief. De 6-maands Nederlandse staatsrente ligt sinds september 2014 onder 0%, de 3-jaars rente is negatief sinds begin 2015. Op dit moment (half november) zijn rentes op Nederlandse staatsleningen met looptijden tot ongeveer 4,5 jaar negatief. Het Agentschap heeft geen specifiek beleid gevoerd op negatieve rentes. Negatieve rentes hebben geen merkbare invloed gehad op de vraag naar Nederlandse staatsleningen in de veilingen. De uitgiftestrategie is niet gewijzigd in reactie op negatieve rentes, juist omdat meerjarige consistentie in het uitgiftepatroon als een van de kernwaarden van het Nederlandse financieringsbeleid wordt beschouwd. Hoe lang nog van negatieve rentes sprake zal zijn, is niet op voorhand aan te geven. Duidelijk is dat het verruimende monetaire beleid van de ECB een sterke invloed heeft gehad op het niveau van de rente. Omdat tal van factoren invloed uitoefenen op de hoogte van de rente, waag ik mij niet aan een uitspraak over de in de toekomst te verwachten rente.

Vraag 24, 34, 47, 48 en 50

Vraag 24: Minder gebruik maken van swaps brengt ons financieringsbeleid meer in lijn met omringende landen. Waarom hadden deze landen er al voor gekozen om minder swaps te gebruiken en waarom deed Nederland dit juist niet?

Vraag 34: Kan een internationale vergelijking worden gemaakt van de looptijd van staatsleningen?

Vraag 47: Wordt in omringende landen ook gewerkt met een 7-jarige benchmark? Zijn er specifieke zaken die Nederland anders doet dan omringende landen?

Vraag 48: Er wordt gesteld dat voorspelbaarheid bijdraagt aan een lagere risicoperceptie. In hoeverre verschilt de voorspelbaarheid van de uitgiften van leningen met die in andere landen?

Vraag 50: Is lering getrokken uit het financieringsbeleid in andere landen? Zo ja, wat is hiervan geleerd?

Antwoord:

Uit consultaties van schuldmanagers uit andere landen blijkt dat de wens om de gemiddelde looptijd van de schuldportefeuille te verlengen de voornaamste reden was voor landen om het gebruik van swaps te verminderen en/of af te schaffen. De meeste landen gebruikten in het verleden swaps juist om de looptijd te verkorten. Dit geldt ook voor Nederland. Sinds 2012 is het mogelijk om onder voorwaarden af te wijken van de benchmark door niet meer iedere lange lening terug te swappen naar de 7-jaars rente. Dit leidt tot een verlengen van de gemiddelde looptijd van de schuldportefeuille, waardoor meer zekerheid en daarmee lagere risico’s voor de begroting wordt bereikt. Nederland heeft de afgelopen jaren in mindere mate van swaps gebruik gemaakt dan voorheen. Daarnaast is het relevant dat Nederland een renterisicokader voor een periode van steeds 4 jaar hanteert, terwijl sommige andere landen meer vrijheid hebben om hun beleid en risicomanagement frequenter aan te passen.

In de periode 2016–2019 zal het gebruik van swaps verder worden verminderd. Dit wordt enerzijds ingegeven door de wens om de gemiddelde looptijd van de schuldportefeuille te verlengen, anderzijds is het de vraag of de huidige swapstrategie op langere termijn houdbaar is. Het swaplandschap verandert snel, onder andere door nieuwe regelgeving. De liquiditeit in de markt is lager en het afsluiten van rentederivaten wordt duurder.

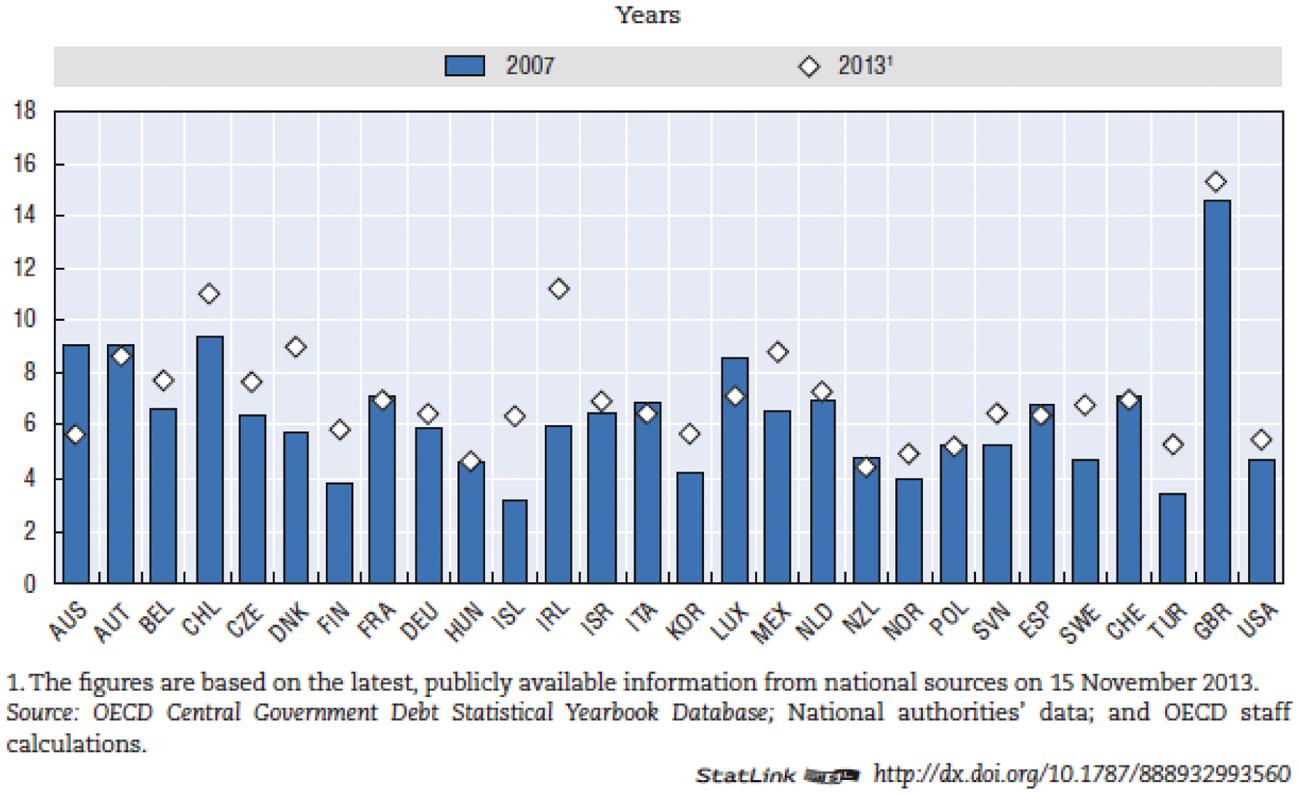

Figuur 1 laat een overzicht zien van de gemiddelde looptijd van de uitstaande verhandelbare obligaties van een aantal landen. Dit overzicht is afkomstig uit het meest recente Borrowing Survey van de OESO5. Uit de figuur blijkt dat de gemiddelde looptijd van de Nederlandse schuld in lijn ligt met het gemiddelde van de getoonde landen.

Figuur 1: gemiddelde looptijd van de uitstaande verhandelbare schuld per land

Bron: OECD Sovereign Borrowing Outlook 2014

Uit consultaties met andere landen blijkt dat elk land een andere invulling geeft aan het risicomanagement van de staatsschuld; er valt geen voorkeur voor een bepaald kader uit af te leiden. Dat de keuzes van landen verschillen heeft te maken met verschillen in financieel-economische omstandigheden, de budgettaire posities (zoals de omvang van de schuld) en de risicobereidheid van landen. Bijna alle landen gebruiken één of meerdere benchmarks of targets om hun risico te beheersen. Nederland heeft de afgelopen jaren een 7-jaars benchmark gehanteerd; andere landen kunnen vanwege hun specifieke situatie voor een andere benchmark kiezen. Er zijn echter ook landen die geen benchmark of doelstelling hebben, maar het renterisico dat het resultaat is van schulduitgifte als aanvaardbaar accepteren.

Net als in Nederland zijn er landen die sturen op een gemiddelde looptijd of duratie en dit nastreven door middel van een combinatie van uitgiftebeleid en derivaten. In die zin zijn er geen specifieke zaken die Nederland anders doet dan andere landen. Wel verschilt de concrete invulling per land.

Een van de conclusies uit de evaluatie is dat een neveneffect van de invulling van het huidige beleid is dat er de flexibiliteit in het financieringsbeleid relatief gering is. Andere landen hebben meer mogelijkheden om op veranderende omstandigheden (in de begroting, op de markten) in te spelen. Een van de aanbevelingen uit de beleidsdoorlichting is dan ook om te verkennen op welke wijze de flexibiliteit in het uitgifte- en financieringsbeleid kan worden vergroot.

Bij de Nederlandse schuldfinanciering komt voorspelbaarheid tot uiting in consistentie (over de jaren heen) en transparantie van het uitgiftebeleid. Anders dan in Nederland wordt in een aantal landen het financieringsbeleid in sterkere mate gedreven door de vraag vanuit de markt naar bepaalde leningen en minder vanuit consistentie.

Het blijkt dat Nederland relatief transparant is over het uitgiftebeleid. Nederland publiceert bijvoorbeeld per kwartaal op welke datum welke lening uitgegeven gaat worden en hoeveel er (binnen een bandbreedte) in uitgegeven gaat worden. Sommige andere landen kiezen ervoor om in het begin van het jaar bijvoorbeeld alleen aan te geven op welke data geveild wordt, hoeveel er dat jaar in totaal op de kapitaalmarkt geveild wordt en eventueel hoeveel in welk looptijdsegment. De precieze invulling wordt dan later gedaan; zo wordt in sommige landen een week van te voren gecommuniceerd welke leningen aangeboden worden of worden nieuwe leningen vandaag aangekondigd en al een of enkele dagen later geveild. Dit vloeit deels ook voort uit het feit dat het uitgiftebeleid in sommige landen meer vraaggedreven is.

Vraag 25

Is er informatie beschikbaar over welke marktpartijen in het bezit zijn van Nederlandse staatsobligaties? Zo ja: zijn daar trends of ontwikkelingen in de laatste jaren in te ontdekken?

Antwoord op vraag 25:

Er is geen overzicht van de marktpartijen die Nederlandse staatsobligaties bezitten. Nederlands schuldpapier mag slechts door een beperkte groep van tegenpartijen (Primary Dealers) bij de Nederlandse Staat worden afgenomen. Deze afname wordt in de financiële wereld aangeduid als de «primaire markt». Het Agentschap van de Generale Thesaurie kent exact de afnamevolumes van deze Primary Dealers. Echter, vanaf het moment dat het schuldpapier in handen is van een Primary Dealer kan het worden verhandeld in de «secundaire markt», bestaande uit een aanzienlijk aantal investeerders van over de hele wereld. Er is één veilingmethode waarbij investeerders direct bij het Agentschap in de veiling kunnen meedoen (de DDA, de «Dutch Direct Auction»). Voor de DDA geldt hetzelfde als hierboven: als een investeerder eenmaal Nederlandse staatsobligaties heeft gekocht in de veiling, onttrekt de verdere handel (op de secundaire markt) zich aan het zicht van het Agentschap.

Daarnaast is er vaak sprake van «indirect eigenaarschap» van Nederlands schuldpapier, bijvoorbeeld in het geval van een investeringsfonds. Het investeringsfonds zou in dit geval de administratieve eigenaar van het schuldpapier zijn, terwijl het fonds investeert in opdracht van de fondsdeelnemers. Deze deelnemers zijn in dit geval de economische eigenaren van het schuldpapier.

Wel rapporteren de Primary Dealers op maandelijkse basis aan het Agentschap over hun secundaire handel in Nederlandse staatsobligaties. Uit die rapportages kan globaal worden opgemaakt met welke categorieën tegenpartijen de Primary Dealers koop- en verkooptransacties doen. Deze rapportages zijn echter verre van compleet omdat transacties tussen partijen die geen Primary Dealer zijn er geen deel van kunnen uitmaken.

Vraag 26

Waarom wordt er gekozen voor een gemiddelde looptijd met een bandbreedte van 5,5 tot 6,5 jaar? Is er ook overwogen om nog langere looptijden te hanteren? Bijvoorbeeld een gemiddelde looptijd van 10 jaar?

Antwoord op vraag 26:

Gegeven het lage huidige renteniveau heb ik aangegeven dat ik de looptijd van de schuldportefeuille wil verlengen. Gegeven dat de omvang van de schuld en daarmee het renterisico gestegen is, komt de ondergrens van 5,5 jaar overeen met het renterisico dat in de 7-jaars benchmark werd gelopen. Wanneer het uitgiftebeleid wordt voortgezet en er actief lange receiverswaps vroegtijdig worden beëindigd, dan is een gemiddelde looptijd van ongeveer 6,5 jaar eind 2019 haalbaar. Om eind 2019 een langere looptijd dan 6,5 jaar te realiseren, zouden er ofwel swaps afgesloten moeten worden ofwel meer lange leningen uitgegeven moeten worden. Dit laatste zou een aanpassing van het uitgiftebeleid betekenen en is daarom ook niet opgenomen in de bandbreedte. Momenteel worden er analyses uitgevoerd om te bepalen voor welke gemiddelde looptijd de balans tussen kosten en risico optimaal geacht kan worden, waarvan de resultaten u voor het einde van het jaar toegestuurd zullen worden.

Vraag 27

Wat is de ontwikkeling van de rentelasten komende 10 á 20 jaar als de rente met 1% of 2%-punt stijgt?

Antwoord op vraag 27:

Een berekening voor een dergelijk lange termijn kent grote onzekerheden. Uitgaande van de huidige raming van de staatsschuld voor eind 2015 van € 386 mld., staat iedere procentpunt stijging van de rente voor € 3,9 mld. extra rentelasten op de lange termijn. Bij de huidige opbouw van de schuld zal het echter 30 jaar duren voordat een dergelijke rentestijging volledig is doorgewerkt in de schuldportefeuille. Omdat de schuldportefeuille relatief gezien meer korte dan lange leningen bevat zal voor het grootste deel van de schuld al in de eerste 10 jaar de rente opnieuw moeten worden vastgezet. Bij gelijkblijvende schuld en opbouw van de portefeuille zal na 10 jaar voor ca. 80% en na 20 jaar voor ca. 90% van de schuld de nieuwe rente gelden. Voor de rentelasten betekent dit een stijging van € 3,1 mld. respectievelijk € 3,5 mld. per procentpunt stijging van de rente.

Vraag 32

De staatsschuld is met 167 miljard euro toegenomen tussen 2008 en 2014. In hoeverre is de stijging veroorzaakt door ingrepen in de financiële sector?

Antwoord op vraag 32:

In de jaren 2008 t/m 2014 is de staatsschuld per saldo met EUR 23,8 miljard toegenomen vanwege de ingrepen in de financiële sector. Zie hiervoor: http://www.rijksbegroting.nl/2014/verantwoording/financieel_jaarverslag,kst208273_10.html.

Vraag 40 en 41

Vraag 40: Hoe wordt in de benchmark rekening gehouden met het risico van een opwaartse renteschok (denk aan scenarioanalyse, schokproef et cetera)?

Vraag 41: Hoe wordt bij keuzes rond afwijking van het beleidskader rekening gehouden met het risico van een opwaartse renteschok (denk aan scenarioanalyse, schokproef et cetera)?

Antwoord:

De keuze voor de 7-jaars benchmarkportefeuille in 2007, en daarna bevestigd in 2011, is gebaseerd op de gedachte dat een dergelijke portefeuille de juiste balans vindt tussen enerzijds rentekosten en anderzijds renterisico. Renterisico is daarbij gedefinieerd als het risico dat de rentelasten in de begroting stijgen. De omvang van dat renterisico is (onder andere) bepaald aan de hand van mogelijke toekomstige opwaartse renteschokken (scenarioanalyses). Het effect van dergelijke opwaartse renteschokken op de rentelasten is voor verschillende looptijden van de schuldportefeuille bepaald. Omdat de keuze voor de 7-jaars portefeuille destijds is gemaakt op basis van de verhouding tussen renterisico en rentekosten, houdt de benchmark rekening met het risico van opwaartse schokken. Overigens zal een renteschok die zich voordoet slechts geleidelijk in de rentelasten tot uitdrukking komen. Een eenmalige renteschok is pas na 7 jaar grotendeels doorgewerkt in de rentelasten.

De mogelijkheid om af te wijken (door lange leningen niet terug te swappen) is ingegeven door de historisch lage lange renteniveaus. Er mag alleen van het beleidskader worden afgeweken als het zorgt voor een verlenging van de portefeuille. Hierdoor werkt een opwaartse renteschok langzamer door in de rentelasten en neemt de budgettaire zekerheid toe.

Vraag 44

Wat is de gemiddelde looptijd van de leningen in de afgelopen 10 jaar?

Antwoord op vraag 44:

In de tabel hieronder wordt de gemiddelde looptijd van de kapitaalmarktleningen weergegeven:

|

Jaar |

Gemiddelde looptijd leningen, in jaren |

|---|---|

|

2004 |

5,6 |

|

2005 |

6,1 |

|

2006 |

6,3 |

|

2007 |

6,9 |

|

2008 |

6,5 |

|

2009 |

6,6 |

|

2010 |

7,0 |

|

2011 |

7,0 |

|

2012 |

7,2 |

|

2013 |

7,0 |

|

2014 |

7,2 |

Vraag 46

Wat zou het effect op het EMU-saldo zijn als bij betaalde en ontvangen rente de effecten van swaps wel meegeteld worden?

Antwoord op vraag 46:

In de tabel budgettaire gevolgen van beleid van artikel 11 zijn de uitgaven en ontvangsten te vinden die samenhangen met renteswaps.

|

Hoofdstuk IXA artikel 11 |

2014 |

2015 |

2016 |

|---|---|---|---|

|

Uitgaven |

202 |

50.526 |

36.228 |

|

Rentelasten vaste schuld |

50.597 |

8.106 |

7.884 |

|

Rentelasten vlottende schuld |

41.284 |

46 |

46 |

|

Uitgaven voortijdige beëindiging |

9.313 |

0 |

0 |

|

Aflossing vaste schuld |

17 |

42.359 |

28.279 |

|

Mutatie vlottende schuld |

17 |

0 |

0 |

|

Overige kosten |

51.336 |

15 |

19 |

|

Ontvangsten |

51.336 |

53.900 |

38.503 |

|

Rentebaten vlottende schuld |

98 |

98 |

58 |

|

Ontvangsten voortijdige beëindiging schuld |

22 |

0 |

0 |

|

Rentebaten derivaten lang |

294 |

2.078 |

1.622 |

|

Ontvangsten voortijdige beëindiging derivaten |

0 |

2.618 |

0 |

|

Uitgifte vaste schuld |

50.922 |

48.000 |

36.823 |

|

Mutatie vlottende schuld |

0 |

1.106 |

0 |

Rente-uitgaven en ontvangsten uit hoofde van derivaten tellen, als gevolg van de overgang van ESR 1995 naar ESR 2010, sinds september 2014 niet meer mee voor het EMU-saldo. Als dit nog wel het geval zou zijn, dan zou het EMU-saldo in 2015 € 2,1 mld. en in 2016 € 1,6 mld. beter uitvallen (het tekort zou lager zijn). In procenten bbp zou het tekort dan in 2015 en 2016 respectievelijk 0,3 en 0,2 procent bbp kleiner zijn.

|

2014 |

2015 |

2016 |

|

|---|---|---|---|

|

Feitelijk EMU-saldo MN 2016 (mrd) |

– 15,6 |

– 15,2 |

– 10,6 |

|

Renteontvangsten derivaten |

0,3 |

2,1 |

1,6 |

|

EMU-saldo plus renteontvangsten derivaten |

– 15,3 |

– 13,1 |

– 8,9 |

|

Feitelijk EMU-saldo (in procenten bbp) |

– 2,4% |

– 2,2% |

– 1,5% |

|

EMU-saldo plus renteontvangsten derivaten |

– 2,3% |

– 1,9% |

– 1,3% |

Vraag 49

Waarom mag het Agentschap dagelijks een bedrag van maximaal 200 miljoen euro bij DNB aanhouden?

Antwoord op vraag 49:

Uit hoofde van cashmanagement mag het Agentschap op dagbasis een saldo aanhouden op de rekening van DNB van tussen de 0 en 200 miljoen euro. De «buffer» zorgt ervoor dat op dagbasis het Agentschap zijn geraamde ontvangsten en bekende betalingen effectief op elkaar kan afstemmen. Een negatief dagsaldo op de rekening van het Agentschap bij DNB is niet toegestaan omdat er dan sprake zou zijn van een vorm van monetaire financiering (dit is verboden binnen de Europese Unie). Het aanhouden van een saldo groter dan 200 miljoen euro is door de Nederlandsche Bank niet toegestaan omdat het Agentschap daarmee het voeren van een effectief monetair beleid kan hinderen (een te groot bedrag wordt onttrokken aan de geldmarkt).

Zie de uitleg hierover in het jaarverslag IXA Nationale Schuld 2012, blz. 48. Kamerstuk 33 605 IXA, nr. 1.

OECD Sovereign Borrowing Outlook 2014 (http://www.oecd-ilibrary.org/oecd-sovereign- borrowing-outlook-2014_5k3w9cjll1vk.pdf?contentType=%2fns%2fOECDBook %2c%2fns%2fBook&itemId=%2fcontent%2fbook%2fsov_b_outlk-2014-en&mimeType=application%2fpdf&containerItemId=%2fcontent%2fserial%2f23060476&accessItemIds=)

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31935-24.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.