Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 21501-07 nr. 1959 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 21501-07 nr. 1959 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 4 juli 2023

Tijdens de Algemene Financiële Beschouwingen (AFB) van 8 (Handelingen II 2017/18, nr. 20, items 4, 6, 8 en 16) en 9 november 2017 (Handelingen II 2017/18, nr. 19, items 4 en 7) is door mijn voorganger toegezegd uw Kamer jaarlijks te informeren over de risico’s die de Nederlandse staat loopt in het kader van het monetaire beleid van de Europese Centrale Bank (ECB). Voor deze jaarlijkse update heb ik het jaarverslag van zowel de ECB als DNB afgewacht.1, 2 Daarnaast heeft uw Kamer tijdens het commissiedebat Eurogroep/Ecofinraad vorig jaar gevraagd naar de risico’s aangaande TARGET2. Ook heeft uw Kamer gevraagd naar de kapitaalpositie van de ECB zelf en de mogelijke budgettaire risico’s voor eurolanden. Beide verzoeken komen aan bod in deze brief. Verder kondig ik in deze brief aan dat het eindrapport van de werkgroep kapitaalbeleid DNB in de tweede helft van 2023 aan uw Kamer gestuurd zal worden, daar waar ik eerder heb aangegeven dat het eindrapport in principe voor het zomerreces van 2023 zal worden opgeleverd. In de paragraaf «risico’s voor DNB» geef ik hierop een toelichting.

Deze brief is als volgt opgebouwd:

1. Beschrijving van de belangrijkste programma’s die de ECB sinds 2008 heeft geïmplementeerd.

2. Overzicht van de mate waarin Nederland aan deze programma’s is blootgesteld, inclusief TARGET2.

3. Overzicht van de risico’s voor DNB als gevolg van ECB-programma’s, en de stand van zaken omtrent de kapitaalpositie van de ECB zelf.

De ECB heeft als mandaat het handhaven van prijsstabiliteit in de eurozone. Ik hecht eraan om hierbij te benadrukken dat de ECB en de nationale centrale banken, waaronder DNB, die samen het Eurosysteem vormen onafhankelijk zijn. Sinds 2003 werd prijsstabiliteit gedefinieerd als inflatie tussen de 0 en 2%. Binnen deze definitie streefde de ECB naar een inflatie van onder, maar dichtbij de 2% op de middellange termijn. In de zomer van 2021 heeft de ECB een nieuwe strategie aangenomen en is de definitie en doelstelling samengenomen in één inflatiedoel van 2% op de middellange termijn. Het nieuwe doel is daarmee symmetrisch. Dit betekent dat de ECB afwijkingen naar boven of naar beneden even ongewenst acht. Het vaststellen van de beleidsrentes is één van de belangrijkste instrumenten die de ECB inzet om haar doelstelling na te streven.

De jaren vóór de coronacrisis lag de inflatie in het eurogebied lang onder de inflatiedoelstelling van de ECB van 2%. Zo bedroeg de inflatie in het eurogebied in 2011–2019 gemiddeld 1,3% per jaar (in Nederland 1,7% per jaar). Om de inflatie terug te brengen naar de doelstelling heeft de ECB haar beleid toen verruimd via een sterke verlaging van de beleidsrentes en de start van verschillende opkoopprogramma’s. Tijdens de coronacrisis is de ECB bovendien gestart met additionele monetaire programma’s om de impact van de pandemie voor de monetaire transmissie en de economische vooruitzichten te beperken.

Sinds het najaar van 2021 is de inflatie mondiaal echter sterk opgelopen, mede door sterk oplopende energieprijzen en verstoringen in mondiale waardeketens.3

De oorlog in Oekraïne heeft geleid tot een verdere stijging van de inflatie, met name gedreven door verder oplopende energieprijzen. Na een piek van 10,6% in oktober vorig jaar, is de inflatie in de eurozone inmiddels gedaald tot 6,1% in mei. Deze daling kan voornamelijk verklaard worden door dalende energieprijzen. Daarentegen is de kerninflatie – geschoond voor energie en voedsel – in de eurozone (5,3% in mei) persistenter dan verwacht, al is deze de afgelopen twee maanden licht afgenomen.

Tegen deze achtergrond heeft de ECB sinds vorig jaar een pad van monetaire verkrapping ingezet. Zo heeft de ECB de beleidsrente inmiddels verhoogd met 400 basispunten tot 3,5% en is de ECB vanaf dit jaar begonnen met het afbouwen van haar balans door de opbrengsten van aflopende obligaties slechts deels te herinvesteren. Per juli 2023 stopt de ECB met het herinvesteren van aflopende obligaties, waardoor de balans versneld af zal nemen. Vooruitkijkend raamt de ECB de inflatie voor het eurogebied op 5,4% in 2023, 3,0% in 2024 en 2,2% in 2025.

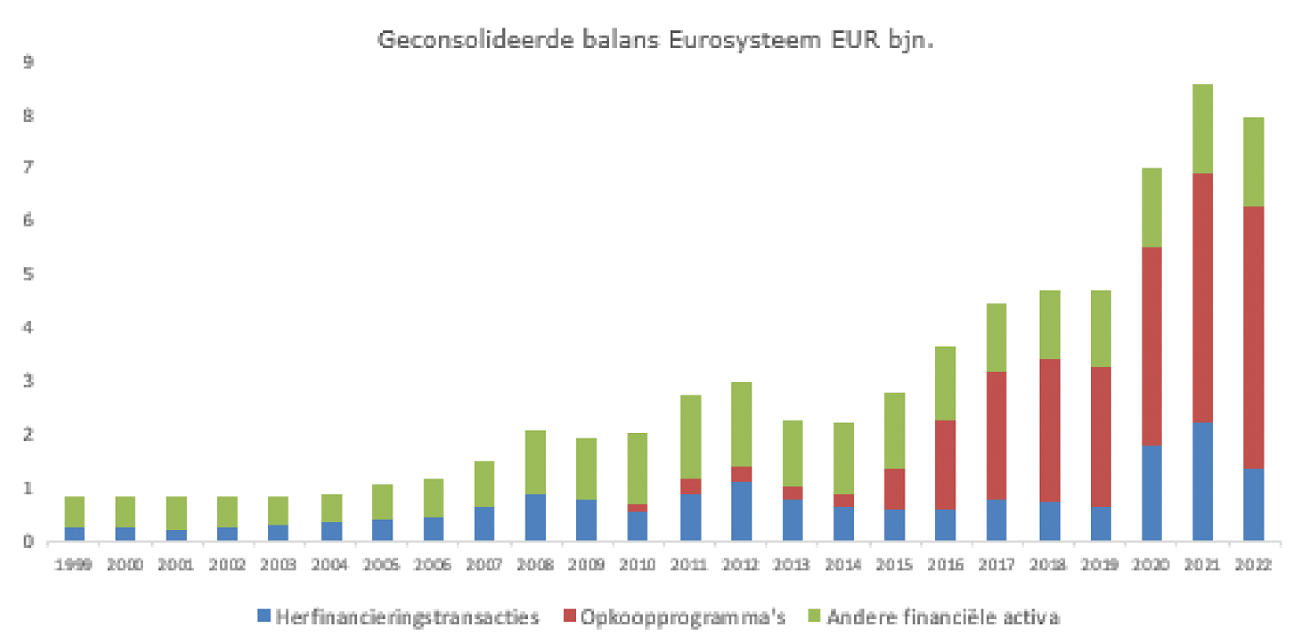

Figuur 1 toont een uitsplitsing van de geconsolideerde activa van het Eurosysteem. Vanaf 2020 is de balans van het Eurosysteem fors gegroeid, voornamelijk door het pandemie-aankoopprogramma (hierover later meer). Hierdoor bereikte de balans in 2021 een omvang van EUR 8,6 biljoen. Door het verkrappende monetaire beleid sinds vorig jaar is de balans in 2022 daarentegen afgenomen tot EUR 8 biljoen. Van dit totale bedrag houdt 79% verband met het gevoerde monetaire beleid, bestaande uit herfinancieringstransacties (17% van de totale activa) en voor monetair beleidsdoeleinden aangekochte activa (62% van de totale activa). De overige 21% bestaat uit door het Eurosysteem aangehouden vreemde valuta’s, goud en de niet-monetaire beleidsportefeuilles.

Figuur 1. Geconsolideerde balans Eurosysteem EUR bjn.

Bron: ECB Annual consolidated balance sheet of Eurosystem

Hieronder wordt een overzicht gegeven van de verschillende monetaire beleidsmaatregelen en programma’s van de ECB in chronologische volgorde. Tabel 1 geeft een overzicht van de totale boekwaarde van elk van deze maatregelen op de balans van het Eurosysteem. De cijfers in tabel 1 kunnen afwijken van de cijfers in figuur 1, doordat tabel 1 is gebaseerd op de stand per begin juni 2023 en de figuur 1 op stand per eind 2022.

|

Programma |

Aanvang |

Omschrijving |

Holdings2 in EUR mld. |

|---|---|---|---|

|

Herfinancieringstransacties |

Jan. 1999 |

Liquiditeit via herfinancieringstransacties |

1.101 |

|

SMP |

Mei 2010 |

Aankoop staatsobligaties vijf lidstaten |

3 |

|

CBPP3 (APP) |

Okt. 2014 |

Aankoop van gedekte obligaties |

299 |

|

ABSPP (APP) |

Nov. 2014 |

Aankoop van securitisaties |

18 |

|

PSPP (APP) |

Mrt. 2015 |

Aankoop staatsobligaties en publieke entiteiten |

2.544 |

|

CSPP (APP) |

Mrt. 2016 |

Aankoop bedrijfsobligaties |

341 |

|

Totaal APP |

3.202 |

||

|

PSPP (PEPP) CSPP (PEPP) |

Mrt. 2020 Mrt. 2020 |

Aankoop staatsobligaties en publieke entiteiten Aankoop bedrijfsobligaties |

1.623 46 |

|

Commercial paper (PEPP) |

Mrt. 2020 |

Aankoop niet commercieel handelspapier |

0 |

|

Covered bonds (PEPP) |

Mrt. 2020 |

Aankoop van gedekte obligaties |

6 |

|

Totaal PEPP |

1.675 |

||

|

Totaal alle programma’s |

5.981 |

Houderschapsdata is per begin juni 2023; door afrondingsverschillen kan het totaal afwijken van de data op de website van de ECB.

Herfinancieringstransacties

Het Eurosysteem voorziet de eurozone in liquiditeit via herfinancierings-transacties4. Via de main refinancing operations (MRO) voorziet het Eurosysteem in liquiditeit voor één week en via longer-term refinancing operations (LTRO) in liquiditeit voor 3 maanden of langer. Voor beide regelingen wordt de liquiditeit gedekt door onderpand.

Uitbreiden herfinancieringstransacties met (Targeted) Longer-Term Refinancing Operations ((T)LTRO)

Om banken van extra liquiditeit te voorzien en om de kredietverlening te stimuleren ging de ECB eind 2011 over op Longer-Term Refinancing Operations (LTRO)5, een serie langetermijnfinancieringstransacties voor banken van 3 maanden tot 3 jaar. In 2014, 2016 en 2019 ging de ECB over op een serie Targeted Longer-Term Refinancing Operations (TLTRO I, TLTRO II en TLTRO III)6. Het verschil van TLTRO met LTRO is dat de looptijd ook 4 jaar kan bedragen en dat de TLTROs additionele prikkels bevatten om specifiek kredietverlening aan niet-financiële bedrijven en huishoudens (excl. hypotheekleningen) te stimuleren.

Op 10 december 2020 besloot de ECB de voorwaarden van TLTRO-III verder aan te passen, hetgeen leidde tot een relatief sterke toename van de omvang van herfinancieringstransacties. De ECB besloot onder meer om de periode waarin gunstigere voorwaarden golden te verlengen met twaalf maanden, tot juni 2022. Om hiervoor in aanmerking te komen, moesten banken hun leningenboek tenminste constant houden over de periode van oktober 2020 tot en met december 2021. Tevens zijn er drie aanvullende transacties uitgevoerd tussen juni en december 2021. Bovendien heeft de ECB besloten het totaalbedrag dat banken via TLTRO-III-transacties konden lenen te verhogen. Deze gunstige voorwaarden van het TLTRO-III programma zijn in juni 2022 geëindigd.

Als onderdeel van de beleidsnormalisatie heeft de ECB in oktober 2022 besloten om de voorwaarden van TLTRO aan te passen om het voor kredietinstellingen aantrekkelijker te maken om deze lening vrijwillig vervroegd af te lossen. Hierdoor is het totaal uitstaande bedrag aan herfinancieringstransacties afgenomen met EUR 1.097 mrd. ten opzichte van de Kamerbrief over ECB-risico’s van vorig jaar. Per begin juni 2023 stond voor EUR 1.101 mrd. aan herfinancieringstransacties op de balans van het Eurosysteem.7 Dit bedrag omvat zowel de reguliere herfinancieringsoperaties als de (T)LTROs.

Covered Bonds Purchase Programme (CBPP)

Het Eurosysteem startte in 2009 met de aankoop van gedekte obligaties via een eerste zogenaamd Covered Bonds Purchase Programme (CBPP) van in totaal EUR 60 mrd. Dit programma diende om deze belangrijke financieringsmarkt voor banken te ondersteunen tijdens de financiële crisis destijds. De activa werden tot het einde van de looptijd aangehouden. In november 2011 volgde CBPP2 en in oktober 2014 CBPP3. Sinds november 2019 heeft het Eurosysteem weer netto-aankopen gedaan onder dit programma om de financieringscondities te verruimen. Vanwege de opgelopen inflatie zijn netto-aankopen beëindigd sinds juli 2022 en sinds maart 2023 worden aflopende obligaties slechts gedeeltelijk geherinvesteerd. Per begin juni 2023 staat onder CBPP3 voor EUR 299 mrd. op de balans van het Eurosysteem.8

Securities Markets Programme (SMP)

In mei 2010 startte de ECB het Securities Markets Programme om slecht functionerende delen van de staatsobligatiemarkt in de eurozone te voorzien van liquiditeit met het uiteindelijke doel om de monetaire transmissie te ondersteunen. In deze markten was destijds sprake van verhoogde stress. Deze aankopen werden gesteriliseerd, een proces waarbij het Eurosysteem de geldmarkt weer verkrapt met hetzelfde bedrag als er aan aankopen gedaan waren om de stand van het monetaire beleid niet te beïnvloeden. Onder het SMP werden uiteindelijk staatsobligaties van vijf lidstaten (Griekenland, Portugal, Ierland, Spanje, Italië) aangekocht. Het SMP werd beëindigd in 2012. Door het aflopen van obligaties neemt het volume van obligaties onder SMP elk jaar af. Op het hoogtepunt van het SMP stond er voor ca. EUR 209 mrd. aan staatsobligaties9uit naam van het SMP op de balans van het Eurosysteem. Per begin juni 2023 is dit nog EUR 3 mrd.10

Outright Monetary Transactions (OMT)

In het najaar van 2012 lanceerde de ECB het Outright Monetary Transactions (OMT) programma.11Dit volgde op de bekende speech van toenmalig ECB-President Draghi waarin hij aangaf dat de ECB binnen haar mandaat er alles aan zal doen («whatever it takes») om de euro te behouden. Het doel van (de aankondiging van) OMT was het herstellen van prijsvorming op markten voor staatsobligaties. Deze prijsvorming werd volgens de ECB verstoord door oplopende risicopremies gerelateerd aan het gebrek aan vertrouwen in de euro. Als strikte voorwaarde voor OMT vereist de ECB van landen een passend EFSF/ESM-programma. Dergelijke programma’s kunnen de vorm aannemen van een volledig EFSF/ESM macro-economisch aanpassingsprogramma of een op voorzorg gericht programma (kredietlijn tegen verscherpte voorwaarden – Enhanced Conditions Credit Line), op voorwaarde dat zij de mogelijkheid bieden tot EFSF/ESM-aankopen op de primaire markt. Onder OMT kan het Eurosysteem gericht staatsobligaties aankopen met een looptijd van 1 tot 3 jaar. De aankondiging van OMT leidde tot een sterke daling van rentes op staatsobligaties, met name voor landen waarvan de rentes sterk waren opgelopen. Onder OMT zijn tot dusver nooit aankopen gedaan.

Asset Backed Securities Purchase Programme (ABSPP)

In november 2014 lanceerde de ECB het Asset Backed Securities Purchase Programme (ABSPP)12waarbij securitisaties worden aangekocht. Het ABSPP stimuleert volgens de ECB het uitgeven van extra securitisaties en daarmee de kredietverlening. Dit heeft een stimulerende werking voor de economie en geeft opwaartse druk op de inflatie. Er stond per begin juni 2023 onder het ABSPP voor EUR 18 mrd. op de balans van het Eurosysteem, waarbij aflossingen van securitisaties sinds maart 2023 deels geherinvesteerd worden.

Asset Purchase Programme (APP)

Het bekendste programma van het Eurosysteem is het Asset Purchase Programme (APP). Het is een overkoepelend programma waar ook bovengenoemde CBPP3 en ABSPP onder worden geschaard. Daarnaast valt ook het Public Sector Purchase Programme (PSPP) hieronder (zie toelichting hierna). Sindsdien wordt vaak gesproken over kwantitatieve verruiming of Quantitative Easing (QE). Later is ook het Corporate Sector Purchase Programme (CSPP) gestart en tevens onderdeel geworden van het APP. Het totaalbedrag dat uitstaat binnen het APP komt per begin juni 2023 uit op ca. EUR 3.202 mrd. Tabel 1 geeft een overzicht van de totale boekwaarde van het APP per programma-onderdeel.13

Public Sector Purchase Programme (PSPP)

Het PSPP begon in maart 2015. Onder het PSPP worden naast staatsobligaties ook obligaties van supranationale instellingen, agentschappen en regionale overheden aangekocht. De verhouding hierbij is ongeveer 90% aan overheidsobligaties en 10% aan obligaties van supranationale instellingen, agentschappen en regionale overheden. Er staat per begin juni 2023 ca. EUR 2.544 mrd. op de balans van het Eurosysteem onder dit programma.14 Vanaf dit jaar is de ECB begonnen met de afbouw van APP door aflopende obligaties slechts deels te herinvesteren en per juli 2023 stopt de ECB helemaal met het herinvesteren van aflopende obligaties.

De ECB hanteert een aantal belangrijke voorwaarden bij de uitwerking van het PSPP:

• Kapitaalsleutel: De netto-aankopen worden in beginsel over de eurolanden verdeeld aan de hand van de kapitaalsleutel van de ECB. De kapitaalsleutel betreft het aandeel van centrale banken in het kapitaal van de ECB en is berekend op basis van het bbp en het aantal inwoners, waarbij beide indicatoren even zwaar wegen. Ook gedurende de herinvesteringsfase blijft de kapitaalsleutel leidend in de verdeling van cumulatieve netto-aankopen. In de regel vinden herinvesteringen plaats in hetzelfde euroland als waar aflossingen plaatsvinden, waarbij verschuivingen tussen eurolanden kunnen optreden om de verdeling van cumulatieve netto-aankopen beter aan te doen sluiten bij de kapitaalsleutel.15

• Issue(r) limiet: Het Eurosysteem koopt binnen het PSPP niet meer dan 33% van de nominale waarde van een obligatieserie van een lidstaat en niet meer dan 33% van de totale nominale schuld. In het geval van supranationale instellingen koopt het Eurosysteem niet meer dan 50% van de nominale waarde van een obligatieserie en niet meer dan 50% van de totale nominale schuld.

• Onder het PSPP worden enkel obligaties aangekocht van uitgevers die voldoen aan de minimumvereisten van het Eurosysteem voor kredietwaardigheid.

Corporate Sector Purchase Programme (CSPP)

In maart 2016 lanceerde de ECB het CSPP waarin bedrijfsobligaties worden opgekocht. Het Eurosysteem koopt alleen obligaties die voldoen aan de minimumvereisten van het Eurosysteem voor kredietwaardigheid. Op 18 maart 2020 besloot de ECB om de categorieën van in aanmerking komende activa binnen het CSPP uit te breiden tot niet-financieel handelspapier (commercial paper) met een resterende looptijd van minimaal 28 dagen, waar voorheen een minimale resterende looptijd van 6 maanden gold voor niet-financieel handelspapier. Het gaat hier om obligaties met een originele looptijd van minder dan 1 jaar. Hierdoor komen meer handelspapieren van voldoende kredietkwaliteit, en die voldoen aan de andere voorwaarden, in aanmerking voor aankoop binnen het CSPP. Er staat onder het CSPP per begin juni 2023 voor EUR 341 mrd. op de balans van het Eurosysteem.

Pandemic Emergency Purchase Programme (PEPP)

Op 26 maart 2020 is de ECB in reactie op de pandemie gestart met het Pandemic Emergency Purchase Programme (PEPP), waarbij tijdelijk publieke en private activa zijn aangekocht. Middels het PEPP poogt de ECB de risico’s als gevolg van COVID-19 voor de economische vooruitzichten en voor het transmissiemechanisme van het monetaire beleid tegen te gaan. Eind maart 2022 heeft de ECB de netto-aankoop van activa onder het PEPP stopgezet. Aflopende activa onder het programma zullen tot ten minste eind 2024 worden geherinvesteerd. Er staat onder het PEPP per begin juni 2023 voor EUR 1.675 mrd. op de balans van het Eurosysteem.16

• In aanmerking komende activa: PEPP opereert naast het APP en aankopen omvatten alle activacategorieën die in aanmerking komen voor het bestaande APP-programma. Daarnaast worden onder PEPP ook Griekse staatsobligaties gekocht terwijl deze niet voldoen aan de minimumvereisten voor kredietwaardigheid die worden gesteld onder het APP. Ook zijn onder het PEPP aankopen mogelijk van obligaties in de publieke sector vanaf een minimumlooptijd van 70 dagen, waar het PSPP een minimum looptijd van 1 jaar kent.

• Issue(r) limiet: Tevens heeft de ECB aangegeven dat om de doeltreffendheid van het PEPP te verzekeren, de zelfopgelegde issue(r) limieten die gelden binnen het PSPP niet van toepassing zijn op uit hoofde van het PEPP aangehouden effecten.

• Kapitaalsleutel: De aankopen van publieke activa werden volgens de ECB binnen het PEPP in beginsel over de eurolanden verdeeld aan de hand van de kapitaalsleutel van de ECB. Tegelijkertijd vonden aankopen onder het PEPP op flexibele wijze plaats om fragmentatie van rentes tegen te gaan. De herinvesteringen van de opbrengsten van aflopende staatsobligaties onder het PEPP vinden waar nodig ook flexibel plaats om fragmentatierisico’s tegen te gaan. In de praktijk vinden de herinvesteringen tot dusver vooral plaats op basis van de kapitaalsleutel. Door het jaar kunnen er kleine afwijkingen plaatsvinden, vanwege technische redenen zoals marktfunctioneren en marktliquiditeit, maar over het jaar heen middelt dit uit.

Anti-fragmentatie instrument TPI

De ECB heeft op 21 juli 2022 het Transmission Protection Instrument (TPI) opgetuigd. Het TPI is een nieuw instrument van de ECB om financiële fragmentatie tussen eurolanden tegen te gaan zodat het monetaire beleid gelijkmatig wordt doorgegeven aan alle eurolanden en de ECB haar primaire doelstelling van handhaving van de prijsstabiliteit kan nastreven. Met het TPI kan de ECB staatsobligaties kopen van landen die te maken krijgen met scherpe rentebewegingen die niet gerechtvaardigd zijn door fundamentele economische factoren en die dusdanig van aard zijn dat de monetaire transmissie in gevaar komt. Tot dusver is er in de praktijk geen gebruikgemaakt van dit instrument.

DNB is blootgesteld aan risico’s van de eigen beleggingsportefeuille en de programma’s die worden uitgevoerd door het Eurosysteem. Aan de monetaire programma’s van het Eurosysteem is Nederland via diverse kanalen blootgesteld. In het statuut van het Europees Stelsel van Centrale Banken (ESCB) is vastgelegd dat eventuele winsten of verliezen in het kader van monetaire beleidstaken worden verdeeld over de Nationale Centrale Banken (NCB’s) binnen het Eurosysteem.17 Deze verdeling vindt plaats conform de kapitaalsleutel van de NCB’s, verdisconteerd voor Eurolanden. Deze kapitaalsleutel is in gelijke mate gebaseerd op het aandeel van het desbetreffende land in de totale bevolking en het totale bruto binnenlands product van de eurozone. Het aandeel van DNB in de Eurosysteem-kapitaalsleutel bedraagt 5,8133%.18

Bij de uitvoering van PSPP onder het APP en het PEPP is echter gekozen om risico- en inkomstendeling te beperken.19 Het grootste gedeelte van de aankopen binnen PSPP en PEPP, circa 80% van de omvang van beide programma’s, wordt gedaan door nationale centrale banken en hier is geen risicodeling op van toepassing. Deze 80% bestaat volledig uit obligaties van centrale of lokale overheden of hieraan gelieerde instanties. De nationale centrale banken binnen het Eurosysteem kopen enkel obligaties op van hun eigen overheden. Verliezen of winsten over deze 80% dienen de nationale centrale banken zelf op te vangen en worden niet gedeeld met andere nationale centrale banken. Onder beide programma’s is DNB dus beperkt blootgesteld aan de kredietrisico’s van andere eurolanden. Dit betekent ook dat DNB geen inkomsten ontvangt uit de overige aankopen van het Eurosysteem onder deze programma’s waarvoor een hogere rentevergoeding geldt vanwege een gemiddeld genomen lagere kredietwaardigheid dan van de Nederlandse staat.

Over de overige 20% van de aankopen is DNB indirect blootgesteld naar rato van de kapitaalsleutel van de ECB. Deze 20% bestaat voor circa 9 procentpunt20uit staatsobligaties van eurolanden die de ECB aankoopt en voor overige circa 11 procentpunt21uit obligaties van supranationale instellingen, zoals de Europese Investeringsbank (EIB) en het Europees Stabiliteitsmechanisme (ESM).

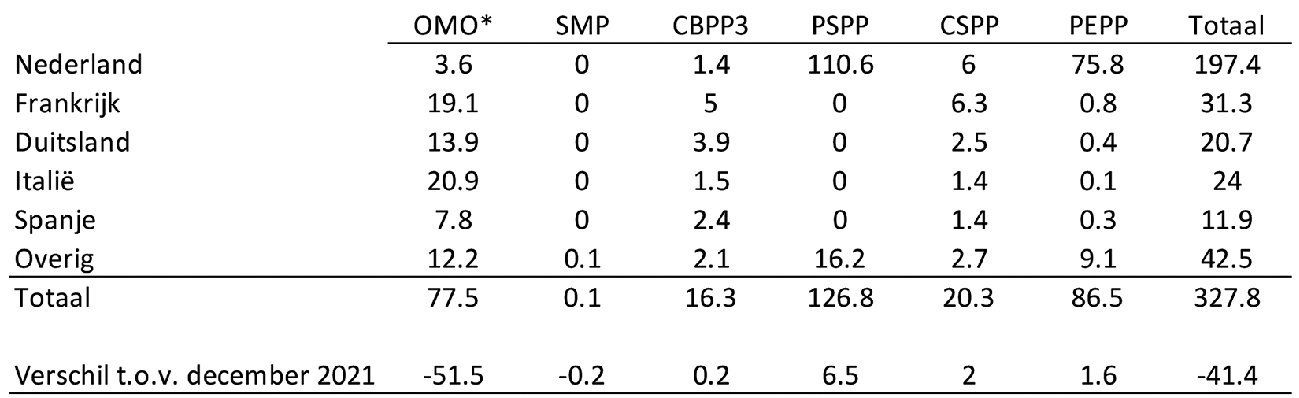

De blootstelling van DNB is gelijk aan het Nederlandse aandeel in alle onderdelen van het Eurosysteem waar risicodeling van toepassing is, te weten de herfinancieringsoperaties en de programma’s CBPP322, SMP, CSPP en delen van het PSPP en PEPP waarbij wel sprake is van risicodeling.23 Tabel 2 toont de blootstelling van DNB op de bovengenoemde ECB-programma’s. De totale monetaire blootstellingen waar DNB risico over loopt zijn in het tweede deel van 2022 gedaald tot EUR 328 mrd. Deze afname met EUR 41 mrd. ten opzichte van vorig jaar wordt bijna geheel veroorzaakt door een afname van de blootstellingen onder herfinancieringsoperaties door de aflossingen van banken op TLTROs. De blootstellingen onder APP en PEPP zijn toegenomen, maar minder dan DNB verwachtte door het stopzetten van de netto-aankopen onder deze programma’s. De tabel laat zien dat er onder PSPP en PEPP sprake is van beperkte risicodeling in het Eurosysteem. De blootstelling die DNB loopt op beide programma’s bestaat namelijk grotendeels op de Nederlandse staat, terwijl de blootstelling op obligaties van andere landen en supranationale obligaties relatief beperkt is. In totaal heeft meer dan 60% van de monetaire blootstelling die DNB loopt op de monetaire programma’s van het Eurosysteem betrekking op de Nederlandse staat.

Tabel 2. Monetaire blootstellingen DNB per programma per land (in miljard euro)

Cijfers over de blootstelling van de DNB komen uit het DNB-jaarverslag over 2022 en geven dus de situatie eind 2022 weer.

* OMO duidt hier op herfinancieringsoperaties

TARGET2

Tijdens het Commissiedebat Eurogroep/Ecofinraad van 7 juli 2022 (Kamerstuk 21 501-07, nr. 1882), heeft het lid Heinen gevraagd TARGET2 en de gerelateerde risico’s in het hypothetische scenario dat een lidstaat de eurozone zou verlaten opnieuw mee te nemen in de jaarlijkse informatiebrief over de risico’s van het ECB-beleid voor de Nederlandse Staat. Om deze reden wil ik de Kamer middels deze brief hier wederom over informeren. In eerdere brieven over de risico’s voor de Nederlandse staat van het ECB-beleid heb ik uw Kamer hierover ook uitgebreid geïnformeerd.24 Daarbij merkt het kabinet op dat dit een theoretisch vraagstuk is, omdat vertrek van lidstaten uit de eurozone niet aan de orde is.

Voor wat betreft TARGET2 wil ik allereerst benadrukken dat dit het betalingssysteem is dat overboekingen registreert en afwikkelt tussen partijen die rekeningen aanhouden bij één van de nationale centrale banken (NCB’s) in het eurogebied, en dat in eigendom en beheer is van het Eurosysteem. Als zodanig maakt het TARGET2-systeem het vrije grensoverschrijdende verkeer van kapitaal in de Economische en Monetaire Unie (EMU) mogelijk en ondersteunt het de uitvoering van het gemeenschappelijke monetaire beleid van de ECB. TARGET2 is als zodanig een integraal onderdeel van een goed functionerende EMU, aangezien een monetaire unie enkel kan bestaan wanneer er grenzeloos en vrij betalingsverkeer tussen ingezetenen uit de verschillende lidstaten kan zijn.

Over de totstandkoming van TARGET2-saldi heb ik uw Kamer in een eerdere Kamerbrief geïnformeerd.25 Daarbij geldt dat de TARGET2-saldi van eurozone NCB’s versus de ECB de grensoverschrijdende cumulatieve nettobetalingen weerspiegelen tussen partijen met rekeningen bij de verschillende nationale centrale banken, die gefaciliteerd zijn door liquiditeit van het Eurosysteem. Deze saldi weerspiegelen dus niet de schulden tussen eurolanden onderling en ook niet de directe blootstelling van nationale centrale banken op eurolanden met een negatief TARGET2-saldo. Net als alle andere vorderingen en verplichtingen van nationale centrale banken tegenover de ECB, zijn TARGET2-saldi feitelijk boekhoudkundige saldi die niet worden verrekend. Deze TARGET2-saldi fluctueren dagelijks aan de hand van de grensoverschrijdende nettobetalingen binnen TARGET2. Gezien het volume aan dagelijkse overboekingen in het Eurosysteem is de volatiliteit van de TARGET2-saldi van NCB’s tegenover de ECB op dagbasis zeer groot. Tabel 3 geeft de actuele TARGET2-saldi van NCB’s tegenover de ECB weer. Actuele gegevens over de TARGET2-saldi van NCB’s tegenover de ECB worden maandelijks openbaar gerapporteerd op de website van de ECB.26

In het hypothetische geval dat een lidstaat de eurozone zou verlaten, geldt dat de betreffende NCB haar balanspositie jegens de ECB behoudt. Tot deze verplichtingen behoren ook het TARGET2-saldo en de chartale positie (bankbiljetten). Dit is in economisch opzicht niet anders dan onder de huidige situatie. Zoals ECB president Draghi in een brief van 18 januari 2017 aan leden van het Europees Parlement meldde, dient een NCB van het uit het Eurosysteem tredende land haar verplichtingen tegenover de ECB volledig te vereffenen. Indien daar problemen uit zouden voortkomen, dienen hier afspraken over gemaakt te worden. Als de financiële afwikkeling onvoldoende is en de vordering niet kan worden verevend, kan in het uiterste geval de ECB een verlies lijden. Dit verlies zou dan naar rato van het gecorrigeerde aandeel in de kapitaalsleutel van de andere eurozone NCB’s neerslaan, en is dus niet afhankelijk van de netto vordering of verplichting van NCB’s tegenover de ECB.

|

Land |

TARGET2-saldo |

|---|---|

|

België |

–5 |

|

Cyprus |

14 |

|

Duitsland |

1.171 |

|

Estland |

–2 |

|

Frankrijk |

–31 |

|

Finland |

63 |

|

Griekenland |

–115 |

|

Ierland |

90 |

|

Italië |

–685 |

|

Kroatië |

5 |

|

Letland |

–9 |

|

Litouwen |

6 |

|

Luxemburg |

296 |

|

Malta |

5 |

|

Nederland |

142 |

|

Oostenrijk |

–66 |

|

Portugal |

–66 |

|

Slovenië |

12 |

|

Slowakije |

–12 |

|

Spanje |

–446 |

|

ECB |

–367 |

De voornaamste risico’s die DNB loopt zijn renterisico’s en kredietrisico’s. DNB loopt deze risico’s op zowel op haar eigen beleggingsportefeuille, als op de eerdergenoemde onderdelen van het gezamenlijke monetair beleid binnen het Eurosysteem.

Materialisatie van het renterisico

Renterisico bestaat uit het risico dat de rente stijgt, in een situatie dat de renteontvangsten voor een langere tijd vastliggen dan de rentebetalingen. Dat is het geval als de rentetypische looptijd van de activa langer is dan van de passiva.

Op dit moment materialiseert dit renterisico zich. DNB heeft langlopende obligaties met een lage en vaste rentevergoeding op de activazijde van haar balans staan. Dit gaat voor een groot deel om Nederlandse staatsobligaties die DNB in de afgelopen jaren tegen een lage of zelfs negatieve rente heeft aangekocht. Deze blijven nog lang op de balans staan. DNB financiert deze obligaties met de korte, variabele beleidsrente (passivazijde), die zij vergoedt aan banken voor de deposito’s die ze bij hen aanhoudt. De netto rente-inkomsten voor DNB verslechteren hbij beleidsrenteverhogingen, omdat de rentelasten op de passiva sneller oplopen dan de rentebaten op de activa.

Over het materialiseren van het renterisico, dat leidt tot stevige verliezen, heb ik uw Kamer op 20 december 2022 (Kamerstuk 32 013, nr. 257) geschreven. Afgelopen jaar heeft DNB al een verlies geboekt van EUR 460 mln. Vooruitkijkend houdt DNB rekening met een cumulatief verlies van bijna 10,3 miljard euro verspreid over de jaren 2023–2028.

Deze raming is gedaan op grond van de marktverwachtingen per eind 2022, waarbij is uitgegaan van een nog verder oplopende beleidsrente. Ik wil bij deze cijfers opmerken dat de uiteindelijke omvang sterk afhangt van ontwikkelingen de komende jaren, met name in het rentebeleid. DNB vangt verliezen op door in te teren op haar buffers. Die buffers bedragen momenteel iets minder dan 11 miljard euro en zijn dus groter dan de op dit moment verwachte verliezen.

Gezien de onzekerheid kan het verlies ook hoger uitvallen. Er is bijvoorbeeld een scenario denkbaar waarin de inflatie hardnekkiger blijkt dan de markt verwacht. Dan zal de rente nog verder oplopen, en de verliezen navenant stijgen.

In dit kader is het belangrijk te benadrukken dat centrale banken wereldwijd momenteel kampen met het materialiseren van het renterisico. Zo hebben centrale banken in onder meer de Verenigde Staten, het Verenigd Koningrijk, België en Duitsland verliezen aangekondigd als gevolg van de omslag in het monetaire beleid. Daarmee is dit geen specifiek probleem van de eurozone. Wel is het zo het renterisico op dit moment sterker materialiseert voor eurolanden met een hoge kredietwaardigheid, zoals Nederland, doordat in het Eurosysteem is afgesproken om risico- en inkomstendeling onder het APP en het PEPP te beperken. Hierdoor ontvangt DNB geen inkomsten uit de overige aankopen van het Eurosysteem onder beide programma’s waarvoor een hogere rentevergoeding geldt.

Gevolgen verliezen DNB

In het geval dat de verliezen van DNB nog verder oplopen, zouden de buffers van DNB negatief kunnen worden. Anders dan bij een commerciële bank, kan een centrale bank blijven functioneren met negatieve buffers. Centrale banken hebben een bijzondere positie in het financiële stelsel. Kapitaaltekorten bij een centrale bank zijn in principe van tijdelijke aard, aangezien de buffers van een centrale bank weer herstellen door de winst op het uitgeven van bankbiljetten (seigniorage). Deze seigniorage neemt toe wanneer de rente stijgt. Een centrale bank heeft bovendien niet te maken met bankruns, zoals commerciële banken dat wel kunnen hebben. Een centrale bank is daarnaast sterk gelieerd aan de overheid. Ook bij een negatief vermogen zal het vertrouwen in DNB of de euro dus niet snel afnemen.

Wel hebben we in de Eurozone de afspraak dat centrale banken niet langdurig met een negatief eigen vermogen opereren. Voor de onafhankelijkheid van de centrale bank is het wenselijk dat een centrale bank een gezond niveau van buffers heeft.

Uitstel oplevering evaluatie kapitaalbeleid

Ik heb afgesproken het kapitaalbeleid van DNB vervroegd te evalueren. De oorspronkelijke evaluatiedatum was 2024. Deze heb ik in overleg met DNB naar 2023 verschoven. Deze evaluatie wordt momenteel uitgevoerd door een werkgroep met vertegenwoordigers van DNB en het Ministerie van Financiën.

In mijn brief van 20 december jl. heb ik aangegeven dat het eindrapport in principe voor het zomerreces van 2023 zal worden opgeleverd. De werkgroep heeft inmiddels aangegeven meer tijd nodig te hebben voor de evaluatie, vanwege de noodzakelijke zorgvuldigheid. De werkgroep vindt het van belang dat in het rapport aangesloten wordt bij recente ontwikkelingen in de financiële markten ten aanzien van de rente, de wijze waarop vergelijkbare landen omgaan met deze problematiek, en dat er voldoende tijd is voor het uitwerken en genereren van eventuele aanpassingen aan het kapitaalbeleid. De werkgroep acht het niet haalbaar om onder deze randvoorwaarden het advies voor het zomerreces aan de Kamer te zenden. Ik heb er daarom mee ingestemd om de oplevertermijn van het eindrapport van de werkgroep naar de tweede helft van 2023 te verplaatsen. Daarbij neem ik in ogenschouw dat het uitstel naar mijn inschatting geen consequenties zal hebben voor de wijze waarop DNB haar rol als monetaire autoriteit kan vervullen (zoals beschreven in de subparagraaf «gevolgen verliezen DNB») of de dividenduitkering aan de Staat, gegeven dat de volgende dividendvaststelling door DNB niet eerder dan begin 2024 zal plaatsvinden.

Risico’s ECB en budgettaire gevolgen overheden

Tijdens het Commissiedebat Eurogroep/Ecofinraad van 9 februari 2023 (Kamerstuk 21 501-07, nr. 1936), heeft het lid Heinen gevraagd naar de kapitaalpositie van de ECB zelf en de mogelijke budgettaire risico’s voor eurolanden.

Vergelijkbaar met DNB is de ECB zelf ook blootgesteld aan renterisico’s en kredietrisico’s en kampt de ECB momenteel met het materialiseren van het renterisico. Mede hierdoor heeft de ECB een verlies geboekt van EUR 1,6 mrd. in 2022. Naast een daling van de netto rente-inkomsten, wordt het verlies veroorzaakt door afboeking van ongerealiseerde koersverliezen in de deviezenportefeuille en eigen beleggingsportefeuille als gevolg van de gestegen rente.27 Vanwege het verlies van de ECB vindt er over afgelopen jaar geen dividenduitkering plaats aan de NCB’s.

Eind 2022 beschikte de ECB nog over EUR 6,6 mrd. aan voorzieningen. Mocht dit in de toekomst onvoldoende blijken om eventuele verliezen te dekken, beschikt de ECB daarnaast over EUR 8,8 miljard aan kapitaal. Het totaal aan kapitaal en voorzieningen bedroeg eind 2022 2,38% van de balans. Dat is vergelijkbaar met DNB: eind 2022 beschikte DNB over 2,23% aan kapitaal en voorzieningen van de balans. Op dit moment heeft de ECB geen winstramingen gepubliceerd over de verwachte winsten dan wel verliezen van de ECB in de komende jaren. Bij eventuele verliezen kan gekozen worden om deze over te dragen naar NCB’s door het verlies van de ECB in te brengen in het gezamenlijke monetaire inkomen van de NCB’s. Mocht de kapitaalbuffer van de ECB desalniettemin kleiner blijken dan de totale verliezen, dan gelden vergelijkbare uitgangspunten als voor DNB, zoals hierboven beschreven. Zo kan de ECB blijven functioneren met negatieve buffers en zijn tekorten in principe van tijdelijk aard vanwege seigniorage. Desalniettemin is het onwenselijk wanneer de ECB te lang zou moeten opereren met een negatief eigen vermogen. Om dat te voorkomen kunnen de aanhoudershouders van de ECB, de NCB’s, een gezamenlijke kapitaalstorting doen.

Ik vind het van belang goed zicht te hebben op de wijze waarop Nederland is blootgesteld aan risico’s als gevolg van het ECB-beleid. Met deze brief beoog ik in de informatiebehoefte van de Kamer te voorzien.

Samenvattend is de monetaire blootstelling van DNB op het Eurosysteem het afgelopen jaar afgenomen door de aflossingen van banken op TLTROs. Naar verwachting zal de blootstelling van DNB verder afnemen doordat de ECB sinds begin dit jaar is begonnen met het afbouwen van haar balans door de opbrengsten van aflopende obligaties onder APP slechts deels te herinvesteren. Per juli 2023 stopt de ECB met het herinvesteren van aflopende obligaties onder APP, waardoor de balans versneld zal afnemen.

Tegelijkertijd materialiseert het renterisico op dit moment door de omslag van het monetaire beleid, met negatieve gevolgen op de resultaten van DNB. Hoewel centrale banken wereldwijd hiermee kampen, is dit effect in de eurozone momenteel sterker voor lidstaten met een hoge kredietwaardigheid. Zoals hierboven beschreven, hangt dit samen met het feit dat bij de uitvoering van het APP en het PEPP is gekozen om risico- en inkomstendeling te beperken. Daarbij hecht ik eraan om te benadrukken dat hierdoor de risico’s van kredietverliezen voor DNB en de Nederlandse staat onder beide programma’s beperkt zijn, doordat DNB voor eigen balans alleen Nederlandse staatobligaties opkoopt. Dit betekent ook dat DNB, en uiteindelijk de Nederlandse staat, geen inkomsten ontvangen uit de overige aankopen van het Eurosysteem onder deze programma’s waarvoor een hogere rentevergoeding voor kredietrisico geldt.

Ik zal de ontwikkelingen nauwgezet blijven volgen en inzichten over de gevolgen van het monetaire beleid voor Nederland blijven verschaffen, net als over de blootstelling die DNB loopt naar aanleiding van de ECB-programma’s. Onderdeel hiervan is het eindrapport van de werkgroep kapitaalbeleid DNB dat in de tweede helft van 2023 aan uw Kamer gestuurd zal worden. Daarnaast blijft de inzet van dit kabinet gericht op stabiliteit in de eurozone. Niet alleen om de risico’s en potentiële neveneffecten die gepaard gaan met programma’s van de ECB te verminderen, maar om duurzame groei en welvaart te creëren voor Nederland en de andere landen binnen de eurozone. Voor een uitgebreidere toelichting op deze inzet verwijs ik u naar de kabinetsvisie op de Economische en Monetaire Unie, die uw Kamer op 2 september 2022 ontving (Kamerstuk 21 501-20, nr. 1825).

De Minister van Financiën, S.A.M. Kaag

Actuele stand. Het precieze percentage bedraagt 9,4%. Het percentage dat de ECB aankocht bedroeg vanaf maart 2015 tot en met maart 2016 8%. Vanaf april 2016 bedraagt het percentage 10%. Zie: https://www.ecb.europa.eu/ecb/legal/pdf/celex_32016d0008_en_txt2.pdf.

Actuele stand. Het precieze percentage bedraagt 10,6%. Het percentage aan obligaties van supranationale instellingen dat opgekocht wordt bedroeg vanaf maart 2015 tot en met maart 2016 12%. Vanaf april 2016 bedraagt het percentage 10%. Zie: https://www.ecb.europa.eu/ecb/ legal/pdf/celex_32016d0008_en_txt2.pdf.

Op het ABSPP is de blootstelling van de DNB volledig indirect gezien deze activa op de balans van de ECB staan.

Kamerstuk 21 501-07, nr. 1479 (Kamerbrief): Risico’s DNB en de Nederlandse Staat als gevolg van ECB-beleid; Jaarlijkse informatiebrief risico’s DNB en de Nederlandse staat als gevolg van ECB beleid (27 mei 2021).

Kamerstuk 21 501-07, nr. 1479 (Kamerbrief): Risico’s DNB en de Nederlandse Staat als gevolg van ECB-beleid.

Disaggregated financial statement Eurosystem 31/03/23 (gepubliceerd 03/05/23: Disaggregated data (europa.eu)).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-21501-07-1959.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.