Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2010, 1307 | Besluiten van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2010, 1307 | Besluiten van algemene strekking |

21 januari 2010

Nr. DGB2010/372M

Directoraat-Generaal Belastingdienst/Brieven en beleidsbesluiten

De staatssecretaris van Financiën heeft het volgende besloten.

Dit besluit is een actualisering van het besluit van 28 oktober 2009, nr. CPP2009/1820M over uitgaven voor levensonderhoud van kinderen, specifieke zorgkosten, weekenduitgaven voor gehandicapten en scholingsuitgaven.

Dit besluit is een actualisering van het besluit van 28 oktober 2009, nr. CPP2009/1820M. In dit besluit is uitgegaan van de wetteksten en cijfers voor het jaar 2009. Per 1 januari 2009 zijn de buitengewone uitgaven uit hoofdstuk 6 van de Wet inkomstenbelasting 2001 vervangen door de specifieke zorgkosten. Het onderdeel over buitengewone uitgaven uit het besluit van oktober 2009 is daarom in dit besluit vervangen door een onderdeel over specifieke zorgkosten. Deze wijziging is aangegrepen om het besluit ook op andere punten te herzien. Een aantal onderdelen uit het besluit van 28 oktober 2009 komt niet meer in dit besluit voor omdat hetgeen in die onderdelen was opgenomen inmiddels voldoende duidelijk blijkt uit regelgeving, jurisprudentie of voorlichtingsmateriaal van de Belastingdienst. Verder bevat dit besluit in onderdeel 5.3. een nieuwe goedkeuring over de leeftijdsgrenzen van de standaardstudieperiode. Tot slot zijn redactionele aanpassingen gedaan.

Het besluit van 28 oktober 2009, nr. CPP2009/1820M is ingetrokken met ingang van de dag dat dit besluit in werking treedt (zie onderdeel 6).

Wet inkomstenbelasting 2001

Uitvoeringsbesluit inkomstenbelasting 2001

Uitvoeringsregeling inkomstenbelasting 2001

Een belastingplichtige ondersteunt zijn bij hem wonende zoon van 19 jaar met, naast kost en inwoning, € 150 per maand. De zoon heeft na het afronden van een middelbare schoolopleiding nog geen werk gevonden. De zoon kan een beroep doen op de Wet werk en bijstand. Komt belastingplichtige in aanmerking voor aftrek van uitgaven voor levensonderhoud?

Indien een ondersteunde recht heeft op bijstand op grond van de Wet werk en bijstand, kan verschil van mening ontstaan over het antwoord op de vraag of de belastingplichtige zich redelijkerwijs gedrongen heeft kunnen voelen tot het doen van die uitgaven (artikel 6.1, derde lid, van de Wet IB 2001). Gelet op de overwegingen bij de totstandkoming van de Algemene Bijstandswet, de voorloper van de Wet werk en bijstand, hoeft bij de beoordeling van de vraag of onderhoudsuitkeringen nodig zijn om de ondersteunde in staat te stellen tot het voeren van een redelijk bestaan overeenkomstig zijn plaats in de samenleving, niet te worden nagegaan of de genieter van de onderhoudsuitkeringen een beroep op de Wet werk en bijstand zou kunnen doen.

De omstandigheid dat de genieter van de onderhoudsuitkeringen zijn recht op bijstand niet geldend maakt, is geen aanleiding de gevraagde aftrek van uitgaven voor levensonderhoud van kinderen jonger dan 30 jaar geheel of gedeeltelijk te weigeren. Of aftrek mogelijk is, hangt af van de feitelijke situatie (is feitelijk door de ouder een lening verstrekt, inkomen en vermogen van de zoon, arbeidsmarktomstandigheden en dergelijke). Als de vooruitzichten zodanig zijn dat op korte termijn een verbetering van de situatie valt te verwachten, kan het standpunt worden ingenomen dat de ondersteuning in de vorm van een lening kan worden verstrekt (zie Hof Arnhem 1 juni 1993, nr. 92/1072, V-N 1993/2784).

Een belastingplichtige voldoet met terugwerkende kracht aan zijn alimentatieverplichtingen voor zijn kinderen over eerdere jaren. Komt hij voor die jaren alsnog in aanmerking voor aftrek van uitgaven voor levensonderhoud?

Nee, als in de betreffende jaren niet daadwerkelijk is betaald, moeten (per definitie) de uitgaven voor het levensonderhoud immers voor rekening van anderen zijn gekomen. In die situatie heeft belastingplichtige ‘de ondersteunde’ niet feitelijk onderhouden en is daarom geen aftrek mogelijk. De uitgaven kunnen in het jaar van betaling wel worden betrokken in de beoordeling of in dat jaar aan de gestelde onderhoudsvereisten werd voldaan. De Commissie voor de Verzoekschriften uit de Tweede Kamer der Staten-Generaal kan zich daarin ook vinden (Kamerstukken II 1995/96, 24425, nr. 75).

Een student vraagt na 1 oktober (te laat) studiefinanciering aan. Hij krijgt deze met terugwerkende kracht tot 1 oktober, echter niet de OV-jaarkaart. Zijn vader claimt aftrek van uitgaven voor levensonderhoud, omdat zijn zoon op 1 oktober (peildatum) nog geen studiefinanciering had.

Er bestond recht op studiefinanciering, deze is alleen te laat aangevraagd. Er is ook met terugwerkende kracht studiefinanciering ontvangen (met uitzondering van de OV-jaarkaart). Het is niet de bedoeling van de wetgever alsnog aftrek van uitgaven voor levensonderhoud te verlenen als geen gebruik is gemaakt van de wettelijke mogelijkheden.

Een student (24) heeft een zogenaamde nullening, dat wil zeggen dat hij na het verstrijken van de voor zijn studie reguliere studieperiode € 0 leent maar dat hij wel een OV-jaarkaart krijgt. Zijn vader geeft hem iedere maand € 400 om in zijn levensonderhoud te voorzien. Heeft de vader recht op aftrek van uitgaven voor levensonderhoud?

De beperking van artikel 6.14, eerste lid, onderdeel c, van de Wet IB 2001 is niet van toepassing omdat de student in deze situatie geen recht heeft op een ‘prestatiebeurs volgens de Wet studiefinanciering 2000 die niet uitsluitend bestaat uit een reisvoorziening in de zin van die wet’.

Voorwaarde voor de aftrek levensonderhoud is dat de belastingplichtige zich redelijkerwijs gedrongen heeft kunnen voelen tot het doen van die uitgaven (artikel 6.1, derde lid, van de Wet IB 2001). Daarbij spelen feitelijke omstandigheden een rol zoals: de leenmogelijkheid van de Wet studiefinanciering 2000, eigen inkomen, vermogen, eventuele schenkingen, aandeel in nalatenschap ouder, hoeveel tijd nog tot afstuderen, arbeidsmarktomstandigheden, al solliciterend etc. Indien op korte termijn een verbetering van de situatie van de ondersteunde optreedt, kan het standpunt worden ingenomen dat de ondersteuning in de vorm van een lening kan worden verstrekt (zie Hof Arnhem 1 juni 1993, nr. 92/1072, V-N 1993/2784).

Uitsluitend een toekomstverwachting gebaseerd op het volgen van een studie is onvoldoende om op grond van de mogelijkheid van een lening geen aftrek te verlenen voor uitgaven voor levensonderhoud (zie HR 6 december 1995, nr. 30 884, LJN AA1686). Bovendien is de enkele omstandigheid dat iemand een lening kan aangaan niet voldoende om aan te nemen dat hij in zijn eigen levensonderhoud kan voorzien (zie HR 10 februari 2006, nr. 40 972, LJN AV1383).

Is bij co-ouderschap aftrek van de bijdrage in het levensonderhoud van het kind mogelijk?

Bij co-ouderschap wordt het kind op basis van een overeenkomst in gelijke mate door beide ouders verzorgd en onderhouden. Volgens artikel 5a van het Samenloopbesluit kinderbijslag − zoals dat artikel sinds 5 oktober 1995 luidt − wordt de kinderbijslag in dat geval gelijk verdeeld over beide ouders, tenzij in de overeenkomst anders is overeengekomen. Beide ouders hebben daardoor recht op kinderbijslag en beide ouders kunnen dat recht ook geldend maken. Dat blijkt uit artikel 5a van het Samenloopbesluit: ‘Indien twee personen op basis van een overeenkomst een kind overwegend in gelijke mate verzorgen en onderhouden, zonder met elkaar een gemeenschappelijke huishouding te voeren, wordt, tenzij in de overeenkomst anders is overeengekomen, de kinderbijslag waarop één van deze personen voor dit kind recht heeft, gelijk verdeeld betaald aan deze personen terwijl de kinderbijslag waarop de andere persoon recht heeft, niet wordt uitbetaald.’

Het recht op kinderbijslag van één van de ouders wordt dus niet uitbetaald en het recht van de andere ouder wordt wel uitbetaald (hoewel de uitbetaling soms wordt verdeeld over beide ouders). Aftrek van uitgaven voor levensonderhoud is alleen mogelijk bij de ouder wiens recht op kinderbijslag niet wordt uitbetaald. Het maakt verder niet uit hoe de uitbetaling van het recht op kinderbijslag van de andere ouder daadwerkelijk heeft plaatsgevonden. Zie artikel 35 van de URIB 2001.

Van een gezin met kinderen wordt de moeder voor langere tijd in een verpleeginstelling opgenomen. De grootouders zorgen vanaf juni 2009 voor de kinderen. Vader blijft in de echtelijke woning wonen. Hij heeft een inkomen van € 31.000 per jaar. In 2009 maken de grootouders kosten voor het inrichten van slaapkamers voor de kinderen ad € 900 en overige kosten. Voor de inrichting van de slaapkamers claimen zij een aftrek van € 900. Voor de overige kosten claimen zij de forfaitaire bedragen. Bestaat er voor de grootouders recht op aftrek van uitgaven voor levensonderhoud?

De kleinkinderen zijn in beginsel geen kinderen als bedoeld in Afdeling 6.4 van de Wet IB 2001. De ondersteuning van de kleinkinderen komt hierdoor niet voor aftrek van uitgaven voor levensonderhoud in aanmerking. Indien ervan wordt uitgegaan dat de ondersteuning aan de zoon ten goede komt, kan mogelijk recht op aftrek voor de uitgaven voor levensonderhoud bestaan indien de zoon jonger dan 30 jaar is. De behoeftigheid van de zoon moet dan worden onderzocht. Gezien zijn inkomen ligt behoeftigheid niet voor de hand. Indien de zoon wel behoeftig is (bijvoorbeeld door zeer hoge verpleegkosten van zijn echtgenote die niet worden vergoed), moet de gedrongenheid van zijn ouders worden beoordeeld. Van belang is dan of er andere potentiële ondersteuners zijn of dat het mogelijk is om een lening af te sluiten. Indien de behoeftigheid van de zoon en de gedrongenheid van zijn ouders komt vast te staan, bestaat recht op aftrek voor uitgaven voor levensonderhoud tot de forfaitaire bedragen van artikel 36 van de URIB 2001.

Een belastingplichtige ondersteunt zijn dochter (jonger dan 30 jaar) met € 1.300 per maand. De dochter heeft geen inkomen maar is in bezit van een eigen woning met een ruime overwaarde. Omdat zij haar eigen huis ‘niet wil opeten’ wil zij geen bijstandsuitkering aanvragen. Kan belastingplichtige de uitgaven als uitgaven voor levensonderhoud aftrekken?

In het algemeen staat eigen vermogen van een ondersteunde de aftrek van uitgaven voor levensonderhoud in de weg. Alleen als er bijzondere omstandigheden zijn die aantasting van het vermogen in de weg staan, kan toch sprake zijn van behoeftigheid van de dochter en zou belastingplichtige zich gedrongen kunnen voelen de uitkering te doen. Uit de jurisprudentie blijkt dat een bijzondere omstandigheid niet snel aanwezig wordt geacht. Zie onder andere Hof Den Haag 27 november 1973, nr. 100/1973 (BNB 1974/276), Hof Den Haag 12 maart 1981, nr. 115A/80 (BNB 1982/135) en Hoge Raad 22 juli 1985, nr. 23 235 (BNB 1985/254).

Een zeer klein vermogen (bijvoorbeeld het vermogen dat ingevolge de Wet werk en bijstand niet behoeft te worden aangesproken) kan buiten beschouwing blijven. Zie Hof Den Bosch 28 april 1997, nr. 92/3184 (FED 1997/893).

Wanneer komt iemand in aanmerking voor aftrek van specifieke zorgkosten wegens ziekte of invaliditeit?

Om uitgaven in aanmerking te kunnen nemen als specifieke zorgkosten wegens ziekte of invaliditeit moet aan de volgende voorwaarden zijn voldaan:

1. de uitgaven zijn gedaan voor de belastingplichtige, zijn partner, zijn jonger dan 27-jarige kinderen, tot zijn huishouden behorende ernstig gehandicapte personen van 27 jaar of ouder of bij de belastingplichtige inwonende zorgafhankelijke ouders, broers of zussen;

2. de uitgaven zijn gedaan in verband met ziekte of invaliditeit;

3. de uitgaven vallen onder één van de rubrieken genoemd in artikel 6.17, eerste lid, van de Wet IB 2001;

4. als het gaat om uitgaven voor genees- en heelkundige hulp moet deze hulp door een naar Nederlandse begrippen bevoegde arts of op voorschrift en onder begeleiding van een naar Nederlandse begrippen bevoegde arts worden gedaan;

5. de uitgaven behoren niet tot de beperkingen van uitgaven voor specifieke zorgkosten die zijn genoemd in artikel 6.18 Wet IB 2001;

6. de uitgaven moeten drukken;

7. belastingplichtige kan zich redelijkerwijs niet aan deze uitgaven onttrekken (voelt zich redelijkerwijs gedrongen om de uitgaven te doen).

Verzoeken om met toepassing van de hardheidsclausule aftrek van specifieke zorgkosten toe te staan voor uitgaven die niet zijn opgesomd in artikel 6.17 van de Wet IB 2001 pleeg ik af te wijzen. De wetgever heeft bewust gekozen voor een beperking van de als specifieke zorgkosten aan te merken uitgaven tot die welke in artikel 6.17 van de Wet IB 2001 als uitgaven wegens ziekte of invaliditeit worden genoemd. De door de wetgever noodzakelijk geachte uitzonderingen hierop, zijn uitdrukkelijk in de wet opgenomen. Aan de artikelen 6.1 en 6.17 van de Wet IB 2001 ligt de gedachte ten grondslag dat uitsluitend uitgaven wegens ziekte of invaliditeit als specifieke zorgkosten in aanmerking dienen te worden genomen, indien en voor zover zij direct verband houden met de ziekte of invaliditeit en de belastingplichtige zich daaraan op grond van medische noodzaak redelijkerwijs niet kan onttrekken. Een zijdelingse samenhang met de ziekte of invaliditeit is niet voldoende.

Een invalide heeft een rolstoel nodig. De gemeente kan het benodigde hulpmiddel op grond van de Wet maatschappelijke ondersteuning (kosteloos) verstrekken, geheel afgestemd op de lichamelijke toestand van belastingplichtige. Desondanks kiest belastingplichtige ervoor zelf een andersoortige rolstoel aan te schaffen. Is er sprake van drukkende uitgaven?

Aftrek is mogelijk, tenzij duidelijk is dat de belastingplichtige puur op grond van zijn persoonlijke voorkeur zelf een rolstoel heeft aangeschaft. Dan is geen sprake van drukkende uitgaven in de zin van artikel 6.1, eerste lid, onderdeel a, van de Wet IB 2001.

Belastingplichtige, een gepensioneerd verpleegkundige, is religieuze. Zij heeft de gelofte van armoede afgelegd hetgeen betekent dat alleen de orde kan beschikken over haar inkomen en vermogen. In enig jaar betaalt de orde voor behandelingen van belastingplichtige door tandarts en doktoren € 8.000. Kan belastingplichtige dit bedrag als ziektekosten in haar aangifte verwerken?

Nee. Omdat de orde de kosten heeft betaald, drukken deze niet op belastingplichtige. Ik keur echter het volgende goed.

Goedkeuring

Tegenover de verplichte besteding van de inkomsten van leden van religieuze orden staat doorgaans de plicht van de orde om te voorzien in de kosten van levensonderhoud van de leden. Voor zover de religieuze orde uitgaven doet ten behoeve van een ordelid en deze uitgaven naar hun aard kwalificeren als persoonsgebonden aftrekposten als bedoeld in Hoofdstuk 6 van de Wet IB 2001, kan het ordelid deze uitgaven niet als zodanig in aanmerking nemen. Op grond van artikel 6.1, onderdeel a, van de Wet IB 2001 komen persoonsgebonden aftrekposten immers slechts voor aftrek in aanmerking indien en voor zover zij op een belastingplichtige drukken. Dit betekent dat uitgaven voor rekening van belastingplichtige moeten komen. In de onderhavige situatie is daarvan geen sprake nu de orde de uitgaven voor haar rekening neemt.

Ik keur goed dat door religieuze orden ten behoeve van haar leden aan derden betaalde bedragen wegens ziekte en invaliditeit van die ordeleden, voor de heffing van inkomstenbelasting van de leden op wie de uitgaven betrekking hebben, kunnen worden beschouwd als uitgaven wegens ziekte en invaliditeit als bedoeld in artikel 6.17 van de Wet IB 2001. Hieraan verbind ik de volgende voorwaarden:

– uit de door de derden uitgebrachte declaraties en nota’s blijkt op welk ordelid de uitgaven betrekking hebben;

– behalve aan de voorwaarde van ‘drukken’, is ook aan alle overige voorwaarden voor specifieke zorgkosten van de Wet IB 2001 voldaan.

Een belastingplichtige heeft de ziekte van Alzheimer en verblijft daarom in een verzorgingstehuis. Dit verzorgingstehuis valt niet binnen de reikwijdte van de AWBZ. De vertegenwoordiger van het verzorgingstehuis wil met de inspecteur een afspraak maken over het bedrag dat voor deze belastingplichtige en alle andere bewoners als ziektekosten aftrekbaar is. Op welke wijze kan dat?

Voor de verzorgingstehuizen die niet binnen de reikwijdte van de AWBZ vallen, roept het bepalen van het als ziektekosten aftrekbare deel van de pensionprijs mogelijk praktische problemen op. Daarom keur ik het volgende goed.

Goedkeuring

Ik keur goed dat een vertegenwoordiger van een niet-AWBZ-verzorgingstehuis afspraken maakt met de inspecteur waaronder de bewoners vallen over het gedeelte van de pensionprijs dat voor alle bewoners als specifieke zorgkosten kan worden aangemerkt. Onder een verzorgingstehuis versta ik een instelling die zich ten doel stelt, en dit ook feitelijk effectueert, personen die door hun lichamelijke of geestelijke gesteldheid niet meer zelfstandig kunnen wonen, op te nemen en te verzorgen.

De instelling verstrekt een berekening van de kosten die zien op een aanspraak op verpleging bij ziekte en op lichamelijke verzorging die voortvloeit uit de ziekte. Het gaat vooral om de in de pensionprijs begrepen salarissen van medisch personeel, het gedeelte van de huisvestingskosten (energie, huur, onderhoud) dat ziet op een zieken- of verpleegafdeling (dus niet de recreatieruimte) en de kosten van medische middelen. Tevens overlegt de instelling de uitgebreide jaarstukken en een toelichting hoe de bedragen in de berekening zijn opgebouwd en hoe deze zich verhouden tot de bedragen uit de jaarstukken. Overigens kan het contract tussen instelling en bewoner een indicatie geven over de aanspraken van de bewoner en eventueel de daartegenover staande financiële bijdragen van de bewoner.

Indien in de servicekosten voor bewoners van serviceflats en dergelijke een aanspraak op verzorging bij ziekte of invaliditeit is begrepen, is het vorenstaande op overeenkomstige wijze van toepassing.

Belastingplichtige heeft rugklachten en gaat, zonder verwijsbrief van de huisarts, naar de fysiotherapeut. De fysiotherapeut bepaalt aan de hand van een intake dat de behandeling conform richtlijnen en protocollen tot zijn deskundigheidsgebied behoort. Behandeling volgt. Kan belastingplichtige de uitgaven voor fysiotherapie als specifieke zorgkosten in aanmerking nemen?

Ja, de drukkende uitgaven voor deze eerstelijnszorg zijn met ingang van 1 januari 2006 zonder verwijsbrief als specifieke zorgkosten in aanmerking te nemen.

Om uitgaven voor genees- en heelkundige hulp in aanmerking te kunnen nemen, moet deze hulp normaliter door een naar Nederlandse begrippen bevoegde arts of op voorschrift en onder begeleiding van een naar Nederlandse begrippen bevoegde arts worden geboden. Bij een behandeling zonder verwijsbrief door een fysiotherapeut is in beginsel niet voldaan aan deze voorwaarde. Vanaf 1 januari 2006 is dat echter geen probleem. Door de Zorgverzekeringswet en wijzigingen in de Wet op de beroepen in de individuele gezondheidszorg hebben fysiotherapeuten met ingang van 1 januari 2006 een bijzondere status. Dit geldt niet voor andere paramedici.

Voor behandelingen door de fysiotherapeut die niet tot de eerstelijnszorg behoren, zoals (sport)massages, blijft een voorafgaande verwijzing door een bevoegde arts overigens noodzakelijk om de uitgaven als specifieke zorgkosten in aanmerking te kunnen nemen.

Een belastingplichtige heeft een gehandicapt kind van 24 jaar dat in een AWBZ-instelling woont. Tijdens een aantal weekenden en de vakantie verblijft het kind bij belastingplichtige thuis. Kan belastingplichtige de reiskosten van/naar de instelling en de verblijfkosten bij belastingplichtige thuis aftrekken?

Van specifieke zorgkosten is alleen sprake voor zover de uitgaven vallen onder de limitatieve opsomming van de uitgaven wegens ziekte of invaliditeit (artikel 6.17 van de Wet IB 2001).

Mogelijk geldt dat voor de reiskosten. Daarvoor is van belang dat bedoelde reiskosten samen met de overige vervoerskosten van het gezin meer bedragen dan de totale vervoerskosten van degenen die wat financiële- en gezinssituatie betreft in een vergelijkbare positie verkeren. Voor de beantwoording van de vraag of belastingplichtige zich gedrongen heeft kunnen voelen om de extra reiskosten van het kind voor zijn rekening te nemen, moet rekening worden gehouden met de inkomens- en vermogenspositie van het kind.

De verblijfkosten zijn niet tot de specifieke zorgkosten te rekenen. Dergelijke kosten vallen in beginsel onder de uitgaven voor levensonderhoud. Voor aftrek uitgaven voor levensonderhoud is van belang of ook aan de overige voorwaarden wordt voldaan. Ook daarbij spelen eigen inkomen en vermogen van het kind een rol (zie onderdeel 2).

Belastingplichtige is geboren in 1955. Hij is gedeeltelijk kaalhoofdig en laat een haartransplantatie (kosten € 10.000) uitvoeren. Zijn deze kosten aan te merken als specifieke zorgkosten?

Leefgewoonten, aanleg en het natuurlijk proces van ouder worden, kunnen zich manifesteren door lichamelijke veranderingen (kaalheid, vetophoping, rimpels en dergelijke). Op zich zijn deze niet als ziekte in de zin van Afdeling 6.5 van de Wet IB 2001 aan te merken. Deze veranderingen kunnen evenwel leiden tot psychische stoornissen of lichamelijke klachten (bijvoorbeeld veroorzaakt bij aanzienlijk overgewicht) welke een zodanige ernst en omvang hebben dat deze wel als ziekte kunnen worden beschouwd. Belastingplichtige zal dit aannemelijk moeten maken. Alleen het uitgeven van een aanzienlijk bedrag is hiertoe onvoldoende.

Het kan zijn dat de kaalhoofdigheid en dergelijke het gevolg of bijverschijnsel is van een ziekte of van het gebruik van geneesmiddelen wegens een ziekte, bestraling en dergelijke. Als dat het geval is, kunnen de kosten, indien overigens aan de voorwaarden wordt voldaan, wel als specifieke zorgkosten worden aangemerkt.

Belastingplichtige volgt een therapie die naast het volgen van een dieet ook bestaat uit het gebruik van vitamines en mineralen ter vergroting van de weerstand. Zijn deze uitgaven voor vitamines en mineralen aftrekbaar?

Uitgaven voor voedingssupplementen zoals vitamines en mineralen zijn in het algemeen niet aftrekbaar. Aftrek als geneesmiddel is alleen mogelijk als het gaat om middelen die als geneesmiddel worden aangemerkt en die niet voor andere doeleinden dan als geneesmiddel plegen te worden aangewend (zie Hoge Raad 27 november 1996, nr. 31 835, LJN: AA1753). Uitsluitend als vitamines en mineralen op medisch voorschrift in het kader van een therapie worden gebruikt, is aftrek mogelijk (zie Hof Amsterdam 24 mei 1996, nr. 95/1255, V-N 1997, blz. 1118 en Hof Arnhem 17 oktober 1996, Infobulletin 96/972).

Belastingplichtige bezoekt de bedrijfsarts. Hij rijdt hiervoor acht keer in zijn auto naar een plaats op 95 kilometer van zijn woonplaats. De werkgever geeft hiervoor geen enkele vergoeding. Belastingplichtige neemt 8 x 2 x 95 x € 0,28 als specifieke zorgkosten in aanmerking. Kan dat?

Nee. Op grond van artikel 6.17, eerste lid, onderdeel b, van de Wet IB 2001 kunnen uitgaven voor vervoer tot de specifieke zorgkosten worden gerekend. Het moet dan gaan om uitgaven wegens ziekte of invaliditeit. Dit betekent dat, voor zover hier van belang, de uitgaven moeten zien op kosten van het gebruik van een auto door een zieke of invalide voor het ondergaan of met het oog op het ondergaan van een medische behandeling. Een bedrijfsarts geeft in zijn algemeenheid geen medische behandeling. Een bedrijfsarts speelt een ondersteunende rol op het gebied van ziekteverzuim en bijvoorbeeld reïntegratie van langdurig zieke medewerkers. De medische behandeling van belastingplichtige zal plaatsvinden door de eigen huisarts of door een specialist. De reiskosten naar de bedrijfsarts zijn daarom normaal gesproken niet gemaakt voor het ondergaan van een medische behandeling en komen dan ook niet als specifieke zorgkosten voor aftrek in aanmerking.

Belastingplichtige is lid van een belangenvereniging die zich richt op de belangen van mensen met een bepaalde ziekte. Belastingplichtige betaalt in verband met zijn lidmaatschap een contributie aan de belangenvereniging. Is de betaalde contributie aftrekbaar als specifieke zorgkosten?

De betaalde contributie is in de meeste gevallen niet aftrekbaar als specifieke zorgkosten. Aftrek is alleen mogelijk als de contributie kan worden beschouwd als uitgaven wegens ziekte genoemd in artikel 6.17, eerste lid, van de Wet IB 2001. Daarvan zal meestal geen sprake zijn.

Alleen als de activiteiten van de belangenvereniging bijna geheel bestaan uit het geven van medische informatie en directe hulp aan patiënten onder verantwoording van in de betreffende ziekte gespecialiseerde artsen, kunnen deze activiteiten worden aangemerkt als aan de leden verstrekte genees- of heelkundige hulp. In een dergelijke uitzonderingssituatie is de betaalde contributie aftrekbaar als specifieke zorgkosten.

Een lichamelijk gehandicapte belastingplichtige claimt aftrek van uitgaven van zogenoemde leefkilometers. Hij is in het bezit van een bestelbus. Kan belastingplichtige de uitgaven van zogenoemde leefkilometers aftrekken als specifieke zorgkosten?

Uitgaven voor zogenoemde leefkilometers zijn niet zonder meer aftrekbaar als specifieke zorgkosten. Er is slechts een aftrekmogelijkheid als in verband met ziekte of invaliditeit extra uitgaven voor vervoer worden gedaan. Dit is het geval indien de totale vervoerskosten van de zieke of invalide belastingplichtige hoger zijn dan die van vergelijkbare (gezonde) personen en hij aannemelijk maakt dat deze hogere kosten voortvloeien uit de ziekte of invaliditeit, is voor dat deel aftrek mogelijk. Een persoonsgebonden budget dat is verstrekt voor vervoersvoorzieningen moet op de kosten in mindering worden gebracht omdat de kosten in zoverre niet drukken.

Bij het in aanmerking nemen van de kosten maakt het niet uit of in plaats van een normale personenauto een bestelbus wordt gebruikt of een tweede auto is aangeschaft. Het gaat om de totale vervoerskosten. Daarbij kunnen CBS-cijfers en het jaarlijkse onderzoek van de Consumentenbond een indicatie geven over de gebruikelijke autokosten.

Een belastingplichtige lijdt aan de ziekte van Alzheimer. Hij is niet meer in staat zelfstandig te wonen. In plaats van belastingplichtige te laten opnemen in een verpleegtehuis besluit de familie hem thuis te laten verplegen. Daartoe doet men een beroep op een bemiddelende instelling voor particuliere ziekenverpleging. Er is geen persoonsgebonden budget aangevraagd. De totale kosten bedragen € 400 tot € 450 per dag (inclusief bemiddelingskosten). Zijn deze uitgaven voor hem aftrekbaar?

De uitgaven, inclusief de bemiddelingskosten, zijn aftrekbaar voor zover het gaat om uitgaven voor medische verzorging. Als tevens huishoudelijke werkzaamheden worden verricht, zal moeten worden bepaald welk deel van de uitgaven hierop betrekking heeft. Artikel 6.17, derde tot en met vijfde lid, van de Wet IB 2001 regelt de beperkingen inzake de uitgaven voor extra gezinshulp. De uitgaven die betrekking hebben op huishoudelijke werkzaamheden zijn slechts aftrekbaar indien en voor zover de in het derde lid van dit artikel vermelde drempel wordt overschreden.

Belastingplichtige verblijft in een AWBZ-instelling en heeft een indicatie als meervoudig complex gehandicapt. Hij neemt in 2009 deel aan een door de instelling georganiseerde collectieve bewonersvakantie. De AWBZ-instelling heeft de kosten van deze bewonersvakantie aan belastingplichtige afzonderlijk in rekening gebracht. De instelling heeft voor deze vakantie extra verplegend dan wel verzorgend personeel ingehuurd omdat de zorg vaak één op één is. Kan belanghebbende de extra salariskosten en extra kosten van verblijf voor het verplegend en/of medisch personeel die aan hem in rekening zijn gebracht als specifieke zorgkosten in aanmerking nemen?

Ja, belanghebbende kan de extra salariskosten en extra kosten van verblijf voor het verplegend en/of medisch personeel die aan hem in rekening zijn gebracht als gevolg van de collectieve bewonersvakantie, als specifieke zorgkosten in aanmerking nemen. De kosten van vakanties behoren niet tot het standaardpakket van verstrekkingen door AWBZ-instellingen. De vakantiekosten worden dus niet vergoed via de AWBZ en maken geen deel uit van de eigen bijdrage.

Uitgaven voor geneeskundige hulp met inbegrip van farmaceutische en andere hulpmiddelen en vervoer behoren op grond van artikel 6.17 van de Wet IB 2001 tot de uitgaven wegens ziekte en invaliditeit. Hieronder vallen de door een AWBZ-instelling in rekening gebrachte extra kosten die zien op de tijdens een vakantie bestaande aanspraak op verpleging bij ziekte en lichamelijke verzorging.

Een belastingplichtige (MS-patiënt) claimt 25% van de jaarlijkse uitgaven van verwarming van zijn woning als specifieke zorgkosten. Is dit mogelijk?

Gezien de limitatieve opsomming in artikel 6.17 van de Wet IB 2001 en op grond van de geldende jurisprudentie zijn uitgaven voor verwarming niet te rekenen tot de uitgaven specifieke zorgkosten. De Hoge Raad is van oordeel dat (extra) verwarmingsuitgaven naar hun aard niet als hulpmiddel kunnen worden aangemerkt. Alleen een stoffelijke zaak kan hulpmiddel zijn in de zin van de Wet IB 2001 (Hoge Raad 3 juni 1998, nr. 33 683; LJN: AA2292).

Belastingplichtige heeft een spierziekte. Voor zijn vervoer is hij aangewezen op een elektroscooter. De gemeente heeft hem een niet opvouwbare elektroscooter verstrekt. Hij koopt voor € 3.250 een opvouwbare elektroscooter, die mee kan in een auto of vliegtuig. Hij heeft geen recht op vergoeding. Is sprake van een hulpmiddel in de zin van artikel 6.17 van de Wet IB 2001?

Ja, er wordt aan alle wettelijke vereisten voldaan. Het bedrag van € 3.250 is evenwel niet geheel in één jaar aftrekbaar. Er bestaat een 2e-handsmarkt voor dergelijke scooters. Alleen de afschrijving, rekening houdend met de restwaarde, is aftrekbaar.

Belastingplichtige heeft een zwaar gehandicapte zoon (10 jaar). In zijn woonhuis zijn diverse hulpmiddelen aangebracht zoals een takelinstallatie bij het bed. Ook voor de vakantiewoning in het buitenland zijn takelinstallaties aangeschaft bij bed en zwembad. Zijn deze aan te merken als hulpmiddelen?

Voor het begrip hulpmiddel van artikel 6.17 van de Wet IB 2001 maakt het niet uit of het om uitgaven in het buitenland of om uitgaven voor een vakantiewoning gaat.

Belastingplichtige heeft in verband met een spierziekte op medisch voorschrift een slaapkamer en een doucheruimte laten bouwen op de begane grond. De kosten daarvan bedragen in 2009 € 30.000. Op basis van de Wet maatschappelijke ondersteuning heeft hij recht op een vergoeding van € 16.000. Door de aanbouw steeg de woning in waarde met € 10.000.

Welk deel van de kosten is als specifieke zorgkosten aftrekbaar?

De op belastingplichtige drukkende aanpassingskosten bedragen € 14.000 (€ 30.000 verminderd met de vergoeding van € 16.000). Omdat de waardestijging meer is dan 10% van de drukkende aanpassingskosten moet met de waardestijging rekening worden gehouden. Het niet-aftrekbare deel is € 10.000 verminderd met € 1.400 (10% van de drukkende aanpassingskosten), ofwel € 8.600. Dat leidt in 2009 tot een bedrag aan specifieke zorgkosten van € 14.000 verminderd met € 8.600, ofwel € 5.400.

Een belastingplichtige kan zich moeilijk voortbewegen. Dit is een permanente situatie. Het Centrum Indicatiestelling Zorg (verder: CIZ) indiceert een traplift en aanpassing van de badkamer boven. De belastingplichtige realiseert evenwel een slaapkamer met badkamer op de begane grond van de woning die zijn eigendom is. Kosten € 40.000. De gemeente vergoedt de aanpassingen die het CIZ heeft geïndiceerd, namelijk € 6.000. Door de verbouwing steeg de waarde van de woning met € 25.000. Beperkt de indicatie van het CIZ de aftrek van uitgaven voor hulpmiddelen?

Nee. De indicatie van het CIZ is een advies aan de gemeente inzake de medische noodzaak tot het doen van aanpassing(en). Het is de constatering en de beschrijving van een functiebeperking en een advies inzake de aan te bevelen maatregelen. Als de belastingplichtige andere dan de aanbevolen maatregelen neemt, blijft er op zich sprake van een medisch voorschrift. Als overigens aan de voorwaarden van artikel 6.17, tweede lid, van de Wet IB 2001 wordt voldaan, zijn dus niet de geïndiceerde aanpassingen maar de gedane aanpassingen relevant voor de berekening van het in aanmerking te nemen bedrag. Dat neemt niet weg dat ook van belang blijft of de belastingplichtige zich nog redelijkerwijs gedrongen heeft kunnen voelen om de uitgave te doen (artikel 6.1 van de Wet IB 2001). De uitgaven van een verbouwing die duurder is dan strikt noodzakelijk, zullen overigens veelal ook terug te vinden zijn in een (hogere) waardevermeerdering van de woning en in die zin de uiteindelijke aftrek beperken.

De totale aanpassingskosten zijn hier € 40.000. De gemeente vergoedt naar aanleiding van CIZ-indicatie € 6.000. De drukkende aanpassingskosten bedragen dan € 34.000. Door de aanpassing stijgt de woning met € 25.000 in waarde. Deze waardevermeerdering is meer dan 10% van de drukkende aanpassingskosten. Buiten aanmerking blijft dan € 25.000 min € 3.400 is € 21.600. Dat leidt tot een bedrag aan specifieke zorgkosten van € 34.000 min € 21.600 is € 12.400.

Een belastingplichtige woont in een huurwoning. Zijn echtgenote heeft een functiebeperking. Op de begane grond wordt, op medisch voorschrift, een slaapkamer met badkamer bijgebouwd. De kosten hiervan worden in 2009 en 2010 betaald.

1. Geldt artikel 6.17, tweede lid, van de Wet IB 2001 ook voor huurwoningen?

2. Zo ja, hoe wordt de waardevermeerdering berekend?

3. Hoe wordt de aftrek berekend nu de kosten in twee jaren worden betaald?

1. Ja, artikel 6.17, tweede lid, van de Wet IB 2001 geldt voor alle woningen dus ook voor huurwoningen.

2. De belastingplichtige geeft zelf een indicatie van de waardevermeerdering. De Belastingdienst kan hem vragen deze aannemelijk te maken. Het dient te gaan om een objectieve bepaling van de waardevermeerdering. Hoewel sprake is van een huurwoning kan ook de huurder belang hebben bij een waardevermeerdering omdat de verhuurder (met ingang van 1 augustus 2003 wettelijk) verplicht is de huurder na beëindiging van het huurcontract schadeloos te stellen voor door de huurder aangebrachte verbeteringen.

3. Artikel 6.17, tweede lid, van de Wet IB 2001 wordt per verbouwing toegepast. Het aftrekbare bedrag wordt naar evenredigheid van de daadwerkelijke betalingen in de jaren 2009 en 2010 aan die jaren toegerekend.

Voorbeeld

Totale aanpassingskosten € 30.000. In 2009 wordt € 25.000 en in 2010 wordt € 5.000 betaald. Door de aanpassing stijgt de woning met € 10.000 in waarde. Deze waardevermeerdering is meer dan 10% van de drukkende aanpassingskosten. Buiten aanmerking blijft dan € 10.000 min € 3.000 is € 7.000. Als hulpmiddel wordt aangemerkt € 30.000 min € 7.000 is € 23.000. In 2009 is € 19.167 (5/6) en in 2010 is € 3.833 (1/6) als specifieke zorgkosten in aanmerking te nemen.

Een belastingplichtige is gehuwd. Zijn echtgenote heeft hersenletsel en kan zich niet zonder hulp(middel) voortbewegen. Een arts heeft verklaard dat hij het wenselijk acht dat de echtgenote thuis kan zwemmen. Belastingplichtige laat in de tuin een overdekt zwembad aanleggen. Is het zwembad een hulpmiddel waardoor de kosten aftrekbaar zijn?

Nee. Allereerst is er de vraag of belastingplichtige zich redelijkerwijs gedrongen heeft kunnen voelen om de uitgaven te doen (artikel 6.1 van de Wet IB 2001). Dit ligt niet voor de hand. Een zwembad is geen hulpmiddel in de zin van een middel dat het lichaam van de zieke of invalide in staat stelt tot het vervullen van de normale lichaamsfunctie, die het zonder dat middel niet zou kunnen. Er blijkt voorts niet dat het zwemmen onderdeel is van een medische behandeling dan wel een behandeling onder toezicht of begeleiding van medici of paramedici, waardoor het als genees- of heelkundige hulp zou kunnen kwalificeren. Er wordt ook niet voldaan aan de voorwaarden van artikel 6.17 van de Wet IB 2001. Er is immers geen sprake van een aanpassing van een woning terwijl ook het medisch voorschrift ontbreekt. Indien het zwembad als een zaak zou kunnen worden gezien, is er geen sprake van een zaak van een zodanige aard dat zij hoofdzakelijk door zieke of invalide personen wordt gebruikt.

Een arts heeft verklaard dat belastingplichtige een nieuwe heup heeft gekregen en niet veel mag bukken. Het Centrum Indicatiestelling Zorg verklaart dat in de keuken aanpassingen nodig zijn in verband met de lichamelijke gebreken; geadviseerd wordt om laden te plaatsen. De gemeente bepaalt het te vergoeden bedrag op € 500. Belastingplichtige laat een nieuwe keuken plaatsen voor € 14.000 en voert een bedrag van € 13.500 op als specifieke zorgkosten wegens ziekte. Kan het volledige bedrag van € 13.500 als specifieke zorgkosten uitgaven in aanmerking worden genomen?

Nee. Niet de geïndiceerde aanpassingen zijn bepalend voor het als specifieke zorgkosten in aanmerking te nemen bedrag maar de gedane aanpassingen voor zover deze rechtstreeks voortvloeien uit de functiebeperking van de belastingplichtige. Voor zover dat verband ontbreekt en de uitgaven niet noodzakelijk zijn, zijn de uitgaven geen specifieke zorgkosten. Het fiscaal in aanmerking nemen van de aftrek van specifieke zorgkosten wordt slechts gedaan voor zover de belastingplichtige zich redelijkerwijs gedrongen heeft kunnen voelen tot het doen van die uitgaven (artikel 6.1, tweede lid, onderdeel d, juncto artikel 6.1 derde lid, van de Wet IB 2001). Voor zover uitgaven niet om noodzakelijke redenen zijn gedaan en overwegend voortvloeien uit persoonlijke voorkeur, kunnen de uitgaven niet tot de specifieke zorgkosten worden gerekend. Indien in de nieuwe keuken vervangingen zijn gedaan of verbeteringen zijn aangebracht die geen verband houden met de functiebeperking van de belastingplichtige, zijn de uitgaven niet aftrekbaar.

De echtgenote van belastingplichtige leidt al jaren aan MS. Gedurende bepaalde perioden maakt zij gebruik van een rolstoel. Belastingplichtige laat een nieuw huis bouwen. Hij heeft bij de bouw diverse voorzieningen laten aanbrengen zoals een slaap- en badkamer op de begane grond en een liftschacht ten behoeve van een mogelijk toekomstige lift. Zijn de stichtingskosten van een woning, voor zover ze betrekking hebben op aanpassingen waarbij rekening wordt gehouden met fysieke beperkingen vanwege ziekte en/of invaliditeit, aan te merken als kosten van aanpassing van een woning in de zin van artikel 6.17, tweede lid, van de Wet IB 2001?

Ja. Van belang is of de aanpassingen hebben plaatsgevonden in verband met fysieke beperkingen (hetgeen bij bijvoorbeeld een liftschacht aannemelijk is) of dat er sprake is van gebruikerswensen (waarvan eerder sprake zal zijn bij voorzieningen die gelet op het type woning niet ongebruikelijk zijn zoals de slaap- en badkamer op de begane grond). Over het algemeen kan gezegd worden dat indien sprake is van een woning die deel uitmaakt van een nieuwbouwproject eerder aannemelijk is dat sprake is van een aanpassing van de woning in verband met de functiebeperking. Bij een dergelijke woning zullen aanpassingen in verband met een functiebeperking immers duidelijk kenbaar zijn als meerwerk ten opzichte van de andere woningen. Bij een vrij ontworpen woning is dit lastiger aan te tonen. Er zal bij een vrij ontwerp eerder sprake zijn van het realiseren van een woning die voldoet aan de gebruikerswensen, dan van het aanpassen van het ontwerp in verband met een functiebeperking.

Voor de stichtingskosten van de liftschacht geldt dat de schacht op zichzelf geen hulpmiddel is, maar dient als onderdeel van (voorbereiding op) de lift als hulpmiddel. De liftschacht kan verder niet voor een ander doel worden gebruikt. Daarom is het redelijk de uitgaven voor de liftschacht al in het jaar van betaling in aanmerking te nemen, temeer omdat deze uitgaven in het jaar van plaatsen van de lift op basis van het kasstelsel niet aftrekbaar zijn.

Een appartementengebouw bestaat uit achttien appartementen, bewoond door ouderen. Deze kopen samen een AED-apparaat (hartdefibrillator) en een alarmsysteem. Ook volgen zij een cursus voor de bediening van de AED. Kan iedere bewoner 1/18 deel van de uitgaven voor die zaken in aanmerking nemen als specifieke zorgkosten?

Nee. Het appartementengebouw wordt bewoond door ouderen. Er kan pas sprake zijn van specifieke zorgkosten als een uitgave is gedaan wegens ziekte of invaliditeit. Ouderen behoren niet per definitie tot de groep zieken of invaliden. Defibrillator, bijbehorende cursus en alarmsysteem kunnen dan ook niet in aanmerking worden genomen als specifieke zorgkosten. Indien één van de bewoners ziek is (hartkwaal/hartaandoening), kan een hartdefibrillator voor hem een hulpmiddel zijn. Een alarmsysteem wordt niet aangemerkt als hulpmiddel. Zo’n systeem stelt een zieke of invalide niet in staat tot het verrichten van een normale lichaamsfunctie waartoe hij zonder dat middel niet in staat zou zijn. Verder is een dergelijk systeem niet van een zodanige aard dat het hoofdzakelijk door zieke of invalide personen wordt gebruikt.

Een belastingplichtige heeft een kind dat dyslexie heeft. Via internet wordt een softwarepakket gekocht voor € 1.500. Dit pakket zet geschreven tekst om in gesproken woord en heeft een unieke tweekleurige cursor voor het gemakkelijk meelezen. Het standaardpakket bevat woordenboeken in vier verschillende talen en de bijbehorende natuurlijke menselijke stemmen. Woordpredictie, synoniemlijsten en gesproken spellingcontrole helpen de gebruiker bij het schrijven. Docenten kunnen het softwarepakket gebruiken om leerlingen op interactieve wijze te ondersteunen bij hun studie en het maken van toetsen. Komen de uitgaven voor de aanschaf van dit softwarepakket in aanmerking voor aftrek als specifieke zorgkosten?

Ja, de uitgaven voor de aanschaf van dit softwarepakket komen in aanmerking voor aftrek als specifieke zorgkosten.

In het algemeen wordt dyslexie aangemerkt als een vorm van invaliditeit. Zie Hoge Raad van 3 februari 1988, nr. 25 291 (BNB1988/110). Van belang is hier of het softwarepakket is aan te merken als een hulpmiddel. Een hulpmiddel is een middel dat iemand in staat stelt tot het verrichten van een normale lichaamsfunctie waartoe hij zonder dat middel niet in staat zou zijn (artikel 6.17, tweede lid, van de Wet IB 2001). Op grond van onderdeel b van dit tweede lid worden zaken en aanpassingen van zaken tot de hulpmiddelen gerekend, voor zover deze zaken en de aanpassingen van een zodanige aard zijn dat zij hoofdzakelijk door zieke of invalide personen worden gebruikt. Indien dit zo is, hoeft de toets, of het softwarepakket een persoon tot het verrichten van normale lichaamsfuncties in staat stelt, niet meer plaats te vinden. Het softwarepakket lijkt specifiek te zijn samengesteld voor de doelgroep dyslexiepatiënten. Daarmee onderscheidt het zich van overige softwarepakketten en lijkt sprake te zijn van een zaak die hoofdzakelijk door zieke of invalide personen wordt gebruikt. Het aanschaffen van een dergelijk softwarepakket zonder medisch advies of zonder medische begeleiding zal uitsluitend worden gedaan door of ten behoeve van mensen met een dyslexieprobleem. Het softwarepakket kan daarom worden aangemerkt als hulpmiddel. Gezien de problemen die dyslexie veroorzaakt, lijkt het aannemelijk dat belastingplichtige zich redelijkerwijs gedrongen kan voelen de uitgave te doen. Nu voldaan is aan alle voorwaarden is sprake van specifieke zorgkosten. Omdat er geen sprake is van een voorwerp van geringe waarde wordt de afschrijving in aanmerking genomen.

Belastingplichtige claimt aftrek van uitgaven voor extra gezinshulp. Zij heeft gebruik gemaakt van de diensten van een particuliere hulp. Is de kwitantie voldoende om voor aftrek in aanmerking te komen?

Belastingplichtige moet de uitgaven met schriftelijke bewijzen kunnen aantonen. Uit de bewijsstukken moeten tevens de gegevens met betrekking tot naam en adres van de hulp blijken. Als die gegevens op de kwitantie staan én belastingplichtige overigens aan de voorwaarden voldoet is de kwitantie voldoende bewijs.

Zijn de kosten van aan de gezinshulp verstrekte voeding en drank ook als uitgaven voor extra gezinshulp aftrekbaar?

De kosten van aan de gezinshulp verstrekte voeding en drank maken onderdeel uit van de totale voor gezinshulp uitgegeven bedragen. Bij de beoordeling of sprake is van extra kosten moeten zij derhalve worden meegenomen. Met ingang van 1 januari 1997 geldt daarbij de voorwaarde dat de uitgaven (al dan niet apart) zijn opgenomen in de door de wet geëiste factuur (of kwitantie met vergelijkbare inhoud). Zie artikel 6.17, vijfde lid, van de Wet IB 2001. De kosten van voeding en drank van een inwonende gezinshulp kunnen blijken uit het bedrag van de beloning in natura dat is begrepen in het bedrag waarover loonheffing plaatsvindt.

Belastingplichtige heeft in verband met nazorg na een ziekenhuisopname één maand gezinshulp (niet via de AWBZ) gehad. De kosten hiervan bedragen € 1.200 en worden in 2009 betaald. Belastingplichtige heeft een ‘gewone hulp’ aan wie hij in 2009 € 1.150 betaalt. Zijn verzamelinkomen bedraagt in 2009 € 45.000. Wat kan hij aftrekken?

Uitgaven ter zake van gezinshulp zijn, voor zover er sprake is van extra uitgaven, aftrekbaar indien deze verband houden met ziekte of invaliditeit. Deze uitgaven zijn € 1.200. Alleen de ‘extra’ uitgaven zijn aftrekbaar. Bij een verzamelinkomen van € 45.000 wordt 2% (is € 900) niet als ‘extra’ aangemerkt. Dit percentage wordt niet naar tijdsgelang toegepast. Er is dus € 300 (€ 1.200 min € 900) aftrekbaar. De uitgaven voor de gewone hulp zijn niet aftrekbaar omdat deze uitgaven geen verband hebben met ziekte of invaliditeit.

De echtgenote van belastingplichtige is ernstig ziek. Een gezinshulp verzorgt al maanden het huishouden waartoe ook twee kleine kinderen behoren. Medio februari overlijdt de echtgenote. De gezinshulp blijft dat kalenderjaar het huishouden verzorgen. Zijn de kosten van de gezinshulp aftrekbaar?

Indien in een gezin als gevolg van ziekte of invaliditeit van één van de partners in de zin van artikel 1.2 van de Wet IB 2001 gezinshulp nodig is, zijn de daaraan verbonden kosten specifieke zorgkosten voor zover die kosten hoger zijn dan het bedrag dat volgt uit de tabel in artikel 6.17, derde lid, van de Wet IB 2001. Kosten van gezinshulp welke voortvloeien uit de omstandigheid dat in een gezin één van de partners door overlijden, echtscheiding of anderszins is komen te ontbreken, zijn daarentegen geen specifieke zorgkosten. Hieruit volgt dat er zich gevallen zullen voordoen waarin voor gezinshulp tijdens de ziekte of invaliditeit van één van de partners een aftrek van specifieke zorgkosten kan worden verleend, terwijl na het overlijden van die partner deze aftrek niet langer mogelijk is. In zulke gevallen kan naar mijn oordeel worden aangenomen dat de aan de gezinshulp verbonden kosten niet direct na het overlijden van de partner het karakter van specifieke zorgkosten verliezen. In deze gevallen mag worden aangenomen dat de kosten van gezinshulp die betrekking hebben op de maand waarin het overlijden valt en de daarop volgende drie maanden hun oorzaak nog in de ziekte of invaliditeit vinden. In deze concrete situatie zijn dus de kosten van de gezinshulp over de maanden januari tot en met mei aan te merken als tot de specifieke zorgkosten behorende uitgaven voor gezinshulp.

Belastingplichtige, 80+, heeft allerlei kwalen en kan enige huishoudelijke taken niet meer zelfstandig uitvoeren. Deze worden daarom verricht door een zogenoemde alfahulp. Belastingplichtige betaalt deze hulp in enig jaar € 1.500. Hij kan dit bedrag declareren bij de gemeente, doet dit ook en krijgt het gehele bedrag terug. Hij betaalt voor deze hulpverlening evenwel ook een inkomensafhankelijke eigen bijdrage op grond van de Wet maatschappelijke ondersteuning. Hoe moet belastingplichtige bovenstaande in zijn aangifte verwerken?

Het bedrag dat belastingplichtige ontvangt van de gemeente is op grond van artikel 3.104, onderdeel l, van de Wet IB 2001 een vrijgestelde periodieke uitkering en verstrekking. Dit bedrag behoort dus niet tot het inkomen uit werk en woning van belastingplichtige. De door hem betaalde eigen bijdrage is met ingang van 2009 niet meer aftrekbaar.

Is aftrek van dieetkosten ook mogelijk als een andere bevestiging wordt overgelegd dan de dieetbevestiging die tot stand is gekomen in overleg tussen KNMG en de Belastingdienst?

Ja, een voorschrift van de arts waaruit het dieettype blijkt, is ook voldoende.

Bij belastingplichtige is sprake van twee afzonderlijke, op zichzelf staande, ziektebeelden (metabole ziekten en hypertensie) en aandoeningen (hypertensie en galactosemie). Voor elk ziektebeeld heeft de arts een (verschillend) dieettype (natriumbeperkt dieet en galactosevrij dieet) voorgeschreven. Kan belastingplichtige de forfaitaire aftrek voor beide dieettypen in aanmerking nemen?

Ja. Als sprake is van meerdere ziektebeelden en van verschillende dieettypen kan per dieettype een bedrag in aanmerking worden genomen. De tekst van artikel 37 van de URIB 2001 verzet zich hier niet tegen.

Voor gevallen waarin sprake is van één ziektebeeld (bijvoorbeeld metabole ziekten) en meerdere dieettypen (bijvoorbeeld galactosevrij en natuurlijk eiwitbeperkt) geldt de beperking van artikel 37, derde lid, van de URIB 2001 wel. In dat geval wordt alleen het hoogste bedrag in aanmerking genomen.

Moeten in alle gevallen waarin door een belastingplichtige het lage forfaitaire aftrekbedrag voor kleding en beddengoed in aanmerking is genomen, de extra kosten ook daadwerkelijk tot in detail worden gespecificeerd?

Om te voorkomen dat alle geringe uitgaven afzonderlijk moeten worden aangetoond, is juist in artikel 38 van de URIB 2001 een forfaitaire aftrekregeling opgenomen. De regeling is zodanig geredigeerd dat om in aanmerking te komen voor het lage bedrag slechts een geringe bewijslast is vereist. In gevallen waarin de aard van de ziekte of invaliditeit bekend is en uit algemene wetenschap (of uit de aangiften van voorgaande jaren) bekend is dat de betreffende ziekte of invaliditeit extra uitgaven voor kleding en beddengoed met zich meebrengt, kan bij het ontbreken van een nadere specificatie van de uitgaven dan wel van de betalingsbewijzen, toch de lage aftrek worden verleend. Hierbij wordt nog opgemerkt dat onder het forfait voor de uitgaven voor kleding en beddengoed ook de extra bewassingskosten moeten worden gebracht.

Belastingplichtige maakte in het verleden deel uit van een gezin waartoe ook haar broer behoorde. Haar broer is vanaf zijn geboorte invalide. In de periode dat belastingplichtige nog tot het gezin behoorde (zij was toen 10 jaar), is haar broer naar een verpleeghuis gegaan. Inmiddels is zij 30 jaar ouder en bezoekt zij regelmatig haar broer in het verpleeghuis. Zijn de kosten aftrekbaar als reiskosten ziekenbezoek?

In dit geval is aftrek mogelijk. Van belang is of belastingplichtige bij het begin van de ziekte een gezamenlijke huishouding voerde met degene die ziek of invalide is. Volgens de Hoge Raad kan aan het begrip ‘voeren van een gezamenlijke huishouding’ in zekere mate een ruime uitleg worden gegeven. Voor de toepassing van artikel 6.17, eerste lid, onderdeel h, van de Wet IB 2001 moet het begrip in die zin worden opgevat dat daaronder mede moet worden begrepen de situatie van kinderen die met hun ouders in gezinsverband wonen (Hoge Raad 23 juni 1999, nr. 34 668, LJN: AA2776).

Een belastingplichtige heeft in 2009 een kroon op zijn kies laten plaatsen. Dit kostte hem € 500. Hij is niet voor deze kosten verzekerd. Is de kroon een hulpmiddel als bedoeld in artikel 6.17, eerste lid, onderdeel d, van de Wet IB 2001 waardoor de uitgaven voor de kroon worden verhoogd met 113% op grond van artikel 6.19 van de Wet IB 2001?

Nee, een kroon is geen hulpmiddel. Voor de kwalificatie als hulpmiddel is vereist dat sprake blijft van een zelfstandige zaak. Zie Hoge Raad 21 november 1990, nr. 26 895 (BNB 1991/36). De kroon vormt na het plaatsen geen zelfstandige zaak meer en kan hierdoor niet als hulpmiddel worden aangemerkt. De kosten van (het plaatsen van) de kroon kunnen wel als specifieke zorgkosten als bedoeld in artikel 6.17, eerste lid, onderdeel a, van de Wet IB 2001 worden aangemerkt. Belastingplichtige komt echter niet in aanmerking voor verhoging van deze uitgaven als bedoeld in artikel 6.19 van de Wet IB 2001.

De zoon van belastingplichtige woont in een AWBZ-instelling op 20 kilometer afstand van de woning van belastingplichtige. De zoon verblijft één keer per twee weken een weekend bij zijn ouders. Belastingplichtige verblijft de maanden juni, juli en augustus in zijn caravan die op 60 kilometer van de instelling staat. Ook in die periode haalt hij zijn zoon met de auto op en brengt hem na het weekend weer terug naar de instelling. Mag belastingplichtige voor de berekening van de weekenduitgaven tijdens die zomermaanden uitgaan van een reisafstand van 60 kilometer?

Nee, in artikel 40 van de URIB 2001 staat dat als reisafstand geldt de afstand tussen de plaats waar het kind doorgaans verblijft en de plaats waar de belastingplichtige doorgaans verblijft. Deze zinsnede moet worden uitgelegd als de plaats waar gedurende het jaar meestal wordt verbleven, en dat is voor de belastingplichtige de woonplaats. Daarom kan bij het bepalen van de reisafstand niet uit worden gegaan van de reisafstand van de AWBZ-instelling naar het ‘vakantieadres’, maar van de reisafstand van de AWBZ-instelling naar de woonplaats van de belastingplichtige.

De ouders van vier ernstig gehandicapte kinderen (ouder dan 27) gebruiken het persoonsgebonden budget van hun kind om een woon/zorgvorm te financieren. Deze woon/zorgvorm voorziet in huisvesting, voeding, verzorging en begeleiding van deze vier kinderen. De kinderen bezoeken de ouders regelmatig. Komen de ouders in aanmerking voor aftrek van weekenduitgaven voor gehandicapten?

Nee, om voor weekenduitgaven in aanmerking te komen, moet ook voldaan zijn aan het vereiste dat de gehandicapte doorgaans in een bij of krachtens de AWBZ geregelde intramurale instelling verblijft. Dat is in deze situatie niet het geval.

Welke aftrekmogelijkheden van studiekosten zijn er voor studenten met een studie die valt onder de WSF 2000?

Studenten (degenen die een WO of HBO opleiding volgen) en deelnemers (degenen die een MBO opleiding volgen) die vallen onder de regeling van de Wet studiefinanciering 2000 (hierna: WSF 2000) kunnen hun studiekosten op grond van Afdeling 6.7 van de Wet IB 2001 in aanmerking nemen. Aftrek is overigens alleen mogelijk als de student studiekosten heeft die op hem drukken.

Beroepsonderwijs (MBO)

Voor elke maand dat in het kalenderjaar recht op studiefinanciering bestaat, komt als scholingsuitgaven een normbedrag van € 49 voor boeken en leermiddelen plus een normbedrag voor lesgeld, bedoeld in artikel 3.2, eerste lid, onderdeel b, van de WSF 2000, in aanmerking. Bedragen de herrekende studiekosten meer dan het tweevoud van deze normbedragen dan komen de werkelijke studiekosten minus deze normbedragen als scholingsuitgaven in aanmerking. Zie hierna bij ‘Dure studie’.

Hoger onderwijs (HBO/WO)

Voor elke maand dat in het kalenderjaar recht op studiefinanciering bestaat, komt als scholingsuitgaven een normbedrag van € 56 voor boeken en leermiddelen plus een normbedrag voor collegegeld, eentwaalfde van het bedrag bedoeld in artikel 7.43 van de Wet op het hoger onderwijs en wetenschappelijk onderzoek, in aanmerking. Bedragen de herrekende studiekosten meer dan het tweevoud van deze normbedragen dan komen de werkelijke studiekosten minus deze normbedragen als scholingsuitgaven in aanmerking. Zie hierna bij ‘Dure studie’.

Prestatiebeurs

Op de scholingsuitgaven moet de prestatiebeurs (= basisbeurs plus aanvullende beurs) in mindering worden gebracht. De prestatiebeurs moet in aanmerking worden genomen voor het toegekende bedrag en niet uitsluitend voor het bedrag van de basisbeurs voor thuiswonenden (Hoge Raad 6 december 2000, nr. 34 933, LJN: AA8849). Op het moment dat de uitgaven worden gedaan, is dus een aftrek mogelijk voor het verschil. Tot 1 januari 2006 gold dit alleen voor WO/HBO studenten. Met ingang van die datum geldt dit ook voor deelnemers aan het MBO die een opleiding niveau 3 of 4 volgen.

In het jaar waarin de Informatie Beheer Groep (IBG) de definitieve beschikking dat de lening niet wordt omgezet in een gift vaststelt, kan aanvullend aftrek van scholingsuitgaven mogelijk zijn. De hoogte van die aftrek is afhankelijk van de toegekende prestatiebeurs, de normbedragen en van de drempel.

Voorbeeld

Een thuiswonende WO/HBO-student heeft tot 1 augustus 2009 recht op WSF 2000. Zijn prestatiebeurs bedraagt € 93,29 per maand. De werkelijke studiekosten over de periode van 1 januari tot 1 augustus 2009 bedragen € 1.300. Deze zijn in 2009 betaald. Hij krijgt in 2012 de definitieve beschikking dat de prestatiebeurs niet wordt omgezet in een gift. Kan hij wat aftrekken en zo ja, hoeveel en wanneer?

De werkelijke studiekosten (€ 1.300) bedragen minder dan het tweevoud van de bedragen van de WSF 2000 [2 x (7 x € 186,42 = € 1.304,94) = € 2.609,88]. De scholingsuitgaven zijn dan € 1.304,94 (artikel 6.29, tweede lid, van de Wet IB 2001). Op grond van het vijfde lid van dit artikel komen de scholingsuitgaven tot het bedrag van de toegekende prestatiebeurs (7 x € 93,29 = € 653,03) niet voor aftrek in aanmerking. In 2009 kan de student de normbedragen minus de toegekende prestatiebeurs minus de drempel is € 151,91 (€ 1.304,94 minus € 653,03 minus € 500) aftrekken. In 2012 kan de student alsnog de toegekende prestatiebeurs ad € 653,03 minus de drempel aftrekken. In totaal heeft deze student dan een aftrek genoten van de normbedragen (minus de drempel).

Indien de student/deelnemer in het eerste studiejaar onvoldoende studiepunten heeft behaald, ontvangt hij in het volgende kalenderjaar van de IBG een beschikking dat de lening een lening blijft. Het bedrag dat hem als prestatiebeurs is toegekend, zal hij dus te zijner tijd terug moeten betalen. De aanvullende beurs over de eerste 12 maanden wordt altijd verstrekt in de vorm van een gift; deze hoeft hij dus niet terug te betalen. Aangezien de lening met betrekking tot het eerste studiejaar alsnog in een gift wordt omgezet als de student/deelnemer binnen 10 jaar zijn diploma haalt, is die beschikking geen definitieve beschikking en is dus in dat volgende kalenderjaar geen aftrek mogelijk.

Indien een student/deelnemer een zogenaamde nullening heeft (dit wil zeggen hij leent na het verstrijken van de voor zijn studie reguliere studieperiode € 0 maar krijgt wel een OV-jaarkaart) kunnen niet de werkelijke studiekosten in aanmerking worden genomen. In deze situatie zijn ook de normbedragen van toepassing. Ook het recht op een lening maakt immers deel uit van het ‘recht op studiefinanciering’. Het jaar van aftrek is het jaar waarin de uitgaven zijn gedaan. Zie Hoge Raad 9 juli 2004, 38 795 (LJN: AP9646). Indien er sprake is van een zogenoemde dure studie zijn de werkelijke studiekosten uiteraard wel de basis voor de berekening van de aftrek. Zie hierna bij ‘Dure studie’.

Dure studie

Om te beoordelen of de regeling voor dure studies van toepassing is, moet bepaald worden voor hoeveel maanden in het kalenderjaar recht op studiefinanciering bestaat. Vervolgens moet dan worden berekend of de herrekende studiekosten hoger zijn dan het tweevoud van het standaardbedrag (= som van normbedragen voor dat aantal maanden). Het maakt dan niet uit of de uitgaven voor boeken, leermiddelen en lesgeld/collegegeld gespreid over het studiejaar danwel ineens bij wijze van vooruitbetaling zijn voldaan.

Voorbeeld 1

Een student start op 1 september 2008 met zijn HBO studie en vanaf die datum is hem een prestatiebeurs toegekend van € 91,81 per maand. Hij betaalt in september 2008 het volledige collegegeld van € 1.565 en € 700 voor studieboeken.

De normbedragen per maand zijn € 55 voor boeken en leermiddelen en € 130,42 voor collegegeld. Samen € 185,42. Over vier maanden is dat € 741,68 (= standaardbedrag).

Het in 2008 betaalde collegegeld wordt voor de berekening of er sprake is van een dure studie, slechts in aanmerking genomen voor zover het betrekking heeft op 2008. Het wordt dus in dit geval gesteld op 4/12 van € 1.565 = € 521,67. Samen met de uitgaven voor boeken ad € 700 zijn de herrekende studiekosten dan € 1.221,67. Dat is minder dan tweemaal het standaardbedrag. Er is geen sprake van een dure studie. Alleen de normbedragen ad € 741,68 komen dan voor aftrek in aanmerking, hetgeen, na aftrek van de toegekende prestatiebeurs ad € 367,24 (4 x € 91,81) en de drempel (€ 500) niet leidt tot een aftrek.

Voorbeeld 2

Een student start op 1 september 2008 met zijn HBO studie en vanaf die datum is hem een prestatiebeurs toegekend van € 91,81 per maand. Hij betaalt in september 2008 het volledige collegegeld van € 3.000 (particuliere opleiding) en € 1.200 voor studieboeken.

De normbedragen per maand zijn € 55 voor boeken en leermiddelen en € 130,42 voor collegegeld. Samen € 185,42. Over vier maanden is dat € 741,68 (= standaardbedrag).

Het in 2008 betaalde collegegeld wordt voor de berekening of er sprake is van een dure studie, slechts in aanmerking genomen voor zover het betrekking heeft op 2008. Het wordt dus in dit geval gesteld op 4/12 van € 3.000 = € 1.000. Samen met de uitgaven voor boeken ad € 1.200 zijn de herrekende studiekosten dan € 2.200. Dat is meer dan tweemaal het standaardbedrag. Er is sprake van een dure studie. De aftrek bedraagt € 2.591,08 (€ 3.000 plus € 1.200 min € 741,68 min € 367,24 min € 500).

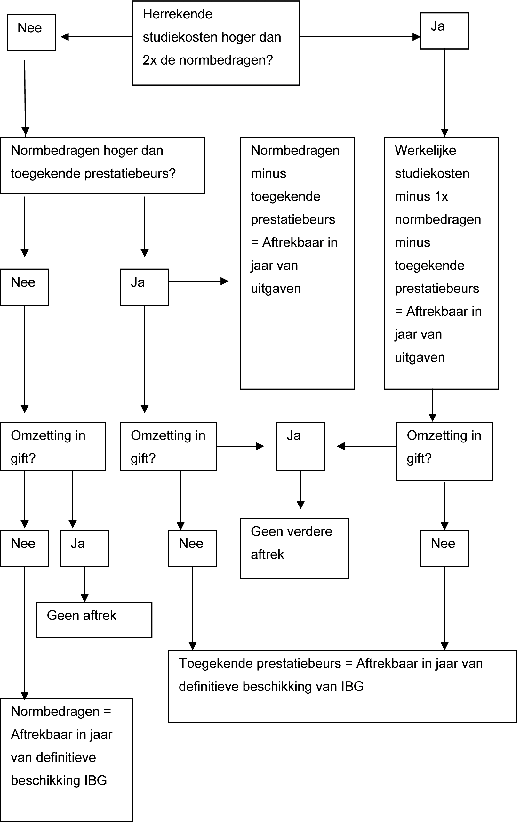

Artikel 6.29 van de Wet IB 2001 schematisch (drempel en maxima zijn niet in schema verwerkt):

Normbedragen boeken en leermiddelen per maand (artikel. 3.2 van de WSF 2000 en artikel 6.29 van de Wet IB 2001):

In 2001: | |

WO/HBO | € 45,78 (f 100,88) |

MBO | € 40,05 (f 88,25) |

In 2002: | |

WO/HBO | € 46,92 |

MBO | € 41,05 |

In 2003: | |

WO/HBO | € 49,07 |

MBO | € 42,93 |

In 2004: | |

WO/HBO | € 50,72 |

MBO | € 44,37 |

In 2005: | |

WO/HBO | € 51,81 |

MBO | € 45,32 |

In 2006: | |

WO/HBO | € 52,42 |

MBO | € 45,85 |

In 2007 tot 1 sept.: | |

WO/HBO | € 53,32 |

MBO | € 46,63 |

In 2007 met ingang van 1 sept.: | |

WO/HBO | € 54 |

MBO | € 47 |

In 2008: | |

WO/HBO | € 55 |

MBO | € 48 |

In 2009: | |

WO/HBO | € 56 |

MBO | € 49 |

Normbedragen onderwijsbijdrage per maand (artikel 3.2 van de WSF 2000 en artikel 7.43 van de Wet op het hoger onderwijs en wetenschappelijk onderzoek):

WO/HBO | 1-1-2001 tot 1-9-2001 € 108,68 (f 239,50) |

1-9-2001 tot 1-9-2002 € 110,80 (f 244,14) | |

1-9-2002 tot 1-9-2003 € 116,32 | |

1-9-2003 tot 1-9-2004 € 120,42 | |

1-9-2004 tot 1-9-2005 € 123 | |

1-9-2005 tot 1-9-2006 € 124,67 | |

1-9-2006 tot 1-9-2007 € 126,58 | |

1-9-2007 tot 1-9-2008 € 128,17 | |

1-9-2008 tot 1-9-2009 € 130,42 | |

1-9-2009 tot 1-9-2010 € 133,08 | |

MBO | 1-1-2001 tot 1-8-2001 € 68,90 (f 151,83) |

1-8-2001 tot 1-8-2002 € 71,02 (f 156,51) | |

1-8-2002 tot 1-8-2003 € 73,75 | |

1-8-2003 tot 1-8-2004 € 76,33 | |

1-8-2004 tot 1-8-2005 € 78 | |

1-8-2005 tot 1-8-2006 € 79,08 | |

1-8-2006 tot 1-8-2007 € 80,25 | |

1-8-2007 tot 1-8-2008 € 81,25 | |

1-8-2008 tot 1-8-2009 € 82,75 | |

1-8-2009 tot 1-8-2010 € 84,41 |

Normbedragen per maand samen:

WO/HBO | 1-1-2001 tot 1-9-2001 | € 154,46 (f 340,38) |

1-9-2001 t/m 31-12-2001 | € 156,57 (f 345,02) | |

1-1-2002 tot 1-9-2002 | € 157,72 | |

1-9-2002 t/m 31-12-2002 | € 163,24 | |

1-1-2003 tot 1-9-2003 | € 165,39 | |

1-9-2003 t/m 31-12-2003 | € 169,49 | |

1-1-2004 tot 1-9-2004 | € 171,14 | |

1-9-2004 t/m 31-12-2004 | € 173,72 | |

1-1-2005 tot 1-9-2005 | € 174,81 | |

1-9-2005 t/m 31-12-2005 | € 176,48 | |

1-1-2006 tot 1-9-2006 | € 177,09 | |

1-9-2006 t/m 31-12-2006 | € 179,00 | |

1-1-2007 tot 1-9-2007 | € 179,90 | |

1-9-2007 t/m 31-12-2007 | € 182,17 | |

1-1-2008 tot 1-9-2008 | € 183,17 | |

1-9-2008 t/m 31-12-2008 | € 185,42 | |

1-1-2009 tot 1-9-2009 | € 186,42 | |

1-9-2009 t/m 31-12-2009 | € 189,08 | |

MBO | 1-1-2001 tot 1-8-2001 | € 108,95 (f 240,08) |

1-8-2001 t/m 31-12-2001 | € 111,07 (f 244,77) | |

1-1-2002 tot 1-8-2002 | € 112,07 | |

1-8-2002 t/m 31-12-2002 | € 114,80 | |

1-1-2003 tot 1-8-2003 | € 116,68 | |

1-8-2003 t/m 31-12-2003 | € 119,26 | |

1-1-2004 tot 1-8-2004 | € 120,70 | |

1-8-2004 t/m 31-12-2004 | € 122,37 | |

1-1-2005 tot 1-8-2005 | € 123,32 | |

1-8-2005 t/m 31-12-2005 | € 124,40 | |

1-1-2006 tot 1-8-2006 | € 124,93 | |

1-8-2006 t/m 31-12-2006 | € 126,10 | |

1-1-2007 tot 1-8-2007 | € 126,88 | |

1-8-2007 tot 1-9-2007 | € 127,88 | |

1-9-2007 t/m 31-12-2007 | € 128,25 | |

1-1-2008 tot 1-8-2008 | € 129,25 | |

1-8-2008 t/m 31-12-2008 | € 130,75 | |

1-1-2009 tot 1-8-2009 | € 131,75 | |

1-8-2009 t/m 31-12-2009 | € 133,41 |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 205,97 (f 453,89) | € 66,88 (f 147,38) |

MBO | € 189,49 (f 417,58) | € 50,40 (f 111,07) |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 211,09 | € 68,55 |

MBO | € 194,20 | € 51,66 |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 220,78 | € 71,70 |

MBO | € 203,11 | € 54,03 |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 228,20 | € 74,11 |

MBO | € 209,93 | € 55,85 |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 233,08 | € 75,70 |

MBO | € 214,42 | € 57,05 |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 248,48 | € 89,24 |

MBO | € 229,60 | € 70,37 |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 252,73 | € 90,77 |

MBO | € 233,53 | € 71,57 |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 255,64 | € 91,81 |

MBO | € 236,22 | € 72,39 |

Uitwonend | Thuiswonend | |

|---|---|---|

WO/HBO | € 259,43 | € 93,29 |

MBO | € 240,02 | € 73,56 |

Belastingplichtige ontvangt voor het studiejaar 2008/2009 studiefinanciering op grond van de WSF 2000. Omdat hij met ingang van september 2009 zijn studie in de avonduren voortzet, heeft hij voor het studiejaar 2009/2010 geen recht meer op WSF 2000. De studiekosten over het jaar 2009 claimt hij als scholingsuitgaven. Moet rekening worden gehouden met de prestatiebeurs die hij in het (eerste deel van) het belastingjaar 2009 heeft ontvangen?

De studiekosten over de periode januari tot en met augustus 2009 kunnen conform het bepaalde in artikel 6.29 van de Wet IB 2001 in aftrek worden gebracht. Hierop wordt de ontvangen prestatiebeurs in mindering gebracht. De studiekosten over de periode september tot en met december 2009 zijn volledig aftrekbaar, voor zover zij voldoen aan de voorwaarden. Over die periode heeft belastingplichtige immers geen recht meer op studiefinanciering op grond van de WSF.

Belastingplichtige volgt met ingang van september 2009, direct na het afronden van de middelbare schoolopleiding een kortlopende beroepsopleiding. Hij is op 1 juli 2009 17 jaar geworden. De kosten van deze opleiding drukken volledig op belastingplichtige. Kan in deze situatie voor toepassing van de regeling voor dure studies de standaardstudieperiode van artikel 6.30 Wet IB 2001 ingaan op 1 oktober 2009?

De regeling voor dure studies is in de Wet IB 2001 opgenomen als tegemoetkoming voor kortlopende studies met hoge studiekosten. De regeling dient om te voorkomen dat er grote verschillen ontstaan tussen de werkelijke uitgaven en de aftrekmogelijkheden. De regeling kan op grond van artikel 6.30 Wet IB 2001 alleen worden toegepast gedurende de zogenaamde standaardstudieperiode. Dit is de door de belastingplichtige aan te geven periode van maximaal 16 kalenderkwartalen na het bereiken van de leeftijd van 18 jaar maar voor het bereiken van de leeftijd van 30 jaar. Op grond van deze bepaling kan de standaardstudieperiode voor belastingplichtige niet ingaan op 1 oktober 2009 maar pas op 1 juli 2010, de dag dat belastingplichtige 18 jaar wordt.

Goedkeuring

Met toepassing van de hardheidsclausule van artikel 63 van de Algemene wet inzake rijksbelastingen keur ik het volgende goed. Indien een belastingplichtige bij de aanvang van de studie de leeftijd van 18 jaar nog niet heeft bereikt, kan hij in afwijking van artikel 6.30 van de Wet IB 2001 gebruik maken van de standaardstudieperiode vanaf het moment dat hij de studie aanvangt.

Voorwaarde voor toepassing van deze goedkeuring is dat de studiekosten op belastingplichtige drukken en dat ook aan de overige voorwaarden voor aftrek van scholingsuitgaven is voldaan.

Ambtshalve vermindering

Omdat onduidelijkheid heeft bestaan over de mogelijkheid van toepassing van de standaardstudieperiode voorafgaand aan de 18e verjaardag wordt de mogelijkheid voor ambtshalve vermindering bij toepassing van bovenstaande goedkeuring verruimd. Vermindering van onherroepelijk vaststaande aanslagen kan in deze gevallen in zoverre plaatsvinden in afwijking van paragraaf 5 van het besluit van 17 december 2009, nr. CPP/2461M.

Belastingplichtige volgt een opleiding en wil de kosten daarvan zelf betalen. De kosten van de opleiding worden door de ouders betaald terwijl hij het bedrag schuldig blijft. Bij wie zijn de uitgaven aftrekbaar en in welk jaar?

De scholingsuitgaven zijn aftrekbaar bij belastingplichtige in het jaar waarin de ouders de uitgaven doen. Op het moment van betaling door zijn ouders ontstaat immers een vordering op hem. Zie in dit verband het arrest van de Hoge Raad van 2 juni 2006, nr. 40 297, LJN: AX6372.

Kunnen de kosten van deelname aan nationale en internationale congressen waarvan deelname uit wetenschappelijk oogpunt gewenst is, als scholingsuitgaven bedoeld in artikel 6.27 van de Wet IB 2001 in aftrek gebracht worden?

Scholingsuitgaven zijn uitgaven van de belastingplichtige voor een door hem zelf gevolgde opleiding of studie met het oog op het verwerven van inkomen uit werk en woning. De uitgaven moeten direct verband houden met het leertraject. Waar er geen sprake is van een opleiding of studie, geen ‘leertraject’, zijn uitgaven niet aftrekbaar. In de geschetste situatie zal er doorgaans geen sprake zijn van congresbezoek in het kader van het volgen van een opleiding of studie. Aftrek is dan ook niet mogelijk. Hetzelfde geldt bij het bezoeken van congressen en dergelijke in het kader van het behouden van een registratie als beroepsbeoefenaar.

Vindt, bij uitzondering, het congresbezoek wel plaats in verband met het volgen van een opleiding of studie, dan zijn de kosten van deelname aan het congres zelf − uiteraard exclusief kosten van partnerprogramma, nevenactiviteiten en dergelijke − wel aftrekbaar. Ook in dat geval zijn de kosten van de met het congres samenhangende reis- en verblijfkosten niet aftrekbaar op grond van artikel 6.28, eerste lid, onderdeel c, van de Wet IB 2001.

Kunnen de lidmaatschapskosten van beroeps- of wetenschappelijke verenigingen die noodzakelijk dan wel gewenst zijn voor de beroepsuitoefening als scholingsuitgaven in aftrek worden gebracht indien en voor zover de werkgever deze kosten niet vergoedt?

Lidmaatschapskosten van beroeps- en wetenschappelijke verenigingen kunnen niet worden aangemerkt als scholingsuitgaven. Zij zijn derhalve niet aftrekbaar, zelfs als de desbetreffende uitgaven noodzakelijk of gewenst zouden zijn voor de beroepsbeoefening. Het kan uiteraard anders komen te liggen indien de lidmaatschapskosten nodig zijn voor het volgen van de studie of het schrijven van een proefschrift.

Een belastingplichtige is gepromoveerd. Hij heeft voor de promotieplechtigheid gelegenheidskleding voor hemzelf en voor de paranimfen gehuurd. De kosten hiervan heeft hij betaald. Aansluitend op deze plechtigheid heeft hij een receptie gehouden. Ook deze kosten hebben op hem gedrukt. Zijn de kosten van de huur van de gelegenheidskleding en van de receptie aftrekbaar als scholingsuitgaven?

Ja. De kosten van de huur van gelegenheidskleding voor hemzelf en voor de paranimfen en van de aan de promotieplechtigheid aansluitende receptie zijn kosten die zijn verbonden aan de promotie als academische plechtigheid. Zij vloeien direct voort uit het afsluiten van het leertraject. Het gaat hier niet om uitgaven die verband houden met het levensonderhoud van belastingplichtige, zoals genoemd in artikel 6.28, eerste lid, onderdeel a, van de Wet IB 2001. Die uitgaven zijn uitgezonderd omdat zij veelal een gemengd karakter hebben.

Dit besluit treedt in werking met ingang van de dag na de datum van uitgifte van de Staatscourant waarin het wordt geplaatst. Het besluit werkt terug tot en met 1 januari 2009 en is van toepassing op de belastingjaren vanaf 2009. In afwijking hiervan werkt de goedkeuring van onderdeel 5.3. terug tot 1 januari 2001 (zie verder onderdeel 5.3).

Het besluit van 28 oktober 2009, nr. CPP2009/1820M is met ingang van inwerkingtreding van dit besluit ingetrokken.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2010-1307.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.