Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 31371 nr. 353 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 31371 nr. 353 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 27 september 2010

In de brief van de minister van Financiën van 27 november 2009 is een nieuwe analyse van de Illiquid Assets Back-up Facility (IABF) aangekondigd. In deze brief worden de resultaten gepresenteerd. Daarnaast geeft deze brief inzicht in de ontwikkelingen in 2010.

Back-up faciliteit

De IABF is één van de kredietcrisismaatregelen. Begin 2009 hebben de Staat en ING Groep N.V. (ING) overeenstemming bereikt over een back-up faciliteit (IABF) die betrekking heeft op de gesecuritiseerde hypothekenportefeuille van ING (de Alt-A portefeuille)1.

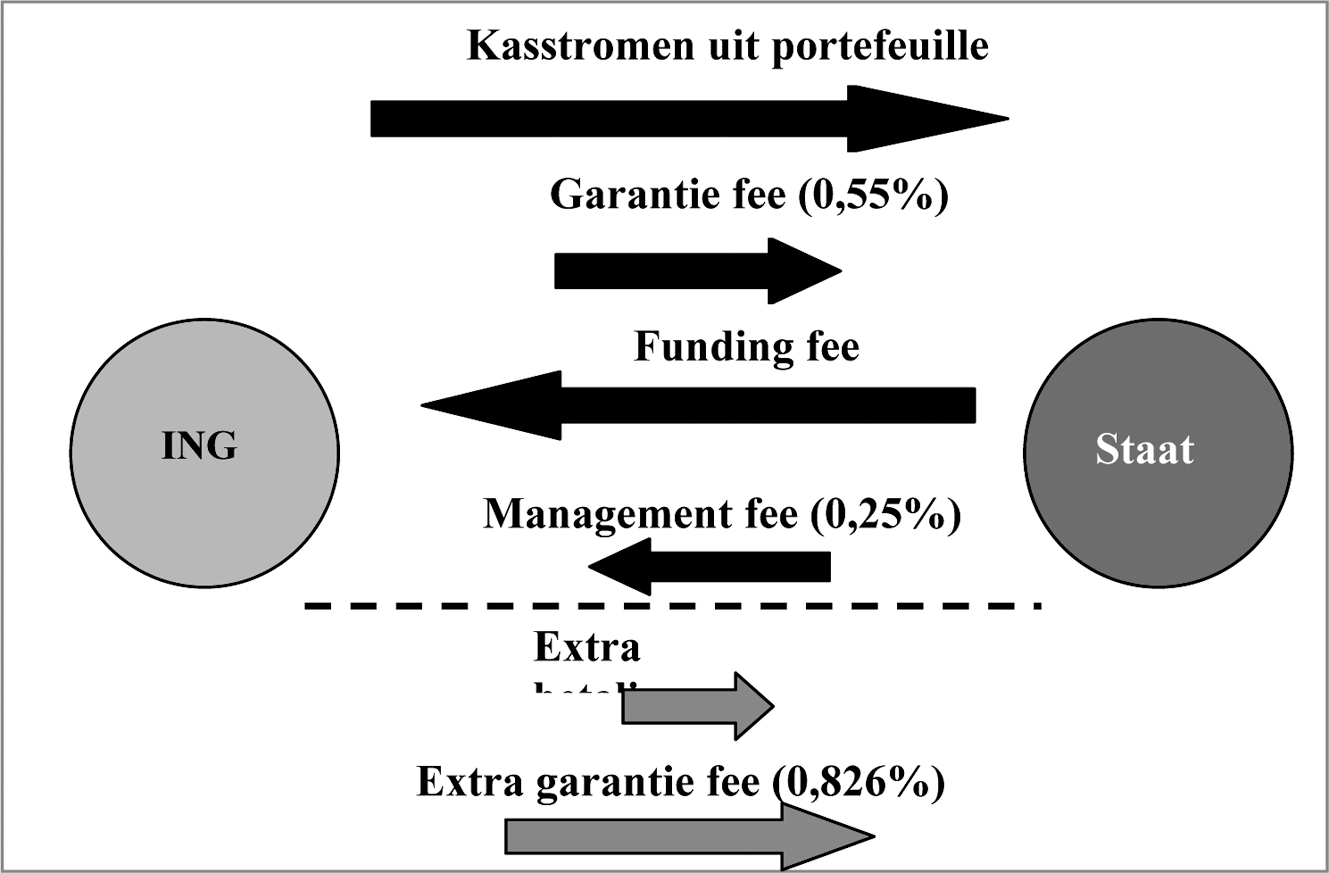

De transactie bestaat uit zes kasstromen (figuur 1). In de transactie was initieel sprake van vier kasstromen. De Staat heeft 80% van het risico op de Alt-A portefeuille overgenomen en ontvangt van ING 80% van alle kasstromen die binnenkomen op de portefeuille. Daarnaast ontvangt de Staat een garantiefee. De Staat betaalt een funding fee en een management fee aan ING. Later is een additionele betaling overeengekomen tussen de Staat en ING, waardoor twee extra kasstromen zijn toegevoegd2. De extra betalingen komen overeen met een verhoging van de garantiefee met 0,826 procentpunt en een verlaging van de funding fee met 0,5 procentpunt. De management fee en de (extra) garantie fee worden jaarlijks berekend over de resterende omvang van de portefeuille.

Figuur 1: Kasstromen Illiquid Asset Back-up Facility

Bij tot stand komen van de transactie is de Alt-A portefeuille geanalyseerd. Daarbij is gebruik gemaakt van de destijds actuele inzichten en verwachtingen ten aanzien van de Amerikaanse huizenmarkt. Ondertussen zijn er nieuwe ontwikkelingen. Op basis daarvan is de transactie opnieuw geanalyseerd.

Nieuwe analyse

Ten behoeve van de nieuwe analyse zijn vier externe adviseurs3 gevraagd om elk drie scenario’s (stress, base en optimistisch) uit te werken voor macro economische variabelen (zoals huizenprijs en renteniveau) en institutionele ontwikkelingen (zoals overheidsmaatregelen) die relevant zijn voor de gesecuritiseerde hypotheken in de Alt-A portefeuille. De adviseurs zijn gevraagd inzicht te geven in de doorwerking van deze macro economische variabelen. De macro economische variabelen werken door op de vervroegde aflossingen en verliezen op de onderliggende hypotheken. Deze parameters zijn gebruikt om de kasstromen in de portefeuille te berekenen. De bevindingen uit de analyse zijn gebruikt om de resultaten over 2009 en 2010 te duiden.

Ontwikkelingen op de Amerikaanse huizenmarkt

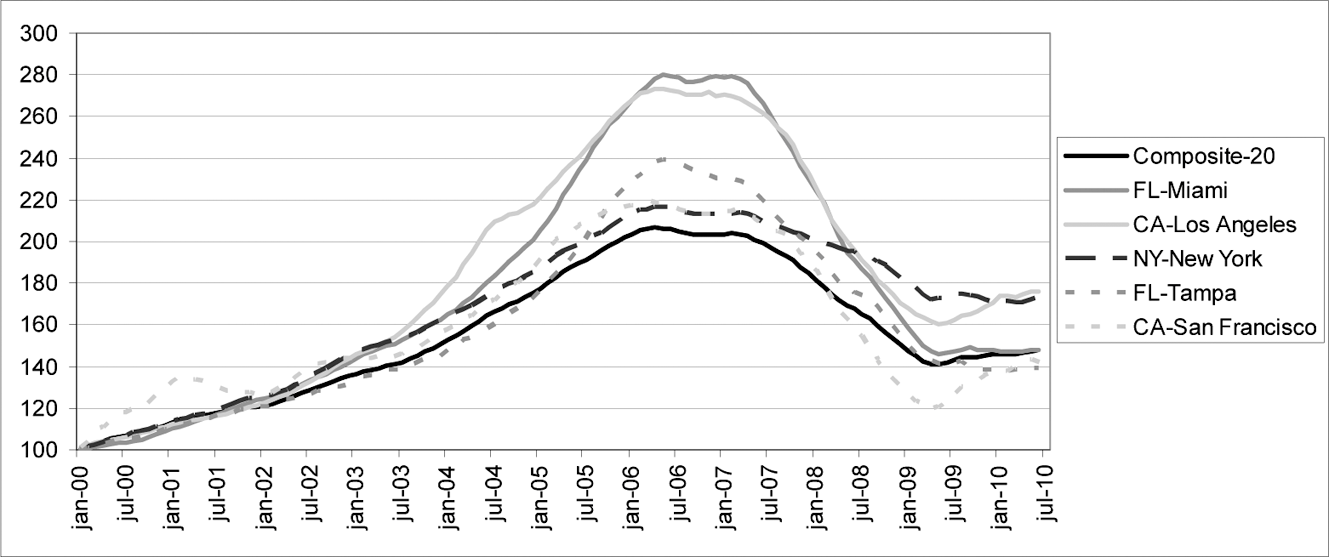

De eerste tekenen van de kredietcrisis worden in de zomer van 2007 zichtbaar als de Amerikaanse huizenmarkt stagneert (figuur 2) en pakketten gesecuritiseerde hypotheken in het laagste (subprime) segment snel minder waard worden. In september 2008 is de kredietcrisis een wereldwijde liquiditeitscrisis geworden met gevolgen voor Nederlandse banken.

De dalende Amerikaanse huizenprijzen hebben gevolgen voor de Amerikaanse huiseigenaar. In een aantal staten kan een Amerikaanse huizeneigenaar, anders dan in Nederland, de sleutel van de eigen woning inleveren bij de hypotheekverstrekker zonder dat er sprake is van een restschuld. Als de waarde van het huis door een dalende huizenprijs lager is geworden dan de omvang van de lening is er sprake van negatieve overwaarde. In dat geval ligt het voor de Amerikaanse huiseigenaar niet altijd meer voor de hand om te voldoen aan de maandelijkse hypotheeklasten. Het kan dan voordeliger zijn om het eigen huis te verlaten en te gaan huren. Het verschijnsel dat huiseigenaren stoppen met betalen van de hypotheeklasten en de sleutel inleveren, heet «strategic default». Dit verschijnsel wordt versterkt door onzekerheid over de huizenprijs. Het kan immers bij een stagnerende huizenmarkt nog jaren duren voordat er weer sprake is van overwaarde op het huis. Daar komt nog bij dat op de top van de huizenmarkt hypotheekverstrekkers soepeler werden, waardoor het eenvoudiger werd om een hypotheek te verkrijgen (ook al kon men zich die eigenlijk niet veroorloven). Achterliggende gedachte daarbij was dat door een stijgende huizenprijs het onderpand toch wel in waarde zou stijgen. De ontwikkeling van de Amerikaanse huizenprijs laat de opbouw en het leeglopen van een typische bubbel zien. In crisistijd, wanneer de bubbel barst, komen door «strategic defaults» koophuizen op de huizenmarkt, met als gevolg verder dalende huizenprijzen. In tijden van liquiditeitscrisis wordt dit nog versterkt door terughoudendheid van banken bij het beschikbaar stellen van nieuwe (hypothecaire) kredieten, waardoor huizen langer te koop staan.

Figuur 2: Amerikaanse huizenprijs (bron: S&P / Case-Shiller Home Price Indices)

In oktober 2008 komen de eerste reddingsplannen voor de economie in de VS tot stand. De eerste plannen voorzagen in beschikbaar maken van gelden voor het opkopen van «toxic assets». Later worden details bekend gemaakt over programma’s die tot doel hebben huiseigenaren te helpen om in hun huis te blijven wonen door aanpassing van de hypotheek en vergroten van beschikbaarheid van hypothecaire kredieten. De Amerikaanse overheidsprogramma's hebben voorkomen dat er op grote schaal uithuiszettingen en gedwongen verkopen plaatsvinden. Hierdoor is de toename van de te koop staande huizen beperkt en zijn de huizenprijzen begin 2009 gestabiliseerd (figuur 2). Er hangt echter nog een voorraad met «distressed homes» boven de markt. De «distressed homes» zijn de huizen van huiseigenaren met betalingsachterstanden van meer dan 60 dagen, huizen in een gedwongen verkoopprocedure en de «real-estate owned» huizen (dit zijn huizen die na een procedure van uithuiszetting in bezit bij de bank zijn). Deze huizenvoorraad die boven de markt hangt, blijft vooralsnog een risico. Het is onduidelijk hoe die voorraad zich in de toekomst gaat ontwikkelen en wat het effect daarvan op de huizenprijs zal zijn. Ook nieuw overheidsingrijpen of het beëindigen van bestaande maatregelen (zoals bijvoorbeeld eind april 2010 de «first-time home buyers tax credits») zullen effecten hebben.

De effecten van de programma's van de Amerikaanse overheid werken door in de gesecuritiseerde hypothekenportefeuille. Hoofdsomverliezen zijn mede daardoor in 2009 achtergebleven bij de verliezen waarmee rekening was gehouden in de base case uit januari 2009.4 Ook in 2010 zijn de effecten van de maatregelen van de Amerikaanse overheid zichtbaar en zijn verliezen vooralsnog beperkt gebleven.

Ontwikkelingen in de portefeuille in 2010

In het eerste half jaar van 2010 is op de gehele IABF transactie een positief resultaat van $ 565 mln (€ 461 mln) gerealiseerd (figuur 3). Dit garandeert overigens nog geen positief resultaat over de tweede helft van 2010. Het resultaat in de eerste helft van 2010 wordt voor een deel bepaald door de additionele betalingen die ING en de Staat in november 2009 overeengekomen zijn. Het resultaat als gevolg van de additionele betalingen bedroeg $ 264 mln (€ 194 mln) en ruim 80% hiervan betreft de additionele garantiefee, die jaarlijks in februari wordt betaald door ING.

2009 | Q1 & Q2 2010 | 2009 | Q1 & Q2 2010 | ||

|---|---|---|---|---|---|

funding fee | 522 | 215 | RMBS interest | 967 | 465 |

management fee | 77 | 64 | garantie fee | 170 | 141 |

kosten betalingsverkeer | 0 | 0 | additionele garantie fee | 0 | 212 |

Afschrijvingskosten/verliezen | 18 | 27 | additionele betaling | 30 | 52 |

Resultaat | 551 | 565 | technische verschillen1 | 1 | 2 |

Totaal kosten | 1 168 | 871 | Totaal opbrengsten | 1 168 | 871 |

Door afronding kan de som der delen afwijken van het totaal | |||||

Verschillen tussen de boekhoudkundig verkregen resterende nominale omvang van de portefeuille en de door ING opgegeven omvang worden verwerkt onder technische verschillen.

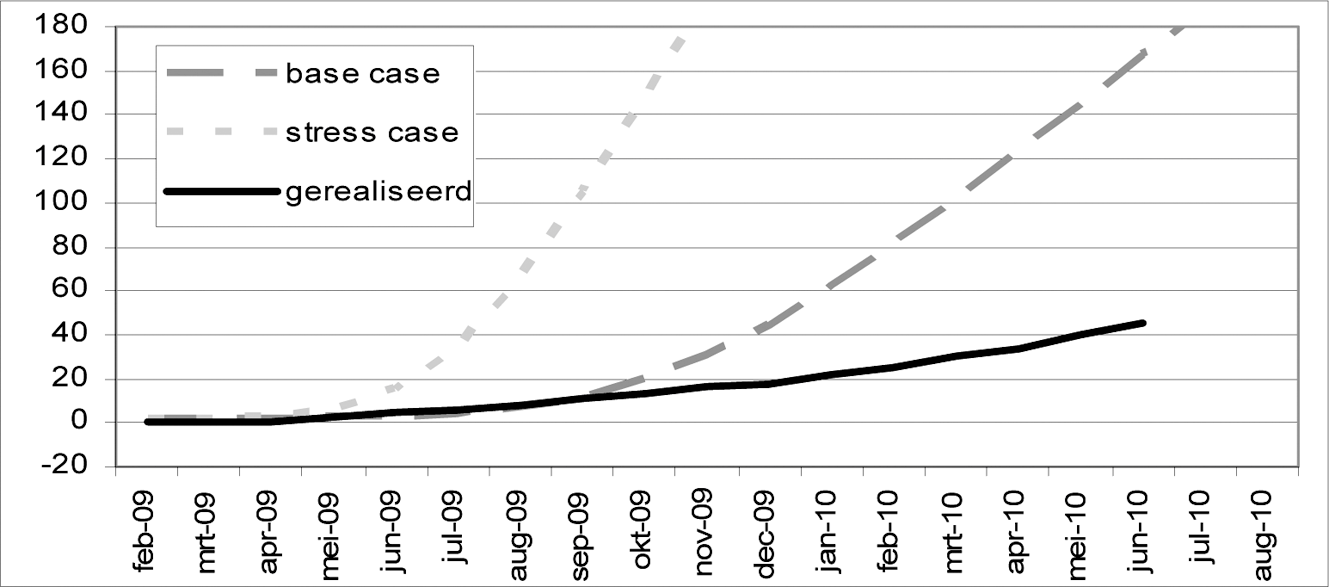

De hoofdsomverliezen op de portefeuille zijn in de eerste helft van 2010 toegenomen met $ 27 mln (€ 21 mln) tot $ 45 mln (€ 33 mln). Het cumulatieve verlies als percentage van de initiële hoofdsom is gestegen van 0,06% eind 2009 tot 0,14% eind juni 2010. De verliezen nemen iets sneller toe, maar blijven ook in 2010 achter bij in januari 2009 veronderstelde verliezen in de base case (figuur 4).

Figuur 4: Hoofdsomverlies (cumulatief) en veronderstellingen uit 2009 (in $ mln)

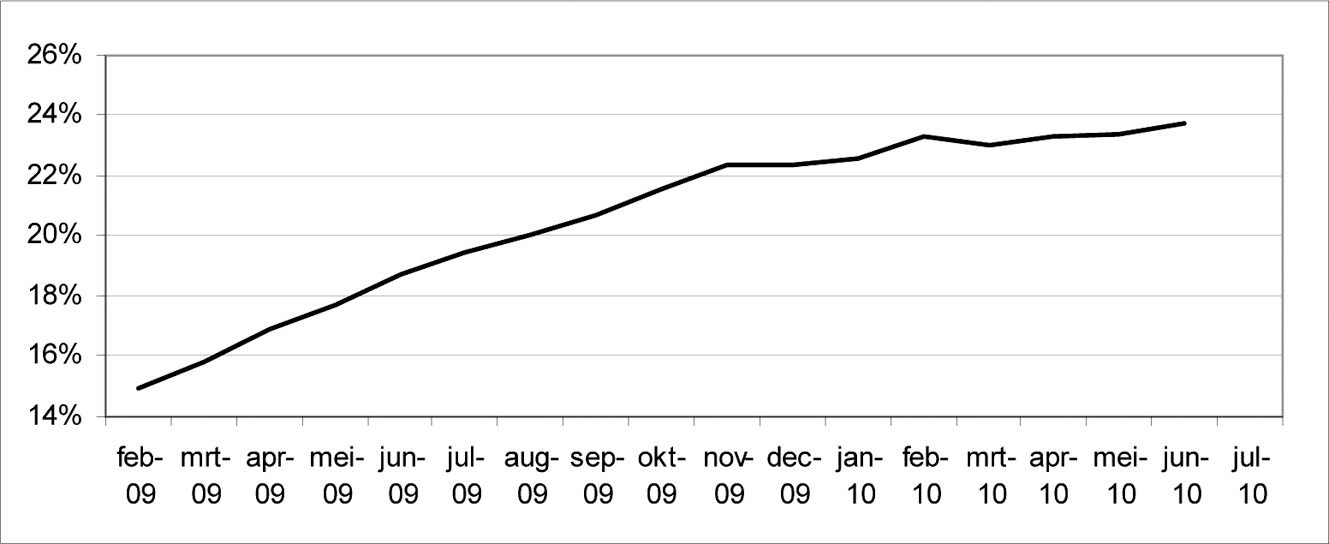

Het beperkte gerealiseerde verlies op de portefeuille betekent nog niet dat de verliezen niet zullen oplopen. De maatregelen van de Amerikaanse overheid hadden tot doel om op grote schaal uithuiszettingen te voorkomen. De huizenprijs, wat een bepalende factor is geweest bij het modelleren van de verwachte verliezen, heeft zich mede door het overheidsingrijpen anders ontwikkeld dan verondersteld. Als gevolg van deze beide effecten zijn verliezen op de onderliggende hypotheken beperkt gebleven. Daar tegenover staat het risico van de «distressed home supply». Dit risico wordt zichtbaar in de betalingsachterstanden op de onderliggende hypotheken. De betalingsachterstanden van meer dan 60 dagen zijn gestegen tot 24% (figuur 5).

Figuur 5: Betalingsachterstanden van meer dan 60 dagen (als % uitstaande omvang van hypotheken)

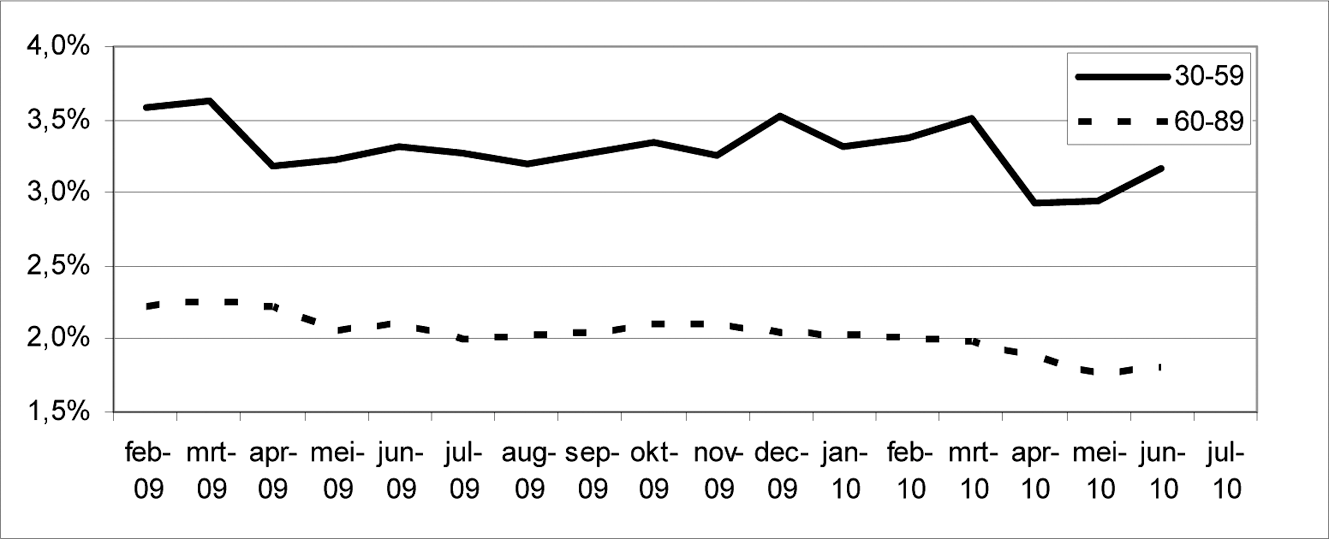

Meer positieve signalen zijn de stagnatie van de instroom naar betalingsachterstanden van meer dan 60 dagen en de instroom van huiseigenaren die een achterstand van één betaling op de hypothecaire lening hebben (figuur 6).

Figuur 6: Betalingsachterstanden van 30–59 dagen en 60–89 dagen (als % uitstaande omvang van hypotheken)

Door portefeuilleontvangsten is de nominale omvang van de portefeuille teruggelopen van $ 26,0 mld eind 2009 tot $ 23,8 mld (€ 19,4 mld) per 30 juni 2010. Tegenover de portefeuille staat een verplichting aan ING. Doordat elke dollar die wordt ontvangen ook weer wordt terugbetaald aan ING is de verplichting (de Guaranteed Value) sneller afgebouwd dan de omvang van de portefeuille is teruggelopen. De verplichting per 30 juni 2010 bedroeg $ 19,6 mld (€ 16,0 mld).

Balans per | 26-1-2009 | 31-12-2009 | 30-6-2010 | Balans per | 26-1-2009 | 31-12-2009 | 30-6-2010 |

|---|---|---|---|---|---|---|---|

RMBS portefeuille | 30 943 | 26 040 | 23 799 | Guaranteed Value (GV) | 27 849 | 22 395 | 19 589 |

Kas ($-rekening) | 0 | 0 | Voorziening | 3 094 | 3 094 | 3 645 | |

te ontvangen RMBS hfdsom | 398 | 348 | te betalen GV | 448 | 396 | ||

te ontvangen RMBS interest | 84 | 74 | te betalen funding fee | 44 | 35 | ||

te ontvangen rente | 10 | 8 | Resultaat | 551 | 565 | ||

Totaal activa | 30 943 | 26 533 | 24 229 | Totaal passiva | 30 943 | 26 533 | 24 229 |

Door afronding kan de som der delen afwijken van het totaal | |||||||

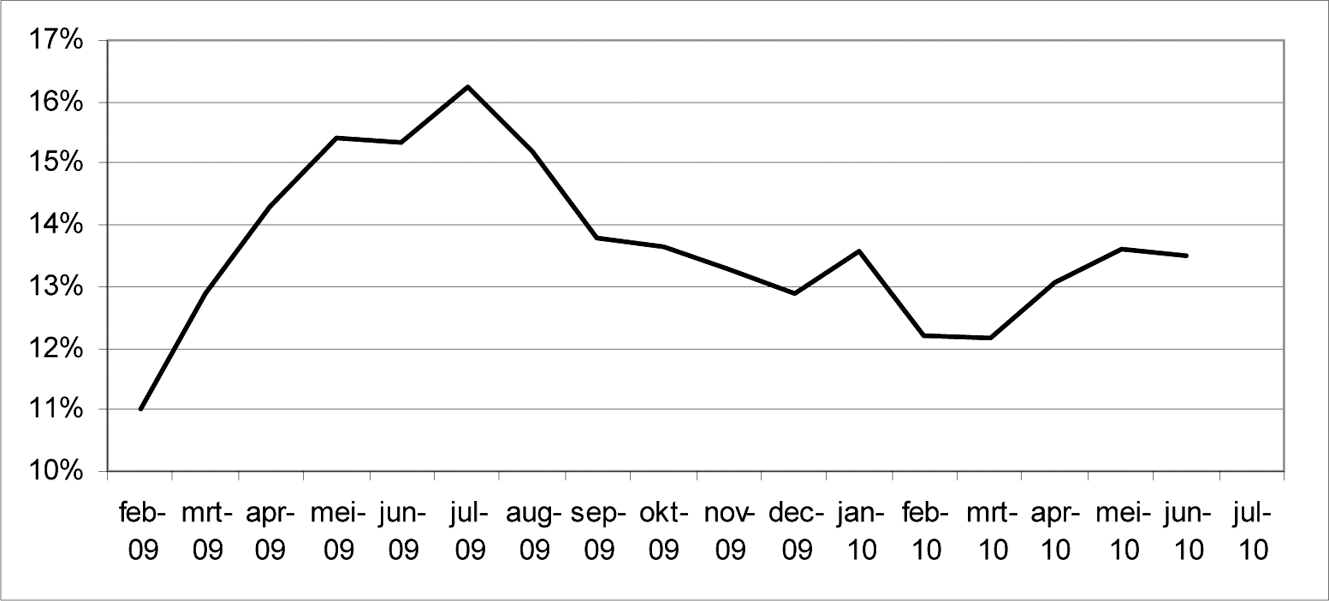

De portefeuille loopt sneller terug dan verwacht door vrijwillig vervroegde aflossingen. Door het ruime monetaire beleid in de VS de laatste maanden blijft de rente op overheidspapier laag en ook de rente op het langere Amerikaanse overheidspapier daalt. Dit heeft tot gevolg dat ook hypotheekrentes dalen. Door de lage rente zijn de vrijwillig vervroegde aflossingen relatief hoog gebleven (figuur 8). Ook de beschikbaarheid van kredieten speelt een rol bij de omvang van de vrijwillig vervroegde aflossingen. Het uitzonderlijk hoge vervroegde aflossingen niveau uit de zomer van 2009 is niet meer bereikt.

Figuur 8: Vrijwillig vervroegde aflossingen (% uitstaande omvang van hypotheken)

Door vrijwillig vervroegde aflossing verandert de samenstelling van de onderliggende hypothekenpool. Een pool waarin sprake is van veel vrijwillig vervroegde aflossing kan te maken krijgen met «refinancing burnout». De kredietwaardige huiseigenaren verlaten de pool doordat ze hun hypotheek tegen betere condities oversluiten (en dus vervroegd de bestaande hypotheek aflossen). Bij een hoog wanbetalingspercentage («default rate») kan de pool daarentegen te maken krijgen met «credit burnout». Dit betekent dat de minder kredietwaardige huiseigenaren de onderliggende hypothekenpool verlaten door «defaults». Voor prime vastrentende hypotheken zijn vervroegde aflossingen hoger dan de «defaults» dus «refinancing burnout» zal daar een groter factor zijn. Voor «option ARMs»5 zal «credit burnout» een grotere factor zijn. Effecten van veranderingen in de samenstelling van de onderliggende hypothekenpool en effecten van vrijwillig vervroegde aflossing worden ook zichtbaar in de buffers.

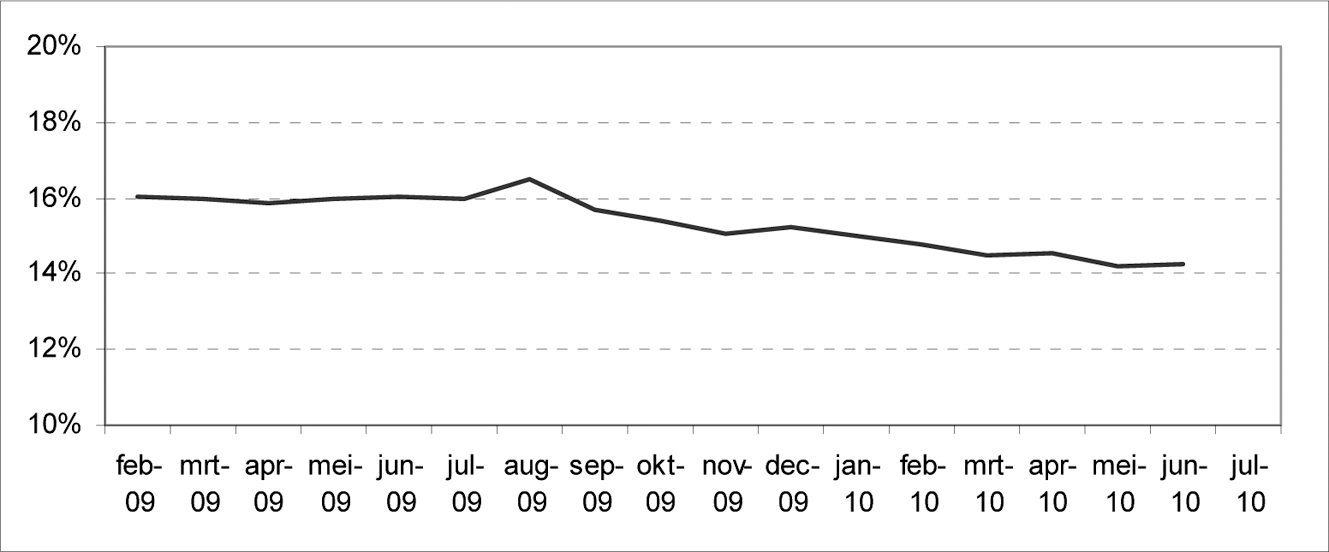

Ontwikkeling van de buffers

In de portefeuille is sprake van een buffer voor het opvangen van eerste verliezen in de hypothekenpool (de credit enhancement). Het merendeel van de obligaties in de portefeuille kent door hun kwaliteit een buffer. De gemiddelde credit enhancement in de portefeuille is in 2010 verder afgenomen en bedraagt nu ca. 14% (figuur 9). De credit enhancement geeft aan hoe groot de bescherming is tegen verliezen op de onderliggende hypothekenpool doordat deze verliezen eerst worden opgevangen door «overcollateralization»6 of obligaties met een lagere rating.

Figuur 9: Gemiddelde credit enhancement in de portefeuille (% uitstaande omvang van hypotheken)

Het mechanisme achter credit enhancement kan vereenvoudigd worden beschreven.

• De omvang van de obligaties met hogere en de omvang van de obligaties met lagere rating nemen beiden af als gevolg van reguliere aflossingen op de onderliggende hypotheken. Hierdoor verandert er in principe niets in de verhouding tussen de omvang van de obligaties met hogere rating en die met lagere rating. De credit enhancement voor de obligatie met hogere rating zal dan in principe ook niet veranderen.

• Bij (niet reguliere) vervroegde aflossingen werkt het mechanisme anders. Wanneer er sprake is van vervroegde aflossingen op de onderliggende hypotheken gaan deze via de structuur van de securitisatie vaak eerst naar de houders van obligaties met een hogere rating. Hierdoor neemt de omvang van de obligaties met hogere rating af bij een verder gelijkblijvende omvang van de obligaties met lagere rating. Als gevolg daarvan stijgt de credit enhancement voor de obligaties met de hogere rating.

• Bij verliezen werkt het mechanisme nog weer anders. Bij hogere verliezen op de onderliggende hypotheken wordt de omvang van de obligaties met lagere rating, die doorgaans de eerste verliezen opvangen, kleiner in verhouding tot de obligatie met hogere rating. Hierdoor daalt de credit enhancement voor de obligatie met de hogere rating.

In de portefeuille is enerzijds sprake van vrijwillig vervroegde aflossingen op de onderliggende hypotheken en anderzijds sprake van verliezen (onvrijwillig vervroegde aflossingen). Per saldo is de laatste maanden het effect van de toenemende verliezen op de onderliggende hypotheken iets groter waardoor de credit enhancement geleidelijk afneemt.

Naast de credit enhancement is er sprake van een buffer in de transactie. Als de credit enhancement op een specifieke obligatie nul is, komen verliezen op de onderliggende hypothekenpool voor rekening van de houder van die obligatie. In dat geval geldt voor de Staat dat een verlies op een obligatie in de portefeuille nog geen verlies op de transactie is. Er is immers sprake van een buffer in de transactie (de voorziening). Periodiek wordt het resultaat op de transactie aan de voorziening toegevoegd. In 2009 is de voorziening, uitgedrukt als percentage van de nominale omvang van de portefeuille, gestegen van 10% naar 14%. Ook in de eerste helft van 2010 is er sprake van een positief resultaat waardoor de voorziening verder is toegenomen (figuur 10).

oorspronkelijke omvang van de buffer | 10,0% |

toename door financieringsvoordeel | 1,8% |

toename door netto resultaat op de fees | 0,4% |

toename buffer doordat verliezen beperkt zijn | 1,8% |

omvang van de buffer 31-12-2009 (incl resultaat 2009) | 14,0% |

toename door financieringsvoordeel | 1,3% |

toename door netto resultaat op de fees | 1,2% |

toename buffer doordat verliezen beperkt zijn | 1,2% |

omvang van de buffer 30-6-2010 (incl resultaat Q1 & Q2 2010) | 17,7% |

De omvang van de buffer is in de eerst zes maanden van 2010 toegenomen door het financieringsvoordeel voor de Staat en het netto resultaat op fees. Het financieringsvoordeel is het verschil tussen de funding fee en de renteontvangsten uit de portefeuille (RMBS interest). Daarbij wordt ook rekening gehouden met de additionele betaling die overeenkomt met een verlaging van de funding fee. Het netto resultaat op de fees omvat de management fee, de garantiefee en de additionele garantiefee. Het betreft een toename van de absolute omvang van de voorziening met respectievelijk $ 303 mln en $ 288 mln. Daarnaast is er sprake van een toename doordat de verliezen beperkt zijn gebleven. Net als bij de credit enhancement bepalen de ontwikkelingen in de onderliggende hypothekenpool de ontwikkeling van de voorziening. Door de vrijwillig vervroegde aflossingen («refinancing burnout») daalt de omvang van de nominale waarde van de obligatie sneller dan verwacht. Hierdoor zal het financieringsvoordeel en het netto resultaat op de fees in de toekomst lager worden. De financieringsvoordelen en netto resultaten op de fees uit de eerste jaren zijn waarschijnlijk nodig voor het opvangen van (een deel van) de verliezen in latere jaren. De resultaten worden daarom toegevoegd aan de voorziening.

De positieve resultaten en de aanwezigheid van buffers betekenen nog niet dat verliezen niet kunnen oplopen. Indicatoren voor ontwikkelingen op de huizenmarkt geven verschillende signalen af. De Case-Shiller huizenprijsindex (figuur 2) laat zien dat huizenprijzen, na de forse daling die is ingezet in medio 2007, sinds begin 2009 zijn gestabiliseerd. Daarbij speelt mee dat de Amerikaanse overheid diverse maatregelen heeft genomen om de huizenmarkt te stabiliseren. Daar staat tegenover dat betalingsachterstanden van meer dan 60 dagen zijn opgelopen. Door de ontwikkelingen in het laatste anderhalf jaar zijn de vooruitzichten voor de Amerikaanse huizenmarkt gewijzigd. De nieuwe analyse laat dan ook andere resultaten zien dan de analyse uit januari 2009.

Resultaten nieuwe analyse van de portefeuille

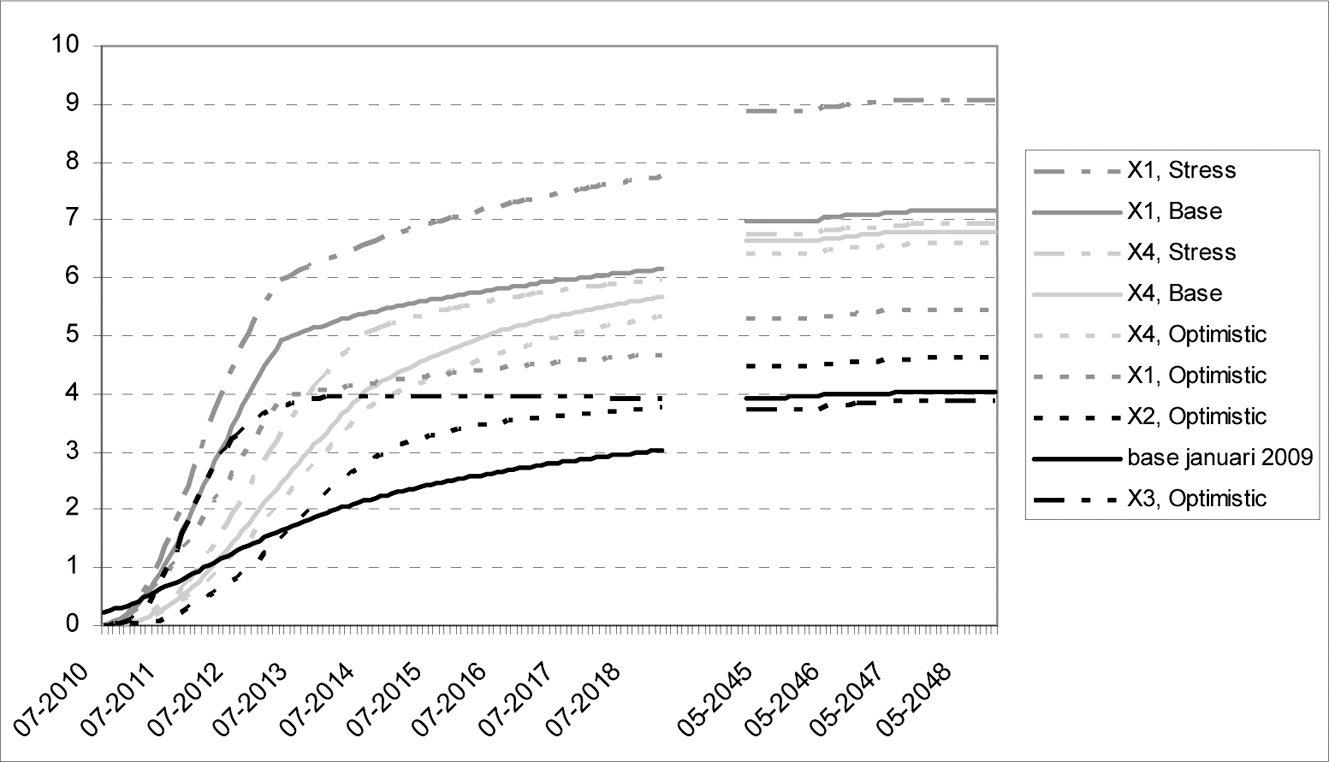

Huizenprijs is een belangrijke factor voor modelleren van verliezen op gesecuritiseerde hypothekenportefeuilles. De Amerikaanse huiseigenaar zal door de negatieve overwaarde op zijn huis, die gevolg is van de gedaalde huizenprijs, al zijn gestopt met betalen van de hypotheeklasten («strategic default») nog voordat de lagere huizenprijs doorwerkt op de economie. Uiteraard zullen er huiseigenaren zijn die wel netjes hypotheeklasten blijven betalen op een huis met negatieve overwaarde en daarmee pas stoppen als ze in betalingsproblemen komen door verlies van inkomen. Ook in dat geval bepaalt de huizenprijs het uiteindelijke verlies. Daarbij komt nog dat in de jaren 2005–2007 veel zogenaamde «affordability products» zijn verstrekt. Dit zijn hypotheken voor mensen die zich deze eigenlijk niet konden veroorloven. Voor die producten is hoger risico op «default». De ontwikkeling van verliezen in de onderliggende hypothekenpool wordt dus voor een groot deel bepaald door verwachtingen ten aanzien van de ontwikkeling van de Amerikaanse huizenprijs. Uiteraard spelen daarbij vele factoren een rol, waaronder verwachtingen ten aanzien van Amerikaans overheidsingrijpen. Het is daarnaast moeilijk te spreken over één verwachting. Vier externe adviseurs zijn daarom gevraagd conform eigen inzichten drie scenario’s (stress, base en optimistisch) met verwachtingen voor de Amerikaanse huizenmarkt te ontwikkelen en deze eveneens conform eigen inzichten te vertalen naar inputparameters voor vervroegde aflossingen en verliezen op een gesecuritiseerde Amerikaanse hypothekenpool. Met die inputparameters voor de onderliggende hypothekenpool zijn door Dynamic Credit kasstromen en verliezen op de portefeuille berekend. Op die manier zijn er vier keer drie scenario’s gedefinieerd. Voor elk van de scenario’s zijn vervolgens de overige kasstromen in de transactie gemodelleerd en is een contante waarde van de netto kasstromen bepaald7.

De projecties voor de hoofdsomverliezen in de portefeuille beïnvloeden de contante waarde van de transactie (dat is gelijk aan de contante waarde van de netto kasstromen). Hoe hoger de projectie voor de hoofdsomverliezen hoe lager de contante waarde. Ook het moment waarop verliezen zich voordoen beïnvloedt de contante waarde; hoe eerder het verlies optreedt hoe groter het negatieve effect op de contante waarde. Naast verliezen beïnvloeden ook vrijwillig vervroegde aflossingen de contante waarde van de transactie. Bij vrijwillig vervroegde aflossing is er geen verlies van hoofdsom, maar verlies van een stukje financieringsvoordeel (spread) en verlies van toekomstige fee-inkomsten. Het effect daarvan op de contante waarde is in de meeste scenario's kleiner dan het effect van hoofdsomverliezen. Verschillen in de projecties voor hoofdsomverliezen geven dus een indicatie voor verschillen in de contante waarde tussen de verschillende scenario's.

De projecties van de cumulatieve verliezen in de portefeuille lopen op tot $ 6,6 mld in de optimistische scenario’s («X4 – optimistic») tot ruim $ 9 mld in het meest ongunstigste scenario («X1 – stress» in figuur 11). Het totale hoofdsomverlies op de portefeuille in de oorspronkelijke base case uit januari 2009 ($ 4 mld) is vergelijkbaar met het totale verlies op de portefeuille in de optimistische scenario’s uit deze analyse («X2 – optimistic», «X3 – optimistic»). Wel verschilt het moment waarop verliezen zich voordoen.

Figuur 11: Projecties van cumulatieve hoofdsomverliezen (in $ mld)

Effecten op de transactie

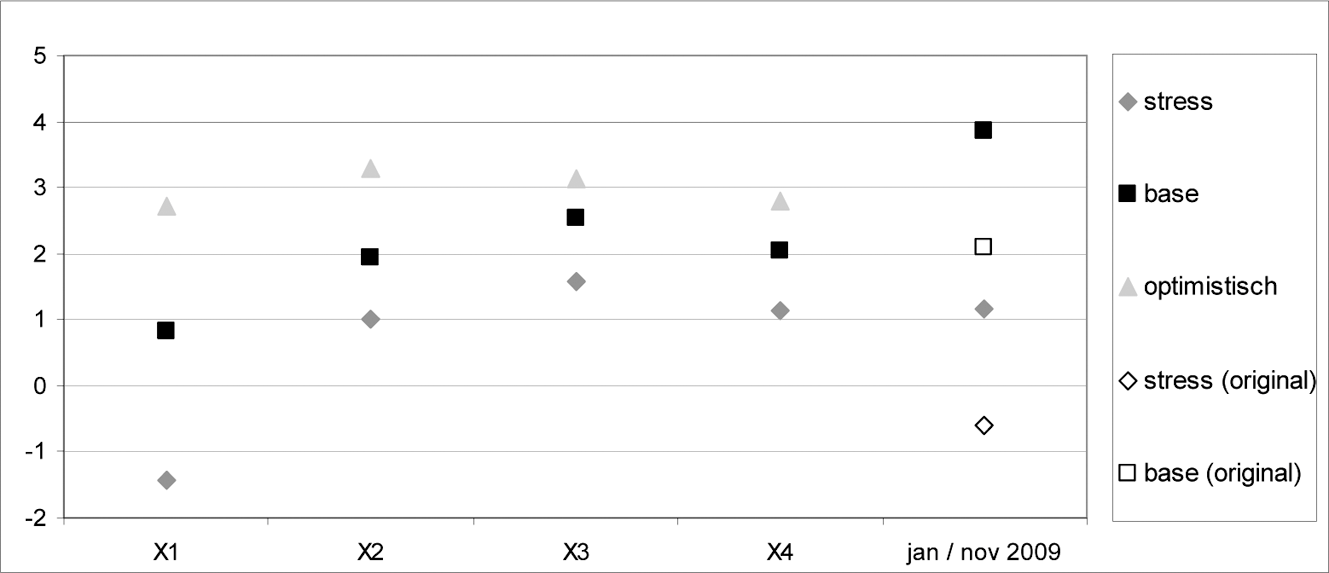

In de oorspronkelijke analyse kon geen rekening worden gehouden met de aanvullende betaalovereenkomst die ING en de Staat in november 2009 overeengekomen zijn. De aanvullende betalingen hadden naar verwachting een contante waarde van $ 1,8 mld (€ 1,3 mld)2. De contante waarde van de transactie in de oorspronkelijke base case uit januari 2009 bedroeg ca. $ 2,1 mld. In de base case uit januari 2009 was op nationaal niveau een 10% daling van de huizenprijs in 2009 en een stabiele huizenprijsontwikkeling in latere jaren verondersteld. Het huizenprijsscenario voor het optimistische scenario uit X2 is het meest vergelijkbaar met de base case veronderstelling uit januari 2009. De contante waarde van het optimistische scenario uit X2 in de nieuwe analyse bedraagt ca. $ 3,3 mld (figuur 12). Doordat in de nieuwe berekeningen is uitgegaan van de actuele omvang van de portefeuille en de verplichting omvat het resultaat ook de voorziening per eind juni 2010. Op basis van de scenario’s mag worden verwacht dat de voorziening zal dalen. Het verschil tussen de base case uit 2009 en het optimistische scenario uit X2 ($ 1,2 mld) is lager dan de eerder verwacht contante waarde van de aanvullende betalingen ($ 1,8 mld). Dit is deels gevolg van de (vrijwillig) vervroegde aflossingen. De omvang van de portefeuille is hierdoor sneller teruggelopen dan verondersteld in de base case uit januari 2009. Ook de verplichting aan ING is sneller teruggelopen. De omvang van de portefeuille en de omvang van de verplichting zijn de basis voor vaststellen van de hoogte van de aanvullende betalingen. Over een kleinere portefeuille zullen er in de komende jaren simpelweg minder aanvullende betalingen binnen komen. Daarnaast is ca. $ 0,3 mld van de aanvullende betalingen reeds ontvangen en ook weer gebruikt om aan de verplichting aan ING te voldoen. Hierdoor is de contante waarde van de aanvullende betalingen in het optimistische scenario uit X2 gedaald tot $ 1,2 mld.

In vergelijking met de base case uit januari 2009 zijn de verwachtingen ten aanzien van de base case scenario’s neerwaarts bijgesteld. Ook de netto contante waarde (verwachte «winst») voor de base case is daardoor gedaald. De contante waarde van de base case uit X2 uit de huidige nieuwe analyse is vergelijkbaar met de contante waarde voor de oorspronkelijke base case. Dit impliceert dat er naast het positieve effect van de aanvullende betalingen sprake is van een negatief effect van vergelijkbare omvang als gevolg van de minder gunstige vooruitzichten die in de nieuwe base case zijn gehanteerd.

Figuur 12: Contante waarde van de transactie (in $ mld)

Het effect van de additionele betalingen op de contante waarde ($ 1,8 mld) is nog wel zichtbaar in de vergelijking van de originele stress case uit januari 2009 en de nieuwe stress cases uit X2, X3 en X4. De nieuwe analyse laat enerzijds zien dat er duidelijk sprake is van minder gunstige vooruitzichten voor de base case. Anderzijds zijn in X2, X3 en X4 de verwachtingen ten aanzien van de stress case niet verder verslechterd. X1 laat zien dat ook afwijkende minder rooskleurige scenario's mogelijk zijn.

Doordat de verschillende effecten van huizenprijs, overheidsmaatregelen en gedrag van huiseigenaren op elkaar ingrijpen, blijft het modelleren van verwachtingen voor gesecuritiseerde hypothekenportefeuilles complex. Door deze complexiteit zal de modellering altijd een vereenvoudigde benadering van de werkelijkheid blijven. De nieuwe analyse geeft inzicht in het uiteindelijke resultaat dat de Staat zou kunnen realiseren op de IABF. Dit laat onverlet dat er een kans bestaat dat het resultaat slechter of zelfs beter zal zijn dan de meest extreme scenario's uit de nieuwe analyse. De verwachtingen uit de nieuwe analyse zijn in de begroting voor 2011 verwerkt in de raming voor de IABF. In de begroting wordt uitgegaan van een base scenario met een netto contante waarde van $ 2 mld.

Rapportages en reguliere begrotingsproces

Ongeveer een jaar geleden heeft de minister van Financiën aangekondigd om u tussentijds te informeren over de resultaten voor de IABF. U bent naar aanleiding daarvan buiten het reguliere begrotingsproces om een aantal keer uitgebreid per brief geïnformeerd over de stand van zaken betreffende de faciliteit. Ook in deze brief zijn de ontwikkelingen uitgebreid toegelicht. Op 23 juni 2010 hebben de leden van de vaste commissie van Financiën tijdens een AO met de minister van Financiën gevraagd om in de toekomst voor rapportages meer gestandaardiseerde overzichten te gebruiken. Het overzicht met kredietcrisismaatregelen zoals wordt opgenomen in de begroting en het jaarverslag is een dergelijk gestandaardiseerd overzicht. Daarin zijn ook gegevens over de IABF opgenomen. In de toekomst kunt u daarin de ontwikkelingen met betrekking tot de IABF volgen.

De minister van Financiën,

J. C. de Jager

Option ARM is een adjustable-rate mortgage (ARM), waarbij het mogelijk is om de eerste jaren (meestal vijf jaar) minder rente en aflossing te betalen (pay-option) dan in een reguliere hypotheek. Wanneer de betaling qua omvang lager is dan de opgelopen rente wordt de hoofdsom van de hypotheek opgehoogd met het verschil tussen de opgelopen rente en de betaling (negative amortization).

Er is sprake van overcollateralization als de omvang van de onderliggende hypothekenpool groter is dan de omvang van de obligaties.

De netto kasstromen zijn daarbij verdisconteerd tegen een constante rente van 3% voor de vergelijkbaarheid met de analyse uit januari 2009. Voor de onderlinge vergelijkbaarheid maakt het niet uit welke discontovoet wordt gebruikt. Een hogere discontovoet resulteert uiteraard wel in een lager contante waarde en een lagere discontovoet resulteert in een hogere contante waarde.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31371-353.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.