Aanhangsel van de Handelingen

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 1356 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 1356 |

Herinnert u zich uw antwoorden op de eerder gestelde schriftelijke vragen?1

Met de beantwoording van deze en eerdere Kamervragen over dit onderwerp en door het sturen van verschillende Kamerbrieven en de adviezen van NLFI na afronding van een transactie geef ik invulling aan het inlichtingenrecht van uw Kamer. Mijn voorganger heeft in een Kamerbrief van 22 mei 2015 aangekondigd dat de Tweede Kamer, vanwege de koersgevoeligheid, enkel na afloop van iedere verkoop van aandelen2 de Tweede Kamer wordt geïnformeerd.3

Beschikt NL Financial Investments (NLFI) of u over koersgevoelige informatie van ABN AMRO die niet beschikbaar is voor andere aandeelhouders?

Daar kan van tijd tot tijd sprake van zijn. Koersgevoelige informatie betreft per definitie een momentopname. Het koersgevoelige karakter van bepaalde informatie kan bijvoorbeeld wijzigen doordat de onderneming bepaalde informatie openbaar maakt. Daarnaast kan NLFI of ikzelf koersgevoelige informatie bezitten doordat de onderneming NLFI informeert conform de afspraken uit de Relationship Agreement4 en bijvoorbeeld doordat ik informatie ontvang vanuit mijn verantwoordelijkheid voor het financiële stelsel of de onder mij ressorterende diensten.

Kunt u nader toelichten waarom u geen mededelingen kunt doen over de redenen waarom u sinds 15 september 2017 geen aandelen ABN AMRO heeft verkocht? Waarom bent u van mening dat informatie over de vraag waarom u in het verleden niet hebt gehandeld, nu nog koersgevoelig zou zijn?

Het openbaar maken van de afwegingen van NLFI, nu of in het verleden, bij het adviseren over de verkoopstrategie van de aandelen en mijn afwegingen hierbij, zowel destijds als nu, kunnen leiden tot mogelijke verwachtingen bij beleggers waardoor zij mogelijk kunnen anticiperen op een transactie van de staat. Dit kan invloed hebben op het succes van toekomstige transacties.

Waarom was het wel verantwoord en mogelijk om tussen 20 november 2015 en 15 september 2017 in een tijdsbestek van minder dan twee jaar 43,7% van de aandelen ABN AMRO te verkopen, en vindt u het nu al ruim twee jaar lang niet verantwoord om ook maar één aandeel te verkopen?

De timing van transacties, in de genoemde periode tussen 20 november 2015 en 15 september 2017 maar nu nog steeds, wordt bepaald op basis van verschillende factoren zoals de ontwikkeling van de aandelenprijs, open en gesloten periodes, interesse bij investeerders en de marktomstandigheden. NLFI weegt deze factoren voordat zij mij adviseert om (eventueel) aandelen te verkopen. Dit is niet veranderd sinds 15 september 2017 en nog steeds het geval.

Waarom bent u er zelfs niet toe overgegaan om het belang van de Staat in ABN AMRO te verkleinen naar 50% + 1, waarmee de Staat nog steeds een meerderheidsbelang zou hebben?

Het behouden van een meerderheidsbelang in ABN AMRO is geen factor in mijn beslissing over de verkoop van aandelen ABN AMRO. Wat in het regeerakkoord staat geldt nog steeds: ABN AMRO wordt zo snel als verantwoord mogelijk is, volledig naar de markt gebracht.

Kunt u nader toelichten welke informatie hieromtrent middels een beroep op de Wet openbaarheid van bestuur te achterhalen zou zijn?

In principe zijn alle documenten met informatie omtrent deze bestuurlijke aangelegenheid met een beroep op de Wet openbaarheid van bestuur op te vragen. Er zal dan beoordeeld worden of de informatie openbaar gemaakt kan worden en of er uitzonderingsgronden, waaronder het financieel-economisch belang van de staat, van toepassing zijn.

Hoe werkt de procedure van verkopen van aandelen ABN AMRO precies? Kunt u hierbij ingaan op het protocol tussen NLFI en het Ministerie van Financiën en de (informatie)afspraken die daarin zijn vastgelegd?

In de aanloop naar de beursgang van ABN AMRO in 2015 (en later ook bij de beursgang van a.s.r. in 2016) hebben NLFI en het ministerie afspraken gemaakt over de onderlinge samenwerking en informatievoorziening. Deze afspraken zijn geactualiseerd in de voorbereiding op de eerste vervolgplaatsing van aandelen in 2016. Op hoofdlijnen is afgesproken dat NLFI, conform de wet stichting administratiekantoor beheer financiële instellingen, verantwoordelijk is voor de uitvoering van de strategie tot verkoop van de aandelen. Daarnaast adviseert NLFI mij over principiële en/of zwaarwegende besluiten en worden deze besluiten ter voorafgaande goedkeuring aan mij voorgelegd. Principiële en zwaarwegende besluiten zijn bijvoorbeeld het type transactie, de minimale prijs per aandeel, de (bandbreedte van de) omvang van de transactie en het toewijzingsbeleid. Verder is afgesproken dat NLFI het voortouw heeft en zorg draagt voor de uitvoering van een besluit tot verkoop.

Daarnaast is afgesproken dat NLFI periodiek, bijvoorbeeld na afloop van een zogenoemde lock-up-periode na de vorige transactie of voorafgaand aan een open periode, het ministerie zal informeren of een transactie verwacht wordt. Indien NLFI, na het doorlopen van de benodigde voorbereidingen, verwacht dat een transactie succesvol kan plaatsvinden dan vraagt NLFI aan mij, in een onderbouwd advies, om goedkeuring om de geadviseerde transactie daadwerkelijk uit te voeren. Zie verder ook het antwoord op vraag 10 voor een specifiekere beschrijving van de procedure tot verkoop van aandelen.

Voorts zijn afspraken gemaakt over de vertrouwelijkheid van informatie, de informatieverstrekking binnen NLFI en het Ministerie van Financiën en de informatieverstrekking aan derden.

Klopt het dat, volgens artikel 4.3.2. van het Toezichtarrangement NLFI5, voor de feitelijke vervreemding van de aandelen door NLFI een expliciete machtiging van de Minister vereist is? Betekent dit dat u de uiteindelijke goedkeuring geeft voor de verkoop van aandelen? Neemt u dit besluit alleen of wordt de ministerraad of een ander ministerie dan wel een andere Minister hierbij betrokken?

Het algemene besluit tot (volledige) verkoop van de aandelen van ABN AMRO, middels een beursgang, heeft de ministerraad genomen in mei 2015. De Tweede Kamer is met een Kamerbrief hierover geïnformeerd.6 Ik geef verdere uitvoering aan dit besluit. De daaropvolgende vervolgplaatsingen van aandelen zijn niet meer aan de ministerraad voorgelegd. De verdere uitvoering van het verkoopproces was en is namelijk in lijn met het kabinetsbeleid en het regeerakkoord.

Voor de feitelijke vervreemding van de aandelen is inderdaad mijn goedkeuring en expliciete machtiging aan NLFI noodzakelijk. Zoals in de Kamerbrief van 22 mei 2015 is opgenomen worden alle uitvoeringshandelingen door of namens de Minister van Financiën verricht. Zie ook het antwoord op vraag 8 en het antwoord op vraag 10, hierin geef ik een nadere toelichting op de rolverdeling tussen NLFI en mijzelf/het ministerie.

Klopt het dat, volgens artikel 5.7 van het Toezichtarrangement NLFI, NLFI een conceptplanning heeft opgesteld met daarin de belangrijkste besluitvormingsmomenten, alsmede een voorstel voor een overlegstructuur met het Ministerie van Financiën over de verkoop van ABN AMRO? Is dit document met de Kamer gedeeld? Zo niet, waarom niet?

Indien er sprake is van een concrete transactie vindt er doorlopend contact plaats tussen (het bestuur van) NLFI en mijn ministerie. De exacte planning hiervoor wordt per transactie bepaald. Onderstaand proces betreft een operationele uitwerking van de samenwerking tussen NLFI en de Minister van Financiën bij een transactie. Tot op heden was er geen aanleiding om deze procesbeschrijving openbaar te maken, maar ik zie hiervoor ook geen bezwaren.

Het met NLFI afgestemde verkoopproces dat bij de laatste transacties van aandelen ABN AMRO en a.s.r. is gevolgd ziet er, vanuit het ministerie, als volgt uit:

• Voorbereiding: ik ontvang voorafgaand aan een open periode7 een zogenoemd window-advies van NLFI. In dit advies worden op hoofdlijnen de belangrijkste overwegingen en marktomstandigheden voor de komende periode beschreven. Dit advies wordt ter goedkeuring aan mij voorgelegd. Indien ik instem met dit advies, is de vervolgprocedure als volgt:

• Dag 1 – FIN ontvangt een advies (het T=Nu-advies) van NLFI op basis waarvan NLFI verzoekt om een machtiging voor de executie van de vervolgplaatsing. Dit wordt ter goedkeuring aan mij voorgelegd.

• Dag 2 – Op deze dag gebeurt een aantal zaken:

– Mijn beoordeling van het advies van NLFI over de voorgenomen transactie. Als ik akkoord ben wordt dit aan NLFI toegelicht opdat zij de procedure verder kunnen doorlopen en dan verleen ik mandaat aan de directeur Financieringen om in de rest van het proces namens mij besluiten te nemen binnen vooraf door mij bepaalde kaders.

– Binnen het ministerie vindt een uitvraag naar de aanwezigheid van koersgevoelige informatie (KGI) plaats. Indien er sprake is van KGI dan kan deze mogelijk openbaar gemaakt worden of anders kan de plaatsing geen doorgang vinden. Dit geldt ook indien er sprake is van KGI bij NLFI en ABN AMRO.

• Dag 3 – Gedurende deze dag worden de marktomstandigheden nauwlettend in de gaten gehouden door NLFI. Wanneer er geen negatieve ontwikkelingen zijn dan volgt na sluiting van de beurs een persbericht over de voorgenomen transactie. Op dat moment wordt ook de Kamer geïnformeerd over de voorgenomen transactie. Na deze aankondiging start het plaatsingsproces. De begeleidende banken vragen professionele investeerders naar hun interesse in aandelen ABN AMRO. NLFI adviseert mij over de prijs en omvang van de transacties op basis van deze interesse, de adviezen van de begeleidende banken en de financieel adviseur van NLFI. Na akkoord van de door mij gemandateerde directeur start het allocatieproces.

• Dag 4 – Het allocatieproces van de aandelen wordt voorbeurs afgerond en daarna wordt de gehele transactie namens mij goedgekeurd. Na succesvolle afronding wederom een persbericht uitgebracht en wordt de Kamer met een brief geïnformeerd over de afronding van de transactie.

• Dag 6 – Op deze dag wordt de verkoopopbrengst door de staat ontvangen en worden de openbare adviezen van NLFI naar de Kamer gestuurd. Dit betreft het T=Nu-advies en het advies van NLFI over de prijs en de omvang van de transactie.

Kunt u aangeven hoe vaak er sinds uw aantreden een regulier overleg heeft plaatsgevonden met NLFI waarin ABN AMRO ter sprake is gekomen?

Het regulier overleg met het bestuur van NLFI is op ambtelijk niveau en vindt in het algemeen maandelijks plaats. Sinds mijn aantreden in oktober 2017 zijn er (naar schatting) 17 reguliere overleggen geweest. In al deze overleggen kwam ABN AMRO ter sprake.

Kunt u aangeven hoe vaak er sinds uw aantreden een zogeheten «verkoopoverleg»8 heeft plaatsgevonden met NLFI waarin ABN AMRO ter sprake is gekomen?

In het antwoord op vraag 4 heb ik aangegeven dat er sprake kan zijn van koersgevoelige informatie en dat openbaarmaking daarvan een negatief effect op voorgenomen transacties zou kunnen hebben. Dat geldt ook voor het antwoord op vraag 12. Het openbaar maken van deze informatie zou namelijk kunnen leiden tot verwachtingen bij beleggers, waardoor zij mogelijk kunnen anticiperen op een transactie van de staat. Dit kan invloed hebben op het succes van toekomstige transacties.

Vinden de zogeheten «verkoopoverleggen» plaats op verzoek van NLFI of op uw verzoek? Hoe vaak hebben dergelijke overleggen plaatsgevonden, sinds uw aantreden, op uw verzoek en hoe vaak op het verzoek van NLFI?

Verkoopoverleggen worden gepland op initiatief van NLFI. Het is de wettelijke taak van NLFI om mij te adviseren over de strategie tot verkoop van de aandelen en om namens de staat deze strategie uit te voeren. Over het aantal verkoopoverleggen sinds mijn aantreden kan ik geen openbare uitspraken doen. Het openbaar maken van deze informatie zou namelijk kunnen leiden tot verwachtingen bij beleggers, waardoor zij mogelijk kunnen anticiperen op een transactie van de staat. Dit kan invloed hebben op het succes van toekomstige transacties.

Is tijdens uw ministerschap tijdens dergelijke overleggen, hetzij reguliere hetzij verkoopoverleggen, door NLFI een expliciete machtiging gevraagd voor de feitelijke vervreemding van de aandelen ABN AMRO?

Ik kan hier geen uitspraken over doen. Het openbaar maken van deze informatie zou kunnen leiden tot verwachtingen bij beleggers, waardoor zij mogelijk kunnen anticiperen op een transactie van de staat. Dit kan invloed hebben op het succes van toekomstige transacties.

Is er sinds uw aantreden een zogeheten «T = –1»-moment geweest waarbij NLFI contact heeft opgenomen met uw ministerie om te vragen of de volgende dag een «T = 0»-advies gestuurd kan worden?

Ik kan hier geen uitspraken over doen. Het openbaar maken van deze informatie zou kunnen leiden tot verwachtingen bij beleggers, waardoor zij mogelijk kunnen anticiperen op een transactie van de staat. Dit kan invloed hebben op het succes van toekomstige transacties.

Herinnert u zich uw antwoord op vragen 3 en 6 van de eerder gestelde schriftelijke vragen, waarin u schrijft dat de timing van dergelijke transacties wordt bepaald op basis van de ontwikkeling van aandelenprijs, open en gesloten periodes, interesse bij investeerders en de marktomstandigheden?

Waarom weegt u (de ontwikkeling van) de aandelenprijs mee in de beslissing om al dan niet te verkopen? Wat heeft de prijs van het aandeel te maken met een al dan niet verantwoorde verkoop van de aandelen? En als u de ontwikkeling van de aandelenprijs meeweegt, hoe evalueert u dan zelf de keuze om niet te verkopen in het licht van de dalende koers van ABN AMRO in het afgelopen jaar?

Na de verkrijging van Fortis/ABN AMRO en in de jaren daarna is steeds het tijdelijke karakter van staatsaandeelhouderschap in de financiële instellingen benadrukt. Doelstelling was en is het op verantwoorde wijze terugbrengen naar de markt. Om te beoordelen of de afbouw inderdaad op verantwoorde wijze plaats vond is bij de beursgang en de vervolgplaatsingen op de volgende voorwaarden getoetst:

• Is de financiële sector voldoende stabiel

• Is er voldoende interesse in de markt

• Is de onderneming er klaar voor.

Daarnaast is het streven steeds geweest zoveel als mogelijk van de totale kapitaaluitgaven van de staat terug te verdienen.

Bovenstaande drie criteria in combinatie met het streven om zoveel als mogelijk terug te verdienen leveren een dilemma op voor de timing van transacties: heeft wachten zin en levert dat meer op dan nu verkopen? Uw vragen raken aan de uitruil tussen de verkoopopbrengst en het risico van wachten op betere tijden. Dit dilemma is ook in 2013 in de voorbereiding op een besluit over de verkoop van de financiële instellingen gesignaleerd en met de Kamer gedeeld:9

Het is belangrijk te onderkennen dat bij de keuze voor het moment of de momenten van daadwerkelijke verkoop een zekere uitruil is tussen opbrengst en risico. Het wachten op betere tijden, in de hoop zo een hogere opbrengst te realiseren, is niet zonder risico. De instelling kan, gedurende het wachten op betere tijden, ook minder waard worden en geen of (te) weinig dividend uitkeren, waardoor de rentekosten van het geïnvesteerde bedrag niet goedgemaakt worden. En hoewel de huidige economische omstandigheden historisch gezien niet goed zijn, is er geen zekerheid dat de economische omstandigheden op korte termijn aantrekken. Omdat de Staat geen belegger is en dus niet risicovol investeert als daar geen publiek belang mee gediend is, is speculeren op hogere opbrengsten door jaren te wachten met verkoop totdat de economie aantrekt onwenselijk. Anderzijds is het niet nodig om op het slechtst denkbare moment te verkopen, omdat de Staat van de aandelen «af moet». Het is dus zaak op een optimum te vinden in de uitruil tussen opbrengst en risico. Wanneer de instellingen ABN AMRO of ASR klaar zijn om verkocht te worden, wordt uw Kamer daarover geïnformeerd, waarbij zal worden ingegaan op wat deze uitruil tussen risico en opbrengt betekent voor de timing van de verkoop. Overigens zal er bij de beursgang van een instelling van grote omvang zoals ABN AMRO sprake zijn van meerdere verkoopmomenten, omdat niet alle aandelen in een keer verkocht kunnen worden. Een volledige verkoop van alle aandelen kan dan enkele jaren in beslag nemen.

De beschrijving van deze uitruil is nog steeds actueel. De staat is geen vanzelfsprekende eigenaar van financiële instellingen zoals ABN AMRO, maar heeft tegelijkertijd de verantwoordelijkheid om prudent en verstandig om te gaan met publieke middelen. In de aanloop naar open periodes wordt daarom onder andere gekeken naar de marktomstandigheden en de koers van de aandelen ABN AMRO ten opzichte van de intrinsieke waarde van de onderneming. Over de exacte overwegingen van NLFI en mijzelf wil ik geen openbare uitspraken doen. Het openbaar maken van deze informatie zou kunnen namelijk kunnen leiden tot verwachtingen bij beleggers, waardoor zij mogelijk kunnen anticiperen op een transactie van de staat. Dit kan invloed hebben op het succes van toekomstige transacties.

Kunt u precies aangeven wanneer er, sinds uw aantreden, open en gesloten periodes zijn geweest?

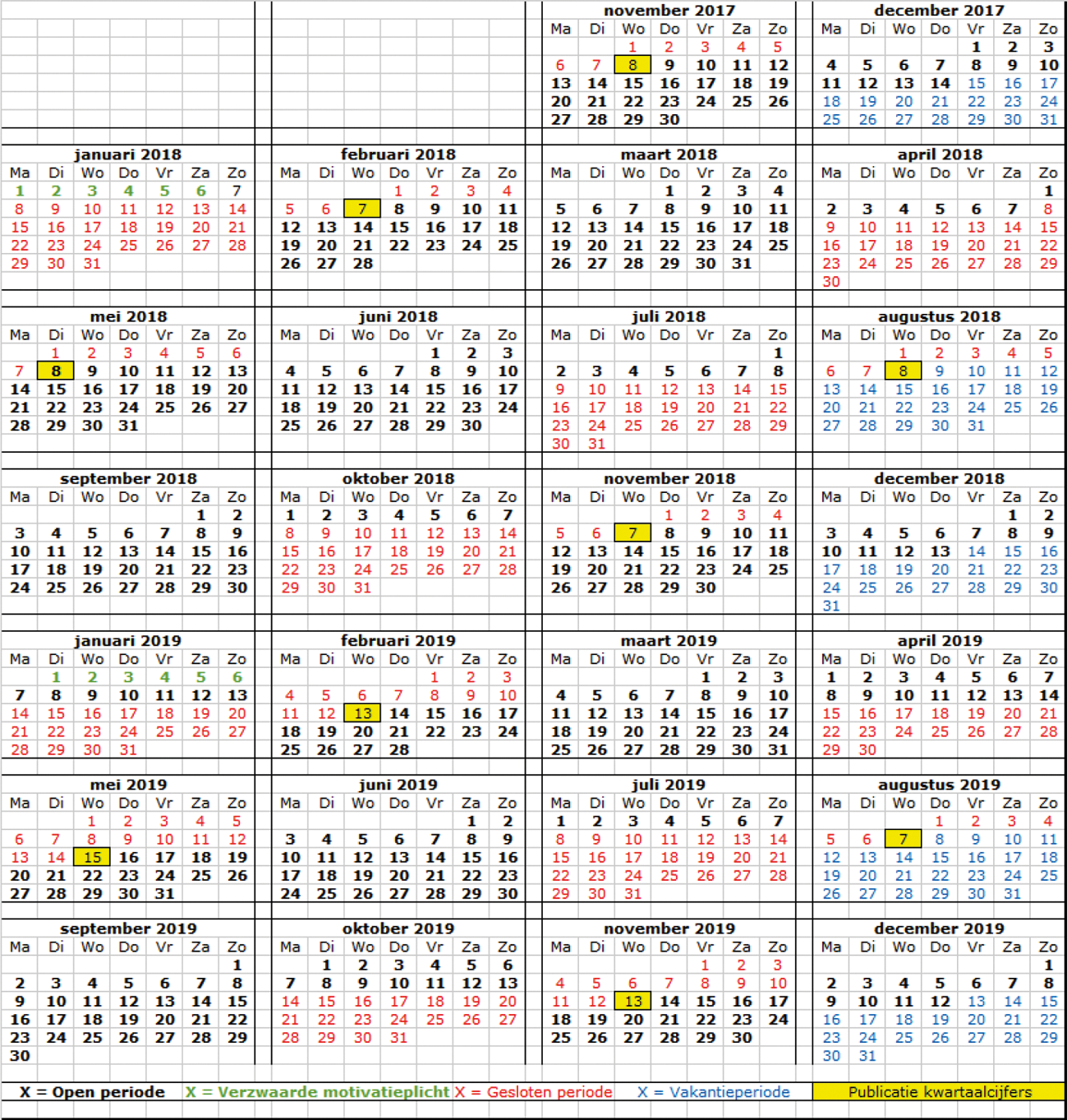

Gedurende het jaar zijn er gunstigere (open) en minder gunstigere (gesloten) periodes voor het doen van vervolgplaatsingen. Voorbeelden van gesloten periodes zijn: de 30 dagen voorafgaand aan de publicatie van kwartaalcijfers door ABN AMRO en bepaalde vakantieperiodes worden gezien als gesloten periodes in verband met de afwezigheid van investeerders. De open periodes («windows») zijn de periodes waarin een vervolgplaatsing zou kunnen plaatsvinden. Binnen open periodes kunnen er dagen zijn die minder geschikt zijn voor een transactie, bijvoorbeeld als er een belangrijk rentebesluit verwacht wordt. Naast de genoemde gesloten periodes is er ook na vervolgplaatsing sprake van een periode waarin in principe geen transactie kan plaatsvinden. De zogenoemde lock-up-periode na de laatste plaatsing van aandelen ABN AMRO was zestig dagen. Hieronder vindt u, op hoofdlijnen, een overzicht van de geïnventariseerde gesloten en open periodes sinds mijn aantreden:

Kunt u nader toelichten wat u bedoelt met «marktomstandigheden»? Wat ziet u als opportune «marktomstandigheden» voor de verkoop van ABN AMRO?

Onder marktomstandigheden wordt onder andere de stabiliteit van de financiële sector, de volatiliteit van de beurskoersen en de interesse van de markt in aandelen geschaard. Daarnaast wordt bijvoorbeeld ook gekeken naar het handelsvolume in het aandeel ABN AMRO.

Voor succesvolle transacties is het van belang dat investeerders bereid zijn om in aandelen van (Europese) financiële instellingen te investeren. Dit geldt voor elke aandelenverkoop, maar vanwege de omvang van de transacties in sterkere mate voor vervolgplaatsing van aandelen ABN AMRO. Daarnaast is het belangrijk dat er geen onrust is op de beurzen zodat investeerders goed in staat zijn om een inschatting te maken van de waarde van de onderneming.

Kunt u toelichten of de «interesse bij investeerders» is – of wordt – onderzocht? Zo ja, hoe is dat gedaan? Indien deze «interesse bij investeerders» is onderzocht, kunt u vertellen hoe het hiermee gesteld is? Zo nee, waarom niet?

NLFI voert op regelmatige basis gesprekken met haar financiële adviseurs, met zakenbanken en met (het management van) ABN AMRO. In deze gesprekken komt ook de interesse van investeerders in de aandelen van ABN AMRO aan bod. Ook medewerkers van mijn ministerie laten zich op gezette tijden hierover informeren door marktpartijen.

Klopt het dat de verkoop van aandelen ABN AMRO in het verleden de vorm hadden van een Accelerated BookBuild (ABB) met de mogelijkheid tot een backstop?

Na de beursgang van ABN AMRO zijn er drie vervolgplaatsingen van aandelen ABN AMRO geweest. Deze transacties hadden inderdaad de vorm van een Accelerated BookBuild (ABB) met een mogelijkheid tot een backstop.

De backstop is een soort gegarandeerde minimumprijs, waarbij, tegen betaling van een fee, de begeleidende banken het risico op zich nemen dat niet alle aandelen tegen deze minimumprijs kunnen worden geplaatst. De verkopende partij betaalt voor die garantie een premie (meestal in de vorm van een iets lager dan verwachte verkoopprijs). Het voordeel van een back stop is dat het risico dat de verkopende partij met aandelen blijft zitten geminimaliseerd wordt. Het nadeel is dat de verkopende partij geen invloed heeft op de allocatie van de aandelen die worden verkocht. Van de mogelijkheid tot een backstop is tot op heden geen gebruik gemaakt.

Klopt het dat bij de meest recente verkoop van aandelen van ABN AMRO, die startte op 15 september 2017, geen gebruik is gemaakt van de backstop en de aandelen dus gemiddeld genomen verkocht werden voor meer dan de zogeheten ABB II offer prijs, zoals deze was opgenomen in het T = nu-advies van NLFI van 13 september 201710? Wat betekent dit volgens u voor de «interesse bij investeerders»?

Dit is correct. De verkoopprijs bij de vervolgplaatsing op 28 juni 2017 (de ABB II offer price) betrof EUR 22,75. Bij de transactie van 15 september 2017 was de uiteindelijke verkoopprijs EUR 23,50 en de aandelen zijn dus inderdaad voor een hogere prijs verkocht. Van de mogelijkheid tot een backstop is bij beide transactie geen gebruik gemaakt, aangezien het op dat moment de inschatting was dat er voldoende interesse van investeerders was.

Is de door u verstrekte lijst van factoren die de timing van verkoop bepalen – te weten de ontwikkeling van aandelenprijs, open en gesloten periodes, interesse bij investeerders en de marktomstandigheden – een uitputtende lijst? Zo niet, welke andere factoren spelen een rol bij deze timing?

Het betreft geen uitputtende lijst. Onder andere de aanwezigheid van koersgevoelige informatie bij ABN AMRO, NLFI of het Ministerie van Financiën kan een transactie verhinderen. Op voorhand is niet uit te sluiten dat er ook andere factoren zijn die van belang zijn voor het bepalen van de timing van een transactie. Dat laat onverlet dat veel andere factoren vermoedelijk ook een link hebben met de in de lijst opgenomen elementen en daaronder geschaard kunnen worden.

Indien NLFI u sinds uw aantreden adviezen heeft gegeven over de verkoop van aandelen van ABN-AMRO, via regulieren overleggen, verkoopoverleggen, T = -1 momenten of op een andere wijze, deelt u de mening dat het noodzakelijk is dat deze adviezen na verloop van tijd en na afronding van het ABN AMRO verkooptraject, bekend gemaakt dienen te worden? Zo niet, hoe kan de Kamer dan zijn grondwettelijke controlerende taak op de regering en, via de regering, NLFI uitoefenen?

Het is reeds goed gebruik om de openbare adviezen van NLFI na afloop van een transactie met de Kamer te delen. Voor de vertrouwelijke adviezen van NLFI geldt dat het niet wenselijk is om deze openbaar te maken vanwege het eerder benoemde risico dat dit een impact kan hebben op toekomstige transacties.

Hypothetisch gezien, hoeveel geld had de Staat gekregen als het aandeel op het hoogste punt van de koers sinds uw aantreden (26 oktober 2017) was verkocht? Hypothetisch gezien, hoeveel zou de Staat krijgen als u vandaag de aandelen zou verkopen?

De hoogste slotkoers van het aandeel ABN AMRO sinds 26 oktober 2017 was EUR 28,35 op 15 januari 2018. De staat heeft nog 528.800.001 aandelen ABN AMRO. Op basis van de slotkoers van 15 januari 2018 was de waarde van het staatsbelang op dat moment EUR 15,0 mld.

Op 9 januari 2020 was de slotkoers van het aandeel EUR 16,78. Op basis van deze slotkoers was de waarde van het staatsbelang op dat moment EUR 8,9 mld.

Kunt u deze vragen apart beantwoorden voor het algemeen overleg Financiële markten van 15 januari 2020?

De aandelen ABN AMRO zijn gecertificeerd en de certificaten van aandelen worden op de beurs verhandeld. In deze beantwoording maak ik dit onderscheid verder niet meer.

Raadpleegbaar via https://www.abnamro.com/nl/images/Documents/010_Over_ABN_AMRO/Corporate_governance_vanaf_IPO/Relationship_Agreement.pdft

Raadpleegbaar via https://www.nlfi.nl/dynamic/media/43/documents/Toezichtarrangement-2014.pdf

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/ah-tk-20192020-1356.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.