Aanhangsel van de Handelingen

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 1057 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 1057 |

Heeft u kennisgenomen van het artikel «Fiscus acht AEX-aandelen en vastgoed opeens veilige beleggingen in box 3»?1

Klopt het dat de Belastingdienst bij de Hoge Raad betoogd heeft dat «(d)e inspecteur (...) gemotiveerd (heeft) betoogd dat ook hoofdfondsen en onroerende zaken een stabiele beleggingsvorm vormen met weinig risico’s»?

In het verweerschrift waarnaar in het artikel wordt verwezen is deze opmerking in een voetnoot opgenomen. De opmerking is echter alleen gemaakt in het kader van de beoordeling van – kort gezegd – de box 3-heffing en niet in algemene zin.

Op 12 december jl. is de zitting bij de Hoge Raad geweest in één van de zes zaken over de box 3-heffing die zijn geselecteerd als zogenoemde proefprocedures in het kader van de regeling voor massaal bezwaar. Tijdens deze zitting is er uitgebreid op de zaak ingegaan. Uit de door de Hoge Raad tot op heden gewezen arresten over de box 3-heffing2 volgt dat het voor het aannemen van een inbreuk op artikel 1 EP EVRM niet voldoende is dat het rendement van bepaalde bezittingen structureel beneden 4% van het daarin geïnvesteerde bedrag blijft, ook niet indien de bezittingen van de belastingplichtige in box 3 vooral uit dergelijke bezittingen bestaan. Op grond van de rechtspraak van de Hoge Raad dient er voor de beoordeling van de haalbaarheid van het rendement van 4% dus niet alleen te worden gekeken naar bepaalde beleggingen (met bijvoorbeeld een bepaalde risicograad) maar naar alle bezittingen die in box 3 vallen. De risicograad van een belegging speelt geen rol voor de vraag of de belegging als box 3-bezitting kwalificeert. Daarvan uitgaande is het voor de discussie of de box 3-heffing inbreuk maakt op artikel 1 EP EVRM niet bepalend of hoofdfondsen en onroerende zaken een stabiele beleggingsvorm vormen met weinig risico’s. Zoals ook uit het pleidooi volgt, is de opmerking van de Inspecteur waarnaar in het verweerschrift wordt verwezen ten overvloede gegeven.

Het is nu aan de Advocaat-Generaal om in een conclusie haar mening te geven over de kwestie die aan de Hoge Raad is voorgelegd. Tijdens de zitting is aangekondigd dat de A-G waarschijnlijk op 21 december 2018 haar conclusie zal nemen. Nadat partijen in de gelegenheid zijn gesteld om op de conclusie te reageren, zal de Hoge Raad zijn oordeel geven in een arrest.

De AEX-index daalde in 2008 met 52,3%. Daarbij merk ik op dat het dividendrendement in de ontwikkeling van de AEX-index niet tot uitdrukking komt. Zie het antwoord op vraag 6.

Indien een bank in een brochure zou beweren dat «hoofdfondsen en onroerende zaken een stabiele beleggingsvorm vormen met weinig risico’s», zou dat dan in lijn zijn met de voorschriften van toezichthouder de Autoriteit Financiële Markten (AFM)?

Het is helemaal waar dat beleggen met risico’s gepaard gaat. Aan elke belegging zijn risico’s verbonden die in proportie staan tot de verwachte rendementen. Terecht ziet de AFM deze genoemde beleggingscategorieën niet per definitie als stabiel en met weinig risico. In een goed gevarieerde portefeuille (zowel qua instrumenten als qua geografie) waarin de genoemde beleggingscategorieën zijn opgenomen kan door risicospreiding het risico ingeperkt worden. Ten overvloede, of een bepaald product en/of een bepaalde portefeuille teveel of te weinig risico heeft moet mede in het licht gezien worden van de klantsituatie, waaronder de risicobereidheid, de kennis en de ervaring van de klant.

Bent u ervan op de hoogte dat de AFM in haar jaarverslag in 2010 expliciet schreef dat «(d)oor de lage rente op risicoarme producten, zoals spaarproducten, (...) het nemen van beleggingsrisico’s verleidelijk (kan) zijn» en dus van mening was dat beleggingen niet risicoarm zijn? Deelt u die mening?

Ja, ik ben hiervan op de hoogte. Aan elke belegging zijn risico’s verbonden die in proportie staan tot de verwachte rendementen. Risico’s kunnen worden beperkt door spreiding, bijvoorbeeld over verschillende beleggingscategorieën (diversificatie).

Hoeveel is het totale rendement op de AEX-index geweest tussen 1 januari 2000 en nu? Hoeveel rendement is dat per jaar?

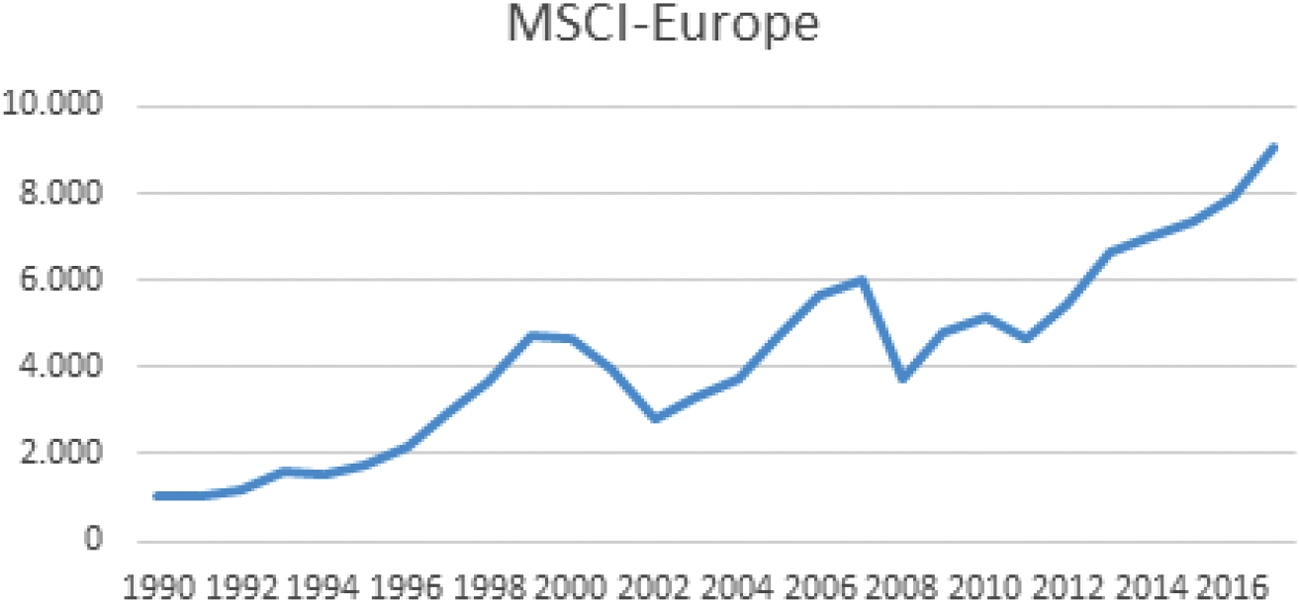

De AEX-index is van 1 januari 2000 tot 1 januari 2017 gedaald van 677 naar 544 ofwel een daling van 20% over de hele periode, gemiddeld – 1,2% per jaar. Voor aandelen bestaat het rendement niet alleen uit waardemutaties door de koersontwikkeling, maar ook uit dividend. Het dividendrendement komt in de ontwikkeling van de AEX-index niet tot uitdrukking. Voor de bepaling van het rendement zijn indices waar rekening wordt gehouden met de herbelegging van de uitgekeerde dividenden relevant. De samenstelling van de aandelenportefeuille van de gemiddelde box 3-belegger is niet bekend. De Nederlandse belegger zal niet alleen in AEX-aandelen of Nederlandse aandelen beleggen. Vanaf 2017 wordt voor de benadering van de rendementen die een box 3-belegger heeft behaald, gebruikgemaakt van de MSCI-beleggingsindex voor Europa (bruto in lokale valuta). Deze index houdt rekening met het herbeleggen van het dividend. In onderstaande grafiek staat de ontwikkeling van deze MSCI-index voor de periode 1990–2017 (ultimo standen van de betreffende jaren). Over deze periode is het rendement gemiddeld 8,25% geweest.

Uit de bovenstaande grafiek blijkt dat de beleggingsindex een paar pieken heeft laten zien, gevolgd door sterke correcties. In 2008 waar in vraag 3 naar wordt gevraagd, daalde de MSCI-Europe met 39%. Voor de bepaling van het rendement over langere termijn is de keuze van het start- en eindjaar van grote invloed. Los van die keuze kan niet met exactheid worden aangegeven hoeveel jaar in ogenschouw moet worden genomen om het rendement over langere termijn te bepalen. In de memorie van toelichting bij het Belastingplan 2016 is de methode uitgelegd hoe het rendement op aandelen is bepaald en hoe dit rendement jaarlijks wordt herijkt.

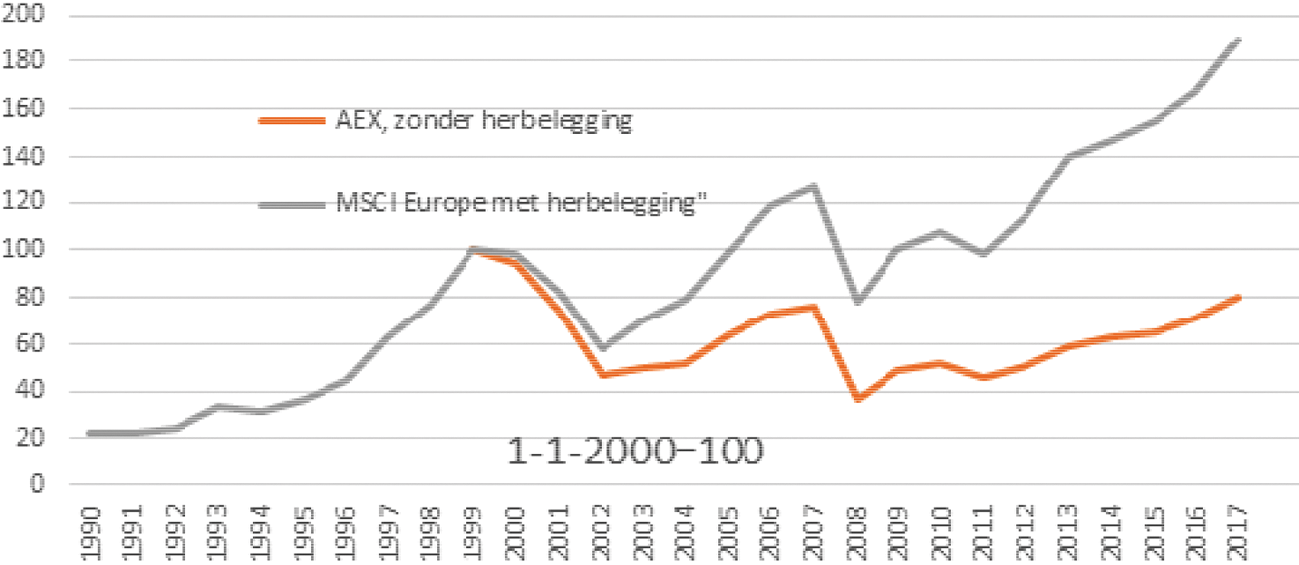

Ter illustratie is in de volgende grafiek zowel de AEX-index (zonder herbelegging van het dividend) voor de periode 2000–2018 als de MSCI-Europe-index (inclusief herbelegging) weergegeven. Bovengenoemde punten, namelijk dat het beginjaar van de analyse belangrijk is, en dat er rekening dient te worden gehouden met het dividendrendement, komen hierin duidelijk tot uitdrukking. In de jaren 1999–2000 en 2007 bereikten de indices een top, zodat de rendementen ten opzichte van zo’n startjaar relatief klein zijn. Ten opzichte van jaren waar de indices sterk waren teruggevallen (2002, 2008) is het rendement sindsdien juist erg positief. De ontwikkeling van een index die geen rekening houdt met herbeleggen van het dividend blijft stelselmatig achter bij een index die wel rekening houdt met het herbeleggen van het uitgekeerde dividend.

Nee, aan elke belegging zijn risico’s verbonden die veelal ook in proportie staan tot de verwachte rendementen. Risico’s kunnen worden beperkt door spreiding, bijvoorbeeld over verschillende beleggingscategorieën (diversificatie).

Wanneer en hoe gaat u invulling geven aan de afspraak in het regeerakkoord om box 3 meer te baseren op reële rendementen?

In het regeerakkoord is opgenomen dat het kabinet een stelsel van vermogensrendementsheffing op basis van werkelijk rendement zal uitwerken. Het kabinet vindt het daarbij van belang dat in de vermogensrendementsheffing aan een aantal uitgangspunten maximaal recht wordt gedaan. Het gaat daarbij om de aansluiting bij het gevoel van rechtvaardigheid van de belastingbetaler, dat de belastingbetaler niet wordt opgezadeld met hoge administratieve lasten, dat het stelsel voldoende robuust is tegen belastingontwijking en dat het goed uitvoerbaar is.

Zoals is gebleken uit de voortgangsrapportage «Heffing box 3 op basis van werkelijk rendement»3 en het «Keuzedocument box 3»4 heeft een stelsel van vermogensrendementsheffing op basis van werkelijk rendement verregaande consequenties voor onder andere de administratieve lasten van burgers, risico’s op belastingontwijking en de uitvoerbaarheid. Het kabinet weegt deze consequenties daarom zorgvuldig af.

Verder heb ik aan uw Kamer toegezegd om begin 2020 bouwstenen voor verdere verbeteringen van het belastingstelsel op te leveren, waarbij knelpunten worden geduid en (perspectief op) oplossingen worden geboden. Hierbij zullen ook ondernemingsvermogen en mogelijkheden bij de belastingheffing over huurinkomsten uit onroerend goed zoals door verhuur via AirBnB worden meegenomen. Daarnaast wordt de fiscale eigenwoningregeling in 2019 geëvalueerd. Met deze bouwstenen wordt zo in bredere zin gekeken naar de wijze waarop we in het belastingstelsel omgaan met vermogen.

Tot slot wil ik benadrukken dat dit kabinet, in navolging van het vorige kabinet, reeds wijzigingen heeft doorgevoerd binnen de vermogensrendementsheffing waardoor deze blijvend beter aansluit op het werkelijke rendement, terwijl tegelijkertijd de voordelen van de forfaitaire systematiek zijn behouden. Zo heeft dit kabinet naar aanleiding van het regeerakkoord per 2018 het forfaitaire rendement op spaargeld sneller laten aansluiten op het werkelijke spaarrendement en het heffingvrije vermogen verhoogd van € 25.000 naar € 30.000, waardoor 360.000 belastingplichtigen geen box 3-heffing meer verschuldigd zijn.

Het Financieele Dagblad, 5 december 2018, https://fd.nl/economie-politiek/1279875/fiscus-acht-aex-aandelen-en-vastgoed-opeens-veilige-beleggingen-in-box-3

HR 3 april 2015, ECLI:NL:HR:2015:812, rov. 2.3.2, HR 10 juni 2016, ECLI:NL:HR:2016:1129, rov. 2.5.2 en HR 29 september 2017, ECLI:NL:HR:2017:2517, rov. 3.5.3.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/ah-tk-20182019-1057.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.