Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2024, 27603 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2024, 27603 | ander besluit van algemene strekking |

25 augustus 2024

Nr. 2024-0000408285

Directoraat-Generaal voor Fiscale Zaken Directie Directe Belastingen en Toeslagen

De Staatssecretaris van Financiën,

Gelet op artikel 26 van de Invorderingswet 1990;

Besluit:

In de Uitvoeringsregeling Invorderingswet 1990 wordt aan artikel 12, tweede lid, onder vervanging van de punt aan het slot van onderdeel g door een puntkomma, een onderdeel toegevoegd, luidende:

h. een oudedagsvoorziening in de vorm van een levens- of spaarverzekering of lijfrente voor zover deze niet bovenmatig is.

Deze regeling zal met de toelichting in de Staatscourant worden geplaatst.

De Staatssecretaris van Financiën Folkert L. Idsinga

Deze regeling wijzigt de Uitvoeringsregeling Invorderingswet 1990 (URIW 1990). De URIW 1990 wordt gewijzigd ten aanzien van de wijze waarop het vermogen in aanmerking wordt genomen bij een verzoek om kwijtschelding van rijksbelastingen in de privésfeer. Deze wijziging ziet op het niet aanmerken van een niet-bovenmatige oudedagsvoorziening als een vermogensbestanddeel.

Bij het bepalen of een belastingschuldige in aanmerking komt voor kwijtschelding speelt het vermogen een belangrijke rol. Een belastingschuldige komt pas in aanmerking voor kwijtschelding wanneer er geen vermogen aanwezig is of nadat het aanwezige vermogen – met uitzondering van de vrijgestelde bezittingen – is aangewend ter voldoening van zijn belastingschuld. Het vermogen wordt bepaald door de waarde in het economische verkeer van de bezittingen van de belastingschuldige en zijn echtgenoot, verminderd met de schulden van de belastingschuldige en zijn echtgenoot die hoger bevoorrecht zijn dan rijksbelastingen. In de URIW 1990 is opgenomen wat niet als een bezitting wordt gezien.1

Al geruime tijd geldt beleidsmatig dat de ontvanger bij het leggen van een derdenbeslag op oudedagsvoorzieningen in de vorm van een polis van levens- of spaarverzekering of lijfrente zich terughoudend opstelt wanneer deze oudedagsvoorziening niet bovenmatig is.2 Deze beleidsregel werkt door naar het kwijtscheldingsbeleid dat heeft te gelden voor rijksbelastingen in de zakelijke sfeer. Immers in de URIW 1990 is opgenomen dat voor de medewerking van de ontvanger aan een akkoord voor het kwijtschelden van rijksbelastingen in de zakelijke sfeer – onder meer – het te ontvangen deel van de belastingschuld ten minste dezelfde omvang moet hebben als kan worden verkregen door middel van executiemaatregelen.3 Nu de niet-bovenmatige oudedagsvoorziening in de vorm van een polis van levens- of spaarverzekering of lijfrente – in beginsel – is uitgezonderd van een derdenbeslag, moet de waarde hiervan ook buiten beschouwing worden gelaten bij de beoordeling of medewerking moet worden verleend aan een akkoord ten aanzien van het onderdeel dat het door de ontvanger te ontvangen deel van de belastingschuld ten minste dezelfde omvang moet hebben als kan worden verkregen door middel van executiemaatregelen. Hetgeen beleidsmatig is vastgelegd omtrent een niet-bovenmatige oudedagsvoorziening bij een derdenbeslag werkt niet door naar het kwijtscheldingsbeleid dat heeft te gelden voor rijksbelastingen in de privésfeer. Dit betekent dat er een onwenselijk verschil bestaat tussen het kwijtscheldingsbeleid dat heeft te gelden voor rijksbelastingen in de privésfeer en het kwijtscheldingsbeleid dat heeft te gelden voor rijksbelastingen in de zakelijke sfeer ten aanzien van een niet-bovenmatige oudedagsvoorziening. Het wordt wenselijk geacht om ook bij het kwijtscheldingsbeleid dat heeft te gelden voor rijksbelastingen in de privésfeer een niet-bovenmatige oudedagsvoorziening in de vorm van een levens- of spaarverzekering of lijfrente te ontzien en daarmee in lijn te brengen met het kwijtscheldingsbeleid dat heeft te gelden bij rijksbelastingen in de zakelijke sfeer. De URIW 1990 wordt daarom gewijzigd. Daarnaast heeft op dit moment bij een niet-bovenmatige oudedagsvoorziening in het geval van dwanginvordering een terughoudend beleid te gelden. Deze niet-bovenmatige oudedagsvoorziening wordt – in beginsel – niet ingevorderd. Echter, wanneer een belastingschuldige verzoekt om kwijtschelding van rijksbelastingen in de privésfeer en hier ook voor in aanmerking komt, zal de oudedagsvoorziening worden gezien als vermogen dat de belastingschuldige zal moeten aanwenden ter voldoening van zijn belastingschuld. Deze onwenselijke discrepantie wordt met deze wijziging ook weggenomen.

Aan de wijziging zijn geen additionele EU-aspecten verbonden. Voorts worden er bij de wijziging geen budgettaire gevolgen verwacht.

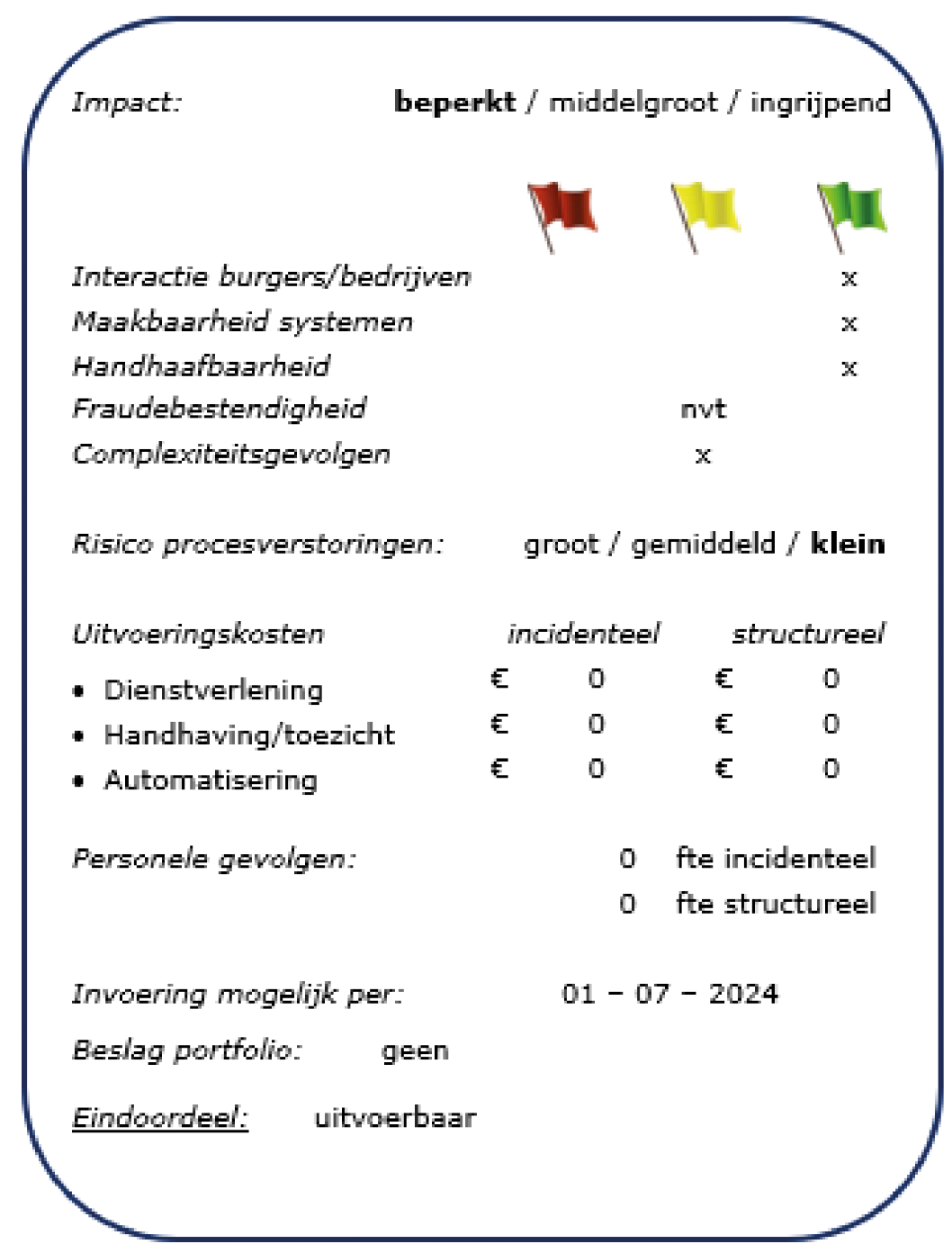

De Belastingdienst heeft de wijziging beoordeeld met een uitvoeringstoets. Daaruit blijkt dat de wijziging uitvoerbaar is. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoets die als bijlage is bijgevoegd.

Deze wijziging heeft geen gevolgen voor de administratieve lasten voor bedrijven. De onderhavige wijziging ziet immers enkel op particulieren. Belastingschuldigen moeten reeds zelf met een formulier een verzoek doen om kwijtschelding van rijksbelastingen in de privésfeer. In dit formulier moet de belastingschuldige inzicht geven in zijn bezittingen. Met deze wijziging hoeft de belastingschuldige zijn niet-bovenmatige oudedagsvoorziening niet langer op te nemen in het kwijtscheldingsformulier. Er worden in beginsel dus minder handelingen van belastingschuldigen gevraagd ten opzichte van de huidige situatie. Wél kan de ontvanger bij een verzoek om kwijtschelding van rijksbelastingen om aanvullende gegevens vragen. Deze gegevens kunnen ook zien op de oudedagsvoorziening en de eventuele bovenmatigheid hiervan. In deze gevallen wordt er wél een beroep gedaan op het doenvermogen van de belastingschuldige.

Met artikel I wordt een oudedagsvoorziening in de vorm van een levens- of spaarverzekering of lijfrente – voor zover deze door de ontvanger niet als bovenmatig wordt beschouwd – niet als een bezitting gezien en wordt daardoor niet meegeteld bij het bepalen van het vermogen van de belastingschuldige in het kader van een verzoek om kwijtschelding van rijksbelastingen in de privésfeer.

Op grond van het nieuwe artikel 12, tweede lid, onderdeel h, URIW 1990 wordt een oudedagsvoorziening in de vorm van een levens- of spaarverzekering of lijfrente niet als bezitting gezien wanneer deze naar het oordeel van de ontvanger niet als bovenmatig wordt beschouwd. Het – naar het oordeel van de ontvanger – bovenmatige deel van de oudedagsvoorziening wordt wél als een bezitting beschouwd en kan – indien aan de voorwaarden van artikel 12, eerste lid, URIW 1990 wordt voldaan – in acht worden genomen bij het bepalen van het vermogen van de belastingschuldige. De vraag of een oudedagsvoorziening niet bovenmatig is, hangt af van de individuele omstandigheden van het geval. Hierbij kan onder meer gedacht worden aan of de belastingschuldige mogelijk door de afkoop van zijn oudedagsvoorziening onredelijk wordt benadeeld, de hoogte van de oudedagsvoorziening in relatie tot de leeftijd van de belastingschuldige of de mogelijkheden voor de belastingschuldige om voor het bereiken van de pensioengerechtigde leeftijd nog een nieuwe oudedagsvoorziening op te bouwen. Voorts kunnen er nog andere omstandigheden zijn die bepalen of een oudedagsvoorziening als niet bovenmatig wordt beschouwd. Een oudedagsvoorziening is in ieder geval niet bovenmatig wanneer de premies voor de betreffende oudedagsvoorziening fiscaal aftrekbaar zijn of waren.

De wijziging waarbij een niet-bovenmatige oudedagsvoorziening niet langer als een bezitting wordt beschouwd bij een verzoek om kwijtschelding van rijksbelastingen in de privésfeer, is uitvoerbaar voor de Belastingdienst. Bij een verzoek om kwijtschelding van rijksbelastingen in de privésfeer wordt onder meer gekeken naar het vermogen van de betreffende belastingschuldige. Bij het bepalen van het vermogen wordt er naar de bezittingen van de belastingschuldige gekeken. Een aantal van deze bezittingen wordt niet of slechts gedeeltelijk in aanmerking genomen bij het bepalen van het vermogen van de belastingschuldige. Met deze wijziging wordt een bezitting deels uitgesloten. Voorts wordt deze oudedagsvoorziening uitsluitend voor het deel dat deze niet-bovenmatig is, uitgesloten. Dit vraagt een specifieke beoordeling van de ontvanger. Deze wijziging doet de complexiteit van het vaststellen van het vermogen van de belastingschuldige toenemen.

Dit artikel regelt de inwerkingtreding. Deze regeling treedt ingevolge dit artikel in werking met ingang van de dag na publicatie van de regeling in de Staatscourant. Hiermee wordt bewust afgeweken van de minimuminvoeringstermijn en vaste verandermomenten. Hiervoor is gekozen, zodat de ontvanger op zeer korte termijn een oudedagsvoorziening in de vorm van een levens- of spaarverzekering of lijfrente – voor zover deze door de ontvanger niet als bovenmatig wordt beschouwd – niet in aanmerking hoeft te nemen bij het bepalen van het vermogen van een belastingschuldige in het kader van een verzoek om kwijtschelding van rijksbelastingen in de privésfeer. In het algemeen deel van deze toelichting is reeds toegelicht waarom het wenselijk wordt geacht dat ook bij een verzoek om kwijtschelding van rijksbelastingen in de privésfeer het niet-bovenmatige deel van een oudedagsvoorziening wordt ontzien. In navolging van de toegezegde versnelling bij de implementatie van de invorderingsstrategie wordt de URIW 1990 nu gewijzigd.4

De Staatssecretaris van Financiën Folkert L. Idsinga

Het voorstel leidt ertoe dat een niet-bovenmatige oudedagsvoorziening in de vorm van een levens- of spaarverzekering of lijfrente bij een verzoek om kwijtschelding van rijksbelastingen in de privésfeer niet langer als een bezitting wordt gezien. De oudedagsvoorziening wordt hierdoor niet langer meegeteld bij het bepalen van het vermogen van de belastingschuldige. Belastingschuldigen hoeven deze niet-bovenmatige oudedagsvoorziening niet te gelden te maken en komen als gevolg van dit voorstel eerder in aanmerking voor kwijtschelding. Kwijtschelding wordt immers pas verleend wanneer er geen vermogen is of nadat het vermogen (voor zover dat niet is vrijgesteld) is gebruikt om de belastingschuld te voldoen.

De vraag of een oudedagsvoorziening bovenmatig is, hangt af van de individuele omstandigheden van het geval. Hierbij kan onder meer van belang zijn of de belastingschuldige door de afkoop van zijn oudedagsvoorziening onredelijk wordt benadeeld, de hoogte van de oudedagsvoorziening in relatie tot de leeftijd van de belastingschuldige of de mogelijkheden voor de belastingschuldige om voor het bereiken van de pensioengerechtigde leeftijd nog een nieuwe oudedagsvoorziening op te bouwen. Voorts kunnen er nog andere omstandigheden zijn die bepalen of een oudedagsvoorziening als bovenmatig wordt beschouwd. Een oudedagsvoorziening is in ieder geval niet-bovenmatig als de premielast fiscaal aftrekbaar is of was.

Het is niet duidelijk in hoeveel gevallen sprake is van een bovenmatige oudedagsvoorziening. Er is geen informatie over het aantal gevallen waarin een verzoek om kwijtschelding vanwege een pensioenvoorziening is afgewezen. Het aantal te beoordelen gevallen is naar verwachting gering.

Het voorstel heeft geen gevolgen voor de systemen.

De belastingschuldige dient een verzoek in voor kwijtschelding van rijksbelastingen in de privésfeer via het daarvoor bestemde verzoekformulier. De ontvanger toetst de inhoud aan de beschikbare contra-informatie. Als sprake is van een oudedagsvoorziening die mogelijk bovenmatig is. kan hij de belastingschuldige verzoeken om nadere informatie aan te leveren, zodat kan worden vastgesteld of de betreffende oudedagsvoorziening al dan niet bovenmatig is.

Niet van toepassing.

Bij een verzoek om kwijtschelding moet, in geval van een oudedagsvoorziening, worden beoordeeld of deze al dan niet bovenmatig is. Dit leidt naar verwachting niet tot problemen in de uitvoering.

Het risico op procesverstoringen is gering.

Er zijn geen incidentele of structurele uitvoeringskosten.

Er zijn geen personele gevolgen; de werkzaamheden worden opgevangen binnen de bestaande capaciteit.

Invoering is mogelijk per: 1 juli 2024.

Het voorstel is uitvoerbaar.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2024-27603.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.