Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2024, 17476 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2024, 17476 | ander besluit van algemene strekking |

Directoraat-generaal Belastingdienst/Corporate Dienst Vaktechniek

Besluit van 30 mei 2024, nr. 2024-12473

De Staatsecretaris van Financiën heeft het volgende besloten.

Dit besluit bevat het beleid voor artikel 10a van de Wet op de vennootschapsbelasting 1969. Dit besluit is een actualisering van het besluit van 25 maart 2013, nr. BLKB2013/110M (Stcrt. 2013, 8768) dat laatstelijk is gewijzigd bij besluit van 10 februari 2022, nr. 2022-1669 (Stcrt. 2022, 5018).

In artikel 10a van de Wet op de vennootschapsbelasting 1969 is bepaald dat rente ter zake van schulden in bepaalde situaties niet aftrekbaar is. In dit beleidsbesluit is een aantal beleidsstandpunten opgenomen met betrekking tot de toepassing van artikel 10a van de Wet op de vennootschapsbelasting 1969.

De Coördinatiegroep Taxhavens en Concernfinanciering (CTC) is verantwoordelijk voor de eenheid van beleid en uitvoering bij (onder andere) de toepassing van artikel 10a van de Wet op de vennootschapsbelasting 1969. Gevallen waarin een standpuntbepaling precedentwerking zou kunnen hebben, legt de inspecteur voor aan de CTC (Instelbesluit CTC 2024).

De in dit besluit opgenomen goedkeuringen zijn gebaseerd op artikel 63 van de Algemene wet inzake rijksbelastingen.

Artikel 10a Wet Vpb 1969 gaat vooraf aan artikel 15b Wet Vpb 1969 (vanaf 1 januari 2019), de artikelen 12aa Wet Vpb 1969 e.v., de artikelen 15bd Wet Vpb 1969 e.v. (vanaf 1 januari 2020) en aan de artikelen 13l en 15ad Wet Vpb 1969 (tot 1 januari 2019).

Artikel 10a Wet Vpb 1969 is voor een deel codificatie van fraus legis jurisprudentie. Uit vaste jurisprudentie nadien volgt dat die codificatie in voorkomende gevallen niet in de weg staat aan toepassing van het leerstuk van fraus legis op renteaftrekconstructies.1

Aftrek van rentelasten als bedoeld in artikel 10a Wet Vpb 1969 kan niet worden geweigerd op grond van het leerstuk van fraus legis ten aanzien van artikel 10a Wet Vpb 1969, als een geslaagd beroep is gedaan op de zogenoemde dubbele zakelijkheidstoets van artikel 10a, derde lid, onderdeel a, Wet Vpb 1969.2 In voorkomende gevallen kunnen de rentelasten echter niet aftrekbaar zijn op grond van het leerstuk van fraus legis ten aanzien van de Wet Vpb 1969 als geheel.3

Artikel 10a Wet Vpb 1969 ziet onder meer op schulden die zijn ontstaan in verband met aandelentransacties met of door verbonden lichamen of verbonden natuurlijke personen. Activa-passivatransacties vallen in beginsel niet onder artikel 10a, eerste lid, Wet Vpb 1969. Wel kunnen de rentelasten dan op basis van het leerstuk van fraus legis niet aftrekbaar zijn.4

Het leerstuk van fraus legis kan ook van toepassing zijn als rentelasten worden afgezet tegen gekochte winsten of anderszins op gekunstelde wijze tot stand gekomen voordelen. Dat sprake is van (uiteindelijk) extern ingeleende gelden of een eventuele compenserende heffing over de rentebate staat hieraan niet in de weg.5

Ook als voor het bereiken van op zichzelf beschouwd zakelijke doeleinden rechtshandelingen worden gebezigd die voor het bereiken van die doeleinden niet noodzakelijk zijn, kunnen rentelasten op grond van het leerstuk van fraus legis niet aftrekbaar zijn.6

Artikel 10a, eerste lid, Wet Vpb 1969 houdt – kort samengevat – in dat rente ter zake van een schuld aan een verbonden lichaam of verbonden natuurlijk persoon in bepaalde situaties niet aftrekbaar is. Het gaat om situaties waarin die schuld verband houdt met:

(a) een winstuitdeling of een teruggaaf van gestort kapitaal aan een verbonden lichaam of verbonden natuurlijk persoon,

(b) een kapitaalstorting in een verbonden lichaam, of

(c) de verwerving of uitbreiding van een belang in een lichaam dat na deze verwerving of uitbreiding een verbonden lichaam is.

Het begrip ‘schuld’ is ruimer dan het begrip ‘geldlening’. Een geldlening is een specifieke schuld: een schuld die voortvloeit uit een overeenkomst van geldlening, waarbij op basis van deze overeenkomst een geldbedrag wordt geleend. Vanaf het jaar 2007 is in artikel 10a Wet Vpb 1969 het begrip ‘geldlening’ vervangen door het begrip ‘schuld’. Hiermee is verduidelijkt dat de renteaftrekbeperking niet beperkt is tot geldleningen in civielrechtelijke zin.7 Doordat artikel 10a Wet Vpb 1969 uitgaat van het ruimere begrip ‘schuld’ vallen hier ook schuldigerkenningen van te betalen bedragen onder. Daarnaast vallen onder het begrip ‘schuld’ bijvoorbeeld een verplichting die pas op termijn tot betaling van een geldbedrag leidt en waarbij de omvang van het uiteindelijk te betalen bedrag op het tijdstip van het ontstaan van de schuld nog niet vaststaat (zoals lijfrenteverplichtingen, verzekeringsovereenkomsten en pensioenovereenkomsten), een schuld in rekening-courant, een schuldig gebleven koopsom, een verplichting tot betaling in termijnen, een betalingsverplichting uit hoofde van huurkoop, kortlopend leverancierskrediet en een overeenkomst van financial lease.

Als bij een belastingplichtige een schuld onder de werking van artikel 10a, eerste lid, Wet Vpb 1969 valt, kan de rente over deze schuld niet in aftrek komen. Daarbij geldt dat de zinsnede ‘rechtens dan wel in feite direct of indirect’ duidt op alternatieve criteria. De woorden ‘dan wel’ moeten worden gelezen als ‘of’. Het betreft geen cumulatieve toets.8 Dit betekent dat artikel 10a, eerste lid, Wet Vpb 1969 betrekking heeft op een schuld die rechtens is verschuldigd aan een verbonden lichaam of verbonden natuurlijk persoon, maar feitelijk is verschuldigd aan een niet-verbonden lichaam of niet-verbonden natuurlijk persoon. Daarnaast heeft artikel 10a, eerste lid, Wet Vpb 1969 betrekking op een schuld die rechtens is verschuldigd aan een niet-verbonden lichaam of niet-verbonden natuurlijk persoon, maar feitelijk is verschuldigd aan een verbonden lichaam of verbonden natuurlijk persoon.

Zoals in paragraaf 3.2.1 uiteen is gezet, vallen schulden die rechtens zijn verschuldigd aan een niet-verbonden lichaam of niet-verbonden natuurlijk persoon, maar feitelijk zijn verschuldigd aan een verbonden lichaam of verbonden natuurlijk persoon onder de reikwijdte van artikel 10a, eerste lid, Wet Vpb 1969. Of een schuld feitelijk aan een verbonden lichaam of verbonden natuurlijk persoon is verschuldigd, hangt af van de feiten en omstandigheden van het geval: de materiële werkelijkheid is bepalend. Bij de parlementaire behandeling is het voorbeeld van de back-to-back-lening gegeven.9

Daarnaast kan worden gedacht aan bijvoorbeeld een onzakelijke borg- of garantstelling, of aan een hoofdelijke aansprakelijkheid. Als een belastingplichtige niet op eigen kracht een lening bij een derde kan krijgen, maar daarvoor op welke manier dan ook gebruik maakt van de financiële draagkracht van een verbonden lichaam of verbonden natuurlijk persoon, is de schuld in feite aan het verbonden lichaam of de verbonden natuurlijk persoon verschuldigd. Voor zover een dergelijke schuld verband houdt met een rechtshandeling als bedoeld in artikel 10a, eerste lid, Wet Vpb 1969, komt de rente over deze schuld (behoudens tegenbewijs) dus niet in aftrek.

Artikel 10a, eerste lid, Wet Vpb 1969 is van toepassing als er een verband bestaat tussen de schuld en de rechtshandelingen als bedoeld in artikel 10a, eerste lid, onderdelen a, b en c, Wet Vpb 1969. Of dit verband aanwezig is, hangt af van de feiten en omstandigheden van het geval. Hierbij is niet alleen de aanwending van de financiële middelen, maar ook de herkomst daarvan van belang. Verder hoeft de schuld niet gelijktijdig met of voorafgaand aan de rechtshandeling te zijn aangegaan. Een verband kan ook aanwezig zijn als de rechtshandeling plaatsvindt voordat de schuld is aangegaan. Dit is geregeld in artikel 10a, tweede lid, Wet Vpb 1969. Ook kan een schuld verband houden met meer dan één rechtshandeling. Daarnaast kan een schuld verband houden met een rechtshandeling verricht door een met de belastingplichtige verbonden lichaam of een met hem verbonden natuurlijk persoon. Hierna volgt een aantal voorbeelden van situaties waarin een verband bestaat tussen de schuld en de rechtshandeling. Wellicht ten overvloede merk ik op dat bij schuldig gebleven rechtshandelingen het verband een gegeven is.

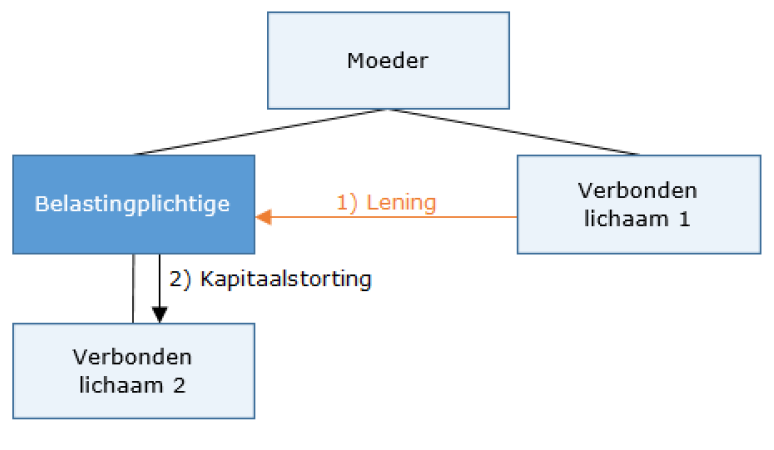

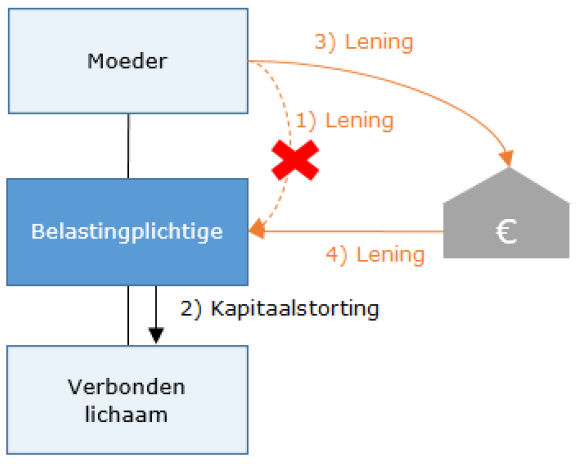

Voorbeeld 1: Aanwending

Van een verband tussen de rechtshandeling en de schuld is sprake als een belastingplichtige een lening verkrijgt van een verbonden lichaam of verbonden natuurlijk persoon en de verkregen middelen als kapitaal in een verbonden lichaam stort.

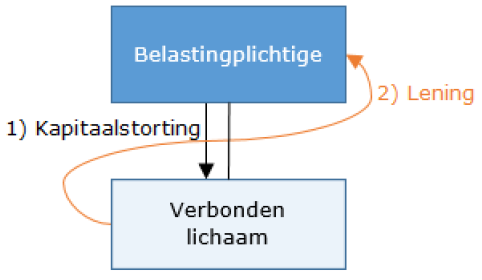

Voorbeeld 2: Herkomst

Van een verband tussen de rechtshandeling en de schuld is sprake als een belastingplichtige kapitaal stort in een verbonden lichaam en deze middelen vervolgens terugleent van dat verbonden lichaam.

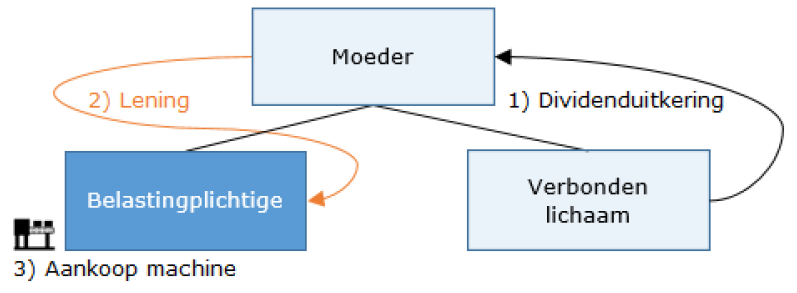

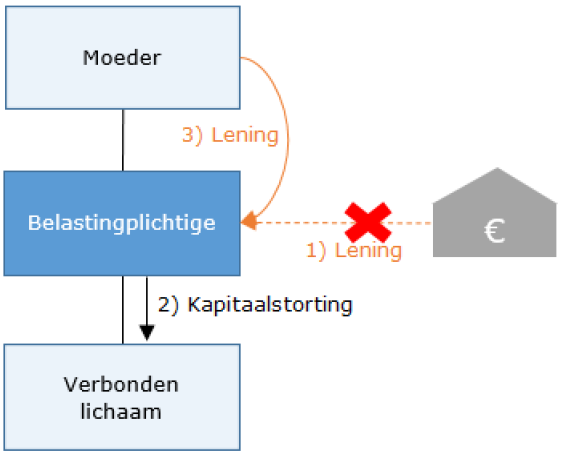

Voorbeeld 3: Rechtshandeling verricht door een verbonden lichaam

Van een verband tussen de rechtshandeling en de schuld is sprake als een belastingplichtige een lening van haar moedermaatschappij aanwendt voor de aankoop van een machine en de moedermaatschappij de lening financiert met een dividenduitkering van een met de belastingplichtige verbonden lichaam dat onderworpen is aan de Wet Vpb 1969.

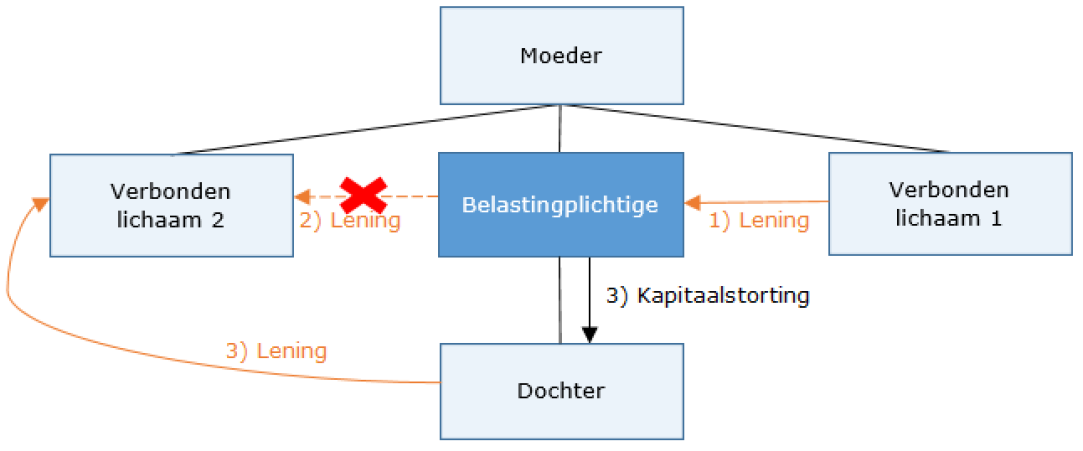

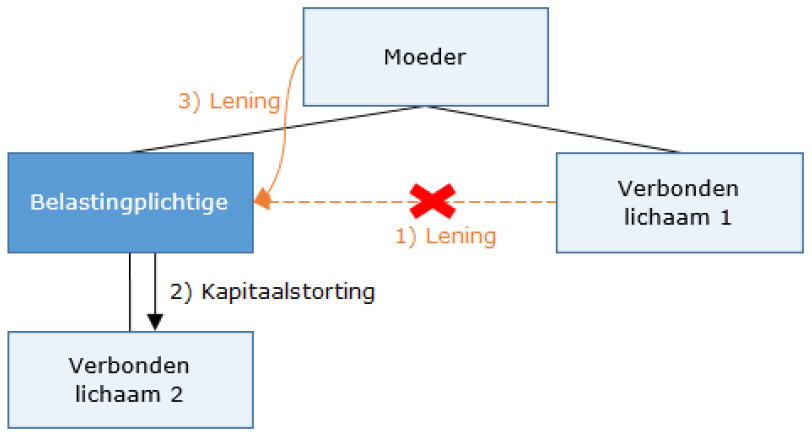

Een bestaande schuld die in eerste instantie geen verband houdt met een 10a-rechtshandeling kan in een later stadium alsnog verband gaan houden met een ‘besmette’ rechtshandeling. Hieronder volgt een voorbeeld om dit te verduidelijken.

Voorbeeld 4: Ontstaan van een verband

Een belastingplichtige heeft een lening van een verbonden lichaam doorgeleend aan een ander verbonden lichaam. Daarnaast houdt de belastingplichtige een belang in een dochtervennootschap. Op enig moment stort de belastingplichtige kapitaal in haar dochtervennootschap. De storting wordt voldaan door middel van de inbreng in de dochtervennootschap van de vordering op het verbonden lichaam. Hierdoor ontstaat een verband tussen de schuld aan het verbonden lichaam en de kapitaalstorting.

Als de rente op een schuld onder de werking van artikel 10a, eerste lid, Wet Vpb 1969 valt, heeft de enkele vervanging van de schuldeiser door een andere schuldeiser niet zonder meer tot gevolg dat de rentebetaling aan de andere schuldeiser niet (meer) onder artikel 10a, eerste lid, Wet Vpb 1969 valt. De schuld houdt immers nog steeds verband met een rechtshandeling als bedoeld in artikel 10a, eerste lid, Wet Vpb 1969.

Voorbeeld 5: Vervanging formele schuldeiser

Als een schuldeiser die een met de belastingplichtige verbonden lichaam is, wordt vervangen door een schuldeiser die een niet-verbonden lichaam is, kan artikel 10a, eerste lid, Wet Vpb 1969 onder omstandigheden van toepassing blijven. Dit is het geval indien de schuld in feite is verschuldigd aan een verbonden lichaam of een verbonden natuurlijk persoon. Hiervan is bijvoorbeeld sprake bij een back-to-back situatie of bij een onzakelijke borg- of garantstelling.

Voorbeeld 6: Vervanging niet-verbonden schuldeiser door verbonden schuldeiser

Als een schuldeiser die geen met de belastingplichtige verbonden lichaam is, wordt vervangen door een schuldeiser die wel een met de belastingplichtige verbonden lichaam is, kan artikel 10a, eerste lid, Wet Vpb 1969 van toepassing worden.

Voorbeeld 7: Vervanging verbonden schuldeiser door andere verbonden schuldeiser

Volledigheidshalve merk ik op dat als een schuldeiser die een verbonden lichaam of verbonden natuurlijk persoon is van de belastingplichtige wordt vervangen door een andere schuldeiser die een verbonden lichaam of verbonden natuurlijk persoon is van de belastingplichtige, de zakelijke overwegingen die aan de schuld ten grondslag liggen opnieuw kunnen worden getoetst.

Bij een kapitaalstorting, dan wel een verwerving of uitbreiding van een belang (artikel 10a, eerste lid, onderdeel b respectievelijk onderdeel c, Wet Vpb 1969) kan na verloop van tijd het desbetreffende verbonden lichaam worden verkocht, terwijl de verkopende belastingplichtige met de bij de verkoop van het belang in het verbonden lichaam verkregen middelen (verkoopopbrengst) de daarmee verband houdende schuld niet of niet geheel aflost. Omdat het verband tussen de (rest)schuld en de ‘besmette’ rechtshandeling door de verkoop niet wordt verbroken, is nog steeds sprake van een (rest)schuld die onder artikel 10a, eerste lid, Wet Vpb 1969 valt. Voor zover er echter geen sprake meer is van grondslaguitholling, omdat er in Nederland belastbare baten staan tegenover de rentelast, keur ik het volgende goed.

Goedkeuring

Ik keur onder de volgende voorwaarden goed dat in deze situatie de rentelast bij de verkopende belastingplichtige mag worden afgezet (lees: de toepassing van artikel 10a, eerste lid, Wet Vpb 1969 blijft in zoverre achterwege) tegen in Nederland belastbare baten die de verkopende belastingplichtige aantoonbaar behaalt met de aanwending van de bij de verkoop verkregen gelden.

Voorwaarden

Voor deze goedkeuring gelden de volgende drie voorwaarden:

a. het verbonden lichaam waarin een kapitaalstorting heeft plaatsgevonden (artikel 10a, eerste lid, onderdeel b, Wet Vpb 1969) of het verworven of uitgebreide belang (artikel 10a, eerste lid, onderdeel c, Wet Vpb 1969), is verkocht;

b. de verkopende belastingplichtige behaalt door de aanwending van de bij de verkoop verkregen gelden in Nederland belastbare baten; en

c. de belastingplichtige maakt aannemelijk dat aan de betreffende 10a-schuld in overwegende mate zakelijke overwegingen ten grondslag hebben gelegen.

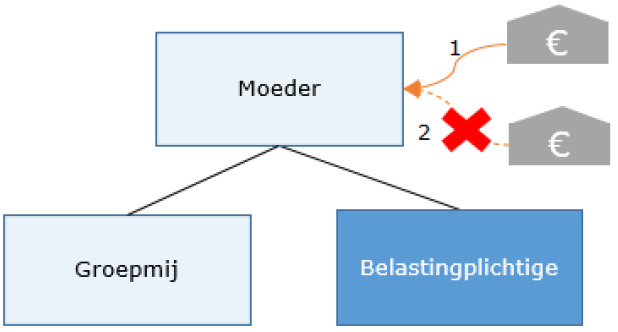

Onder het begrip ‘winstuitdeling’ vallen alle winstuitdelingen in welke vorm dan ook. Het gaat dus niet alleen om formele winstuitdelingen, maar bijvoorbeeld ook om informele winstuitdelingen. Hierbij valt bijvoorbeeld te denken aan een zogenoemd verkapt dividend aan een moedervennootschap in verband met een activa-passivatransactie met een verbonden zustervennootschap voor een onzakelijk hoge prijs die schuldig is gebleven.

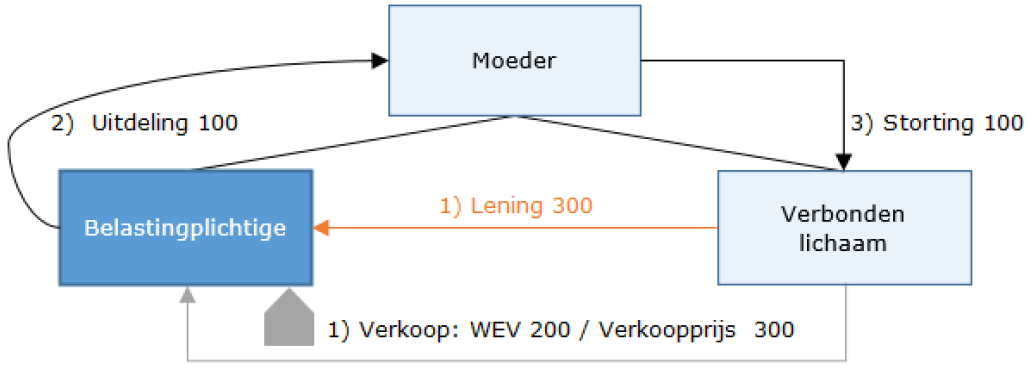

Voorbeeld 8: Activa-passivatransactie

In bovenstaand voorbeeld houdt een bedrag van 100 van de schuld van 300 verband met de winstuitdeling en de kapitaalstorting.

Als bij de oprichting van een vennootschap door een andere vennootschap de kapitaalstorting schuldig wordt gebleven, is sprake van een schuld aan een verbonden lichaam die valt onder artikel 10a, eerste lid, onderdeel b, Wet Vpb 1969. Op het moment van de kapitaalstorting is direct al sprake van verbondenheid. Deze situatie valt ook onder artikel 10a, eerste lid, onderdeel c, Wet Vpb 1969, omdat sprake is van de verwerving of uitbreiding van een belang in een lichaam dat na deze verwerving of uitbreiding een verbonden lichaam is.

Artikel 10a, eerste lid, onderdeel b, Wet Vpb 1969 heeft onder andere betrekking op de situatie waarin – kort samengevat – een lichaam een kapitaalstorting in een verbonden lichaam schuldig blijft. Als het laatstbedoelde lichaam vervolgens ook weer een kapitaalstorting schuldig blijft, wordt bij beide belastingplichtigen artikel 10a, eerste lid, onderdeel b, Wet Vpb 1969 toegepast. Als de belastingplichtige echter voldoet aan de tegenbewijsregeling van artikel 10a, derde lid, Wet Vpb 1969, kan de rente over de schuldig gebleven kapitaalstorting bij de desbetreffende belastingplichtige toch in aftrek komen.

Artikel 10a, eerste lid, onderdeel c, Wet Vpb 1969 heeft betrekking op de verwerving of uitbreiding door een belastingplichtige, door een met hem verbonden lichaam of door een met hem verbonden natuurlijk persoon, van een belang in een lichaam dat na deze verwerving of uitbreiding een met de belastingplichtige verbonden lichaam is. Als een belang in delen verworven of uitgebreid wordt, kan zich de situatie voordoen dat na de eerste verwerving of uitbreiding(en) nog geen sprake is van verbondenheid. Als echter sprake is van een samenstel van rechtshandelingen, is onderdeel c in beginsel op iedere verwerving en uitbreiding van toepassing. De renteaftrekbeperking treedt dan pas in werking vanaf het tijdstip waarop sprake is van verbondenheid, maar geldt vanaf dat moment ook voor de schulden die verband houden met de eerdere verwerving en uitbreidingen. Artikel 10a, eerste lid, Wet Vpb 1969 kan dus niet (deels) worden ontgaan door één verwerving of uitbreiding van een belang, in delen te laten plaatsvinden.

In artikel 10a, derde lid, Wet Vpb 1969 is de zogenoemde tegenbewijsregeling opgenomen.

De rente die valt onder de aftrekbeperking van artikel 10a, eerste lid, Wet Vpb 1969, mag in beginsel toch in aftrek worden gebracht als de belastingplichtige aannemelijk maakt:

a. dat zowel aan de rechtshandeling als aan de daarmee verband houdende schuld in overwegende mate zakelijke overwegingen ten grondslag liggen, ongeacht of de schuld in feite aan een derde is verschuldigd (dubbele zakelijkheidstoets), of

b. dat over de rente per saldo een naar Nederlandse maatstaven redelijke heffing plaatsvindt (compenserendeheffingstoets).

Aan de compenserendeheffingstoets wordt niet voldaan als sprake is van verrekening van verliezen of van andersoortige aanspraken uit jaren voorafgaande aan het jaar waarin de schuld is ontstaan.

Ondanks het feit dat over de rente per saldo een naar Nederlandse maatstaven redelijke heffing plaatsvindt, komt die rente toch niet in aftrek als de inspecteur aannemelijk maakt:

– dat de schuld is aangegaan met het oog op het verrekenen van verliezen of andersoortige aanspraken, welke in het jaar zelf zijn ontstaan dan wel op korte termijn zullen ontstaan, of

– dat aan de schuld of de daarmee verband houdende rechtshandeling niet in overwegende mate zakelijke overwegingen ten grondslag liggen.

Voor de compenserendeheffingstoets geldt dat van een naar Nederlandse maatstaven redelijke heffing sprake is als deze resulteert in een heffing naar een tarief van ten minste 10% over een naar Nederlandse maatstaven bepaalde belastbare winst, waarbij artikel 12b Wet Vpb 1969 buiten toepassing blijft.

Als bij een belastingplichtige een schuld onder de werking van artikel 10a, eerste lid, Wet Vpb 1969 valt, kan de rente over deze schuld niet in aftrek komen. Slechts in díe gevallen waarin de belastingplichtige slaagt in het leveren van tegenbewijs, zoals omschreven in paragraaf 5.1, kan de rente bij belastingplichtige toch in aftrek komen (artikel 10a, derde lid, onderdelen a en b, Wet Vpb 1969: de dubbele zakelijkheidstoets of de compenserendeheffingstoets).10

In de praktijk komen situaties voor waarin een belastingplichtige in eerste instantie geen beroep doet op de tegenbewijsregeling van artikel 10a, derde lid, Wet Vpb 1969. Dit hoeft er niet aan in de weg te staan dat in een later jaar alsnog een beroep op de tegenbewijsregeling wordt gedaan. Volledigheidshalve merk ik op dat niet naar willekeur kan worden teruggekomen op een eerder gedaan beroep op de tegenbewijsregeling. Als de belastingplichtige eenmaal een geslaagd beroep doet op de tegenbewijsregeling, kan de belastingplichtige bij ongewijzigde omstandigheden later niet afzien van dit beroep op de tegenbewijsregeling.11

De dubbele zakelijkheidstoets is opgenomen in artikel 10a, derde lid, onderdeel a, Wet Vpb 1969. De dubbele zakelijkheidstoets betreft een cumulatieve toets. Dit is bevestigd in verschillende arresten van de Hoge Raad.12

De dubbele zakelijkheidstoets houdt in dat de belastingplichtige de feiten stelt – en bij betwisting aannemelijk maakt – die de conclusie kunnen dragen dat in overwegende mate zakelijke overwegingen ten grondslag liggen aan zowel de concreet aan de orde zijnde rechtshandeling als de daarmee verband houdende schuld.13 Dit geldt met ingang van 1 januari 2018 ook voor gevallen waarin de belastingplichtige – conform HR 21 april 2017, ECLI:NL:HR:2017:640 – stelt dat een schuld die rechtens is verschuldigd aan een verbonden lichaam, in feite is verschuldigd aan een derde. Dit is expliciet in de wettekst tot uitdrukking gebracht door te regelen dat het voor de zakelijke overwegingen voor de rechtshandeling niet uitmaakt of de schuld die daarmee verband houdt in feite extern is gefinancierd. Vanaf 1 januari 2018 moet een belastingplichtige dus in alle gevallen afzonderlijk aannemelijk maken dat zowel aan de schuld als aan de rechtshandeling in overwegende mate zakelijke overwegingen ten grondslag liggen.

Voor het duiden van de beweegredenen van de concreet aan de orde zijnde rechtshandeling en de daarmee verband houdende schuld kunnen vermoedens worden ontleend aan de gekozen structuur en de daaraan verbonden fiscale en niet-fiscale gevolgen. Hierbij moeten de beweegredenen van alle – zowel Nederlandse als buitenlandse – betrokkenen bij de schuld en de daarmee verband houdende rechtshandeling in aanmerking worden genomen.14 Het louter aangeven dat er geen sprake is van fiscale overwegingen is onvoldoende om aan de dubbele zakelijkheidstoets te voldoen. Ik merk daarbij op dat van het ontbreken van zakelijke overwegingen niet slechts sprake kan zijn als de desbetreffende middelen binnen het concern eerst zijn onttrokken aan het eigen vermogen van het Nederlandse deel van het concern.15

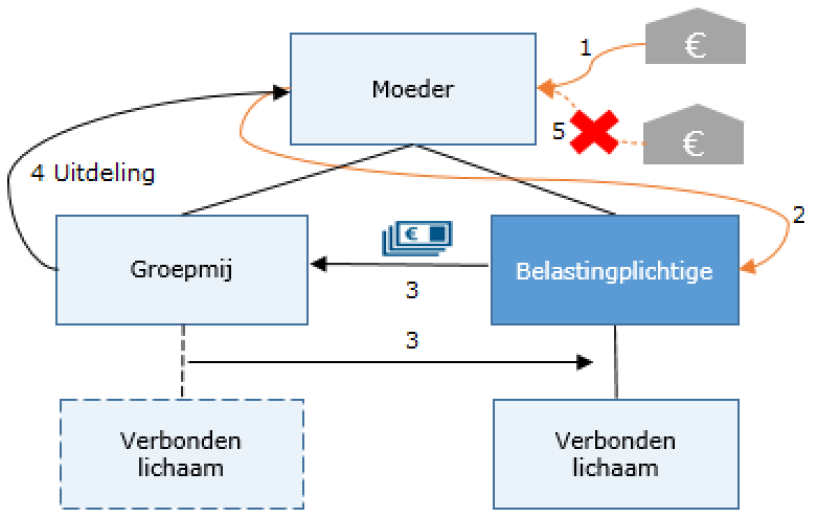

Voorbeeld 9: Kasrondje

De tophoudster – met compensabele verliezen – van een buitenlands concern sluit een externe lening af bij een bank om een aantal aflopende leningen te herfinancieren.

De belastingplichtige stelt echter dat de externe lening is aangewend voor een lening aan haar voor de aankoop van een verbonden vennootschap van een groepsmaatschappij. Deze (verbonden) groepsmaatschappij keert vervolgens een dividend ter grootte van (een wezenlijk deel van) de ontvangen koopprijs uit aan de buitenlandse tophoudster om de leningen te herfinancieren.

In een dergelijk geval dient de belastingplichtige aannemelijk te maken dat in overwegende mate zakelijke overwegingen ten grondslag liggen aan zowel de rechtshandelingen (interne verhanging en de dividenduitkering) als aan de schuld. Aan dit zogenoemde kasrondje in combinatie met de fiscale gevolgen van de gekozen structuur kan evenwel het vermoeden worden ontleend dat sprake is van overwegend fiscale motieven. Het is vervolgens aan de belastingplichtige om dit vermoeden te ontzenuwen.

In de paragrafen 5.2.2 tot en met 5.2.4 wordt aandacht besteed aan een aantal mogelijke situaties ten aanzien van de (on)zakelijke overwegingen die ten grondslag kunnen liggen aan een met een rechtshandeling verband houdende schuld.

In beginsel liggen aan een schuld in overwegende mate zakelijke overwegingen ten grondslag als de voor een rechtshandeling – die valt binnen de werkingssfeer van artikel 10a Wet Vpb 1969 – aangewende middelen niet zijn omgeleid, indien in overwegende mate zakelijke overwegingen ten grondslag liggen aan de desbetreffende rechtshandeling.16

Van een omleiding is in ieder geval sprake als het verbonden lichaam dat een lening heeft verstrekt die voor de belastingplichtige een schuld vormt als bedoeld in artikel 10a, eerste lid, Wet Vpb 1969, de voor deze lening aangewende middelen heeft verkregen van de belastingplichtige zelf of van een ander met de belastingplichtige verbonden lichaam. Uit het arrest van de Hoge Raad van 15 juli 2022, ECLI:NL:HR:2022:1086, volgt dat de aangewende middelen ook anderszins omgeleid kunnen worden.17

In het geval van een hiervoor genoemde omleiding slaagt een beroep op de dubbele zakelijkheidstoets alleen als de belastingplichtige aannemelijk maakt dat in overwegende mate zakelijke overwegingen ten grondslag liggen aan de omleiding.18 Hierbij is niet doorslaggevend of op enig moment al dan niet vaststaat welke rechtshandelingen met de verkregen middelen zullen worden verricht.19 Daarnaast merk ik op dat ook als de rechtshandeling en de daarmee verband houdende schuld – in samenhang bezien – een zakelijk doel dienen, niet uitgesloten is dat aan de wijze van financiering overwegingen ten grondslag liggen die niet in overwegende mate zakelijk zijn.

Bij de parlementaire behandeling is voor de onzakelijke omleiding het voorbeeld gegeven waarin de crediteur van een geldlening ter financiering van een acquisitie is gevestigd in een taxhaven en deze het daarvoor aangewende eigen vermogen met het oog op die financiering heeft verkregen van een (al dan niet buitenlandse) groepsmaatschappij. Van een onzakelijke omleiding kan ook sprake zijn als het door de maatschappij in de taxhaven verkregen eigen vermogen uiteindelijk door de groep extern is ingeleend.20

Hierna is een aantal aanvullende voorbeelden opgenomen van een (potentieel onzakelijke) omleiding.

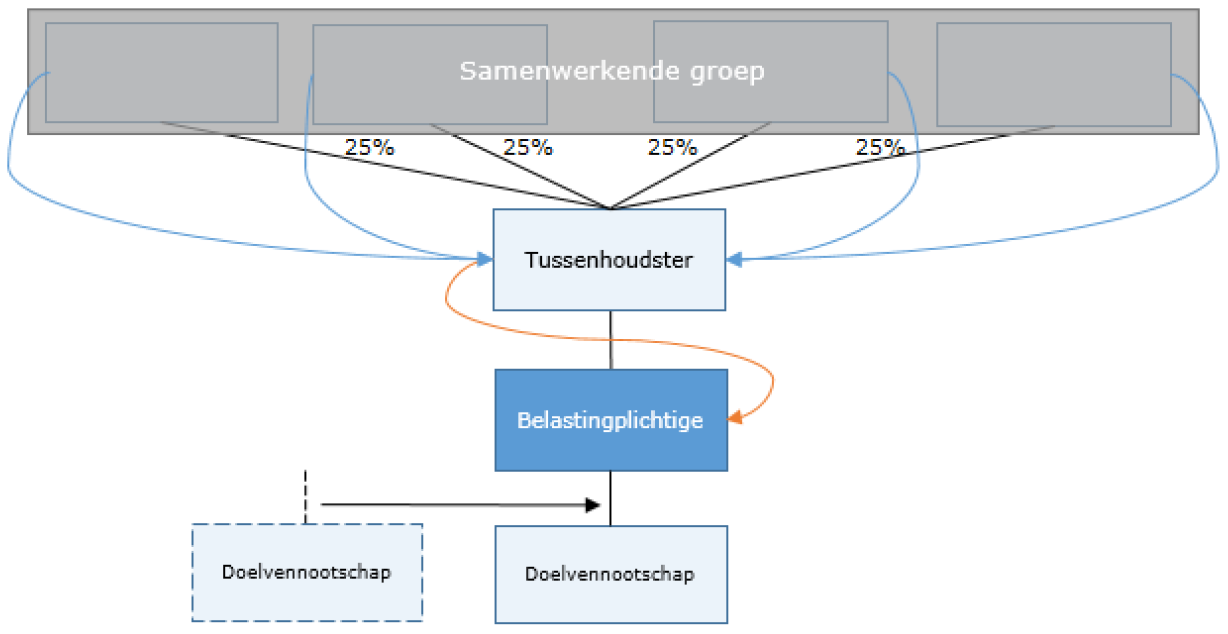

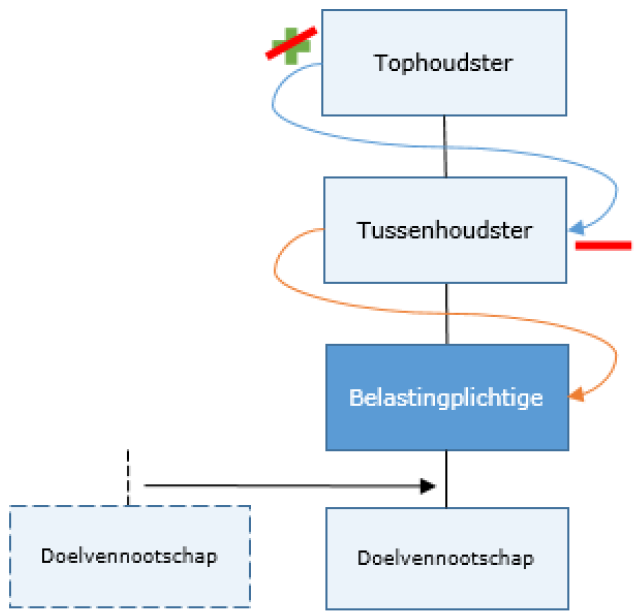

Voorbeeld 10: Omleiding bij samenwerkende groep via tussenhoudster

Een belastingplichtige die als overnamehoudster fungeert neemt een schuld op bij een met haar – in het buitenland gevestigde – verbonden lichaam (tussenhoudster) voor de acquisitie van alle aandelen in een vennootschap. Deze tussenhoudster heeft de hiervoor benodigde middelen verkregen van haar aandeelhouders die individueel een belang van minder dan een derde hebben in de belastingplichtige. Op grond van artikel 10a, zesde lid, Wet Vpb 1969 zijn deze aandeelhouders aan te merken als met de belastingplichtige verbonden lichamen (een zogenoemde ‘samenwerkende groep’).

In deze situatie is sprake van een omleiding van de voor de besmette rechtshandeling aangewende middelen nu de tussenhoudster de middelen heeft verkregen van met de belastingplichtige verbonden lichamen. Om die reden is renteaftrek in beginsel alleen mogelijk als de belastingplichtige aannemelijk maakt dat in overwegende mate zakelijke overwegingen ten grondslag liggen aan de omleiding van de aangewende middelen.

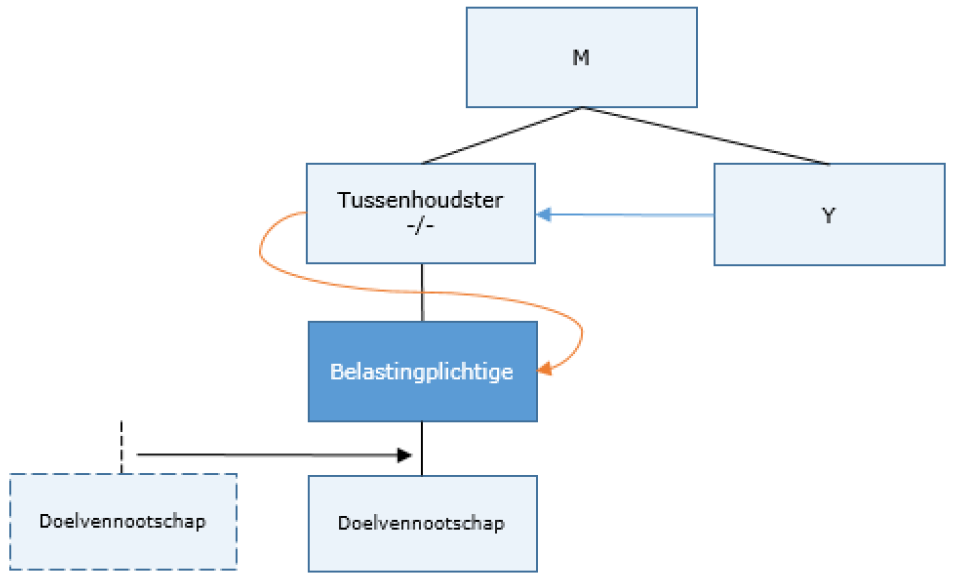

Voorbeeld 11: Omleiding via grondslag-taxhaven

Een belastingplichtige die als overnamehoudster fungeert neemt een schuld op bij een met haar – in het buitenland gevestigde – verbonden lichaam (tussenhoudster) voor de acquisitie van alle aandelen in een vennootschap. Deze tussenhoudster, die over compensabele verliezen beschikt, heeft de hiervoor benodigde middelen verkregen van een ander met de belastingplichtige verbonden lichaam (Y). Door de rentebaten bij de tussenhoudster af te zetten tegen te verrekenen verliezen, wordt er effectief niet geheven over deze rentebaten. In plaats van een ‘tarief-taxhaven’ is in onderhavig voorbeeld sprake van een ‘grondslag-taxhaven’.

In deze situatie is sprake van een omleiding van de voor de besmette rechtshandeling aangewende middelen nu de tussenhoudster de middelen heeft verkregen van een met de belastingplichtige verbonden lichaam. Om die reden is renteaftrek in beginsel alleen mogelijk als de belastingplichtige aannemelijk maakt dat in overwegende mate zakelijke overwegingen ten grondslag liggen aan de omleiding van de aangewende middelen. Daarbij is van belang dat in dit geval over de met de rentelast corresponderende rentebate effectief niet wordt geheven, hetgeen wijst op onzakelijke overwegingen.

Voorbeeld 12: Omleiding met hybride financiering

Een belastingplichtige die als overnamehoudster fungeert neemt een schuld op bij een met haar – in het buitenland gevestigde – verbonden lichaam (tussenhoudster) voor de acquisitie van alle aandelen in een vennootschap. Deze tussenhoudster heeft de hiervoor benodigde middelen verkregen door aan de tophoudster van het concern een financieringsinstrument uit te geven dat in de staat van de tussenhoudster als vreemd vermogen wordt behandeld (dus met renteaftrek), maar in het de staat van de tophoudster als eigen vermogen wordt beschouwd (waardoor de baten onbelast zijn).

In deze situatie is sprake van een omleiding van de voor de besmette rechtshandeling aangewende middelen nu de tussenhoudster de middelen heeft verkregen van een met de belastingplichtige verbonden lichaam. Om die reden is renteaftrek in beginsel alleen mogelijk als de belastingplichtige aannemelijk maakt dat in overwegende mate zakelijke overwegingen ten grondslag liggen aan de omleiding van de aangewende middelen. Daarbij is van belang dat in dit geval de met de rentelast corresponderende bate niet in de heffing wordt betrokken, hetgeen wijst op onzakelijke overwegingen.

Uit het arrest van de Hoge Raad van 5 juni 2015, ECLI:NL:HR:2015:1460, volgt dat in beginsel aan een schuld in overwegende mate zakelijke overwegingen ten grondslag liggen als de aangewende middelen rechtstreeks zijn verstrekt en niet zijn omgeleid. De Hoge Raad geeft in zijn arrest van 15 juli 2022, ECLI:NL:HR:2022:1086, aan dat van dit beginsel kan worden afgeweken als de inspecteur andere omstandigheden dan een onzakelijke omleiding aanvoert.21 Naar mijn mening kan dit aan de orde zijn als er sprake is van aan zogenoemde ‘onzakelijke rechtstreekse financiering’. Daar geef ik hierna een voorbeeld van.

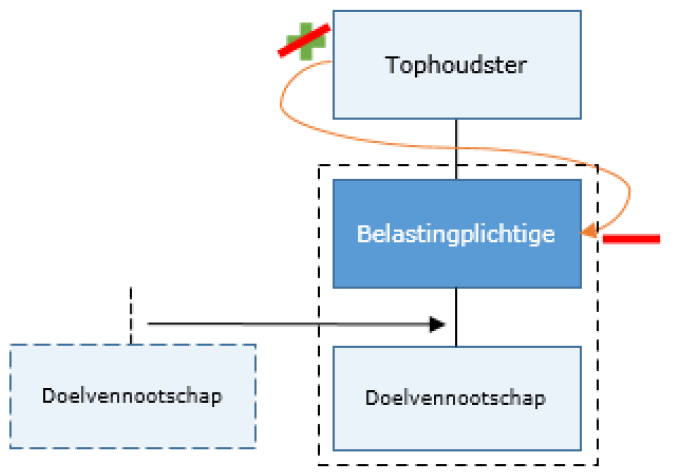

Voorbeeld 13: Onzakelijke rechtstreekse financiering

Een belastingplichtige die als overnamehoudster fungeert neemt een schuld op bij een met haar – in het buitenland gevestigde – verbonden lichaam (tophoudstermaatschappij) voor de acquisitie van alle aandelen in een (doel)vennootschap. De tophoudstermaatschappij financiert de schuld uit bij haar reeds aanwezige eigen middelen. Na de acquisitie vormen belastingplichtige en de doelvennootschap een fiscale eenheid voor de vennootschapsbelasting. De staat waar de tophoudstermaatschappij belastingplichtig is, beschouwt de overnamehoudster en de doelvennootschap als fiscaal transparant. Hierdoor wordt de door de overnamehoudster verschuldigde rente niet in de grondslag betrokken bij de buitenlandse tophoudstermaatschappij. In Nederland zijn beide vennootschappen niet-transparant.

Nu de door de tophoudstermaatschappij aangewende middelen niet afkomstig zijn van de belastingplichtige zelf of van een ander met de belastingplichtige verbonden lichaam, is in beginsel geen sprake van een omleiding. De inspecteur kan echter het standpunt innemen dat sprake is van een onzakelijke rechtstreekse financiering nu sprake is van een aftrek zonder betrekking in de heffing.

Bij de parlementaire behandeling van artikel 10a Wet Vpb 1969 is aangegeven dat zich zakelijke motieven kunnen voordoen als een belastingplichtige een lening opneemt bij een lichaam dat over voldoende substance beschikt en zich bezighoudt met het vervullen van een actieve financieringsfunctie ten behoeve van haar dochtermaatschappijen. Een dergelijk lichaam kan op deze wijze een spilfunctie vervullen binnen de groep.22 Dit lichaam trekt middelen aan van groepslichamen en van derden om deze middelen ter beschikking te stellen aan andere groepslichamen.23 Als het uitlenende lichaam slechts als doorgeefluik fungeert en geen actieve financieringsfunctie vervult zal op voorhand geen sprake zijn van zakelijke motieven.24

Met een verwijzing naar de hiervoor genoemde wetsgeschiedenis bevestigt de Hoge Raad in zijn arrest van 3 maart 2023, ECLI:NL:HR:2023:330, dat aan een schuld die onder het bereik van artikel 10a, eerste lid, Wet Vpb 1969 valt, in beginsel in overwegende mate zakelijke overwegingen ten grondslag liggen als het verbonden lichaam bij wie de belastingplichtige de schuld is aangegaan, zodanige financieringsactiviteiten uitvoert dat het daarmee een financiële spilfunctie vervult binnen de groep van met hem verbonden lichamen in de zin van artikel 10a, vierde lid, Wet Vpb 1969.25

In de term spilfunctie ligt naar mijn mening besloten dat een lichaam binnen de groep van met de belastingplichtige verbonden lichamen in beginsel alleen dan een financiële spilfunctie kan vervullen als er binnen deze groep geen andere (financierings)vennootschappen zijn die financieringen verstrekken aan deze groep. Ook ligt in die term besloten dat geen sprake is van een financiële spilfunctie als de middelen van het betreffende financieringslichaam niet rechtstreeks door andere groepslichamen aan dat financieringslichaam zijn verstrekt, maar worden omgeleid.

De bewijslast voor een geslaagd beroep op de dubbele zakelijkheidstoets rust op de belastingplichtige (zie paragraaf 5.2). Daarbij wordt aangesloten bij de materiële werkelijkheid. Het is dan ook aan de belastingplichtige om aannemelijk te maken dat het verbonden lichaam met zijn reële actieve financieringsactiviteiten een financiële spilfunctie vervult. Hierbij moeten volgens de Hoge Raad de omstandigheden van het geval in onderlinge samenhang worden beschouwd.

Bij de beoordeling van de vraag of een verbonden lichaam met zijn financieringsactiviteiten een financiële spilfunctie vervult, staat volgens de Hoge Raad centraal of het lichaam c.q. het zelfstandige bedrijfsonderdeel een actieve financieringsfunctie vervult binnen de groep van met hem verbonden lichamen.26 Daarbij past naar mijn mening dat het aantal personen in dienstbetrekking tot het lichaam, hun bevoegdheden, verantwoordelijkheden en deskundigheid in overeenstemming dienen te zijn met de aard en functie van het lichaam c.q. het zelfstandige bedrijfsonderdeel. Daarnaast dient het (zelfstandige bedrijfsonderdeel van het) lichaam te beschikken over een eigen kantoor dat is voorzien van in de financiële sector gebruikelijke faciliteiten. Tevens dient het (zelfstandige bedrijfsonderdeel van het) lichaam de relevante transacties via eigen bankrekeningen te verrichten. De Hoge Raad heeft geoordeeld dat het desbetreffende (zelfstandige bedrijfsonderdeel van het) lichaam zich in hoofdzaak dient bezig te houden met het uitvoeren van financiële transacties ten behoeve van tot de groep behorende lichamen, zoals het in- en uitlenen van gelden en het beheren van overtollige groepsmiddelen, en dat het zelfstandig zal moeten zijn in de dagelijkse bedrijfsvoering, waaronder het beheer van de uitstaande gelden. Dit betekent naar mijn mening dat de beslissingen over de (concern)financiering genomen worden door daartoe bevoegd en deskundig personeel van de financiële spilfunctie, in overeenstemming met de eventueel op topbestuursniveau voor het concern vastgestelde financieringsstrategie. In dit kader wordt opgemerkt dat een lening die bij de belastingplichtige onder het bereik van artikel 10a Wet Vpb 1969 valt en bij het uitlenende lichaam een aanzienlijk deel van het balanstotaal beslaat, een indicatie kan zijn dat ten aanzien van die financiering mogelijk geen sprake is van de hier bedoelde reële actieve financieringsactiviteit. Als het desbetreffende lichaam door het verstrekken van een dergelijke lening zich niet (langer) in hoofdzaak bezighoudt met dergelijke reële actieve financieringsactiviteiten kan deze verstrekking het desbetreffende lichaam het karakter van een spilfunctie ontnemen.

Als de belastingplichtige aannemelijk maakt dat het verbonden lichaam met zijn reële actieve financieringsactiviteiten een financiële spilfunctie vervult, liggen in beginsel aan de schuld in overwegende mate zakelijke overwegingen ten grondslag.27 Zoals uit de wetsgeschiedenis volgt en bevestigd is door de Hoge Raad is dit anders voor zover het lichaam bij het verstrekken van de lening louter als doorgeefluik van die gelden fungeert.28 Tevens neemt de financiële spilfunctie niet weg dat de inspecteur andere omstandigheden kan aanvoeren waaruit volgt dat aan de schuld niet in overwegende mate zakelijke overwegingen ten grondslag liggen.29 In dat geval leidt de enkele aanwezigheid van voornoemde spilfunctie niet tot een geslaagd beroep op de dubbele zakelijkheidstoets.

Aan een schuld die onder het bereik van artikel 10a, eerste lid, Wet Vpb 1969 valt kunnen ook in overwegende mate zakelijke overwegingen ten grondslag liggen als de belastingplichtige aannemelijk maakt dat een schuld die rechtens is verschuldigd aan een verbonden lichaam in feite is verschuldigd aan een derde. Daarbij is allereerst van belang dat een (historisch) causaal verband bestaat tussen de geldlening aan de belastingplichtige en de externe lening. Bepaald zal moeten worden hoe de extern geleende middelen door het concern via verschillende schakels zijn aangewend. Het beginpunt is het lichaam dat de middelen extern heeft aangetrokken. Het is dus niet mogelijk om een interne lening achteraf aan een externe lening te koppelen (al dan niet door middel van een schuldigerkenning). Er wordt in onderlinge samenhang beoordeeld aan de hand van in ieder geval looptijd, aflossingsschema, rentevergoeding, omvang en tijdstip van aangaan van de lening en ten aanzien van de externe lening eventuele extern gestelde zekerheden of sprake is van parallelliteit.30 Dit vergt onder omstandigheden dat de belastingplichtige vergaand inzicht verschaft in de (hele) financiering van het concern waar de belastingplichtige onderdeel van is.

Bij de parlementaire behandeling van artikel 10a Wet Vpb 1969 is aangegeven dat het goed denkbaar is dat een schuldigerkenning ter zake van een inkoop van aandelen of een terugbetaling van kapitaal door zakelijke overwegingen is ingegeven, als deze heeft plaatsgevonden om bedrijfsopvolging mogelijk te maken. Als ten tijde van de rechtshandeling sprake is van een concrete en reële bedrijfsopvolging en de schuldig gebleven inkoop of terugbetaling van kapitaal etc. is opgezet met het oog op het financierbaar maken van de bedrijfsopvolging, wordt aangenomen dat aan de schuldigerkenning in overwegende mate zakelijke overwegingen ten grondslag liggen. Dit is anders als aannemelijk is dat er sprake is van een onzakelijke omleiding van de financiering, van een omleiding daarvan anderszins of als de inspecteur andere omstandigheden dan een onzakelijke omleiding aanvoert. Er zijn aanwijzingen dat er sprake is van een dergelijke constructie als er bijvoorbeeld een taxhavenvennootschap wordt betrokken bij het vormgeven van de bedrijfsoverdracht.

Als de overdrager zeggenschap in de onderneming behoudt – bijvoorbeeld door stemrecht verbonden aan certificaten van aandelen – kan sprake zijn van fiscale motieven. Relevant in dat kader is dat de rechtshandeling plaatsvindt met als overwegend motief de bedrijfsopvolging.

Het komt voor dat de overdrager aandelen heeft die gefaseerd worden ingekocht in het kader van een geleidelijke bedrijfsopvolging. Het bij de inkoop te betalen bedrag wordt daarbij schuldig gebleven. Als het een geleidelijke opvolging betreft – waarbij de inkoop een tussenstap is en bijvoorbeeld aan de hand van een plan of tijdpad kan worden vastgesteld dat de opvolging op termijn zal plaatsvinden – is aannemelijk dat aan de schuldigerkenning in overwegende mate zakelijke overwegingen ten grondslag liggen. De schuld ter zake van de inkoop moet binnen een redelijke termijn – bijvoorbeeld vijf jaar – worden afgelost. Voor het antwoord op de vraag of de geleidelijke opvolging voldoende realiteit heeft, is de aard van de werkzaamheden van belang die de opvolger in de onderneming verricht. Een geleidelijke opvolging is aannemelijk als de opvolger feitelijk en geregeld bestuursdaden, beheersdaden of gekwalificeerde feitelijke werkzaamheden verricht. Het is niet vereist dat de opvolger van meet af aan de ultieme beslissingsbevoegdheid heeft.

Volgens de wettekst is er geen compenserende heffing als de rentebaten bij de ontvanger slechts voor een deel effectief (direct of indirect) onderworpen zijn aan een belasting naar de winst.

Goedkeuring

Ik keur in deze gevallen goed dat de betaalde rente toch voor een deel in aftrek komt, namelijk voor zover over de corresponderende rentebaten sprake is van compenserende heffing in de zin van artikel 10a, derde lid, onderdeel b, Wet Vpb 1969, mits:

– belastingplichtige jaarlijks aantoont dat de belasting over dat deel van de rentebaten daadwerkelijk is betaald, en

– belastingverdragen noch andere regelingen ter voorkoming van dubbele belasting of andersoortige aanspraken verder afbreuk doen aan de heffing over dat deel van de rentebaten.

Volledigheidshalve merk ik op dat deze goedkeuring niet in de weg staat aan de in artikel 10a, derde lid, onderdeel b, Wet Vpb 1969 opgenomen tegenbewijsmogelijkheid van de inspecteur.

Hierna volgt een voorbeeld van de toepassing van deze goedkeuring in de situatie dat sprake is van partiële verliesverrekening bij de ontvanger van potentieel in aftrek beperkte rente.

Voorbeeld 14: Compenserendeheffingstoets en partiële verliesverrekening

Een belastingplichtige is in enig jaar een bedrag van € 1.500.000 aan rente verschuldigd aan een groepsmaatschappij en doet een beroep op de compenserendeheffingstoets. De groepsmaatschappij is dat jaar vennootschapsbelasting verschuldigd tegen een tarief van 19% en beschikt over een compensabel verlies van € 5.000.000. Dit compensabele verlies is in het betreffende jaar verrekenbaar tot een bedrag van € 1.000.000, vermeerderd met 50% van de belastbare winst van het jaar nadat deze winst is verminderd met een bedrag van € 1.000.000. De groepsmaatschappij heeft geen andere voordelen en er zijn geen grondslagafwijkingen. Er wordt een bedrag van € 1.250.000 aan verliezen verrekend. Nu na verliesverrekening een bedrag van € 250.000 aan rentebaten belast is tegen een tarief van 19%, kan de belastingplichtige in dit geval voor een bedrag van € 250.000 aan rentelasten een beroep doen op de onderhavige goedkeuring.

Bij de opname van een lichaam in een consolidatieregime – zoals het systeem van ‘group relief’ in het Verenigd Koninkrijk – moet steeds worden nagegaan of de heffing over de rentebate in stand blijft. Zo is er bijvoorbeeld geen compenserende heffing als op grond van het consolidatieregime de rentebate in een jaar kan worden afgezet tegen een verlies van een ander lichaam dan de crediteur over dat jaar, dan wel over een eerder jaar.

Als de rentebate bij de crediteur niet in de heffing wordt betrokken, kan soms toch voldaan zijn aan de compenserendeheffingstoets. Van compenserende heffing kan sprake zijn als de achterliggende aandeelhouder – bijvoorbeeld op grond van CFC-wetgeving – voldoende wordt belast over de winst (met inbegrip van de desbetreffende rentebate) van de crediteur. Deze heffing moet dan wel plaatsvinden over het jaar waarin de rente is verschuldigd. De formalisering van deze heffing via een aanslag mag overigens wel in een later jaar plaatsvinden.

De compenserende heffing dient plaats te vinden bij degene aan wie de rente rechtens dan wel in feite direct of indirect is verschuldigd (artikel 10a, derde lid, onderdeel b, Wet Vpb 1969).

In de praktijk doet zich regelmatig de situatie voor waarin een groepsvennootschap een in Nederland gevestigd lichaam met een lening in staat stelt een rechtshandeling als bedoeld in artikel 10a, eerste lid, onderdelen a, b en c, van de Wet Vpb 1969 te verrichten terwijl de groepsvennootschap op haar beurt ook leningen heeft aangetrokken. Bij het in Nederland gevestigde lichaam speelt dan de vraag waar moet worden getoetst of sprake is van compenserende heffing. Als de ontvanger van de rente in feite niet degene is aan wie de rente uiteindelijk verschuldigd is, vindt de beoordeling plaats bij de volgende schakel. Dit wordt materieel getoetst.

Het bovenstaande laat onverlet dat de inspecteur de mogelijkheid heeft aannemelijk te maken dat de schuld is aangegaan met het oog op het verrekenen van toekomstige verliezen of andersoortige aanspraken, dan wel – met ingang van 1 januari 2008 – dat aan de schuld of de rechtshandeling niet in overwegende mate zakelijke overwegingen ten grondslag liggen (artikel 10a, derde lid, onderdeel b, eerste volzin, slotdeel, Wet Vpb 1969).

De compenserendeheffingstoets valt uiteen in een aantal elementen:

a) een per saldo naar Nederlandse maatstaven redelijke belastingheffing over de rente;

b) geen verrekening van verliezen of andersoortige aanspraken uit eerdere jaren;

c) geen verrekening van verliezen of andersoortige aanspraken die in het jaar zelf of later ontstaan.

Het toetsen van element a. vindt permanent plaats. Het toetsen van de elementen b. en c. vindt éénmalig plaats ten tijde van het ontstaan van de schuld.

Centraal bij de beoordeling van verbondenheid staat het criterium ‘ten minste een derde gedeelte belang’. Bij dit criterium is het financiële belang primair beslissend, bijvoorbeeld het aandeel in het gestorte kapitaal. Daarnaast kan ook betekenis toekomen aan het zeggenschapsbelang, bijvoorbeeld het stemrecht door een aandeel in het geplaatste kapitaal. Aandelen waaraan bijzondere rechten kleven, kunnen voor een vergroting van het belang zorgen. Ook schulden kunnen een (deel van een) belang vormen als deze schulden kenmerken bezitten van eigen vermogen of zodanig zijn vorm gegeven dat hierdoor feitelijke invloed van de schuldeiser ontstaat of als door de schulden in combinatie met een zeggenschapsbelang in feite een financieel belang van een derde of meer wordt gehouden.

Per 1 januari 2017 is de bepaling inzake de zogenoemde ‘samenwerkende groep’ opgenomen in artikel 10a, zesde lid, Wet Vpb 1969. Vooropgesteld wordt dat een aantal partijen die in hetzelfde lichaam investeren als zodanig nog geen samenwerkende groep zijn. Van belang is dat een groep lichamen in eenstemmigheid samenwerkt ten aanzien van een bepaald doel: een gecoördineerde investering die in totaal ten minste een derde belang als bedoeld in artikel 10a, vierde en vijfde lid, Wet Vpb 1969 vertegenwoordigt.

De coördinatie ten aanzien van de vormgeving van de investering en de financiering zal veelal zijn af te leiden uit het geheel aan overeenkomsten waarin partijen de onderlinge afspraken over de investering, financiering en samenwerking hebben vastgelegd. Hierbij kan bijvoorbeeld worden gedacht aan het onderlinge overleg tussen de verschillende investeerders voordat de investering daadwerkelijk plaatsvindt.

Van een samenwerkende groep is in ieder geval sprake als de materiële zeggenschap over de – vormgeving van de – investering en het gezamenlijke belang in een overgenomen vennootschap berust bij één of een georganiseerd geheel van coördinerende (rechts)perso(o)n(en). In een dergelijke structuur hebben de achterliggende investeerders het zeggenschapsbelang als het ware (voor een belangrijk deel) overgedragen aan bijvoorbeeld een general partner die het fonds beheert of een management company aanstelt en aanstuurt. Deze general partner of de management company nemen veel beslissingen voor de investeerders. Hierbij kan bijvoorbeeld gedacht worden aan het opzetten van de (fonds)structuur, het verdelen van de investeerders over de verschillende lichamen of subfondsen, het nemen van bestuurlijke beslissingen, het bepalen van de overname- en financieringsstructuur en/of het bepalen van de strategie van de overgenomen vennootschap. Daarbij kan deze general partner of de management company bijvoorbeeld bepalen dat elke investeerder onder min of meer vergelijkbare voorwaarden en in min of meer dezelfde verhouding eigen vermogen en (risicovolle) leningen moeten verschaffen en dat het hen bijvoorbeeld niet is toegestaan hun belang tussentijds te vervreemden of te verminderen zonder voorafgaande toestemming. Als een dergelijke gecoördineerde investering in totaal ten minste een belang van een derde gedeelte vertegenwoordigt als bedoeld in artikel 10a, vierde en vijfde lid, Wet Vpb 1969, zijn de fondslichamen en/of de investeerders ten opzichte van de overnemende vennootschap (en de target) aan te merken als verbonden lichamen.

De coördinatie hoeft echter niet per se in één hand te liggen. Te denken valt bijvoorbeeld ook aan de situatie dat de verschillende partijen in onderling overleg gezamenlijk beslissingen nemen, maar ook aan de situatie dat de coördinatie door de gezamenlijke investeerders is toegewezen aan één van deze investeerders. De coördinatie kan echter ook zijn overgedragen aan personen of vennootschappen die niet direct of indirect aandeelhouder zijn.

Wellicht ten overvloede merk ik op dat ook als sprake is van een samenwerkende groep de tegenbewijsregeling van artikel 10a, derde lid, Wet Vpb 1969 geldt.

Het volgende besluit is ingetrokken met ingang van de inwerkingtreding van dit besluit:

– het besluit van 25 maart 2013, nr. BLKB2013/110M (Stcrt. 2013, 8768) dat laatstelijk is gewijzigd bij besluit van 10 februari 2022, nr. 2022-1669 (Stcrt. 2022, 5018).

HR 11 juli 2008, ECLI:NL:HR:2008:BB5195; HR 1 juni 2012, ECLI:NL:HR:2012:BW7073; HR 21 april 2017, ECLI:NL:HR:2017:638; HR 16 juli 2021, ECLI:NL:HR:2021:1152 en HR 15 juli 2022, ECLI:NL:HR:2022:1086.

HR 16 juli 2021, ECLI:NL:HR:2021:1152; HR 15 juli 2022, ECLI:HR:2022:1086; Gerechtshof Amsterdam 6 juni 2023, ECLI:NL:GHAMS:2023:1305 en Gerechtshof Den Haag 30 augustus 2023, ECLI:NL:GHDHA:2023:1820.

Zie ook Toelichting van 7 december 2021, nr. 2021-0000252805, op het niet instellen van beroep in cassatie tegen de uitspraak van het Gerechtshof Amsterdam van 19 oktober 2021, ECLI:NL:GHAMS:2021:3139.

Zie o.a. HR 1 maart 2013, ECLI:NL:HR:2013:BV1426; HR 5 juni 2015, ECLI:NL:HR:2015:1460; ECLI:NL:HR:2015:2167 en HR 3 maart 2023, ECLI:NL:HR:2023:330.

HR 5 juni 2015, ECLI:NL:HR:2015:1460, r.o. 3.1.3 en HR 3 maart 2023, ECLI:NL:HR:2023:330, r.o. 3.3.3.

HR 5 juni 2015, ECLI:NL:HR:2015:1460, r.o. 3.3.2 en HR 3 maart 2023, ECLI:NL:HR:2023:330, r.o. 3.3.3.

Kamerstukken II 1996/97, 24 696, nr. 8, p. 7–8 en p. 17–18; Kamerstukken I 1996/97, 24 696, nr. 52b, p. 4–5 en Kamerstukken I 1996/97, 24 696, nr. 52d, p. 2–3.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2024-17476.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.