Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2023, 11790 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2023, 11790 | ander besluit van algemene strekking |

Directoraat-generaal Belastingdienst/Corporate Dienst Vaktechniek

Besluit van 14 april 2023, nr. 2023-6233

De Staatssecretaris van Financiën heeft het volgende besloten.

Dit besluit betreft de actualisering van de bij mijn besluit van 24 juni 2020, nr. 2020-11382 (Stcrt. 2020, 34991), vastgestelde Leidraad meldingsplichtige grensoverschrijdende constructies.

De Leidraad meldingsplichtige grensoverschrijdende constructies, opgenomen als bijlage bij dit besluit, wordt hierbij (opnieuw) vastgesteld. Deze leidraad vervangt de leidraad zoals vastgesteld in mijn besluit van 24 juni 2020, nr. 2020-11382 (Stcrt. 2020, 34991). Deze leidraad bevat een nadere invulling van de Wet implementatie EU-richtlijn meldingsplichtige grensoverschrijdende constructies.

Het volgende besluit is ingetrokken met ingang van de inwerkingtreding van dit besluit:

– het besluit van 24 juni 2020, nr. 2020-11382 (Stcrt. 2020, 34991).

Dit besluit zal met de bijlage in de Staatscourant worden geplaatst.

Den Haag, 14 april 2023

De Staatssecretaris van Financiën, namens deze, H.G. Roodbeen hoofddirecteur Fiscale en Juridische Zaken

Met ingang van 1 juli 2020 is de Wet implementatie EU-richtlijn meldingsplichtige grensoverschrijdende constructies in werking getreden.1 Uit deze wet vloeit de verplichting voort om zogenoemde ‘meldingsplichtige grensoverschrijdende constructies’ aan de belastingautoriteiten te rapporteren, zoals omschreven in deze wet en die richtlijn.2 Deze meldingsplicht berust in beginsel bij de zogeheten ‘intermediair’.

Bij de totstandkoming van deze wet is onderkend dat intermediairs in de praktijk moeite kunnen hebben met het vaststellen van het al dan niet meldingsplichtig zijn van concrete constructies. Om hieraan tegemoet te komen is een leidraad aangekondigd waarin nadere invulling wordt gegeven aan de meldingsplicht die voortvloeit uit de wet in samenhang met de richtlijn.3 De onderhavige leidraad strekt hiertoe en vervangt de leidraad van 24 juni 2020 (bijlage bij het besluit van 24 juni 2020, nr. 2020-11382 (Stcrt. 2020, 34991)).

De leidraad is op de volgende punten inhoudelijk aangepast ten opzichte van de leidraad van 24 juni 2020.

– In onderdeel 2 is verduidelijkt dat ook een aanpassing van een al bestaande constructie kan leiden tot een nieuwe meldingsplichtige grensoverschrijdende constructie. Daarnaast wordt nader ingegaan op het begrip ‘deelnemer’.

– In onderdeel 3 is een aantal wijzigingen doorgevoerd. Ten eerste is verduidelijkt wanneer er sprake is van betrokkenheid als intermediair bij een meldingsplichtige grensoverschrijdende constructie. Ten tweede is aandacht besteed aan het verschoningsrecht. Ten derde wordt ingegaan op de termijn waarbinnen gemeld moet worden en als laatste is aandacht besteed aan de boete.

– In onderdeel 4 is een aantal wijzigingen doorgevoerd. Zo zijn bijvoorbeeld enkele voorbeelden gegeven van een belastingvoordeel en is de toepassing van de twee toetsen van de main benefit test verduidelijkt.

– In onderdeel 6 zijn voorbeelden nummer 7 (oud) en 11 (oud) vervallen en zijn de voorbeelden met nummer 4, 8, 10, 11, 15, 21, 24, 27, 31 en 32 toegevoegd als gevolg van signalen uit de praktijk. Daarnaast is een aantal voorbeelden verduidelijkt.

– In onderdeel 7 is de verantwoordelijkheid van het MDR-team verder verduidelijkt.

– In het nieuwe onderdeel 8 wordt nader ingegaan op het meldingsportaal. Meldingsplichtige grensoverschrijdende constructies kunnen namelijk alleen elektronisch gemeld worden via het meldingsportaal.

Tot slot zijn enkele redactionele wijzigingen aangebracht, waaronder vernummering van onderdelen en voorbeelden. Daarnaast is de term ‘jurisdictie’ in de leidraad vervangen door ‘rechtsgebied’. Met deze wijzigingen is geen inhoudelijke wijziging beoogd.

In deze leidraad zijn gestileerde voorbeelden opgenomen. Deze voorbeelden dienen uitsluitend om inzicht te geven in de verplichtingen die voortvloeien uit de Wet implementatie EU-richtlijn meldingsplichtige grensoverschrijdende constructies, er kunnen daarom geen standpunten over de toepassing van andere wet- en regelgeving uit worden afgeleid. Zo wordt bijvoorbeeld niet ingegaan op specifieke antimisbruikmaatregelen of de toepassing van fraus legis. Dat een voorbeeld is opgenomen zegt dan ook niets over de fiscale aanvaardbaarheid van het gegeven voorbeeld.

|

AID |

ArrangementID |

|

AWR |

Algemene wet inzake rijksbelastingen |

|

DID |

DisclosureID |

|

EBIT |

Earnings Before Interest and Taxes |

|

Referentienummer |

Combinatie van AID en DID |

|

SW |

Successiewet 1956 |

|

Wet DB |

Wet op de dividendbelasting 1965 |

|

Wet IB 2001 |

Wet inkomstenbelasting 2001 |

|

Wet Vpb |

Wet op de vennootschapsbelasting 1969 |

|

WIB |

Wet op de internationale bijstandsverlening bij de heffing van belastingen |

De meldingsplicht geldt voor ‘Nederlandse’ intermediairs of relevante belastingplichtigen4: zij zijn gehouden over zogenoemde meldingsplichtige grensoverschrijdende constructies5 gegevens en inlichtingen6 te verstrekken aan de Belastingdienst.

Constructie

Het begrip ‘constructie’ is neutraal bedoeld. Een constructie kan veelvormig zijn, te denken valt bijvoorbeeld aan een transactie, handeling, overeenkomst, lening, afspraak, of een combinatie daarvan. Een constructie betekent tevens een reeks van constructies en een constructie kan uit verscheidene stappen of onderdelen bestaan. Waar een constructie begint en eindigt kan afhangen van het soort constructie en het toepasselijke wezenskenmerk.

Een aanpassing in een bestaande constructie kan leiden tot een nieuwe meldingsplichtige grensoverschrijdende constructie. Hierbij kan gedacht worden aan de situatie waarin als gevolg van een handeling een wijziging optreedt in een of meer deelnemers aan de constructie, de rechtsvorm van een deelnemer, de fiscale woonplaats van een deelnemer of de vorm van financiering (die gevolgen heeft voor de fiscale kwalificatie). Als een ander wezenskenmerk van toepassing is op de constructie door de aanpassing, zal in ieder geval sprake zijn van een (nieuwe) meldingsplichtige grensoverschrijdende constructie en ontstaat aldus een meldingsplicht. Maar ook als geen ander wezenskenmerk van toepassing is, kan sprake zijn van een (nieuwe) meldingsplichtige constructie.

Grensoverschrijdende constructie en haar deelnemers

Een ‘grensoverschrijdende constructie’ is een constructie die meer dan één lidstaat van de Europese Unie (EU-lidstaat) of een EU-lidstaat en een derde land betreft. Tevens moet zijn voldaan aan ten minste één van de volgende voorwaarden7:

a) niet alle deelnemers aan de constructie hebben hun fiscale woonplaats in hetzelfde rechtsgebied;

b) één of meer van de deelnemers aan de constructie hebben hun fiscale woonplaats tegelijkertijd in meer dan één rechtsgebied;

c) één of meer van de deelnemers aan de constructie oefenen een bedrijf uit in een ander rechtsgebied via een in dat rechtsgebied gelegen vaste inrichting en de constructie behelst een deel of het geheel van het bedrijf van die vaste inrichting;

d) een of meer van de deelnemers aan de constructie oefenen een activiteit uit in een ander rechtsgebied zonder in dat rechtsgebied hun fiscale woonplaats te hebben of zonder in dat rechtsgebied een vaste inrichting te creëren;

e) een dergelijke constructie heeft mogelijk gevolgen voor de automatische uitwisseling van inlichtingen of de vaststelling van het uiteindelijk belang.

Over het begrip ‘grensoverschrijdend’ wordt opgemerkt dat dit een verscheidenheid van situaties kan betreffen. Zo valt hieronder bijvoorbeeld ook de situatie van een juridische fusie tussen twee Nederlandse zustervennootschappen van een in het buitenland gevestigde moedervennootschap. Volledigheidshalve wordt opgemerkt dat dit niet betekent dat hiermee per definitie sprake is van een meldingsplichtige grensoverschrijdende constructie (zie Meldingsplichtige grensoverschrijdende constructie).

Het begrip ‘deelnemer’ is niet gedefinieerd. Het zal van de omstandigheden van het geval, waaronder de specifieke constructie en het toepasselijke wezenskenmerk of onderscheidenlijk de toepasselijke wezenskenmerken, afhangen welke (al dan niet fiscaal transparante) personen deelnemer zijn. Een persoon moet enige mate van betrokkenheid bij de constructie hebben om deelnemer te zijn. Deze betrokkenheid kan onder andere bestaan uit het nemen van een bestuursbesluit, het ondergaan van boekhoudkundige gevolgen of het ondergaan van fiscale gevolgen. Een voorbeeld van een fiscaal gevolg is het verwerken van een corresponderende aanpassing ten gevolge van een onzakelijke transactie binnen de groep. Ook kan er sprake zijn van een grensoverschrijdende constructie met één deelnemer, zoals een overdracht tussen een hoofdhuis en haar in het buitenland gelegen vaste inrichting.

Over het begrip ‘rechtsgebied’ en ‘derde land’ wordt opgemerkt dat het in Europa gelegen deel (verder: Nederland) en de niet in Europa gelegen delen (Aruba, de BES eilanden, Curaçao en Sint Maarten) van het Koninkrijk der Nederlanden in dit verband als afzonderlijke rechtsgebieden of landen moeten worden beschouwd. Dit betekent dat sprake is van een grensoverschrijdende constructie als de deelnemers aan de constructie bijvoorbeeld enkel in Nederland en één van de genoemde andere delen van het Koninkrijk wonen of zijn gevestigd.

Meldingsplichtige grensoverschrijdende constructie

Als een grensoverschrijdende constructie ten minste één van de in bijlage IV bij Richtlijn 2011/16/EU8 opgenomen wezenskenmerken bezit – soms in combinatie met het voldoen aan de ‘main benefit test’ (zie verder paragraaf 4) – is sprake van een meldingsplichtige grensoverschrijdende constructie (zie verder paragraaf 6).

Zoals hiervoor opgemerkt geldt de meldingsplicht voor ‘Nederlandse’ intermediairs of relevante belastingplichtigen.9 Zij zijn gehouden om tijdig de constructie te melden. Hierna zal nader in worden gegaan op de intermediair, de hulpintermediair, het verschoningsrecht, de belastingplichtige, de termijn en de boete (voor het niet doen van een melding).

De verplichting voor intermediairs (die ‘nexus’ met Nederland hebben zoals vermeld in artikel 10h, eerste lid, WIB) om in Nederland tot melding van een meldingsplichtige grensoverschrijdende constructie over te gaan, geldt ongeacht de fiscale woonplaats van de deelnemers aan de betreffende constructie.

Een intermediair is een persoon die een meldingsplichtige grensoverschrijdende constructie bedenkt, aanbiedt, opzet of beschikbaar maakt voor implementatie of de implementatie ervan beheert. Ook is een intermediair een persoon die, gelet op de betrokken feiten en omstandigheden en op basis van de beschikbare informatie en de deskundigheid die en het begrip dat nodig is om die diensten te verstrekken, weet of redelijkerwijs kon weten dat hij heeft toegezegd rechtstreeks of via andere personen hulp, bijstand of advies te verstrekken met betrekking tot het bedenken, aanbieden, opzetten, beschikbaar maken voor implementatie of beheren van de implementatie van een meldingsplichtige grensoverschrijdende constructie (hierna: hulpintermediair).10

In beginsel zijn alle betrokken (hulp)intermediairs verplicht een meldingsplichtige grensoverschrijdende constructie te melden. Zij zijn hiervan ontheven als zij aannemelijk kunnen maken dat een andere (hulp)intermediair, al dan niet in een andere EU-lidstaat, een melding heeft gedaan van de meldingsplichtige grensoverschrijdende constructie. Dit kunnen zij aannemelijk maken door te verwijzen naar het relevante referentienummer dat een andere (hulp)intermediair van de Belastingdienst in Nederland of in een andere EU-lidstaat heeft ontvangen. Het verstrekken van referentienummers door (hulp)intermediairs aan andere meldingsplichtigen kan derhalve voorkomen dat dubbele meldingen worden gedaan.

Een persoon die uitsluitend beschrijvende of compliance-werkzaamheden uitvoert voor een bestaande constructie, is geen (hulp)intermediair omdat hij niet voldoet aan de bovengenoemde definitie van (hulp)intermediair. Hierbij wordt nadrukkelijk opgemerkt dat wel aan de definitie van (hulp)intermediair wordt voldaan indien een persoon de beschrijvende of compliance-werkzaamheden combineert met (hulp, bijstand of advies met betrekking tot) het bedenken, aanbieden, opzetten, beschikbaar maken voor implementatie of beheren van de implementatie van een meldingsplichtige grensoverschrijdende constructie.

Voorbeelden van beschrijvende en compliance-werkzaamheden zijn:

– het voeren van de boekhouding;

– het opstellen of controleren van een jaarrekening;

– het opstellen en indienen van een belastingaangifte;

– het opstellen of actualiseren van verrekenprijsdocumentatie of een benchmark studie (als bedoeld in artikel 8b, derde lid, Wet Vpb);

– het opstellen en indienen van een landenrapport, groepsdossier of lokaal dossier (als bedoeld in artikel 29e en 29g Wet Vpb);

– het opstellen van een (vendor) due diligence rapport of een tax white paper;

– dienstverlening in het kader van een Mutual Agreement Procedure; of

– dienstverlening in het kader van een (belasting)controle, bezwaar- en beroepsprocedures.

Voor de kwalificatie als hulpintermediair moet allereerst sprake zijn van het verstrekken van hulp, bijstand of advies met betrekking tot het bedenken, aanbieden, opzetten, beschikbaar maken voor implementatie of het beheren van de implementatie van een meldingsplichtige grensoverschrijdende constructie.

Of een persoon hulpintermediair is, is ook afhankelijk van het antwoord op de vraag of die persoon, gelet op de betrokken feiten en omstandigheden en op basis van de beschikbare informatie en de deskundigheid die en het begrip dat nodig is om die diensten te verstrekken, weet of redelijkerwijs kon weten dat hij heeft toegezegd om rechtstreeks of via andere personen de betreffende hulp, bijstand of advies te verstrekken met betrekking tot de meldingsplichtige grensoverschrijdende constructie.

De vraag of sprake is van een hulpintermediair moet op individueel niveau worden beantwoord. De bepaling is evenwel geobjectiveerd door de woorden ‘redelijkerwijs kon weten’. Hiermee wordt tot uitdrukking gebracht dat niet doorslaggevend is of een individuele medewerker feitelijk weet dat sprake is van (het verstrekken van hulp, bijstand of advies bij) een meldingsplichtige grensoverschrijdende constructie. Van belang is of diegene gelet op ‘de deskundigheid die en het begrip dat nodig is om de diensten (die diegene uit hoofde van zijn functie verstrekt) te verstrekken’, redelijkerwijs kan weten dat daarmee de hier bedoelde hulp of bijstand of het advies wordt verstrekt. Dit laatste houdt in dat een persoon die vanwege de aard van zijn dienst niet beschikt over de kennis en kunde om de constructie te duiden aan de hand van de wezenskenmerken opgenomen in bijlage IV bij Richtlijn 2011/16/EU, niet kwalificeert als hulpintermediair.

De potentiële hulpintermediair heeft geen onderzoeksplicht. Dat wil zeggen dat een persoon niet is gehouden om extra informatie te verzamelen om te kunnen beoordelen of hij kwalificeert als hulpintermediair, als die extra informatie niet nodig is om de betreffende dienst – rekening houdend met de deskundigheid die en het begrip dat daarvoor nodig is – te kunnen verstrekken.11

Een potentiële hulpintermediair beschikt soms over meer informatie dan nodig is om de betreffende dienst te kunnen verstrekken. Te denken valt bijvoorbeeld aan een advocaat die een volledig dossier krijgt opgestuurd van een cliënt, terwijl hij slechts over één aspect uit dat dossier adviseert. In een dergelijk geval kan de advocaat zich voor de beoordeling of sprake is van een meldingsplichtige grensoverschrijdende constructie in beginsel beperken tot de feiten en omstandigheden en informatie uit het dossier die nodig zijn om het desbetreffende advies te verstrekken. De advocaat is dus niet verplicht kennis te nemen van de overige beschikbare (fiscale) informatie in het dossier om vast te stellen of mogelijk sprake is van een meldingsplichtige grensoverschrijdende constructie. Een potentiële hulpintermediair die geen kennis heeft genomen van de aanwezige informatie, terwijl die informatie wel van belang is voor het verstrekken van de betreffende dienst, wordt evenwel geacht redelijkerwijs weet te hebben van die informatie.

Het gaat om de beschikbare informatie op het moment van het verstrekken van de hulp, bijstand of het advies. Als een persoon een bepaalde dienst levert ten aanzien waarvan op dat moment voor die persoon geen meldingsplicht geldt – omdat die persoon niet wist en redelijkerwijs niet kon weten dat sprake was van het verstrekken van hulp, bijstand of advies met betrekking tot een meldingsplichtige grensoverschrijdende constructie – dan ontstaat nadien niet alsnog een meldingsplicht als op basis van nadere informatie of kennis blijkt dat de destijds geleverde dienst betrekking had op een meldingsplichtige grensoverschrijdende constructie.

Overigens betekent het enkele feit dat een potentiële hulpintermediair door bijvoorbeeld een verschoningsgerechtigde intermediair wordt gewezen op een (mogelijke) meldingsplicht niet dat deze potentiële hulpintermediair daarmee de beschikbare informatie heeft om (redelijkerwijs) te weten dat sprake is van een meldingsplichtige grensoverschrijdende constructie.

Zoals vermeld in artikel 10h, vijfde lid, WIB is het wettelijke verschoningsrecht van artikel 53a, eerste lid, AWR van overeenkomstige toepassing op de meldingsplicht. Het wettelijke verschoningsrecht geldt niet voor belastingadviseurs en accountants die niet ook advocaat of notaris zijn. Wel kan mogelijk sprake zijn van zogenoemd afgeleid verschoningsrecht. Daarvoor wordt aangesloten bij het geldende regime van het afgeleide verschoningsrecht.

Met de EU-richtlijn meldingsplichtige grensoverschrijdende constructies en de Nederlandse implementatie daarvan, is een gesloten systeem van melders beoogd. Een intermediair met wettelijk verschoningsrecht hoeft de grensoverschrijdende constructie niet te melden, mits hij wel onverwijld de andere betrokken intermediair(s) van wiens betrokkenheid hij op de hoogte is, of bij afwezigheid hiervan de belastingplichtige, in kennis stelt van het feit dat hij van zijn verschoningsrecht gebruik maakt (notificatie). Voor een advocaat die optreedt als intermediair (advocaat-intermediair) met betrekking tot een meldingsplichtige constructie en ter zake een beroep doet op het wettelijke fiscale verschoningsrecht, geldt de notificatieplicht uitsluitend indien degene die in kennis moet worden gesteld van diens meldingsplicht de cliënt van de verschoningsgerechtigde advocaat-intermediair is. Dit kan, afhankelijk van de omstandigheden van het geval, de relevante belastingplichtige zijn, maar ook een (andere) intermediair. Het arrest van het Hof van Justitie van de Europese Unie12 waar dit uit volgt werkt terug tot aan de inwerkingtreding van artikel 10h WIB.

Andere intermediairs met wettelijk verschoningsrecht zijn nog wel gebonden aan deze notificatieplicht. Een intermediair met wettelijk verschoningsrecht moet deze notificatie doen per (meldingsplichtige grensoverschrijdende) constructie. De notificatie is vormvrij. De notificatie moet bewaard worden in de administratie van de intermediair met wettelijk verschoningsrecht.

In geval van een meldingsplichtige grensoverschrijdende constructie, is er dus altijd iemand gehouden tot het doen van de melding.

Bij afwezigheid van een (hulp)intermediair, of als in een voorkomend geval door een (hulp)intermediair een beroep wordt gedaan op het wettelijke fiscale verschoningsrecht, verschuift de meldingsplicht naar de relevante belastingplichtige (mits deze ‘nexus’ met Nederland heeft zoals vermeld in artikel 10h, zesde lid, WIB).

Een relevante belastingplichtige is elke persoon voor wie een meldingsplichtige grensoverschrijdende constructie beschikbaar wordt gemaakt voor implementatie, of die gereed is om een meldingsplichtige grensoverschrijdende constructie te implementeren of die de eerste stap van een dergelijke constructie heeft geïmplementeerd.13 Het begrip relevante belastingplichtige wordt zelfstandig beoordeeld op basis van de WIB en is niet afhankelijk van eventuele materiele belastingwetten die van toepassing zijn.

Als een relevante belastingplichtige gehouden is tot melding van een meldingsplichtige grensoverschrijdende constructie omdat de betrokken intermediair of intermediairs zich beroept, onderscheidenlijk beroepen, op het wettelijke fiscale verschoningsrecht, geldt dat de termijn waarbinnen de constructie gemeld moet worden, in beginsel pas ingaat op de dag waarop de relevante belastingplichtige hiervan in kennis wordt gesteld door de betrokken intermediair of intermediairs.

Voor situaties waarin sprake is van meer dan één relevante belastingplichtige met betrekking tot een meldingsplichtige grensoverschrijdende constructie wordt in artikel 10h, tiende lid, WIB bepaald dat een rangorde van toepassing is tussen de relevante belastingplichtigen onderling. Hierbij wordt opgemerkt dat een relevante belastingplichtige slechts ontheven is van de meldingsplicht als hij aannemelijk kan maken dat de relevante inlichtingen door een andere relevante belastingplichtige zijn verstrekt (door verwijzing naar het desbetreffende referentienummer). Het referentienummer (bestaande uit een ‘ArrangementID’ en een ‘DisclosureID’) moet worden bewaard in de administratie van de relevante belastingplichtige.

Een meldingsplichtige grensoverschrijdende constructie moet worden gemeld binnen dertig kalenderdagen te rekenen vanaf de dag nadat de meldingsplichtige grensoverschrijdende constructie voor implementatie beschikbaar is gesteld, of gereed is voor implementatie, of – als dat eerder is – binnen dertig kalenderdagen te rekenen vanaf het ogenblik dat de eerste stap van de implementatie van de meldingsplichtige grensoverschrijdende constructie is gezet.

Er is in ieder geval sprake van: ‘voor implementatie beschikbaar gesteld’ als de intermediair de intermediairswerkzaamheden voor de constructie heeft afgerond en de resultaten aan de relevante belastingplichtige heeft opgeleverd. Dit zal het geval zijn als de intermediair de definitieve versie van zijn advies verstrekt aan de relevante belastingplichtige, maar ook als hij een voorlopige (concept)versie daarvan verstrekt ter zake waarvan op dat moment redelijkerwijs kan worden aangenomen dat het kan worden geïmplementeerd zonder dat er wezenlijke aanpassingen nodig zijn. Dit geldt ook als uiteindelijk wordt besloten om de geadviseerde constructie niet te implementeren, als het (al dan niet wettelijk) niet mogelijk blijkt om de constructie te implementeren of als de constructie om andere redenen geen doorgang vindt.

De eerste stap van de implementatie is het verrichten van een handeling. Bij het verrichten van een handeling kan bijvoorbeeld worden gedacht aan het sluiten van een (lenings)overeenkomst, het nemen van een bestuursbesluit of het doen van een betaling.

De hiervoor genoemde termijnen gelden ook als de meldingsplicht niet berust bij een intermediair, maar bij een relevante belastingplichtige.

Een hulpintermediair zal in beginsel niet eerder tot melding te hoeven overgaan dan wanneer een eventuele andere betrokken intermediair dat zou moeten. Niettegenstaande het voorgaande zijn hulpintermediairs verplicht gegevens en inlichtingen te verstrekken binnen dertig dagen te rekenen vanaf de dag nadat zij, rechtstreeks of via andere personen, hulp, bijstand of advies hebben verstrekt (met betrekking tot het bedenken, aanbieden, opzetten, beschikbaar maken voor implementatie of beheren van de implementatie van een meldingsplichtige grensoverschrijdende constructie). Dit kan aan de orde zijn als een hulpintermediair pas wordt ingeschakeld op het moment dat een meldingsplichtige grensoverschrijdende constructie al voor implementatie beschikbaar is gesteld of gereed is voor implementatie of dat de eerste stap van de implementatie is gezet, bijvoorbeeld in het kader van het beheren van de implementatie. De hulpintermediair is echter ontheven van zijn meldingsplicht als hij met het referentienummer aannemelijk kan maken dat een andere betrokken intermediair dezelfde meldingsplichtige grensoverschrijdende constructie al heeft gemeld.

Artikel 11, tweede lid, WIB bepaalt dat sprake is van een vergrijp als het aan opzet of grove schuld van de intermediair respectievelijk de relevante belastingplichtige is te wijten dat een constructie niet, niet tijdig, niet volledig of niet juist wordt gemeld en dat dit vergrijp kan worden bestraft met een bestuurlijke boete van ten hoogste het bedrag van de zesde categorie (met ingang van 1 januari 2022: € 900.000). Deze bepaling geldt ook voor het niet-nakomen van de verplichting van de intermediair die zich op het wettelijke fiscale verschoningsrecht beroept om andere betrokken intermediairs of, bij gebreke daarvan, de relevante belastingplichtige onverwijld in kennis te stellen van hun, onderscheidenlijk zijn, verplichtingen.

In paragraaf 28f van het Besluit Bestuurlijke Boeten Belastingdienst is invulling gegeven aan artikel 11, tweede lid, WIB voor wat betreft de hoogte van de boete. Hierbij zijn de voorschriften over straftoemeting (paragraaf 6, 7 en 8), van toepassing. Tot slot wordt in dit kader opgemerkt dat een pleitbaar standpunt of enige andere strafuitsluitende omstandigheid aan boeteoplegging in de weg staat.

Bijlage IV van Richtlijn 2011/16/EU betreft de wezenskenmerken en bestaat uit twee delen. Deel I betreft de main benefit test. In deel II zijn wezenskenmerken A tot en met E opgenomen. Wezenskenmerken A en B en wezenskenmerk C, onderdeel 1, onder b, subonderdeel i, onder c en d, zijn uitsluitend van toepassing als ook aan de ‘main benefit test’ wordt voldaan.

Belastingvoordeel

Aan de main benefit test is voldaan als kan worden aangetoond dat het belangrijkste voordeel dat of een van de belangrijkste voordelen die, gelet op alle relevante feiten en omstandigheden, redelijkerwijs te verwachten valt van een constructie het verkrijgen van een belastingvoordeel is. Ten aanzien van het belastingvoordeel geldt dat dit zowel binnen als buiten de EU kan opkomen. Veelal gaat het immers juist om het samenspel of de wisselwerking tussen verschillende belastingregimes en wordt een oneigenlijk belastingvoordeel gecreëerd door het grensoverschrijdende aspect van een constructie.

Voor de vraag of een constructie (of reeks constructies) een belastingvoordeel oplevert, kan het door de belastingplichtige verschuldigde belastingbedrag, rekening houdende met die constructie(s), vergeleken worden met het bedrag dat diezelfde belastingplichtige verschuldigd zou zijn in dezelfde omstandigheden in het geval dat de constructie(s) niet bestond(en).

Een belastingvoordeel kan vele verschijningsvormen hebben. Enkele voorbeelden van een belastingvoordeel zijn:

– Een bedrag is niet in de belastinggrondslag opgenomen;

– De belastingplichtige profiteert van een aftrek;

– De buitenlandse belasting wordt gecompenseerd;

– Er is verlies geleden voor belastingdoeleinden;

– Er is geen bronheffing verschuldigd.

Ook het voorkomen van een belastingnadeel en van belastingheffing kunnen worden beschouwd als het verkrijgen van een belastingvoordeel. Aan de main benefit test is niet automatisch voldaan door het enkele feit dat dubbele belastingheffing wordt voorkomen.

Belangrijkste voordeel

Het kwalificeren van een belastingvoordeel in de zin van de main benefit test en het aanmerken daarvan als het belangrijkste voordeel of een van de belangrijkste voordelen van een constructie zal niet altijd eenvoudig zijn en hangt af van alle feiten en omstandigheden van het geval. Het gaat hierbij om objectieve feiten en omstandigheden en niet om de subjectieve beoordelingen of intenties van de intermediair of relevante belastingplichtige.

In de praktijk zal in grofweg twee situaties zijn voldaan aan de main benefit test (dit betreffen twee afzonderlijke situaties). Ten eerste als een constructie niet zou doorgaan zonder het te verwachten belastingvoordeel, en het bestaan van dat belastingvoordeel dus als ‘doorslaggevend’ voor de constructie kan worden aangemerkt. Deze situatie is tijdens de parlementaire behandeling van de Wet implementatie EU-richtlijn meldingsplichtige grensoverschrijdende constructies aan de hand van een voorbeeld verduidelijkt.14

Ten tweede als een constructie elementen bevat die zijn toegevoegd om een belastingvoordeel te verkrijgen, mits dat belastingvoordeel het belangrijkste voordeel – of een van de belangrijkste voordelen – is dat van de constructie te verwachten valt.

In beide situaties is het van belang om, kort samengevat, de situatie waarin de constructie wordt opgezet met de toepasselijke fiscale regelgeving die tot het desbetreffende belastingvoordeel leidt, te vergelijken met de situatie zonder die fiscale regelgeving. Ziet de constructie er in beide gevallen hetzelfde uit? Dan zou de constructie kennelijk ook op dezelfde wijze doorgaan zonder een eventueel belastingvoordeel dat de toepassing van de betreffende fiscale regelgeving mogelijk met zich brengt (omdat er andere redenen dan het behalen van een belastingvoordeel ten grondslag liggen aan de betreffende constructie, bijvoorbeeld economische redenen). Het verkrijgen van een belastingvoordeel is in een dergelijk geval niet het belangrijkste voordeel dat van een constructie te verwachten valt, noch een van de belangrijkste voordelen, zodat aan de main benefit test dan niet is voldaan.

Zou de constructie zonder de toepasselijke fiscale regelgeving echter niet (op dezelfde wijze) doorgaan? Dan kan een belastingvoordeel één van de belangrijkste te verwachten voordelen van de constructie zijn. In dat geval is wel voldaan aan de main benefit test.

Volledigheidshalve wordt opgemerkt dat het feit dat een belastingvoordeel in lijn is met de bedoeling van de betreffende regeling in ogenschouw genomen kan worden voor de main benefit test, maar dat dit niet bepalend is voor de vraag of de test slaagt. Voor de vraag of aan de main benefit test is voldaan zijn de twee hiervoor genoemde toetsen (is er een belastingvoordeel en is dit het belangrijkste voordeel of een van de belangrijkste voordelen?) van doorslaggevend belang.

De Algemene Verordening Gegevensbescherming (AVG) legt een aantal verplichtingen op aan de zogenoemde verwerkingsverantwoordelijke voor de verwerking van persoonsgegevens.15 Op de verwerkingsverantwoordelijke rust onder meer een verantwoordingsplicht. De verwerkingsverantwoordelijkemoet aantonen dat de verwerking in lijn is met de AVG. Zo moet de verwerkingsverantwoordelijke aan kunnen tonen dat de verwerking van persoonsgegevens onder meer voldoet aan de beginselen van rechtmatigheid, transparantie, doelbinding en juistheid. Ook moet de verwerkingsverantwoordelijke aantonen dat passende technische en organisatorische maatregelen zijn genomen om de persoonsgegevens te beveiligen. Op de website van de Autoriteit Persoonsgegevens (AP) zijn voorbeelden te vinden van dergelijke maatregelen.16

Intermediairs zijn op grond van artikel 10h, tweede lid, WIB gehouden over meldingsplichtige grensoverschrijdende constructies gegevens en inlichtingen te verstrekken aan de Belastingdienst. Deze gegevens en inlichtingen kunnen persoonsgegevens bevatten. Het beginsel van rechtmatigheid houdt in dat er een rechtsgrondslag voor de verwerking moet zijn. De rechtsgrondslagen worden limitatief opgesomd in artikel 6 AVG. Artikel 6, eerste lid, onderdeel c, AVG geeft de mogelijkheid om persoonsgegevens te verwerken als dit noodzakelijk is om aan een wettelijke verplichting te voldoen die op de verwerkingsverantwoordelijke rust. Artikel 10h WIB is de grondslag op basis waarvan de verwerking van deze persoonsgegevens rechtmatig is. Omdat intermediairs wettelijk verplicht zijn om tot de betreffende verwerking van persoonsgegevens over te gaan, is het bijvoorbeeld niet nodig om toestemming – één van de andere in artikel 6 AVG genoemde grondslagen – te vragen aan degene van wie die persoonsgegevens worden verwerkt. Zodoende hoeven (hulp-)intermediairs geen toestemming te vragen aan de betreffende belastingplichtige(n) om een meldingsplichtige grensoverschrijdende constructie te rapporteren aan de Belastingdienst.

Intermediairs, in hun hoedanigheid van verwerkingsverantwoordelijke in de zin van de AVG, zijn onder meer gehouden de personen van wie de persoonsgegevens door hen worden verwerkt daarover te informeren. Via hun privacyverklaring bijvoorbeeld kunnen zij invulling geven aan deze informatieplicht.17 Als de intermediair is gehouden een zogenoemd verwerkingsregister te onderhouden, moet de verwerkingsgrondslag ook hierin worden opgenomen.18

Intermediairs zijn, als verwerkingsverantwoordelijken, gehouden de rechten te respecteren van de personen van wie de persoonsgegevens worden verwerkt. Voor de verwerkingen die voortvloeien uit de Wet implementatie EU-richtlijn meldingsplichtige grensoverschrijdende constructies betreft dit vooral het recht op inzage, het recht op rectificatie en wissing en het recht op informatie over wat met de persoonsgegevens wordt gedaan om een behoorlijke en transparante verwerking te waarborgen. Een compleet overzicht en een toelichting op deze rechten is te vinden op de website van de AP.19,20

In deel II van bijlage IV bij Richtlijn 2011/16/EU zijn de vijf categorieën wezenskenmerken opgenomen. Het betreft achtereenvolgens:

A. algemene wezenskenmerken die aan de main benefit test zijn gekoppeld;

B. specifieke wezenskenmerken die aan de main benefit test zijn gekoppeld;

C. specifieke wezenskenmerken in verband met grensoverschrijdende transacties;

D. specifieke wezenskenmerken in verband met automatische uitwisseling van inlichtingen en uiteindelijk belang;

E. specifieke wezenskenmerken in verband met verrekenprijzen.

Bij de hiernavolgende voorbeelden wordt steeds aangenomen dat sprake is van een grensoverschrijdende constructie, ook als dat niet direct volgt uit de omschrijving. Voor een aantal wezenskenmerken geldt dat tevens aan de main benefit test voldaan moet zijn, om te kwalificeren als een meldingsplichtige constructie. Aangezien de main benefit test expliciet besproken is in onderdeel 4, wordt er niet nader op deze toets ingegaan bij de verduidelijking van de wezenskenmerken, tenzij expliciet anders aangegeven.

De beschreven voorbeelden verduidelijken een afzonderlijk wezenskenmerk.

Wezenskenmerk A bestaat uit drie typen constructies. Bij alle typen constructies is pas sprake van een meldingsplichtige grensoverschrijdende constructie als tevens voldaan is aan de main benefit test.

A.1. Een constructie waarbij de relevante belastingplichtige of een deelnemer aan de constructie zich tot geheimhouding verbindt en op grond hiervan niet aan andere intermediairs of de belastingautoriteiten mag onthullen hoe de constructie een belastingvoordeel kan opleveren.

A.2. Een constructie waarbij de intermediair aanspraak maakt op een vergoeding (of rente, betaling van financieringskosten en andere uitgaven) voor de constructie en die vergoeding wordt vastgelegd op basis van:

a) het bedrag van het belastingvoordeel dat de constructie oplevert; of

b) de vraag of de constructie daadwerkelijk een belastingvoordeel heeft opgeleverd. De intermediair moet daarbij de vergoeding gedeeltelijk of volledig terugbetalen wanneer het met de constructie beoogde belastingvoordeel niet gedeeltelijk of volledig werd verwezenlijkt.

A.3. Een constructie waarbij gebruik wordt gemaakt van gestandaardiseerde documenten en/of een gestandaardiseerde structuur en die beschikbaar is voor meer dan één relevante belastingplichtige zonder dat er voor implementatie wezenlijke aanpassingen nodig zijn.

Hierna zullen de drie typen constructies nader worden toegelicht.

Wezenskenmerk A, onderdeel 1, betreft een constructie waarbij de relevante belastingplichtige of een deelnemer aan de constructie zich tot geheimhouding verbindt en op grond hiervan niet aan andere intermediairs of de belastingautoriteiten mag onthullen hoe de constructie, in dat specifieke geval, een belastingvoordeel kan opleveren. Dit wezenskenmerk ziet aldus niet op reguliere situaties waarin, bijvoorbeeld in de algemene voorwaarden, een geheimhoudingsclausule is opgenomen op grond waarvan, kort samengevat, een cliënt adviezen en dergelijke niet openbaar mag maken of met derden mag delen. Dergelijke clausules kunnen bijvoorbeeld vanuit commercieel of zakelijk oogpunt worden overeengekomen en om aansprakelijkheid te voorkomen. Zij zijn niet bedoeld om specifiek het belastingvoordeel geheim te houden en zij zullen in de Nederlandse situatie ook niet voorkomen dat de betreffende cliënt of relevante belastingplichtige desgevraagd de Belastingdienst van informatie voorziet aangaande de constructie op basis van de onderzoeksbevoegdheden in de AWR.

Wezenskenmerk A, onderdeel 2, betreft de constructie waarbij de intermediair aanspraak maakt op een vergoeding (of rente, betaling van financieringskosten en andere uitgaven) voor de constructie en die vergoeding wordt vastgelegd op basis van a. het bedrag van het belastingvoordeel dat de constructie oplevert of b. de vraag of de constructie daadwerkelijk een belastingvoordeel heeft opgeleverd. De intermediair moet daarbij de vergoeding geheel of gedeeltelijk terugbetalen wanneer het met de constructie beoogde belastingvoordeel (gedeeltelijk of geheel) niet is verwezenlijkt. Te denken valt hierbij bijvoorbeeld aan een zogenoemde ‘no cure, no pay’-afspraak, waarin de betaling (deels) afhankelijk is van het te behalen of behaalde belastingvoordeel.

Voorbeeld 1

Een Nederlandse vennootschap is aanbieder van verschillende beleggingsproducten, waaronder fondsen voor gemene rekening en rechtspersonen die de status hebben van fiscale beleggingsinstelling als bedoeld in artikel 28 Wet Vpb, en daarmee vergelijkbare producten (hierna: fondsen). Deze producten hebben allemaal gemeen dat zij de (binnenlandse en buitenlandse) participanten in de fondsen in staat stellen om collectief te beleggen in een gediversifieerd portfolio van investeringen waardoor een betere risicospreiding ontstaat en schaalvoordelen behaald kunnen worden. Alhoewel deze producten kwalificeren als constructies waarbij gebruik wordt gemaakt van gestandaardiseerde documenten, beschikbaar voor meer dan één belastingplichtige, zal het te behalen beleggingsvoordeel voor de participanten doorslaggevend zijn om deel te nemen. Het gebruikmaken van dergelijke fondsen is (doorgaans) niet gericht op het behalen van een belastingvoordeel in de zin van de main benefit test. Als dat inderdaad het geval is, is geen sprake van een meldingsplichtige grensoverschrijdende constructie.

Voorbeeld 2

Een Nederlandse vennootschap is aanbieder van valuta-afdekkingsinstrumenten. Die instrumenten worden veelvuldig gebruikt en worden opgesteld aan de hand van een in de markt gebruikelijke standaard. Een belastingplichtige benadert de aanbieder om een valuta-afdekkingsinstrument overeen te komen. Alhoewel de generieke vorm van het product bekend is, kwalificeert het valuta-afdekkingsinstrument niet als een constructie met gebruikmaking van gestandaardiseerde documenten die voor meer dan één belastingplichtige beschikbaar is. Het instrument moet namelijk (altijd) aan de situatie van de belastingplichtige worden aangepast.

Voorbeeld 3

Een Nederlandse vennootschap verstrekt een lening aan een buitenlandse groepsvennootschap. De voorwaarden van deze lening zijn in overeenstemming met de voorwaarden die onafhankelijke derden zouden hanteren. Alle intragroepleningen in deze groep worden met dezelfde standaardleningsovereenkomst afgesloten. De standaardleningsovereenkomst zal in beginsel niet als standaarddocumentatie kwalificeren omdat de overeenkomst (altijd) aan de situatie van de belastingplichtige moet worden aangepast. Ook zal in de meeste gevallen het verstrekken van de lening niet kwalificeren voor de main benefit test.

Voorbeeld 4

Een Nederlandse vennootschap richt een buitenlandse dochtervennootschap op. In de (nabije) toekomst zal de dochtervennootschap activiteiten in het land van vestiging ontplooien. De oprichting van een dochtervennootschap, zal in beginsel niet als gestandaardiseerde structuur kwalificeren omdat de structuur altijd aan de situatie van de belastingplichtige moet worden aangepast.

Wezenskenmerk B bestaat uit drie typen constructies. Bij alle typen constructies is pas sprake van een meldingsplichtige grensoverschrijdende constructie als tevens voldaan is aan de main benefit test.

B.1. Een constructie waarbij een deelnemer aan de constructie een reeks geplande stappen onderneemt die erin bestaan een verlieslijdende onderneming te verwerven, de hoofdactiviteit van die onderneming stop te zetten en de verliezen ervan te gebruiken om de door hem verschuldigde belastingen te verminderen, onder meer door overdracht van die verliezen naar een ander rechtsgebied of door een versneld gebruik van die verliezen.

B.2. Een constructie die tot gevolg heeft dat inkomsten worden omgezet in vermogen, schenkingen of andere inkomstencategorieën die lager worden belast of van belasting worden vrijgesteld.

B.3. Een constructie die circulaire transacties omvat met als resultaat dat middelen worden rondgepompt (‘round-tripping’), meer bepaald met behulp van tussengeschoven entiteiten zonder ander primair handelsdoel of van transacties die elkaar compenseren of tenietdoen of andere soortgelijke kenmerken hebben.

In zijn algemeenheid kan worden opgemerkt dat voor de toepassing van wezenskenmerk B.2 steeds sprake moet zijn van een omzetting van reeds bestaande inkomsten naar andere en lager belaste inkomsten. Wezenskenmerk B.2 is niet van toepassing op ‘aanvangssituaties’ (situaties waarin er geen reeds bestaande inkomsten zijn).

Van een omzetting naar andere inkomsten is ook sprake indien deze inkomsten afkomstig zijn uit een ander land dan voorheen. Dit kan namelijk gezien worden als een andere inkomstencategorie. Hierbij moet voorts getoetst worden of deze inkomsten lager belast zijn. Als dit het geval is, is sprake van een omzetting zoals bedoeld in wezenskenmerk B.2. De kern van bedoeld wezenskenmerk is namelijk dat de constructie ertoe leidt dat inkomsten worden omgezet resulterend in een lagere belastingheffing of vrijstelling.

Voorbeeld 5

Een Nederlandse moedervennootschap heeft twee dochtervennootschappen, waarvan één is gevestigd in Nederland en één in een ander rechtsgebied. De Nederlandse dochtervennootschap houdt de aandelen in een verlieslatende Nederlandse kleindochtervennootschap. Omdat de Nederlandse dochtervennootschap geen belastbare grondslag heeft, besluit de Nederlandse dochtervennootschap de aandelen te verkopen aan de andere buitenlandse dochtervennootschap die de verliezen van de kleindochter kan verrekenen. De kleindochtervennootschap staakt na overdracht haar activiteiten en wordt vervolgens geliquideerd. De buitenlandse dochtervennootschap verrekent de verliezen van de Nederlandse kleindochtervennootschap met haar winst waardoor de te betalen belasting vermindert. Door wet- en regelgeving in het andere rechtsgebied wordt de verliesverrekening niet volledig beperkt. Deze constructie valt onder wezenskenmerk B.1.

Voorbeeld 6

Een Nederlandse vennootschap beschikt over vrij uitkeerbare winstreserves. Omdat over (eerdere) uitkeringen dividendbelasting was verschuldigd, besluit de Nederlandse vennootschap om aandelen van haar buitenlandse aanmerkelijkbelang-aandeelhouder in te kopen. Op grond van de Wet DB is de buitenlandse aandeelhouder dividendbelasting verschuldigd over de opbrengst (hetgeen dat wordt uitgekeerd boven het op de aandelen gestorte kapitaal). Voor de toepassing van het belastingverdrag tussen Nederland en het woonland van de buitenlandse aandeelhouder wordt de opbrengst ter zake van de inkoop van aandelen aangemerkt als een vervreemdingsvoordeel (een bepaling die de opbrengst als dividend aanmerkt, ontbreekt) en wordt het heffingsrecht over het vervreemdingsvoordeel toegewezen aan het woonland. De inkoop van aandelen wordt aangemerkt als een omzetting in de zin van wezenskenmerk B.2.

Voorbeeld 7

Een natuurlijk persoon, woonachtig in Nederland, houdt een belang in een vennootschap. De intermediair meent dat een lagere belastingdruk kan worden gecreëerd wanneer de natuurlijk persoon dit belang, al dan niet via een lichaam dat vergelijkbaar is met een Nederlandse stichting of een trust-achtige, onderbrengt in een buitenlandse rechtspersoon. Hierdoor worden de oorspronkelijke dividenduitkeringen omgezet in bijvoorbeeld schenkingen, hetgeen wordt aangemerkt als een omzetting in de zin van wezenskenmerk B.2.

Hieronder valt mede de situatie waarbij door verschillende stappen wordt getracht de band tussen de Nederlandse vennootschap en de natuurlijk persoon te doorbreken, terwijl de natuurlijk personen materieel bezien zijn belang behoudt.

Voorbeeld 8

Een natuurlijk persoon, woonachtig in het buitenland maar met de Nederlandse nationaliteit, is in loondienst van een Nederlandse vennootschap. De intermediair adviseert de werknemer een buitenlandse vennootschap op te richten. Ook adviseert de intermediair de arbeidsrelatie met de Nederlandse vennootschap te beëindigen en in plaats daarvan de Nederlandse vennootschap en de nieuw opgerichte buitenlandse vennootschap een dienstverleningsovereenkomst aan te laten gaan. Met deze opzet meent de intermediair inkomsten uit Nederlands loondienstverband te kunnen omzetten in inkomsten van de buitenlandse vennootschap. Deze wijzigingen worden aangemerkt als een omzetting in de zin van wezenskenmerk B.2.

Voorbeeld 9

Een natuurlijk persoon, woonachtig in Nederland, bezit alle aandelen van een holdingvennootschap. De holdingvennootschap bezit een bedrijfspand en een dochtervennootschap. De dochtervennootschap drijft een onderneming en huurt daarvoor het bedrijfspand van de holdingvennootschap. De natuurlijk persoon emigreert en de holding schenkt de aandelen in de dochtervennootschap aan de zoon van de natuurlijk persoon. Op deze schenking is de bedrijfsopvolgingsregeling van artikel 35b e.v. SW van toepassing. De dochtervennootschap blijft het bedrijfspand van de holdingvennootschap van de natuurlijk persoon huren.

Vervolgens koopt de holdingvennootschap 5% van de aandelen van de verkochte dochtervennootschap terug. De koopsom geschiedt uit de aanwezige liquide middelen. De intermediair veronderstelt dat door deze terugkoop het bedrijfspand in de holding als ondernemingsvermogen kwalificeert (en dat dus beleggingsvermogen is omgezet in ondernemingsvermogen). Bij overlijden van de natuurlijk persoon is nu zowel op de waarde van het bedrijfspand als de waarde van de 5%-aandelen in de dochtervennootschap de bedrijfsopvolgingsregeling in artikel 35b e.v. SW (wederom) van toepassing, terwijl zonder de terugkoop van de aandelen de bedrijfsopvolgingsregeling slechts op de aandelen in de dochtervennootschap van toepassing zou zijn geweest.

Voorbeeld 10

De in een ander rechtsgebied gevestigde vennootschap A houdt alle aandelen in een Nederlandse vennootschap en ontvangt jaarlijks een dividend van de Nederlandse vennootschap. Om dividendbelasting te besparen, richt A een nieuwe dochtervennootschap op in een derde rechtsgebied en draagt de aandelen in de Nederlandse vennootschap over aan de nieuwe dochtervennootschap. Door het tussenschuiven van de nieuwe dochtervennootschap, ontvangt A in het vervolg dividend uit een ander rechtsgebied dat lager is belast. Dit is een omzetting als bedoeld in wezenskenmerk B.2.

Voorbeeld 11

Een Nederlandse vennootschap breidt haar activiteiten uit naar land C. In plaats van direct te participeren in land C, richt de Nederlandse vennootschap hiertoe een vennootschap op in land B die als (tussen)houdster zal fungeren ten aanzien van de eveneens nieuw opgerichte werkmaatschappij in land C. Omdat sprake is van een aanvangssituatie, vindt geen omzetting plaats van inkomen en is wezenskenmerk B.2 niet van toepassing.

Volledigheidshalve wordt opgemerkt dat als de Nederlandse vennootschap haar activiteiten uitbreidt naar land C en pas op een later moment een (tussen)houdster opricht in land B omdat dit een gunstigere verdragstoepassing met zich meebrengt, dit niet langer gezien kan worden als een aanvangssituatie. Derhalve is in dat geval sprake van een omzetting van inkomsten als bedoeld in wezenskenmerk B.2

Voorbeeld 12

Een Nederlandse vennootschap heeft behoefte aan gekwalificeerd personeel en werft een werknemer die (op dat moment) woonachtig is in een ander rechtsgebied. Deze werknemer verhuist naar Nederland en voldoet aan de voorwaarden om gebruik te kunnen maken van de zogenoemde 30%-regeling in artikel 10ea Uitvoeringsbesluit loonbelasting 1965. Hierdoor vindt geen omzetting plaats van het inkomen (het loon) maar wordt er van het tussen werkgever en werknemer overeengekomen brutoloon 30% niet in de heffing betrokken.

Voorbeeld 13

Een niet in Nederland gevestigde winstgevende vennootschap bezit aandelen in een in Nederland gevestigde verlieslatende vennootschap. De buitenlandse vennootschap besluit om kapitaal in de Nederlandse dochter te storten. De Nederlandse vennootschap gebruikt het kapitaal vrijwel direct om een rentedragende lening te verstrekken aan de buitenlandse vennootschap. De rentebaten worden in Nederland gecompenseerd door de aanwezige verliezen, terwijl in het andere rechtsgebied de rente in aftrek komt, omdat dat rechtsgebied geen antimisbruikmaatregelen kent zoals een regeling die vergelijkbaar is met bijvoorbeeld artikel 10a Wet Vpb. Deze constructie kan gezien worden als een circulaire transactie in de zin van wezenskenmerk B.3.

Voorbeeld 14

Een buitenlandse tophoudster houdt de aandelen in een Nederlandse moedervennootschap. Laatstgenoemde vennootschap bezit een in Nederland gelegen onroerende zaak en een actieve in Nederland gevestigde dochtervennootschap. De werkzaamheden van deze dochtervennootschap worden uitgeoefend in de onroerende zaak van de moedervennootschap.

De buitenlandse tophoudster meent een constructie op te zetten om de onroerende zaak zonder heffing van overdrachtsbelasting te verkopen aan een derde. In plaats van de onroerende zaak rechtstreeks aan de derde te verkopen, worden de aandelen in de Nederlandse moedervennootschap en daarmee tevens de aandelen in de dochtervennootschap aan de derde partij verkocht. Over deze aandelentransactie is geen overdrachtsbelasting verschuldigd. Onderdeel van de constructie is dat vervolgens de aandelen in de dochtervennootschap worden teruggeleverd aan de buitenlandse tophoudster waardoor uiteindelijk alleen de vennootschap die de onroerende zaak bezit door de derde partij is verkregen. De verkrijging van uitsluitend de aandelen in de moedervennootschap, dus zonder de aandelen in dochtervennootschap, zou in beginsel een belaste verkrijging voor de overdrachtsbelasting zijn.

Deze constructie kan gezien worden als een circulaire transactie in de zin van wezenskenmerk B.3.

Voorbeeld 15

Een al langer dan 10 jaar in het buitenland wonende moeder (A) heeft een in Nederland wonende zoon (B) en een in Nederland wonende kleindochter (C). A laat een testament opstellen met inbegrip van een fideï-commis of tweetrapsmaking. Volgens de bepalingen in het testament zal B het gehele vermogen van A erven bij haar overlijden. Als gevolg van het fideï-commis, dan wel de tweetrapsmaking, gaat het door B geërfde vermogen bij zijn overlijden naar C. De erfenis die C krijgt, wordt als gevolg van het fideï-commis geacht te zijn verkregen van A. Het beoogde voordeel van deze constructie is dat C bij verkrijging geen Nederlandse erfbelasting verschuldigd zou zijn omdat C geacht wordt te verkrijgen van een persoon (A) die al langer dan 10 jaar in het buitenland woont. Door de (juridische) circulariteit die ligt besloten in het fideï-commis of de tweetrapsmaking, is wezenskenmerk B.3 van toepassing.

Wezenskenmerk C bestaat uit vier typen constructies. Bij een constructie die valt onder wezenskenmerk C, onderdeel 1, onder b, subonderdeel i, of een constructie die valt onder wezenskenmerk C, onderdeel 1, onder c of d, is pas sprake van een meldingsplichtige grensoverschrijdende constructie als voldaan is aan de main benefit test. Bij de overige typen constructies hoeft niet te zijn voldaan aan de main benefit test. Dat betekent dat constructies die voldoen aan de overige typen altijd gemeld dienen te worden.

C.1. Een constructie met aftrekbare grensoverschrijdende betalingen tussen twee of meer verbonden ondernemingen waarbij ten minste één van de volgende voorwaarden is vervuld:

a) de ontvanger is in geen van de fiscale rechtsgebieden fiscaal inwoner;

b) de ontvanger is fiscaal inwoner in een rechtsgebied, maar dat rechtsgebied:

i. heft geen vennootschapsbelasting, of heft vennootschapsbelasting tegen een nultarief of bijna-nultarief, of

ii. is opgenomen in een lijst van rechtsgebieden van derde landen die door de lidstaten gezamenlijk of in het kader van de OESO als niet-coöperatief zijn beoordeeld;

c) de betaling geniet een volledige belastingvrijstelling in het rechtsgebied waar de ontvanger fiscaal inwoner is;

d) de betaling geniet een fiscaal gunstregime in het rechtsgebied waar de ontvanger fiscaal inwoner is.

C.2. In meer dan één rechtsgebied wordt aanspraak gemaakt op aftrekken voor dezelfde afschrijving.

C.3. In meer dan één rechtsgebied wordt aanspraak gemaakt op voorkoming van dubbele belasting voor hetzelfde inkomens- of vermogensbestanddeel.

C.4. Een constructie met overdrachten van activa waarbij er een wezenlijk verschil bestaat tussen het bedrag dat in de betrokken rechtsgebieden wordt aangemerkt als de voor die activa te betalen vergoeding.

Voor wezenskenmerk C.1.d zal worden aangesloten bij de definitie van BEPS Actie 5 van de OESO. Als uitgangspunt geldt dat een regime als fiscaal gunstregime wordt aangemerkt als er een bepaalde vorm van fiscale begunstiging is (op het gebied van belastingheffing van bedrijven ten aanzien van geografisch mobiele inkomsten) ten opzichte van de algemeen geldende fiscale wet- en regelgeving in een bepaald land. Praktisch bezien betekent dit dat in ieder geval alle regimes die beoordeeld (in scope) zijn door de OESO (Forum on Harmful Tax Practices) als fiscaal gunstregime aangemerkt worden. Immers, deze lijst is de resultante van het hanteren van de definitie van BEPS Actie 5. Deze lijst is niet uitputtend waardoor regimes die (nog) niet op de lijst staan, ook als fiscaal gunstregime kunnen kwalificeren. Voorbeelden van Nederlandse fiscale gunstregimes zijn de innovatiebox en de tonnageregeling.

Voorbeeld 16

Een Nederlandse vennootschap heeft een moedervennootschap in een ander rechtsgebied. Laatstgenoemde vennootschap verstrekt een geldlening aan de Nederlandse vennootschap om een belastingvoordeel mee te behalen. De Nederlandse vennootschap verricht een rentebetaling aan de moedervennootschap. De rentebate wordt bij de moedervennootschap in de heffing betrokken, maar de winst wordt belast tegen een nultarief. De moedermaatschappij verricht vrijwel geen activiteiten. Op basis van CFC-wetgeving behoort de rentebate tot de belastbare grondslag van de aandeelhouder van de moedervennootschap. De aandeelhouder van de moedervennootschap kwalificeert niet als ontvanger in de zin van het wezenskenmerk en daarom is het niet relevant dat de rentebate op basis van CFC-wetgeving wordt belast. Deze constructie valt onder wezenskenmerk C.1.b.i.

Voorbeeld 17

De aandelen in een Nederlandse vennootschap worden gehouden door een entiteit die is gevestigd in een rechtsgebied die belasting heft op basis van een remittance base (remittance base-land). Dat betekent dat bepaalde inkomsten pas worden belast als deze in het remittance base-land daadwerkelijk zijn ontvangen. De Nederlandse vennootschap heeft een geldlening aangetrokken van de buitenlandse entiteit en verricht vervolgens aftrekbare rentebetalingen aan die buitenlandse entiteit. Die entiteit houdt een bankrekening aan in een ander rechtsgebied waarnaar de aftrekbare betaling wordt overgemaakt. De rentebetaling die volgt uit de overeenkomst van geldlening wordt daardoor niet in de heffing betrokken in het remittance base-land. In dat andere rechtsgebied vindt geen andere activiteit plaats dan enkel het aanhouden van de bankrekening waardoor in dat rechtsgebied ook geen belasting wordt geheven. Hierdoor wordt de rentebate (nog) niet belast in het remittance base-land (noch in het rechtsgebied waar de bankrekening wordt aangehouden). De constructie valt onder wezenskenmerk C.1.c.

Voorbeeld 18

De aandelen in een Nederlandse vennootschap worden gehouden door een entiteit die gevestigd is in een rechtsgebied met een territoriaal belastingstelsel en zonder CFC-wetgeving. De Nederlandse vennootschap heeft een geldlening aangetrokken van en verricht vervolgens aftrekbare rentebetalingen aan de buitenlandse entiteit. De rentebetaling die volgt uit de overeenkomst van geldlening valt niet in de belaste grondslag van de entiteit in het buitenland, omdat zij niet wordt belast voor haar wereldinkomen. De inkomsten komen niet op uit een bron gelegen in het rechtsgebied van vestiging. De rentebate is derhalve volledig van belastingheffing vrijgesteld. De constructie valt onder wezenskenmerk C.1.c.

Bij voorbeelden 16, 17 en 18 wordt volledigheidshalve het volgende opgemerkt. Als de beloning die tot stand komt volgens de in het buitenland geldende fiscale wet- en regelgeving, onder de at arm’s length range ligt, zal ook beoordeeld moeten worden of de afwijking van het at arm’s length beginsel kwalificeert als een fiscaal gunstregime volgens het wezenskenmerk C.1.d.

Voorbeeld 19

Een vennootschap in een ander rechtsgebied verstrekt een renteloze geldlening aan een Nederlandse vennootschap. Voor Nederlandse fiscale doeleinden wordt rente geïmputeerd. Dit betekent dat er door de Nederlandse vennootschap in beginsel rentekosten in aftrek kunnen worden gebracht. In het andere rechtsgebied wordt er geen rekening gehouden met te imputeren rentebaten en worden er dus geen rentebaten in de belaste grondslag betrokken. De constructie valt onder wezenskenmerk C.1.d.

Voorbeeld 20

In jaar 1 verwerft een vennootschap, gevestigd in land Y, de aandelen van een Nederlandse vennootschap. Tegelijkertijd verstrekt de vennootschap in land Y ook een geldlening aan de Nederlandse vennootschap. De Nederlandse vennootschap betaalt (onder andere) rente aan de vennootschap in land Y. In jaar 1 is land Y niet opgenomen op de lijst van niet-coöperatieve rechtsgebieden. Hierdoor valt deze constructie niet onder wezenskenmerk C.1.c. Dat op een later tijdstip wordt beslist door de EU-lidstaten om land Y op te nemen op de lijst van niet-coöperatieve rechtsgebieden doet hier niet aan af.

Voorbeeld 21

Een Nederlandse vennootschap houdt alle aandelen in een dochtervennootschap, gevestigd in land Y. De dochtervennootschap heeft een vaste inrichting in land Z. De Nederlandse vennootschap doet een aftrekbare betaling die toerekenbaar is aan de vaste inrichting in land Z. De inkomensbestanddelen toerekenbaar aan de vaste inrichting zijn belast in land Z tegen het reguliere tarief van 20%. Onder het belastingregime van land Y past de dochtervennootschap een objectvrijstelling toe op de inkomensbestanddelen die toerekenbaar zijn aan de vaste inrichting. Voor de toepassing van wezenskenmerk C.1 moet de vaste inrichting als een separate entiteit worden beschouwd. Deze constructie valt niet onder wezenskenmerk C.1.c.

Voorbeeld 22

Een Nederlandse vennootschap sluit een financial leaseovereenkomst met een (niet-gelieerde) financiële instelling buiten Nederland. Als gevolg van de overeenkomst verkrijgt de Nederlandse vennootschap het economisch eigendom van een activum waarover zij mag afschrijven. In dit geval heeft de financiële instelling op grond van het in haar rechtsgebied geldende recht ook de mogelijkheid om af te schrijven over het activum dat door middel van de leaseovereenkomst ter beschikking wordt gesteld aan de Nederlandse vennootschap. Dit heeft tot gevolg dat in beide landen over hetzelfde activum wordt afgeschreven.

Voorbeeld 23

Een Nederlandse vennootschap heeft een machine gekocht door middel van een transparant lichaam in een ander rechtsgebied. In het andere rechtsgebied wordt het naar Nederlandse fiscale maatstaven transparante lichaam aangemerkt als een niet-transparante entiteit en in de belastingheffing betrokken. De machine wordt voor fiscale doeleinden in het andere land geacht te zijn verworven door het lichaam. De afschrijving op de machine komt ten laste van haar winst (of van andere groepsmaatschappijen op basis van een concernregeling). In Nederland wordt de afschrijving eveneens in aftrek gebracht omdat naar Nederlandse fiscale maatstaven de entiteit niet als belastingplichtig lichaam wordt gekwalificeerd en de machine geacht wordt te zijn gekocht door het Nederlandse lichaam. De afschrijving komt daarmee in beginsel zowel in Nederland als het andere rechtsgebied tot uiting en leidt tot een dubbele aftrek. Het inkomen dat met de machine wordt gegenereerd, wordt echter ook zowel in Nederland als in het andere rechtsgebied in aanmerking genomen. In dat geval valt de constructie niet onder wezenskenmerk C.2.

Voorbeeld 24

Een vennootschap in een ander rechtsgebied heeft een vaste inrichting in Nederland. De buitenlandse vennootschap koopt een machine die direct volledig aan de Nederlandse vaste inrichting wordt gealloceerd omdat de machine louter in de Nederlandse vaste inrichting zal worden gebruikt. De afschrijving van de machine komt in Nederland bij de vaste inrichting tot uiting. Onder het belastingregime van de buitenlandse vennootschap, worden de inkomsten en lasten van de Nederlandse vaste inrichting opgenomen in de belastbare winst. Vervolgens wordt ter voorkoming van dubbele belasting een verrekening gegeven voor de in Nederland betaalde vennootschapsbelasting over de winst toerekenbaar aan de vaste inrichting. In dit geval is effectief geen sprake van het aanspraak maken op aftrekken voor dezelfde afschrijving in meer dan één rechtsgebied. De constructie valt niet onder wezenskenmerk C.2.

Wezenskenmerk C, onderdeel 3, doelt op de situatie waarin in meer dan één rechtsgebied aanspraak wordt gemaakt op voorkoming van dubbele belasting voor hetzelfde inkomens- of vermogensbestanddeel. Het feit dat in meer rechtsgebieden voorkoming van dubbele belastingheffing wordt geclaimd, bijvoorbeeld omdat in deze rechtsgebieden de verschuldigde belasting wordt berekend over het wereldinkomen, maakt nog niet dat sprake is van een meldingsplichtige grensoverschrijdende constructie als hier bedoeld. Dit wezenskenmerk ziet op de situatie dat door de meervoudige voorkoming van dubbele belasting per saldo geen belasting wordt betaald over het betreffende inkomens- of vermogensbestanddeel. Voor de uitleg van dit wezenskenmerk wordt tevens verwezen naar de eerdergenoemde aanbeveling van de EC van 6 december 2012 over agressieve fiscale planning, specifiek naar onderdeel 3.

Voorbeeld 25

Een vennootschap in een ander rechtsgebied draagt aan een Nederlandse vennootschap een activum fiscaal over tegen de boekwaarde. De fiscale verkrijgingsprijs van het activum in Nederland is de wezenlijk hogere waarde in het economisch verkeer. Deze constructie voldoet aan wezenskenmerk C.4.

Wezenskenmerk D bestaat uit twee verschillende typen constructies. Hiervoor hoeft niet te zijn voldaan aan de main benefit test.

D.1. Een constructie die kan leiden tot het ondermijnen van de rapportageverplichting uit hoofde van de wetgeving ter omzetting van Uniewetgeving of evenwaardige overeenkomsten inzake de automatische uitwisseling van inlichtingen over financiële rekeningen, waaronder overeenkomsten met derde landen, of die profiteert van het gebrek aan die wetgeving of overeenkomsten. Dergelijke constructies omvatten ten minste het volgende:

a) het gebruik van een rekening, product of belegging die geen financiële rekening is of niet als zodanig te boek staat, maar die over eigenschappen beschikt die in wezen vergelijkbaar zijn met die van een financiële rekening;

b) de overdracht van financiële rekeningen of activa aan, of het gebruik van rechtsgebieden die niet gebonden zijn aan de automatische uitwisseling van inlichtingen over financiële rekeningen met de staat van verblijf van de relevante belastingplichtige;

c) de herkwalificatie van inkomsten en vermogen in producten of betalingen die niet onder de automatische uitwisseling van inlichtingen vallen;

d) de overdracht of omzetting van een financiële instelling of een financiële rekening of de activa daarvan in een financiële instelling of een financiële rekening of activa die niet onder de rapportage in het kader van de automatische uitwisseling van inlichtingen vallen;

e) het gebruik van rechtspersonen, juridische constructies of structuren die de rapportage over één of meer rekeninghouders of uiteindelijk begunstigden in het kader van de automatische uitwisseling van inlichtingen over financiële rekeningen stopzetten of daartoe strekken;

f) constructies die due-diligenceprocedures die door financiële instellingen worden gebruikt om te voldoen aan hun verplichtingen tot het rapporteren van inlichtingen over financiële rekeningen, ondermijnen of zwakke punten ervan benutten, onder meer via het gebruik van rechtsgebieden met ontoereikende of zwakke regelingen voor de handhaving van antiwitwaswetgeving of met zwakke transparantievereisten voor rechtspersonen of juridische constructies.

D.2. Een constructie waarbij de juridische of feitelijke eigendom niet-transparant is door het gebruik van personen, juridische constructies of structuren:

a) die geen wezenlijke economische, door voldoende personeel, uitrusting, activa en gebouwen ondersteunde activiteit uitoefenen, en

b) die zijn opgericht in, worden beheerd in, inwoner zijn van, onder zeggenschap staan in, of gevestigd zijn in een ander rechtsgebied dan het rechtsgebied van verblijf van een of meer van de uiteindelijk begunstigden van de activa die door die personen, juridische constructies of structuren worden aangehouden, en

c) indien de uiteindelijk begunstigden van die personen, juridische constructies of structuren, als gedefinieerd in Richtlijn (EU) 2015/849, niet-identificeerbaar zijn gemaakt.

Voor een toelichting op deze wezenskenmerken wordt verwezen naar Kamerstukken II 2019/2020, 35 255, nr. 3 (memorie van toelichting).

Met betrekking tot wezenskenmerk D.2 wordt ook het volgende opgemerkt. In lijn met artikel 1.2 onder c van de Model Mandatory Disclosure Rules for CRS Avoidance Arrangements and Opaque Offshore Structures21, worden institutionele investeerders en personen die volledig worden gehouden door een of meer institutionele investeerders, niet geacht het uiteindelijke belang te verhullen. Institutionele investeerders staan gedefinieerd in artikel 1.4 onder f van de Model Mandatory Disclosure Rules for CRS Avoidance Arrangements and Opaque Offshore Structures.

Wezenskenmerk E bestaat uit drie verschillende typen constructies. Hiervoor hoeft niet te zijn voldaan aan de main benefit test.

E.1. Een constructie met gebruik van unilaterale veiligehavenregels.

E.2. Een constructie met overdracht van moeilijk te waarderen immateriële activa. De term ‘moeilijk te waarderen immateriële activa’ omvat immateriële activa of rechten op immateriële activa waarvoor, op het tijdstip van de overdracht ervan tussen verbonden ondernemingen:

a) geen betrouwbare vergelijkbare activa bestaan, en

b) de prognoses van de toekomstige kasstromen of inkomsten die naar verwachting uit de overgedragen activa voortvloeien, of de aannames die worden gebruikt voor het waarderen van de immateriële activa, bijzonder onzeker zijn, waardoor het moeilijk is te voorspellen hoe succesvol de immateriële activa op het moment van de overdracht uiteindelijk zullen zijn.

E.3. Een constructie met een grensoverschrijdende overdracht binnen de groep van functies, en/of risico's en/of activa, indien de geraamde jaarlijkse winst vóór interest en belastingen (ebit) van de overdrager of overdragers, tijdens de periode van drie jaar na de overdracht, minder dan 50% bedraagt van de geraamde jaarlijkse ebit van die overdrager of overdragers indien de overdracht niet had plaatsgevonden.

Voor de definitie van unilaterale veiligehavenregels als bedoeld in wezenskenmerk E.1 wordt aangesloten bij de OESO-richtlijnen voor verrekenprijzen. Het gaat om regels die slechts van toepassing zijn op een bepaalde categorie of categorieën van belastingplichtigen of transacties en die deze belastingplichtigen vrijstellen van de verplichtingen die normaal door de algemene regels over verrekenprijzen door dat land worden opgelegd. Er worden met andere woorden andere (veelal eenvoudigere) verplichtingen opgelegd dan onder het algemene regime van verrekenprijzen van dat land. Ook kunnen veiligehavenregels een bepaalde categorie of bepaalde categorieën van belastingplichtigen of transacties vrijstellen van de toepassing van alle of een deel van de algemene regels over verrekenprijzen. Onder de veiligehavenregels vallen echter geen louter administratieve vereenvoudigingsmaatregelen, die niet rechtstreeks betrekking hebben op de bepaling van de marktconforme (‘at arm’s length’) prijzen. Noch hebben de veiligehavenregels betrekking op advance pricing agreements. Ten slotte hebben veiligehavenregels geen betrekking op regels inzake onderkapitalisatie.

Voorbeeld 26

Een Nederlandse vennootschap heeft een renteloze geldlening opgenomen bij een groepsfinancieringsvennootschap in een ander rechtsgebied. Vanwege artikel 8b Wet Vpb imputeert de Nederlandse vennootschap een rentelast die in lijn is met het arm’s length beginsel. In het andere rechtsgebied is het toegestaan de rente te berekenen tussen groepsvennootschappen op basis van gemiddelde rentetarieven waartegen banken elkaar geldleningen verstrekken; dit kwalificeert als een unilaterale veiligehavenregel. De vennootschap in het andere rechtsgebied maakt gebruik van die mogelijkheid.

Voorbeeld 27

Een Nederlandse vennootschap heeft een geldlening opgenomen bij een groepsfinancieringsvennootschap in een ander rechtsgebied. Op grond van de leningsovereenkomst betaalt de Nederlandse vennootschap aan de groepsfinancieringsvennootschap een rente die in overeenstemming is met het at arm’s length beginsel. De fiscale wet- en regelgeving in het andere rechtsgebied staat toe de fiscale vergoeding te berekenen zonder het at arm’s length beginsel in aanmerking te nemen. Bijvoorbeeld door aan te sluiten bij de hoogte van (het gemiddelde van) de uitstaande leningen. Dit kwalificeert als een unilaterale veiligehavenregel. De groepsfinancieringsvennootschap maakt gebruik van die mogelijkheid. Dit brengt mee dat wezenskenmerk E.1 van toepassing is.

Als de vergoeding die tot stand komt volgens de in het andere rechtsgebied geldende fiscale wet- en regelgeving, onder de at arm’s length range ligt, zal ook beoordeeld moeten worden of de afwijking van het at arm’s length beginsel kwalificeert als een fiscaal gunstregime onder wezenskenmerk C.1.d.

Voorbeeld 28

Een Nederlandse vennootschap heeft een geldlening opgenomen bij een groepsfinancieringsvennootschap in een ander rechtsgebied. Vanwege artikel 8b Wet Vpb imputeert de Nederlandse vennootschap een rentelast die in lijn is met het at arm’s length beginsel. In het andere rechtsgebied is het toegestaan de rente te berekenen tussen groepsvennootschappen op basis van gemiddelde rentetarieven waartegen banken elkaar geldleningen verstrekken; dit kwalificeert als een unilaterale veiligehavenregel. Het uit de benchmarkstudie gebleken at arm’s length rentepercentage wordt echter bij zowel de Nederlandse vennootschap als de groepsfinancieringsvennootschap in aanmerking genomen. Alhoewel dit rentepercentage ook valt binnen de range van percentages die kwalificeren onder de unilaterale veiligehavenregel, is effectief geen gebruikgemaakt van de unilaterale veiligehavenregel. Daarop gelet is wezenskenmerk E.1 niet van toepassing.

Voorbeeld 29

Een concern heeft een intellectueel eigendom ondergebracht in een vennootschap in een rechtsgebied buiten de Europese Unie. Het concern besluit het intellectueel eigendom en de bijbehorende zogenoemde DEMPE-functies (Development/ontwikkeling), Enhancement/verbetering, Maintenance/ onderhoud, Protection/bescherming en Exploitation/exploitatie) niet langer buiten de Europese Unie aan te houden maar te verplaatsen naar een Nederlandse groepsvennootschap. Het intellectueel eigendom kwalificeert als een moeilijk te waarderen immaterieel vast activum in de zin van sectie D.4 van hoofdstuk 6 van de OESO-richtlijnen voor verrekenprijzen. Het maakt voor de vraag of het intellectueel eigendom kwalificeert als een moeilijk te waarderen immaterieel vast activum niet uit of een prijsaanpassingsclausule is overeengekomen.

Volledigheidshalve wordt opgemerkt dat ook sprake is van de overdracht van moeilijk te waarderen immateriële activa in de zin van wezenskenmerk E.2 als enkel de overdracht van de juridische eigendom van het intellectueel eigendom wordt gerealiseerd of wanneer enkel de DEMPE-functies worden verplaatst.

Voor wezenskenmerk E.3 is van belang vast te stellen of de geraamde jaarlijkse winst vóór interest en belastingen (ebit) van de overdrager daalt als gevolg van de overdracht. Ingeval de overdrager geen operationele vennootschap is, maar een onderneming met een zuiver financieel doel (zoals een houdstervennootschap, een financieringsentiteit, een private-equity-onderneming of een combinatie hiervan) zal er (nagenoeg) geen bedrijfsresultaat (operationeel resultaat of ebit) gegenereerd worden. Het grootste deel van de resultaten zal worden weerspiegeld in het financiële resultaat (samenvatting van de financiële lasten en baten). Voor de berekening van de ebit van dergelijke ondernemingen moet rekening worden gehouden met de terugkerende financiële inkomsten en kosten, omdat deze financiële resultaten de kernactiviteit van dit type ondernemingen vormt.

Voorbeeld 30

Een Nederlandse vennootschap heeft een dochtervennootschap in een ander rechtsgebied. Besloten wordt om een grensoverschrijdende fusie plaats te laten vinden tussen beide vennootschappen, waarbij de dochtervennootschap als verdwijnende vennootschap en de Nederlandse vennootschap als verkrijgende vennootschap fungeren. Door de fusie worden alle activa en passiva van de dochtervennootschap onder algemene titel overgedragen aan de moedervennootschap. In het andere rechtsgebied ontstaat daardoor een vaste inrichting van de Nederlandse vennootschap. Aangezien de dochtervennootschap door de fusie verdwijnt, bedraagt haar (geraamde) ebit 0. Omdat de dochtervennootschap zonder uitvoering van de fusie winstgevend zou zijn gebleven, bedraagt de geraamde ebit na overdracht minder dan 50% van de geraamde ebit als de fusie niet zou hebben plaatsgevonden. Het maakt niet uit dat de vaste inrichting (een gedeelte van) de activiteiten in het rechtsgebied waar de dochtervennootschap gevestigd was, voortzet.

Voorbeeld 31

Een Nederlandse operationele vennootschap heeft een vaste inrichting in een ander rechtsgebied. Besloten wordt om een vermogensbestanddeel van de Nederlandse vennootschap over te dragen aan de buitenlandse vaste inrichting. Hierdoor is er dus sprake van een constructie met een grensoverschrijdende overdracht binnen de groep.

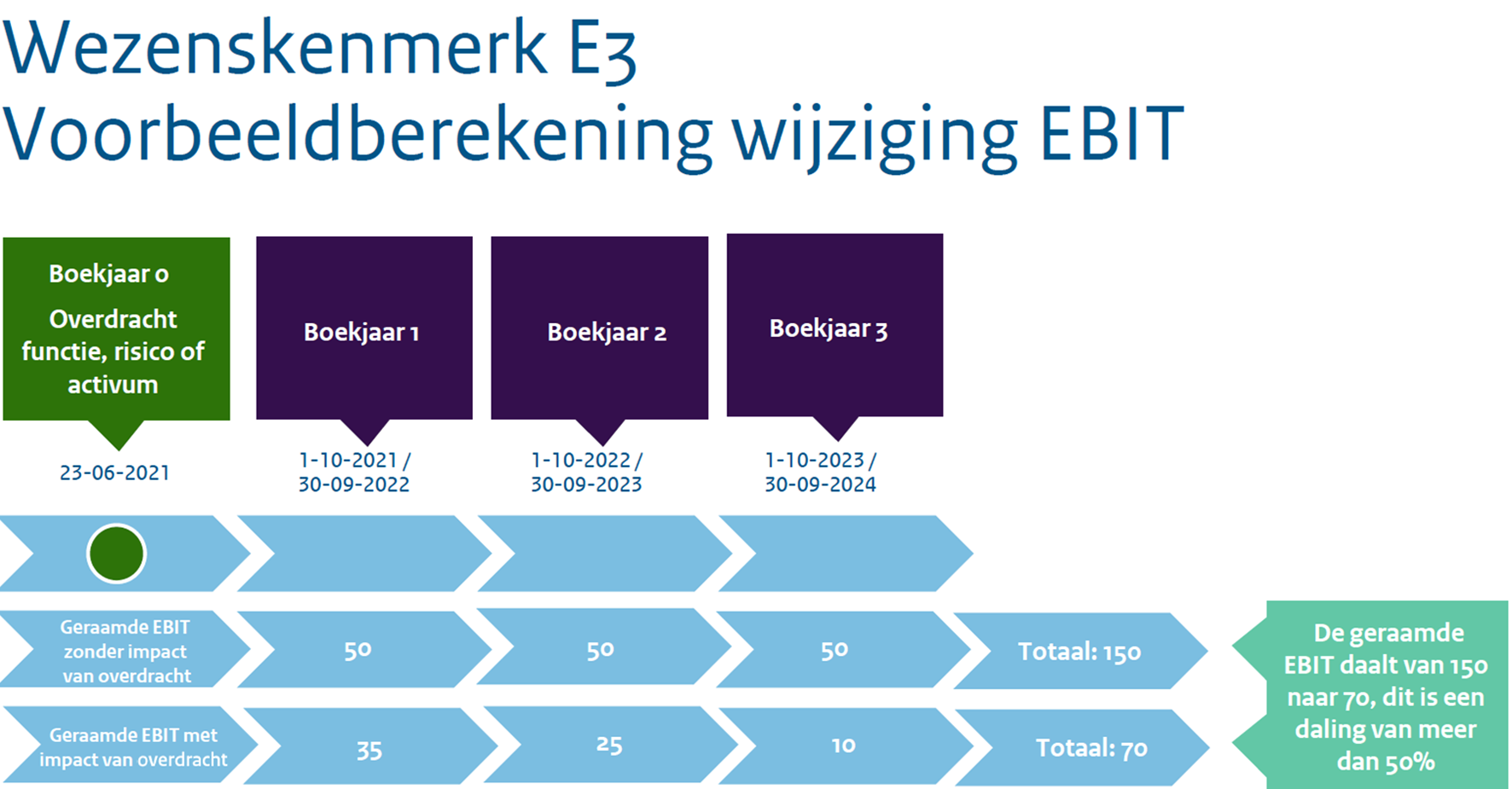

Deze grensoverschrijdende constructie is meldingsplichtig als de geraamde enkelvoudige jaarlijkse winst vóór interest en belastingen (ebit) van de Nederlandse vennootschap, tijdens de periode van drie jaar na de overdracht, minder dan 50% bedraagt van de geraamde jaarlijkse ebit van die Nederlandse vennootschap als de overdracht niet had plaatsgevonden. In casu heeft de Nederlandse vennootschap een boekjaar dat loopt van 1 oktober tot en met 30 september. De overdracht van het vermogensbestanddeel aan de buitenlandse vaste inrichting vindt plaats op 23 juni 2021. De geraamde ebit zou zonder de overdracht in de drie boekjaren na het boekjaar van overdracht 50 per jaar bedragen, oftewel 150 in totaal. Als wel rekening wordt gehouden met de overdracht van het vermogensbestanddeel, zou de geraamde ebit in de volgende drie boekjaren respectievelijk 35, 25 en 10, oftewel 70 in totaal bedragen. De geraamde ebit daalt dus van 150 naar 70 als gevolg van de overdracht. Dat is een daling van meer dan 50%.

Het volgende overzicht geeft dit weer:

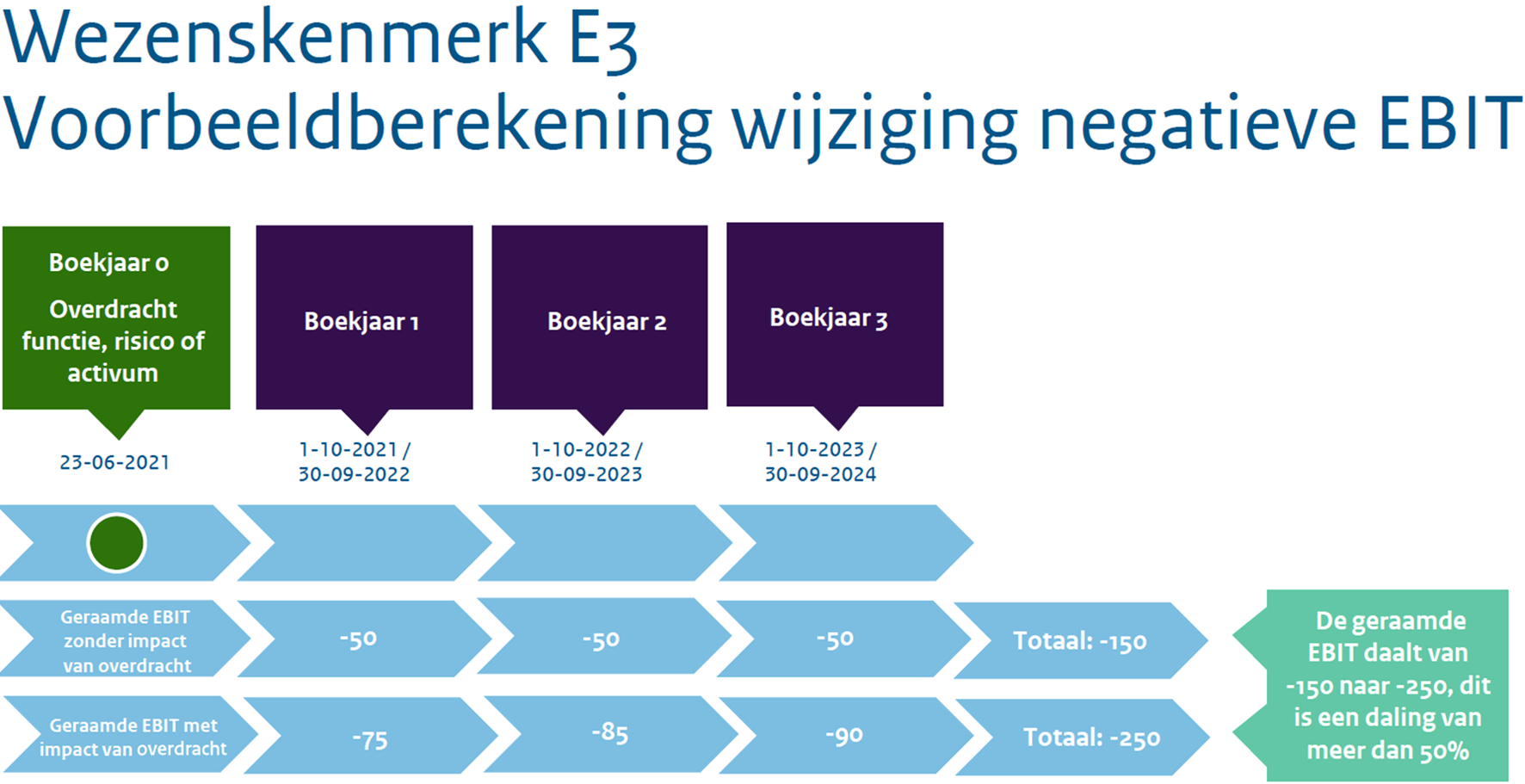

Volledigheidshalve wordt opgemerkt dat als de geraamde ebit negatief is, er ook sprake kan zijn van een meldingsplichtige constructie. Het voorbeeld hierna illustreert dit.

Voorbeeld 32

Bovengenoemde Nederlandse vennootschap heeft in de drie boekjaren na overdracht een geraamde ebit van –50 per jaar als de overdracht niet in aanmerking wordt genomen, oftewel –150 in totaal. Als wel rekening wordt gehouden met de overdracht van het vermogensbestanddeel, zou de geraamde ebit in de volgende drie boekjaren respectievelijk –75, –85 en –90, oftewel –250 in totaal bedragen. De geraamde ebit daalt dus van –150 naar –250 als gevolg van de overdracht. Dat is een daling van meer dan 50%.

Het volgende overzicht geeft dit weer:

Het Mandatory Disclosure Rules – team (hierna: MDR-team) ressorteert onder Belastingdienst/Grote Ondernemingen (kantoor Rotterdam) en waarborgt de uitvoeringscoördinatie op het terrein van de Wet implementatie EU-richtlijn meldingsplichtige grensoverschrijdende constructies binnen de Belastingdienst.

Het MDR-team is tevens verantwoordelijk op het terrein van de Wet implementatie EU-richtlijn meldingsplichtige grensoverschrijdende constructies voor:

– Het verzorgen van een helpdeskfunctie voor potentiële meldingsplichtigen;

– De risicoanalyse, het toezicht en het verder uitzetten van de ontvangen meldingen;

– Proactief contact onderhouden met de verschillende doelgroepen;