BIJLAGE I BIJ ARTIKEL I, ONDERDEEL A, VAN DE REGELING VAN DE MINISTER VAN BINNENLANDSE

ZAKEN EN KONINKRIJKSRELATIES VAN 26 OKTOBER, NR. 2020-0000042468 TOT WIJZIGING VAN

DE REGELING TOEGELATEN INSTELLINGEN VOLKSHUISVESTING 2015 (HANDBOEK MARKTWAARDERING

EN ACCOUNTANTSPROTOCOL)

Bijlage 2. bij artikel 14 van de Regeling toegelaten instellingen volkshuisvesting

2015

Handboek modelmatig waarderen marktwaarde

Actualisatie peildatum 31 december 2020

Inhoud

|

1

|

VOORAF

|

4

|

|

1.1

|

Eerdere versies van het handboek

|

4

|

|

1.2

|

Werkwijze totstandkoming

|

4

|

|

1.3

|

Belangrijkste wijzigingen

|

5

|

|

1.4

|

Overige punten

|

5

|

|

2

|

INLEIDING

|

5

|

|

2.1

|

Juridisch kader

|

5

|

|

2.2

|

Afspraken met Kadaster, NRVT en accountants

|

6

|

|

2.3

|

Algemene uitgangspunten

|

6

|

|

2.4

|

Gebruik full-versie

|

8

|

|

2.5

|

Taxatiecyclus full-waardering

|

8

|

|

2.6

|

Groeipad gebruiksoppervlakte (GBO)

|

9

|

|

2.7

|

Beschikbaarheid WOZ-gegevens

|

10

|

|

2.8

|

Handreiking/voorschrift rekenkundige uitwerking

|

11

|

|

2.9

|

Jaarlijkse actualisatie

|

11

|

|

2.10

|

Omgaan met indicatieve uitgangspunten

|

11

|

|

3

|

NADERE KADERSTELLING

|

11

|

|

3.1

|

Doel van de waardering

|

11

|

|

3.2

|

Typen vastgoed en overig vastgoed

|

12

|

|

3.3

|

Marktwaarde en markthuur

|

12

|

|

3.4

|

Waarderingsmethodiek

|

12

|

|

3.4.1

|

Contante waarde bij medio jaar

|

13

|

|

3.4.2

|

Indexeren

|

13

|

|

3.4.3

|

Fractioneel muteren en uitponden

|

14

|

|

3.4.4

|

Lineair versus exponentieel uitponden en muteren

|

15

|

|

3.4.5

|

Afronden

|

15

|

|

3.4.6

|

Verdere toelichting rekenwijze

|

15

|

|

3.5

|

Waarderingscomplex

|

15

|

|

3.6

|

Doorexploiteer- en uitpondscenario

|

16

|

|

3.7

|

Verhuureenheden in exploitatie buiten de landsgrenzen

|

16

|

|

4

|

MACRO-ECONOMISCHE PARAMETERS

|

16

|

|

4.1

|

Prijsinflatie

|

17

|

|

4.2

|

Loonstijging

|

17

|

|

4.3

|

Bouwkostenstijging

|

17

|

|

4.4

|

Leegwaardestijging

|

17

|

|

5

|

WOONGELEGENHEDEN

|

18

|

|

5.1

|

Objectgegevens

|

18

|

|

5.2

|

Modelparameters

|

20

|

|

5.2.1

|

Leegwaarde

|

20

|

|

5.2.2

|

Markthuur van eengezins- en meergezinswoningen

|

21

|

|

5.2.3

|

Markthuur van studenteneenheden en extramurale zorgeenheden

|

23

|

|

5.2.4

|

Exploitatiekosten

|

24

|

|

5.2.5

|

Instandhoudingsonderhoud

|

24

|

|

5.2.5.1

|

Instandhoudingsonderhoud doorexploiteerscenario

|

25

|

|

5.2.5.2

|

Instandhoudingsonderhoud uitpondscenario

|

26

|

|

5.2.6

|

Overige exploitatiekosten

|

27

|

|

5.2.6.1

|

Achterstallig onderhoud

|

27

|

|

5.2.6.2

|

Beheerkosten

|

27

|

|

5.2.6.3

|

Belastingen, verzekeringen en overige zakelijke lasten

|

28

|

|

5.2.6.4

|

Verhuurderheffing

|

28

|

|

5.2.7

|

Huurstijging

|

30

|

|

5.2.7.1

|

Boveninflatoire huurverhoging voor marktwaarde

|

30

|

|

5.2.7.2

|

Huuraanpassing bij mutatie

|

30

|

|

5.2.7.3

|

Huuraanpassing bij aanvang in het geval de contracthuur hoger is dan de markthuur

|

31

|

|

5.2.8

|

Liberalisatiegrens

|

31

|

|

5.2.9

|

Exploitatieverplichting

|

31

|

|

5.2.10

|

Huurderving oninbaar

|

31

|

|

5.2.11

|

Aanvangsleegstand

|

32

|

|

5.2.11.1

|

Aanvangsleegstand bij doorexploiteren

|

32

|

|

5.2.11.2

|

Aanvangsleegstand bij uitponden

|

32

|

|

5.2.12

|

Mutatiekans

|

32

|

|

5.2.12.1

|

Mutatiekans bij doorexploiteren

|

32

|

|

5.2.12.2

|

Mutatiekans bij uitponden

|

33

|

|

5.2.12.3

|

Mutatiekans bij exploitatieverplichting/verkoopbeperking

|

33

|

|

5.2.12.4

|

Minimale en maximale mutatiekans

|

33

|

|

5.2.13

|

Mutatieleegstand

|

34

|

|

5.2.14

|

Omgaan met indexatie huurkasstromen

|

34

|

|

5.2.14.1

|

Bruto huur in doorexploiteerscenario voor het nog niet geharmoniseerde deel

|

35

|

|

5.2.14.2

|

Bruto huur in doorexploiteerscenario voor het reeds geharmoniseerde deel

|

35

|

|

5.2.14.3

|

Bruto huur in uitpondscenario

|

35

|

|

5.2.14.4

|

Indexatie markthuren

|

35

|

|

5.2.14.5

|

Indexatie maximale huur conform WWS

|

36

|

|

5.2.14.6

|

Indexatie liberalisatiegrens en kwaliteitkortingsgrens

|

36

|

|

5.2.14.7

|

Indexatie en aftopping van streefhuren

|

36

|

|

5.2.14.8

|

Schema indexatie huurkasstromen

|

36

|

|

5.2.15

|

Splitsingskosten

|

37

|

|

5.2.16

|

Verkoopkosten

|

38

|

|

5.2.17

|

Erfpacht

|

38

|

|

5.2.18

|

Disconteringsvoet woongelegenheden: EGW en MGW

|

41

|

|

5.2.19

|

Disconteringsvoet woongelegenheden: studenten- en extramurale zorgeenheden

|

43

|

|

5.2.20

|

Eindwaarde

|

44

|

|

5.2.20.1

|

Eindwaarde in het doorexploiteerscenario

|

44

|

|

5.2.20.2

|

Eindwaarde in het uitpondscenario

|

45

|

|

5.2.20.3

|

Toelichting uitwerking eindwaarde op basis voortdurende looptijd

|

45

|

|

5.2.20.4

|

Correctiefactor verkoopkosten en verkoopopbrengsten eindwaarde uitponden

|

48

|

|

5.2.21

|

Overdrachtskosten

|

48

|

|

5.2.22

|

Overige punten

|

49

|

|

5.2.23

|

Nadere toetsing

|

49

|

|

6

|

BEDRIJFSMATIG, MAATSCHAPPELIJK en ZORG ONROEREND GOED

|

49

|

|

6.1

|

Objectgegevens

|

49

|

|

6.2

|

Modelparameters

|

50

|

|

6.2.1

|

Markthuren

|

50

|

|

6.2.2

|

Huurinkomsten en huurstijging

|

50

|

|

6.2.2.1

|

Verlenging

|

51

|

|

6.2.2.2

|

Opzegging

|

51

|

|

6.2.2.3

|

Contractduur bij verlenging of nieuw contract

|

51

|

|

6.2.2.4

|

Berekening bij geen contract of ontbrekende ingangs- en einddatum

|

52

|

|

6.2.2.5

|

Berekening bij een contract met een ingangsdatum ná 1 januari 2021

|

52

|

|

6.2.2.6

|

Huur bij verlenging en bij nieuw contract

|

52

|

|

6.2.3

|

Exploitatiekosten

|

53

|

|

6.2.3.1

|

Instandhoudingsonderhoud

|

53

|

|

6.2.3.2

|

Mutatiekosten

|

53

|

|

6.2.3.3

|

Achterstallig onderhoud

|

53

|

|

6.2.3.4

|

Beheerkosten

|

54

|

|

6.2.3.5

|

Belastingen, verzekeringen en overige zakelijke lasten

|

54

|

|

6.2.4

|

Erfpacht

|

55

|

|

6.2.5

|

Aanvangsleegstand

|

55

|

|

6.2.6

|

Mutatieleegstand

|

55

|

|

6.2.7

|

Disconteringsvoet

|

55

|

|

6.2.8

|

Eindwaarde

|

56

|

|

6.2.9

|

Overdrachtskosten

|

57

|

|

6.2.10

|

Overige punten

|

57

|

|

6.2.11

|

Nadere toetsing

|

57

|

|

7

|

PARKEERGELEGENHEDEN

|

58

|

|

7.1

|

Objectgegevens

|

58

|

|

7.2

|

Modelparameters

|

58

|

|

7.2.1

|

Leegwaarde en leegwaardestijging

|

58

|

|

7.2.2

|

Markthuren

|

59

|

|

7.2.3

|

Mutatiekans

|

59

|

|

7.2.4

|

Huurinkomsten en huurstijging

|

59

|

|

7.2.5

|

Exploitatiekosten

|

59

|

|

7.2.5.1

|

Instandhoudingsonderhoud

|

59

|

|

7.2.5.2

|

Beheerkosten

|

60

|

|

7.2.5.3

|

Belastingen en verzekeringen

|

60

|

|

7.2.6

|

Splitsingskosten

|

60

|

|

7.2.7

|

Verkoopkosten

|

61

|

|

7.2.8

|

Aanvangsleegstand

|

61

|

|

7.2.9

|

Mutatieleegstand

|

61

|

|

7.2.10

|

Erfpacht

|

61

|

|

7.2.11

|

Disconteringsvoet

|

61

|

|

7.2.12

|

Eindwaarde

|

62

|

|

7.2.13

|

Overdrachtskosten

|

63

|

|

7.2.14

|

Overige punten

|

63

|

|

7.2.15

|

Nadere toetsing

|

63

|

|

8

|

FULL VERSIE

|

63

|

|

8.1

|

Vrijheidsgraden

|

63

|

|

8.1.1

|

Schematische vrijheid

|

64

|

|

8.1.2

|

Markthuur(stijging)

|

64

|

|

8.1.3

|

Exit yield

|

64

|

|

8.1.4

|

Leegwaarde(stijging)

|

65

|

|

8.1.5

|

Disconteringsvoet

|

65

|

|

8.1.6

|

Onderhoud

|

65

|

|

8.1.7

|

Technische splitsingskosten

|

65

|

|

8.1.8

|

Mutatie- en verkoopkans

|

65

|

|

8.1.9

|

Bijzondere uitgangspunten

|

66

|

|

8.1.10

|

Erfpacht

|

66

|

|

8.1.11

|

Exploitatiescenario

|

66

|

|

8.2

|

De rol van opdrachtverlening aan externe taxateur

|

66

|

|

9

|

BELEIDSWAARDE

|

67

|

|

9.1

|

Beleidswaarde van toepassing op woongelegenheden

|

67

|

|

9.2

|

Stappen van marktwaarde naar beleidswaarde

|

68

|

|

9.2.1

|

Stap 0: marktwaarde in verhuurde staat

|

69

|

|

9.2.2

|

Stap 1: beschikbaarheid (doorexploiteren)

|

69

|

|

9.2.3

|

Stap 2: betaalbaarheid (huur)

|

69

|

|

9.2.3.1

|

Streefhuur

|

69

|

|

9.2.3.2

|

Huurstijging contracthuur

|

70

|

|

9.2.4

|

Stap 3: kwaliteit (onderhoud)

|

71

|

|

9.2.4.1

|

Definitie onderhoud

|

71

|

|

9.2.4.2

|

Achterstallig onderhoud

|

71

|

|

9.2.4.3

|

Onderhoud in eindwaarde

|

71

|

|

9.2.5

|

Stap 4: beheer

|

71

|

|

9.2.6

|

Aanvullende objectgegevens voor berekening beleidswaarde

|

72

|

|

9.2.7

|

Overdrachtskosten beleidswaarde

|

73

|

|

9.2.8

|

Nadere toetsing beleidswaarde

|

73

|

|

10

|

BIJLAGE 1: DEFINITIES

|

74

|

|

11

|

BIJLAGE 2: OVERZICHT KRIMP- EN AARDBEVINGSGEBIEDEN

|

82

|

|

12

|

BIJLAGE 3: OVERZICHT TOEPASSING BASIS OF FULL

|

86

|

|

13

|

BIJLAGE 4: WAARDERING STUDENTCOMPLEXEN

|

86

|

|

14

|

BIJLAGE 5: RAPPORTAGE VEREISTEN VANUIT NRVT

|

87

|

|

15

|

BIJLAGE 6: VOORBEELDVERKLARING ONDERZOEKSVERPLICHTINGEN

|

89

|

|

16

|

BIJLAGE 7: ACCOUNTANTSCONTROLE

|

91

|

|

17

|

BIJLAGE 8: VOORBEELDEN EINDWAARDEBEREKENING

|

93

|

|

17.1

|

Eindwaarde in het doorexploiteerscenario

|

93

|

|

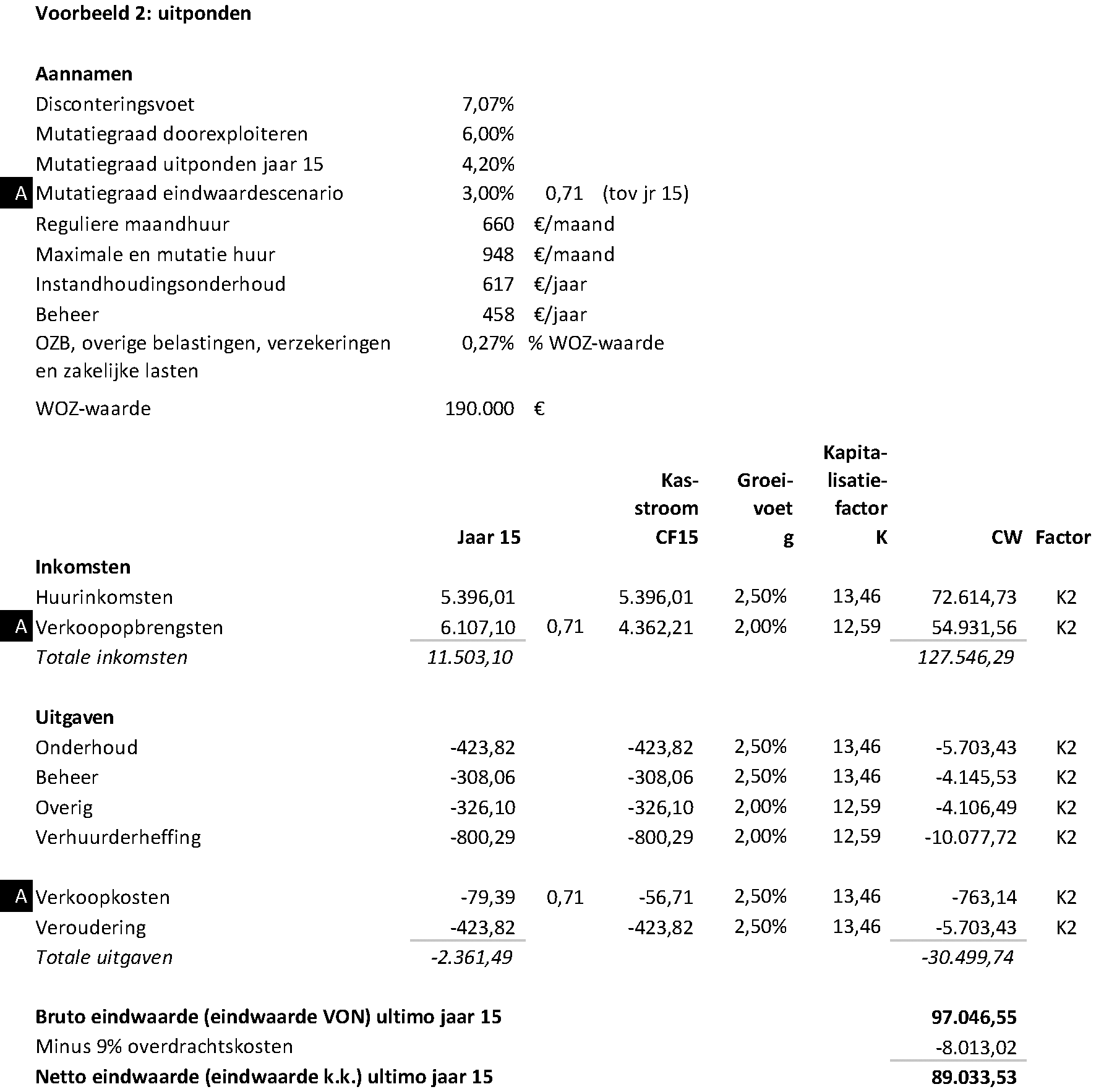

17.2

|

Eindwaarde in het uitpondscenario

|

96

|

|

18

|

BIJLAGE 9: TABEL VIERCIJFERIGE POSTCODES EN GEBIEDSINDELING

|

97

|

|

19

|

BIJLAGE 10: VEREISTEN INTERNE WAARDERING

|

97

|

1 VOORAF

Op grond van de Woningwet dient het bestuur voor de jaarrekening het vastgoed in exploitatie

te waarderen op basis van marktwaarde in verhuurde staat. Dit waarderingshandboek

beoogt de toegelaten instellingen te ondersteunen in het proces om tot waardering

op marktwaarde te komen. Daarnaast levert dit handboek een bijdrage aan uniformering

en transparantie van de waarderingen bij alle toegelaten instellingen, mede door de

onderlinge vergelijkbaarheid te vergroten.

1.1 Eerdere versies van het handboek

De eerste versie van het Handboek modelmatig waarderen marktwaarde werd op 17 juni

2015 gepubliceerd als onderdeel van de Regeling Toegelaten Instellingen Volkshuisvesting

(bijlage 2). Dat handboek had als peildatum 31 december 2014. Voor het gebruik van

het handboek voor de dVi 2015 vond eind 2015 een actualisatie plaats naar peildatum

31 december 2015. In de tweede helft van 2016 volgde de tweede actualisatie, in de

tweede helft van 2017 de derde, in de tweede helft van 2018 de vierde en in 2019 de

vijfde versie. Het handboek in deze bijlage is de zesde geactualiseerde versie van

het handboek met als peildatum 31 december 2020. Deze actualisatie is in opdracht

van het Ministerie van BZK uitgevoerd door Fakton mede op basis van sessies met woningcorporaties,

accountants, taxateurs en de producenten van software voor marktwaardering. Bij de

actualisatie is ook gebruik gemaakt van het validatie onderzoek dat in 2020 door ABF

en Calcasa is uitgevoerd. Deze actualisatie van het handboek geeft een basis voor

de waardering op marktwaarde van het vastgoed in exploitatie op peildatum 31 december

2020. Deze waardering zal in het kader van de jaarverslaggeving over het jaar 2020

aangeleverd dienen te worden.

1.2 Werkwijze totstandkoming

Bij de totstandkoming van dit handboek is gebruik gemaakt van waarderingen bij de

toegelaten instellingen die in de jaarrekening 2019 het vastgoed in exploitatie op

marktwaarde full hebben gewaardeerd. Met deze waarderingsgegevens is het handboek

gevalideerd via backtesting. Tevens is vastgesteld of de waardering peildatum 31 december

2020 in een logisch verband staat met de waardering peildatum 31 december 2019. Bij

dit handboek zal in november 2020 een effectrapportage worden opgesteld waarin de

waarden in 2020 vergeleken worden met die van 2019 en verschillen zoveel mogelijk

worden geduid. Verder is bij verschillende marktpartijen informatie opgevraagd over

de marktontwikkelingen in 2020. Deze informatie is verwerkt in het handboek. De opmerkingen

en aanvullingen op het eerdere handboek met prijspeil 2019, die op basis van gesprekken

en schriftelijke reacties zijn ontvangen, zijn waar mogelijk verwerkt in dit handboek.

1.3 Belangrijkste wijzigingen

Als uitgangspunt voor de actualisatie van 2020 stonden de kernwoorden ‘continuïteit’

en ‘consistentie’ weer centraal. Daarbij zijn grote wijzigingen beperkt gehouden.

Het is gelukt om ingrijpende methodologische wijzingen te voorkomen en met parameteraanpassingen

en tekstuele aanscherpingen te werken. De belangrijkste wijzigingen die in het handboek

zijn doorgevoerd, zijn:

-

• De actualisatie van de hoogte van de normen en de parameters naar peildatum 31 december

2020.

-

• De tekst is op verschillende plaatsen verduidelijkt en definities zijn aangescherpt.

-

• Per 1 januari 2020 is het gebruik van de aannemelijkheidsverklaring voor de waardering

van corporatiewoningen komen te vervallen. Hierbij gold een uitzondering voor corporaties

die per 31 december 2018 zijn overgestapt op een full waardering; zij hadden nog één

overgangsjaar waarin zij gebruik mochten maken van de aannemelijkheidsverklaring.

Als alternatief voor de aannemelijkheidsverklaring geldt dat corporaties onder voorwaarden

zelf intern 2/3e deel van de portefeuille kunnen waarderen. Ook kunnen corporaties

taxateurs om een markttechnische update verzoeken voor het 2/3e deel van de portefeuille.

De voorwaarden hiervoor zijn opgenomen in bijlage 10.

-

• Het minimum voor het objectgegeven mutatiekans doorexploiteren is voor de basiswaardering

van 2% verhoogd naar 4%. Tevens geldt dit minimum uitsluitend voor de mutatiekans

bij aanvang en niet meer als bodemwaarde voor de mutatiekans ná afslagen in het uitpondscenario.

-

• Aan de objectgegevens van een woongelegenheid zijn twee gegevens toegevoegd: het renovatiejaar

en DAEB-woning ja/nee.

-

• Expliciet is uitgewerkt dat voor DAEB woongelegenheden de streefhuur afgetopt is op

de liberalisatiegrens.

1.4 Overige punten

Dit handboek besteedt wederom uitgebreid aandacht aan de verdere modelmatige uitwerking

van de DCF-methode om meer uniformiteit te bewerkstelligen in de rekenmodellen. Het

is van essentieel belang dat de corporatie aandacht besteedt aan het controleren van

de kwaliteit van objectgegevens en de uitkomsten van de waarderingen (eventueel met

taxateur) checkt op plausibiliteit. Dit handboek bevat het voorschrift om deze plausibiliteit

in elk geval te toetsen aan de hand van de WOZ-waarde.

2 INLEIDING

2.1 Juridisch kader

In de Woningwet die op 1 juli 2015 is ingegaan, artikel 35 lid 2, is opgenomen dat

toegelaten instellingen in het kader van de jaarrekening, het vastgoed in exploitatie

dienen te waarderen op actuele waarde, waaronder in dit verband dient te worden verstaan

de marktwaarde, overeenkomstig het marktwaardebegrip onderhandse verkoopwaarde in

verhuurde staat. Hiermee is de mogelijkheid die bestond op basis van BW2 en de Richtlijnen

voor de jaarrekening, om het vastgoed ook op historische kosten of bedrijfswaarde

te waarderen, beëindigd.

Het Besluit toegelaten instellingen volkshuisvesting (BTIV) heeft in artikel 31 nadere

uitwerking gegeven aan het genoemde wetsartikel. In het artikel is aangegeven dat

de marktwaarde op basis van de contante waarde van inkomende en uitgaande kasstromen

berekend dient te worden (de DCF-methode).

Verder dient op basis van artikel 31 van het BTIV bij de waardering onderscheid te

worden gemaakt naar de volgende categorieën:

Op basis van artikel 31 van het BTIV kunnen ook nadere voorschriften worden gegeven

aan de waardering op marktwaarde. Overeenkomstig artikel 14 van de Regeling Toegelaten

Instellingen Volkshuisvesting (RTIV) is dit handboek daar het uitvloeisel van. Omdat

de marktwaarde in verhuurde staat wordt bepaald op basis van een systematiek die vergelijkbaar

is met de marktwaardebepaling voor commerciële partijen, is in de waardering een aantal

aspecten opgenomen, welke niet per definitie in lijn liggen met het beleid van een

toegelaten instelling. Deze aspecten zien op onder meer de verkoopfictie, het inrekenen

van marktconforme huurprijzen na woningmutatie alsmede het onderhouds- en beheerlasten

niveau. In dit waarderingshandboek is derhalve bepaald dat een toegelaten instelling

bij de waardering op marktwaarde ook moet aangeven welk deel van de marktwaarde zij

kan realiseren rekening houdend met haar beleid (de beleidswaarde) en welk deel van

de marktwaarde zij niet zal realiseren (de maatschappelijke bestemming). De beleidswaarde

en de maatschappelijke bestemming dienen in de toelichting van de jaarrekening te

worden opgenomen.

Let op: dit waarderingshandboek ziet alleen toe op vastgoed in exploitatie. Grondposities,

vastgoed in ontwikkeling en sloopcomplexen vallen hier dus expliciet niet onder. Hiervoor

gelden de regels conform RJ 645. Complexen die grootschalig worden onderhouden of

gerenoveerd worden gezien als vastgoed in exploitatie. Echter, daarvoor wordt gebruik

gemaakt van een full taxatie op basis van de verwachte kasstromen na de ingreep minus

de investeringskosten.

2.2 Afspraken met Kadaster, NRVT en accountants

Toegelaten instellingen dienen voor de uitvoering van de marktwaardering te beschikken

over een aantal basisgegevens van haar bezit. Basisgegevens, zoals kadastrale data,

bestemmingsplannen, milieukundige informatie en gegevens uit de BAG (zoals m² GBO,

perceelgrootte en bouwjaar) zijn op te vragen bij het Kadaster. Meer informatie daarover

is verkrijgbaar via www.kadaster.nl/woningcorporaties of door contact met het Kadaster.

Bij gebruik van de full-versie voor regulier woningvastgoed dient jaarlijks minimaal

een derde, steeds wisselend deel van het betreffende vastgoed, via een volledige taxatie

te worden gewaardeerd. Voor het andere deel van het vastgoed is een interne waardering

van de corporatie vereist. Een markttechnische update voor het deel dat door externe

taxateur eerder is getaxeerd is niet verplicht, hiervoor mag ook van een interne waardering

gebruik worden gemaakt, conform voorwaarden opgenomen in bijlage 10.

De marktwaardeontwikkeling van de corporatie in de periode 31 december 2019 tot en

met 31 december 2020 dient door de corporatie te kunnen worden verklaard en gedocumenteerd.

Mutaties in de marktwaarde van het bezit van een corporatie kunnen onder andere worden

veroorzaakt door:

-

• Parameteraanpassingen als gevolg van marktontwikkelingen

-

• Parameteraanpassingen als gevolg van de validatie van het handboek 2019

-

• Methodische wijzigingen in de software als gevolg van nieuwe regels in het handboek

-

• Andere wijzigingen in de software

-

• Mutaties in het bezit van de corporatie

-

• Mutaties in de basisgegevens van de corporatie als correctie op de vorig jaar gehanteerde

gegevens

Om corporaties te ondersteunen bij de duiding van de waardeontwikkeling van het bezit

zal medio november een memo worden gepubliceerd met daarin een beschrijving van de

marktontwikkelingen, een beschrijving van de effecten die parameteraanpassingen hebben

op de waardeontwikkeling en een beschrijving van de effecten die methodische wijzigingen

in het handboek kunnen hebben op de waardeontwikkeling. Daarnaast bevatten diverse

softwarepakketten de mogelijkheid om een verschillenanalyse tussen waarderingen te

reproduceren.

Indien de waardeontwikkeling bij een corporatie in de periode 31 december 2019 t/m

31 december 2020 leidt tot een waarde die meer dan 10% afwijkt van de verwachte marktwaarde,

is in ieder geval een nadere analyse door de corporatie vereist en kan dit leiden

tot vereiste nadere toelichting in de jaarrekening. Ook in bepaalde specifieke gevallen

kan een nadere analyse benodigd zijn. De vereiste analyses en daaruit voortvloeiende

verwerkingswijze/ toelichting in de jaarrekening zijn omschreven in bijlage 7.

Het is gewenst dat rekenmodellen die gebruikt worden voor de berekening van de marktwaarde

zijn gecertificeerd volgens de accountantsnorm COS3000. De accountant toetst de werking

bij de individuele corporatie om vast te stellen dat de aandachtspunten in de COS3000

assurance rapportages bij de rekenmodellen adequaat bij de individuele corporatie

zijn geadresseerd. Indien rekenmodellen niet zijn gecertificeerd zal de controlerend

accountant aanvullend de werking van het rekenmodel bij de toegelaten instelling controleren.

2.3 Algemene uitgangspunten

Dit waarderingshandboek is onderdeel van de Regeling Toegelaten Instellingen Volkshuisvesting

en geeft nadere uitwerking aan de Woningwet en het BTIV van de wijze waarop de waardering

van het vastgoed in exploitatie ten behoeve van de jaarrekening van toegelaten instellingen

dient plaats te vinden. Het handboek zorgt voor vergelijkbaarheid en biedt ondersteuning

aan toegelaten instellingen voor het omgaan met marktwaarde en beleidswaarde. Doel

van de invoering van de marktwaardering was om de sturing op rendementen cq. keuzes

te bevorderen omwille van een prudent beheer van en het maatschappelijk bestemd vermogen

en het inzicht en de verantwoording hierover bij corporaties te versterken. Het handboek

fungeert als bindend kader voor alle toegelaten instellingen voor de wijze waarop

de marktwaarde in het kader van de jaarrekening en de balansopstellingen voor de DAEB-

en de niet-DAEB-tak dienen te worden opgesteld.

In het handboek zijn twee benaderingen onderscheiden: de basisversie en de full-versie.

De basisversie biedt de mogelijkheid om op portefeuilleniveau tot een aannemelijke

markwaarde te komen. De full-versie stelt de toegelaten instelling in staat om op

complexniveau, met ondersteuning van een externe taxateur, de aannemelijke waarde

te bepalen en deze waarde in te zetten bij bijvoorbeeld vastgoedsturing. De waarde

op complexniveau zoals die voortvloeit uit de basisversie is niet geschikt voor vastgoedsturing,

omdat de basisversie alleen op portefeuilleniveau tot een aannemelijke waarde van

het vastgoed leidt.

Bij de uitwerking van het handboek zijn verschillende uitgangspunten in acht genomen:

-

– De marktwaarde is van de 'markt'. Op basis van dit uitgangspunt is aansluiting gezocht

bij de (inter)nationale richtlijnen over de wijze waarop de marktwaarde van vastgoed

dient te worden bepaald. Bij het opstellen van het handboek is gebruik gemaakt van

beschikbare marktgegevens om te borgen dat de waardering op basis van het handboek

aansluit bij de markt.

-

– Er is een balans gezocht tussen enerzijds uniformering van de waardering en anderzijds

ruimte voor maatwerk. Uniformering waar mogelijk om de transparantie en de onderlinge

vergelijkbaarheid te bevorderen. Maatwerk waar nodig om desgewenst rekening te kunnen

houden met specifieke omstandigheden. Daarnaast biedt maatwerk de mogelijkheid om

tot een grotere nauwkeurigheid van de waardering te komen, binnen de algemene kaders

ten behoeve van de uniformering. Dit gaat met hogere lasten voor de toegelaten instelling

gepaard, maar daar staat de mogelijkheid tot een betere vastgoedsturing tegenover.

-

– Bij de toepassing van de basisversie van het waarderingshandboek komt een waardering

van het vastgoed tot stand, die ten behoeve van de jaarrekening op het niveau van

de totale vastgoedportefeuille, onderscheiden naar DAEB en niet-DAEB, tot een bruikbare

waarde leidt. Voor afzonderlijke complexen is een waardering zonder maatwerk niet

altijd voldoende om daarop beleid te baseren en beslissingen te nemen.

-

– Bij de waardering van het vastgoed dient voorts een doorexploiteer- en een uitpondscenario

te worden onderscheiden, tenzij uit marktanalyse blijkt dat een uitpondscenario niet

realistisch is. De marktwaarde is de hoogste van beide waarderingen, of, indien een

uitpondscenario niet van toepassing is, de waarde in het doorexploiteerscenario.

-

– Toegelaten instellingen die de waardering ook willen gebruiken voor professionele

vastgoedsturing, hebben daartoe de ruimte via maatwerk zoals weergegeven in de full-versie.

Deze ruimte is voldoende groot om de gewenste nauwkeurigheid te bereiken die noodzakelijk

is voor de vastgoedsturing. Op deze wijze sluit de waardering ten behoeve van de jaarrekening

aan bij de waardering ten behoeve van de vastgoedsturing. Het is de eigen verantwoordelijkheid

en keuze van de toegelaten instelling of, en zo ja in welke mate, de mogelijkheden

van maatwerk worden toegepast. Daarbij geldt wel dat voor corporaties met specifiek

bezit en/of specifieke locaties deze keuze beperkt is omdat uit de validatie is gebleken

dat de basisversie onvoldoende nauwkeurig is voor specifiek vastgoed of vastgoed op

specifieke locaties als krimp- en aardbevingsgebieden. Verder geldt dat afstemming

met de accountant gewenst is voor het maken van een keuze.

-

– Als een toegelaten instelling maatwerk toepast, is dat alleen mogelijk met tussenkomst

van een externe taxateur. Op de in het handboek benoemde onderdelen, heeft de externe

taxateur de gelegenheid om op basis van het principe 'pas toe of leg uit' tot aanpassingen

over te gaan en daarmee tot een betere waardering te komen. De taxateur wordt daarbij

geacht alle parameters op juistheid te toetsen en daar waar nodig aanpassingen te

maken om tot een juiste waarde te komen. Het taxatierapport en het taxatiedossier

waarin de waardering en de daarbij gehanteerde vrijheidsgraden zijn onderbouwd en

vastgelegd worden door de taxateur verstrekt aan de toegelaten instelling en zijn

op aanvraag beschikbaar bij de toegelaten instelling voor de Autoriteit woningcorporaties.

-

– Het handboek marktwaardering is opgesteld om het vastgoed in exploitatie van woningcorporaties

op marktwaarde te waarderen voor de jaarrekening. De waarderingsdatum voor de jaarrekening

is in alle gevallen 31 december 2020. Bij volledige taxaties die eerder of later dan

deze waarderingsdatum worden uitgevoerd geldt dat deze taxaties gecorrigeerd moeten

worden naar waardepeildatum 31 december 2020. Hiervoor kunnen de macro-economische

parameters uit hoofdstuk 4 van dit waarderingshandboek gebruikt worden. Een andere

optie is dat de taxaties worden uitgevoerd op basis van onderliggende gegevens met

prijspeil 31 december 2020.

-

– In het besluit van wijziging van 27 maart 2017 op het BTIV is vastgesteld dat de term

'leegwaarde' niet de meest wenselijke term is voor het beschrijven van de marktwaardesituatie

waarbij een VHE niet verhuurd is. Het betreft op dat moment immers eveneens een marktwaarde,

echter nu niet een marktwaarde 'in verhuurde staat', maar een marktwaarde 'vrij van

huur en gebruik'. Kortheidshalve wordt in dit handboek de term leegwaarde gebruikt

als synoniem voor de situatie 'marktwaarde vrij van huur en gebruik'.

-

– Indien een woningcorporatie een koopovereenkomst voor een complex heeft gesloten met

een derde en dit koopcontract afdwingbaar heeft gemaakt (contract getekend, eventueel

met boeteclausule), maar de levering nog niet heeft plaatsgevonden op waardepeildatum

(31 december 2020), mag de overeengekomen transactieprijs worden opgenomen als marktwaarde.

Dit overigens onder de aanname dat er een gedegen verkoopproces is doorlopen waarbij

een marktwaarde tot stand is gekomen, en het vastgoed betreft dat op het moment van

verkoop en levering in exploitatie is. Zie ook de definitie van de marktwaarde: 'waarde

waartegen een onroerende zaak in de gebruiksstaat waarin die zich bevindt, wordt overgedragen

in een situatie waarin partijen volledig geïnformeerd, prudent en niet onder enigerlei

dwang handelen'.

-

– Deze waardering op marktwaarde geldt op grond van de Woningwet voor de jaarrekening

voor het vastgoed in exploitatie. De meest gerede kopers in het geval van corporatiebezit

zijn doorgaans (institutionele) beleggers.

2.4 Gebruik full-versie

De keuze voor toepassing van de basisversie danwel full-versie is de eigen verantwoordelijkheid

en keuze van de toegelaten instelling. Afstemming met de accountant hierover wordt

aanbevolen. Van belang is dat een betrouwbare marktwaarde in verhuurde staat kan worden

vastgesteld, die marktconform is. In specifieke situaties kan het zijn dat de basisversie

hiervoor onvoldoende zekerheden biedt.

Het gebruik van de full-versie taxatie en het inschakelen van een externe taxateur

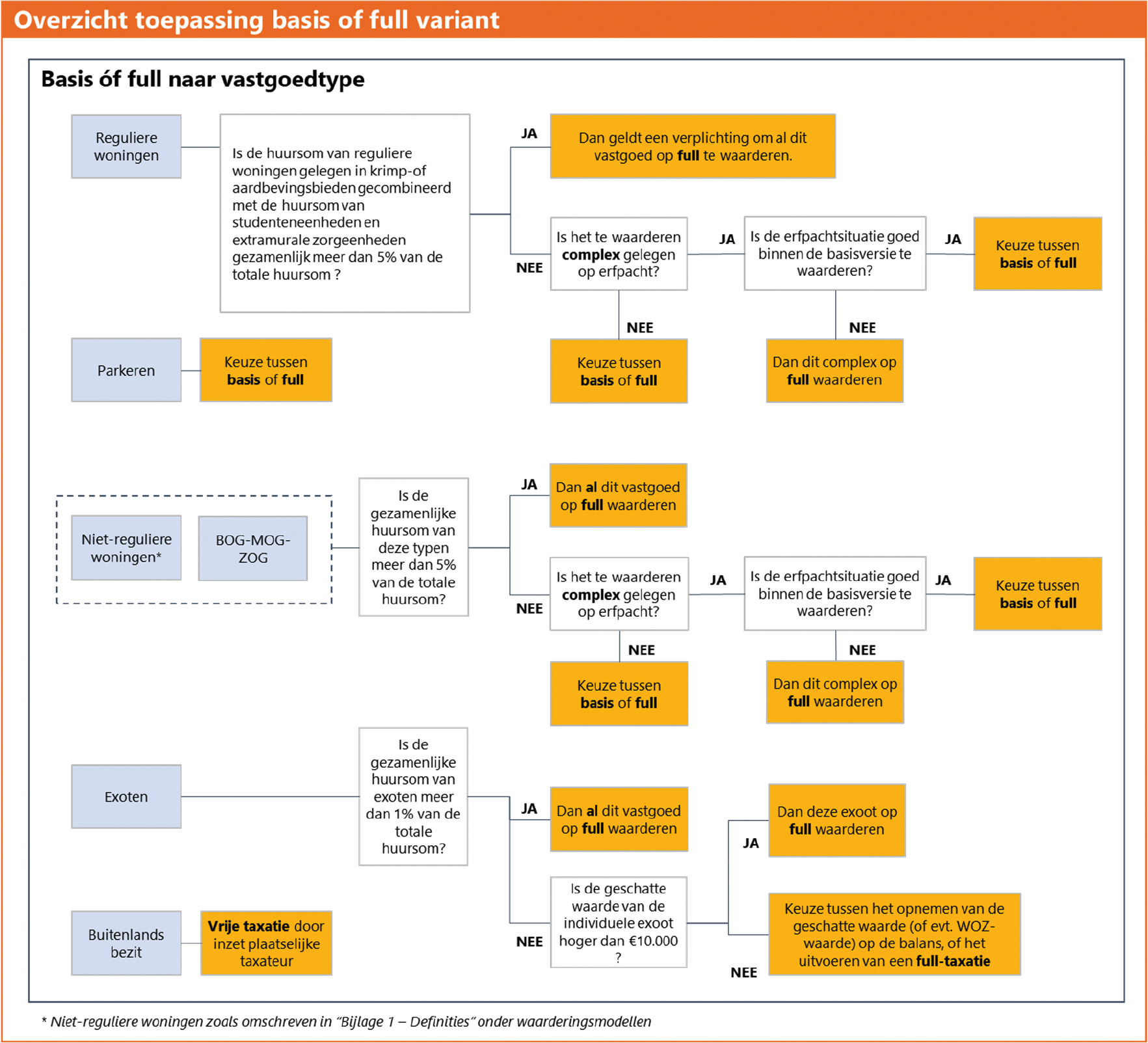

is in een aantal gevallen verplicht. Het betreft de volgende situaties:

-

– Indien de huursom van reguliere woningen die gelegen zijn in krimp- of aardbevingsgebied

gecombineerd met de huursom van studentenwoningen en extramurale zorgwoningen gezamenlijk

meer dan 5% van de totale huursom uitmaakt of van de DAEB-tak of de niet-DAEB-tak

afzonderlijk. Alle woningen behorende tot deze 5% moeten dan full worden gewaardeerd.

In 'Bijlage 2: Overzicht krimp- en aardbevingsgebieden' treft u de gemeenten waarvoor

geldt dat deze binnen krimp- en aardbevingsgebieden vallen. De verplichte toepassing

van de full versie voor deze woningtypen geldt structureel en voor onbepaalde tijd.

-

– Indien de huursom van niet-reguliere woningen, bedrijfsmatig, maatschappelijk en intramuraal

zorgvastgoed tezamen meer dan 5% van de totale huursom uitmaakt of van de DAEB-tak

of de niet-DAEB-tak afzonderlijk. Al het vastgoed van deze typen moet dan full worden

gewaardeerd. In 'Bijlage 1: Definities' treft u de definities van de verschillende

typen.

-

– Indien de gezamenlijke huursom van exoten tezamen meer dan 1% van de totale huursom

uitmaakt of van de DAEB-tak of de niet-DAEB-tak afzonderlijk. Al het vastgoed in de

categorie exoten moet dan full worden gewaardeerd. Verder:

-

– Als de gezamenlijke huursom minder is dan 1% maar als de WOZ-waarde (geïndexeerde

waarde van de WOZ-beschikking 31-12-2018) of de geschatte waarde van een individuele

exoot meer dan € 10.000 (als richting: huursom meer dan € 1.000 per jaar) is moet

die individuele exoot middels de full-waardering worden getaxeerd.

-

– Als de gezamenlijke huursom minder is dan 1% en de WOZ-waarde (geïndexeerde waarde

van de WOZ-beschikking 31-12-2018) of geschatte waarde van een individuele exoot minder

is dan € 10.000 (als richting: huursom minder dan € 1.000 per jaar) dan mag de WOZ-waarde

of geschatte waarde op de balans worden opgenomen.

De hiervoor geschetste situaties moeten afzonderlijk worden beoordeeld en hoeven niet

in samenhang te worden bekeken.

Let op: het is in alle gevallen mogelijk om een taxatie in de full-variant te maken,

ook als er geen directe verplichting is. U kunt daarbij de keuze maken om een aantal

complexen, deelportefeuille(s) of vastgoedtype(s) op full te waarderen.

2.5 Taxatiecyclus full-waardering

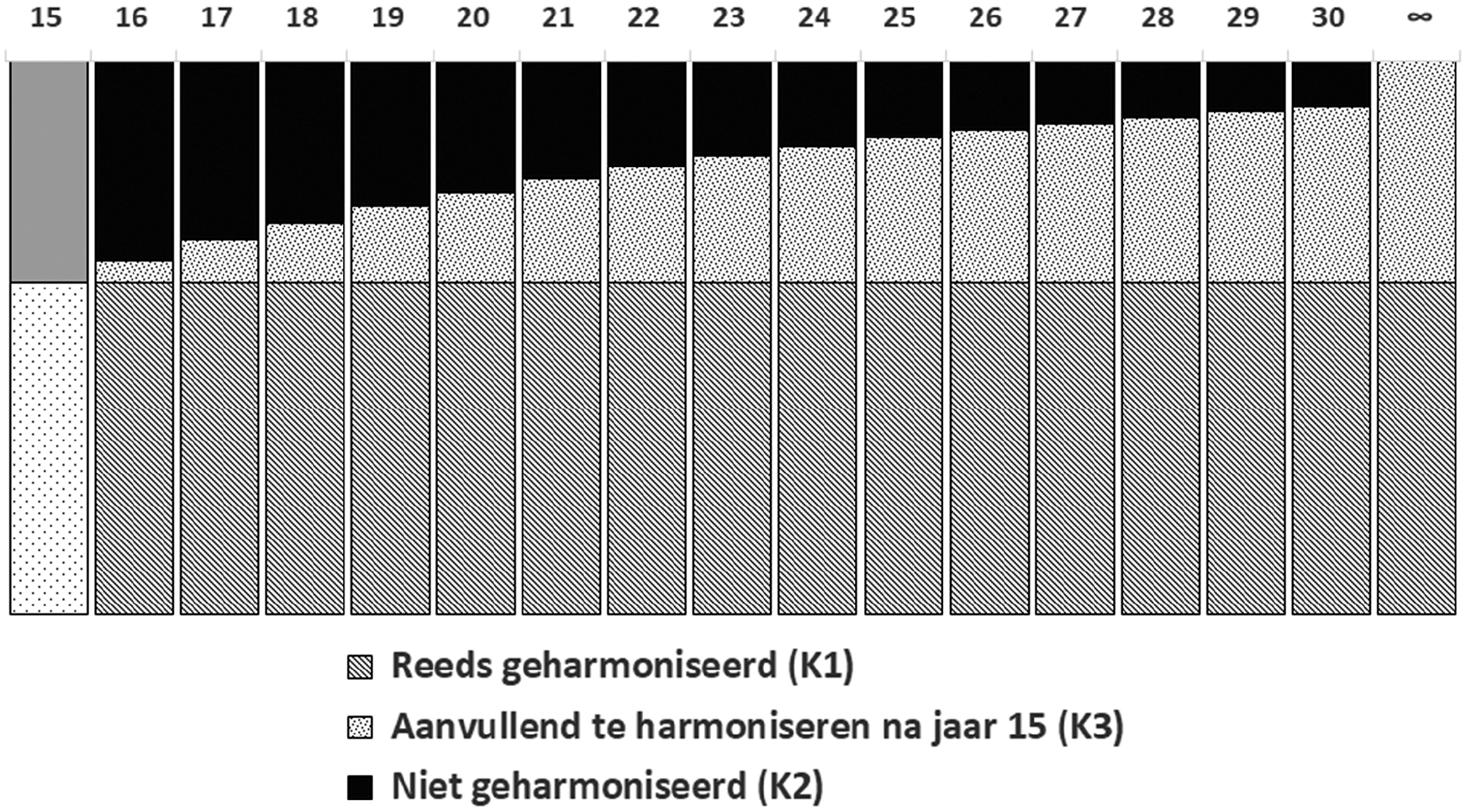

Het uitgangspunt bij de full-waardering is dat minimaal eens per drie jaar het vastgoed

getaxeerd wordt waarbij alle taxatiewerkzaamheden volledig verricht worden. Er zijn

grofweg twee mogelijkheden om het full-taxatieproces vorm te geven. Deze staan hieronder

weergegeven. Jaar 1 slaat op verslagjaar 2018, jaar 2 op verslagjaar 2019, en zo verder.

De twee varianten zijn als volgt:

-

1. In jaar 1 een full-waardering voor 100% van het vastgoed dat full gewaardeerd moet

worden. In jaar 2 en 3 volgt dan een taxatie-update van deze full-waardering. In jaar

4 wederom een full-waardering voor 100% van het vastgoed dat full gewaardeerd moet

worden.

-

2. Elk jaar een full-waardering van éénderde (steeds wisselend deel) van het vastgoed

dat full gewaardeerd moet worden. Het overige tweederde deel kan onder voorwaarden

door middel van een interne waardering of een taxatie-update. De (deel)portefeuille

wordt door de toegelaten instelling (in samenspraak met taxateur en accountant) in

drie vergelijkbare delen verdeeld, waarbij representativiteit vereist is.

De verplichting voor het toepassen van een taxatie-update als het vastgoed in de een

of twee voorgaande jaren middels de full versie is getaxeerd vervalt. Er mag dan ook

voor een interne waardering worden gekozen.

Let op: Alleen als er sprake is van regulier woningvastgoed en homogeen parkeervastgoed

kan gekozen worden voor deze tweede variant, omdat hierbij veel repetitie aanwezig

is. Er moet immers op basis van de taxatie van het éénderde deel een uitspraak gedaan

worden over het tweederde deel dat niet door de taxateur is gezien. Daarom is voor

overig vastgoed, dat in zijn aard meer heterogeen is, gekozen om variant 1 verplicht

te stellen. In bijlage 10 zijn voorwaarden opgenomen.

In bijlage 3 staat het schema opgenomen dat duidelijkheid geeft over de verplichting

van de full-versie en de keuze voor de taxatie uitgangspunten. In bijlage 5 staan

de rapportagevereisten vanuit het NRVT opgenomen.

Voor het deel van het bezit dat in enig jaar getaxeerd moet worden conform de taxatiecyclus

zoals beschreven in deze paragraaf geldt dat het mogelijk is om de taxatie gedurende

het jaar door de taxateur te laten uitvoeren. Als hiervoor wordt gekozen dient er

voor dit deel van het bezit een markttechnische update naar 31 december te worden

uitgevoerd. Deze markttechnische update dient plaats te vinden conform de richtlijnen

van het NRVT.

2.6 Groeipad gebruiksoppervlakte (GBO)

Toegelaten instellingen worden geacht hun metrages conform NEN 2580 op orde te brengen.

Gemeenten krijgen eenzelfde verplichting in verband met een correcte en uniforme bepaling

van de WOZ-waarde. De Waarderingskamer (toezichthouder op uitvoering van de wet WOZ)

heeft daarvoor een groeipad aangegeven dat zich richt op 2021. Om samenwerking tussen

gemeenten en toegelaten instellingen mogelijk te maken, met het oog op efficiency

en synergie, is er voor gekozen om voor toegelaten instellingen hetzelfde groeipad

te hanteren. Dit betekent dat zowel gemeenten als toegelaten instellingen uiterlijk

in 2021 (dus vóór 1 januari 2022) moeten zorgen dat zij voor alle woningen de gebruiksoppervlakte

geregistreerd en gecontroleerd hebben om de woningen op basis van de gebruiksoppervlakte

te kunnen taxeren voor verslagjaar 2021.

Het einddoel is dat de toegelaten instelling voor elke woning moet beschikken over

de gebruiksoppervlakte vastgesteld conform de NEN 2580. Hiervoor kan gebruik gemaakt

worden van de meetinstructie gebruiksoppervlakte woningen1 of van de metingen in het kader van energieprestaties die eveneens de NEN 2580 als

onderlegger kennen. Naast de meting van de woning zélf mag ook gebruik gemaakt worden

van de meetgegevens van een identieke woning, al dan niet uit hetzelfde waarderingscomplex.

Conform de meetinstructie gebruiksoppervlakte woningen wordt bij het meten van de

woning onderscheid worden gemaakt tussen:

-

• gebruiksoppervlakte wonen

-

• gebruiksoppervlakte overige inpandige ruimte

-

• gebruiksoppervlakte externe bergruimte

-

• gebruiksoppervlakte gebouwgebonden buitenruimte

In full taxaties gebruiken taxateurs voor hun referenties primair de gebruiksoppervlakte

wonen.

De gebruiksvloeroppervlakte bedoeld in dit waarderingshandboek betreft uitsluitend

deze gebruiksoppervlakte wonen. Geadviseerd wordt een splitsing aan te brengen in

deze oppervlakte en de overige genoemde oppervlakten. De gebruiksvloeroppervlakte

van het gebouw is een optelling van de gebruiksoppervlakte wonen en gebruiksoppervlakte

overige inpandige ruimte. De optelling van deze oppervlakten komt overeen met de totale

inpandige gebruiksoppervlakte van de woning, gemeten conform NEN 2580.2

Tot verslagjaar 2021 is het toegestaan om gebruik te maken van de metrages zoals opgenomen

in de BAG (bagviewer.kadaster.nl) danwel metrages die zijn uitgevoerd voor de waardebepaling

in het kader van de Wet waardering onroerende zaken (Wet WOZ). Deze metrages betreffen

een optelling van de m2 GBO wonen en m2 GBO overige inpandige ruimte. Als er betere (gecheckte) gegevens voorhanden zijn,

dienen die te worden gebruikt. De metrages van individuele onzelfstandige eenheden

zijn niet opgenomen in de BAG. Tot verslagjaar 2021 mogen voor deze ruimtes de metrages

conform het WWS-stelsel worden aangehouden.

Het inmeten van de woning mag door een (tijdelijke) medewerker van de corporatie gebeuren

of door een daarvoor ingehuurde externe partij, zolang de NEN 2580, ofwel de meetinstructie

gebruiksoppervlakte woningen wordt gebruikt. Deze is ook toegepast bij de inmeting

voor de energieprestatie met een energielabel verstrekt vóór 1 januari 2015, of met

de bepaling van de energie-index verstrekt op of na 1 januari 2015. Ook metingen in

het kader van de energieprestatie of in een ander kader waarbij de NEN 2580 de onderlegger

is, mogen dus worden toegepast, mits in de inmeting zowel de m2 GBO wonen als de m2 GBO overige inpandige ruimte zijn bepaald. De m2 GBO overige inpandige ruimte wordt over het algemeen niet standaard meegenomen bij

de inmeting voor de energieprestatie. De corporatie kan hier bij haar opdrachtverstrekking

rekening mee houden. Een opnameformulier zoals dat horend bij de meetinstructie gebruiksoppervlakte

woningen kan behulpzaam zijn bij de toedeling van de verschillende oppervlaktes van

een woning.

Voor onzelfstandige eenheden geldt dat binnen de verblijfseenheid alle gemeenschappelijke

ruimtes worden ingemeten en evenredig op basis van kamergrootte verdeeld over de eenheden.

De kameroppervlakte plus toebedeelde gemeenschappelijke ruimte is de oppervlakte GO-wonen.

Gemeenschappelijke ruimtes binnen het gebouw, maar buiten de verblijfseenheid worden

niet meegenomen bij de berekening van de oppervlakte volgens NEN2580.

2.7 Beschikbaarheid WOZ-gegevens

Om verschillende redenen is het mogelijk dat de toegelaten instelling (nog) geen beschikking

heeft over de juiste WOZ-waarde van het te taxeren object. Er zijn vier situaties

denkbaar waarin dit het geval is:

-

• Situatie 1: Het te taxeren object is, volgens de afbakeningsregels van de Wet WOZ,

een onzelfstandig object, waardoor geen afzonderlijke WOZ-waarde wordt afgegeven.

-

• Situatie 2: Het te taxeren object bestaat uit meerdere afzonderlijke gedeelten, die

ieder afzonderlijk een eigen WOZ-waarde hebben;

-

• Situatie 3: Het te taxeren object was in aanbouw, waardoor de WOZ-waarde gebaseerd

is op de situatie waarin het object nog niet in gebruik is, terwijl de taxatie gebaseerd

is op de situatie waarin het object gereed is;

-

• Situatie 4: De gemeente heeft nog geen WOZ-beschikking afgegeven, maar moet dit nog

wel doen.

Van situatie 1 zal bijvoorbeeld sprake zijn in het geval van kantoortransformatie. Er kan uitsluitend

een beschikking zijn afgegeven voor het oorspronkelijke kantoor maar niet voor de

nieuwe verhuureenheid zoals de (nieuwe) woning. Voor de juiste WOZ-waarde moet worden

gehanteerd:

-

1. Kan worden uitgegaan van de waarde die de gemeente informeel, maar wel schriftelijk

is gecommuniceerd. Dit kan bijvoorbeeld met behulp van een taxatie verslag of taxatieoverzicht,

waarin per onzelfstandig deel de waarde is vermeld.

-

2. Wanneer de gemeente geen waarde per onderdeel vermeldt, moet de WOZ-waarde van het

totaal-object (bijvoorbeeld het totale kantoorgebouw) worden gehanteerd, en moet deze

worden toegerekend aan de afzonderlijke verhuureenheden (bijvoorbeeld naar rato van

de oppervlakte).

Als het niet mogelijk is op basis hiervan een reële waarde te bepalen, mag een schatting

worden gehanteerd. In de eerste plaats moet deze worden gebaseerd op WOZ-waardes van

vergelijkbare objecten. Als ook deze niet aanwezig zijn, mag deze worden bepaald op

basis van recente transacties of aanbodprijzen van vergelijkbare objecten. In dit

geval dient de taxatie plaats te vinden op basis van de full-versie.

Als er voor het te taxeren object geen actuele WOZ-waarde is vastgesteld, omdat het

te taxeren object feitelijk bestaat uit meerdere WOZ-objecten (situatie 2), kan de som van de verschillende WOZ-objecten als uitgangspunt worden genomen.

In het geval van nieuwbouw kan de WOZ-beschikking nog uitgaan van een object in aanbouw

(situatie 3). Voor de WOZ-waarde moet worden uitgegaan van een fictieve waarde die wordt berekend

met behulp van het taxatieverslag object in aanbouw3 en de daarin opgenomen stichtingskosten verbonden aan de WOZ-beschikking. De waarde

wordt daarbij bepaald door uit te gaan van 100% voortgang. N.B. De vastgestelde waarde

van een woning in aanbouw is bepaald op basis van de vervangingswaarde. Hiervoor wordt

afzonderlijk de waarde voor de woning (bouwkosten) en de waarde voor de grond berekend.

De waarde voor de woning wordt bepaald door het voortgangspercentage van de bouw op

1 januari te vermenigvuldigen met de geobjectiveerde stichtingskosten. De waarde voor

de grond wordt niet gecorrigeerd voor een voortgangspercentage.

Wanneer er voor het te taxeren object nog geen WOZ-waarde bekend is, maar de gemeente

deze nog wel moet afgeven (situatie 4), kan de gemeente worden verzocht een WOZ-beschikking af te geven. Als het afgeven

van deze beschikking te lang op zich laat wachten, mag een schatting worden gehanteerd.

In de eerste plaats moet deze worden gebaseerd op WOZ-waardes van vergelijkbare objecten.

Als ook deze niet aanwezig zijn, of overduidelijk onjuist, mag deze worden bepaald

op basis van recente transacties of aanbodprijzen van vergelijkbare objecten. In dit

geval dient taxatie plaats te vinden met de full-versie.

2.8 Handreiking/voorschrift rekenkundige uitwerking

De rekenkundige uitwerking is in dit handboek nader gepreciseerd. De reden hiervoor

is dat uit het validatieonderzoek blijkt dat de uitkomsten van reken- en/of softwaremodellen

onderling kunnen verschillen, de verdere preciseringen hebben als doel deze verschillen

te minimaliseren.

De nadere uitwerkingen gaan onder meer over het omgaan met indexeren en verdisconteren

bij een medio jaar benadering, over het omgaan met muteren en uitponden en over de

eindwaardeberekening. De nadere uitwerkingen in dit handboek zijn gebaseerd op een

benadering in jaarschijven. Er zijn modellen die bijvoorbeeld niet in jaar- maar in

maandschijven rekenen. Deze modellen geven bij het juist toepassen van een medio benadering

nagenoeg dezelfde uitkomsten als de uitwerkingen in dit handboek op basis van jaarschijven.

Beide type modellen zijn daarom toegestaan.

Tot slot geldt dat de waarderingen (zowel uitponden als doorexploiteren) in eerste

instantie op vhe-niveau dienen te worden uitgevoerd. Daarna kan op complexniveau de

som van alle doorexploiteerwaarden en de som van alle uitpondwaarden worden bepaald.

De marktwaarde is de hoogste van één van beide sommen.

2.9 Jaarlijkse actualisatie

Om te borgen dat het waarderingshandboek in de toekomst blijft leiden tot een waardering

van de marktwaarde, wordt het handboek jaarlijks geactualiseerd. Deze actualisatie

omvat een jaarlijkse aanpassing van de normen en parameters in het handboek.

Naast de jaarlijkse actualisatie wordt het handboek jaarlijks gevalideerd. Bij de

validatie wordt gecontroleerd of de verkregen marktwaardes door toepassing van de

basisversie van het handboek inderdaad leiden tot een aannemelijke marktwaarde voor

alle corporaties in alle provincies en voor alle typen vastgoed. Het handboek 2019

is in 2020 gevalideerd. Dit handboek zal in 2021 worden gevalideerd.

2.10 Omgaan met indicatieve uitgangspunten

Na het moment van publicatie van het handboek marktwaardering in de Staatscourant,

maar vóór inwerkingtreding op 1 januari, zijn beperkte wijzigingen van uitgangspunten

nog mogelijk. Bijvoorbeeld: een wetsbehandeling over een voor de marktwaardering belangrijke

parameter kan plaatsvinden tussen het moment van publicatie en het moment van inwerkingtreding.

Waar een uitgangspunt nog kan wijzigen is sprake van een indicatief uitgangspunt in

het handboek marktwaardering. Een indicatief uitgangspunt in het handboek marktwaardering

is altijd expliciet aangegeven als zijnde indicatief en bovendien ondergeschikt aan de wet-

en regelgeving waarin de bron van het uitgangspunt is opgenomen. Raadpleging van de

bron van het indicatieve uitgangspunt per peildatum 31 december 2020 is aanbevolen.

3 NADERE KADERSTELLING

3.1 Doel van de waardering

Het waarderingsprotocol van dit handboek heeft tot doel een waardering van het vastgoed

op basis van marktwaarde op te leveren ten behoeve van de jaarrekening van toegelaten

instellingen. Op deelportefeuilleniveau, onderscheiden naar DAEB en niet-DAEB, dient

de waardering een goed beeld van de marktwaarde van het vastgoed op te leveren. Dit

impliceert dat de waardering op complexniveau gemiddeld genomen wél een goed beeld

geeft, maar dat er complexen zijn met een te hoge en complexen met een te lage waardering.

De waarden zoals die voortvloeien uit de basisversie zijn daarom niet geschikt binnen

de vastgoedsturing.

Toegelaten instellingen gebruiken de waardering van het vastgoed niet alleen voor

de jaarrekening, maar ook voor de vastgoedsturing. Deze toegelaten instellingen willen

voor elk afzonderlijk complex de aannemelijke waarde vastgesteld hebben. Dit handboek

biedt daartoe ook de mogelijkheid. In dat geval kan met ondersteuning van een externe

taxateur een waardering worden vastgesteld die zowel voor de jaarrekening als voor

de vastgoedsturing kan worden gebruikt.

In dit waarderingshandboek worden derhalve twee versies voor de waardering beschreven:

-

− De basisversie

-

− De full versie

De basisversie vormt het uitgangspunt van alle marktwaardewaarderingen. Deze versie

wordt gedetailleerd uitgewerkt in dit handboek. Alle toegelaten instellingen hebben

de vrijheid om de full versie toe te passen. De full versie maakt gebruik van vrijheidsgraden.

Dit betekent dat op genoemde onderdelen voor de waardering van woongelegenheden kan

worden afgeweken van de parameters zoals opgenomen in de basisversie. Voor niet woongelegenheden

biedt de full versie ook aanvullende mogelijkheden om het kasstroomschema van de waardering

aan te vullen. Het is de eigen verantwoordelijkheid en keuze van de toegelaten instelling

of, en zo ja, op welke onderdelen van de waardering de full versie wordt toegepast.

Daarbij geldt het principe 'pas toe, of leg uit'. Dit houdt in dat op die onderdelen

van de waardering waar de full versie wordt toegepast, een onderbouwing noodzakelijk

is van de keuze door een externe taxateur.

3.2 Typen vastgoed en overig vastgoed

In dit handboek worden verschillende typen vastgoed onderscheiden te weten:

-

− Woongelegenheden: eengezinswoningen (EGW), meergezinswoningen (MGW), studenteneenheden

en zorgeenheden (extramuraal).

-

− Bedrijfsmatig, maatschappelijk en zorg onroerend goed (BOG, MOG en ZOG).

-

− Parkeergelegenheden: parkeerplaatsen en garageboxen.

Voor elk van de verschillende typen vastgoed wordt gebruik gemaakt van een eigen waarderingsmodel.

In de bijlage zijn de definities en een overzicht van de verhuureenheden per type

opgenomen.

Woningcorporaties hebben ook vastgoed in exploitatie dat niet onder de vier eerdergenoemde

typen valt. Deze typen vastgoed worden ook wel exoten of rafelranden genoemd. Voor

deze exoten moet aansluiting worden gezocht bij de meest logische waarderingscategorie.

Bijvoorbeeld voor zendmasten de full-versie van BOG-MOG-ZOG. Als aansluiting bij een

van de waarderingscategorieën niet mogelijk is (door bijvoorbeeld fundamenteel andere

huurafspraken zoals huur om niet) kan altijd een vrije taxatie worden gebruikt.

3.3 Marktwaarde en markthuur

Ten aanzien van de verschillende waardebegrippen sluit dit handboek aan bij internationale

richtlijnen, zoals die zijn vastgelegd door middel van de International Valuation

Standards (IVS) en de European Valuation Standards (EVS). De definitie van marktwaarde

is:

‘Het geschatte bedrag waartegen vastgoed zou worden overgedragen op de waardepeildatum

tussen een bereidwillige koper en een bereidwillige verkoper in een zakelijke transactie,

na behoorlijke marketing en waarbij de partijen zouden hebben gehandeld met kennis

van zaken, prudent en niet onder dwang’4

Ook wordt ten aanzien van de definitie van de markthuur aangesloten bij de IVS en

de EVS. De definitie voor markthuur luidt:

‘het geschatte bedrag waarvoor een belang in vastgoed op de waardepeildatum, na behoorlijke

marketing, op passende huurvoorwaarden in een marktconforme transactie door een bereidwillige

verhuurder aan een bereidwillige huurder zou worden verhuurd, waarbij elk der partijen

zou hebben gehandeld met kennis van zaken, prudent en niet onder dwang.’5

3.4 Waarderingsmethodiek

Er bestaan verschillende mogelijkheden om de waardering van vastgoed uit te voeren.

Zoals gebruikelijk is in de woningbeleggingssector6, volgt dit handboek de inkomstenbenadering, en meer specifiek de netto contante waarde

methode, ook wel de DCF-methode genoemd. Via de DCF-methode worden de toekomstige

inkomende en uitgaande kasstromen contant gemaakt naar het heden aan de hand van een

discontovoet, inclusief de eindwaarde die de geschatte opbrengstwaarde is van het

vastgoed aan het einde van de DCF-periode. Het handboek volgt voor de toepassing van

deze methode de internationale definities.7 Hierbij wordt verondersteld dat de jaarbedragen – op enkele hierna te noemen uitzonderingen

na – medio het jaar ontvangen en betaald worden. Bij zowel het indexeren als het verdisconteren

dient dit principe gehanteerd te worden.

Er zijn kasstromen die niet medio vallen, maar aan het eind (ultimo) of begin (primo)

van een jaar.

-

− De eindwaarde valt aan het eind (ultimo) van het laatste jaar van de exploitatieperiode.

-

− Correctiefactoren zoals achterstallig onderhoud, waardecorrectie erfpacht moeten in

mindering gebracht worden op de waarde en vallen dus aan het begin van het eerste

jaar (primo) en niet halverwege een jaar.

De berekening van de netto contante marktwaarde wordt bij alle typen vastgoed uitgevoerd

voor een exploitatieperiode van 15 jaar. In de volgende paragrafen wordt de DCF-methode

meer verduidelijkt en gepreciseerd.

3.4.1 Contante waarde bij medio jaar

Alle kasstromen in de prognose worden geacht halverwege het jaar te worden ontvangen

of betaald. Dat uitgangspunt heeft gevolgen voor de wijze van disconteren. De contante

waarde van een kasstroom in het jaar (t) bij een discontovoet van (r) is gelijk aan

de kasstroom gedeeld door (1 + r) ^ (t – 0,5). De netto contante waarde is zoals gebruikelijk de som van alle contante

waarden. Op basis van een medio benadering disconteren van kasstromen geeft een ander

resultaat dan het ultimo (op eind jaar) disconteren. Het procentuele verschil is ongeveer

de helft van de gebruikte discontovoet.

Het handboek schrijft medio disconteren voor. Op het medio disconteren bestaan enkele

uitzonderingen.

-

• De eerste uitzondering is de eindwaarde. Daarvoor geldt niet de veronderstelling dat

deze halverwege het jaar valt, maar aan het eind van de exploitatie periode. De contante

waarde van de nominale eindwaarde is daarom de eindwaarde ultimo jaar 15 gedeeld door

(1 + r) ^ 15.

-

• De andere uitzonderingen betreffen kosten die aan het begin van de exploitatieperiode

vallen zoals achterstallig onderhoud, waardecorrectie erfpacht en eventuele transactiekosten.

Omdat deze kasstromen aan het begin van de exploitatieperiode vallen, moeten deze

kasstromen niet verder verdisconteerd worden.

-

• In het geval als gevolg van leegstand direct wordt uitgepond, dan vallen ook de inkomende

en uitgaande kasstromen van uitponden aan het begin van de exploitatieperiode.

3.4.2 Indexeren

Via indexeren wordt de nominale waarde van een kasstroom, of een grondslag als de

WOZ-waarde, in het jaar (t) bepaald door op de reële waarde (de waarde op een prijspeil)

een index toe te passen. Dit principe is in essentie eenvoudig maar vraagt om enige

precisering.

Het handboek bevat op verschillende plekken gegevens over het toepassen van indexen.

Als bijvoorbeeld voor de prijsinflatie in een bepaald kalenderjaar een index is opgenomen

dan gaat het in sommige gevallen over de index in een kalenderjaar en soms de index over een kalenderjaar.

Een voorbeeld van de eerste categorie (index in een kalenderjaar) is de prijsinflatie, plus opslag bij een gereguleerde eenheid,

voor de aanpassing van de huur in een jaar. De index gaat dan over de huurverhoging op 1 juli van het betreffende jaar.

Een voorbeeld van de tweede categorie (index over een kalenderjaar) is de bouwkostenstijging.

Is in jaar (t) de bouwkostenstijging gelijk aan i %, dan houdt dat in dat de kosten

gedurende het jaar stijgen om aan het eind van het kalenderjaar i % hoger te zijn

dan aan het begin van dat jaar.

In het algemeen gaat het handboek voor uitgaven en ontvangsten uit van medio jaar

indexeren: de nominale waarde van een kasstroom in een jaar is de totale kasstroom

over dat jaar op prijspeil medio jaar. Een manier om de hoogte van een kasstroom medio

jaar te bepalen is eerst de waarde primo te bepalen, vervolgens de waarde ultimo te

bepalen en van die twee uitkomsten het gemiddelde te bepalen.

Een voorbeeld:

-

− Het instandhoudingsonderhoud op prijspeil 31-12-2020 is € 800 per jaar per VHE

-

− Dat betekent dat de hoogte van de kasstroom primo 2021 gelijk is aan dezelfde € 800

-

− Stel de index 2021 in dit voorbeeld op 2%. Dan is de hoogte van de kasstroom ultimo

2021 gelijk aan € 800 * (1 + 2%) = € 816

-

− De kasstroom over heel 2021 is dan het gemiddelde van € 800 en € 816 is € 808.

Kanttekening bij medio indexeren

Meer vanuit theoretisch perspectief geldt dat de medio kasstroom in dit voorbeeld

gelijk is aan € 800 * (1,02)0,5.. Dat levert nagenoeg hetzelfde resultaat als de hierboven geschetste benadering maar

vraagt bij per jaar variërende indexen om een iets complexere uitwerking. Stel in

hetzelfde voorbeeld dat de index in het eerste jaar 2,0% en in het tweede jaar 3,0%

is, dan is dit de uitwerking

-

– Medio jaar 1 is de geïndexeerde kasstroom gelijk aan 800 * (1,02)0,5

-

– Medio jaar 2 is de geïndexeerde kasstroom gelijk aan 800 * (1,02) * (1,03)0,5.

Zoals eerder vermeld zijn er ook modellen die in maandschijven rekenen. Een dergelijk

model bepaalt weer op een andere wijze de medio jaar kasstroom.

Alle drie de benaderingen geven nagenoeg dezelfde uitkomsten en zijn alle drie toepasbaar

en toegestaan. Vanuit praktisch oogpunt is in dit handboek steeds de eerste benadering

opgenomen.

Medio jaar indexeren volgens één van de bovenbeschreven methoden is voorgeschreven.

Het uitgangspunt om medio jaar te indexeren geldt niet voor alle kasstromen. Enkele

uitzonderingen zijn:

-

– De verhuurderheffing wordt bepaald op basis van de WOZ-waarde in de beschikking. De

verhuurderheffing 2021 gaat dus uit van de WOZ-beschikking 2021. De beschikking bevat

in vrijwel alle gevallen de waarde gebaseerd op de waardepeildatum primo het voorgaande

jaar, in dit geval dus 1 januari 2020. De verhuurderheffing wordt niet op een medio

jaar grondslag, maar op een primo jaar grondslag berekend.

-

– Voor woongelegenheden en BOG/MOG/ZOG wordt de OZB initieel bepaald op basis van de

WOZ-waarde in de beschikking 2020 en dus de WOZ-waarde op peildatum 1 januari 2019,

en het gemeentelijk percentage OZB voor de vastgoedcategorie in 2020 en het percentage

voor overige belastingen, verzekeringen voor de vastgoedcategorie. Dit levert het

bedrag OZB en belastingen/verzekeringen op voor het jaar 2020. De OZB, belastingen

en verzekeringen in het volgende jaar worden bepaald door het bedrag uit het voorgaande

jaar te indexeren met de prijsinflatie in het voorgaande jaar. De OZB in 2021 is bijvoorbeeld

de OZB in 2020 verhoogd met de prijsinflatie in 2020. Met andere woorden: indexatie

van de OZB is primo jaar.

-

– De berekening van de huurinkomsten is weer anders. De huurverhoging van woningen vindt

plaats op 1 juli van een kalenderjaar. Dat betekent dat over de eerste helft van een

jaar een andere contracthuur geldt dan over de tweede helft van het jaar. Voor een

gebeurtenis als mutatie is het uitgangspunt dat die medio jaar plaatsvindt. De huur

over de tweede helft van het jaar is dus nog gedeeltelijk onderhevig aan wijziging

naar de markthuur.

-

– Eerder is al de eindwaarde genoemd. Die valt aan het eind van de beschouwingsperiode,

dus ultimo jaar 15.

-

– Splitsingskosten vallen bij uitponden primo jaar. Als er geen exploitatieverplichting

is betreft dat primo jaar 1. Is er wel een verplichting dan worden de deze kosten

verondersteld primo jaar 8 genomen te worden en moeten deze kosten daarmee naar primo

jaar 8 geïndexeerd worden.

3.4.3 Fractioneel muteren en uitponden

Het modelmatig benaderen van het muteren en uitponden van woningen toont de lastigheid

bij het waarderen van vastgoed. Hoe voorspelt men immers welke woningen op welk tijdstip

muteren en weer te verhuren of uit te ponden zijn? Er zijn grofweg twee manieren waarop

met mutatie en uitponden kan worden omgegaan, te weten per gehele woning of per fractionele

woning.

In de niet-fractionele benadering vindt mutatie of uitponden pas plaats voor een hele

woning. Stel er is een complex van 50 woningen, de mutatiegraad is 5% per jaar, dan

worden in deze berekeningswijze in het eerste jaar 2 woningen uitgepond omdat 5% van

50 een uitkomst van 2 hele en één halve woning geeft. De resterende halve woning wordt

dan meegenomen naar het volgend kalenderjaar.

Stel dat de complexgrootte echter slechts 5 is, dan muteert bij een mutatiegraad van

5% elk jaar slechts 0,25 woning. Bij het optellen van de woningfracties muteert pas

na vier jaar de eerste woning (4 x 0,25 = 1).

De andere benadering is een fractionele benadering. Hierbij wordt de modelmatige fictie

gehanteerd dat ook één woning fractioneel kan worden uitgepond of kan muteren. Bij

één woning en een mutatiegraad van 5% is dan deze woning begin van het eerste jaar

100% in exploitatie en eind van het jaar voor 95%. Bij doorexploiteren geldt voor

deze woning de eerste helft van het jaar 100% van de contracthuur primo. In de tweede

helft geldt voor 95% de geïndexeerde contracthuur en voor 5% de huur na mutatie. In

het uitpondscenario wordt in dit voorbeeld 5% van de woning uitgepond en zijn de bruto

inkomsten gelijk aan 5% van de verkoopopbrengst op basis van de leegwaarde medio dat

jaar.

De twee methoden leveren vooral bij kleine complexen verschillen op, vooral in de

waarde in het uitpondscenario. Omdat in het merendeel van de gevallen de waarde in

het uitpondscenario hoger is dan die in het doorexploiteerscenario, spelen die verschillen

een rol in de waardebepaling.

De fractionele benadering leidt tot een meer aannemelijke waarde, met name bij kleine

complexen (van minder dan circa 20 vhe).

De fractionele benadering is met ingang van het verslagjaar 2018 voorgeschreven.

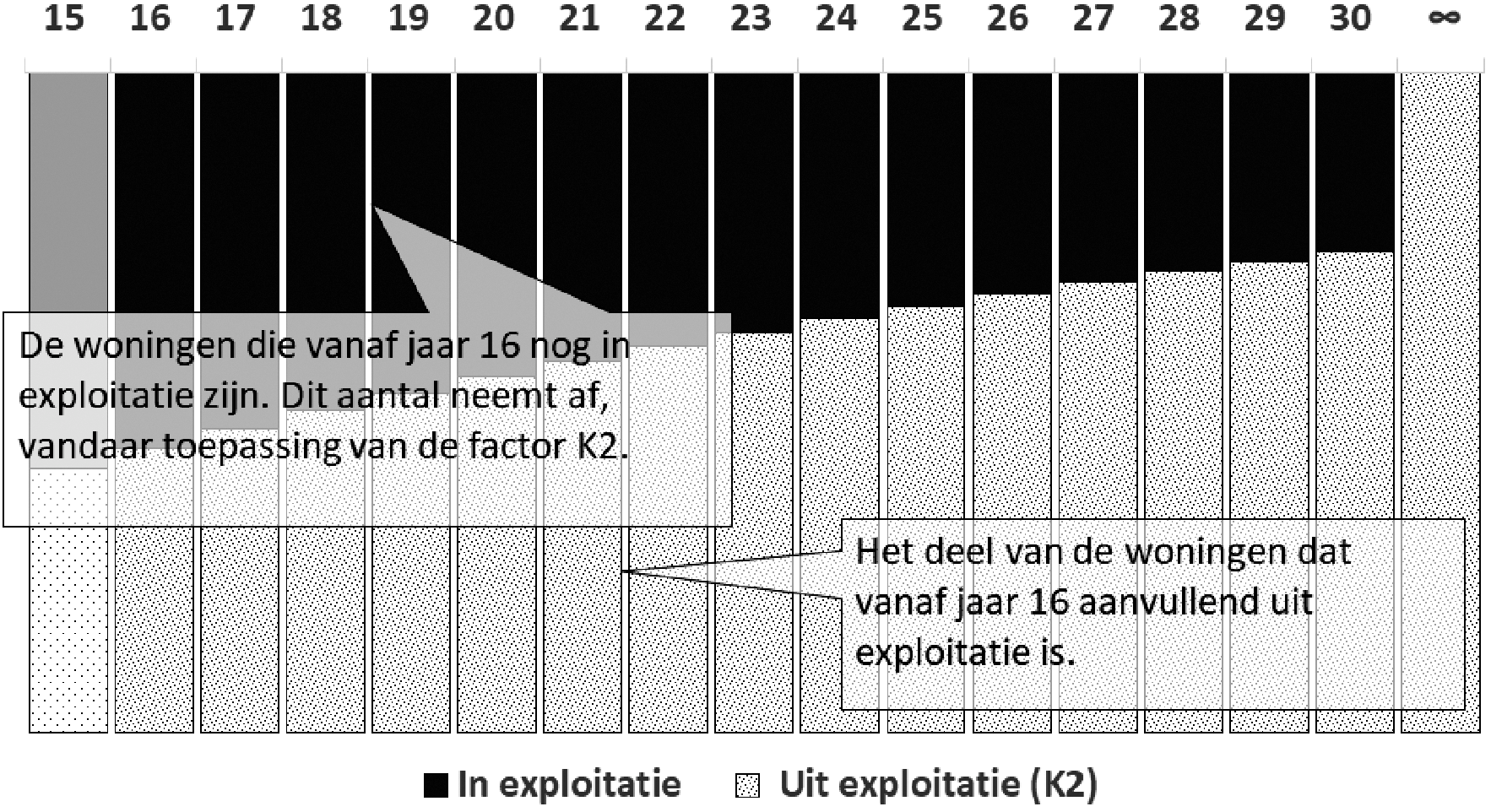

3.4.4 Lineair versus exponentieel uitponden en muteren

Naast het onderscheid fractioneel of niet-fractioneel uitponden is het onderscheid

lineair versus exponentieel uitponden en muteren van belang. Stel een complex heeft

100 eenheden en de mutatiekans is 5%. Dat impliceert dat in het eerste kalenderjaar

5 eenheden worden uitgepond of muteren.

Bij de lineaire benadering wordt ervan uit gegaan dat ook gedurende de resterende

beschouwingsperiode 5 eenheden per jaar uitgepond of gemuteerd worden eventueel met

een vermindering van dit aantal vanaf bijvoorbeeld het 6e jaar. Deze benadering impliceert dat de mutatiekans in het uitpondscenario toeneemt.

Na tien jaar is de mutatiekans 10%: 5 muterende woningen op 50 resterende woningen.

Bij de exponentiële benadering blijft de mutatiekans gelijk en wordt deze toegepast

op de nog in exploitatie zijnde eenheden. In het voorbeeld zijn aan het begin van

het tweede jaar nog 95 eenheden in exploitatie. De mutatiekans van 5% wordt toegepast

op dit aantal wat betekent dat in het tweede jaar 95 * 5% = 4,75 eenheden muteren.

Bij de exponentiele benadering blijft de mutatiekans gelijk.

Vanzelfsprekend geldt in het doorexploiteerscenario dat de mutatiegraad in alle jaren

van toepassing is op álle eenheden. Alle eenheden blijven in dit scenario immers in

exploitatie. Wel dient rekening gehouden te worden met feit dat op een zeker moment

een deel van de huren als gevolg van eerdere mutaties al geharmoniseerd is, dat wil

zeggen aangepast aan de markthuur.

Met ingang van verslagjaar 2017 is de exponentiële benadering voorgeschreven.

3.4.5 Afronden

In de berekening worden alleen de eindresultaten afgerond. Tussenresultaten worden

niet afgerond. Afronding geldt daarmee niet voor de berekening zelf, maar uitsluitend

voor het tonen van resultaten. De wijze van afronden van te tonen resultaten staat

vrij. In de rekenvoorbeelden in dit handboek is gekozen voor afronding vanwege de

leesbaarheid.

3.4.6 Verdere toelichting rekenwijze

In de tekst van dit handboek zijn op verschillende plaatsen toelichtingen opgenomen

voor de rekenkundige uitwerking.

3.5 Waarderingscomplex

Om te komen tot een marktwaardewaardering van het vastgoed, wordt het gehele bezit,

dat wil zeggen alle verhuureenheden van de toegelaten instelling, opgedeeld in waarderingscomplexen.

Een waarderingscomplex is een samenstel van verhuureenheden, dat bestaat uit vergelijkbare

verhuureenheden voor wat betreft type vastgoed, bouwperiode en locatie, en dat als

één geheel aan een derde partij in verhuurde staat kan worden verkocht. Alle verhuureenheden

van de toegelaten instelling maken deel uit van een waarderingscomplex of zijn een

afzonderlijk waarderingscomplex.

Er bestaat geen minimum voor het aantal verhuureenheden in een waarderingscomplex.

Dit betekent dus dat een waarderingscomplex ook uit één verhuureenheid kan bestaan.

Eveneens geldt dat geen maximum aantal verhuureenheden in een waarderingscomplex wordt

voorgeschreven.

Het kan voorkomen dat een waarderingscomplex bestaat uit DAEB en niet-DAEB-vastgoed.

In dat geval dient, nadat de waarde van het waarderingscomplex is bepaald, de waarde

opgesplitst te worden in een deel dat aan het DAEB-vastgoed, resp. aan het niet-DAEB

deel kan worden toegerekend.

Als wordt voldaan aan de voorwaarden van het waarderingscomplex (bouwperiode, locatie,

logischerwijs als één geheel te verkopen) kan het ook voorkomen dat een waarderingscomplex

bestaat uit een samenstelling van BOG, MOG en/of ZOG-ruimtes, bijvoorbeeld als er

in een intramurale zorglocatie (ZOG) losse units worden verhuurd aan bijvoorbeeld

een kapper (BOG) of zorgopleidingsinstantie (MOG), etc.

Let op: Als bijvoorbeeld meerdere studentenwoningen of (extramurale) zorgeenheden in één

contract zijn verhuurd aan een derde partij, dan gedraagt dit complex zich op basis

van het contract als een BOG-MOG-ZOG-complex en dient het complex conform die uitgangspunten

gewaardeerd te worden.

Let op: Het is niet logisch als één waarderingscomplex bestaat uit objecten op meerdere uit

elkaar liggende locaties, zeker niet wanneer bijvoorbeeld één van beide objecten in

krimp- of aardbevingsgebied ligt. Scheiding van het waarderingscomplex in meerdere

nieuwe waarderingscomplexen is dan het meest logisch. Voor het complex(gedeelte) in

krimpgebied moet de full versie worden toegepast; zie daarvoor het schema in Bijlage

3 van het handboek.

Voor het complex(gedeelte) buiten de krimpgemeente bestaat de keuze om deze via de

basis- of via de full versie te waarderen.

Let op: het is mogelijk dat een complex verhuurbare eenheden bevat waarvoor zowel het doorexploiteer-

als het uitpondscenario geldt, én eenheden waarvoor geen uitpondscenario geldt. Dat

is binnen een complex toegestaan. Bij het bepalen van de waarde van de uitpondwaarde

van het complex moet dan voor niet uitpondbare eenheden de doorexploiteerwaarde meegenomen

worden als vervanger van de uitpondwaarde.

3.6 Doorexploiteer- en uitpondscenario

De bepaling van de toekomstige inkomende en uitgaande kasstromen vindt plaats aan

de hand van twee scenario’s: enerzijds op basis van het doorexploiteerscenario en

anderzijds op basis van het uitpondscenario. Hierbij gelden de volgende uitgangspunten:

-

• Voor reguliere woongelegenheden en parkeren geldt dat de hoogste van het doorexploiteer-

of uitpondscenario wordt gehanteerd. Alleen in de full-versie kan het hanteren van

één deze twee scenario’s worden afgedwongen, als bijvoorbeeld uit marktanalyse blijkt

dat uitponden niet realistisch is kan alleen het doorexploiteerscenario worden gehanteerd.

-

• Niet-zelfstandige eenheden kunnen en zullen in de praktijk niet één voor één uitgepond

worden en voor deze eenheden geldt daarom in de basis- en full-versie uitsluitend

het doorexploiteerscenario.

-

• Voor zelfstandige studenteenheden en zelfstandige extramurale zorgeenheden wordt een

uitpondscenario niet waarschijnlijk geacht. Daarom wordt in de basisversie het doorexploiteerscenario

voorgeschreven. Als marktanalyse aantoont dat een uitpondscenario wel degelijk realistisch

is, mag de externe taxateur in de full versie het uitpondscenario toepassen. Zie ook

Bijlage 4 waardering van studenteenheden.

-

• Bij BOG, MOG en ZOG is alleen het doorexploiteerscenario van toepassing.

Het doorexploiteerscenario veronderstelt dat verhuureenheden worden doorverhuurd.

Daarbij wordt verondersteld dat elk jaar bij een deel van de verhuureenheden, de huurder

verhuist. Bij de leegkomende verhuureenheden wordt de eenheid opnieuw verhuurd en

wordt de huur na mutatie opgetrokken naar de potentiële huur, die bepaald is op basis

van de markthuur met voor gereguleerde woningen als maximum de maximale huur op basis

van het woningwaarderingsstelsel. De maximale huur kan desgewenst ook worden ingevoerd

als de WWS-punten niet beschikbaar zijn. Die maximale huur moet dan wel gelijk zijn

aan de markthuur (zie 5.2.2), en niet de maximale huur volgens het huurbeleid van

een toegelaten instelling (streefhuur).

Aan het einde van de 15-jarige DCF-periode wordt een eindwaarde opgenomen. De kasstromen

en de eindwaarde worden vervolgens contant gemaakt naar het heden en opgeteld om tot

een waarde in het doorexploiteerscenario te komen.

In het uitpondscenario wordt verondersteld dat verhuureenheden bij mutatie leeg worden

verkocht. In tegenstelling tot het doorexploiteerscenario wordt de huur voor deze

verhuureenheden niet opgetrokken, maar wordt daarvoor in de plaats een verkoopkasstroom

en verkoopkosten opgenomen.

Na de 15-jarige DCF-periode wordt de eindwaarde van de nog niet verkochte verhuureenheden

bepaald. De kasstromen en de eindwaarde worden contant gemaakt en vervolgens opgeteld

om tot de waarde in het uitpondscenario te komen.

De waarde op basis van het doorexploiteerscenario, respectievelijk indien van toepassing

het uitpondscenario, is de som van de waarden van alle individuele verhuureenheden

in het waarderingscomplex. Nadat de waarden op basis van beide scenario’s zijn bepaald,

leidt de hoogste waarde van de twee scenario’s uiteindelijk tot de marktwaarde van

het waarderingscomplex.

3.7 Verhuureenheden in exploitatie buiten de landsgrenzen

Voor verhuureenheden buiten de Nederlandse landsgrenzen geldt dat de waardering dient

plaats te vinden met inschakeling van een externe taxateur. De reden hiervoor is dat

het handboek betrekking heeft op de Nederlandse situatie en niet op vastgoed in het

buitenland.

4 MACRO-ECONOMISCHE PARAMETERS

Om de te verwachten kasstromen in de DCF-berekening te bepalen, wordt gebruik gemaakt

van macro- economische parameters. Het gaat hierbij om de prijsinflatie, de loonstijging,

de bouwkostenstijging en de leegwaardestijging. De parameters worden hierna weergegeven.

4.1 Prijsinflatie

De prijsinflatie wordt als basis gehanteerd voor de jaarlijkse indexering van de volgende

posten:

-

– de contracthuur, exclusief de boven inflatoire opslag;

-

– de maximale huur en de liberalisatiegrens volgens het woningwaarderingsstelsel;

-

– de markthuur bij de marktwaarde en de streefhuur bij beleidswaarde;

-

– de OZB, belastingen, verzekeringen en overige zakelijke lasten.

Voor jaren 2020 en 2021 wordt aangesloten bij de meest recente prognose van het Centraal

Planbureau (CPB)8. Voor het restant van de prognoseperiode wordt aangesloten bij de lange termijn verwachting,

conform het (maximale) streven van de Europese Centrale Bank (ECB), waarbij voor 2022

en 2023 een geleidelijke aanpassing naar de doelstelling van 2,00% wordt verondersteld.

Tabel 1: prijsinflatie

|

Prijsinflatie

|

2019

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026 e.v.

|

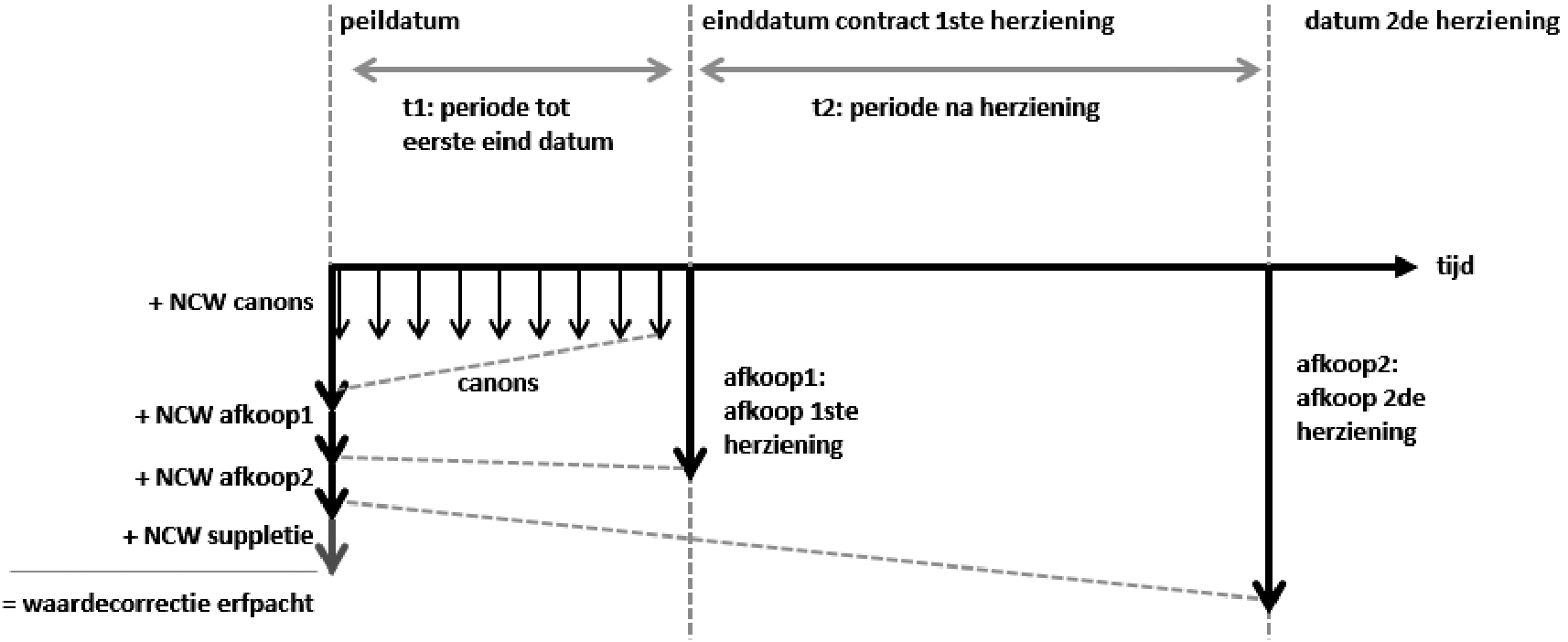

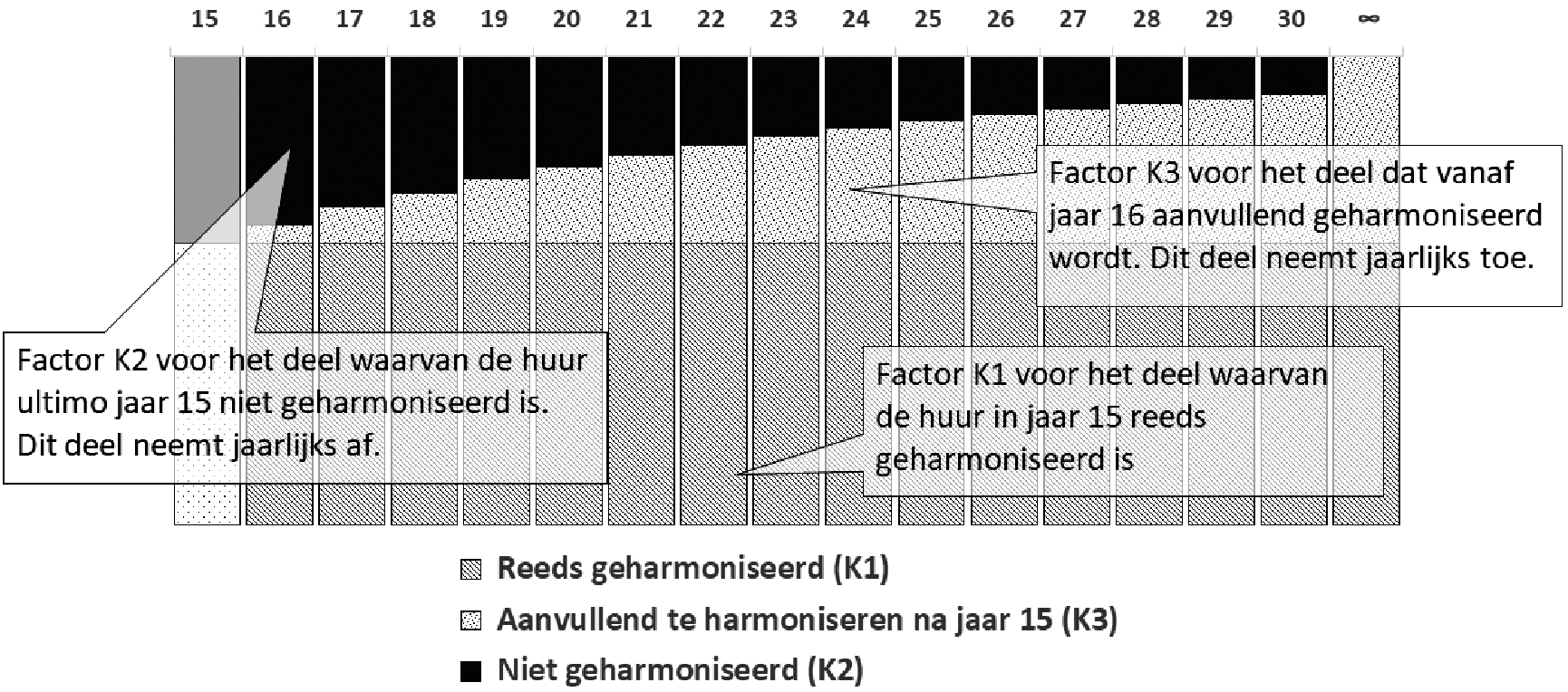

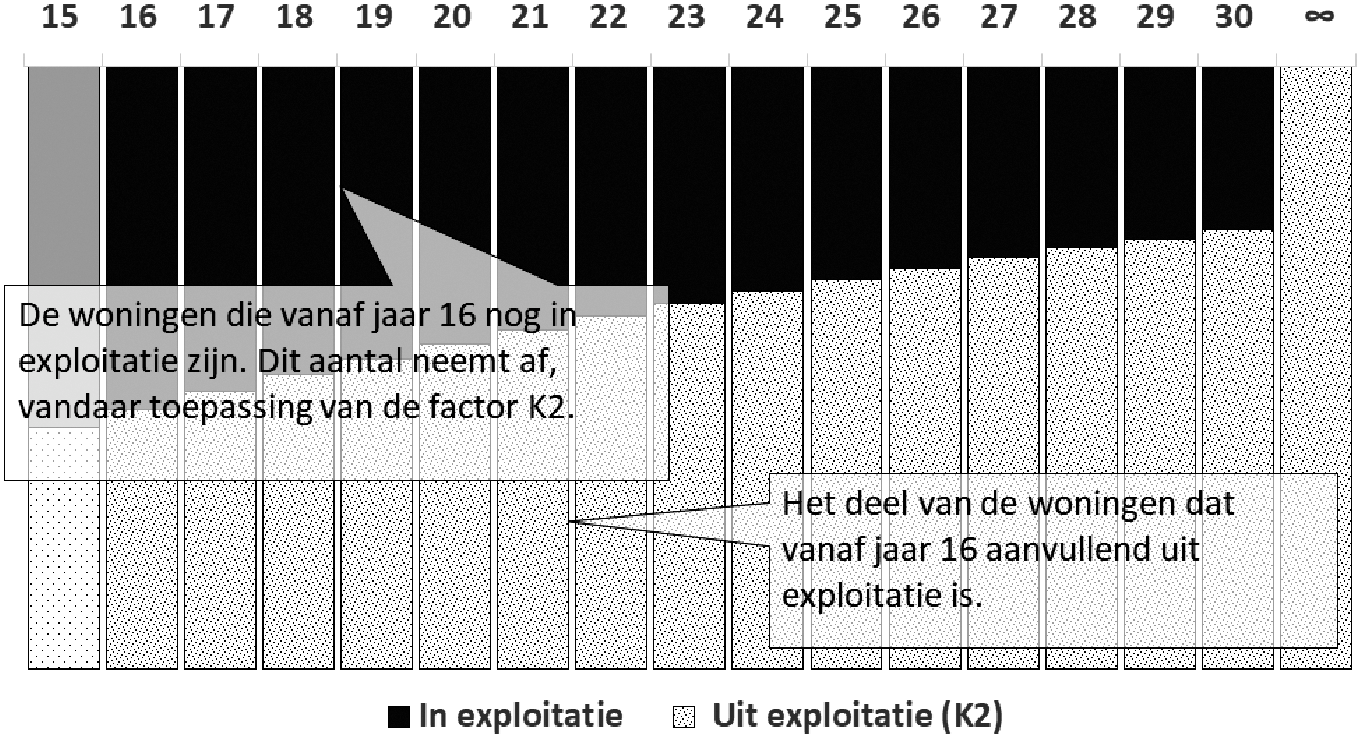

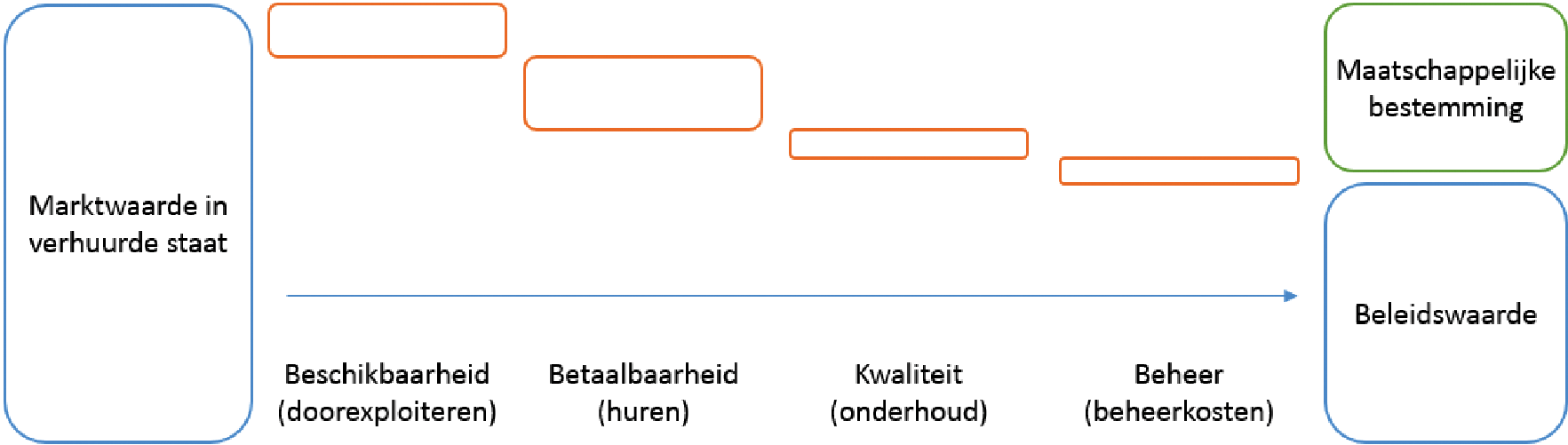

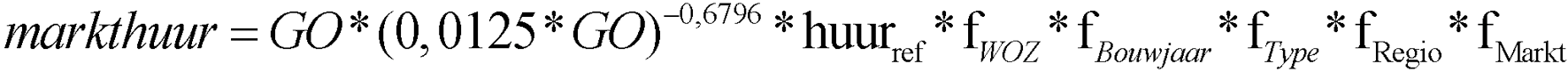

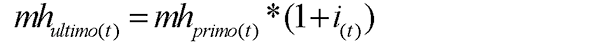

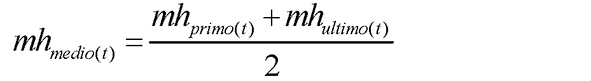

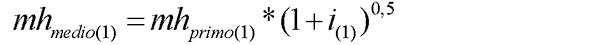

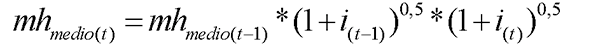

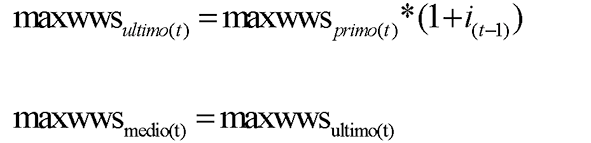

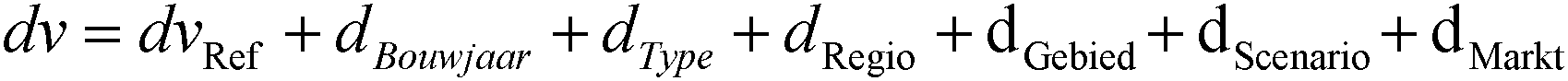

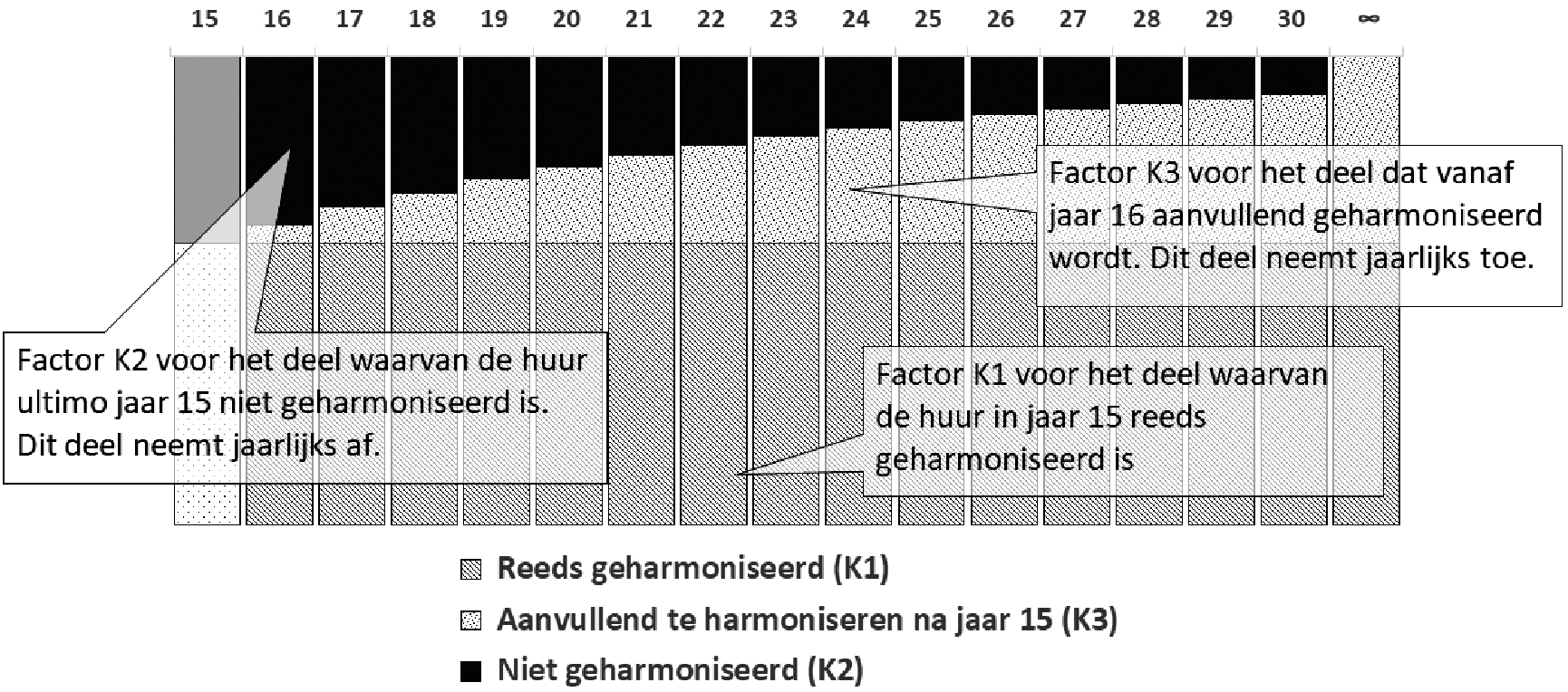

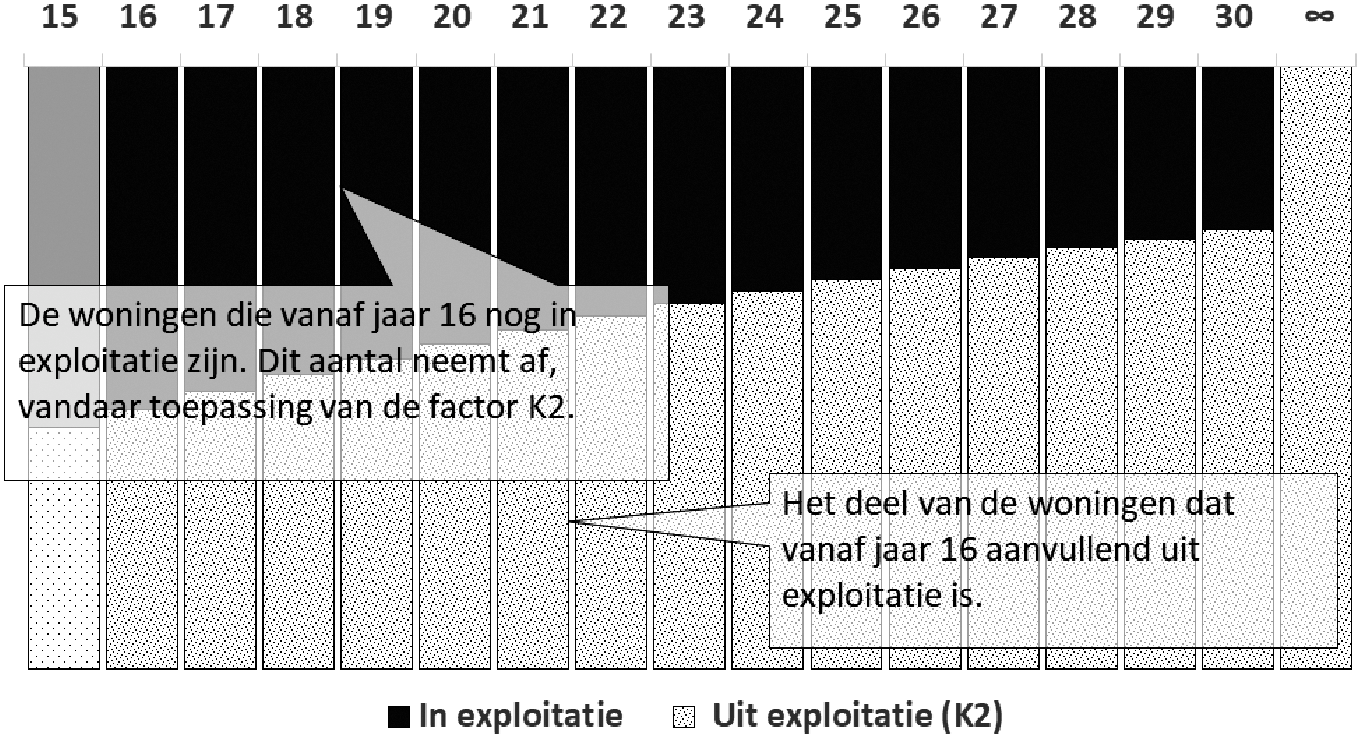

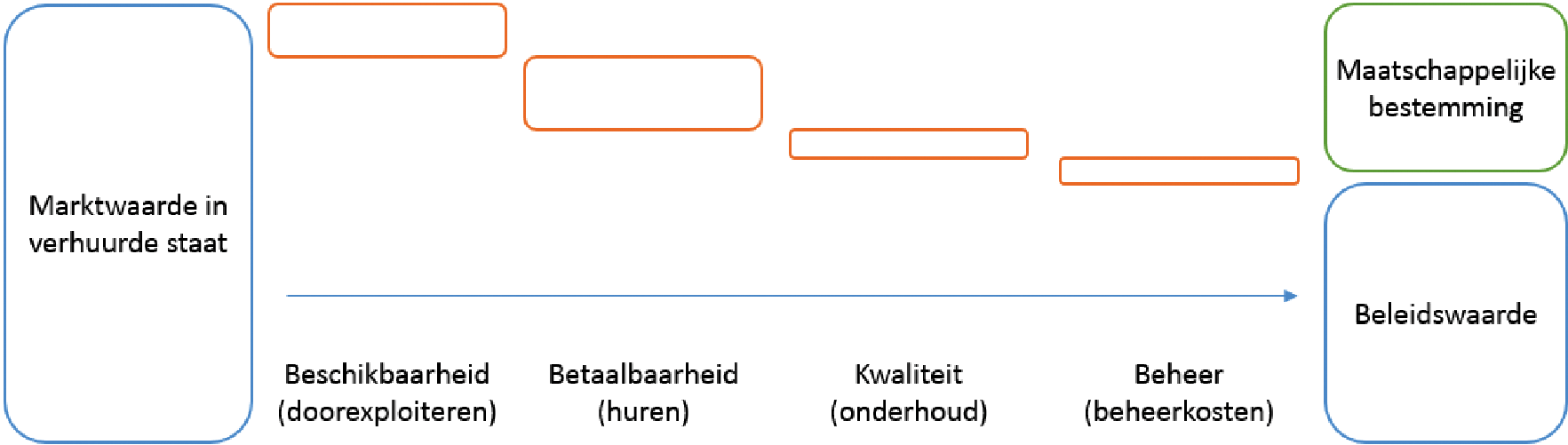

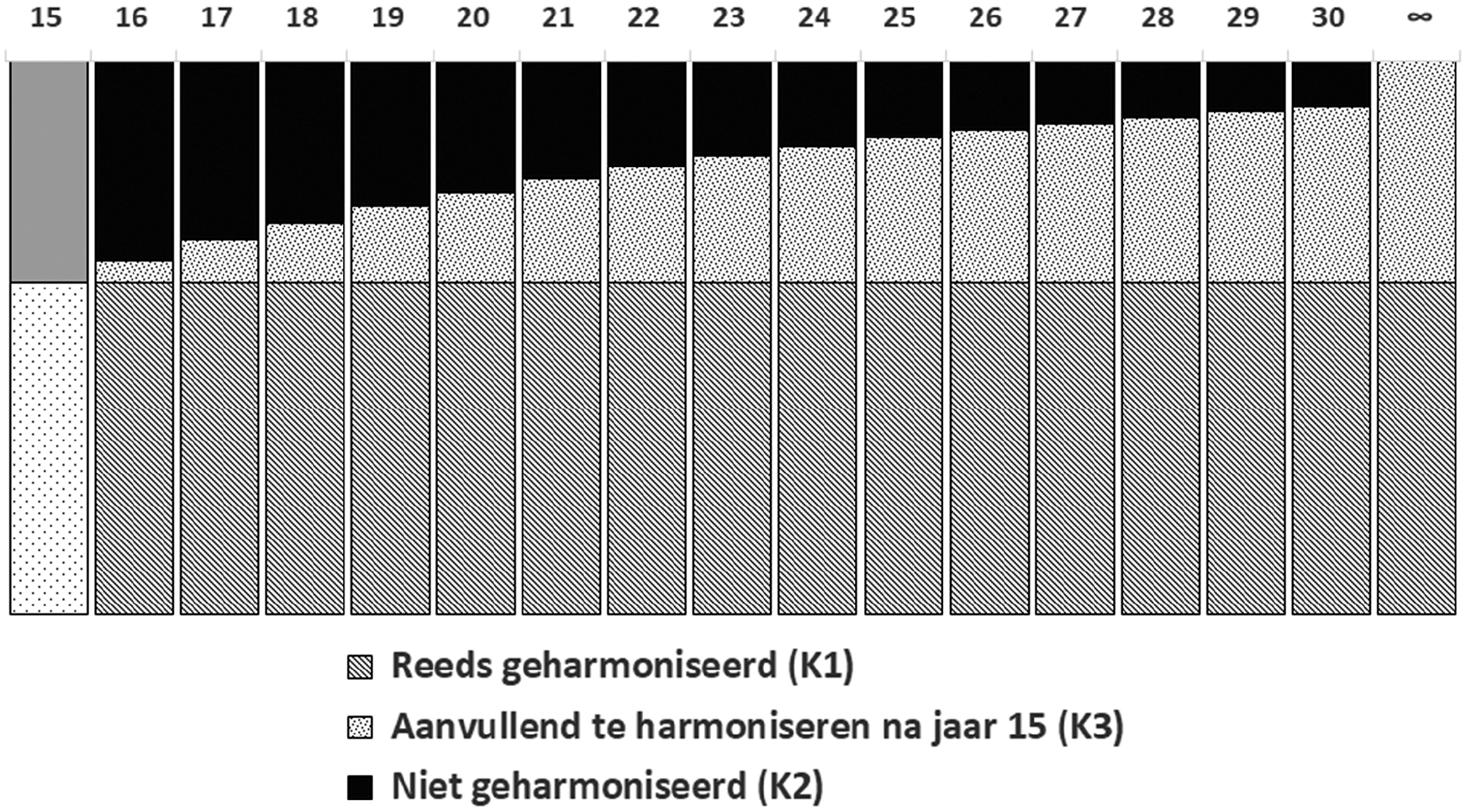

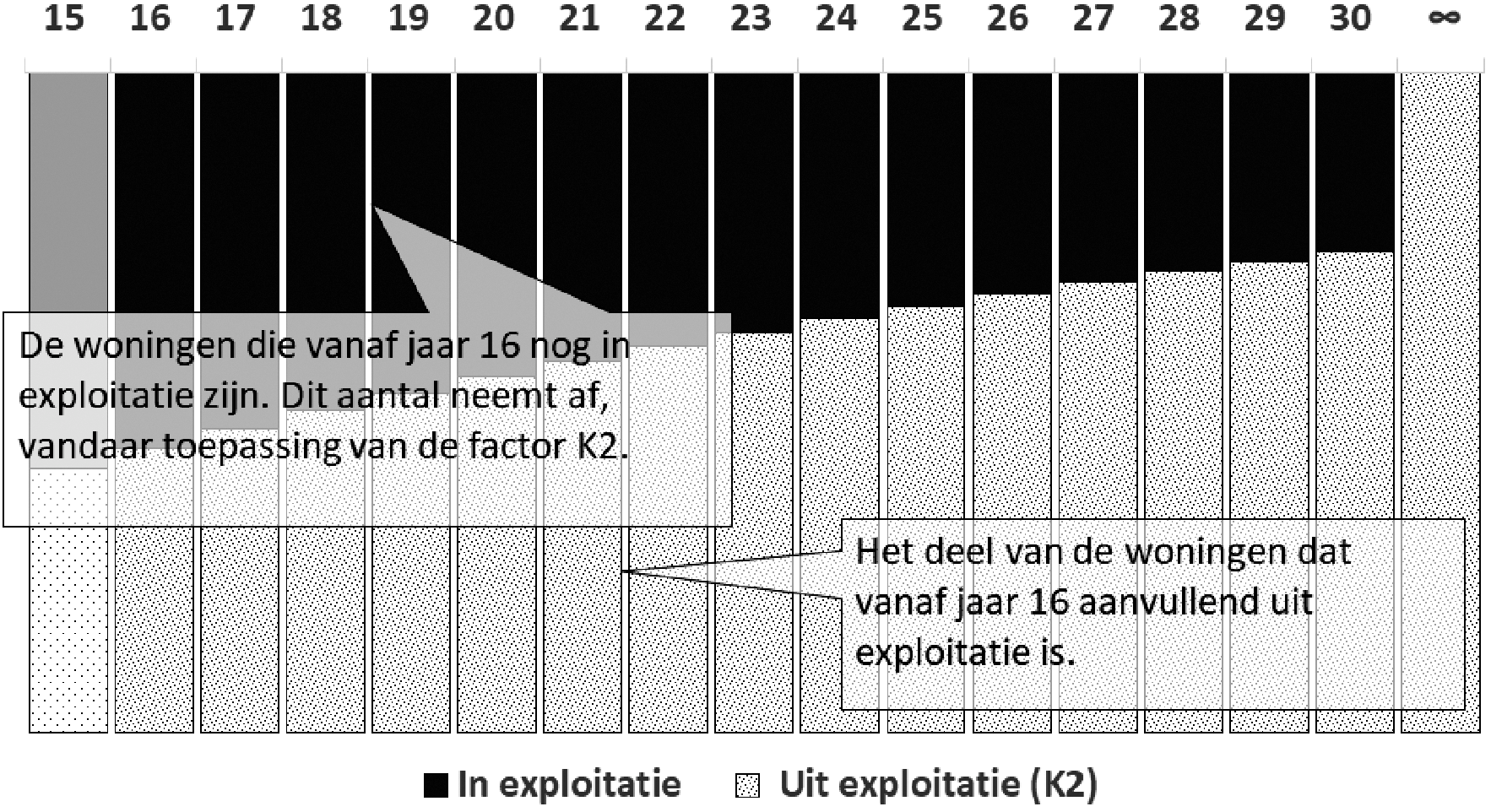

|