Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33750 nr. 7 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33750 nr. 7 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 25 september 2013

Bij de regeling van werkzaamheden (Handelingen II 2013/14, nr. 4, Regeling van werkzaamheden) heeft het lid Van Weyenberg gevraagd om een brief te ontvangen voorafgaand aan de APB over het bericht dat de pensioenplannen van het kabinet volgens de Miljoenennota geen 3 miljard, maar 1,5 miljard zouden opleveren. Van de zijde van de CDA-fractie wordt daarnaast gevraagd om een antwoord «naar aanleiding van de MEV over tabel 5.3.1 van de Miljoenennota, waar ook bij de hypotheekrenteaftrek 2,5 miljard verschil zou zitten. Tevens heeft het lid van Weyenberg tijdens de regeling van werkzaamheden verzocht om nadere informatie over de marginale druk over de gehele kabinetsperiode.

Hierbij bericht ik u als volgt.

Budgettair beslag pensioenen

Uiteraard is in de Miljoenennota zorg gedragen voor een consistente verwerking van de geraamde opbrengst van het wetsvoorstel Witteveen. Zo ook in de cijfers die worden gepresenteerd in bijlage 5 van de Miljoenennota. Ook daar is uitgegaan van een hogere opbrengst in de inkomstenbelasting van 2,8 miljard in 2017 als gevolg van het wetsvoorstel Witteveen. Van belang is echter dat tabel 5.3.1 van de Miljoenennota het totale budgettaire beslag weergeeft van de fiscale faciliering van pensioenen. Dat is het saldo van een derving in box 1 van de inkomstenbelasting als gevolg van pensioenpremieaftrek, een opbrengst in box 1 van de inkomstenbelasting als gevolg van belastingheffing over pensioenuitkeringen en een derving in box 3 van de inkomstenbelasting omdat het pensioenvermogen is vrijgesteld van vermogensrendementsheffing. Het gaat in bijlage 5 van de Miljoenennota dus niet alleen om het budgettaire beslag van de aftrekbaarheid van de pensioenpremie.

Het budgettaire beslag van de fiscale faciliering van pensioenen in 2017 ligt volgens de Miljoenennota 2014 € 1,5 miljard lager dan volgens de Miljoenennota 2013. De cijfers in de genoemde reeksen worden namelijk door meer zaken beïnvloed dan alleen beleidsmaatregelen. Allereerst zijn de gerealiseerde pensioenpremies en pensioenuitkeringen over 2012 op basis van de Nationale Rekeningen 2012 en het totale vermogen van pensioenfondsen anders uitgekomen dan eerder geraamd. Dit werkt door naar de raming van latere jaren en leidt ertoe dat het niveau van het budgettaire beslag van de fiscale faciliering in 2014 met 0,4 miljard opwaarts is aangepast ten opzichte van de Miljoenennota 2013. Daarnaast wordt voor de komende jaren een geringere opbrengst (dat is 0,9 miljard) in de inkomstenbelasting verwacht vanwege lagere pensioenuitkeringen ten opzichte van de verwachtingen daarover bij Miljoenennota 2013. Lagere pensioenuitkeringen zijn het gevolg van afstempelen c.q. het niet indexeren van pensioenen. Deze endogene factoren tezamen leiden tot een 1,3 miljard hoger budgettair beslag van de fiscale faciliering. Dit verklaart het verschil tussen de hogere opbrengst in de inkomstenbelasting van 2,8 miljard in 2017 als gevolg van het wetsvoorstel Witteveen en de 1,5 miljard die kan worden becijferd uit het verschil tussen de Miljoenennota 2013 en de Miljoenennota 2014. De budgettaire effecten van de Witteveenplannen zijn dus ongewijzigd.

Budgettair beslag hypotheekrente

Het verschil tussen de raming van de budgettaire kosten in de Miljoenennota 2013 en de raming in de Miljoenennota 2014 is vooral toe te schrijven aan een technische bijstelling. In de Miljoenennota 2013 zijn de budgettaire kosten van de fiscale behandeling van de eigen woning (het saldo van de derving van hypotheekrenteaftrek en de opbrengst van het eigen-woningforfait) berekend op basis van een gegevensbestand samengesteld uit een steekproef van belastingplichtigen. In de Miljoenennota 2014 zijn de budgettaire kosten berekend op basis van een integraal gegevensbestand van de Belastingdienst. De berekening op basis van integrale in plaats van steekproefgegevens geeft een beter inzicht in de budgettaire kosten. De budgettaire effecten van de recente wijzigingen van de fiscale behandeling van de eigen woning zijn geraamd met behulp van de integrale gegevens.

Marginale druk

Tevens heeft u verzocht om nadere informatie over de marginale druk over de gehele kabinetsperiode. Daarbij werd specifiek gerefereerd aan de berekening van de marginale druk zoals eerder door het CPB is uitgevoerd en ook is opgenomen in de antwoorden op de Kamervragen naar aanleiding van de miljoenennota. Een bredere en diepere analyse zoals gevraagd door het lid Omtzigt is op dit moment niet voor handen.

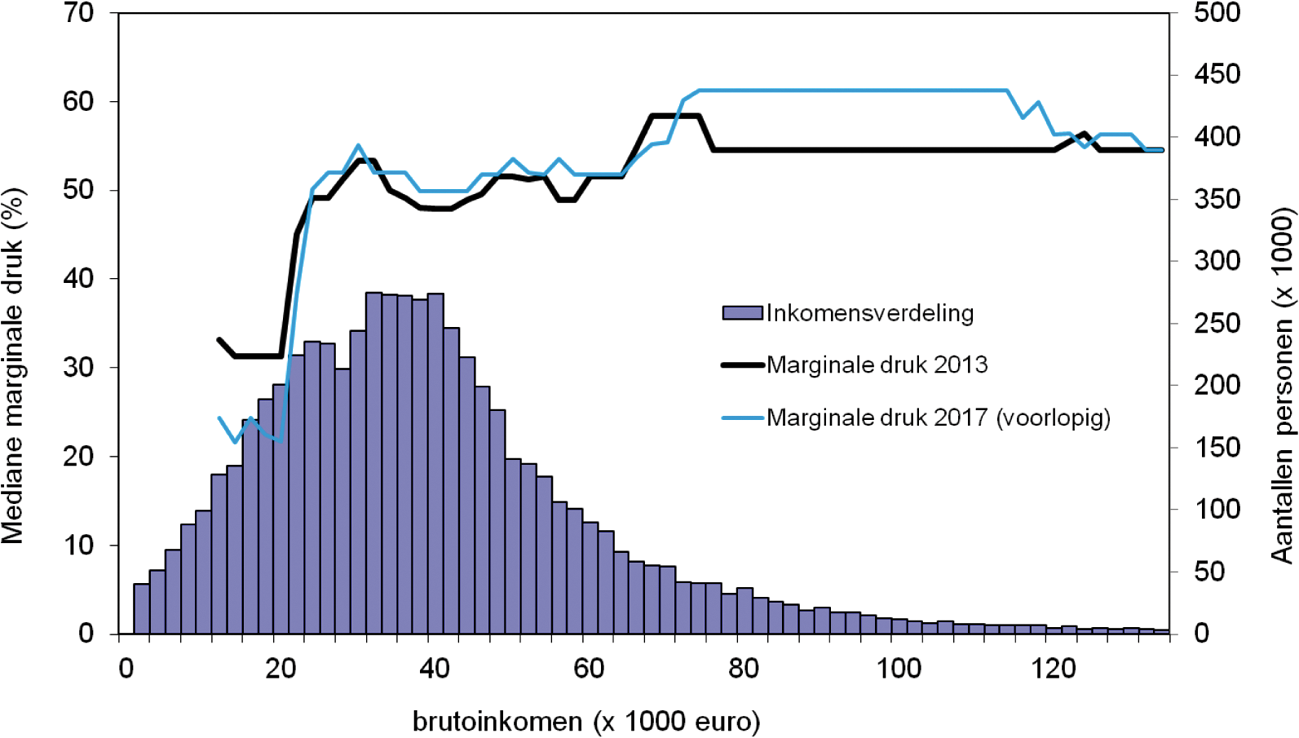

Het gaat hierbij om een figuur waarin de mediane marginale druk per inkomensniveau wordt bekeken. Onderstaande figuur laat een raming zien van de mediane marginale druk voor 2017. De figuur laat zien dat de mediane marginale druk in de raming voor 2017 tot een inkomen van circa 20.000 euro rond de 20% ligt, daarna stijgt tot circa 50% en bij een bruto inkomen van circa 70.000 euro stijgt tot rond de 60%. Bij een bruto inkomen van meer dan 115.000 euro daalt de marginale druk tot circa 55%.

Figuur: raming marginale druk naar inkomen in 2017

Bron: SZW berekeningen

Aangezien specifiek naar deze presentatie en de invloed van beleid werd gevraagd past hierbij enige toelichting. Allereerst laat de marginale druk niet alleen belastingdruk en het effect van heffingskortingen zien, maar ook de afbouw van toeslagen en de betaalde pensioenpremie. De betaalde pensioenpremie is in de kern een afspraak tussen werkgever en werknemer, waar ook pensioenopbouw tegenover staat. De pensioenpremie draagt voor de hogere inkomens voor ongeveer 2% bij aan de mediane marginale druk. De hoogte van de pensioenpremies is uiteraard onzeker; voor hoogte ervan is aangesloten bij het basispad van het CPB. Wanneer de marginale druk als gevolg van overheidsbeleid wordt bezien (dus zonder rekening te houden met de betaalde pensioenpremie) komt de mediane marginale druk niet boven de 60% uit. Dit geldt uiteraard ook voor de marginale belastingdruk.

Ten tweede verschilt de marginale druk per persoon. De persoonlijke marginale druk hangt af van de pensioenregeling in de sector waar iemand werkzaam is, aanvullende afspraken tussen werknemer en werkgever en het gebruik van toeslagen en fiscale regelingen. Afhankelijk van deze factoren kan de persoonlijke marginale druk hoger dan wel lager liggen dan de mediane marginale druk. Dit beperkt de zeggingskracht van bovenstaande figuur.

Tot slot betreft het hier een raming van de marginale druk in 2017. De uiteindelijke marginale druk is afhankelijk van de besluitvorming in de komende jaren, maar ook van de ontwikkeling van de pensioenpremies. Elk jaar wordt het koopkrachtbeeld van het aankomende jaar integraal beoordeeld.

De Minister van Financiën, J.R.V.A. Dijsselbloem

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33750-7.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.