Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 32216 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 32216 nr. 3 |

| A. | ALGEMENE TOELICHTING | 3 |

| 1. | INLEIDING | 3 |

| 1.1 | Anders betalen voor mobiliteit | 3 |

| 1.1.1 | Probleem- en doelstelling | 3 |

| 1.1.2 | Randvoorwaarden | 5 |

| 1.2 | Nut en noodzaak kilometerprijs | 6 |

| 1.2.1 | Beprijzen mobiliteit én investeren in infrastructuur | 6 |

| 1.2.2 | Onderzochte alternatieven | 7 |

| 1.3 | Voorgeschiedenis | 11 |

| 1.3.1 | Eerdere initiatieven | 11 |

| 1.3.2 | Anders Betalen voor Mobiliteit | 12 |

| 1.4 | Internationale ontwikkelingen | 14 |

| 1.4.1 | Inleiding | 14 |

| 1.4.2 | Het prijsbeleid van de Europese Unie | 14 |

| 1.4.3 | Vormen van beprijzing in het buitenland | 16 |

| 1.4.4 | Ontwikkelingen in diverse landen | 17 |

| 2. | DE ONDERDELEN VAN HET STELSEL IN SAMENHANG BESCHOUWD | 18 |

| 2.1 | Inleiding | 18 |

| 2.2 | De betalingsplicht | 18 |

| 2.3 | Juridische karakter kilometerprijs | 19 |

| 2.4 | Het basistarief en het spitstarief | 19 |

| 2.5 | De organisatie van de heffing en inning | 21 |

| 2.5.1 | Kenmerken van de organisatie | 21 |

| 2.5.2 | De uitvoering van de kilometerprijs | 23 |

| 2.5.3 | Rol van de markt | 26 |

| 2.6 | Toezicht en handhaving | 27 |

| 2.7 | De omzetting van belastingen | 28 |

| 2.7.1 | Het huidige stelsel | 28 |

| 2.7.2 | Belangrijkste uitgangspunten | 28 |

| 2.7.3 | Gevolgen omzetting voor de huidige vaste belastingen | 29 |

| 2.8 | Samenhang met de Wet bereikbaarheid en mobiliteit | 30 |

| 3. | DE BETALINGSPLICHT EN DE KILOMETERPRIJS | 31 |

| 3.1 | Betalingsplichtigen | 31 |

| 3.2 | Uitzonderingen en gereduceerde tarieven | 32 |

| 3.2.1 | Systematiek Wet BPM 1992en Wet MRB 1994 | 32 |

| 3.2.2 | Uitzonderingen | 32 |

| 3.2.3 | Gereduceerde tarieven | 34 |

| 3.3 | De registratievoorziening | 34 |

| 3.3.1 | Werking registratievoorziening | 34 |

| 3.3.2 | Portabiliteit | 36 |

| 3.4 | Europese eisen aan de registratievoorziening | 36 |

| 3.4.1 | Europees juridisch kader | 36 |

| 3.4.2 | Interoperabiliteitsrichtlijn | 37 |

| 3.4.3 | Kaderrichtlijn | 37 |

| 3.4.4 | Eurovignetrichtlijn | 38 |

| 3.4.5 | Securitelrichtlijn | 38 |

| 3.5 | Deelname buitenlandse motorrijtuigen | 39 |

| 3.5.1 | Betalingsplicht | 39 |

| 3.5.2 | Systeem voor buitenlandse motorrijtuigen niet zijnde vrachtwagens | 40 |

| 3.5.3 | Systeem voor buitenlandse vrachtwagens | 40 |

| 3.6 | Bescherming persoonsgegevens | 41 |

| 3.6.1 | Uitgangspunten | 41 |

| 3.6.2 | Europees kader | 42 |

| 3.6.3 | Verhouding Wet kilometerprijs en Wet bescherming persoonsgegevens | 42 |

| 3.6.4 | Gebruik van persoonsgegevens alleen na toestemming | 43 |

| 3.6.5 | Overig gebruik persoonsgegevens conform Wbp | 44 |

| 3.6.6. | Bewaartermijn | 44 |

| 3.6.7 | Privacy bij lease | 45 |

| 3.6.8 | Geen prepaid-systeem | 45 |

| 4. | HET BASISTARIEF | 45 |

| 4.1 | Inleiding | 45 |

| 4.1.1 | Leeswijzer | 46 |

| 4.2 | Uitgangspunten en randvoorwaarden | 46 |

| 4.2.1 | Invoering kilometerprijs en afbouw vaste belastingen | 46 |

| 4.2.2 | Uitgangspunten voor de tarieven en milieudifferentiatie | 49 |

| 4.2.3 | Tariefwijzigingen en periodieke evaluaties | 54 |

| 4.2.3.1 | Jaarlijkse monitoring en onafhankelijke toets | 55 |

| 4.2.3.2 | Vijf-jaarlijkse evaluatie | 56 |

| 4.2.3.3 | Vinger aan de pols-moment | 56 |

| 5. | HET SPITSTARIEF | 56 |

| 5.1 | Inleiding | 56 |

| 5.2 | Uitgangspunten en randvoorwaarden | 57 |

| 5.2.1 | Principes spitstarief | 57 |

| 5.2.2 | Beleidscontext | 57 |

| 5.2.3 | Spitsbesluit | 58 |

| 5.3 | Structurele congestie | 58 |

| 5.4 | Bepaling weggedeelten en tijden spitstarief | 59 |

| 5.4.1 | Bepaling weggedeelten | 59 |

| 5.4.2 | Bepaling tijden | 60 |

| 5.5 | Vaststellingsprocedure Spitsbesluit | 61 |

| 5.5.1 | Openbare voorbereidingsprocedure | 61 |

| 5.5.2 | Kenbaarheid tarieven, tijdstippen en weggedeelten | 62 |

| 5.5.3 | Betrokkenheid decentrale overheden en andere wegbeheerders | 62 |

| 5.6 | De hoogte van het spitstarief | 63 |

| 6. | DE ORGANISATIE EN DE UITVOERING | 64 |

| 6.1 | Inleiding | 64 |

| 6.1.1 | Organisatorische uitgangspositie | 64 |

| 6.1.2 | Synergie tussen overheid en markt | 64 |

| 6.2 | Bepaling en facturering verschuldigd bedrag | 65 |

| 6.2.1 | Bepaling verschuldigd bedrag | 65 |

| 6.2.2 | Facturering | 66 |

| 6.3 | Betaling en dwanginvordering | 66 |

| 6.3.1 | Betaling | 66 |

| 6.3.2 | Dwanginvordering | 66 |

| 6.4 | Naheffing | 67 |

| 6.5 | Uitvoeringsorganisatie inning | 67 |

| 6.5.1 | Het inningsbureau in het garantiespoor | 67 |

| 6.5.2 | Eisen aan private uitvoeringsorganisaties | 68 |

| 6.6 | Rechtsbescherming | 68 |

| 6.6.1 | Mogelijkheden bezwaar en beroep | 68 |

| 6.6.2 | Aantallen bezwaar en beroep | 69 |

| 7. | DE INVOERING | 70 |

| 7.1 | Inleiding | 70 |

| 7.2 | Grootschalige praktijktest en besluitvorming | 70 |

| 7.3 | Invoering van de kilometerprijs | 71 |

| 7.3.1 | Gefaseerde invoering | 71 |

| 7.3.2 | Objectieve bepaling categorie motorrijtuigen per stap | 72 |

| 7.3.3 | Vrachtwagens | 73 |

| 7.3.4 | Personenauto’s, bestelauto’s en bussen | 73 |

| 7.4 | Omzetting vaste autobelastingen | 74 |

| 7.4.1 | Algemeen | 74 |

| 7.4.2 | Omzetting BPM | 74 |

| 7.4.3 | Omzetting MRB | 75 |

| 7.4.4 | Omzetting BZM | 75 |

| 8. | TOEZICHT EN HANDHAVING | 76 |

| 8.1 | Uitgangspunten bij het toezicht | 76 |

| 8.1.1 | Inleiding | 76 |

| 8.1.2 | Zes pijlers | 76 |

| 8.2 | De belangrijkste risico’s | 77 |

| 8.3 | Het sanctiestelsel | 79 |

| 8.3.1 | Strafrechtelijke handhaving | 79 |

| 8.3.2 | Bestuursrechtelijke herstelsancties | 79 |

| 8.4 | De toezichthoudende instanties | 80 |

| 8.5 | De werking van het stelsel | 81 |

| 8.5.1 | Inleiding | 81 |

| 8.5.2 | Erkenning en certificering: borgen van de naleving | 81 |

| 8.5.3 | Administratieve controles | 82 |

| 8.5.4 | Toezicht aan de wegkant | 82 |

| 8.5.5 | Secundair systeem voor buitenlandse vrachtwagens | 83 |

| 9. | GEVOLGEN VAN DE KILOMETERPRIJS | 84 |

| 9.1 | Inleiding | 84 |

| 9.2 | Methodiek en uitgangspunten | 85 |

| 9.3 | Effecten op mobiliteit | 86 |

| 9.3.1 | Omvang en samenstelling van het wagenpark | 86 |

| 9.3.2 | Totale automobiliteit | 86 |

| 9.3.3 | Bereikbaarheid | 87 |

| 9.3.4 | Openbaar vervoer en langzaam verkeer | 87 |

| 9.3.5 | Gebruik van het onderliggend wegennet | 87 |

| 9.4 | Omgevingseffecten | 88 |

| 9.4.1 | Luchtkwaliteit en klimaat | 88 |

| 9.4.2 | Geluid | 90 |

| 9.4.3 | Ruimtegebruik | 90 |

| 9.4.4 | Verkeersveiligheid | 91 |

| 9.5 | Welvaartseffecten | 91 |

| 9.5.1 | Inleiding | 91 |

| 9.5.2 | Directe effecten | 91 |

| 9.5.3 | Indirecte effecten | 92 |

| 9.5.4 | Externe effecten | 92 |

| 9.5.5 | Kostenraming | 92 |

| 9.6 | Financiële gevolgen | 92 |

| 9.6.1 | Effecten voor de automobilist – kwalitatief | 92 |

| 9.6.2 | Effecten voor de automobilist – kwantitatief | 93 |

| 9.6.3 | Bedrijven | 95 |

| 9.7 | Budgettaire gevolgen Rijksbegroting | 97 |

| 9.7.1 | Budgettaire principes bij de omzettingsfase van het systeem kilometerprijs | 97 |

| 9.7.2 | Investering- en exploitatiekosten kilometerprijs | 97 |

| 9.7.3 | Budgettaire inpassing investerings- en exploitatiekosten kilometerprijs | 99 |

| 10. | TOETSING, ADVIES EN OVERLEG | 100 |

| 10.1 | Inleiding | 100 |

| 10.2 | Privacy | 100 |

| 10.3 | Bedrijfseffectentoets | 101 |

| 10.4 | Milieueffectentoets | 101 |

| 10.5 | Administratieve lasten | 101 |

| 10.5.1 | Inleiding | 101 |

| 10.5.2 | Berekening administratieve lasten | 102 |

| 10.5.3 | Advies Actal | 104 |

| 10.6 | Toets rechterlijke macht | 104 |

| 10.7 | Bestuurlijk overleg | 106 |

| 10.8 | Maatschappelijk overleg | 106 |

| B. | ARTIKELSGEWIJZE TOELICHTING | 107 |

1.1 Anders betalen voor mobiliteit

1.1.1 Probleem- en doelstelling

Dit wetsvoorstel strekt tot de invoering van een kilometerprijs voor motorrijtuigen in Nederland. Tegelijkertijd wordt de «motorrijtuigenbelasting», de «belasting personenauto’s en motorrijwielen» en de «belasting zware motorrijtuigen» afgeschaft. De weggebruiker gaat daarmee niet zozeer betalen voor het bezit, maar voor het gebruik van een motorrijtuig. Op deze wijze wil de regering tegelijkertijd voorzien in een stelsel dat nadrukkelijker stuurt op de verbetering van de bereikbaarheid over de weg en de kwaliteit van het milieu. Uitgangspunt van het wetsvoorstel is het beleid uit de Nota Mobiliteit1 en het advies van het Nationaal Platform Anders Betalen voor Mobiliteit (het Platform)2 waarop dit beleid is gebaseerd. Het Platform heeft aangetoond dat het mogelijk is om met een breed gedragen vorm van prijsbeleid te komen, waarbij na invoering door alle weggebruikers gezamenlijk niet meer betaald zal worden, maar op een andere wijze. Het gaat om de invoering van een basistarief in heel Nederland en de mogelijkheid om op bepaalde plaatsen en tijden naast het basistarief op geleidelijke wijze een spitstarief te heffen. In de brief aan de Tweede Kamer van 30 november 20073 is dit beleid uitgewerkt.

Het gebruik van motorrijtuigen is de laatste decennia sterk gegroeid. De toenemende verstedelijking, bedrijvigheid en welvaart leiden tot steeds meer mobiliteit. De huidige infrastructuur kan de mobiliteitsgroei niet aan. Ondanks enorme investeringen in de infrastructuur neemt de bereikbaarheid af. De hoeveelheid voertuigkilometers groeit sneller dan de wegcapaciteit waardoor de wegen steeds intensiever worden gebruikt. In de Nota Mobiliteit is aangegeven dat bij ongewijzigd beleid het wegverkeer tot 2020 met ruim 40% groeit ten opzichte van het jaar 20004. De groei doet zich vooral voor op korte afstanden (tot 30 kilometer) en in stedelijke gebieden. Zonder maatregelen neemt hierdoor de reistijd en de onvoorspelbaarheid daarvan toe. Dit is slecht voor de ontwikkeling van de nationale economie. Dat wordt bevestigd door de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) die begin 20075 rapporteerde dat de productiviteitsgroei van de Randstad door de slechte bereikbaarheid sterk achterblijft bij die van andere Europese steden. Verder heeft de groei van de mobiliteit negatieve gevolgen voor de leefomgeving. Het leidt onder andere tot meer uitstoot van schadelijke stoffen en meer geluidsoverlast.

Mobiliteit is niet alleen een belangrijke drager van de economische groei, het is ook een belangrijke maatschappelijke behoefte. Mobiliteit is een verworvenheid die mensen de kans biedt zich te ontplooien en te ontspannen. Bestrijding van mobiliteit zou dan ook betekenen: bestrijden van maatschappelijke behoeften. De regering vindt dat ongewenst en niet effectief. Mobiliteit mag, maar weggebruikers zullen bewuster om moeten gaan met mobiliteit. Dat leidt tot een efficiënter gebruik van de infrastructuur, waardoor de congestie afneemt en de bereikbaarheid verbetert. Bovendien wordt zo de leefomgeving niet onnodig belast. Daarom wil de regering niet zozeer het bezit van motorrijtuigen belasten, maar het gebruik. Dat betekent dat de weggebruiker een bedrag per gereden kilometer verschuldigd is in plaats van een vast bedrag aan belastingen. Weggebruikers die veel rijden betalen daardoor meer, weggebruikers die weinig rijden minder. Een dergelijk stelsel leidt tot een bewuster gebruik van motorrijtuigen1. Het huidige stelsel geeft daartoe onvoldoende prikkels. Sommige weggebruikers zullen kiezen voor andere routes of andere vertrektijden, voor een andere vervoerwijze (fiets, openbaar vervoer, carpoolen) of voor een ander activiteitenpatroon (de frequentie of bestemming aanpassen). Op de langere termijn heeft de kilometerprijs invloed op de keuze van woon- en werklocatie van huishoudens en op de vestigingslocatie van bedrijven.Het bewuste gebruik wil de regering extra versterken door de kilometerprijs te differentiëren naar tijd of plaats. Op bepaalde drukke plaatsen en tijden wordt bovenop het basistarief een zogeheten spitstarief berekend. Naar verwachting leidt dit tot een spreiding van het verkeersaanbod op deze drukke plaatsen en tijden2.

Door de invoering van de kilometerprijs neemt het totaal aantal voertuigkilometers (personen en vracht) op de langere termijn af met ruim 15%3 ten opzichte van de situatie zonder de kilometerprijs4. Dit is gunstig voor de doorstroming van het verkeer, de bereikbaarheid van en voor burgers en bedrijven en voor het milieu. Het aantal voertuigverliesuren door files neemt af met ongeveer 58%5 ten opzichte van de situatie zonder de invoering van de kilometerprijs6. Het spitstarief levert een relatief grote bijdrage aan deze afname, doordat het spitstarief gericht ingrijpt op knelpunten. In hoofdstuk 9 worden de effecten van de kilometerprijs verder toegelicht.

De kilometerprijs wordt vormgegeven als een heffing7 waarvan de opbrengsten in het Infrastructuurfonds worden gebracht. De keuze om de opbrengsten van de kilometerprijs uitsluitend te laten vloeien naar het Infrastructuurfonds, geeft in belangrijke mate invulling aan het advies van het Nationaal Platform Anders Betalen voor Mobiliteit. De invoering van de kilometerprijs staat daarmee niet op zichzelf. De aanleg en betere benutting van infrastructuur en investeringen in het openbaar vervoer zijn en blijven belangrijke dragers voor de bereikbaarheid. Ook dergelijke maatregelen dragen in belangrijke mate bij aan de ambities van de regering om de bereikbaarheid van deur tot deur te verbeteren.

Net als in de huidige situatie wil de regering schoon en zuinig rijden stimuleren. In de huidige situatie is de hoogte van de motorrijtuigenbelasting (MRB) en de belasting personenauto’s en motorrijwielen (BPM) mede afhankelijk van de milieuprestaties van een motorrijtuig. In het nieuwe stelsel wordt daarbij aangesloten doordat het basistarief wordt gedifferentieerd naar milieukenmerken. Schone en zuinige voertuigen betalen een lager tarief. Op deze wijze kan het gebruik van motorrijtuigen die het milieu minder belasten worden gestimuleerd.

Daarmee levert de invoering van het stelsel voor de kilometerprijs ook een bijdrage aan verbetering van het leefmilieu. In de Nota Mobiliteit zijn de milieudoelen opgenomen die verband houden met mobiliteit en de verbetering van het leefmilieu. Ook in het Nationaal Samenwerkingsprogramma Luchtkwaliteit is de invoering van Anders Betalen voor Mobiliteit een belangrijke pijler. Voorts levert de invoering van de kilometerprijs een substantiële bijdrage aan de reductiedoelstelling van het werkprogramma Schoon en Zuinig.

Vooraf heeft de regering een aantal randvoorwaarden gesteld aan de invoering van de kilometerprijs. Deze komen uit de essentiële onderdelen van de Nota Mobiliteit (PKB deel IIIA)1 of zijn ingegeven door wensen van de Tweede Kamer, decentrale overheden en maatschappelijke organisaties. Het gaat om de volgende randvoorwaarden.

Randvoorwaarden voor de stelselherziening

1. invoering kilometerprijs bij naar rato afschaffing van vaste autobelastingen/lastenneutraliteit

2. opbrengsten naar Infrastructuurfonds met naar rato gelijktijdige verlaging van de bijdrage uit de algemene middelen aan dit fonds

3. betaalbaarheid voor de weggebruiker geen onnodige administratieve lasten

4. transparant, gebruikersvriendelijk en betrouwbaar systeem

5. gegevensbescherming / privacy

6. maatschappelijke steun / draagvlak

In de essentiële onderdelen van de Nota Mobiliteit staat dat de invoering van een kilometerprijs moet plaatsvinden onder gelijktijdige en naar rato afschaffing van de vaste autobelastingen. In de brieven aan de Tweede Kamer van 30 november 20072 en 30 mei 20083 is dit uitgangspunt verder

geconcretiseerd. De MRB zonder drempelwaarde voor vracht en de belasting zware motorrijtuigen (BZM; ook Eurovignet genoemd) en de BPM worden omgezet in de kilometerprijs.

Bij de omzetting en afbouw moet rekening worden gehouden met de effecten op de rijksbegroting, het wagenpark en het milieu. Verder moet de omzetting van de vaste belastingen naar een tarief per kilometer aansluiten bij de lastendruk die op dat moment voor verschillende groepen weggebruikers geldt4. Met de invoering van een kilometerprijs worden de BPM en de MRB afgeschaft, waarbij het wegverkeer in totaliteit niet zwaarder zal worden belast dan nu het geval is. De omzetting van het huidige stelsel in het nieuwe moet derhalve «lastenneutraal» zijn. De BZM en de MRB voor vrachtwagens wordt in één keer omgezet, de huidige vaste autobelastingen voor de overige motorrijtuigen worden in een aantal jaren omgezet in een prijs per kilometer.

In de essentiële onderdelen van de Nota Mobiliteit is tevens vermeld dat de opbrengsten van de kilometerprijs uitsluitend ten goede komen aan het Infrastructuurfonds zonder dat dit leidt tot een meer dan evenredige daling van de voeding van dit fonds uit de algemene middelen.

Om het succes en de acceptatie van het nieuwe stelsel te bevorderen, moet het voor de weggebruiker transparant, gebruikersvriendelijk en betrouwbaar zijn. Toch zal de invoering van de kilometerprijs onvermijdelijk leiden tot enige verhoging van de administratieve lasten voor burgers en bedrijven. Deze moeten wel in verhouding staan tot de baten van de kilometerprijs: onnodige lasten moeten worden voorkomen. Dat kan door het aantal handelingen en informatieverplichtingen voor burgers en bedrijven zoveel mogelijk te beperken. Mede in dit licht is in de brief van 20 december 20075 gesteld dat moet worden toegewerkt naar één inningswijze voor zowel de kilometerprijs als voor het tol- en het versnellingstarief op grond van de Wet bereikbaarheid en mobiliteit (WBM). Paragraaf 10.5 gaat verder in op de administratieve lasten.

Het gebruik van elektronische inningssystemen waarbij gegevens van weggebruikers worden geregistreerd vraagt – mede gelet op de privacy – om extra aandacht voor de bescherming van persoonsgegevens van de weggebruiker. In het ontwerp van het systeem en de organisatie is daarmee rekening gehouden. In paragraaf 3.6 wordt dit toegelicht.

De regering acht tenslotte een brede maatschappelijke steun voor de invoering van de kilometerprijs onontbeerlijk. Daarom heeft de regering het advies van het Platform als uitgangspunt genomen en heeft de verdere ontwikkeling van het nieuwe stelsel in nauw overleg met maatschappelijke organisaties en decentrale overheden plaatsgevonden.

1.2 Nut en noodzaak kilometerprijs

1.2.1 Beprijzen mobiliteit én investeren in infrastructuur

Het wetsvoorstel introduceert een beleidsinstrument dat leidt tot een bewuster gebruik van motorrijtuigen. Diverse ontwikkelingen zijn van invloed op de mobiliteit, zoals de door de overheid nagestreefde sociale en ruimtelijk-economische ontwikkelingen. De verschillende ontwikkelingen van mobiliteit vragen om een palet van samenhangende maatregelen om deze te beheersen en te sturen. Met de kilometerprijs krijgt de overheid een extra instrument in handen om invloed uit te oefenen op de ontwikkeling van de mobiliteit en de daarmee samenhangende gevolgen voor de bereikbaarheid en het milieu. Dit kan worden ingezet in het ruimtelijk-economische beleid in bredere zin. De kilometerprijs maakt daarmee onderdeel uit van een instrumentenmix die wordt ingezet op basis van beleid uit nota’s als de Nota Ruimte en de Nota Mobiliteit. Ruimtelijk economisch beleid – zoals bijvoorbeeld de ruimtelijke verdeling van functies als wonen en werken – en de kilometerprijs moeten altijd in samenhang worden bezien. Vaak zal een afweging worden gemaakt tussen bouwen, benutten en beprijzen van infrastructuur. Omdat belangrijke onderdelen van het mobiliteitsbeleid (grote investeringen in openbaar vervoer of infrastructuur) vooral op langere termijn effect zullen hebben, moet de nadruk ook liggen op de mogelijkheden om doelmatiger gebruik te maken van de bestaande infrastructuur. Prijsbeleid is daarvoor een geschikt instrument.

De noodzaak van beprijzen om de huidige en toekomstige mobiliteitsproblemen het hoofd te bieden, wordt ook door de OESO onderkend. Zo pleitte de OESO in haar eerder aangehaalde rapportage van januari 2007 voor een versnelde invoering van beprijzen, naast de aanleg van nieuwe wegen en investeringen in openbaar vervoer. Als er niets gebeurt zullen de huidige problemen toenemen. In de Nota Mobiliteit wordt rekening gehouden met een groei van het aantal gereden kilometers op werkdagen op het onderliggende en het hoofdwegennet van ruim 40% in het jaar 2020 ten opzicht van 20001. Zonder extra maatregelen lopen de maatschappelijke kosten als gevolg van direct reistijdverlies door files op tot € 1,7 miljard per jaar in 20202. In het kader van de Landelijke markt- en capaciteitsanalyse (LMCA) Wegen van november 2007 is de mobiliteitsgroei voor 2020 opnieuw berekend op basis van de meest recente toekomstscenario’s. Uit deze berekeningen blijkt dat de maximaal verwachte groei tot 2020 overeen komt met de in de Nota Mobiliteit geprognosticeerde groei3.

Aansluitend op de ambities uit de Nota Mobiliteit wil de regering daarom in 2020 een betrouwbare en vlotte reistijd realiseren over de gehele reis. Het doel is de files te bekorten, de betrouwbaarheid te verhogen en de reistijd van deur tot deur te verminderen. Het Rijk wil de filezwaarte (in voertuigverlies-uren) op het hoofdwegennet in 2020 terug brengen tot het niveau van 1992. Voor de betrouwbaarheid is de ambitie dat in 2020 op het hoofdwegennet in de spits 95% van de verplaatsingen op tijd is4. Verder zijn de streefwaarden voor het hoofdwegennet dat de gemiddelde reistijd op snelwegen tussen de steden in de spits maximaal anderhalf keer zo lang is als de reistijd buiten de spits. Op snelwegen rond de steden en overige wegen die onderdeel zijn van het hoofdwegennet mag de gemiddelde reistijd in de spits maximaal twee keer langer zijn dan de reistijd buiten de spits. De LMCA Wegen concludeert dat deze ambities uit de Nota Mobiliteit voor 2020 bijna overal haalbaar zijn met een combinatie van bouwen, benutten en beprijzen1.

In de MobiliteitsAanpak is aandacht voor de sterke groei van de mobiliteit, zowel op de weg als in het openbaar vervoer. Groei vraagt om extra investeringen. Daarin voorziet de MobiliteitsAanpak: een concreet pakket van maatregelen. Deze maatregelen worden voorgesteld in de context van de ontwikkeling van de mobiliteit en het mobiliteitssysteem in de afgelopen jaren en de prognoses voor de (nabije) toekomst. De komende jaren moeten alle zeilen worden bijgezet om de doelstellingen uit de Nota Mobiliteit (voor 2020) in het zicht te houden. Dat betekent een stevige inzet op én bouwen, én benutten én beprijzen. Voor de periode tot 2028 is de ambitie een samenhangend en robuust mobiliteitssysteem te realiseren, dat tegen een stootje kan. Reizigers en verladers kunnen een bewuste mobiliteitskeuze gaan maken, doordat ze ervaren dat ze écht iets te kiezen hebben. De bewuste keuze van de reiziger wordt gestimuleerd door Anders Betalen voor Mobiliteit en gefaciliteerd door «real time» informatie over de «prijs van een reis» in termen van kosten, tijd en milieubelasting.2 Concreet voor de weg betekent deze ambitie dat de streefwaarde voor de rijsnelheden op de hoofdverbindingsassen wordt verhoogd van minimaal gemiddeld 67 km/ uur in de spits tot minimaal gemiddeld 80 km/uur in de spits. Deze ambitie kan alleen worden gerealiseerd als er naast de invoering van de kilometerprijs ook aanvullend gebouwd wordt.

Met de introductie van de kilometerprijs ontstaat – naast de aanleg en betere benutting van infrastructuur – een extra instrument voor mobiliteitsbeleid om de doelstellingen uit de Nota Mobiliteit te bereiken. Met beprijzen kan de ontwikkeling van de mobiliteit beter worden beïnvloed. Het Rijk kan in het nieuwe stelsel een uitgebalanceerd mobiliteitsbeleid voeren, waarbij zowel het aanbod kan worden beïnvloed (door de aanleg en betere benutting van infrastructuur) als de vraag naar mobiliteit (door beprijzen en vormen van mobiliteitsmanagement). Om de gewenste effecten te bereiken zal het Rijk het beprijzingsbeleid en investeringsbeslissingen in het kader van het jaarlijkse Meerjarenprogramma Infrastructuur, Ruimte en Transport (MIRT) goed op elkaar afstemmen. De regering gaat daarbij uit van een integrale benadering van het infrastructuurnetwerk (weg, openbaar vervoer, spoor en water), steeds met de bedoeling de bereikbaarheid te vergroten en de milieubelasting zoveel mogelijk terug te brengen.

1.2.2 Onderzochte alternatieven

Het advies van het Platform van mei 2005 is gebaseerd op onderzoeken naar vormen van anders betalen voor mobiliteit. Deze onderzoeken zijn gebaseerd op de destijds gebruikelijke economische scenario’s van het Centraal Planbureau3. Bij de beoordeling van deze vormen heeft het Platform onder meer gekeken naar de bijdrage van deze vormen aan de doelstelling om de bereikbaarheid te verbeteren en naar het draagvlak bij het maatschappelijk middenveld4 (zie paragraaf 1.3.2). De varianten zijn ook beoordeeld op de bijdrage aan de vermindering van files, de effecten op milieu en verkeersveiligheid, het effect op de koopkracht van huishoudens, effecten op het bedrijfsleven, de kosten van het inningssysteem, het moment waarop invoering mogelijk is en het effect op de welvaart5. Het Platform heeft uiteindelijk geadviseerd een kilometerprijs te introduceren, waarin naast de milieukenmerken van het gebruikte vervoermiddel ook gedifferentieerd wordt naar tijd en plaats en waarbij de vaste autobelastingen naar rato worden afgebouwd (variant 5). Dit advies is overgenomen in de Nota Mobiliteit. Hieronder worden de onderzochte alternatieven kort toegelicht.

Onderzochte vormen voor beprijzing

1. Betalen per kilometer (alleen basistarief), tarieven gebaseerd op milieukenmerken

2. Betalen per kilometer, tarieven gebaseerd op milieu en veiligheidskenmerken

3. Betalen per kilometer voor vracht

4. Tol op zes locaties

5. Betalen per kilometer met een spitsopslag Passageheffing bij de vier grote steden

6. Aanwezigheidsheffing in de vier grote steden

7. Congestieheffing op drukke plaatsen en tijden

8. Accijnsverhoging (betalen per liter)

9. Accijnsverhoging om wegen te financieren

10. Betalen per kilometer, uitsluitend op snelwegen

De eerste 10 alternatieven zijn door het Platform onderzocht. Variant 11 is voorafgaand aan de brief aan de Tweede Kamer van 30 november 2007 onderzocht.

Betalen per kilometer zonder spitstarief (variant 1 en 2)

Deze variant betreft een kilometerprijs die alleen is gedifferentieerd naar milieukenmerken en voertuigkenmerken en geldt voor alle gereden kilometers in Nederland. De vaste belastingen worden naar rato afgebouwd, in de onderzoeken voor het Platform is gerekend met een omzetting van € 3,4 en € 5,7 miljard vaste autokosten op jaarbasis, naar een tarief per kilometer van gemiddeld 3,4 en 5,7 cent. Door een afname van het totaal aantal gereden kilometers zorgt deze vorm van beprijzen voor een afname van de structurele files met ongeveer 30% tot 40% in 2020 ten opzichte van de situatie zonder beprijzen1. Ook het milieu en de verkeersveiligheid hebben hier baat bij. De afname van de files is kleiner dan bij variant 5 door het ontbreken van een spitstarief. De variant leidt tot een toename van de welvaart met € 0,9 tot € 1,2 miljard per jaar (in 2020)2.

Betalen per kilometer voor vracht (variant 3)

In deze variant is de reikwijdte van de kilometerprijs beperkt tot het vrachtverkeer. In opdracht van het Platform is een dergelijke vorm van beprijzen onderzocht, waarbij – net zoals in Duitsland – alleen op het hoofdwegennet wordt betaald. Deze vorm van beprijzen leidt tot een efficiënter gebruik van vrachtwagens (hogere beladingsgraad en gebruik van efficiëntere vrachtwagens). De invoering van deze variant is licht positief voor de welvaart van Nederland en leidt tot een (zeer kleine) verbetering van de bereikbaarheid3. De doelgroep van de heffing in deze variant heeft een duidelijke begrensde omvang en is gewend aan betalen per kilometer in landen als Duitsland, Zwitserland en Oostenrijk. De regering heeft hiervoor uiteindelijk niet gekozen omdat een kilometerprijs voor alleen het vrachtvervoer onvoldoende bijdraagt aan de gewenste verbetering van de bereikbaarheid.

Tol op zes locaties (variant 4)

Tol is een instrument om infrastructuur te financieren. Uit het onderzoek in opdracht van het Platform blijkt dat tol kan bijdragen aan het verbeteren van de bereikbaarheid, met name daar waar de extra infrastructuur beschikbaar komt4. De invoering van deze variant heeft een negatief effect op de welvaart van € 100 miljoen per jaar5. Het Platform adviseerde om tol (in de vorm van de zogenoemde «versnellingsprijs») toe te passen om de aanpak van«notoire knelpunten» in het wegennet te kunnen financieren. Uitgangspunt bij de financiering van de Nota Mobiliteit is geweest dat met dergelijke heffingen een bedrag van € 1 miljard moet worden opgebracht1.

Betalen per kilometer met spitstarief (variant 5)

In deze variant is kilometerprijs gedifferentieerd naar voertuigkenmerken zoals in variant 1, aangevuld met een spitstarief op drukke tijden en locaties zoals in variant 8. Hierbij worden de vaste belastingen afgebouwd. In het onderzoek voor het Platform is gerekend met een omzetting van € 3,4 miljard vaste autokosten op jaarbasis, naar een tarief per kilometer van gemiddeld 3,4 cent. Door toevoegen van een spitstarief2 op locaties en tijden waarop structurele files voorkomen heeft deze variant een groter effect op de bereikbaarheid dan een kilometerprijs zonder spitstarief. De structurele files nemen in deze variant af met ongeveer 45% in 2020 ten opzicht van de situatie zonder beprijzen3. De variant leidt tot een toename van de welvaart met € 1,5 miljard per jaar in 20204. Op advies van het Platform heeft de regering gekozen voor deze vorm van beprijzen. Deze variant van beprijzen heeft naar verwachting forse effecten op de bereikbaarheid. Daarnaast kan deze vorm van beprijzen rekenen op draagvlak door de afbouw van vaste autobelastingen, vooral omdat wordt overgegaan van «betalen voor bezit» naar «betalen voor gebruik».

Passageheffing bij de vier grote steden (variant 6)

Bij een passageheffing – ook wel cordonheffing genoemd – moet bij de passage van een betaalpunt worden betaald om een bepaald gebied in te komen. In 2005 is onderzocht wat het effect is van deze vorm van beprijzen rond de steden Amsterdam, Rotterdam, Den Haag en Utrecht (€ 2,90 voor het binnenrijden van de stad in de ochtendspits). Gebleken is dat dit in de Randstad leidt tot een aanzienlijke verbetering van de bereikbaarheid (afname van de files met 35% op het hoofdwegennet). Op nationaal niveau is de verbetering van de bereikbaarheid aanzienlijk kleiner. Het effect is onvoldoende om de landelijke bereikbaarheidsambities uit de Nota Mobiliteit te halen5.

Doordat deze vorm van beprijzen wordt toegepast op een beperkt aantal weggedeelten, zijn de mogelijkheden voor afbouw van vaste belastingen veel kleiner bij de toepassing van een kilometerprijs op alle wegen. De regering kiest niet voor deze vorm van beprijzen, omdat de weggebruiker hier niet gaat betalen voor gebruik in plaats van voor bezit van een auto, een voorwaarde van het Platform. Er is daardoor onvoldoende maatschappelijk draagvlak voor deze vorm van beprijzen.

Aanwezigheidsheffing in de vier grote steden (variant 7)

Een aanwezigheidsheffing is een andere vorm van regionaal beprijzen. In dit geval betaalt de weggebruiker een vast bedrag per dag om met een motorvoertuig in een stad te verblijven (rijden of parkeren). In 2005 is onderzocht wat het effect is van een heffing van € 7,- per dag voor het verblijf binnen de ring van Amsterdam, Rotterdam, Den Haag en Utrecht. Een aanwezigheidsheffing heeft vooral invloed in de steden zelf. Door deze heffing groeit de totale mobiliteit in de Randstad circa 1% minder. Hierdoor wordt de bereikbaarheid in de Randstad enigszins verbeterd. De effecten zijn aanzienlijk kleiner dan bij een passageheffing en onvoldoende om de ambities uit de Nota Mobiliteit te realiseren6. Ook bij deze variant is er geen sprake van een stelselherziening waarbij de weggebruiker gaat betalen voor gebruik in plaats van voor bezit van een auto. Ook de bereikbaarheidseffecten zijn beperkt. De regering kiest daarom niet voor deze vorm van beprijzen.

Spitstarief op drukke locaties en tijden (variant 8)

Bij deze variant wordt alleen op drukke plaatsen gedurende drukke tijden een heffing opgelegd (congestieheffing). Er is onderzoek gedaan naar de effecten van een statische heffing van 11 cent per kilometer op locaties waar structurele congestie voorkomt (op hoofdwegen en onderliggende wegen). Tevens is onderzoek gedaan naar een congestieheffing met meerdere tarieven (5,5 tot 22 cent per kilometer). Gebleken is dat een spitstarief weinig invloed heeft op het totaal aantal gereden kilometers (afname van 3–4% op het hoofdwegennet ten opzichte van de situatie zonder beprijzen)1. Wel levert deze vorm van beprijzen een grote bijdrage aan de vermindering van files. Bij de statische variant nemen de files ten opzichte van het referentiesituatie in 2020 met ongeveer de helft af op het hoofdwegennet. Op het onderliggende wegennet nemen de files met ongeveer 20% af. De effecten worden met name veroorzaakt doordat het verkeer zich verplaatst naar routes zonder spitstarief. De variant met meerdere tarieven leidt tot een afname van de files met 55% op het hoofdwegennet en met 40% op het onderliggende wegennet. De welvaart neemt bij deze variant toe met € 1,0 (statische heffing) tot€ 1,6 (meerdere tarieven) miljard per jaar in 20202. Net als bij variant 6 en 7 zijn hier de mogelijkheden om de vaste belastingen af te bouwen beperkt, omdat er maar op een beperkt aantal wegen wordt geheven. Hierdoor is er onvoldoende maatschappelijk draagvlak voor deze vorm van beprijzen.

Accijnsverhoging (variant 9 en 10)

Een alternatief voor betalen per kilometer is betalen per liter. In opdracht van het Platform zijn de effecten van betaling per liter gecombineerd met een afbouw van de MRB en een kwart van de BPM onderzocht. Het zou gaan om een verhoging van de benzineprijs met ongeveer 30 cent per liter.

Betalen per liter leidt niet alleen tot minder mobiliteitsgroei, maar ook tot een efficiënter gebruik van brandstof doordat weggebruikers zuiniger gaan rijden en door de aanschaf van zuinige auto’s.

De positieve effecten op de bereikbaarheid zijn bij dezelfde mate van variabilisatie ongeveer de helft kleiner dan bij betalen per kilometer. Dit komt onder meer omdat de weggebruiker de extra kosten per kilometer kan verminderen door zuiniger te gaan rijden en/of de aanschaf van een zuiniger auto. In deze variant nemen de files met ongeveer 15% af op zowel het onderliggende wegennet als het hoofdwegennet3. Verder is het hier niet mogelijk om het tarief te differentiëren naar tijd en plaats, terwijl dit wel wenselijk is om de ambities uit de Nota Mobiliteit te halen.

Het tweede grote verschil met betalen per kilometer is dat accijnsverhoging leidt tot tanken over de grens door grote verschillen in brandstofprijzen, waardoor tankstations in de grensstreek minder omzet realiseren en de overheid accijnsinkomsten mist. Dit betekent kleinere positieve milieueffecten en een derving van belastinginkomsten voor de overheid4. Met name door dit grenseffect vallen de totale welvaartsbaten voor Nederland in 2020 negatief uit met € 2,4 miljard per jaar5.

In opdracht van het Platform is ook een variant onderzocht waarbij een accijnsverhoging van 6 cent per liter niet wordt aangewend voor het verlagen van de vaste autobelastingen, maar voor extra investeringen in nieuwe wegen. Deze accijnsverhoging zorgt voor € 7 miljard aan extra inkomsten in 10 jaar tijd. Deze variant leidt tot weinig verandering van het aantal gereden kilometers, maar wel tot een afname van de files door de aanleg van extra infrastructuur. Bij deze variant nemen de files op het hoofdwegennet af met 30% in 2020 ten opzichte van de situatie zonder prijsbeleid en de aanleg van extra infrastructuur. Op het onderliggende wegennet is de afname 5%6. Deze variant leidt tot een lichte toename van het tanken over de grens. Er is sprake van extra inkomsten voor de overheid. Hiertegenover staan negatieve inkomenseffecten voor gezinnen en bedrijven7.

Betalen per kilometer op snelwegen (variant 11)

Naar aanleiding van het coalitieakkoord van het kabinet Balkenende IV is – in aanvulling op de onderzoeken van het Platform – onderzocht wat de mogelijkheden zijn van een kilometerprijs die alleen op snelwegen wordt geheven1. Invoering van betaling per kilometer op alleen snelwegen is positief voor de welvaart van Nederland. Er treedt een aanzienlijke verbetering op van de bereikbaarheid2. Een grote mate van variabilisatie leidt echter tot vrij hoge tarieven per kilometer op snelwegen en hiermee tot omrijdeffecten op onderliggende wegen (waar immers geen kilometerprijs geldt). De regering kiest ervoor om de kilometerprijs in een keer in te voeren in heel Nederland, omdat alleen hiermee de gewenste stelselherziening kan worden gerealiseerd.

Het is niet voor het eerst dat de regering prijsbeleid voor het wegverkeer wil invoeren. Sinds eind jaren tachtig van de vorige eeuw zijn er diverse initiatieven geweest. Het eerste initiatief volgde uit het Tweede Structuurschema Verkeer en Vervoer (SVV2)3 waarin bereikbaarheidsdoelstellingen waren geformuleerd. Doordat lange tijd betaling per kilometer als technisch te complex en te kostbaar werd gezien, richtten de eerdere plannen zich vooral op de plaatsen en tijden waar ingrijpen noodzakelijk is. Er zou betaald moeten worden voor bij een passage van betaalpunten rondom de grote steden in de Randstad4.

Overzicht eerdere initiatieven

• Rekening Rijden wordt voor het eerst genoemd in het Tweede Structuurschema Verkeer en Vervoer (deel a) uit 1988.

• In 1991 gaat de Tweede Kamer in principe akkoord met de invoering van tolheffing, in de vorm van 24 tolpleinen op de rijkswegen rondom de steden in de Randstad.

• Tussen 1991 en 1993 wordt een plan uitgewerkt voor de invoering van een Spitsvignet, een opslag op de Motorrijtuigenbelasting voor het rijden in de spits.

• In de periode 1994–2001 wordt gewerkt aan de invoering van rekening rijden in de vorm van tolpoorten op alle aan- en afvoerwegen van de vier grote steden in de Randstad. (Rekening rijden).

• Voor rekeningrijden is een wetsvoorstel voorbereid (Wet kilometerheffing) waarover de Raad van State heeft geadviseerd, maar dat nooit bij het parlement is ingediend.

• In het NVVP (2000) wordt de ambitie geuit om uiterlijk in 2006 de vaste overheidsheffingen om te zetten in een betaling per kilometer (kilometerheffing).

Rekeningrijden was het meest in het oog springende initiatief. In 1994 was er een kamermeerderheid voor de invoering van rekeningrijden om de files te verminderen. In september 1996 werd een plan gepresenteerd voor invoering van rekeningrijden rondom de vier grote steden in de Randstad als onderdeel van een samenhangend pakket aan maatregelen5. Dit plan werd uitgewerkt in een wetsvoorstel, de Wet op het rekeningrijden6. Gerekend werd met tarieven van vijf tot zeven gulden die de automobilisten vanaf 2001 zouden moeten gaan betalen bij het passeren van tolpoorten in de ochtendspits. In 1999 ontstond er veel maatschappelijke weerstand tegen deze plannen. Uiteindelijk werd besloten niet over te gaan tot het plaatsen van de tolpoorten, maar om te zoeken naar een systeem van betalen per kilometer.

Vervolgens kwam het kabinet Kok II met het plan om de kilometerheffing in de te voeren. Dat heeft in 2002 geleid tot de Wet bereikbaarheid en mobiliteit (Wbm) waarin onder meer heffing van «mobiliteitstarieven» mogelijk werd gemaakt7. Er werden drie mobiliteitstarieven geïntroduceerd: (i) het expresbaantarief, dat op bepaalde uren kan worden geheven op bepaalde wegvakken, (ii) het toltarief, dat op nieuw aan te leggen infrastructuur kan worden geheven ter financiering van die infrastructuur en (iii) de kilometerheffing (in de Wbm: kilometertarief). Het kilometertarief behoefde nog bij wet juridische uitwerking. Daarom is in 2001–2002 een wetsvoorstel «Wet kilometerheffing» voorbereid en voor advies aan de Raad van State voorgelegd. Dit voorstel is nooit bij de Tweede Kamer ingediend, door gebrek aan politiek draagvlak en een kritisch advies van de Raad van State.

In 2006 heeft het kabinet Balkenende IV – vooruitlopend op het voorliggende wetsvoorstel – een voorstel tot wijziging van de Wbm bij de Tweede Kamer ingediend. Voor een verdere toelichting op de Wbm en de samenhang met dit wetsvoorstel wordt verwezen naar paragraaf 2.8.

1.3.2 Anders Betalen voor Mobiliteit

Platform Anders Betalen voor Mobiliteit (2005)

Gebrek aan maatschappelijk en politiek draagvlak was in het verleden de belangrijkste reden waardoor plannen voor beprijzing niet doorgingen. Naar aanleiding van deel I van de Nota Mobiliteit1 (het beleidsvoornemen uit 2004) zijn vertegenwoordigers van verschillende maatschappelijke organisaties, provincies en gemeenten uitgenodigd om op persoonlijke titel deel te nemen aan het Platform Anders Betalen voor Mobiliteit. Het Platform heeft diverse onderzoeken laten uitvoeren naar de effecten van verschillende vormen van beprijzen (zie paragraaf 1.2.2). In mei 2005 kwam het Platform met een rapport over een vorm van anders betalen voor het gebruik van de weg die bijdraagt aan de bereikbaarheidsdoelstelling van de Nota Mobiliteit en die tegelijkertijd op draagvlak kan rekenen2. Het Platform adviseerde de invoering van een kilometerprijs gedifferentieerd naar tijd, plaats en milieukenmerken en het naar rato afbouwen van de vaste lasten. Om vooruitlopend op de kilometerprijs voortvarend «notoire knelpunten» in de infrastructuur op te kunnen lossen spreekt het advies ook van de snelle invoering van een «versnellingsprijs». Deze is uitgewerkt in een wijziging van de Wbm die in het voorjaar van 2006 bij de Tweede Kamer is ingediend (zie paragraaf 2.8).

Het kabinet heeft het advies van het Platform als uitgangspunt genomen voor de verdere uitwerking van beprijzen in de Nota Mobiliteit. De Nota Mobiliteit is een planologische kernbeslissing (PKB) en daarin is vastgelegd dat de kilometerprijs wordt ingevoerd onder het gelijktijdig naar rato afschaffen van de MRB en BPM. De ambities uit de Nota Mobiliteit op het gebied van «anders betalen voor mobiliteit» zijn reeds toegelicht in paragraaf 1.2.1. Daar staan de voorwaarden die in de Nota Mobiliteit aan de invoering van de kilometerprijs zijn gesteld. Op 21 februari 2006 is de PKB van de Nota Mobiliteit in werking getreden.

Werkprogramma «Anders Betalen voor Mobiliteit» (2006)

Het werkprogramma «Anders Betalen voor Mobiliteit»3 gaat in op de uitvoering van de Nota Mobiliteit wat betreft het beprijzen van het wegverkeer. Eén van de voorwaarden die in de Nota Mobiliteit aan de invoering van de kilometerprijs is gesteld is de betaalbaarheid van het systeem en de exploitatie daarvan. Om meer inzicht te krijgen in de kosten van de kilometerprijs, is in september 2006 de Kostenmonitor kilometerprijs opgesteld4. De Kostenmonitor is gebaseerd op een consultatie van deskundige marktpartijen. Deze partijen gaven aan dat voor een systeem dat landelijk dekkend is, het gebruik van satelliettechnologie het meest geschikt is om het gebruik van motorrijtuigen naar tijd en plaats te registreren. Bij deze marktconsultatie gaven marktpartijen diverse ramingen af, waarbij sprake was van een eenmalige investering van € 2,1 tot 2,7 miljard en jaarlijkse systeem en inningskosten van € 0,4 tot 0,9 miljard per jaar. De kosten voor de voertuigapparatuur zijn daarbij in hoge mate bepalend voor de totale investeringen. In de Kostenmonitor is tevens aangegeven dat ten opzichte van eerdere ramingen de kosten omlaag gingen. De verwachting is dat deze kosten nog verder omlaag kunnen, maar dat dit afhankelijk is van onder andere de marktordening en de technologische ontwikkelingen. Ter voorbereiding op de beleidskeuzes voor de verdere invulling van de kilometerprijs, is begin 2006 gestart met gezamenlijk feitenonderzoek («Joint Fact Finding», afgekort JFF). Samen met diverse maatschappelijke partijen en overheden zijn studies uitgevoerd naar de effecten van verschillende varianten van de kilometerprijs, de mogelijkheden van omzetting van de vaste belastingen naar de kilometerprijs, de organisatie van de kilometerprijs en de voor- en nadelen van verschillende manieren om de kilometerprijs gefaseerd te in te voeren1.

Coalitieakkoord (februari 2007) en Beleidsprogramma kabinet Balkenende IV (juni 2007)

Het kabinet Balkende IV heeft in zijn coalitieakkoord «Samen Werken, Samen Leven»2 de ambitie neergelegd om in deze kabinetsperiode – eventueel gefaseerd – een systeem van kilometerbeprijzing in te voeren. Dat betekent een versnelling van de ambitie uit de Nota Mobiliteit, waarin sprake is van de invoering van de kilometerprijs in 2012. Het coalitieakkoord is uitgewerkt in het beleidsprogramma 2007–20113. Hierin bevestigt het kabinet de gefaseerde aanpak: «Gezien de ernst van de fileproblematiek en de in het coalitieakkoord opgenomen randvoorwaarden wordt deze kabinetsperiode een eerste uitvoerbare, betekenisvolle en onomkeerbare stap genomen op het gebied van een – binnen het eindbeeld passende – kilometerbeprijzing. Parallel hieraan en onlosmakelijk hiermee verbonden wordt het eindbeeld uitgewerkt binnen de in het coalitieakkoord opgenomen randvoorwaarden.»

Brief van de minister van Verkeer en Waterstaat van 30 november 2007

Na het coalitieakkoord zijn de mogelijkheden onderzocht van een stapsgewijze invoering van de kilometerprijs ter vervanging van het merendeel van de huidige vaste autobelastingen. Daarbij is gekeken naar stappen die al in de kabinetsperiode 2007–2011 zorgen voor een onomkeerbare en betekenisvolle start met de kilometerprijs4. Uit het onderzoek bleek dat de kilometerprijs op alle wegen en voor alle weggebruikers niet in deze kabinetsperiode ingevoerd kan worden.

Naar aanleiding hiervan heeft het kabinet bij brief van 30 november 2007 aan de Tweede Kamer laten weten dat de kilometerprijs in heel Nederland stapsgewijs wordt ingevoerd, waarbij gebruik wordt gemaakt van een inningssysteem dat werkt op basis van de modernste satelliettechniek5. De kilometerprijs wordt gedifferentieerd naar tijd, plaats en milieukenmerken. Toen is aangekondigd te starten met het vrachtverkeer in 20116. Een jaar later zou worden begonnen met personenauto’s met als doel om in 2016 het systeem volledig ingevoerd te hebben. Op weg naar de invoering van de kilometerprijs worden al vanaf 2008, onder andere in de Noordvleugel van de Randstad, mobiliteitsprojecten uitgevoerd. Doel is de techniek te testen, inzicht te krijgen in gedragseffecten en de bereikbaarheid te verbeteren. Voorts zullen sommige projecten kunnen dienen als proeftuin voor bedrijven die mogelijk ook een rol kunnen spelen in het stelsel van kilometerbeprijzing.

Brief van de staatssecretaris van Financiën van 30 mei 2008

In brief van 30 november 2007 is onder meer een plan toegezegd dat ingaat op de fiscale aspecten van het nieuwe stelsel, met name de omzetting van de huidige vaste belastingen naar de kilometerprijs. In de brief van de staatssecretaris van Financiën van 30 mei 2008 wordt dit plan uit de doeken gedaan. De brief geeft de kaders voor de invoering van de kilometerprijs. In de eerste plaats gaat de brief in op de afschaffing van de MRB en de BZM, de omzetting van de BPM, rekening houdend met de effecten hiervan op de milieuprestatie van het wagenpark, de overheidsfinanciën, de effecten voor vlooteigenaren, etc. Daarnaast wordt een oplossingsrichting geschetst voor de provinciale opcenten, die momenteel tezamen met de MRB worden geïnd. De brief van 30 mei 2008 kan overigens niet los worden gezien van de brief van de staatssecretaris van Financiën over de verdere vergroening1 het belastingstelsel voor motorrijtuigen. In bovenstaande brief van 30 november 2007 was immers aangekondigd dat bij de vaststelling van de tarieven voor de kilometerprijs zoveel mogelijk moet worden aangesloten bij de (op het moment van het van toepassing worden van de kilometerprijs) bestaande milieudifferentiaties in de MRB en de BPM.

1.4 Internationale ontwikkelingen

Nederland is niet het enige land waar beprijzing aan de orde is. Zowel binnen als buiten de Europese Unie hebben diverse landen een vorm van «betalen naar gebruik» voor het wegvervoer ingevoerd. Ook zijn er landen die plannen voor invoering hebben of experimenteren in de praktijk. De initiatieven in het buitenland beogen veelal de financiering van de aanleg of de exploitatie van infrastructuur. De laatste jaren kiezen landen en steden ook vormen van beprijzing om een goede doorstroming te bevorderen of de milieukwaliteit te verbeteren. Ook in het Europese vervoersbeleid is aandacht voor prijsbeleid. Er zijn daarbij diverse Europese richtlijnen die van invloed zijn op de wijze waarop de kilometerprijs kan worden vormgegeven.

Van de ervaringen die de onderscheidene landen met beprijzing hebben opgedaan, wordt ook in Nederland geleerd. Er is een «International Advisory Board» opgericht met ervaringsdeskundigen uit het buitenland om de internationale ervaringen optimaal te kunnen benutten. Daarnaast vindt veelvuldig overleg plaats met die landen waar de systemen reeds zijn ingevoerd en ook goed werken. Voorts wordt samengewerkt en afgestemd met die landen die, net als Nederland, (kilometer)beprijzing ook op grotere schaal willen introduceren. Diverse Europese lidstaten, zoals België, Frankrijk, Zweden, Denemarken en Groot-Brittannië, hebben concrete belangstelling getoond voor de ontwikkelingen van de kilometerprijs in Nederland.

1.4.2 Juridische kaders en beleidskaders van de Europese Unie

In het witboek «Het Europese vervoersbeleid tot het jaar 2010: tijd om te kiezen» uit 20012 is het Europese beleidskader voor transport vastgelegd. In juni 2006 publiceerde de Europese Commissie de evaluatie van het Witboek Vervoer3.

De Europese Commissie geeft aan dat verdere groei van het wegvervoer onvermijdelijk is en dat een grootschalige verschuiving naar spoor en water niet reëel is. In het Europese vervoersbeleid wordt de nadruk gelegd op het verminderen van de negatieve externe effecten van álle modaliteiten. Met betrekking tot de Europese infrastructuur signaleert de Commissie twee problemen. Zij stelt dat congestie en vervuiling de economische groei en kwaliteit van het leefmilieu bedreigen. De Europese Commissie is daarom van mening dat prijsbeleid en een beter gebruik van de weg (benutten) oplossingen kunnen bieden. Het Europese vervoersbeleid beoogt een geleidelijke invoering van heffingen op het gebruik van infrastructuurvoorzieningen op basis van de principes «de gebruiker betaalt» en «de vervuiler betaalt». Daarnaast blijft de aanleg van infrastructuur noodzakelijk om knelpunten op te lossen1.

Het inningssysteem van de kilometerprijs werkt op basis van een communicatietechniek, zoals GSM, en satelliettechniek of een daaraan gelijkwaardige technologie. Op termijn zou het Galileo-systeem (Europees initiatief voor een satellietnavigatiesysteem) hiervoor kunnen worden benut. Dit is echter geen vereiste voor de invoering van de kilometerprijs.

Voor de invoering van de kilometerprijs zijn twee richtlijnen van belang: de Eurovignetrichtlijn2 en de Interoperabiliteitsrichtlijn3. Deze richtlijnen

schrijven geen beprijzing voor, maar bieden kaders voor prijsmaatregelen van de lidstaten. De beprijzing van het weggebruik is daarmee primair een bevoegdheid van de lidstaten zelf.

Op 9 juni 2006 is de herziening van de Eurovignetrichtlijnin werking getreden. De herziene richtlijn vormt het kader voor de invoering door lidstaten van heffingen (tol/vignet) voor het gebruik van de weg door voertuigen vanaf 3,5 ton. Kort daarna is de Commissie met een algemeen toepasbaar model gekomen voor de vaststelling van externe kosten voor alle modaliteiten (zowel vracht- als personenvervoer). Dit kan als basis dienen voor de toekomstige berekening van infrastructuurheffingen, in samenhang met een effectbeoordeling van de internalisering van de externe kosten voor alle vervoersmodaliteiten. Daar de nog te ontwikkelen methodiek mogelijk gevolgen heeft voor de vormgeving van de Nederlandse kilometerprijs, volgt de regering het onderzoek van de Commissie nauwgezet. De implicaties van de Eurovignetrichtlijn komen in paragraaf 3.4 nader aan de orde.

Doelstelling van de Interoperabiliteitsrichtlijn is om de interoperabiliteit (algemene toegankelijkheid voor gebruikers) van elektronische systemen voor inning van heffingen voor het gebruik van het wegennet te waarborgen4. Deze richtlijn dient ter bevordering van de totstandkoming en het goede functioneren van het trans-Europese vervoersnetwerk, hetgeen een essentiële voorwaarde is voor het welslagen van de interne markt. Met de Interoperabiliteitsrichtlijn worden technische, procedurele en juridische eisen aan tolheffingssystemen geharmoniseerd. Zo schrijft de richtlijn voor welke technologieën gebruikt mogen worden. Deze richtlijn heeft zowel betrekking op het personen- als het vrachtverkeer. Gelet op de doelstelling wordt op grond van de richtlijn op termijn een «Europese elektronische tolheffingsdienst» in het leven geroepen, hierna kortweg EETS5 genoemd. Deze dienst wordt nader uitgewerkt door een beschikking die de Europese Commissie blijkens een persbericht op 6 oktober 2009 heeft vastgesteld6, na voorbereiding via het Comité Télépéage.

Uit de Interoperabiliteitsrichtlijn vloeit voort dat gebruikers en aanbieders van de EETS moeten kunnen deelnemen aan het Nederlandse kilometerprijssysteem. Het systeem moet daartoe dus toegerust zijn. De uitvoeringsbeschikking bevat ingevolge de richtlijn technische en functionele specificaties voor de dienst, alsmede punten van procedurele aard en gemeenschappelijke niet-discriminerende regels en minimumvoorschriften die dienstverleners moeten naleven. Lidstaten moeten volgens de beschikking een bemiddelende instantie instellen. Verder is op grond van de richtlijn bepaald welke grondslagen voor tariefdifferentiatie gebruikt mogen worden. De richtlijn legt geen verdere beperkingen op aan de differentiatie van de tarieven. De Interoperabiliteitsrichtlijn heeft aldus betrekking op een breed spectrum aan onderwerpen die een rol spelen bij de inning van de kilometerprijs, van installatie van de registratievoorziening tot voorschriften aan dienstverleners bij dienstverlening. In paragraaf 3.4 wordt ingegaan op de gevolgen van de richtlijn voor het registratiestelsel van de kilometerprijs.

De specifieke bepalingen betreffende belastingen in het EG-verdrag (artikelen 90 tot en met 93) hebben geen betrekking op de beprijzing van het weggebruik. Verder geldt dat belastingmaatregelen door het recht van de Europese gemeenschap – als gevolg van het subsidiariteitsbeginsel – worden overgelaten aan de lidstaten. Belastingmaatregelen mogen uiteraard niet in strijd zijn met het algemene EG-recht.

Van het algemene EG-recht zijn met name de beginselen inzake het vrije verkeer van goederen (artikel 28 EG-verdrag) en het vrije verkeer van diensten (artikel 49 EG-verdrag) voor de kilometerprijs relevant. Deze bepalingen zijn vooral van belang bij de nationale bepalingen over motorrijtuigen met buitenlandse kentekens. Dit wordt in paragraaf 3.5 verder toegelicht.

Het wetsvoorstel bevat, conform de interoperabiliteitsrichtlijn, erkenningsbepalingen voor dienstverleners. Zodanige bepalingen kunnen in bepaalde gevallen een eis of vergunning inhouden in de zin van de Dienstenrichtlijn1. De Dienstenrichtlijn is op deze diensten echter niet van toepassing. Het gaat hier om diensten die vallen binnen de werkingssfeer van titel V (vervoer) van het EG-verdrag. Daarmee vallen deze diensten onder de uitzondering van artikel 2, lid 2, onderdeel d, van de Dienstenrichtlijn.

Tenslotte geldt dat, voor zover de invoering van de kilometerprijs de verwerving van diensten of systemen raakt, de Staat is gebonden aan de kaders uit het Europees aanbestedingsrecht (de Europese aanbestedingsrichtlijnen2 alsook de nationale uitwerking daarvan).

1.4.3 Vormen van beprijzing in het buitenland

Wereldwijd is tol de meest voorkomende vorm van «betalen naar gebruik» voor het wegvervoer. Deze vorm wordt toegepast voor de financiering van de aanleg of exploitatie van wegen, bruggen en tunnels. Voorbeelden van landen met veel toltrajecten zijn Frankrijk, Italië, Noorwegen, Australië, Spanje en de Verenigde Staten3.

Voor de verbeteringen van de bereikbaarheid en het leefmilieu in steden overwegen wereldwijd verschillende steden de introductie van stedelijke heffingen voor het rijden in (delen van) steden. Op dit moment hebben onder andere Singapore (1975), Londen (2003), Stockholm (2007) en Milaan (2008) een stedelijke heffing ingevoerd. De uitvoeringsvorm verschilt steeds, afhankelijk van de lokale omstandigheden. Zo startte het bestuur van Londen in 2003 met de «London Congestion Charge», met als voornaamste doel het verminderen van de congestie en het terugdringen van milieubelasting. Sinds de invoering betalen automobilisten een vast bedrag per dag (per 1 januari 2008: £ 8,00 = € 10,98) voor het verblijf in de stad. De invoering van de congestion charge heeft geleid tot een afname van files van ongeveer 30% en een afname van het verkeer dat de zone inrijdt van ongeveer 20%4. In navolging van Londen overwegen andere steden in het Verenigd Koninkrijk de invoering van een stedelijke heffing.

Een aantal Europese landen heeft de afgelopen jaren «betalen naar gebruik» voor vracht ingevoerd op snelwegen. Het gaat dan om Zwitserland (2001), Oostenrijk (2004), Duitsland (2005) en Tsjechië (2007). Duitsland heeft in 2005 een kilometerheffing geïntroduceerd voor vrachtwagens op de hoofdwegen: de Lkw Maut. Vrachtwagens zwaarder dan 12 ton betalen op bepaalde autosnelwegen een tarief tussen de 14 en 29 cent per kilometer (2009), afhankelijk van de emissiewaarden van het voertuig. Met ingang van 1 januari 2009 is een aantal wijzigingen ingevoerd. De tarieven zijn nu gedifferentieerd naar emissiewaarden en het verschil tussen de laagste en hoogste categorie is sterk gestegen. Het belangrijkste doel van de maatregel is het genereren van financiële middelen voor investeringen in de infrastructuur. Vrachtwagens betalen de Lkw Maut aan de tolprovider (Toll Collect) via een voertuigapparaat gebaseerd op satelliettechniek (GPS). Incidentele gebruikers kunnen betalen via internet of één van de 3 500 inboekterminals.

1.4.4 Ontwikkelingen in diverse landen

Net als in Nederland groeit in het Verenigd Koninkrijk de automobiliteit, hetgeen leidt tot hoge maatschappelijke kosten. In december 2006 verscheen op verzoek van de Britse regering een onderzoeksrapport (The Eddington Transport Study), dat ingaat op de wijze waarop het Verenigd Koninkrijk zijn transportbeleid het beste kan inrichten1. De invoering van prijsbeleid om de congestie te beperken is een belangrijke aanbeveling uit deze studie. De Britse regering heeft deze overgenomen en volgt in eerste instantie een strategie gericht op de introductie van stedelijke heffingen in navolging van Londen. Op 22 mei 2007 heeft de «Secretary of State» voor transport een wetsvoorstel uitgebracht. Hiermee moeten de mogelijkheden voor lokale overheden worden verruimd om prijsbeleid te introduceren2.

In navolging van onder andere Duitsland heeft Frankrijk eind 2007 besloten tot de invoering van een kilometerheffing voor het vrachtvervoer (boven de 3,5 ton) op alle nationale wegen, met uitzondering van de tolwegen. De geraamde opbrengsten van deze heffing bedragen € 1,2 miljard per jaar. De gemiddelde kilometerprijs zal 12 cent worden. Voor de Franse wegvervoerbedrijven worden compenserende fiscale maatregelen genomen. In 2010 wordt in Frankrijk gestart met een experimenteel project in de Elzas. Voor het inningssysteem wordt waarschijnlijk gebruik gemaakt van satelliettechniek. In aanloop naar de kilometerprijs wisselen Nederland en Frankrijk kennis uit.

De Vlaamse regering heeft eind 2008 de intentie uitgesproken om in 2011–2012 een kilometerprijs voor vracht in te voeren. Hierover moet nog wel overeenstemming tussen de gewesten worden bereikt. Voor personenauto’s wordt ingezet op hervorming van de bestaande autofiscaliteit. Het Waals Gewest streeft op de korte termijn naar de introductie van een wegenvignet voor voertuigen onder de 12 ton. Op de langere termijn wordt de invoering van een kilometerprijs (met variabilisatie) voor vracht en daarna voor personenvervoer voorzien.

In Benelux-verband vindt er informatie-uitwisseling plaats tussen Nederland, België en Luxemburg over de diverse beprijzingsinitiatieven.

In de Verenigde Staten (Oregon3 en Seattle4) zijn proefprojecten uitgevoerd om de mogelijkheden voor de invoeringen van kilometerprijzen voor personenvervoer te onderzoeken. Deze vorm van beprijzen werd gezien als een alternatieve inkomstenbron voor de dalende inkomsten uit belastingen op brandstof, om wegen te kunnen onderhouden en moderniseren. Op dit moment denkt men er over om kilometerheffing ook in te gaan zetten om congestie en de uitstoot van broeikasgassen door de transportsector tegen te gaan.

In Denemarken is onlangs politieke besluitvorming gestart over de invoering van een vorm van beprijzing dat sterk geïnspireerd is op de Nederlandse plannen.

2. DE ONDERDELEN VAN HET STELSEL IN SAMENHANG BESCHOUWD

De structuur van het stelsel voor de kilometerprijs wordt gevormd door een aantal onderscheiden basiselementen. Om een overzicht van het stelsel te kunnen geven worden deze elementen in dit hoofdstuk op hoofdlijnen toegelicht. Achtereenvolgens wordt uiteengezet wie de kilometerprijs gaat betalen, hoe de kilometerprijs is opgebouwd, hoe de berekening en de inning plaatsvindt en hoe wordt toegezien op de verplichtingen uit het wetsvoorstel. Ook de organisatie van de inning wordt toegelicht. Tot slot wordt ingegaan op de wijze van omzetting van het huidige stelsel in het nieuwe en de samenhang met bestaande vormen van beprijzen. De hier beschreven elementen van het stelsel worden in detail uitgewerkt in de hoofdstukken 3 tot en met 8.

De kilometerprijs wordt betaald voor het rijden met een motorrijtuig in Nederland1. De betalingsplicht geldt voor alle kilometers die in Nederland zijn afgelegd, of deze nu op wegen worden gemaakt (al of niet openbaar) of van de weg af. Het is namelijk niet mogelijk om tegen redelijke kosten een technische voorziening te creëren die bijhoudt of een motorrijtuig op de openbare weg rijdt of niet. Daarbij komt dat het aantal kilometers dat op privé-terrein wordt afgelegd verwaarloosbaar klein is. Overigens kan in de nog later te bepalen correctiefactor die is voorzien bij de tariefstelling, rekening gehouden worden met deze kleine afstanden, gereden buiten de weg. Landbouwvoertuigen die veel op particuliere gronden rijden (als tractoren) kennen geen betalingsplicht (zie verder paragraaf 3.2).

De «houder» van het motorrijtuig is verantwoordelijk voor de betaling van de kilometerprijs. Voor motorrijtuigen met een Nederlands kenteken is dat primair de kentekenhouder. Voor motorrijtuigen met een in het buitenland geregistreerd kenteken is de houder degene die staat geregistreerd in het «Register buitenlandse kentekens» of anders degene die in Nederland het motorrijtuig feitelijk ter beschikking heeft.

In bepaalde gevallen is de gebruiker van een motorrijtuig niet de kentekenhouder. Dat is bijvoorbeeld het geval bij autoverhuurbedrijven, leasemaatschappijen en werkgevers die aan hun klanten of werknemers een auto ter beschikking stellen. In dergelijke gevallen kunnen de kentekenhouder en degene aan wie het motorrijtuig feitelijk ter beschikking staat, de Dienst wegverkeer (RDW) gezamenlijk verzoeken om de feitelijke gebruiker als «houder» aan te wijzen. De gebruiker neemt dan de betalingsplicht van de kentekenhouder over.

In beginsel moet voor alle motorrijtuigen worden betaald. De betalingsplicht geldt ook voor motorrijtuigen van niet-Nederlandse ingezetenen en bedrijven, en van in Nederland gevestigde bedrijven die beschikken over een motorrijtuig met een in het buitenland geregistreerd kenteken.

Bepaalde categorieën motorrijtuigen zijn echter van betaling vrijgesteld of kunnen een ontheffing van de betalingsplicht krijgen. Dat geldt bijvoorbeeld voor motorrijtuigen van hulpdiensten. In paragraaf 3.2 worden deze uitzonderingen verder toegelicht.

2.3 Juridisch karakter van de kilometerprijs

In de brief van 30 november 2007 is opgenomen dat de kilometerprijs wordt vormgegeven als een bestemmingsheffing met een publiekrechtelijke grondslag. Dit betekent dat er een relatie wordt gelegd tussen de opbrengsten van de kilometerprijs en de uitgaven aan infrastructuur. In het wetsvoorstel is dan ook opgenomen dat de netto opbrengst van de kilometerprijs ten goede komt aan het Infrastructuurfonds. Als belastbaar feit is gekozen voor het rijden met een motorvoertuig in Nederland.

De kilometerprijs is aan te merken als een zogenoemde onechte bestemmingsheffing. De opbrengsten van de kilometerprijs zijn substantieel en worden niet alleen gebruikt om de uitgaven voor de aanleg, het beheer en het onderhoud van wegen te financieren maar kunnen daarnaast ook worden besteed aan andere onderdelen van het Infrastructuurfonds, zoals bijvoorbeeld spoor- of vaarwegen.

De financiering voor regionale en lokale openbare wegen vanuit het Infrastructuurfonds beperkt zich op grond van het Besluit Infrastructuurfonds tot grote aanlegprojecten. Het gaat hier om projecten van meer dan € 112,5 mln (en € 225 mln in de drie grote stadsregio’s). De kosten van infrastructuur worden ook uit andere middelen bekostigd dan de kilometerprijs. Dit betekent dat ook andere mobiliteitsgebruikers daaraan bijdragen. Er kan in dit verband worden gewezen op de brede doeluitkering verkeer en vervoer (hoofdstuk XII van de Rijksbegroting), de gebruiksvergoeding voor het gebruik van spoorweginfrastructuur en de tarieven voor het gebruik van luchthavens.

Voor een nadere beschouwing over «onechte bestemmingsheffing» kan worden verwezen naar «Inleiding tot het Nederlands belastingrecht» van Prof. mr. H. Hofstra1.

2.4 Het basistarief en het spitstarief

De kilometerprijs is opgebouwd uit twee soorten tarieven: het naar milieukenmerken van het motorrijtuig gedifferentieerde basistarief en een naar tijd en plaats gedifferentieerde opslag op dit basistarief. Deze opslag wordt het spitstarief genoemd. Het basistarief en het spitstarief zijn verschillend van karakter.

Het basistarief is structureel van aard en geldt voor iedere gereden kilometer in Nederland. Het basistarief is in dit wetsvoorstel vastgelegd. Weggebruikers die in een relatief zuinige en schone auto rijden betalen een lager tarief dan onzuinige motorrijtuigen. De milieudifferentiatie is mede gebaseerd op de huidige categorie-indeling voor motorrijtuigen uit de Wet MRB 19942, de Wet BPM en de Eurovignetrichtlijn. Het gaat bij de kilometerprijs om de volgende categorieën: personenauto’s en bestelauto’s particulier, bestelauto’s gehandicapten, bestelauto’s ondernemers, bussen, en vrachtwagens. Binnen elk van deze categorieën worden op basis van milieukenmerken en voertuigkenmerken gedifferentieerde basistarieven vastgesteld. Zo wordt het gebruik van zuinigere en schonere motorrijtuigen bevorderd. Samen met de afname van het aantal autokilometers leidt dit tot een afname van de emissie van geluid en luchtverontreinigende stoffen1 en draagt hiermee bij aan het bereiken van de (inter)nationale klimaatdoelstellingen2. De eventuele milieumaatregelen die tot aan de invoering van de kilometerprijs via de MRB en BPM worden genomen, worden bij invoering van die kilometerprijs zoveel mogelijk overgenomen in het basistarief van de kilometerprijs.

De basistarieven van de kilometerprijs voor de diverse categorieën motorrijtuigen kunnen zo nodig middels een wetswijziging worden aangepast. Verder is de mogelijkheid gecreëerd om in de toekomst de milieudifferentiatie van het basistarief aan te laten sluiten op de milieuproblematiek van dat moment (als aanvulling op specifieke milieumaatregelen). Zo kan het basistarief ook in de toekomst een bijdrage leveren aan zo duurzaam mogelijk verkeer en vervoer.

Het spitstarief is geen generieke maatregel die overal op het netwerk zal gelden. Het spitstarief wordt locatiespecifiek ingezet om het bestaande netwerk beter te laten functioneren. Het spitstarief kan alleen worden ingezet op die plekken, waar dat voor de bereikbaarheid noodzakelijk is en waar sprake is van structurele of te verwachten structurele congestie. Ook de wegen waar dientengevolge sluipverkeer ontstaat, kunnen met een spitstarief worden beprijsd. Het spitstarief heeft een meer variabel karakter dan het basistarief. Het spitstarief kan op een specifieke locatie ook weer worden uitgezet als de inzet niet langer noodzakelijk is, bijvoorbeeld door uitbreiding van de capaciteit van het netwerk.

Het spitstarief genereert, net als het basistarief, inkomsten voor het Infrastructuurfonds. Het spitstarief kan zeer gericht en locatiespecifiek worden ingezet voor het ontlasten van knelpunten. Het spitstarief is een maatregel waarmee op korte termijn de doorstroming op het bestaande netwerk kan worden verbeterd door het verkeer in de tijd en over het netwerk te spreiden. Het spitstarief beïnvloedt met name de vraagzijde en is daarmee van een andere orde dan een bouwoplossing, waarmee capaciteit wordt toegevoegd en de betrouwbaarheid en robuustheid van het netwerk structureel worden verbeterd. Het spitstarief is geen contra-indicatie voor bouwen, maar vormt een aanvulling op de instrumenten benutten en bouwen. Het spitstarief wordt voor de betreffende weggedeelten en tijden vastgesteld bij algemene maatregel van bestuur (Spitsbesluit).

De regering verwacht dat door toepassing van het spitstarief weggebruikers bewust zullen kiezen welke ritten zij op welk moment maken en voor welke wijze van vervoer zij kiezen3. Dit effect wordt versterkt door afspraken en maatregelen op het gebied van mobiliteitsmanagement, waardoor automobilisten ruimere mogelijkheden krijgen om de spits te mijden. De inmiddels in gang gezette mobiliteitsprojecten4 en de resultaten van de Taskforce Mobiliteitsmanagement zullen deze afspraken en maatregelen ook aanjagen. Door de toepassing van het spitstarief zal naar verwachting de automobiliteit op bepaalde tijden en plaatsen afnemen en daarmee de doorstroming in de spits verbeteren.

Bij toepassing van het spitstarief zal sprake zijn van een voorzichtige ingroei, zowel bezien naar het aantal wegen/gebieden als naar de hoogte van het tarief. Bij het kabinetsbesluit van 30 november 2007, is uitgegaan van modelmatige veronderstellingen over de hoogte van de tarieven in het eindbeeld, namelijk van een basistarief van 3,4 cent en een spitstarief van 11 cent. Met de keuzes die het kabinet heeft gemaakt in de fiscale brief van de Staatsecretaris van Financiën van 30 mei 2008 komt het basistarief, onder meer door volledige afbouw van de BPM, hoger te liggen. Ten gevolge daarvan moet de gemiddelde hoogte van het optimale spitstarief nader worden bepaald. Uitgangspunt is het bereiken van de beoogde bereikbaarheidseffecten zoals neergelegd in de brief van november 2007 en in het nu voorliggende wetsvoorstel. Eerst zal er sprake zijn van een ingroei van het spitstarief in de Noordvleugel. Op het moment dat het volledige wagenpark onder het systeem van de kilometerprijs valt zal het spitstarief breder worden geïntroduceerd.

Het spitstarief en de toepassing ervan worden verder toegelicht in hoofdstuk 5.

2.5 De organisatie van de heffing en de inning

2.5.1 Kenmerken van de organisatie

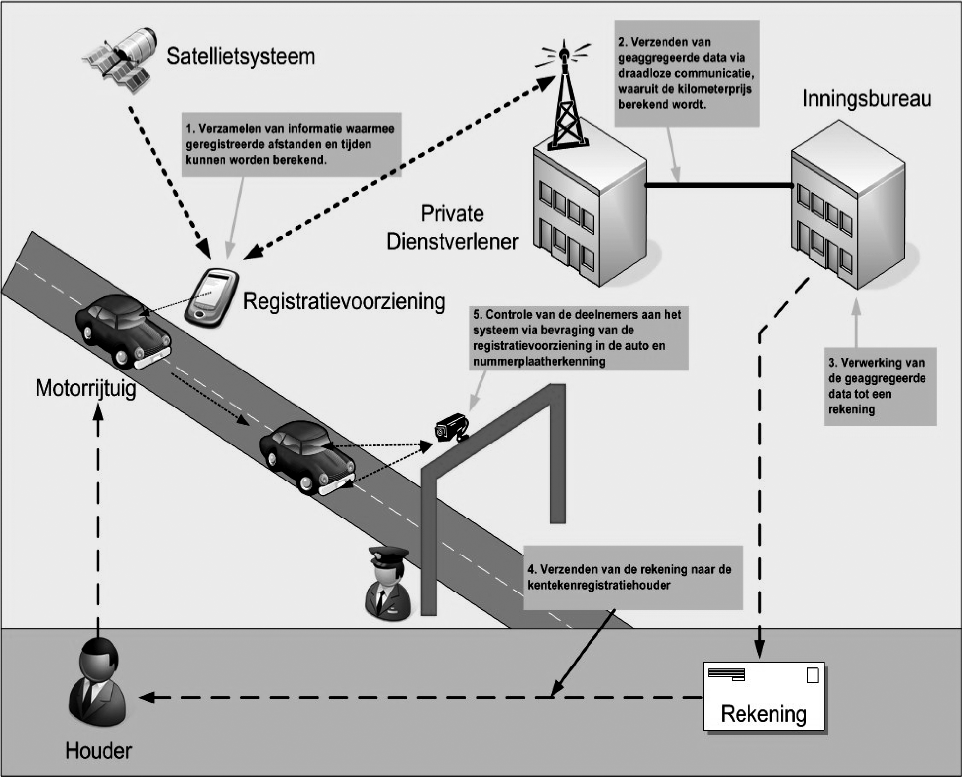

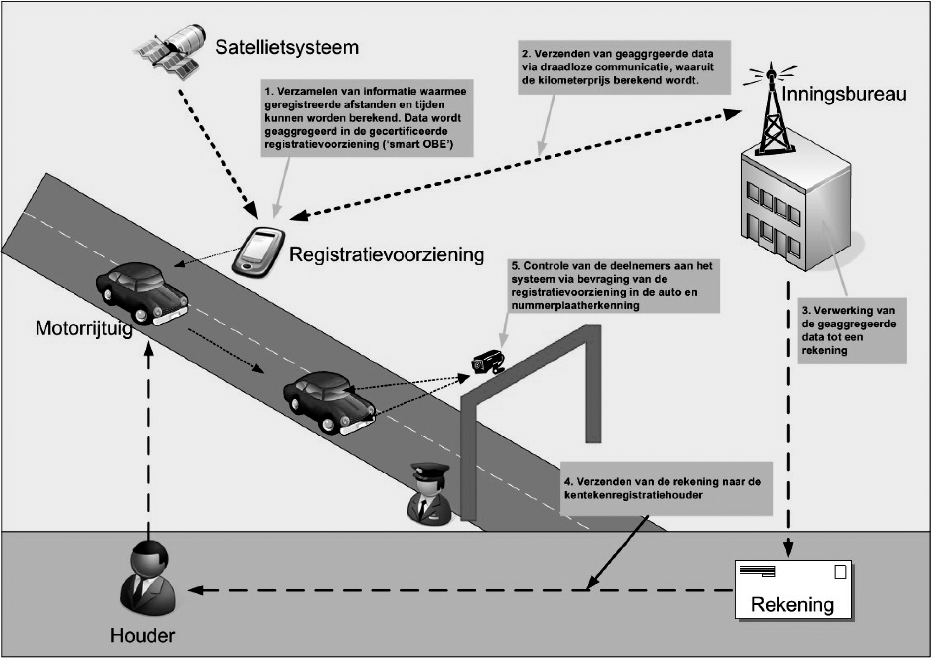

De organisatie van de heffing en inning van de kilometerprijs kent, kort samengevat, vijf pijlers (trajecten), te weten: (i) de registratie van de verreden kilometers in het motorrijtuig en de aggregatie daarvan tot totalen voor basis- en spitstarief, (ii) de verzending van de geaggregeerde gegevens naar een erkende dienstverlener of de RDW, (iii) de berekening van het te betalen bedrag, (iv) de facturering, inning en eventuele dwanginvordering van dat bedrag en (v) het toezicht op de naleving en de verdere handhaving van de Wet kilometerprijs.

De eindverantwoordelijkheid voor de uitvoering van de kilometerprijs ligt bij het Rijk. Het is aan het Rijk om de hoogten van de tarieven vast te stellen. Daarnaast is de handhaving van de bepalingen van de Wet kilometerprijs een Rijksaangelegenheid.

Het stelsel is er op gericht dat erkende (private) dienstverleners op termijn de uitvoering van de eerste vier van de vijf trajecten voor hun rekening nemen. Zij kunnen daarbij ook aanvullende diensten aan de houder leveren. De regering wil zo een markt realiseren met meerdere erkende dienstverleners. Door zo blijvende concurrentie mogelijk te maken, kunnen de kosten van het systeem voor de kilometerprijs in de hand worden gehouden. Een dergelijke private inrichting van de organisatie van de kilometerprijs is het hoofdspoor. Het wetsvoorstel voorziet nu reeds in de mogelijkheid van uitvoering van de eerste twee trajecten door (private) dienstverleners in het hoofdspoor, in gevallen waarin de houder dat wenst. De volgende twee trajecten (trajecten iii en iv) vereisen nog nader onderzoek en verdere uitwerking. Met het oog hierop verricht het ministerie van Verkeer en Waterstaat diverse marktconsultaties. De mogelijkheid voor erkende (private) dienstverleners om publiekrechtelijk heffingen (inclusief dwanginvordering) onder eigen verantwoordelijkheid uit te voeren wordt, indien de gesprekken met marktpartijen in het kader van certificering daartoe aanleiding geven, vervolgens verwerkt in het wetsvoorstel kilometerprijs of in een latere wetswijziging.

Er bestaat dus vooralsnog behoefte aan een garantiespoor, waarmee van meet af aan een toereikende basis bestaat voor de beoogde invoering van alle trajecten van de kilometerprijs op de geplande data. In het wetsvoorstel is daarom voorzien in een regeling inzake het functioneren van overheidsinstellingen die een rol spelen in al die trajecten. Voor de trajecten (i) en (ii) houdt het wetsvoorstel dus rekening met uitvoering in zowel het hoofd- als het garantiespoor. In het garantiespoor beperkt de rol van de overheid zich in de eerste twee trajecten overigens tot het ontvangen van geaggregeerde gegevens. De betrokken overheidsinstellingen hebben geen registratie-, aggregatie- of verzendingstaken. Die taken berusten bij de houder.

Het garantiespoor zal worden afgeschaald naarmate het hoofdspoor zich ontwikkelt. De verwachting is dat de markt zich, ook na de genoemde wetswijziging, eerst op de eerste twee trajecten zal richten en zich van daaruit verder zal ontwikkelen.1

Alle motorrijtuigen met een Nederlands kenteken2, behoudens categorieën motorrijtuigen die van betaling zijn uitgezonderd, moeten worden uitgerust met een zogeheten«registratievoorziening», waarmee het gebruik van een motorrijtuig wordt geregistreerd. Aan de hand hiervan kan de door de houder te betalen kilometerprijs worden berekend. Indien een houder gebruik maakt van een erkende dienstverlener, kan deze dienstverlening uit diverse activiteiten bestaan, zoals het leveren en inbouwen van registratievoorzieningen en het doorgeleiden van de gegevens uit de registratievoorziening in geaggregeerde vorm naar het inningsbureau. Indien een houder niet kiest voor een erkende dienstverlener, zal hij zijn motorrijtuig moeten uitrusten met een registratievoorziening die de gebruiksgegevens direct in geaggregeerde vorm doorzendt aan de RDW.

Door de toepassing van verschillende controletechnieken wordt nagegaan of aan alle wettelijk vereisten is voldaan en of de informatie zoals deze door de registratievoorziening is geregistreerd en verzonden overeenkomt met het daadwerkelijke rijgedrag. Het toezicht op de naleving van de wet en de verdere handhaving ervan blijft een publieke taak.

In het domein van de kilometerprijs zijn op grond van het voorliggende wetsvoorstel diverse spelers actief. Deze kunnen grofweg in vijf groepen worden onderverdeeld.