Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 32013 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 32013 nr. 6 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 15 december 2009

Hierbij stuur ik u een brief waarin de voortgang en voornemens met betrekking tot de financiële hervormingen worden beschreven, bezien in het licht van de kabinetsvisie toekomst financiële sector zoals die op 10 juli naar de Kamer is gestuurd.

Voortgang en voornemens hervormingen financiële sector

Op 10 juli 2009 is de kabinetsvisie toekomst financiële sector naar de Tweede Kamer gestuurd1. Hierin staan de hoofdlijnen van het kabinetsbeleid beschreven ten aanzien van de hervormingen in de financiële sector. Deze brief beschrijft de concrete voornemens en de maatregelen die in lijn met de kabinetsvisie worden genomen en het bijbehorende tijdpad.

De centrale boodschap in de kabinetsvisie is dat de activiteiten van financiële instellingen gericht zullen moeten zijn op het leveren van betrouwbare financiële dienstverlening aan burgers en bedrijven op basis van acceptabele en transparante risico’s. Kosten van overmatig risicovol gedrag mogen niet worden afgewenteld op de belastingbetaler.

Daarbij is aangegeven dat dit een brede strategie vereist, omdat de kredietcrisis niet kan worden teruggebracht tot één of twee oorzaken, maar het gevolg is van een geheel aan factoren die elkaar hebben beïnvloed en versterkt. Daarom is een brede hervormingsagenda opgezet, waarbij onderscheid kan worden gemaakt naar de noodzakelijke veranderingen bij de instellingen zelf (paragraaf 1), de versterking van het toezicht (paragraaf 2) en de rol van de overheid (paragraaf 3).

Tabel voortgang en voornemens financiële hervormingen

| Aangekondigde maatregel in kabinetsvisie | Voortgang/voornemen/implementatie |

|---|---|

| Focus op duurzame groei; transparantie | Cultuuromslag banken en aanscherping toezicht |

| Versterken risicobeheersingsproces en corporate governance | concrete aanbevelingen in Code Banken |

| Bankiersverklaring | moreel-ethische verklaring in Code Banken |

| Bankiersexamen | permanente educatie in Code Banken |

| Belang van klant centraal | Nadere implementatie in overleg met AFM, DNB en fin. sector |

| Strengere kapitaaleisen | Voorstellen Bazels Comité en wijziging kapitaaleisenrichtlijn |

| Dwingende beloningsprincipes | Herenakkoord, beloningsprincipes DNB-AFM, Code Banken |

| Reguliere analyse van systeemrisico | Nationaal (DNB), Europees (ESRB) en mondiaal (IMF, FSB) |

| Versterking financiële verslaggeving | Aanpassing boekhoudstandaard; betere aansluiting met risicobeheer |

| Toezicht op credit rating agencies | Europese regelgeving en wijziging Wft |

| Toezicht op alternatieve beleggingsfondsen | Richtlijn alternatieve beleggingsfondsen |

| Toezicht op OTC derivatenhandel | Mededeling Eur. Commissie, o.a. central counterparties |

| Versterking internationaal toezicht | akkoord in Ecofin over oprichting Eur. toezichtsautoriteiten |

| Wettelijke verankering aanbevelingen Commissie Maas | In Wft o.b.v. pas toe of leg uit beginsel |

| Versterking crisisinstrumentarium | interventieladder o.b.v. palet aan instrumenten met gradueel verloop |

| Afspraken over internationale verdeling kosten reddingsacties | Afspraken over proces; niet ex-ante over concrete verdeling |

| Hervorming Nederlands depositogarantiestelsel | Snellere uitbetaling, portefeuille-overdracht, ex-ante premiebetaling |

1. Hervormingen bij de instellingen zelf

Het herstel van vertrouwen en van de stabiliteit in de financiële sector is in eerste instantie een verantwoordelijkheid van de betrokken instellingen zelf. Financiële instellingen moeten solide, betrouwbaar en transparant handelen met meer aandacht voor de maatschappelijke rol die zij vervullen en voor alle daarbij betrokken stakeholders.

De Nederlandse banken hebben hiertoe een belangrijke stap gezet met het instellen van de Adviescommissie Toekomst Banken («Commissie Maas») en de daaruit volgende Code Banken die op 9 september 2009 is gepubliceerd en door het bestuur van de Nederlandse Vereniging van Banken is vastgesteld. Hiermee laten de banken zien dat zij hun maatschappelijke verantwoordelijkheid willen nemen. Belangrijke elementen betreffen onder andere de in de kabinetsvisie genoemde moreel-ethische verklaring (bankiersverklaring), de permanente educatie (bankiersexamen), het versterken van de corporate governance (onder meer raad van bestuur en raad van commissarissen) en de beloningsparagraaf met principes voor een duurzaam en beheerst beloningsbeleid.

Voor een nadere toelichting op de Code Banken en de kabinetsreactie hierop wordt verwezen naar de brief die op 24 november jongstleden naar de Kamer is gestuurd1.

De beoogde cultuurverandering zal zich echter niet spontaan voltrekken. Het zal in de praktijk moeten ontstaan en groeien. Het kabinet zal daarom het hervormingsproces bij de banken blijvend stimuleren, ondersteunen en nauwgezet volgen. Dit gebeurt onder andere door een wettelijke verankering van de Code Banken overeenkomstig de Nederlandse corporate governance code. Hierdoor worden banken wettelijk verplicht verantwoording af te leggen over de naleving van de Code Banken via het «pas toe of leg uit»-beginsel. Tevens zal vooruitlopend op de wettelijke verankering zo spoedig mogelijk een onafhankelijke monitoringcommissie worden opgericht die jaarlijks zal rapporteren over de voortgang van de naleving van de Code. Zoals ook aangegeven in de brief aan de Kamer van 27 november2 zal het kabinet – in overleg met de Autoriteit Financiële Markten, De Nederlandsche Bank en de financiële sector – het aspect klantbelang onder de loep nemen en het recht op claw back van toegekende bonussen wettelijk vastleggen. De Nederlandsche Bank zet zich daarnaast volop in een beheerste en integere bedrijfsvoering bij de instellingen te bevorderen.

In de kabinetsvisie staat aangegeven dat het toezicht op meerdere onderdelen moet worden versterkt en verbreed. Deze intensivering van het toezicht zal extra inzet vergen van de toezichthouder. Versterking van het toezicht betekent overigens niet dat alle crises voortaan kunnen worden voorkomen. Het toezicht moet er echter wel voor zorgen dat banken en verzekeraars gezond functioneren en een gedegen risicomanagement hebben.

In de hiernavolgende paragrafen worden – conform de indeling van de kabinetsvisie – de concrete acties beschreven op het gebied van kapitaaleisen (paragraaf 2.1), beloningsprincipes (paragraaf 2.2), systeemperspectief (paragraaf 2.3), financiële verslaggeving (paragraaf 2.4), dekkend stelsel van toezicht (paragraaf 2.5) en internationaal toezicht (paragraaf 2.6).

De kredietcrisis heeft duidelijk gemaakt dat de kapitaaleisen voor banken moeten worden aangescherpt. Het Basel Committe on Banking Supervision (BCBS) zet belangrijke stappen ter versterking van het kapitaalraamwerk. Zo worden strengere eisen gesteld aan de kwaliteit van het bancaire kapitaal en komen er fors zwaardere kapitaaleisen voor de risico’s van complexe financiële producten. Het kapitaalraamwerk wordt aangevuld met een simpele kapitaalmaatstaf ter indicatie van de balansomvang in verhouding tot het aangehouden kapitaal (leverage-ratio). Deze maatregelen worden via de Europese kapitaaleisenrichtlijn (CRD) in wetgeving geïmplementeerd. In opeenvolgende trajecten zullen op verschillende terreinen scherpere eisen worden ingevoerd.

De eerste wijziging zal op 31 december 2010 in werking treden. Deze wijzigingsrichtlijn van de kapitaaleisenrichtlijn bevat onder meer nieuwe regels voor:

– Securitisatie: op basis van de nieuwe regels mag een instelling straks uitsluitend nog investeren in een securitisatie indien de verkoper tenminste vijf procent netto economisch belang blijft aanhouden. Aanvullend hierop zullen strengere due diligence vereisten gelden, waarbij een instelling op het moment van investeren moet kunnen aantonen dat zij volledig inzicht heeft in de onderliggende risico’s van de transactie.

– Grote interbancaire posities: korte termijn interbancaire uitzettingen zullen onder het grote posten regime worden gebracht. Hierdoor wordt een limiet gesteld aan de omvang van onderlinge transacties en zal de wederzijdse afhankelijkheid en kwetsbaarheid afnemen.

Een tweede reeks wijzigingen is op 10 november jongstleden door de Ecofin Raad aangenomen en zal naar verwachting op 1 januari 2011 in werking treden. Dit wijzigingsvoorstel bevat:

– Een apart regime voor resecuritisaties: tot voorheen kenden resecuritisaties geen apart regime, waardoor dergelijke posities als normale securitisaties werden behandeld. Het verhogen van de kapitaaleisen voor resecuritisaties, die een ander risicoprofiel kennen, is volledig in lijn met de kabinetsvisie waarin staat dat de activiteiten van financiële instellingen weer gericht moeten zijn op reële economische activiteiten. De introductie van een apart regime en risicoweging voor resecuritisaties zal de kapitaaleis voor deze posities ongeveer verdubbelen in vergelijking tot normale securitisaties.

– Principes voor beloningsbeleid: de beloningsprincipes van de Financial Stability Board zullen in de kapitaaleisenrichtlijn worden verwerkt. Hierbij wordt onder meer een link gelegd tussen het betalen van variabele beloning en de financiële situatie van de instelling als geheel, alsmede het vermogen van de instelling om een gezonde kapitaalbasis te onderhouden.

– Strengere kapitaaleisen voor posities in het handelsboek: in lijn met voorstellen van het Bazels Comité zullen banken die actief in bepaalde activa handelen een additionele kapitaalopslag opgelegd krijgen, waarbij ook rekening zal worden gehouden met een stressscenario dat overeenkomt met de marktontwikkelingen die zich de afgelopen periode hebben voorgedaan. Mede hierdoor zullen de arbitragemogelijkheden tussen het handelsboek en het bankboek verminderen. Een impactstudie van het Bazels Comité leert dat het additionele kapitaalbeslag aanzienlijk kan zijn, uiteraard afhankelijk van de omvang van het handelsboek en de aard van de posities die zich daarin bevinden.

In navolgende wijzigingsvoorstellen van de kapitaaleisenrichtlijn komen de meer fundamentele veranderingen aan de orde die in de kabinetsvisie zijn genoemd, zoals

– Herziening van de kapitaalstructuur: de bestaande kapitaalstructuur, die nu opgebouwd is uit de verschillende categorieën core Tier 1, Tier 1, upper en lower Tier 2 en Tier 3 zal worden vereenvoudigd. Tevens zullen de kwaliteitseisen van de verschillende categorieën worden aangescherpt en zal de nadruk veel meer op de kwalitatief sterkere categorieën komen te liggen. Het Bazels Comité zal begin 2010 de voorstellen consulteren en gelijktijdig een impact assessment starten. Het definitieve tijdstip van invoering zal mede afhangen van de reacties op de consultatie en de resultaten van de impact assessment.

– Liquiditeitsvereisten: het liquiditeitstoezicht, dat tot op heden een sterke nationale invulling kent, zal worden aangescherpt en geharmoniseerd. Om een snelle implementatie van het herziene liquiditeitsraamwerk mogelijk te maken werkt de Europese Commissie parallel aan het Bazels Comité aan voorstellen tot wijziging van de liquiditeitsrichtlijnen.

– Leverage-ratio: de G20 heeft haar steun uitgesproken voor de introductie van een maximaleleverage-ratio. In de kabinetsvisie is reeds gemeld dat dit een belangrijke aanvulling is op het bestaande kapitaalraamwerk. Het is van belang om een internationaal vergelijkbare ratio te hanteren, waardoor gecorrigeerd moet worden voor de verschillende boekhoudstandaarden. Deze correctie voor boekhoudstandaarden, die zelf ook weer worden herzien, betekent een extra complicerende factor.

– Beperken procycliciteit: de maximaleleverage-ratio zal al tot een zekere beperking van de procycliciteit in de financiële sector leiden. In aanvulling hierop worden op dit moment verschillende mogelijkheden bestudeerd die de procyclische werking van het kapitaalraamwerk kunnen verminderen. Gekeken wordt onder andere naar een systeem van vooruitblikkende voorzieningen (via de verlies- en winstrekening), welke gedurende de conjunctuurcyclus mogen worden getroffen voor verwachte toekomstige verliezen. Daarnaast wordt gekeken naar de mogelijkheden van een zogenaamde dynamische buffer (reservering vanuit kapitaalreserves). Daarbij worden verschillende opties onderzocht, zoals een variabele minimale kapitaalbuffer of een systeem met een minimum kapitaalratio en een doel kapitaalratio. Wijzigingen in de kapitaaleisen zullen mede moeten worden bezien in het licht van de werkzaamheden van de IASB om de boekhoudstandaarden te herzien. Bijkomstigheid van deze herziening zal namelijk reeds zijn dat het procyclische effect van het kapitaalraamwerk ten dele wordt gereduceerd.

2.2 Dwingende beloningsprincipes

Op 6 mei 2009 hebben DNB en AFM principes voor beheerst beloningsbeleid opgesteld. In de kabinetsvisie werd tevens reeds melding gemaakt van het onderzoek van DNB naar de feitelijke beloningssituatie in Nederland. Over de resultaten daarvan is de Kamer op 18 september jongstleden geïnformeerd. Mede naar aanleiding van de uitkomsten van dat onderzoek heeft DNB de eerder genoemde principes nader uitgewerkt door middel van good practices. Deze good practices zijn voorbeelden die voor ondernemingen een handvat bieden bij het vormgeven en uitvoeren van een beloningsbeleid in lijn met de principes.

Zoals in de brief van de minister van Financiën van 24 november 2009 is uiteengezet, wordt gewerkt aan een nadere verankering in het Besluit gedragstoezicht financiële ondernemingen Wft en het Besluit prudentiële regels Wft. De minister van Financiën verwacht begin 2010 een openbare consultatie te houden over deze nadere verankering, waarna deze uiterlijk 1 januari 2011 zal zijn gerealiseerd. De belangrijkste reden voor deze verankering is dat het wenselijk is dat de regels omtrent een beheerst beloningsbeleid vanuit gedragsperspectief en prudentieel perspectief een consistente wettelijke basis hebben.

In het vervolg op het algemeen overleg van 25 november jongstleden over het beloningsbeleid van de financiële sector is tevens aangekondigd dat de wettelijke verankering van het recht op claw-back van onterecht toegekende bonussen zal worden opgenomen in wijzigingswet financiële markten 2011. Deze wet zal medio 2011 in werking treden.

Een belangrijke les uit de kredietcrisis is dat in het prudentieel toezicht meer aandacht zal moeten worden besteed aan de stabiliteit van het financieel systeem als geheel. Het in ogenschouw houden van internationale en crosssectorale verbanden (onder andere tussen banken en verzekeraars) is in toenemende mate relevant. Dit is geconcretiseerd op drie niveaus: nationaal, Europees en mondiaal.

Op nationaal niveau is DNB verantwoordelijk voor het macro-prudentieel toezicht. De divisie Financiële stabiliteit houdt zich bezig met de analyse van het (inter)nationale financiële stelsel en publiceert ieder half jaar het Overzicht Financiële Stabiliteit (OFS), waarin de samenhang tussen financiële instellingen, markten en infrastructuur – alsmede de interactie van de financiële sector met de reële economie – wordt geanalyseerd en de gevolgen voor de financiële stabiliteit in Nederland in kaart gebracht. Bij macro-prudentieel toezicht gaat het niet alleen om de tijdige onderkenning van systeembrede risico’s, maar vooral ook om de vertaling naar het dagelijks toezicht en de appreciatie en prioritering van de risico’s. DNB heeft haar macro-prudentiële toezichtfunctie onder meer versterkt door het oprichten van een nieuwe afdeling «Macro-prudentiële analyse» binnen de divisie Financiële stabiliteit. Verder wordt thans de mogelijkheid onderzocht of het huidige toezichtraamwerk FIRM (Financiële Instellingen Risico Methode) uitgebreid kan worden met een macro-prudentieel blok en ook binnen het micro-prudentiële toezicht sterker dan nu het geval is een relatie te leggen tussen systeembrede risico’s enerzijds en instellingspecifieke risico’s anderzijds.

Op Europees niveau is besloten tot oprichting van een European Systemic Risk Board (ESRB). Dit is een zelfstandig orgaan dat belast wordt met het macro-prudentiële toezicht op het financiële stelsel in Europa en als belangrijkste doel heeft het tijdig signaleren van financiële risico’s en indien nodig in een vroeg stadium afgeven van risicowaarschuwingen. Deze waarschuwingen kunnen een algemeen karakter hebben of direct tot één of meerdere lidstaten worden gericht. De beleidsaanbevelingen van de ESRB zijn niet bindend, maar worden wel geacht een grote invloed uit te oefenen. Dit zal onder andere gerealiseerd worden door de kwaliteit van de analyse, het openbaar maken van risicowaarschuwingen en de verplichting van lidstaten om te reageren op risicowaarschuwingen van de ESRB op basis van het zogenaamde «pas toe of leg uit»-principe. De Europese Centrale Bank (ECB) zal de ESRB logistiek en administratief ondersteunen.

Op mondiaal niveau zien de Financial Stability Board (FSB) en het IMF toe op de stabiliteit van het financieel stelsel. Zij doen dit onder andere via reguliere publicaties en het gezamenlijk opzetten van een early warning system.

2.4 Versterking financiële verslaggeving

De versterking van de financiële verslaggeving bestaat uit twee trajecten met ieder een eigen tijdpad.

– Binnen het systeem van waardering op marktwaarde zal IASB de boekhoudregels aanpassen waardoor de ongewenste effecten voor de stabiliteit en liquiditeit in de markt worden beperkt.

– Afdwingen van een sterkere koppeling tussen externe verslaggeving en het interne risicobeheer.

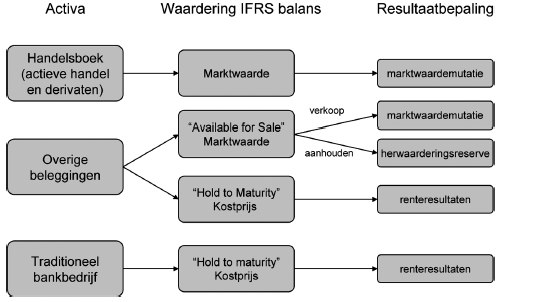

In de huidige IFRS boekhoudregels worden drie verschillende categorieën van waardering onderscheiden. Het handelsboek («held for trading») bevat de activa waarin actief wordt gehandeld en die daarom op marktwaarde moeten worden gewaardeerd. Hiertegenover staat het zogenaamde traditionele bankbedrijf («held to maturity») voor eigen uitzettingen zoals hypotheken en bedrijfskredietverlening. Deze activa worden gewaardeerd op kostprijsmethode, tenzij ze worden gesecuritiseerd. Hier tussenin zit een categorie overige beleggingen. Deze worden op de balans op kostprijs gewaardeerd wanneer ze tot het eind van de looptijd worden aangehouden en indien dit niet het geval is op marktwaarde gewaardeerd («available for sale»). Marktwaardemutaties van deze laatste categorie beleggingen verlopen niet via de winst- en verliesrekening, maar via een herwaarderingsreserve, welke onderdeel is van het eigen vermogen. Deze reserve kan zowel positief als negatief zijn. Zodra een belegging wordt verkocht, worden de cumulatieve winsten of verliezen gerelateerd aan deze belegging uit de herwaarderingsreserve overgeboekt naar de verlies- en winstrekening. Dit geldt ook indien sprake is van een bijzonder waardeverminderingsverlies (impairment). Deze categorie heeft als nadelen dat in goede tijden sprake kan zijn van winststuring (door op het juiste moment te handelen) en in slechte tijden tot het om boekhoudkundige redenen aanhouden van slechte beleggingen op de balans, omdat verkoop leidt tot een plotselinge vrijval van verliezen.

Op 12 november jongstleden heeft de IASB een nieuwe boekhoudstandaard gepubliceerd, IFRS 9. Deze nieuwe standaard zal delen van de bestaande regels voor de waardering van financiële activa, zoals die vooral worden gebruikt door banken en verzekeraars, vervangen. De nieuwe IFRS bevat een overgangstermijn van drie jaar, waardoor ondernemingen tot en met 2012 ervoor kunnen kiezen om de bestaande regels te blijven toepassen. Kern van de wijzigingen is dat de categorie available for sale zal worden geschrapt. Dit betekent dus dat voortaan nog maar sprake is van twee categorieën financiële activa (marktwaarde dan wel geamortiseerde kostprijs) en dat de waardering van financiële activa wordt gebaseerd op enerzijds het business model van ondernemingen en anderzijds op de contractuele termen van financiële activa. Complexe beleggingsproducten waarvan de feitelijke kasstromen afhankelijk zijn van ontwikkelingen op financiële markten dienen ook in de nieuwe situatie op marktwaarde te worden gewaardeerd. Voor het traditionele bankbedrijf (verstrekte hypotheken en leningen) verandert er ook niets. Daar zal kostprijswaardering worden blijven toegepast.

Dit is een belangrijke stap voorwaarts, omdat het de transparantie van het stelsel vergroot. Het betekent tevens dat geen sprake meer zal zijn van een negatieve herwaarderingsreserve als gevolg van een gedaalde marktwaardewaarde van een belegging. Hiermee zijn de impairment problemen eveneens opgelost.

Op deze wijze worden de in de kabinetsvisie genoemde tekortkomingen van IFRS die niet bijdragen aan een goede werking van financiële markten, opgelost. Het kabinet evenals DNB, AFM en de financiële sector steunen dan ook deze wijzigingen van de IFRS en pleiten voor een spoedige goedkeuring in Europa van deze nieuwe boekhoudstandaard.

Sterkere koppeling tussen externe verslaggeving en intern risicobeheer

Het tweede onderdeel ter versterking van de financiële verslaggeving is de sterkere koppeling tussen externe verslaggeving en intern risicobeheer. Dit traject zal langer lopen en is ook breder qua relevante aspecten. Invoering van IFRS 9 (zoals hierboven beschreven) plaveit in ieder geval in belangrijke mate de weg om een betere koppeling tussen verslaggeving en risicobeheer te bewerkstelligen, omdat IFRS 9 het businessmodel als uitgangspunt neemt.

Voor het versterken van de koppeling tussen toezicht en externe verslaggeving dient ook het toezichtraamwerk Basel II en de Europese kapitaaleisenrichtlijn te worden aangepast. De toezichteisen zullen zodanig moeten worden vormgegeven dat financiële instellingen gestimuleerd worden hun intern risicobeheer en externe verslaggeving te koppelen. Hierbij moet gedacht worden aan de eis dat banken hun kapitaalpositie en gekozen risicoprofiel gelijktijdig met hun financiële resultaten aan externe stakeholders bekend maken. Het is hier van belang dat de uitkomsten van risicoscenario’s, zoals thans opgenomen onder IFRS 7, niet alleen een beeld geven van verwachte winstcijfers in de toekomst, maar ook een goed beeld geven van de kapitaalpositie, rekening houdend met toezichteisen. Met andere woorden, het is wenselijk dat het feitelijke risicobeheer, de kapitaaleisen en de externe verslaggeving van winstcijfers en eigen vermogen zoveel mogelijk zijn gebaseerd op dezelfde verslaggevingstaal.

2.5 Dekkend stelsel van toezicht

In de kabinetsvisie is aangegeven dat de risico’s in de financiële sector mede hebben kunnen ontstaan doordat een belangrijk deel van de financiële sector niet of onvoldoende gereguleerd was. Er zijn daarom maatregelen genomen om het toezicht uit te breiden naar kredietbeoordelingsbureaus, private equity en hedgefondsen en over-the-counter derivatenhandel.

2.5.1 Toezicht op kredietbeoordelingsbureaus

De in de kabinetsvisie aangekondigde Europese verordening ten aanzien van kredietbeoordelingsbureaus (credit rating agencies, hierna CRA’s) is in november 2009 officieel gepubliceerd1 en zal nu leiden tot een wijziging van de Wet op het financieel toezicht (Wft) en onder andere het boetebesluit.

Financiële instellingen mogen voortaan alleen nog ratings gebruiken voor regelgevingsdoeleinden indien de ratings zijn afgegeven door CRA’s die geregistreerd zijn, wanneer ze in de EU actief zijn. Om voor registratie in aanmerking te komen, moet voldaan worden aan uitgebreide voorwaarden ten aanzien van transparantie en rapportage, deugdelijk bestuur (vooral het vermijden van belangenconflicten) en de kwaliteit van het kredietbeoordelingsproces. Onder strenge voorwaarden kunnen ook beoordelingen uit derde landen worden goedgekeurd of kan een CRA (in het geval van kleine CRA’s uit derde landen) op basis van equivalentie worden gecertificeerd. Verder mogen Europese financiële instellingen vanaf medio 2010 in hun berekeningen voor regelgevingdoeleinden alleen nog credit ratings gebruiken die zijn afgegeven door in de EU gevestigde CRA’s of instellingen die vallen onder een van de twee hiervoor genoemde regimes voor derde landen.

Verder zal ook de toezichtstructuur voor de CRA-markt worden versterkt. Omdat bij CRA’s duidelijk sprake is van een pan-Europese markt, zal worden voorgesteld om tevens een toezichthoudende rol te geven aan de European Securities and Markets Authority (ESMA) die naar verwachting in de loop van 2010 zal worden opgericht (zie ook paragraaf 2.6). Direct toezicht vanuit een Europese autoriteit is de meest vergaande vorm van Europees toezicht.

2.5.2 Toezicht op alternatieve beleggingsfondsen

In Europa wordt op dit moment ook gewerkt aan nieuwe regelgeving voor alternatieve beleggingsfondsen, waaronder hedgefondsen, private equity fondsen, grondstoffenfondsen en andere type fondsen die momenteel niet op Europees niveau zijn gereguleerd. De Europese Commissie heeft hiertoe in april van dit jaar een voorstel ingediend. Dit voorstel betreft een richtlijn voor beheerders van alternatieve beleggingsfondsen (Alternative Investment Fund Managers Directive; hierna AIFMD). Momenteel vinden binnen de Europese Raad de onderhandelingen over dit voorstel plaats.

Het is belangrijk om alternatieve beleggingsfondsen onder toezicht te brengen met daarbij een breed palet aan regels, variërend van eisen aan risicomanagement en portfoliowaardering tot eisen aan informatie aan beleggers en toezichthouders en het gebruik van een hefboomwerking (leverage).

Wel werkt de Europese Raad in reactie op de kritiek die is ontvangen aan een verbeterde vormgeving van een aantal regels, die in technische zin niet goed aansluiten op de karakteristieken en variëteit van de beleggingsfondsensector. Ook Nederland is van mening dat de regels qua vormgeving waar mogelijk niet te ver moeten afstaan van de praktijk. Echter, de kritiek vanuit delen van de mondiale sector dat het pakket regels te zwaar zou zijn – niet alleen registratie en transparantie, maar ook organisatorische eisen –, deelt Nederland niet. Gelet op het gebrek aan marktdiscipline tijdens de crisis acht Nederland dit uitgebreide pakket regels noodzakelijk.

Daarnaast ziet een meerderheid van de lidstaten risico’s bij de wijze waarop de Europese Commissie voorstelt om te gaan met beheerders en beleggingsfondsen die niet in de EU zijn gevestigd. Belangrijkste risico is dat dit kan leiden tot een te strikte beperking van beleggingsmogelijkheden buiten de EU en daarmee diversificatiemogelijkheden voor Europese institutionele beleggers zoals banken, verzekeraars en pensioenfondsen. Voor een nadere toelichting hierop wordt verwezen naar de brief die op 13 oktober 2009 naar de Kamer is gestuurd. Nederland pleit er tijdens de onderhandelingen voor om meer aan te sluiten bij de wijze waarop momenteel in nationale en relevante andere EU regelgeving wordt omgegaan met entiteiten van buiten de EU.

Tot slot heeft Nederland gepleit voor het opnemen van beloningsregels in de richtlijn. Hoewel het richtlijnvoorstel een relatief complete set regels omvat, bevat het originele voorstel geen enkele eis aan het beloningsbeleid. Bij alternatieve beleggingsfondsen hebben perverse beloningsprikkels echter ook een rol gespeeld bij het nemen van excessieve risico’s. Hiertoe zijn inmiddels door het voorzitterschap concrete voorstellen gedaan.

De Europese Raad werkt toe naar een Raadscompromis in het eerste kwartaal van volgend jaar. Daarna zal de Raad, samen met de Europese Commissie, in overleg gaan met het Europees Parlement dat op dit dossier co-decisie heeft.

2.5.3 Toezicht op OTC derivatenhandel

De Europese Commissie heeft op 20 oktober 2009 een mededeling gepubliceerd ten aanzien van het garanderen van een efficiënte, veilige en gezonde derivatenmarkt1.

Niet langer zal worden uitgegaan van de traditionele visie dat lichte regelgeving voor professionele marktpartijen voldoende is. Wetgeving zal sterker moeten zorgen voor het adequaat beprijzen en verminderen van risico’s. Binnen deze nieuwe benadering zal een verschuiving van derivatenmarkten moeten plaatsvinden van overwegend over-the-counter (OTC) transacties naar meer gecentraliseerde clearing en handel.

Hiertoe kondigt de Europese Commissie een samenhangend pakket van beleidsmaatregelen aan, waaronder a) de verplichte clearing van geschikte, gestandaardiseerde, derivaten in een of meer central counterparties (CCPs) met geharmoniseerde regelgeving en toezicht, b) de verplichting voor voldoende onderpand en hogere kapitaaleisen in het geval van bilaterale clearing, en c) verbeterde transparantie, efficiëntie en integriteit van derivatentransacties, onder andere door een verplichte opname in bewaarplaatsen voor handelsgegevens met onbelemmerde toegang voor Europese toezichthouders en waar mogelijk verhandelbaarheid op een georganiseerde markt.

De Europese Commissie heeft aangegeven impact assessments te zullen uitvoeren alvorens haar voorstellen in 2010 nader uit te werken. Nederland heeft een positieve grondhouding ten aanzien van de Commissievoorstellen die gericht zijn op het voorkomen van de mogelijkheid dat OTC-derivaten de stabiliteit van het financiële systeem in gevaar kunnen brengen. Het betreft een breed palet aan maatregelen dat rekening houdt met de verschillen tussen OTC-producten en marktsegmentering. De uitwerking van de Commissieplannen zal erg belangrijk zijn om te garanderen dat dit doel ook daadwerkelijk wordt bereikt.

2.6 Meer internationaal toezicht

De kredietcrisis heeft duidelijk gemaakt dat de status quo met betrekking tot de (vrijwillige) samenwerking tussen nationale toezichthouders niet langer volstaat. De internationale verwevenheid van banken en verzekeraars en de daaraan verbonden externe effecten zijn zo groot geworden dat op internationaal niveau gezocht moet worden naar sterkere vormen van samenwerking in het toezicht om de belangen van alle landen zo goed mogelijk te kunnen waarborgen.

De Europese Commissie heeft in september een wetgevingspakket gepresenteerd voor de oprichting van een European Systemic Risk Board (ESRB, zie paragraaf 2.3) en drie European Supervisory Authorities (ESAs), te weten de European Banking Authority (EBA), de European Insurance and Occupational Pensions Authority (EIOPA) en de European Securities and Markets Authority (ESMA). Zij worden belast met het stimuleren van samenwerking tussen toezichthouders, het creëren van een gezamenlijke Europese toezichtcultuur en het toezien op een consistente toepassing van EU wetgeving. Dit wetgevingspakket is de concrete implementatie van de aanbevelingen uit het rapport van Jacques de Larosière.

Tijdens de Ecofin Raad van 2 december is een algemeen akkoord bereikt over dit wetgevingspakket. Nederland ziet dit als een belangrijke eerste stap die in korte tijd is gezet op een terrein waar tot vlak voor de kredietcrisis nog weinig vooruitgang leek te kunnen worden geboekt. Het pakket van Europees toezicht zal nu worden voorgelegd aan het Europees Parlement dat co-decisie op dit onderwerp heeft. Het streven is het gehele raamwerk in de loop van 2010 te implementeren.

Met de oprichting van de ESRB en drie Europese autoriteiten wordt een concrete stap voorwaarts gezet richting het opzetten van een Europees raamwerk van financieel toezicht met sterkere bevoegdheden op Europees niveau. Deze bevoegdheden zien er onder meer op toe dat de ESA’s bindende technische standaarden kunnen opstellen en aanwijzingen mogen doen als lidstaten in strijd handelen met EU wetgeving op het terrein van financiële markten. Verder zullen de ESA’s op bepaalde terreinen bindende mediatie kunnen uitvoeren bij geschillen tussen nationale toezichthouders. Ook in tijden van crises krijgen de ESA’s bevoegdheden, waaronder het uitvaardigen van specifieke, tijdelijke noodmaatregelen.

De Nederlandse ambities met betrekking tot het Europees toezicht reiken echter verder. Belangrijke voorwaarde hiervoor is het maken van concrete afspraken over het verdelen van de kosten van grensoverschrijdend crisismanagement (burden sharing). Dit is een belangrijk element waar in de toekomst nog verdere voortgang moet worden geboekt om verdere stappen richting Europees toezicht mogelijk te maken.

Verder zullen ook colleges of supervisors worden opgericht voor de grote, grensoverschrijdende instellingen. DNB heeft in 2008 de colleges voor ING en Aegon geoperationaliseerd en in 2009 voor de Rabobank. Aan deze colleges nemen de EU en de non-EU toezichthouders op de groep en de lokale entiteiten deel. In 2010 zullen de overige colleges worden opgezet waar DNB home toezichthouder is.

Ook de overheid zal hervormingen moeten doorvoeren. De overheid zal in ieder geval moeten zorgen voor de wettelijke ondersteuning en verankering van de hiervoor beschreven cultuuromslag bij instellingen en de aanscherping en verbreding van het toezicht. Daarnaast zal vooral het crisismanagement moeten worden versterkt.

Op 20 oktober jongstleden heeft de Europese Commissie een consultatiedocument gepubliceerd over versterking van het crisismanagement1. Reacties op deze consultatie kunnen tot 20 januari worden ingediend. Er zal geen BNC-fiche worden opgesteld. In plaats hiervan zal in deze paragraaf de inzet van Nederland worden beschreven die vervolgens als input zal worden gebruikt voor het opstellen van de Nederlandse reactie richting de Commissie.

De kernboodschap zal zijn dat het raamwerk van crisismanagement moet worden versterkt met betrekking tot de tijdigheid, transparantie en voorspelbaarheid van maatregelen met daarbij voldoende bevoegdheden voor de toezichthouder en de overheid om in te grijpen op basis van een breed palet aan instrumenten die oplopen in gradatie al naar gelang de ernst van de problemen in het licht van het maatschappelijke belang van financiële stabiliteit.

In paragraaf 3.1 zal eerst ingegaan worden op de tijdigheid, transparantie en voorspelbaarheid van ingrijpen op basis van een zogenaamde interventieladder. In paragraaf 3.2 zullen de instrumenten worden besproken die daarbij worden ingezet.

Op basis van de Wet op het financieel toezicht heeft de toezichthouder momenteel de bevoegdheid een aanwijzing te geven of een bijzondere maatregel te treffen, een openbare waarschuwing te geven, een (eventueel stille) curator te benoemen, een last onder dwangsom of een bestuurlijke boete op te leggen, de vergunning in te trekken, of bij de rechtbank de noodregeling aan te vragen. Er is hierbij sprake van bevoegdheden met discretionaire ruimte.

Door de bijvoorbeeld in de Wft gebruikte formulering dat de toezichthouder van haar bevoegdheden gebruik kan maken wanneer zij «tekenen ontwaart van een ontwikkeling die het eigen vermogen, de solvabiliteit, of de liquiditeit (...) in gevaar kunnen brengen» heeft de toezichthouder veel vrijheid en flexibiliteit gekregen om afhankelijk van het individuele geval in te kunnen grijpen. Belangrijke keerzijden van deze benadering zijn dat a) de toezichthouder zich met een hoge bewijslast geconfronteerd ziet en onvoldoende juridische bescherming heeft wat een hoge drempel opwerpt en b) de preventieve werking van instrumenten ondermijnt.

Het raamwerk van crisismanagement kan worden versterkt door concreet invulling te geven aan de term prompt corrective action, zoals ook in de kabinetsvisie is genoemd. Het impliceert dat duidelijk moet zijn wanneer kan worden ingegrepen. Daarbij kan grofweg een onderscheid worden gemaakt tussen ingrijpen na onderschrijding van een kwantitatieve drempel en ingrijpen na een beoordeling op basis van kwantitatieve en kwalitatieve indicatoren.

De Amerikaanse Federal Deposit Insurance Corporation (FDIC) grijpt in indien instellingen vooraf bepaalde kwantitatieve drempels onderschrijden. Hierbij wordt een onderscheid gemaakt tussen vijf opeenvolgende fasen. Met elke fase nemen de bevoegdheden van de FDIC ten aanzien van de instelling toe. In de laatste fase, waarbij de leverage-ratio lager is dan 2%, neemt de FDIC de macht over de instelling over. In Canada (en in enige mate in het Verenigd Koninkrijk) daarentegen grijpen de bevoegde autoriteiten in op basis van een bredere beoordeling van de situatie aan de hand van meerdere factoren. Ook in Canada is sprake van vijf opeenvolgende fasen, zij het echter dat hier geen kwantitatieve drempels tussen zitten, maar een beoordeling op basis van kwantitatieve en kwalitatieve indicatoren. Indicatoren die hierbij in ogenschouw worden genomen hebben betrekking op het kapitaal/de kapitaaleisen en de toegankelijkheid tot financiering, de risico’s en het risicomanagement, de resultaten, de verhouding tot concurrenten en omgevingsfactoren (zoals vertrouwen in de instelling).

Door een soortgelijke verfijning in de Wft op te nemen, kunnen de negatieve kanten van de bestaande discretionaire bevoegdheid worden ondervangen. Het kabinet steunt daarom een versterking van de interventieladder die aansluit bij de huidige systematiek van de toezichthouder en waarbij de juiste mate van flexibiliteit wordt geboden, zoals in de Canadese variant.

De precieze vormgeving zal nog nader moeten worden bezien. Op basis van een eerste algemene verkenning zou gedacht kunnen worden aan een indeling met daarbij een onderscheid naar de volgende verschillende fasen:

– Fase 1: Regulier toezicht. De kapitaalpositie is in orde. De instelling heeft toegang tot de financiële markten. De bedrijfsvoering, de risicoposities en het risicomanagement zijn in orde en er is vertrouwen in de instelling. De instelling valt onder het reguliere toezicht.

– Fase 2: Verscherpt toezicht. Eén of meerdere indicatoren geven reden tot zorg. De instelling valt onder verscherpt toezicht van de toezichthouder. De toezichthouder draagt de instelling op het probleem te adresseren.

– Fase 3: Corrigerende maatregelen door instelling. Eén of meerdere indicatoren (inclusief de kwalitatieve) zijn dusdanig zorgwekkend dat wanneer de instelling de problemen niet direct adresseert dit tot grote liquiditeits- of solvabiliteitsrisico’s kan leiden. De toezichthouder verplicht de instelling direct in te grijpen.

– Fase 4: Corrigerende maatregelen door autoriteiten. Eén of meerdere indicatoren (inclusief de kwalitatieve) geven aan dat er direct gevaar dreigt voor de liquiditeit of solvabiliteit van de instelling, waardoor de belangen van derden in gevaar komen of de algehele financiële stabiliteit in het geding is. De toezichthouder grijpt in bij de instelling.

– Fase 5: Faillissement/afwikkeling. Het instrumentarium van fase 4 biedt geen oplossing meer. De toezichthouder vraagt de noodregeling of het faillissement aan.

De precieze volgorde en invulling zal afhangen van instellingsspecifieke omstandigheden.

3.2 Uitbreiding van het instrumentarium

Behalve tijdig moet een toezichthouder ook met de juiste instrumenten kunnen ingrijpen. Hiertoe zullen instrumenten worden ingezet met steeds zwaarder wordende impact. Het voornemen is om de volgende instrumenten nader uit te werken: de living will, converteerbare hybrids, de tijdelijke beperking van de rechten van vennootschapsorganen en de herziening van het depositogarantiestelsel. Deze uitwerking is mede afhankelijk van internationale afspraken.

Deze instrumenten moeten ervoor zorgen dat voor iedere situatie, ongeacht omvang, complexiteit en verwevenheid van de financiële instelling, een passende oplossing kan worden gerealiseerd. Uitgangspunt is dat elke instelling failliet moet kunnen gaan, zolang dit maar op een ordentelijke manier gebeurt en de negatieve externe effecten voor het financiële stelsel als geheel beperkt blijven.

Voor veel onderdelen van het crisismanagement geldt dat vanwege het level playing field en Europese wetgeving afspraken bij voorkeur in internationaal verband worden gemaakt. Nederland zal zich hier dan ook voor inzetten. Niettemin kunnen ook nationaal betekenisvolle stappen worden gezet.

Een living will is een dynamisch document dat in eerste instantie opgesteld wordt door de instelling zelf om beter voorbereid te zijn op stress-situaties. Het beschrijft de vormgeving en de belangrijkste aspecten van de instelling en de onderlinge verwevenheden.

Het doel van een living will is voor zowel de instelling zelf als voor de toezichthouder om beter voorbereid te zijn op grote schokken, zodat effectief kan worden gehandeld in situaties van serieuze financiële problemen.

Het beoogde effect van een living will is drieledig:

– Preventief. Binnen de reguliere activiteiten van het lopende toezicht zal meer aandacht worden besteed aan stress-situaties. De uitkomsten hiervan kunnen worden gebruikt om vooraf al preventieve maatregelen of acties te ondernemen die de kans op wanordelijke situaties beperken. Verder zal de prikkelwerking in de markt worden versterkt, omdat duidelijk is dat de overheid/toezichthouder effectiever kan ingrijpen.

– Actief. Het biedt vooraf inzicht welke handelingen kunnen worden ondernomen om een noodsituatie het hoofd te bieden.

– Leidend. De toezichthouder heeft een additioneel middel om instellingen te monitoren en tot actie aan te zetten om mitigerende handelingen te verrichten.

De vormgeving van de living will is op dit moment (internationaal) sterk onderwerp van discussie. In de precieze invulling moeten nog veel specifieke vragen beantwoord worden. De vormgeving en benodigde detaillering zal bijvoorbeeld mede afhankelijk zijn van de omvang, complexiteit en het belang van de financiële instelling.

Afhankelijk van de voortgang van de discussie op internationaal niveau, zullen het ministerie van Financiën en DNB werken aan een nader uitgewerkt plan met betrekking tot de invulling van de living will. Dit betreft onder andere de vraag op welke instellingen het betrekking heeft, de frequentie waarmee het moet worden opgesteld en de onderdelen die het moet bevatten. DNB heeft het voornemen om in 2010 een pilot te houden.

3.2.2 Converteerbaar hybride kapitaal

Om bankfaillissementen te voorkomen heeft de overheid tijdens de financiële crisis enkele malen kapitaal moeten verschaffen. Als gevolg van dit overheidsingrijpen werden de achtergestelde vreemd vermogenverschaffers, die ook risicodragend vermogen ter beschikking stellen aan een bank, ontzien. Achtergesteld vreemd vermogen wordt ook wel hybride kapitaal genoemd omdat het kenmerken van zowel eigen- als vreemd vermogen bezit. Hybride kapitaal dat in slechte tijden of in faillissement verliezen kan absorberen, wordt in het toezicht gekwalificeerd als bufferkapitaal. Tijdens de crisis bleek dat het huidige voor het toezicht gekwalificeerde hybride kapitaal niet het verliesabsorberende vermogen had dat het zou moeten hebben, ondermeer doordat banken niet of nauwelijks bereid of in staat waren om betalingen op het instrument te staken.

Dit is een onwenselijke situatie, omdat het hybride kapitaal juist is bedoeld om als buffer te fungeren wanneer de instelling in zwaar weer zit. In aanvulling op de verhoging van de kapitaaleisen zullen daarom maatregelen worden genomen die ervoor zorgen dat het hybride kapitaal zich daadwerkelijk als bufferkapitaal gaat gedragen. Om dit te bewerkstelligen zijn recentelijk strengere eisen geformuleerd in de kapitaaleisenrichtlijn voor de erkenning van hybride kapitaalsinstrumenten. In aanvulling hierop zet Nederland zich in voor de introductie van een heel nieuw instrument: de verplicht converteerbare hybrid. Een dergelijk instrument wordt op een vooraf te definiëren moment (automatische «trigger») verplicht omgezet in aandelen, waardoor de kans dat de overheid moet bijspringen substantieel wordt verkleind.

De voordelen van invoering van dit voorstel zijn:

– Het vergroot de marktdiscipline van alle beleggers in een bank. Aandeelhouders willen voorkomen dat hun belang verwatert als gevolg van de verplichte conversie, terwijl hybride kapitaalverschaffers niet willen converteren op een moment dat de vooruitzichten voor de onderneming ongunstig zijn.

– Het heeft enige anticyclische werking. Op het moment dat de instelling in zwaar weer zit en de financiële positie verslechtert, wordt het eigen vermogen automatisch versterkt. Verplichte conversie zal het totaal aan betalingen op hybride kapitaalsinstrumenten doen afnemen, hetgeen het herstel van de instelling bevorderd.

Bij de precieze vormgeving en met name bij de bepaling van de triggermomenten en het aandeel van hybride kapitaal in de financieringsstructuur zal ook aandacht moeten uitgaan naar potentiële nadelen, zoals een mogelijk juist een negatieve signaalwerking die van de conversie uitgaat. Conversie moet worden gezien als een bijdrage aan herstel, en niet als een voorbode voor faillissement.

Wanneer de gedetailleerde invulling duidelijk is, is de verwachting dat diverse financiële instellingen alvast zullen voorsorteren en beginnen met het aantrekken van dit kapitaal. Een eerste stap hiertoe is reeds gezet door in de kapitaaleisenrichtlijn de definitie voor de erkenning van hybride kapitaal aan te scherpen. Deze aanscherping, die geldt voor instrumenten uitgegeven na 31 december 2010, is gericht op het vergroten van het verliesabsorberende vermogen van hybride kapitaalinstrumenten.

Overigens heeft de Britse bank Lloyds onlangs al aangekondigd een (automatisch) converteerbare hybrid uit te gaan geven. Hierbij moet wel worden gezegd dat in het geval van Lloyds sprake was van een specifieke prikkel, omdat het alternatief deelname in een garantieregeling van de overheid was.

3.2.3 Tijdelijke beperking rechten vennootschapsorganen

Tijdig en effectief ingrijpen bij een financiële instelling kan worden belemmerd door de bevoegdheden van de organen van de vennootschap. Zo moet verhoging van het uitstaande aandelenkapitaal, hetgeen resulteert in verwatering van de waarde van de bestaande aandelen, vooraf worden goedgekeurd door de aandeelhouders. Deze verplichting vloeit voort uit de Tweede Richtlijn die onder meer bepaalt dat een vermeerdering van het geplaatste kapitaal, plaatsvindt door een besluit van de algemene vergadering van aandeelhouders. Voorafgaande goedkeuring van de aandeelhouders kan echter tot grote vertraging leiden, die effectief ingrijpen verhindert en leidt tot onzekerheid bij belanghebbenden. Ook kan een situatie ontstaan waarin ingrijpende maatregelen bij een financiële instelling noodzakelijk zijn, maar deze worden geblokkeerd door de Raad van Bestuur dan wel de aandeelhouders. Hierbij kan worden gedacht aan het afstoten van bepaalde onderdelen van de instelling of het aantrekken van kapitaal door middel van een claimemissie.

Onder omstandigheden kan het dan ook wenselijk zijn om (tijdelijk) in te grijpen in de rechten van organen van de vennootschap. In het rapport van de Adviescommissie Toekomst Banken is dit ook als aanbeveling verwoord.

«In dreigende crisissituaties dienen de toezichthouders op banken over verregaande bevoegdheden te beschikken. De bevoegdheden van de organen van de bank (Raad van bestuur, Raad van Commissarissen, Algemene Vergadering van Aandeelhouders) zouden in dat verband opgeschort moeten kunnen worden opdat een nieuw onderkomen kan worden gezocht voor het betrokken/besmette deel van een bank.»

Hierbij kan worden gedacht aan schorsing van een of meer leden van de Raad van Bestuur, tijdelijke benoeming van een commissaris met doorslaggevende stem of beperking van de zeggenschapsrechten van aandeelhouders. Naast het tijdelijk beperken van zeggenschapsrechten van aandeelhouders kan een situatie ontstaan, zoals ook reeds in de kabinetsvisie gemeld, dat een financiële instelling in dermate grote problemen is gekomen dat onteigening de enige optie is.

Een andere vraag is of de wettelijke noodregeling naar behoren heeft gewerkt. De ervaring leert dat de noodregeling dient als voorportaal voor faillissement. Sanering en herstructurering zijn in de praktijk onder de noodregeling geen reële opties. Voorts heeft de ex ante rechterlijke toetsing van de noodregeling tot onzekerheid in het crisismanagementproces kunnen zorgen. De toezichthouder heeft de beslissing namelijk niet in eigen hand. Een mogelijk alternatief zou kunnen zijn om in de toelichting van de Wft meer concrete invulling te geven aan de voorwaarden op basis waarvan de noodregeling moet worden toegekend. Dit zou meer duidelijkheid kunnen bieden aan de toezichthouder, de onder toezicht staande instellingen en de rechter. De juridische mogelijkheden en bezwaren van de noodregeling zullen nader worden onderzocht.

Naast vaststelling van de omstandigheden waaronder overgegaan kan worden tot ingrijpende maatregelen moet worden bepaald wie bevoegd zou moeten zijn om een dergelijke maatregel door te voeren. In beginsel is de toezichthouder op grond van de Wet op het financieel toezicht bevoegd om maatregelen te treffen ten aanzien van financiële instellingen. Wanneer maatregelen zeer ingrijpend zijn en onder omstandigheden kunnen leiden tot kosten voor de Staat ligt een bevoegdheid voor het kabinet het meest voor de hand. Uiteraard zal de toezichthouder een belangrijke (adviserende) rol moeten spelen.

Zoals gezegd zijn er situaties denkbaar waarin het publieke belang (de stabiliteit van de financiële sector) rechtvaardigt dat wordt ingegrepen in de interne verhoudingen van de vennootschap. Van belang is echter wel dat deze vergaande maatregelen met voldoende waarborgen worden omkleed.

3.2.4 Hervorming depositogarantiestelsel

Het depositogarantiestelsel (DGS) is primair bedoeld als instrument voor crisispreventie. Het beoogt kleine depositohouders te beschermen en het vertrouwen in het financiële stelsel te borgen, zodat een run op de bank wordt voorkomen. Daarnaast kan een goed werkend DGS op verschillende manieren een bijdrage leveren aan het crisismanagement.

– Verkorten uitbetalingstermijn: een lange uitbetalingstermijn maakt spaarders onzeker en betekent mogelijk liquiditeitsproblemen. Op dit moment moeten spaarders maximaal drie maanden wachten voordat ze hun geld terug hebben, gerekend vanaf het moment dat het DGS is geactiveerd. De Europese Richtlijn inzake depositogarantie schrijft voor dat deze periode vanaf 2011 moet zijn teruggebracht tot 4 tot 6 weken. De Europese Commissie dringt aan op nog verder verkorten van de uitkeringstermijn, zoals bijvoorbeeld recent in het Verenigd Koninkrijk is aangekondigd om de termijn te verkorten tot een week. Dit stelt hoge eisen aan de administraties van banken. Nederland zal inzetten op het zo ver mogelijk verkorten van de uitbetalingstermijn, zolang dit niet met disproportioneel hoge kosten of risico’s gepaard gaat.

– Portefeuilleoverdracht: Dit is een alternatief voor de doorgaans moeizame en kostbare afwikkeling van de claims door het DGS en kan daarom helpen om middelen snel beschikbaar te hebben voor depositohouders. In het Verenigd Koninkrijk is het instrument van de portefeuilleoverdracht inmiddels diverse malen gebruikt door deposito’s van een betalingsonmachtige bank over te laten nemen door een andere instelling, waarbij deze overnames zijn gefinancierd door het DGS. Financiering is nodig, omdat een bank anders nooit een portefeuille van deposito’s (dus enkel verplichtingen) wil overnemen. Een dergelijke mogelijkheid biedt voordelen voor alle partijen: (vrijwel) continue beschikbaarheid van liquiditeiten voor de depositohouders, behoud van vertrouwen, nieuwe klanten voor de overnemende bank en lagere kosten voor de overige banken. De huidige wet- en regelgeving staat een dergelijke overdracht echter niet toe. Via aanvullende wet- en regelgeving zal een dergelijke faciliteit in het Nederlandse stelsel worden geïntroduceerd.

– Ex-ante financiering: in de zomer is aangekondigd dat een nieuw DGS wordt uitgewerkt, dat een ex-ante fonds omvat en waarin banken periodiek een premie betalen. De premie zal bovendien deels afhankelijk zijn van het risicoprofiel van de instelling, zodat de kosten van risico’s beter en direct zichtbaar worden. Deelname aan het DGS is dan initieel niet meer zonder kosten. Zo wordt ervoor gezorgd dat de vervuiler (mee-)betaalt, dat het procyclische karakter wordt gedempt en dat de banken tijdig juiste prikkels ervaren. Ook komt het bestaan van een fonds de geloofwaardigheid van een DGS ten goede.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32013-6.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.