Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 32013 nr. 101 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 32013 nr. 101 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 29 mei 2015

Hierbij stuur ik u de reactie van het kabinet op het rapport «Nieuw leven voor verzekeraars» van de Commissie Verzekeraars.1 De Commissie Verzekeraars is op 29 maart 2014 ingesteld door de Minister van Financiën, naar aanleiding van de door de Tweede Kamer aangenomen motie van het lid Nijboer.2 De Commissie Verzekeraars heeft onderzocht hoe de Nederlandse verzekeringssector zijn maatschappelijke rol toekomstbestendig kan vervullen. Hiertoe heeft de Commissie Verzekeraars in haar rapport diverse aanbevelingen en constateringen opgenomen, die als leidraad voor deze reactie dienen. Het kabinet wil zijn dank uitspreken voor het werk dat de Commissie Verzekeraars heeft verricht. In de bijlage bij deze brief treft u een separaat overzicht aan van alle aanbevelingen van de Commissie Verzekeraars, voorzien van een reactie van het kabinet3.

De Commissie Verzekeraars heeft een lijvig rapport opgeleverd dat een brede analyse geeft van de staat van de Nederlandse verzekeringssector. Op basis van deze analyse doet de Commissie Verzekeraars aanbevelingen op een groot aantal terreinen. Veel van deze aanbevelingen zijn aan de sector gericht en het kabinet ziet het rapport dan ook met name als een oproep aan de sector om zelf de handschoen op te pakken en aan de slag te gaan met de aanbevelingen. Het kabinet verwelkomt dan ook dat het Verbond van Verzekeraars reeds een reactie op het rapport heeft gegeven, waarin het Verbond heeft toegelicht hoe zij tegen de aanbevelingen en constateringen van de Commissie Verzekeraars aankijkt.4

Het kabinet is bereid om een faciliterende rol te vervullen daar waar het gaat om het wegnemen van belemmeringen in de wet- en regelgeving die de ontwikkeling van nieuwe, toekomstbestendige bedrijfsmodellen eventueel in de weg zouden kunnen zitten. Het kabinet nodigt de sector uit om concrete knelpunten te melden.

In deze brief zullen achtereenvolgens de volgende thema’s worden behandeld:

1. De Nederlandse verzekeringssector

2. Beleggingsverzekeringen

3. Innovatie en positionering van verzekeringsproducten

4. Toezicht en regelgeving

5. Versterking herstel- en afwikkelingskader voor verzekeraars

In hoofdstuk 2 van het rapport van de Commissie Verzekeraars wordt een uitgebreide feitelijke schets gegeven van de Nederlandse verzekeringssector. Hieronder zal daarom slechts beknopt worden ingegaan op de meest relevante ontwikkelingen in de sector, waarbij de nadruk is gelegd op het (individuele) levensverzekeringssegment.

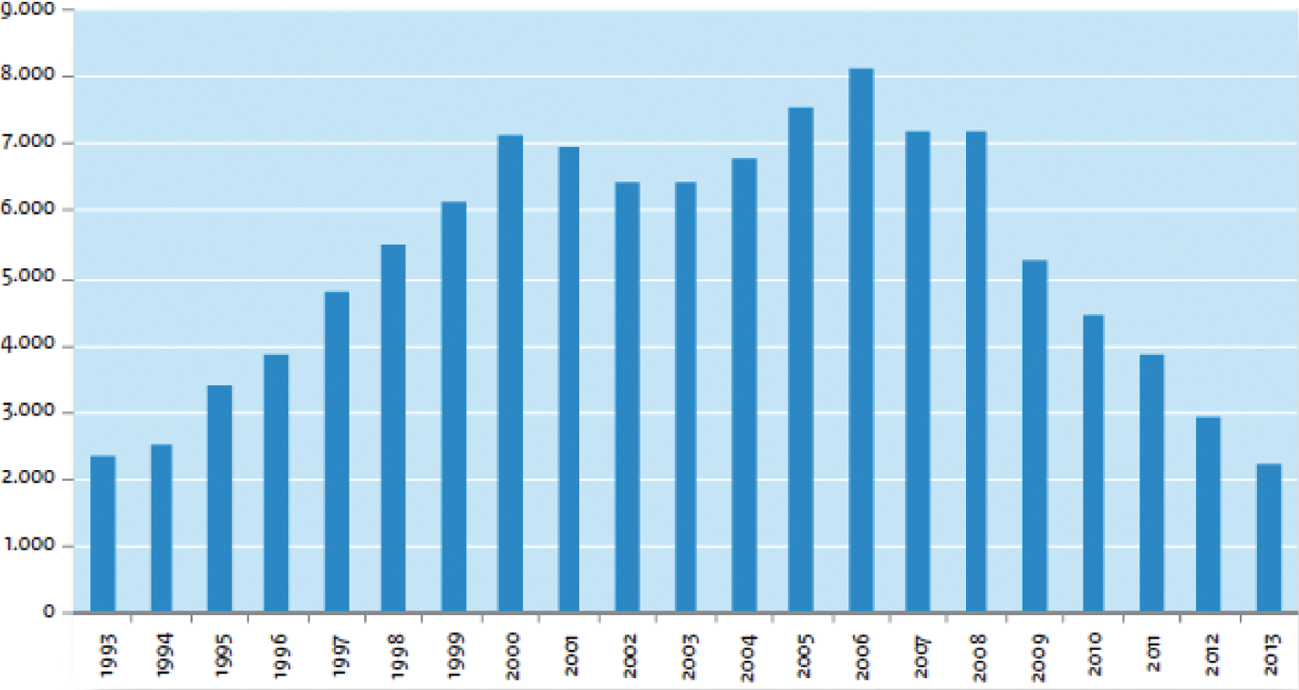

Het rapport schetst geen rooskleurig beeld van de huidige verzekeringssector en dan met name de levensverzekeringssector. Zo daalt het premievolume en de winstgevendheid in het levensverzekeringssegment al gedurende een groot aantal jaren, waardoor de toekomstbestendigheid van levensverzekeraars onder druk staat. Uit figuur 1 blijkt dat er een constante daling van nieuwe productie van individuele levensverzekeringen valt waar te nemen. Het kabinet is zich ervan bewust dat de levensverzekeringssector gezien deze trend voor grote uitdagingen staat. Ook de Commissie Verzekeraars geeft in haar rapport aan dat de levenmarkt onderhevig is aan grote veranderingen en dat de markt voor individuele levensverzekeringen zal blijven krimpen. Voortschrijdende technologische ontwikkelingen zullen de werkgelegenheid in de hele sector doen dalen.5

Figuur 1: Jaarlijkse nieuwe productie in individuele levensverzekeringen (premievolume in € miljoenen)

(Bron: Verbond van Verzekeraars)

In het licht van de voorgenoemde ontwikkelingen is de levensverzekeringssector al geruime tijd aan het consolideren, waarbij het aantal levensverzekeraars de laatste jaren is afgenomen.

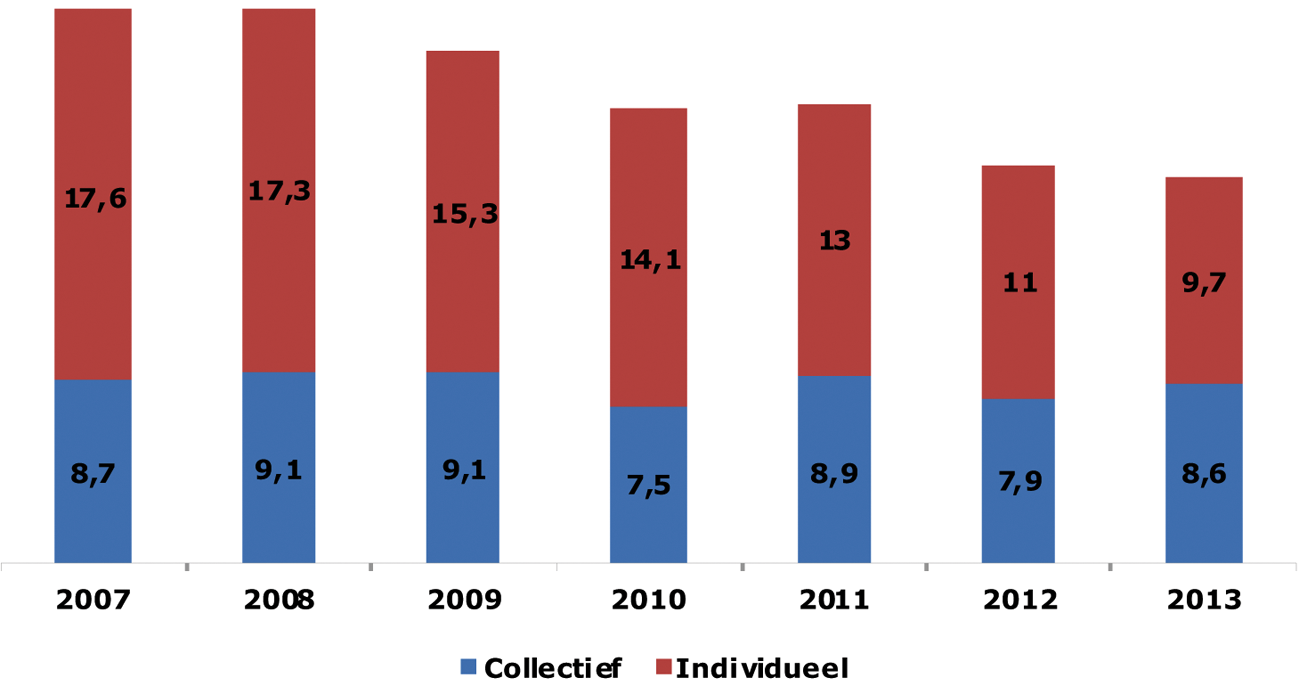

Ook de omzet in de individuele levensverzekeringssector staat duidelijk onder druk. Sinds 2008 daalt het premie-inkomen in deze sector jaarlijks met een miljard euro of meer (zie figuur 2). Deze omzetdaling is ondermeer ingeleid door de introductie in 2008 van banksparen als alternatief voor vermogensopbouw met een vergelijkbare fiscale behandeling. De omzetdaling is ook te wijten aan een verminderd vertrouwen van de consument in de sector, vanwege de in het verleden verkochte beleggingsverzekeringen. Tot slot is ook de langdurige lage rente debet aan de problemen in het levensverzekeringssegment. Omdat (levens)verzekeraars als gevolg van de lage rente, lage beleggingsrendementen behalen op nieuwe beleggingen, kunnen ze slechts lage rendementsgaranties aan klanten geven. Daardoor wordt een belangrijk deel van hun producten onaantrekkelijk voor klanten.

Figuur 2: Omzet leven (bruto geboekte premie) in € miljarden

(Bron: Verbond van Verzekeraars)

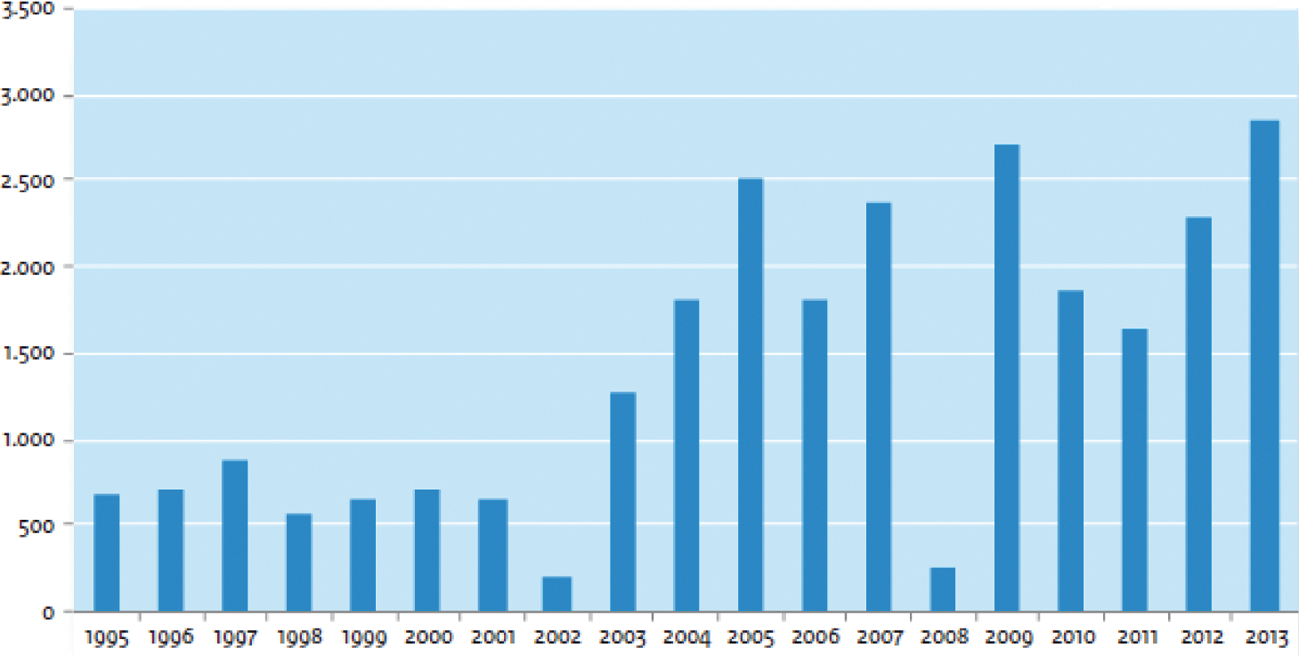

Zoals de Commissie Verzekeraars in haar rapport constateert, kent de schademarkt lage marges.6 De winstgevendheid van schadeverzekeringen is over het geheel genomen echter positief en de tegenvallende jaren 2002 en 2008 zijn in de daarop volgende jaren ruimschoots goed gemaakt (zie figuur 3). De schadesector is de crisis redelijk doorgekomen en is al met al zeer competitief.7

Het aantal schadeverzekeraars is de afgelopen jaren afgenomen. Tot 2010 waren

er meer dan tweehonderd schadeverzekeraars in Nederland. Sindsdien is het aantal snel gedaald van 179 in 2011 tot 149 in 2013. De grootste drie schadeverzekeraars hebben een marktaandeel van ongeveer 30% (gemeten over de periode 2011–2013). De top tien heeft een marktaandeel van ongeveer 60%. Er zijn geen dominante spelers in de markt.

Figuur 3: Nettoresultaat schade (in € miljoenen)

(Bron: DNB)

In haar rapport staat de Commissie Verzekeraars reeds uitgebreid stil bij de problematiek rondom de beleggingsverzekeringen. Bij de aanpak van deze problematiek is voor het kabinet van het grootste belang dat er oog is voor de belangen en de positie van alle klanten van verzekeraars.

De problematiek rondom de beleggingsverzekeringen speelt zoals bekend al lang.

In de jaren tussen 1993 en 2012 zijn ruim 7,2 miljoen beleggingsverzekeringen verkocht. Bij deze beleggingsverzekeringen bestaan op verschillende fronten problemen. Hierbij kan bijvoorbeeld worden gedacht aan te hoge en intransparante kosten, zorgplichtproblemen en/of tegenvallende beleggingsresultaten. Door deze problemen werd het behalen van de oorspronkelijke doelen die klanten met het afsluiten van een beleggingsverzekering hadden moeilijker (zoals aflossing van de hypotheek of het opbouwen van een oudedagsvoorziening). Gezien deze impactvolle doelen is het van groot belang dat aandacht aan deze problemen wordt besteed.

Sinds het bekend worden van de problemen heeft de sector, evenals consumentenorganisaties en de overheid, verschillende maatregelen genomen. Zo zijn, naar aanleiding van de Wabeke-aanbeveling, akkoorden gesloten tussen verzekeraars en consumentenstichtingen die een algemene kostencompensatie betekenen voor alle klanten die kosten boven een bepaald niveau in rekening kregen gebracht.8 Ook is het flankerend beleid van verzekeraars verbeterd. Zo zijn overstapbelemmeringen weggenomen en is de compensatie voor het verleden meteen in de verzekeringen gestort. Naast deze meer generieke maatregelen kunnen de rechter en het Kifid maatwerk bieden wanneer sprake is van specifieke gebreken zoals zorgplichtschendingen.

De positie van alle klanten, waaronder klanten met een beleggingsverzekering, blijft voor het kabinet van het grootste belang. Klanten met een beleggingsverzekering hebben een langlopend product dat veelal niet het oorspronkelijke doel (bijvoorbeeld volledige aflossing van de hypotheek) zal realiseren. Het is essentieel dat deze klanten zich er niet pas aan het einde van de looptijd van de beleggingsverzekering bewust van worden dat ze hun oorspronkelijke doel niet halen. Daarom zijn de inspanningen van verzekeraars er op dit moment op gericht om de klanten op korte termijn een weloverwogen keuze te laten maken over hun beleggingsverzekering. Verzekeraars moeten deze klanten (in volgorde van kwetsbaarheid) adequaat informeren over hun product en de verbeteringsmogelijkheden, en vervolgens aanzetten tot het maken van een weloverwogen keuze voor de toekomst. Op die manier kunnen de doelen van deze klanten weer beter worden gerealiseerd. Dat kan betekenen dat de beleggingsverzekering wordt verbeterd of stopgezet (eventueel in combinatie met het afsluiten van een ander product). Om dit doel te behalen monitort de AFM al enige tijd de activiteiten van verzekeraars ter activering van klanten. Om dit werk te ondersteunen en versterken zal op korte termijn een algemene maatregel van bestuur (AMvB) in werking treden.9 Op grond van deze AMvB moeten verzekeraars hun klanten aanzetten tot een weloverwogen keuze voor de toekomst, op grond van adequate informatie over de beleggingsverzekering en wijzigingsmogelijkheden. Wanneer verzekeraars zich niet voldoende inspannen kan de AFM een sanctie opleggen.

Voor de sector heeft de problematiek rond beleggingsverzekeringen gezorgd voor afgenomen vertrouwen tussen verzekeraars onderling, wat een belemmering kan zijn voor bijvoorbeeld overnames. De Commissie Verzekeraars heeft daarom een aanbeveling tot de sector gericht, die inhoudt dat levensverzekeraars potentiële claims zouden kunnen herverzekeren, wanneer dergelijke potentiële claims verzekeraars belemmeren in hun toekomstplannen.10 Wat het kabinet betreft is het aan de individuele verzekeraars om dergelijke mogelijkheden te bezien en af te wegen of dit in hun specifieke situatie toegevoegde waarde heeft. Als een dergelijke herverzekering verzekeraars kan helpen om zich meer op de toekomst te richten is dat uiteraard toe te juichen. Daarbij is echter wel van belang dat keuzes van de verzekeraar niet afdoen aan zowel de rechten van klanten met een beleggingsverzekering als de overige klanten.

De Commissie Verzekeraars heeft los van de problematiek van de beleggingsverzekeringen aangegeven dat het zinvol lijkt om voor de toekomst de wetgeving met betrekking tot afhandeling van massaclaims zodanig aan te passen dat deze ook de afhandeling mogelijk maakt via een zogeheten «beperkt fonds» en «geforceerd crediteurenoverleg».11

Ook het kabinet acht het thema «afhandeling van massaclaims» van groot belang. De Minister van Veiligheid en Justitie heeft mij bericht dat er in dit kader twee wetsvoorstellen in voorbereiding zijn. Het concept wetsvoorstel «Wet Continuïteit Ondernemingen deel II» (WCO II) maakt het mogelijk om buiten faillissement een rechter te verzoeken om schuldeisers te dwingen mee te werken aan de uitvoering van een akkoord tussen schuldeisers (dwangakkoord). De WCO II is van toepassing op bedrijven/schuldeisers in het algemeen. Het kan daarmee ook verzekeringsmaatschappijen helpen om hun schulden te herstructureren, wanneer zij geconfronteerd worden met een groot aantal claims op het moment dat hun levensvatbaarheid hierdoor wordt bedreigd.

Het tweede concept wetsvoorstel, ter uitvoering van de motie Dijksma c.s. uit 2011,12 maakt het mogelijk om massaschade af te wikkelen via een collectieve actie doordat het de rechter de mogelijkheid geeft om in een collectieve actie schadevergoeding toe te kennen voor een grote groep gedupeerden en zo de zaak af te wikkelen. Net als in een individuele schadevergoedingsactie kan de rechter op grond van het concept wetsvoorstel bij de toekenning van schadevergoeding deze matigen, als toekenning van volledige schadevergoeding tot onaanvaardbare gevolgen zou leiden.

In het rapport van de Commissie Verzekeraars staat een aantal aanbevelingen opgenomen dat specifiek aan de sector is gericht.13 Deze aanbevelingen hebben tot doel om de sector ideeën aan te reiken hoe zich te vernieuwen en te innoveren met een productaanbod dat aansluit op de huidige maatschappelijke behoeftes. Ook wijzen deze aanbevelingen verzekeraars op mogelijkheden hun producten beter te positioneren en te profileren.

De Commissie Verzekeraars beveelt in haar rapport richting de sector aan productinnovatie (richting o.a. ZZP’ers) ter hand te nemen en signaleert daarbij enkele verschillen tussen de producten van verzekeraars en pensioenfondsen die een uitgangspunt kunnen vormen voor verdere innovatie.14 Verzekeraars kunnen namelijk enerzijds meer zekerheid bieden en anderzijds meer keuzevrijheid aan deelnemers geven, mede vanwege individuele eigendomsrechten.

De Commissie Verzekeraars beveelt daarom richting de verzekeringssector aan om zich uitdrukkelijker te manifesteren vanuit de specifieke kenmerken en kracht van het pensioenverzekeringsproduct en dit product tegelijkertijd te vernieuwen. Verzekeraars kunnen verzekeringsnemers (o.a. werkgever) en/of verzekerden in zowel de tweede als derde pijler immers een hoge mate van zekerheid bieden ten aanzien van zowel de hoogte van de pensioenuitkering als de premie. De grotere mate van zekerheid betekent dat de pensioenrechten van individuele verzekeringsnemers/verzekerden sterker zijn. Tegelijk heeft zekerheid een prijs.

In haar rapport gaat de Commissie Verzekeraars ook in op de mogelijkheid van «zachtere» pensioenaanspraken door enerzijds het toelaten van het nemen van beleggingsrisico in de uitkeringsfase van premieovereenkomsten en anderzijds het koppelen van de ingangsdatum van de pensioenuitkering aan de AOW-leeftijd. Het belang van de deelnemer moet bij de uitwerking van deze opties voorop staan, vindt het kabinet. De deelnemer moet het beleggingsrisico verantwoord kunnen dragen en moet in de tweede pijler kunnen rekenen op een levenslange uitkering.

In de hoofdlijnennota optimalisering wettelijk kader voor premieovereenkomsten15 heeft het kabinet aangegeven twee hoofdvarianten van een risicodragende levenlange pensioenuitkering na pensioeningangsdatum mogelijk te willen maken binnen bepaalde randvoorwaarden. Eén van de belangrijkste redenen om de risicodragende pensioenuitkering nader uit te werken, is dat een langere beleggingshorizon in zakelijke waarden (o.a. aandelen), ook na de pensioeningangsdatum,16 naar verwachting gemiddeld een positief effect heeft op de verwachte pensioenuitkering voor deelnemers tegen acceptabele risico’s. Op dit moment wordt het beleggingsrisico van deelnemers in premieovereenkomsten richting pensioendatum afgebouwd. De beleggingen in vastrentende waarden nemen daardoor richting de pensioendatum toe, hetgeen veelal tot een lagere rendementsverwachting leidt (ook lager beleggingsrisico). Door ook na de pensioeningangsdatum beleggingsrisico te nemen, kan het beleggingsrisico geleidelijker worden afgebouwd en worden geprofiteerd van de langere beleggingshorizon. Het kabinet werkt momenteel aan de uitwerking van de hoofdlijnennota en heeft uw Kamer daarover in de planningsbrief van 1 mei jl. geïnformeerd over de voortgang daarvan.17 Verzekeraars kunnen de door het kabinet beoogde mogelijkheid van een risicodragende pensioenuitkering aangrijpen om hun productaanbod te verbreden.

De Commissie Verzekeraars doet de aanbeveling om de ingangsdatum voor het eerstepijler pensioen (AOW) en het tweedepijler pensioen (opgebouwd uit dienstverband bij werkgever) naar de toekomst meer gelijk te trekken. Deze suggestie wordt ingegeven door een behoefte om de ingangsdatum van het tweedepijler pensioen te koppelen aan de levensverwachting. De AOW leeftijd is reeds na 2024 gekoppeld aan de levensverwachting. Een analoge koppeling aan de levensverwachting in de tweede pijler heeft voor de verzekeraar als voordeel dat een stijging van de levensverwachting slechts vanaf pensioeningangsdatum verzekerd hoeft te worden. Tot die datum draagt de deelnemer het risico van een collectief stijgende levensverwachting doordat zijn pensioen later zal ingaan.

Polishouders hebben bij een dergelijk pensioenproduct echter minder zekerheid over de ingangsdatum van hun pensioen, zo signaleert de Commissie Verzekeraars terecht. Daar staat tegenover dat doordat er minder risico bij de verzekeraar ligt, deze een hogere toezegging zou kunnen doen of lagere premie voor zijn product aan de deelnemer zou kunnen vragen. Daarnaast zou er een additioneel voordeel kunnen bestaan voor de deelnemer, doordat zowel zijn eerste als tweedepijler pensioen in beginsel gelijktijdig zouden ingaan. Het kabinet is van oordeel dat bij een verhoging van de ingangsdatum van het pensioen in elk geval de eerder verworven aanspraken actuarieel fair moeten worden omgerekend en volgt de marktontwikkelingen voor nieuwe contracten op dit gebied.

De Commissie Verzekeraars signaleert bovendien kansen voor verzekeraars op de markt voor ZZP’ers, o.a. ten aanzien van pensioenproducten.18 Met de veranderende arbeidsmarkt en toenemende groep ZZP’ers kan de vraag naar pensioenproducten voor deze groep inderdaad toenemen. De Commissie Verzekeraars geeft aan dat ZZP’ers een heterogene groep zijn wat betreft inkomen en voorkeuren en dat zij, afhankelijk van hun situatie, op meerdere manieren kunnen besluiten geld opzij te zetten voor hun pensioen. Dat er behoefte is aan vrijwillige pensioenproducten specifiek voor ZZP’ers blijkt onder meer uit de recente initiatieven van ZZP-organisaties binnen de derde pijler.

De uitdaging voor verzekeraars blijft het aanbieden van producten die aansluiten bij de vraag naar flexibiliteit en betaalbare pensioenopbouw. Het is aan de verzekeringssector om de groeiende groep van dienst te zijn met passende, betaalbare en transparante producten.

In brede zin beveelt de Commissie Verzekeraars aan om overstappen tussen pensioenuitvoerders bij overstap van baan of van werknemerschap naar ondernemerschap te vergemakkelijken, door enerzijds waardeoverdrachten tussen pensioenuitvoerders makkelijker te maken en anderzijds door continuering bij dezelfde (of een andere) pensioenuitvoerder mogelijk te blijven maken. Dit punt heeft implicaties voor het brede pensioensysteem en is dan ook een thema dat nader kan worden betrokken bij de hoofdlijnennota toekomst pensioenen.

Naast een aantal aanbevelingen op het terrein van productinnovatie, roept de Commissie Verzekeraars in haar rapport de sector op zich meer te profileren en haar producten beter te positioneren.19 Hoewel deze aanbeveling gericht is aan de sector, acht ook het kabinet een duidelijke positionering van een product, met daarbij adequate informatie, van belang.20

In de sector zelf worden reeds diverse initiatieven op het gebied van eenduidige productinformatie ontplooid. Het kabinet juicht deze ontwikkeling toe.

Eén van deze initiatieven is het versterken van het specifieke karakter van verzekeringsproducten met de ontwikkeling van zogeheten verzekeringskaarten: informatieoverzichten waarbij de relevante kenmerken van verzekeringen in een uniform overzicht worden geplaatst, die door verzekeraars per verzekering kunnen worden ingevuld. Doel hiervan is dat voor de klant duidelijk wordt wat wel of niet gedekt is onder een specifieke verzekering. Het Verbond van Verzekeraars geeft aan dat het de bedoeling is dat deze verzekeringskaarten per 1 januari 2016 door verzekeraars zullen worden ingezet.21

Het rapport van de Commissie Verzekeraars gaat reeds uitgebreid in op de ontwikkelingen in de regelgeving van de verzekeringssector. Onderstaand zal daarom worden ingegaan op de meest relevante ontwikkelingen op dit terrein in relatie tot de aanbevelingen uit het rapport.

De Commissie Verzekeraars constateert dat, als gevolg van de verschillende financieringssystemen, het speelveld tussen het UWV en verzekeraars op de markt voor arbeidsongeschiktheidsverzekeringen niet gelijk is en geeft als aanbeveling dat het speelveld meer gelijk moet worden getrokken of dat de wet moet worden aangepast en moet worden teruggekeerd naar één marktvorm.22

De Wet werk en inkomen naar arbeidsvermogen (WIA) kent met betrekking tot de Werkhervattingsregeling Gedeeltelijk Arbeidsgeschikten (WGA) een hybride stelsel. De WGA biedt werkgevers de keuze om zich via het UWV te verzekeren of om eigenrisicodrager te worden, waarbij de meeste werkgevers zich via een private verzekeraar verzekeren. Als werkgevers geen actie ondernemen, blijven zij automatisch via het UWV verzekerd voor het WGA-risico.

Voor de financiering wordt een aantal voorwaarden aan zowel het UWV als aan de private verzekeraars gesteld. Doel van deze voorwaarden is om voldoende financiële zekerheid in te bouwen en om een zo gelijk mogelijk speelveld tussen het UWV en private verzekeraars te creëren. Het UWV moet de WGA middels een omslagstelsel financieren. De totale premie bij het UWV is dus gebaseerd op het financieren van de lopende lasten in het kalenderjaar. Private verzekeraars moeten bij de financiering van de WGA gebruik maken van een rentedekkingsstelsel. In de premiestelling moet rekening gehouden worden met een kapitaalreservering voor de toekomstige uitkeringslasten van werknemers die op het moment van overstap een WGA-uitkering ontvangen of ziek zijn en op termijn een WGA-uitkering ontvangen.

Naast verschillen in de financieringssystematiek zijn er meer verschillen tussen het UWV en private verzekeraars. Private verzekeraars kunnen zelf de duur van het contract dat zij offreren bepalen. Daarnaast hebben private verzekeraars de mogelijkheid om eigen pakketten samen te stellen en daarbij extra diensten aan te bieden. Deze extra diensten hebben effect op de premie die private verzekeraars in rekening brengen. Aangezien de verzekering bij het UWV de defaultoptie is, kent het UWV een acceptatieplicht. Private verzekeraars hebben geen acceptatieplicht. Daarnaast hebben private verzekeraars de mogelijkheid om producten gericht onder de aandacht van werkgevers te brengen. Daar tegenover staat dat private verzekeraars wel kosten maken voor acquisitie, deze kosten maakt het UWV niet.

Voor de werking van het hybride systeem is het van belang dat de voor- en nadelen voor de publieke verzekeraar (het UWV) en private verzekeraars voldoende tegen elkaar opwegen. Het hybride stelsel kan eraan bijdragen dat partijen scherp blijven en dat zowel op de private markt als bij het UWV zoveel als mogelijk gestreefd wordt om gedeeltelijk arbeidsgeschikte werknemers weer zo veel mogelijk te re-integreren. Een continu aandachtspunt in het hybride stelsel is het creëren van een zo gelijk mogelijk speelveld tussen het UWV en private verzekeraars. Op basis van een analyse van de voor- en nadelen die partijen ten opzichte van elkaar hebben, is ten tijde van de introductie van het hybride stelsel geoordeeld dat het UWV en private verzekeraars elkaar in evenwicht houden.

In de eerste jaren na inwerkingtreding van de Wet WIA nam het aandeel eigenrisicodragers toe. Vanaf 2010 stabiliseerde het aandeel eigenrisicodragers zich. In die tijd was ruim 27% van de werkgevers eigenrisicodrager. In 2014 is het aandeel eigenrisicodragers voor het eerst gedaald en deze trend zet zich voort in 2015.23 De recente bewegingen op de verzekeringsmarkt duiden mogelijk op een afname van het gelijke speelveld tussen het UWV en private verzekeraars. Daarom wordt op dit moment door het Ministerie van Sociale Zaken en Werkgelegenheid (SZW) onderzocht of en op welke manier de premiestelling bij het UWV aangepast kan worden om zo het evenwicht op de hybride markt te verbeteren. De Minister van SZW zal uw Kamer naar verwachting voor het zomerreces informeren welke maatregelen hij zal treffen om het evenwicht op de hybride markt te verbeteren.

Op 1 januari 2016 wordt de Europese verzekeringsrichtlijn Solvency II van kracht.24 Met deze richtlijn wordt risicogeoriënteerd en vooruitblikkend prudentieel toezicht ingevoerd. Belangrijke uitgangspunten van deze richtlijn zijn het berekenen van de aanwezige solvabiliteit via waardering van de balans op marktwaarde en de introductie van op risicogebaseerde solvabiliteitseisen. Daarnaast dienen verzekeraars een toekomstgerichte eigen risico- en solvabiliteitsbeoordeling te verrichten die door DNB zal worden beoordeeld en op grond waarvan DNB een extra solvabiliteitseis kan eisen. Al met al biedt Solvency II zowel de verzekeraars als DNB beter zicht en meer mogelijkheden om er voor te zorgen dat de aan polishouders toegezegde uitkeringen kunnen worden nagekomen.

De Commissie Verzekeraars wijst in haar rapport op de procyclische werking van waardering op marktwaarde. Omdat de verplichtingen van levensverzekeraars aan hun klanten vaak ver in de toekomst liggen, hebben zij een lange looptijd. Door de lange looptijd neemt de waardering op marktwaarde van de verplichting (sterk) toe bij een daling van de (lange) rente en verslechtert de financiële positie van verzekeraars in geval ze het renterisico niet volledig hebben afgedekt. Als die lage rente gepaard gaat met economisch slechtere tijden, wordt het voor een verzekeraar moeilijker om beleggingen te vinden die voldoende renderen om aan de verplichtingen jegens polishouders te voldoen en het renterisico beheersbaar te houden. De Commissie Verzekeraars wijst daarnaast op de belangrijke rol die verzekeraars vervullen als institutionele beleggers in de Nederlandse economie om lange termijn projecten te financieren. Gezien deze rol en het belang van waardering op marktwaarde beveelt de Commissie Verzekeraars aan een kader te ontwerpen waarin de investeringsrol van verzekeraars en het prudentieel toezicht op adequate wijze worden afgewogen.25 In dit verband spreekt de Commissie Verzekeraars van het ontwerpen van een «macroprudentieel» kader waarin beide elementen worden meegenomen.

Het kabinet deelt de analyse van de Commissie Verzekeraars die aan deze aanbeveling ten grondslag ligt. Goed risicogeoriënteerd toezicht met waardering op marktwaarde is belangrijk om te zorgen dat de aanspraken van polishouders met zo groot mogelijke zekerheid waargemaakt kunnen worden. Deze waarderingsmethode kan inderdaad procyclisch uitwerken, maar hier is bij de totstandkoming van Solvency II uitdrukkelijk rekening gehouden. De Commissie Verzekeraars merkt in dit kader terecht op dat om de procyclische werking van marktwaardering te dempen, zowel een matching-opslag als een volatiliteitsaanpassing zijn geïntroduceerd in Solvency II. De procycliciteit van de solvabiliteitseis wordt gedempt door de introductie van een symmetrisch dempingsmechanisme voor beleggingen in aandelen. De solvabiliteitsvereiste is hoger wanneer aandelenkoersen zijn gestegen, en lager wanneer aandelenkoersen zijn gedaald.

Daarnaast heeft de Europese autoriteit voor de verzekerings- en pensioensector (EIOPA) de bevoegdheid gekregen om in bijzondere marktomstandigheden de hersteltermijn die een verzekeraar krijgt wanneer hij niet meer aan de risicogeoriënteerde solvabiliteitseis kan voldoen te verlengen van een half jaar naar maximaal 7 jaar. Deze bijzondere omstandigheden omvatten bijvoorbeeld een zeer sterke neergang in de financiële markten of een zeer langdurige lage rente.

Wat betreft de investeringsrol van verzekeraars heeft de Europese Commissie aangegeven dat ze eind dit jaar met een voorstel tot aanpassing van de risicoweging van infrastructurele projecten wil komen. Binnen het huidige raamwerk van Solvency II is er geen aparte beleggingscategorie gecreëerd voor infrastructurele projecten. Juist omdat deze projecten een in verhouding tot andere beleggingscategorieën zeer lange termijn karakter hebben, bestaat de indruk dat deze categorie als gevolg van marktwaardewaardering in combinatie met de risicogeoriënteerde solvabiliteitseisen te zwaar belast wordt. EIOPA zal, na consultatie van de sector, een advies aan de Europese Commissie uitbrengen over de risicoweging van infrastructurele projecten.

Naast bovengenoemde mechanismen om procycliciteit zo veel mogelijk tegen te gaan en verzekeraars niet onbedoeld te beperken in hun rol als lange termijn investeerder, heeft de Europese Commissie ook toegezegd om de gedelegeerde handeling – waarin de detailregels van de Solvency II-richtlijn zijn opgenomen -voor eind 2018 te evalueren. Mocht uit die evaluatie naar voren komen dat er door toepassing van Solvency II onbedoelde en ongewenste neveneffecten of macro-economische verstoringen optreden, dan kan de Europese Commissie met aanpassingen van de Solvency II regelgeving komen. Gezien het bovenstaande constateert het kabinet dat de richtlijn Solvency II op dit moment voldoende mogelijkheden bevat om procycliciteit en de eventuele negatieve gevolgen van het toezicht voor de reële economie te beperken.

De Commissie Verzekeraars beveelt in haar rapport aan om bij de implementatie van Solvency II en in de uitvoering van het toezicht gelijkluidende eisen in de verschillende lidstaten zoveel mogelijk eenduidig toe te toepassen. Daarnaast is de Commissie Verzekeraars van mening dat de huidige coördinerende rol van de EIOPA slechts in beperkte mate kan bijdragen aan een gelijk speelveld. De Commissie Verzekeraars beveelt daarom op termijn een centrale toezichtrol voor EIOPA in een zogenaamde «Verzekeringsunie» aan.26

Het kabinet kan zich vinden in de aanbeveling om gelijkluidende eisen zoveel mogelijk eenduidig toe te toepassen. Verzekeraars gaan vanaf 2016 Solvency II toepassen en EIOPA heeft vergaande bevoegdheden gekregen om te komen tot een meer geharmoniseerde uitvoering van het toezicht. EIOPA stelt bindende technische standaarden, richtsnoeren en opinies vast die allen tot doel hebben om tot een uniforme toepassing te komen van het raamwerk van Solvency II. Voorts publiceert EIOPA elke maand de risicovrije rentecurve welke alle verzekeraars in de Europese Unie moeten gaan toepassen voor het vaststellen van de marktwaarde van de verplichtingen jegens polishouders. Hier komt bij dat zowel de waarderingsgrondslagen om te komen tot de aanwezige solvabiliteitspositie als de solvabiliteitseisen zelf via maximumharmonisatie zijn vastgelegd in het Solvency II kader.27 Daarnaast is verplichte samenwerking van toezichthouders geregeld daar waar het gaat om het toezicht op lidstaatoverschrijdende verzekeringsgroepen. Mochten toezichthouders niet tot een eensluidend besluit kunnen komen, over bijvoorbeeld een intern model dat gebruikt wordt bij berekening van de solvabiliteitseisen, dan heeft EIOPA de rol van mediator.

Het kabinet is van mening dat het op dit moment te vroeg is om te concluderen dat – nog voor de start van het nieuwe toezichtkader Solvency II in 2016 – dit kader niet of in onvoldoende mate tot harmonisatie van de toezichtpraktijk zal leiden. In veel opzichten zal het Europees verzekeringstoezicht na de invoering van Solvency II sterker geharmoniseerd zijn dan het bankentoezicht. Daarbij speelt ook mee dat de verzekeringssector wezenlijk verschilt van de bankensector en de overwegingen om te komen tot een bankenunie niet één-op-één gelden voor de verzekeringssector. De bankenunie is niet zozeer ontstaan uit de wens van harmonisering van toepassing van prudentiële eisen, maar om de link tussen overheden en banken te verbreken ten behoeve van de financiële stabiliteit en om de verliezen en kosten van een bank in de problemen niet bij de belastingbetaler te leggen maar bij private crediteuren.

Zoals in paragraaf 1 aangegeven staat de toekomstbestendigheid van de (levensverzekerings)sector onder druk. Hoewel er kansen zijn voor de verzekeraars om het tij te keren, zal er ook rekening mee moeten worden gehouden dat sommige verzekeraars verder in de problemen kunnen komen. Het kabinet is daarom voornemens stappen te zetten om het huidige instrumentarium ten aanzien van herstel en afwikkeling van (insolvente) verzekeraars te versterken en uit te breiden. DNB en de AFM houden toezicht op verzekeraars, met als belangrijkste doel de belangen van polishouders te beschermen. Toezicht is echter geen garantie dat verzekeraars nooit in financiële problemen komen. Het ongecontroleerd afwikkelen van een verzekeraar kan vanwege zijn maatschappelijke functie, het risico op besmettingseffecten binnen een verzekeringsgroep en het effect op het vertrouwen in verzekeraars leiden tot aanzienlijke maatschappelijke onrust. Om maatschappelijke onrust te beperken en in het bijzonder de belangen van polishouders zo veel als mogelijk te beschermen, is een effectief en efficiënt kader voor de ordentelijke afwikkeling van een verzekeraar wenselijk. De huidige wet- en regelgeving voorziet reeds in interventiemogelijkheden voor de toezichthouder in geval van financiële problemen. Het doel van de voorgenomen versterking en uitbreiding met specifieke elementen inzake de afwikkelingsmogelijkheden is om dit kader nog effectiever en efficiënter te maken. Bij de voorstellen tot versterking en uitbreiding van het afwikkelingskader voor verzekeraars zal het kabinet oog hebben voor de ontwikkelingen op Europees niveau.28

Het huidige wettelijke kader voorziet reeds in een breed palet aan toezicht- en interventiebevoegdheden voor DNB ten aanzien van verzekeraars. Zo kan DNB bijvoorbeeld dividenduitkeringen beperken wanneer blijkt dat een verzekeraar een redelijke kans maakt in de komende twaalf maanden door zijn solvabiliteitseis te zakken. DNB kan tevens aanwijzingen geven aan een verzekeraar, bijvoorbeeld om de verzekeraar zijn algemene bedrijfsvoering te laten verbeteren.

Wanneer een verzekeraar een aanwijzing niet opvolgt, kan onder meer een bestuurlijke boete volgen.

DNB kan daarnaast, wanneer een verzekeraar dreigt niet meer aan de solvabiliteitseis te voldoen, de betreffende verzekeraar verzoeken een herstelplan op te stellen. Als het herstelplan geen soelaas biedt, kan DNB ten behoeve van de bescherming van de belangen van polishouders de activa van een verzekeraar bevriezen of een productiestop opleggen. Wanneer een verzekeraar (vervolgens) niet meer aan de solvabiliteitseis voldoet, kan DNB een saneringsplan of financieringsplan eisen van de verzekeraar. Uiteindelijk kan de DNB de vergunning intrekken en nog verdergaande maatregelen nemen ten behoeve van de bescherming van de belangen van polishouders.

Met de invoering van Solvency II worden de bevoegdheden van DNB verder uitgebreid. Zo krijgt DNB de bevoegdheid om, mits voldoende (kwantitatief) onderbouwd, een extra solvabiliteitseis (kapitaalopslagfactor) op te leggen wanneer het risicoprofiel van een verzekeraar significant ongunstiger is dan tot uitdrukking komt in de door de verzekeraar berekende risicogeoriënteerde solvabiliteitseis of wanneer er een gebrek wordt geconstateerd in de governance van de verzekeraar. Hierdoor wordt het hierboven genoemde toezichtinstrumentarium eerder van toepassing. Bovendien wordt een aantal bevoegdheden Europees geharmoniseerd. Zo is in Solvency II bepaald dat bij het doorbreken van de hoogste risicogeoriënteerde solvabiliteitseis de verzekeraar een herstelplan moet inleveren en in beginsel een half jaar de tijd krijgt om weer aan de eis te voldoen. Doorbreekt de verzekeraar de lagere minimum solvabiliteitseis, dan moet DNB de vergunning intrekken, tenzij er een realistisch financieringsplan wordt ingediend. DNB kan dan van de verzekeraar verlangen om zijn risico’s zo veel mogelijk af te dekken om een verdere verslechtering van de financiële situatie te voorkomen. De inzet van DNB is er in zo’n situatie op gericht dat de verzekeraar zijn financiële positie herstelt of zijn activiteiten afwikkelt met maximale behartiging van de belangen van polishouders.

Huidige afwikkelingskader

Indien een in problemen verkerende verzekeraar, ondanks inzet van de hierboven genoemde toezicht- en interventiemaatregelen, niet op eigen kracht zijn situatie kan keren, kan de toezichthouder tot afwikkeling overgaan. Het huidige kader voor afwikkeling van verzekeraars voorziet reeds in verschillende afwikkelingsinstrumenten en bijbehorende bevoegdheden:

• Als het gaat om een middelgrote of kleine levensverzekeraar kan DNB in bepaalde gevallen besluiten in het kader van de «Opvangregeling voor levensverzekeraars» tot verplichte herverzekering of verplichte overdracht van de verzekeringsportefeuille, mits deze portefeuille nog voldoende overlevingskansen heeft.

• Indien een verzekeraar – kort gezegd – onomkeerbare financiële problemen heeft, kan DNB de rechtbank verzoeken de overdrachtsregeling, de noodregeling of het faillissement uit te spreken:

− Bij de overdrachtsregeling vindt overdracht van activa, passiva of aandelen van de verzekeraar aan een derde plaats;

− In het geval van de noodregeling wordt een bewindvoerder gemachtigd tot overdracht van de verzekeringsportefeuille met eventueel korting van de rechten van polishouders of tot liquidatie van het bedrijf van de verzekeraar.

− Bij faillissement wordt overgegaan tot de liquidatie van het bedrijf van de verzekeraar door een curator.

Aanstaande versterkingen afwikkelingskader

In de aankomende tijd zal het bestaande kader voor afwikkeling van verzekeraars reeds op enkele onderdelen worden versterkt. Zo is ten behoeve van een effectieve en efficiënte afwikkeling van verzekeringsgroepen in het wetsvoorstel Wijzigingswet financiële markten 2016 voorzien in de bevoegdheid voor DNB om ook ten aanzien van de moedermaatschappij van een verzekeraar (en niet, zoals thans, enkel ten aanzien van een verzekeraar) een overdrachtsregeling of faillissement aan te vragen. Ook is bij de implementatie van de Richtlijn voor herstel en afwikkeling van banken en beleggingsondernemingen (BRRD), naar analogie van de regeling voor banken, een aantal aanpassingen van de overdrachtsregeling voor verzekeraars voorgesteld.

Naast de reeds ingezette versterking van het huidige afwikkelingskader voor verzekeraars is het kabinet van mening dat verdere versterking en uitbreiding van het herstel- en afwikkelingskader gewenst is. Hiertoe zal het kabinet de komende tijd verder werken aan een inventarisatie van benodigde versterkingen en uitbreidingen van het kader. De inventarisatie zal zich ook richten op de effectiviteit van en de samenloop tussen de reeds in de wet opgenomen instrumenten en procedures.29 Onderstaand staan de voorlopige uitkomsten van een eerste inventarisatie opgenomen, waarbij de reikwijdte nog onderwerp is van verdere inventarisatie.30

1. Het kabinet acht het wenselijk dat verzekeraars op voorhand plannen opstellen ter voorbereiding op eventuele financiële problemen; zoals ook wordt geregeld voor banken op basis van de BRRD. Dit kan onder meer via het opstellen van een voorbereidend crisisplan.31 Een dergelijk plan zorgt ervoor dat een verzekeraar reeds in financieel gezonde tijden nadenkt over de te nemen stappen als het financieel tegenzit. Momenteel heeft DNB reeds een algemene bevoegdheid om verzekeraars te vragen voorbereidende crisisplannen op te stellen in het kader van goed risicomanagement, op basis van de eisen voor beheerste bedrijfsvoering. Het kabinet is van mening dat DNB hierbij meer armslag kan worden gegeven. Hierbij kan worden gedacht aan het opdragen aan verzekeraars om herstelmaatregelen te definiëren die ingezet kunnen worden als de onderneming zich in zwaar weer bevindt en daarbij negatieve scenario’s door te rekenen om te analyseren in hoeverre die herstelmaatregelen effectief zijn.32

2. Het kabinet acht het eveneens wenselijk dat verzekeraars goed afwikkelbaar zijn op het moment dat de financiële problemen onomkeerbaar zijn. Het kabinet is daarom voornemens DNB de bevoegdheid te geven afwikkelingsplannen op te stellen voor verzekeraars en verzekeraars op te dragen maatregelen te nemen (voorafgaand aan of tijdens de afwikkelingsfase) indien dit gewenst is om diens afwikkelbaarheid te vergroten en de belangen van polishouders te beschermen. De gedachten achter deze voorgenomen bevoegdheden zijn vooraf inzicht te krijgen in de consequenties van het afwikkelen van een verzekeraar, te voorkomen dat een eventuele afwikkeling tot besmetting leidt, en een afwikkeling zo efficiënt mogelijk te laten verlopen, met optimale belangenbehartiging voor alle polishouders. Dit kan bijvoorbeeld door financiële, juridische en operationele verwevenheden binnen een verzekeringsgroep op voorhand in kaart te brengen en indien nodig te beperken, zodat deze niet in de weg staan aan een eventuele overdracht van onderdelen van die groep.

Het kabinet is erkentelijk voor het vele werk dat de Commissie Verzekeraars heeft verricht. De Commissie Verzekeraars heeft de toekomst van de verzekeringssector met veel zorgvuldigheid onderzocht en concludeert dat, ondanks het feit dat de sector onder druk staat, er nieuwe kansen voor de sector zijn. Verzekeraars zullen moeten innoveren en zich opnieuw moeten positioneren, om hun maatschappelijke functies uit te kunnen blijven oefenen en om hun belangrijke rol voor de Nederlandse economie te kunnen blijven spelen.

Ook de wetgever en de toezichthouders hebben de afgelopen jaren hun inspanningen geïntensiveerd om de sector meer solide te maken en het risico op nieuwe problemen zoveel mogelijk te beperken. Hierin past ook de verdere uitbreiding en versterking van het afwikkelingskader voor verzekeraars. Het rapport signaleert daarnaast mogelijkheden waardoor verzekeraars dienstbaarder kunnen worden. De belangen van de klanten, de polishouders dienen weer centraal te worden gesteld. Het vertrouwen van deze klanten in verzekeraars staat nog onder druk en het terugwinnen van vertrouwen is een langdurig en complex proces dat continu aandacht van verzekeraars zal vragen. Het kabinet is van mening dat verzekeraars de komende jaren hun positie kunnen herwinnen door zich ten zeerste te blijven inspannen om het vertrouwen van klanten terug te winnen en te behouden.

Hoogachtend,

De Minister van Financiën, J.R.V.A. Dijsselbloem

De AMvB bevindt zich op dit moment bij de Afdeling advisering van de Raad van State. Het beoogde moment van inwerkingtreding is 1 juli 2015. Als dit niet gehaald wordt zal de AMvB zo snel mogelijk daarna in werking treden.

Zie de twee separate onderzoeken van «Lane Clark & Peacock» (Kamerstuk 32 043, nr. 226) en «Ortec» (Kamerstuk 32 043, nr. 240. Bijlage: Onderzoek naar mogelijkheden van collectieve risicodeling binnen beschikbare premieregelingen).

Richtlijn 2009/138/EG van het Europees parlement en de Raad van 25 november 2009 betreffende de toegang tot en uitoefening van het verzekerings- en herverzekeringsbedrijf (Solvabiliteit II) (PbEU 2009, L 335).

Wel is in Solvency II een lidstaatoptie opgenomen waarin de volatiliteitaanpassing verboden kan worden. Nederland vindt dit een belangrijk dempinginstrument dat procycliciteit tegengaat en maakt daarom geen gebruik van de lidstaatoptie om DNB de bevoegdheid te geven om de volatiliteitsaanpassing te verbieden.

Momenteel inventariseert de Europese Commissie de mogelijkheden en wenselijkheid van geharmoniseerde wet- en regelgeving voor de afwikkeling van verzekeraars en verzekeringsgroepen.

Zo zal onder meer aandacht worden besteed aan de reikwijdte en het gebruik van de huidige «Opvangregeling voor levensverzekeraars» (artikel 3:149 e.v. van de Wft). Sinds de invoering hiervan is nog nooit van deze regeling gebruik gemaakt.

Wat betreft de reikwijdte gaat het met name om de vraag voor welke verzekeringsgroepen en verzekeraars dit zal gaan gelden en over de toepassing van proportionaliteit.

Voor banken wordt in dit kader de term herstelplan gebruikt. Voor verzekeraars wordt echter bewust een andere term, te weten voorbereidend crisisplan, gebruikt. Hoewel het principe van het herstelplan voor banken en het voorbereidend crisisplan voor verzekeraars hetzelfde is, is voor een andere term gekozen, omdat de Wet op het financieel toezicht reeds een (ander) herstelplan voor verzekeraars kent. DNB kan laatstgenoemd herstelplan van een verzekeraar verzoeken alleen wanneer een verzekeraar niet meer aan de solvabiliteitseis dreigt te kunnen voldoen.

Als een verzekeraar in financiële problemen is of lijkt te komen, is het bijvoorbeeld van belang om te weten of de verzekeraar nog kapitaal op de markt kan ophalen of nog portefeuilles kan overdragen naar een andere verzekeraar. Daarbij is het van cruciaal belang te weten wat de waarde van de portefeuilles bij overdracht op dat moment zou zijn. Om deze te bepalen is de risicovrije rente nodig, die de markt hanteert bij beslissingen over aan-/verkoop van portefeuilles en/of herkapitalisatie van instellingen. In dit scenario zal een risicovrije rentecurve met een andere extrapolatiemethodiek doorgerekend kunnen worden, dan door EIOPA is vastgesteld.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32013-101.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.