Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2023-2024 | 36422 nr. F |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2023-2024 | 36422 nr. F |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 18 december 2023

Op 11 en 12 december jongstleden vond in uw Kamer de plenaire behandeling van het Pakket Belastingplan 2024 plaats. Het wetsvoorstel Wet aanpassing fiscale beleggingsinstelling (het wetsvoorstel) is onderdeel van dit pakket. Tijdens de plenaire behandeling heb ik, naar aanleiding van vragen van lid Geerdink (VVD) over een mogelijk onderscheid tussen beurgenoteerde en niet-beurgenoteerde vastgoed-fbi’s, toegezegd een brief te sturen over staatssteunaspecten bij dit wetsvoorstel. Met deze brief kom ik aan die toezegging tegemoet.

In opdracht van het Ministerie van Financiën heeft SEO Economisch Onderzoek (SEO) de doeltreffendheid en de doelmatigheid van onder andere het regime voor de fiscale beleggingsinstelling (fbi) in de Wet op de vennootschapsbelasting 1969 geëvalueerd. In de praktijk bestaan er twee soorten fbi’s: de effecten-fbi en de vastgoed-fbi. Het kabinet is tevreden met de grotendeels positieve uitkomst van het onderzoek naar de doeltreffendheid en de doelmatigheid van de effecten-fbi in binnenlandse verhoudingen. Het regime voor de effecten-fbi is dan ook een effectieve fiscale regeling.

In het evaluatierapport wordt ook aangegeven dat het regime bij een vastgoed-fbi twee heffingslekken bevat die kunnen zorgen voor verlies van belastinginkomsten en onzekerheid door juridische procedures. Voor een uitgebreide beschrijving van deze heffingslekken verwijs ik kortheidshalve naar de memorie van toelichting bij het wetsvoorstel. Het wetsvoorstel, meer specifiek de vastgoedmaatregel (zie paragraaf 2 hierna), dicht deze heffingslekken in het regime voor de vastgoed-fbi. Het kabinet heeft de vastgoedmaatregel eveneens genomen in het kader van de dekking van het koopkrachtpakket uit 2022.

SEO beschrijft verschillende oplossingsrichtingen waarmee deze heffingslekken in het fbi-regime kunnen worden aangepakt. Het kabinet heeft voor de voorgestelde vastgoedmaatregel gekozen. De reden hiervoor is dat andere onderzochte oplossingsrichtingen leiden tot een toenemende complexiteit en het voortbestaan van heffingslekken, dan wel niet snel genoeg de heffingslekken dichten. Ook leiden deze alternatieven ertoe dat de geraamde budgettaire opbrengst lager uitvalt. Met de voorgestelde vastgoedmaatregel kiest het kabinet voor een robuuste oplossing om beide heffingslekken in het fbi-regime te dichten.

Met ingang van 1 januari 2025 is het elke fbi verboden om direct (dat wil zeggen zonder tussenkomst van een voor Nederlandse fiscale doeleinden zelfstandig belastingplichtig lichaam) te beleggen in Nederlands vastgoed. Zij worden regulier belastingplichtig voor de vennootschapsbelasting en zijn derhalve niet langer tegen 0% belast. Dit betekent ook dat verplichtingen die het fbi-regime met zich meebrengt, zoals de financieringseis van maximaal 60% en de verplichte dividenduitkering, komen te vervallen. Het blijft een fbi wel toegestaan indirect (dat wil zeggen met tussenkomst van een voor Nederlandse fiscale doeleinden zelfstandig belastingplichtig lichaam) te beleggen in Nederlands vastgoed. Ook direct dan wel indirect beleggen in buitenlands vastgoed blijft toegestaan.

Een deel van de fbi’s anticipeert naar verwachting al op dit wetsvoorstel door reorganisaties voor te bereiden. Als bijvoorbeeld pensioenfondsen het vastgoed direct gaan houden zou dat immers niet tot heffing van vennootschapsbelasting leiden aangezien zij zijn vrijgesteld van vennootschapsbelasting. Een herstructurering die deze partijen uitvoeren als gevolg van de vastgoedmaatregel kan leiden tot heffing van overdrachtsbelasting (bijvoorbeeld de overdracht van een fbi naar een pensioenfonds). Als gevolg daarvan wordt er in dit wetsvoorstel ook een voorwaardelijke en tijdelijke vrijstelling van overdrachtsbelasting voorgesteld, die gaat gelden van 1 januari 2024 tot en met 31 december 2024. Indien pensioenfondsen gebruik maken van het overgangsrecht worden zij per saldo niet geraakt.

Het wetsvoorstel, meer specifiek de vastgoedmaatregel, maakt geen onderscheid in beursgenoteerde vastgoed-fbi’s en niet-beursgenoteerde vastgoed-fbi’s. Zowel binnenlandse als buitenlandse en beursgenoteerde als niet-beursgenoteerde vastgoed-fbi’s zullen worden geraakt, indien zij direct beleggen in Nederlands onroerend goed.

De maatregel om fbi’s niet meer in Nederlands vastgoed te laten beleggen zal naar verwachting ongeveer zeventig tot tachtig fbi’s raken. Dit zijn de fondsen die een beroep doen op de fbi-status in combinatie met een bedrag groter dan € 5 miljoen aan vaste activa op de balans.

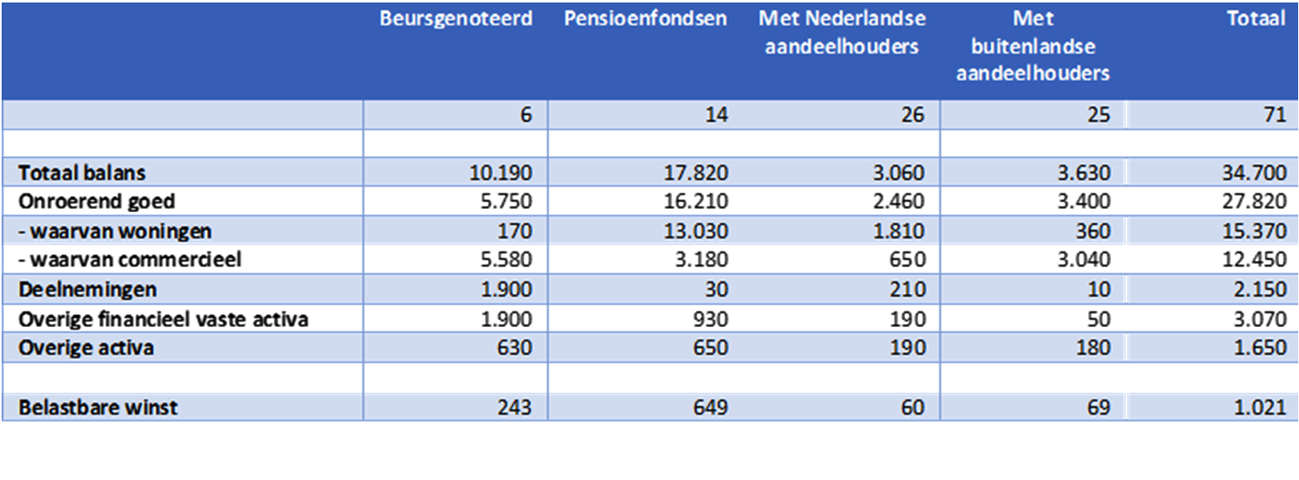

In totaal waren er over de periode 2017–2020 gemiddeld 71 vastgoed-fbi’s met een totale balanswaarde van € 34,7 miljard. Zij hadden in totaal € 27,8 miljard aan onroerend goed op de balans staan, waarbij is aangenomen dat dit Nederlands onroerend goed is. Hoewel dit bedrag in absolute zin omvangrijk is, is het relatief beperkt in vergelijking met de omvang van de totale vastgoedmarkt in Nederland. Deze vastgoed-fbi’s zijn hoofdzakelijk in te delen in vier groepen: de beursgenoteerde vastgoed-fbi’s, de vastgoed-fbi’s gerelateerd aan pensioenfondsen, vastgoed-fbi’s met Nederlandse moedermaatschappijen en vastgoed-fbi’s met buitenlandse moedermaatschappijen.

De eerste groep vastgoed-fbi’s zijn de beursgenoteerde vastgoed-fbi’s. Qua aantal is dit een relatief kleine groep (gemiddeld zes over de periode 2017–2020), maar zij zijn relatief groot qua balanstotaal. Gemiddeld was hun totaal balanstotaal (uitgedrukt in prijzen 2023) over de periode 2017–2020 € 10,2 miljard. Een belangrijk deel van dit vastgoed is rechtstreeks in bezit van de fbi. Op basis van de balans gaat het dan om € 5,8 miljard, waarbij is aangenomen dat dit Nederlands onroerend goed is. Het overige deel van de vastgoedbelangen gaat via deelnemingen (€ 1,9 miljard) of financieringen (€ 1,9 miljard) of andere activa (€ 0,6 miljard). Een analyse van de WOZ-gegevens laat zien dat zij vooral commercieel vastgoed (97%) bezitten en relatief weinig woningen (3%).

Daarnaast zijn er fbi’s die in het bezit zijn van pensioenfondsen. Pensioenfondsen «poolen» vaak hun vermogen om zo gezamenlijk in vastgoed te kunnen beleggen. Deze groep bestond uit ongeveer 14 fbi’s in de periode 2017–2020 met een gemiddeld balanstotaal van € 17,8 miljard. Daarvan is € 16,2 miljard onroerend goed dat rechtstreeks aangehouden wordt, waarbij is aangenomen dat dit Nederlands onroerend goed is. Het grootste deel van dit onroerend goed bestaat uit woningen. Bij pensioenfondsen is dit een percentage van 80%. Daarmee zijn de pensioenfondsen de belangrijkste vastgoed-fbi’s als het gaat om woningen. Deze groep zal naar verwachting in elk geval gebruik willen maken van het hiervoor geschetste overgangsrecht dat als gevolg van dit wetsvoorstel op 1 januari 2024 in werking treedt. Indien zij gebruik maken van het overgangsrecht worden zij immers per saldo niet geraakt.

Een derde groep is de fbi’s die gehouden worden door (uitsluitend) Nederlandse participanten. Dit is een relatief diverse groep. Vaak gaat het om kleinere projecten waarin gemeente, zorginstellingen, of kleinere vastgoedbeheerders een samenwerkingsverband zijn aangegaan om een project te kunnen starten. Hierbij gaat het meestal om woningen, maar ook om commercieel vastgoed. Deze groep bestond in de periode 2017–2020 gemiddeld uit ongeveer 26 fbi’s met een balanstotaal van € 3,1 miljard. Daarvan is € 2,5 miljard onroerend goed dat rechtstreeks aanhouden wordt, waarbij is aangenomen dat dit Nederlands onroerend goed is. Het grootste deel (74%) van dit onroerend goed bestaat uit woningen.

De laatste groep fbi’s bestaat uit ongeveer 25 fbi’s die gehouden worden door een buitenlandse participant. Het gaat hier relatief vaak om moedermaatschappijen die gevestigd zijn in België of de Kaaimaneilanden, maar sommige fbi’s hebben ook eigenaren die gevestigd zijn in bijvoorbeeld de Verenigde Staten, het Verenigd Koninkrijk, Jersey, of Luxemburg. Het grootste deel van het vermogen van deze groep (€ 3,6 miljard qua balanstotaal) is rechtstreeks vastgoed (€ 3,4 miljard), waarbij is aangenomen dat dit Nederlands onroerend goed is. Een analyse van de WOZ-gegevens laat zien dat ook zij vooral commercieel vastgoed (89%) bezitten en relatief weinig woningen (11%).

Het voorgaande kan schematisch als volgt worden weergegeven:

De vastgoedmaatregel raakt zowel binnenlandse als buitenlandse en beursgenoteerde als niet-beursgenoteerde vastgoed-fbi’s. Naar verwachting zal de aanpassing van het fbi-regime leiden tot een opbrengst van € 46 miljoen.

Hiervan zal naar verwachting € 22 miljoen worden opgebracht door beursgenoteerde fbi’s, € 10 miljoen door fbi’s met binnenlandse aandeelhouders en € 14 miljoen door fbi’s met buitenlandse aandeelhouders. Het kabinet verwacht dat vastgoed-fbi’s die door pensioenfondsen worden gehouden geen nadeel van de voorgestelde vastgoedmaatregel ondervinden. Belastingplichtigen hebben vanaf inwerkingtreding de mogelijkheid met een beroep op dat overgangsrecht te herstructureren. Dit zullen met name pensioenfondsen zijn, omdat zij subjectief zijn vrijgesteld van vennootschapsbelasting. Indien zij gebruik maken van het overgangsrecht worden zij per saldo niet geraakt. Beursgenoteerde vastgoed-fbi’s worden met ingang van 1 januari 2025 regulier belastingplichtig en zijn niet langer belast tegen 0%. Zij kunnen deze reguliere vennootschapsbelastingplicht niet voorkomen ingeval zij op die datum nog direct in Nederlands onroerend goed beleggen. In dat geval daalt het rendement van deze vastgoed-fbi’s op hun beleggingen. Wel kunnen zij het direct gehouden Nederlandse onroerend goed via een regulier vennootschapsbelastingplichtige dochtermaatschappij gaan houden (indirect beleggen in Nederlands vastgoed blijft toegestaan). In dat geval kunnen zij hun vastgoed-fbi status behouden, waarmee de fbi tegen 0% belast blijft voor beleggingen in buitenlands onroerend goed. Het rendement op de beleggingen in Nederlands onroerend goed gaat ook in dit geval omlaag, aangezien nu via een regulier belastingplichtige dochtermaatschappij wordt belegd.

Tijdens de plenaire behandeling heeft het lid Geerdink (VVD) gevraagd of het wetsvoorstel staatssteunrisico’s kent, omdat er een onderscheid zou worden gemaakt tussen beursgenoteerde en niet-beursgenoteerde vastgoed-fbi’s. Zoals ik hiervoor heb aangegeven, bevat de door het kabinet voorgestelde vastgoedmaatregel geen onderscheid in beursgenoteerde en niet-beursgenoteerde vastgoed-fbi’s. De vastgoedmaatregel geldt voor elke fbi. Omdat de voorgestelde vastgoedmaatregel het vorenbedoelde onderscheid niet kent, vloeien hier dus geen staatssteunrisico’s uit voort.

Het kabinet heeft de voorgestelde maatregelen, daarbij in het bijzonder de voorgestelde vastgoedmaatregel, getoetst aan de staatssteuncriteria, genoemd in artikel 107, eerste lid, van het Verdrag betreffende de werking van de Europese Unie. Voor de toetsing is het van belang om het referentiestelsel vast te stellen, in deze casus is dat het reguliere belastingregime. Vervolgens moet worden beoordeeld of de voorgestelde maatregel hiervan afwijkt en, indien dit het geval, of is de afwijking kan worden gerechtvaardigd door de aard en opzet van het stelsel.

Het fbi-regime wordt niet als selectief beschouwd, omdat de selectiviteit van het fbi-regime gerechtvaardigd is en dit zodanig is vormgegeven dat het niet verder gaat dan noodzakelijk om de doelstelling van het voorkomen van dubbele belasting (een beginsel dat inherent is aan het betrokken belastingstelsel) die ontstaat bij collectieve belegging door individuele beleggers te bereiken.

De vastgoedmaatregel betreft een wijziging van de afwijking (het fbi-regime) van het referentiestel (de Wet op de vennootschapsbelasting 1969) met als doel twee heffingslekken bij vastgoed-fbi’s te dichten. Een wijziging in een afwijking van het referentiestelsel kan leiden tot discriminatie tussen ondernemingen die zich in een vergelijkbare situatie bevinden wat het door de voorgenomen belastinghervorming nagestreefde doel betreft. Het nagestreefde doel is in dit geval het dichten van heffingslekken in het fbi-regime bij vastgoed-fbi’s en richt zich daarom alleen op de vastgoed-fbi’s en niet op effecten-fbi’s.

Omdat bij effecten-fbi’s deze heffingslekken niet bestaan, leidt deze wijziging niet tot discriminatie tussen ondernemingen die zich in een vergelijkbare positie bevinden wat het nagestreefde doel betreft. Het niet meer openstellen van het fbi-regime voor lichamen die direct in Nederlands vastgoed beleggen past dus in de aard en opzet van het fbi-regime, dat erop gericht is dubbele belasting te voorkomen, maar er tevens zorg voor dient te dragen dat collectief beleggen niet geheel van belasting wordt vrijgesteld (de facto geen belastingheffing over het Nederlandse vastgoed). Omdat de selectiviteit van de vastgoedmaatregel (die geldt voor alle vastgoed fbi’s) wordt gerechtvaardigd door de aard en opzet van het stelsel, wordt niet voldaan aan de cumulatieve voorwaarden voor (ongeoorloofde) staatssteun in de zin van artikel 107, lid 1, VWEU.

Tijdens de plenaire behandeling heb ik het lid Heijnen (BBB) toegezegd om de voor- en nadelen van een eventueel REIT-regime te beschrijven. Verschillende landen kennen verschillende REIT-regimes, maar lang niet alle landen hebben een REIT-regime. Ook een aantal Europese landen, zoals Duitsland, Frankrijk, het Verenigd Koninkrijk en Luxemburg, hebben een REIT-regime voor de fiscale behandeling van vastgoed. Over het algemeen is een REIT-regime bedoeld om fiscale neutraliteit te waarborgen bij beleggingen in vastgoed. REIT-regimes verschillen per land. In landen als Duitsland, Frankrijk en het Verenigd Koninkrijk is bijvoorbeeld een beursnotering verplicht. In Luxemburg is geen beursnotering vereist. Verder verschilt per land de wijze waarop de belastingheffing bij de REIT en de achterliggende participanten verloopt. Daarnaast kennen de verschillende REIT-regimes verschillende aandeelhouderseisen, waaronder de eis dat elke participant maximaal een bepaald percentage van het belang in de REIT mag hebben. Ik zal de voor- en nadelen van een eventueel REIT-regime onderzoeken. Mijn streven is om dit onderzoek in de eerste helft van 2024 aan uw Kamer te sturen. Onderdeel van dat onderzoek is een analyse van de wenselijkheid van een concurrerend regime. De besluitvorming over de wenselijkheid en vormgeving van een eventueel REIT-regime is aan een volgend kabinet.

Uit de evaluatie van het fbi-regime door SEO volgt dat bij een vastgoed-fbi twee heffingslekken bestaan. Het kabinet heeft verschillende opties verkend en uiteindelijk gekozen voor de vastgoedmaatregel. Het kabinet kiest daarmee voor een robuuste maatregel die beide heffingslekken in het vastgoed-fbi regime dicht. Het kabinet heeft deze maatregel getoetst aan de staatssteuncriteria. De selectiviteit van de vastgoedmaatregel (die geldt voor alle fbi’s) wordt gerechtvaardigd door de aard en opzet van het stelsel. Om die reden wordt niet voldaan aan de voorwaarden voor (ongeoorloofde) staatssteun. Dit geldt te meer voor het door het lid Geerdink veronderstelde onderscheid tussen beursgenoteerde en niet-beursgenoteerde vastgoed-fbi’s, omdat het wetsvoorstel dit onderscheid niet kent. Mijn streven is om in de eerste helft van 2024 uw Kamer te informeren over mijn onderzoek naar de voor- en nadelen van een REIT-regime.

De Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst, M.L.A. van Rij

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-36422-F.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.