Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 36418 nr. 144 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 36418 nr. 144 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 13 juni 2024

Bij de plenaire behandeling van het belastingplan 2024 hebben de leden Grinwis en Stoffer een motie1 ingediend die de regering oproept om «drempels (notches) in het belastingstelsel in kaart te brengen, oplossingen te inventariseren om deze regelingen te verbeteren, en de Kamer hierover te rapporteren.» Deze motie heeft oordeel kamer gekregen en is vervolgens aangenomen. Met deze brief geef ik invulling aan deze motie.

Het belastingsysteem kent belastingen welke afhankelijk zijn van karakteristieken zoals inkomen, vermogen, leeftijd etc. Hierdoor verandert de verschuldigde belasting bij een wijziging van één van deze karakteristieken. Dit gebeurt doorgaans op een geleidelijke manier; als je in de eerste schijf van de inkomstenbelasting zit, betaal je voor iedere additioneel verdiende euro 36,93% belasting2. Echter, de verandering kan ook abrupt gebeuren waardoor de marginale belastingdruk bij een extra euro inkomen of vermogen groter is dan 100%, dit gebeurt doorgaans door drempels.

Het is belangrijk om een heldere definitie te hebben van drempels (notches). Een drempel in het belastingstelsel is een punt waarop de te betalen belasting of het te ontvangen voordeel abrupt verandert door een kleine aanpassing van de karakteristieken van de belastingplichtige.3 Dit kan komen door aanpassingen in het inkomen, vermogen of andere (niet-)financiële karakteristieken. Bij niet-financiële karakteristieken kan gedacht worden aan leeftijd van de belastingplichtige of de leeftijd van de kinderen van de belastingplichtige.

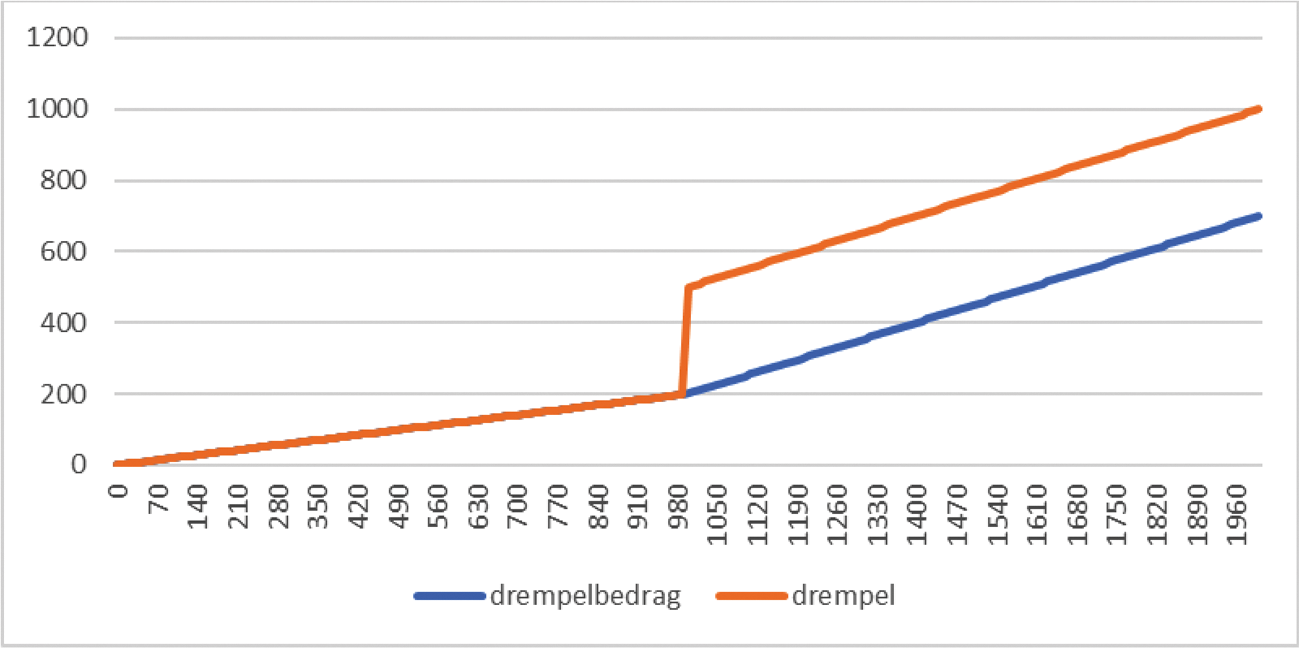

Het is ook belangrijk om een expliciet onderscheid te maken tussen drempels en drempelbedragen (kinks). Bij een drempelbedrag verandert het tarief vanaf een bepaald drempelbedrag voor het bedrag boven de drempel. Er vindt geen abrupte verandering plaats van de verschuldigde belasting omdat het bedrag onder de drempel nog steeds belast wordt op het lage tarief. De grafiek hieronder laat de verschuldigde belasting zien bij een drempel en een drempelbedrag. In beide gevallen geldt er een tarief van 20% tot 10.000 en een tarief van 50% daarboven. Bij het drempelbedrag geldt het hogere tarief alleen voor het bedrag boven de drempel. Bij de drempel geldt het hogere tarief voor het gehele bedrag, waardoor er een abrupte verandering plaatsvindt.

Figuur 1: Fictieve belasting bij een drempel(bedrag).

Drempels komen voor in het belastingstelsel en in het toeslagenstelsel. Bij drempels in het belastingstelsel kan gedacht worden aan de drempel in de Kleinschaligheidsinvesteringsaftrek (KIA). De aftrek die een bedrijf kan krijgen stijgt van € 0 naar € 723 wanneer de investering stijgt van € 2.600 naar € 2.601. Bij toeslagen komen ook financiële en niet-financiële drempels voor. Bij een vermogen tot € 140.213 heb je recht op zorgtoeslag, maar zodra het vermogen stijgt met € 1 verliest de rechthebbende het gehele recht op zorgtoeslag. Een niet-financiële drempel is de leeftijd van een kind bij het kindgebonden budget, zodra het kind 18 wordt verlies je het recht op kindgebonden budget. Bij deze inventarisatie zal alleen gekeken worden naar financiële drempels in het belastingstelsel, onder andere drempels bij toeslagen worden dus buiten beschouwing gelaten.

Er is veel geschreven over drempels in het belastingsysteem en over de wenselijkheid hiervan. Een drempel leidt tot een hoge marginale belastingdruk, maar dat kan ook beoogd zijn. Blinder en Rosen (1985) beschrijven dit ook met het voorbeeld van vliegtuigmaatschappijen: wanneer je een bepaald aantal mijlen hebt gevlogen krijg je een gratis vlucht, wat mensen stimuleert om minstens deze hoeveelheid mijlen te vliegen. Naast het stimuleren of ontmoedigen van gedrag, kunnen drempels ingevoerd zijn om duidelijkheid, voorspelbaarheid of de uitvoerbaarheid van belastingen te verbeteren. Bij kleine aftrekbare bedragen of kleine te betalen belastingen, kunnen de uitvoeringskosten bij de Belastingdienst of de administratieve lasten bij de burger dermate hoog zijn dat het niet doelmatig is om deze belasting te heffen, hier kan een drempel de doelmatigheid vergroten. Toch zijn er drempels denkbaar die niet tot een bedoelde uitkomst leiden of waarbij de bestaansreden achterhaald is. Voor deze drempels kan gekeken worden naar een alternatieve vormgeving om de drempel te verbeteren.

Inventarisatie

Naar aanleiding van de motie Grinwis/Stoffer, zijn de drempels in het belastingsysteem geïnventariseerd. Er is bij de directe en indirecte belastingsoorten gekeken naar financiële drempels, waarbij de volgende definitie is gebruikt: een drempel in het belastingstelsel is een punt waarop de te betalen belasting of het te ontvangen voordeel abrupt verandert door een kleine aanpassing van de financiële karakteristieken van de belastingplichtige. Het gaat in dit geval uitsluitend om financiële karakteristieken zoals het vermogen of het inkomen van een persoon, of de omzet of winst van een bedrijf.

Bij iedere belastingsoort zijn de drempels in kaart gebracht. Bij iedere drempel is er gekeken naar de motivatie voor het bestaan van de drempel. Een drempel kan bestaan omwille van doelmatigheid, eenvoud voor de belastingdienst of er kan een expliciet beleidsdoel aan verbonden zijn. Op basis hiervan is er gekeken naar mogelijke manieren om de drempel aan te passen, mocht dit gewenst zijn.

Er zijn 41 drempels opgenomen in deze inventarisatie. Het grootste aantal drempels is te vinden in de inkomstenbelasting. Dit komt met name door de verschillende investeringsaftrekken waar meerdere drempels in verwerkt zijn. Ditzelfde geldt voor de vennootschapsbelasting, waar (via een schakelbepaling) dezelfde investeringsaftrekken toepassing vinden. De derde belastingsoort met veel drempels is de omzetbelasting (btw).

De bestaansredenen van de drempels lopen uiteen, maar kunnen hoofdzakelijk opgedeeld worden in vijf categorieën. De genoemde drempels zijn ingedeeld in een of meerdere categorieën op basis van de parlementaire geschiedenis en nieuwe inzichten. In sommige gevallen valt een drempel in meerdere categorieën. De categorieën zijn:

1. Administratieve- of uitvoeringslasten verlichten

2. Gedrag stimuleren of ontmoedigen

3. Afbakening doelgroep

4. Europese of internationale wetgeving

5. Onbekend.

Administratieve- of uitvoeringslasten verlichten

In sommige gevallen kan een drempel tot doel hebben om individuen, (kleine) ondernemingen of de uitvoering te ontzien van financiële en/of administratieve verplichtingen. Relatief veel drempels zijn op deze wijze tot stand gekomen. Dit is bijvoorbeeld het geval voor de teruggaafgrens en de aanslaggrens. Hierdoor worden bij kleine bedragen geen aanslagen opgelegd of teruggaven gegeven. Deze bestaansreden is ook van toepassing bij de aftrekposten EIA, MIA, VAMIL en KIA voor ondernemers in de IB en VPB. Daarnaast zijn er in de btw nog een tweetal drempels waarbij de bestaansreden een administratieve lastenverlichting is. Het meest vanzelfsprekende is de vrijstelling op invoer zonder handelskarakter. Hierdoor betaalt een Nederlandse toerist geen btw over de invoer van een boek gekocht op vakantie in de Verenigde Staten.

Gedrag stimuleren of ontmoedigen

Zoals eerder genoemd kan een drempel gedrag teweegbrengen doordat het bedrag fungeert als een soort anker. Dit is in het belastingstelsel het geval bij de EIA, MIA en VAMIL. Deze drempels bestaan omdat bij investeringen onder de drempel de administratieve lasten niet op zouden wegen tegen de energiebesparing en milieuwinst die gegenereerd zouden worden. Daarnaast dienen de urencriteria tevens een beleidsdoel. Mits er genoeg tijd besteed wordt aan de onderneming of S&O activiteiten, mag de aftrek genoten worden. Hierdoor dient het impliciet het beleidsdoel om enerzijds ondernemerschap te stimuleren en anderzijds S&O activiteiten te stimuleren.

Afbakening doelgroep

Een drempel kan ook bestaan om een doelgroep af te bakenen. Dit is bijvoorbeeld het geval bij de drempel in de startersvrijstelling in de overdrachtsbelasting, maar ook bij een aantal drempels in de Vpb. In de Vpb zijn sommige bedrijven vrijgesteld indien zij geen winstoogmerk hebben. Dit is het geval wanneer zij actief zijn in een bepaalde sector (ANBI, landbouw, uitvaarten of verzekeringen tegen schade) en een winst hebben onder de drempelgrens.

Bij deze drempels kan een alternatieve vormgeving leiden tot ongewenste uitkomsten. Dit is het geval bij de eerder genoemde VPB-vrijstellingen, maar ook bij de kamerverhuurvrijstelling. Deze regeling is vormgegeven als een drempel zodat alleen kamerverhuur door hospita’s gestimuleerd wordt. Als deze maatregel vormgegeven zou worden als een voet, dan profiteert iedereen door het lagere gemiddelde tarief, wat niet wenselijk is omdat deze groep groter is dan alleen hospita’s. Een aanpassing naar een voet met afbouw zou deze zelfde zorg dragen, naast het feit dat de uitvoering complexer wordt.

Europese of internationale wetgeving

In de btw en de Vpb zijn veel drempels ingevoerd om aan te sluiten bij Europese en/of internationale wetgeving. In de btw is dit doorgaans om aan te sluiten bij de douaneregelgeving en de btw-richtlijn. In de Vpb heeft dit met name te maken met de wet Minimumbelasting in OESO-verband. Het ligt niet voor de hand om voor deze drempels een alternatief aan te dragen omdat deze drempels in internationaal verband tot stand zijn gekomen en waardoor deze in sommige gevallen niet unilateraal aangepast kunnen worden.

Onbekend

Tot slot zijn er enkele drempels waarbij het onduidelijk is wat de bestaansreden is en kon deze ook niet worden bepaald aan de hand van de parlementaire geschiedenis. Dit is bijvoorbeeld het geval bij de drempels in de aftrek van specifieke zorgkosten. Daarnaast zijn er een aantal drempels waarbij de vormgeving niet meer in lijn is met de originele doelstelling, zoals het eigenwoningforfait.

De tabel hieronder laat een overzicht zien van alle geïnventariseerde drempels naar belastingsoort. De drempels worden in bijlage 1 nader toegelicht.

|

No. |

Naam regeling met drempel |

Belastingsoort |

Categorie |

|---|---|---|---|

|

1 |

Afkoop kleine lijfrente |

Inkomstenbelasting |

1 |

|

2 |

Energie-investeringsaftrek (EIA) |

Inkomstenbelasting |

1, 2 |

|

3 |

Milieu-investeringsaftrek (MIA) |

Inkomstenbelasting |

1, 2 |

|

4 |

willekeurige afschrijving milieubedrijfsmiddelen (Vamil) |

Inkomstenbelasting |

1, 2 |

|

5 |

Kleinschaligheidsinvesteringsaftrek (KIA) |

Inkomstenbelasting |

1, 2 |

|

6 |

Aftrek specifieke zorgkosten – verhogingsfactor |

Inkomstenbelasting |

5 |

|

7 |

Extra gezinshulp in aftrek specifieke zorgkosten |

Inkomstenbelasting |

1 |

|

8 |

Extra kleding en beddengoed in aftrek specifieke zorgkosten |

Inkomstenbelasting |

5 |

|

9 |

Kamerverhuurvrijstelling |

Inkomstenbelasting |

3 |

|

10 |

Aanslaggrens |

Inkomstenbelasting |

1 |

|

11 |

Teruggaafgrens |

Inkomstenbelasting |

1 |

|

12 |

Zelfstandigenaftrek |

Inkomstenbelasting |

1, 3 |

|

13 |

Aftrek speur-en ontwikkelingswerk |

Inkomstenbelasting |

1, 3 |

|

14 |

Eigenwoningforfait |

Inkomstenbelasting |

3 |

|

15 |

Leegwaarderatio |

Inkomstenbelasting |

1 |

|

16 |

Energie-investeringsaftrek (EIA) |

Vennootschapsbelasting |

1, 2 |

|

17 |

Milieu-investeringsaftrek (MIA) |

Vennootschapsbelasting |

1, 2 |

|

18 |

Willekeurige afschrijving milieubedrijfsmiddelen (Vamil) |

Vennootschapsbelasting |

1, 2 |

|

19 |

Kleinschaligheidsinvesteringsaftrek (KIA) |

Vennootschapsbelasting |

1, 2 |

|

20 |

Artikel 8c Wet Vpb 1969 |

Vennootschapsbelasting |

1 |

|

21 |

Aftrek Stock Appreciation Rights werknemers |

Vennootschapsbelasting |

3 |

|

22 |

Vrijstelling Vpb voor verenigingen en stichtingen |

Vennootschapsbelasting |

3 |

|

23 |

Werkzaamheden op het gebied van de landbouw |

Vennootschapsbelasting |

1, 3 |

|

24 |

Verzorging van uitvaarten |

Vennootschapsbelasting |

1, 3 |

|

25 |

Verzekering tegen schade op onderlinge grondslag |

Vennootschapsbelasting |

1, 3 |

|

26 |

Reikwijdte (artikel 2.1 Wet minimumbelasting 2024) |

Minimumbelasting |

4 |

|

27 |

De minimis-uitzondering (artikel 8.7 Wet minimumbelasting 2024) |

Minimumbelasting |

4 |

|

28 |

Tijdelijke veiligehavenregel: kwalificerend landenrapport (artikel 8.8 Wet minimumbelasting 2024) |

Minimumbelasting |

4 |

|

29 |

Bijheffing in de aanvangsfase (artikel 14.2 Wet minimumbelasting 2024) |

Minimumbelasting |

4 |

|

30 |

Kleine ondernemersregeling |

Omzetbelasting |

1, 3 |

|

31 |

Vrijstelling voor fondsenwervende activteiten |

Omzetbelasting |

1, 3 |

|

32 |

Vrijstelling geringe intracommunautaire verwervingen door niet-aftrekgerechtigden |

Omzetbelasting |

1, 3 |

|

33 |

Waardedrempel van EUR 150 per afstandsverkoop uit derdelandsgebied voor toepassing van platformfictie |

Omzetbelasting |

1, 4 |

|

34 |

Vereenvoudiging voor kleinere ondernemers genoemd |

Omzetbelasting |

1 |

|

35 |

Vrijstelling invoer zonder handelskarakter |

Omzetbelasting |

1, 4 |

|

36 |

Waardegrens invoerregeling |

Omzetbelasting |

4 |

|

37 |

Waardegrens post en koeriersregeling |

Omzetbelasting |

4 |

|

38 |

Herzieningsdrempel |

Omzetbelasting |

1, 3 |

|

39 |

Prijzenvrijstelling |

Kansspelbelasting |

1 |

|

40 |

Startersvrijstelling |

Overdrachtsbelasting |

3 |

|

41 |

Inputvrijstelling |

Energiebelasting |

2 |

|

42 |

Leegwaarderatio |

Erf- en schenkbelasting |

1 |

Alternatieven

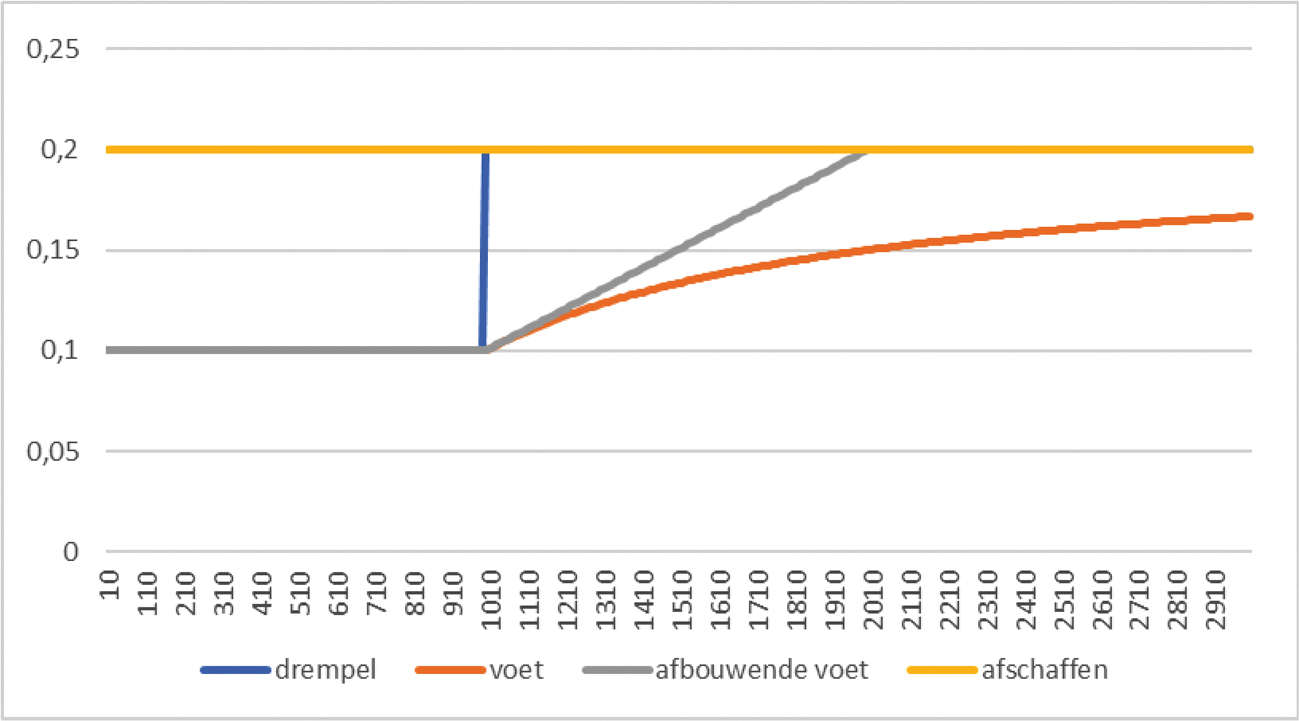

Drempels kunnen op drie manieren worden aangepast waardoor de abrupte heffing verdwijnt. De eerste manier is door de drempel af te schaffen waardoor iedereen van de aftrek gebruik kan maken, of de volledige belasting moet betalen. De tweede manier is door de drempel om te zetten in een voet, waardoor er pas belasting betaald hoeft te worden/afgetrokken mag worden boven een bepaald bedrag. Hierdoor geniet iedereen van de vrijstelling. Tot slot kan de drempel worden omgezet in een voet die geleidelijk afbouwt, zoals nu gebeurt bij de heffingskortingen. Deze keuzes hebben implicaties voor het gemiddelde (aftrek of belasting) tarief. De grafiek hieronder laat het gemiddelde belastingtarief zien bij een fictieve belasting. Er wordt bij de drempel 10% geheven tot de drempelwaarde van 1.000, daarboven is het 20%. Bij de voet is voor iedereen de eerste 1.000 belast op 10% en bij de voet met afbouw is de eerste 1.000 belast tegen 10% en wordt dit geleidelijk zwaarder belast wanneer het stijgt van 1.000 naar 2.000.

Figuur 2: Gemiddeld belastingtarief bij alternatieve vormgeving drempels

De meeste drempels dienen een specifiek doel of hebben een bepaalde bestaansreden waaruit de vormgeving als drempel logisch volgt. Alleen voor de drempels waarbij de bestaansreden achterhaald is of waarbij er geen duidelijke bestaansreden teruggevonden kon worden, geef ik uw kamer mee dat er ook een andere vormgeving denkbaar is bij de huidige doelstelling van deze drempels. Dit zijn de drempels in de leegwaarderatio, het eigenwoningforfait en in de aftrek voor specifieke zorgkosten.

Leegwaarderatio

De waarde van verhuurde woningen met huurbescherming en een vast huurcontract wordt bepaald door de WOZ-waarde (de waarde in vrij opleverbare staat) te vermenigvuldigen met de leegwaarderatio. Het percentage van de leegwaarderatio hangt af van de verhouding van de jaarlijkse huurprijs tot de WOZ-waarde van de woning. Zo zorgt de leegwaarderatio ervoor dat aan de hand van de WOZ-waarde de waarde in het economische verkeer van een woning kan worden bepaald als deze in verhuurde staat verkeert.4 In feite is de huidige vormgeving van de drempels een afbouwende voet, maar wordt de verhouding jaarlijkse huurprijs/WOZ-waarde afgerond op procentpunten waardoor er drempels ontstaan. Als alternatief kan er daarom gedacht worden aan het formaliseren van de afbouwende voet. Hierdoor zou de vormgeving eruit zien als: vanaf 6% is de leegwaarderatio 100%, tot 6% bouwt de leegwaarderatio op volgens de volgende formule: LWR=73%+4,5%*h, waar h de verhouding jaarlijkse huurprijs/WOZ-waarde is in procentpunten.

Eigenwoningforfait

Het eigenwoningforfait kent 4 drempels in de opbouw. Deze drempels zijn ooit ingevoerd om goedkopere woningen minder te belasten. Echter, de drempelwaardes zijn nooit geïndexeerd, waardoor deze niet meer overeenkomen met wat op dit moment een goedkope woning is. Omdat deze drempel als doel heeft om een bepaalde groep minder te belasten, ligt het niet direct voor de hand om deze drempel om te zetten in een voet, of een afbouwende voet. Aangezien deze drempels niet meer actueel zijn kan ervoor worden gekozen om deze af te schaffen, maar het is ook mogelijk om deze drempels te actualiseren, zodat ze meer in lijn zijn met de originele doelstelling.

Aftrek specifieke zorgkosten

Binnen de aftrek voor specifieke zorgkosten zijn er 3 drempels. De drempels waarvan de reden onbekend is licht ik hier kort toe. De eerste drempel ziet toe op uitgaven aan extra kleding/beddengoed. Hierin zijn twee forfaits opgenomen, waardoor er een drempel ontstaat wanneer er recht is op het tweede, hogere, forfait. Deze forfaits verlichten de uitvoeringslasten voor de Belastingdienst en zijn dus wenselijk. Wel zou er kunnen gekeken worden naar het terugbrengen van het aantal forfaits naar 1. Hierdoor ontstaat er meer duidelijkheid over het af te trekken bedrag en neemt de uitvoeringslast af.

Een andere drempel binnen de aftrek voor specifieke zorgkosten zit in de factor waartegen de kosten afgetrokken mogen worden. Zolang het inkomen in de eerste schijf valt, mogen de specifieke zorgkosten afgetrokken worden met een factor 1,45. Zodra het inkomen stijgt voorbij deze grens is deze factor weer 1 waardoor er een drempel ontstaat. Om deze drempel weg te nemen, kan de factor waartegen de kosten afgetrokken worden, afgebouwd worden met het inkomen. Hierdoor stijgt de marginale druk van huishoudens die in het afbouwpad zitten.

De aftrek uitgaven voor specifieke zorgkosten is in 2022 geëvalueerd.6 In de kabinetsreactie op de evaluatie is aangegeven dat het kabinet de noodzaak ziet om de aftrek van specifieke zorgkosten doeltreffender en doelmatiger te maken door deze beter te richten op de doelgroep van mensen met een beperking en/of een chronische ziekte.7 Onder andere wordt verkend in hoeverre aanpassingen in de voorliggende regelingen in de zorg (Zvw, Wlz), het sociale domein (Wmo) en de sociale zekerheid een optie zijn en anderzijds wordt gekeken naar eventuele alternatieven voor de regeling. Als de fiscale regeling wordt behouden dient deze te worden vereenvoudigd. Dit vraagt ook om heroverweging welke kosten door de collectieve middelen – via de voorliggende regelingen in de zorg, sociaal domein en/of de fiscale regeling – vergoed zouden moeten worden.

Tot slot

In deze inventarisatie zijn 42 drempels opgenomen. Deze zijn verspreid over meerdere belastingsoorten, maar zijn met name terug te vinden in de Inkomstenbelasting, de Vpb, en de btw.

Vaak wordt gesuggereerd dat drempels leiden tot ongewenste uitkomsten, maar zoals hierboven wordt beschreven, is dit doorgaans niet het geval. Dit komt doordat deze drempels een beleidsdoel dienen of zijn ingevoerd om administratieve- of uitvoeringslasten te verlichten. Daarnaast kan het gebruik van een drempel ook leiden tot een doelmatige afbakening van een bepaalde groep. In deze brief zijn een aantal overwegingen gedeeld, het is verder aan de Kamer en een toekomstig kabinet om te bepalen of deze drempels heroverweging verdienen.

De Staatssecretaris van Financiën, M.L.A. van Rij

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-36418-144.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.