Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 36128 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 36128 nr. 6 |

De lasten op kapitaal zijn de afgelopen twintig jaar gedaald, terwijl de lasten op arbeid zijn gestegen. Die daling is niet het gevolg van natuurkrachten, maar van politieke keuzes. Door het arrest van de Hoge Raad1 dreigt het verschil tussen de fiscale behandeling van arbeid en kapitaal nog groter te worden. Dat is niet alleen onrechtvaardig; het werkt ook arbitrage in de hand. Een grootschalige stelselwijziging is noodzakelijk, maar tot die tijd is het van belang om zo snel mogelijk de grootste gaten in het Nederlandse belastingstelsel te dichten en zo de lasten eerlijker te verdelen.

Dit wetsvoorstel is gericht op het wegnemen van zulke knelpunten en onevenwichtigheden op de korte termijn. Het Nederlandse belastingstelsel is bijzonder ingewikkeld, en kent veel uitzonderingen voor specifieke situaties. Door deze uitzonderingen is het gevoelig voor belastingarbitrage, en is het steeds moeilijker om uit te voeren. Bovendien bevoordelen specifieke regels en uitzonderingen bepaalde groepen belastingbetalers ten opzichte van andere. Het doel van dit wetsvoorstel is het schrappen van een deel van die uitzonderingen, en specifiek regels met betrekking tot de behandeling van inkomen uit en overdracht van aanmerkelijk belang. Het behoud van deze regels dient geen economisch doel, terwijl ze het belastingstelsel wel ingewikkelder en oneerlijker maken. De gaten in het belastingstelsel dragen bovendien bij aan de vermogensongelijkheid in Nederland, die in internationaal perspectief hoog is.2

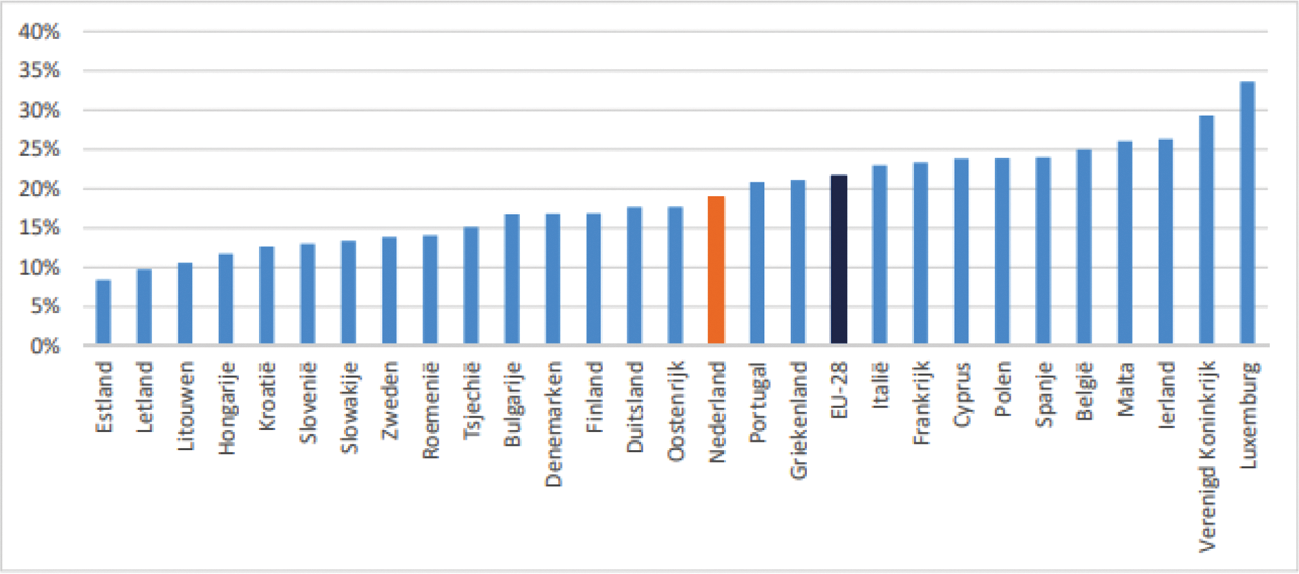

Kapitaal wordt in Nederland veel minder zwaar belast dan arbeid.3 De tarieven in verschillende soorten kapitaalbelasting zijn gedaald en de aftrekmogelijkheden en uitzonderingen verruimd. In plaats daarvan zijn de lasten op arbeid gestegen.4 Het globale evenwicht dat bij de invoering van het boxenstelsel beoogd werd, is in het huidige belastingstelsel ver te zoeken. In andere landen liggen de lasten op kapitaal dan ook hoger (zie Figuur 1):

«Ten opzichte van andere landen valt op dat Nederland minder belasting heft op inkomen uit vermogen van huishoudens en op de omvang van vermogen. De belangrijkste verklaring voor de lagere belasting op inkomen uit vermogen van huishoudens (...) vormt de ruime fiscale aftrekbaarheid van de hypotheekrente. (...) Daarnaast is het aandeel van de belasting op vermogen in de belastingmix (...) in andere landen soms groter. De belangrijkste grondslag in de categorie vermogen is vastgoed (Onroerende zaakbelasting (OZB), verhuurderheffing, overdrachtsbelasting), maar ook de schenk- en erfbelasting en de bankbelasting vallen in deze categorie. (...) Indirect zorgt de lagere belasting op vermogens(inkomsten) ervoor dat Nederland sterker op de grondslag arbeid leunt dan veel andere landen.»5

Figuur 1: Het aandeel van belastingen op kapitaal in de totale belastingopbrengsten in vergelijking met andere Europese landen.1

1 Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: De Nederlandse belastingmix, p. 48.

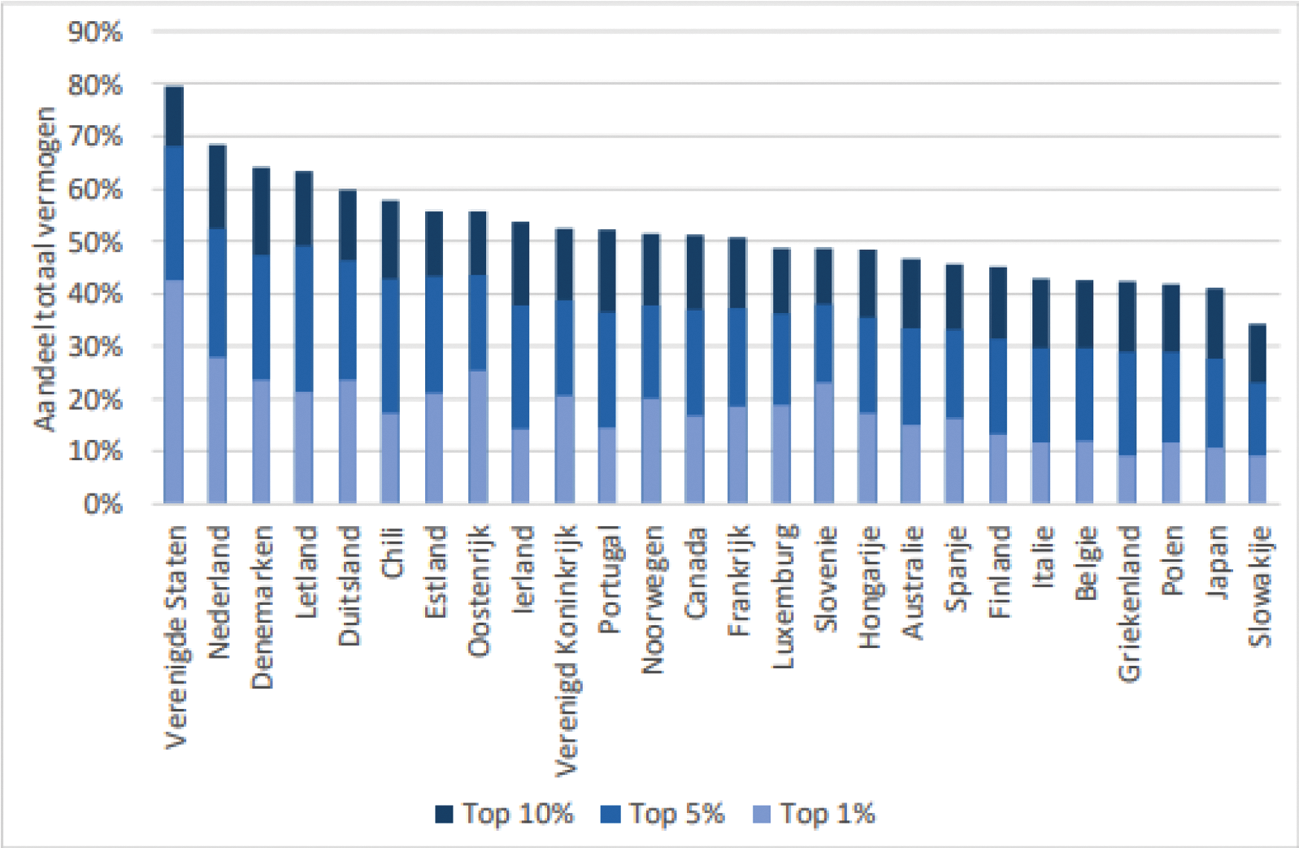

Het belastingstelsel beloont dus het verdienen van geld met geld, en ontmoedigt economische activiteit. Dat is niet alleen economisch inefficiënt, maar werkt ook vermogensongelijkheid in de hand: het is makkelijker om een groot vermogen te laten groeien, dan om een klein vermogen bij elkaar te sparen. De vermogensongelijkheid in Nederland is dan ook relatief groot (zie Figuur 2):

«Het vermogen van Nederlandse huishoudens is ongelijk verdeeld, veel ongelijker dan inkomen uit arbeid. Hierbij valt vooral op dat sommige vormen van vermogen ongelijker zijn verdeeld dan andere (...). Zo is vermogen in de vorm van de eigen woning verdeeld over de 40% meest vermogende huishoudens. Spaargeld en beleggingen zijn ongelijker verdeeld, over de 20% meest vermogenden. Het vermogen in aanmerkelijk belang is het meest ongelijk verdeeld, daarvan zit het overgrote deel bij de top 1% meest vermogende huishoudens.»6

Figuur 2: Het aandeel in het totale vermogen van de top 10%, top 5% en top 1% rijkste huishoudens in OESO-landen (rond 2015).1

1 Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Belasten van vermogen, p. 10.

Daar komt bij dat het Nederlandse belastingstelsel bijzonder ingewikkeld is. De vele verschillende aftrekposten en uitzonderingen dragen daar aan bij. Dat geldt in het bijzonder voor belastingen op vermogen:

«De belasting van vermogen van particulieren is een bonte verzameling. Cnossen en Jacobs spreken van een lappendeken aan fiscale regimes voor vermogen in Nederland. Het inkomen uit vermogen van particulieren kan in box 1, box 2 of in box 3 van de inkomstenbelasting vallen of wordt in het geheel niet belast. Naast belastingen op (inkomen uit) vermogen bestaan er ook belastingen op vermogensoverdrachten zoals de overdrachtsbelasting bij aankoop van een bestaande woning en de schenk- en erfbelasting.»7

Er zijn door de jaren heen steeds nieuwe regelingen toegevoegd, maar er worden bijna nooit regelingen geschrapt. En dat terwijl veel regelingen na invoering helemaal niet effectief blijken te zijn. Ook zulke niet-effectieve regelingen blijven vaak gewoon bestaan:

«Fiscale regelingen worden zelden afgeschaft, ook als ze niet effectief blijken. Fiscale regelingen hebben maar zelden een overtuigend positieve evaluatie. Dit blijkt uit een overzicht naar evaluaties van fiscale regelingen die in het Bouwsteenonderzoek «Vereenvoudiging belastingstelsel» is uitgevoerd. (...) van 104 fiscale regelingen (...) hebben 8 regelingen een evaluatie met een overtuigend positief oordeel over de effectiviteit en doelmatigheid van de regeling. Voor 14 regelingen kan worden geconcludeerd dat deze niet of maar beperkt effectief en doelmatig zijn. Voor 30 fiscale regelingen geldt dat op basis van de meest recente evaluatie er geen harde conclusies mogelijk zijn. Van ongeveer de helft van de fiscale regelingen is geen evaluatie gepland (23) of staat een evaluatie in de planning (29). Ondanks dat voor het overgrote deel van de fiscale regelingen de effectiviteit en doelmatigheid niet is aangetoond, worden er maar zelden regelingen aangepast of afgeschaft. Dit terwijl deze regelingen wel zorgen voor hogere administratieve lasten voor belastingplichtigen en extra uitvoeringslast voor de uitvoerder.»8

De complexiteit van het belastingstelsel en de vele specifieke regels en uitzonderingen werken belastingarbitrage in de hand. Regelingen en uitzonderingen zijn ingevoerd met een specifiek doel in gedachte, maar door de stapeling ervan ontstaat de mogelijkheid tot belastingplanning en het maken van slimme combinaties, om zo min mogelijk belasting te hoeven betalen. Regels die oorspronkelijk bedoeld zijn voor het apart belasten van inkomen, vermogen, en erfenissen en schenkingen worden door elkaar gebruikt en gecombineerd. Verschillende fiscale regelingen zijn daardoor niet meer doelmatig: ze worden niet alleen gebruikt waarvoor ze bedoeld zijn, maar ook voor het bereiken van een zo laag mogelijk effectief belastingtarief, met name als het gaat om inkomen uit vermogen en aanmerkelijk belang.

Kortom, het Nederlandse belastingstelsel zorgt ervoor dat zeer vermogende individuen in de praktijk minder belasting betalen over hun inkomsten dan, bijvoorbeeld, werknemers met middeninkomens. Box 2, de zogenaamde «pretbox»9, is daar een voorbeeld van:

«De fiscale wetgeving draagt bij aan vermogensongelijkheid door bijvoorbeeld vermogen in box 2 anders te belasten dan vermogen in box 3. De waarde van het aanmerkelijk belang (ab) bedraagt op basis van een recente schatting € 400 miljard. De belastingopbrengst over het inkomen uit ab-vermogen, oftewel de box 2-ontvangsten, bedroeg in 2018 € 2,9 miljard. Het belaste vermogen in box 3 bedroeg € 380 miljard en de belastingopbrengst in box 3 € 4,1 miljard in 2018. Over het totale ab-vermogen wordt veel minder belasting betaald dan over het box 3-vermogen. (...) De vraag is of het onderscheid in behandeling van vermogen tussen box 2 en 3 gerechtvaardigd is. Daarmee draagt de fiscale wetgeving bij aan vermogensongelijkheid.»10

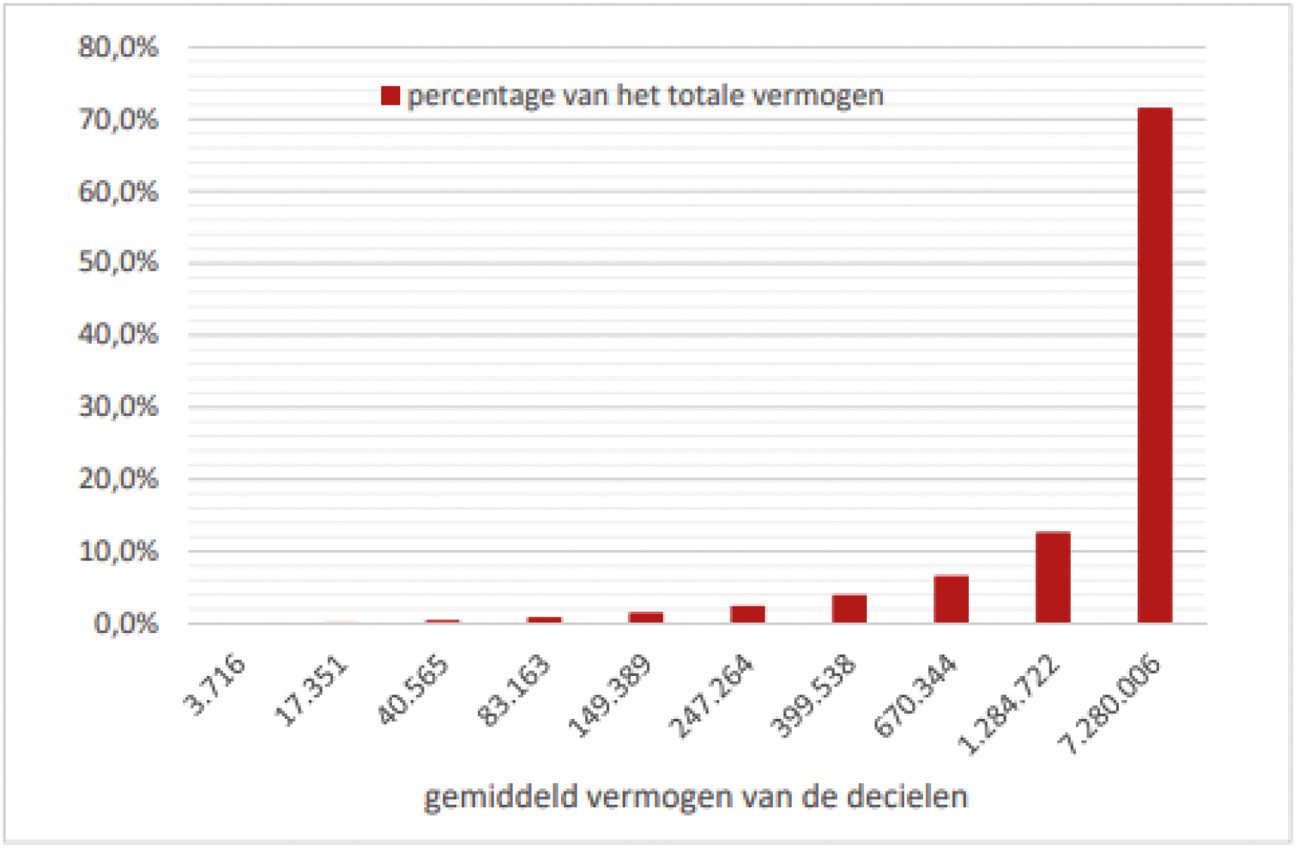

Dit wetsvoorstel richt zich specifiek op de regelingen die belastingarbitrage via box 2 in de inkomstenbelasting faciliteren. In box 2 worden inkomsten uit aanmerkelijk belang belast. Een aanmerkelijk belang (ab) is een belang van een bepaalde omvang in een onderneming; voor box 2 gaat het om een belang van minimaal 5%. Zoals hierboven beschreven, zijn de belastingopbrengsten uit box 2 beduidend lager dan die uit box 3, terwijl naar schatting meer vermogen onder box 2 valt. Er zijn in Nederland ongeveer 400.000 ab-houders die samen voor € 400 miljard aan vermogen in box 2 hebben.11 Het grootste deel van het vermogen in de vorm van aanmerkelijk belang concentreert zich echter bij een kleine groep (zie Figuur 3):

«[De] verdeling van het vermogen [is] scheef (...). De helft van de ab-houders – de eerste vijf decielen – heeft een belang van minder dan € 192.000. Zij bezitten nog geen 3% van het totale ab-vermogen. Anderzijds bezitten de 10% ab-houders met het hoogste ab-vermogen tezamen 71,5% van het totale ab-vermogen. Het ab-vermogen van deze groep bedraagt tenminste een kleine € 2 miljoen. De helft van het vermogen is in handen van de 3,3% ab-houders met het hoogste vermogen.»12

Figuur 3: Verdeling van ab-vermogen over decielen van ab-houders1

1 Idem, p. 14.

En omgekeerd bestaat een groot deel van het vermogen van zeer vermogende huishoudens uit aanmerkelijk belang:

«Naarmate het vermogen groter is, neemt het relatieve aandeel van het aanmerkelijk belang toe. Zo bestaat meer dan 60% van huishoudens met een vermogen van 10 miljoen of meer uit aanmerkelijk belang.»13

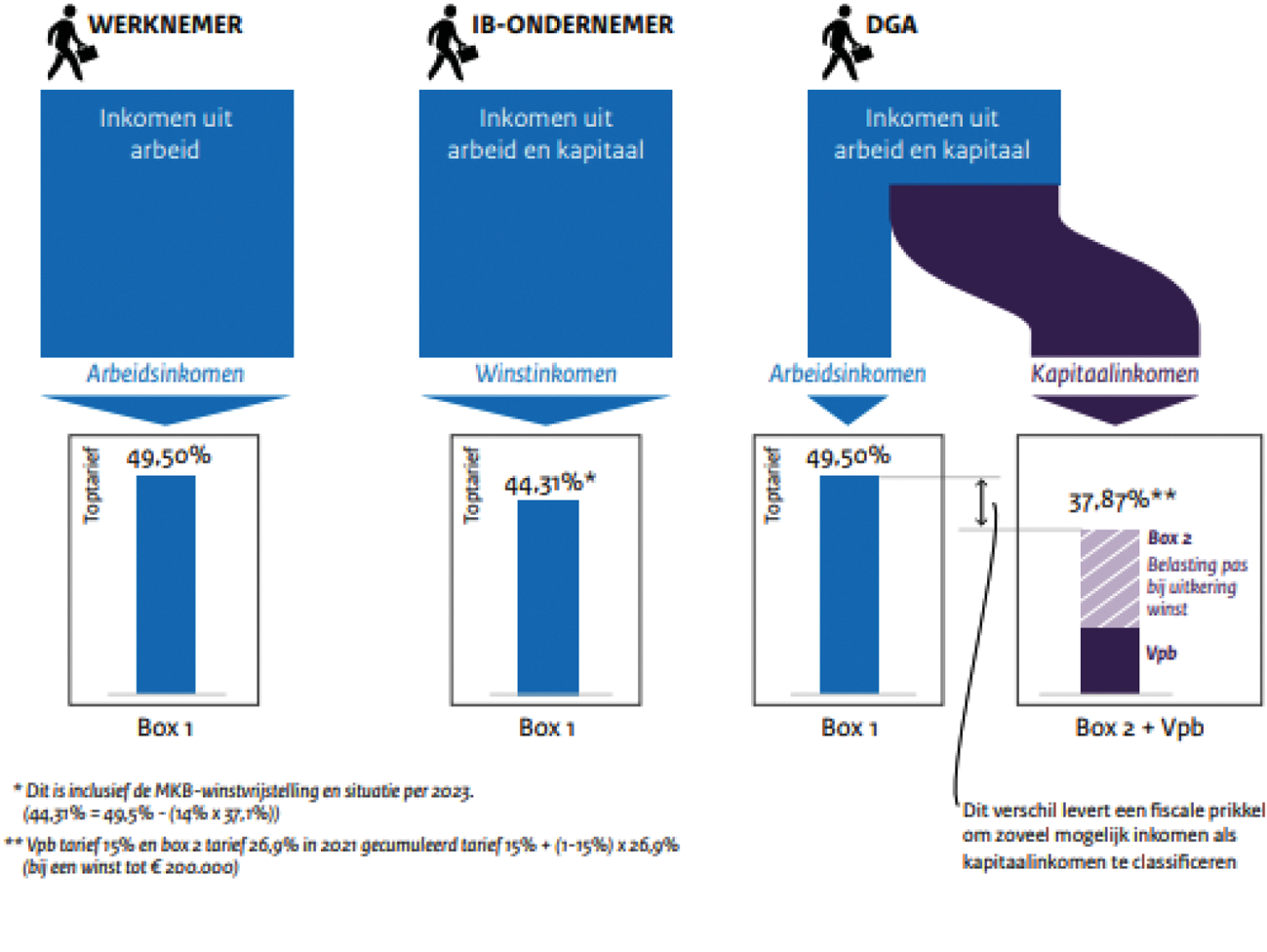

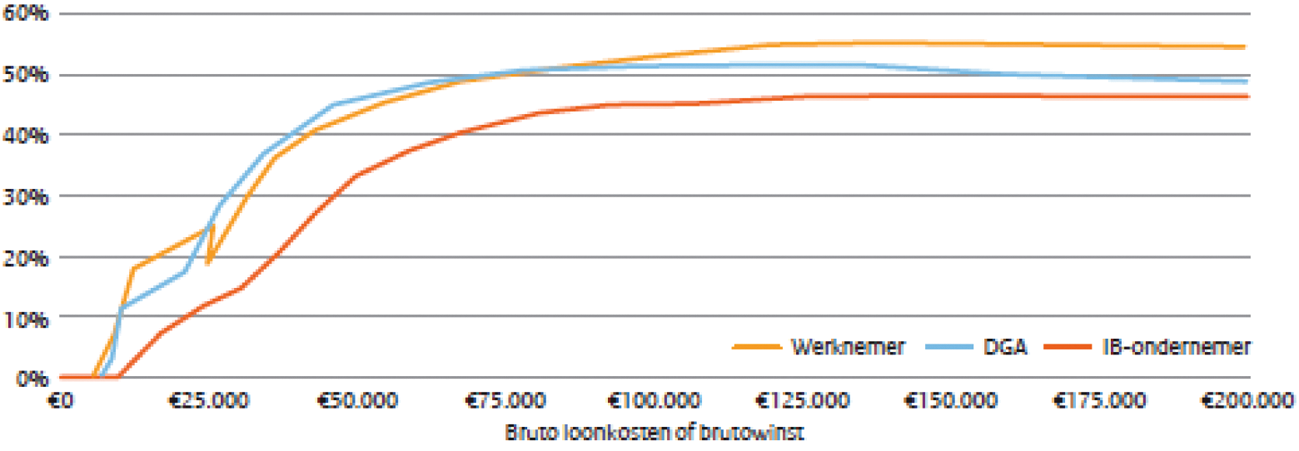

Het kan aantrekkelijk zijn om zowel inkomsten uit arbeid als inkomsten uit vermogen naar box 2 te verplaatsen, omdat de tarieven in box 2 relatief laag zijn. Dat komt goed uit voor directeur-grootaandeelhouders (dga’s). Zij genieten inkomen uit arbeid, omdat ze als directeur werken voor hun eigen bedrijf, en uit winst, omdat ze als eigenaar winstuitkeringen krijgen. Over winstuitkeringen betalen ab-houders de box 2-heffing van 26,9%. Dat komt bovenop de vennootschapsbelasting van 15% (tot € 395.000 winst) of 25,8% (daarboven) die de onderneming over haar winst betaalt. Totaal betaalt de ab-houder over winst tot € 395.000 daarmee 37,87% belasting, wat substantieel minder is dan het toptarief in box 1 van 49,5% (zie Figuur 4).14 Daardoor hebben dga’s een prikkel om zichzelf een zo laag mogelijk loon uit te keren. Over dat loon betalen ze immers meer belasting dan over de winst van hun onderneming. Het tarief in box 3 is met 31% weliswaar lager, maar in box 3 gaat de Belastingdienst uit van een fictief rendement, dat afhangt van de omvang van het vermogen. Voor wie een lager rendement haalt dan dat fictieve rendement kan het aantrekkelijk zijn het vermogen naar box 2 te verplaatsen.

Figuur 4: De (gecumuleerde) marginale toptarieven van een werknemer, IB-ondernemer en dga.1

1 Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Syntheserapport, p. 41.

Het verschil in tarieven tussen box 1 en box 2 (inclusief vpb) is in de afgelopen twintig jaar steeds groter geworden. Toen het boxenstelsel werd ingevoerd lagen de gecumuleerde tarieven dicht bij elkaar; door o.a. verlagingen van het vpb-tarief is inmiddels een flink gat ontstaan (zie Figuur 5). Dat maakt arbitrage aantrekkelijk. Het is daarom belangrijker geworden om het loon van dga’s te onderscheiden van hun winst.

Figuur 5: Gemiddelde belastingdruk werknemers, zelfstandig ondernemers en dga’s in 2019 (boven)1 en ontwikkeling van het toptarief voor werknemers, zelfstandig IB-ondernemers en het gecumuleerde tarief van box 2 en vennootschapsbelasting (onder)2.

1 Commissie Regulering van Werk (2020), In wat voor land willen wij werken?, p. 50.

2 Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Syntheserapport, p. 44.

Het verschil in tarieven verstoort overigens ook de arbeidsmarkt. Door de verschillende fiscale behandeling ontstaan prikkels om voor bepaalde juridische constructies te kiezen, boven andere. In de praktijk zorgen de verschillen ervoor dat werknemers duurder zijn ten opzichte van arbeid verricht door zelfstandigen en dga’s:

«Het arbeidsinkomen van de zelfstandige wordt in dat geval te laag belast en het arbeidsinkomen van dga’s kan in dat geval worden onderschat. Dit bevordert arbitrage tussen de fiscale regimes en de juridische vorm waarin arbeid wordt aangeboden. De fiscale verschillen werken door naar andere collectieve (inkomens)voorzieningen, die verschillen in lasten creëren. Dit is het geval indien deze (inkomens)voorzieningen het inkomen als maatstaf nemen. Dit is bijvoorbeeld het geval bij de toeslagen: de fiscale voordelen van zelfstandigen brengen mee dat zij eerder en meer beroep kunnen doen op toeslagen dan andere werkenden. Bij elkaar leiden alle verschillen tot verschillen in lasten op arbeid afhankelijk van de vorm waarin deze arbeid wordt verricht.»15

De regels om te voorkomen dat dga’s zichzelf te weinig loon uitkeren en zo inkomsten uit box 1 naar box 2 verplaatsen werken niet goed. De Wet op de loonbelasting 1964 voorziet in een «gebruikelijkloonregeling», die voorschrijft dat de Belastingdienst uitgaat van een bepaald loon dat vergelijkbaar is met dat van werknemers in vergelijkbare functies. Dat deel van het inkomen wordt door de Belastingdienst beschouwd als arbeidsinkomen en belast in box 1; het overige uitgekeerde inkomen geldt als kapitaalinkomen dat in box 2 wordt belast. In de bovengenoemde wet is echter ook een bepaling opgenomen die de mogelijkheid biedt om het loon van een dga 25% lager vast te stellen dan het meest vergelijkbare loon, de doelmatigheidsmarge. Die marge is er omdat het lastig kan zijn om nauwkeurig te bepalen wat het loon van een werknemer in een vergelijkbare functie zou zijn. Maar in de praktijk betalen dga’s over een in hoogte vergelijkbaar inkomen door de doelmatigheidsmarge minder belasting dan werknemers in loondienst. Daarom «functioneert de doelmatigheidsmarge niet. Het verlaagt enkel de grens waar de discussies over gaan.»16

Naast gebruikmaken van de doelmatigheidsmarge kunnen dga’s het betalen van belasting voor zich uit schuiven. De belasting in box 2 wordt pas geheven als winsten gerealiseerd worden, dat wil zeggen als winst uitgekeerd wordt aan ab-houders. Dga’s kunnen zonder zichzelf winst uit te keren toch privéactiviteiten financieren door een lening bij de eigen vennootschap af te sluiten. Het inkomen in box 2 van de dga, en daarmee de grondslag voor belastingheffing, wordt zo kunstmatig verlaagd. Door de lening steeds te verlengen, kan belastingbetaling steeds opnieuw uitgesteld worden. Uitstel kan uiteindelijk leiden tot afstel, bijvoorbeeld als de vennootschap failliet gaat en de ab-houder de openstaande belastingschuld niet kan betalen. Leningen bij de eigen vennootschap verlagen zo de belastinginkomsten uit box 2:

«De onderliggende problematiek is dat dga’s belangrijke bedragen noch als dividend uitdelen, noch als ondernemingsvermogen inzetten, maar niettemin wél willen aanwenden, bijvoorbeeld voor consumptie. De leningen die dga’s bij hun eigen bv’s hebben afgesloten belopen nu een totaal van € 55 miljard. De Commissie ziet hier een duidelijke aanwijzing dat de fiscale regels rond dga’s er onvoldoende in slagen om arbeidsinkomen effectief te belasten.»17

De doorschuifregeling (DSR) in de inkomstenbelasting maakt het mogelijk belastingbetaling verder uit te stellen. In principe moet de ab-houder namelijk wel belasting betalen op het moment dat hij zijn belang overdraagt aan iemand anders: dan is hij belasting verschuldigd over het «vervreemdingsvoordeel», dat wil zeggen de waardestijging van de aandelen. Belastingheffing vindt plaats op het moment dat de aandelen worden verkocht, geschonken of geërfd. Dankzij de DSR hoeft echter in veel gevallen dan nog steeds geen belasting betaald te worden, omdat de belastingschuld overgedragen mag worden op de nieuwe eigenaar van het ab-pakket. De DSR bestaat feitelijk uit verschillende regelingen, voor verschillende situaties, met als doel te voorkomen dat een bedrijf in liquiditeitsproblemen komt door belastingheffing. Het gevolg is echter dat belastingheffing eindeloos uitgesteld kan worden:

«Voor het aanmerkelijk belang bestaat een aantal faciliteiten die de belastingplichtige de mogelijkheid bieden om de belastingclaim in box 2 door te schuiven naar de verkrijger. Het gaat hier voornamelijk over overdrachten op grond van huwelijksvermogensrecht (bijvoorbeeld het aangaan van een huwelijk of scheiding), vererving van aandelen of schenking van aandelen. Bij schenking en vererving van de aandelen kan alleen het ondernemingsvermogen van de vennootschap naar de bedrijfsopvolger worden doorgeschoven. De inkomstenbelastingclaim blijft zodoende (grotendeels) bestaan en is alleen op een andere persoon komen te rusten. De opvolger heeft vervolgens dezelfde mogelijkheden en fiscale prikkels om het uitkeren van winst verder uit te stellen (zie hoofdstuk 4). Op deze manier kan belastingheffing langdurig worden uitgesteld, in potentie tot beëindiging van de onderneming.»18

Het is niet duidelijk of de DSR in de praktijk bijdraagt aan het voorkomen van liquiditeitsproblemen. Volgens het CPB voorkomt de regeling in theorie wel dat belastingheffing leidt tot de continuïteit van ondernemingen in gevaar komt, maar is het door gebrek aan data niet mogelijk om vast te stellen of de regeling in de praktijk wel nodig is.19 Uit ander onderzoek blijkt echter dat dat zeer waarschijnlijk niet het geval is, omdat er ook andere mogelijkheden zijn om liquiditeitsproblemen te voorkomen:

«De belastingheffing kan op grond van de invorderingswet onder voorwaarden reeds worden uitgesteld. De overdragende ondernemer krijgt dan feitelijk een financiering van overheidswege. De toegevoegde waarde van de DSR lijkt daarmee beperkt. Daarbij vergroot de DSR de prikkel tot fiscaal gedreven belastinguitstel (...).»20

Daarnaast is bekend dat de DSR ook wordt gebruikt door verkrijgers en erfgenamen die de regeling niet nodig hebben voor de bedrijfsoverdracht.21

Voor de erf- en schenkbelasting bestaat een regeling die vergelijkbaar is met de DSR, de bedrijfsopvolgingsregeling (BOR). Deze regeling is net als de DSR bedoeld om liquiditeitsproblemen door belastingheffing tegen te gaan, maar werkt net anders. De BOR houdt in de praktijk een vrijstelling van de erf- en schenkbelasting in voor een deel van het ondernemingsvermogen van een onderneming. Erfgenamen die een onderneming erven, betalen daar minder belasting over dan erfgenamen die andere zaken erven. Het gaat om een vrijstelling van 100% van de waarde tot ruim € 1 miljoen, en 83% van de overige waarde. Voorwaarde hiervoor is dat het bedrijf nog minimaal vijf jaar na overdracht voortgezet moet worden. Beleggingsvermogen in de onderneming is niet vrijgesteld, maar in de praktijk is het onderscheid tussen beleggings- en ondernemingsvermogen soms moeilijk te maken. Dit heeft belastingarbitrage tot gevolg:

«Door de zeer ruime vrijstelling is het voor erfgenamen of begiftigden aantrekkelijk om ondernemingsvermogen te verkrijgen. Gevolg is dat er structuren tot stand komen die zonder de bedrijfsopvolgingsfaciliteiten nooit tot stand waren gekomen. Het gaat daarbij ook om structuren die primair zijn ingegeven door belastingbesparing en geen economische toegevoegde waarde hebben. Ook is het mogelijk om, anticiperend op een schenking of erving, particulier vermogen onder te brengen in een onderneming alvorens deze over te dragen.»22

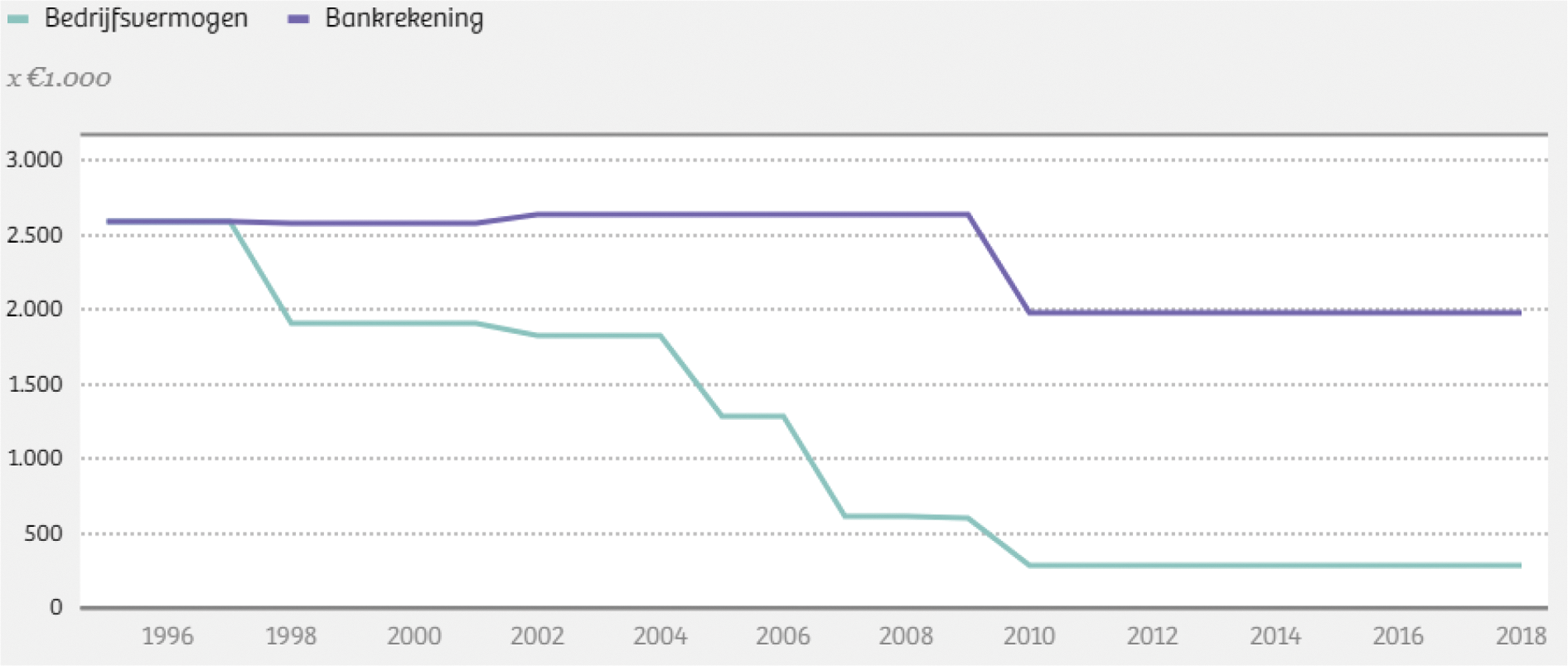

De BOR was niet altijd zo ruimhartig als hij nu is. De regeling begon in 1996 met een vrijstelling van 25% van het ondernemingsvermogen. Daarna werd deze vrijstelling achtereenvolgens verhoogd naar 30%, 60%, 75% en de huidige vrijstelling van 100% tot ruim € 1 miljoen en 83% daarboven (zie Figuur 6).23 Op elk van deze verruimingen was veel kritiek.24

Figuur 6: Verschil in erfbelasting voor het erven van € 10 miljoen in ondernemingsvermogen of als banktegoed, tussen 1996 en 2018.1

1 De Correspondent (2019), Hoe een goedbedoelde belastingregel voor de bakker op de hoek een goudmijn voor de allerrijksten werd.

De noodzaak van de BOR is dan ook beperkt: er bestaat ook een financieringsregeling, dat wil zeggen de mogelijkheid tot uitstel van belastingbetaling, voor erfgenamen die niet over voldoende liquiditeit beschikken om de erf- en schenkbelasting te kunnen voldoen. Een ruime meerderheid van de erfgenamen heeft überhaupt genoeg middelen om de belasting te kunnen betalen.25 De regeling komt daarmee vooral ten goede aan rijke erfgenamen. Volgens het CPB is de regeling dan ook niet doelmatig en is er sprake van een «cadeau-effect»:

«In een substantieel deel van de gevallen is de regeling (...) niet noodzakelijk voor de continuïteit van de onderneming, omdat er voldoende vrije middelen aanwezig zijn bij de erflater, schenker en/of verkrijger. In deze gevallen is sprake van een cadeau-effect en is de regeling dus niet doelmatig. En wanneer er wel een financieringsbehoefte is, kan in de meeste gevallen worden volstaan met (een uitbreiding van) de bestaande uitstelregeling.»26

Dit wetsvoorstel bestaat uit een combinatie van vijf voorstellen om knelpunten in de fiscale behandeling van aanmerkelijk belang weg te nemen.

Het wetsvoorstel voorziet in het afschaffen van de doelmatigheidsmarge van 25%. De gebruikelijkloonregeling wordt verder niet aangepast. Het minimumloon van de dga wordt na invoering van deze maatregel daarom vastgesteld op het hoogste van de volgende bedragen:

– minimaal 100% van de meest vergelijkbare dienstbetrekking;

– het hoogste loon van de overige werknemers van de vennootschap;

– € 48.000.27

Uiteraard blijft het voor dga’s mogelijk om zichzelf een hoger loon dan dit minimum uit te keren.

De DSR in de inkomstenbelasting voor vererving en schenking van aanmerkelijk belang wordt door dit wetsvoorstel afgeschaft. Volgens de huidige regeling kan – onder voorwaarden – de verkrijgingsprijs van een ab-pakket voor de ontvanger op dezelfde hoogte worden vastgesteld als de verkrijgingsprijs van degene van wie het pakket wordt ontvangen. Dat betekent dat er op het moment van overdracht geen sprake is van een vervreemdingsvoordeel door waardestijging van het ab-pakket, en dus ook geen grondslag voor het belasten van die waardestijging.

Als gevolg van deze maatregel wordt zowel bij vererving als bij schenking van een ab-pakket een overdrachtsprijs vastgesteld op basis van de waarde van het pakket op het moment van overdracht. Het verschil tussen de overdrachtsprijs en de verkrijgingsprijs van de schenker of degene van wie geërfd wordt, wordt na implementatie van dit wetsvoorstel aangemerkt als vervreemdingsvoordeel en dus als inkomen uit aanmerkelijk belang voor de erflater of schenker van het pakket. Deze inkomsten worden als zodanig belast in box 2 van de inkomstenbelasting.

Dit voorstel heeft geen effect op een vergelijkbare doorschuifregeling die bestaat voor ib-ondernemers, aangezien dit wetsvoorstel gericht is op knelpunten in de belastingheffing van inkomsten uit aanmerkelijk belang. Theoretisch gezien kan hierdoor een nieuwe arbitragemogelijkheid ontstaan, omdat een bv in sommige gevallen geruisloos omgezet kan worden in een ib-onderneming en weer terug in een bv. Naar verwachting zal dit echter gaan om een beperkt deel van de gevallen. De geruisloze omzetting kost immers tijd en brengt in veel gevallen aanzienlijke kosten met zich mee. Daarnaast zullen bestaande schulden die een dga heeft bij de eigen vennootschap moeten worden terugbetaald om de bv om te kunnen zetten in een eenmanszaak.

Om de BOR beter aan te laten sluiten op de doelstelling van de regeling wordt hier voorgesteld om verhuurd vastgoed aan te merken als beleggingsvermogen, waardoor het niet in aanmerking komt voor de BOR. Bij verhuurd vastgoed bestaat niet het risico dat een belastingclaim leidt tot liquidatie met als welvaartsverlies als gevolg. De belastingclaim kan hier immers niet leiden tot het staken van productieve werkzaamheden (hoogstens kan het leiden tot verkoop van het verhuurde vastgoed). Tegelijkertijd kan vastgoed wel gebruikt worden als belegging. Aangezien het niet de bedoeling is dat de BOR benut wordt om erf- en schenkbelasting te ontwijken, zonder bedrijfseconomische noodzaak, is het logisch verhuurd vastgoed aan te merken als beleggingsvermogen, en dus niet als ondernemingsvermogen. De vrijstelling vanuit de BOR is alleen van toepassing op ondernemingsvermogen, omdat de regeling gericht is op reële bedrijfsovernames. Het onderscheid tussen ondernemingsvermogen en beleggingsvermogen is in de praktijk lastig te maken. De hier voorgestelde maatregel vereenvoudigt dit doordat wettelijk vastgelegd wordt dat verhuurd vastgoed altijd beleggingsvermogen is. Daardoor komt verhuurd vastgoed niet meer in aanmerking voor de BOR en moet bij erfenissen en schenkingen ervan altijd erf- en schenkbelasting betaald worden.

Deze maatregel heeft geen gevolgen voor de toepassing van de zogenaamde «doelmatigheidsmarge» in de BOR28, waardoor een deel van het beleggingsvermogen als ondernemingsvermogen mag worden aangemerkt. In een situatie waarin verhuurd vastgoed onderdeel uitmaakt van het beleggingsvermogen, kan het onder deze regeling nog steeds aangemerkt worden als ondernemingsvermogen, tot een maximum van 5% van het ondernemingsvermogen.

Door hogere eisen te stellen aan ab-pakketten om in aanmerking te komen voor de BOR kan de groep die in aanmerking komt verkleind worden en de regeling meer toegespitst op de oorspronkelijke doelgroep. Dit wetsvoorstel voorziet daarin door de groep die in aanmerking komt af te bakenen tot houders van gewone aandelen, en het minimumaandeel te verhogen naar 25% van die aandelen. De BOR kan op dit moment nog gebruikt worden door ontvangers van uiteenlopende ab-pakketten van minimaal 5% van een specifiek soort aandelen. Het daadwerkelijke belang in het ondernemingsvermogen kan daardoor minder dan 1% bedragen. Deze maatregel houdt in dat alleen ab- pakketten met een omvang van minimaal 25% van de gewone aandelen in aanmerking komen voor de BOR. Hierbij merken de initiatiefnemers op dat bij het bepalen van dit percentage een midden gevonden moest worden tussen een te laag percentage en een te hoog percentage. Een te hoog percentage zou er immers toe leiden dat bijvoorbeeld erfgenamen die slechts een deel van een onderneming erven geen gebruik meer kunnen maken van de BOR, terwijl een te laag percentage een te beperkt effect zou hebben. Het percentage van 25% is gekozen als middenweg; een optimaal percentage is immers niet exact vast te stellen.

Deze maatregel draait de verschillende onnodige verruimingen van de BOR in de afgelopen twee decennia terug door het percentage van de vrijstelling te verlagen naar 25%. De huidige vrijstelling is 100% van de waarde going concern tot ruim € 1 miljoen, en 83% van de rest van het ondernemingsvermogen, of 100% van de liquidatiewaarde als die hoger is dan de waarde going concern. Deze maatregel versimpelt de regeling door één percentage toe te passen voor de gehele vrijstelling. Daarnaast wordt de totale vrijstelling gemaximeerd op € 1 miljoen aan ondernemingsvermogen, ook voor bedrijven met een waarde van meer dan € 4 miljoen. Twee rekenvoorbeelden: bij een ab-pakket met een ondernemingsvermogen van € 500.000 bedraagt de vrijstelling 25% van het totale pakket, dus € 125.000. Bij een pakket van € 10 miljoen komt 25% van de totale waarde boven de aftoppingsgrens uit, dus komt de vrijstelling uit op het maximum van € 1 miljoen. De vrijstelling van 100% voor het verschil tussen de waarde going concern en de liquidatiewaarde blijft bestaan. Daarnaast blijft uitstel van betaling op basis van de Invorderingswet 1990 mogelijk. De overige voorwaarden voor een beroep op de BOR blijven gelijk.

Door de maximale vrijstelling in de BOR te verlagen zou het geschetste «cadeau-effect» af moeten nemen, zonder dat het oorspronkelijke doel van de BOR volledig wordt opgeheven. Daarom is gekozen voor een grens van enerzijds € 1 miljoen, waardoor de regeling vooral ten goede komt aan kleine ondernemingen die minder makkelijk aan liquide middelen kunnen komen, en anderzijds 25%, waardoor de vrijstelling in alle gevallen slechts voor een deel van de erf- en schenkbelasting geldt. Dit percentage is gebaseerd op de eerste vrijstelling in de BOR zoals die in 1997 werd geïntroduceerd, voordat de regeling in stappen werd verruimd tot het huidige niveau.29

De overige voorwaarden met betrekking tot de BOR, die niet onder de bovenstaande drie punten vallen, blijven gelijk. Dat betekent onder andere dat de onderneming nog steeds minimaal vijf jaar voortgezet dient te worden, en dat één persoon de BOR meermaals gedurende zijn leven mag gebruiken.

De voorgestelde maatregelen komen neer op een lastenverzwaring voor ab-houders en ontvangers van ab-pakketten. Naar verwachting zullen ab-houders hun gedrag aanpassen en minder schulden aangaan bij hun eigen vennootschap. Daarnaast zullen dga’s naar verwachting hogere lonen aan zichzelf uitkeren en lagere winstuitkeringen, door de verhoging van de tarieven in box 2.

Naar verwachting leveren de voorgestelde maatregelen geen financieringsproblemen op voor ab-houders. De meeste ab-houders kunnen naar verwachting de hogere lasten betalen uit vrij beschikbare middelen. Voor het deel waar dat niet voor geldt kan de belastingheffing (onder voorwaarden) op basis van de Invorderingswet 1990 worden uitgesteld.

De voorstellen zullen naar verwachting leiden tot een vereenvoudiging in de uitvoering van de inkomstenbelasting en erf- en schenkbelasting. De uitvoering van de BOR eist op dit moment veel capaciteit. Door implementatie van de voorgestelde maatregelen zullen minder ontvangers van ab-pakketten gebruik kunnen maken van de BOR, met als gevolg dat capaciteit vrijkomt bij de Belastingdienst. Ook zullen de maatregelen leiden tot minder discussie en mogelijk minder rechtszaken over de interpretatie van de wet- en regelgeving, onder andere door het standaard aanmerken van verhuurd vastgoed als beleggingsvermogen. Daar staat tegenover dat het introduceren van een nieuw criterium dat afwijkt van de gebruikelijke definitie van aanmerkelijk belang tot enige mate van extra complexiteit. Om dit te voorkomen zou als alternatief de gehele ab-definitie aangepast kunnen worden. De initiatiefnemers zijn echter van mening dat dit een uitgebreidere analyse vereist, terwijl dit wetsvoorstel is gericht op het implementeren van snel uitvoerbare maatregelen die al zijn onderzocht.

Ook het afschaffen van de doorschuifregeling leidt naar verwachting tot het vrijkomen van uitvoeringscapaciteit.

Het schrappen van de doelmatigheidsmarge in de gebruikelijkloonregeling zou kunnen leiden tot een toename van geschillen tussen belastingplichtigen en de Belastingdienst over de hoogte van het uit te keren loon. De Belastingdienst verwacht hiervoor extra capaciteit nodig te hebben. De te verwachten extra belastingopbrengsten na implementatie van dit voorstel zijn echter substantieel hoger dan de extra kosten.

Zolang de door de Grondwet gestelde voorschriften tot aanname van de belastingwet worden gevolgd is sprake van een Rijkswet die niet rechtstreeks kan worden getoetst aan de Grondwet. Tevens zien de initiatiefnemers geen strijdigheid met grondrechten of andere onderdelen van de Grondwet in bovengenoemde voorstellen. Dit wetsvoorstel ligt in het verlengde van bestaande wet- en regelgeving. Voor een deel van de maatregelen, in het bijzonder rondom de BOR, gaat het zelfs om het terugdraaien van eerdere verruimingen. Daarmee is niet waarschijnlijk dat deze voorstellen in strijd zijn met de Grondwet.

De EU heeft geen bevoegdheden op het gebied van directe belastingen. Daar vallen ook de bovengenoemde beschreven voorstellen onder. Tevens ligt dit wetsvoorstel in het verlengde van bestaande wet- en regelgeving. Voor een deel van de maatregelen, in het bijzonder rondom de BOR, gaat het zelfs om het terugdraaien van eerdere verruimingen. Daarmee is niet waarschijnlijk dat deze voorstellen in strijd zijn met het Unierecht.

Op 24 december 2021 oordeelde de Hoge Raad dat de huidige box 3-systematiek in strijd is met het EVRM. Zij oordeelde daarbij dat het forfaitaire stelsel steeds verder af is te komen te staan van het werkelijk genoten inkomen uit het vermogen, terwijl de wetgever dit wel had beoogd. De voorstellen die hier gedaan worden hebben geen betrekking op dit arrest. Voorts wordt er geen verondersteld rendement in de vorm van forfaits gebruikt maar wordt het daadwerkelijke inkomen in box 2 belast.

Alle hierboven beschreven voorstellen leiden tot lastenverzwaring binnen de inkomstenbelasting of erf- en schenkbelasting. Het Ministerie van Financiën heeft de verwachte opbrengsten geraamd.

In onderstaande tabel is de opbrengst van het afschaffen van de doelmatigheidsmarge weergegeven op transactiebasis. Dit levert in het eerste jaar een opbrengst van € 0,8 miljard op. In latere jaren daalt de opbrengst omdat door het hogere loon de fiscale claim in box 2 kleiner wordt.

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

Struc. |

|

|---|---|---|---|---|---|---|---|

|

Budgettair effect per jaar |

802 |

753 |

702 |

650 |

621 |

212 |

De budgettaire opbrengst is weergegeven in onderstaande tabel. Structureel bedraagt de opbrengst van het afschaffen van de DSR in de ab-sfeer € 80 miljoen per jaar.

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

Struc. |

Jaar struc. |

|

|---|---|---|---|---|---|---|---|---|

|

Budgettair effect per jaar |

27 |

30 |

32 |

35 |

38 |

80 |

2.042 |

Met de maatregel wordt voorkomen dat de reikwijdte van de BOR en DSR onbedoeld toeneemt. Dit voorkomt een mogelijke toekomstige derving van belastinginkomsten.

Met deze maatregel komen alleen gewone aandelen nog in aanmerking voor de BOR en gaat het minimumbelang omhoog van 5% naar 25% van het totale ondernemingsvermogen. Voor een raming van de budgettaire gevolgen is nader onderzoek nodig.

De budgettaire opbrengst van het verlagen van de vrijstelling waarde going concern in de BOR tot maximaal € 1 miljoen en 25% van het ondernemingsvermogen bedraagt € 310 miljoen per jaar structureel. Voor de opbrengst is een ingroeipad van 20 jaar verondersteld omdat wordt aangenomen dat schenkingen die gebruik maken van de BOR worden uitgesteld waardoor de structurele opbrengst in 2043 wordt behaald. In onderstaande tabel is de jaarlijkse opbrengst weergegeven.

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

Struc |

Jaar struc. |

|

|---|---|---|---|---|---|---|---|---|

|

Budgettair effect per jaar |

101 |

112 |

123 |

134 |

310 |

2.043 |

Artikel I, onderdeel A (artikel 2.8 van de Wet inkomstenbelasting 2001)

Voorgesteld wordt de in de artikelen 4.17a en 4.17c van de Wet inkomstenbelasting 2001 (Wet IB 2001) opgenomen doorschuifregelingen bij overgang van een aanmerkelijk belang krachtens erfrecht en schenking per 1 januari 2023 te laten vervallen. Als de verkrijger niet in Nederland woonachtig is, kan de vervreemder (erflater/schenker) geen beroep doen op genoemde doorschuifregelingen. Voor deze belastingplichtigen is in de wet geregeld dat een conserverende aanslag wordt opgelegd voor de situaties die onder de hiervoor genoemde doorschuifregelingen vallen. Het voorstel ziet uitsluitend op overgangen krachtens vererving of schenking van een aanmerkelijk belang. Aangezien wordt voorgesteld de in de artikelen 4.17a en 4.17c Wet IB 2001 opgenomen doorschuifregelingen bij overgang van een aanmerkelijk belang krachtens erfrecht en schenking te laten vervallen, wordt tevens voorgesteld om artikel 2.8, vijfde en zevende lid, Wet IB 2001 te laten vervallen.

Artikel I, onderdeel B (artikel 4.11 van de Wet inkomstenbelasting 2001)

In artikel 4.11 Wet IB 2001 worden aandelen en winstbewijzen in een aantal situaties als een fictief aanmerkelijk belang aangemerkt voor zover deze aandelen en winstbewijzen niet al op grond van andere wetsartikelen een aanmerkelijk belang vormen. Het gebruikmaken van de doorschuifregelingen bij overgang van een aanmerkelijk belang krachtens schenking of erfrecht is een van deze situaties. Aangezien wordt voorgesteld om de hiervoor genoemde doorschuifregelingen te laten vervallen, wordt voorgesteld artikel 4.11 Wet IB 2001 dienovereenkomstig te wijzigen.

Artikel I, onderdelen C, E, G en I (artikelen 4.17a, 4.17c, 4.39a en 4.39c van de Wet inkomstenbelasting 2001)

In de artikelen 4.17a en 4.17c Wet IB 2001 is geregeld onder welke voorwaarden een vererving of schenking van een aanmerkelijk belang-pakket niet als een belastbare vervreemding wordt aangemerkt. In de artikelen 4.39a en 4.39c Wet IB 2001 is voor deze situaties geregeld dat de verkrijgingsprijs naar de verkrijger van de aandelen en winstbewijzen overgaat. In het kader van het voorstel om de in de artikelen 4.17a en 4.17c Wet IB 2001 opgenomen doorschuifregelingen te laten vervallen, wordt voorgesteld om deze vier artikelen te laten vervallen.

Artikel I, onderdelen D, F en H (artikelen 4.17b, 4.19 en 4.39b van de Wet inkomstenbelasting 2001)

In artikel 4.17b Wet IB 2001 is geregeld onder welke voorwaarden een verdeling van een aanmerkelijk belang-pakket in een nalatenschap niet als een belastbare vervreemding wordt aangemerkt. In artikel 4.17b, tweede lid, Wet IB 2001 is een uitzondering opgenomen voor de situatie waarin niet wordt voldaan aan de in artikel 4.17a, eerste lid, onderdeel c, Wet IB 2001 opgenomen voorwaarde dat de verkrijger binnenlands belastingplichtige is. In artikel 4.17b, derde lid, Wet IB 2001 is een uitzondering opgenomen voor de situatie waarin binnen twee jaren na het overlijden van de erflater een wijziging komt in de gerechtigdheid tot preferente aandelen in de zin van artikel 4.17a, derde lid, Wet IB 2001, of een vordering in de zin van artikel 4.17a, achtste lid, Wet IB 2001. In het kader van het voorstel om artikel 4.17a te laten vervallen (artikel I, onderdeel D), wordt voorgesteld om artikel 4.17b Wet IB 2001 dienovereenkomstig te wijzigen.

In artikel 4.19 Wet IB 2001 wordt de omvang van de vervreemdingsvoordelen bepaald. In artikel 4.19, tweede lid, Wet IB 2001 is geregeld dat voor het in aanmerking nemen van de verkrijgingsprijs geen rekening hoeft te worden gehouden met de toepassing van de artikelen 4.17a en 4.17c Wet IB 2001. Aangezien wordt voorgesteld om de laatstgenoemde artikelen te laten vervallen (artikel I, onderdelen D en F), wordt voorgesteld ook genoemd tweede lid te laten vervallen.

In artikel 4.39b, tweede lid, Wet IB 2001 is de doorschuiving van de verkrijgingsprijs bij de verdeling van een nalatenschap geregeld voor de situatie waarin de erfgenaam niet in Nederland woont en de overgang krachtens erfrecht binnen twee jaren na het overlijden van de erflater wordt gevolgd door een verdeling van de nalatenschap voor zover de verkregen aandelen worden toegedeeld aan een binnenlandse belastingplichtige. Het betreft de doorschuiving van het deel van de overgang dat ingevolge artikel 4.17a Wet IB 2001 niet als vervreemding wordt aangemerkt waarbij voor het bepalen van de vervreemdingsvoordeel is verwezen naar artikel 4.19, tweede lid, Wet IB 2001. Aangezien wordt voorgesteld om beide bepalingen te laten vervallen (artikel I, onderdelen D en G), wordt voorgesteld om ook artikel 4.39b, tweede lid, Wet IB 2001 te laten vervallen.

Artikel I, onderdeel J (artikel 10a.23 van de Wet inkomstenbelasting 2001)

Het is de bedoeling dat het laten vervallen van de in de artikelen 4.17a en 4.17c Wet IB 2001 opgenomen doorschuifregelingen bij overgang van een aanmerkelijk belang krachtens erfrecht en schenking per 1 januari 2023, uitsluitend geldt met betrekking tot aandelen of winstbewijzen die op of na 1 januari 2023 overgaan. Voor aandelen of winstbewijzen waarbij artikel 4.17a Wet IB 2001 of artikel 4.17c Wet IB 2001 nog is toegepast, moet het laten vervallen van deze artikelen geen inhoudelijke betekenis hebben. Met de voorgestelde invoeging van artikel 10a.23 Wet IB 2001 wordt daarom geregeld dat geen wijziging optreedt in de fiscale gevolgen met betrekking tot aandelen of winstbewijzen waarop artikel 4.17a Wet IB 2001 of artikel 4.17c Wet IB 2001 zoals die artikelen luidden op 31 december 2022 is toegepast. Daartoe wordt geregeld dat als met betrekking tot (tot een aanmerkelijk belang behorende) aandelen of winstbewijzen de doorschuifregeling bij overgang krachtens erfrecht of schenking in de zin van artikel 4.17a Wet IB 2001 of artikel 4.17c Wet IB 2001 zoals deze artikelen luidden op 31 december 2022, is toegepast, de artikelen 4.11, 4.19, tweede lid, 4.39a, 4.39b, tweede en derde lid, en 4.39c Wet IB 2001 van toepassing blijven met betrekking tot deze aandelen of winstbewijzen.

Artikel II (artikel 12a van de Wet op de loonbelasting 1964)

Het voorgestelde artikel II voorziet in het afschaffen van de doelmatigheidsmarge van 25% in de in artikel 12a van de Wet op de loonbelasting 1964 (Wet LB 1964) opgenomen gebruikelijkloonregeling. Het voor de loon- en inkomstenbelasting in aanmerking te nemen loon van een aanmerkelijkbelanghouder wordt gesteld op het loon dat geacht wordt gebruikelijk te zijn voor het niveau en de duur van de arbeid die hij verricht ten behoeve van zijn vennootschap en wordt ingevolge artikel 12a, eerste lid, Wet LB 1964 momenteel bepaald door het loon minimaal vast te stellen op het hoogste van de volgende bedragen:

a. 75% van het loon uit de meest vergelijkbare dienstbetrekking;

b. het loon van de meestverdienende werknemer van de vennootschap of van een verbonden vennootschap;

c. € 48.000 (bedrag 2022).

De voorgestelde aanpassing heeft tot gevolg dat bij de vaststelling van het in aanmerking te nemen loon het loon uit de meest vergelijkbare dienstbetrekking niet voor 75%, maar voor 100% in aanmerking dient te worden genomen. Indien de inhoudingsplichtige aannemelijk maakt dat het loon uit de meest vergelijkbare dienstbetrekking lager is dan het hoogste bedrag op basis van het eerste lid, kan de inhoudingsplichtige het loon op grond van het voorgestelde artikel 12a, tweede lid, Wet LB 1964 stellen op dit (lagere) loon uit de meest vergelijkbare dienstbetrekking. Als gevolg van het afschaffen van de doelmatigheidsmarge, heeft een deel van genoemd tweede lid zijn toegevoegde waarde verloren en kan dat deel daarom vervallen. Voor artikel 12a, achtste lid, Wet LB 1964 dat een minimale bewijslast regelt voor een correctie in de situatie dat de inspecteur aannemelijk maakt dat het loon uit de meest vergelijkbare dienstbetrekking hoger is dan het aangegeven loon geldt ook dat geen rekening meer hoeft te worden gehouden met de doelmatigheidsmarge. De gebruikelijkloonregeling wordt verder inhoudelijk niet gewijzigd.

Artikel III, onderdeel A (artikel 35c van de Successiewet 1956)

De in artikel III, onderdeel A, voorgestelde aanpassingen van de bedrijfsopvolgingsregeling (BOR) in de Successiewet 1956 (SW 1956) hebben betrekking op artikel 35c SW 1956 waarin wordt geregeld welk vermogen kwalificeert als ondernemingsvermogen en op grond van die kwalificatie in aanmerking komt voor de BOR.

Thans kwalificeert in principe, kortgezegd, elke aanmerkelijkbelangpositie voor de BOR. Dit is geregeld in artikel 35c, eerste lid, onderdeel c, SW 1956. Die bepaling heeft betrekking op, kortgezegd, vermogensbestanddelen die bij de schenker of erflater behoorden tot een aanmerkelijk belang, voor zover het lichaam een onderneming drijft of een kwalificerende medegerechtigdheid houdt.

Voorgesteld wordt de toegang tot de BOR te beperken tot de verkrijging van gewone aandelen die bij de schenker of erflater een belang vertegenwoordigen van kortweg minimaal 25% van het geplaatste kapitaal in een lichaam (in de praktijk een vennootschap). Dit wordt uitgewerkt door in genoemd onderdeel c – afgezien van het percentage – aan te sluiten bij het aanmerkelijkbelangbegrip in artikel 4.6, aanhef en onderdeel a, Wet IB 2001, te weten: «De belastingplichtige heeft een aanmerkelijk belang indien hij, al dan niet tezamen met zijn partner, direct of indirect voor ten minste 5% van het geplaatste kapitaal aandeelhouder is in een vennootschap waarvan het kapitaal geheel of ten dele in aandelen is verdeeld.» In de voorgestelde tekst van genoemd onderdeel c worden twee aanvullende voorwaarden gesteld:

1. Deze aandelen zijn volledig (in de zin van onbeperkt) gerechtigd tot de winst en tot de liquidatieopbrengst.

2. Deze aandelen vertegenwoordigen een belang van ten minste 25% van het geplaatste kapitaal voor zover dat geplaatste kapitaal bestaat uit aandelen die onbeperkt gerechtigd zijn tot de winst en tot de liquidatieopbrengst.

De onbeperkte winstgerechtigdheid ziet dus op de winstgerechtigdheid die gerelateerd is aan het geplaatste kapitaal. Het voorgaande houdt ook in dat de verkrijging van bijvoorbeeld opties op aandelen, vruchtgebruik op aandelen, winstbewijzen of lidmaatschapsrechten in een coöperatie niet langer kwalificeert voor de BOR. Evenmin kwalificeren aandelen die niet volledig winstgerechtigd zijn voor de BOR, bijvoorbeeld preferente aandelen. Deze aanpassing van genoemd onderdeel c kan worden toegelicht met de volgende voorbeelden waarbij ervan is uitgegaan dat de vennootschap een onderneming drijft.

Voorbeeld 1:

Een vennootschap heeft uitsluitend aandelen uitgegeven die onbeperkt gerechtigd zijn tot de winst en tot de liquidatieopbrengsten. Een schenker of erflater heeft 50% van deze aandelen. Deze aandelen voldoen aan het vereiste dat de schenker of erflater een aanmerkelijk belang heeft als bedoeld in artikel 4.6, aanhef en onderdeel a, Wet IB 2001. Voorts voldoen deze aandelen aan het voorgestelde artikel 35c, eerste lid, onderdeel c, SW 1956.

Voorbeeld 2:

Een vennootschap heeft zowel aandelen die onbeperkt gerechtigd zijn tot de winst en tot de liquidatieopbrengsten als preferente aandelen uitgegeven. Het geplaatste kapitaal van de eerstgenoemde aandelen bedraagt 20% van het totale geplaatste kapitaal en het geplaatste kapitaal van de preferente aandelen 80%. De preferente aandelen zullen niet kwalificeren omdat zij niet volledig winstgerechtigd zijn. De aandelen die onbeperkt gerechtigd zijn tot de winst en tot de liquidatieopbrengsten kwalificeren wel omdat het kwantitatieve vereiste van 25% wordt getoetst aan het geplaatste kapitaal met uitzondering van de preferente aandelen.

De voorgestelde aanpassing in artikel 35c, derde lid, SW 1956 is technisch van karakter en vloeit voort uit de voorgestelde aanpassing in artikel 35c, eerste lid, onderdeel c, SW 1956. Op grond van het huidige artikel 35c, vierde lid, SW 1956 kwalificeren preferente aandelen indien deze zijn ontstaan en verkregen in het kader van een bedrijfsopvolging. In het verlengde van de aanpassing van artikel 35c, eerste lid, onderdeel c, SW 1956 wordt voorgesteld het vierde lid van dat artikel te laten vervallen en het vijfde tot en met negende lid van dat artikel te vernummeren tot vierde tot en met achtste lid.

De aanpassingen in het tot vierde lid van genoemd artikel 35c te vernummeren vijfde lid vloeien voort uit de aanpassingen in het eerste lid, onderdeel c, van dat artikel dat de toegang tot de BOR beperkt tot aandelen die volledig zijn gerechtigd tot de winst en de liquidatieopbrengst alsmede behorend tot een belang van minimaal 25% van het geplaatste kapitaal in een vennootschap. In het verlengde hiervan kwalificeert een indirect aanmerkelijk belang dat is verwaterd tot ten minste 0,5% door erfrecht, huwelijksvermogensrecht of schenking niet langer voor de toepassing van de toerekeningsregel. Op grond van het voorgestelde vierde lid van genoemd artikel kan alleen toerekening plaatsvinden indien sprake is van een lichaam waarin de erflater of schenker een direct aanmerkelijk belang als bedoeld in artikel 35c, eerste lid, onderdeel c, SW 1956 hield en dat lichaam een belang hield in een ander lichaam dat voor de erflater of schenker indirect een aanmerkelijk belang vormde als bedoeld in laatstgenoemde bepaling. Als dit het geval is, worden de bezittingen en schulden van dat andere lichaam, met inachtneming van de omvang van dat belang, toegerekend aan eerstbedoeld lichaam. Dat betekent dat de voorwaarde van een 25%-belang ook geldt voor een indirect belang van de erflater of schenker. Dus een erflater of schenker die een 100%-belang in de holding hield en voorts indirect via de holding een 25%-belang in een of meer andere lichamen, kan naar rato van dat belang toerekenen.

Een voorbeeld om dit te verduidelijken.

Voorbeeld 3:

Persoon A heeft 100% van de aandelen in Holding BV. Deze vennootschap heeft 50% van de gewone aandelen in Werk BV A (vertegenwoordigt ten minste 25% van het geplaatste kapitaal) en 10% van de gewone aandelen in Werk BV B (vertegenwoordigt ten minste 10% van het geplaatste kapitaal). Er zijn geen preferente aandelen in Werk BV A en Werk BV B. In dit voorbeeld heeft persoon A een kwalificerend belang in Holding BV. Alleen het belang van Holding BV in Werk BV A vormt voor persoon A een indirect kwalificerend belang. Dat betekent dat voor dit belang kan worden toegerekend. Het andere belang van de Holding in Werk BV B vormt voor persoon A geen indirect kwalificerend belang. Toerekening van de bezittingen en schulden is dus niet mogelijk en het belang zelf wordt niet als ondernemingsvermogen aangemerkt (huidig artikel 35c, zesde lid, SW 1956).

Voorts wordt voorgesteld verhuurde onroerende zaken wettelijk aan te merken als beleggingsvermogen tenzij sprake is van onroerende zaken die binnen de onderneming worden gebruikt. Dit wordt geregeld in het voorgestelde artikel 35c, vijfde en zesde lid, SW 1956. Volledigheidshalve wordt opgemerkt dat tevens wordt voorgesteld het huidige vijfde tot en met achtste lid van dat artikel te vernummeren tot zevende tot en met tiende lid.

Het voorgestelde artikel 35c, vijfde en zesde lid, SW 1956 regelt de kwalificatie van ter beschikking gestelde onroerende zaken als beleggingsvermogen. De hoofdregel wordt opgenomen in genoemd vijfde lid, namelijk dat onroerende zaken die aan een ander ter beschikking worden gesteld wettelijk worden uitgesloten van het ondernemingsvermogen en dus tot het beleggingsvermogen behoren. De term onroerende zaak is van wezenlijke betekenis. Deze term wordt ingevuld door het civiele recht en komt reeds op verschillende plaatsen voor in de SW 1956. Op grond van genoemd vijfde lid kan het ook een gedeelte van een onroerende zaak betreffen. Voor de term onroerende zaak is het niet relevant of deze projectmatig ontwikkeld is of zelf gebouwd is. Ook het in genoemd vijfde lid gehanteerde criterium van «bestemd zijn om ter beschikking te worden gesteld aan anderen» is niet nieuw. Dit komt bijvoorbeeld in vergelijkbare bewoordingen voor in artikel 3.45, tweede lid, Wet IB 2001 en de artikelen 12a, vierde lid, en 20a, achtste lid, van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969). Met de zinsnede «anders dan tijdelijk» wordt bedoeld dat kortdurende terbeschikkingstelling, zoals bijvoorbeeld bij hotels en kamerverhuur ten behoeve van raamwerkers het geval is, niet onder de fictie valt dat sprake is van beleggingsvermogen. De zinsnede «rechtens dan wel in feite» heeft tot doel om ook situaties waarbij een onroerende zaak feitelijk, dus zonder bijvoorbeeld een juridisch contract, aan een derde ter beschikking is gesteld onder de fictie van beleggingsvermogen te brengen. Voorbeelden van vergelijkbare bepalingen zijn artikel 3.92 Wet IB 2001 of artikel 10a Wet Vpb 1969. Het gaat niet alleen om verhuur maar om iedere vorm van terbeschikkingstelling aan derden ongeacht of er wel of geen vergoeding is verschuldigd. Zowel een terbeschikkingstelling aan een lichaam als aan een natuurlijk persoon valt onder de bepaling. Indien sprake is van onroerende zaken die onder de fictie van het voorgestelde artikel 35c, zesde lid, SW 1956 vallen, worden deze aangemerkt als beleggingsvermogen. Voor zover deze onroerende zaken zijn gefinancierd met schulden, worden deze schulden op grond van de vermogensetikettering eveneens aangemerkt als beleggingsvermogen. Indien deze schulden wel tot het ondernemingsvermogen zouden (kunnen) behoren, zou het ondernemingsvermogen dat kwalificeert voor de BOR ten onrechte lager uitkomen. Indien de erflater of schenker een aanmerkelijk belang als bedoeld in artikel 35c, eerste lid, onderdeel c, SW 1956 hield en een houdstermaatschappij heeft waarin de onroerende zaken zijn ondergebracht terwijl deze onroerende zaken niet door de houdstermaatschappij zelf maar door een of meer dochtervennootschappen worden gebruikt in het kader van de feitelijke bedrijfsuitoefening, is sprake van terbeschikkingstelling aan een ander, tenzij het voorgestelde artikel 35c, zesde lid, SW 1956 van toepassing is.

Het voorgestelde artikel 35c, zesde lid, SW 1956 bevat de uitzondering op de hoofdregel van het vijfde lid van dat artikel. Kern van genoemd zesde lid is dat een onroerende zaak voor zover die wordt gebruikt voor de eigen bedrijfsuitoefening binnen de onderneming van een lichaam waarin de erflater of schenker direct of indirect ten minste een 25%-belang van gewone aandelen ten tijde van het overlijden of de schenking heeft, niet onder de fictie valt. Hierbij is net als in artikel 3.92 Wet IB 2001 en artikel 15, eerste lid, onderdeel b, van de Wet op belastingen van rechtsverkeer gekozen voor de term «voor zover» om te voorkomen dat er een groot verschil in behandeling ontstaat tussen de situatie dat 90% van een onroerende zaak ter beschikking wordt gesteld aan anderen en 10% van een onroerende zaak binnen de onderneming wordt gebruikt en de situatie dat 100% van een onroerende zaak ter beschikking wordt gesteld aan anderen. Zonder de term «voor zover« zou in de eerste situatie de onroerende zaak niet onder de fictie vallen terwijl 90% van de onroerende zaak wel ter beschikking wordt gesteld aan anderen. Indien het voorgestelde artikel 35c, vijfde lid, SW 1956 niet van toepassing is, worden onroerende zaken evenals de in samenhang daarmee aangegane schulden geëtiketteerd volgens de huidige regels voor vermogensetikettering. Met de zinsnede «ten tijde van het overlijden of de schenking» wordt aangegeven dat op dat moment wordt getoetst of de onroerende zaak op grond van genoemd vijfde lid verplicht beleggingsvermogen vormt en sprake is van een 25%-belang. Voorts stelt het voorgestelde artikel 35c, zesde lid, SW 1956 de voorwaarde dat het lichaam waaraan de onroerende zaak ter beschikking wordt gesteld, voldoet aan de bezitseis, bedoeld in artikel 35d, eerste lid, onderdeel c, SW 1956. Met deze voorwaarde wordt buiten twijfel gesteld dat indien bijvoorbeeld het lichaam de onderneming pas een half jaar drijft, ook het bedrijfspand dat aan dat lichaam werd verhuurd niet kwalificeert.

Enkele voorbeelden kunnen dit verduidelijken.

Voorbeeld 4:

Een erflater of schenker als bedoeld in artikel 35c, eerste lid, onderdeel c, SW 1956 heeft 100% van de aandelen in een houdstervennootschap (holding) die alle aandelen heeft in een werkmaatschappij (bv). De onroerende zaak is in bezit van de holding en wordt ter beschikking gesteld aan de werkmaatschappij die deze onroerende zaak niet ter beschikking stelt aan een ander maar vanuit deze onroerende zaak haar materiële onderneming drijft. Het voorgestelde artikel 35c, zesde lid, SW 1956 is van toepassing met als gevolg dat de huidige regels voor vermogensetikettering van toepassing zijn.

Voorbeeld 5:

Een erflater of schenker als bedoeld in artikel 35c, eerste lid, onderdeel c, SW 1956 heeft een houdstervennootschap (holding) die alle aandelen heeft in twee werkvennootschappen (bv1 en bv2). De onroerende zaken zitten in bv1. Bv1 verhuurt één onroerende zaak aan bv2 en de overige onroerende zaken aan derden. Bv2 drijft een materiële onderneming waarbinnen de door bv1 verhuurde onroerende zaak wordt gebruikt en dus niet ter beschikking wordt gesteld aan een ander. Deze onroerende zaak valt onder het voorgestelde artikel 35c, zesde lid, SW 1956. Dat betekent dat de huidige regels voor vermogensetikettering van toepassing zijn. De andere onroerende zaken in bv1 worden niet voor de eigen bedrijfsuitoefening gebruikt en evenmin ter beschikking gesteld aan de holding of bv2. Het voorgestelde artikel 35c, vijfde lid, SW 1956 is daarop van toepassing waardoor deze onroerende zaken kwalificeren als beleggingsvermogen.

Voorbeeld 6:

Een erflater of schenker als bedoeld in artikel 35c, eerste lid, onderdeel c, SW 1956 heeft een houdstervennootschap (holding) die aandelen heeft in twee werkvennootschappen (bv1 en bv2) en een 20% belang heeft in bv3 die een materiële onderneming drijft waarbij onroerende zaken van bv1 zijn gehuurd. De erflater of schenker, bedoeld in artikel 35c, eerste lid, onderdeel c, SW 1956, heeft een indirect belang van minder dan 25% van de gewone aandelen in bv3. Dat betekent dat de onroerende zaken die door bv1 ter beschikking zijn gesteld aan bv3 niet onder de reikwijdte van het voorgestelde artikel 35c, zesde lid, SW 1956 maar onder het voorgestelde artikel 35c, vijfde lid, SW 1956 vallen en dus beleggingsvermogen vormen.

Het voorgestelde artikel 35c, zevende lid, SW 1956 kwalificeert bepaalde rechten als onroerende zaken. De aanpassing van genoemd zevende lid bewerkstelligt dat deze bepaling ook van toepassing is op het voorgestelde artikel 35c, vijfde en zesde lid, SW 1956. Voorgesteld wordt artikel 35c, negende lid (nieuw), SW 1956 te laten vervallen aangezien de bepalingen met betrekking tot het aanmerkelijk belang in de Wet IB 2001 niet meer van belang zijn. In samenhang hiermee wordt artikel 35c, tiende lid (nieuw), SW 1956 vernummerd tot negende lid.

Artikel III, onderdeel B (artikel 35d van de Successiewet 1956)

De voorgestelde aanpassing in artikel 35d, eerste lid, onderdeel c, SW 1956 vloeit voort uit de voorgestelde aanpassingen in artikel 35c, eerste lid, onderdeel c, SW 1956 en is technisch van aard.

Artikel III, onderdeel C (artikel 35e van de Successiewet 1956)

De voorgestelde aanpassingen in artikel 35e, eerste en derde lid, SW 1956 vloeien voort uit de voorgestelde aanpassingen in artikel 35c, eerste lid, onderdeel c, SW 1956 en zijn technisch van aard. Aangezien wordt voorgesteld om artikel 35c, vierde lid, SW 1956 te laten vervallen heeft artikel 35e, vierde lid, SW 1956 zijn nut verloren. In dat kader wordt tevens voorgesteld het vijfde en zesde lid van genoemd artikel te vernummeren tot vierde en vijfde lid.

Artikel IV (artikel 35b van de Successiewet 1956)

In artikel 35b SW 1956 wordt met name de omvang van de BOR geregeld. Artikel 35b, eerste lid, SW 1956 voorziet in een voorwaardelijke vrijstelling. Op grond van de huidige tekst wordt op verzoek van de verkrijger vrijgesteld van schenk- of erfbelasting het verschil tussen de liquidatiewaarde en de lagere waarde going concern en wordt de waarde going concern van het ondernemingsvermogen voor 100% tot een bedrag van € 1.134.403 (2022) per objectieve onderneming en voor het overige voor 83% vrijgesteld. Voorgesteld wordt deze vrijstelling per 1 januari 2024 te wijzigen. Voorgesteld wordt dat, naast de instandhouding van de vrijstelling van 100% voor het verschil tussen de liquidatiewaarde en de lagere waarde going concern, een vrijstelling wordt verleend van 25% van de waarde going concern van het ondernemingsvermogen met een maximum van € 1 miljoen. De vrijstelling van 25% wordt, net als de bestaande 100%-vrijstelling, niet per verkrijging, maar per objectieve onderneming verleend. Dit betekent dat de vrijstelling van 25% moet worden herrekend indien de verkrijger niet de gehele objectieve onderneming verkrijgt. Tevens moet worden bepaald welk vermogen voor de berekening van de vrijstelling tot de objectieve onderneming behoort.

Een drietal voorbeelden ter verduidelijking.

Voorbeeld 7:

De liquidatiewaarde is hoger dan de waarde going concern. Een ouder is IB-ondernemer met een waarde going concern van € 400.000 waarbij de liquidatiewaarde € 2 miljoen is. De ouder schenkt de IB-onderneming aan een kind; een verkrijging van € 2 miljoen. Op grond van het voorgestelde artikel 35b, eerste lid, eerste zin, onderdeel a, SW 1956 is het positieve verschil tussen de liquidatiewaarde en de waarde going concern van € 1,6 miljoen vrijgesteld. Op grond van het voorgestelde artikel 35b, eerste lid, eerste zin, onderdeel b, SW 1956 wordt voorts een vrijstelling verleend van 25% van de waarde going concern van het ondernemingsvermogen, dat is in dit voorbeeld 25% van € 400.000, dat is € 100.000. De som van de vrijstelling van de onderdelen a en b bedraagt € 1,7 miljoen.

In voorbeelden 8 en 9 is de liquidatiewaarde lager dan de waarde going concern.

Voorbeeld 8:

Een ouder heeft 100% van de aandelen in een bv zonder beleggingsvermogen die een objectieve onderneming met een waarde going concern van € 1 miljoen drijft. De ouder schenkt aan een kind 40% van de aandelen in die bv; een verkrijging van € 400.000. De vrijstelling voor het kind bedraagt 25% van € 400.000, dat is € 100.000.

Voorbeeld 9:

Een ouder heeft 100% van de aandelen in een bv zonder beleggingsvermogen die een objectieve onderneming met een waarde going concern van € 5 miljoen drijft. De ouder schenkt aan een kind 100% van de aandelen in die bv, een verkrijging van € 5 miljoen. De vrijstelling voor het kind bedraagt 25% van € 5 miljoen, dat is € 1,25 miljoen met dien verstande dat die wordt verlaagd tot het plafond van de vrijstelling van € 1 miljoen. De vrijstelling bedraagt dus € 1 miljoen.

Overigens is voor de nog verschuldigde schenk- of erfbelasting over het ondernemingsvermogen nog rentedragend uitstel van betaling mogelijk gedurende tien jaren, zoals thans ook het geval is. Onder ondernemingsvermogen wordt ook begrepen ondernemingsvermogen dat niet kwalificeert voor de BOR omdat niet wordt voldaan aan de voorwaarden van artikel 35c, eerste lid, onderdeel c, SW 1956 en verhuurde onroerende zaken die op grond van artikel 35c SW 1956 wettelijk niet als ondernemingsvermogen kwalificeren. Dit betekent bijvoorbeeld voor voorbeeld 7 dat voor de nog verschuldigde schenkbelasting over € 300.000 ondernemingsvermogen rentedragend uitstel van betaling mogelijk is. De betaling van de schenkbelasting van afgerond € 60.000 en de enkelvoudige rente hoeft pas na tien jaar plaats te vinden. Voor deze uitstelregeling maakt het niet uit of de verkrijger nog ander vermogen verkrijgt of al zelf over voldoende vermogen beschikte om de schenkbelasting te betalen.

Artikel V, onderdelen A, B en C (artikelen 25, 45 en 70g van de Invorderingswet 1990)

Artikel 25, achtste lid, van de Invorderingswet 1990 (IW 1990) ziet op bepalingen die uitstel van betaling regelen in het geval dat een van de doorschuifregelingen wordt toegepast. Het betreft de inkomstenbelasting die is verschuldigd ter zake van geconserveerd inkomen als bedoeld in artikel 2.8, vierde, vijfde, zesde of zevende lid, Wet IB 2001. In samenhang met het voorstel om artikel 2.8, vijfde en zevende lid, Wet IB 2001 te laten vervallen en artikel 2.8, zesde lid, Wet IB 2001 te vernummeren tot vijfde lid, wordt voorgesteld artikel 25, achtste lid, IW 1990 dienovereenkomstig te wijzigen.

In artikel 45 IW 1990 is de aansprakelijkheid geregeld ten aanzien van belastingaanslagen betreffende de inkomstenbelasting ter zake van geconserveerd inkomen als bedoeld in artikel 2.8, zevende lid, Wet IB 2001. In samenhang met het voorgaande wordt tevens voorgesteld om artikel 45 IW 1990 te laten vervallen.

Voorgesteld wordt om in een nieuw artikel 70g IW 1990 te regelen dat het verleende uitstel van betaling voor reeds opgelegde belastingaanslagen betreffende de inkomstenbelasting ter zake van geconserveerd inkomen als bedoeld in artikel 2.8, vijfde of zevende lid, Wet IB 2001, zoals dat artikel luidde op 31 december 2022, blijft bestaan. Daarnaast wordt voorgesteld om te regelen dat de in het huidige artikel 45 IW 1990 opgenomen aansprakelijkheid ten aanzien van reeds opgelegde belastingaanslagen betreffende de inkomstenbelasting ter zake van geconserveerd inkomen als bedoeld in artikel 2.8, zevende lid, Wet IB 2001, zoals dat luidde op 31 december 2022, blijft bestaan.

Artikel VI (overgangsrecht)

Indien een bedrijfsopvolging met gebruikmaking van de BOR in de SW 1956 heeft plaatsgevonden voor 1 januari 2023, kan het daarbij gaan om bijvoorbeeld een verkrijging van een aanmerkelijk belang van minder dan 25%-belang of met preferente aandelen. Als gevolg van de voorgestelde aanpassing van artikel 35c, eerste lid, onderdeel c, en vierde lid, SW 1956 kwalificeren deze aanmerkelijk belang-pakketten, zoals preferente aandelen, niet langer voor de BOR met ingang van 1 januari 2023 (artikel III, onderdeel A). In het verlengde van de voorgestelde aanpassing van artikel 35c SW 1956 wordt voorgesteld de artikelen 35d, eerste lid, en 35e, vierde lid, SW 1956 aan te passen (artikel III, onderdelen B en C). Zonder aanvullende regelgeving zou dat betekenen dat voor bedoelde bedrijfsopvolgingen niet langer hoeft te worden voldaan aan de bezits- en voortzettingseis, bedoeld in de artikelen 35d, eerste lid, en 35e, vierde lid, SW 1956. Dat is niet de bedoeling. Daarom voorziet het in artikel VI opgenomen overgangsrecht erin dat de artikelen 35d, eerste lid, onderdeel c, en 35e SW 1956 zoals die luidden op 31 december 2022 blijven gelden voor een verkrijging die heeft plaatsgevonden op of voor 31 december 2022. Materieel is het overgangsrecht na vijf jaar uitgewerkt, dus vanaf 1 januari 2028.

Artikel VII (samenloop)

Dit artikel voorziet in een samenloopbepaling in verband met de vernummering van enkele leden van artikel 12a Wet LB 1964, zoals opgenomen in het wetsvoorstel Belastingplan 202330 (vervallen tegemoetkoming voor de gebruikelijkloonregeling voor innovatieve start-ups). Indien artikel IX van het Belastingplan 2023 eerder in werking treedt dan artikel II, dient artikel II aangepast te worden.

Artikel VIII (inwerkingtreding)

Dit artikel regelt de inwerkingtreding. Op grond van deze bepaling treedt deze wet in werking met ingang van 1 januari 2023. Voor twee wijzigingen is in een afwijkende inwerkingtreding voorzien. Dat is toegelicht bij de toelichting op de betreffende onderdelen.

Maatoug Van der Lee Nijboer

De Hoge Raad heeft uitgesproken dat de huidige vorm van vermogensrendementsheffing in Box 3 van de inkomstenbelasting in strijd is met «het ongestoord genot van eigendom en het discriminatieverbod in het Europees Verdrag tot bescherming van de Rechten van de Mens (EVRM)».

Zie bijv. Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Belasten van vermogen, p. 9.

Zie bijv. Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: De Nederlandse belastingmix, p. 13.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Syntheserapport, p. 15.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Belasten van vermogen, p. 4.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Syntheserapport, p. 38.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Syntheserapport, p. 19.

Groot, E. (2022), Het grote geld zit verstopt in de kleine bv, in Het Financieele Dagblad, 15 april 2022.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Syntheserapport, p. 40.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Belasten van inkomen uit aanmerkelijk belang, pp. 12–13.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Syntheserapport, p. 38.

In het Belastingplan 2023 (Kamerstukken II 2022/23, 36 202, nrs. 1–3.) wordt het lage vpb-tarief verhoogd naar 19%. Per 1 januari 2024 wordt het box 2-tarief ook opgesplitst in twee schijven, van 24,5% en 31%. Tot slot wordt de schijfgrens weer verlaagd naar € 200.000. Hierdoor ontstaan drie verschillende effectieve tarieven: tot € 67.000 38,845%, tussen € 67.000 en € 200.000 44,11% en daarboven 48,802%.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Belasten van inkomen uit aanmerkelijk belang, p. 74.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Belasten van inkomen uit aanmerkelijk belang, p. 51.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Belasten van inkomen uit aanmerkelijk belang, p. 60.

De Correspondent (2019), Hoe een goedbedoelde belastingregel voor de bakker op de hoek een goudmijn voor de allerrijksten werd.

Ministerie van Financiën (2020), Bouwstenen voor een beter belastingstelsel: Belasten van inkomen uit aanmerkelijk belang, pp. 58–59.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-36128-6.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.