Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35873 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35873 nr. 6 |

Ontvangen 19 oktober 2021

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van VVD, D66, PVV, CDA, SP, PvdA, GroenLinks, ChristenUnie, Groep Van Haga, SGP en Volt.

Hierna worden de vragen van de leden beantwoord. Daarbij zijn de vragen die in elkaars verlengde liggen tezamen beantwoord. De antwoorden op de vragen zijn tezamen genomen onder de thema’s wetgevingsproces, advies Raad van State, terugwerkende kracht, Europese aspecten, verlaging AWf-premie, lastenontwikkeling bedrijfsleven en uitvoeringskosten.

Wetgevingsproces

De leden van de fracties van het CDA, de PvdA en GroenLinks hebben vragen gesteld over het wetgevingstraject, zowel waar het betreft de totstandkoming van de BIK als de intrekking van de BIK en het contact met de Europese Commissie (hierna: EC). De leden van de fractie van het CDA vragen onder meer of recht is gedaan aan een zorgvuldig wetgevingsproces, de leden van de fractie van de PvdA vragen hoe het wetgevingstraject naar hun mening zo onzorgvuldig kon plaatsvinden, waarom de BIK per nota van wijziging aan het Belastingplan werd toegevoegd en waarom een fiscale regeling met een budgettair belang van € 2 miljard op Prinsjesdag 2020 nog niet gereed was. De leden van de fractie van GroenLinks vragen in te gaan op het tijdpad inzake het besluitvormingsproces om de BIK met terugwerkende kracht in te trekken, in het bijzonder wanneer hiertoe is besloten en wanneer is besloten uw Kamer hierover in te lichten.

Als gevolg van de coronacrisis kreeg de Nederlandse economie flinke klappen met als verwacht gevolg dat onder meer investeringen door bedrijven sterk zouden dalen. Om die reden is in het kader van de zogenoemde augustusbesluitvorming eind augustus 2020 besloten tot een maatregel die bedrijven in staat zou stellen ook tijdens de coronacrisis te blijven investeren. Het idee van de BIK is voor het eerst ter sprake gekomen bij een conferentie met sociale partners op 9 juli 2020. De bedoeling was om deze maatregel zo snel als mogelijk in te laten gaan, te weten op 1 januari 2021. Het uitwerken van deze maatregel en het zo zorgvuldig mogelijk uitwerken in een wetsvoorstel was echter niet mogelijk in de korte tijd tussen de augustusbesluitvorming en de indiening van het wetsvoorstel Belastingplan 2021 op Prinsjesdag 2020. Om die reden is gekozen voor een nota van wijziging op het wetsvoorstel Belastingplan 2021. Daarbij is voorzien in onder andere een advies van de Raad van State en een analyse van het Centraal Planbureau naar de verwachtte effectiviteit van de maatregel. Op 29 september 2020 heeft het kabinet, voorafgaande aan de indiening van de nota van wijziging, uw Kamer geïnformeerd over de inhoud en de vormgeving van BIK.1 Op 5 oktober 2020 heeft het kabinet de nota van wijziging naar uw Kamer verzonden.2 Op dat moment zag het kabinet nog geen reden om (informeel) contact te zoeken met de EC. Het kabinet meent immers dat de BIK een generieke regeling is omdat alle ondernemers die investeren daar gebruik van kunnen maken. Op 11 november 2020 tijdens het plenaire debat over het wetsvoorstel Belastingplan 2021 heb ik uw Kamer geïnformeerd over het contact over de BIK met de EC en op 27 november 2020 heb ik dit nader toegelicht in een brief aan beide Kamers.3 In deze brief heb ik ook een novelle aangekondigd waarmee werd bewerkstelligd dat de bepalingen die betrekking hebben op aansluiting van de BIK bij de fiscale eenheid alleen in werking zullen treden als de EC die heeft goedgekeurd, omdat ter zake van dit element van de regeling onzekerheid was ontstaan over de EU-rechtelijke implicaties. Toen is contact gezocht met de EC over specifiek deze EU-rechtelijke implicaties. Deze novelle is op 3 december 2020 aan uw Kamer aangeboden. Op basis van de informele contacten die vervolgens hebben werd duidelijk dat de EC geen garantie kon geven over of sprake was van (al dan niet geoorloofde) staatssteun, ten aanzien van de gehele regeling en dus niet slechts ten aanzien van het aspect van de fiscale eenheid. Over deze niet voorziene ontwikkeling heb ik op 28 mei 2021 beide Kamers geïnformeerd waarbij ik tegelijkertijd het voornemen om de BIK met terugwerkende kracht tot en met 1 januari 2021 in te trekken heb vermeld.4 Ik merk op dat dit geen licht besluit is geweest. Er is een zorgvuldige afweging gemaakt om tot de keuze tot intrekking van de BIK met terugwerkende kracht tot en met 1 januari 2021 te komen. De leden van de fractie van Volt vragen of hierover advies is gevraagd aan de landsadvocaat. Er is hiervoor juridisch advies ingewonnen bij NautaDutilh. Zij hebben specifieke expertise op dit gebied. In de genoemde brief ben ik ingegaan op de overwegingen die een rol hebben gespeeld bij de terugwerkende kracht. Elders in deze nota ga ik hier nogmaals en dieper op in. Met name de ook door uw Kamer in het verslag gemaakte kanttekening over het vertrouwen dat een bedrijf kan en mag hebben in wetgeving die in het Staatsblad is gepubliceerd en in werking is getreden is in die brief beschreven. Naar de mening van het kabinet was (en is), gelet op de langdurige onzekerheid die zou ontstaan bij handhaving van de BIK en het gegeven dat gedurende langere tijd niet tot effectueren van de in de BIK voorziene tegemoetkoming kan worden overgegaan, de meest zorgvuldige aanpak intrekking van de BIK met terugwerkende kracht tot en met 1 januari 2021.

De leden van de fracties van het CDA en de ChristenUnie vragen te reflecteren op het uit voorzorg intrekken van de BIK en daarbij in te gaan op de lessen op beleidsinhoudelijk gebied en de lessen op het gebied van procedure en uitvoering. De leden van de fractie van GroenLinks vragen of het kabinet het met hen eens is dat hier sprake is van onbetrouwbaar bestuur. In mijn hiervoor genoemde brief aan beide Kamers van 28 mei 2021 ben ik ingegaan op de overwegingen die hebben geleid tot intrekking van de BIK en de daaraan gekoppelde terugwerkende kracht tot en met 1 januari 2021. Deze maatregel is een gevolg van de zienswijze van de EC zoals die uit het informele overleg naar voren is gekomen, dat er geen garantie kon worden gegeven dat de BIK in zijn huidige vorm geoorloofde staatssteun betreft. Het kabinet was en is nog steeds van mening dat de BIK als zodanig niet kwalificeert als staatssteun. De regeling heeft een generiek karakter in de zin dat deze openstaat voor alle typen ondernemers en investeringen. Wel waren er vragen bij het kabinet over mogelijke staatssteunaspecten van de in de BIK opgenomen bepaling die specifiek betrekking heeft op de fiscale eenheid. Daarom heeft het kabinet contact gezocht met de EC. Door de wetgeving ter zake van de fiscale eenheid kunnen (kort samengevat) alleen lichamen die gevestigd zijn binnen Nederland deel uitmaken van een fiscale eenheid. Een buitenlandse moeder-, zuster- of dochtervennootschap van een Nederlandse vennootschap kan geen deel uitmaken van een fiscale eenheid in Nederland. Indien een buitenlandse moeder-, zuster- of dochtervennootschap van een Nederlandse vennootschap een vergelijkbare investering in het buitenland doet, kan de in Nederland gevestigde vennootschap met werknemers in dienst waarvoor in Nederland loonheffing wordt afgedragen, geen beroep doen op de BIK in Nederland. Het risico bestond dat de Europese rechter zou oordelen dat het feit dat een in Nederland gevestigde vennootschap geen gebruik kan maken van de afdrachtsvermindering als een investering wordt verricht door een buitenlandse groepsmaatschappij, of ter beschikking wordt gesteld aan een buitenlandse groepsmaatschappij, strijdig zou worden geacht met artikel 49 van het Verdrag betreffende de Werking van de Europese Unie (hierna: VWEU) inzake de vrijheid van vestiging. Om deze twijfels weg te nemen is contact met de EC over de BIK gestart en zijn met behulp van de novelle op de BIK maatregelen getroffen die het mogelijk maken de specifieke bepaling ter zake van de fiscale eenheid pas in werking te laten treden als de EC deze heeft goedgekeurd. Omdat het kabinet van mening was en is dat de BIK als zodanig niet kwalificeert als staatssteun, zijn er ook geen voorzieningen getroffen om de inwerkingtreding van gehele BIK voorwaardelijk te maken en pas in werking te laten treden op een bij koninklijk besluit te bepalen tijdstip zoals wel is gedaan voor de bepaling, die specifiek betrekking heeft op de fiscale eenheid en waarover wel twijfel was gerezen ten aanzien van de EU-rechtelijke implicaties. Los van het gegeven dat hiervoor geen noodzaak werd gezien, zou dat ook betekenen dat daarmee de doeltreffendheid van de BIK verloren zou gaan. De BIK was bedoeld als crisismaatregel en beoogde om op korte termijn ondernemers te stimuleren extra te investeren of investeringen naar voren te halen. Bij dat doel past voor zover verantwoord een onmiddellijke inwerkingtreding. Aangezien naar de mening van het kabinet geen sprake was van staatssteun was er ook geen aanleiding om de inwerkingtreding uit te stellen. Ik begrijp de vraag van de leden van de fractie van GroenLinks of hier sprake is van onbetrouwbaar bestuur. Ook het kabinet heeft zich de vraag gesteld of intrekking met terugwerkende kracht tot 1 januari 2021 gerechtvaardigd is. In mijn eerdergenoemde brief van 28 mei 2021 ben ik daar op ingegaan en elders in deze nota wordt ook nader uiteengezet waarom de Europese staatssteunregels ons daartoe verplichten. Het niet intrekken van de BIK en het op enig moment laten effectueren van de in de BIK voorziene tegemoetkoming zou, gelet op de ontstane twijfel over de mogelijke staatssteunaspecten niet conform zijn. Het doorzetten van de BIK had er ook toe kunnen leiden dat eventueel verleende tegemoetkomingen in een later stadium met rente moesten worden teruggevorderd. In dat geval zouden de gevolgen voor het bedrijfsleven nog groter zijn dan nu als gevolg van de intrekking wellicht het geval is.

Advies Raad van State

De leden van de fractie van de VVD, het CDA en de SP vragen naar hoe het kabinet is omgegaan met het advies van de Raad van State en hoe zij oordeelt over de gang van zaken ten aanzien van de BIK. De leden van de fractie van het CDA vragen of hier in de toekomst nog zorgvuldiger mee kan worden omgegaan ook richting uw Kamer.

Het kabinet heeft het advies van de Raad van State nauwkeurig bestudeerd. Het kabinet acht het zorgvuldig analyseren van de adviezen van de Raad van State als een wezenlijk en essentieel onderdeel van een zorgvuldig wetstraject. Het kabinet zal er ook in de toekomst zeer zorgvuldig mee omgaan.

Terugwerkende kracht

De leden van de fractie van de SGP en de SP vragen welke mogelijkheden zijn onderzocht om ondernemers tegemoet te komen die reeds investeringen hebben gedaan en daarbij een beroep hebben gedaan of wilden doen op de BIK. De leden van de fractie van de SGP vragen tevens waarom niet voor een vorm van compensatie voor deze ondernemers is gekozen. Tot slot vragen de leden van de fractie van het CDA of het kabinet in wil gaan op het feit dat bedrijven zich in het kader van de staatssteunregels niet kunnen beroepen op gerechtvaardigde verwachtingen dat zij aanspraak zouden kunnen maken op de BIK. Het kabinet ziet dat er gevolgen zijn voor ondernemers die eventueel rekening hebben gehouden met de BIK. Het kabinet kan echter niet overgaan tot een mogelijke tegemoetkoming of een vorm van compensatie voor deze groep ondernemers. Dat komt omdat elke vorm van compensatie of tegemoetkoming voor een regeling die ongeoorloofde staatssteun zou betreffen door de EC ook aangemerkt zou worden als ongeoorloofde staatssteun. Ten aanzien van deze compensatie zou dan dus dezelfde onzekerheid bestaan, als voor de oorspronkelijke regeling.

De leden van de fractie van D66 vragen of er een nationale route mogelijk is voor ondernemers om succesvol een beroep te doen op opgewekt vertrouwen en hoe kansrijk die route is. De leden van de fractie van GroenLinks vragen of ondernemers gecompenseerd kunnen worden wegens onbehoorlijk bestuur. Het kabinet verwacht dat er geen geslaagd beroep kan worden gedaan op het beginsel van opgewekt vertrouwen, oftewel het vertrouwensbeginsel. Er kan geen beroep worden gedaan op het vertrouwensbeginsel ingeval er sprake zou zijn van ongeoorloofde staatssteun, zelfs niet als er nog geen formeel besluit ligt van de EC. Strikt genomen zouden eventuele belanghebbenden zichzelf ervan hebben moeten vergewissen dat of tegemoetkoming in het kader van de BIK in overeenstemming met de staatssteunregels zou zijn verleend.5 Ondernemers die een beroep willen doen op het vertrouwensbeginsel zullen door een rechter waarschijnlijk het formele punt tegengeworpen krijgen dat zij niet aan hun onderzoeksplicht hebben voldaan bij de EC na te gaan of er sprake is van goedgekeurde steun. Dit principe geldt ook voor een beroep wegens onbehoorlijk bestuur.

De leden van de fractie van GroenLinks en de Groep van Haga vragen naar het proces van eventuele terugbetaling van de BIK. Er hebben geen ondernemers daadwerkelijk gebruik gemaakt van de BIK, omdat het aanvraagloket nooit open is geweest. Van een terugbetaling van de BIK zal daarom geen sprake zijn. Indien de EC in zijn algemeenheid vaststelt dat een maatregel in strijd is met de staatssteunbepalingen van het VWEU, ontstaat de verplichting voor lidstaten om de reeds verleende onrechtmatige staatssteun terug te vorderen van begunstigden. Dit is ook uitgewerkt in de Wet terugvordering staatssteun. Bij een belastingmaatregel vergelijkbaar met de BIK zou de ontvangen staatssteun als belasting worden teruggevorderd volgens de gebruikelijke fiscale instrumenten van het opleggen van een navorderings- of naheffingsaanslag, welke aanslag door de ontvanger van de Belastingdienst wordt ingevorderd. De leden van de fractie van GroenLinks vragen ook hoe het rentebedrag bij een eventuele terugbetaling van de BIK tot stand komt. Omdat er geen sprake zal zijn van terugvordering van de BIK kan er ook geen rentebedrag worden vastgesteld. Het rentebedrag is in het algemeen gebaseerd op Europese rentepercentages en is voor ieder land verschillend. De EC publiceert de geldende rentepercentages voor terugvordering.

De leden van de fractie van D66 en de Groep Van Haga vragen naar de gevolgen van het intrekken van de BIK voor innovatie en wat de verlaging van de AWf-premies voor innovatie doet.

De leden van de fracties van D66, GroenLinks, de SGP en Volt vragen hoeveel investeringen er zijn gedaan sinds 1 januari 2021. De leden van de fracties van D66 en de SP vragen of ondernemingen in de problemen raken door het intrekken van de BIK en zo ja of het kabinet dit wil voorkomen of tot oplossingen wil komen. De leden van de fractie van de SP vragen verder naar de reactie van het bedrijfsleven op het intrekken van de BIK. Het beleidsdoel van de BIK was het stimuleren van investeringen in Nederland om zo snel mogelijk weer uit de crisis te komen. Het kabinet vindt het daarom onwenselijk dat een mogelijk substantieel bedrag van het BIK-budget niet ten goede komt aan Nederlandse investeringen. Het kabinet heeft gekeken hoe het budget alsnog zo snel mogelijk ten goede kan komen aan het bedrijfsleven en tevens zo dicht mogelijk bij het beleidsdoel van de BIK blijft. Het verlagen van de AWf-premie verlaagt de loonkosten en verbetert de liquiditeit en solvabiliteit van bedrijven en vergroot daarmee de ruimte om te investeren en/of externe financiering daarvoor te vinden conform het beleidsdoel van het kabinet.6 Op zijn vroegst had RVO het aanvraagloket voor de BIK per 1 september 2021 kunnen openen. Ondernemers hebben geen BIK-aanvraag in kunnen dienen en ook geen zekerheid gekregen over of een investering in aanmerking kwam voor de BIK. De BIK-afdrachtvermindering is ook niet door inhoudingsplichtigen in aanmerking genomen in de aangiften loonheffingen. Het kabinet heeft geen inzicht in hoeveel investeringen er zijn gedaan door het bedrijfsleven in 2021 en of de BIK een rol heeft gespeeld in de desbetreffende investeringsbeslissingen.

Europese aspecten

De leden van de fractie van GroenLinks vragen naar het moment dat er over de BIK contact geweest is met de EC en of het kabinet op een andere wijze op de staatssteunrisico’s is gewezen. Omdat het kabinet hier geen aanleiding voor zag en dat in dat geval ook niet gebruikelijk is, is er voor het indienen van de nota van wijziging waarin de BIK werd voorgesteld geen contact geweest met de EC over de staatssteunaspecten van de BIK. In de memorie van toelichting op de nota van wijziging is aangegeven dat de BIK een generiek karakter heeft en niet feitelijk bepaalde ondernemingen bevoordeelt in het licht van de staatssteunbepalingen van het VWEU. Ook op andere wijze is het kabinet er voor het indienen van de nota van wijziging niet op gewezen dat de BIK als zodanig als staatssteun zou kunnen worden aangemerkt. Naar aanleiding van het signaleren van het risico dat de in de BIK opgenomen aansluiting bij de fiscale eenheid voor de vennootschapsbelasting een inbreuk vormde op de vrijheid van vestiging, heeft het kabinet ervoor gekozen over de BIK contact te leggen met de EC. Het eerste informele contact met de EC over de BIK is daarmee in november 2020 tot stand gebracht. Het kabinet ging ervan uit dat de BIK als geheel in de voorgestelde vorm geen ongeoorloofde staatssteun zou betreffen en derhalve bij de EC niet tot staatssteunbezwaren zou leiden. Uit het informele overleg met de EC kwam naar voren dat zij de gehele BIK in ogenschouw heeft genomen. Naar aanleiding van dit informele overleg is onzekerheid ontstaan over de vraag of de regeling die als zodanig ten grondslag ligt als geoorloofde staatssteun zou kunnen worden aangemerkt. De EC kon daarover geen garantie geven.

De leden van de fractie van GroenLinks vragen waarop het kabinet de mening baseerde dat de BIK als geheel geen staatssteun vormde en hoe die mening zich verhoudt met de lijn van de EC. De leden van de fractie van de PvdA vragen hoe het mogelijk is dat er geen toetsing aan Europees recht heeft plaatsgevonden. Voorts vragen de leden van de fractie van D66 of er een EU-rechtelijke analyse heeft plaatsgevonden tijdens het wetgevingsproces en zo ja, of er een gedetailleerde beschrijving kan worden gegeven van die analyse. De leden van de fractie van D66 vragen tevens hoe die analyse is gewogen en welke weging daaraan tijdens het wetgevingsproces is gegeven. Zoals hiervoor ook beschreven kwam uit het informele overleg met de EC naar voren dat zij geen garantie kon geven dat de BIK geoorloofde staatssteun betreft. Het kabinet is van mening dat de BIK als geheel geen staatssteun is vanwege het generieke karakter. Wel had het kabinet twijfels over de mogelijke staatssteunaspecten van de in de BIK opgenomen aansluiting bij de fiscale eenheid voor de vennootschapsbelasting. Bij de vormgeving van nieuwe wet- en regelgeving vindt er altijd een staatssteunbeoordeling plaats en wordt bij twijfel contact gezocht met de EC om meer zekerheid en duidelijkheid hierover te krijgen. Deze beoordeling is een belangrijk onderdeel van het wetgevingsproces. Ook bij de BIK heeft een toetsing aan het Europees recht plaatsgevonden. Hieruit is voortgekomen dat de BIK in zijn geheel wegens het generieke karakter niet feitelijk bepaalde ondernemingen bevoordeelt in het licht van de staatssteunbepalingen.7 De doelstelling van de BIK was namelijk om alle bedrijven te stimuleren om nieuwe bedrijfsmiddelen aan te schaffen en geplande investeringen naar voren te halen. In een kamerbrief van 27 november 20208 heeft het kabinet aangegeven over de BIK contact te leggen met de EC met het doel een bevestiging te krijgen dat de beperking tot binnenlandse investeringen, gezien de doelstelling van de regeling, kon worden aangemerkt als geoorloofde steun. Het betrof de opgenomen regeling die specifiek betrekking had op de fiscale eenheid. Het kabinet had er vertrouwen in dat de EC goedkeuring zou verlenen aan de BIK voor de aansluiting bij de fiscale eenheid.

De leden van de fractie van de VVD vragen of het kabinet kan toelichten of onderzoeken hoe vaak het voorkomt dat de EC vooraf een harde garantie afgeeft dat een wetsvoorstel als geoorloofde staatssteun kan worden beschouwd en het bij de EC niet tot staatssteunbezwaren zal leiden. Bij de vormgeving van nieuwe wet- en regelgeving vindt een staatssteunbeoordeling plaats en wordt bij twijfel contact gezocht met de EC om meer zekerheid en duidelijkheid te krijgen over de vraag of een maatregel staatssteunaspecten heeft en of er in dat geval een kans is op goedkeuring. Een harde garantie kan alleen door de EC worden afgegeven in de vorm van een formeel besluit na een formele notificatie. Om een formeel besluit te krijgen zou het kabinet eerst de volledige formele meldingsprocedure bij de EC moeten doorlopen. Of een dergelijke procedure leidt tot een besluit dat een maatregel geoorloofde staatssteun is, hangt van de specifieke maatregel af. In de praktijk komt het geregeld voor dat de EC een maatregel verenigbaar acht met de staatssteunregels.

De leden van de fractie van D66 vragen waarom werd verondersteld dat de EC de BIK als regeling als zodanig niet zou toetsen. Voorts vragen deze leden of er voorbeelden zijn waarbij de EC alleen een subonderdeel van een regeling heeft getoetst en niet de regeling als geheel. Krachtens artikel 107 lid 1 VWEU is sprake van staatssteun indien er sprake is van een maatregel die een onderneming een voordeel oplevert, van de overheid is of die anderszins met overheidsmiddelen wordt bekostigd, selectief is, de mededinging vervalst of dreigt te vervalsen en de handel tussen lidstaten beïnvloedt. In een staatssteunbeoordeling van belastingmaatregelen staat veelal de vraag centraal of sprake is van selectiviteit: is sprake van een algemene maatregel of geldt de maatregel enkel voor een specifieke groep ondernemingen? Zowel het kabinet als de EC hebben bij de staatssteunbeoordeling de BIK als geheel in ogenschouw genomen. Zoals aangegeven in mijn kamerbrief van 27 november 2020 had ik er vertrouwen in dat de EC goedkeuring zou verlenen aan de BIK met inbegrip van de aansluiting bij de fiscale eenheid.

De leden van de fractie van D66 vragen naar de verhouding met de superaftrek die is opgenomen in de CCCTB-conceptrichtlijn. Het CCCTB-richtlijnvoorstel uit 2016 biedt, ter stimulering van het speur- en ontwikkelingswerk (S&O of R&D), een aanvullende aftrek voor kosten die samenhangen met speur- en ontwikkelingswerk van de onderneming. Deze superaftrek moet gezien worden als een alternatief op de innovatiebox-regimes, die onder een CCCTB niet meer kunnen worden toegepast en heeft dus een ander doel dan de BIK. De onderhandelingen over dit CCCTB-voorstel liggen stil, in afwachting van de uitkomsten van de discussies in het Inclusive Framework over de digitaliserende economie. Naar verwachting zal in 2023 de Commissie op basis van die uitkomsten een hernieuwd CCCTB voorstel publiceren onder de naam BEFIT9.

De leden van de fractie van de PvdA vragen waarom in eerste instantie alleen advies van de EC werd gevraagd ten aanzien van de fiscale eenheidsaspecten van de BIK. Voorts vragen deze leden waarom niet meteen het gehele voorstel is voorgelegd. Zoals aangegeven in mijn kamerbrief van 27 november 2020, is er advies gevraagd over de BIK in het geheel. Het doel daarvan was onder andere de bevestiging te krijgen dat gezien de doelstelling van de regeling de beperking tot binnenlandse investeringen kan worden aangemerkt als geoorloofde steun. Als deze goedkeuring zou worden verkregen, dan kon een belanghebbende zich niet meer met succes beroepen op het EU-recht. De leden van de fractie van de PvdA vragen in dit kader in hoeverre het kabinet open kaart heeft gespeeld. Het kabinet heeft de beide Kamers op de hoogte gehouden en in het geheel open kaart gespeeld, zowel richting EC als richting Kamers.

De leden van de fractie van de PvdA vragen op welke wijze duidelijk werd dat de EC moeite had met de BIK als geheel. In een kamerbrief van 27 november 202010 heeft het kabinet aangegeven over de BIK van de EC bevestiging te vragen dat gezien de doelstelling van de regeling de beperking tot binnenlandse investeringen kan worden aangemerkt als geoorloofde steun. Tijdens informele gesprekken die hierna volgden, gaf de EC aan dat zij geen garantie kon geven dat de BIK geoorloofde staatssteun betreft. De leden van de fractie van de PvdA vragen hoe het kan dat dit voor het kabinet als verrassing kwam. Het kabinet is nog steeds van mening dat de BIK als geheel geen staatssteun betreft. Echter, met het voortzetten van de dialoog met de EC met de daarvoor benodigde formele notificatie zou zoveel tijd zijn gemoeid dat de doelstellingen van de BIK niet konden worden gerealiseerd. Snelle uitvoering van de BIK liep bij voortzetting van de dialoog met de EC gevaar.

De leden van de fractie van de VVD vragen of het kabinet kan expliciteren waarom de EC van oordeel is dat de BIK ongeoorloofde staatssteun kan opleveren. Voorts vragen de leden van de fractie van D66 op basis van welke analyse de EC tot de inschatting is gekomen dat de BIK mogelijk ongeoorloofde staatssteun zou zijn en of dit is gelegen in het feit dat de aftrek alleen wordt toegestaan voor investeringen. Daarnaast vragen de leden van de fractie van de VVD in hoeverre de analyse van de EC overeenstemt met de EU-rechtelijke analyse die tijdens het wetgevingsproces is gemaakt en wat de grootste verschillen en overeenkomsten zijn. Krachtens artikel 107 lid 1 VWEU is sprake van staatssteun indien er sprake is van een maatregel die een onderneming een voordeel oplevert, van de overheid is of die anderszins met overheidsmiddelen wordt bekostigd, selectief is, de mededinging vervalst of dreigt te vervalsen en de handel tussen lidstaten beïnvloedt. In een staatssteunbeoordeling van belastingmaatregelen staat veelal de vraag centraal of sprake is van selectiviteit: is sprake van een algemene maatregel of geldt de maatregel enkel voor een specifieke groep ondernemingen? Uit de analyse tijdens het wetgevingsproces is vastgelegd dat de BIK wegens het generiek karakter niet feitelijk bepaalde ondernemingen bevoordeelt in het licht van de staatssteunbepalingen. Derhalve was geen staatssteunrisico voor de BIK als geheel voorzien. Ik kan vanwege het informele karakter van het overleg niet explicieter zijn dan dat de EC geen garantie kon afgeven dat de BIK geoorloofde staatssteun betreft.

De leden van de fractie van GroenLinks vragen of het kabinet van plan is op ambtelijk niveau, eventueel in samenwerking met de EC, alsnog uit te zoeken of er sprake is van ongeoorloofde staatssteun in een regeling zoals de BIK, om uit dit studeren toekomstige juridische en beleidslessen te trekken en wat hierbij de overwegingen zijn. Bij het maken van beleid en regelgeving wordt reeds op ambtelijk niveau rekening gehouden met de EU-staatssteunregels. Er vindt regelmatig overleg plaats met de EC over voorgenomen beleid of regelgeving om te bezien of dit conform de EU-staatssteunregels is vormgegeven. Deze overleggen kunnen leiden tot heroverweging of aanpassing van het beleid of de regelgeving waar nodig. Indien dit voor toekomstig beleid of regelgeving nodig is, zal ook met de EC het gesprek worden aangegaan om lessen te trekken, waarbij het kabinet de ervaring heeft dat de EC constructief is in deze samenwerking.

De leden van de fractie van GroenLinks vragen hoe de BIK eruit zou hebben gezien als de BIK zou worden aangepast aan het Tijdelijk staatssteunkader Covid-19). Dit steunkader is vooral gericht op de acute (liquiditeits-)problemen van ondernemingen veroorzaakt door Covid-19 en daarmee niet van toepassing op het doel van de BIK, namelijk om (het naar voren halen van) investeringen te stimuleren om zo snel mogelijk uit de crisis te komen. Aanpassing van de BIK aan dit steunkader vereiste een dusdanig grote aanpassing van de regeling dat het doel van de BIK grotendeels verloren zou gaan. Bovendien zou een dergelijke aanpassing van de regeling vanwege de complicaties die het met zich mee zou brengen op de korte termijn niet uitvoerbaar zijn geweest. Meer specifiek gaat het erom dat de BIK zijn generieke karakter zou verliezen, want de afdrachtvermindering zou alleen nog worden toegekend aan bedrijven die in moeilijkheden zijn gekomen en dat nog niet waren op 31 december 2019. Verder zou de BIK qua omvang zodanig moeten worden beperkt dat de in totaal aan een onderneming toegekende steun, inclusief andere steunregelingen als VAMIL, MIA, etc., wordt beperkt tot € 1,8 miljoen. Tot slot geldt dit steunkader niet voor het jaar 2022, waardoor de BIK niet voor dat jaar zou kunnen gelden.

Verlaging AWf-premie

De leden van de fracties van de PVV, het CDA en de PvdA vragen waarom is gekozen voor een procedure voor de alternatieve aanwending van de € 2 miljard zonder dat de uw Kamer bij de besluitvorming is betrokken of hiermee formeel heeft ingestemd. In dat kader vragen zij ook of een spoedwetgevingstraject mogelijk was geweest en wat de gevolgen zijn als geen meerderheid wordt behaald. De leden van de fractie van GroenLinks vragen wanneer tot deze alternatieve aanwending is besloten, wanneer uw Kamer hierover is ingelicht, of het klopt dat de uw Kamer minder dan twee weken de tijd heeft gehad om een wijziging in te dienen en of dit voldoende is in het licht van de huidige discussie over macht en tegenmacht en de inmiddels demissionaire status van het kabinet. De leden van de fracties van de PvdA en de SGP vragen waarom gekozen is voor het verlagen van de AWf-premies en niet voor andere doelen, zoals volkshuisvesting, koopkracht of het verhogen van investeringsaftrekken. Op het moment dat duidelijk werd dat als gevolg van de zienswijze van de EC het noodzakelijk werd de BIK met terugwerkende kracht tot en met 1 januari 2021 in te trekken, is gezocht naar een alternatieve aanwending voor 2021 van de € 2 miljard die vrijviel als gevolg van de intrekking. Daarbij is vooral gekeken naar de mogelijkheden om het beschikbare budget zo snel en zo goed mogelijk te laten aansluiten op het beleidsdoel van de BIK. Zonder een dergelijke alternatieve aanwending zou er bovendien sprake zijn van een niet-voorziene lastenverzwaring voor het bedrijfsleven. Met deze gewenste randvoorwaarden vielen bijvoorbeeld de maatregelen af waarvan de hoogte van de tegemoetkoming afhankelijk is van de winst en, voor zover deze kan worden gerealiseerd, veelal pas in latere jaren kan worden gerealiseerd. Dit betreft bijvoorbeeld de Kleinschaligheidsinvesteringsaftrek (hierna: KIA), de Energie-investeringsaftrek (hierna: EIA) en de Milieu-investeringsaftrek (hierna: MIA). Een verlaging van de werkgeverslasten (waaronder de AWf-premie) heeft het voordeel dat deze in grote lijnen dezelfde bedrijven bereikt als de BIK (bedrijven met personeel) en op de korte termijn de liquiditeitspositie en solvabiliteit van bedrijven verbetert. Hierdoor wordt voor bedrijven de ruimte om te investeren en/of externe financiering daarvoor te vinden vergroot. Om die reden heb ik in mijn brief van 28 mei 2021 waarin ik de intrekking van de BIK aankondigde tegelijkertijd het voornemen van het kabinet aangekondigd om de AWf-premie met ingang van 1 augustus 2021 te verlagen. In het kader van de parlementaire behandeling van de BIK heeft het CPB de BIK vergeleken met een aantal maatregelen op hun effectiviteit op de groei van investeringen en banen, waaronder een verlaging van de werkgeverslasten. Volgens het CPB heeft de verlaging van de AWf-premie een kleine structurele afname van de werkloosheid tot gevolg. Bij brief van 9 juni 2021 heb ik uw Kamer geïnformeerd over het tijdpad voor het wetsvoorstel tot intrekking van de BIK, waarbij ik tegelijkertijd een schets heb gegeven van de verwachte premies na de voorgenomen verlaging en heb ik aangegeven dat het streven was de betreffende ministeriële regeling op 24 juni 2021 vast te stellen.11 Op 25 juni 2021 heeft de Minister van Sociale Zaken en Werkgelegenheid uw Kamer de ministeriële regeling gezonden en daarbij gemeld dat deze regeling zo spoedig mogelijk in de Staatscourant zou worden gepubliceerd.12 Eveneens op 25 juni 2021 heb ik mede namens de Minister van Sociale Zaken en Werkgelegenheid, op verzoek van de vaste commissie voor Sociale Zaken en Werkgelegenheid, uw Kamer geïnformeerd over de arbeidsmarkteffecten van een verlaging van de AWf-premie en ben ik ingegaan op de (on)mogelijkheden om de verlaging van de AWf-premie anders vorm te geven, met name door het lage percentage dat van toepassing is op vaste arbeidscontracten te verlagen naar 0%.13 In dat kader is ook met uw Kamer van gedachten gewisseld over de vormgeving van de verlaging. Ik ben me er van bewust dat dit voor uw Kamer een krap tijdpad is geweest. In dat licht heb ik dan ook geprobeerd uw Kamer zo spoedig mogelijk te informeren over het voornemen en het korte traject naar de uiteindelijke publicatie van de ministeriële regeling.

De leden van de fracties van de SGP, de ChristenUnie, de SP en GroenLinks vragen hoe, indachtig artikel 3.1 van de Comptabiliteitswet, het doel van de verlaging van de AWf-premie zich verhoudt tot de oorspronkelijke doelstelling van de BIK om de investeringen op peil te houden, en of het gekozen instrument doelmatig is ten aanzien van het bereiken van arbeidsmarkteffecten, zoals extra banen. De leden van de fractie van de SP vragen naar de kosten en baten van de alternatieve aanwending van de BIK voor verlaging van de AWf-premie ten opzichte van maatregelen die de koopkracht van lage- en middeninkomens zou verbeteren of ten opzichte van hogere lonen in de publieke sector. De leden van de Groep Van Haga vragen welke alternatieven het kabinet heeft onderzocht als vervanging voor de BIK en waarom gekozen is voor verlaging van de AWf-premie in 2021. De doelstelling van de BIK was het stimuleren van private investeringen tijdens de coronacrisis. Om hierbij het maximale effect te bereiken greep het voordeel van de BIK direct aan op de investeringsbeslissing voor ondernemers, middels een afdrachtsvermindering in de loonheffing afhankelijk van de omvang van die investering. De verwachting ten aanzien van doeltreffendheid en doelmatigheid van dit instrument zijn toegelicht in de betreffende memorie van toelichting.14 Bij het intrekken van de BIK heeft het kabinet, met het oog op een evenwichtige en voorspelbare lastenontwikkeling voor burgers en bedrijven, alternatieven overwogen met een vergelijkbaar doelbereik. Bij de keuze voor een alternatief waren de volgende criteria leidend: het moest gaan om een lastenverlichting, met een generiek karakter, bedoeld voor werkgevers in de bedrijvensector, die liquiditeit biedt op een zo kort mogelijke termijn. Onder meer is hierbij gekeken naar een verlaging van de Aof-premie, intensivering van bestaande investeringsaftrekken zoals de MIA, de EIA, of de KIA, en de mogelijkheid tot versneld afschrijven in de vennootschapsbelasting, zoals tijdens de financiële crisis is toegepast. De verlaging van de AWf-premie sluit van alle overwogen alternatieven het beste bij aan bij de gestelde criteria. In het bijzonder spreekt voor verlaging van de AWf-premie het feit dat dit tot directe liquiditeitssteun leidt bij bedrijven, ook bij bedrijven die zij zich in een verliespositie bevinden. Daarmee vergroot het onder meer de ruimte voor bedrijven om te investeren en/of externe financiering daarvoor te vinden. Maatregelen om de koopkracht te verbeteren of lonen te verhogen bieden dit voordeel niet. In de brief van 25 juni 2021 duidt het kabinet de verwachte arbeidsmarkteffecten van de (tijdelijke) verlaging van de AWf-premie.15

De leden van de Groep van Haga willen weten of alle ondernemers dezelfde korting krijgen. In relatieve termen (dus de korting als percentage van de loonsom) is dat in grote lijnen het geval. Alle ondernemers in de marktsector betalen de AWf-premie over het premieplichtige loon van hun werknemers. De verlaging van de AWf-premie per augustus levert dus alle werkgevers in theorie hetzelfde procentuele voordeel op. In de praktijk zijn er een aantal situaties waardoor het voordeel niet voor elke werkgever gelijk uitvalt. Zo zijn er bijvoorbeeld werkgevers die het loon per vier weken uitbetalen. Voor deze groep ging de premieverlaging niet op 1 augustus in maar pas op 16 augustus (de start van het eerste nieuwe vierweekse tijdvak). Deze werkgevers profiteren dus iets minder van de premieverlaging. Daarnaast wordt de AWf-premie, net als de andere werkgeverspremies, betaald over het loon tot het maximumpremieloon (in 2021 is dat € 58.311). Een werkgever met veel werknemers die meer dan dit maximum verdienen profiteert relatief minder van de premieverlaging dan een werkgever waar alle werknemers onder het maximumpremieloon zitten. Hij is immers over een deel van zijn loonsom niet premieplichtig. Tot slot kan er nog een verschil tussen werkgevers ontstaan doordat hun bedrijvigheid niet gelijkmatig over het jaar is verdeeld. Een werkgever die bijvoorbeeld seizoensgebonden vooral in het voorjaar extra mensen in dienst heeft profiteert minder van de premieverlaging dan een werkgever die juist in het najaar meer uren uitbetaalt.

De leden van de Groep van Haga vragen ook of werknemers van de AWf-premieverlaging profiteren. De AWf-premie wordt alleen geheven bij werkgevers. De huidige verlaging van de AWf-premie komt dus ook ten goede aan werkgevers. Werknemers profiteren daar dus niet direct van mee, net zoals zij niet direct last hebben van een verhoging van de werkgeverspremies.

De leden van de fractie van de SGP vragen of het kabinet van mening is dat nog steeds geldt dat het beschikbare budget met name ten goede moet komen aan het mkb en op welke wijze dit is geborgd middels de alternatieve invulling. Bij de invulling van het alternatief heeft het kabinet zo veel mogelijk aangesloten bij het karakter van de BIK. Van alle alternatieven waarborgt de AWf-korting deze eigenschappen het meest. Zo wordt het generieke karakter behouden, is er extra liquiditeit in 2021 en gaat naar schatting 50% van het budget naar het mkb.

De leden van de fractie van GroenLinks hebben aangegeven behoefte te hebben aan meer uitleg over de budgettaire uitwerking van de premieverlaging en de gevolgen voor de fondsen. Sociale fondsen zijn onderdeel van de collectieve sector, maar staan los van de rijksoverheid zelf. De beheerders van de sociale fondsen (UWV, SVB en ZiN) zijn verantwoordelijk voor het per fonds bijhouden van de jaarlijkse inkomsten en uitgaven en het daaruit voortvloeiende tekort of overschot. Juist doordat elk fonds een aparte boekhouding heeft, worden alle tekorten en overschotten uit het verleden zichtbaar in het fondsvermogen. Een overschot zorgt voor een toename van het fondsvermogen, en bij een tekort daalt het fondsvermogen (het fondsvermogen kan ook negatief zijn). De verlaging van de AWf-premie heeft voornamelijk gevolgen voor het Algemeen Werkloosheidsfonds van UWV (hierna: het AWf). De AWf-premie wordt door de werkgever betaald over het loon. De premieverlaging zorgt dus voor minder inkomsten ten bate van het AWf. De uitgaven van het AWf (uitkeringen op grond van de Werkloosheidswet en de Ziektewet) veranderen niet. Dat betekent dus dat het resultaat van het AWf in 2021 verslechtert met de lagere premiebaten over loon, geraamd op bijna 2 miljard euro in 2021. Daarnaast zijn er een aantal kleinere effecten. Ook over uitkeringen worden (door UWV als uitkeringsverstrekker) werkgeverspremies afgedragen. De premiebaten over uitkeringen dalen hierdoor voor het AWf (€ 157 miljoen) en het Uitvoeringsfonds voor de overheid (Ufo, € 9 miljoen). De keerzijde hiervan is dat UWV ook minder uitgaven aan sociale lasten heeft. Deze lagere uitgaven zijn verdeeld over de Werkhervattingskas (Whk, € 18 miljoen), het Arbeidsongeschiktheidsfonds (Aof, € 107 miljoen) en het AWf zelf (€ 41 miljoen).

Voor alle fondsen bij elkaar valt het negatieve budgettaire effect van minder premies over uitkeringen weg tegen het positieve budgettaire effect van minder sociale lasten. Per saldo resteert dus alleen het negatieve budgettaire effect van minder premiebaten over loon van: € 1.970 miljoen.

In de juninota verwachtte UWV voor het AWf een positief resultaat van ongeveer € 1,8 miljard in 2021. In de juninota was de premieverlaging nog niet verwerkt. Inclusief de premieverlaging van bijna € 2 miljard zal het resultaat van het AWf dit jaar dus naar verwachting uitkomen op een tekort van € 0,2 miljard. Een tekort in een sociaal fonds is geen budgettair probleem. Uitkeringen worden betaald aan iedereen die daar recht op heeft, ongeacht de vermogenspositie van het fonds in kwestie. Ook voor het AWf is een tekort niet nieuw. De leden van de fractie van GroenLinks vragen of voorafgaand aan het besluit tot verlaging van de werkgeverspremies overleg is geweest met UWV. UWV is nauw betrokken geweest bij de voorbereiding en uitwerking van de premieverlaging. Daarbij is niet specifiek overleg geweest over de budgettaire gevolgen van de premieverlaging. Zoals hierboven is toegelicht is dat ook niet nodig omdat de premieverlaging geen gevolgen heeft op de financiële degelijkheid van het AWf of de betaalbaarheid van de uitkeringen.

Lastenontwikkeling bedrijfsleven

De leden van de fractie van de PvdA vragen waarom het kabinet kiest voor een belastingverlaging voor het bedrijfsleven. De leden van de fractie van de VVD vragen hoe de lastenontwikkeling voor bedrijven van 2018 tot 2021 eruitziet. Het kabinet hecht waarde aan een evenwichtige ontwikkeling van de beleidsmatige lasten voor burgers en bedrijven. In dit kader wijst het kabinet erop dat de BIK binnen een bredere context van lastenverzwaringen voor het bedrijfsleven is voorgesteld, en daarmee niet op zichzelf staat. Onderstaande tabel geeft de ontwikkeling van de beleidsmatige lasten voor bedrijven weer gedurende de periode 2018–2021. Het kabinet heeft gekozen voor een schuif tussen de lasten voor burgers en bedrijven: voor burgers dalen de lasten, voor bedrijven stijgen deze juist, bijvoorbeeld door grondslagverbreding in de vennootschapsbelasting en een hogere bijdrage van bedrijven aan de ODE. Indachtig deze ontwikkeling acht het kabinet het redelijk het vrijgevallen budget van 2 miljard euro na het intrekken van de BIK in 2021 alsnog te bestemmen voor verlaging van de lasten van werkgevers.

|

In mutaties, in € mld |

2018 |

2019 |

2020 |

2021 |

20221 |

|---|---|---|---|---|---|

|

Beleidsmatige lastenontwikkeling («blo») |

1,4 |

3,7 |

– 4,5 |

– 1,5 |

4,51 |

|

w.v. bedrijven |

1,0 |

3,5 |

– 0,6 |

0,3 |

3,51 |

|

w.v. burgers |

0,5 |

0,2 |

– 3,9 |

– 1,7 |

0,91 |

Deze cijfers verschillen van de blo gerapporteerd in de miljoenennota. Dit komt door de verwerking van de gevolgen van moties Hermans en Hijink/Bikker. Door ramingsverschillen kunnen deze cijfers kunnen nog wijzigen.

De leden van de fractie van de PvdA vragen of het kabinet vindt dat beleidsstabiliteit een belangrijke randvoorwaarde is voor succesvol ondernemerschap, en hoe het kabinet hierbij kijkt naar de voorstellen om de dividendbelasting af te schaffen, de vennootschapsbelasting te verlagen en de BIK te introduceren. Het kabinet deelt de mening van deze leden ten aanzien van de waarde van beleidsstabiliteit. Om deze reden heeft het kabinet er voor gekozen, bij het afzien van de tariefsverlaging in de vennootschapsbelasting en bij het intrekken van de BIK, in de eerste plaats een alternatief met een vergelijkbaar doelbereik te overwegen.

De leden van de fractie van de SP vragen of conjuncturele of structurele economische omstandigheden aanleiding geven om het vrijgevallen budget na het terugtrekken van de BIK in te zetten voor lastenverlichting voor bedrijven. Ook vragen deze leden of de lastendruk voor bedrijven op dit moment een belemmering vormt voor economische groei. Het kabinet constateert dat de economische omstandigheden (conjunctuur) en vooruitzichten (structureel) gunstiger zijn dan ten tijde van het indienen van het wetsvoorstel voor introductie van de BIK. De Nederlandse economie lijkt veerkrachtig. Tegelijkertijd moet de Nederlandse economie in 2021 herstellen van een forse bbp-krimp in 2020 en zijn de beleidsmatige lasten voor bedrijven gedurende de kabinetsperiode per saldo toegenomen. Binnen dit kader acht het kabinet het wenselijk om de besparing als gevolg van het terugtrekken van de BIK in 2021 te blijven aanwenden voor het bedrijfsleven.

De leden van de fracties van het CDA, de PVV, GroenLinks, de SGP en de PvdA vragen om een uitsplitsing en toelichting op de aanwending van de middelen die bestemd waren voor de BIK. Voor de BIK is aanvankelijk voor zowel 2021 als 2022 een budget van 2 miljard euro bestemd. Dit budget is voor 2021 volledig aangewend voor verlaging van de AWf-premies. De aanwending van het budget voor 2022 is nader toegelicht in de Miljoenennota voor 2022. Van het beschikbare budget is 0,2 miljard euro ingezet voor compensatie van verhuurders voor het bevriezen van de huren in 2021 (eerder is hierbij rekening gehouden met een bedrag van 0,3 miljard euro). Van de resterende 1,8 miljard euro zet het kabinet een deel in voor onder meer stimulering van woningbouw, verbetering van het koopkrachtbeeld en maatregelen tegen ondermijning. Het resterende deel van circa 1 miljard euro is na nader overleg met uw Kamer aangewend voor een aanvullend pakket maatregelen dat ziet op onder meer een lagere energierekening, een lagere verhuurderheffing, verbeterde salarissen in het primair onderwijs en extra budget voor defensie, politie en boa’s.

De leden van de fractie van het CDA vragen of het kabinet een inschatting kan geven van de gemiddelde korting die een bedrijf ontvangt en daarmee wat gemiddeld de extra ruimte is voor investeringen in 2021. Uit de gegevens van de ingediende aangiften loonheffingen volgt dat er elk jaar ongeveer 385.000 bedrijven zijn die de AWf-premie afdragen. Gemiddeld krijgt een bedrijf ongeveer € 5.000 korting per jaar, waarbij ik volledigheidshalve opmerk dat de verlaging van de loonkosten sterk afhankelijk is van de specifieke situatie zoals loonsom van het bedrijf en de hoogte van de lonen die die loonsom vormen. Het verlagen van de AWf-premie verlaagt de loonkosten en verbetert de liquiditeit en solvabiliteit van bedrijven en vergroot daarmee de ruimte om te investeren en/of externe financiering daarvoor te vinden conform het beleidsdoel van het kabinet.

De leden van de Groep Van Haga vragen het kabinet of de verdeling van het budget bij de verlaging van de AWf-premie gelijk is als bij de BIK. Het budget van de BIK wordt verdeeld op basis van investeringen en kan alleen verrekend worden met loonkosten. De verdeling van het budget van de verlaging van de AWf-premie is gebaseerd op alleen loonkosten. De BIK en de verlaging van de AWf-premie zijn daarmee beide gekoppeld aan de lonen, maar de verdeling van het budget is niet precies hetzelfde.

De leden van de Groep Van Haga vragen hoe de uitvoeringskosten van de verlaging van de AWf-premie zich verhouden ten opzichte van de uitvoeringskosten van de BIK. Voor de BIK is uitgegaan van intensief toezicht achteraf. Dit toezicht voorzag in een beoordeling van alle in de aangifte loonheffingen toegepaste afdrachtvermindering BIK ten opzichte van de door de RVO opgestelde BIK-verklaringen. De Belastingdienst richt voor de verlaging van de AWf-premie geen nieuw toezichtproces in. De premieverlaging brengt ook geen verandering in de voorwaarden voor de toe te passen premie met zich mee.

De leden van de Groep Van Haga verzoeken meer inzicht te krijgen in de financiële gevolgen voor bedrijven en de kosten veroorzaakt door regeldruk. De wettelijke grondslag van de BIK is met een nota van wijziging aangebracht in het wetsvoorstel Belastingplan 2021. Omdat er op dat moment nog keuzes gemaakt moesten worden over de uitvoering was het niet mogelijk om de administratieve lasten goed in kaart te brengen. Deze zijn alsnog in kaart gebracht bij de Uitvoeringsregeling Baangerelateerde Investeringskorting en voorgelegd aan het Adviescollege Toetsing Regeldruk.16

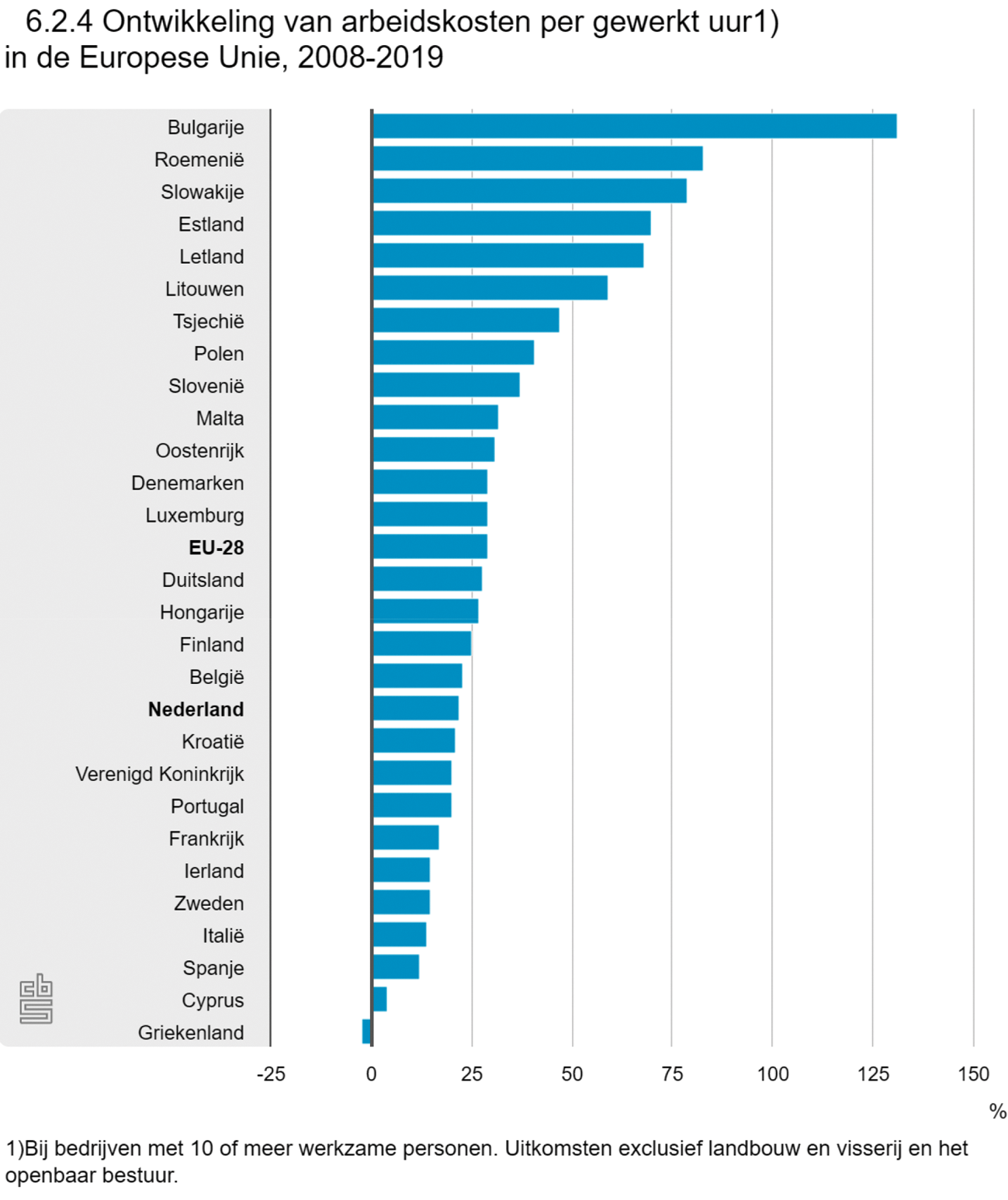

De leden van de fractie van de VVD vragen of het kabinet kan aangeven hoe de loonkosten per uur in Nederland zich verhouden tot de loonkosten per uur in de eurozone. Ook vragen zij om een toelichting wat de ontwikkeling van de loonkosten is sinds 2015. Voor een uitgebreide toelichting over de ontwikkeling van loonkosten in Nederland en in de eurozone verwijs ik u graag naar het rapport «Lonen en Loonkosten, een overzicht van de verschillende CBS-cijfers» van het CBS.17 Onderstaande tabel uit dat rapport geeft bijvoorbeeld de ontwikkeling van de arbeidskosten in de Europese Unie weer van 2008 tot 2019.

Uitvoeringskosten

De leden van de fractie van de PvdA vragen naar de uitvoeringskosten van de BIK. De leden van de fractie van de PVV vragen aan het kabinet om aan te geven waaraan en hoe de reeds uitgegeven uitvoeringskosten van RVO, respectievelijk de Belastingdienst, reeds zijn besteed. De leden van de fractie van de SP vragen naar het totaalbedrag aan uitgaven die reeds door RVO en de Belastingdienst zijn gedaan inzake de BIK. RVO heeft kosten gemaakt vanwege de noodzakelijke voorbereidingen die nodig waren om de BIK te kunnen uitvoeren per 1 september 2021. RVO is, tot aan het moment van terugtrekking, bezig geweest met activiteiten om het BIK-aanvraagloket tijdig, per 1 september 2021 te kunnen openstellen, zoals onder andere de voorbereiding voor de communicatie voor de ondernemers, het ontwikkelen en bouwen van de benodigde ICT-infrastructuur, het werven van bemensing en het inrichten van processen voor de beoordeling van aanvragen en het afhandelen van mededelingen. De Belastingdienst heeft ter voorbereiding op het toezichtsproces verschillende werkzaamheden in 2021 opgestart. Deze werkzaamheden zien met name op benodigde aanpassingen in ICT-systemen en gegevensleveringen. Voor het jaar 2021 en 2022 is daarnaast rekening gehouden met de behandeling van verzoeken, bezwaren en mogelijke beroepsprocedures naar aanleiding van het intrekken van de BIK. Door de Belastingdienst zijn de reeds uitgegeven uitvoeringskosten én de nog te maken uitvoeringskosten naar aanleiding van de intrekking van de regeling opgenomen in de daarvoor opgestelde uitvoeringstoets.18 De Belastingdienst heeft ter voorbereiding op het toezichtproces verschillende werkzaamheden opgestart in 2021, en raamt de uitgaven op € 210.000. Deze werkzaamheden zien met name op de voor ondersteuning van het proces benodigde aanpassingen in ICT-systemen en gegevensleveringen. Voor het jaar 2021 en 2022 is daarnaast rekening gehouden met de behandeling van verzoeken, bezwaren en mogelijk beroepsprocedures naar aanleiding van het intrekken van de BIK. Door de Belastingdienst zijn de reeds uitgegeven uitvoeringskosten én de nog te maken uitvoeringskosten naar aanleiding van de intrekking van de regeling opgenomen in de daarvoor opgestelde uitvoeringstoets. RVO heeft in 2021 reeds een bedrag begroot van € 350.000 aan uitgaven. RVO heeft uitgaven gedaan om het loket tijdig open te kunnen stellen. Het bedrag dat in de uitvoeringstoets staat aangegeven zal later dit jaar worden bijgesteld op basis van werkelijk bestede uren. Om de BIK uit te kunnen gaan voeren was het noodzakelijk om deze werkzaamheden tijdig op te starten en daarvoor kosten te maken. RVO had in haar uitvoeringstoets van 30 oktober 2020 de uitvoeringskosten begroot op een bedrag tussen de 15 en 30 miljoen euro.19 RVO had zich bij de raming van de uitvoeringskosten gebaseerd op de gegevens en inschattingen die op dat moment bekend waren. De BIK zou een zeer grote regeling geweest zijn met naar verwachting 115.000–230.000 aanvragen in 2021, 230.000–500.000 aanvragen in 2022 en 60.000–120.000 aanvragen in 2023. De kosten waren begroot om de volgende werkzaamheden uit te voeren: het ontwerpen en bouwen van een voor aanvragers goed toegankelijke en beveiligde elektronische voorziening voor het opstellen en indienen van de BIK-aanvragen en BIK-mededelingen; het inrichten van interne processen en systemen voor het efficiënt en deels gedigitaliseerd afhandelen van BIK-aanvragen en -mededelingen en het verstrekken van BIK-verklaringen aan aanvragers; toezicht houden op de rechtmatigheid van de verlening van BIK-verklaringen door het uitvoeren van controles; het voeren van bezwaar- en beroepsprocedures; communicatie van juiste en volledige informatie naar de doelgroepen. Het uitvoeringsbudget is gebaseerd op een optimale balans tussen eenvoud, efficiëntie, doelmatigheid en het voorkomen van misbruik en oneigenlijk gebruik van een regeling met deze omvang en deze kaders. Deze kosten in verhouding met het beleidsbudget zijn niet ongewoon bij het uitvoeren van een nieuwe regeling en waren daarom voor het kabinet ook geen reden om de BIK te heroverwegen. De inschatting van de uitvoeringskosten betreft een totaalbedrag voor werkzaamheden in de jaren 2021 tot en met 2024. Deze schatting is ook opgenomen in de door de Belastingdienst opgestelde uitvoeringstoets.20 De Belastingdienst is bij de uitvoeringstoets op de toegepaste BIK uitgegaan van toezicht achteraf. Dit toezicht ging uit van een beoordeling van alle in de aangifte loonheffingen toegepaste afdrachtvermindering BIK ten opzichte van de door de RVO opgestelde BIK-verklaringen. Zoals hiervoor geschetst was de inschatting dat er circa 627.500 aanvragen zouden worden ingediend. De Belastingdienst heeft met deze gegevens en eigen ervaringen met vergelijkbare toezichtprocessen een inschatting gemaakt van de omvang van de te behandelen signalen. Het aantal te behandelen signalen was op basis van die berekening groot. Om het toezicht voor dergelijke hoeveelheden signalen binnen de gegeven termijn inpasbaar te maken, is bij de vormgeving uitgegaan van een bestaand proces waarbij de verschillende toezichthandelingen vooral handmatig worden uitgevoerd. Voor deze handmatige werkzaamheden was de inzet van uitzendkrachten voorzien. Ter ondersteuning van het handmatige proces was ook een inspanning voor aanpassing van ICT-systemen, communicatie en gegevensleveringen voorzien.

De leden van de fractie van het CDA constateren dat bij de uitvoeringskosten van het wetsvoorstel tot intrekking van de BIK wordt genoemd dat er wordt uitgegaan van een extra inspanning voor handhaving van 1,5 fte. Deze leden vragen of het kabinet kan toelichten wat deze extra 1,5 fte inhoudt. Voor het jaar 2021 en 2022 is rekening gehouden met de behandeling van verzoeken, bezwaren en mogelijk beroepsprocedures naar aanleiding van het intrekken van de BIK. Door de Belastingdienst is de inspanning naar aanleiding van de intrekking van de regeling geschat op 1,5 fte in 2021 en 2022.

De leden van de fracties van het CDA en Volt vragen wat er gebeurt met de middelen die in 2021 voor de uitvoering waren gereserveerd. Vorig jaar is de BIK ingevoerd waarbij de uitvoering is gefinancierd vanuit de schatkist.21 De Belastingdienst heeft ten aanzien van de uitvoering van de BIK 0,5 fte ingezet alvorens de BIK is afgeschaft. Zoals de uitvoeringstoets beschrijft, bestaat het risico dat ondernemers de BIK toch via de aangifte loonheffingen proberen te claimen, of bezwaar maken tegen de eigen aangifte loonheffingen. Voor de behandeling van de bezwaarprocedures verwacht de Belastingdienst 1,5 fte in te zetten. De overige middelen die beschikbaar zijn gesteld voor de uitvoering van de BIK zijn teruggevloeid naar de schatkist.

De Staatssecretaris van Financiën, J.A. Vijlbrief

Het Europese Hof van Justitie stelt expliciet dat de begunstigde van een steunmaatregel die onrechtmatig is omdat hij zonder voorafgaande aanmelding bij de Commissie tot uitvoering is gebracht, op dat tijdstip geen gewettigd vertrouwen kan hebben in de rechtmatigheid van de toekenning van de steun (HvJ EU Eesti Pagar, rnr. 98).

Mededeling van de Commissie over belastingheffing van ondernemingen in de 21e eeuw,

https://eur-lex.europa.eu/legal-content/NL/TXT/?uri=CELEX%3A52021DC0251.

«Lonen en Loonkosten, een overzicht van de verschillende CBS-cijfers» – Han van den Berg en Frank van der Linden – 1 maart 2021.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35873-6.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.