Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2019-2020 | 35302 nr. B |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2019-2020 | 35302 nr. B |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 27 september 2019

Tijdens het debat over de belastingdruk van eenverdieners in de Tweede Kamer is in mei 2018 een motie aangenomen die oproept om opties te schetsen voor de langere termijn om de pijnpunten in de marginale druk, bijvoorbeeld voor eenverdieners, weg te nemen.1 Achtergrond van de motie is het verschil in belastingdruk tussen één- en tweeverdieners en of dit gerechtvaardigd is. Door middel van bijgevoegd onderzoek wordt invulling gegeven aan deze motie. Aangezien vanuit uw Kamer met regelmaat brede interesse voor dit onderwerp wordt getoond, stuur ik ook u het onderzoek naar de marginale druk toe.

Naar aanleiding van deze motie hebben de ministeries van Financiën en Sociale Zaken en Werkgelegenheid onderzoek gedaan naar welke huishoudens na invoering van de maatregelen van Rutte III nog te maken hebben met een (plotselinge) hoge marginale druk. Dit onderzoek is een vervolg op een eerder onderzoek naar marginale druk wat in 2017 naar uw Kamer is verstuurd.2

Om de marginale druk te verlagen zijn er geen makkelijke opties en het onderzoek concludeert dat het systeem reeds op de grens van de mogelijkheden zit. Marginale druk staat namelijk niet op zichzelf. Nederland kent een relatief hoog bestaansminimum. Dit is een belangrijk goed, maar om dit betaalbaar te houden bouwt de inkomensondersteuning af. Door het afbouwen van inkomensondersteuning stijgt de marginale druk. De marginale druk kan niet worden verlaagd zonder dat meer geld beschikbaar wordt gesteld of zonder dat het leidt tot negatieve inkomenseffecten aan de onderkant van het inkomensgebouw. Binnen deze afweging kan er sprake zijn van het herverdelen van de marginale druk, waarbij de extreme marginale druk voor een groep wordt verminderd, maar de marginale druk voor een andere groep in het inkomensgebouw toeneemt. Dat er geen makkelijke keuzes zijn om de marginale druk te verlagen, wordt in het onderzoek geïllustreerd met de uitwerking van zeven varianten. Er zal altijd een afweging gemaakt moeten worden tussen overheidsfinanciën, arbeidsparticipatie en inkomensondersteuning.

De Staatssecretaris van Financiën, M. Snel

De Minister van Sociale Zaken en Werkgelegenheid, W. Koolmees

Datum: September 2019

|

Inhoud |

||||

|

1 |

Samenvatting |

3 |

||

|

2 |

Inleiding |

5 |

||

|

3 |

Afwegingen binnen het inkomensbeleid |

6 |

||

|

4 |

Wat is marginale druk? |

7 |

||

|

4.1 |

De hoogte van de marginale druk |

8 |

||

|

4.1.1 |

Heffingskortingen en toeslagen zorgen voor de grootste verschillen |

8 |

||

|

4.2 |

De maatregelen van Rutte III |

10 |

||

|

4.2.1 |

Algemene heffingskorting en arbeidskorting |

10 |

||

|

4.2.2 |

Inkomensafhankelijke combinatiekorting |

11 |

||

|

4.2.3 |

Huurtoeslag |

11 |

||

|

4.2.4 |

Kindgebonden budget voor paren |

12 |

||

|

4.3 |

Het effect van Rutte III op de marginale druk |

12 |

||

|

5 |

Verschillen in de marginale druk |

13 |

||

|

5.1 |

Decompositie van de marginale druk |

13 |

||

|

5.2 |

Marginale druk als gevolg van meer uren werken |

15 |

||

|

5.3 |

Marginale druk naar huishoudsituatie en inkomensbron |

16 |

||

|

5.3.1 |

Alleenstaanden |

17 |

||

|

5.3.2 |

Alleenverdieners |

18 |

||

|

5.3.3 |

Tweeverdieners |

18 |

||

|

6 |

Beleidsvarianten |

19 |

||

|

6.1 |

Zorgtoeslag: afbouwpunt voor zowel paren als alleenstaande met € 10.000 opschuiven |

21 |

||

|

6.2 |

Zorgtoeslag: afbouwpunt voor alleen paren met € 10.000 opschuiven |

22 |

||

|

6.3 |

Zorgtoeslag: afbouwpercentage halveren |

23 |

||

|

6.4 |

Zorgtoeslag: afbouwpunt met € 10.000 opschuiven en het afbouwpercentage halveren |

24 |

||

|

6.5 |

Huurtoeslag: afbouwpunt voor alle huishoudens met € 10.000 opschuiven |

25 |

||

|

6.6 |

Algemene heffingskorting: afbouwpunt met € 10.000 opschuiven |

26 |

||

|

6.7 |

Arbeidskorting: afbouw stopzetten bij het startpunt van het toptarief |

27 |

||

|

6.8 |

Transparant stelsel: heffingskortingen terugzetten in de tarieven |

28 |

||

|

6.9 |

Conclusie |

29 |

||

|

7 |

Bijlagen |

30 |

||

|

7.1 |

Onderzoeksmethode |

30 |

||

|

7.2 |

Mediane inkomenseffecten van de varianten |

30 |

||

|

7.2.1 |

Zorgtoeslag: afbouwpunt voor zowel paren als alleenstaanden met € 10.000 opschuiven |

31 |

||

|

7.2.2 |

Zorgtoeslag: afbouwpunt voor alleen paren met € 10.000 opschuiven |

31 |

||

|

7.2.3 |

Zorgtoeslag: afbouwpercentage halveren |

31 |

||

|

7.2.4 |

Zorgtoeslag: afbouwpunt met € 10.000 opschuiven en het afbouwpercentage halveren |

31 |

||

|

7.2.5 |

Huurtoeslag: afbouwpunt voor alle huishoudens met € 10.000 opschuiven |

31 |

||

|

7.2.6 |

Algemene heffingskorting: afbouwpunt met € 10.000 opschuiven |

32 |

||

|

7.2.7 |

Arbeidskorting: afbouw arbeidskorting stopzetten bij startpunt van het toptarief |

32 |

||

|

7.2.8 |

Afbouw van heffingskortingen terugzetten in de tarieven |

32 |

||

De marginale druk is het deel van de stijging van het bruto inkomen dat niet resulteert in een toename van het besteedbare inkomen. Dit onderzoek analyseert de marginale druk en schetst beleidsopties om deze gericht te verlagen. Aanleiding voor dit onderzoek is de motie Stoffer.3 Dit onderzoek borduurt voort op een onderzoek naar de marginale druk uit 2017.4

Marginale druk ontstaat door inkomensafhankelijke regelingen en progressieve belastingen

Marginale druk staat niet op zichzelf. Naast het stimuleren van arbeidsparticipatie streeft de overheid binnen het inkomensbeleid ook een evenwichtige inkomensverdeling en gezonde overheidsfinanciën na. Nederland kent een lange traditie van solidariteit met lagere inkomens en kent een internationaal bezien hoog bestaansminimum. Om die reden bestaat er inkomensondersteuning in de vorm van bijvoorbeeld toeslagen. Daarnaast bestaan er regelingen om de arbeidsparticipatie te stimuleren. Om dit systeem betaalbaar te houden zijn deze regelingen inkomensafhankelijk en gericht op specifieke groepen. Dit betekent dat wanneer iemand meer gaat verdienen, het recht op heffingskortingen en toeslagen daalt. Hierdoor stijgt de marginale druk en wordt het minder lonend om (meer) te gaan werken. De «relatieve prijs» van vrije tijd daalt en daardoor valt de afweging om (meer) te gaan werken vaker negatief uit. Dat is slecht voor de arbeidsparticipatie en daarmee de economische groei. Hierdoor kan ook (betaald) informeel werk, waarover geen belasting wordt afgedragen, aantrekkelijker worden. De beleidsopties zullen daarom altijd een afruil laten zien tussen de verschillende doelen: een lagere marginale druk betekent of minder inkomensondersteuning aan de onderkant, of hogere uitgaven voor de overheid.

Dit kabinet verlaagt de marginale druk voor middeninkomens

Het Regeerakkoord van Rutte III bevat diverse maatregelen die de extremen in de marginale druk voor middeninkomens beperken. Het gaat hierbij bijvoorbeeld om de aanpassingen in de arbeidskorting en het kindgebonden budget. Ook het afschaffen van de harde inkomensgrens in de huurtoeslag zorgt door een meer geleidelijke afbouw voor een daling van de marginale druk.

Met name voor alleenverdieners en alleenstaanden blijft de marginale druk hoog

De marginale druk ontstaat door het samenspel tussen de tarieven in de inkomstenbelasting, inkomensafhankelijke heffingskortingen en toeslagen. Waar afbouwtrajecten stapelen kan er een hoge marginale druk ontstaan. Deze stapeling treedt vooral op bij alleenstaanden en alleenverdieners met een inkomen tussen minimumloon en modaal. Deze huishoudens zitten vaker dan tweeverdieners op het inkomenstraject waarover wordt afgebouwd. Tweeverdieners delen het inkomen waarover het recht op toeslagen berekend wordt. Daardoor is die stapeling van de afbouw van toeslagen voor die groep niet direct zichtbaar op de marginale druk binnen dat inkomenstraject tussen minimumloon en modaal. Verder hebben tweeverdieners (gezamenlijk) gemiddeld genomen een hoger huishoudinkomen dan eenverdieners en alleenstaanden. Hierdoor hebben tweeverdieners vaak geen recht op toeslagen en dus ook geen last van de afbouwtrajecten van deze regelingen. De marginale druk wordt dus in belangrijke mate bepaald door de omvang van het huishoudinkomen, aangezien dat bepaalt of, en zo ja waar op het afbouwtraject het huishouden zit.

Er zijn geen gemakkelijke manieren om de marginale druk gericht te verlagen

Dit onderzoek presenteert zeven beleidsvarianten die allen de marginale druk op een specifiek inkomenstraject verlagen. Hierbij is gebruik gemaakt van de bestaande inkomensregelingen. Daarbij is steeds gekeken naar het effect op de marginale druk, de inkomensverdeling en naar de budgettaire consequenties. Voor iedere variant is een intensiverings- en een budgetneutrale optie in beeld gebracht, waarbij de variant budgetneutraal is gemaakt door de regeling generiek te verlagen. Daardoor wordt de afweging binnen het inkomensbeleid zichtbaar: een budgetneutrale aanpassing brengt negatieve inkomenseffecten voor met name lage inkomens met zich mee. Hiervoor compenseren zal de overheid per saldo geld kosten. De varianten met toeslagen leiden allemaal tot meer toeslagontvangers waardoor mogelijk ook de uitvoeringskosten toenemen. Daarnaast hebben de intensiveringsvarianten negatieve effecten op de arbeidsparticipatie en daarmee de economische groei, omdat meer mensen recht krijgen op inkomensondersteuning. De budgetneutrale varianten zijn verhogen daarentegen juist de arbeidsparticipatie, omdat deze de financiële prikkel tot (meer) werken vergroten.

Daarnaast maken de varianten ook duidelijk dat bij een gegeven budgettaire ruimte het niet de vraag is of, maar waar een hogere marginale druk neerslaat.5 Door het verlagen of verschuiven van een afbouwpercentage verschuift de marginale druk naar een hoger inkomen, omdat deze huishoudens in dat geval op het afbouwpad terechtkomen. Wel is het mogelijk de marginale druk transparanter te maken zonder sterke inkomenseffecten door niet langer de heffingskortingen af te bouwen, maar juist de schijftarieven te verhogen.

De marginale druk is het deel van de stijging van het bruto inkomen dat niet resulteert in een toename van het besteedbare inkomen. Als gevolg van een stijging van het brutoinkomen moet bijvoorbeeld meer belasting worden betaald en/of daalt het recht op toeslagen. De hoogte van de marginale druk beïnvloedt de keuze van mensen om veel of weinig uren te werken of om zich meer of minder in te spannen voor bijvoorbeeld scholing of promotie naar een hogere salarisschaal. Daarmee heeft de marginale druk gevolgen voor de werking van de arbeidsmarkt. Daarnaast voelt het voor mensen onrechtvaardig wanneer zij een groot deel van het extra verdiende inkomen meteen weer kwijtraken door een hoge marginale druk. Om deze redenen staat de marginale druk volop in de politieke belangstelling.

Dit onderzoek wordt uitgevoerd naar aanleiding van de motie Stoffer cs,6 waarin de regering wordt verzocht om opties te schetsen voor de langere termijn om de pijnpunten in de marginale druk, bijvoorbeeld voor eenverdieners, weg te nemen. In 2017 heeft de toenmalige Minister van Sociale Zaken reeds onderzoek laten uitvoeren naar de marginale druk in het inkomensbeleid.7 Belangrijke bevinding van dit onderzoek is dat de marginale druk nauw samenhangt met de wens om te komen tot een evenwichtige inkomensverdeling én gezonde overheidsfinanciën. Marginale druk staat namelijk niet op zichzelf maar hangt samen met de gerichte inkomensondersteuning die aan huishoudens met een lager inkomen wordt gegeven. Om deze inkomensondersteuning betaalbaar te houden wordt deze voor hogere inkomens geleidelijk afgebouwd. Er is dus geen eenvoudige oplossing voor de marginale druk: het is altijd een afweging tussen de verschillende doelen binnen het inkomensbeleid.

Er zijn al diverse stappen gezet

Mede naar aanleiding van het onderzoek uit 2017 heeft het huidige kabinet verschillende maatregelen getroffen om de marginale druk voor huishoudens tussen WML en modaal te verlagen. Het resultaat na invoering van deze maatregelen is het startpunt van dit onderzoek. Er wordt in beeld gebracht hoe de marginale druk door de maatregelen van dit kabinet is gewijzigd. Vervolgens worden de resterende verbeteringen in de marginale druk voor verschillende soorten huishoudens geanalyseerd en worden hiervoor beleidsvarianten uitgewerkt. Het huidige stelsel is bij dit onderzoek als uitgangspunt genomen. Alle analyses en varianten in dit onderzoek zijn gebaseerd op de stand CEP2019 uit het voorjaar van 2019. Dat betekent dat de maatregelen als onderdeel van het pakket lastenverlichting van structureel € 3 mld waartoe besloten is tijdens de augustusbesluitvorming 2019 niet zijn meegenomen. Omdat regelingen generiek zijn aangepast zijn, is het effect op de marginale druk beperkt en zijn de analyses en varianten in dit onderzoek nog up-to-date. Wel zullen de budgettaire effecten afwijken.

Lopende gerelateerde onderzoeken

Marginale druk raakt aan diverse andere vraagstukken. Zo staat de marginale druk op gespannen voet met de gemiddelde belastingdruk en speelt marginale druk ook een prominente rol in de discussies rondom toeslagen en deeltijdwerk. De focus van dit onderzoek ligt daar niet op omdat hier reeds verschillende separate trajecten voor lopen. Zo zal binnen het traject over de bouwstenen naar een toekomstbestendig belastingstelsel8 gekeken worden naar box 1. Er zal dan ook gekeken worden naar mogelijkheden buiten het huidige stelsel. Daarnaast lopen er momenteel twee interdepartementale beleidsonderzoeken (IBO’s), waarvan een kijkt naar de toeslagensystematiek en de andere deeltijdwerk onderzoekt. Ook de uitkomsten hiervan zijn relevant voor de discussie over de marginale druk. Verder bestaat er ook een marginale druk van alle gemeentelijke regelingen die er op gericht zijn om minima te ondersteunen. Om dit in beeld te brengen loopt momenteel een onderzoek in opdracht van het Ministerie van SZW.

Leeswijzer

In hoofdstuk twee wordt het afwegingskader van de marginale druk in het inkomensbeleid beschreven. Hoofdstuk drie gaat in op het effect van de maatregelen van Rutte III op de marginale druk. Hoofdstuk vier bevat de analyse van de marginale druk van verschillende huishoudtypen. Tot slot worden in hoofdstuk vijf de doorgerekende beleidsvarianten gepresenteerd.

Het inkomensbeleid kenmerkt zich door een aantal doelen. Zo kent Nederland een lange traditie van solidariteit met lagere inkomens en bestaat er om die reden inkomensondersteuning. Dit heeft geleid tot een, internationaal bezien, relatief hoog niveau van het bestaansminimum. Daarnaast bestaan er inkomensregelingen die als doel hebben het financieel aantrekkelijker te maken om (meer) te werken. Om deze regelingen betaalbaar te houden worden deze gericht op specifieke huishoudens. Het gevolg hiervan is dat regelingen vaak bij een toenemend inkomen worden afgebouwd en soms zelfs worden begrensd. Dat betekent dat bij een stijging van het brutoinkomen sommige werkenden een deel van hun kortingen en toeslagen zien dalen en dus een relatief groot deel van hun inkomensstijging inleveren aangezien ze meer belasting gaan betalen en minder toeslagen ontvangen.

Figuur 1 geeft het afwegingskader van het inkomensbeleid schematisch weer. Er zal altijd een afweging gemaakt moeten worden tussen arbeidsmarktprikkels, het streven naar een evenwichtige inkomensverdeling en de overheidsfinanciën.

Figuur 1: afwegingskader in het inkomensbeleid

De hoogte van de marginale druk is het resultaat van de afweging tussen deze drie doelen. Bij het sterker inzetten op een van de doelen is het onvermijdelijk dat dit ten koste gaat van een van de andere twee doelen. Als het doel het verlagen van de marginale druk is dan geldt dat er ofwel negatieve inkomenseffecten voor lage inkomens plaatsvinden ofwel dat er extra geld beschikbaar gesteld moet worden. Er bestaat dus geen simpele oplossing voor het verlagen van de marginale druk tenzij extra geld beschikbaar wordt gesteld of het bestaansminimum wordt verlaagd.

Het is niet transparant voor mensen hoe hoog hun marginale druk is

Naast arbeidsmarktprikkels, een evenwichtige inkomensverdeling en gezonde overheidsfinanciën speelt ook uitlegbaarheid een rol binnen het inkomensbeleid. Het berekenen van je eigen marginale druk kan ingewikkeld zijn. Dit komt doordat de hoogte van de marginale druk naast afhankelijk van de hoogte van het inkomen, ook afhankelijk is van het al dan niet hebben van een (werkende) partner, het aantal kinderen en diverse andere persoonlijk factoren (bijvoorbeeld of je woont in een huur- of koopwoning). Het stelsel met de diverse regelingen maakt het daardoor lastig om voor jezelf te berekenen hoeveel je netto overhoudt van een bruto inkomensstijging. De instrumenten binnen het inkomensbeleid die het aanbod op de arbeidsmarkt trachten te vergroten zullen naar verwachting effectiever zijn wanneer mensen de financiële gevolgen van hun keuzes ex ante goed kunnen inschatten. En daarnaast de verandering in hun portemonnee van (meer) werken ook op voorhand kunnen inschatten.

De marginale druk geeft aan hoe groot de financiële prikkel is om bij een gegeven brutoinkomen meer te willen verdienen, meer uren te werken of te investeren in scholing. De hoogte van de marginale druk is daarmee relevant voor werkenden en mensen die willen gaan werken. Een hoge marginale druk, in combinatie met een hoog bestaansminimum, is slecht voor de arbeidsparticipatie en daarmee de economische groei. Ook is (betaald) informeel werk aantrekkelijker doordat een hogere afdracht aan belasting ontweken wordt en men aanspraak blijft maken op inkomensondersteuning.

Tussen het brutoinkomen en het besteedbaar inkomen zitten verschillende regelingen die afhangen van de hoogte van het inkomen. Naast de hoogte van het inkomen hangt de marginale druk ook af van de aanwezigheid van een (al dan niet werkende) partner, de aanwezigheid van kinderen en de woonsituatie (eigen huis dan wel huurwoning). Het samenspel tussen belastingen, premies, belastingkortingen en toeslagen hebben tot gevolg dat de marginale druk tussen verschillende inkomensniveaus maar ook tussen huishoudsituaties substantieel kan verschillen.

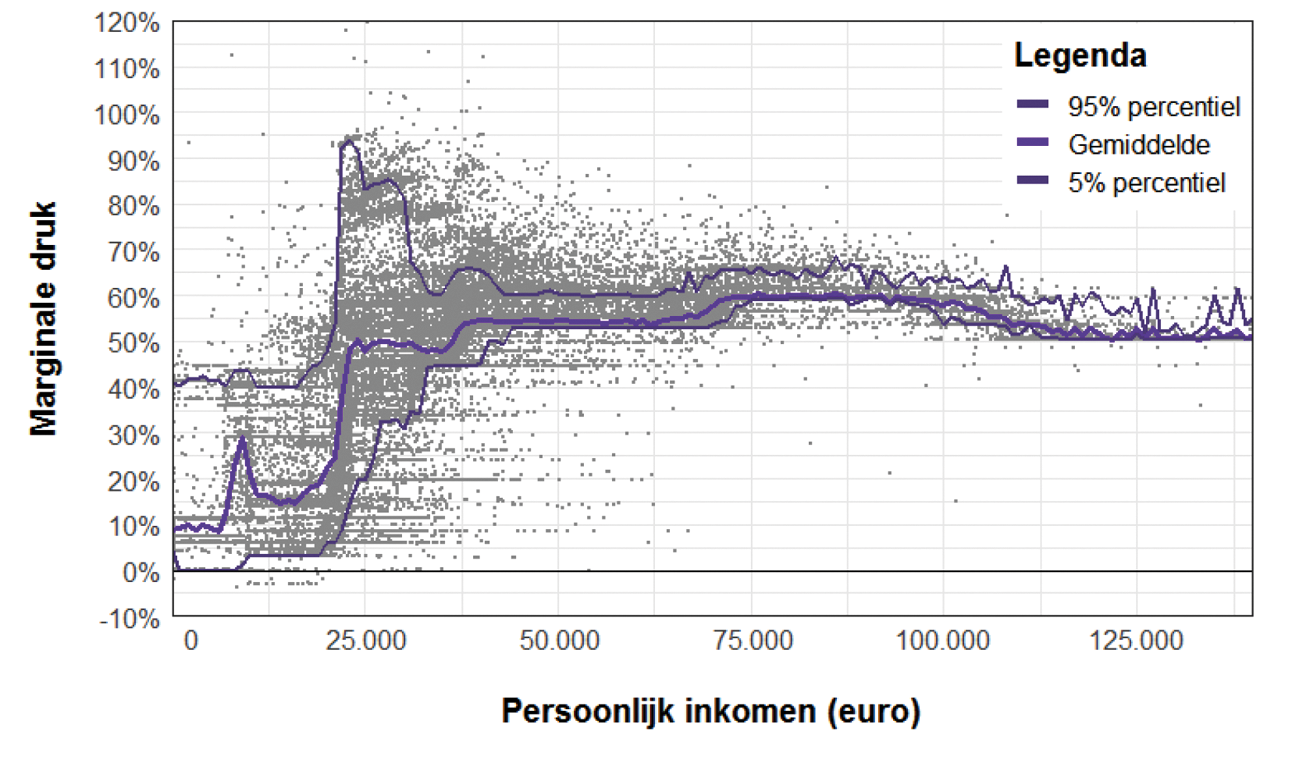

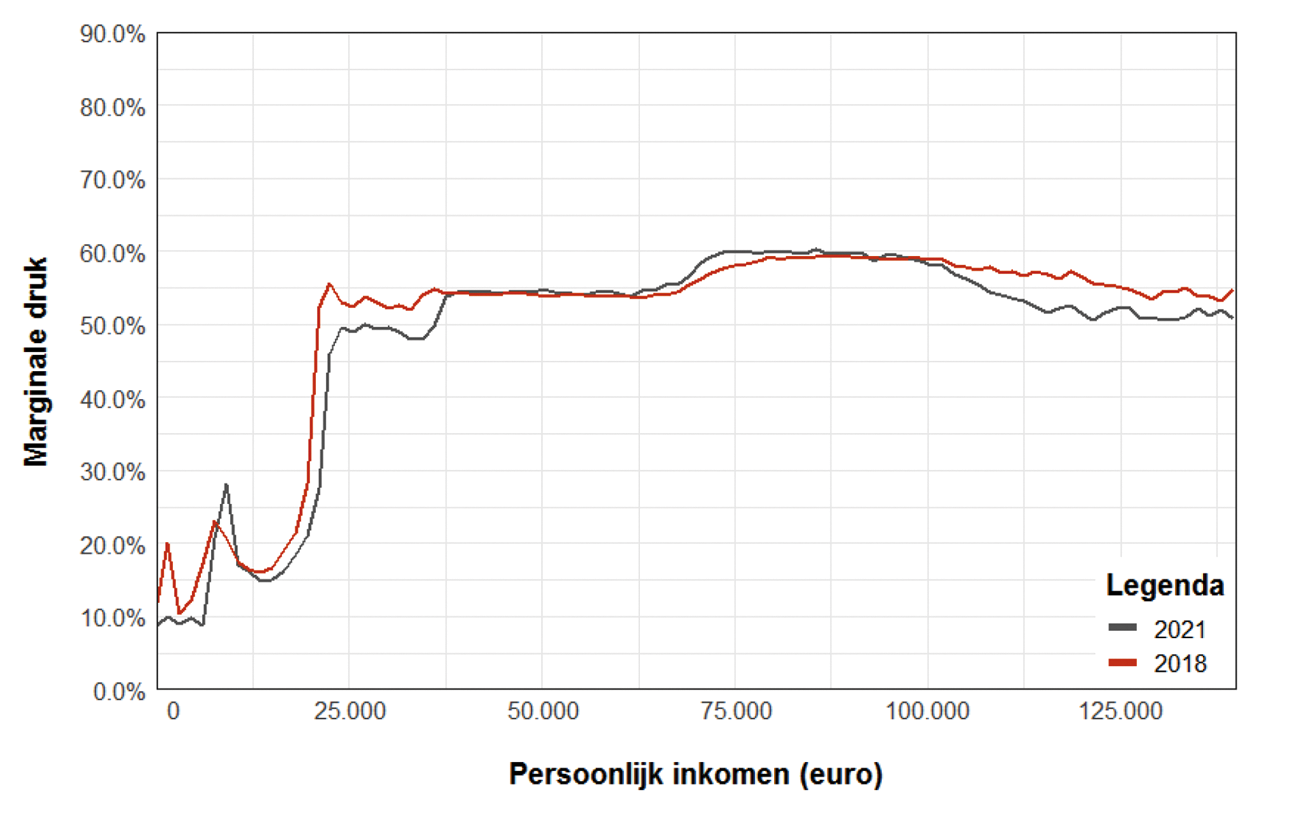

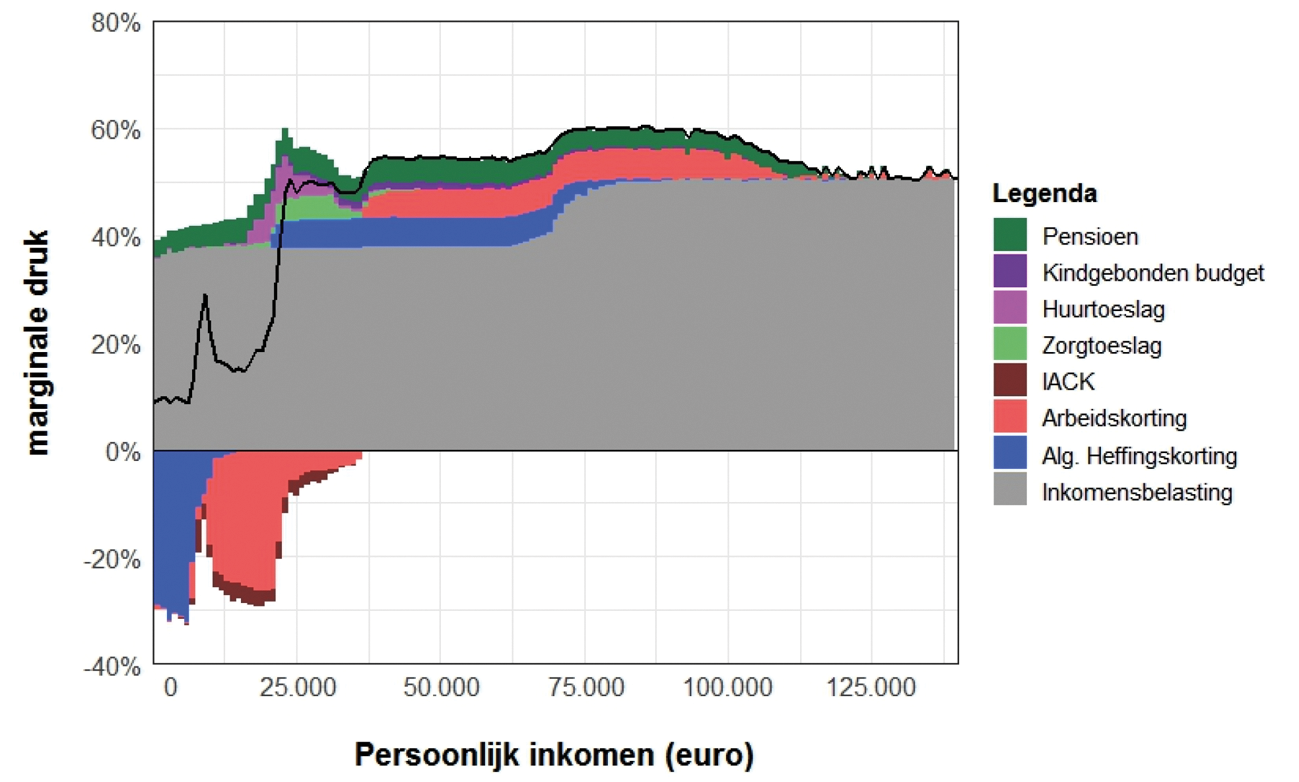

Figuur 2 toont de gemiddelde marginale druk van werkenden in 2021. Voor het grootste deel van het inkomensgebouw is de marginale druk rond de vijftig procent, maar zoals ook zichtbaar wordt in figuur 2 is er een behoorlijk verschil in de marginale druk. Dit is het gevolg van de verschillende inkomensregelingen die het stelsel kent, die elk een ander opbouw- en/of afbouwpad heeft afhankelijk van (mede) de hoogte van het inkomen. Ook de huishoudsamenstelling is hierbij van belang. Ook aftrekposten spelen hierin een rol waardoor bij hetzelfde bruto inkomen een ander recht op heffingskortingen en toeslagen ontstaat. De bijdrage van iedere regeling aan de marginale druk pakt daarom anders uit afhankelijk van de hoogte van het inkomen.

Figuur 2: gemiddelde marginale druk en 5- en 95-procentpercentielen in 2021

Het startpunt voor de marginale druk zijn de tarieven van het tweeschijvenstelsel, welke uniform aangrijpen op alle werkenden. De grootste verschillen in de marginale druk ontstaan door heffingskortingen en toeslagen. Werkenden hebben recht op meerdere kortingen op belastingen, te weten de algemene heffingskorting, de arbeidskorting en eventueel de inkomensafhankelijke combinatiekorting (IACK). Deze kortingen zijn (grotendeels) inkomensafhankelijk en bouwen af vanaf een bepaald inkomen. De IACK en arbeidskorting kennen tevens een inkomensafhankelijke opbouw.

Toeslagen zijn, anders dan heffingskortingen die gebaseerd zijn op individueel inkomen, afhankelijk van het huishoudinkomen.9 In dat geval is het inkomen van een eventuele partner ook van belang voor de effectieve marginale druk. De huurtoeslag is naast afhankelijk van het huishoudinkomen ook afhankelijk van de hoogte van de huur. Het per saldo effect van de verschillende regelingen verschilt dus per huishouden. Hierdoor ontstaat bij hetzelfde inkomen een spreiding van de hoogte van de marginale druk zoals te zien is bij de lijnen voor het 95e en 5e percentiel (in figuur 2).

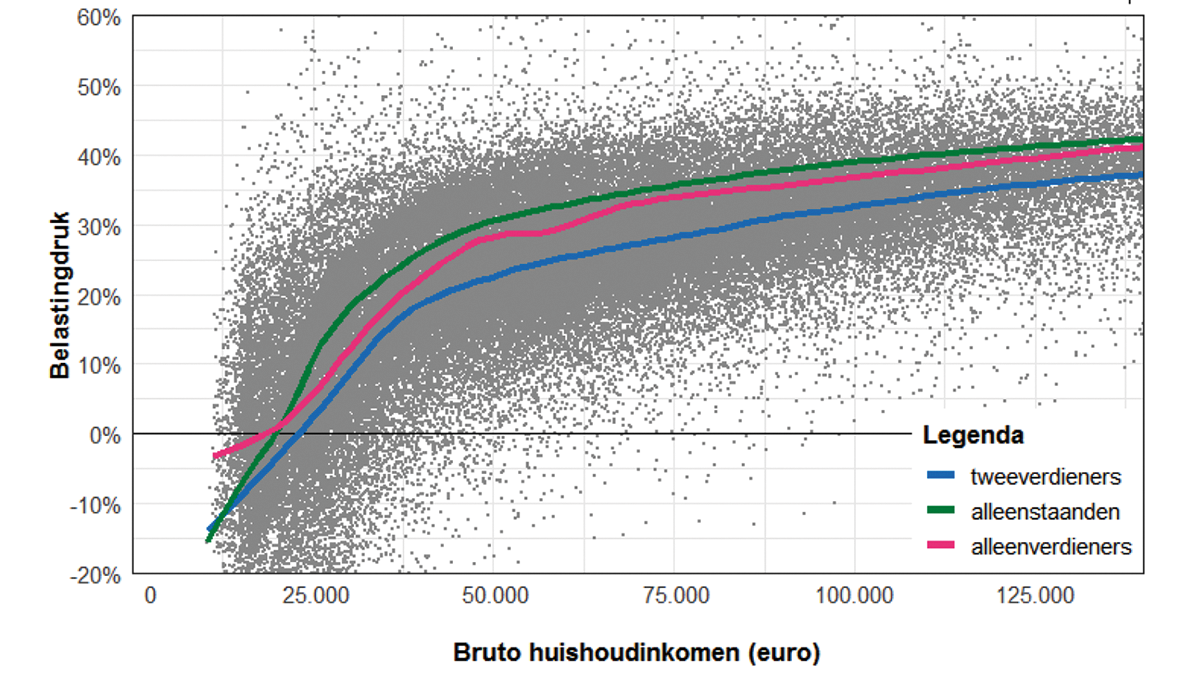

De marginale druk staat op gespannen voet met de gemiddelde druk

Naast de marginale druk bestaat er ook de gemiddelde druk: het totale verschil tussen het brutoinkomen en het nominaal beschikbaar inkomen uitgedrukt als percentage van het brutoinkomen. De gemiddelde en marginale druk staan vaak op gespannen voet met elkaar. Tegenover een hoge marginale druk staat binnen het huidige stelsel over het algemeen namelijk een relatief lage gemiddelde druk. Dit komt doordat de marginale druk het gevolg is van (de afbouw van) inkomensregelingen. Deze inkomensondersteuning zorgt tegelijkertijd voor een lage gemiddelde druk voor mensen die recht hebben op deze regelingen. Voor huishoudens die recht hebben op relatief veel inkomensondersteuning – veelal aan de onderkant van het inkomensgebouw – kan de gemiddelde druk hierdoor zelfs negatief zijn. Deze huishoudens ontvangen meer inkomensondersteuning en belastingkortingen dan dat zij (inkomsten)belasting betalen.

Dit wordt ook zichtbaar in figuur 3 die de gemiddelde belastingdruk per huishoudtype laat zien naar de hoogte van het inkomen. Voor alle huishoudens loopt de belastingdruk op met het inkomen en blijkt de progressiviteit uit het Nederlandse belastingstelsel. Waar lage inkomens te maken hebben met een zeer lage of soms negatieve belastingdruk, stijgt de gemiddelde druk snel bij een inkomen boven de € 20.000. Bij een inkomen vanaf € 50.000 stijgt de gemiddelde belastingdruk minder snel.

Figuur 3: Gemiddelde druk naar huishoudinkomen

De marginale druk is naast de schijftarieven het resultaat van de op- en afbouwpaden van de verschillende inkomensregelingen van ons stelsel. In het Regeerakkoord van Rutte III zijn diverse maatregelen genomen die aangrijpen op het verloop van een aantal inkomensregelingen. Een aantal van deze regelingen heeft specifiek als doel het verlagen van de marginale druk. Hieronder wordt ingegaan op de maatregelen uit het Regeerakkoord die de hoogte van de marginale druk wijzigen. Ook geeft dit een indruk van waar we nu staan: welke stappen zijn gezet en waar resteren nog verbetermogelijkheden. Bij dit overzicht zijn niet de aanvullende maatregelen meegenomen die het kabinet heeft genomen in de Miljoenennota voor 2020.

Het startpunt voor het berekenen van de marginale druk is de tarieven in de inkomstenbelasting. Met de invoering van het Regeerakkoord wordt een tweeschijvenstelsel met een basis- en een toptarief gefaseerd ingevoerd. Aan het eind van de regeerperiode is het tweeschijvenstelsel volledig ingevoerd en kennen we een basistarief voor inkomens tot € 68.507 en een zogenaamd toptarief van voor inkomens boven die grens. De grootste verschillen in marginale en gemiddelde druk ontstaan echter door de kortingen en toeslagen.

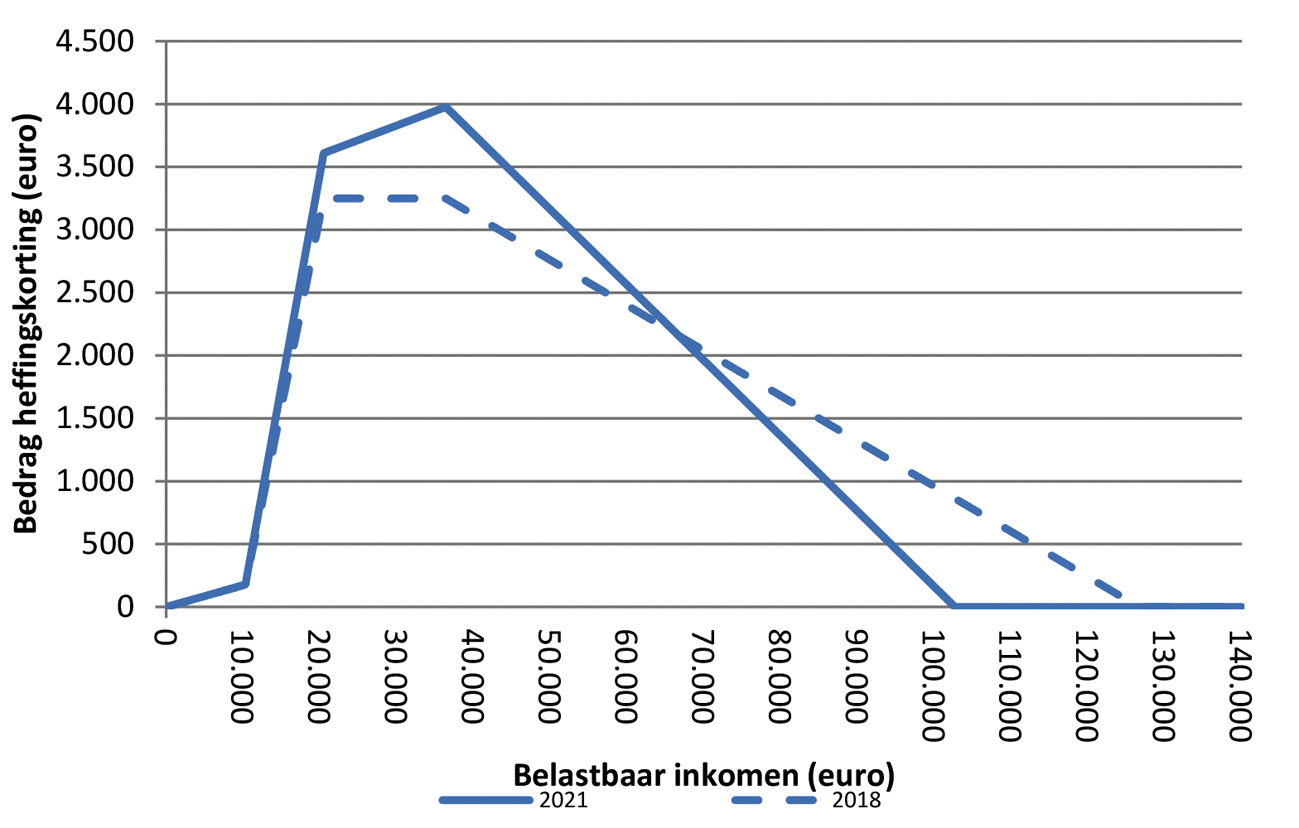

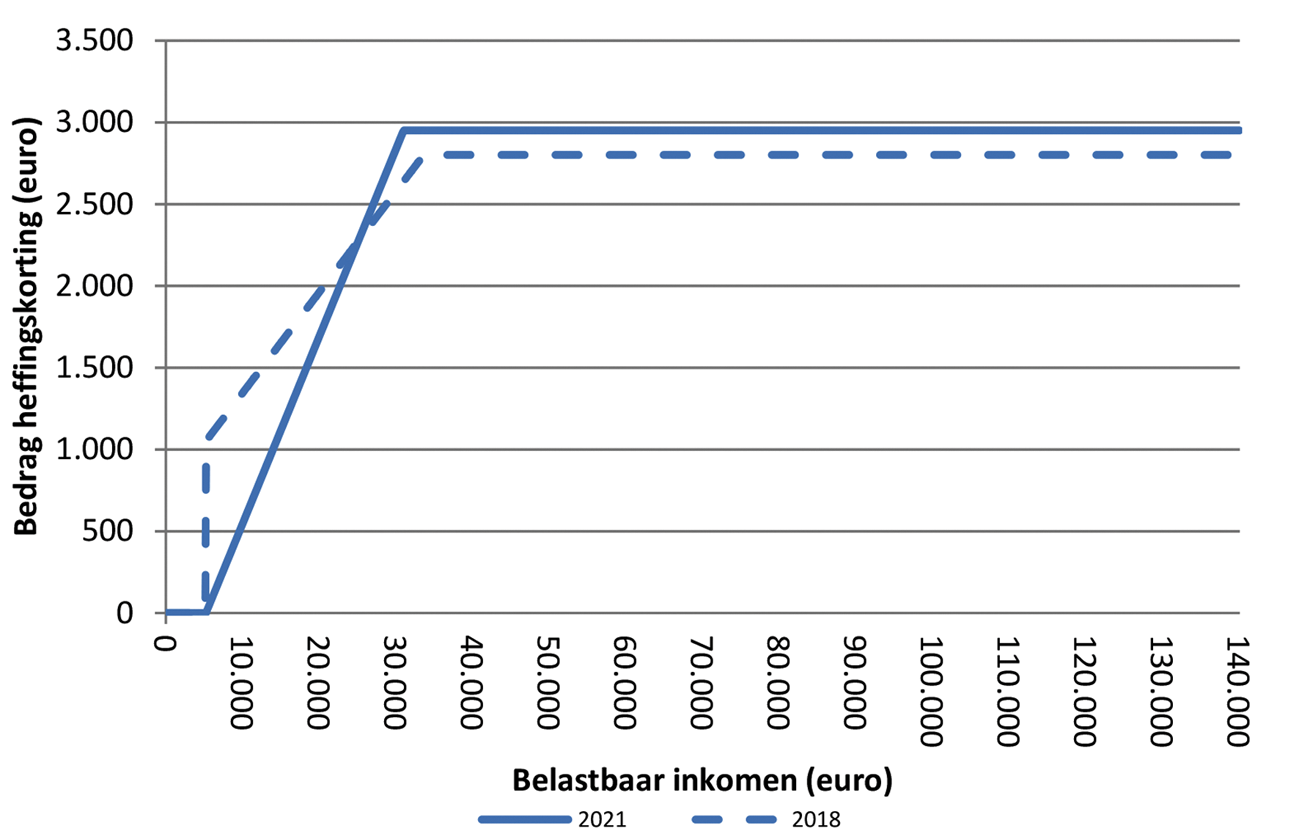

De algemene heffingskorting bouwt af vanaf een inkomen van ca. € 20.000 en kent als gevolg van de verhoging van het maximum en het bevriezen van het eindpunt in het Regeerakkoord een steiler afbouwtraject. De marginale druk stijgt hierdoor licht. De arbeidskorting kent als gevolg van het Regeerakkoord niet alleen een alleen een korter afbouwtraject, maar ook een hoger (tweede) opbouwpercentage en de introductie van een derde opbouwtraject ter vervanging van het voorheen vlakke maximum (zie figuur 4). De nieuwe vormgeving van de arbeidskorting verlaagt de marginale druk op het inkomenstraject tussen minimumloon en een modaal inkomen. Vanaf een inkomen van € 36.000 komt de marginale druk met een afbouwpercentage van 6% juist wat hoger te liggen.

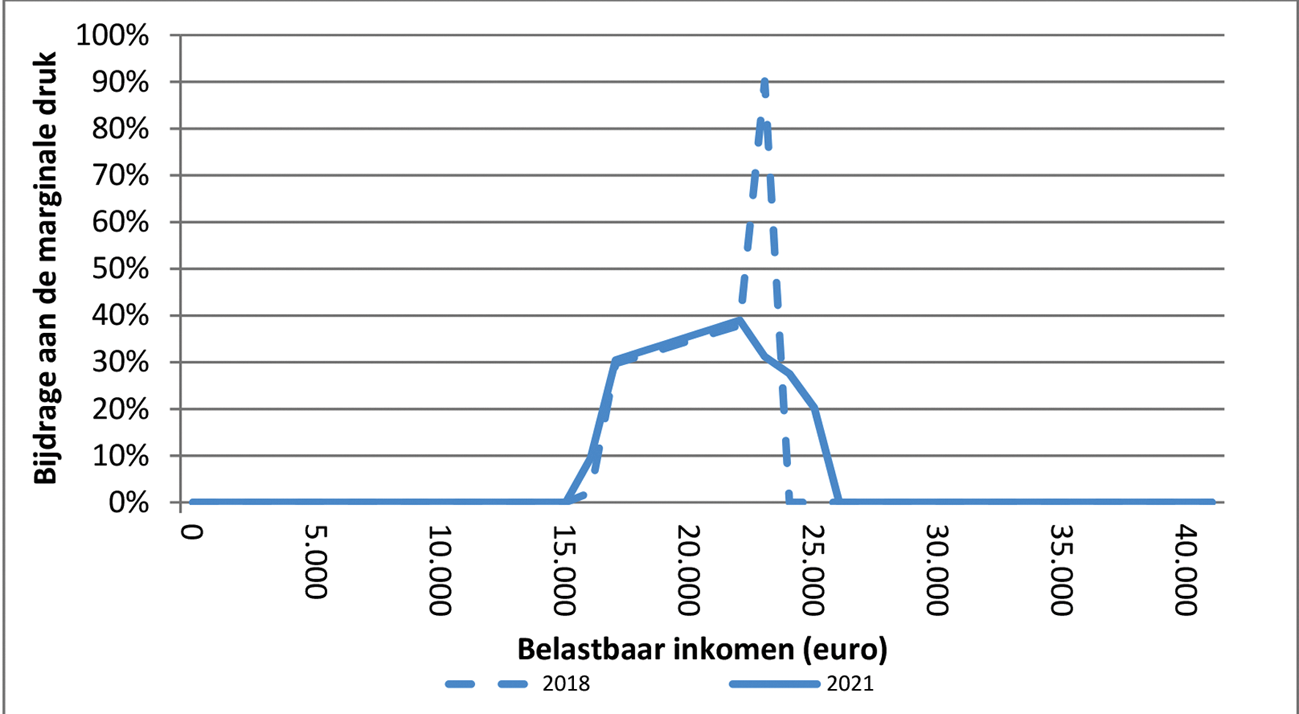

Figuur 4: Arbeidskorting in 2018 en 2021

De vaste voet in de inkomensafhankelijke combinatiekorting (IACK) is vanaf 2019 komen te vervallen en daarvoor in de plaats is het opbouwpercentage verhoogd naar 11,45 procent tot een bedrag van ca € 2.900 (zie ook figuur 5). De marginale druk voor inkomens tot ca € 23.000 daalt hierdoor, wat de prikkel vergroot om meer te gaan werken. De IACK bouwt – in tegenstelling tot de algemene heffingskorting en de arbeidskorting – niet af.

Figuur 5: inkomensafhankelijke combinatiekorting (IACK) 2018 en 2021

De huurtoeslag kent nu nog een steil afbouwtraject met een harde inkomensgrens (bij een inkomen van ca. € 22.000 voor een alleenstaande) waarbij bijna het volledige recht op huurtoeslag vervalt. Dit veroorzaakt een behoorlijke stijging van de marginale druk. Afhankelijk van de hoogte van het huishoudinkomen en de huur kan de marginale druk verder oplopen tot wel dertig a veertig procent. Met ingang van het Regeerakkoord komt per 2020 de harde inkomensgrens te vervallen en wordt in plaats daarvan het afbouwtraject verder doorgetrokken totdat het recht op toeslag volledig vervalt (zie figuur 6). Het extreme effect op de marginale druk neemt hierdoor sterk af voor huishoudens die een inkomen hebben op of rond de voorheen harde inkomensgrens. Maar de bijdrage van de huurtoeslag aan de marginale druk is gezien de sterke inkomensafhankelijkheid van de regeling nog altijd groot.

Figuur 6: marginale druk als gevolg van de huurtoeslag 2018 en 2021 voor een alleenstaand huishouden zonder kinderen

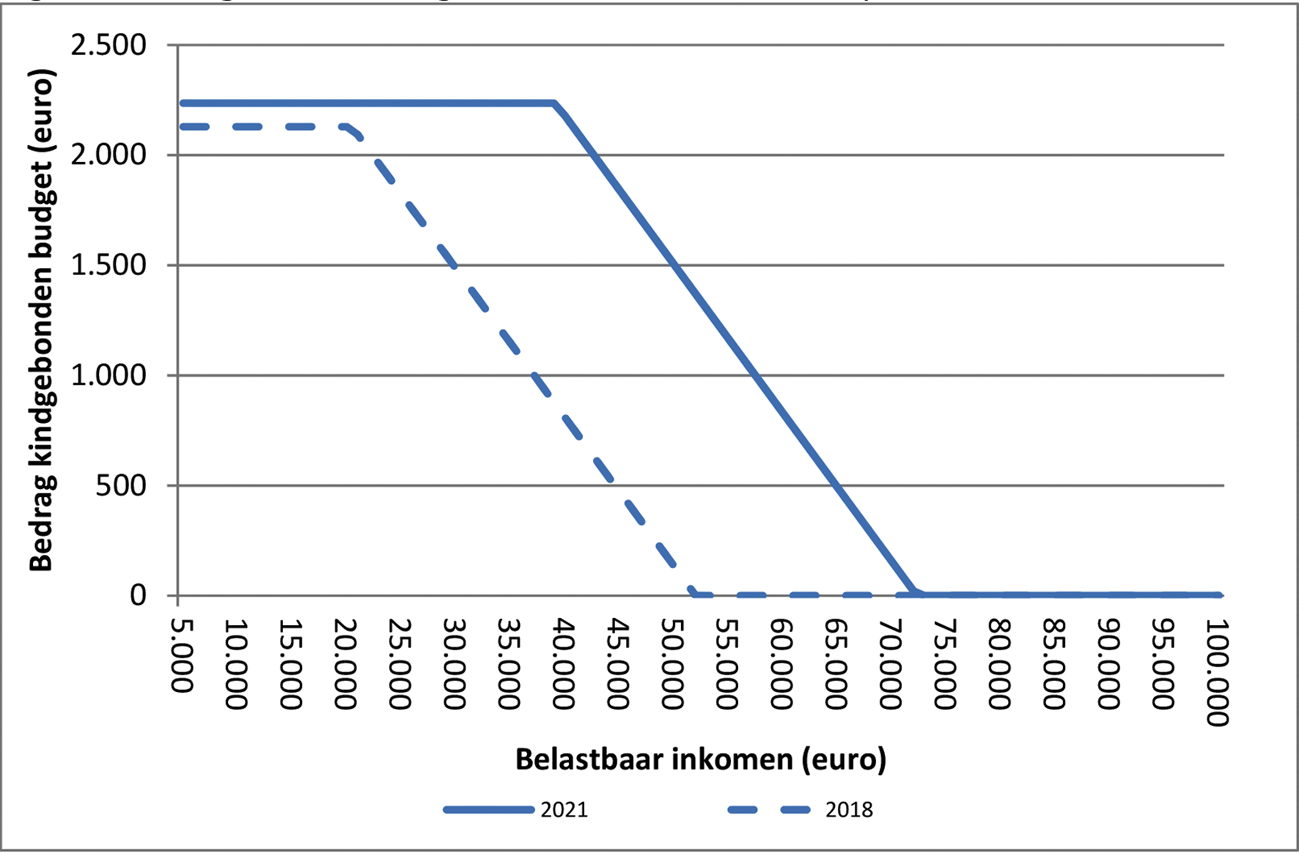

Het kabinet heeft besloten om het afbouwpunt van het kindgebonden budget voor paren vanaf 2019 op te schuiven (zie figuur 7). Dit heeft een verlagend effect op de marginale druk van paren met kinderen met een inkomen tussen de circa € 20.00 en € 40.000. Voor huishoudens met een hoger inkomen zal deze maatregel geen effect hebben op de marginale druk omdat zij al in het afbouwtraject zaten, of verhoogt het juist de marginale druk omdat deze huishoudens nu wel recht hebben op kindgebonden budget en daardoor ook in het afbouwtraject komen.

Figuur 7: Kindgebonden budget 2018 en 2021 voor een paar met twee kinderen

Figuur 8 toont de gemiddelde marginale druk voor en na het Regeerakkoord. Uit de figuur blijkt dat de marginale druk vooral voor inkomen tussen de € 20.000 en € 30.000 daalt als gevolg van de maatregelen. Goed te zien is ook dat de zogenaamde «piek» – als gevolg van de harde afbouwgrens in de huurtoeslag bij een inkomen van ca. € 23.000 – is weggenomen. Voor werkenden met een inkomen boven de € 40.000 is een wisselend beeld te zien. De gemiddelde marginale druk voor werkenden tot circa € 60.000euro is redelijk stabiel gebleven, terwijl de marginale druk voor inkomens vanaf dat punt tot een inkomens van ca. € 100.000 een paar procentpunt is gestegen. Boven een inkomen van ca. 100.000 is de marginale druk gedaald.

Figuur 8: Marginale druk alle huishoudens voor en na Regeerakkoord

Er zijn dus diverse stappen gezet om de marginale druk te verlagen, maar deels heeft dit ook geleid tot een verschuiving van de marginale druk naar hogere inkomens. De situatie in 2021 (na invoering van de maatregelen van Rutte III) vormt daarmee het uitgangspunt voor analyse naar resterende verbetermogelijkheden in hoogte en verdeling van de marginale druk op de langere termijn. De volgende hoofdstukken gaan hier nader op in.

Hoofdstuk 4 is ingegaan op de werking van het Nederlandse belastingstelsel en hoe de individuele inkomensregelingen de marginale druk beïnvloeden. Daarnaast is alvast een eerste beeld getoond van de marginale druk, waarbij specifiek is ingegaan op het effect van het Regeerakkoord. Bovendien gaan achter gemiddeldes behoorlijke verschillen schuil. Ieder huishouden is immers anders. Om in beeld te brengen waar – op de lange termijn – de knelpunten zitten wordt de marginale druk in dit hoofdstuk verder uitgediept. Hierbij wordt ingegaan op de marginale druk van een hoger uurloon, meer uren werken en de marginale druk voor verschillende huishoudtypen. Hierbij zal ook aandacht worden besteed aan de spreiding rondom het gemiddelde. Bijlage 1 geeft een beschrijving van de onderzoeksmethode.

De hoogte van de marginale druk komt tot stand in een samenspel tussen de inkomstenbelasting, pensioenpremies, heffingskortingen en toeslagen. Dit samenspel verschilt tussen inkomensgroepen en daarom verschilt de marginale druk ook tussen de groepen. Figuur 9 laat zien wat de bijdrage van iedere regeling is aan de gemiddelde marginale druk in 2021. De lage marginale druk voor inkomens vanaf ca. € 5.000 tot ca. € 20.000 wordt vooral veroorzaakt door de opbouw van de arbeidskorting. Vanaf een inkomen van ca. € 20.000 stijgt de marginale druk behoorlijk. Dat komt doordat bijvoorbeeld de huurtoeslag, zorgtoeslag en de algemene heffingskorting vanaf die inkomenshoogte geleidelijk afbouwen. Het effect van het tweeschijvenstelsel in de inkomstenbelasting is ook duidelijk zichtbaar in de figuur 9. Vanaf een inkomen van ca. 70.000 begint het toptarief. Hierdoor stijgt de marginale druk. Bij inkomens boven de € 100.000 daalt de marginale druk door het wegvallen van de arbeidskorting en de pensioenpremie.

Figuur 9: Marginale druk decompositie 2021 naar regeling (alle huishoudens)

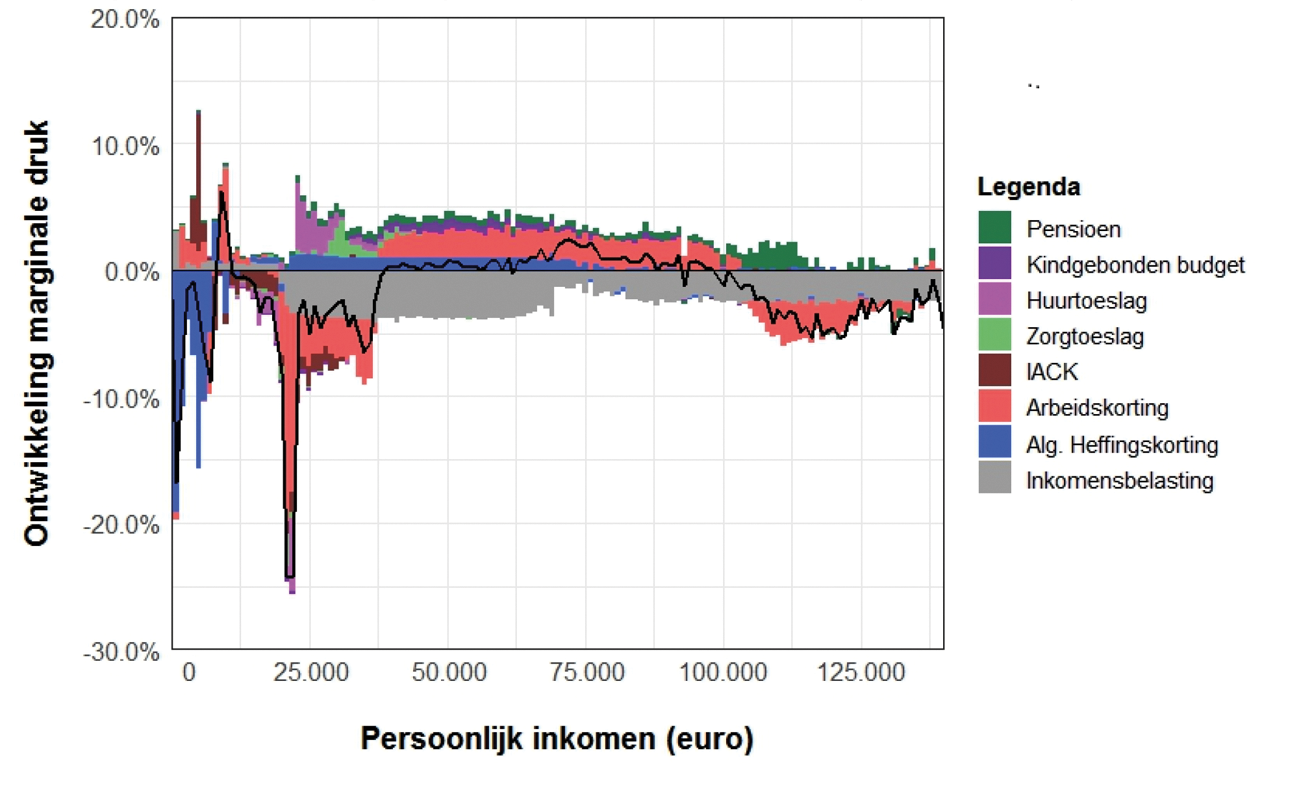

Dit kabinet heeft verschillende regelingen aangepast die leiden tot wijzigingen in de marginale druk. De impact van de maatregelen van dit kabinet wordt in figuur 10 geïllustreerd door de mutatie in de marginale druk tussen 2018 en 2021 weer te geven.10 De gewijzigde vormgeving van de arbeidskorting wordt in de figuur duidelijk zichtbaar. De introductie van het derde opbouwpunt zorgt voor een verlaging van de marginale druk voor inkomens tussen minimumloon en modaal. Door de steilere afbouw stijgt de marginale druk voor inkomens tot ca € 105.000, het inkomen waarbij de arbeidskorting volledig is afgebouwd. Voor inkomens daarna daalt de marginale druk weer omdat de steilere afbouw ervoor zorgt dat deze inkomens geen arbeidskorting meer ontvangen. Het vervallen van de harde afbouwgrens in de huurtoeslag zorgt ervoor dat de marginale druk rond een inkomen van € 24.000 sterk daalt.

Figuur 10: Ontwikkeling marginale druk tussen 2018 en 2021 (alle huishoudens)

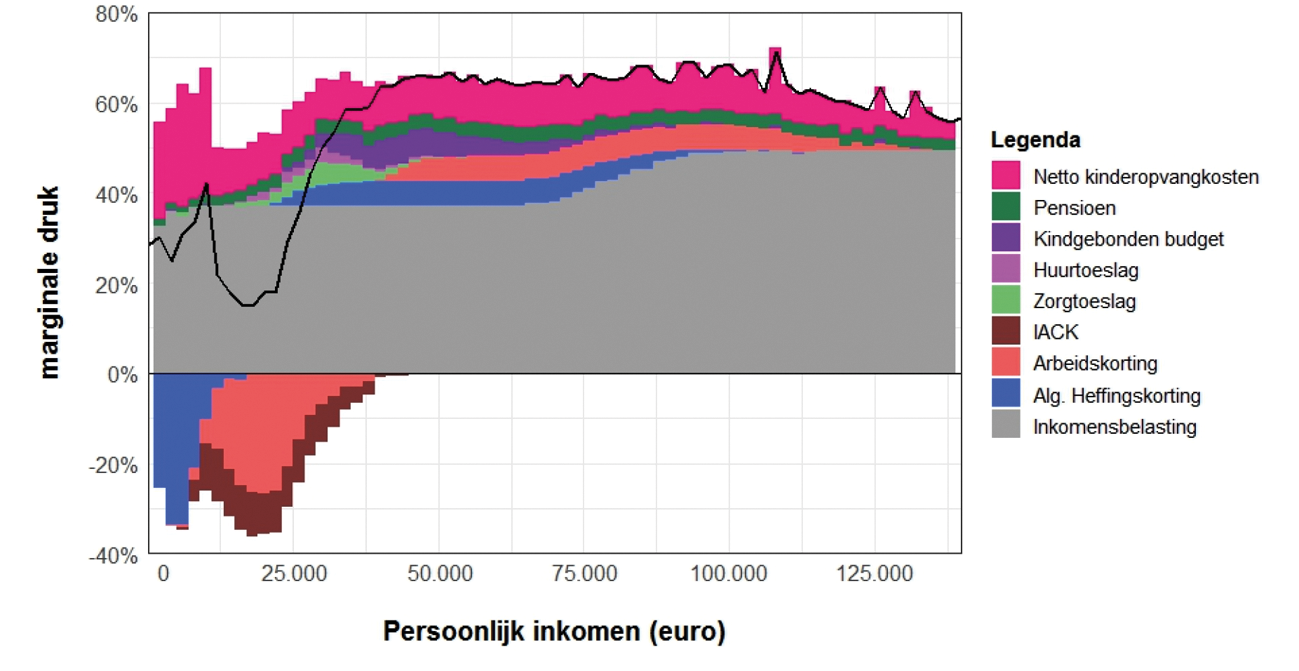

In de gebruikelijke marginale druk berekeningen wordt verondersteld dat iemand een hoger uurloon krijgt, maar niet dat iemand meer uren gaat werken. Wanneer iemand besluit om zijn of haar arbeidsaanbod wel uit te breiden zal in de praktijk gekeken worden naar de mate waarin meer uren werken financieel aantrekkelijk is. Bijvoorbeeld hoeveel het loont om in plaats van drie vier dagen te gaan werken. Voor een deel van de werkenden zal een uitbreiding van het aantal arbeidsuren alleen mogelijk zijn in combinatie met meer (formele) kinderopvang.

Bij de reguliere berekeningen van de marginale druk wordt echter alleen rekening gehouden met de afbouw van de kinderopvangtoeslag als gevolg van een hoger bruto inkomen. Er wordt geen rekening gehouden met de toegenomen netto-kosten aan kinderopvang vanwege meer uren kinderopvang.

In figuur 11 is dit effect wel meegenomen. De marginale druk van een halve dag meer werken is relevant voor tweeverdieners en alleenstaanden met kinderen. Uit de figuur blijkt dat het verloop van de marginale druk van een halve dag meer werken in grote mate overeenkomt met het verloop van de (gebruikelijke) marginale druk van een hoger uurloon. Het niveau van de marginale druk van meer uren werken is – als gevolg van de netto kosten van kinderopvang – wel hoger dan de marginale druk van een hoger loon.

Figuur 11: Marginale druk van 0,5 dag meer werk voor huishoudens die gebruik maken van kinderopvang (2021)

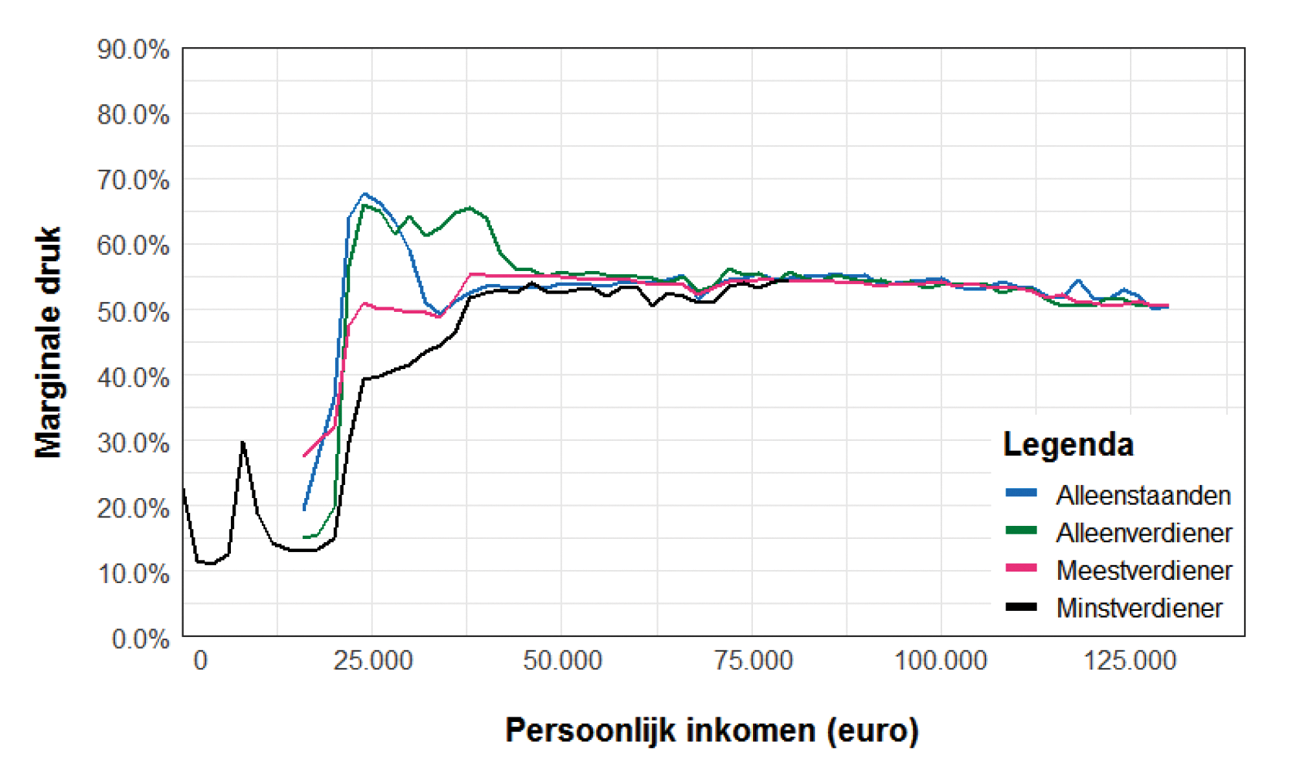

In dit onderzoek is steeds de gemiddelde marginale druk gepresenteerd zonder een onderscheid te maken naar huishoudtype. In de praktijk is natuurlijk geen huishouden hetzelfde. Huishoudens hebben niet alleen verschillende inkomens, maar ook een verschillende huishoudsamenstelling en verschillen in de verdeling van formeel werk over de partners. In deze paragraaf komen daarom vragen aan bod als hoe de marginale druk verdeeld is over de verschillende groepen werkenden. Wie heeft te maken met een hoge marginale druk? Hoe verschilt de marginale druk tussen verschillende huishoudtypen? En waardoor komen deze verschillen?

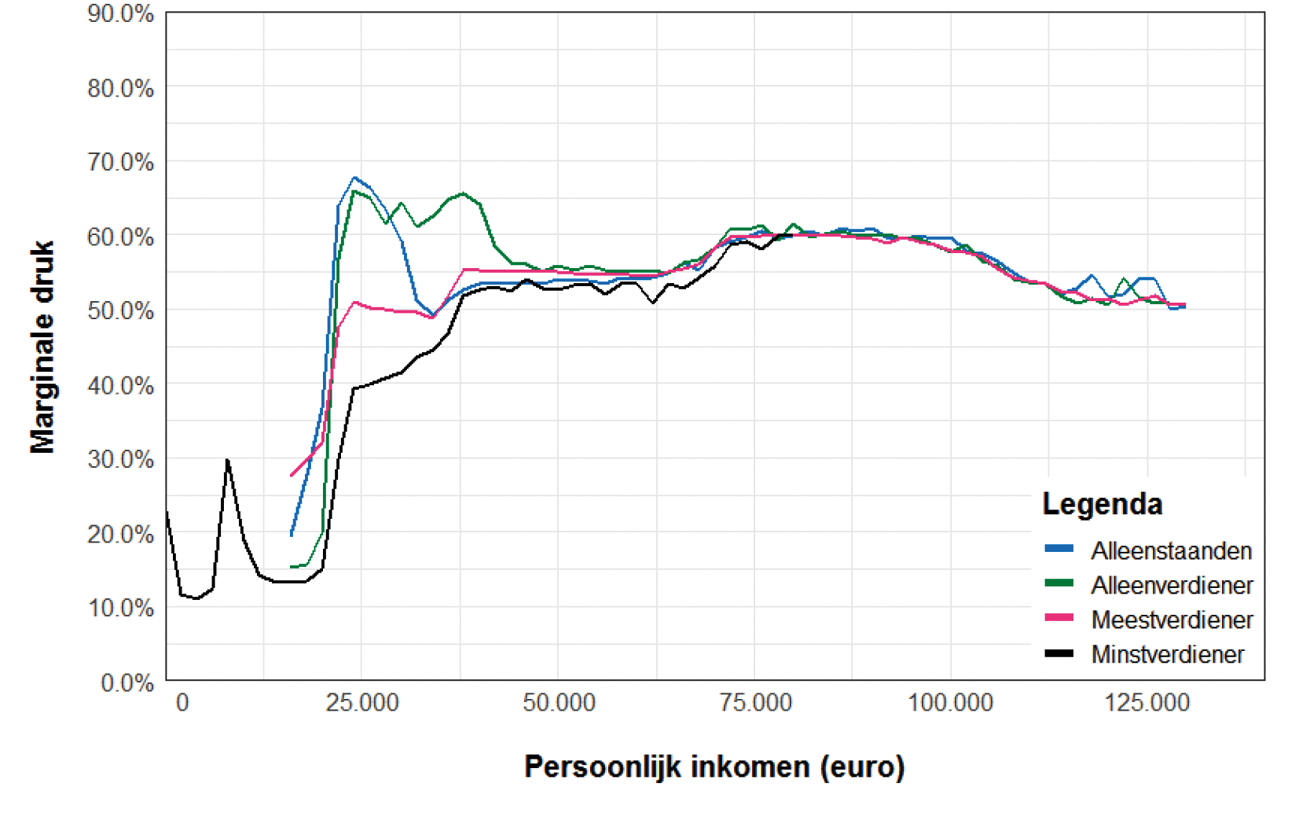

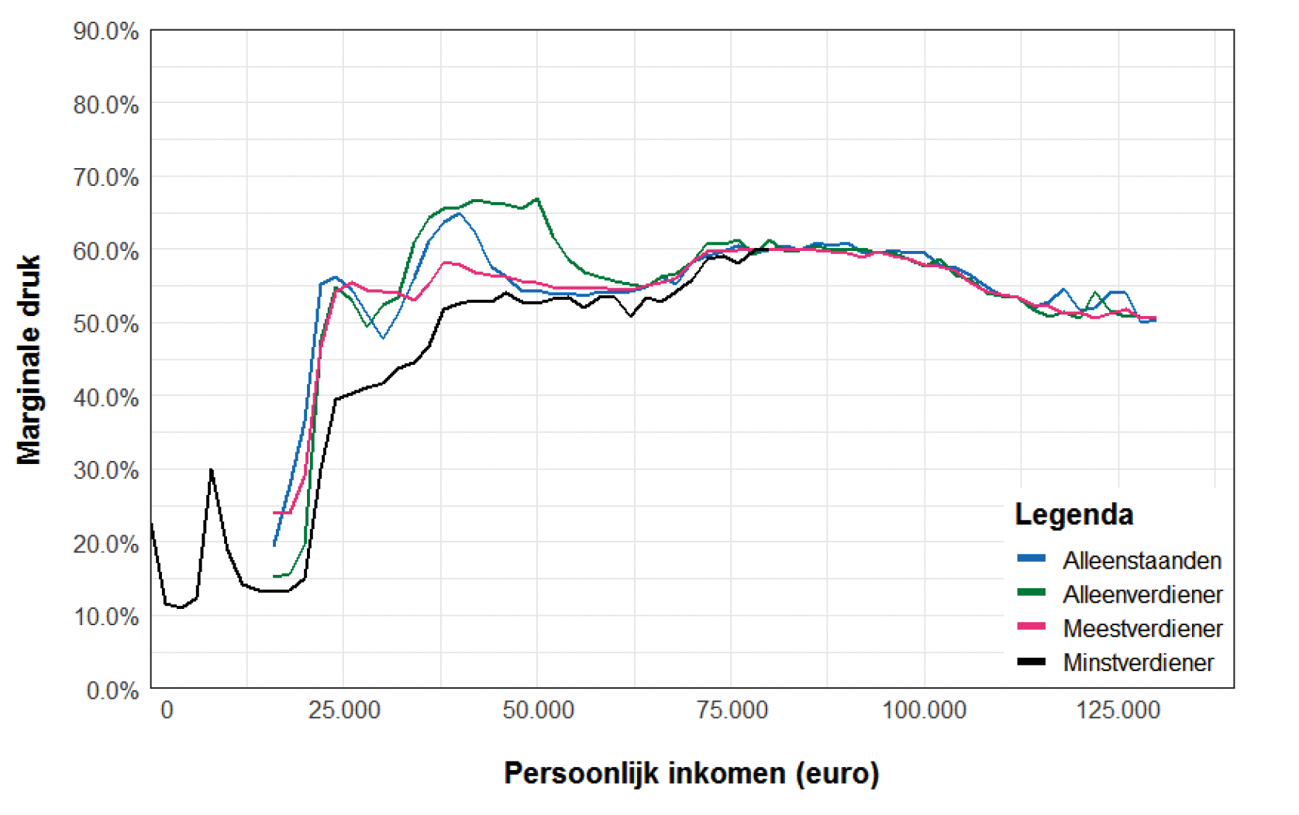

Figuur 12 laat de gemiddelde marginale druk in 2021 voor verschillende huishoudtypen zien. Uit de figuur blijkt dat de marginale druk verschilt tussen huishoudtypen. In dit onderzoek zijn tweepersoonshuishoudens onderverdeeld naar het meest- en minstverdienend lid van een paar. Beide leden van het paar werken immers en hebben door verschillende situaties (bijvoorbeeld de hoogte van het inkomen) te maken met een andere marginale druk.

Uit figuur 12 blijkt dat alleenstaanden en alleenverdieners met inkomens vanaf het minimumloon tot ongeveer modaal een hogere marginale druk ervaren dan meest- en minstverdieners in hetzelfde inkomenstraject. Deze verschillen worden voornamelijk bepaald door de hoogte van het huishoudinkomen in combinatie met de toeslagen. Toeslagen worden namelijk bepaald op het inkomen van het huishouden. Alleenstaanden en alleenverdieners hebben gemiddeld genomen een lager huishoudinkomen dan tweeverdieners. Alleenstaanden en eenverdieners hebben hierdoor meer recht op toeslagen en zitten hierdoor ook vaker op het afbouwtraject van de toeslagen. Als gevolg hiervan is de marginale druk van deze huishoudens hoger. Voor het bepalen van het recht op toeslagen voor een huishouden met tweeverdieners wordt het inkomen van de minst- en meestverdienende partner samengenomen waardoor zij met een vergelijkbaar individueel inkomen als de alleenstaande en alleenverdiener geen recht hebben op toeslagen. Als gevolg daarvan ligt hun marginale druk lager.

Daarnaast loopt de hoge marginale druk voor alleenverdieners, die start bij een inkomen van ca € 20.000 langer door dan voor alleenstaanden. Ook dit komt (met name) doordat alleenverdieners meer toeslag ontvangen dan alleenstaanden waardoor de afbouw van hun toeslag langer doorloopt in het inkomensgebouw en hun marginale druk hoger is.

Figuur 12: Marginale druk 2021 naar huishoudtype

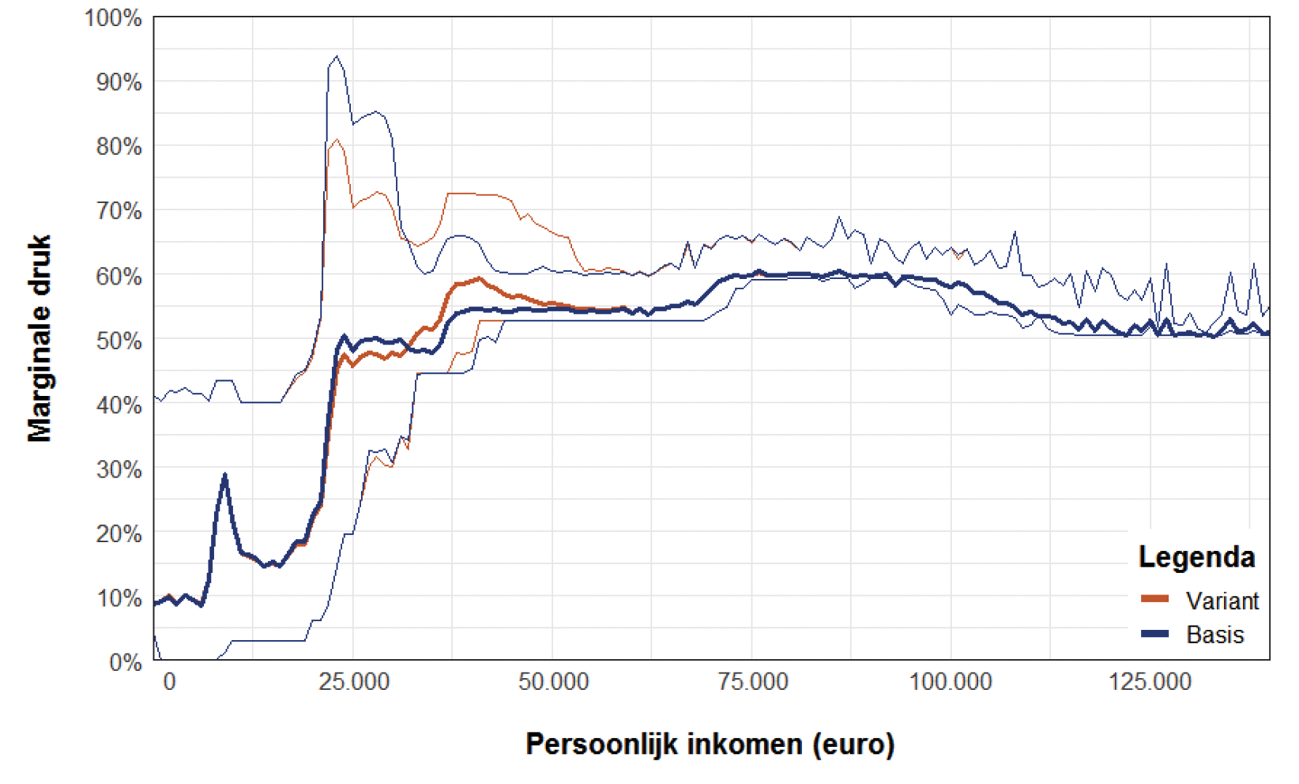

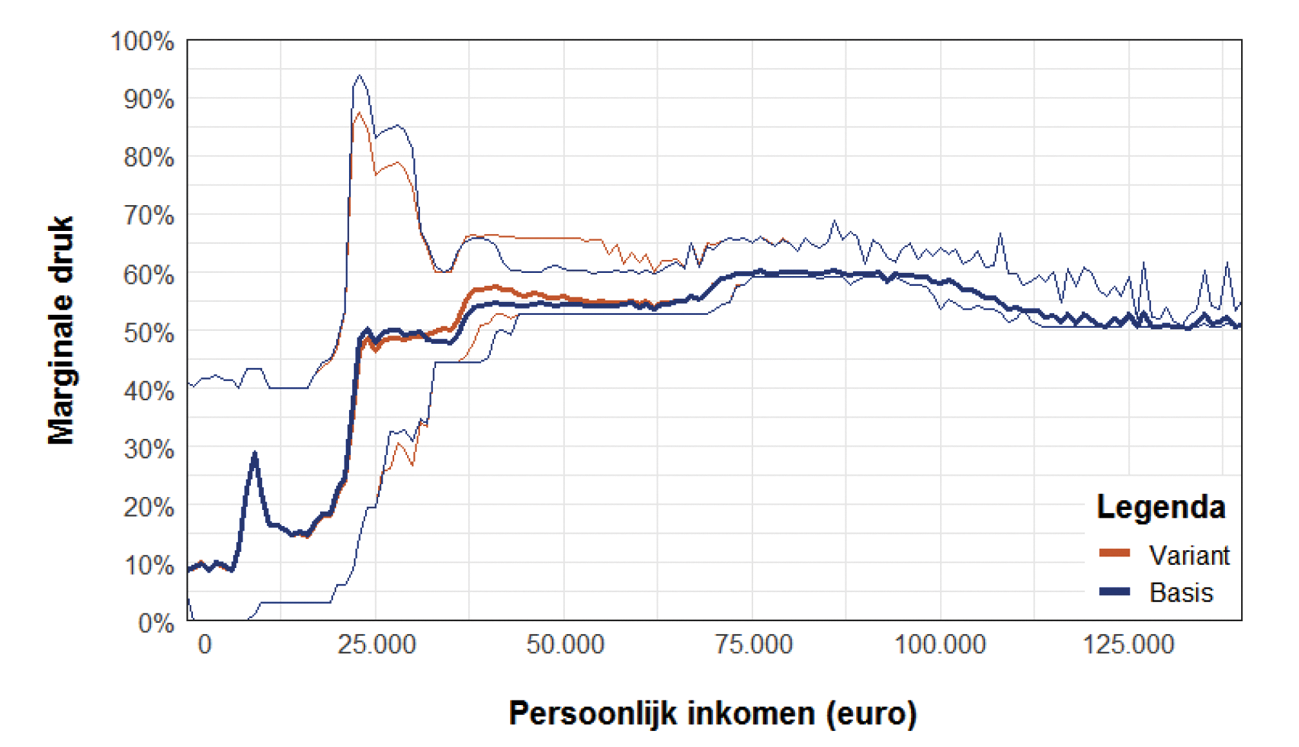

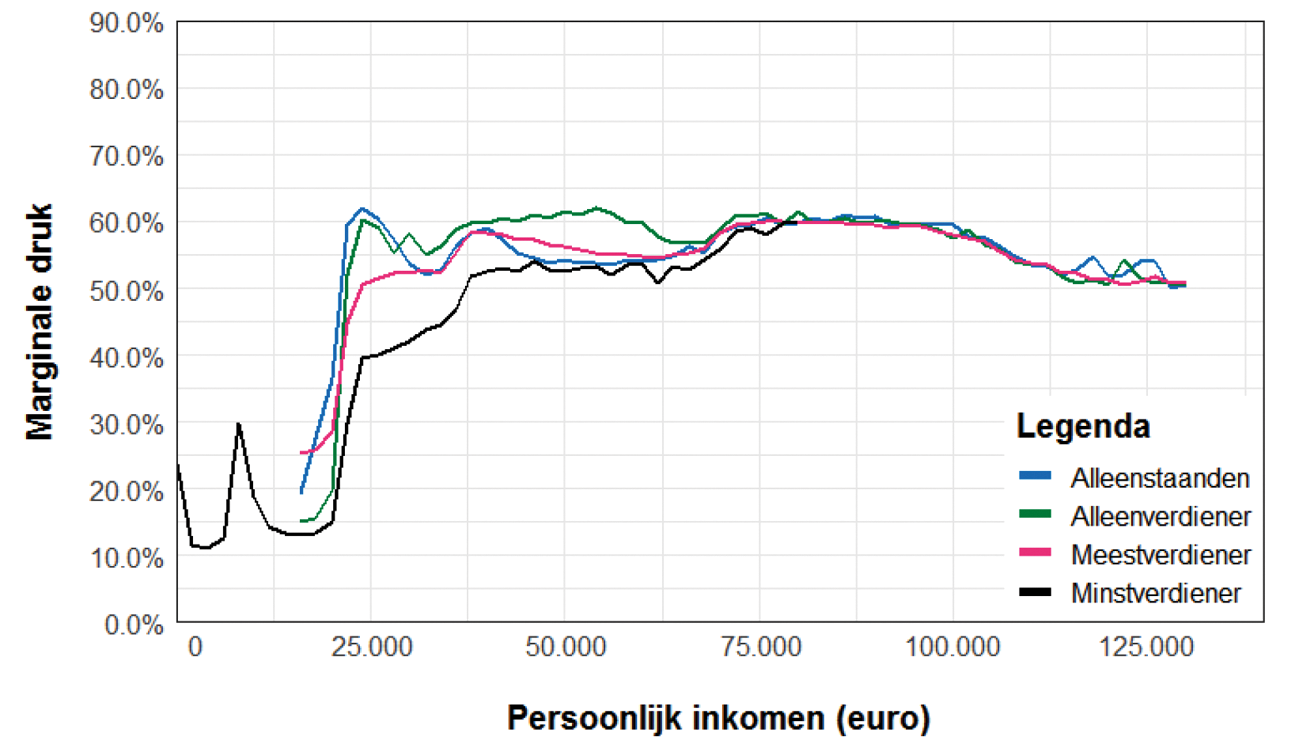

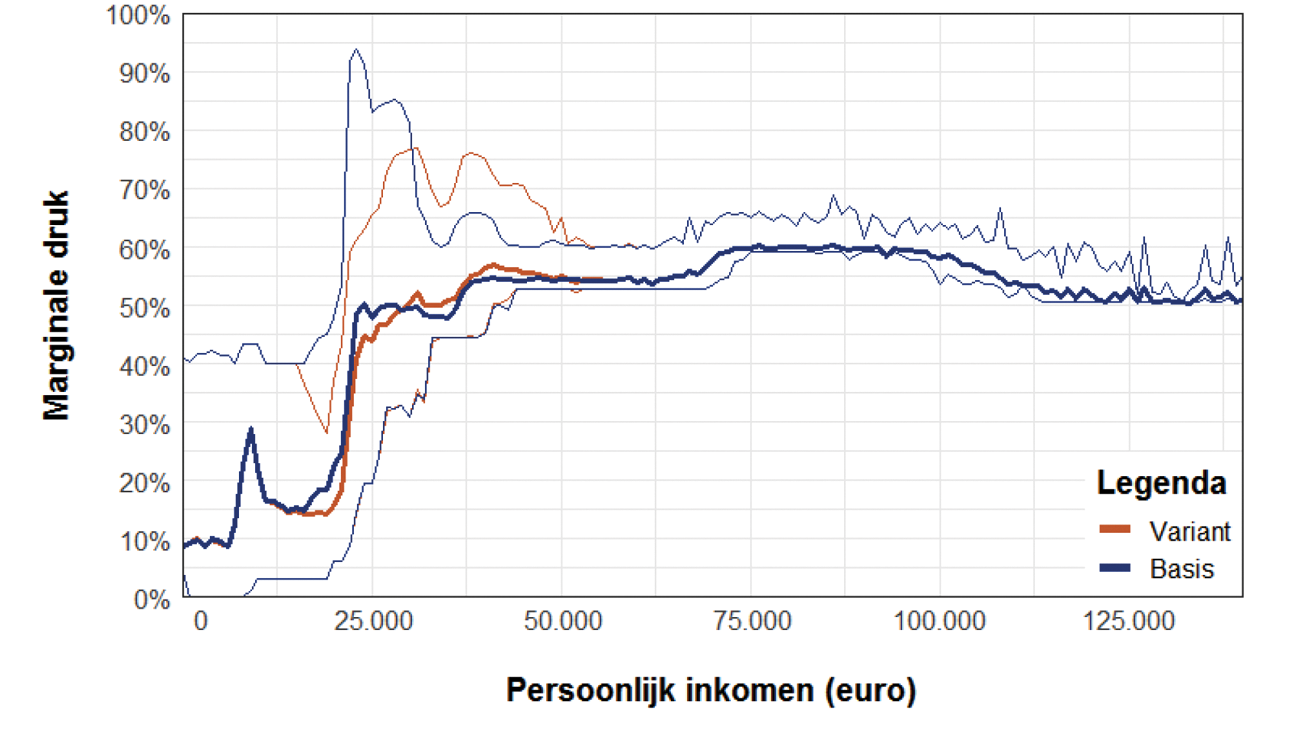

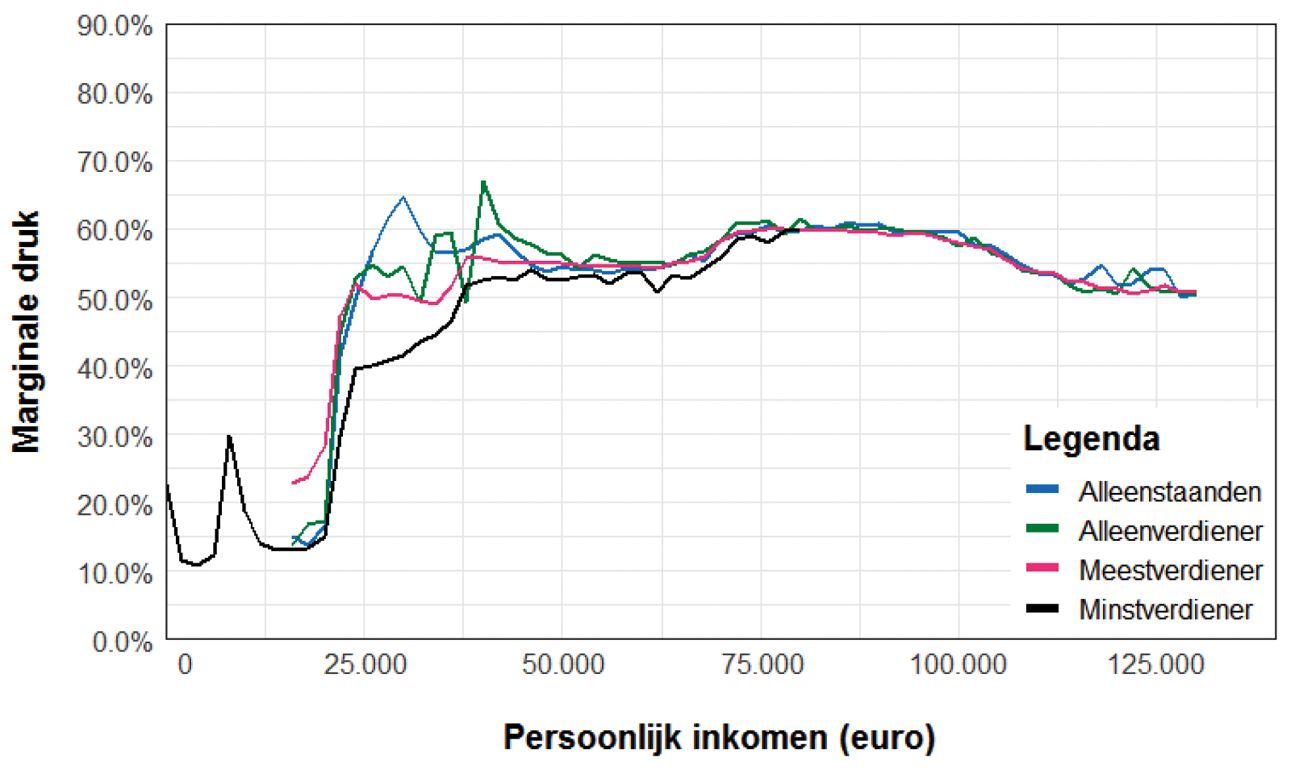

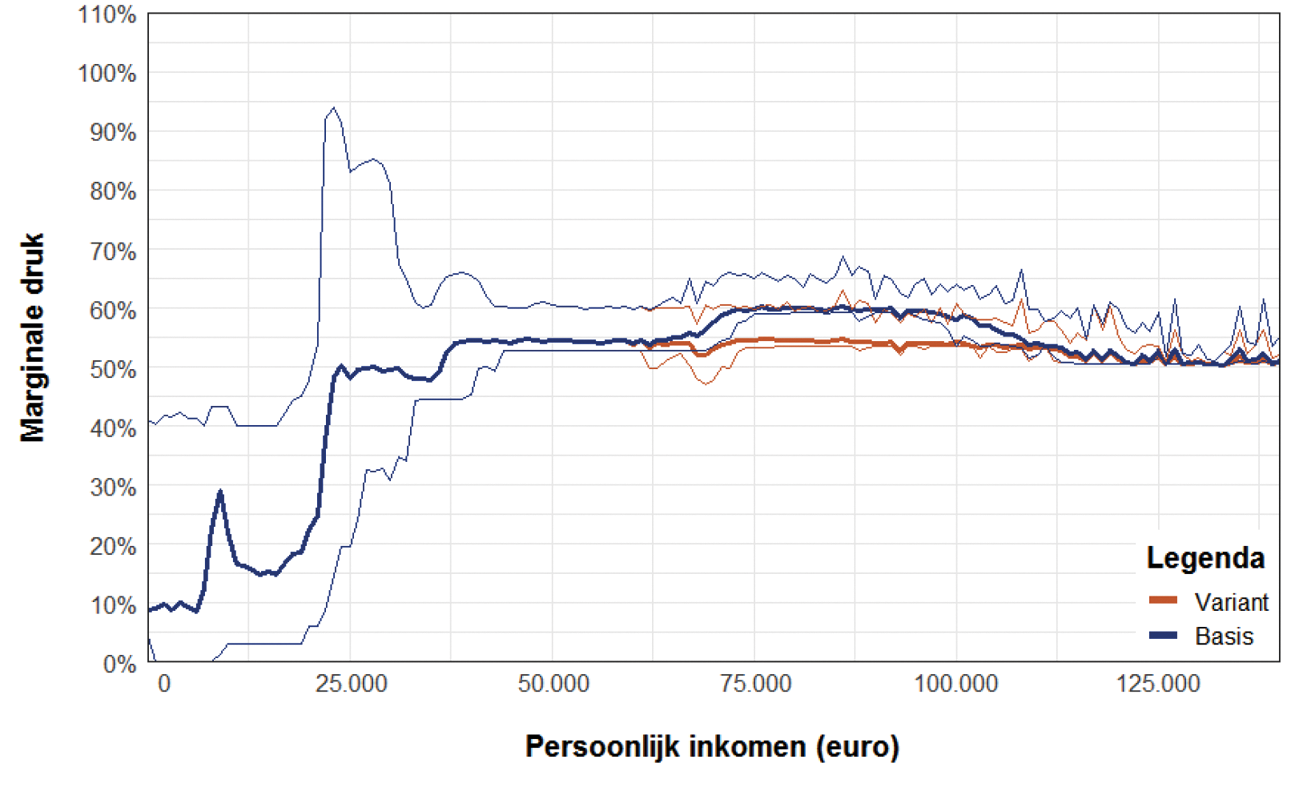

Om meer inzicht in de ontwikkeling van de marginale druk voor verschillende huishoudtypen en de effecten van het Regeerakkoord te krijgen wordt hierna de marginale druk voor alleenstaanden, alleenverdieners, meestverdieners en minstverdieners getoond voor 2018 en 2021. Om tevens de spreiding in beeld te brengen, wordt naast het gemiddelde ook het 5- en 95-procentpercentiel afgebeeld (weergegeven als de dunne lijnen). De spreiding van de marginale druk bij hetzelfde huishoudtype laat zien dat ook hier huishoudens grote verschillen kennen. Zo maakt het voor de marginale druk veel uit of je een koophuis (met recht op hypotheekrenteaftrek) of een huurhuis hebt (met recht op huurtoeslag). Ook kan een hoog vermogen er voor zorgen dat je geen recht meer hebt op huur en zorgtoeslag. Verder zorgen aftrekposten (zoals de zelfstandigenaftrek) ervoor dat je belastbaar inkomen daalt waardoor je meer recht krijgt op toeslagen en inkomensafhankelijke heffingskortingen.

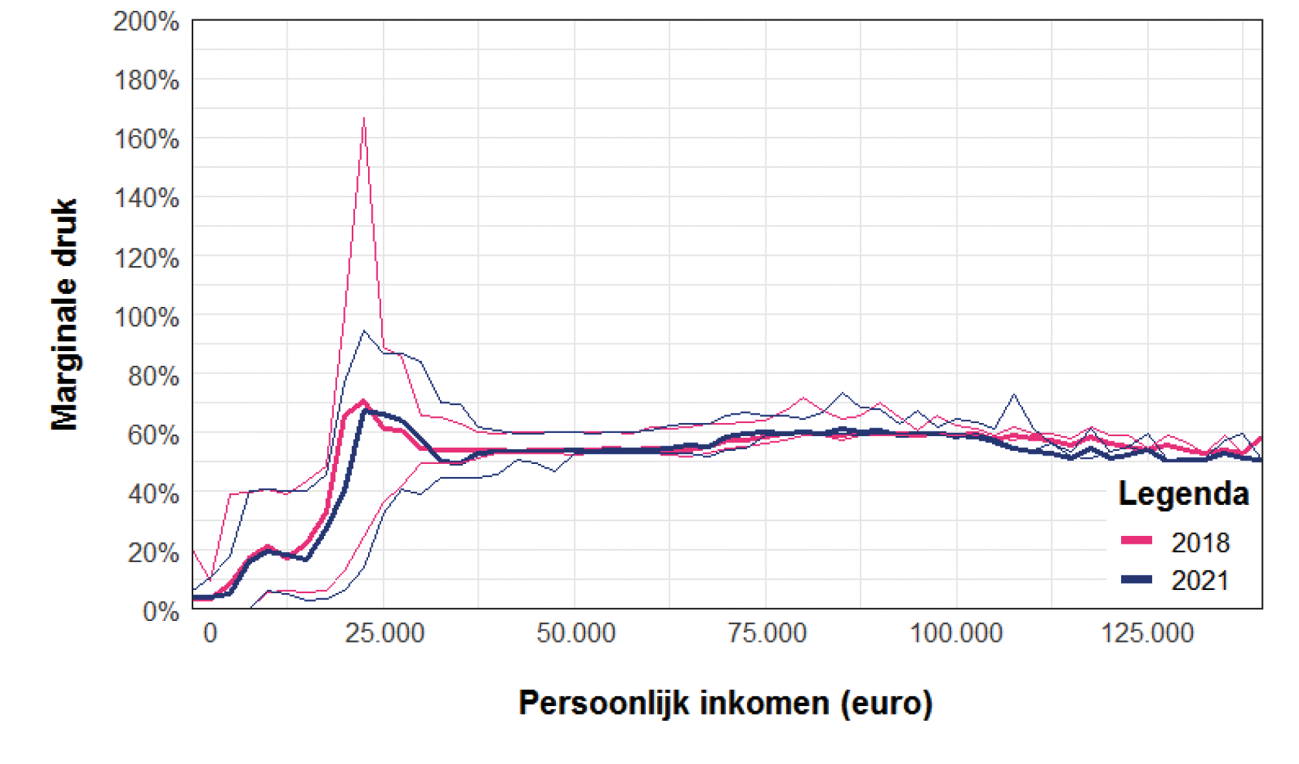

Uit figuur 13 blijkt dat de uitschieter voor een deel van de alleenstaanden rond een inkomen van € 24.000 is verdwenen. Dat komt door het schrappen van de harde afbouwgrens in de huurtoeslag. Dat laat onverlet dat de marginale druk voor alleenstaanden met inkomens vanaf het minimumloon nog steeds hoog is. De marginale druk is hier bovendien hoger dan voor eenverdieners en tweeverdieners (zie hieronder). Dat komt vooral door de stapeling van de afbouw van de huur- en zorgtoeslag.

Figuur 13: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel in 2018 en 2021 voor alleenstaanden

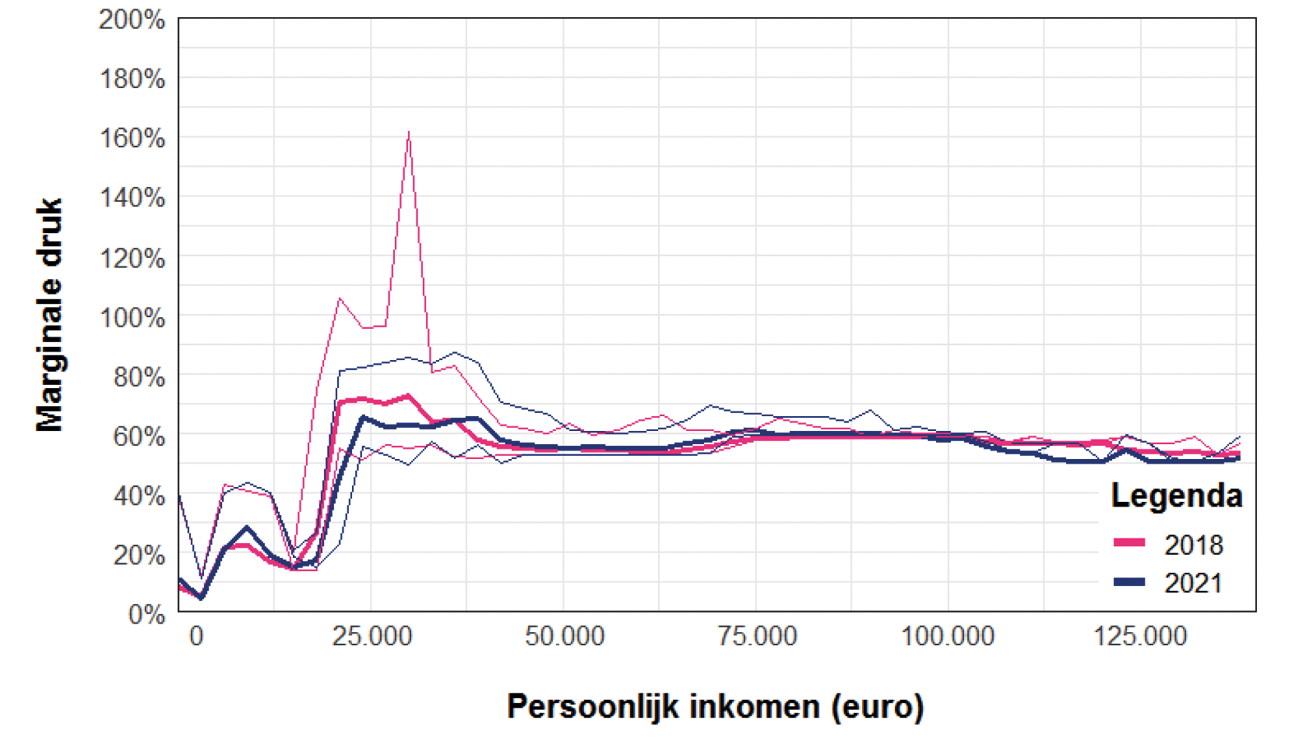

Uit figuur 14 blijkt voor alleenverdieners een vergelijkbaar beeld als voor alleenstaanden. De piek in de marginale druk rond een inkomen van € 24.000 is gedeeltelijk verdwenen. Wel blijft er een groep over met een hoge marginale druk over een relatief lang afbouwtraject. Dat komt omdat alleenverdieners een hoger bedrag aan toeslagen ontvangen dan alleenstaanden, waardoor het langer duurt voordat deze zijn afgebouwd.11

Figuur 14: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel in 2018 en 2021 voor alleenverdieners

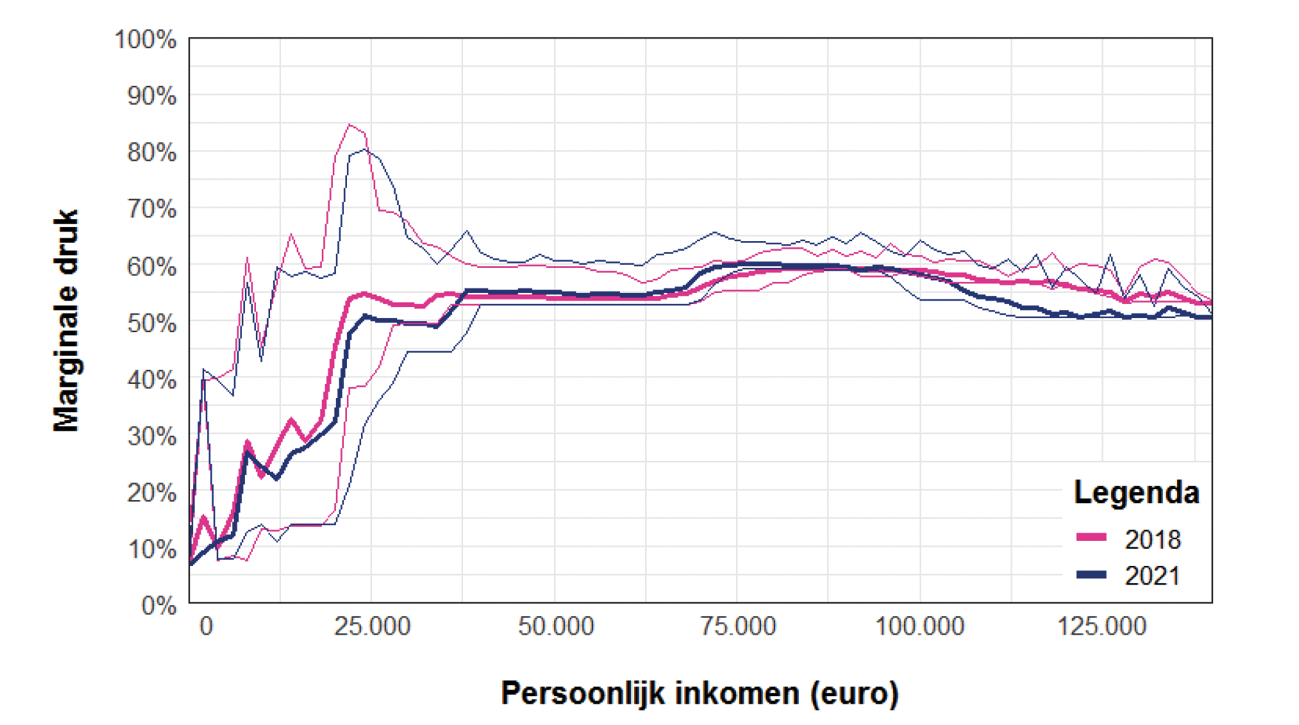

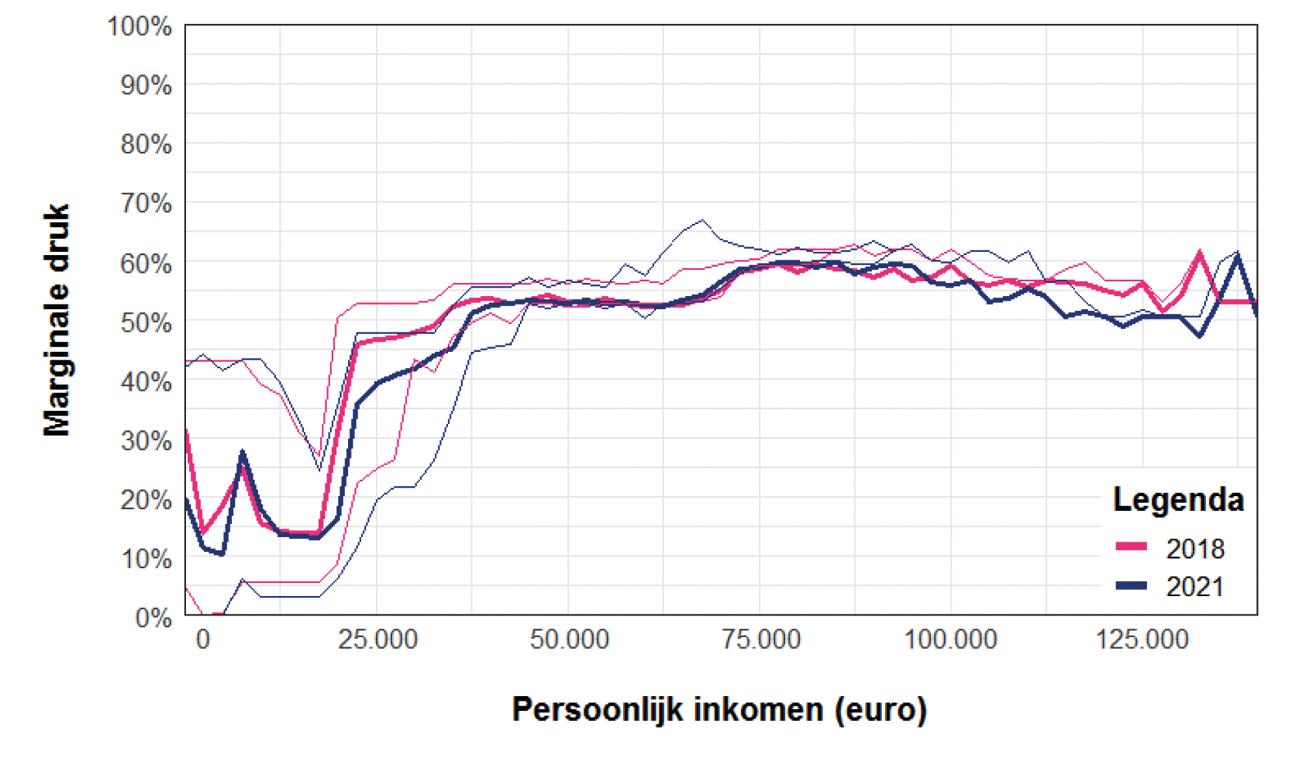

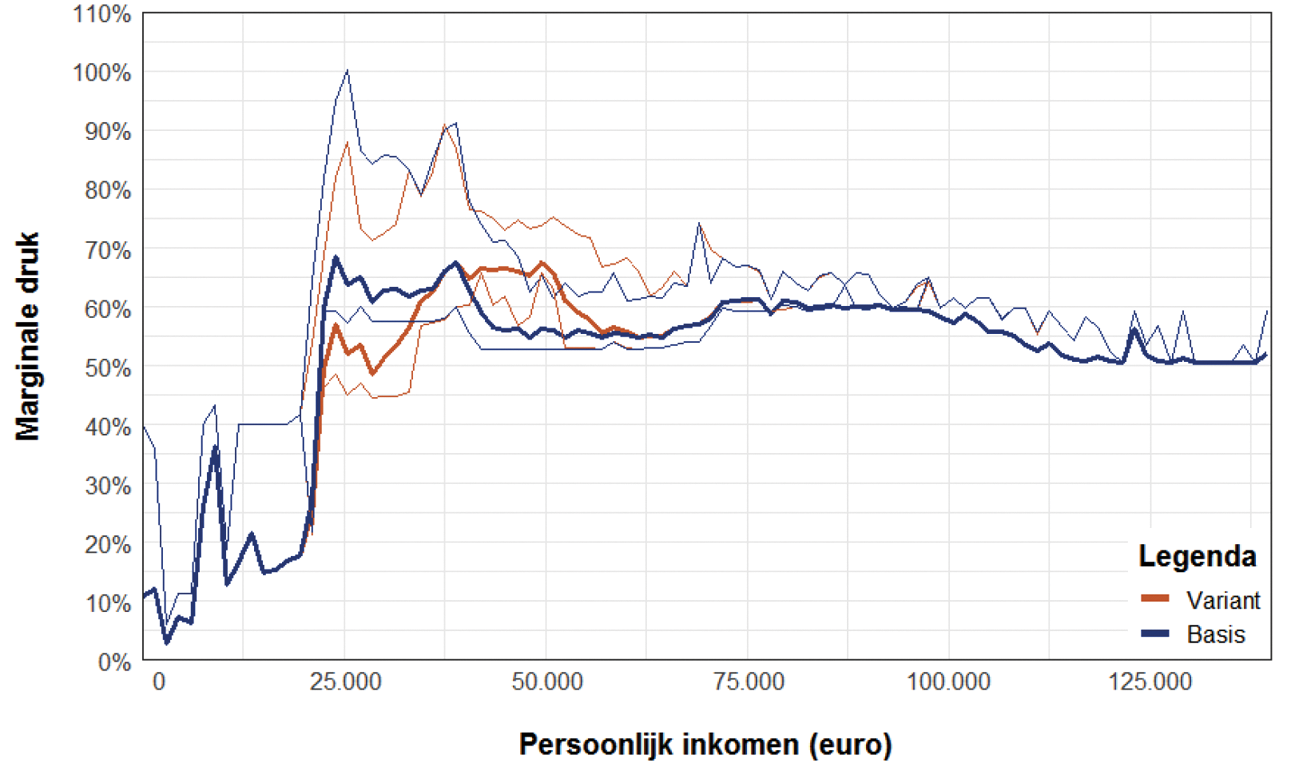

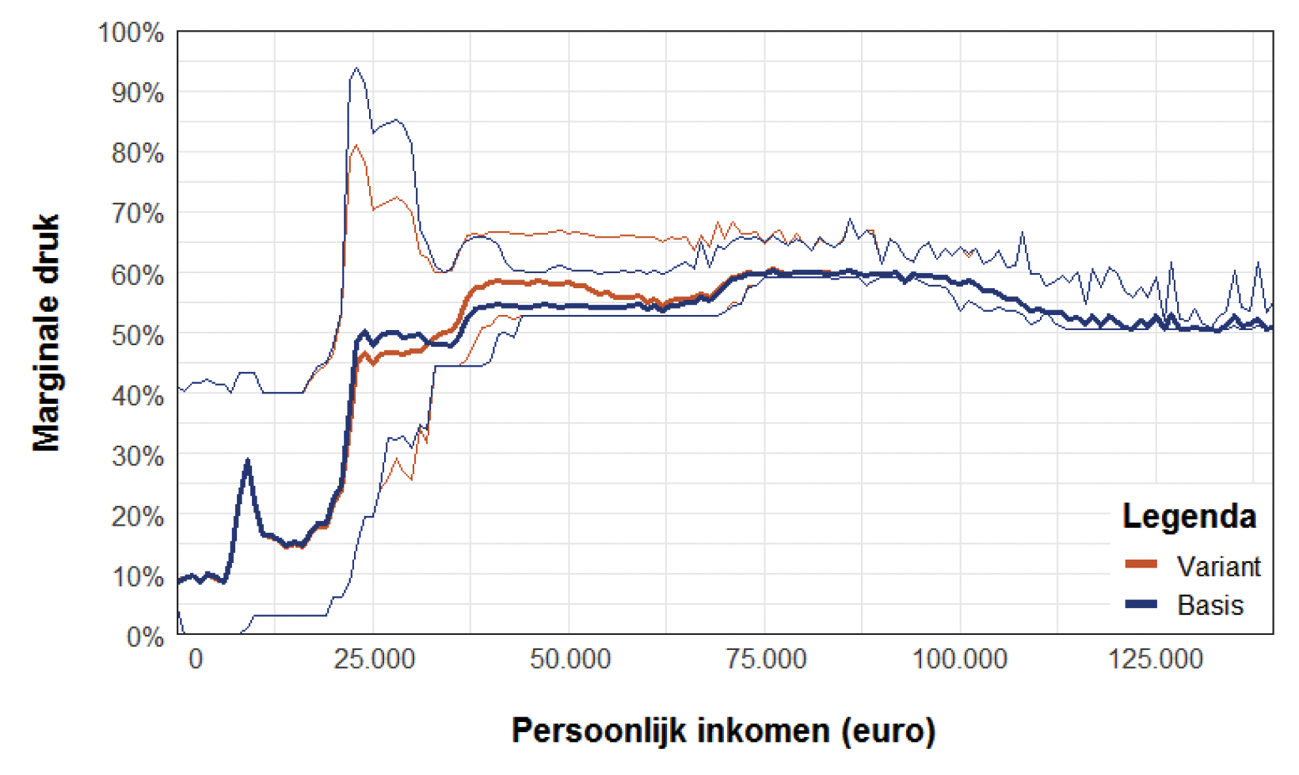

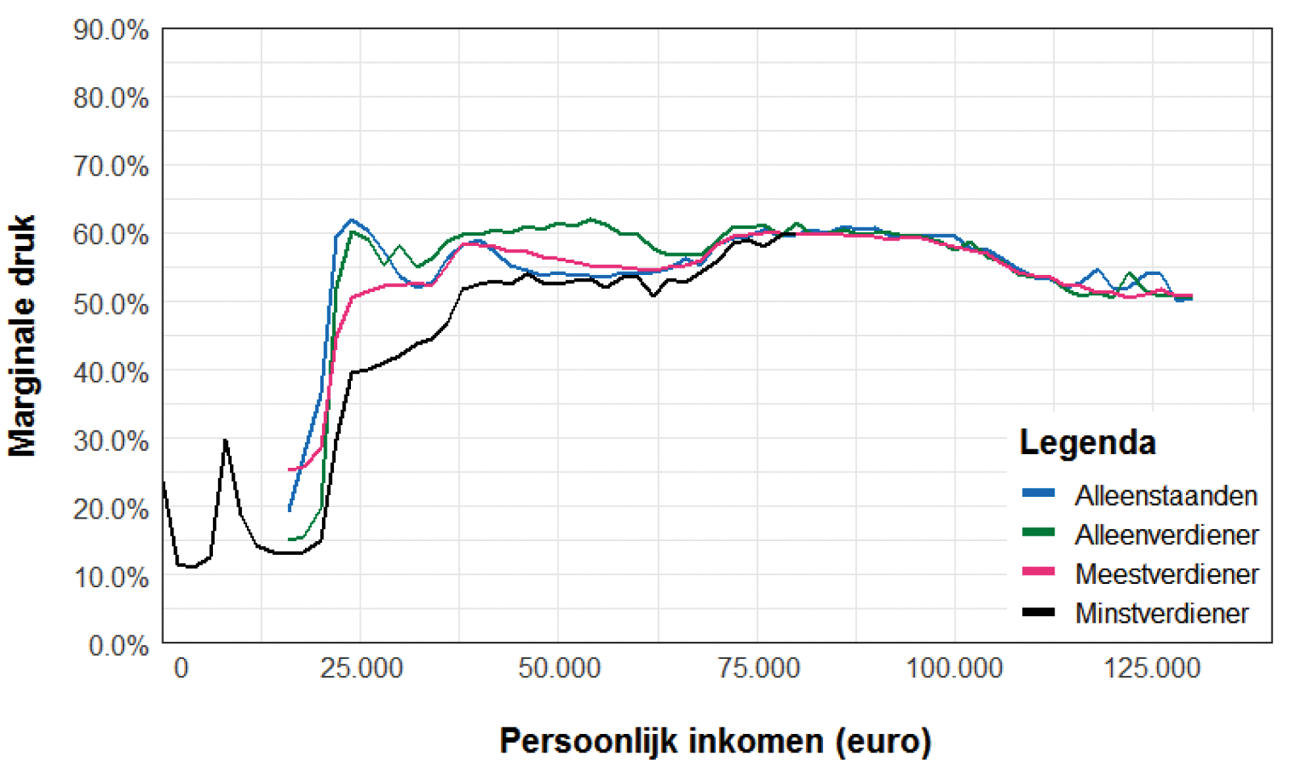

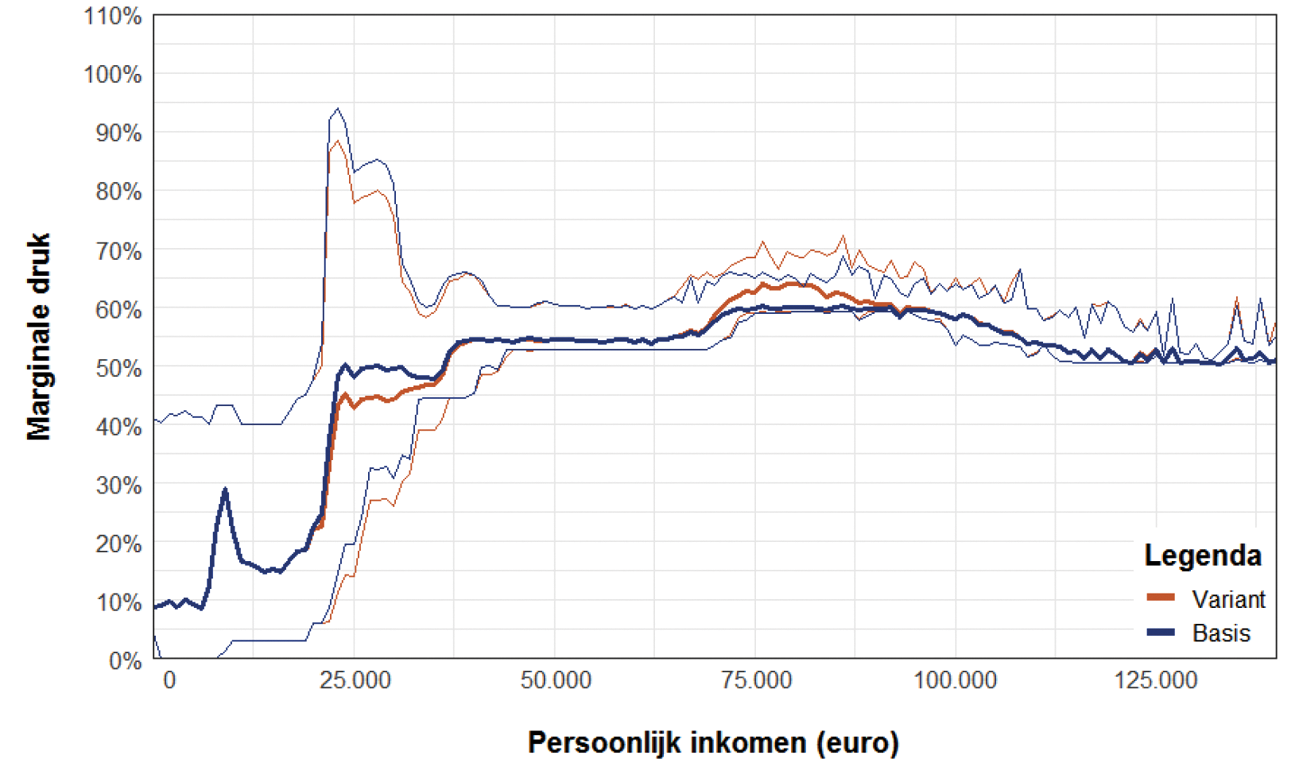

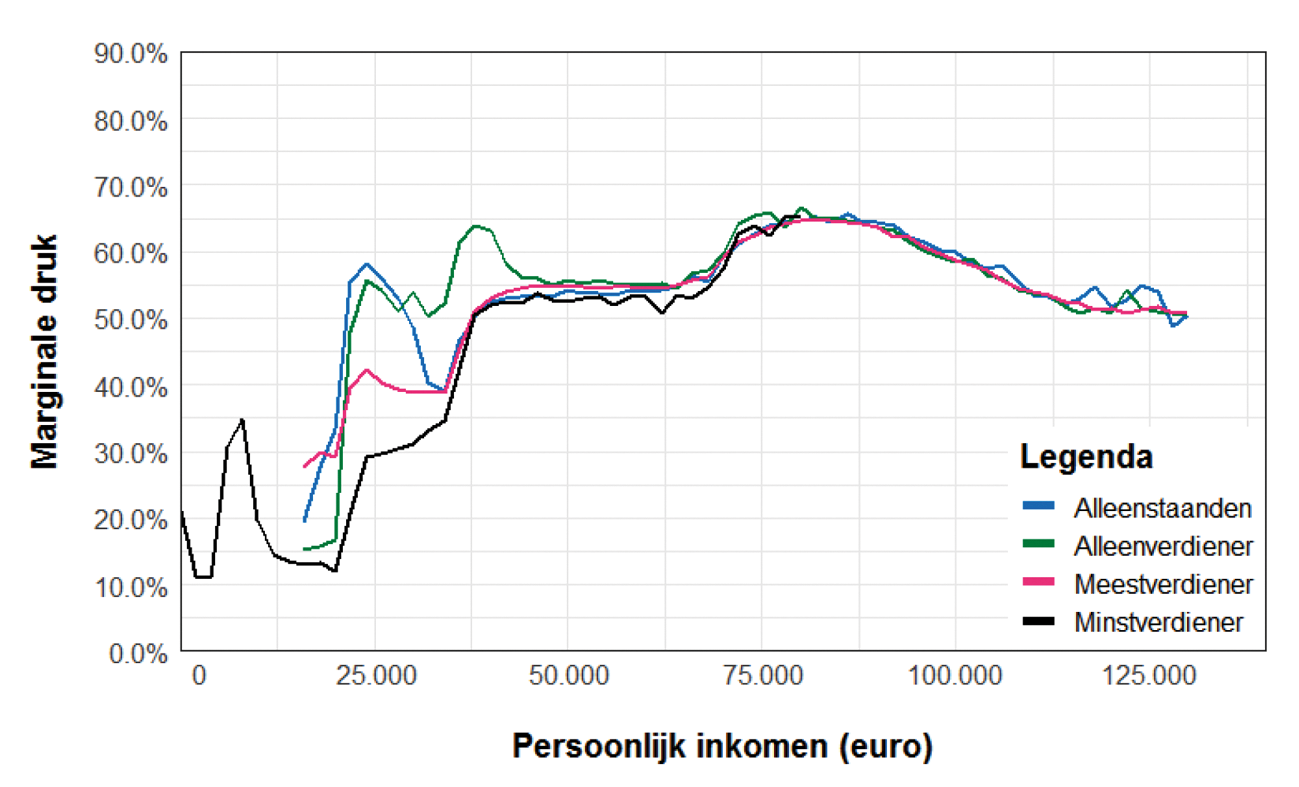

Onderstaande figuren 15 en 16 tonen de marginale druk inclusief spreiding voor 2021 en 2018 voor tweeverdieners. Zoals toegelicht in paragraaf 5.2 wordt de marginale druk voor tweeverdieners uitgesplitst voor de meest- en minst verdienende partner. Hierbij ziet de ene partner een inkomensgroei terwijl de andere constant blijft.

Bij de meestverdienende partner zijn de grootste uitschieters in de marginale druk te zien. Dit komt doordat het huishoudens als geheel nog recht heeft op toeslagen voor het hele huishouden. Bij minstverdienende partners is dat recht op toeslagen er vaak niet meer en bovendien is er voor gezinnen met kinderen tot 12 jaar recht op IACK wat de marginale druk verlaagt.

Figuur 15: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel in 2018 en 2021 voor meestverdieners (in een tweeverdiener huishouden)

Figuur 16: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel in 2018 en 2021 voor minstverdieners (in een tweeverdiener huishouden)

Dit hoofdstuk bevat een aantal beleidsvarianten die als doel hebben de marginale druk bij de nog resterende uitschieters – zoals blijkt uit de analyse in hoofdstuk 5 – te verlagen. De hieronder gepresenteerde beleidsvarianten grijpen daarmee in op (plotselinge) veranderingen in de marginale druk over het inkomensgebouw en niet zozeer op het absolute niveau van de marginale druk. Het huidige stelsel is daarnaast als uitgangspunt genomen. Bovendien broduren de beleidsvarianten voort op de aanbevelingen uit het marginale druk onderzoek uit 2017.

Gericht op het verschuiven van het afbouwpunt

Aangezien het vorige marginale druk onderzoek veel varianten bevatte waarin de marginale druk middels het op-/afbouwpercentage verlaagd wordt, focust dit onderzoek meer op het verschuiven van het afbouwpunt van een toeslag of heffingskorting waarbij het afbouwpercentage gelijk gehouden wordt. Hierdoor daalt de marginale druk scherper dan bij het verlagen van een afbouwpercentage, maar het gevolg hiervan is wel dat de marginale druk omhoog gaat bij de hogere inkomens, omdat zij door het opschuiven van de afbouwgrens op het afbouwpad terecht komen. Het aantal huishoudens dat een toeslag ontvangt neemt door deze varianten dus toe. Een sterke groei van het aantal huishoudens met recht op toeslagen brengt mogelijk ook uitvoeringskoten met zich mee. Deze zijn in dit onderzoek nog niet in beeld gebracht.

Focus ligt op toeslagen en heffingskortingen

De varianten liggen vooral op het terrein van de toeslagen en heffingskortingen. Het doel van elke variant is om de resterende pieken in de marginale druk te verlagen. Bij de toeslagen is er voor varianten gekozen in de zorg- en huurtoeslag aangezien deze regelingen de grootste bijdrage leveren aan de piek in de marginale druk tussen minimumloon en modaal. Bovendien is de marginale druk van deze toeslagen zeer zichtbaar voor veel huishoudens met een inkomen in het afbouwtraject van deze toeslagen. Bij de heffingskortingen is gekozen voor de algemene heffingskorting en de arbeidskorting omdat deze door de op-/afbouw de marginale druk van werkenden beïnvloed. De laatste variant is erop gericht om het belastingstelsel te vereenvoudigen door heffingskortingen niet meer af te bouwen maar de progressie via de belastingtarieven te regelen. Hierdoor wordt de marginale druk weliswaar niet verlaagd maar wordt het voor mensen wel transparanter hoe hoog hun marginale druk is.

Zowel intensivering als budgetneutraal

Bijna alle varianten zijn in twee sub-varianten gepresenteerd: een intensiveringsvariant en een budget neutrale variant. De intensiveringsvariant is erop gericht om met een intensivering de marginale druk te verlagen door het afbouwpunt te verschuiven of het afbouwpercentage van een toeslag of heffingskorting steiler te maken. Dit kost de overheid geld, omdat meer mensen recht krijgen op de betreffende regeling. In de budgettair neutrale variant wordt dit vervolgens gedekt via het generiek verlagen van de heffingskorting of toeslag. Hiermee is getracht de afweging in de driehoek duidelijk in beeld te brengen. Zo kan er gekozen worden om de marginale druk te verlagen zonder extra kosten voor de overheid, via de budget neutrale varianten, maar dit zal tot negatieve inkomenseffecten leiden. De intensiveringsvarianten in de toeslagen zullen ondanks dat de uitschieters in de marginale druk worden verlaagd een negatief effect op het arbeidsaanbod en daarmee op de economische groei hebben. Dat komt omdat er meer inkomensondersteuning wordt gegeven waardoor mensen minder prikkel hebben om te werken. De budgettair neutrale varianten zullen naar verwachting een positief effect hebben op het arbeidsaanbod, omdat er wordt herverdeeld van inactieven naar actieven, waardoor het meer gaat lonen om vanuit een uitkering aan het werk te gaan.

Gepresenteerde resultaten

Voor alle varianten is een tabel met inkomenseffecten en een tweetal figuren met de effecten op de marginale druk gepresenteerd. De tabel bevat de mediane inkomenseffecten van alle huishoudens die een inkomenseffect zien door deze maatregel. Deze staat in bijlage 2 van dit onderzoek. Hierbij is zowel het inkomenseffect van de intensiveringsvariant als de budgettair neutrale variant in beeld gebracht. De inkomenseffecten worden gepresenteerd als mediane inkomenseffecten van de totale groep die een inkomenseffect ziet, onderverdeelt naar vijf even grote inkomensgroepen. Bij de marginale druk figuren is ervoor gekozen om het basisbeeld (de marginale druk in 2021) en het beeld van de marginale druk na toepassing van de intensiveringsvariant te laten zien. Ook wordt de marginale druk van de variant per huishoudtype gepresenteerd. Figuur 12 op pagina 26 laat het basisbeeld, zonder de variant zien. De budgettair neutrale variant is niet in beeld gebracht in de marginale druk figuren omdat het verschil met de intensiveringsvariant zeer klein is. De budgettaire ruimte is immers opgehaald via een generieke verlaging met een minimaal effect voor de marginale druk. Alleen de laatste variant, die gericht is op uitlegbaarheid, heeft geen figuur met de effecten in de marginale druk omdat deze nauwelijks verschilt van de huidige situatie in 2021.

In 2021 bouwt de zorgtoeslag vanaf het wettelijk minimumloon (ca € 20.000) met 13,45% af. Voor alleenstaanden is de zorgtoeslag bij een inkomen van ca 30.000 afgebouwd. Voor paren is de zorgtoeslag bij een inkomen van ca € 40.000 afgebouwd, omdat zij een hoger bedrag aan zorgtoeslag ontvangen (het afbouwpercentage is gelijk). Dat betekent dat de zorgtoeslag over deze inkomenstrajecten (tussen € 20.000 en € 30.000 respectievelijk € 40.000) bijdraagt aan de marginale druk (het afbouwpercentage van 13,45%).

De variant bestaat eruit om het punt waarop de zorgtoeslag begint af te bouwen met € 10.000 op te schuiven. Dat betekent dat de zorgtoeslag begint af te bouwen vanaf een inkomen van € 30.000 in plaats van € 20.000. Het afbouwpercentage blijft gelijk. De bijdrage die de zorgtoeslag levert aan de marginale druk wordt dus niet kleiner, wel schuift deze met € 10.000 op in het inkomensgebouw. Uit de analyse tot nu blijkt dat vooral mensen met inkomens vanaf minimumloon tot modaal een hoge marginale druk hebben door de stapeling van afbouwtrajecten van verschillende regelingen. De variant zorgt er dus voor dat de piek in de marginale druk over dit inkomenstraject kleiner wordt. Onderstaande figuur 17 illustreert dit effect.

Het opschuiven van het afbouwpercentage kost ca € 2,23 miljard12, omdat huishoudens met een inkomen op het huidige afbouwtraject door de variant de maximale zorgtoeslag ontvangen. Ook neemt het aantal rechthebbenden op zorgtoeslag met 1,25 miljoen huishoudens toe. Om de variant budgettair rond te laten lopen kan de maximale zorgtoeslag worden verlaagd. Uiteraard leidt dat tot negatieve inkomenseffecten voor lage inkomens, zoals blijkt uit tabel in paragraaf 7.2.1 in de bijlage. Zo gaan, van de huishoudens met een inkomenseffect, de 20% laagste inkomens er –2% op achteruit. De variant biedt daarmee een illustratie van de afwegingsdriehoek in hoofdstuk 3.

Figuur 17: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel van de variant en van de huidige situatie in 2021

Figuur 18: Marginale druk 2021 van de variant naar huishoudtype

Als alternatief voor variant 1, waarbij het afbouwpunt van de zorgtoeslag voor alle huishoudtypen met € 10.000 wordt opgeschoven, schuift in variant 2 uitsluitend het afbouwpunt voor paren met € 10.000 op. Deze variant verlaagt gericht de marginale druk voor alleenverdieners. Onderstaande figuur 19 illustreert dat. Dat betekent een intensivering in de zorgtoeslag van 1,16 mld. Hierdoor krijgen 570.000 huishoudens extra recht op zorgtoeslag. De variant is vervolgens budgettair neutraal gemaakt door de zorgtoeslag generiek (dus voor zowel alleenstaanden als paren) te verlagen. Door het verlagen van de zorgtoeslag gaan, van de huishoudens met een inkomenseffect, de 20% laagste inkomens er –1,2% op achteruit.

Door het afbouwpunt voor paren op te schuiven kan de marginale druk bij een inkomen van grofweg € 20.000 tot € 40.000 verlaagd worden met ongeveer 10%. Echter zal de marginale druk boven de € 40.000 toenemen met ongeveer 10%.

Figuur 19: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel van de variant en van de huidige situatie in 2021 voor alleenverdieners

Figuur 20: Marginale druk 2021 van de variant naar huishoudtype

Een andere manier om de marginale druk te verlagen via de zorgtoeslag is door het afbouwpercentage te verlagen. Het huidige afbouwpercentage is 13,45%. Het afbouwpercentage in de variant wordt ruim 7%. Hierdoor wordt de bijdrage van de zorgtoeslag aan de marginale druk van huishoudens met een inkomen op het afbouw pad gehalveerd. De zorgtoeslag loopt verder in het inkomensgebouw door met als gevolg dat het aantal ontvangers van zorgtoeslag stijgt met 1,72 miljoen en deze groep dus ook te maken krijgt met een hogere marginale druk ter grootte van het afbouwpercentage van de zorgtoeslag. Door het generiek verlagen van de zorgtoeslag kan de variant budget neutraal worden gemaakt. Wel zorgt dit voor een negatief inkomenseffect van –1,4% voor de 20% laagste inkomens.

De marginale druk zal door deze maatregel licht, enkele procentpunten, afnemen bij inkomens tot € 30.000. Daarboven zal de marginale druk licht stijgen.

Grafiek 21: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel van de variant en van de huidige situatie in 2021

Figuur 22: Marginale druk 2021 van de variant naar huishoudtype

Variant 1 en variant 3 zijn te combineren. Daarmee wordt zowel het afbouwpunt met € 10.000 verschoven als het afbouwpercentage verlaagd naar ruim 7%. De opeenstapeling van beide maatregelen zou een intensivering betekenen van 3,86 miljard euro. Het aantal huishoudens met recht op zorgtoeslag zal met 2,57 miljoen toenemen. Zoals in de varianten 1 en 3 is er naast een intensiveringsvariant ook een budget neutrale variant gemaakt door de maximale zorgtoeslag generiek te verlagen.

De effecten op de marginale druk lijken op die van variant 1 en 3, maar zijn wel iets sterker. Zowel de daling als de stijging van de marginale druk is groter bij deze combinatievariant. Ook de inkomenseffecten van deze varianten zijn sterker. Zo zien de 20% laagste inkomens een negatief inkomenseffect van- 2,8%.

Figuur 23: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel van de variant en van de huidige situatie in 2021

Figuur 24: Marginale druk 2021 van de variant naar huishoudtype

Momenteel bouwt de huurtoeslag af bij een inkomen van circa 17 duizend euro voor alleenstaande en circa 22 duizend euro voor meerpersoonshuishoudens. Omdat de huurtoeslag vrij scherp afbouwt in vergelijking met de andere toeslagen heeft deze voor een relatief kleine groep een groot effect op de marginale druk. Omdat de huurtoeslag afbouwt daar waar ook ander toeslagen afbouwen kan de stapeling tot een hoge marginale druk leiden.

In deze variant is het afbouwpunt voor de huurtoeslag voor alle huishoudtypen met € 10.000 opgeschoven. Daarmee betekent deze variant is een intensivering van 1,42 miljard euro. Hierdoor stijg met aantal huishoudens met recht op huurtoeslag met 0,3 miljoen. Omdat de huurtoeslag, in vergelijking met de zorgtoeslag, voor veel huishoudens een hoger bedrag is, leidt deze variant ook tot scherpere inkomenseffecten. Om de variant budgettair neutraal te maken is de normhuur voor alle huishoudtypen verhoogd waardoor de maximaal te ontvangen toeslag daalt. De onderste 20%-groep heeft daardoor een mediaan inkomenseffect van –3,9%.

Te zien is dat deze variant de marginale druk bij inkomens tussen de € 15.000 en € 30.000 verlaagt. Daarboven zal de marginale druk stijgen. De piek in de marginale druk voor inkomens rond € 20.000 daalt dankzij deze variant flink, zo is terug te zien in de spreiding. Ook in deze variant komt het verdeelvraagstuk dus duidelijk naar voren. Het verlagen van de marginale druk voor een bepaalde groep leidt ertoe dat de marginale druk voor een andere groep juist toeneemt.

Figuur 25: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel van de variant en van de huidige situatie in 2021

Figuur 26: Marginale druk 2021 van de variant naar huishoudtype

De AHK bouwt af vanaf het startpunt van de tweede schijf naar nul bij het eindpunt van de derde schijf. Hiermee betekent de afbouw van de algemene heffingskorting de facto een verhoging van het marginale tarief van de tweede en derde schijf. Ook bij de invoering van het twee-schijvenstelsel zal dit verhoogde marginale tarief blijven bestaan.

In deze variant is ervoor gekozen om het afbouwpunt van de AHK met € 10.000 op te schuiven en het afbouwpercentage gelijk te houden. Deze variant betekent een intensivering van 3,03 mld. Hierdoor daalt de marginale druk voor inkomens van € 20.000 tot ongeveer € 40.000. Omdat het afbouwpercentage gelijk is gehouden zal de marginale druk voor inkomens tussen € 40.000 en € 70.000 gelijk blijven. Bij inkomens tussen de € 70.000 en € 90.000 zal de marginale druk stijgen. De budget neutrale variant leidt tot een mediaan inkomenseffect bij de onderste 20%-groep van –1,5%.

Figuur 27: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel van de variant en van de huidige situatie in 2021

Figuur 28: Marginale druk 2021 van de variant naar huishoudtype

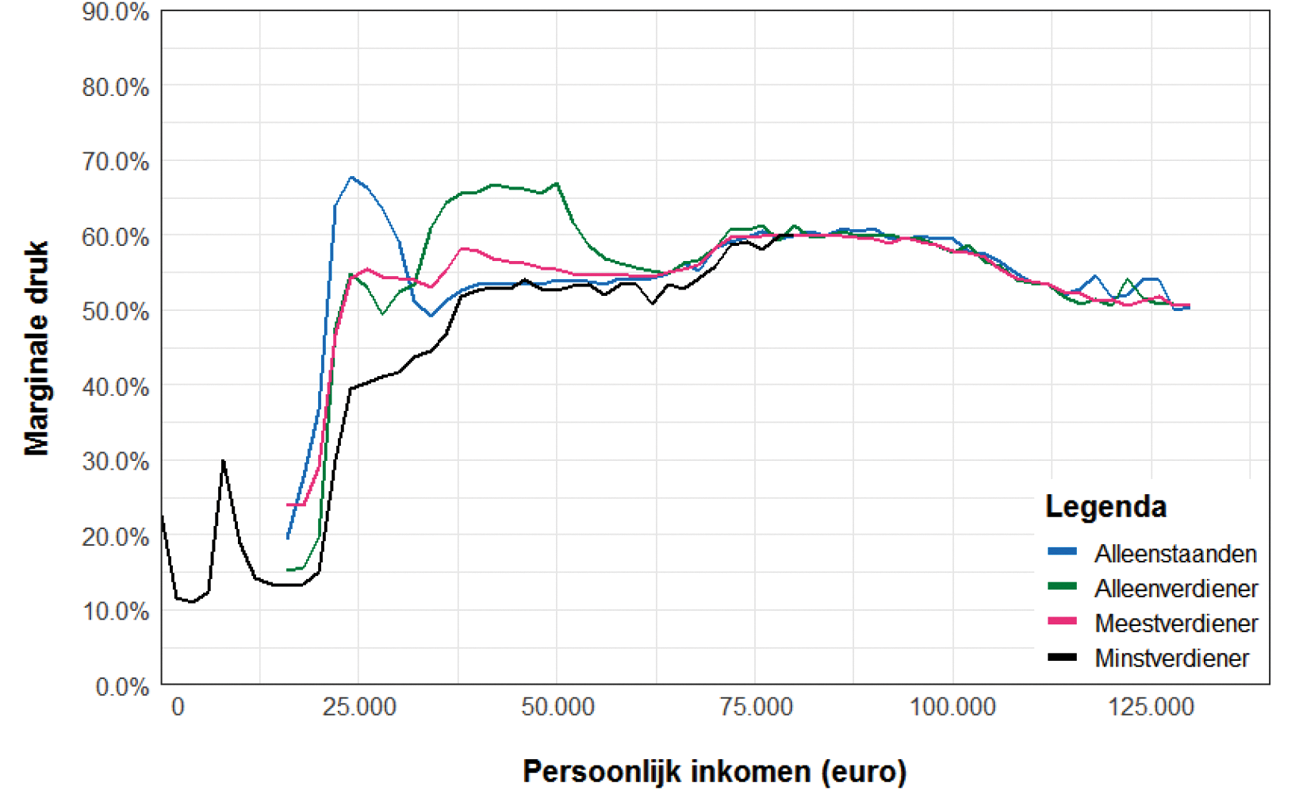

Wanneer gekeken wordt naar de gemiddelde lijn van de marginale druk valt op dat deze tussen de € 70.000 en € 110.000 het hoogste is. Dit wordt veroorzaakt door de combinatie van het toptarief in de inkomstenbelasting en de afbouw van de arbeidskorting die het marginale toptarief met 6% verhoogd. In deze variant wordt de arbeidskorting bij het starpunt van het toptarief niet langer afgebouwd. Daarmee houden hogere inkomens altijd recht op een deel arbeidskorting. Deze variant is een intensivering van 1,14 mld. De marginale druk tussen de € 70.000 en € 110.000 daalt hierdoor. De budget neutrale variant, waarin de arbeidskorting generiek verlaagd wordt, leidt tot een mediaan inkomenseffect van –0,5% bij de onderste 20% groep.

Figuur 29: Marginale druk inclusief spreiding tussen het 95e en 5e percentiel van de variant en van de huidige situatie in 2021

Figuur 30: Marginale druk 2021 van de variant naar huishoudtype

De algemene heffingskorting en de arbeidskorting zijn inkomensafhankelijk. Het kabinet Rutte III heeft ervoor gekozen om de tarieven in de schijven 2, 3 en 4 te verlagen. Daarnaast heeft dit kabinet de algemene heffingskorting en de arbeidskorting verhoogd en steiler afgebouwd. De hoge en lage ouderenkorting zijn vervangen door één ouderenkorting die geleidelijk afbouwt.

De afbouw van de heffingskortingen maakt het belastingstelsel minder transparant en voor belastingplichtigen is het moeilijk om inzichtelijk te krijgen wat de financiële consequenties zijn van veranderingen in hun inkomen (marginale en gemiddelde druk). Met beperkte inkomenseffecten kan er ook voor gekozen worden om de afbouw van de algemene heffingskorting, arbeidskorting en ouderenkorting af te schaffen en het budget hiervoor op te halen door de schijftarieven te verhogen. Hierdoor wordt het voor mensen veel inzichtelijker hoe hoog hun marginale druk daadwerkelijk is.

Om een zo inkomens neutrale variant te maken moeten de start en eindpunten van de schijven gelijkliggen met de afbouwpunten van de heffingskortingen. Het startpunt van de tweede schijf en het is gelijk aan het afbouwpunt van de AHK en het eindpunt van de derde schijf is gelijk aan het punt waarop de arbeidskorting volledig is afgebouwd. Om het startpunt van de derde schijf gelijk te stellen aan het afbouwpunt in de arbeidskorting moet deze met € 1.000 opgeschoven worden.

De afbouwpercentages kunnen vervolgens in de schijftarieven verwerkt worden. Schijf 1 blijft onveranderd (op dit traject bouwt er nog geen heffingskorting af). Onderstaande tabel 1 laat het totale pakket aan maatregelen zien.

|

Maatregel |

Budgettair effect (in mld euro) |

|---|---|

|

Beginpunt schijf 3 met € 1.000 euro opschuiven |

– 0,07 |

|

Schijf 2 met 5,8%-punt verhogen naar 42,85% |

+ 5,31 |

|

Schijf 3 met 11,8%-punt verhogen naar 48,85% |

+ 7,21 |

|

Schijf 4 met 6%-punt verhogen naar 55,50% |

+ 1,39 1 |

|

Algemene heffingskorting niet langer afbouwen |

– 8,57 |

|

Arbeidskorting niet langer afbouwen na hoogste punt |

– 4,60 |

|

Ouderenkorting niet langer afbouwen |

– 0,68 |

|

Totaal |

– 0,01 |

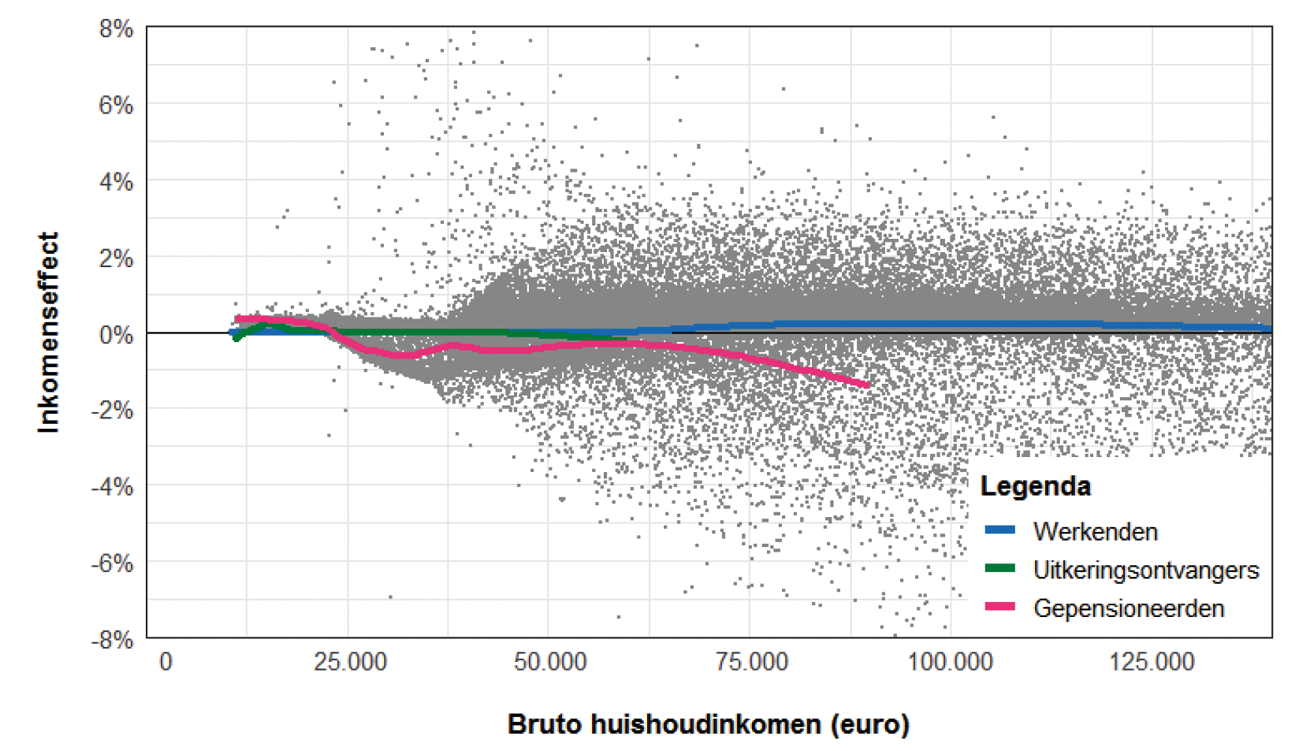

Omdat gepensioneerden maar een gedeelte van de AHK ontvangen is hun afbouwpercentage ook lager. Door het volledige afbouwpercentage te verwerken in de belastingtarieven hebben gepensioneerden hier nadeel van. Hiervoor wordt deels gecompenseerd door het stopzetten van de afbouw van de ouderenkorting. Per saldo resulteert een mediaan inkomenseffect van 0,2% voor de onderste 20%-groep en 0,0% voor alle huishoudens.

Figuur 31: Puntenwolk van de inkomenseffecten

De varianten laten zien dat er gegeven het huidige stelsel geen simpele oplossingen zijn om de marginale druk van huishoudens te verlagen. Elke variant heeft een keerzijde. Het verlagen van de marginale druk kost of geld, of zal tot negatieve inkomenseffecten aan de onderkant leiden. De budget neutrale varianten zijn wel positief voor de arbeidsparticipatie. Gegeven de kosten voor de overheid laten de maatregelen bovendien zien dat door het opschuiven van afbouwpunten of het verlagen van afbouwpercentages de marginale druk opschuift in het inkomensgebouw. Sommige huishoudens krijgen dus een lagere marginale druk maar voor andere huishoudens neemt deze juist toe. Het aanpakken van de marginale druk is dus een verdelingsvraagstuk. Daarmee laten deze varianten zien wat de afwegingen zijn om een hoge marginale druk te laten staan, of deze toch voor sommige groepen te verlagen. Een versimpeling van het belastingsysteem kan de marginale druk zichtbaarder maken, maar zal de marginale druk niet verlagen. Daarmee zit het huidige systeem op het randje van de mogelijkheden.

De hoogte en achtergrond van de marginale druk voor verschillende groepen is onderzocht met behulp van het microsimulatiemodel MIMOSI. MIMOSI is door het CPB ontwikkeld om inkomens- en budgettaire van beleidsmaatregelen door te rekenen. Het wordt door het CPB en de Ministeries van Sociale Zaken en Werkgelegenheid en Financiën gebruikt bij ramingen en analyses op het gebied van koopkracht, loonkosten, sociale zekerheid en loon- en inkomstenheffing. Als bronbestand voor dit model wordt het Inkomenspanelonderzoek (IPO) van het CBS gebruikt. Hierin worden voor circa 270.000 alle inkomensgegevens en -bestanddelen verzameld, aangevuld met onder meer gegevens over individuen, de huishoudvorm en de werksituatie. Aangezien het om gegevens uit officiële registratiebestanden gaat, geeft dit de feitelijke situatie weer.

De marginale druk heeft verschillende componenten. Voor dit onderzoek hebben we gekeken naar de landelijke en generieke regelingen, zoals tarieven in de inkomstenbelasting, algemene heffingskorting, arbeidskorting, kindgebonden budget en huur- en zorgtoeslag. Regelingen als de studiefinanciering, de eigen bijdrage Wmo en de Wlz en verschillende lokale regelingen zijn in dit deel van het onderzoek buiten beschouwing gebleven, omdat ze niet bekend zijn in MIMOSI.

In de gebruikelijke marginale druk berekeningen wordt het brutoinkomen met drie procent verhoogd. De marginale druk is het percentage wat ingeleverd moet worden van een drie procent (bruto) loonstijging aan belasting en het percentage dat iemand verliest aan toeslagen. Er wordt dus niet verondersteld dat iemand meer gaat werken.

Hieronder wordt voor ieder van de varianten het mediane inkomenseffect getoond. De tabel met de inkomensgroepen volgt de gebruikelijke verdeling over de vijf inkomensgroepen (elk 20% van de alle huishoudens). Het inkomenseffect dat van deze groepen is gepresenteerd is het mediane inkomenseffect van de groep huishoudens met een inkomenseffect door de genoemde maatregel. Als er geen inkomenseffect genoemd staat betekent dit dat er in de inkomensgroep geen huishoudens zijn met een inkomenseffect.

|

Inkomensgroep |

Intensivering |

Budgettair neutraal |

|---|---|---|

|

1e (<=114% WML) |

0,8% |

– 2,0% |

|

2e (114–183% WML) |

3,6% |

2,0% |

|

3e (183–267% WML) |

1,8% |

1,0% |

|

4e (267–391% WML) |

0,0% |

0,0% |

|

5e (>391% WML) |

0,7% |

– 0,4% |

|

Alle huishoudens |

2,1% |

0,0% |

|

Inkomensgroep |

Intensivering |

Budgettair neutraal |

|---|---|---|

|

1e (<=114% WML) |

0,5% |

– 1,2% |

|

2e (114–183% WML) |

4,0% |

– 0,6% |

|

3e (183–267% WML) |

2,0% |

1,2% |

|

4e (267–391% WML) |

0,0% |

0,0% |

|

5e (>391% WML) |

0,0% |

– 0,3% |

|

Alle huishoudens |

1,6% |

– 0,6% |

|

Inkomensgroep |

Intensivering |

Budgettair neutraal |

|---|---|---|

|

1e (<=114% WML) |

0,4% |

– 1,4% |

|

2e (114–183% WML) |

1,8% |

0,7% |

|

3e (183–267% WML) |

1,8% |

1,3% |

|

4e (267–391% WML) |

0,7% |

0,1% |

|

5e (>391% WML) |

0,5% |

– 0,3% |

|

Alle huishoudens |

1,4% |

– 0,2% |

|

Inkomensgroep |

Intensivering |

Budgettair neutraal |

|---|---|---|

|

1e (<=114% WML) |

0,8% |

– 2,8% |

|

2e (114–183% WML) |

3,9% |

1,7% |

|

3e (183–267% WML) |

3,1% |

1,8% |

|

4e (267–391% WML) |

1,3% |

0,2% |

|

5e (>391% WML) |

1,0% |

– 0,6% |

|

Alle huishoudens |

2,6% |

0,1% |

|

Inkomensgroep |

Intensivering |

Budgettair neutraal |

|---|---|---|

|

1e (<=114% WML) |

4,6% |

– 3,9% |

|

2e (114–183% WML) |

9,4% |

6,3% |

|

3e (183–267% WML) |

4,6% |

3,1% |

|

4e (267–391% WML) |

1,1% |

0,9% |

|

5e (>391% WML) |

– |

– |

|

Alle huishoudens |

6,8% |

1,0% |

|

Inkomensgroep |

Intensivering |

Budgettair neutraal |

|---|---|---|

|

1e (<=114% WML) |

0,3% |

– 1,5% |

|

2e (114–183% WML) |

1,1% |

– 0,2% |

|

3e (183–267% WML) |

1,4% |

0,2% |

|

4e (267–391% WML) |

1,2% |

0,2% |

|

5e (>391% WML) |

1,1% |

0,3% |

|

Alle huishoudens |

1,2% |

0,0% |

|

Inkomensgroep |

Intensivering |

Budgettair neutraal |

|---|---|---|

|

1e (<=114% WML) |

– |

– 0,5% |

|

2e (114–183% WML) |

– |

– 0,6% |

|

3e (183–267% WML) |

0,0% |

– 0,5% |

|

4e (267–391% WML) |

0,6% |

– 0,4% |

|

5e (>391% WML) |

1,5% |

– 0,1% |

|

Alle huishoudens |

1,3% |

– 0,4% |

|

Inkomensgroep |

Pakket |

|---|---|

|

1e (<=114% WML) |

0,2% |

|

2e (114–183% WML) |

0,0% |

|

3e (183–267% WML) |

0,0% |

|

4e (267–391% WML) |

0,1% |

|

5e (>391% WML) |

0,0% |

|

Alle huishoudens |

0,0% |

Dat geldt niet als regelingen volledig inkomensonafhankelijk worden gemaakt, maar dat gaat gepaard met hoge kosten.

Reguliere indexatie van schijfgrenzen en heffingskortingen speelt hierbij ook een rol. De sterke daling bij ca. € 15.000 wordt veroorzaakt doordat huishoudens met een inkomen van ca. 10.000 in de loop van een aantal jaar een hoger inkomen ontvangen. Zij zien hun marginale druk dan sterk dalen doordat ze in het tweede opbouwtraject van de arbeidskorting terecht komen waar het opbouwpercentage bijna 29% is.

De budgettaire effecten zijn berekend met MIMOSI en kunnen dus afwijken van de ramingen wanneer beleidsmaatregelen daadwerkelijk worden doorgevoerd. Eventuele uitvoeringskosten zijn ook niet meegenomen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35302-B.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.