Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 35286 nr. 16 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 35286 nr. 16 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 3 oktober 2023

Tijdens het notaoverleg over de initiatiefnota van het lid Nijboer op 11 september jl. (Kamerstuk 35 286, nr. 14)1 heb ik toegezegd uw Kamer te informeren over de technische mogelijkheden om woningcorporaties al dan niet geheel uit te zonderen van de vennootschapsbelasting (hierna: vpb). Met deze brief, mede namens de Staatssecretaris Fiscaliteit en Belastingdienst, voldoe ik aan deze toezegging. Ik heb daarbij kennis genomen van de motie van het lid Beckerman c.s.2 die tijdens dit notaoverleg is ingediend waarmee de Kamer uitspreekt van mening te zijn dat de vpb-plicht voor corporaties het aanpakken van de wooncrisis belemmert en bij voorkeur zou moeten worden afgeschaft.

Deze brief brengt in kaart wat de mogelijkheden zijn om de vpb-lasten van corporaties geheel of gedeeltelijk te beperken. Er is tevens een globale inventarisatie gemaakt van de kosten voor de Rijksbegroting, maar er worden geen opties genoemd voor de eventuele dekking hiervan.

In de periode tot 2006 waren woningcorporaties vanwege hun maatschappelijke taak – het verhuren, onderhouden en bouwen van sociale huurwoningen – vrijgesteld van het betalen van vpb. Per 1 januari 2006 is deze vrijstelling in de wet op de vpb gewijzigd naar een partiële belastingplicht. Dit hield in dat woningcorporaties vanaf dat moment vpb verschuldigd waren over hun commerciële activiteiten. De inkomsten die verkregen werden uit de verhuur van sociale huurwoningen waren op dat moment nog vrijgesteld van vpb. Twee jaar later (per 1 januari 2008) is uiteindelijk de integrale vpb-plicht ingevoerd, wat betekende dat alle activiteiten van woningcorporaties vanaf dat moment onder de heffing van vpb zijn komen te vallen. Sindsdien zijn woningcorporaties vpb verschuldigd over hun fiscale winst.

De reden om woningcorporaties vanaf 2006 gedeeltelijk en vanaf 2008 geheel onder de belastingplicht van de vpb te laten vallen, komt voort uit de taakverbreding die woningcorporaties sinds de verzelfstandiging halverwege de jaren negentig hadden doorgemaakt. Woningcorporaties waren zich sindsdien ook bezig gaan houden met het ontwikkelen en aanbieden van duurdere huur- en koopwoningen, bedrijfsmatig vastgoed en grootschalige projectontwikkeling. Woningcorporaties waren zich daardoor steeds meer op het terrein van commerciële beleggers en projectontwikkelaars gaan begeven. Hierdoor ontstond discussie of er tussen woningcorporaties en marktpartijen wel sprake was van een gelijk speelveld, aangezien marktpartijen wel belastingplichtig waren voor de vpb en woningcorporaties niet. In 2000 concludeerde de werkgroep Marktwerking, Deregulering en Wetgevingskwaliteit (hierna: MDW)3 dat de vrijstelling van de vpb voor woningcorporaties marktverstorend kan werken, met name doordat woningcorporaties in concurrentie treden met commerciële partijen en er door het ontbreken van een vpb-plicht voor woningcorporaties sprake was van een ongelijk speelveld. De MDW adviseerde het kabinet dan ook om woningcorporaties integraal belastingplichtig te maken voor de vpb. Het kabinet heeft het advies van de MDW destijds overgenomen.

Woningcorporaties zijn maatschappelijke organisaties zonder winstoogmerk. Dat is wettelijk ook zo vastgelegd in de Woningwet. Dat neemt niet weg dat er wel sprake is van winst in de zin van de vpb bij woningcorporaties. Woningcorporaties maken fiscaal gezien winst doordat zij een positief resultaat behalen over de exploitatie van hun sociale huurwoningen: de huuropbrengsten en andere opbrengsten van woningcorporaties zijn hoger dan de uitgaven die woningcorporaties hebben aan onderhoud en dergelijke van hun vastgoed. Daarbij moet wel rekening worden gehouden met het feit dat de investeringen die woningcorporaties doen in woningverbetering, verduurzaming en nieuwbouw wel noodzakelijk zijn voor het uitvoeren van de maatschappelijke taak van woningcorporaties, maar dat deze uitgaven niet zonder meer (direct) als kosten in aanmerking kunnen worden genomen bij de fiscale winstbepaling van woningcorporaties, als gevolg van verplichte activering en de toepassing van afschrijvingsbeperkingen. Bedrijfseconomisch gezien maken woningcorporaties per saldo nauwelijks winst, aangezien de netto opbrengst uit de verhuur veelal volledig wordt ingezet om de onrendabele top van investeringen te bekostigen. Dat woningcorporaties bedrijfseconomisch toch winst hebben gemaakt is vooral een boekhoudkundig resultaat dat komt doordat de waarde van hun woningen de afgelopen jaren sterk is gestegen.

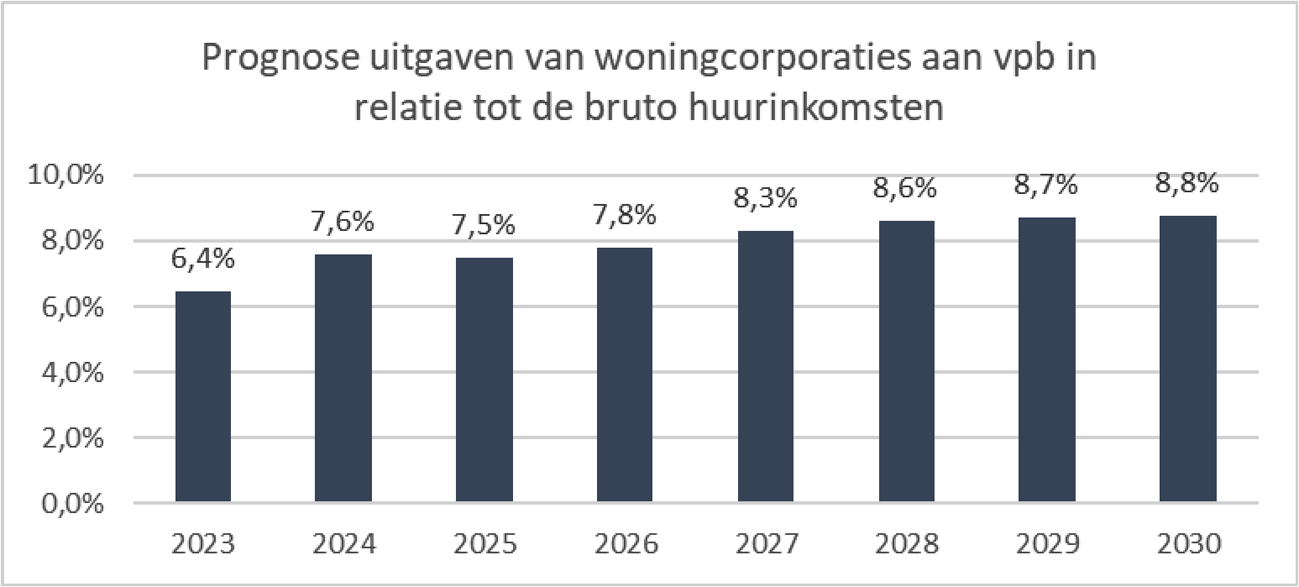

Woningcorporaties hebben in de periode 2008 t/m 2015 ondanks dat zij wel vpb-plichtig waren relatief weinig vpb betaald, met name doordat ze in de eerste jaren gebruik konden maken van diverse fiscale faciliteiten, onder andere fiscale afwaarderingen vanwege de slechtere situatie op de woningmarkt.4 Uit de actualisatie van de financiële doorrekening van de Nationale prestatieafspraken (NPA)5, die ik uw Kamer op 16 juni jl. heb gestuurd, blijkt dat te verwachten valt dat de uitgaven van woningcorporaties aan vpb in relatie tot de bruto huurinkomsten de komende jaren oplopen naar circa 9% in 2030 (zie onderstaande grafiek).

Figuur: prognose uitgaven van woningcorporaties aan vennootschapsbelasting conform de actualisatie van de NPA in 2023

Indien overheden een financieel voordeel verlenen aan bepaalde ondernemingen, is sprake van staatssteun in de zin van artikel 107, eerste lid, Verdrag betreffende de Werking van de Europese Unie (VWEU). Het verlenen van staatssteun is in beginsel verboden en alleen onder bepaalde voorwaarden toegestaan, bijvoorbeeld om ervoor te zorgen dat een Dienst van Algemeen Economisch Belang (DAEB) kan worden uitgevoerd of als er een vrijstellingsmogelijkheid van toepassing is. Het verbod op staatssteun en de uitzonderingsvoorwaarden zijn vastgelegd in het VWEU en secundaire Europese regelgeving.

Voor de DAEB van de Nederlandse woningcorporaties heeft de Europese Commissie (EC) een apart staatssteunbesluit6 genomen. De EC heeft in dit besluit van 2009 bepaald voor welke activiteiten woningcorporaties in aanmerking komen voor geoorloofde staatssteun. De geoorloofde staatssteun betreft het rentevoordeel op door het Waarborgfonds Sociale Woningbouw (WSW) met overheidsgarantie geborgde leningen, lagere grondkosten bij verkoop van gronden door gemeenten en onder voorwaarden project- en saneringssteun. Fiscale maatregelen, zoals een (gedeeltelijke) vpb-vrijstelling, vallen hier niet onder.

Als Nederland woningcorporaties (gedeeltelijk) zou willen vrijstellen van de vpb vraagt dit om een hernieuwde beoordeling door de EC op grond van het DAEB-besluit van 2009 en het DAEB-vrijstellingsbesluit 20127. In dat kader zal mogelijkerwijs ook de bestaande staatssteun in het besluit van 2009 opnieuw worden bezien. Dit is een omvangrijk proces waarbij Nederland onder meer dient aan te tonen dat woningcorporaties zonder deze extra staatssteun, in de vorm van belastingvrijstellingen, hun DAEB-taken niet kunnen uitvoeren. Tot slot moet worden aangetoond dat woningcorporaties enkel gecompenseerd worden voor de DAEB-taken en dat er inzichtelijk gemaakt wordt wat voor toezicht er geregeld is om overcompensatie via fiscale stimuli tegen te gaan. Voor een uitgebreide beschouwing van de staatssteunkaders voor woningcorporaties wordt verwezen naar de brieven van 28 mei 2021 en 12 oktober 2022.8

Woningcorporaties zijn de aankomende jaren naar verwachting circa € 1,4 miljard per jaar verschuldigd aan vennootschapsbelasting. Hiervoor zal structureel dekking gevonden moeten worden in de Rijksbegroting indien woningcorporaties worden uitgezonderd van de vennootschapsbelasting.

Een alternatieve route is om een uitzondering voor bepaalde maatregelen binnen de vpb te maken, mits daarmee geen ongeoorloofde staatssteun wordt verleend. In dat kader worden twee opties – waarbij eventuele al dan niet fiscale beleidsinstrumenten met een soortgelijk resultaat denkbaar zouden zijn – met regelmaat genoemd als door woningcorporaties gewenste uitzonderingsmogelijkheden: een uitzondering van de earningsstrippingmaatregel en een investeringsaftrek voor verduurzaming.

Uitzondering van de earningsstrippingmaatregel

Sinds 2019 hebben woningcorporaties, net als andere vpb-plichtigen, te maken met een algemene renteaftrekbeperking in de vpb. Deze zogenoemde earningsstrippingmaatregel vloeit voort uit de implementatie van de ATAD1-richtlijn. Deze richtlijn en de daaruit volgende earningsstrippingmaatregel zijn bedoeld om belastinggrondslaguitholling binnen internationaal opererende concerns tegen te gaan. Dit wordt voor wat betreft de earningsstrippingmaatregel bereikt door een beperking op te leggen aan de fiscale aftrekbaarheid van de rente op leningen. Het kabinet beoogt met deze maatregel echter ook een meer gelijke fiscale behandeling van eigen vermogen en vreemd vermogen te bereiken. Om die reden is de earningsstrippingmaatregel in de vpb aanzienlijk strenger vormgegeven dan ATAD1 als minimumstandaard voorschrijft. Uit de geactualiseerde doorrekening van de NPA blijkt dat woningcorporaties voor circa € 260 miljoen per jaar worden geraakt door de earningsstrippingmaatregel.

Het kabinet is voornemens de maatregel per 2025 voor vastgoedlichamen aan te scherpen door de drempelwaarde voor de aftrek van rente van € 1 miljoen te verlagen naar nihil, om belastingontwijking bij verhuurders van vastgoed te beperken. De vormgeving van deze aanpassing zal de komende tijd nader worden uitgewerkt. De gevolgen van de maatregel voor woningcorporaties zijn afhankelijk van de uiteindelijke vormgeving.

De ATAD1-richtlijn biedt lidstaten een aantal mogelijkheden om een uitzondering te maken ten aanzien van de toepassing van de renteaftrekbeperking. Zo kent de richtlijn onder meer een uitzondering voor leningen aan langlopende openbare-infrastructuurprojecten9, een vrijstelling voor opzichzelfstaande entiteiten10 en een uitzondering voor lichamen die deel uitmaken van een groep11. De richtlijn voorziet echter niet in het expliciet uitzonderen van enkel woningcorporaties voor de toepassing van de maatregel. Dit betekent dat het uitzonderen van woningcorporaties voor de toepassing van de earningsstrippingmaatregel niet mogelijk is, omdat Nederland in dat geval niet voldoet aan de implementatieverplichting ten aanzien van (de minimumnorm die volgt uit) de richtlijn.

Het is wel mogelijk om een (of meerdere) van de in de ATAD1-richtlijn genoemde uitzonderingen te introduceren voor de toepassing van de earningsstrippingmaatregel, mits deze in overeenstemming zijn met de staatssteunregels. In dat geval kunnen woningcorporaties die aan de criteria van deze uitzondering voldoen profiteren, maar ook andere belastingplichtigen die aan de criteria van de uitzondering voldoen. Daarbij is de vraag in hoeverre een generieke vrijstelling doeltreffend en doelmatig is ten aanzien van woningcorporaties. Zo kunnen de activiteiten van woningcorporaties naar de mening van het kabinet niet als openbare-infrastructuurprojecten worden beschouwd. Bij openbare-infrastructuurprojecten moet in het bijzonder gedacht worden aan wegen, bruggen en tunnels. Volgens het kabinet biedt de richtlijn geen ruimte om woningcorporaties onder de uitzondering van openbare-infrastructuurprojecten te brengen.12 Een vrijstelling voor opzichzelfstaande entiteiten of een generieke (groeps)uitzondering doet verder in brede zin afbreuk aan het doel om te komen tot een meer gelijke fiscale behandeling van eigen vermogen en vreemd vermogen, aangezien alle belastingplichtigen en niet alleen de woningcorporaties zullen profiteren van deze maatregel. Daarmee zal een dergelijke uitzondering een aanzienlijk budgettair effect hebben op de rijksbegroting.

Investeringsaftrek voor verduurzaming

In de vpb mogen woningcorporaties, net als andere vastgoedondernemingen, de kosten die zij maken voor het onderhoud aan hun woningen aftrekken van hun fiscale winst. Het idee hierbij is dat deze kosten noodzakelijk zijn voor de instandhouding van het bezit en het om die reden redelijk is om deze uitgaven van de winst af te trekken (in de jaren waaraan ze kunnen worden toegerekend). Woningcorporaties, maar ook andere vastgoedondernemingen, suggereren sinds enkele jaren dat een investeringsaftrek voor verduurzaming wenselijk zou zijn, omdat dit verduurzamingsinvesteringen aantrekkelijker maakt. Bovendien kan verduurzaming steeds meer gezien worden als een noodzakelijke investering voor de instandhouding van het bezit, en niet als een kwaliteitsinvestering waar een vastgoedonderneming zelfstandig voor kiest. Vanuit de markt wordt dan ook geopperd dat er steeds minder verschil zit tussen uitgaven aan onderhoud en uitgaven aan verduurzaming. Echter, uitgaven aan verduurzaming houden op basis van de fiscale regelgeving op dit moment een verbetering van de woning in. Dergelijke uitgaven moeten fiscaal worden geactiveerd en mogen daardoor niet direct als kosten van de fiscale winst worden afgetrokken.

Het creëren van een investeringsaftrek vereist het instellen van een nieuw fiscale regeling. Een dergelijke investeringsaftrek zou gelden als ongeoorloofde staatssteun wanneer deze enkel voor woningcorporaties (of afgebakend voor alle huurwoningen onder de DAEB-grens van zowel woningbouwcorporaties als andere verhuurders) zou worden ingesteld. In dat geval is goedkeuring vooraf door de EC noodzakelijk. Mogelijk is er ook sprake van ongeoorloofde staatssteun indien de investeringsaftrek in de vpb breder wordt opgezet door deze beschikbaar te maken voor alle verhuurders van woningvastgoed. Ook in dat geval kan er namelijk sprake zijn van het maken van onderscheid tussen groepen ondernemingen (bijvoorbeeld woninghuur – en andere sectoren).

Gelet op de doelstellingen van de Woningwet zou een investeringsaftrek in de vpb mogelijk als DAEB kunnen worden aangewezen onder het DAEB-Vrijstellingsbesluit 2012. Daarnaast geldt dat mogelijke staatssteun alleen ter kennisgeving hoeft te worden gemeld bij de EC als het aan de voorwaarden van de Algemene Groepsvrijstellingsverordening13 (hierna: AGVV) voldoet. Voor een investeringsaftrek voor verduurzaming bieden de vrijgestelde staatssteuncategorieën van de AGVV een mogelijkheid. Tot de mogelijkheden voor vrijgestelde staatssteun behoort een maatregel voor energie-efficiëntiemaatregelen in gebouwen14, waarbij een staatssteunpercentage van maximaal 30% van de kosten mag worden toegekend aan de eigenaar van de gebouwen. Indien gekozen wordt voor een volledige aftrekbaarheid van de totale investeringskosten leidt een investeringsaftrek in de vpb tot een steun van maximaal 25,8%, zijnde het thans geldende hoge vpb-tarief. Daarmee blijft een investeringsaftrek onder het maximum steunpercentage. Wel moet de steun leiden tot een verbetering van de energieprestatie van het gebouw, van ten minste één van de volgende voorwaarden15:

i. 20% ten opzichte van de situatie vóór de investering in het geval van renovatie van bestaande gebouwen, of

ii. 10% ten opzichte van de situatie vóór de investering in het geval van renovatiemaatregelen met betrekking tot de installatie of vervanging van een gebouw of;

iii. 10% ten opzichte van de drempel die is vastgesteld voor de vereisten van bijna-energieneutrale gebouwen in nationale maatregelen ter omzetting van Richtlijn 2010/31/EU in het geval van nieuwe gebouwen

Een brede en omvangrijke investeringsaftrek in de vpb heeft een effect op de Rijksbegroting. Op basis van de actualisatie van de financiële doorrekening van de NPA is de verwachting dat het voordeel van een investeringsaftrek voor verduurzaming voor alleen woningcorporaties in de orde van € 700–800 miljoen per jaar zal liggen. Bij een bredere doelgroep is het te dekken budgettaire gat logischerwijs groter.

Tot slot

Woningcorporaties hebben een cruciale taak in de volkshuisvesting om huishoudens met een lager inkomen te voorzien van goede en betaalbare woningen. Met de afschaffing van de verhuurderheffing en het afsluiten van de NPA hebben we de afgelopen jaren grote stappen gezet om woningcorporaties hiervoor weer de ruimte en mogelijkheden te geven. Desalniettemin laat de geactualiseerde doorrekening van de NPA16 zien dat de financiële onzekerheid van woningcorporaties is toegenomen en een duurzaam bedrijfsmodel op lange termijn onder druk staat. Dit komt doordat woningcorporaties de komende jaren moeten lenen om verbetering en verduurzaming van hun bestaande woningbezit mogelijk te maken, zonder dat hier extra inkomsten tegenover staan. Bovendien blijkt uit de actualisatie van de NPA dat de financiële grenzen van wat woningcorporaties kunnen investeren sneller in de tijd in zicht komen dan eerder voorzien.

Indien het wenselijk wordt geacht om aanpassingen te doen in de steun die woningcorporaties mogen ontvangen voor het realiseren van hun volkshuisvestelijke opgaven, kunnen, afhankelijk van de wensen, verschillende beleidsopties (fiscaal of niet fiscaal) worden bezien. Verder zal ook dekking gevonden moeten worden voor de budgettaire effecten van de verschillende maatregelen.

De Minister van Binnenlandse Zaken en Koninkrijksrelaties, H.M. de Jonge

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35286-16.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.