Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34606 nr. 9 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34606 nr. 9 |

Ontvangen 5 september 2017

INHOUDSOPGAVE

|

I. |

ALGEMEEN |

1 |

||

|

1. |

Inleiding |

2 |

||

|

2. |

Aanleiding en achtergrond van het wetsvoorstel |

5 |

||

|

3. |

Hoofdlijnen van het wetsvoorstel |

14 |

||

|

3.1 |

Gewijzigde economische omstandigheden en tijdelijke aanpassing disconteringsvoet |

17 |

||

|

3.2 |

Tijdelijke buitenwerkingstelling beleidsdekkingsgraad |

21 |

||

|

4. |

Overwogen alternatieven |

21 |

||

|

5. |

Gevolgen van het wetsvoorstel |

32 |

||

|

5.1 |

Algemeen |

34 |

||

|

5.2 |

FTK en het daarmee beoogde evenwicht tussen verschillende groepen deelnemers |

35 |

||

|

6. |

Uitvoerings- en handhavingsaspecten |

38 |

||

|

7. |

Overig |

38 |

||

|

II. |

ARTIKELSGEWIJS |

38 |

||

De initiatiefnemer heeft met belangstelling kennisgenomen van de reactie van een aantal fracties op het wetsvoorstel. Initiatiefnemer stelt het op prijs dat het wetsvoorstel diepgaand is bestudeerd en dat hij, door het beantwoorden van de vele gestelde vragen, de doelstellingen van het wetsvoorstel verder kan verduidelijken. Initiatiefnemer heeft getracht de volgorde van de vragen in het Verslag zoveel mogelijk aan te houden maar in voorkomende gevallen zijn vragen gebundeld beantwoord.

De leden van de VVD-fractie vragen welke «kwetsbaarheden van het pensioenstelsel» de afgelopen jaren blootgelegd zijn en welke kwetsbaarheden, naast de aanpassingen in de rente, het pensioenstelsel kent?

De initiatiefnemer is in de memorie van toelichting bij het wetsvoorstel reeds ingegaan op de kwetsbaarheden van het pensioenstelsel. In aanvulling hierop wijst de initiatiefnemer erop dat na de totstandkoming van de Pensioenwet in 2006 en à fortiori door de inwerkingtreding van het nieuwe Financiële Toetsingskader (FTK) is gebleken dat de wijze waarop het toezicht in wet- en regelgeving is vastgelegd, grote nadelen kent. Doordat is vastgelegd dat de pensioenuitkeringen een zekerheid kennen van 97,5% zijn door de wetgever toetsingscriteria vastgesteld die het stelsel zeer kwetsbaar maken voor de ontwikkeling van de zogenoemde risicovrije rente. Deze rente kan vooral in laagconjunctuur, aangejaagd door manipulatie van de ECB, zo laag worden dat zij geen betrouwbare indicatie meer geeft voor de rente en het rendement op lange termijn. Buffers van pensioenfondsen, die vóór de crisis nog een omvang hadden van 30% of meer, zijn sinds 2008 verdwenen, niet omdat er verliezen werden geleden op het vermogen van pensioenfondsen en ook niet omdat de feitelijke kasverplichtingen van pensioenfondsen uitzonderlijk toenamen. De levensverwachting is weliswaar toegenomen, maar die ontwikkeling is probleemloos verwerkt in de verplichtingen. Alleen de contante, boekhoudkundige waardering van de verplichtingen nam toe met gemiddeld 70% sinds de inwerkingtreding van de Pensioenwet omdat met een steeds lagere discontovoet moest worden gerekend. Die discontovoet vertoonde steeds minder relatie met het gerealiseerde rendement. Als gevolg daarvan stegen de vermogens, maar niet snel genoeg om de gestegen contante, boekhoudkundige waardering van de verplichtingen te compenseren. Deze aanpak heeft het pensioenstelsel extreem kwetsbaar gemaakt voor rentebewegingen. Bovendien zorgt de berekeningswijze van de discontovoet ervoor dat de pensioenfondsen de economische cyclus versterken in plaats van deze te dempen.

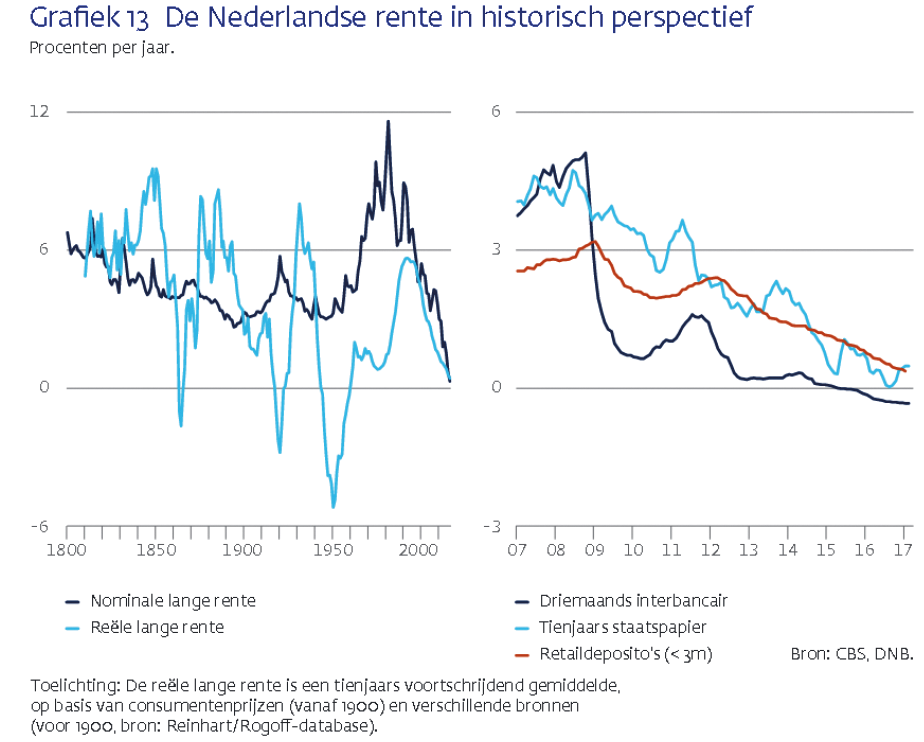

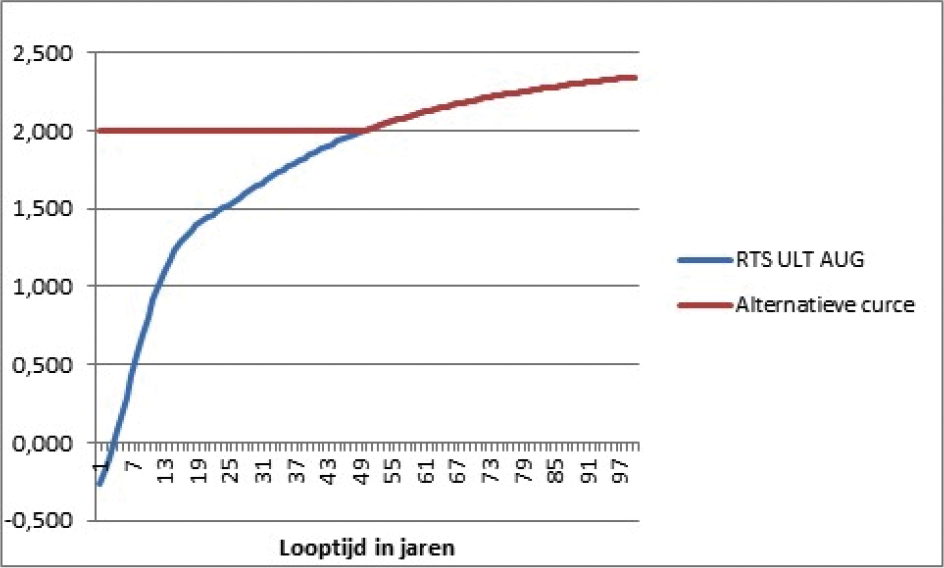

Voor een actualisatie van in de memorie van toelichting opgenomen grafieken over de ontwikkeling van de rentetermijnstructuur per ultimo juli 2017, verwijst initiatiefnemer naar de bijlage, afbeeldingen 1, 2 en 3.

De leden van de VVD-fractie vragen verder of de initiatiefnemer een overzicht kan geven van de ontwikkeling van de rente sinds de jaren ’80.

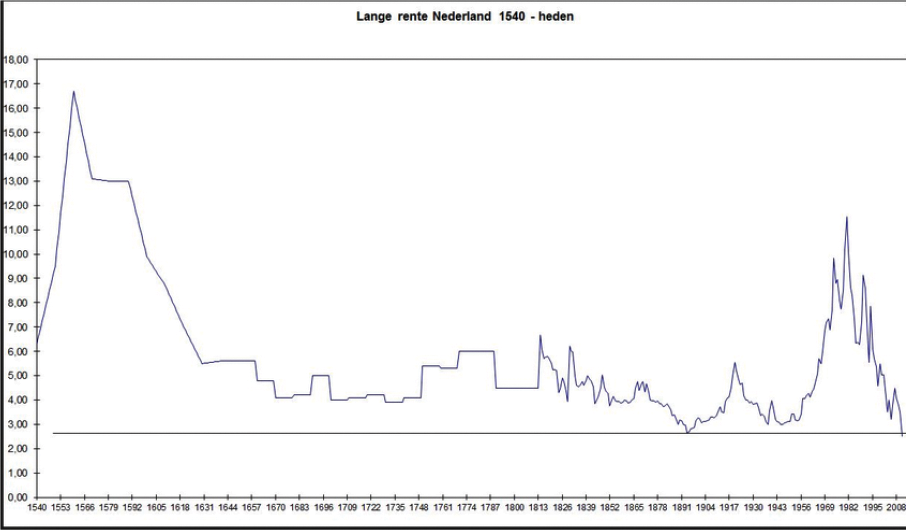

Hieronder is een weergave opgenomen van de ontwikkeling van de rente sinds de jaren ’80.1 Tevens is een grafiek opgenomen waarin de ontwikkeling van de rente in de eeuwen daaraan voorafgaand wordt weergegeven.2 Zie afbeelding 4, 5 en 14 van de bijlage.

De leden van de CDA-fractie vragen of de initiatiefnemer nader kan motiveren waarom de langdurig lage rente aanleiding zou moeten zijn om een wijziging aan te brengen in de verdeling van pensioengelden in het voordeel van ouderen en ten koste van jongeren en zij vragen naar een reactie van de initiatiefnemer op de vrees dat een dergelijke schuif de solidariteit van het pensioenstelsel zou kunnen ondermijnen. De leden van de fractie van D66, maken zich eveneens zorgen over de borging van de intergenerationele solidariteit en de leden van de fractie van het CDA willen daarnaast weten hoe de doelstelling van een minder rentegevoelig pensioenstelsel zich verhoudt tot het andere hoofddoel van het (n)FTK, namelijk generationeel evenwicht? De leden van de fractie van GroenLinks vragen of de initiatiefnemer het met hen eens is dat zijn voorstel de onzekerheid over de pensioenen voor jongere deelnemers onnodig wordt vergroot? Het verhogen van de rekenrente leidt er volgens de leden van GroenLinks toe dat een deel van het pensioen van jongeren op de korte termijn gebruikt kan worden voor de indexatie van pensioenen. Dit komt volgens hen ten goede van oudere werknemers, maar niet van jongere deelnemers.

De verdeling van het pensioenvermogen tussen jongeren en ouderen is een voortdurend argument om niets te doen. Op zichzelf is het onderwerp van verdeling tussen jong en oud niet relevant. Pensioenfondsen verdelen de aanspraken tussen deelnemers, gewezen deelnemers en gepensioneerden. Bij elke wijziging van de rente treden er verschuivingen op tussen de contante waarde van de aanspraken van deelnemers, gewezen deelnemers en gepensioneerden. Dat komt omdat de gebruikte discontovoet het verloop heeft van een curve waarvan het eerste deel een veel lagere rente te zien geeft dan het latere deel, maar ook omdat naarmate de verplichtingen verder in de toekomst liggen het effect van een rentewijziging groter is. Zo is er sinds 2008 een aanmerkelijke verschuiving geweest ten gunste van actieve deelnemers als gevolg van de steeds dalende rente. Een geringe aanpassing van de rente in opwaartse zin, zoals het wetvoorstel beoogt, leidt tot een geringe verschuiving ten gunste van gepensioneerden. Maar het vermogen is en blijft onverdeeld en de verschuiving betreft uitsluitend de contante waarde, niet de werkelijke kasstroom. Maar zelfs als we deze virtuele verschuiving als betekenisvol zouden beschouwen, waarom legt de CDA-fractie dan de nadruk op een wijziging in de verdeling van pensioengelden in het voordeel van ouderen en ten koste van jongeren? Was de schuif van de afgelopen 9 jaar ten gunste van jong en ten koste van oud niet een veel grotere ondermijning van de solidariteit? De leden van de fractie van GroenLinks veronderstellen ten onrechte dat het wetsvoorstel indexatie van pensioenen beoogt. Maar zelfs als dat het geval zou zijn, dan nog worden pensioenen in de uitkeringsfase zowel als in de fase waarin nog sprake is van opbouw verhoogd. Er vindt geen discriminatie plaats tussen generaties. Het wetsvoorstel heeft geen enkele invloed op de hoogte van het vermogen, op de hoogte van de uitkeringen noch op de hoogte van de aanspraken. De toekomstige uitkeringen worden er niet door beïnvloed. Het wetsvoorstel verandert niet de feitelijke kasverplichtingen maar de contante boekhoudkundige waardering van de verplichtingen. Het wetsvoorstel zou pas tot veranderingen van verplichtingen aanleiding kunnen geven als de werkelijke rendementen gedurende langere tijd gemiddeld lager zijn dan de RTS-curve met bodemrente. Dat is sinds de historie van de pensioenen in Nederland nog nooit voorgekomen en is ook in de toekomst hoogst onwaarschijnlijk.

Consultancy firma Mercer, het grootste consultancybedrijf ter wereld op het gebied van human resources, heeft in een studie die op 20 februari 2017 werd gepubliceerd in Pensioen Pro aangegeven dat per 31 december 2006 de gemiddelde rekenrente 4,3% was, waar deze per 31 december 2016 gemiddeld 1,4% bedroeg. Als gevolg van deze rentedaling is het aandeel van actieven en slapers in de pensioenpot sinds 2006 gestegen van 61% naar 68%, ten koste van het aandeel van gepensioneerden. Voor 65-plussers met een ingegaan ouderdomspensioen liep het aandeel in de pensioenverplichtingen terug van 39% naar 32%. Mercer geeft hierbij aan dat «de afgelopen 10 jaar voor de pensioenreservering een verschuiving van oud naar jong zichtbaar is».3 Bij de huidige omvang van het pensioenvermogen gaat het grofweg om een bedrag van € 100 miljard, wat wordt verschoven van de gepensioneerden naar de actieven (7% verschuiving van 1400 miljard euro).

De APG-actuaris Peter Vlaar berekent diezelfde verschuiving voor het ABP en publiceert daarover het artikel «Laat pensioendebat niet verzieken door spookverhalen over solidariteit» in MeJudice van 20 januari 2017. Hij komt tot de conclusie dat het aandeel van gepensioneerden in het vermogen van het ABP tussen 2005 en 2015 als gevolg van de daling van de rente is gedaald van 33% naar 26% terwijl het aandeel van 50-minners in dezelfde periode steeg van 17% naar 23%.4 Dit is een direct gevolg van het verschil tussen het rendement en de RTS: daadwerkelijke rendementen waren veel hoger dan de omlaag gemanipuleerde rekenrente, hetgeen resulteert in een discrepantie van enorme omvang.

In het Overzicht Financiële Stabiliteit van juni 2017 stelt De Nederlandsche Bank op pagina 34 bovendien het volgende5: «zonder de ongeveer 3% rentedaling was de dekkingsgraad van de Nederlandse pensioenfondsen fors hoger geweest (circa 30 procentpunten in 2016).»

De conclusie van de leden van de fractie van GroenLinks, dat indexeren of het voorkomen van kortingen ten goede komt van ouderen maar niet van jongeren deelt initiatiefnemer niet. Niet alleen gepensioneerden maar alle werknemers worden geraakt. Het niet-indexeren treft jongeren waarschijnlijk zelfs harder dan de ouderen, gezien het feit dat de loonindexatie meestal hoger is dan inflatie-indexatie en de kans op inhaalindexatie minimaal is, waardoor jongeren met een lager pensioen starten. Tevens is initiatiefnemer het ook niet eens met de stelling van de leden van de fractie van GroenLinks, dat door het verhogen van de rekenrente de onzekerheid van de pensioenen van jongere deelnemers wordt vergroot. Het vergroten van de onzekerheid van de pensioenen van jongere deelnemers zou pas aan de orde komen als het reële rendement op kapitaal slechts een fractie zou blijken te zijn van de door de Franse econoom Thomas Piketty aangenomen 4 à 5 procent.6 Zie tevens «Kapitaal in de 21ste eeuw».7

De leden van de VVD-fractie vragen of de initiatiefnemer een technische toelichting kan geven op de relatie tussen het Financieel Toetsingskader (FTK) en het Quantitative Easing (QE-)programma? De leden van de VVD-fractie vragen verder of er volgens de initiatiefnemer nog andere relaties zijn waarbij het QE-programma negatief effect heeft en op welke andere gevolgen de initiatiefnemer duidt bij de spectaculaire daling van de rentetermijnstructuur De leden van de VVD-fractie vragen de initiatiefnemer ook naar zijn rechtvaardiging voor de potentieel ingrijpende inbreuk op het FTK. De leden van de VVD-fractie vrezen namelijk dat dit wetsvoorstel een precedent schept voor ingrijpende aanpassingen van het FTK in de toekomst.

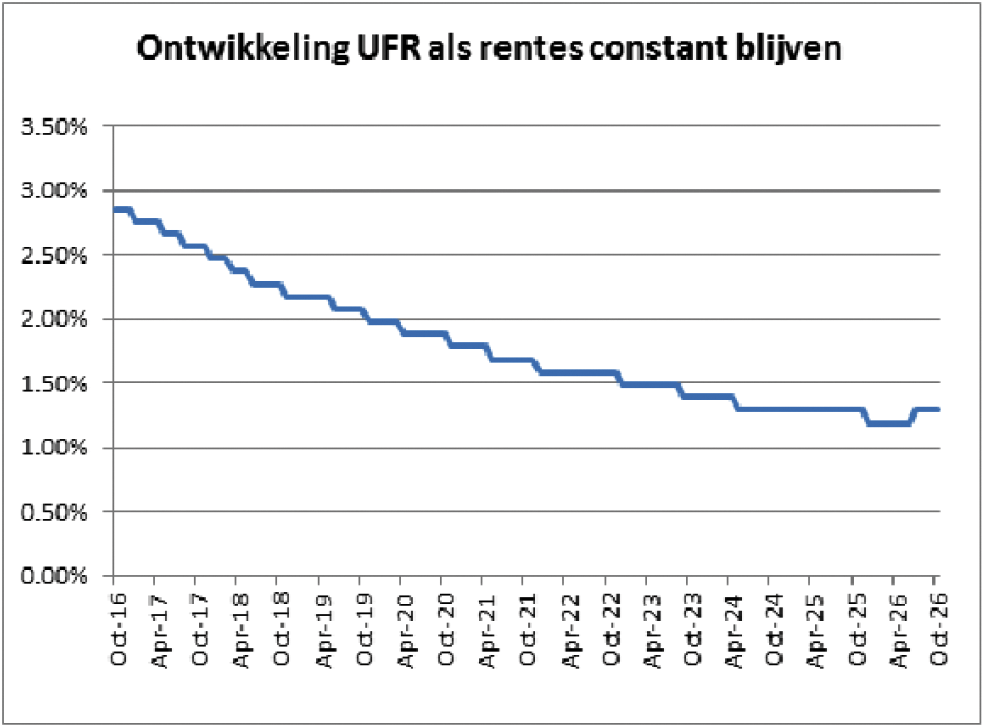

Het QE-programma heeft als doelstelling de rente te verlagen om op die wijze deflatie te voorkomen en de inflatie in het eurogebied op een niveau van juist onder de 2% te brengen. Verlaging van de rente door de ECB, verder versterkt door de monetaire verruiming, heeft een onmiddellijk effect op alle rentevoeten, de rentetermijnstructuur (RTS) die door De Nederlandsche Bank wordt vastgesteld aan de hand van de interbancaire swaprente en de Ultimate Forward Rate (UFR). De dekkingsgraad van de pensioenfondsen daalt als gevolg van de daling van de RTS. Dat is het negatieve effect. Andere effecten van het QE-programma zijn moeilijk te meten. Waarschijnlijk heeft het beleid gezorgd voor meer vertrouwen in de euro en is de eurocrisis althans op korte termijn daarmee bezworen. De argumentatie die de president van de ECB, Draghi, naar voren brengt als zouden door het QE-programma miljoenen banen zijn geschapen waardoor een extra stroom van premiebetalingen bij pensioenfondsen binnenkwam, is volgens initiatiefnemer niet houdbaar. Want tegenover de extra ingelegde premies staan nieuwe pensioenverplichtingen die door pensioenfondsen met verlies worden ingekocht omdat voor de premieberekening een hogere rente wordt gebruikt dan voor de verplichtingen. Immers, omdat de premie in Nederland nog altijd niet kostendekkend is, leiden de extra banen en de daarmee samenhangende extra premie-inkomsten alleen maar tot verslechtering van de dekkingsgraden.

De leden van de VVD-fractie vragen voorts op basis van welke informatie de initiatiefnemer de verwachting baseert dat de rente zonder het QE-programma substantieel hoger zou zijn, hoeveel hoger de rente naar verwachting zal worden en of de effecten naar verwachting van de initiatiefnemer onmiddellijk merkbaar zullen zijn en zo nee, hoe lang het naar verwachting zal duren voordat de effecten merkbaar zijn.

Het is duidelijk dat de besluitvorming over het QE-programma gericht is op renteverlaging, zoals blijkt uit de uitleg die de ECB zelf op haar website geeft.8 Onder de titel «How quantitative easing works» volgt een opsomming van acties en de gevolgen van die acties:

1. De Europese Centrale Bank (ECB) koopt obligaties van banken.

2. Dit verhoogt de prijs van de obligaties en creëert geld in het bankensysteem.

3. Als gevolg daarvan dalen rentetarieven in brede zin en worden leningen goedkoper.

4. Bedrijven en burgers kunnen meer lenen en minder uitgeven aan de terugbetaling.

5. Als gevolg daarvan krijgen consumptie en investeringen een stimulans.

6. Hogere consumptie en investeringen ondersteunen de groei van het BBP en van de werkgelegenheid.

7. Terwijl de prijzen stijgen, behaalt de ECB een inflatiedoelstelling van beneden maar dichtbij de 2% op middellange termijn.

Zonder het QE-programma zou de rente hoger zijn. Dat wordt ook aangetoond in publicaties van de ECB zelf, zoals in het artikel «The transmission of the ECB’s recent non-standard monetary policy».9 Het kan niet ontkend worden dat het programma een vorm van marktmanipulatie is, die erop is gericht de rente te beïnvloeden in negatieve zin. Weliswaar is de rente wereldwijd sinds midden van de jaren tachtig van de vorige eeuw al aan het dalen, maar dat vloeit mede voort uit de extreem hoge renteniveaus van de jaren tachtig. Als we op de langere termijn kijken, zien we dat tot het begin van deze eeuw de rentes terug liepen naar een meer historisch niveau, maar dat door de interventies van de ECB de rente nu op een uitzonderlijk laag niveau terecht is gekomen. Als we de ontwikkeling bezien vanaf het begin van de negentiende eeuw, blijkt dat de rente in de afgelopen tweehonderd jaar nog nooit zo laag is geweest. Bij een inflatie van net onder de 2%, zoals de doelstelling is van de ECB, hoort een rentepercentage dat daarboven ligt. Zelfs de suggestie van een mogelijke beëindiging van het QE-programma leidt al tot rentestijgingen. Daarom spreekt men ook over tapering, dat wil zeggen geleidelijk afbouwen van het programma, om een plotselinge rentestijging te voorkomen. De ECB heeft reeds in 2015 geconcludeerd dat het neerwaartse effect van de «non-standard measures» op de 10-jaarsrente uitkwam op gemiddeld -0,47%.10 Tweede Kamerlid Omtzigt constateert in zijn initiatiefnota dat QE een flink neerwaarts effect heeft op de rente oplopend tot -1,0%.11 De Risicorapportage Financiële Markten 2017 van het Centraal Planbureau laat op basis van empirisch onderzoek voor Europa zien, dat de aankondiging van kwantitatieve verruiming in het eurogebied het rendement op 10-jaars staatsobligaties met 1%-punt heeft verlaagd.12 In het «Overzicht Financiële Stabiliteit» (OFS), waarmee DNB gehoor gaf aan de Tweede kamer-motie Schouten, Harbers en Nijboer van 5 oktober 201613, blijkt dat De Nederlandsche Bank zelfs uitkomt op een nog hoger effect: «Schattingen voor de impact van de onconventionele monetaire maatregelen op de daling van de nominale lange rente in het eurogebied lopen uiteen van circa 80 tot 150 basispunten».14

En tot slot verwijst initiatiefnemer in dit verband ook op de bijdrage van CDA-Tweede Kamerlid Omtzigt in het Algemeen Overleg van 15 juni over diverse pensioenonderwerpen.15 Initiatiefnemer citeert: «Eindelijk! Ik heb er echt jaren om gevraagd en nu zeggen De Nederlandsche Bank en ook het Centraal Planbureau: ongeveer 1%. De schatting is niet precies, maar de rente zou ongeveer 1% hoger zijn als er geen ECB-beleid was. Daar zei de directeur van De Nederlandsche Bank nog bij dat dit 5 à 10 procentpunten dekkingsgraad is, want hij dacht: door die lage rente hebben we nog wat extra groei en dat compenseert het dus enigszins. In gewoon Nederlands staat daar dat de pensioenfondsen 70 miljard tot 140 miljard extra zouden hebben indien de ECB dit beleid niet zou voeren. Er zullen echt baten zijn van de lage rentepolitiek – de Minister van Financiën betaalt inderdaad best wat minder rente – maar dit is wel een heel grote kostenpost. Welke beleidsconclusie trekt de Nederlandse regering hieruit? Of laten we dit gewoon gebeuren? Dit is de grootste transfer die in de Europese Unie plaatsvindt. Wij maken elkaar af als Rutte of Balkenende met 100 miljoen te weinig terugkomt op een periode van zeven jaar in de Europese begroting. Dat is een dubbeltje per Nederlander per jaar. We vinden het heel leuk om daar een lange discussie over te voeren, maar het gaat hier om volstrekt andere bedragen.»16

De leden van de VVD-fractie vragen ook of de voorgestelde aanpassing van de disconteringsvoet waartegen pensioenfondsen hun pensioenverplichtingen moeten berekenen en het tijdelijk buiten werking stellen van de beleidsdekkingsgraad, direct worden teruggedraaid op het moment dat het QE-beleid stopt of de maximale duur van de tijdelijke maatregel verstreken is, afhankelijk van wat er eerder plaatsvindt? Of behoudt de initiatiefnemer de mogelijkheid om de maximale duur van vijf jaar te verlengen, als het effect dan nog niet voldoende merkbaar is?

De tijdelijke afwijking wordt onmiddellijk opgeheven zodra het uitzonderlijke opkoopbeleid van de ECB is beëindigd of, bij continuering van het opkoopbeleid, zodra de termijn van vijf jaar is bereikt. Er zijn geen andere randvoorwaarden.

De leden van de VVD-fractie vragen de initiatiefnemer een uitgebreide toelichting te geven waarom de stelling van de Afdeling advisering van de Raad van State, waarbij er niet gesproken kan worden van uitzonderlijke economische omstandigheden, onhoudbaar is? Waar baseert de initiatiefnemer zich op? Kan de initiatiefnemer nader definiëren waarom het QE-beleid een uitzonderlijke economische situatie vormt die ingrijpen rechtvaardigt? De leden van de fractie van D66 vragen eveneens om onderbouwing van de uitzonderlijke economische situatie, de reden waarom zich dit volgens initiatiefnemer niet meer zal voordoen en of initiatiefnemer op dit punt meer onderbouwing kan bieden dan hoop.

Al bij de aanvang van het ingrijpen van de ECB heeft deze zelf gesproken over een uitzonderlijke economische situatie, zoals uit navolgende (vertaalde) tekst uit de preambule van het besluit tot ingrijpen blijkt17:

«Op 7 mei 2009 en vervolgens op 4 juni 2009 heeft de Raad van bestuur van de ECB besloten dat in het licht van de huidige exceptionele omstandigheden die heersen in de markt, er een programma (hierna «het gedekte obligatie aankoopprogramma» of «programma») geïnitieerd zou moeten worden, waarbij de nationale centrale banken en in het bijzonder de ECB, in direct contact met tegenpartijen, is toegestaan om overeenkomstig hun toegewezen aandeel gedekte obligaties te kopen. De Centrale banken van het Eurosysteem zijn voornemens om het «gedekte obligatie aankoopprogramma» geleidelijk te implementeren, rekening houdend met marktomstandigheden en de behoeften van het monetaire beleid binnen het Eurosysteem. De doelstellingen van deze aankopen zijn om bij te dragen aan: (a) het bevorderen van de aanhoudende daling van geldmarktrentes; (b) versoepeling van financieringsvoorwaarden voor kredietinstellingen en ondernemingen; (c) aanmoedigen van kredietinstellingen om leningen aan hun cliënten gelijk te houden of uit te breiden; en (d) verruiming van de liquiditeit in belangrijke segmenten van de markt voor privaat schuldpapier.»

De kredietcrisis, gevolgd door de Eurocrisis, hebben beide gezorgd voor een uitzonderlijke situatie waarin honderden miljarden Euro’s zijn besteed aan de redding van banken. Het kabinet Rutte II heeft voor een ongekend hoog bedrag ombuigingen moeten doorvoeren, waarvan de gevolgen tot op de dag van vandaag nog worden ondervonden. Talloze experts op economisch gebied waarschuwen ons dat de dieperliggende oorzaken nog niet voldoende zijn aangepakt. De euro verkeert nog steeds in een couveusesituatie. Nog onlangs werd weer een akkoord bereikt met Griekenland. Wij leven in uitzonderlijke economische omstandigheden. Dat de Nederlandse economie inmiddels uit het dal is, doet daar niets aan af. Pensioenfondsen beleggen niet alleen in Nederland en het zo belangrijke monetaire beleid berust bij de ECB en kan niet meer louter vanuit Nederland worden gestuurd.

Een nieuwe financiële crisis zal zich ooit, al dan niet in een andere vorm, uiteraard wederom kunnen voordoen. Uit zowel de recente als de historische cijfers blijkt echter dat dit niet leidt tot negatieve langjarige gemiddelde rendementen bij pensioenfondsen. Voor de cijfermatige onderbouwing verwijst initiatiefnemer naar afbeelding 6 van de bijlage maar ook naar de uitgebreide beantwoording van de overige vragen over dit onderwerp in de paragrafen 2, 3 en 4 van deze Nota naar aanleiding van het Verslag.

De leden van de VVD-fractie vragen de initiatiefnemer tevens om aan te geven hoe hij de ombuigingen van € 50 miljard ziet in relatie tot een uitzonderlijke economische situatie?

De ombuiging van 50 miljard over de afgelopen jaren toont juist aan dat er sprake is van een uitzonderlijke economische situatie.

De leden van de CDA-fractie zijn van mening dat de lage rente een permanente schade toebrengt aan het pensioenstelsel omdat bij een rente van 0% geen rendement meer wordt behaald voor langere periode. De leden van de CDA-fractie vragen de initiatiefnemer te reageren op de redenering dat de lage rente volgens de visie van de CDA-fractie geen tijdelijke schade aan het pensioenstelsel veroorzaakt maar permanente schade. Immers, zo stellen de leden van de CDA-fractie, een pensioenfonds dat vandaag in obligaties belegt, kan alleen maar een tienjarige obligatie kopen tegen 0% rente. Het gevolg daarvan is, volgens de leden van de CDA-fractie, dat er tien jaar lang te weinig rendement gemaakt wordt door de fondsen.

De lage rente kent twee aspecten: de rente is al dalende sinds de vorige eeuw en als zodanig hebben pensioenfondsen zich voorbereid op die rentedaling. Maar een deel van de rentedaling is gemanipuleerd door gerichte maatregelen van de ECB. Er is op dit moment als het ware sprake van een abnormale marktrente. Dat effect is tijdelijk. Gelukkig investeren pensioenfondsen in veel meer producten dan obligaties. Wat de initiatiefnemer bedoelt met het tijdelijke effect van de lage rente is de invloed die een lage rente heeft op de dekkingsgraad. Zodra de marktrente omhoog gaat, zal de contante waarde van de verplichtingen dalen en als gevolg daarvan zal de dekkingsgraad stijgen. Ook al daalt de waarde van het obligatiedeel van het vermogen door een rentestijging, dat zal een veel geringer effect hebben op de dekkingsgraad dan de invloed van de gedaalde contante waarde van de verplichtingen. Dat is juist het paradoxale van het systeem dat is gekozen bij het huidige FTK: bij een stijgende rente daalt de waarde van het vermogen maar het gebruik van de hogere rente als discontovoet heeft een veel grotere opwaartse invloed op de dekkingsgraad. Datzelfde effect zagen we de afgelopen jaren omgekeerd bij een dalende discontovoet: het vermogen stijgt maar de contante, boekhoudkundige waarde van de verplichtingen stijgt veel harder waardoor de dekkingsgraad daalt. Overigens heeft dit wetsvoorstel niet dit dubbele effect tot gevolg. Door de bodemrente daalt weliswaar de contante waarde van de verplichtingen, maar de waarde van de activa blijft ongewijzigd.

De CDA-fractie is van mening dat de lage rente een permanente schade toebrengt aan het pensioenstelsel omdat bij een rente van 0% geen rendement meer wordt behaald voor langere periode. De gedachte dat een lagere rente indicatief is voor een lager toekomstig rendement, is uiteraard de kern van het hanteren van een rekenrente als proxy voor een toekomstig rendement. Bezwaren dat in de praktijk nochtans (veel) hogere rendementen worden behaald dan de gehanteerde rekenrente, worden meestal afgedaan met de opmerking dat dit grotendeels juist te danken is aan die lagere rente door de hogere obligatiekoersen. Deze opvattingen worden echter niet gesteund door de cijfers. Nog los van het feit dat de langjarige correlatie tussen rente en rendementen uitermate beperkt is en statistisch niet valt aan te tonen, laten bijvoorbeeld de cijfers voor het grootste pensioenfonds van Nederland, het ABP, een volledig ander beeld zien.

Wie kijkt naar de cijfers van de jaarverslagen van het ABP, ziet dat na de crisis van 2008, dus over de periode 2009–2016, de staatsobligaties «slechts» een rendement hebben gemaakt van gemiddeld 4,8% per jaar. En dat bij een dalende rente! Overigens maken staatsleningen minder dan 25% van de ABP-portefeuille uit en langlopende staatsleningen net iets meer dan 5%. Op deze 5% wordt in feite de hele boekhoudkundige waardering van de pensioen-verplichtingen gebaseerd! Een en ander geeft heel duidelijk de technische, actuariële beperking van deze FTK maatstaf aan. Vanuit prudentie overwegingen wellicht denkbaar, maar men moet overwegingen niet gaan verwarren met feiten. Het merendeel van de ABP- portefeuille wordt in andere producten belegd. Zoals in bedrijfsobligaties die over dezelfde periode een gemiddeld jaarlijks rendement maakten van 13,9%. Deze bedrijfsobligaties maken ongeveer 13% van de ABP-portefeuille uit. De aandelenbeleggingen, die ruim een-derde van de ABP-portefeuille beslaan, genereerden een gemiddeld rendement van 14,1% per jaar. De onderdelen Private Equity en Hedgefondsen, die tezamen ongeveer 10% van de ABP- beleggingen uitmaken, waren goed voor een jaarlijks rendement van gemiddeld 12,6% sinds 2008. Tot slot leverde de vastgoed beleggingen, ook zo’n 10% van de ABP-portefeuille, een rendement van 11,5% per jaar op. Een eenvoudige rekensom leert dat dus ruim twee-derde van de ABP-portefeuille over de afgelopen 8 jaar een double digit jaarlijks rendement heeft opgeleverd en dat het gemiddeld totale rendement van de ABP-portefeuille van 8,1% per jaar, vooral wat lager ligt door de lagere opbrengsten uit staatsleningen. De gedachte dat een lagere rente ook leidt tot lagere rendementen, wordt dus zeker niet ondersteund door de cijfers van de afgelopen jaren. Uiteraard leidt een lagere rente tot nominaal lagere vergoedingen op staatsleningen. Maar dat effect is op een portefeuille van pensioenfondsen, die vaak beperkt in staatsleningen beleggen, vrij gering. Ook vanuit dit perspectief blijkt de zeer strikte relatie die in het FTK wordt aangehouden nogal kunstmatig en is er alle reden om voor de toekomst het geschatte rendement niet alleen te baseren op het rendement van een (zeer) klein deel van de beleggingsportefeuille van pensioenfondsen, maar dit breder over de complete portefeuille te bezien. En in dat verband lijkt een (tijdelijk) bodemrendement van 2% een buitengewoon voorzichtige schatting. Verder is het ook voor de concrete uitwerking voor de deelnemers van belang. Immers, pensioenen worden niet betaald uit de (kunstmatige) rekenrente, maar uit rendementen. Elk jaar dat de feitelijke rendementen boven de rekenrente liggen, zonder enige compensatie achteraf, vindt er een zeer forse herverdeling plaats tussen generaties, ten nadele van gepensioneerden.

In dit verband wijst initiatiefnemer ook op het artikel en de bijbehorende grafiek (zie bijlage, afbeelding 6) van Bernhard van Praag en Henk Hemmers, in Mejudice van 8 september 201618, waarin zij onder andere stellen: «Om een antwoord te krijgen op de vraag of de toezichthouder te voorzichtig is moeten we naar de cijfers kijken. Gezien deze grafiek komt de keuze van DNB op ons over als zwartgallig en overdreven pessimistisch».

Han de Jong, Hoofdeconoom van ABN Amro zegt hierover in de Telegraaf: „We waarderen verplichtingen tegen marktwaarde, gebruikmakend van de risicovrije rente. Niet één fonds heeft alleen maar risicoloze beleggingen. Dat zou je pas doen als je overweegt jezelf te liquideren. Waarom moeten pensioenverplichtingen worden gewaardeerd tegen liquidatiewaarde? Formeel hebben pensioenfondsen weliswaar een nominale uitkeringsdoelstelling, oftewel een gegarandeerd pensioen. Maar de praktijk leert dat die helemaal niet waargemaakt kan worden. Die zogenaamde garantie kun je net zo goed overboord zetten. En als je de toekomstige pensioenuitkering minder zeker maakt, dan kun je ook anders gaan rekenen, zo is de redenering. Dan lijkt het mij logisch de verplichtingen contant te maken met het verwachte rendement van de beleggingen. We weten niet wat de toekomst brengt, maar een rendement van 1,2% per jaar op een goed gespreide beleggingsportefeuille zou historisch volstrekt uniek zijn».19

Initiatiefnemer wijst er bovendien op dat de Nederlandse overheid in 2019 streeft naar een gemiddelde looptijd van de staatsschuld van 6,4 jaar.20 Bij een stijgende rente daalt de waarde van de bestaande obligatieportefeuille van pensioenfondsen maar deze bestaande portefeuille wordt dan ook, op basis van verschillende looptijden variërend van enkele dagen tot meer dan 30 jaar, continu doorgerold naar nieuwe obligaties met hogere rentevergoedingen.

De leden van de fractie van het CDA vragen initiatiefnemer of hij de precieze cijfers over de omvang van de staatsschuld en het opkoopprogramma kan onderbouwen en kan aangeven hoeveel schuld de ECB van welk land gekocht heeft?

Voor een uitgesplitst overzicht van de aankoop van schuldpapier door de ECB tot en met juli 2017, verwijst initiatiefnemer naar afbeelding 7 van de bijlage.21

De leden van de fractie van het CDA vragen initiatiefnemer om de volgende zaken op een rijtje te zetten voor 1995, 2005 en 2017 voor een werknemer:

− Wat was de spilleeftijd in een gemiddelde pensioenregeling?

− Wat was het opbouwpercentage en wat het eindloon of middelloon?

− Wat was de gemiddelde premie over de pensioengrondslag?

De statistiekenwebsite van De Nederlandsche Bank publiceert kenmerken van pensioenregelingen, waaronder gegevens over de opbouwpercentages en de verdeling in type pensioenregelingen (eindloon of middelloon).22 De data in deze tabellen beginnen in 1998 en lopen tot 2016. Eveneens laten de cijfers geen gemiddeld opbouwpercentage zien, maar een verdeling van de deelnemers over verschillende opbouwpercentages. Het is op basis van deze cijfers dan ook niet mogelijk bovenstaande vraag exact te beantwoorden. Wel komt uit deze cijfers duidelijk naar voren dat de opbouwpercentages als gevolg van de versoberingen van het Witteveenkader sinds 2015 aanmerkelijk lager liggen. Eveneens is duidelijk dat sinds 2004 het aantal deelnemers met een eindloonregeling aanmerkelijk is afgenomen. In 2016 zijn er bijna geen deelnemers meer die in een eindloonregeling pensioen opbouwen. De premiebaten bedroegen in 1997 7 miljard, in 2005 bijna 25 miljard en in 2015 ruim 28 miljard (alle bedragen zijn omgerekend naar euro’s). De pensioengrondslag wordt niet gepubliceerd in DNB-statistieken. Informatie over de spilleeftijd wordt eveneens niet gepubliceerd door DNB. Wel geldt dat per 1 januari 2014 de fiscale pensioen-richtleeftijd is verhoogd naar 67 jaar. Op 1 januari 2018 wordt deze pensioen-richtleeftijd verder verhoogd, naar 68 jaar.

De leden van de fractie van het CDA, vragen vervolgens of initiatiefnemer kan aangeven of mensen nu of 20 jaar geleden meer premie betaalden, eerder met pensioen mochten en een hoger opbouwpercentage kregen en welke conclusies voor intergenerationele solidariteit hier uit spreekt.

Twintig jaar geleden mochten mensen niet eerder met pensioen dan 65 jaar maar ze konden wel eerder stoppen met werken op basis van VUT- en prepensioenregelingen. Er werd 20 jaar geleden minder pensioenpremie betaald door zowel werkgevers als werknemers, vanwege aanhoudende overrendementen en naar huidige maatstaven extreem hoge dekkingsgraden. Initiatiefnemer vraagt de leden van de fractie van het CDA echter om in dit verband verder terug te kijken dan 20 jaar. In de jaren ’70 en begin jaren ’80 waren de pensioenpremies veel hoger. Het verhaal is niet dat de premies eerst laag waren en nu veel hoger zijn. De ontwikkeling van de pensioenpremies sinds de jaren ’70 verloopt parabolisch. Initiatiefnemer wijst in dit verband op afbeelding 8 van de bijlage, waarin vanaf 1980 de premieopbrengst van pensioenfondsen wordt getoond als percentage van het brutoloon en als percentage van de loonkosten. Daarnaast verwijst initiatiefnemer ook naar de onderstaande weergave van de totale pensioenpremie van het ABP sinds 1960. Ten behoeve van het overzicht toont initiatiefnemer de premiepercentages met stappen van 5 jaar, op basis van de beantwoording van vragen van leden van de SP-fractie in januari 2011, over de toekomst van het pensioenstelsel. Om over de gehele periode een zinvolle vergelijking van de premieafdracht mogelijk te maken, is een omrekening van pensioenpremies naar percentage van het salaris gemaakt.23

|

Jaar |

Totale ABP premie |

|---|---|

|

1960 |

16,10% |

|

1965 |

24,00% |

|

1970 |

24,00% |

|

1975 |

24,00% |

|

1980 |

22,00% |

|

1985 |

14,40% |

|

1990 |

8,80% |

|

1995 |

12,90% |

|

2000 |

13,90% |

|

2005 |

21,50% |

|

2010 |

20,00% |

Initiatiefnemer voegt hier nog aan toe dat een belangrijke oorzaak van de méér dan halvering van de ABP-premie vanaf eind jaren ’80, gelegen was in de indiening van het wetsontwerp om pensioenfondsen te onderwerpen aan vennootschapsbelasting wegens de zeer hoge dekkingsgraad. In het kader van de zogenaamde «Brede herwaardering» diende in 1987 Minister Ruding en Staatssecretaris Koning daarover een voorontwerp in tot heffing van vennootschapsbelasting op pensioenfondsen. In 1989 werd het wetsontwerp ingediend: regels betreffende een heffing over vermogensoverschotten van pensioenfondsen.24 Dit voorstel beoogde de vorming en instandhouding van structurele overschotten bij pensioenfondsen, zonder dat deze bij de pensioengerechtigden terechtkomen, tegen te gaan. Initiatiefnemer verwijst in dit verband ook naar de brief van Minister Zalm uit 2004.25

Uit die brief blijkt dat al tijdens de behandeling van het voorstel besloten is de behandeling, die in een vergevorderd stadium was, niet voort te zetten. Het voorstel werd evenwel niet ingetrokken vanwege het signaal dat er vanuit ging naar pensioenfondsen om te voorkomen dat systematisch duurzame overschotten worden gekweekt en dat het evenwicht tussen aftrekbaarheid van premiebetalingen en belastbaarheid van uitkeringen wordt verstoord. De Minister voegde daar aan toe dat laatstgenoemde overweging inmiddels achterhaald was. Genoemd wetsontwerp over de vermogensoverschotten van pensioenfondsen had tot gevolg dat besturen van pensioenfondsen genoodzaakt werden een anticiperend beleid te voeren om de gevolgen van de dreigende belastingplicht zoveel mogelijk te beperken. Dat was onder andere mogelijk door de pensioenpremies drastisch te verlagen. Dat leidde uiteraard tot forse daling van de dekkingsgraden van de pensioenfondsen die dat beleid voerden. Daarbij viel de grote daling – meer dan een halvering – van de ABP-premie duidelijk op: daling van 22% naar 9%. Minister van Financiën Ruding was de grote winnaar. Hij kon de enorme besparing op de ABP-premie in zijn zak steken. Dat voorstel heeft heel lang als dreiging boven de markt gehangen voordat het in 2004 werd ingetrokken. Het zal duidelijk zijn dat zonder dit dubieuze voorstel de premies op het toenmalige niveau waren gebleven met als gevolg dat de extra ingelegde premies waren herbelegd en tot een extra vermogensstijging hadden geleid, waardoor de fondsen extra sterk zouden hebben gestaan voor de internetcrisis én de financiële crisis. De initiatiefnemer voegt er aan toe dat hieruit blijkt dat het niet de schuld was van de deelnemers dat de premies fors werden verlaagd maar van het beleid van het toenmalige kabinet Lubbers 1.

Het is waar dat in het verleden hogere opbouwpercentages bestonden en dat dit in 2 stappen is verlaagd en afgetopt naar het huidige niveau maar dat was bedoeld om grotere belastingopbrengsten te genereren in de crisisperioden.

De leden van de D66-fractie lezen dat het doel van het initiatiefvoorstel niet is om indexeren mogelijk te maken, maar om kortingen te voorkomen. De 50PLUS-fractie heeft zich altijd ingezet om indexeren mogelijk te maken. Kan de initiatiefnemer uitleggen hoe tot dit nieuwe inzicht is gekomen?

De leden van de D66-fractie constateren terecht dat het wetsvoorstel beoogt kortingen te voorkomen. Dat wil niet zeggen dat de 50PLUS-fractie tot het inzicht is gekomen dat indexeren niet meer mogelijk zou zijn. Maar het wetsvoorstel beperkt zich in de huidige uitzonderlijke situatie waarin sprake is van een gemanipuleerde rente, tot het voorkómen van kortingen. In dit verband wijst de initiatiefnemer ook op de toezegging van het kabinet in september 2016 om onderzoek te doen naar een langere herstelperiode voor pensioenfondsen26, alsmede naar de krachtige Tweede Kamermotie Van Haersma Buma, uit september 2014, waarin onder andere wordt gesteld dat «het moet mogelijk zijn om vanaf 105% dekkingsgraad gedeeltelijk te indexeren».27

De leden van de D66-fractie vragen de initiatiefnemer te reflecteren op de samenhang tussen rendement en risico alsmede op hoe het voorstel om de marktwaardering los te laten zich verhoudt tot de nominale zekerheid die het huidige pensioencontract kent. Voorts vragen de leden van de D66-fractie wat de initiatiefnemer vindt van de suggestie om de dure nominale zekerheid die het huidige stelsel kent op een zorgvuldige manier om te zetten naar persoonlijke pensioenvermogens.

Er is nu geen sprake van een normale marktrente. Daarom wordt in dit wetsvoorstel ook niet de marktwaardering losgelaten. Maar als bij een gemanipuleerde, extreem lage rente, een korting dreigt, is het verstandig na te denken over de maatregelen die daarbij horen. Het gaat dus primair om het mitigeren van het «kunstmatige deel» van de lage rente. We spreken bij een korting over een ingrijpende maatregel die miljoenen deelnemers, gewezen deelnemers en gepensioneerden kan raken. Het raakt het eigendomsrecht van velen. Nadat al eerder in 2013 kortingen werden doorgevoerd moet een zo snel daaropvolgende tweede korting worden voorkomen als dat mogelijk is, zonder schade aan het stelsel als zodanig. De 50PLUS-fractie gaat ervan uit dat alle fracties deze opvatting delen. Het wetsvoorstel beperkt zich tot een bodem in de rekenrente tot 2% met een werkingsduur van maximaal vijf jaar of zoveel eerder als het opkoopbeleid wordt beëindigd. Deze voorstellen zijn juist bedoeld om de gevreesde schade aan het stelsel te voorkomen. De D66-fractie merkt terecht op dat de zekerheid die nu wordt geëist kostbaar is, vooral door de omvangrijke buffers die moeten worden aangehouden maar ook door het toepassen van een discontovoet die risicovrij is. De oplossing die de D66-fractie bepleit kan niet anders worden gevonden dan door het verlaten van die zekerheid. Dan zouden buffers minder omvangrijk kunnen zijn en dan zou ook een discontovoet kunnen worden toegepast die relatie vertoont met de verwachte rendementen. Het is dan overigens niet noodzakelijk dat het bestaande collectieve pensioenvermogen wordt omgezet naar een persoonlijk pensioenvermogen, zoals de D66-fractie voorstaat. Een dergelijke oplossing om het stelsel «goedkoper» te maken werkt ook bij handhaving van het huidige collectieve stelsel.

De leden van de D66-fractie vragen naar de mening van de initiatiefnemer of het pensioen zou moeten worden toegerekend in bezit en niet langer in een aanspraak? Tevens vragen de leden van de fractie van D66 of de initiatiefnemer hiermee voorsorteert op persoonlijk pensioenvermogen in persoonlijke potten?

De leden van de fractie van D66 vragen naar de mening van initiatiefnemer over de status van het «bezit» in de pensioensector. Initiatiefnemer spreekt uitsluitend over een aanspraak en niet over toerekening van een bezit. Deelnemers, gewezen deelnemers en gepensioneerden zijn wél eigenaren van een vordering op een pensioenfonds via deze aanspraak. Zij zijn dus crediteuren. Als crediteuren hebben zij recht, zowel individueel als collectief, op het vermogen van pensioenfondsen. Het wetsvoorstel verandert niets aan de eigendomssituatie bij deelnemers, gewezen deelnemers en gepensioneerden. De verplichtingen blijven nominaal intact. Naar de mening van initiatiefnemer is de eigendomsvraag niet een belangrijk probleem waarvoor het hele stelsel zou moeten worden veranderd. Het zal duidelijk zijn dat met dit initiatief niet wordt voorgesorteerd op persoonlijke potten.

De leden van de fracties van de VVD en D66 stellen vragen bij het begrip tijdelijke afwijking van de marktwerking en tijdelijke buitenwerkingstelling van de beleidsdekkingsgraad en de leden van D66 vragen of de deur zo niet wordt opengezet voor een vaste rekenrente? De leden van de fractie van de VVD vragen ook of het voorliggende wetsvoorstel ruimte biedt om de gestelde periode te verlengen en wat hierbij de randvoorwaarden zijn.

De tijdelijke afwijking betreft het afwijken van de door De Nederlandsche Bank vastgestelde RTS zoals vastgelegd in het nieuwe FTK. Waar de actuele curve van de RTS onder de waarde van 2% ligt wordt tijdelijk gerekend met 2%. Ligt de waarde in de actuele curve boven de 2% dan wordt de werkelijke marktrente toegepast. Zoals in paragraaf 2 reeds is geantwoord op de vraag van de leden van de VVD-fractie, wordt de tijdelijke afwijking onmiddellijk opgeheven zodra het opkoopbeleid van de ECB is beëindigd of, bij continuering van het opkoopbeleid, zodra de termijn van vijf jaar is bereikt. Voor het overige blijven alle andere onderdelen van het nieuwe FTK intact. De initiatiefnemer gaat ervan uit dat beëindiging van het opkoopprogramma of het autonoom stijgen van de gehele RTS-curve tot boven de 2% het resultaat zal zijn van gewijzigde economische omstandigheden. In concreto kan dit duiden op verschillende omstandigheden zoals een sterke economische groei binnen het gehele Eurogebied of het definitief oplossen van de problemen die op het gebied van de euro nog bestaan. Andere bijzondere omstandigheden dan het QE-programma zijn voor het initiatief-wetsvoorstel niet van belang. De initiatiefnemer blijft voor het overige binnen de kaders van de bestaande wet- en regelgeving rond het pensioenstelsel. De uitzonderlijke situatie van het ingrijpen van de ECB in de marktrente leidt tot tijdelijke afwijking van de marktwaardering, omdat naar de mening van de initiatiefnemer de vrije markt door de ECB feitelijk buiten werking is gesteld voor de duur van het QE-programma. Men kan van mening verschillen of deze buitenwerkingstelling geheel of slechts gedeeltelijk plaatsvindt, feit blijft dat de rente in vele vormen lager is dan hij zou zijn zonder monetaire interventie van de ECB. Die tijdelijke afwijking van de marktwerking is inderdaad gekoppeld aan de tijdelijke buitenwerkingstelling van de beleidsdekkingsgraad.

De leden van de VVD-fractie vragen initiatiefnemer om een uitgebreide toelichting te geven op de verhouding tussen een te hanteren rekenrente en het verwacht rendement en of de initiatiefnemer bijzondere aandacht kan schenken aan de relatie tussen het verwacht rendement en de verplichtingen. De leden van de CDA fractie vragen initiatiefnemer of hij ook rekening heeft gehouden met mogelijk dalende toekomstige rendementen aangezien de marktwaarde van obligaties (die daalt als de rente stijgt) direct doorwerkt in de rendementen.

De RTS-curve kent nu al enige tijd een verloop dat begint bij een rente van minus 0,25% bij een looptijd van 1 jaar, dat oploopt naar ongeveer 1% bij een looptijd van 10 jaar, verder naar 1,5% bij een looptijd van 20 jaar en ten slotte naar 2,4% bij een looptijd van 100 jaar. Het omslagpunt waarbij de RTS hoger is dan de voorgestelde bodemrente, ligt in augustus 2017 op een looptijd van ongeveer 49 jaar. Zie de grafiek hieronder of afbeelding 3 van de bijlage.

In het wetsvoorstel wordt een in internationaal perspectief bescheiden bodemrente ingebouwd van 2% voor de rekenrente. Daarmee zou de gemiddelde rekenrente stijgen tot iets boven de 2%. Dat is nog altijd lager dan het verwachte reële rendement dat wordt gehanteerd bij de vaststelling van de premie. Het is iets boven de 2% omdat de maximale marktrente op 100 jaar 2,4% is, terwijl de bodemrente zou worden vastgesteld op 2%. Het gemiddelde is dan uiteraard altijd iets meer dan 2%. Overigens, er komt door dit wetsvoorstel geen einde aan de praktijk van een niet-kostendekkende premie.

Bij de berekening van de premie voor nieuwe aanspraken wordt uitgegaan van een verwacht reëel rendement, dat is samengesteld uit het verwachte rendement van risicovolle beleggingen zoals aandelen en van risicovrije beleggingen zoals obligaties. Overigens wordt bij de inkoop van pensioenrechten een verwacht reëel rendementspercentage van rond de 3% gebruikt en daar is een afslag voor inflatie reeds van afgetrokken. De daadwerkelijke percentages zijn fondsspecifiek, voor het ABP is het nu 2,8%. Dat wil zeggen dat voor de toekomstige verplichtingen uitgegaan wordt van een toekomstig rendement dat aanzienlijk hoger ligt dan de gemanipuleerde discontovoet die wordt gebruikt voor de berekening van de verplichtingen en voor de dekkingsgraad. Indien aan het eind van een kalenderjaar de nieuwe aanspraken bij een pensioenfonds worden «ingekocht», wordt daarvoor een prijs betaald die lager is dan waarvoor deze nieuwe aanspraken op de balans van het pensioenfonds worden opgenomen. Immers, bij een hoger verondersteld rendement hoort een lagere premie en omgekeerd. Deelnemers verkrijgen daarmee een aanspraak op een toekomstige uitkering voor een prijs die niet kostendekkend is. Het tekort wordt aangevuld vanuit het vermogen en dit heeft dus een drukkend effect op de dekkingsgraad.

De Europese pensioentoezichthouder EIOPA heeft eveneens felle kritiek geuit op de Nederlandse rekenmethode waarmee pensioenfondsen hun verplichtingen moeten berekenen. Zij geven de voorkeur aan een methode die gebaseerd is op historische rentestanden, in plaats van op actuele marktinformatie. EIOPA concludeert bovendien dat «van alle bestaande alternatieven, de Nederlandse rekenrente het laagst is» en «de Nederlandse methode voor het berekenen van de UFR mogelijk onvoldoende stabiel is».28

De leden van de fractie van de VVD hebben ook de vraag gesteld wat meer stabiliteit betekent voor de hoogte van de pensioenen.

Het is al eerder gezegd: dit wetsvoorstel beoogt niet de indexering te hervatten. De doelstelling is om kortingen op aanspraken en uitkeringen te voorkomen zolang er geen sprake is van een normale marktrente. De pensioenen zullen daarmee dus worden gestabiliseerd. Het vertrouwen in het pensioenstelsel zal als gevolg daarvan toenemen. De mogelijke redenering als zouden op termijn de uitkeringen te lijden hebben onder de voorstelde maatregelen, is suggestief en wordt niet door de feiten gedragen. Uitholling van de aanspraken zou zich alleen voordoen als het werkelijk behaalde nettorendement van pensioenfondsen beneden de tijdelijk verhoogde RTS-curve zou liggen. Een gemiddeld nettorendement over een aantal jaren beneden de 2% heeft zich nog niet voorgedaan. Incidenteel zijn rendementen van pensioenfondsen negatief, maar zelfs in de afgelopen 9 moeilijke jaren hebben pensioenfondsen gemiddeld een aanzienlijk hoger nettorendement gerealiseerd. In dit verband verwijst initiatiefnemer ook naar de inleiding en de antwoorden op de vragen van de fractie van het CDA in paragraaf twee van deze Nota naar aanleiding van het Verslag.

De leden van de VVD-fractie vragen hoe de initiatiefnemer omgaat met een situatie als naast het QE-programma andere factoren de rente omlaag brengen?

Het wetsvoorstel betreft uitsluitend de interventie van de ECB in de geldmarkt. Andere factoren die invloed uitoefenen op de rente worden door de initiatiefnemer gezien als marktgerelateerd. Als de marktrente verder gaat stijgen en bijvoorbeeld zou uitkomen boven de 4% dan ontstaan andere risico’s. Het wetsvoorstel heeft niet als doelstelling die risico’s aan te pakken. De Pensioenwet kent geen maximumrente, in tegenstelling tot haar voorganger (Pensioen- en Spaarfondsenwet). Waar de Pensioenwet geen borging kent voor hoge rentes ziet de initiatiefnemer geen noodzaak deze borging in het initiatiefwetsvoorstel op te nemen, ook al omdat dit wetsvoorstel bij een hogere marktrente dan 2% geen werking heeft.

De leden van de VVD-fractie hebben in de memorie van toelichting gelezen dat «het wetsvoorstel beoogt een tijdelijke maatregel van kracht te laten zijn zolang de ECB aan monetaire verruiming voldoet» en zij vragen hoe dit zich verhoudt tot de maximale duur van de tijdelijke maatregel die is vastgesteld op vijf jaar? De leden van de VVD-fractie vragen tevens of de tijdelijke maatregel na vijf jaar wordt opgeheven, ongeacht de economische omstandigheden, het ECB-beleid of de rentestand op dat moment?

Zoals eerder opgemerkt wordt de tijdelijke maatregel automatisch na vijf jaar beëindigd, ook al zou het opkoopbeleid van de ECB dan nog worden gecontinueerd. De tijdelijke maatregel wordt na vijf jaar beëindigd ongeacht de economische omstandigheden, het beleid van de ECB of de rentestand van dat moment.

De leden van de SP-fractie vragen of de initiatiefnemer de tijdelijkheid van maximaal 5 jaar alleen ingevoegd heeft vanwege het commentaar van de Afdeling advisering van de Raad van State en welke andere redenen initiatiefnemer kan benoemen?

De reden van deze tijdelijkheid is niet alleen het feit dat de Afdeling advisering van de Raad van State dit adviseert. De initiatiefnemer is ervan overtuigd dat de maatregelen zoals opgenomen in het wetsvoorstel tijdelijk moeten zijn. Daarvoor heeft de initiatiefnemer verschillende redenen. In de besluitvorming van de ECB staat duidelijk beschreven dat de maatregelen van monetaire verruiming tijdelijk zijn. Omdat de ingreep van de ECB in de geldmarkt de enige grond is waarop het wetsvoorstel is gebaseerd, moeten ook de maatregelen die worden voorgesteld tijdelijk zijn.

De leden van de CDA-fractie vragen waarom gekozen is voor een grens van 2% en hoe de minimumrente van 2% zich verhoudt tot de effecten van het ECB-beleid op de marktrente.

Er zijn verschillende redenen te noemen waarom een bodemrente van 2%, zeker als deze beperkt is tot maximaal 5 jaar, redelijk is.

1. Het is de doelstelling van de ECB om de inflatie te stabiliseren op een niveau van iets onder de 2%. Daar is het monetaire beleid op gericht. Economisch gezien is de rente een beloning voor de beschikbaarstelling van financiële middelen en daarmee zal de hoogte van de rente een relatie vertonen met de inflatie met een opslag voor het risico van de betreffende vermogenstitel. Een marktrente van 2% zou dan minimaal de marktrente moeten zijn, immers een reële rente onder nul kan incidenteel voorkomen maar is structureel niet realistisch.

2. De gemiddelde marktrente is sinds het ontstaan van het Koninkrijk der Nederlanden ongeveer 4%. Een risicovrije rente van gemiddeld 2% lijkt dan een veilige en realistische bodem. Zie ook afbeelding 5 van de bijlage.

3. De gekozen bodemrente heeft betrekking op een prudent gekozen toekomstig rendement. De doelstelling van vorige kabinetten was steeds om een economische groei van 2% te realiseren. In zulke situaties moet een rendement van 2% gemakkelijk haalbaar zijn. Nu in 2016 en het eerste kwartaal van 2017 een economische groei van meer dan 3% is gerealiseerd en nu het inflatiepercentage in Nederland net onder de 2% ligt, blijkt eens te meer dat de lage rente gemanipuleerd is. Bij dergelijke florissante cijfers, hoort immers eerder een rentepercentage tussen 4% en 5% dan een van tussen 1% en 2%. Een tijdelijke bodem van 2% is dus in de Nederlandse omstandigheden nog steeds een prudente aanpak.

4. De gemiddelde rente van risicovrije titels werd in januari 2017 door het CPB geschat op ongeveer 1,32%.29 Bij de beantwoording van de vragen in paragraaf 2 van deze Nota, heeft initiatiefnemer reeds getoond dat het ECB-opkoopbeleid een neerwaarts effect heeft op de rente, variërend van –0,47% (ECB) tot –1,50% (DNB). Als de gemiddelde rente waartegen de verplichtingen verdisconteerd worden nu ongeveer 1,32% is; dan zou dit zonder interventie van de ECB minimaal 1,79% zijn (1,32% + 0,47% = 1,79%). Een tijdelijke bodem van 2% is dan volgens initiatiefnemer internationaal zeer bescheiden en dus prudent.

De leden van de fractie van het CDA vragen voorts welke fondsen direct uit de gevarenzone van korten zijn door een rente van 2% en welke fondsen door de rente van 2% zullen kunnen indexeren?

De grote fondsen zullen direct uit de gevarenzone komen en behoeven de komende jaren niet te vrezen voor een gedwongen verlaging van de aanspraken en de uitkeringen. Enige kleinere fondsen waarvan de dekkingsgraad nu nog steeds onder 90% is, zullen het vereiste minimum van de dekkingsgraad niet bereiken en zullen dus toch moeten korten. Het is niet de bedoeling dat als gevolg van dit wetsvoorstel de pensioenfondsen kunnen gaan indexeren. De beoordeling of geïndexeerd kan worden blijft volgens de nu al geldende procedure lopen.

Daarnaast vragen de leden van de CDA-fractie wanneer het van toepassing verklaren van de minimumrente van 2% weer eindigt op grond van de algemene maatregel van bestuur (AMvB). Is dat na afloop van de vijfjaarstermijn? Of als de marktrente boven de 2% uitstijgt? Of dient er doorlopend getoetst te worden of nog wel sprake is van de uitzonderlijke omstandigheden? Wat verstaat initiatiefnemer onder de zinsnede «wanneer de ECB stopt met haar monetaire verruiming»? Is dat wanneer de ECB € 0 miljard per maand koopt, € 20 miljard, of wanneer het stelsel van centrale banken geen staatsschuld op de balans meer heeft staan?

Zoals reeds geantwoord op de vergelijkbare vraag van de leden van de fractie van de VVD, zal het van toepassing verklaren van de bodemrente van 2% onmiddellijk eindigen zodra de termijn van vijf jaar wordt bereikt of zoveel eerder als het opkoopbeleid van de ECB wordt beëindigd. Er zijn geen andere randvoorwaarden.

De leden van de fractie van het CDA vragen initiatiefnemer te reageren op het element marktwaardering, wat volgens de CDA-fractie wordt verlaten. De leden van de fractie van het CDA geven daarbij aan dat initiatiefnemer volgens hen slechts aan één kant van de balans de marktwaardering verlaat, namelijk bij de verplichtingen. De leden van de fractie van het CDA vragen ook wat er gebeurt met de waardering van derivaten, zoals swaps, onder dit voorstel?

In antwoord op de vraag van de CDA-fractie over het vermeende verlaten van de marktwaardering kan de initiatiefnemer opmerken dat de werkelijke marktwaardering nu juist werd verlaten op het moment dat de ECB ingreep in de markt. Er is aan de verplichtingenkant geen sprake van een marktwaardering omdat de marktrente waartegen de waardering zou moeten plaatsvinden is gemanipuleerd in een richting die allesbehalve de markt representeert. Dat staat overigens los van de vraag wat dan precies de markt voor pensioenverplichtingen zou zijn. Pensioenverplichtingen worden niet dagelijks verhandeld op een open markt en als zodanig is er ook geen prijsvorming voor pensioenverplichtingen. In het FTK is alleen afgesproken dat de rente waarmee de verplichtingen contant worden gemaakt niet gerelateerd wordt aan de gerealiseerde of verwachte rendementen maar aan de risicovrije rente, de RTS. Het wetsvoorstel beoogt de RTS van een bodemrente te voorzien zolang de ECB de rente manipuleert met het opkoopbeleid. Deze bodemrente heeft zoals gezegd geen effect op de marktwaarde van de bezittingen. Deze marktwaarde hoeft dus niet te worden aangepast als gevolg van het wetsvoorstel. Er zijn goed ontwikkelde dagelijkse markten voor deze bezittingen en het is daarom niet gewenst en ook niet noodzakelijk daarvoor geconstrueerde waarderingen toe te passen. Dat geldt ook voor de waardering van derivaten. Het betreft hier immers steeds waarderingen waarvoor het pensioenfonds onmiddellijk de tegenwaarde in euro’s kan verkrijgen. Aanpassing van de waardering van de verplichtingen door aanpassing van de rekenrente heeft dan ook geen enkele invloed op de waardering van de beleggingen, waaronder derivaten.

De leden van de D66-fractie vragen waarom de initiatiefnemer er niet voor heeft gekozen om de regering aan te sporen gebruik te maken van de in de pensioenwetgeving bestaande mogelijkheid om in bepaalde omstandigheden af te wijken van de berekeningen voor het vaststellen van de technische voorzieningen (Pensioenwet, artikel 126, 2e lid, onderdeel c)?

De 50PLUS-fractie heeft geen gelegenheid voorbij laten gaan om de regering te vragen in te grijpen in de waardering van de verplichtingen van pensioenfondsen, naar aanleiding van eerdere kortingen en naar aanleiding van dreigende kortingen in de komende jaren.30 De regering heeft steeds geweigerd een dergelijk initiatief te nemen. Daarom bleef de 50PLUS-fractie niets anders over dan met een eigen wetsvoorstel te komen.

De leden van de SP-fractie vragen of een meer fundamentele wijziging kan worden doorgevoerd wanneer alleen de mogelijkheid wordt geschapen om de methode en grondslag aan te passen. Ziet de initiatiefnemer deze alternatieven meer als fundamentele wijziging en zo ja, kan de initiatiefnemer uitleggen waarom dit meer fundamenteel is, zo vragen zij.

De initiatiefnemer acht het ongewenst met een voorstel tot fundamentele wijziging van het pensioenstelsel te komen. De enige doelstelling van het wetsvoorstel is nu juist om kortingen te voorkomen in afwachting van eventuele wijzigingen die de komende jaren zouden kunnen worden verwacht.

Tevens vragen de leden van de fractie van de SP welke begrenzingen er zitten op de aanvullende en meer uitvoerige voorwaarden ten aanzien van de berekening van technische voorzieningen op basis van de IORP-richtlijn?

Elk land is vrij om zijn rekenrente voor pensioenfondsen te bepalen en Nederland heeft de laagste rekenrente. De IORP-richtlijn schrijft wel het nodige voor over disconteringsvoeten31 maar een interventie zoals initiatiefnemer voorstelt, wordt niet begrensd door de IORP- richtlijn.

De leden van de fractie van de SP vragen voorts waarom niet wordt uitgegaan van verwachte rendementen op basis van behaalde rendementen van bijvoorbeeld de afgelopen tien jaar?

De vraag waarom hier niet van uit wordt gegaan, is lastig te beantwoorden. Initiatiefnemer deelt op zichzelf het genoemde uitgangspunt van de leden van de SP-fractie dat het gemiddeld rendement over de laatste 10 jaar een goed alternatief zou kunnen zijn. Belangrijke instanties en adviesorganen hebben op dit punt in het recente verleden ook zeer concrete analyses gegeven en aanbevelingen gedaan. Initiatiefnemer noemt graag de belangrijkste:

A. De OESO heeft in landenrapport 2010 een belangrijke analyse gegeven over de te hanteren rekenrente, initiatiefnemer citeert:32 «Het probleem op dit gebied kan zijn dat de regelgevende aanpak nog steeds te veel nadruk legt op korte termijnontwikkelingen bij het beoordelen van lange termijnverplichtingen van pensioenfondsen. Zo moet de marktgerichte aanpak voor het vaststellen van de disconteringsrente behouden blijven, maar gebaseerd worden op minder volatiele rentetarieven, zoals langlopende obligaties. Deze kunnen worden verkregen uit beleggingen met hoge kredietwaardigheidcijfers, zoals bedrijfsobligaties met een AA-rating. De toezichthouder kan ook overwegen om het tarief op langlopende overheidsobligaties te gebruiken, van Nederland of van andere risicovrije obligaties uit het eurogebied. Een dergelijke keuze zou een lagere disconteringsvoet betekenen dan bij het gebruik van bedrijfsobligaties met een AA-rating, waardoor de verplichtingen hoger worden. Als dit ongerechtvaardigd is, dan is het ook mogelijk om uit te gaan van een meer stabiele disconteringsvoet die een veilige en op marktwaarden gebaseerde opbrengst weerspiegelt. Dit kan door uit te gaan van het historische verschil tussen bedrijfsobligaties en staatsobligaties». Deze OESO-analyse leidde tot de volgende concrete aanbeveling33: «Stabiliseer de disconteringsvoet door de huidige interbancaire swap yield curve te vervangen door een meer stabiele langetermijnrente van «investment grade» obligaties. Dit kan de AA-bedrijfsobligatierente zijn, maar als die markt onvoldoende liquide is, dan zijn langlopende overheidsobligaties een andere optie. Indien dit tarief te laag wordt beschouwd, dan kan het historische verschil tussen bedrijfs- en overheidsobligaties als variabele worden toegevoegd». Deze uiterst belangrijke aanbeveling wordt ook in de executive summary van het landenrapport kort doch glashelder geformuleerd: «om abrupte herstelmaatregelen in de toekomst te vermijden, zou de regelgeving minder gevoelig moeten zijn voor korte termijnontwikkelingen, bijvoorbeeld door een meer stabiele discontovoet te hanteren».34

B. Ook de SER heeft zich eerder op vergelijkbare wijze uitgelaten35: «De stabiliserende rol van aanvullende pensioenen kan verder worden versterkt door een stabiliserender discontovoet te hanteren, waarbij deze discontovoet natuurlijk wel een afspiegeling van het pensioencontract moet zijn. Dit houdt onder meer in dat van de vormgeving van de discontovoet geen onbedoelde generatie-effecten uitgaan en dat de houdbaarheid van het pensioencontract gewaarborgd blijft. De discontovoet zou stabiliserender kunnen werken als deze rekening kan houden met inflatieverwachtingen en de risicopremie. In een laagconjunctuur met lage nominale rentes zou de inflatie-afslag laag en de risico-opslag hoog kunnen zijn, afhankelijk van de wijze waarop deze afslag en opslag wordt vastgesteld. In een hoogconjunctuur is het net andersom. Dit zou kunnen voorkomen dat er in goede tijden te veel wordt uitgekeerd aan ouderen en dat er in slechte te veel moet worden gekort op de pensioenen. Bezien moet worden of het mogelijk is bij het onderliggende nieuwe pensioencontract een macro-stabiele discontovoet vorm te geven».

C. Tot slot wijst initiatiefnemer ook op het artikel van Jelle Mensonides in ESB (4750) van 15 juni 2017, waaruit blijkt dat «De Amerikaanse Equity Risk Premium (ERP) sinds 1871 gemiddeld 4,5 procentpunt extra rendement heeft opgeleverd ten opzichte van risicovrije obligaties».36 Onder de kop «waardeer pensioenverplichtingen met een risico-opslag», stelt hij het volgende: «In mijn alternatief blijft de rekenrente zijn relatie met de kapitaalmarkten behouden als rendementsindicator, maar wordt verder aangepast door risico-opslagen te introduceren op de risicovrije marktrente met verschillende looptijden. De gehanteerde rekenrente is de risicovrije rente plus een risico-opslag. Door de risicovrije rente als basis voor de rekenrente te nemen, worden de actuele ontwikkelingen op deze rentemarkt meegenomen. De opslag is afgeleid van het extra rendement op risicovollere beleggingsproducten dat structureel wordt verdiend ten opzichte van de risicovrije rente». Zie tevens de tekst en de bijbehorende tabel in afbeelding 10 van de bijlage bij deze Nota naar aanleiding van het Verslag.

De leden van de VVD-fractie vragen wat de gevolgen zijn van het buiten toepassing stellen van de beleidsdekkingsgraad. De leden van de SP-fractie vragen de initiatiefnemer waarom de beleidsdekkingsgraad slechts tijdelijk buiten werking wordt gesteld en wat de voor- en nadelen zijn van het uitgaan van de actuele dekkingsgraad?

In het wetsvoorstel is een buitenwerkingstelling van de beleidsdekkingsgraad noodzakelijk. Immers de beleidsdekkingsgraad is een voortschrijdend gemiddelde over 12 maanden, dat zou dan betekenen dat de werking van het wetsvoorstel zich pas volledig zou voordoen na 12 maanden. In het voorstel wordt een bodem gelegd in de rente, niet in de dekkingsgraad. De actuele dekkingsgraad wordt dus in het wetsvoorstel elke maand berekend aan de hand van de RTS-curve met een bodemrente van 2%. Deze actuele dekkingsgraad wordt gebruikt voor de beantwoording van de vraag of wordt voldaan aan de minimaal vereiste dekkingsgraad (of MVEV). De beleidsdekkingsgraad blijft echter zijn betekenis behouden omdat ook elke maand deze dekkingsgraad wordt berekend, zonder bodemrente, om te bezien of gehele of gedeeltelijke indexatie mogelijk is. Daarom kan, in antwoord op de desbetreffende vraag van de SP-fractie ook niet worden gekozen voor alleen de actuele dekkingsgraad.

De leden van de VVD-fractie vragen de initiatiefnemer om per overwogen alternatief aan te geven waarom hier niet voor gekozen is. Wat zijn de voor- en nadelen van de alternatieven ten opzichte van het voorliggende voorstel?

Zoals eerder geantwoord op de vraag van de leden van de SP-fractie, acht initiatiefnemer het ongewenst met een voorstel tot fundamentele wijziging van het pensioenstelsel te komen. De enige doelstelling van het wetsvoorstel is nu juist om kortingen te voorkomen in afwachting van de eventuele wijzigingen die de komende jaren zouden kunnen worden verwacht.

De 50PLUS-fractie zou een voorkeur hebben voor een meer definitieve wijziging van de systematiek van de discontering. Een systeem waarbij dezelfde rente wordt gehanteerd voor de berekening van de premie enerzijds en van de verplichtingen en de dekkingsgraad anderzijds, is absoluut wenselijk. Discontering op basis van verwacht reëel rendement of een vaste rekenrente voor de premie zowel als voor de verplichtingen en de dekkingsgraad, zijn goede alternatieven voor de huidige praktijk. Initiatiefnemer is echter van mening dat daarvoor op dit moment helaas onvoldoende politiek draagvlak bestaat. Op korte termijn is een tijdelijke voorziening zoals voorgesteld in het wetsvoorstel noodzakelijk om kortingen op grote schaal te voorkomen.

De leden van de D66-fractie vragen de initiatiefnemer toe te lichten waarom gekozen is voor een bodem van 2% en niet voor een bodem van 3, 4, 5 of zelfs 6%? Voorts vragen zij waarom de initiatiefnemer een gok wil nemen met de bodem tot 2% en geen grotere gok door bijvoorbeeld 3% of 4% als bodem te nemen? De leden van de D66-fractie vragen daarbij ook of de initiatiefnemer van plan is om, na dit voorstel van een bodem van 2%, in de toekomst voorstellen in te dienen om alsnog 3% of 4% als bodem te nemen en zo ja, waarom hij dit niet meteen doet via dit voorstel?

Op de keuze voor 2% als bodemrente wordt ook in paragraaf twee van deze Nota al ingegaan. In antwoord op de vraag van de leden van de fractie van D66, waarom niet voor 3%, 4%, 5% of 6% is gekozen, antwoordt initiatiefnemer dat is gekozen voor een in internationaal perspectief bescheiden percentage van 2%. De leden van de D66-fractie vragen initiatiefnemer ook naar de onderbouwing van de keuze voor 2%. Bij een inflatiedoelstelling van 2% is diezelfde 2% een minimale, nominale rente om tenminste een reële rente van 0% te realiseren. Er is geen sprake van dat met de keuze voor een prudent percentage van 2% een gok wordt genomen met het pensioengeld van jongere deelnemers. Als het wetsvoorstel ertoe zou leiden dat er geen kortingen worden toegepast terwijl die wel zouden zijn toegepast in de oorspronkelijke situatie, dan zullen die vermeden kortingen ook gelden voor de aanspraken van jongere deelnemers. Zoals eerder geantwoord op vragen van de leden van de fractie van GroenLinks, heeft het CPB aangetoond dat de gevolgen voor jongere deelnemers beperkt zijn tot 1%, indien onverhoopt het gerealiseerde rendement lager zou liggen dan de RTS-curve in combinatie met een bodem van 2%: «Bij een tijdelijke bodem van 2% is het maximale generatie-effect zo’n +1% en –1%.»37

Het is daarom allesbehalve een constructieve bijdrage in de discussie om het wetsvoorstel een gok te noemen. Het is niet aan de orde om te speculeren over het antwoord op de vraag wat er na aanvaarding van dit wetsvoorstel later nog zou kunnen gebeuren, zoals dat bij alle wetgeving het geval is. Hieruit vloeit ook voort dat niet overwogen is om een hoger percentage in het voorstel op te nemen. De initiatiefnemer heeft niet het voornemen de bodemrente te verhogen. De D66-fractie vraagt zich af waarom niet. Het antwoord daarop is eenvoudig dat met de prudente bodem van 2% de doelstelling wordt bereikt om kortingen te voorkomen.

De leden van de fractie van D66 vragen of de initiatiefnemer het wenselijk acht om onzekerheid te laten bestaan over het standpunt van 50PLUS als het gaat om één van de meest fundamentele spelregels van het huidige pensioenstelsel?

Het is de initiatiefnemer onduidelijk wat bedoeld wordt met de onzekerheid waarnaar de D66-fractie verwijst. Het is nu juist de bedoeling aan de onzekerheid van mogelijke kortingen een eind te maken. Dat geeft rust en zekerheid. Aangenomen wordt dat ook de fractie van D66 het absurd vond dat begin 2017 niet behoefde te worden gekort op de pensioenuitkeringen en -aanspraken omdat de rentestanden wat omhoog gingen nadat Donald Trump werd verkozen tot president van de Verenigde Staten. Het verzoek van de Tweede Kamer aan het kabinet om te onderzoeken of de hersteltermijn zou moeten worden verlengd, was plotseling niet meer relevant. Dat toont aan hoe extreem rentegevoelig het huidige stelsel is en in dit geval van toeval afhankelijk is qua timing van deze verkiezing. Over het standpunt van 50PLUS bestaat geen onzekerheid maar het is niet in het belang van onze kiezers en ook niet in het belang van Nederland, om initiatiefwetsvoorstellen aanhangig te maken die politiek onhaalbaar zijn.

De leden van de D66-fractie vragen de initiatiefnemer ook om toe te lichten waarom hij een vaste rekenrente riskant vindt.

Zoals in de memorie van toelichting reeds is opgemerkt, kan aan een vaste rekenrente een risico verbonden zijn. Initiatiefnemer merkt op dat de omvang van dit risico afhangt van de hoogte van de te kiezen vaste rekenrente. 50PLUS heeft in dit wetsvoorstel niet gekozen voor een vaste rekenrente maar voor een tijdelijke en een in internationaal perspectief bescheiden bodem, als reactie op het eveneens tijdelijke ECB opkoopbeleid. Initiatiefnemer brengt de leden van de fractie van D66 ook graag nogmaals onder de aandacht dat een omlaag gemanipuleerde risicovrije rente leidt tot lagere uitkeringen die later, als blijkt dat de situatie veel te negatief is voorgesteld, niet meer kunnen worden gecorrigeerd. Nog daargelaten dat voor degenen die inmiddels zijn overleden überhaupt geen compensatie mogelijk is.

De leden van de fractie van D66 vragen voorts of de initiatiefnemer onderkent dat bij het hogere rendement dat hij schetst op aandelen, vastgoed en andere beleggingen ook een hoger risicoprofiel hoort dan bij het lagere rendement op obligaties? Kan de initiatiefnemer aangeven wat voor financieel toetsingskader hij passend vindt bij een stelsel gebaseerd op een nominale toezegging? Klopt het dat daarbij een grote mate van zekerheid hoort? De leden van de fractie van D66 stellen tevens de vraag wat het effect is als het pensioenfonds een langdurig een negatief rendement behaalt, terwijl er een bodem is gelegd van 2%. De leden van de fractie van D66 stellen dat op aandelen, onroerend goed, directe deelnemingen en andere financiële producten ook negatief rendement mogelijk is.

Er is sprake van een nominale aanspraak maar die leidt niet tot nominale zekerheid. Kortingen zijn als sturingsinstrument opgenomen, anders dan als uiterste redmiddel zoals voorheen. De nominale zekerheid is dus een schijnzekerheid en daarom is er ook geen reden om grote buffers aan te houden voor een nominale verplichting die in feite geen volledige nominale verplichting is. Dan is er ook geen reden om te werken met een risicovrije rente. Initiatiefnemer onderkent uiteraard dat aan hogere rendementen mogelijk ook hogere risico’s verbonden zijn. Omdat het werkelijke rendement dat pensioenfondsen maken aanzienlijk hoger ligt dan 2% is aanpassing van het risicoprofiel niet nodig. Zoals al eerder opgemerkt, is de RTS-curve door de ingrepen van de ECB geen weerspiegeling meer van de marktrente. De pensioenaanspraken van jongeren worden niet minder zeker. Dat zou pas waar zijn als de nettorendementen van pensioenfondsen structureel, voor langere tijd, onder 2% zouden komen te liggen. En dat is in het geheel niet de realiteit.

De leden van de fractie van D66 stellen terecht dat op aandelen, onroerend goed, directe deelnemingen en andere financiële producten ook negatief rendement mogelijk is. Initiatiefnemer merkt daarbij op dat dit in het verleden ook vaker is voorgekomen en vaker zal voorkomen maar dat dit slechts geldt voor één of enkele jaren en dat in de jaren daarna altijd een inhaaleffect is opgetreden. Een gemiddeld rendement van < 2% over een periode van 5 jaar of langer, is in de meetbare geschiedenis nooit voorgekomen. Initiatiefnemer toont hierna de ontwikkeling van het vermogen van het ABP sinds het uitbreken van de kredietcrisis in 2007. Zie ook afbeelding 15 van de bijlage voor de vermogensstijging van alle pensioenfondsen. Daarna toont initiatiefnemer de gerealiseerde rendementen van het Algemeen Burgerlijk Pensioenfonds (ABP) en het Pensioenfonds Zorg & Welzijn (PFZW) van 1993 t/m 2016, uit de jaarverslagen van het ABP38 en de jaarverslagen van het PFZW.39

Ontwikkeling vermogen ABP 2007–2016

|

Jaar |

(in mrd. euro's) |

|---|---|

|

2007 |

217 |

|

2008 |

173 |

|

2009 |

208 |

|

2010 |

237 |

|

2011 |

246 |

|

2012 |

281 |

|

2013 |

300 |

|

2014 |

344 |

|

2015 |

351 |

|

2016 |

382 |

|

Jaar |

Rendement ABP |

Rendement PFZW |

|---|---|---|

|

1993 |

16,5% |

15,8% |

|

1994 |

–1,0% |

0,0% |

|

1995 |

16,4% |

13,1% |

|

1996 |

11,8% |

15,9% |

|

1997 |

11,9% |

18,4% |

|

1998 |

12,9% |

15,8% |

|

1999 |

10,0% |

22,7% |

|

2000 |

3,2% |

3,4% |

|

2001 |

–0,7% |

–6,0% |

|

2002 |

–7,2% |

–7,3% |

|

2003 |

11,0% |

15,0% |

|

2004 |

11,2% |

10,9% |

|

2005 |

12,8% |

16,4% |

|

2006 |

9,5% |

10,2% |

|

2007 |

3,8% |

7,1% |

|

2008 |

–20,2% |

–20,5% |

|

2009 |

20,2% |

17,6% |

|

2010 |

13,5% |

12,6% |

|

2011 |

3,3% |

8,4% |

|

2012 |

13,7% |

13,4% |

|

2013 |

6,2% |

3,7% |

|

2014 |

14,5% |

15,5% |

|

2015 |

2,7% |

–0,1% |

|

2016 |

9,5% |

12,0% |

Voorts toont initiatiefnemer ook het gemiddelde meerjarige rendement van het ABP.40

|

Totaal rendement 3-jaarsgemiddelde in % |

8,8% |

|

Totaal rendement 5-jaarsgemiddelde in % |

9,2% |

|

Totaal rendement 10-jaarsgemiddelde in % |

6,1% |

|

Totaal rendement 15-jaarsgemiddelde in % |

6,5% |

De leden van de D66-fractie lezen terecht dat de initiatiefnemer nadruk legt op consistentie tussen de rente aan de debetzijde en de rente aan de creditzijde. De leden van de fractie van D66 vragen daarbij of de initiatiefnemer kan aangeven welke andere factoren of variabelen een rol spelen bij het bepalen welke rente adequaat is voor het afleiden van de verplichtingen aan de ene kant, en de premieberekening aan de andere kant?

Het is initiatiefnemer niet geheel duidelijk wat de leden van de fractie van D66 bedoelen als het gaat om de vraag over de factoren of variabelen die een rol spelen bij het bepalen van de verplichtingen en de premieberekening. De premie wordt berekend aan de hand van een verwacht reëel rendement dat specifiek per pensioenfonds wordt vastgesteld. De premiebetaling over een gegeven jaar is de prijs die wordt betaald voor de inkoop van nieuwe verplichtingen over dat jaar. Pensioenfondsen maken een verlies op deze inkoop als het rentepercentage waarmee de premie wordt berekend (het verwachte rendement) hoger is dan de rente waarmee de nieuwe verplichtingen op de balans moeten worden gewaardeerd. Dat verlies wordt aangezuiverd vanuit het bestaande vermogen. Dat is niet alleen inconsistent, dat is een sluipende overheveling vanuit pensioenvermogen opgebouwd door gepensioneerden en slapers naar pensioenvermogen bestemd voor jongere deelnemers. Initiatiefnemer is van mening, in lijn met DNB, dat bij de berekening van de premies respectievelijk de verplichtingen sprake is van een grote inconsistentie.

De Nederlandsche Bank stelt in haar «Toezichtstoets» aan de Staatssecretaris van SZW van 21 november 2013 het volgende:41