Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34360 nr. 5 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34360 nr. 5 |

Ontvangen 15 december 2015

|

Inhoudsopgave |

blz. |

||

|

1. |

Algemeen |

1 |

|

|

2. |

Inkomensbeleid |

2 |

|

|

3. |

Box 3 |

7 |

|

|

4. |

Overige maatregelen brief novelle |

8 |

|

|

4.1. |

Verruiming gemeentelijk belastinggebied |

8 |

|

|

4.2. |

Kinderopvangtoeslag |

8 |

|

|

4.3 |

Vergroening |

8 |

|

|

5. |

Overig |

9 |

|

|

6. |

Budgettaire gevolgen novelle |

10 |

|

|

7. |

Gevolgen uitvoering |

10 |

|

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, de PvdA, de SP, het CDA, D66, GroenLinks en 50PLUS en het lid Klein.

Het kabinet is uw Kamer zeer erkentelijk dat u op korte termijn de novelle betreffende het wetsvoorstel Belastingplan 2016 in procedure heeft genomen. Dit draagt bij aan het realiseren van mijn streven om met medewerking van beide Kamers der Staten-Generaal de novelle in beide Kamers in stemming te kunnen brengen voor het kerstreces.

Bij de beantwoording van de vragen is geprobeerd zo veel mogelijk per onderwerp te antwoorden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord.

De leden van de fractie van het CDA zijn verbaasd over het tijdstip en de manier waarop de novelle tot stand is gekomen en vragen daarbij of per beleidsmaatregel uit de novelle kan worden aangegeven welke partij daar in het verslag om gevraagd heeft. De stemverhouding in de Tweede Kamer gaf aanleiding om te bezien hoe ook in de Eerste Kamer een meerderheid zou kunnen worden verkregen voor het pakket Belastingplan 2016. Omdat het kabinet het belangrijk vindt om de lasten structureel te verlichten, 35.000 banen te creëren en de economische groei te bevorderen, heb ik intensief overleg gevoerd met leden van de Eerste Kamer, waaronder met name van de fractie van D66. Op basis van alle gesprekken stelt het kabinet maatregelen voor die, met behoud van de balans, bijdragen aan meer werkgelegenheid, vergroening, lagere lasten op arbeid, aanvullende koopkrachtreparatie voor ouderen en het eerder ontzien van kleine spaarders. Op basis hiervan heeft het kabinet er vertrouwen in dat het voorstel op voldoende steun in beide Kamers kan rekenen.

Gelet op het belang van het tijdig aannemen van het pakket Belastingplan 2016 in zowel de Eerste Kamer als de Tweede Kamer heeft het kabinet niet de volledige behandeling van het pakket Belastingplan 2016 in de Eerste Kamer afgewacht, maar heeft het al voorafgaand aan de behandeling op basis van de gevoerde gesprekken het initiatief genomen tot een aanpassing, zodat deze nog meegenomen kan worden met de behandeling van het Belastingplan in de Eerste Kamer voor het kerstreces.

Lastenverlichting

De leden van de fractie van de SP vragen hoe de door het Nationaal Instituut voor Budgetvoorlichting (Nibud) gesignaleerde problematiek, namelijk dat 75% van de uitkeringsgerechtigden moeilijkheden heeft om financieel rond te komen, een rol heeft gespeeld bij de totstandkoming van het Belastingplan 2016, de nota’s van wijziging en de novelle. Zij vragen hoe deze problematiek wordt aangepakt en of het Belastingplan 2016 hierbij geen rol zou moeten spelen. Het Nibud heeft 7 december 2015 het onderzoek «Geldzaken in de praktijk 2015» gepubliceerd. In de enquête die ten grondslag ligt aan dat onderzoek geeft 75% van de bijstandsgerechtigden aan dat zij moeite hebben met rondkomen. Hoewel dit onderzoek nog niet beschikbaar was bij de totstandkoming van het Belastingplan 2016 en het vijfmiljardpakket zich primair richt op het verlagen van lasten op arbeid, is bij de koopkrachtbesluitvorming voor 2016 ook gekeken naar de koopkrachtontwikkeling van uitkeringsgerechtigden. In de mediane uitkomst gaan uitkeringsgerechtigden er 0,2%-punt op vooruit door de maatregelen uit het Belastingplan 2016 (inclusief vierde nota van wijziging en novelle). De mediane koopkrachtontwikkeling komt hiermee voor deze groep uit op +0,3% in 2016. In augustus 2016 zal opnieuw gekeken worden naar de koopkrachtontwikkeling van uitkeringsgerechtigden voor het jaar 2017.

Daarnaast ondersteunt het kabinet de koopkracht van uitkeringsgerechtigden door extra geld vrij te maken voor de huur- en zorgtoeslag. Deze maatregelen zijn weliswaar niet opgenomen in het Belastingplan 2016, maar dragen wel bij aan een positieve koopkrachtontwikkeling van uitkeringsgerechtigden.

De leden van de fractie van de SP vragen of het kabinet bereid is de ontwikkeling van de lastendruk voor sociale minima gedurende de kabinetsperiode te schetsen.

Om een aantal redenen is het niet goed mogelijk om de positie van sociale minima aan de hand van de lastendruk (van belastingen) te schetsen. Allereerst zijn uitkeringen aan sociale minima gekoppeld aan het nettominimumloon en zijn netto gekoppeld. Om die reden is de lastendruk niet geschikt om de positie van sociale minima te schetsen. Ten tweede heeft een deel van de sociale minima (alleenstaande ouders) met de Wet hervorming kindregelingen een verlaging gehad van de uitkering en een compenserende verhoging van het kindgebonden budget. Gemeten in lastendruk heeft dit geleid tot een grote verlaging van de lastendruk, terwijl het effect op het besteedbare inkomen veelal neutraal uitpakte. Tot slot is het besteedbare inkomen van sociale minima van veel meer dan alleen de lastendruk afhankelijk, toeslagen spelen hier ook een belangrijke rol in.

Een betere maatstaf is de koopkrachtontwikkeling over de kabinetsperiode. De volgende tabel geeft de cumulatieve koopkrachtontwikkeling weer voor drie categorieën sociale minima.1

|

Sociale minima |

2012–2016 |

|---|---|

|

paar met kinderen |

1,2% |

|

alleenstaande |

0,1% |

|

alleenstaande ouder |

0,0% |

Het lid van de fractie van 50PLUS is van mening dat wanneer de gehele periode 1990–2015 in ogenschouw wordt genomen gepensioneerden nog niet bij benadering een evenredig deel krijgen van de voorziene structurele lastenverlichting en vindt dit niet te rechtvaardigen. Uit de laatste beleidsdoorlichting van het inkomensbeleid2 blijkt dat ouderen, zowel met als zonder aanvullend pensioen, er in de periode 2002–2010 relatief veel in koopkracht op vooruit zijn gegaan. In de jaren daarna is de koopkracht van ouderen met een aanvullend pensioen weliswaar relatief ongunstig geweest, maar dit was met name het gevolg van een achterblijvende indexatie van de aanvullende pensioenen. Het doel van het vijfmiljardpakket is vooral het stimuleren van de werkgelegenheid. Het gevolg hiervan is dat de lastenverlichting vooral op werkenden gericht is. Het kabinet heeft in de augustusbesluitvorming wel met gerichte maatregelen de koopkracht van de ouderen verbeterd. De mediane koopkracht van gepensioneerden verbetert in 2016 door het Belastingplan 2016 inclusief novelle met 1,3%. Dat is meer dan de mediane koopkrachtverbetering van alle huishoudens.

Het lid van de fractie van 50PLUS vraagt daarnaast naar de rechtvaardiging voor de lastenverzwaring voor ouderen terwijl voor werkenden voorzien is in een lastenverlichting. De lastenverlichting is gericht op werkenden met een zo groot mogelijk effect op de werkgelegenheid in het achterhoofd. Een van de speerpunten van dit kabinet en de oorspronkelijke doelstelling van de voorgenomen stelselherziening is namelijk het vergroten van de werkgelegenheid. Omdat het kabinet tevens staat voor evenwichtige inkomensverhoudingen heeft het ook besloten tot koopkrachtreparatie van niet-werkenden, zodat uitkeringsgerechtigden en gepensioneerden er volgend jaar in koopkracht niet op achteruitgaan.

Banen

De leden van de fracties van het CDA en GroenLinks vragen naar de verwachte werkgelegenheidseffecten van de novelle. Het kabinet heeft de novelle voorgelegd aan het Centraal Planbureau (CPB). Het CPB vermeldt in publicaties altijd de procentuele mutatie van het aantal arbeidsjaren afgerond op één decimaal achter de komma. Het CPB meldt dat de novelle een marginaal positief effect heeft op de werkgelegenheid, maar afgerond 0,0%. Het vijfmiljardpakket levert dus op termijn ook met de novelle nog steeds 35.000 extra banen op.

De leden van de fractie van de SP vragen of het kabinet kan uitleggen wat de invloed is van het Belastingplan 2016, inclusief de novelle en de aangekondigde maatregelen op de werkloosheid op korte termijn. Ook vragen zij welke maatregelen de meeste invloed hebben op het terugdringen van de werkloosheid op korte termijn en waarom. Het vijfmiljardpakket heeft enerzijds een positief arbeidsaanbodeffect wat tot gevolg heeft dat méér mensen zich aanbieden op de arbeidsmarkt. Op de lange termijn heeft dit geen gevolgen voor de werkloosheid, op korte termijn kan het beperkt leiden tot meer werkloosheid. Anderzijds stimuleert het vijfmiljardpakket de economie wat ook op korte termijn leidt tot extra werkgelegenheid. Het CPB heeft in de Macro Economische Verkenning (MEV) 2016 doorgerekend wat het vijfmiljardpakket betekent voor de werkloosheid. Hieruit blijkt dat het effect op de werkloosheid in 2016 per saldo neutraal uitpakt en in 2017 met 0,1%-punt daalt als gevolg van het vijfmiljardpakket. Hierbij geldt dat het CPB niet per maatregel inzichtelijk heeft gemaakt hoe deze bijdraagt aan een lagere werkloosheid.

Koopkracht

De leden van de fracties van het CDA, de SP en GroenLinks hebben vragen gesteld over de koopkrachteffecten van de novelle. De leden van de fractie van het CDA vragen daarbij om de effecten van de novelle separaat in beeld te brengen voor 2016 en 2017. De leden van de fractie van de SP willen weten wat de invloed is van de novelle op de koopkracht van sociale minima. De leden van de fractie van GroenLinks vragen bij welke inkomensgroepen de verhoging van het heffingvrije vermogen van box 3 neerslaat. De wijzigingen in de novelle leiden tot kleine aanpassingen in het koopkrachtbeeld van 2016. In de navolgende tabellen 2 en 3 zijn de mediane koopkrachtontwikkeling naar inkomenshoogte en huishoudtype en de koopkrachtontwikkeling van de voorbeeldhuishoudens weergegeven. Voor de koopkracht 2016 zijn het heffingvrije vermogen in box 3 alsmede de tarieven in de tweede en derde schijf relevant. De gevolgen van het verhogen van het heffingvrije vermogen zijn meegenomen in het mediane koopkrachtbeeld voor 2016 inclusief het effect van de novelle. De maatregel is voordelig voor huishoudens met vermogens boven het «oorspronkelijke» heffingvrije vermogen (dat wil zeggen het bedrag dat na de inflatiecorrectie van het in 2015 geldende heffingvrije vermogen zou resulteren), zonder de voorgestelde verhoging in de novelle. Het maximale voordeel voor de inkomstenbelasting is € 36 (namelijk 1,2% van € 3.000). Als een huishouden door deze maatregel recht blijft houden op een toeslag doordat het relevante vermogen hierdoor weer beneden de betreffende vermogensgrens valt, is het potentiële voordeel groter. Dit laatste zal vooral bij lagere inkomensgroepen optreden. Omdat het hier om kleine aantallen gaat, is dit niet direct zichtbaar in de mediane koopkrachtontwikkeling. Het effect van de hogere tarieven in de tweede en derde schijf van de loon- en inkomstenbelasting daarentegen, is wel direct zichtbaar in de mediane koopkrachtontwikkeling.

Uit de tabel met voorbeeldhuishoudens blijkt tevens dat de novelle geen effect heeft op de koopkracht van sociale minima. Het koopkrachtbeeld voor 2017 met de wijzigingen ten gevolge van de novelle kan nog niet gegeven worden. Een eerste koopkrachtraming voor 2017 zal in het voorjaar van 2016 gemaakt worden.

|

Voor novelle |

Na novelle |

Mutatie |

|

|---|---|---|---|

|

Inkomensniveau |

|||

|

<175% wml |

0,7 |

0,7 |

0,0 |

|

175–350% wml |

1,9 |

1,9 |

0,0 |

|

350–500% wml |

2,1 |

2,0 |

– 0,1 |

|

>500% wml |

1,4 |

1,3 |

– 0,1 |

|

Inkomensbron |

|||

|

Werkenden |

2,5 |

2,5 |

0,0 |

|

Uitkeringsontvangers |

0,3 |

0,3 |

0,0 |

|

Gepensioneerden |

0,2 |

0,3 |

0,0 |

|

Huishoudtype |

|||

|

Tweeverdieners |

1,9 |

1,8 |

– 0,1 |

|

Alleenstaanden |

0,9 |

0,9 |

0,0 |

|

Alleenverdieners |

0,8 |

0,8 |

0,0 |

|

Kinderen |

|||

|

Met kinderen |

2,5 |

2,5 |

0,0 |

|

Zonder kinderen |

2,0 |

1,9 |

– 0,1 |

|

Alle huishoudens |

1,4 |

1,3 |

– 0,1 |

|

Actieven: |

Voor novelle |

Na novelle |

Mutatie |

|---|---|---|---|

|

Alleenverdiener met kinderen |

|||

|

modaal |

2,0% |

1,9% |

– 0,1% |

|

2 x modaal |

0,5% |

0,3% |

– 0,2% |

|

Tweeverdieners |

|||

|

modaal + ½ x modaal met kinderen |

3,8% |

3,7% |

– 0,1% |

|

2 x modaal + ½ x modaal met kinderen |

2,2% |

2,0% |

– 0,2% |

|

modaal + modaal zonder kinderen |

2,7% |

2,6% |

– 0,1% |

|

2 x modaal + modaal zonder kinderen |

1,6% |

1,4% |

– 0,2% |

|

Alleenstaande |

|||

|

minimumloon |

5,3% |

5,3% |

0,0% |

|

modaal |

2,7% |

2,6% |

– 0,1% |

|

2 x modaal |

0,9% |

0,7% |

– 0,2% |

|

Alleenstaande ouder |

|||

|

minimumloon |

4,5% |

4,5% |

0,0% |

|

modaal |

4,1% |

4,0% |

– 0,1% |

|

Inactieven: |

|||

|

Sociale minima |

|||

|

paar met kinderen |

0,4% |

0,4% |

0,0% |

|

alleenstaande |

0,0% |

0,0% |

0,0% |

|

alleenstaande ouder |

0,3% |

0,3% |

0,0% |

|

AOW (alleenstaand) |

|||

|

(alleen) AOW |

0,8% |

0,8% |

0,0% |

|

AOW +10.000 |

0,0% |

0,0% |

0,0% |

|

AOW (paar) |

|||

|

(alleen) AOW |

0,3% |

0,3% |

0,0% |

|

AOW +10.000 |

0,0% |

0,0% |

0,0% |

Het lid van de fractie van 50PLUS vraagt of het kabinet van mening is dat met de gezamenlijke maatregelen in het oorspronkelijke Belastingplan 2016, de vierde nota van wijziging en de novelle voldoende recht gedaan wordt aan een structureel evenwichtige koopkrachtontwikkeling voor werkenden, mensen die niet kunnen werken en mensen die gewerkt hebben. Met het Belastingplan 2016, inclusief alle aanpassingen, wordt beoogd de werkgelegenheid te stimuleren. Daarom komt de lastenverlichting vooral terecht bij werkenden. Met gerichte aanpassingen, onder meer in de koopkrachtbesluitvorming in augustus, is ervoor gezorgd dat de koopkracht van uitkeringsgerechtigden en gepensioneerden op peil blijft. In de komende jaren zal in de gebruikelijke koopkrachtbesluitvorming een evenwichtige inkomensontwikkeling, zoals altijd, een punt van aandacht zijn.

De leden van de fractie van de SP vragen naar de effecten van het Belastingplan 2016 en de novelle op de Gini-coëfficiënt. Het CPB heeft in de MEV 2016 de effecten van het vijfmiljardpakket op de Gini-coëfficiënt (een maatstaf voor inkomensongelijkheid) berekend. Het CPB schrijft dat het vijfmiljardpakket leidt tot een lichte toename van de inkomensongelijkheid: de Gini-coëfficiënt stijgt met 0,3%. Het effect van de novelle op de Gini-coëfficiënt is niet afzonderlijk berekend. Gezien de beperkte omvang van de budgettaire schuif zal het effect op de Gini-coëfficiënt zeer beperkt zijn.

Tarieven en kortingen

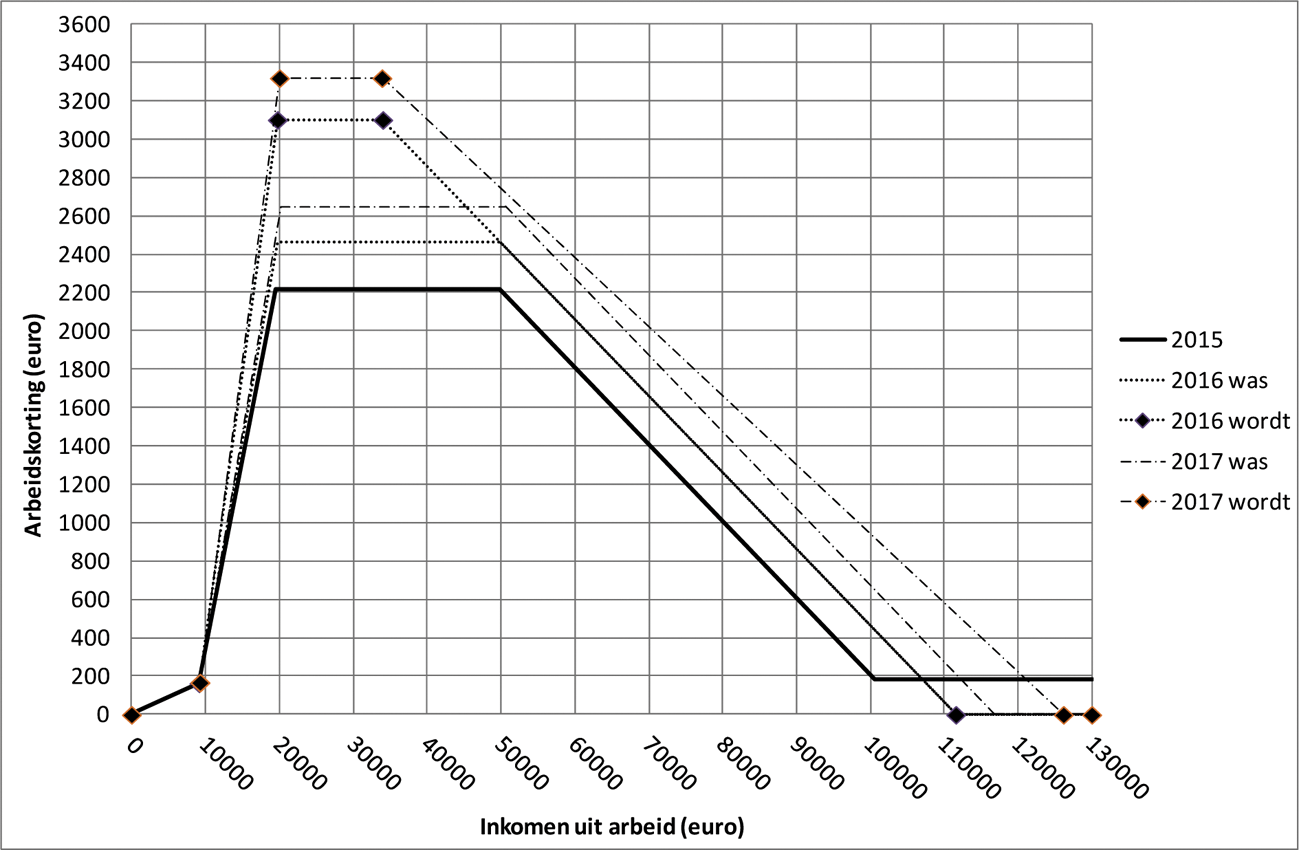

De leden van de fractie van de SP vragen om een nieuwe versie van grafiek 2 uit de memorie van toelichting bij het Belastingplan 2016. De hierna opgenomen figuur 1 geeft het verloop van de arbeidskorting weer voor de jaren 2015 tot en met 2017, waarin het verloop zowel in- als exclusief Belastingplan 2016 en de novelle wordt weergegeven.

Figuur 1 Verloop arbeidskorting 2015 tot en met 2017, in- en exclusief Belastingplan 2016 en novelle

De leden van de fractie van GroenLinks vragen met hoeveel het tarief in de tweede en derde schijf wordt verlaagd in 2016. Daarnaast vragen zij naar de verwachte effecten van de verhoging van deze tarieven met de vierde nota van wijziging en de novelle, en vragen zij waarom het kabinet ervoor kiest de dekking voor al zijn wijzigingen juist uit deze maatregelen te halen.

Deze verlaging van het tarief in de tweede en derde schijf bedraagt 1,60%-punt in 2016. Het kabinet heeft ervoor gekozen de (gedeeltelijke) dekking van de vierde nota van wijziging en de novelle te laten plaatsvinden door middel van een iets mindere verlaging van het tarief in de tweede en derde schijf omdat dit een generieke maatregel is met relatief beperkte inkomenseffecten. Door een gerichte inzet van de middelen die zijn vrijgekomen door onder meer deze maatregel is de koopkracht van bijvoorbeeld gepensioneerden en uitkeringsgerechtigden verbeterd. Daarnaast zijn aanvullende maatregelen genomen die bijdragen aan de werkgelegenheid, zoals een extra intensivering van de kinderopvangtoeslag.

Het lid van de fractie van 50PLUS vraagt of met de beide verhogingen van de ouderenkorting, ongeveer de helft van de eenmalige verhoging van de ouderenkorting voor 2016 (circa € 400 miljoen) structureel wordt gemaakt Structureel is € 200 miljoen vrijgemaakt om de ouderenkorting te verhogen. Hiermee kan € 108 van de voor 2016 voorziene incidentele verhoging met € 222 structureel worden gemaakt. Dit betreft inderdaad ongeveer de helft van de incidentele verhoging. In 2017 komt de ouderenkorting, rekening houdend met de verlaging met € 83 als gevolg van het vervallen van de invoering van de huishoudentoeslag, op basis van de verwachte inflatiecorrectie overigens € 52 hoger uit dan in 2015.

Het lid van de fractie van 50PLUS vraagt of met de € 100 miljoen die in deze novelle structureel extra beschikbaar komt voor de ouderenkorting voor gepensioneerden, nog steeds sprake blijft van een structurele lastenverzwaring voor ouderen per 2017 van circa € 200 miljoen. Het lid van de fractie van 50PLUS refereert bij deze vraag aan het cumulatieve effect van de maatregelen die zijn opgenomen in tabel 9 van de memorie van antwoord. Deze tellen op tot een structurele lastenverzwaring van € 300 miljoen.3 Indien de maatregelen uit de novelle hierin verwerkt worden bedraagt de structurele lastenverzwaring voor AOW-gerechtigden nog circa € 250 miljoen.4 Er komt bij de novelle € 100 miljoen structureel extra beschikbaar voor AOW-gerechtigden door middel van een verhoging van de ouderenkorting, maar daar staat tegenover dat een deel van de aanpassing van het tarief in de tweede en derde schijf ook neerslaat bij diezelfde groep.

Indien gekeken wordt naar de maatregelen uit het vijfmiljardpakket leiden deze in 2016 tot een lastenverlichting voor AOW-gerechtigden van ruim € 1 miljard. Dit leidt tot een koopkrachtverbetering van 1,3% voor deze groep, ten opzichte van een gemiddelde koopkrachtverbetering van alle huishoudens van 1,1%. Vanaf 2017 en verder leidt het vijfmiljardpakket tot een structurele lastenverlichting van circa € 0,5 miljard voor AOW-gerechtigden.

De leden van de fractie van het CDA ontvangen graag een bevestiging dat de hogere vrijstelling in box 3 er ook toe leidt dat mensen die geen belasting in box 3 betalen recht hebben op huurtoeslag. Ik kan de leden van de fractie van het CDA bevestigen dat de verhoging van het heffingvrije vermogen in box 3 ook betekent dat mensen met een vermogen beneden dat verhoogde heffingvrije vermogen recht hebben op huurtoeslag, mits zij uiteraard ook aan de overige voorwaarden voldoen om voor huurtoeslag in aanmerking te komen (zoals de inkomensgrens).

De leden van de fractie van de PvdA vragen hoeveel minder mensen door de verhoging van het heffingvrije vermogen hun huurtoeslag verliezen dan wel hoeveel mensen recht krijgen op huurtoeslag. Door de verhoging van het heffingvrije vermogen met € 3.000 behouden dan wel krijgen naar schatting 10.000 mensen recht op huurtoeslag.

De leden van de fractie van GroenLinks vragen waarom er specifiek voor de verhoging van het heffingvrije vermogen in box 3 in 2016 is gekozen. Daarmee wordt beoogd zo veel mogelijk te voorkomen dat ouderen die als gevolg van de ouderentoeslag in box 3 in 2015 nog recht hadden op huurtoeslag, dat recht in 2016 als gevolg van het afschaffen van de ouderentoeslag zouden verliezen waarna dat recht in 2017 als gevolg van de voorziene verhoging van het heffingvrije vermogen in box 3 naar € 25.000 weer zou herleven.

De leden van de fracties van de SP, het CDA, D66 en GroenLinks en het lid Klein hebben vragen gesteld over het aangekondigde voorontwerp van een wetsvoorstel om vanaf 2019 een verschuiving te realiseren van de inkomstenbelasting naar het gemeentelijk belastinggebied van € 4 miljard. Gevraagd is om een toelichting op het in de brief genoemde aantal extra banen dat deze verschuiving kan opleveren en naar de gelijktijdige realiseerbaarheid van de genoemde randvoorwaarden. De leden van de fractie van D66 vragen om in de uitwerking de varianten te laten doorrekenen door het CPB en het lid Klein vraagt of afschaffing van de precario voor nutsbedrijven deel gaat uitmaken van het voorontwerp van een wetsvoorstel.

In de brief die op 19 juni 2015 naar uw Kamer is gestuurd,5 is door het kabinet al gewezen op de mogelijkheid om door een verruiming van het gemeentelijk belastinggebied de lasten op arbeid extra te verlagen en daarmee ook extra werkgelegenheid te creëren. Voor het genoemde aantal banen dat met een schuif van € 4 miljard kan worden gerealiseerd heeft het kabinet zich gebaseerd op de CPB Policy Brief voor een ruimer gemeentelijk belastinggebied die het CPB in april 2015 heeft gepubliceerd.6 Uit berekeningen van het CPB blijkt dat afhankelijk van de vormgeving van een verruimd gemeentelijk belastinggebied en de gekozen terugsluis tussen de 0 en 30.000 extra banen gerealiseerd kunnen worden. Zonder grote inkomenseffecten van huishoudens en vergroting van inkomensverschillen is een verschuiving van inkomstenbelasting naar gemeentelijke belastingen mogelijk met een positief werkgelegenheidseffect van 15.000 extra banen. Het in de hiervoor genoemde Policy Brief genoemde aantal extra banen en de randvoorwaarden vormen voor het kabinet de uitgangspunten voor het te ontwerpen voorontwerp van een wetsvoorstel dat voor de zomer naar uw Kamer zal worden gestuurd. Conform het verzoek van de leden van de fractie van D66 zal in de uitwerking aan het CPB gevraagd worden om de varianten door te rekenen. Bij de uitwerking zal ook de mogelijke afschaffing van de precario op nutsbedrijven worden betrokken.

De leden van de fractie van het CDA vragen of het kabinet kan aangeven op welke wijze de € 100 miljoen voor de kinderopvangtoeslag wordt ingezet. De leden van de fractie van GroenLinks vragen bij welke inkomens- en bevolkingsgroepen de verhoging van de kinderopvangtoeslag neerslaat. In 2016 zullen beide Kamers worden geïnformeerd over de precieze vormgeving van de € 100 miljoen extra voor kinderopvangtoeslag in 2017.

De leden van de fractie van het CDA vragen hoe en wanneer de maatregel ter stimulering van energiebesparende maatregelen door huishoudens wordt gepubliceerd. De leden van de fractie van GroenLinks vragen naar de nadere invulling van deze regeling en de bijbehorende klimaateffecten. Het kabinet gaat bezien op welke wijze de € 100 miljoen voor stimulering van energiebesparende maatregelen door huishoudens zo effectief en doelmatig mogelijk kan worden ingezet. Het betreft overigens een maatregel aan de uitgavenkant en geen fiscale maatregel. Een van de mogelijkheden is dat de maatregel wordt gekoppeld aan het Nationaal Energiebespaarfonds (NEF). Bij de Voorjaarsnota 2016 zal het kabinet nader ingaan op de uitwerking van de regeling inclusief de beoogde effecten en de wijze van publiceren.

De leden van de fractie van GroenLinks vragen hoe het kabinet de relatie ziet tussen het invoeren van de vrijstelling in de kolenbelasting en de aankondiging voor een plan voor sluiting. Zij vragen verder hoe de toezegging in de novelle zich verhoudt tot de motie Van Weyenberg en Van Veldhoven.7 In het Energieakkoord is afgesproken om de vrijstelling in de kolenbelasting voor elektriciteitsproductie weer in te voeren vanaf 1 januari 2016. Daar staat tegenover dat er vanaf 1 januari 2016 strenge rendementseisen voor kolencentrales worden geïntroduceerd. Op dit moment voldoen vijf van de tien kolencentrales in Nederland niet aan die eisen. De exploitanten van deze centrales hebben aangegeven hun centrales te zullen sluiten. Met deze uitfasering van de meest vervuilende kolencentrales houden we in Nederland vijf kolencentrales over die behoren tot de schoonste en meest efficiënte centrales van Europa. De afspraken in het Energieakkoord dragen gezamenlijk bij aan groene groei en een minder vervuilende energievoorziening in Nederland. Daarnaast is in mijn brief van 8 december 2015 aan uw Kamer over de novelle8 aangekondigd dat het kabinet voor het kerstreces van de Eerste Kamer een brief zal sturen over de uitvoering van de bij het Belastingplan 2016 ingediende motie Van Weyenberg en Van Veldhoven, die het kabinet verzoekt om met de sector een plan op te stellen voor het uitfaseren van de Nederlandse kolencentrales, waarbij rekening gehouden wordt met de groei van het aandeel hernieuwbare energie, de juridische en financiële aspecten, potentiële weglekeffecten van CO2 naar het buitenland, leveringszekerheid van energie en innovatie. In de brief van 8 december is verder opgenomen dat het kabinet voor uiteenlopende technologische, economische en supply demand-scenario's, concrete varianten zal ontwikkelen voor uitfasering van kolencentrales. Voor elk scenario worden de maatschappelijke, klimatologische en financiële consequenties in kaart gebracht. Daarbij is aangekondigd dat het kabinet nog in deze kabinetsperiode een besluit zal nemen, afhankelijk van de ontwikkelde scenario’s, over een uitfaseringsvariant en de hierbij horende tijdshorizon en is aangegeven dat een kolenloze elektriciteitsopwekking op termijn het uitgangspunt is.

De leden van de fractie van de SP stellen een tweetal vragen over de milieu-investeringsaftrek (MIA) en de willekeurige afschrijving milieubedrijfsmiddelen (VAMIL). Deze leden stellen dat samenloop van beide regelingen er voor kan zorgen dat een aftrekpost ontstaat die groter is dan het ingelegde bedrag. Zij vragen enerzijds welk budgettair beslag is gemoeid met de samenloop van genoemde regelingen en anderzijds hoe vaak het voorkomt dat personen een hoger bedrag terugkrijgen van de fiscus dan zij inleggen.

Zoals ook in de Milieulijst naar voren komt is samenloop van de MIA en de VAMIL beoogd. Hierdoor worden bepaalde milieu-investeringen extra ondersteund. In 2013 hadden de aanvragen van de categorieën op de Milieulijst waarbij zowel MIA als VAMIL van toepassing is (categorieën A, B en F) een budgettair beslag van € 209 miljoen. Dit is circa 93% van het totale budgettair beslag van de MIA en VAMIL tezamen.

Anders dan de leden van de fractie van de SP veronderstellen, kan over de hele looptijd gerekend niet worden gesteld dat door de samenloop van deze regelingen een aftrekpost ontstaat die groter is dan het in deze regelingen ingelegde bedrag. Ik verwijs naar de toelichting die ik heb gegeven in mijn brief van 20 februari 2015.9

De leden van de fractie van de SP vragen of de budgettaire effecten van de novelle en de overige aangekondigde maatregelen kunnen worden weergegeven. In de hierna opgenomen tabel 4 is een overzicht gegeven van de budgettaire implicaties van de novelle.

|

Maatregelen |

2016 |

2017 |

|---|---|---|

|

Aanwending |

||

|

1) Investering duurzaamheid gebouwde omgeving |

100 |

0 |

|

2) Verhoging box 3-vrijstelling |

158 |

0 |

|

3) Kinderopvangtoeslag |

0 |

100 |

|

4) Arbeidskorting |

0 |

224 |

|

5) Ouderenkorting |

0 |

100 |

|

Totaal |

258 |

424 |

|

Middelen |

||

|

6) Tarief tweede/derde schijf |

266 |

400 |

|

Totaal |

266 |

400 |

Uit de tabel blijkt dat – door afronding van het tarief van de tweede en derde schijf op 0,05%-punt – er in 2016 sprake is van een beperkte overdekking. In 2017 en verder is sprake van een beperkte onderdekking. Deze onderdekking zal ingepast worden in het lastenkader.

De leden van de fractie van de PvdA vragen om te reflecteren op de late wijzigingen van het wetsvoorstel Belastingplan 2016 door de politiek-inhoudelijke input van de Eerste Kamer. Zij wijzen hierbij op de uitvoeringslasten voor de Belastingdienst en naheffingen voor de burger die hierdoor optreden. De novelle heeft inderdaad uitvoeringsgevolgen en gevolgen voor burgers, zoals ook blijkt uit de uitvoeringstoets in de bijlage bij de novelle. Uiteraard had het de voorkeur van het kabinet deze consequenties te vermijden. Zoals elk wetsvoorstel heeft het Belastingplan 2016 echter voldoende draagvlak in de Tweede en Eerste Kamer nodig. Het kabinet heeft in dit kader intensieve gesprekken gevoerd met leden van de Eerste Kamer, met name van de fractie van D66. Daaruit is een pakket maatregelen voortgekomen die deels in de novelle zijn verwerkt. De gevolgen daarvan kunnen voor de meeste belastingplichtigen vanaf 1 april nog via de loonbelasting worden opgevangen, zodat voor hen geen sprake zal zijn van een nabetaling bij de definitieve aanslag in 2017. Vanaf april wordt er ten opzichte van de inhouding in maart bij een modaal loon ruim circa € 3 per maand meer loonheffing ingehouden en bij een loon aan het einde van de derde schijf circa € 10 per maand. Daarvan is 75% het gevolg van de verhoging van de tarieven in de tweede (en derde) schijf naar het niveau zoals dat in de novelle is vastgesteld en 25% de inhaalslag die in de maanden april tot en met december wordt gemaakt voor de in de maanden januari tot en met maart te weinig ingehouden loonheffing. Het kabinet heeft het vertrouwen dat het voorstel nu op voldoende steun in beide Kamers kan rekenen. Dit is in het belang van de beoogde lastenverlichting, het creëren van 35.000 banen en het bevorderen van economische groei.

De leden van de fractie van het CDA hebben vragen over de verwerking van de aanpassingen uit de novelle door de Belastingdienst. Ook vragen deze leden of het kabinet contact heeft gehad met de softwareleveranciers de afgelopen tijd en of daarbij aandacht is geweest voor late aanpassingen. Eind 2015/begin 2016 ontvangen enkele miljoenen belastingplichtigen de automatisch opgelegde voorlopige aanslagen (VA’s). Deze zijn opgelegd met de tarieven, heffingskortingen en dergelijke, zoals deze op Prinsjesdag bekend waren. De wijzigingen uit de vierde nota van wijziging en de novelle worden begin 2016 in het systeem verwerkt en worden bij een aanvraag van een nieuwe of gewijzigde VA verwerkt. Bij belastingplichtigen die al een nieuwe VA 2016 hebben aangevraagd of dat de komende weken nog doen, worden de verzoeken aangehouden. Vanaf begin januari krijgen zij hun nieuwe of gewijzigde VA op basis van de nieuwe cijfers, waarbij alleen de aanpassing van de box 3-vrijstelling niet meer kan worden verwerkt. Belastingplichtigen kunnen desgewenst na begin 2016 een nieuwe, of gewijzigde VA aanvragen die wel is gebaseerd op alle correcte cijfers. De extra uitvoeringskosten voor de Belastingdienst van deze novelle bedragen € 289.500.

De Belastingdienst onderhoudt intensieve contacten met de softwareleveranciers vooral rond nieuwe rekenvoorschriften voor de loonheffingen. Om te verzekeren dat parameterwijzigingen zoals aanpassingen van tariefschijven, tarieven en heffingskortingen (inclusief aanpassingen als gevolg van amendementen en nota’s van wijzigingen), juist en tijdig kunnen worden verwerkt, is de afspraak dat de rekenvoorschriften medio november enkele dagen na de stemmingen in de Tweede Kamer worden aangeleverd. Dit is van belang voor de gehele keten, lopend van het samenstellen en beschikbaar stellen van het definitieve cijfermateriaal, via softwareleveranciers die hun loonpakketten tijdig moeten kunnen leveren aan werkgevers en circa 650.000 werkgevers die de loonpakketten tijdig moeten kunnen implementeren tot aan werknemers die in januari 2016 tijdig over hun juist berekende loon moeten kunnen beschikken. Bij verstoring in een van de stappen, ontstaan risico’s voor een juiste loonberekening, voor een juiste afdracht van loonbelasting en premie volksverzekeringen en een juiste voldoening van premie werknemersverzekeringen en inkomensafhankelijke bijdrage Zorgverzekeringswet (meer dan € 10 miljard op maandbasis) en voor de levering van gegevens voor de polisadministratie, die onder meer dienen voor een juiste vaststelling van uitkeringen. Enkele vertegenwoordigers van de softwareleveranciers hebben aangegeven de wijzigingen uit de novelle nog tijdig te kunnen verwerken in de loonpakketten. Gegeven het brede veld van belanghebbenden kan geen garantie worden verkregen voor geruisloze en risicoloze invoering. Gewogen in het licht van het totale ketenbelang is besloten elk risico uit te sluiten en per 1 april a.s. een nieuwe set rekenregels uit te brengen.

De leden van de fractie van het CDA vragen hoeveel mensen een navordering zullen krijgen als gevolg van de al geïmplementeerde groene en witte tabellen. Ook de leden van de fractie van GroenLinks vragen hiernaar. De verhoging van het tarief in de tweede en derde schijf in de novelle, wordt per 1 april 2016 verwerkt door de tarieven in de loonbelastingtabellen zo te verhogen dat werknemers en uitkeringsgerechtigden die normaal twaalf maanden loon of een uitkering hebben in het algemeen niet achteraf via de aangifte hoeven bij te betalen. Werknemers die slechts een deel van het jaar loon ontvangen, hebben meestal recht op een belastingteruggaaf voor de algemene heffingskorting. Voor hen wordt het tariefverschil in die teruggaaf verrekend. Voor een aantal belastingplichtigen werkt correctie via de loonbelastingtabellen niet, of onvoldoende (denk onder andere aan ondernemers en werknemers met gelijktijdig meer dan een dienstbetrekking of uitkering). Voor hen wordt de tariefverhoging verrekend via de definitieve aanslag.

De leden van de fractie van de PvdA vragen hoe wordt voorkomen dat mensen die nu weer recht op huurtoeslag krijgen die later krijgen uitbetaald omdat de hogere heffingvrije voet nog niet is verwerkt in de systemen van de Belastingdienst. In dit verband vragen de leden van de fractie van het CDA of het kabinet bereid is om deze week deze mensen nog een nieuwe brief te sturen. Deze leden informeren naar de uitvoerbaarheid van de verhoging van het heffingvrije vermogen, waarbij zij ook verwijzen naar de motie Omtzigt c.s.10

De vermogenstoets voor toeslagen wordt toegepast bij het definitief toekennen van de toeslag na afloop van het toeslagjaar, niet bij de aanvraag voor een voorschot voorafgaand of gedurende het toeslagjaar. Er zijn als gevolg van de verhoging van het heffingvrije vermogen in box 3 dan ook geen systeemtechnische belemmeringen voor het aanvragen van een toeslagvoorschot.

Er was reeds een brief in voorbereiding om burgers die als gevolg van het vervallen van de ouderentoeslag in box 3 niet langer in aanmerking zouden komen voor een toeslag daarop in de loop van 2016 te attenderen. Daarvoor zou de Belastingdienst gebruikmaken van de vermogensgegevens per 1 januari 2016 die de banken ten behoeve van de vooringevulde aangifte bij de Belastingdienst zullen aanleveren. Nu het heffingvrije vermogen per 1 januari 2016 wordt verhoogd, beziet de Belastingdienst welke aanpassingen in de al ingezette communicatiestrategie mogelijk en nodig zijn.

De voorgestelde maatregel in de novelle is niet vergelijkbaar met het in de hiervoor genoemde motie Omtzigt c.s. gedane verzoek. De motie vroeg om een bijzondere overgangsregeling specifiek voor toeslaggerechtigden die als gevolg van het afschaffen van de ouderentoeslag in 2016 geen recht meer op huurtoeslag zouden hebben. Het recht op huurtoeslag zou moeten herleven voor toeslaggerechtigden die met toepassing van de ouderentoeslag in 2015 onder de vermogensgrens bleven. De bepleite overgangsregeling was in afwijking geweest van de reguliere situatie waarin het vermogen op 1 januari van een jaar leidend is voor het recht op huurtoeslag en niet het vermogen in een voorgaand jaar. Daarmee was deze niet binnen de bestaande uitgangspunten van het toeslagensysteem inpasbaar geweest. Ook heeft de Belastingdienst eerder dit jaar al de communicatie gestart over de gevolgen van het afschaffen van de ouderentoeslag.

De novelle leidt tot een generieke verhoging van het heffingvrije vermogen in box 3 voor 2016. Deze werkt in 2016 voor alle (potentieel) toeslaggerechtigden door in de vermogensgrenzen voor toeslagen, waaronder huurtoeslaggerechtigden die eerder gebruikmaakten van de ouderentoeslag echter voor zover zij daarmee een «extra» vermogen van maximaal € 3.000 kunnen aanhouden. Voor betrokkenen met een hoger extra vermogen blijft de situatie zoals die was.

De leden van de fractie van GroenLinks vragen hoe het kabinet de communicatie-inspanning van de Belastingdienst rond de ophoging van de vermogensvrijstelling in box 3 vorm zal geven en wat dit gaat kosten. De Belastingdienst voorziet meerkosten van € 125.000 voor extra communicatie over de doorwerking van het verhogen van het heffingvrije vermogen in box 3 naar toeslagen.

De leden van de fractie van de PvdA vragen waarom een groot aantal belastingmaatregelen en tariefpercentages al wordt vastgelegd in de systemen van de Belastingdienst terwijl de parlementaire behandeling nog loopt. Zij vragen in hoeverre het mogelijk is de sluitingstijd voor aanpassingen naar achteren te schuiven. De uiterlijke aanpassingstermijnen van de systemen van de Belastingdienst verschillen per belastingmiddel. Om de maatregelen van het Belastingplan conform de wens van de Tweede Kamer met ingang van 1 januari te kunnen effectueren, kan de implementatie niet pas starten na afronding van het parlementaire proces. Dat is dit jaar niet anders dan in voorgaande jaren en zal volgend jaar ook niet anders zijn. Mijn streven is het parlement met uitvoeringstoetsen en quickscans goed inzicht te geven in uitvoeringsaspecten van voorstellen voor nieuwe wet- en regelgeving. Tijdens de parlementaire behandeling van het pakket Belastingplan 2016 heb ik overigens toegezegd in het voorjaar met een brief te komen met de diverse data waarop wijzigingen van parameters voor de Belastingdienst nog mogelijk zijn.

In antwoord op de vraag van de leden van de fractie van het CDA hoeveel kosten private partijen maken als gevolg van de wijzigingen door de novelle, merk ik op dat voor wat betreft de private partijen het vooral de werkgevers zijn die eenmalige kosten moeten maken in verband met de aanpassing van hun loonadministratie vanwege de wijziging van de loonbelastingtabellen per 1 april 2016. Een kwantitatieve raming hiervan is echter lastig, omdat de kosten onder andere afhangen van de mate van uitbesteding en de administratieve infrastructuur bij de werkgever.

De Staatssecretaris van Financiën, E.D. Wiebes

Dit betreft de besluitvorming omtrent het Belastingplan 2015 en de besluitvorming omtrent het Belastingplan 2016.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34360-5.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.