Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34323 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34323 nr. 3 |

|

Inhoudsopgave |

blz. |

||

|

I. |

ALGEMEEN |

1 |

|

|

1. |

Aanleiding |

1 |

|

|

2. |

Hoofdlijnen |

3 |

|

|

3. |

Fiscale eenheid in de nieuwe situaties nader beschouwd |

7 |

|

|

3.1. |

Nederlandse moeder, buitenlandse dochtervennootschap en in Nederland gevestigde kleindochtermaatschappij |

7 |

|

|

3.2. |

Fiscale eenheid tussen zustermaatschappijen |

9 |

|

|

3.3. |

Verschillende situaties |

11 |

|

|

3.4. |

Een niet in Nederland gevestigde vennootschap met een vaste inrichting in Nederland |

11 |

|

|

3.5. |

Bepaling tegen dubbele verliesneming bij vordering |

14 |

|

|

4. |

EU-aspecten |

15 |

|

|

5. |

Uitvoeringsaspecten en gevolgen voor het bedrijfsleven |

15 |

|

|

6. |

Budgettaire aspecten |

16 |

|

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

16 |

|

Het regime van de fiscale eenheid in de vennootschapsbelasting is door het Hof van Justitie van de Europese Unie (HvJ EU) in een drietal zaken in strijd met het Europese recht (EU-recht) geoordeeld. Tot dit oordeel kwam het HvJ EU naar aanleiding van door Hof Amsterdam gestelde prejudiciële vragen. In de zaken C-39/13 en C-41/131 heeft het HvJ EU geoordeeld dat het EU-recht zich verzet tegen een wettelijke regeling van een lidstaat volgens welke een ingezeten moedermaatschappij een fiscale eenheid met een ingezeten kleindochter kan vormen wanneer zij deze kleindochter bezit via een of meer ingezeten vennootschappen, doch niet wanneer zij deze kleindochter bezit via niet-ingezeten vennootschappen zonder vaste inrichting in deze lidstaat. Deze situatie had betrekking op een moedermaatschappij die via een niet in Nederland gevestigde tussenhoudster de aandelen bezit in een Nederlandse kleindochter en met deze kleindochter een fiscale eenheid wilde vormen, hetgeen volgens de Nederlandse regelgeving niet mogelijk was.

Het HvJ EU heeft tevens geoordeeld over de mogelijkheid een fiscale eenheid te vormen tussen in Nederland gevestigde zustervennootschappen (zaak C-40/13). Het HvJ EU oordeelde dat het EU-recht zich verzet tegen een wettelijke regeling van een lidstaat volgens welke toepassing van de regeling van de fiscale eenheid wordt toegekend aan een ingezeten moedermaatschappij met ingezeten dochtermaatschappijen, maar toepassing van deze regeling wordt onthouden aan ingezeten zustervennootschappen waarvan de gemeenschappelijke moedermaatschappij niet in deze lidstaat (Nederland) is gevestigd en aldaar ook niet over een vaste inrichting beschikt.

Hof Amsterdam2 heeft op grond van deze prejudiciële uitspraken beslist dat verzoeken voor dergelijke fiscale eenheden moeten worden ingewilligd.

Deze uitspraken zijn aanleiding om het regime van de fiscale eenheid aan te passen teneinde dit in overeenstemming te brengen met het EU-recht, waarbij zo veel mogelijk wordt aangesloten bij de voorwaarden en de uitwerking van het bestaande fiscale-eenheidsregime. De vooruitlopend op deze wetswijzigingen ingediende verzoeken worden beoordeeld aan de hand van het beleidsbesluit van 16 december 2014.3

Het huidige concept van een fiscale consolidatie voor in Nederland gevestigde vennootschappen is zeker niet zomaar toepasbaar ingeval een aantal tot de keten behorende vennootschappen niet in Nederland is gevestigd. Dit geldt eveneens voor een fiscale eenheid tussen in Nederland gevestigde zustermaatschappijen, zonder dat de aandelen in deze maatschappijen onmiddellijk worden gehouden door een in Nederland gevestigde moedermaatschappij. Gezien het belang van de fiscale eenheid voor de heffing van vennootschapsbelasting wordt desalniettemin voorgesteld dit regime uit te breiden tot de hiervoor bedoelde structuren. Het fiscale klimaat voor vestiging in Nederland blijft hierdoor aantrekkelijk. In dit wetsvoorstel wordt de systematiek van het fiscale-eenheidsregime, ondanks de moeilijkheden aangaande de fiscale consolidatie, daarom zo veel mogelijk ongewijzigd in stand gelaten. Dat laat echter onverlet dat thans niet precies is te overzien welke ongewenste situaties zich zouden kunnen voordoen en welke maatregelen noodzakelijk zijn om op die eventuele ongewenste situaties te reageren. Om die reden zal de praktijk op dat punt nauwlettend worden gevolgd. Dit geldt uiteraard ook indien er bijvoorbeeld door het HvJ EU uitspraken worden gedaan die ook voor het Nederlandse fiscale-eenheidsregime gevolgen zouden kunnen hebben. Dit is bijvoorbeeld het geval bij de recente uitspraak in de zaak Groupe Steria.4 Wat de precieze gevolgen hiervan voor de Nederlandse vennootschapsbelasting kunnen zijn, vergt zorgvuldige bestudering. Het betreft immers een uitspraak over een buitenlandse regeling, waardoor het niet eenvoudig is om deze te herleiden naar een oordeel over de Nederlandse regelgeving. Het kan zelfs zo zijn dat de benodigde duidelijkheid pas via nadere jurisprudentie kan worden verkregen. Op het moment dat dienaangaande tot een nadere, eenduidige en heldere duiding kan worden gekomen die noopt tot het nemen van nadere maatregelen, zal het kabinet hiertoe uiteraard voorstellen doen. Welke kant dat uitgaat en wat van de eventuele maatregelen de budgettaire derving of opbrengst is, is nu niet te zeggen. Vooruitlopend op het moment waarop dat wel kan, wordt onderhavig wetsvoorstel toch al ingediend aangezien de hierin voorgestelde wijzigingen sowieso noodzakelijk zijn om de bestaande wetgeving in overeenstemming te brengen met jurisprudentie van het HvJ EU waarvan de reikwijdte en betekenis voor de regeling van de fiscale eenheid wel onomstotelijk vaststaat.

De huidige regeling voor de fiscale eenheid is opgenomen in de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) en het Besluit fiscale eenheid 2003.

Uitgangspunt bij de huidige regeling is dat een in Nederland gevestigde moedervennootschap die onmiddellijk de aandelen houdt in een in Nederland gevestigde dochtervennootschap, onder omstandigheden met die dochtervennootschap een fiscale eenheid kan vormen. Houdt de moedervennootschap ook middellijk de aandelen in een andere (klein)dochtervennootschap, dan kan die (klein)dochtervennootschap ook tot de fiscale eenheid met de moedermaatschappij gaan behoren, mits de aandelen in die (klein)dochtervennootschap onmiddellijk worden gehouden door een vennootschap die van die fiscale eenheid deel uitmaakt. Buitenlands belastingplichtige vennootschappen met een in Nederland aanwezige vaste inrichting kunnen onder bepaalde voorwaarden ook deel uitmaken van de fiscale eenheid voor zover het de vaste inrichting betreft.

Deze regeling voor de fiscale eenheid wordt in dit wetsvoorstel kortweg uitgebreid voor twee situaties. De eerste betreft de situatie dat een in Nederland gevestigde moedermaatschappij de aandelen houdt in een dochtervennootschap die is gevestigd in een andere lidstaat van de Europese Unie (EU) of een andere staat die partij is bij de Overeenkomst betreffende de Europese Economische Ruimte (EER) en die dochtervennootschap (onmiddellijk of middellijk via een andere EU/EER-vennootschap) de aandelen houdt in een in Nederland gevestigde (klein)dochtermaatschappij. Dit betreft de eerste situatie waar het HvJ EU uitspraak over heeft gedaan. In die situatie kan er onder voorwaarden een fiscale eenheid tot stand worden gebracht tussen de in Nederland gevestigde moedermaatschappij en de in Nederland gevestigde (klein)dochtermaatschappij. De in het buitenland (EU/EER) gevestigde dochtervennootschap, de zogenoemde tussenmaatschappij, maakt daarbij geen deel uit van de fiscale eenheid.

Daarnaast wordt het mogelijk om in de situatie waarin de aandelen in twee of meer in Nederland gevestigde zustermaatschappijen worden gehouden door een in de EU/EER gevestigde moedervennootschap, onder voorwaarden een fiscale eenheid tot stand te brengen tussen de in Nederland gevestigde zustermaatschappijen. De in het buitenland (EU/EER) gevestigde moedervennootschap, de zogenoemde topmaatschappij, maakt daarbij geen deel uit van de fiscale eenheid.

Voor de thans al bestaande «rechttoe rechtaan fiscale eenheden» verandert er op dit punt niets. In een structuur met alleen in Nederland gevestigde vennootschappen moeten de tot de fiscale eenheid behorende vennootschappen een ononderbroken verticale keten vormen. Het is derhalve niet mogelijk dat een in Nederland gevestigde moedervennootschap een fiscale eenheid vormt met een in Nederland gevestigde kleindochtervennootschap terwijl de in Nederland gevestigde dochtervennootschap, die de aandelen in de kleindochtervennootschap bezit, buiten de fiscale eenheid wordt gelaten. Dat was zo en dat blijft zo. Deze lijn wordt in dit wetsvoorstel verder doorgetrokken. Een in Nederland gevestigde moedermaatschappij die de aandelen houdt in een buiten Nederland (maar binnen de EU/EER) gevestigde dochtermaatschappij mag wel met haar in Nederland gevestigde kleindochter- en achterkleindochtermaatschappij een fiscale eenheid vormen, maar mag niet besluiten enkel een fiscale eenheid te vormen met haar achterkleindochtermaatschappij.

Hierna worden de voorwaarden met betrekking tot de tussen- en topmaatschappij kort nader toegelicht.

Rechtsvormeis

Voor zowel een tussen- als een topmaatschappij worden voorwaarden aan de rechtsvorm gesteld. Daarbij geldt voor een tussenmaatschappij een parallel met de eisen die gelden voor een dochtermaatschappij binnen de fiscale eenheid. Het moet gaan om een naamloze vennootschap (nv) of een besloten vennootschap met beperkte aansprakelijkheid (bv) dan wel een daarmee naar aard en inrichting vergelijkbaar buitenlands lichaam.

Voor een topmaatschappij geldt een parallel met de eisen voor een moedermaatschappij binnen de fiscale eenheid. Dit betekent dat het moet gaan om een nv, een bv, een coöperatie of een onderlinge waarborgmaatschappij, dan wel een daarmee naar aard en inrichting vergelijkbaar buitenlands lichaam.

Vestigingsplaats

De uitbreiding van het fiscale-eenheidsregime ziet (alleen) op structuren met buiten Nederland, maar wel binnen de EU/EER, gevestigde vennootschappen die als tussenmaatschappij of als topmaatschappij kwalificeren. Het gaat hierbij om een maatschappij die volgens de fiscale wetgeving van de andere staat en de door die staat afgesloten belastingverdragen aldaar is gevestigd (hierna kortheidshalve aan te duiden als «gevestigd in» of als «de vestigingsplaats»).

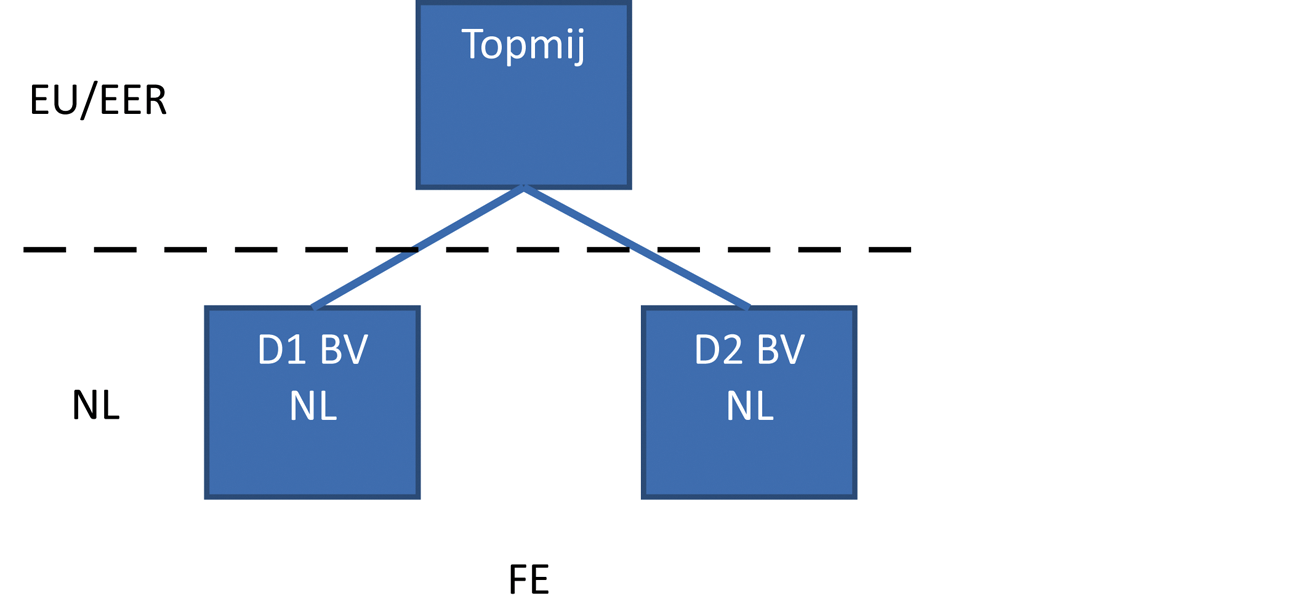

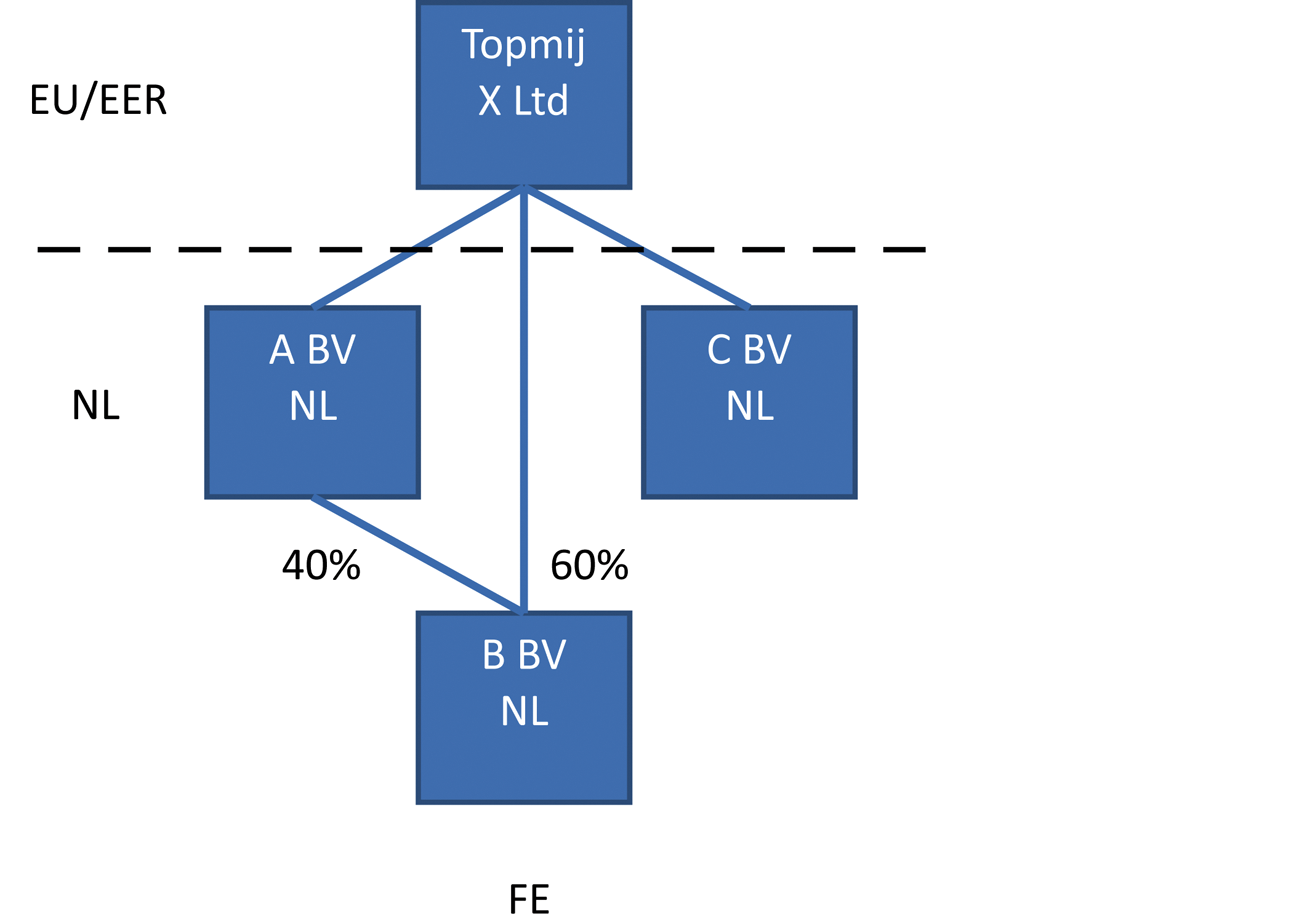

Een topmaatschappij is – kort gezegd – een niet in Nederland maar wel binnen de EU/EER gevestigd lichaam dat geen vaste inrichting in Nederland heeft en de aandelen houdt in ten minste twee in Nederland gevestigde lichamen (zuster-fiscale eenheid). Zie figuur 1.

Figuur 1

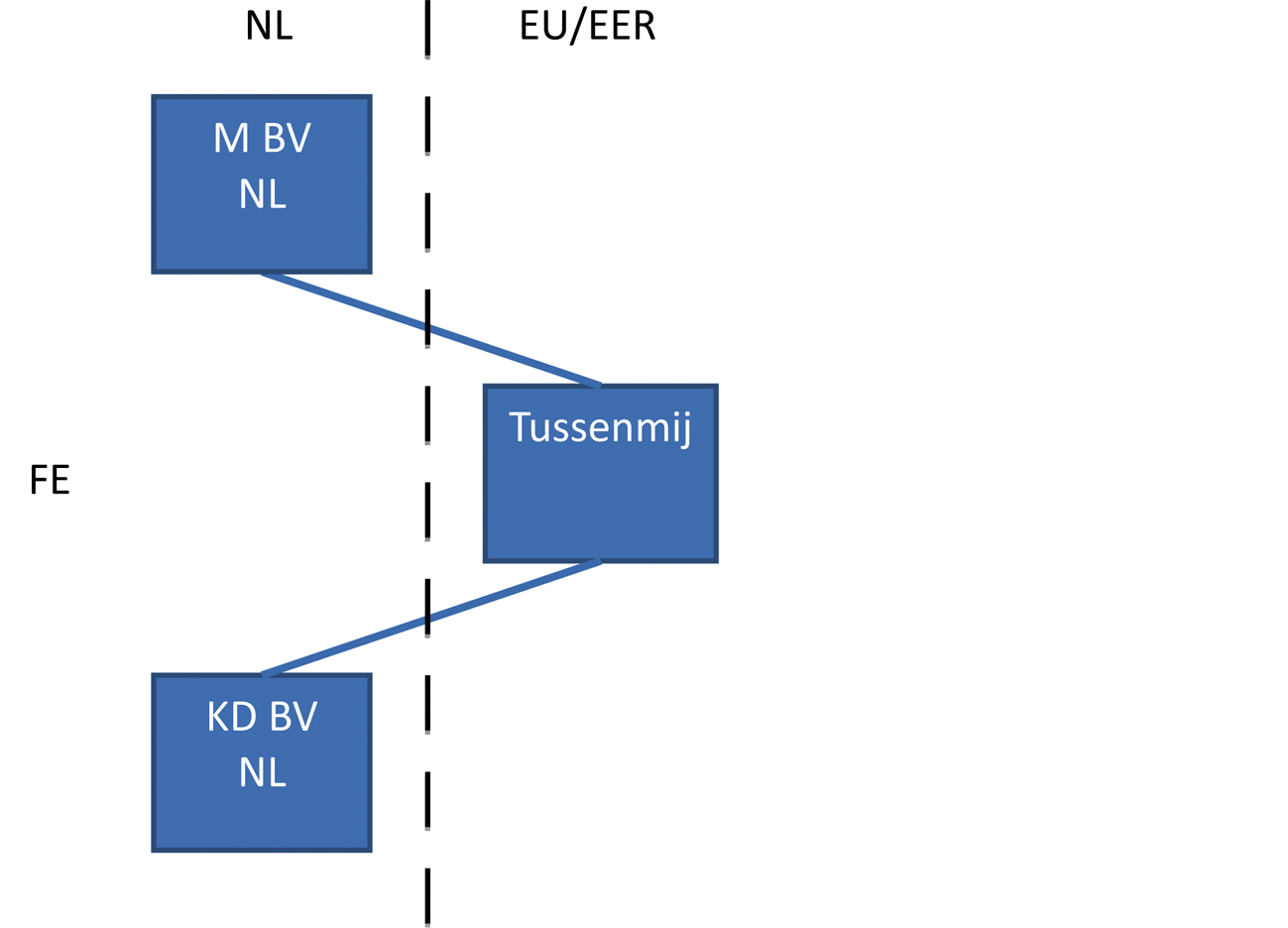

Als tussenmaatschappij wordt aangemerkt een binnen de EU/EER, maar niet in Nederland, gevestigd lichaam, zonder vaste inrichting in Nederland, dat (onmiddellijk of middellijk via een andere tussenmaatschappij) aandelen houdt in een in Nederland gevestigde vennootschap. Alsdan kunnen, ingeval de aandelen in de tussenmaatschappij (onmiddellijk of middellijk) worden gehouden door een in Nederland gevestigd lichaam, de in Nederland gevestigde maatschappijen een fiscale eenheid vormen. Zie figuur 2.

Figuur 2

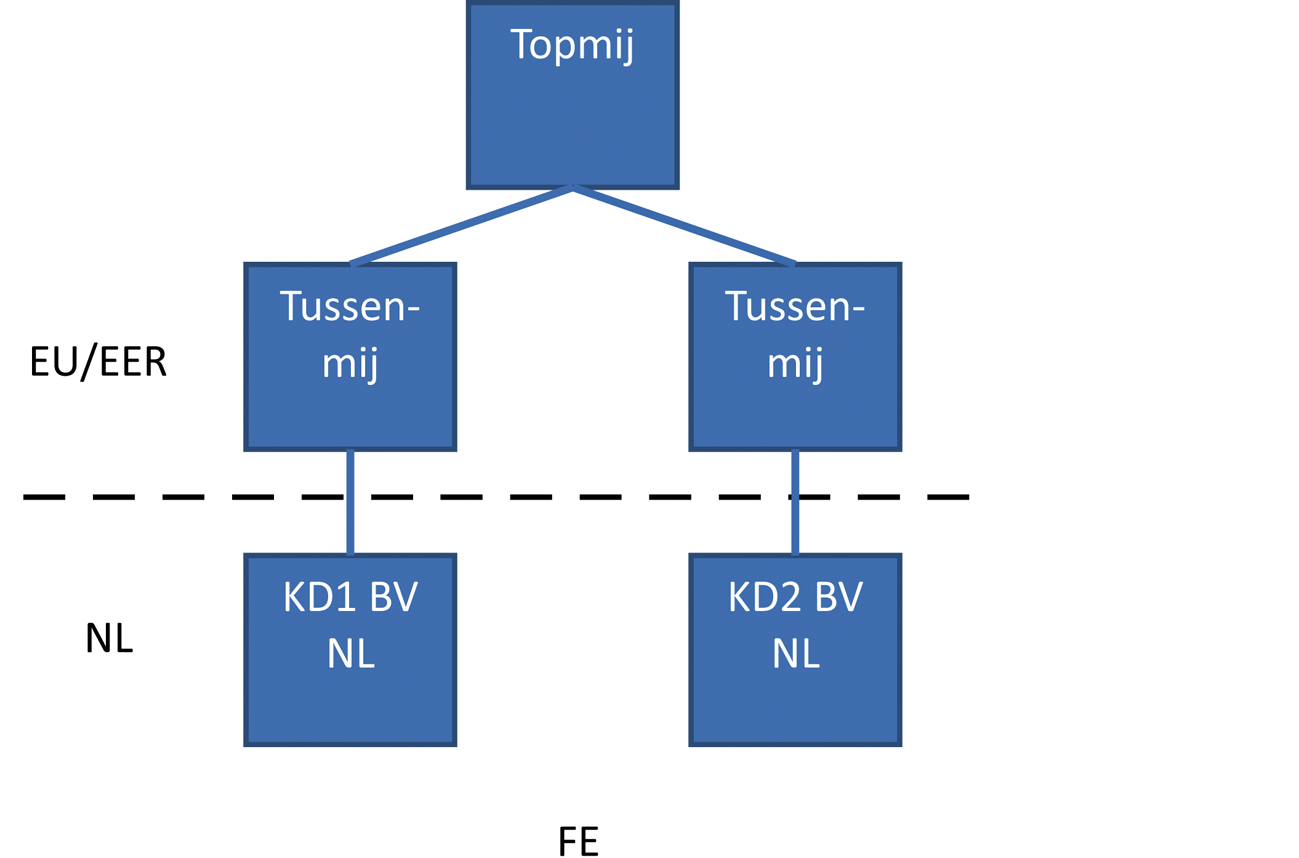

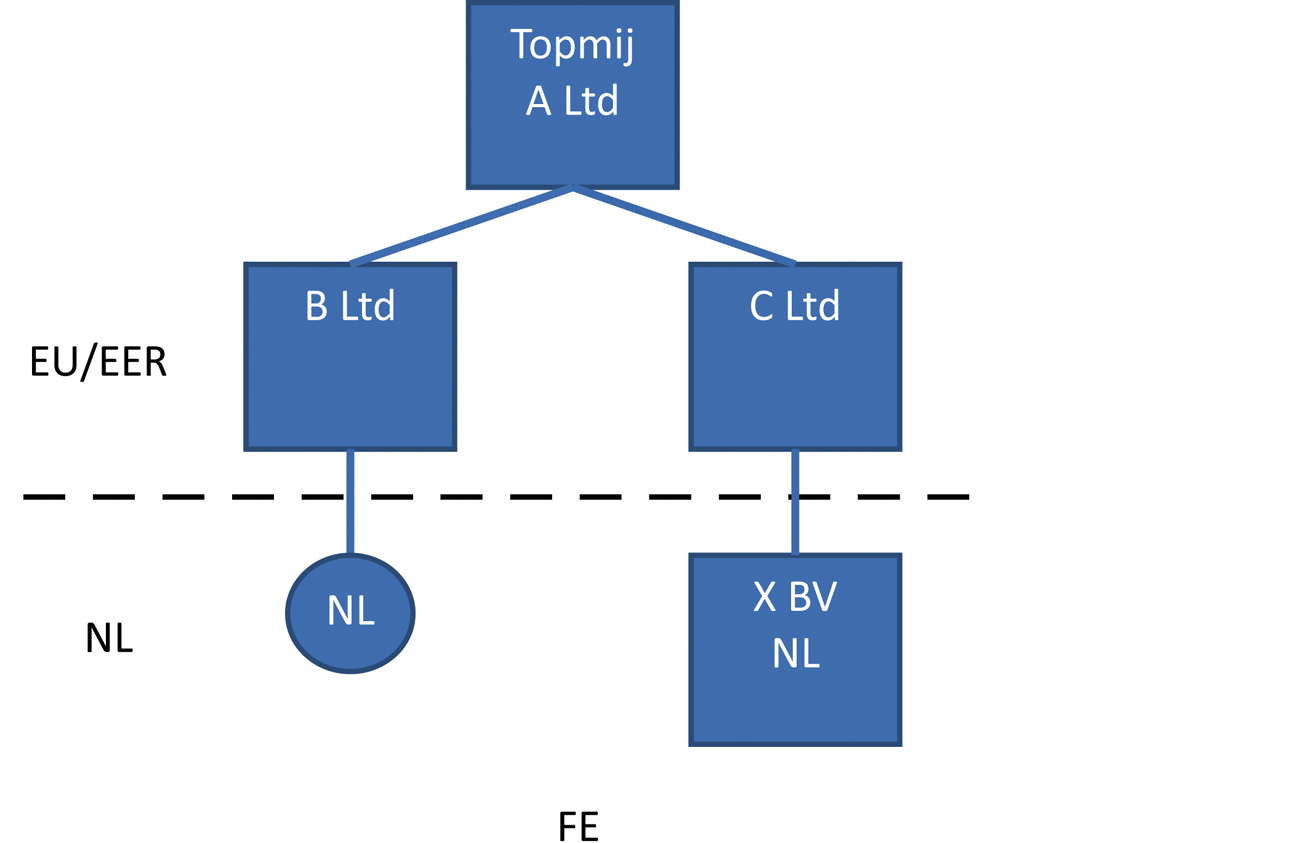

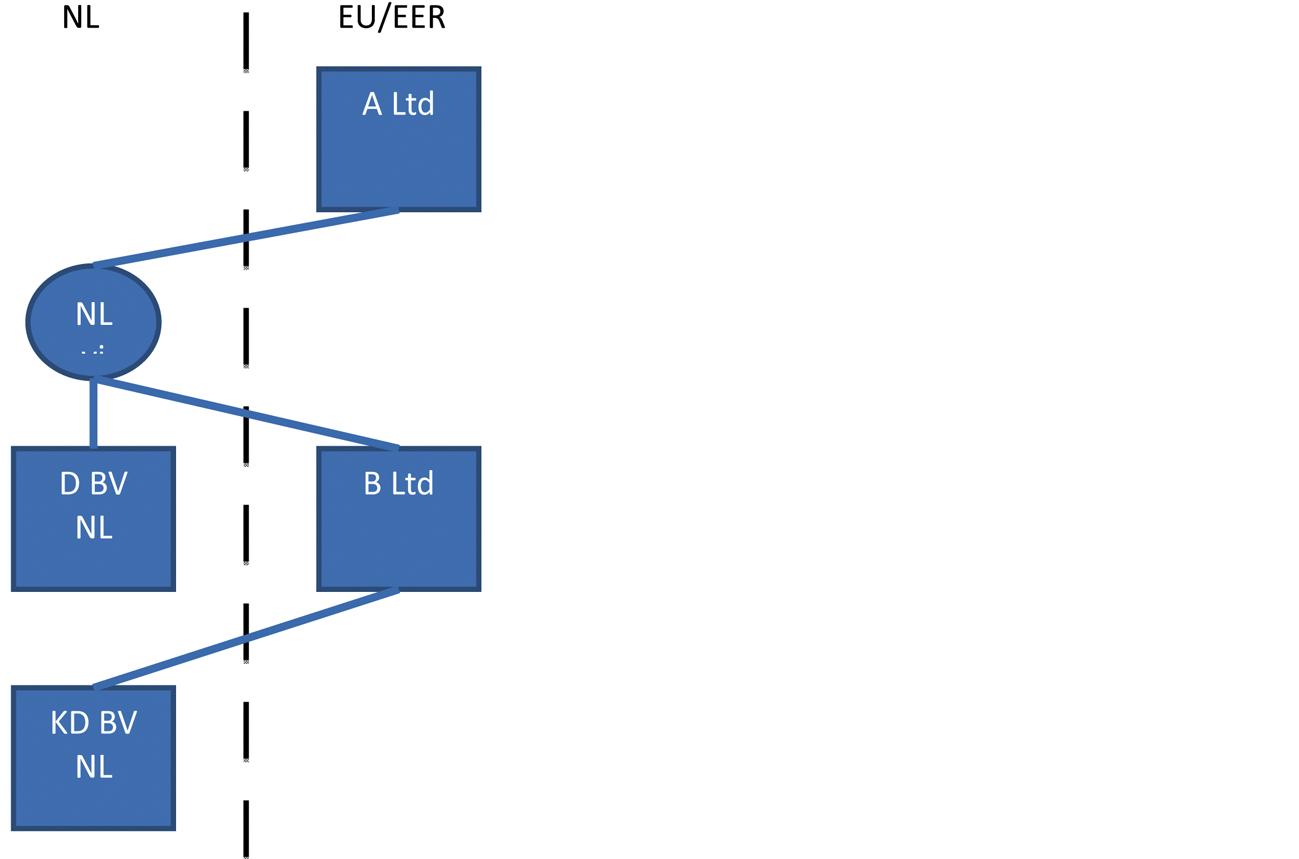

Het is eveneens denkbaar dat een zuster-fiscale eenheid tot stand wordt gebracht in de situatie dat de aandelen in de zustermaatschappijen niet direct voor ten minste 95% worden gehouden door een topmaatschappij, maar door andere lichamen die eveneens binnen de EU/EER, niet zijnde Nederland, zijn gevestigd. Deze lichamen kunnen dan, onder voorwaarden, als tussenmaatschappij worden aangemerkt. Zie figuur 3.

Figuur 3

Bezitseis

Onder de huidige regeling is voor een fiscale eenheid vereist dat een belastingplichtige middellijk of onmiddellijk ten minste 95% van de juridische en economische eigendom van de aandelen in de te voegen Nederlandse vennootschap bezit. De Hoge Raad acht, blijkens het zogenoemde STAK-arrest5, voor de bepaling van de juridische eigendom de materiële zeggenschap beslissend. In het kader van de wijziging van de regeling voor de fiscale eenheid, waardoor onder omstandigheden eveneens buitenlandse entiteiten in de beschouwing moeten worden betrokken, wordt een aanpassing van voornoemd vereiste voorgesteld op basis waarvan een belastingplichtige voortaan ten minste 95% van de gehele juridische en economische eigendom van de aandelen moet bezitten. De juridische eigendom moet daarbij zowel formeel als materieel berusten bij een of meer belastingplichtigen die van de fiscale eenheid deel uitmaken, dan wel bij een top- of tussenmaatschappij. In de situatie dat (een deel van) de aandelen (is of) zijn gecertificeerd, wordt derhalve niet voldaan aan het vereiste dat de gehele juridische en economische eigendom in het bezit is, tenzij de certificering geschiedt via bijvoorbeeld een bv die zelf ook deel uitmaakt van de fiscale eenheid. Voor bestaande gevallen op het moment van indiening van onderhavig wetsvoorstel wordt voorzien in een overgangstermijn van kortweg twee jaar na indiening van dit wetsvoorstel. Ook ingeval de aandelen in een Nederlandse kleindochtervennootschap in bezit zijn van een in de EU/EER gevestigde entiteit, die in het land waarin deze is gevestigd over rechtspersoonlijkheid beschikt maar die naar Nederlandse maatstaven fiscaal transparant is, is voornoemde wijziging van belang. Immers, de Nederlandse moedermaatschappij die in bezit is van de aandelen in de buitenlandse entiteit, bezit, ondanks de fiscale transparantie van de buitenlandse entiteit, niet de gehele eigendom van de aandelen in de Nederlandse kleindochtervennootschap. De juridische eigendom van die aandelen berust namelijk bij de buitenlandse entiteit. Dientengevolge kan de Nederlandse kleindochtervennootschap geen deel uitmaken van een fiscale eenheid met de Nederlandse moedermaatschappij. In dat geval kan de buitenlandse entiteit ook niet als top- of tussenmaatschappij fungeren aangezien deze niet voldoet aan de rechtsvormeis.

Onderworpenheidseis

Net als bij in Nederland gevestigde lichamen die deel uitmaken van de fiscale eenheid, moeten de tussenmaatschappij(en) en topmaatschappij, als subject, in het land van vestiging onderworpen zijn aan een belasting naar de winst.

Hierna wordt ingegaan op verschillende situaties met betrekking tot het aangaan van een fiscale eenheid, waarbij een niet in Nederland maar in de EU/EER gevestigd lichaam is betrokken.

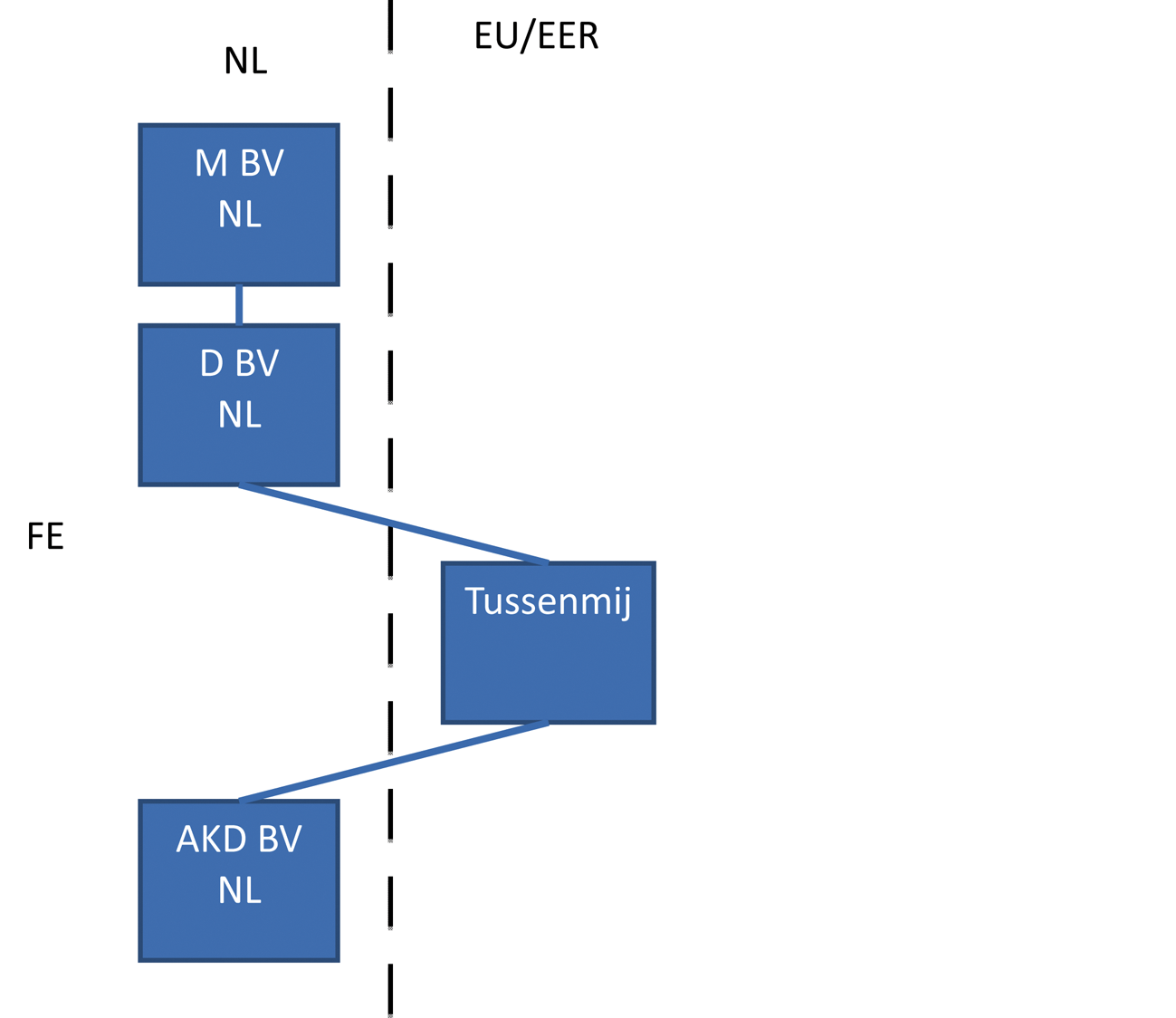

In deze situatie kan, ingevolge dit wetsvoorstel, onder voorwaarden een fiscale eenheid worden gevormd tussen de in Nederland gevestigde moedermaatschappij en de in Nederland gevestigde (klein)dochtermaatschappij. De in het buitenland (EU/EER) gevestigde dochtervennootschap, zonder vaste inrichting in Nederland, die de aandelen houdt in de in Nederland gevestigde (klein)dochtermaatschappij, maakt geen deel uit van de fiscale eenheid. De buitenlandse dochtervennootschap die de aandelen in de Nederlandse (klein)dochtermaatschappij houdt, moet daarbij wel kwalificeren als tussenmaatschappij. Dat betekent globaal gezegd dat het lichaam naar aard en inrichting vergelijkbaar moet zijn met een naar Nederlands recht opgerichte nv of bv en in de staat van vestiging als subject onderworpen moet zijn aan een belasting naar de winst. De tussenmaatschappij moet eveneens voldoen aan het vereiste van het onmiddellijk of middellijk houden van 95%6 van de aandelen in de (klein)dochtermaatschappij. Het gaat hier om een uitbreiding van het huidige fiscale-eenheidsregime, waarbij de bestaande uitgangspunten en systematiek van de fiscale eenheid zo veel mogelijk gehandhaafd blijven. Dit heeft onder meer tot gevolg dat de in Nederland gevestigde lichamen (en buitenlandse belastingplichtigen met een vaste inrichting in Nederland – zie hierna -) een ononderbroken keten moeten vormen, die slechts onderbroken mag worden door een tussenmaatschappij. Indien bijvoorbeeld de beoogde moedermaatschappij een in Nederland gevestigde dochtermaatschappij heeft, die vervolgens het belang houdt in een buitenlandse tussenmaatschappij die het volledige belang heeft in de te voegen (achterklein)dochtermaatschappij, zal ook de in Nederland gevestigde dochtermaatschappij deel moeten uitmaken van de fiscale eenheid. Zie figuur 4.

Figuur 4

De tot de fiscale eenheid behorende lichamen worden vervolgens behandeld als één belastingplichtige. Dit houdt in dat de werkzaamheden en het vermogen van de (achterklein)dochtermaatschappij deel uitmaken van de werkzaamheden en het vermogen van de moedermaatschappij. Het belang van de moedermaatschappij in de tussenmaatschappij blijft echter volledig intact; op haar balans wijzigt de fiscale boekwaarde van het belang in de niet-gevoegde tussenmaatschappij derhalve niet. Voorts blijft de tussenmaatschappij in beginsel een deelneming waarop, indien aan de voorwaarden wordt voldaan, het regime inzake de deelnemingsvrijstelling van toepassing is. Als gevolg van het bovenstaande ontstaat in de fiscale balans van de moedermaatschappij als het ware een dubbeltelling van het vermogen van de (achterklein)dochtermaatschappij, namelijk eenmaal via de deelneming in de tussenmaatschappij en eenmaal via de toerekening van het vermogen van de (achterklein)dochtermaatschappij – binnen fiscale eenheid – aan de moedermaatschappij. Om onbedoelde effecten hiervan bij de toepassing van de regeling inzake de aftrekbeperking van bovenmatige deelnemingsrente tegen te gaan, bevat het onderhavige wetsvoorstel een aanpassing in die regeling (zie voor een nadere toelichting het artikelsgewijze deel van deze memorie).

Interne transacties tussen de moeder- en de (klein)dochtermaatschappij van de fiscale eenheid zijn in beginsel niet zichtbaar. Indien de moedermaatschappij een vermogensbestanddeel overdraagt aan de gevoegde (klein)dochtermaatschappij vindt er geen realisatie plaats van het verschil tussen de boekwaarde en de waarde in het economische verkeer van dat vermogensbestanddeel. Wel zal een dergelijke overdracht onder omstandigheden, net als onder het huidige fiscale-eenheidsregime, kunnen leiden tot het van toepassing worden van een sanctiebepaling ingeval de fiscale eenheid vervolgens wordt beëindigd. Alsdan moet het overgedragen vermogensbestanddeel te boek worden gesteld op de waarde in het economische verkeer op het tijdstip onmiddellijk voorafgaand aan het ontvoegingstijdstip van de overdrager of de overnemer. Tevens zijn de bepalingen inzake het verrekenen van verliezen die betrekking hebben op verliezen van voor of na de fiscale-eenheidsperiode van toepassing. De gevolgen van het aangaan van een fiscale eenheid via een tussenmaatschappij zijn derhalve zo veel mogelijk gelijk aan de gevolgen van het aangaan van een fiscale eenheid in een structuur met alleen in Nederland gevestigde vennootschappen.

Door de toerekening van de werkzaamheden en het vermogen van de (klein)dochtermaatschappij aan de moedermaatschappij, worden winsten en verliezen van de gevoegde (klein)dochtermaatschappij tot het resultaat van de fiscale eenheid gerekend. De aandelen in de (klein)dochtermaatschappij blijven behoren tot het vermogen van de tussenmaatschappij. Ingeval de (klein)dochtermaatschappij die tot de fiscale eenheid behoort verlieslatend is, komen de verliezen die ten tijde van het bestaan van de fiscale eenheid worden geleden ten laste van de fiscale eenheid. Op het belang in de tussenmaatschappij is in voorkomende gevallen de deelnemingsvrijstelling van toepassing. Tot het vermogen van de tussenmaatschappij behoort eveneens de deelneming in de gevoegde (klein)dochtermaatschappij. Ingeval de tussenmaatschappij wordt geliquideerd zou, indien aan de voorwaarden voor het nemen van een liquidatieverlies wordt voldaan, een liquidatieverlies in aanmerking kunnen worden genomen. Echter, voor zover het liquidatieverlies samenhangt met verliezen van de (klein)dochtermaatschappij gedurende het bestaan van de fiscale eenheid, zijn deze verliezen al ten laste van het fiscale-eenheidsresultaat gekomen. Een dergelijke dubbele verliesneming zou in strijd zijn met doel en strekking van de regeling voor de fiscale eenheid en van de liquidatieverliesregeling. Daarom wordt voorgesteld te regelen dat in dergelijke situaties, kort gezegd, het liquidatieverlies slechts in aanmerking wordt genomen voor zover de belastingplichtige aannemelijk maakt dat het liquidatieverlies hoger is dan de verliezen van de gevoegde (klein)dochtermaatschappij die in het resultaat van de fiscale eenheid tot uitdrukking zijn gekomen.

Ingeval 95% van de aandelen in twee of meer Nederlandse maatschappijen wordt gehouden door een binnen de EU/EER, maar niet in Nederland, gevestigd lichaam, de zogenoemde topmaatschappij, kan er, onder voorwaarden, een fiscale eenheid tussen de zustermaatschappijen tot stand worden gebracht. Een dergelijke fiscale eenheid is overigens ook mogelijk indien de aandelen in de te voegen zustermaatschappijen (deels) middellijk, via een of meer tussenmaatschappijen of maatschappijen die deel uitmaken van de fiscale eenheid, door de topmaatschappij worden gehouden. Voornoemde zustermaatschappijen beschikken echter niet over een in Nederland gevestigde moedermaatschappij. Het is juist de moedermaatschappij van de fiscale eenheid van wie de belasting wordt geheven en tevens is de moedermaatschappij verplicht om onder meer de aangifte te verzorgen. Daarom dienen de belastingplichtigen een moedermaatschappij aan te wijzen. Het is hierbij een van de zustermaatschappijen die als moedermaatschappij gaat functioneren. Vervolgens worden de werkzaamheden en het vermogen van de andere zustermaatschappij toegerekend aan de als moedermaatschappij aangewezen zustermaatschappij.

De aangewezen zustermaatschappij wordt derhalve de moedermaatschappij van de fiscale eenheid. Welke zustermaatschappij als moedermaatschappij wordt aangemerkt kan ook van belang zijn bij de beoordeling wanneer een fiscale eenheid al dan niet eindigt. Stel bijvoorbeeld dat een topmaatschappij alle aandelen in drie in Nederland gevestigde vennootschappen (A BV, B BV en C BV) bezit, en deze drie zustermaatschappijen worden gevoegd in een fiscale eenheid waarbij A BV wordt aangemerkt als moedermaatschappij. Ingeval dan de aandelen in A BV door de topmaatschappij worden vervreemd, zal de gehele fiscale eenheid eindigen. Dit is anders wanneer alleen de aandelen in B BV of C BV worden vervreemd. Alsdan blijft de fiscale eenheid tussen de achterblijvende maatschappijen in stand en wordt alleen de zustermaatschappij waarvan de aandelen zijn vervreemd, ontvoegd.

De aangewezen moedermaatschappij sluit, net als een dochtermaatschappij, op het tijdstip direct voorafgaande aan de totstandkoming van de fiscale eenheid haar boekjaar af.

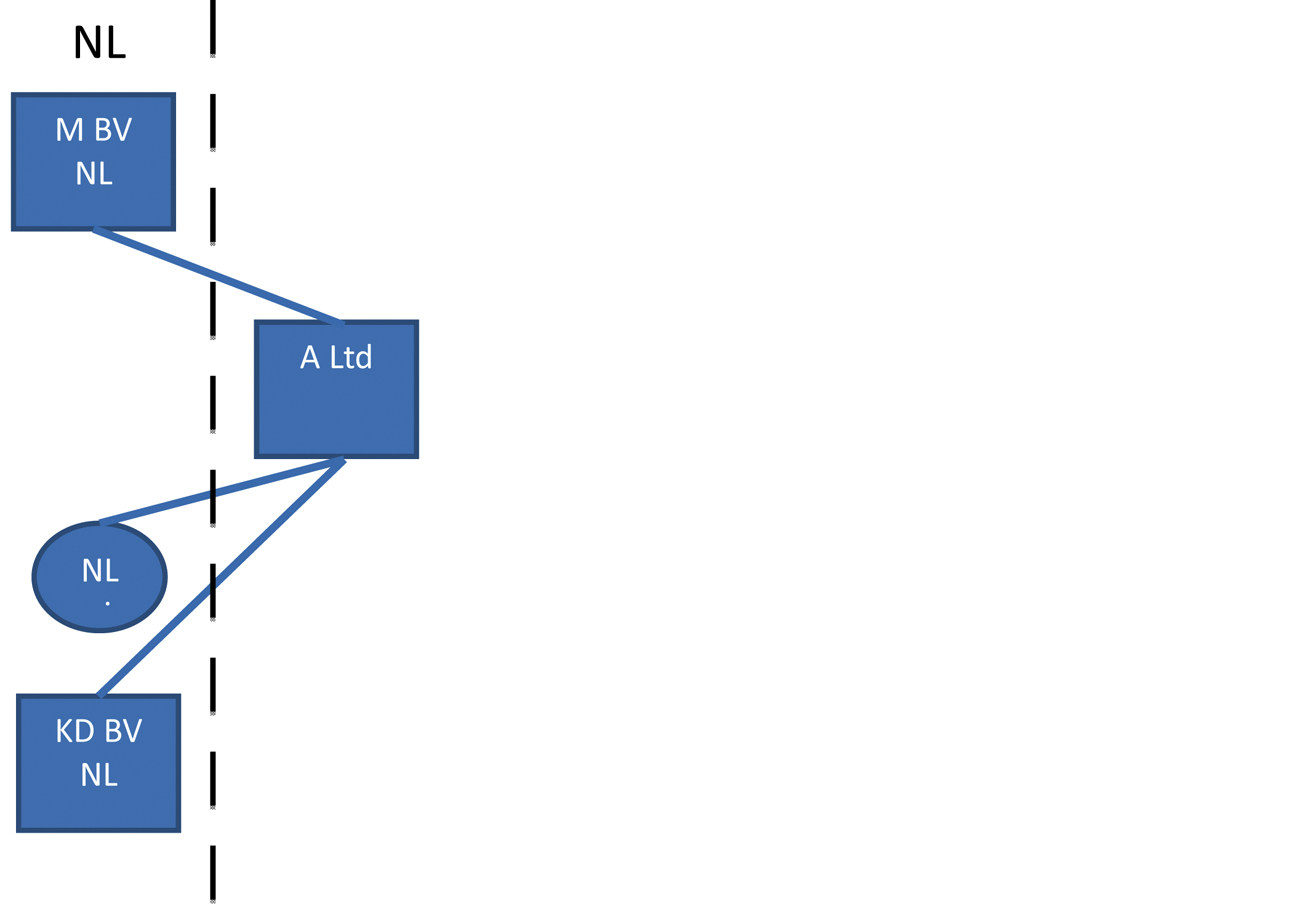

Een zustermaatschappij waarin de aandelen (deels) worden gehouden door een in Nederland gevestigde maatschappij (die tot de fiscale eenheid behoort), kan niet als moedermaatschappij fungeren. Neem bijvoorbeeld een in Nederland gevestigde vennootschap (A BV) die 40% van de aandelen in een zustermaatschappij (B BV), eveneens een in Nederland gevestigde maatschappij, houdt, terwijl de overige aandelen in handen zijn van een binnen de EU/EER, maar niet in Nederland, gevestigd lichaam (X Ltd). De aandelen in A BV zijn eveneens in handen van X Ltd. De vennootschappen A BV en B BV wensen een fiscale eenheid aan te gaan. In een dergelijke situatie kan een fiscale eenheid tot stand worden gebracht. Voor wat betreft de in aanmerking te nemen moedermaatschappij hebben de belastingplichtigen echter geen keuze. In zo’n situatie wordt de Nederlandse maatschappij (A BV) die aandelen in de te voegen zustervennootschap (B BV) houdt de moedermaatschappij.

Ingeval in bovengenoemde situatie er nog een zustermaatschappij (C BV) is die eveneens deel wenst uit te maken van de fiscale eenheid, hebben de maatschappijen wel een keuze wie als moedermaatschappij gaat fungeren. Zie figuur 5. In die situatie zal de keuze dienen te worden gemaakt tussen A BV en C BV. B BV kan geen moedermaatschappij zijn, omdat de aandelen in die maatschappij gedeeltelijk worden gehouden door A BV.

Figuur 5

Naast de hiervoor geschetste basissituaties van nieuwe fiscale-eenheidsmogelijkheden, is een mengvorm van bovenstaande situaties eveneens mogelijk. Zo is het mogelijk dat aan een bestaande fiscale eenheid een zuster-fiscale eenheid wordt toegevoegd.

Een andere mogelijkheid is dat de aandelen in twee fiscale eenheden, onmiddellijk of middellijk, in handen zijn van een topmaatschappij. Er kan een zogenoemde zuster-fiscale eenheid worden aangegaan tussen de twee fiscale eenheden. Aangezien de twee fiscale eenheden als zustermaatschappijen zijn aan te merken, zijn de belastingplichtigen vrij in de keuze wie (van de moedermaatschappijen van de oorspronkelijke fiscale eenheden) als moedermaatschappij van de nieuwe fiscale eenheid wordt aangemerkt. Ook voor deze situatie geldt dat de keuze mede van belang kan zijn bij het ontvoegen van een of meer maatschappijen uit de fiscale eenheid.

In voorkomende gevallen kan het zo zijn dat bij een herstructurering de structuur van een bestaande fiscale eenheid wijzigt, maar dat de samenstelling van die fiscale eenheid voor wat betreft de daarin opgenomen maatschappijen niet verandert. Dit is bijvoorbeeld het geval indien bij een bestaande binnenlandse fiscale eenheid – waarbij alle aandelen in de moedermaatschappij worden gehouden door een vennootschap die als topmaatschappij zou kunnen kwalificeren – de aandelen in een dochtermaatschappij worden overgedragen aan de aandeelhouder van de moedermaatschappij of indien de aandelen in een dochtermaatschappij worden overgedragen aan een vennootschap die kan kwalificeren als tussenmaatschappij. Zolang in die gevallen in de nieuw ontstane situatie de moedermaatschappij als moeder aanblijft, is (ook ten aanzien van de dochtermaatschappij waarvan de aandelen zijn overgedragen) geen sprake van een ontvoeging. De fiscale eenheid kan op dat moment uiteraard wel eindigen op verzoek van de moedermaatschappij en de dochtermaatschappij. Indien daarentegen als gevolg van de herstructurering een zustersituatie ontstaat en ervoor zou worden gekozen om de dochtermaatschappij, waarvan de aandelen zijn overgedragen, als moeder aan te wijzen, zal de bestaande binnenlandse fiscale eenheid eindigen aangezien dan binnen de bestaande fiscale eenheid de moedermaatschappij wijzigt. Overigens kan de moedermaatschappij onder omstandigheden wel zonder beëindiging van de bestaande fiscale eenheid wijzigen indien een bestaande fiscale eenheid wordt uitgebreid en een te voegen maatschappij de nieuwe moedermaatschappij wordt. Afhankelijk van de situatie kan dan dus een nieuw te voegen maatschappij als moedermaatschappij in de nieuw ontstane situatie gaan optreden, bijvoorbeeld in het geval een topmaatschappij de aandelen in een nieuwe vennootschap verwerft en die vennootschap als moedermaatschappij deel gaat uitmaken van de bestaande fiscale eenheid.7 Dat is in lijn met de bestaande praktijk waarbij een bestaande fiscale eenheid deel gaat uitmaken van een andere (grotere) fiscale eenheid.

Niet alleen in Nederland gevestigde vennootschappen kunnen deel uitmaken van de fiscale eenheid. Ook een in het buitenland gevestigd lichaam met een vaste inrichting in Nederland kan daar onder de huidige wetgeving, onder bepaalde voorwaarden, al deel van uitmaken (voor zover het gaat om de vaste inrichting in Nederland). Het gaat dan om de situatie dat een buitenlands lichaam over een vaste inrichting in Nederland beschikt terwijl tot die vaste inrichting de aandelen behoren in een in Nederland gevestigd lichaam en om de situatie dat een in Nederland gevestigde moedermaatschappij de aandelen houdt in een buiten Nederland gevestigde dochtermaatschappij die beschikt over een vaste inrichting in Nederland.

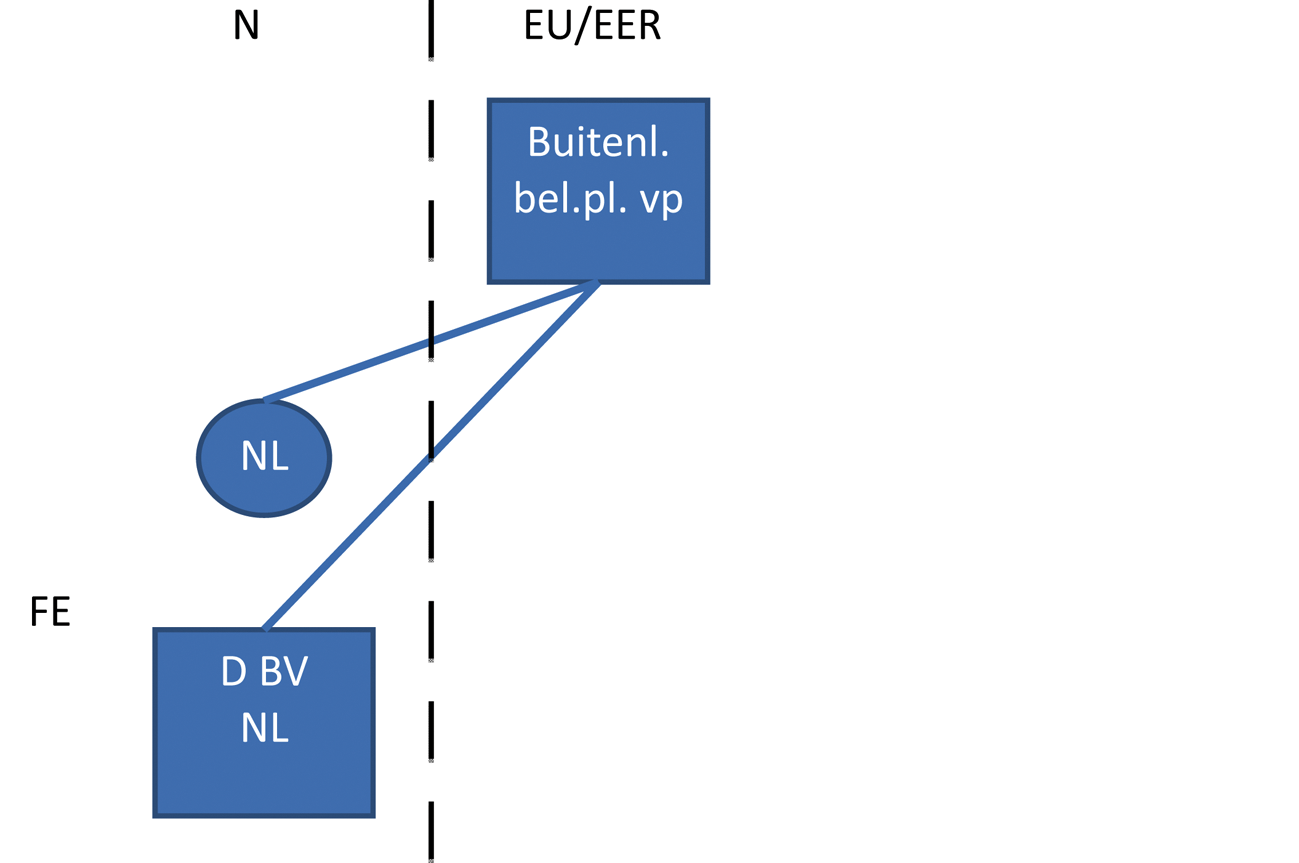

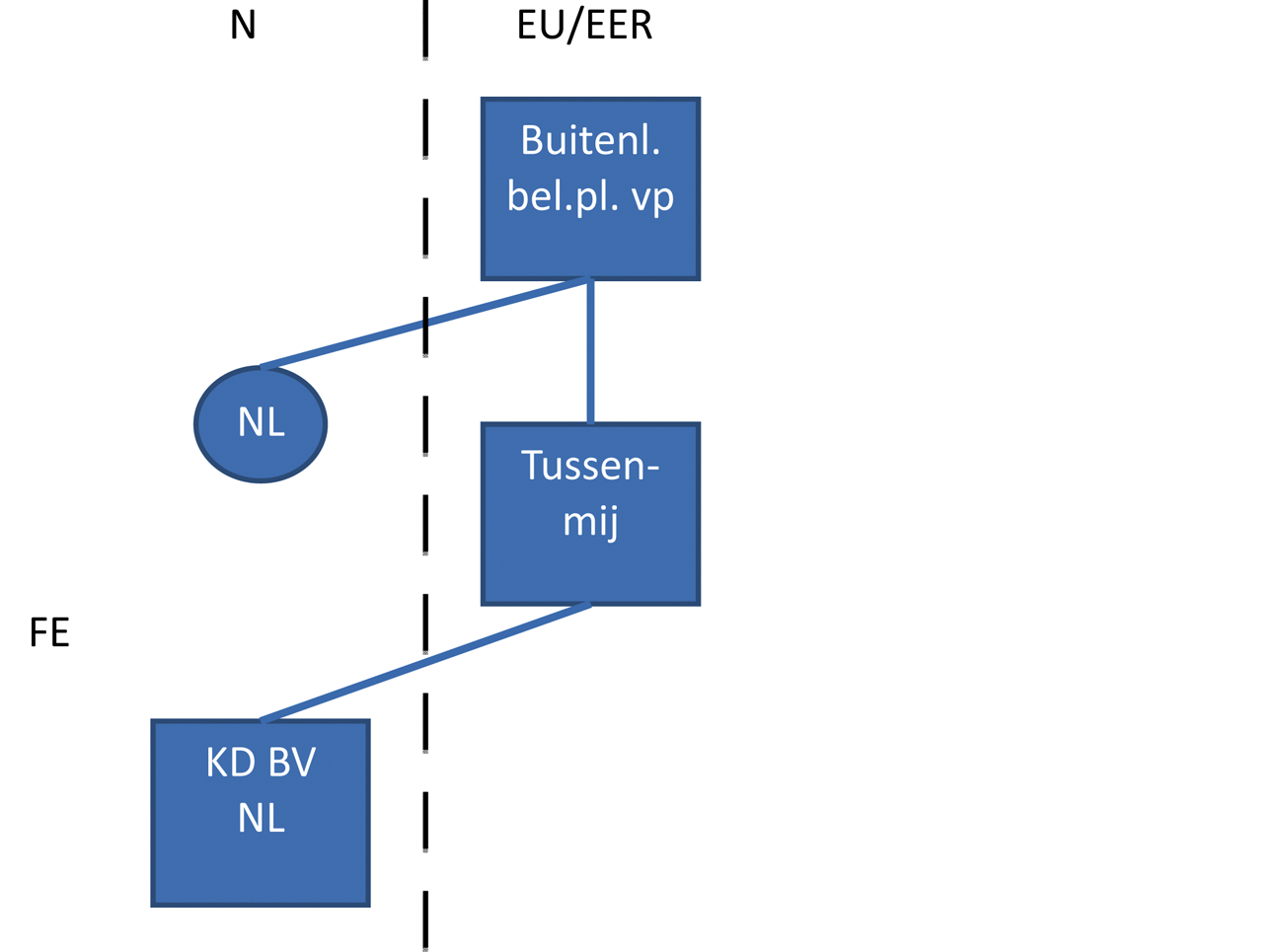

Deze regeling wordt met dit wetsvoorstel enigszins uitgebreid. Deze uitbreiding ziet op binnen de EU/EER, maar niet in Nederland, gevestigde lichamen met een vaste inrichting in Nederland. Door voornoemde uitbreiding wordt het mogelijk ook een fiscale eenheid te vormen in de situatie van een – binnen de EU/EER gevestigd – buitenlands belastingplichtig lichaam8 met een vaste inrichting in Nederland dat alle aandelen bezit in een in Nederland gevestigde bv, maar waarbij deze aandelen niet behoren tot het vermogen van de in Nederland aanwezige vaste inrichting van het buitenlands belastingplichtige lichaam. Het buitenlands belastingplichtige lichaam is dan de moedermaatschappij van de fiscale eenheid. Voor alle duidelijkheid wordt opgemerkt dat een buitenlands belastingplichtig lichaam niet als topmaatschappij kan worden aangemerkt en in dat geval geen sprake is van een fiscale eenheid tussen zustermaatschappijen. Zie figuur 6.

Figuur 6

Een dergelijke fiscale eenheid is overigens niet mogelijk ingeval het buitenlands belastingplichtige lichaam buiten de EU/EER is gevestigd.

Een fiscale eenheid is ook mogelijk als er tussen de buitenlands belastingplichtige (in de EU/EER gevestigde) vennootschap en de in Nederland gevestigde D BV nog een (in de EU/EER, maar niet in Nederland, gevestigde) tussenmaatschappij zit. Ook in deze situatie wordt de buitenlandse belastingplichtige als moedermaatschappij van de fiscale eenheid aangemerkt.

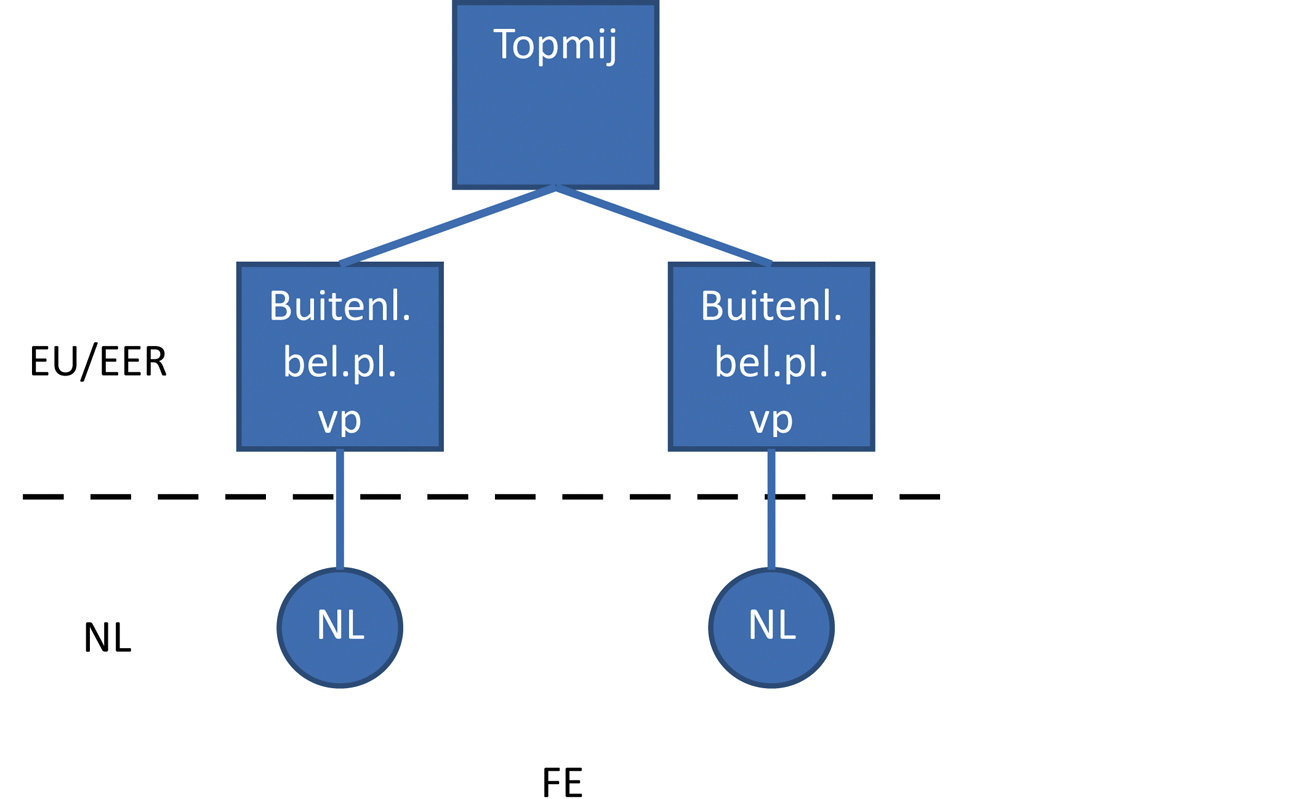

Ook in de situatie dat er sprake is van een vaste inrichting van een binnen de EU/EER gevestigde vennootschap en een in Nederland gevestigde vennootschap waarvan de aandelen in handen zijn van een andere binnen de EU/EER gevestigde vennootschap, is een fiscale eenheid mogelijk, mits de aandelen van beide binnen de EU/EER gevestigde vennootschappen in handen zijn van een derde binnen de EU/EER gevestigde vennootschap (topmaatschappij). Zie figuur 7. Voor wat betreft de moedermaatschappij heeft men dan de keuze tussen B Ltd, voor zover het de vaste inrichting betreft, en de in Nederland gevestigde vennootschap X BV aangezien in deze situatie B Ltd geen aandelen in X BV houdt.

Figuur 7

Ingeval een topmaatschappij alle aandelen heeft in twee binnen de EU/EER, maar niet in Nederland, gevestigde lichamen die elk een vaste inrichting in Nederland hebben, wordt ook een fiscale eenheid mogelijk. Zie figuur 8. De buitenlands belastingplichtige vennootschappen kunnen dan voor wat betreft deze zuster-vaste inrichtingen, onder voorwaarden, een fiscale eenheid aangaan waarbij één van die twee buitenlandse belastingplichtige vennootschappen als moedermaatschappij wordt aangewezen.

Figuur 8

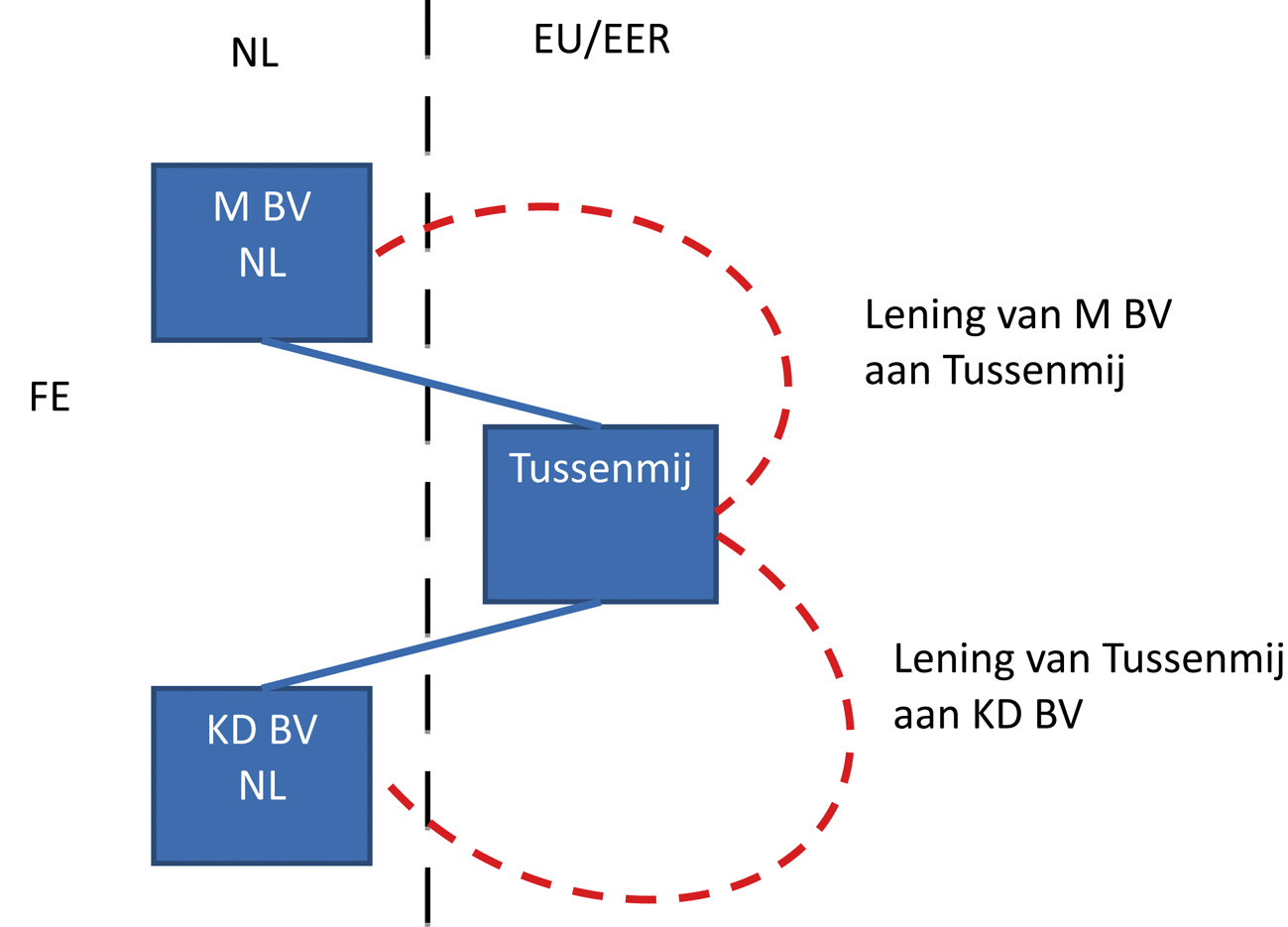

De mogelijkheid om een fiscale eenheid te vormen via een niet in Nederland gevestigde tussenmaatschappij of topmaatschappij zou, zonder nadere voorziening, kunnen leiden tot dubbele verliesneming in Nederland. Gedacht kan worden aan de situatie waarbij een in Nederland gevestigde moedermaatschappij M BV en een via een tussenmaatschappij gehouden in Nederland gevestigde kleindochtermaatschappij KD BV samen een fiscale eenheid vormen. M BV verstrekt een lening aan de tussenmaatschappij, die op haar beurt de verkregen middelen doorleent aan KD BV. Zie figuur 9.

Figuur 9

Vervolgens wordt KD BV verlieslatend. De verliezen van KD BV worden binnen de fiscale eenheid verrekend met de winsten van M BV. Als gevolg van de omstandigheid dat KD BV verlieslatend is, kan de tussenmaatschappij haar vordering op KD BV in waarde zien verminderen. Dit kan dan eveneens consequenties hebben voor de vermogenspositie van de tussenmaatschappij. Dit zou weer tot gevolg kunnen hebben dat de vordering van M BV op de tussenmaatschappij eveneens in waarde vermindert. Als M BV de vordering op de tussenmaatschappij afwaardeert, komt aldus het verlies van KD BV in feite tweemaal ten laste van de winst van de fiscale eenheid. Een vergelijkbare situatie kan zich voordoen bij een vordering op een topmaatschappij of op een buitenlands belastingplichtige die deel uitmaakt van dezelfde fiscale eenheid.

Om dubbele verliesneming in de hiervoor genoemde situaties te voorkomen wordt een regeling voorgesteld die bewerkstelligt dat de vordering op de tussenmaatschappij, de topmaatschappij of een buitenlands belastingplichtige die deel uitmaakt van dezelfde fiscale eenheid, in voorkomende gevallen niet kan worden afgewaardeerd ten laste van de winst van de fiscale eenheid9.

Aanleiding voor het onderhavige wetsvoorstel zijn het hiervoor genoemde arrest van het HvJ EU van 12 juni 2014 en de hiervoor genoemde uitspraken van Hof Amsterdam van 11 december 2014. Met dit wetsvoorstel wordt beoogd de wetgeving inzake de fiscale eenheid in overeenstemming met het EU-recht te brengen.

Door de voorgestelde wijzigingen zal bij de toepassing van het regime van de fiscale eenheid in voorkomende gevallen ook rekening moeten worden gehouden met tot het concern behorende niet in Nederland, maar wel in de EU/EER gevestigde, vennootschappen. Dit geldt zowel voor het geven van de beschikking fiscale eenheid, als bij de toetsing van de aangifte van de fiscale eenheid. Weliswaar kunnen bewijsstukken worden verlangd bij het verzoek tot voeging in een fiscale eenheid, maar deze zullen deels in een buitenlandse taal en naar buitenlands recht zijn opgesteld. Mede als gevolg daarvan zullen de verzoeken die op basis van deze voorgenomen wetswijziging kunnen worden gedaan zich niet lenen voor vergaande administratieve ondersteuning, zoals bij de verzoeken die in de huidige situatie worden gedaan. Ook ontstaan risico’s ten aanzien van het detecteren van mogelijke verbrekingen van de fiscale eenheid en het verloop van onderlinge geldstromen. De Belastingdienst zal in de meeste gevallen zijn aangewezen op actie door en melding van de belanghebbenden, waarbij de sancties bij een verbreking van de fiscale eenheid niet gewijzigd zijn.

De extra uitvoeringskosten bedragen € 1,75 miljoen tot € 1,85 miljoen in 2015 en nemen daarna af tot een structureel bedrag van € 1,3 miljoen per jaar. De uitvoeringskosten zullen gedekt worden binnen begroting IX.

|

2015 |

2016 |

Structureel |

|

|---|---|---|---|

|

Kosten |

1,75–1,85 |

1,3 |

1,3 |

De voorgestelde uitbreiding leidt naar verwachting tot zo’n 150 à 200 verzoeken per jaar. Vanwege de complexiteit van de materie is hiervoor 10 FTE op academisch niveau nodig en voor de administratieve voor- en nabewerking in totaal 0,9 FTE op verschillende niveaus. De nu voorziene structurele personeelskosten bedragen vanaf 2015 € 1,3 miljoen per jaar.

De wijzigingen in de IV-keten bestaan uit aanpassingen in het Vpb-systeem en wijziging of vervanging van het Kennissysteem Fiscale Eenheid. Dit leidt tot een incidentele kostenpost van tussen de € 450.000 en € 550.000 in 2015.

Na invoering van de maatregel wordt gemonitord of zich onvoorziene situaties voordoen. Deze kunnen leiden tot herziening van werkzaamheden en daarmee het benodigde uitvoeringsbudget.

De in dit wetsvoorstel opgenomen wijzigingen in de regelgeving rond de fiscale eenheid leiden tot een structurele toename van de administratieve lasten voor het bedrijfsleven van circa € 0,6 miljoen. Dit is een saldo van enerzijds meer kosten door een toename van het aantal verzoeken om een fiscale eenheid aan te gaan en door extra werkzaamheden als gevolg van enkele begeleidende noodzakelijke maatregelen, en anderzijds een afname vanwege het vervallen van werkzaamheden rond de zelfstandige aangifte van de onderdelen van de fiscale eenheid.

De in dit wetsvoorstel opgenomen wijzigingen van het fiscale-eenheidsregime leiden tot de in onderstaande tabel opgenomen budgettaire derving.

|

2015 |

2016 |

2017 |

Structureel |

|

|---|---|---|---|---|

|

Derving |

126 |

139 |

135 |

41 |

Met deze wetsaanpassing worden nu nog niet verrekenbare verliezen direct (of sneller) verrekenbaar, waardoor er in de eerste jaren een relatief grote budgettaire derving is. Op termijn valt het effect van versnelde verrekening van de verschillende cohorten tegen elkaar weg en is er enkel het effect dat minder verliezen verdampen omdat een vennootschap binnen een fiscale eenheid makkelijker verliezen kan verrekenen

Omdat er geen reële mogelijkheden waren om de derving in 2015 van adequate dekking te voorzien, wordt de derving in 2015 uitgesmeerd over de jaren 2016 en 2017. Dit leidt tot een te dekken derving van € 200 miljoen in deze jaren. De budgettaire derving loopt vanaf 2018 af naar € 41 miljoen in de structurele situatie (vanaf 2024).

De budgettaire derving wordt in 2016 gedekt uit de beschikbare middelen in het lastenkader en een incidentele verhoging van de Awf-premie. De budgettaire derving vanaf 2017 wordt voor € 41 miljoen gedekt uit middelen in het lastenkader. Het restant van de budgettaire derving wordt gedekt door een aflopende taakstelling voor potentiële maatregelen die volgen uit het «base erosion and profit shifting»-project (BEPS-project) van de OESO.

Zowel groot-, midden- als kleinbedrijf profiteren van deze uitbreiding van de fiscale eenheid. In absolute zin profiteert het grootbedrijf meer van deze verruiming van het fiscale-eenheidsregime omdat zij meer vertakkingen buiten Nederland hebben.

Artikel I

Artikel I, onderdeel A (artikel 7 van de Wet op de vennootschapsbelasting 1969)

In verband met de in dit wetsvoorstel opgenomen wijzigingen van artikel 15 van de Wet Vpb 1969 wordt de verwijzing in artikel 7, vierde lid, van de Wet Vpb 1969 aangepast. In het voorgestelde artikel 15, tweede lid, van de Wet Vpb 1969 wordt bepaald dat de aangewezen moedermaatschappij, die in wezen een dochtermaatschappij van de topmaatschappij vormt, haar boekjaar op gelijke wijze afsluit als een te voegen dochtermaatschappij. Dit brengt bijvoorbeeld met zich dat ingeval een belastingplichtige in de loop van het boekjaar als aangewezen moedermaatschappij deel gaat uitmaken van een fiscale eenheid, de hieraan voorafgaande periode als afzonderlijk jaar wordt aangemerkt.

Artikel I, onderdeel B (artikel 10a van de Wet op de vennootschapsbelasting 1969)

De verwijzing in artikel 10a, zesde lid, van de Wet Vpb 1969 naar artikel 15 van die wet wordt aangepast in verband met de in dit wetsvoorstel opgenomen wijzigingen van genoemd artikel 15. Hiermee wordt bereikt dat genoemd zesde lid ook betrekking heeft op een (zuster-)fiscale eenheid als bedoeld in het voorgestelde artikel 15, tweede lid, van de Wet Vpb 1969.

Artikel I, onderdeel C (artikel 13 van de Wet op de vennootschapsbelasting 1969)

Met de voorgestelde wijzigingen van artikel 15 van de Wet Vpb 1969 wordt, onder voorwaarden, een fiscale eenheid mogelijk tussen een in Nederland gevestigde moedermaatschappij en een via een in het buitenland gevestigde tussenmaatschappij gehouden in Nederland gevestigde (klein)dochtermaatschappij. Omdat de tussenmaatschappij geen deel uitmaakt van de fiscale eenheid, blijven op de deelneming in die tussenmaatschappij de regelingen inzake de deelnemingsvrijstelling en de uitsluitingen daarvan, onverkort van toepassing. Met het voorgestelde artikel 13, achttiende lid, van de Wet Vpb 1969 wordt voor alle duidelijkheid expliciet vastgelegd dat voor de toepassing van de regels inzake de deelnemingsvrijstelling op de deelneming in de tussenmaatschappij, de omstandigheid dat de (klein)dochtermaatschappij deel uitmaakt van dezelfde fiscale eenheid als de moedermaatschappij, buiten beschouwing blijft. Genoemd achttiende lid is niet van toepassing indien dit uitdrukkelijk uit een specifieke wettelijke regeling volgt, zoals uit de voorgestelde artikel 13d, negende lid, en 13l, vierde lid, van de Wet Vpb 1969.

In het verlengde van het voorgaande vinden verder ter zake van een deelneming in een buitenlands belastingplichtig lichaam als bedoeld in het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969, de deelnemingsvrijstelling, uitsluitingen van de deelnemingsvrijstelling en alle regelingen die daarmee verband houden, toepassing als ware dit lichaam geen belastingplichtige in de zin van het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969 en als ware er in zoverre geen fiscale eenheid. Het huidige artikel 35, eerste lid, van het Besluit fiscale eenheid 2013 waarin dit thans al geregeld is, zal komen te vervallen.

Artikel I, onderdeel D (artikel 13d van de Wet op de vennootschapsbelasting 1969)

In artikel 13d, achtste lid, van de Wet Vpb 1969 is een voorschrift opgenomen voor de bepaling van het voor een dochtermaatschappij opgeofferde bedrag indien de fiscale eenheid ten aanzien van die maatschappij wordt beëindigd. In de situatie dat de aandelen in die dochtermaatschappij in bezit zijn van verschillende maatschappijen van de fiscale eenheid of bijvoorbeeld deels in het bezit zijn van een tussenmaatschappij, zal hiermee rekening moeten worden gehouden bij de bepaling van het opgeofferde bedrag bij de aandeelhouders. In dat geval dient het opgeofferde bedrag, vastgesteld op het eigen vermogen van die dochtermaatschappij verminderd met de toelaatbare reserves, te worden verdeeld naar rato van het aandelenbezit van iedere aandeelhouder in de ontvoegde maatschappij. Met de voorgestelde aanpassing van genoemd achtste lid wordt dit uitdrukkelijk vastgelegd. Indien bijvoorbeeld een tot de fiscale eenheid behorende in Nederland gevestigde maatschappij (A BV) 60% van de aandelen in de te ontvoegen dochtermaatschappij B BV heeft en een tussenmaatschappij de andere 40%, zal het voor de deelneming in B BV opgeofferde bedrag bij A BV worden gesteld op 60% van het eigen vermogen van B BV nadat dit is verminderd met de toelaatbare reserves. Krachtens artikel 15aj, zesde lid, van de Wet Vpb 1969 geldt deze berekening ook voor de bepaling van de boekwaarde van de deelneming. In het huidige artikel 15 van het Besluit fiscale eenheid 2003 is overigens al een (soortgelijk) voorschrift opgenomen over hoe het opgeofferde bedrag moet worden verdeeld indien de aandelen in de dochtermaatschappij in het bezit zijn van meer dan één maatschappij. In verband met de voorgestelde aanpassing van artikel 13d, achtste lid, van de Wet Vpb 1969, kan artikel 15 van het Besluit fiscale eenheid 2003 dan vervallen.

Het voorgestelde artikel 13d, negende lid, van de Wet Vpb 1969 bevat in de eerste volzin een beperking van het in aanmerking te nemen verlies bij liquidatie van een tussenmaatschappij. Op de balans van de moedermaatschappij verandert de waardering van het belang in de tussenmaatschappij niet als gevolg van het aangaan van een fiscale eenheid met de door die tussenmaatschappijen gehouden (klein)dochtermaatschappij(en). Ingeval de in bezit van de tussenmaatschappij zijnde (klein)dochtermaatschappij binnen de fiscale eenheid verlieslatend is, vermindert dit verlies het fiscale-eenheidsresultaat. Daarnaast kan bij liquidatie van de tussenmaatschappij bij de fiscale eenheid onder omstandigheden een liquidatieverlies met betrekking tot de deelneming in de tussenmaatschappij in aftrek worden gebracht. Dit liquidatieverlies kan (mede) zijn veroorzaakt door het verlies van de (klein)dochtermaatschappij. Om te voorkomen dat het verlies van de (klein)dochtermaatschappij tweemaal ten laste van het fiscale-eenheidsresultaat kan worden gebracht, wordt volgens de voorgestelde bepaling bij de berekening van een liquidatieverlies het voor de deelneming in de tussenmaatschappij opgeofferde bedrag slechts in aanmerking genomen voor zover de belastingplichtige aannemelijk maakt dat dit opgeofferde bedrag hoger is dan de verliezen van de door die tussenmaatschappij gehouden (klein)dochtermaatschappij(en) die bij de fiscale eenheid per saldo tot uitdrukking zijn gekomen gedurende de periode dat die (klein)dochtermaatschappij(en) deel heeft (of hebben) uitgemaakt van de fiscale eenheid. Hierbij wordt de aan een maatschappij toe te rekenen winst – die in dit geval uitkomt op een per saldo negatief bedrag – vastgesteld op basis van artikel 15ah van de Wet Vpb 1969. Voor zover zich een samenloop met het bepaalde in artikel 13d, vierde lid, van de Wet Vpb 1969 voordoet, wordt in het Besluit fiscale eenheid 2003 voorzien in een regeling die dubbele correctie van dezelfde waardedaling van een deelneming voorkomt.

Ingeval een buitenlands lichaam waarin een deelneming wordt gehouden een vaste inrichting in Nederland heeft, kan dit lichaam niet als tussenmaatschappij worden aangemerkt. Dit lichaam kan wel als buitenlands belastingplichtig lichaam deel uitmaken van dezelfde fiscale eenheid als de belastingplichtige (moedermaatschappij). Ook in die situatie kan er sprake zijn van de hiervoor beschreven dubbele verliesneming. Artikel 35, derde lid, van het Besluit fiscale eenheid 2003 bevat reeds een regeling ter voorkoming van die dubbele verliesneming. De in het voorgestelde artikel 13d, negende lid, tweede volzin, van de Wet Vpb 1969 opgenomen regeling komt hiervoor in de plaats en regelt dat het voorgestelde artikel 13d, negende lid, eerste volzin, van de Wet Vpb 1969 van overeenkomstige toepassing is bij liquidatie van een dergelijk buitenlands belastingplichtig lichaam.

In verband met de voorgestelde invoeging van genoemd negende lid worden het huidige negende tot en met elfde lid van genoemd artikel vernummerd tot tiende tot en met twaalfde lid. In samenhang met deze vernummering wordt ook de verwijzing in artikel 13d, vijfde lid, van de Wet Vpb 1969 naar het negende lid gewijzigd in tiende lid.

Artikel I, onderdeel E (artikel 13e van de Wet op de vennootschapsbelasting 1969)

De verwijzing in artikel 13e, eerste en tweede lid, van de Wet Vpb 1969 naar artikel 13d, negende lid, van die wet wordt aangepast aan de vernummering van genoemd negende lid tot tiende lid ingevolge artikel I, onderdeel D.

Artikel I, onderdeel F (artikel 13l van de Wet op de vennootschapsbelasting 1969)

De voorgestelde aanpassingen van artikel 13l van de Wet Vpb 1969 voorzien in de samenloop van de aangepaste regeling voor de fiscale eenheid met de regeling inzake de aftrekbeperking van bovenmatige deelnemingsrente ingeval de aandelen in een tot de fiscale eenheid behorende (klein)dochtermaatschappij middellijk via een tussenmaatschappij als bedoeld in het voorgestelde artikel 15, vijfde lid, van de Wet Vpb 1969 worden gehouden. De tussenmaatschappij maakt geen deel uit van de fiscale eenheid. De werkzaamheden en het vermogen van de betreffende (klein)dochtermaatschappij worden binnen de fiscale eenheid toegerekend aan de moedermaatschappij. Als uitgangspunt geldt dat bij voeging van de via de tussenmaatschappij gehouden (klein)dochtermaatschappij, de fiscale boekwaarde van de deelneming in die tussenmaatschappij niet wijzigt. Dit heeft tot gevolg dat in de fiscale balans van de moedermaatschappij als het ware een dubbeltelling van het vermogen van de (klein)dochtermaatschappij optreedt, namelijk eenmaal via de deelneming in de tussenmaatschappij en eenmaal via de toerekening van het vermogen van de (klein)dochtermaatschappij.10 De dubbeltelling kan gevolgen hebben voor de toepassing van de regeling inzake de aftrekbeperking van bovenmatige deelnemingsrente. Met name indien de verkrijgingsprijs van de deelneming in de tussenmaatschappij ingevolge artikel 13l, vijfde of tiende lid, van de Wet Vpb 1969 bij de moedermaatschappij buiten aanmerking blijft voor het berekenen van de deelnemingsschuld, leidt de dubbeltelling tot een hoger vermogen, en dientengevolge voor hetzelfde bedrag tot een lagere deelnemingsschuld, dan in overeenstemming is met de ratio van de regeling inzake de aftrekbeperking van bovenmatige deelnemingsrente. De eerste aan artikel 13l, vierde lid, van de Wet Vpb 1969 toe te voegen volzin strekt er daarom toe de dubbeltelling uit de boekwaarde van het eigen vermogen van de moedermaatschappij te elimineren voor de toepassing van deze regeling.

In onderdeel a wordt aangesloten bij het door de tussenmaatschappij onmiddellijk, of via een andere tussenmaatschappij, gehouden aandelenbezit in de gevoegde (klein)dochtermaatschappij. De toevoeging van «via een andere tussenmaatschappij» ziet bijvoorbeeld op de situatie waarin de moedermaatschappij (M BV) van een fiscale eenheid alle aandelen in tussenmaatschappij A NV bezit, A NV alle aandelen in een andere tussenmaatschappij, B NV, bezit, en B NV alle aandelen in de met M BV gevoegde (achterklein)dochtermaatschappij bezit.

Eenzelfde dubbeltelling treedt op bij een deelneming in een als dochtermaatschappij van de fiscale eenheid deel uitmakend lichaam als bedoeld in het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969 met betrekking tot het vermogen van de in Nederland aanwezige vaste inrichting, en eventueel de van dezelfde fiscale eenheid deel uitmakende (achterklein)dochtermaatschappij(en) waarvan de aandelen worden gehouden door dat lichaam. Ingevolge de tweede aan artikel 13l, vierde lid, van de Wet Vpb 1969 toe te voegen volzin is de hiervoor toegelichte eerst toe te voegen volzin op een dergelijke deelneming daarom van overeenkomstige toepassing, waarbij onder het in mindering te brengen eigen vermogen van de van de fiscale eenheid deel uitmakende (achterklein)dochtermaatschappijen tevens het vermogen van de in Nederland aanwezige vaste inrichting wordt begrepen. Omdat het bedrag van het eigen vermogen van de (achterklein)dochtermaatschappij(en) waarvan de aandelen toerekenbaar zijn aan de in Nederland aanwezige vaste inrichting van een van de fiscale eenheid deel uitmakend lichaam als bedoeld in het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969 dan ook al ingevolge onderdeel a van de eerste aan artikel 13l, vierde lid, van de Wet Vpb 1969 toe te voegen volzin in aanmerking wordt genomen, is aan het slot van de tweede aan artikel 13l, vierde lid, van de Wet Vpb 1969 toe te voegen volzin een zinsnede opgenomen om dubbeltellingen te vermijden.

Artikel I, onderdeel G (artikel 15 van de Wet op de vennootschapsbelasting 1969)

Met de voorgestelde invoeging van «gehele» in artikel 15, eerste lid, van de Wet Vpb 1969 wordt geregeld dat een fiscale eenheid slechts mogelijk is ingeval de gehele juridische en economische eigendom van de aandelen berust bij de moedermaatschappij. Zoals aangegeven in het algemeen deel van deze memorie wordt hieraan bijvoorbeeld niet voldaan, en is dus geen fiscale eenheid mogelijk, in de situatie waarin de aandelen geheel of gedeeltelijk zijn gecertificeerd en de juridische eigendom berust bij een lichaam dat geen deel uitmaakt van de fiscale eenheid. Voorts is de toevoeging van belang ingeval de aandelen in de dochtermaatschappij bijvoorbeeld worden gehouden door een tussenmaatschappij. Indien een moedermaatschappij de aandelen in een dochtervennootschap houdt via een naar Nederlands fiscaal recht transparante buitenlandse entiteit, terwijl die buitenlandse entiteit in het land van vestiging rechtspersoonlijkheid bezit, wordt niet voldaan aan het vereiste dat de gehele juridische en economische eigendom van de aandelen in het bezit is van de moedermaatschappij. De juridische eigendom van de aandelen in de dochtervennootschap is immers in het bezit van die buitenlandse entiteit.

Daarnaast wordt in genoemd eerste lid ten behoeve van de consistentie een redactionele aanpassing aangebracht.

Het voorgestelde artikel 15, tweede lid, van de Wet Vpb 1969 bevat de regeling voor de zogenoemde zuster-fiscale eenheid. Voor de achtergrond en een algemene uiteenzetting hiervan wordt verwezen naar het algemeen deel van deze memorie. In aanvulling hierop wordt het volgende opgemerkt. Aangezien bij een zuster-fiscale eenheid de aandelen in de zustermaatschappijen worden gehouden door de in het buitenland gevestigde topmaatschappij, wordt vanuit deze topmaatschappij beoordeeld of wordt voldaan aan de eis van de gehele juridische en economische eigendom van ten minste 95% van de aandelen.

Een topmaatschappij is, kort gezegd, een niet in Nederland – maar wel binnen de EU/EER – gevestigd lichaam dat geen deel kan uitmaken van de fiscale eenheid. Aangezien de te voegen zustermaatschappijen geen in Nederland gevestigde houdstermaatschappij hebben die als moedermaatschappij deel kan uitmaken van de fiscale eenheid, dient één van de zustermaatschappijen als moedermaatschappij te worden aangewezen. De belastingplichtigen zijn in beginsel vrij om te kiezen welke zustermaatschappij wordt aangewezen als moedermaatschappij. Door een eenmaal gemaakte keuze wordt de aangewezen zustermaatschappij de moedermaatschappij van de fiscale eenheid, met alle verplichtingen die daarbij horen. Zo is de moedermaatschappij aangewezen om de aangifte van de fiscale eenheid te doen. Daarnaast kan de keuze van de moedermaatschappij van belang zijn voor de vraag of een fiscale eenheid al dan niet eindigt ingeval een van de (zuster)maatschappijen wordt ontvoegd.

Ingeval de aandelen in een zustermaatschappij gedeeltelijk in handen zijn van een in Nederland gevestigd lichaam, dat eveneens middellijk of onmiddellijk voor ten minste 95% in bezit is van de topmaatschappij, zal dat in Nederland gevestigde lichaam eveneens deel moeten uitmaken van de fiscale eenheid. Door het voorgestelde artikel 15, tweede lid, vierde volzin, van de Wet Vpb 1969 kan alsdan de zustermaatschappij waarvan de aandelen gedeeltelijk in handen zijn van het in Nederland gevestigde lichaam niet worden aangemerkt als de moedermaatschappij. In de situatie dat het aandelenbelang dat door het in Nederland gevestigde lichaam wordt gehouden, niet nodig is om de topmaatschappij aan het bezitsvereiste te laten voldoen, behoeft de Nederlandse maatschappij uiteraard geen deel uit te maken van de fiscale eenheid.

Indien twee zustermaatschappijen – die een fiscale eenheid wensen aan te gaan – over en weer aandelen in elkaar bezitten, staat het de zustermaatschappijen vrij om te kiezen welk lichaam als moedermaatschappij wordt aangewezen.

Ter voorkoming van mogelijke onduidelijkheid is expliciet in genoemd tweede lid opgenomen dat de aangewezen moedermaatschappij, net als voor dochtermaatschappijen geldt, direct voorafgaande aan de totstandkoming van de fiscale eenheid haar boekjaar afsluit. Zie ook de toelichting bij de voorgestelde wijziging van artikel 7 van de Wet Vpb 1969.

In het voorgestelde artikel 15, derde lid, van de Wet Vpb 1969 wordt aangegeven dat onder een bezit van aandelen als bedoeld in artikel 15, eerste of tweede lid, van de Wet Vpb 1969 ook een middellijk bezit van aandelen wordt verstaan. Voorwaarde is dat de aandelen onmiddellijk worden gehouden door een of meer belastingplichtigen die deel uitmaken van de fiscale eenheid (onderdeel a) of door een of meer tussenmaatschappijen (onderdeel b). Het bepaalde in onderdeel a van genoemd derde lid is hierbij ontleend aan het huidige artikel 15, tweede lid, van de Wet Vpb 1969.

Onderdeel b van genoemd derde lid ziet allereerst op het middellijke bezit in een dochtermaatschappij via een of meer tussenmaatschappijen. Op grond van deze bepaling is het mogelijk een fiscale eenheid te vormen via een niet in Nederland gevestigde tussenmaatschappij. In het voorgestelde artikel 15, vijfde lid, van de Wet Vpb 1969 wordt geregeld wat onder een tussenmaatschappij wordt verstaan (zie hierna).

Het is eveneens mogelijk dat een Nederlandse vennootschap via meerdere niet in Nederland, maar wel binnen de EU/EER, gevestigde vennootschappen alle aandelen houdt in een te voegen in Nederland gevestigde (klein)dochtermaatschappij. Alsdan kan er in beginsel een fiscale eenheid tot stand komen tussen de in Nederland gevestigde maatschappijen indien de niet in Nederland, maar wel binnen de EU/EER, gevestigde vennootschappen als tussenmaatschappij kunnen worden aangemerkt.

Daarnaast kan een tussenmaatschappij voorkomen bij een zogenoemde zuster-fiscale eenheid. Indien de aandelen in vennootschappen die een zuster-fiscale eenheid wensen te vormen, in handen zijn van verschillende lichamen, kunnen deze lichamen, indien aan de daarvoor geldende voorwaarden wordt voldaan, als tussenmaatschappij worden aangemerkt. Dit is van belang indien de aandelen in deze maatschappijen vervolgens worden gehouden door een niet in Nederland, maar wel binnen de EU/EER, gevestigde maatschappij. Deze uiteindelijke houdstermaatschappij kan, indien deze onder meer voldoet aan het (middellijk) bezitsvereiste van ten minste 95% in de te voegen maatschappijen, in een dergelijke situatie worden aangemerkt als topmaatschappij. Zie ook figuur 3 in het algemeen deel van deze memorie.

Hiervoor werd ervan uitgegaan dat de tussenmaatschappij beschikt over een belang van ten minste 95% van het aandelenkapitaal in de te voegen maatschappijen. Het kan ook zo zijn dat het belang bij de in de fiscale eenheid gevoegde lichamen over meerdere tussenmaatschappijen is verdeeld. Al deze lichamen worden, ook al is het door hen gehouden belang kleiner dan 95%, in dat geval aangemerkt als tussenmaatschappij.

Ook andere combinaties van een fiscale eenheid met een topmaatschappij en een tussenmaatschappij kunnen zich voordoen. Zo kan er sprake zijn van een zuster-fiscale eenheid tussen in Nederland gevestigde lichamen. Een van die zustermaatschappijen houdt vervolgens de aandelen in een Nederlands lichaam via een tussenmaatschappij. Alsdan is er eveneens een fiscale eenheid mogelijk tussen de zustermaatschappijen en de (klein)dochtermaatschappij.

Het tot vierde lid te vernummeren derde lid van artikel 15 van de Wet Vpb 1969 wordt in verband met de wijzigingen in het fiscale-eenheidsregime op enkele punten aangepast. Voor de moedermaatschappij, bedoeld in artikel 15, eerste lid, van de Wet Vpb 1969, blijft de huidige rechtsvormeis in stand. Ten aanzien van een aangewezen moedermaatschappij als bedoeld in het voorgestelde artikel 15, tweede lid, van de Wet Vpb 1969 gaan dezelfde rechtsvormeisen gelden als die voor een dochtermaatschappij.

In onderdeel f van genoemd vierde lid wordt de eis dat de aandelen niet als voorraad mogen worden gehouden aangepast aan de wijzigingen in het fiscale-eenheidsregime. Zo wordt bepaald dat de topmaatschappij de aandelen in de te voegen zustermaatschappij niet als voorraad mag houden.

Bij de overige wijzigingen van genoemd vierde lid gaat het om aanpassingen van verwijzingen in verband met de hernummering van diverse leden van artikel 15 van de Wet Vpb 1969.

In het voorgestelde artikel 15, vijfde lid, van de Wet Vpb 1969 wordt geregeld wat onder een tussenmaatschappij wordt verstaan. In het algemeen deel van deze memorie is reeds aangegeven welke eisen aan een dergelijke tussenmaatschapppij worden gesteld. In aanvulling daarop wordt nog het volgende aangegeven. Aangezien een tussenmaatschappij op één lijn kan worden gesteld met een dochtermaatschappij, zal een tussenmaatschappij de rechtsvorm moeten hebben van een nv of een bv, dan wel een daarmee naar aard en inrichting vergelijkbaar lichaam dat is opgericht naar het op de BES-eilanden geldende recht dan wel het recht van Aruba, Curaçao, Sint Maarten, een lidstaat van de EU of een staat in de relatie waarmee een met Nederland gesloten verdrag ter voorkoming van dubbele belasting van toepassing is waarin een bepaling is opgenomen die discriminatie naar nationaliteit verbiedt voor lichamen die overigens in dezelfde omstandigheden verkeren als naar Nederlands recht opgerichte lichamen.

De tussenmaatschappij is een lichaam dat kortweg binnen de EU/EER, maar niet in Nederland, is gevestigd. Het kan zo zijn dat een lichaam naar Nederlands recht is opgericht, maar feitelijk is gevestigd in een andere staat. Ingeval zo’n lichaam fiscaal niet in Nederland is gevestigd, maar wel binnen de EU/EER, zal het lichaam als tussenmaatschappij kunnen fungeren.

Een tussenmaatschappij dient in de staat van vestiging subjectief onderworpen te zijn aan een belasting naar de winst, zonder keuzemogelijkheid en zonder ervan te zijn vrijgesteld. Ingeval een lichaam in het land van vestiging een vrijgesteld lichaam is, kan dat lichaam derhalve niet als tussenmaatschappij van de fiscale eenheid functioneren.

Een belastingplichtige die zelf deel kan uitmaken van een fiscale eenheid, kan geen tussenmaatschappij zijn. Ingeval bijvoorbeeld een niet in Nederland, maar wel binnen de EU/EER, gevestigde maatschappij een vaste inrichting in Nederland heeft, kan dit buitenlands belastingplichtige lichaam geen tussenmaatschappij vormen. Een dergelijke belastingplichtige kan op basis van het voorgestelde artikel 15, eerste en tweede lid, van de Wet Vpb 1969 juncto het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969 al deel uitmaken van de fiscale eenheid.

Stel, de in Nederland gevestigde M BV heeft een niet in Nederland, maar binnen de EU/EER, gevestigde 100%-dochtervennootschap, A Ltd. Deze A Ltd heeft een vaste inrichting in Nederland en daarnaast een 100%-belang in de in Nederland gevestigde KD BV, waarbij het aandelenbelang in KD BV niet tot de vaste inrichting van A Ltd wordt gerekend. Zie figuur 10. In deze situatie is geen fiscale eenheid mogelijk tussen alleen M BV en KD BV omdat A Ltd niet als tussenmaatschappij kan worden aangemerkt. Er is wel een fiscale eenheid mogelijk tussen M BV, KD BV en A Ltd.11 Overigens is er in die situatie ook een fiscale eenheid mogelijk tussen alleen A Ltd, en KD BV, of alleen M BV en A Ltd.

Figuur 10

In het voorgestelde artikel 15, zesde lid, van de Wet Vpb 1969 wordt beschreven wat onder een topmaatschappij wordt verstaan. De eisen voor een moedermaatschappij binnen de fiscale eenheid gelden naar analogie eveneens voor een topmaatschappij. Daarom geldt voor een topmaatschappij de rechtsvormeis van een nv, een bv, een coöperatie of een onderlinge waarborgmaatschappij. Het kan tevens een hiermee naar aard en inrichting vergelijkbaar lichaam zijn dat is opgericht naar het op de BES-eilanden geldende recht dan wel het recht van Aruba, Curaçao, Sint Maarten, een lidstaat van de EU of een staat in de relatie waarmee een met Nederland gesloten verdrag ter voorkoming van dubbele belasting van toepassing is waarin een bepaling is opgenomen die discriminatie naar nationaliteit verbiedt voor lichamen die overigens in dezelfde omstandigheden verkeren als naar Nederlands recht opgerichte lichamen.

Met de term topmaatschappij wordt aangegeven dat dit lichaam het uiteindelijke belang in de gevoegde zustermaatschappijen dient te hebben. Zoals opgemerkt, kan het zo zijn dat de topmaatschappij niet rechtstreeks het belang in de zustermaatschappijen heeft, maar via tussenmaatschappijen.

De topmaatschappij moet, net als een tussenmaatschappij, voldoen aan de in het voorgestelde artikel 15, vijfde lid, onderdelen a, b en c, van de Wet Vpb 1969 gestelde voorwaarden. Deze voorwaarden betreffen, kort gezegd, een fiscale vestigingsplaats binnen de EU/EER, onderworpenheid in de staat van vestiging aan een belasting naar de winst, zonder keuzemogelijkheid en zonder ervan te zijn vrijgesteld, en het niet drijven van een onderneming met behulp van een vaste inrichting in Nederland.

Stel, de niet in Nederland gevestigde A Ltd heeft een vaste inrichting in Nederland. Aan deze vaste inrichting worden de aandelen in de in Nederland gevestigde D BV en de binnen de EU/EER gevestigde B Ltd toegerekend. B Ltd bezit alle aandelen in de in Nederland gevestigde KD BV. Zie figuur 11.

Figuur 11

In deze situatie is er geen fiscale eenheid mogelijk tussen alleen D BV en KD BV omdat A Ltd niet als topmaatschappij kan worden aangemerkt. Er is wel een fiscale eenheid mogelijk tussen alleen A Ltd en D BV. Hierbij zal A Ltd slechts deel uitmaken van de fiscale eenheid voor zover het de vaste inrichting in Nederland betreft. Ook is er een fiscale eenheid mogelijk tussen A Ltd, D BV en KD BV. Daarbij wordt B Ltd als tussenmaatschappij aangemerkt. Tevens is er een fiscale eenheid mogelijk tussen A Ltd en KD BV met eveneens B Ltd als tussenmaatschappij.

Het bepaalde in het huidige artikel 15, vierde lid, van de Wet Vpb 1969 wordt verdeeld over het nieuwe zevende en achtste lid van dat artikel.

Het voorgestelde artikel 15, zevende lid, van de Wet Vpb 1969 komt overeen met de eerste twee volzinnen van het huidige vierde lid van dat artikel. Bij of krachtens algemene maatregel van bestuur kunnen regels worden gegeven voor de beoordeling of een naar buitenlands recht opgericht lichaam naar aard en inrichting vergelijkbaar is met een naar Nederlands recht opgericht lichaam. Tevens kunnen bij algemene maatregel van bestuur regels worden gegeven ingeval lichamen een fiscale eenheid wensen te vormen terwijl bij het bepalen van de winst bij de belastingplichtigen niet dezelfde bepalingen van toepassing zijn. Onder de nieuwe regeling wordt – in vergelijking met het huidige vierde lid – naar meer artikelonderdelen verwezen waar een naar buitenlands recht opgericht lichaam dat naar aard en inrichting vergelijkbaar is met een naar Nederlands recht opgericht lichaam, een rol speelt.

Het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969 is afgeleid van het tweede deel van het huidige vierde lid van dat artikel. Het ziet op in het buitenland gevestigde lichamen met een vaste inrichting in Nederland. Het in het huidige vierde lid, onderdeel b, opgenomen rechtsvormvereiste is niet overgenomen in het voorgestelde achtste lid omdat laatstgenoemd lid alleen een nadere regeling geeft voor het vereiste in het voorgestelde vierde lid, onderdeel c, en de overige vereisten van dat vierde lid onverkort van toepassing zijn. Een belastingplichtige als bedoeld in het voorgestelde achtste lid dient derhalve te voldoen aan de rechtsvormvereisten van genoemd vierde lid, onderdelen d of e.

Indien een lichaam buiten de EU/EER is gevestigd, kan een vaste inrichting in Nederland van een dergelijk lichaam op dezelfde wijze als onder de huidige wettelijke bepalingen deel uitmaken van een fiscale eenheid.

Ingeval het lichaam is gevestigd binnen de EU/EER, is het met de voorgestelde wijziging voor dat lichaam niet langer relevant of de aandelen in de te voegen maatschappijen worden toegerekend aan de vaste inrichting in Nederland. Zie figuur 6 in het algemeen deel van deze memorie. Voor de duidelijkheid wordt opgemerkt dat in die situatie geen sprake is van een zogenoemde zuster-fiscale eenheid en dat het buitenlands belastingplichtige lichaam wordt aangemerkt als moedermaatschappij van de fiscale eenheid.

In een dergelijke situatie is een fiscale eenheid overigens ook mogelijk als er tussen de binnen de EU/EER gevestigde buitenlands belastingplichtige vennootschap en de in Nederland gevestigde (K)D BV nog een (binnen de EU/EER gevestigde) tussenmaatschappij zit. Zie figuur 12.

Figuur 12

In het tot negende lid te vernummeren vijfde lid van artikel 15 van de Wet Vpb 1969 wordt de verwijzing naar het eerste lid van dat artikel gewijzigd in een verwijzing naar het eerste of tweede lid van dat artikel. De in genoemd negende lid opgenomen regeling inzake het fiscale-eenheidsverzoek is hierdoor eveneens van toepassing op een fiscale eenheid als bedoeld in het voorgestelde artikel 15, tweede lid, van de Wet Vpb 1969.

In het tot tiende lid te vernummeren zesde lid van artikel 15 van de Wet Vpb 1969 wordt in het in te voegen onderdeel d expliciet geregeld dat een zogenoemde zuster-fiscale eenheid wordt beëindigd ingeval binnen die fiscale eenheid de moedermaatschappij wijzigt. Dit is bijvoorbeeld het geval indien bij een bestaande fiscale eenheid tussen drie zustermaatschappijen (A BV, B BV en C BV) eerst A BV is aangemerkt als moedermaatschappij en belastingplichtigen in een later jaar C BV willen aanmerken als moedermaatschappij. Indien daarentegen een bestaande fiscale eenheid tussen twee zustervennootschappen (D BV en E BV) wordt uitgebreid met een derde zustervennootschap (F BV), en F BV wordt aangemerkt als moedermaatschappij van de nieuwe (grotere) fiscale eenheid, is er geen sprake van een beëindiging van de bestaande fiscale eenheid tussen D BV en E BV.

Daarnaast wordt in onderdeel b een verwijzing aangepast aan de te wijzigen nummering van enkele andere leden van genoemd artikel 15. Hiermee is geen inhoudelijke wijziging beoogd.

De regeling van het tot elfde lid te vernummeren zevende lid van artikel 15 van de Wet Vpb 1969 gaat ook gelden voor een aangewezen moedermaatschappij als bedoeld in het voorgestelde artikel 15, tweede lid, van de Wet Vpb 1969. Indien een dergelijke aangewezen moedermaatschappij in de loop van haar boekjaar deel gaat uitmaken van een fiscale eenheid en deze fiscale eenheid ten aanzien van die maatschappij nog in hetzelfde boekjaar eindigt, wordt voor de tussenliggende periode ten aanzien van die maatschappij geacht geen fiscale eenheid tot stand te zijn gekomen.

In het tot twaalfde lid te vernummeren achtste lid van artikel 15 van de Wet Vpb 1969 wordt tot uitdrukking gebracht dat deze bepaling onder de nieuwe regeling ook ziet op de verzoeken, bedoeld in het voorgestelde tweede lid van dat artikel. Daarnaast wordt genoemd twaalfde lid aangepast aan de vernummering van het huidige zesde lid van dat artikel. Als gevolg van de voorgestelde wijzigingen in de regeling voor de fiscale eenheid wordt onder omstandigheden ook een fiscale eenheid mogelijk in combinatie met een in het buitenland gevestigde vennootschap die fungeert als top- of tussenmaatschappij. In die situaties is het van belang dat de in het buitenland gevestigde top- of tussenmaatschappij aan de gestelde voorwaarden voldoet, waardoor het in voorkomende gevallen voor de Belastingdienst lastiger kan zijn om te controleren of aan alle voorwaarden voor een fiscale eenheid is voldaan. In dat kader zij erop gewezen dat, naar ook volgt uit het oordeel van de Hoge Raad in het arrest van 17 april 201512, ondanks de aanwezigheid van een positieve fiscale-eenheidsbeschikking toch geen fiscale eenheid tot stand is gekomen voor zover niet aan de voorwaarden voor toepassing van het fiscale-eenheidsregime is voldaan en de bevoegde inspecteur daaromtrent onjuist of onvolledig is geïnformeerd. In een dergelijk geval is de Belastingdienst niet aan de fiscale-eenheidsbeschikking gebonden. De belastingplichtige is steeds aan een conform zijn verzoek vastgestelde fiscale-eenheidsbeschikking gebonden, tenzij de inspecteur had moeten weten dat niet aan de voorwaarden werd voldaan.

In het tot dertiende lid te vernummeren negende lid van artikel 15 van de Wet Vpb 1969 wordt de verwijzing inzake het fiscale-eenheidsverzoek naar het eerste lid van dat artikel gewijzigd in een verwijzing naar het eerste of tweede lid van dat artikel.

In het tot veertiende lid te vernummeren tiende lid van artikel 15 van de Wet Vpb 1969 worden enkele wijzigingen aangebracht. In de aanhef van dit lid wordt de verwijzing naar de in het eerste lid van genoemd artikel 15 bedoelde belastingplichtigen vervangen door een verwijzing naar de in het eerste of tweede lid van dat artikel bedoelde belastingplichtigen. Dit heeft tot gevolg dat eveneens bij of krachtens algemene maatregel van bestuur maatregelen kunnen worden gegeven voor de zogenoemde zuster-fiscale eenheid. De verwijzing in onderdeel b naar het zesde lid wordt aangepast aan de vernummering van dat zesde lid tot tiende lid. In het in te voegen onderdeel c wordt de mogelijkheid gecreëerd bij of krachtens algemene maatregel van bestuur regels te geven voor de voortzetting van een fiscale eenheid in de situatie waarin een buitenlandse belastingplichtige ophoudt in Nederland belastbare winst te genieten. Dit is bijvoorbeeld het geval indien de vaste inrichting in Nederland wordt gestaakt.

Op basis van het nieuw in te voegen onderdeel d kunnen bij of krachtens algemene maatregel van bestuur nadere regels worden gegeven voor de situatie waarin een topmaatschappij (als bedoeld in het zesde lid) in de plaats komt van een andere zodanige topmaatschappij. Daarbij kan worden gedacht aan de situatie waarin de aandelen in alle tot een zogenoemde zuster-fiscale eenheid behorende maatschappijen door de topmaatschappij worden overgedragen aan een ander lichaam dat vervolgens als topmaatschappij kwalificeert. Door de wijziging van de topmaatschappij eindigt de fiscale eenheid. Voor zover bij een dergelijke wijziging van de topmaatschappij direct aansluitend aan het ontvoegingstijdstip een nieuwe fiscale eenheid tot stand komt en de samenstelling van de fiscale eenheid voor wat betreft de daarin opgenomen maatschappijen vóór en na de wijziging van de topmaatschappij niet verandert, kan worden geregeld dat verschillende met de beëindiging van de fiscale eenheid samenhangende bepalingen geen toepassing vinden.

In verband met het voorgestelde artikel 13d, negende lid, van de Wet Vpb 1969 (zie artikel I, onderdeel D) wordt de verwijzing in onderdeel e van genoemd veertiende lid (het huidige tiende lid, onderdeel c) aangevuld met een verwijzing naar genoemd negende lid. In verband met het aangepaste fiscale-eenheidsregime is de mogelijkheid tot het bij algemene maatregel van bestuur stellen van nadere regels tevens wenselijk voor de omstandigheid dat een maatschappij waarvan de aandelen door een topmaatschappij of een tussenmaatschappij worden gehouden, deel uitmaakt van een fiscale eenheid, alsmede voor de omstandigheid dat een buitenlands belastingplichtige maatschappij deel uitmaakt van een fiscale eenheid. Daartoe wordt het voorgestelde veertiende lid ten opzichte van het huidige tiende lid uitgebreid met de onderdelen k en l.

In het tot vijftiende lid te vernummeren elfde lid van artikel 15 van de Wet Vpb 1969 wordt de verwijzing naar de leden die een delegatiebevoegdheid bevatten aangepast aan de voorgestelde vernummering van diverse leden van genoemd artikel 15. Hiermee is geen inhoudelijke wijziging beoogd met betrekking tot de in dit lid opgenomen voorhangprocedure.

Artikel I, onderdeel H (artikel 15ac van de Wet op de vennootschapsbelasting 1969)

Het voorgestelde artikel 15ac, achtste lid, van de Wet Vpb 1969 ziet op het voorkomen van zogeheten dubbele verliesneming die zich kan voordoen in de situatie van een fiscale eenheid met een tussenmaatschappij, een topmaatschappij of een lichaam als bedoeld in het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969. In genoemd artikel 15ac, achtste lid, wordt geregeld dat, kort gezegd, de verliezen op een schuldvordering van een tot de fiscale eenheid behorende maatschappij op een tussen- of topmaatschappij, bij de fiscale eenheid niet in aftrek kunnen worden gebracht indien deze verband houden met verliezen die door een andere dochtermaatschappij van de fiscale eenheid worden of zijn geleden. Indien bijvoorbeeld een moedermaatschappij van de fiscale eenheid een vordering heeft op een tussenmaatschappij die de betreffende geldmiddelen weer uitleent aan een tot de fiscale eenheid behorend lichaam, zou zonder een dergelijke bepaling een verlies van het tot de fiscale eenheid behorende lichaam tweemaal ten laste van het resultaat van de fiscale eenheid kunnen worden gebracht; eenmaal als verlies van de tot de fiscale eenheid behorende dochtermaatschappij en eenmaal als gevolg van de afwaardering van de vordering die de moedermaatschappij op de tussenmaatschappij heeft. Door de voorgestelde regeling kan de afwaardering van de vordering niet ten laste van het resultaat worden gebracht. Alsdan houdt de afwaardering immers verband met het verlies van een lichaam dat tot dezelfde fiscale eenheid behoort als de belastingplichtige.

Hetzelfde kan zich voordoen met een topmaatschappij. Denkbaar is dat een tot de fiscale eenheid behorende maatschappij gelden uitleent aan de topmaatschappij, waarna deze maatschappij de gelden op haar beurt ter beschikking stelt aan een andere tot de fiscale eenheid behorende maatschappij.

Een vergelijkbare situatie kan zich eveneens voordoen met een lichaam als bedoeld in het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969. Daarbij kan worden gedacht aan de situatie dat een tot de fiscale eenheid behorende maatschappij gelden uitleent aan het buitenlandse hoofdhuis van een belastingplichtige als bedoeld in het voorgestelde artikel 15, achtste lid, van de Wet Vpb 1969, waarna deze belastingplichtige (dit hoofdhuis) de gelden op zijn beurt ter beschikking stelt aan een andere tot de fiscale eenheid behorende maatschappij.

De aftrekbeperking komt slechts aan de orde ingeval de afwaardering van de schuldvordering rechtens dan wel in feite, direct of indirect verband houdt met een verlies van een tot de fiscale eenheid behorend lichaam, waarbij de aan een dergelijk lichaam toe te rekenen winst – die in dat geval uitkomt op een negatief bedrag – wordt vastgesteld op basis van artikel 15ah van de Wet Vpb 1969. De bepaling ziet bijvoorbeeld niet op een situatie waarin weliswaar de gevoegde dochtermaatschappij verlieslatend is, maar de afwaardering van de schuldvordering op de tussen- of topmaatschappij daar niet het gevolg van is, maar bijvoorbeeld haar oorzaak vindt in een vordering van die maatschappij op een verlieslatende vennootschap die niet tot de fiscale eenheid behoort.

Artikel I, onderdeel I (artikel 15ag van de Wet op de vennootschapsbelasting 1969)

Artikel 15ag van de Wet Vpb 1969 ziet op de verrekening van voorvoegingsverliezen van een moedermaatschappij na het ontvoegingstijdstip. De voorvoegingsverliezen van een moedermaatschappij kunnen na beëindiging van de fiscale eenheid niet worden verrekend met winsten afkomstig van vermogensbestanddelen die gedurende de fiscale eenheid zijn verkregen van een andere maatschappij. In de praktijk bestaat discussie over de toepassing van genoemd artikel 15ag ingeval de fiscale eenheid is beëindigd doordat de enige dochtermaatschappij binnen de fiscale eenheid is geliquideerd. Er loopt momenteel een procedure waarin door de belastingplichtige het standpunt wordt ingenomen dat de liquidatie van de enige dochtermaatschappij binnen de fiscale eenheid weliswaar het einde van de fiscale eenheid betekent, maar niet leidt tot een ontvoegingstijdstip, waardoor naar zijn mening artikel 15ag van de Wet Vpb 1969 toepassing zou missen.13 Met de voorgestelde wijziging wordt beoogd het wettelijke systeem duidelijker naar voren laten komen. Hiertoe wordt expliciet in de wettekst tot uitdrukking gebracht dat de verrekening met voorvoegingsverliezen van de moedermaatschappij onder omstandigheden ook is uitgesloten in het geval de fiscale eenheid is beëindigd doordat de dochtermaatschappij binnen de fiscale eenheid is geliquideerd. Onder het tot 1 januari 2003 geldende regime was een vergelijkbare regeling opgenomen in standaardvoorwaarde 14.

Artikel I, onderdeel J (artikel 15ah van de Wet op de vennootschapsbelasting 1969)