Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34300-XIII nr. 69 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34300-XIII nr. 69 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 28 oktober 2015

Naar aanleiding van mijn toezegging tijdens de begrotingsbehandeling Economische Zaken van 15 oktober jl. (Handelingen II 2015/16, nr. 15) informeer ik u, mede namens de Staatssecretaris van Financiën, over de verwachte effecten van de samenvoeging van de fiscale innovatieregelingen1 voor Speur en Ontwikkelingswerk (S&O) in de nieuwe regeling genaamd «WBSO». Hiermee geef ik uitvoering aan de motie Mulder/Dijkgraaf2 (Kamerstuk 34 300 XIII, nr. 31). De brief gaat ook in op de verschillende vragen van uw Kamer3 aan de Staatssecretaris van Financiën over de verdeling van middelen tussen het mkb en het grootbedrijf.

Effecten van de integratie WBSO/RDA

In mijn brief van 7 juli jl. (Kamerstuk 34 002, nr. 106) heb ik uw Kamer geïnformeerd over de aanleiding voor de integratie van de WBSO en de RDA en over de voordelen die dit biedt. De integratie heeft tot doel om de effectiviteit van de regelingen te vergroten. Daarbij wordt het karakter van de huidige WBSO (ondersteunen van de loonkosten, met relatief grote voordelen voor starters en het mkb) gecombineerd met die van de RDA (ondersteunen van niet-loonkosten). Met het oog op de effectiviteit van de regeling en het vestigings- en investeringsklimaat is, net als in de RDA, bewust geen plafond in de nieuwe regeling opgenomen.

Met de nieuwe, geïntegreerde regeling zet het kabinet ook extra in op het mkb:

• Er is sprake van een verhoogd percentage voordeel van 32% voor de eerste S&O-kosten van een bedrijf. Voor starters bedraagt het verhoogde percentage 40%;

• Het verhoogde percentage geldt niet alleen voor de loonkosten, maar ook voor de niet-loonkosten van S&O. Voorheen had het mkb voor niet-loonkosten voor S&O te maken met een maximaal netto voordeel van 15% onder de RDA. Dit voordeel was afhankelijk van de winstpositie van het bedrijf;

• Het verhoogde percentage heeft ook betrekking op een hoger bedrag aan S&O-kosten, namelijk € 350.000 in plaats van € 250.000 (onder de WBSO nu). Dit is gunstig voor (doorgroeiend) innovatief mkb.

De nieuwe regeling biedt verder de volgende voordelen:

• Bedrijven hebben door verrekening middels de loonbelasting meer zekerheid over het voordeel. Het RDA-voordeel hangt nu af van de (hoogte van de) winst en is daarmee onzekerder;

• Het voordeel komt eerder bij het bedrijf binnen omdat er direct wordt verrekend en niet in latere jaren (zoals bij de RDA nu het geval kan zijn);

• Het voordeel bij bedrijven met buitenlandse moeders lekt niet meer weg naar het moederbedrijf in het buitenland;

• De nieuwe regeling heeft (in tegenstelling tot de RDA) invloed op de winst voor belasting (en is bij de accounting «above the line»). Dit zal de business case voor investeringen in Nederland en daarmee het vestigingsklimaat verbeteren;

• De integratie biedt een oplossing voor (verzilvering)problemen voor het innovatieve mkb dat nog geen winst maakt;

• De nieuwe regeling bevat verschillende administratieve vereenvoudigingen. Zo ontvangen bedrijven straks nog maar één S&O-verklaring. Bedrijven ontvangen nu nog twee aparte beschikkingen die bij verschillende aangiften ingezet moeten worden. Zeker voor mkb-bedrijven betekent dit een verlichting van administratieve lasten.

Verdeling tussen grootteklassen klein, middelgroot, groot

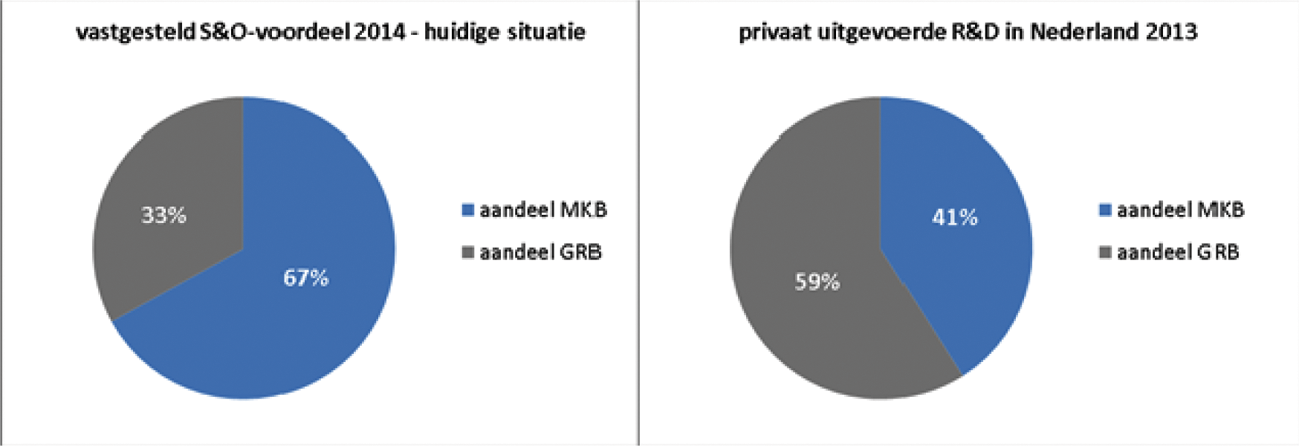

Bijna 23.000 bedrijven en zelfstandig ondernemers maken gebruik van de WBSO en RDA (waaronder ruim 3500 starters). Van de bedrijven is ruim 97% afkomstig uit het mkb. Zij benutten circa 67% van het budget. Dit is een relatief ruim aandeel, aangezien het mkb verantwoordelijk is voor 41% van de in Nederland uitgevoerde R&D. 4

De verwachting is dat na de integratie ook twee derde van de middelen naar mkb gaat. De doorrekening is weergegeven in onderstaande tabel (Bron: RVO.nl):

|

aandeel vastgesteld S&O-voordeel |

|||

|---|---|---|---|

|

aantal bedrijven |

huidige situatie |

nieuwe situatie |

|

|

Inhoudingsplichtigen WBSO |

20.331 |

100% |

100% |

|

klein (< 50 werkzame personen) |

17.153 |

46% |

45% |

|

middelgroot (50–249 werkzame personen) |

2.529 |

21% |

21% |

|

groot (≥ 250 werkzame personen) |

649 |

33% |

34% |

Bij deze doorrekening is door RVO gekeken naar vaststellingen. Dat wil zeggen, het uiteindelijke recht op afdrachtvermindering of RDA van bedrijven dat resteert nadat ze mededeling hebben gedaan over het daadwerkelijk verrichte S&O. Er is uitgegaan van de meest recente cijfers (2014). Hierbij is rekening gehouden met de verwachte ontwikkeling van het totaal aantal S&O-uren, het gemiddelde S&O-uurloon en het totaalbedrag aan overige S&O-kosten en -uitgaven (nu RDA). In de tabel is geen rekening gehouden met betere verzilvering van het voordeel van de geïntegreerde regeling. Naar verwachting heeft deze verbeterde verzilvering meer impact op het mkb dan op het grootbedrijf.

Verdeling binnen grootteklassen klein, middelgroot, groot

Naast de verdeling tussen grootteklassen is ook gekeken naar de effecten van de integratie op de verdeling binnen grootteklassen. Uit onderstaande tabel blijkt dat de verdeling binnen grootteklassen niet sterk verandert door de integratie.

|

aandeel vastgesteld S&O-voordeel |

|||

|---|---|---|---|

|

aantal bedrijven |

huidige situatie |

nieuwe situatie |

|

|

Inhoudingsplichtigen WBSO |

20.331 |

100% |

100% |

|

< 5 werkzame personen |

8.606 |

12,7% |

11,8% |

|

5–9 werkzame personen |

2.410 |

6,8% |

6,7% |

|

10–24 werkzame personen |

3.754 |

15,4% |

15,4% |

|

25–49 werkzame personen |

2.383 |

10,7% |

10,8% |

|

50–99 werkzame personen |

1.462 |

10,3% |

10,4% |

|

100–149 werkzame personen |

570 |

5,8% |

5,7% |

|

150–199 werkzame personen |

323 |

3,0% |

3,0% |

|

200–249 werkzame personen |

174 |

2,2% |

2,1% |

|

250–299 werkzame personen |

120 |

1,5% |

1,5% |

|

300–399 werkzame personen |

145 |

2,3% |

2,3% |

|

400–499 werkzame personen |

78 |

1,7% |

1,7% |

|

500–999 werkzame personen |

159 |

6,0% |

5,9% |

|

> 999 werkzame personen |

147 |

21,6% |

22,7% |

Verdeling tussen arbeidsintensieve en kapitaalintensieve R&D-bedrijven

Mogelijk zal de geïntegreerde regeling verschillend uitwerken voor kapitaalintensieve en arbeidsintensieve R&D-bedrijven. Grote R&D-bedrijven, die nu relatief zeer veel gebruik maken van de RDA, kunnen nadeel ondervinden van de samenvoeging. De reden hiervoor is dat de RDA nu, afhankelijk van de winstpositie, een hoger effectief voordeelpercentage op niet-loonkosten voor S&O biedt dan de WBSO op de S&O-loonkosten in de tweede schijf5.

Na de samenvoeging worden S&O-kapitaal en S&O-arbeid met dezelfde voordeelpercentages ondersteund. Dit leidt tot een evenwichtiger stimulering van de private S&O-uitgaven in Nederland. Het innovatieve mkb dat arbeidsintensief is (veel kenniswerkers in dienst heeft) zal profiteren van de samenvoeging vanwege de langere eerste schijf en omdat de afdrachtvermindering op loonkosten in de tweede schijf van 14% naar 16% stijgt. Het aannemen van kenniswerkers wordt voor alle bedrijven (groot en klein) aantrekkelijker. Dit is in lijn met de doelstelling van het kabinet om (kennisintensieve) arbeid aantrekkelijker te maken.

Stimuleren van innovatie bij alle bedrijven

Doel van het kabinet is dat in 2020 in Nederland 2,5% van het BBP wordt uitgegeven aan R&D. De WBSO is een generieke regeling en draagt bij aan deze doelstelling door de S&O-uitgaven van alle private partijen te stimuleren, zonder dat daarbij gekeken wordt naar sectoren of thema’s. Daarbij staat de regeling open voor alle bedrijven die willen innoveren, ongeacht de grootteklasse of de omvang van de S&O van het bedrijf. Net als bij de RDA het geval is, heeft de samengevoegde regeling geen plafond. Het kabinet is van mening dat dit de effectiviteit van de regeling verbetert. De WBSO kende wel een plafond. Wanneer bedrijven boven het plafond uitkwamen was er vanaf dat moment geen prikkel meer om het S&O-niveau verder te verhogen en was de effectiviteit van de regeling beperkt. Grote R&D-bedrijven leveren een belangrijke bijdrage aan innovatie in Nederland en zijn verantwoordelijk voor 59% van de in Nederland uitgevoerde private R&D. Het grootbedrijf investeerde in 2013 voor € 4,2 miljard in R&D6. Verder werken grote bedrijven vaak met verschillende toeleveranciers en zijn daarmee een belangrijke bron van opdrachten voor het innovatieve mkb. Ook spelen grote R&D-bedrijven een belangrijke rol in verschillende innovatieve clusters die van groot belang zijn voor de Nederlandse economie. Het zou daarom erg nadelig zijn om met een plafond onderscheid te maken tussen bedrijven die aan R&D doen.

Conclusie

Onlangs benadrukte het Rathenau Instituut in haar rapport «R&D goes global» nog het belang van een gunstig investerings- en vestigingsklimaat voor grote R&D-bedrijven (Kamerstuk 32 637, nr. 207). Zij wijst er nadrukkelijk op dat R&D niet aan landsgrenzen gebonden is.

De nieuwe regeling en de gekozen tariefstructuur zijn niet alleen aantrekkelijker en overzichtelijker voor Nederlandse bedrijven, maar ook voor buitenlandse bedrijven die in Nederland aan R&D willen gaan doen. Er is sprake van een kostenverlaging van 16% voor al het S&O met een verhoogd voordeel over de eerste € 350.000 aan kosten. Ook wordt aangesloten bij andere landen (zoals het VK) die hun fiscale R&D-regeling zo hebben aangepast dat deze invloed heeft op de winst voor belasting («above the line»). Door verrekening middels de loonheffing kan het voordeel ingeboekt worden onder internationale accountingregels. Met de nieuwe regeling weten zowel Nederlandse bedrijven als R&D-bedrijven die in Nederland willen investeren, beter waar ze aan toe zijn.

Bovendien is de verwachting dat met de nieuwe regeling de verdeling van het budget over grootteklassen van bedrijven in grote lijnen gelijk blijft. Met de nieuwe regeling geniet het mkb onverminderde toegang tot afdrachtvermindering voor S&O. Tijdens de begrotingsbehandeling EZ op 15 oktober jl. heb ik toegezegd het effect van de integratie nauwlettend te volgen. Indien de verdeling tussen mkb en grootbedrijf afwijkt van de huidige raming zullen in het Belastingplan 2017 maatregelen worden genomen

De Minister van Economische Zaken, H.G.J. Kamp

verzoekt de regering, het voorstel voor de geïntegreerde WBSO/RDA door te rekenen op de huidige aanvragen en hierbij een inzicht te geven in de verschuivingen tussen en binnen de groepen kleine, middelgrote en grote bedrijven; verzoekt de regering tevens, de doorberekening voor 1 november 2015 naar de Kamer te sturen,

Het lagere netto-effect op niet-loonkosten kan optreden bij grotere bedrijven omdat het nettovoordeel van 15% in de RDA wordt omgezet in een brutotarief van 16% in de tweede schijf van de WBSO. Ervan uitgaande dat er winst gemaakt wordt en daarom rekening houdende met de af te dragen vennootschapsbelasting leidt de nieuwe situatie tot een nettovoordeel van circa 12% afdrachtvermindering op de S&O-kosten. Het effect van een lager nettovoordeel treedt niet bij alle grote bedrijven op, omdat het voordeel op de S&O-loonkosten voor grote R&D-bedrijven wordt verhoogd door aanpassing van de tweede schijf van de WBSO naar 16% (nu 14%).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34300-XIII-69.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.