Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 34036 nr. I |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 34036 nr. I |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 16 november 2015

Zoals aangekondigd in de nota naar aanleiding van het verslag bij het wetsvoorstel Wet deregulering beoordeling arbeidsrelaties (DBA)1 bied ik u een transitieplan aan voor een soepele invoering van de met dit wetsvoorstel samenhangende nieuwe werkwijze voor het geven van zekerheid over de loonheffingen. Dit transitieplan is na overleg met FNV Zelfstandigen, PZO-ZZP, Zelfstandigen Bouw, ZZP Nederland, VNO-NCW en MKB Nederland opgesteld.

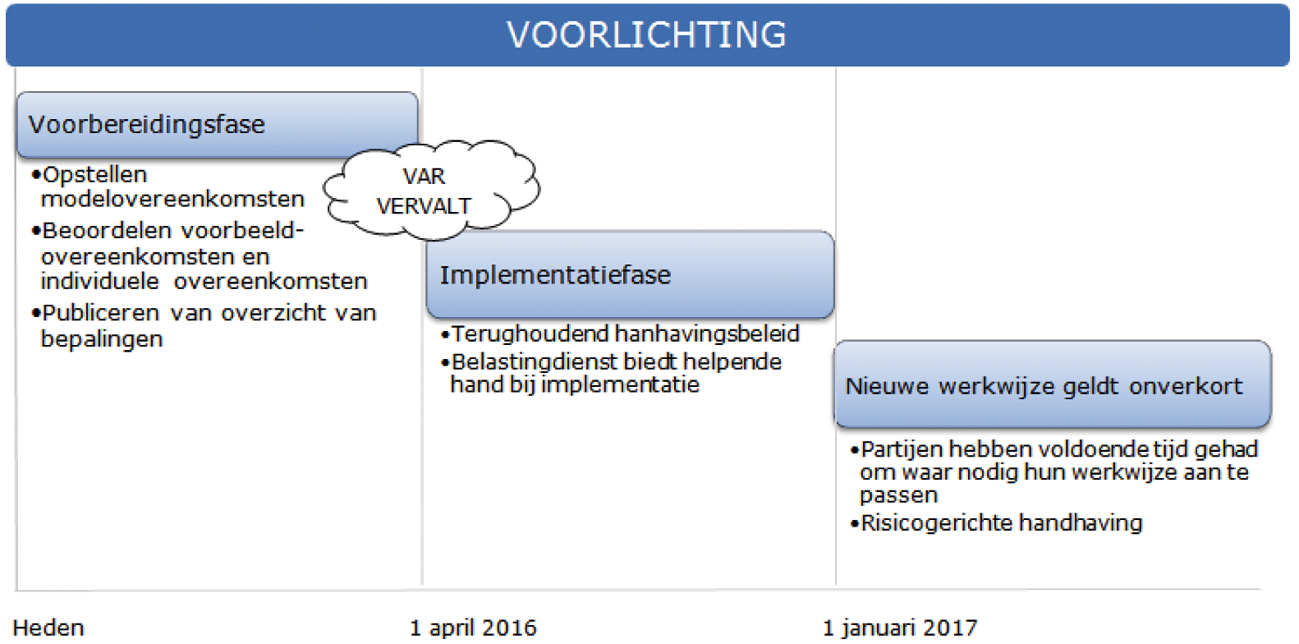

Het transitieplan is opgedeeld in verschillende fases. Hieronder ga ik eerst in op het geven van voorlichting, aangezien dit in alle fases van groot belang is. Vervolgens komt de voorbereidingsfase aan de orde. Dit is de fase voorafgaand aan de beoogde inwerkingtreding van de Wet DBA. In deze fase ligt de nadruk op het beoordelen en publiceren van overeenkomsten. Daarna beschrijf ik de implementatiefase: de fase vanaf de inwerkingtreding tot 1 januari 2017. Gedurende deze fase krijgen opdrachtgevers en opdrachtnemers de tijd om waar nodig hun werkwijze aan te passen. Vanaf 1 januari 2017 zal de nieuwe werkwijze onverkort gelden. Er is dan voldoende tijd geweest voor partijen om (indien nodig) op een andere manier te gaan werken.

Voorlichting

Zowel gedurende de voorbereidingsfase als tijdens de implementatiefase is goede voorlichting door de Belastingdienst van essentieel belang. Het geven van de voorlichting zal verschillende vormen aannemen. De belangenorganisaties voor zzp’ers en opdrachtgevers worden actief bij de voorlichting betrokken, bijvoorbeeld door het leveren van input voor de inhoud hiervan en om door middel van cocommunicatie het bereik te vergroten. Ook verzorgen deze organisaties zelf voorlichting via hun eigen kanalen voor hun eigen achterban. Er zal afstemming tussen de Belastingdienst en deze organisaties plaatsvinden, om te waarborgen dat er sprake is van een eenduidige voorlichting. Een deel van de voorlichting wordt digitaal vormgegeven, via de website van de Belastingdienst, het Ondernemersplein en sociale media (bijvoorbeeld via het twitterkanaal @BDZakelijk), maar ook door middel van informatie vanuit de belangenorganisaties. Ook het instrument van een webinar kan worden ingezet. Naast deze digitale voorlichting zal er, op verzoek, voorlichting worden gegeven tijdens (regionale) bijeenkomsten van belangenorganisaties, brancheorganisaties en grote bedrijven. De DBA is een onderwerp dat op de zogenoemde Intermediairdagen voor de fiscaal dienstverleners ruimschoots aan bod zal komen. Met deze Intermediairdagen, die al jaren door de fiscale dienstverleners door hun vorm en inhoud erg hoog worden gewaardeerd, bereikt de Belastingdienst elk jaar duizenden individuele belastingadviseurs. Dit jaar hebben reeds 9.700 belastingadviseurs zich ingeschreven voor deze bijeenkomsten die op 11 verschillende plaatsen in het land worden gehouden. De DBA is daarnaast een onderwerp dat in deze periode tot en met komend jaar op de agenda staat in het structurele overleg tussen de Belastingdienst en organisaties van fiscale dienstverleners (het zogenoemde BECON-overleg).

In de voorlichting zal benadrukt worden dat het beoordelen en publiceren van overeenkomsten een service is van de Belastingdienst, dat de model- en voorbeeldovereenkomsten dus niet verplicht zijn en dat het ook niet verplicht is om een overeenkomst voor te leggen aan de Belastingdienst. Het voorleggen van een overeenkomst is slechts bedoeld om de opdrachtgever en opdrachtnemer desgewenst duidelijkheid te geven over de fiscale gevolgen die voortvloeien uit de voorgelegde overeenkomst. Uit het binnenkort te publiceren overzicht van de Belastingdienst met bepalingen die juist wel of juist niet tot een dienstbetrekking leiden, kunnen partijen afleiden of hun overeenkomst richting een dienstbetrekking neigt. Dit kan behulpzaam zijn bij het maken van de keuze om de overeenkomst eventueel voor te leggen of om een model- of voorbeeldovereenkomst te gaan gebruiken. Hiernaast zal er in de voorlichting aan de orde komen dat de Belastingdienst de overeenkomst uitsluitend beoordeelt op de gevolgen voor de fiscaliteit en de werknemersverzekeringen.

Voorbereidingsfase

Periode heden tot 1 april 2016

In deze periode ligt de focus op het geven van voorlichting en het tot stand komen van model- en voorbeeldovereenkomsten. In samenspraak met de in de inleiding genoemde organisaties is besloten om niet meer te streven naar ongeveer 40 voorbeeldovereenkomsten, maar om (samen met deze organisaties) meer algemene modelovereenkomsten te ontwikkelen, die in een groot aantal situaties en sectoren toepasbaar zijn. Deze algemene modelovereenkomsten geven zekerheid over de loonheffingen, indien ook daadwerkelijk volgens de overeenkomst wordt gewerkt. In plaats van het voorleggen van een (voorbeeld)overeenkomst aan de Belastingdienst, kunnen partijen dus ook één van deze algemene modelovereenkomsten gebruiken. Uiteraard blijft het wel mogelijk om (sectorale) voorbeeldovereenkomsten voor te leggen aan de Belastingdienst. Met een combinatie van algemene modelovereenkomsten en sectorale voorbeeldovereenkomsten kan met een kleiner aantal overeenkomsten hetzelfde doel worden bereikt, namelijk een dekkend stelsel van model- en voorbeeldovereenkomsten. Met een beperkt aantal overeenkomsten blijft het geheel overzichtelijk en kunnen opdrachtgevers en opdrachtnemers snel de gewenste overeenkomst vinden. De mogelijkheid om individuele overeenkomsten voor te leggen blijft ook bestaan.

Drie algemene modelovereenkomsten zijn reeds ter informatie als bijlage bij de nota naar aanleiding van het verslag aan uw Kamer aangeboden. In overleg met FNV Zelfstandigen, PZO-ZZP, Zelfstandigen Bouw, ZZP Nederland, VNO-NCW en MKB Nederland wordt bekeken of een enkel artikel uit deze drie modelovereenkomsten nog algemener kan worden geformuleerd. Doel hiervan is dat de modelovereenkomsten breder toepasbaar worden, uiteraard binnen de wet- en regelgeving. Daarnaast worden eind november nog een beperkt aantal andere algemene modelovereenkomsten gepubliceerd die zijn opgesteld door de Belastingdienst.

Ook zorgt de Belastingdienst ervoor dat eind november zowel in de gepubliceerde sectorale voorbeeldovereenkomsten als in de algemene modelovereenkomsten de bepalingen zijn gemarkeerd die fiscaal relevant zijn of voor de werknemersverzekeringen relevant zijn. Zo is het voor partijen duidelijk welke bepalingen uit de overeenkomst zij kunnen aanpassen zonder dat zij het risico lopen dat er een plicht tot het afdragen of voldoen van loonheffingen en een verzekeringsplicht voor de werknemersverzekeringen uit de overeenkomst voortvloeien (uiteraard voor zover hun aanpassingen geen afbreuk doen aan de fiscaal relevante bepalingen). Hieraan zal bij het geven van voorlichting aandacht worden besteed. Doordat partijen in de fiscaal niet-relevante bepalingen wijzigingen kunnen aanbrengen, worden de sectorale voorbeeldovereenkomsten en de algemene modelovereenkomsten in meer situaties en voor meer partijen bruikbaar. Het markeren van fiscaal relevante bepalingen draagt er aan bij dat er minder overeenkomsten nodig zullen zijn voor een dekkend stelsel.

Het publiceren van overeenkomsten is niet alleen belangrijk voor partijen die op zoek zijn naar een te gebruiken overeenkomst, maar is ook van belang voor de opdrachtnemer die wil opzoeken of de overeenkomst die een opdrachtgever aan hem voorlegt een door de Belastingdienst beoordeelde overeenkomst is. Om deze reden zullen de beoordeelde overeenkomsten indien mogelijk openbaar worden gemaakt via de website van de Belastingdienst. Daarom is de website zo ingericht dat een voor de gebruiker helder onderscheid wordt gemaakt tussen enerzijds de overeenkomsten die als model of voorbeeld dienen en anderzijds de door partijen aan de Belastingdienst voorgelegde en beoordeelde overeenkomsten. Er wordt naar gestreefd dat een opdrachtnemer of opdrachtgever eenvoudig kan opzoeken of de overeenkomst die hij wil gaan afsluiten is beoordeeld door de Belastingdienst. Als kanttekening hierbij geldt dat de geheimhoudingsplicht van de Belastingdienst het onmogelijk maakt om overeenkomsten te publiceren tegen de wil van de indiener van de overeenkomst in.

In gesprekken met de betrokken partijen in de voor de implementatie van de DBA geformeerde klankbordgroep, bij overleg met sectoren en bij overleg met belastingadviseurs wordt regelmatig de wens geuit dat de Belastingdienst zijn toetsingskader met betrekking tot de onderhavige thematiek kenbaar maakt. Ik begrijp deze wens. Om opdrachtgevers en opdrachtnemers behulpzaam te zijn, zal de Belastingdienst daarom eind november een overzicht publiceren van bepalingen die, als deze in een overeenkomst zouden worden opgenomen, ertoe kunnen bijdragen dat het oordeel «geen dienstbetrekking» wordt gegeven. Ook komt er een overzicht met bepalingen die juist wel tot een dienstbetrekking leiden. Deze overzichten kunnen worden gebruikt als (indicatief) hulpmiddel bij het opstellen van een overeenkomst.

De (belangenorganisaties voor) opdrachtgevers en opdrachtnemers die voor 1 februari 2016 een overeenkomst hebben voorgelegd aan de Belastingdienst, zullen voor 1 april 2016 een oordeel van de Belastingdienst hebben over deze overeenkomst. Hoe sneller partijen hun (voorbeeld)overeenkomst aan de Belastingdienst voorleggen, des te meer tijd is er voor overleg met de Belastingdienst en de implementatie.

Implementatiefase

Periode 1 april 2016 tot 1 januari 2017

Vanaf 1 april 2016 worden er geen Verklaringen arbeidsrelaties (VAR’s) meer verstrekt. Ook kan er aan bestaande VAR’s voor de periode na de inwerkingtreding geen vrijwaring worden ontleend. Partijen kunnen, indien zij twijfelen over de aard van hun arbeidsrelatie, desgewenst een model- of voorbeeldovereenkomst gebruiken of hun individuele overeenkomst die zij aan de Belastingdienst hebben voorgelegd. De algemene modelovereenkomsten die de Belastingdienst (samen met belangenorganisaties) heeft ontwikkeld, hebben een ruim toepassingsbereik in die zin dat ze niet specifiek zijn gericht op een branche of beroep. Dit betekent dat ze in uiteenlopende branches en beroepen kunnen worden gebruikt. De hiervoor beschreven voorbereidingsfase heeft als doel partijen voldoende gelegenheid te geven om een (voorbeeld)overeenkomst voor te leggen aan de Belastingdienst. Uiteraard is het beoordelen en publiceren van overeenkomsten een permanent proces, maar de focus verschuift in deze periode naar de implementatie van de nieuwe werkwijze: opdrachtgevers en opdrachtnemers zullen waar nodig hun werkwijze moeten aanpassen. Aan de door de Belastingdienst beoordeelde (model- of voorbeeld-) overeenkomsten kan immers alleen zekerheid worden ontleend, indien daadwerkelijk volgens de overeenkomst wordt gewerkt. Voor de eventuele aanpassingen in de werkwijze van opdrachtgevers en opdrachtnemers geldt een implementatietermijn tot 1 januari 2017. Tot die tijd hebben opdrachtgevers en opdrachtnemers een inspanningsverplichting. De Belastingdienst zal toezicht houden, maar in principe geen repressieve handhavingsmaatregelen nemen. Bij het houden van toezicht zal de nadruk liggen op het geven van voorlichting en het bieden van een helpende hand bij de implementatie. De Belastingdienst kan bedrijfsbezoeken afleggen en waar nodig partijen die geen dienstbetrekking hebben beoogd, maar een werkwijze hanteren die wel als een dienstbetrekking moet worden beschouwd, erop wijzen dat een aanpassing van hun werkwijze nodig is om buiten dienstbetrekking te werken. Hierbij zal zo veel mogelijk met beide partijen worden gecommuniceerd, zowel met opdrachtgever als met opdrachtnemer, aangezien zij allebei verantwoordelijk zijn.

Uiteraard zijn er ook situaties waarin repressieve handhaving wel wenselijk is, ondanks dat er sprake is van een implementatietermijn. Het gaat dan om de volgende situaties:

• De opdrachtgever en opdrachtnemer werkten voorafgaand aan 1 april 2016 met een VAR-wuo of VAR-dga op basis waarvan de opdrachtgever vrijwaring had voor de loonheffingen, terwijl er feitelijk sprake is van een (fictieve) dienstbetrekking. De opdrachtgever en opdrachtnemer ondernemen geen enkele activiteit en doen geen enkele inspanning om de arbeidsrelatie zodanig vorm te geven dat er buiten dienstbetrekking wordt gewerkt. Zij kunnen niet aannemelijk maken dat zij nog met elkaar in onderhandeling zijn over aanpassingen in hun overeenkomst of werkwijze teneinde buiten dienstbetrekking te werken. Zij maken ook geen gebruik van een door de Belastingdienst beoordeelde (model- of voorbeeld-) overeenkomst of hebben een daarmee overeenkomende overeenkomst afgesloten. De opdrachtgever en opdrachtnemer kiezen er tegelijkertijd niet voor om loonheffingen af te dragen of te voldoen.

• De Belastingdienst heeft in de periode voor 1 februari 2016 al schriftelijk kenbaar gemaakt dat de bij onderzoek aangetroffen arbeidsrelaties te duiden zijn als een (fictieve) dienstbetrekking. Dat er geen gevolg aan die conclusie kon worden verbonden ligt aan de vrijwarende werking van de VAR. De Belastingdienst stelt na 1 april 2016 vast dat de feiten en omstandigheden niet afwijken van die waarover eerder schriftelijk kenbaar is gemaakt dat er sprake is van een (fictieve) dienstbetrekking en dat er geen loonheffingen worden afgedragen of voldaan. Tegelijkertijd kunnen opdrachtgever en opdrachtnemer niet aannemelijk maken dat zij inspanningen hebben verricht om hun werkwijze te veranderen zodat er buiten dienstbetrekking wordt gewerkt.

• Er is sprake van grove schuld of opzet die worden bestreken door de bestaande beleidsregels, zoals die zijn vervat in het Besluit Bestuurlijke Boeten Belastingdienst. Het is de inspecteur die grove schuld en opzet stelt en – bij betwisting – dient te bewijzen. Voor een eventuele strafrechtelijke handhaving blijft het bestaande beleidskader zoals verwoord in het Protocol aanmelding en afdoening van fiscale delicten en delicten op het gebied van douane en toeslagen, uiteraard ook van toepassing.

Dit terughoudende handhavingsbeleid – dat in de praktijk binnen de Belastingdienst zal worden gecoördineerd door een landelijke stuurgroep – wordt, in lijn met hetgeen in deze brief is gesteld, op de website van de Belastingdienst uiteengezet, zodat alle partijen weten waar ze aan toe zijn.

Handhavingsmaatregelen kunnen niet zien op een periode voorafgaand aan 1 april 2016 waarvoor de opdrachtgever zich nog op de vrijwarende werking van de VAR kan beroepen. Indien er feitelijk sprake is van een dienstbetrekking kan voor situaties na 1 april 2016 aanspraak worden gemaakt op een uitkering op grond van de werknemersverzekeringen indien overigens aan de voorwaarden is voldaan.

Nieuwe werkwijze geldt onverkort

Periode vanaf 1 januari 2017

Op 1 januari 2017 is de implementatiefase afgerond. De ruime implementatiefase, gecombineerd met de voorlichting die zal worden gegeven, geeft opdrachtgevers en opdrachtnemers voldoende tijd en gelegenheid om hun werkwijze waar nodig aan te passen. De inspanningen die partijen voorafgaand aan deze datum hebben verricht, moeten hebben geresulteerd in een werkwijze die voldoet aan de regels. Dat betekent dat er ofwel buiten dienstbetrekking wordt gewerkt, ofwel loonheffingen worden afgedragen en voldaan. Bij partijen die niet volgens de regels werken, zal worden gehandhaafd. Dit betekent dat de Belastingdienst een correctieverplichting of een naheffingsaanslag zal opleggen als er sprake is van een dienstbetrekking en er geen loonheffingen worden afgedragen en voldaan. Als deze dienstbetrekking in 2016 al bestond, wordt alleen de periode vanaf 1 april 2016 in de handhaving betrokken, indien voorafgaand aan 1 april 2016 de vrijwarende werking van de VAR van toepassing was. Het wetsvoorstel Wet DBA heeft geen terugwerkende kracht, dus handhavingsmaatregelen kunnen niet zien op een periode waarvoor de opdrachtgever zich nog op de vrijwarende werking van de VAR kan beroepen.

De Belastingdienst hanteert een risicogerichte handhavingsfilosofie, waarbij in de concrete invulling daarvan ook externe signalen – zoals die mogelijk uit een sector of van belangenorganisaties afkomstig zijn – een belangrijke rol kunnen spelen. Indien er bijvoorbeeld verschillende klachten zijn dat in een bepaalde sector veelvuldig sprake zou zijn van oneerlijke concurrentie door schijnzelfstandigheid, vormt dat een belangrijke indicator om in een dergelijke sector handhavend te gaan optreden. Hetzelfde geldt voor het benutten van de informatie die de Belastingdienst heeft opgebouwd gedurende bijvoorbeeld de implementatiefase. Daarnaast zal er bij reguliere controles van de Belastingdienst extra aandacht voor zijn of er ook daadwerkelijk buiten dienstbetrekking wordt gewerkt, indien er geen loonheffingen worden afgedragen en voldaan.

Met het in deze brief beschreven transitieplan wordt de zekerheid geboden aan zowel opdrachtgevers als opdrachtnemers dat de invoering van de Wet DBA en het vervallen van de VAR geen belemmering zal opleveren voor het inhuren van zzp’ers, uiteraard voor zover dat binnen de wet- en regelgeving gebeurt. Het transitieplan zorgt ervoor dat de nieuwe werkwijze voor het geven van zekerheid over de loonheffingen op een soepele manier wordt ingevoerd, waarbij er voor de markt voldoende tijd is om waar nodig aanpassingen aan te brengen in de bestaande werkwijze. Daarbij is het van belang dat de partijen snel zekerheid krijgen over de afschaffing van de VAR en de overgang naar de nieuwe werkwijze. Het streven is dat partijen na 1 april 2016 aan de slag gaan met de implementatie van de nieuwe werkwijze en daarom is het nodig dat het proces van voorleggen en beoordelen van overeenkomsten zo veel mogelijk is afgerond voor 1 april 2016. Een deel van de overeenkomsten zal naar verwachting pas na aanvaarding van het wetsvoorstel door de Eerste Kamer worden voorgelegd. Om deze redenen hoop ik dat uw Kamer bereid is om op korte termijn de behandeling van het wetsvoorstel voort te zetten. Van belang hierbij is ook dat inwerkingtreding per 1 april 2016 in verband met de Wet raadgevend referendum alleen mogelijk is indien het wetsvoorstel op uiterlijk 26 januari 2016 in uw Kamer in stemming wordt gebracht.

In de brief van de vaste commissie voor Financiën van 3 november 2015 geven de leden van de fracties van D66, GroenLinks en de ChristenUnie in overweging dat de regering eerst de aangenomen motie De Graaf c.s.2 uitvoert, voordat ik verzoek om hervatting van de parlementaire behandeling van het wetsvoorstel Wet DBA. Deze leden menen dat dit de kwaliteit van de discussie ten goede zal komen, gelet op de inhoudelijke verwevenheid tussen het wetsvoorstel en de thematiek van het interdepartementale beleidsonderzoek inzake zzp'ers (IBO ZZP). Aan de genoemde motie is inmiddels uitvoering gegeven in de brief van 4 november 2015 van de Minister van Sociale Zaken en Werkgelegenheid.3 Ik hecht eraan te benadrukken dat het IBO ZZP en het wetsvoorstel Wet DBA inhoudelijk niet met elkaar verbonden zijn. De huidige VAR-systematiek maakt effectieve handhaving onmogelijk. Het wetsvoorstel Wet DBA zorgt voor een verbetering van de handhavingspraktijk die hoe dan ook noodzakelijk is. Door het wetsvoorstel wordt het mogelijk een nieuwe werkwijze te introduceren voor het geven van duidelijkheid wanneer er sprake is van werknemerschap en wanneer niet. Ook als de positie van de zelfstandige en de positie van de werknemer in de toekomst zullen wijzigen, blijft deze duidelijkheid van belang omdat er in de (fiscale) wetgeving onderscheid zal blijven bestaan tussen werknemers en zelfstandigen.

De Staatssecretaris van Financiën, E.D. Wiebes

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34036-I.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.