Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 32847 nr. 926 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 32847 nr. 926 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 7 juli 2022

Het afgelopen jaar brak de koopwoningmarkt het ene record na het andere. Ook in de hypotheeksector was dit merkbaar. Zo was 2021 opnieuw een recordjaar als het gaat om het aantal hypotheekaanvragen. Voor het eerst sinds 2018 daalde echter het aantal hypotheken voor de aanschaf van een nieuwe woning, terwijl het aantal mensen dat hun hypotheek oversloot nog nooit zo hoog was. Tegelijkertijd zijn de prijzen van koopwoningen bijzonder hard gestegen in het afgelopen jaar. In deze omstandigheden is het voor veel mensen verleidelijk de grenzen van hun financieringsmogelijkheden op te zoeken. Dat moet niet leiden tot overkreditering. Tegelijkertijd moet er wel maatwerk mogelijk zijn, zodat het kopen van een woning ook voor afwijkende situaties mogelijk blijft, mits de maatwerkhypotheek verantwoord is voor de klant.

Tijdens de bijeenkomsten van het Platform hypotheken spreek ik elk jaar met partijen in de sector over belangrijke ontwikkelingen en mogelijke knelpunten in de hypotheekverstrekking. Door samen met deze partijen waar mogelijk oplossingen te bedenken voor actuele knelpunten in de woningmarkt houden we de financiering van koopwoningen toegankelijk en verantwoord. In deze brief deel ik, mede namens de Minister van Financiën, de uitkomsten van het Platform hypotheken 2021 met uw Kamer. Ik dank de betrokken partijen voor hun inzet en waardevolle initiatieven. Ook komend jaar blijf ik graag in gesprek met de sector over de ontwikkelingen in de hypotheeksector. In deze brief benoem ik daarom ook de thema’s waarmee ik komend jaar aan de slag ga.

In het vorige jaar had de coronacrisis net als in 2020 veel invloed op ons dagelijks leven. Door gedwongen sluitingen van sectoren dreigden financiële problemen voor bepaalde groepen te ontstaan. Door het bieden van maatwerk hebben partijen uit de hypotheeksector gezorgd dat veel van deze consumenten hun hypotheek konden blijven betalen en daarmee in hun woning konden blijven wonen. Er dienen zich nu weer nieuwe uitdagingen aan als gevolg van de stijgende inflatie en oplopende hypotheekrente. Omdat voor veel consumenten geldt dat zij de hypotheekrente voor een lange periode hebben vastgezet, zullen hun hypotheeklasten niet direct stijgen. Ik volg met de sector deze ontwikkelingen nauwgezet.

Terugblik thema’s Platform hypotheken 2020

Tijdens de bijeenkomst hebben we kort stilgestaan bij de recente ontwikkelingen op de thema’s die een jaar eerder zijn besproken: starters en digitalisering. Over de uitkomsten van vorig jaar heeft mijn voorganger uw Kamer begin 2021 geïnformeerd1. Destijds zijn partijen opgeroepen om starters beter te informeren over hun financieringsmogelijkheden en om de bestaande mogelijkheden binnen hun financieringsruimte op basis van de standaard leennorm zo verantwoord mogelijk te benutten. Een aantal partijen heeft hier met campagnes of specifieke informatie voor deze groep gevolg aan geven. Ook hebben een aantal kredietverstrekkers en NHG aangekondigd2 dat ze in een pilot van twee jaar maximaal 1.000 huurders met hoge huurlasten de mogelijkheid bieden om met door hun vastgestelde verantwoorde maatwerkfinanciering een eigen huis te kopen. Opgemerkt dient te worden dat NHG-voorwaarden niet in de plaats komen van wettelijke vereisten rond verantwoorde kredietverstrekking.

Een andere conclusie vanuit het Platform hypotheken van 2020 was dat het delen van gegevens tussen kredietverstrekkers en hypotheekadviseurs goed mogelijk is binnen de wettelijke kaders. Uit een inventarisatie onder kredietverstrekkers en adviseurs blijkt dat in het afgelopen jaar verdere stappen gezet zijn, maar dat adviseurs soms ook nog terughoudendheid zien bij kredietverstrekkers. Het Hypotheken Data Netwerk (HDN) werkt aan nieuwe standaarden waardoor, als de consument hier toestemming voor geeft, partijen in de sector gemakkelijker informatie kunnen uitwisselen. Hiermee kunnen hypotheekadviseurs hun consumenten op basis van meer actuele en minimaal benodigde gegevens adviseren en hoeven consumenten minder documenten te verstrekken aan een adviseur voor een hypotheekadvies.

Platform hypotheken 2021

In het Platform hypotheken 2021 lag de focus op flexibiliteit in de hypothecaire kredietverstrekking. De financiële gevolgen van de coronacrisis en het woningtekort dwingen de sector om flexibeler te zijn in processen en producten. Zo moesten consumenten ineens meer online kunnen regelen voor hun hypotheek en zijn er diverse oplossingen verschaft aan consumenten die tijdelijk hun maandlasten niet hebben kunnen betalen. Het is daarbij niet de bedoeling dat flexibiliteit in financieringsmogelijkheden leidt tot structureel meer leenruimte. Meer leenruimte versterkt namelijk de stijging van de huizenprijzen. Dit zou ertoe kunnen leiden dat juist kwetsbare groepen (zoals starters, lagere inkomensgroepen en flexwerkers) nog meer moeten lenen of toegang tot de koopwoningmarkt verliezen.

Kwetsbare groepen helpen we alleen door meer woningaanbod te creëren. Op lange termijn door het bouwen van voldoende, passende woningen. Op kortere termijn kunnen alternatieve woonvormen mogelijk helpen. Daarom is gesproken over het bieden van meer flexibiliteit in het financieren van verschillende alternatieve woonvormen zoals tiny houses en flexwoningen.

Een ander gevolg van het beperkte woningaanbod is dat het lastig is een nieuwe, passende woning te vinden als je in de financiële problemen komt. Het is daarom belangrijk dat een hypotheek flexibiliteit biedt als de financiële positie van de consument verandert. Daarom is ook gesproken over het bieden van meer flexibiliteit in de verschillende levensfases waar dat financieel verantwoord is.

Door het beperkte aanbod van woningen zijn andere woonvormen in opkomst. Voorbeelden hiervan zijn de zogenaamde kangoeroewoningen, waarbij er twee woningen onder één dak zijn. In deze constructie woont een oudere of zorgbehoevend persoon (semi)zelfstandig bij een familielid. Daarnaast worden vaker flexwoningen gebouwd. Dit zijn kleine, maar volwaardige woningen die flexibel zijn in hun standplaats. Ook worden steeds vaker tiny houses gebouwd. Dit zijn vrijstaande woningen van maximaal 50 vierkante meter die ook flexibel zijn in hun standplaats. Vaak worden deze woningen gebouwd met een hoge mate van duurzaamheid en energiezuinigheid.

Tijdens het Platform hypotheken hebben we gesproken over de financieringsmogelijkheden voor deze woningtypes. Een aantal partijen geeft aan, onder specifieke voorwaarden, dit soort woonvormen te kunnen financieren. Een hypotheek kan alleen worden verstrekt als er sprake is van een vaste standplaats. Als deze woningen worden gebouwd op een vaste standplaats, is de grond in het bestemmingsplan vaak slechts voor een kortere periode aangewezen als woonbestemming. De hypotheek moet dan tijdens deze kortere periode worden afgelost, waardoor de financieringslasten voor de consument hoger worden. Erfpacht kan in deze gevallen mogelijk een oplossing bieden. In dat geval wordt de consument geen eigenaar van de grond en betaalt de consument de grondeigenaar periodiek voor het gebruik van de grond. De consument hoeft dan voor de grond geen hypotheek aan te vragen.

Uit een inventarisatie tijdens het Platform blijkt dat erfpacht lang niet in alle gevallen een geschikt instrument is om de ontwikkeling van deze flexibele woonvormen aan te moedigen. Zo loopt de consument het risico dat het huis na afloop van de periode van erfpacht verplaatst moet worden, zonder dat hiervoor nieuwe grond beschikbaar is. Ook is het tussentijds verkopen van de woning moeilijker, omdat de looptijd van het erfpachtrecht is beperkt en de potentiële koper maar een beperkte resterende tijd gebruik kan maken van de grond. Het is belangrijk dat deze mogelijke risico’s duidelijk worden gecommuniceerd richting de consument. Partijen geven in het Platform aan dat de diversiteit en complexiteit in erfpachtvoorwaarden op dit moment leidt tot terughoudendheid bij het verstrekken van financiering.

Standaardisering van het erfpachtinstrument kan de financiering bij flexibele woonvormen, maar ook reguliere woningen, vereenvoudigen. Daarom zijn de volgende acties afgesproken. NHG is in een laatste fase van onderzoek om erfpachtregels eenduidiger en beter voor de consument op te nemen in haar voorwaarden en normen. De Nederlandse Vereniging van Banken (NVB) en het Verbond van Verzekeraars gaan onderzoeken in hoeverre zij, met hulp van NHG, een «modelakte» kunnen ontwikkelen die gemeenten kunnen gebruiken bij de ontwikkeling van nieuwe erfpachtvoorwaarden. Daarbij zal ik zorgen dat wordt aangesloten bij de initiatiefnota Koerhuis3 en de moties van het lid Minhas4 en de motie van de leden Geurts en Grinwis5. Hiertoe voer ik een onderzoek uit naar erfpachtvoorwaarden en wanneer nodig stel ik een handreiking op voor gemeenten voor het gebruik van erfpacht. Kredietverstrekkers hebben aangegeven hieraan te willen bijdragen.

Partijen hebben ook gesproken over problemen die spelen bij het overstappen of converteren van bestaande erfpachtcontracten naar eeuwigdurende erfpacht. Dit geldt met name bij reguliere woningtypes. Sommige kredietverstekkers vragen een nieuwe hypotheekakte bij omzetting van het erfpachtcontract bij een overstap omdat de wetgeving onvoldoende duidelijk is over het behoud van het hypotheekrecht. De kosten voor de nieuwe hypotheekakte worden daarbij betaald door de erfpachter. In een recente uitspraak van het Kifid wordt aangegeven dat een kredietverstrekker wel mag vragen om een nieuwe hypotheekakte, maar dat de kosten daarvan niet op de consument verhaald mogen worden. In afwachting van de aanpassing van de werkwijze van kredietverstrekkers op basis van deze uitspraak onderneem ik hier nu verder geen actie op. Hiermee vertrouw ik er op invulling te hebben gegeven aan de toezegging aan het lid Koerhuis.

Tijdens het Platform is gesproken over het bieden van meer flexibiliteit binnen de hypotheek waar dat financieel verantwoord is. Daarbij is specifiek aandacht besteed aan mensen in de schuldhulpverlening. Onderzoek van het Nibud6 geeft aan dat vermoedelijk 38% van de mensen met ernstige betalingsproblemen een eigen woning hebben, terwijl uit de cijfers vanuit de NVVK (brancheorganisatie voor financiële schuldhulpverleners) blijkt dat slechts 10% van de mensen die zich melden bij de schuldhulpverlening een eigen woning heeft. De vraag is dus of deze doelgroep voldoende bereikt en geholpen wordt.

Zowel de NVVK als deelnemers aan het Platform hebben aangegeven dat consumenten, indien dit financieel verantwoord is en er voldoende betaalcapaciteit is, hun hypotheek kunnen ophogen bij financiële problemen om andere schulden af te lossen. Gezien de diversiteit in de achterliggende problemen tussen consumenten achten de deelnemers aan het Platform het standaard inzetten van de overwaarde op de woning voor deze groep geen verantwoorde optie. Wel zijn kredietverstrekkers bereid om, waar dit financieel verantwoord is, maatwerk te bieden waarbij het benutten van overwaarde een van de opties is. Hiermee geef ik invulling aan de motie van het lid Koerhuis7.

In de bijeenkomst is gesproken over hoe deze groep consumenten eerder in beeld kan komen. Daarom heeft de NVVK een presentatie gegeven over haar huidige werkwijze en toegelicht tegen welke belemmeringen hun leden aanlopen. Schuldhulpverleners krijgen vaak geen goed contact met een kredietverstrekker als iemand ondanks zijn schulden bij andere partijen nog geen achterstanden op de hypotheek heeft. De NVVK vraagt kredietverstrekkers om schuldhulpverleners direct door te verwijzen naar bijzonder beheer afdelingen. Uit een inventarisatie tijdens het Platform blijkt dat bij verschillende partijen deze klanten al direct worden doorverwezen naar specifieke afdelingen. Ik roep ook andere kredietverstrekkers op om een herkenbaar loket te hebben voor consumenten die betalingsproblemen hebben of deze dreigen te krijgen.

Tijdens het Platform is besproken dat er veel wordt gedaan om consumenten met dreigende betalingsproblemen (eerder) in beeld te krijgen. Een voorbeeld hiervan is de pilot vroegsignalering8 die recent is gestart. Ik moedig alle kredietverstrekkers aan om actief mee te denken in het contact met klanten of schuldhulpverleners die betaalproblemen aankaarten. Ook als zij nog geen betaalproblemen hebben met betrekking tot de hypotheek. NHG vraagt kredietverstrekkers ook om zich tijdig bij hen te melden als zij signalen van consumenten ontvangen zodat zij samen de mogelijkheden voor maatwerk kunnen onderzoeken. Ook is NHG sinds kort aangesloten bij het samenwerkingsverband «Schakel!» waarin de NVVK samen met kredietverstrekkers kennis uitwisselt over werkwijzen. Hiermee worden zo mogelijke belemmeringen weggenomen die in de uitvoering worden ervaren in het zoeken naar duurzame oplossingen voor mensen met ernstige betaalproblemen.

Ook adviseurs willen een rol spelen in het helpen van klanten met (mogelijke)betaalproblemen. Tijdens het Platform bleek dat sommige partijen het provisieverbod, als beperkend ervaren bij het inschakelen van adviseurs bij het oplossen van betaalproblemen. Onder het provisieverbod is een kredietverstrekker namelijk verplicht om advieskosten direct door te berekenen aan de consument. Er hoeft echter geen provisie in rekening te worden gebracht indien de consument betalingsachterstanden of voorzienbare betalingsachterstanden heeft. Ik roep kredietverstrekkers en adviseurs op om waar nodig gebruik te maken van deze uitzondering9. De AFM heeft naar aanleiding van bovengenoemd signaal aan de deelnemers van het Platform toegelicht wat de bestaande uitzondering voor consumenten met (voorzienbare) betalingsachterstanden betekent.

Vooruitblik Platform hypotheken 2022

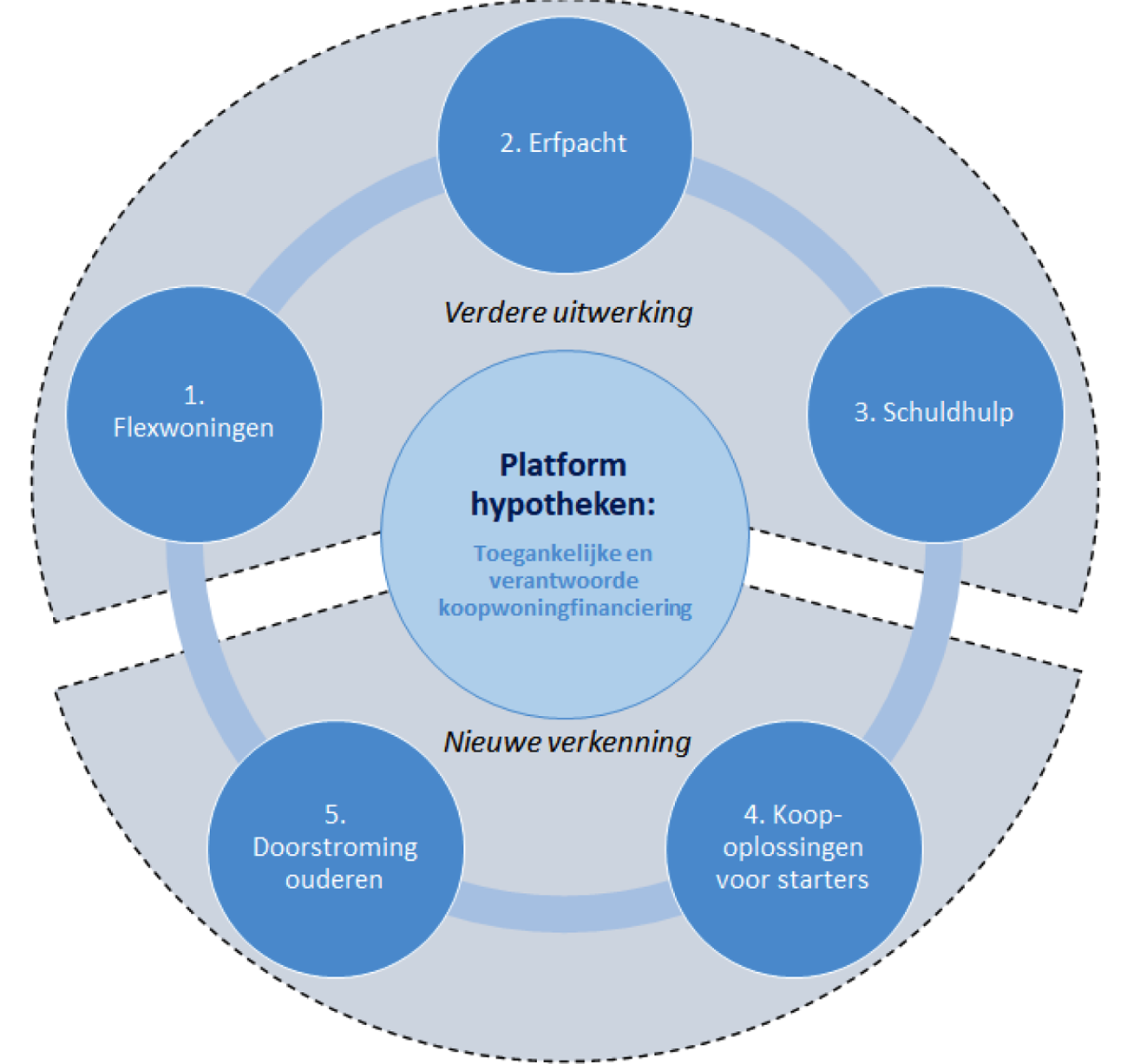

Tijdens het Platform hypotheken 2021 zijn een aantal nieuwe thema’s aangedragen voor het Platform hypotheken 2022. In onderstaande figuur is aangegeven welke thema’s dit jaar zullen worden besproken dan wel verder worden uitgewerkt. Op de onderwerpen van eerdere jaren zal de komende tijd verder worden gewerkt door de in deze brief genoemde partijen. Later ditjaar zal daarom worden teruggekeken op de stappen die zijn gezet op de onderwerpen van afgelopen jaar: erfpacht en schuldhulpverlening. Ook zal, als invulling van het thema woonvormen, worden gekeken naar de beperkingen rondom financieringen bij flexwoningen. Daarnaast zal dit jaar een werkgroep georganiseerd worden voor het maken van een handreiking richting gemeenten voor koopoplossingen. Dit is een uitwerking van een afspraak uit het coalitieakkoord. Tot slot zal gesproken worden over de mogelijkheden van en beperkingen voor doorstroming van ouderen naar een nieuwe woning.

Figuur 1: Overzicht onderwerpen voor Platform hypotheken 2022

Tot slot

Het afgelopen jaar heeft het Platform tot waardevolle inzichten en acties geleid. Onder andere op het aanmoedigen van het aanbieden van hypotheken voor verschillende woonvormen en, waar verantwoord, ook flexibiliteit in hypotheekvoorwaarden te bieden als het gaat om verschillende levensfases. Hier wordt het komend jaar met de sector en andere betrokken partijen een vervolg aan gegeven. Ik dank de sector voor haar inzet op deze thema’s. Ik wil ook het komende jaar weer samen verder bouwen aan toegankelijke en verantwoorde financiering van koopwoningen.

De Minister voor Volkshuisvesting en Ruimtelijke Ordening, H.M. de Jonge

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-926.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.