Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 32847 nr. 44 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 32847 nr. 44 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 28 februari 2013

Naar aanleiding van mijn brief van 13 februari jl.1 heeft de vaste commissie van Financiën2 gevraagd nader in te gaan op de navolgende in die brief opgenomen maatregel:

«Het volledig en annuïtair aflossen van hypotheken binnen 30 jaar blijft de norm. Wel komt er de mogelijkheid om naast de hypotheek een tweede lening af te sluiten tot een maximum van 50% van de waarde van de woning of een looptijd van bijvoorbeeld 35 jaar. Deze tweede lening kan niet worden afgetrokken van de belastingen. Dit betekent dat in de eerste jaren de maandlasten lager uitvallen. Over de gehele periode zijn de kosten echter hoger wanneer de consument voor dit product kiest. Dit leidt niet tot wijziging van de Wet IB 2001.»3

Het verzoek van de vaste commissie grijp ik graag aan om mogelijke onduidelijkheden weg te nemen. Allereerst wordt de maatregel nogmaals (zij het uitgebreider) beschreven, daarna wordt ingegaan op de inhoud van het bijgevoegde beleidsbesluit van de staatssecretaris van Financiën en ten slotte wordt aandacht besteed aan de kosten en risico’s van het product en de rol van de Autoriteit Financiële Markten (AFM). Ik zend u deze brief mede namens de minister en staatssecretaris van Financiën.

Beschrijving van de maatregel

Uit mijn brief van 13 februari jl. blijkt dat naast de annuïtaire lening die in maximaal 30 jaar volledig wordt afgelost, binnen de sinds 1 januari 2013 geldende wettelijke kaders, een tweede lening kan worden geplaatst. Met deze tweede lening kan een deel van de aflossing van de annuïtaire lening worden gefinancierd. Dit biedt de burger flexibiliteit. Het is aan hem zelf om te beoordelen of de lening in 30 jaar volledig wordt afgelost zonder tweede lening, of dat hij een tweede lening wil afsluiten waardoor per saldo een schuld resteert van 50% van de marktwaarde van de woning op het moment van verstrekking van de hypothecaire financiering of iets daar tussen in.4 In de gevallen waarin na 30 jaar nog een schuld resteert, blijft, anders dan bij een volledig afgeloste lening, tot het moment waarop die (tweede) schuld geheel is afgelost een financieringslast op de eigenwoningbezitter drukken. Materieel wordt hierdoor hetzelfde resultaat bereikt als in de veel bepleite variant waarbij de renteaftrek in 30 jaar volgens een fictief annuïtair aflossingsschema tot nihil wordt teruggebracht.

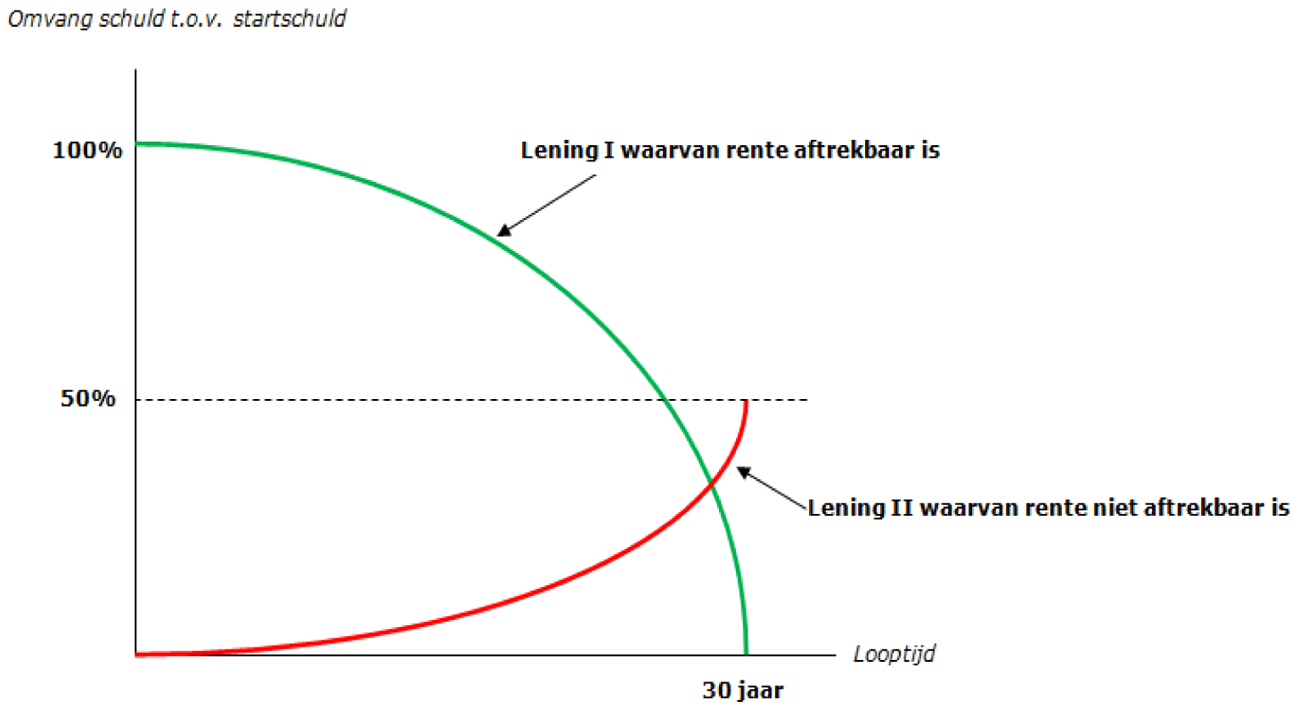

De oploop van deze tweede lening wordt niet door de fiscale wetgeving begrensd. Wel volgt er een begrenzing uit enerzijds de in het Besluit Gedragstoezicht financiële ondernemingen Wft vastgelegde LTV norm5 en anderzijds de eis in de Gedragscode Hypothecaire Financieringen (GHF) dat maximaal 50% van de marktwaarde van de woning op het moment van verstrekking van de hypothecaire financiering aflossingsvrij mag zijn gefinancierd.6 Een mogelijke vorm is dan ook dat door middel van de tweede lening ieder jaar de helft van de op grond van de annuïtaire lening verschuldigde aflossing wordt geleend.7 Na 30 jaar resteert in die gevallen een schuld ter grootte van de helft van de hoofdsom van de oorspronkelijke annuïtaire lening. Versimpeld kan dat als volgt worden weergegeven.

Binnen de twee hiervoor genoemde begrenzingen bestaan voor geldverstrekker en klant de nodige vrijheidgraden om tot afspraken over een andere op- en afloop8 van de schuld te komen. Dat geldt ook voor de termijn waarin de tweede lening wordt opgebouwd. Dat kan in 30 jaar, maar bijvoorbeeld ook in 35 jaar. Zolang binnen de twee hiervoor genoemde begrenzingen wordt gebleven, is het overigens mogelijk dat leningverstrekker en klant overeenkomen dat ter zake van deze tweede lening een recht van hypotheek wordt gevestigd met hetzelfde onderpand als voor de annuïtaire lening. 9 Van een hoogrentend consumptief krediet hoeft dan ook geen sprake te zijn.

Volledigheidshalve wordt opgemerkt dat de rente en kosten van de annuïtaire lening in box 1 aftrekbaar zijn, mits wordt voldaan aan de verderop in deze brief genoemde voorwaarden die worden opgenomen in het bijgevoegde beleidsbesluit van de staatssecretaris van Financiën. Voor deze lening is Nationale Hypotheekgarantie (NHG) mogelijk omdat de lening bestemd is voor verwerving, onderhoud of verbetering van de eigen woning. De tweede lening kwalificeert als schuld in box 3. Voor deze tweede lening is geen NHG mogelijk. De rente over die tweede lening is dus niet aftrekbaar in box 1 en leidt tot een additioneel restschuldrisico. Bij een annuïtaire lening onder NHG is het mogelijk dat over de tweede lening, vanwege het ontbreken van NHG, een (iets) hogere rente moet worden betaald. Wel leidt de tweede lening in voorkomende gevallen tot een lagere rendementsgrondslag in box 3.

Een viertal voorbeelden ter illustratie:

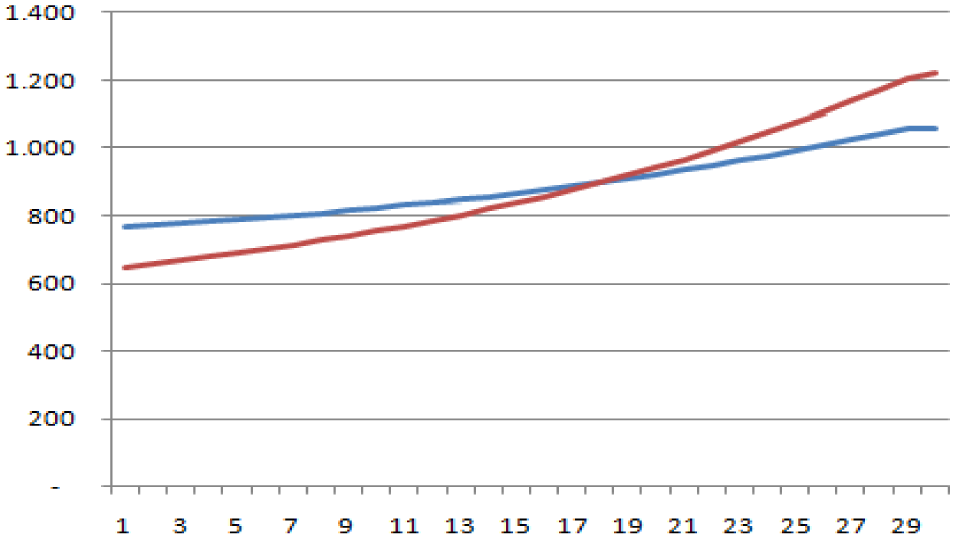

Voorbeeld 1

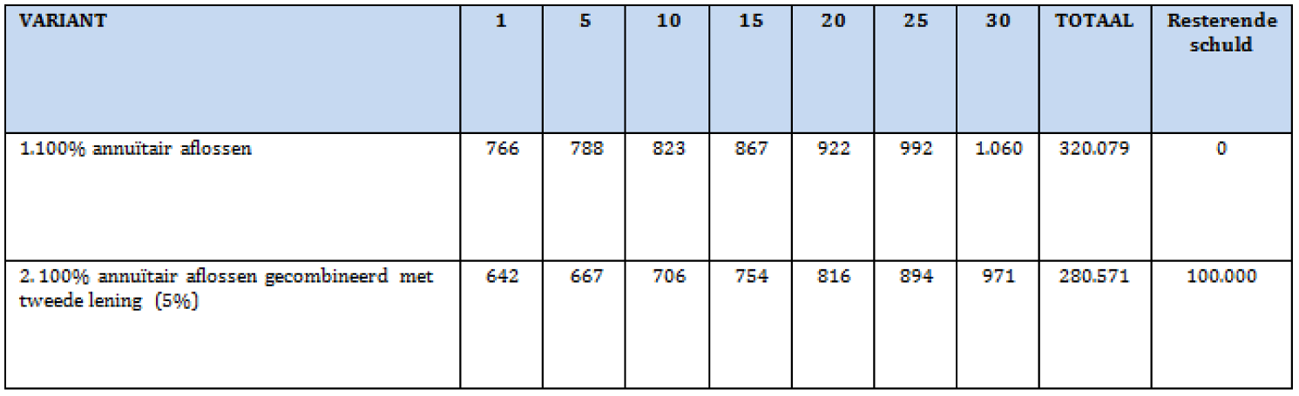

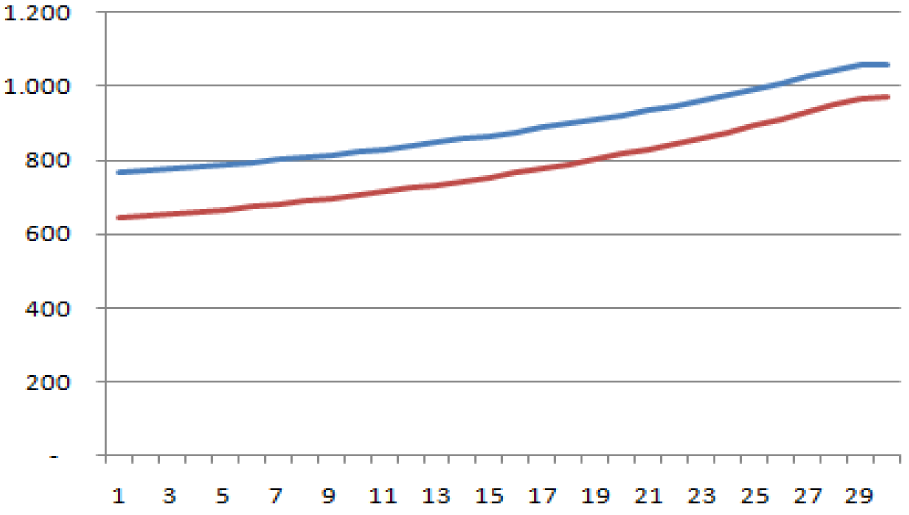

A heeft samen met zijn partner B een woning gekocht voor € 200.000. Voor die woning zijn zij een annuïtaire lening aangegaan van € 200.000 (LTV van 100%). De WOZ-waarde van de woning blijft gedurende 30 jaar € 200.000. Het percentage van het eigenwoningforfait bedraagt 0,6%. A en B hebben de rente voor 30 jaar vastgezet. Het rentepercentage bedraagt 5%. A en B besluiten gelijktijdig met de annuïtaire lening een tweede lening aan te gaan waarmee zij jaarlijks de helft van het aflossingsdeel van de annuïtaire lening financieren. Ook over deze tweede lening hebben zij 30 jaar de rente vastgezet. Het rentepercentage bedraagt 5%. Er wordt verondersteld dat A en B de hypotheekrente aftrekken tegen 42%. In onderstaande tabel 1 en figuur 1 worden de gemiddelde netto maandlasten (in euro’s) inzichtelijk gemaakt die A en B de eerste 30 jaar ervaren. Hierbij is rekening gehouden met de Hillen-regeling die op termijn van toepassing is op de annuïtaire lening. Dit wordt afgezet tegen de gemiddelde netto maandlasten die zij zouden hebben gehad in het geval zij geen tweede lening zouden zijn aangegaan (er van uitgaande dat de overige omstandigheden gelijk blijven).

Tabel 1

Figuur 1

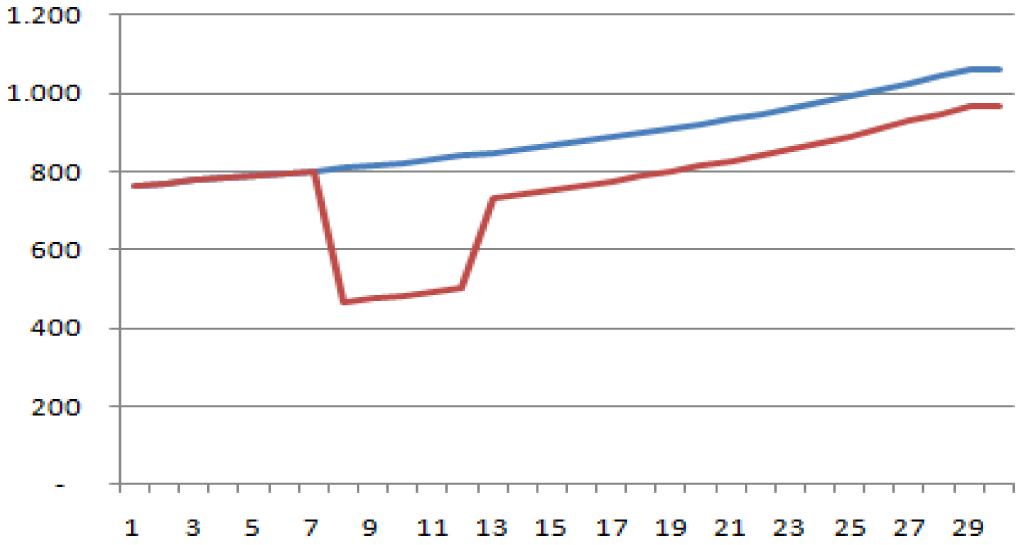

De gemiddelde netto maandlasten na 30 jaar zijn in bovenstaande tabel en figuur niet opgenomen. De gemiddelde netto maandlast na 30 jaar zal nihil bedragen in variant 1. De bovenste lijn in figuur 1 zal abrupt naar nihil dalen, terwijl de onderste lijn (variant 2), bij een gelijkblijvend rentepercentage, tot het moment waarop wordt afgelost op € 417 zal blijven. Deze opmerking geldt ook voor voorbeeld 3.

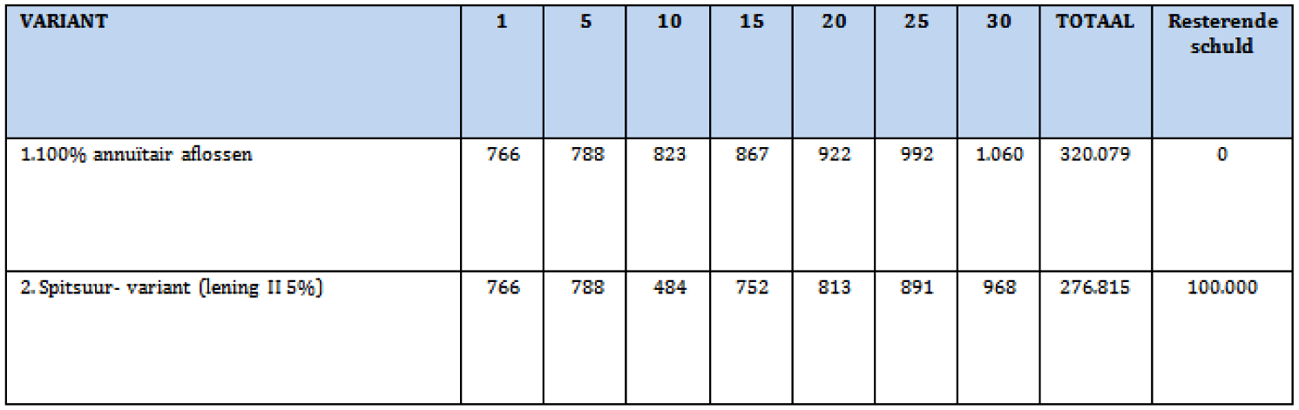

Voorbeeld 2

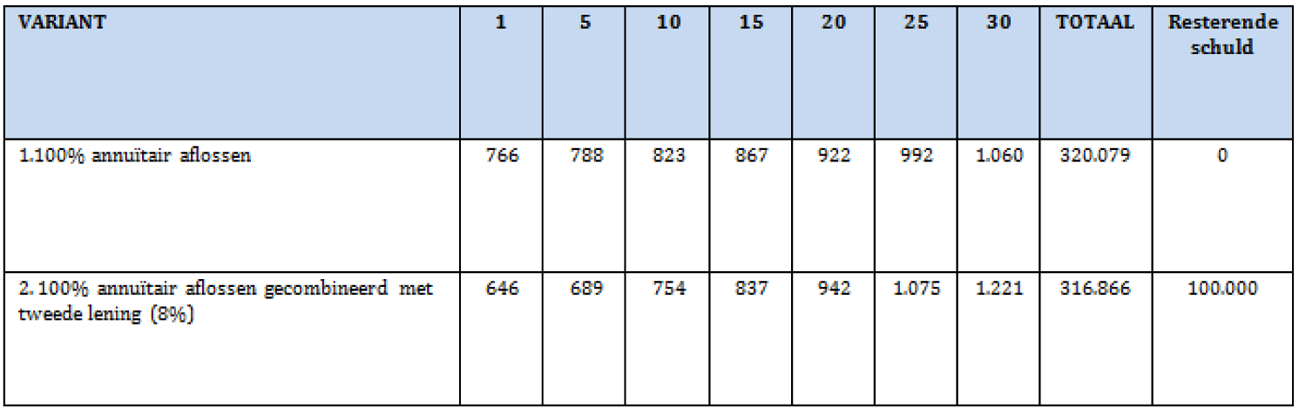

Hetzelfde als in voorbeeld 1 maar dan met een rentepercentage van 8% over de tweede lening (30 jaar vast). In onderstaande tabel 2 en figuur 2 worden de gemiddelde netto maandlasten (in euro’s) inzichtelijk gemaakt die A en B de eerste dertig jaar ervaren. Hierbij is rekening gehouden met de Hillen-regeling die op termijn van toepassing is op de annuïtaire lening. Dit wordt afgezet tegen de gemiddelde netto maandlasten die zij zouden hebben gehad in het geval zij geen tweede lening zouden zijn aangegaan (er van uitgaande dat de overige omstandigheden gelijk blijven). Naarmate de rente op de tweede lening op een hoger niveau ligt, wordt het aannemelijker dat het product voor een steeds beperktere groep consumenten geschikt is.

Tabel 2

Figuur 2

De gemiddelde netto maandlasten na 30 jaar zijn in bovenstaande tabel en figuur niet opgenomen. De gemiddelde netto maandlast na 30 jaar zal nihil bedragen in variant 1. De bovenste lijn in figuur 2 zal abrupt naar nihil dalen, terwijl de onderste lijn (variant 2), bij een gelijkblijvend rentepercentage, tot het moment waarop wordt afgelost op € 667 zal blijven.

Voorbeeld 3

Hetzelfde als in voorbeeld 1 met dien verstande dat A en B de eerste zeven jaar niets lenen door middel van de tweede lening. In de vijf daaropvolgende jaren lenen zij, omdat A en B jonge kinderen hebben, door middel van de tweede lening het gehele bedrag dat zij die jaren moeten aflossen op grond van de annuïtaire lening. Op deze manier kunnen A en B in «dure» jaren hun consumptie op peil houden. Gedurende het restant van de periode lenen A en B jaarlijks de helft van de verschuldigde aflossing ter zake van de annuïtaire lening. Het rentepercentage op de tweede lening bedraagt 5% (30 jaar vast). In onderstaande tabel 3 en figuur 3 worden de gemiddelde netto maandlasten (in euro’s) inzichtelijk gemaakt die A en B de eerste dertig jaar ervaren. Hierbij is rekening gehouden met de Hillen-regeling die op termijn van toepassing is op de annuïtaire lening. Dit wordt afgezet tegen de gemiddelde netto maandlasten die zij zouden hebben gehad in het geval zij geen tweede lening zouden zijn aangegaan (er van uitgaande dat de overige omstandigheden gelijk blijven).

Tabel 3

Figuur 3

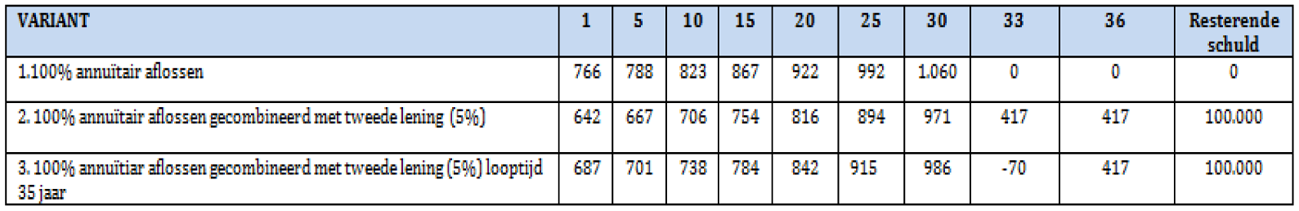

Voorbeeld 4

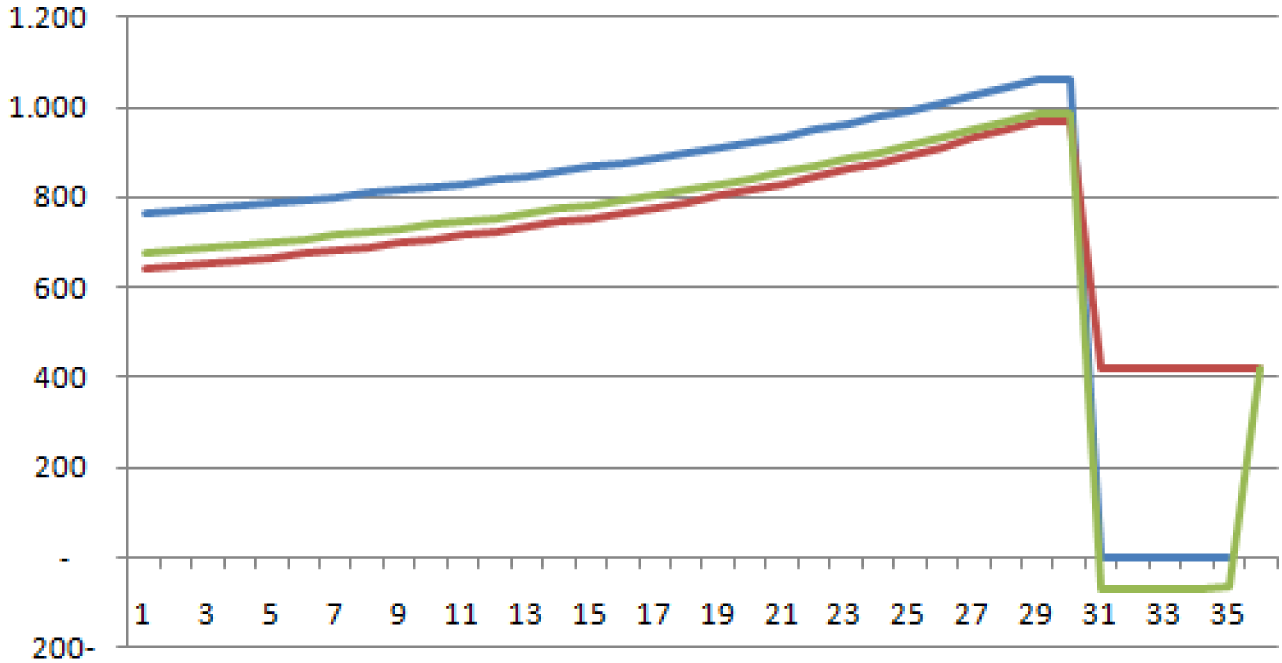

Hetzelfde als in voorbeeld 1 met dien verstande dat A en B ervoor kiezen om de tweede lening in 35 jaar op te laten lopen naar 50% van de waarde van de woning zoals deze gold bij aangaan van de annuïtaire lening. Het rentepercentage op de tweede lening bedraagt 5% (35 jaar vast). A en B lenen ieder jaar de helft van het aflossingsdeel van de annuïteit die zij verschuldigd zouden zijn geweest als zij de annuïtaire lening niet in 30 maar in 35 jaar zouden hebben afgelost. Na 30 jaar bestaat daardoor een schuld ter grootte van omstreeks 37% van de hoofdsom van de oorspronkelijke annuïtaire lening Het restant (omstreeks 13%) lenen zij in de jaren 31 tot en met 35. In onderstaande tabel 4 en figuur 4 worden de gemiddelde netto maandlasten (in euro’s) inzichtelijk gemaakt die A en B de eerste vijfendertig jaar ervaren. Hierbij is rekening gehouden met de Hillen-regeling die op termijn van toepassing is op de annuïtaire lening. Dit wordt afgezet tegen de gemiddelde netto maandlasten die zij zouden hebben gehad in het geval zij (er van uitgaande dat de overige omstandigheden gelijk blijven):

• geen tweede lening zouden zijn aangegaan,

• de tweede lening in 30 jaar zouden hebben laten oplopen tot 50% van de waarde van de woning zoals deze gold bij aangaan van de annuïtaire lening.

Tabel 4

Figuur 4

Beleidsbesluit

De Belastingdienst heeft tot taak de aftrek van rente met betrekking tot een eigen woning te toetsen aan de wettelijke bepalingen en zou daarbij onder omstandigheden tot het oordeel kunnen komen dat de twee leningen in feite één geheel vormen. In dat geval wordt onder meer niet voldaan aan het wettelijke vereiste dat de lening in 30 jaar volledig wordt afgelost. In reguliere gevallen acht het kabinet, als ook de partijen waarmee overeenstemming is bereikt over de aanpak van de problemen op de woningmarkt, dit blijkens mijn brief van 13 februari jl. onwenselijk. Om die afspraak handen en voeten te geven heb ik tijdens het debat op 13 februari jl. een beleidsbesluit van de staatssecretaris van Financiën aangekondigd. Het bewuste beleidsbesluit heeft tot doel de fiscale praktijk duidelijkheid te bieden. De tekst van het beleidsbesluit zoals deze voor plaatsing in de Staatscourant aan de SDU is aangeboden, is bij deze brief gevoegd.10

Uit het beleidsbesluit wordt duidelijk dat het hierboven beschreven samenstel van leningen niet als één lening wordt beschouwd als aan de in het besluit opgenomen voorwaarden wordt voldaan en dus sprake is van «reguliere gevallen». Als niet aan de in het besluit genoemde voorwaarden wordt voldaan, bestaat die zekerheid op voorhand niet.

Zo is in het beleidsbesluit opgenomen dat de jaarlijks verschuldigde rente ter zake van de annuïtaire lening, de opnamen uit de tweede lening en de jaarlijks verschuldigde rente ter zake van de tweede lening administratief niet mogen worden gesaldeerd. Voorts is in het beleidsbesluit opgenomen dat zekerheid wordt geboden als het rentepercentage op de tweede lening niet lager is dan het rentepercentage op de annuïtaire lening, waarbij geldt dat het rentepercentage op de annuïtaire lening marktconform is. Deze voorwaarde voorkomt dat de tweede lening wordt gebruikt voor constructies waarbij het rentepercentage op de annuïtaire lening wordt opgepompt, waardoor het rentepercentage op de tweede lening kan worden verlaagd. Weliswaar wordt dan over het samenstel een marktconforme rente gerekend maar is zodanig met de percentages gespeeld dat het maximaliseren van het fiscale voordeel voorop stond.

Los van het beleidsbesluit wordt zeker gesteld dat renseigneringsplichtigen de Belastingdienst op een zodanige manier informatie verstrekken dat wordt voorkomen dat de rentegegevens ter zake van de tweede lening worden vooringevuld als aftrekbare kosten met betrekking tot een eigen woning. Waar nodig zal het Uitvoeringsbesluit inkomstenbelasting worden aangepast aan dit beleidsbesluit. Dit geldt evenzeer voor de Uitvoeringsregeling inkomstenbelasting 2001 waar invulling is gegeven aan de informatieplicht voor belastingplichtigen die een lening hebben bij geldverstrekkers die niet onder de renseigneringsplicht vallen.

Kosten en risico’s van het product en de rol van de AFM

In mijn brief van 13 februari jl. heb ik onderstreept dat het volledig en annuïtair aflossen van hypotheken binnen 30 jaar de norm blijft.11 De renteaftrek in box 1 loopt daardoor annuïtair af. Dat is wat het kabinet heeft beoogd. Niet het aanhouden van schulden maar het aflossen van schulden moet worden gestimuleerd.

De tweede lening zorgt ervoor dat in de jaren waarin wordt geleend niet het volledige aflossingsdeel van de annuïteit op het besteedbaar inkomen drukt. Dit leidt aanvankelijk tot lagere maandlasten, namelijk zolang het in dat jaar additioneel geleende bedrag uit de tweede lening minder bedraagt dan de in dat jaar verschuldigde rente over die tweede lening. Daarna – en in ieder geval na 30 jaar – is sprake van hogere maandlasten.12 Over een langere periode bezien is het aannemelijk dat deze twee leningen tezamen duurder zijn dan slechts één annuïtaire lening die in maximaal 30 jaar volledig wordt afgelost. Dat is een belangrijke kanttekening die in de advisering en besluitvorming moet worden meegewogen door aanbieders, adviseurs en klanten.

De AFM zal erop toezien dat de aangeboden vormen in het belang van de consument zijn. De AFM onderkent het belang van maatwerk. Bij eventuele dienstverlening op dit gebied en bij het aanbieden van producten moet wel worden voldaan aan de eisen die aan het productontwikkelingsproces gesteld zijn en de eisen die gelden op het gebied van zorgvuldige advisering en overkreditering. De AFM zal waar nodig verheldering geven over de eisen die worden gesteld vanuit het productontwikkelingsproces.

Het Besluit Gedragstoezicht financiële ondernemingen (artikel 32) schetst de eisen die worden gesteld aan de productontwikkeling. Uit dit artikel volgt dat een aanbieder moet beschikken over adequate procedures en maatregelen die waarborgen dat bij de ontwikkeling van een financieel product op een evenwichtige wijze rekening wordt gehouden met de belangen van de consument. Zo moet de doelgroep van het financieel product zijn afgebakend en de productinformatie en distributie op deze doelgroep worden afgestemd. Ook moeten er scenarioanalyses worden uitgevoerd. De toelichting bij het Besluit stelt dat de hoogte van de kosten van het financieel product niet direct een aanleiding hoeft te geven voor het oordeel dat sprake zou zijn van afbreuk aan het belang van de consument. De klant kan zelf beslissen om een op de lange termijn duurder product af te nemen als hij dat wenst, zo lang hij op de hoogte is van de kosten. Wanneer de kosten echter een zodanige invloed hebben op het resultaat van het product dat de doelstelling van de klant niet, of niet op redelijke wijze kan worden bereikt, wordt in beginsel wel afbreuk gedaan aan het belang van de klant.

De hypothecaire schuld ten opzichte van de waarde van de woning zal in deze variant gedurende en na de looptijd op een hoger niveau liggen dan bij consumenten die geen aanvullende lening afsluiten. Dat zorgt voor een verhoogd risico voor de consument. De toelichting van het Besluit stelt dat van afbreuk doen aan de belangen van de consument geen sprake hoeft te zijn wanneer bij een financieel product een risico zich manifesteert, mits dit risico past bij de risicobereidheid van de doelgroep en het in de verplichte en onverplichte productinformatie duidelijk voor het voetlicht is gebracht.

Op het moment dat er op dit gebied producten en dienstverlening op de markt komen zal de AFM van geval tot geval moeten beoordelen of deze aan de bestaande eisen voldoen, onder andere aan de hand van de concrete vormgeving van het betreffende product, de wijze van informatieverstrekking en de doelgroepafbakening. Dan zal ook worden bekeken hoe deze producten exact uitwerken voor consumenten. Daarbij is de AFM wel van mening dat dit soort producten niet voor alle groepen consumenten geschikt zullen zijn. Passende advisering is daarbij cruciaal.

Bij de advisering moet in het kader van de zorgplicht rekening worden gehouden met de financiële positie, kennis, ervaring, doelstellingen en risicobereidheid van de consument. Deze vereisten kunnen tot gevolg hebben dat dit product aan bepaalde groepen consumenten niet actief wordt aangeboden en niet geadviseerd wordt aan een individuele consument wanneer dit niet passend is. Indien de consument een dergelijk product toch wenst af te sluiten zou de consument tenminste afdoende moeten worden geïnformeerd over de kosten en risico’s van het product.

De minister voor Wonen en Rijksdienst, S.A. Blok

Zie punt 23 van de besluitenlijst van de procedurevergadering van 13 februari 2013 en raadpleegbaar via navolgende link: http://www.tweedekamer.nl/images/2013D06655%20-%20Besluitenlijst%20Financi%C3%ABn%20-%2013%20februari%202013_tcm118–232100.pdf

Ervan uitgaande dat ook aan de overige vereisten van de Wet op het financieel toezicht wordt voldaan. Op deze vereisten wordt later in de brief ingegaan.

De verhouding tussen de hoogte van de lening en de waarde van de woning (loan to value). De LTV bedraagt in 2013 maximaal 105% van de waarde van de woning en loopt af naar 100% vanaf 2018.

In het geval een woning een waarde bij aankoop heeft, van € 200.000, mag in 2013 maximaal een hypotheek van € 210.000 worden verstrekt (LTV van 105%). De 50% eis in de GHF heeft tot gevolg dat € 100.000 aflossingsvrij mag worden gefinancierd. Dat betekent derhalve dat als bij aanvang een lening van € 210.000 is aangegaan, gedurende de looptijd een bedrag van € 110.000 moet worden afgelost.

Strikt genomen kan deze vorm pas ontstaan zodra de in het Besluit Gedragstoezicht financiële ondernemingen Wft vastgelegde maximale LTV norm 100% bedraagt. Dat zal vanaf 2018 het geval zijn. Tot die tijd zal het meerdere (5%/punt in 2013, 4%-punt in 2014, 3%-punt in 2015, 2%-punt in 2016 en 1%-punt in 2017) niet met de tweede lening kunnen worden gefinancierd om te voldoen aan de voorwaarde in de GHF.

Dit is ook al opgemerkt in mijn brief van 13 februari jl.: «Tevens wordt het mogelijk gemaakt dat bank en klant afspraken maken over de aflossingstermijn van de tweede lening. Hierdoor kan de looptijd worden verlengd naar bijvoorbeeld 35 jaar.» (Kamerstukken II 2012/13, 32 847, nr. 42, blz. 2).

Ervan uitgaande dat ook aan de overige vereisten van de Wet op het financieel toezicht wordt voldaan. Op deze vereisten wordt later in de brief ingegaan.

Zoals ook volgt uit de eerdere voorbeelden kunnen de maandlasten van deze variant ook op een eerder moment al hoger liggen dan bij een annuïtaire vorm zonder tweede lening. Bijvoorbeeld als de rentelasten over beide leningen of de rentelasten over de tweede lening op een hoog niveau liggen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-44.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.