Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 32847 nr. 293 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 32847 nr. 293 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 31 januari 2017

Tijdens de parlementaire behandeling van de Europese hypothekenrichtlijn (de Mortgage Credit Directive, MCD) (Handelingen II 2015/16, nr. 59, item 3) is de motie Aukje de Vries1 aangenomen (Handelingen II 2015/16, nr. 61, item 11), waarin wordt opgeroepen om te onderzoeken hoe het doorlooptraject voor hypotheken kan worden ingekort en de administratieve lasten voor de betrokken partijen kunnen worden beperkt. Ter invulling van deze motie is toegezegd te onderzoeken of de inwerkingtreding van de MCD niet een onnodige verzwaring van het aanvraagproces tot gevolg heeft en ongewild zou leiden tot langere doorlooptijden. Middels deze brief geef ik, mede namens de Minister voor Wonen en Rijksdienst, aan hoe invulling is gegeven aan deze motie.

Allereerst is gekeken wat de veranderingen als gevolg van de MCD in de praktijk betekenen voor de doorlooptijden van hypotheekaanvragen. Vervolgens zijn er, om een duidelijk beeld te krijgen van de huidige processen met betrekking tot doorlooptijden van hypotheekaanvragen, met meerdere partijen gesprekken gevoerd.

Tot slot heeft het Hypotheken Data Netwerk (HDN) cijfers aangeleverd over de gemiddelde doorlooptijden bij hypotheekaanvragen en hebben wij deze geanalyseerd. Deze brief informeert u nader over bovengenoemde punten.

Impact van de MCD op doorlooptijden hypotheekaanvragen

Als gevolg van de implementatie van de MCD, die op 14 juli 2016 in werking is getreden, hebben kredietverstrekkers hun hypotheekverstrekkingsproces opnieuw ingericht. Zo is het voorlopig offertemoment met ontbindende voorwaarden komen te vervallen en kunnen kredietverstrekkers de consument alleen een bindend aanbod (zonder voorbehouden) doen. Voorafgaand aan het bindend aanbod dienen kredietverstrekkers het ESIS (European Standardised Information Sheet) aan de consument te verstrekken. Het ESIS bevat precontactuele informatie over de aan te bieden hypotheek. De wijziging in het hypotheekverstrekkingsproces houdt in dat de kredietverstrekker eerst alle benodigde informatie van de consument moet ontvangen en moet beoordelen voordat een ESIS kan worden verstrekt en een aanbod kan worden gedaan. Een voorlopig aanbod onder de voorwaarde dat op een later moment de ontbrekende informatie wordt verstrekt, zoals gebruikelijk was, is niet meer mogelijk.

Ook introduceert de MCD een bedenktermijn voor de consument van ten minste zeven dagen. Bij de implementatie van deze bepaling is in Nederland gekozen voor een bedenktermijn van veertien dagen. Dit sluit aan bij de termijn die ook gekozen is voor consumptieve kredietovereenkomsten en aankopen via internet. Deze wijzigingen kunnen van invloed zijn op de doorlooptijd van een hypotheek; de periode tussen het aanvraagmoment van de hypotheek en het verlenen van de hypotheek.

Uitkomsten gesprekken met marktpartijen en consumentenorganisaties

Er zijn in het kader van het onderzoek gesprekken gevoerd met Vereniging Eigen Huis, het Verbond van Verzekeraars, de Nederlandse Vereniging van Banken (NVB), IG&H consulting, het Hypotheken Data Netwerk (HDN) en de brancheorganisatie voor onafhankelijke hypotheekadviseurs (OvFD)).

Uit deze gesprekken kwamen verschillende signalen naar voren.

Alle partijen geven aan dat de invloed van de inwerkingtreding van de MCD op de doorlooptijden beperkt is. Als gevolg van de MCD hebben kredietverstrekkers hun proces moeten aanpassen (de mogelijkheid om een voorlopige offerte uit te brengen is immers komen te vervallen), maar dit heeft weinig invloed op de doorlooptijd. Waar voor de inwerkingtreding van de MCD de consument bepaalde gegevens in de afrondende fase van het hypotheektraject kon aanleveren (zoals de werkgeversverklaring, taxatierapport, etc.) moet de kredietverstrekker deze gegevens nu ontvangen hebben voordat een (bindend) aanbod kan worden gedaan. Dit vereist dat de consument in een eerder stadium alle benodigde documenten aanlevert. Dit hoeft dit geen invloed te hebben op de uiteindelijke doorlooptijd. Ook voor de inwerkingtreding van de MCD moesten alle documenten immers ontvangen zijn voordat de hypotheek kon worden verstrekt.

Los van de impact van de MCD op de doorlooptijden kwam tijdens de gesprekken naar voren dat er grofweg drie fases zijn die van invloed zijn op de doorlooptijd van een hypotheekaanvraag.

Fases hypotheekaanvraag

De eerste fase is het oriënteren op de woningmarkt en het op een rij zetten van de woonwensen. Hierbij hoort ook het onderzoek naar wat de financiële mogelijkheden zijn. In deze fase kan de consument een adviseur inschakelen voor een vrijblijvend oriënterend gesprek. Om een goed beeld te krijgen van de financiële positie van de consument, moet de consument een aantal gegevens aanleveren. Het is in de eerste plaats de verantwoordelijkheid van de consument om tijdig deze stukken bij zijn adviseur of kredietverstrekker aan te leveren. Zo zal er in dit vroege stadium in ieder geval een recente loonstrook (indien de consument in loondienst werkt) of enkele jaarrekeningen (indien de consument niet in loondienst werkt) moeten worden aangeleverd. Op basis van deze gegevens kan de adviseur een inschatting maken van de financieringsmogelijkheden.

Indien de consument een woning gevonden heeft en het voorlopig koopcontract getekend is, zal de consument een hypotheekaanvraag doen. De adviseur of kredietverstrekker heeft dan aanvullende gegevens nodig om het ESIS te kunnen verstrekken en een (bindend) hypotheekaanbod te kunnen doen. Hierbij moet gedacht worden aan een taxatie van de woning, een werkgeversverklaring, opgave van openstaande leningen, etc. De consument verzamelt de benodigde stukken en levert deze, al dan niet via de adviseur, aan bij de kredietverstrekker.

De stukken die de kredietverstrekker nodig heeft om een aanbod te kunnen doen, zijn afhankelijk van de specifieke situatie van de consument. Zo zal een ZZP’er in de regel meer informatie moeten aanleveren dan een consument in loondienst om aan te tonen wat zijn bestendige inkomen is. Complexe echtscheidingssituaties vereisen weer andere documenten om een hypotheekaanvraag te kunnen beoordelen. Om het doorlooptraject efficiënt te laten verlopen is het raadzaam van te voren na te gaan welke documenten in welke fase moeten worden aangeleverd.

Zodra de consument de gegevens heeft aangeleverd worden de stukken aan de kredietverstrekker gestuurd. Vaak zit hier een service provider tussen die controleert of het dossier volledig is en voldoet aan de acceptatiecriteria die de kredietverstrekker stelt. Serviceproviders verzoeken de consument vaak om aanvullende informatie of een nadere onderbouwing bij de stukken en kunnen het dossier afwijzen als niet aan alle voorwaarden wordt voldaan. Het op en neer sturen van het dossier kan tot vertraging en langere doorlooptijden leiden. De serviceprovider fungeert feitelijk als controlepunt voordat het dossier voor de definitieve beoordeling aan de kredietverstrekker wordt voorgelegd.

Tot slot wordt het dossier inhoudelijk beoordeeld door de kredietverstrekker. Als het om een eenvoudige hypotheekaanvraag gaat, kan de beoordeling snel gaan. De NVB geeft aan dat elke bank zijn eigen acceptatieproces heeft en daarbij een eigen «streefdoorlooptijd» hanteert voor de aanvraag van een standaardhypotheek. De meeste banken geven aan dat deze doorlooptijd bij een standaardhypotheek niet langer hoeft te zijn dan een week indien alle stukken correct worden aangeleverd. Een aantal banken heeft enkele dagen meer nodig voor het doen van een bindend aanbod. Voor hypotheken die niet als standaard kwalificeren is de doorlooptijd vaak langer. Hierbij geldt dat hoe complexer de situatie, hoe meer informatie er doorgaans nodig is om een goed advies te kunnen geven en het dossier te kunnen beoordelen.

Daarnaast speelt ook de personele capaciteit bij de serviceprovider/kredietverstrekker een rol. In vakantieperiodes en op piekmomenten (zoals bij een stijgende rente, daling van de NHG-grens, etc.) kunnen de doorlopen snel oplopen.

Omdat de kredietverstrekker sinds de inwerkingtreding van de MCD enkel een bindend aanbod kan doen, is het noodzakelijk om op dat moment alle benodigde documenten van de consument te hebben ontvangen. Dit vereiste uit de MCD resulteert mogelijk in een kortere doorlooptijd omdat de consument direct baat heeft bij het zo snel mogelijk aanleveren van de benodigde documenten. Zonder compleet dossier krijgt hij immers geen definitief uitsluitsel van de kredietverstrekker of de hypotheek verstrekt gaat worden en onder welke voorwaarden.

Gemiddelde doorlooptijden hypotheekaanvragen

Hieronder zal ik, op basis van cijfers die zijn aangeleverd door het HDN, een beeld schetsen van de gemiddelde doorlooptijden bij hypotheken en, waar mogelijk, een uitsplitsing maken naar onder andere zzp’ers en consumenten in loondienst. Hierin zal ook worden toegelicht hoe de doorlooptijden sinds de inwerkingtreding van de MCD zich ontwikkeld hebben. HDN is een dienstverlener die de informatieverstrekking tussen de verschillende partners in het hypotheekproces faciliteert. Ongeveer 82% van de hypotheekaanvragen loopt via het Hypotheken Data Netwerk. De Rabobank was tot voor kort de enige grote marktpartij die niet bij HDN was aangesloten. Sinds eind 2016 worden de hypotheken van de Rabobank die via een (externe) adviseur worden afgesloten ook bij HDN geregistreerd. De hypotheken die via regionale kantoren van de Rabobank worden afgesloten lopen niet via het HDN.

Het Hypotheken Data Netwerk heeft 203.000 definitief geaccepteerde hypotheekaanvragen geanalyseerd in de periode van 1 oktober 2015 tot en met 14 december 2016.

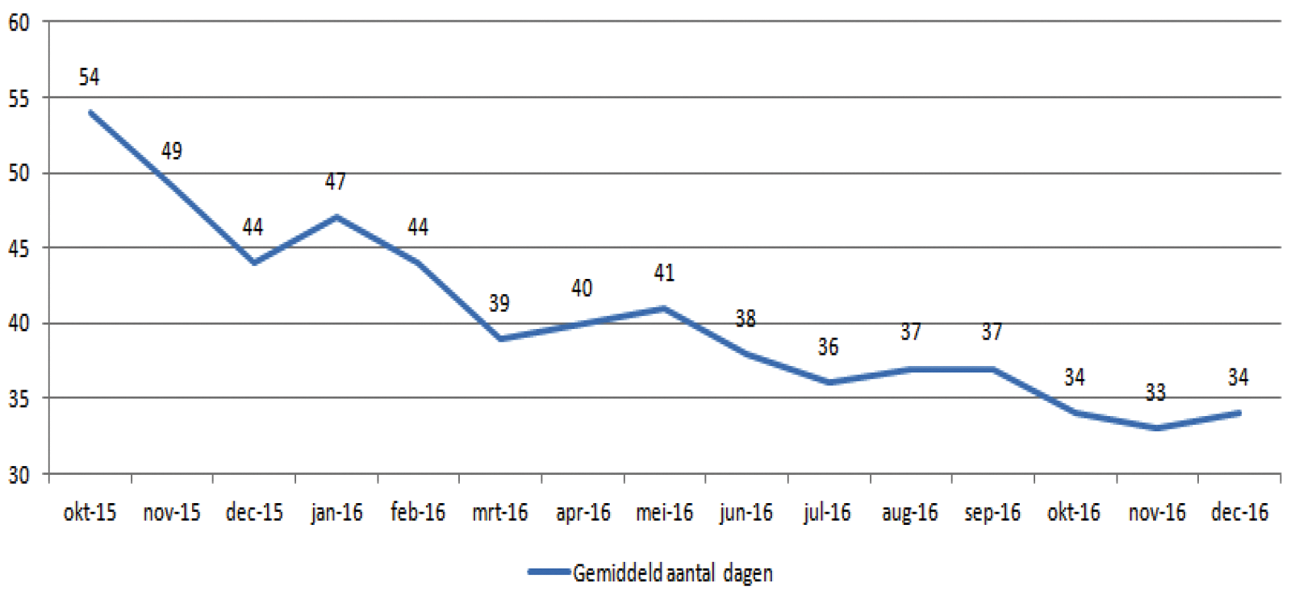

Uit deze analyse blijkt dat de gemiddelde doorlooptijd is gedaald, van 54 dagen in oktober 2015 naar 34 dagen in december 2016 (zie figuur 1). Aanvullend is vastgesteld dat gemiddeld 46% van de aanvragen binnen de 4 weken (28 dagen) is afgerond. Ongeveer 28% van de aanvragen heeft een doorlooptijd die langer is dan 16 weken.

Figuur 1 – gemiddelde doorlooptijd

Bron: HDN

Als we de doorlooptijden uitsplitsen naar inkomenstype (figuur 2)2, dan zien we dat doorlooptijden voor hypotheken aan ZZP’ers en andere ondernemers (met personeel) in de regel langer zijn dan de doorlooptijd voor consumenten met een vast inkomen. Van de hypotheken verstrekt aan ZZP’ers wordt ongeveer 36% binnen 4 weken afgerond, voor ondernemers (met personeel) is dit 31%. Voor consumenten met een vast inkomen wordt 49% van de hypotheekaanvragen binnen 4 weken verstrekt.

Een aanzienlijk aantal van de hypotheekaanvragen kent een doorlooptijd langer dan 16 weken. Hierbij moet worden opgemerkt dat de door het HDN geleverde cijfers een gemiddelde tonen van de hele markt. Er zijn een aantal aanbieders die een korte looptijd kennen en een aantal aanbieders waarbij de doorlooptijd lang is.

Ontwikkelingen van doorlooptijden in perspectief

Zoals bovenstaande ontwikkeling laat zien, is er een dalende trend zichtbaar in de doorlooptijden van hypotheekaanvragen. Voor een groot deel is dit terug te voeren tot de inspanningen van de sector om het proces waar mogelijk te verbeteren en te verkorten. Zo is in augustus vorig jaar op initiatief van IG&H Consulting, onder leiding van HDN en in samenwerking met marktpartijen, een proef gestart die de fysieke werkgeversverklaring overbodig maakt door gebruik te maken van gegevens die (op verzoek van de consument) door het UWV worden aangeleverd. Doordat de benodigde gegevens uit betrouwbare (digitale) bronnen gehaald worden, heeft de kredietverstrekker sneller zekerheid over de werkgever en wordt de hypotheekaanvraag niet onnodig vertraagd. Vanwege het succes van de pilot kijken HDN en IG&H Consulting nu naar verdere mogelijkheden om het aanvraagproces verder te digitaliseren.

Een andere ontwikkeling is dat het Waarborgfonds Eigen Woningen (WEW), de uitvoerder van de Nationale Hypotheekgarantie (NHG) vorig jaar een vernieuwde model-werkgeversverklaring heeft gepubliceerd. Dit nieuwe model is een interactieve PDF die door de werkgever digitaal in plaats van op papier ingevuld kan worden en waar geen firmastempel meer voor nodig is.

Verder wordt het met de introductie van de perspectiefverklaring, een initiatief van Randstad, Obvion en Vereniging Eigen Huis, ook voor consumenten met een flexibel arbeidscontract eenvoudiger om een hypotheek aan te vragen. Door te kijken naar inkomenszekerheid in plaats van baanzekerheid en ook de individuele opleiding, werkervaring, competenties, functieniveau, flexibiliteit en de arbeidsmarktsituatie van de medewerker mee te wegen, krijgt de geldverstrekker voldoende zekerheid om een hypotheek verantwoord te kunnen verstrekken aan consumenten die geen vast contract hebben. De perspectiefverklaring wordt inmiddels door de grootste hypotheekverstrekkers geaccepteerd, waarbij een hypotheek met NHG tot de mogelijkheden behoort.

Ook is in de wetgeving ruimte geboden dat in bepaalde gevallen kan worden volstaan met een modelmatige taxatie waardoor tijd bespaard wordt omdat een fysieke taxatie dan niet nodig is. Momenteel geven kredietverstrekkers dan ook aan dat een hypotheek binnen een week rond kan zijn. Echter, vaak zorgen onvolkomenheden in de dossiervoorbereiding voor vertraging in de doorlooptijd van hypotheken. Ik zou consumenten dan ook adviseren zich voorafgaand aan de woningaankoop te oriënteren op de verschillende financieringsmogelijkheden en hypotheekvoorwaarden en te bekijken welke informatie een hypotheekverstrekker nodig heeft om een aanvraag in behandeling te kunnen nemen. Hypotheekadviseurs en aanbieders kunnen de consument hierin ondersteunen door consumenten actief te informeren over welke stukken voor de hypotheekaanvraag nodig zijn en welke eisen hieraan worden gesteld.

Naast het streven naar een kortere doorlooptijd is van belang dat het hypotheek acceptatieproces zorgvuldig doorlopen wordt. Immers het aangaan van een hypotheek is voor de meeste consumenten een grote financiële beslissing waarbij het aan de kredietverstrekker is om zorgvuldig te toetsen of de klant voldoet aan alle wettelijke eisen en de interne acceptatiecriteria. Dit om het risico op overkreditering te beperken.

Conclusie

De doorlooptijden bij hypotheken laten al geruime tijd een duidelijk dalende trend zien. De MCD heeft hier geen verandering in gebracht. Vooral inspanningen in de sector lijken hieraan ten grondslag te liggen. Uiteindelijk heeft de consument zelf ook een belangrijke rol om het proces zo efficiënt mogelijk te doorlopen door goed voorbereid alle benodigde documenten op orde te hebben. Indien doorlooptijden op een verantwoorde manier efficiënter kunnen worden ingericht is dat een welkome ontwikkeling. Uiteindelijk moet wel voorop blijven staan dat het acceptatieproces zorgvuldig wordt doorlopen. De huidige stand van zaken geeft momenteel geen aanleiding om nadere maatregelen te overwegen.

De Minister van Financiën, J.R.V.A. Dijsselbloem

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-293.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.