Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 32847 nr. 204 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 32847 nr. 204 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 26 oktober 2015

Met deze brief informeer ik u, mede namens de Minister van Financiën, over de wijziging van de ministeriële regeling hypothecair krediet. In deze regeling zijn de inkomenscriteria opgenomen voor het verstrekken van hypothecair krediet samen met de regels voor het vaststellen van de maximale hoogte van het hypothecair krediet in verhouding tot de waarde van de woning. Om partijen uit de sector zoals banken, verzekeraars en de stichting Waarborgfonds Eigen Woningen voldoende tijd te geven de nieuwe leennormen te implementeren, dienen de leennormen voor 1 november bekend te zijn. De ingangsdatum van de wijzigingen is 1 januari 2016.

Het Nibud adviseert de rijksoverheid jaarlijks over de financieringslastnormen. Hierbij worden naast de ministeries van Financiën en Binnenlandse Zaken, partijen zoals de Nederlandse Vereniging van Banken, het Verbond van Verzekeraars, de Autoriteit Financiële Markten (AFM), de Nederlandsche Bank (DNB), de stichting Waarborgfonds Eigen Woningen en de Vereniging Eigen Huis geconsulteerd, waarna het Nibud tot een onafhankelijk adviesrapport komt. Dit adviesrapport vormt de basis voor de leennormen die door de Minister van Financiën, in overleg met mij, worden vastgelegd in de ministeriële regeling hypothecair krediet. Het adviesrapport van het Nibud zal dit jaar voor het eerst worden gepubliceerd en is bijgevoegd1, zodat helder wordt hoe het Nibud tot zijn advies is gekomen.

In deze brief zal ik de belangrijkste wijzigingen in de normen voor 2016 nader toelichten. Tevens zal ik ingaan op de wijze waarop de maximale hypotheek voor tweeverdieners wordt bepaald, naar aanleiding van vragen hierover van uw Kamer tijdens de begrotingsbehandeling van 7 oktober. Voor een volledig overzicht van de veranderingen voor 2016 verwijs ik naar de bijgevoegde ministeriële regeling2. De feitelijke financieringslastpercentages staan tevens in deze regeling. Voor een nadere toelichting en een gedetailleerde behandeling van de systematiek van het Nibud voor het vaststellen van de normen, verwijs ik naar het adviesrapport.

De hypotheeknormen beogen een verantwoorde hypotheekverstrekking voor consumenten en leveren daarmee een belangrijke bijdrage aan een gezonde woningmarkt. De woningmarkt heeft de weg naar boven weer gevonden en is mede dankzij de rust die op de woningmarkt is gecreëerd weer op een positief ontwikkelingspad gekomen. Een stabiele en verantwoorde ontwikkeling van de leennormen in 2016 zal hier aan bijdragen. Eerder deze maand heb ik u de Staat van de Woningmarkt gestuurd, waarin conform de motie Van Helvert3, nader is ingegaan op de effecten van de leennormen op de woningmarkt.

Algemeen beeld leennormen

De financieringslastnormen worden jaarlijks op advies van het Nibud aangepast voor de veranderingen in uitgaven van huishoudens, inflatie en wijzigingen in belastingen en premies. Het financieringslastpercentage geeft aan welk deel van het bruto inkomen aan hypotheeklasten kan worden besteed, zonder dat dit tot onverantwoorde financiële lasten voor de consument leidt. Dit percentage wordt mede vastgesteld op basis van de bijbehorende rente, omdat dit door de hypotheekrenteaftrek van invloed is op de financiële ruimte die een huishouden overhoudt voor de hypotheeklasten. Om te kunnen berekenen wat verantwoorde hypotheeklasten voor een bepaald huishouden zijn, hanteert het Nibud richtlijnen voor de overige noodzakelijke uitgavenposten van een huishouden. Bij een bruto inkomen van 35.000 euro en een rente van 3,25% is het bijbehorende financieringslastpercentage bijvoorbeeld 22,5%. De maximale hypotheeklasten komen in dat geval uit op (22,5%*35.000) circa 7.900 euro per jaar, oftewel circa 660 euro per maand. Hier komen vervolgens nog de kosten van onderhoud, verzekeringen en de lokale belastingen bij. Dit resulteert bij een rente van 3,25% in een maximale hypotheek van 153 duizend euro. Naarmate het inkomen stijgt, neemt de procentuele ruimte voor hogere hypotheeklasten toe.

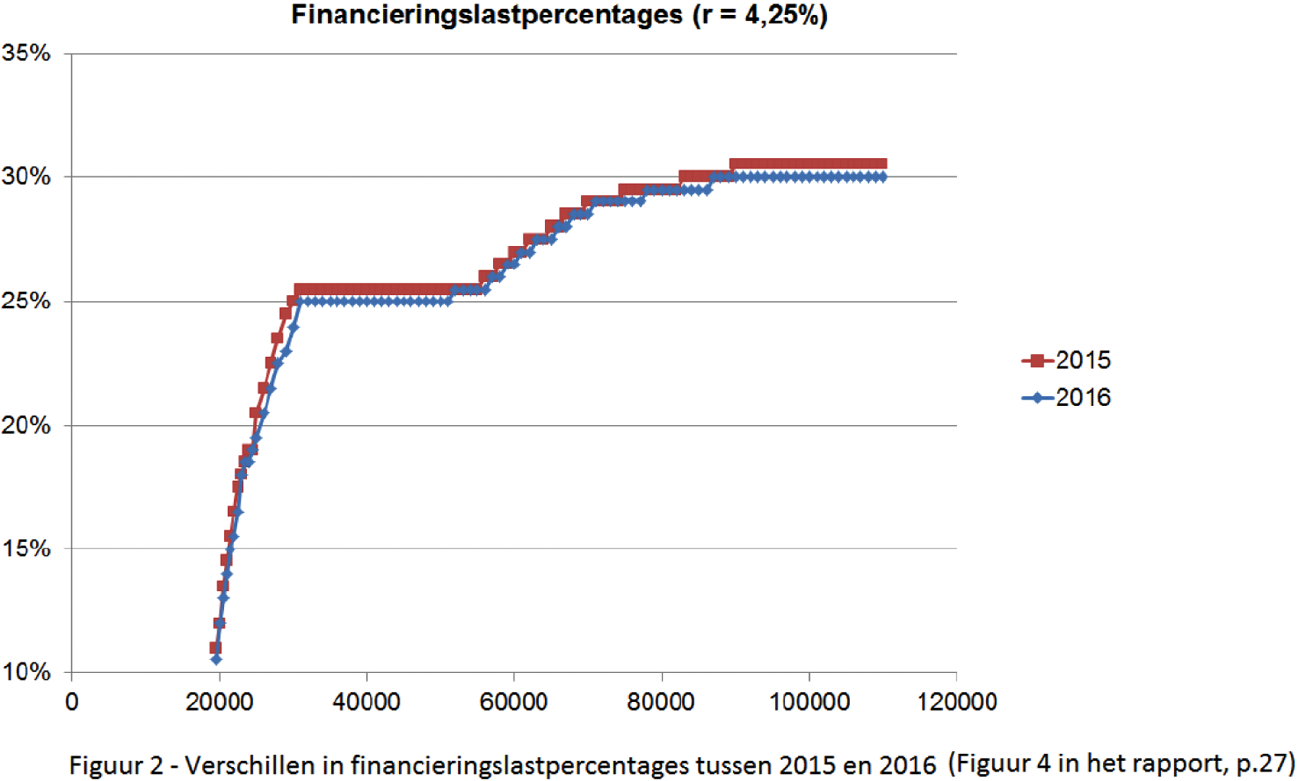

De verandering van de financieringslastpercentages in combinatie met de inkomensgroei en de ontwikkeling van de rente, bepaalt de verandering van de leencapaciteit van huishoudens. Vanwege de jaarlijkse inflatie is het in de regel zo dat de financieringslastpercentages ieder jaar wat lager zijn. Bij het berekenen van de financieringslastpercentages gaat het Nibud er namelijk vanuit dat het netto inkomen besteed wordt aan woonlasten en overige uitgaven. Vanwege de inflatie stijgen prijzen van de overige uitgaven, waarmee voor een gegeven nominaal (niet voor inflatie gecorrigeerd) inkomen de ruimte voor woonlasten zal dalen. Wanneer financieringslastpercentages voor een bepaald nominaal inkomen over de jaren vergeleken worden, is derhalve een dalende tendens te zien. Dit betekent echter niet dat de leencapaciteit verkrapt. In werkelijkheid stijgen de lonen in de meeste jaren. Om een correct beeld van de ontwikkeling van de daadwerkelijke leencapaciteit te krijgen, is het meenemen van inkomensontwikkelingen nodig. Figuur 1 geeft een beeld van de ontwikkeling van de leencapaciteit over de inkomensas. Figuur 2 toont de ontwikkeling van de achterliggende financieringslastpercentages.

Door de verwachte inkomensstijging zal de maximale leencapaciteit van huishoudens onder de normen voor 2016 slechts beperkte wijzigingen laten zien. Voor een groot deel van de inkomensas zal de leencapaciteit in 2016 hoger zijn dan in 2015. Tot ca. 45.000 euro bestaat iets minder ruimte, met tussen de 0 en de 2.000 euro minder leencapaciteit. De grotere teruggang tussen de 25.000 en de 31.000 euro wordt veroorzaakt door wijzigingen in overheidsbeleid ten aanzien van de zorgtoeslag. Boven de 85.000 euro wordt de financieringscapaciteit beïnvloed door een extra afbouw van de arbeidskorting en de beperking van de hypotheekrenteaftrek.

Tweeverdieners

In reactie op vragen van het lid Van der Linde tijdens het begrotingsdebat zal ik nader ingaan op het meewegen van het tweede inkomen bij het bepalen van de maximale leencapaciteit.

In de systematiek wordt er thans onderscheid gemaakt tussen eenverdieners en tweeverdieners. Een belangrijk argument hiervoor is dat zo rekening wordt gehouden met de mogelijkheid dat een van beide partners in de toekomst minder gaat werken, bijvoorbeeld bij gezinsuitbreiding. Tevens hebben eenverdieners een grotere impliciete buffer, doordat de partner indien nodig het gezamenlijk inkomen kan vergroten door ook te gaan werken. De gedachte is dat tweeverdieners deze mogelijkheid in mindere mate hebben aangezien de mogelijkheden om meer te gaan werken voor een deel reeds benut zijn.

Door de afbouw van de heffingskorting voor de minstverdienende partner neemt het netto besteedbaar inkomen van eenverdieners ten opzichte van tweeverdieners echter af. Voor de normen van 2016 zal het tweede inkomen daarom zwaarder meetellen bij het bepalen van het financieringslastpercentage, namelijk voor 50%. In 2015 was dit 33%. Dit betekent niet dat het tweede inkomen maar voor de helft meetelt voor de leencapaciteit. Bij het bepalen van het financieringslastpercentage wordt weliswaar 50% van het tweede inkomen meegewogen, echter dit financieringslastpercentage wordt vervolgens toegepast op het gehele gezamenlijke huishoudinkomen. Het volledig meenemen van beide inkomens beperkt de uiteindelijke verschillen. De volgende figuur illustreert de verschillen tussen de leencapaciteit voor één- en tweeverdieners.

Figuur 3 - Voorbeelden van verschillende maximale leenbedragen tussen eenverdieners en tweeverdieners met hetzelfde gezamenlijke huishoudinkomen (bij een hypotheekrente van 3,25%)

1 verdiener 35.000 → à financieringslastpercentage van 22,5%

De maximale hypotheek komt dan uit op ca. 151.000

2 verdiener 20.000 + 15.000 → 20.000 + (0,5*15.000) = 27.500 → financieringslastpercentage van 19,5% wordt toegepast op inkomen van 35.000

De maximale hypotheek komt dan uit op ca. 131.000

1 verdiener 60.000 → financieringslastpercentage van 24,5%

De maximale hypotheek komt dan uit op ca. 281.000

2 verdiener 20.000 + 40.000 → 40.000 + (0,5*20.000) = 50.000 → financieringslastpercentage van 23% wordt toegepast op inkomen van 60.000

De maximale hypotheek komt dan uit op ca. 264.000

1 verdiener 100.000 → financieringslastpercentage van 27,5%

De maximale hypotheek komt dan uit op ca. 527.000

2 verdieners 50.000 + 50.000 → 50.000 + (0,5*50.000) = 75.000 → financieringslastpercentage van 26,5% wordt toegepast op inkomen van 100.000

De maximale hypotheek komt dan uit op ca. 507.000

* Deze voorbeelden zijn gegenereerd met de rekentool van het Nibud.

Het Nibud heeft voorgesteld om het meetellen van het tweede inkomen in het bepalen van het financieringslastpercentage de komende jaren stapsgewijs verder te verruimen naar 100% om de hypotheeknormen voor tweeverdieners meer in lijn te brengen met die voor eenverdieners. Zoals in het adviesrapport wordt beschreven bestaan er ontwikkelingen die verruiming mogelijk maken: tweeverdieners gaan er ten opzichte van eenverdieners op vooruit vanwege de gefaseerde afbouw van de heffingskorting voor de minstverdienende partner. Als gevolg hiervan ontstaat er meer ruimte om het tweede inkomen mee te nemen in de bepaling van de totale leencapaciteit, zonder dat dit leidt tot onverantwoorde hypotheeknormen. Het transitiepad om het tweede inkomen zwaarder mee te wegen in het bepalen van het financieringslastpercentage is geënt op de gefaseerde afbouw van de heffingskorting. De AFM en DNB hebben aandacht gevraagd voor de effecten van het zwaarder meetellen van het tweede inkomen volgens dit transitiepad. Ik heb afgesproken met deze partijen de ontwikkeling van de positie van deze groep te monitoren.

Varianten

Ik heb in de schriftelijke beantwoording bij de begrotingsbehandeling aangegeven tevens in te gaan op de vraag van het lid Van der Linde of het Nibud meer varianten kan uitrekenen. Ook het lid Ronnes stelde een vraag die hier aan raakt.

Bij het berekenen van de hypotheeknormen wordt uitgegaan van de uitgavenposten van een standaardhuishouden, namelijk van twee volwassenen zonder kinderen. Voor de inkomsten wordt ervan uitgegaan dat maar één volwassene in het huishouden inkomen geniet, een eenverdiener. Het gebruiken van één standaardhuishouden bij het opstellen van de tabel met financieringslastpercentages kent belangrijke voordelen. Een belangrijk argument hiervoor is dat huishoudsamenstelling over de lange looptijd van een hypotheek (in de regel 30 jaar) kan wijzigen. Iemand die begint als alleenstaande kan een partner vinden, vervolgens kinderen krijgen en deze kinderen kunnen ook weer uit huis gaan gedurende de looptijd van de hypotheek. Dit pleit voor het gebruik van een standaardhuishouden om de tabel voor de financieringslastnormen op te ijken.

Ondanks het gebruik van dit standaardhuishouden is er wel degelijk veel ruimte voor differentiatie. Zoals hierboven is beschreven, is het mogelijk om voor een tweeverdienerhuishouden het tweede inkomen mee te nemen bij het bepalen van de maximale leencapaciteit. Daarnaast mogen niet kwetsbare groepen, zoals alleenstaanden met een inkomen tot 31.000 euro, gebruik maken van een verhoging van het financieringslastpercentage van ten hoogste 3%-punt. Banken hebben daarnaast onder de huidige regelgeving diverse mogelijkheden om op basis van explains uitzonderingen te maken op de normen wanneer duidelijk is dat dit verantwoord is. Op deze mogelijkheden ben ik nader ingegaan in de brief «Maatwerk bij hypotheken» van 2 juli 20144.

Tevens bestaan er aparte financieringslasttabellen voor AOW’ers en box 3 hypotheken (hypotheken waarvoor geen fiscale aftrek mogelijk is), omdat deze een sterk afwijkend brutonetto traject hebben. Dat wil zeggen dat de verschillende fiscale behandeling van deze groepen tot andere netto besteedbare inkomens leidt: zo betalen AOW’ers minder premie en geldt voor box 3 hypotheken dat de betaalde rente niet afgetrokken kan worden van de inkomstenbelasting. De ruimte voor maximale hypotheeklasten die deze groepen hebben, is dan ook verschillend. Adviseurs en kredietverstrekkers kunnen op deze manieren rekening houden met de huishoudsamenstelling, maar zijn niet verplicht de maximale hypotheek te verstrekken als zij dit niet verantwoord achten.

Het Nibud rekent in het rapport negen verschillende huishoudtypes door om te bezien of de leennormen ook voor deze huishoudtypes passend zijn. Hierbij kan gedacht worden aan paren met en zonder kinderen, eenverdieners en tweeverdieners, et cetera. Voor diverse huishoudtypen gelden verschillende toeslagen en fiscale regelingen, wat tot een verschillend netto besteedbaar inkomen leidt. Uit de analyse blijkt dat de buffers voor tweeverdieners hoger zijn dan bij het standaardhuishouden. Ook alleenstaanden en alleenstaande ouders houden een buffer ten opzichte van de door het Nibud gehanteerde uitgaven. De hypotheeknormen bieden dan ook afdoende bescherming voor deze huishoudtypen. In de groep huishoudens met één inkomen van 40.000 euro of lager en meer dan twee kinderen bestaan er negatieve buffers bij het volledig benutten van de leencapaciteit.

Energiebesparende maatregelen

Met betrekking tot de extra leenruimte die samenhangt met energiebesparende maatregelen geldt dat de bestaande systematiek ruimte biedt om het totale leenbedrag te verhogen, met het oog op de lagere energiekosten. Hierbij wordt onderscheid gemaakt tussen extra bedragen voor energiebesparende maatregelen en A++-woningen en extra bedragen voor nul-op-de-meterwoningen. Het extra bedrag voor de energiebesparende maatregelen en A++-woningen blijft 9.000 euro. Op basis van het advies van het Nibud wordt het extra bedrag voor nul-op-de-meterwoningen verhoogd naar 27.000 euro.

Tot slot

Met het aannemen van de motie van de leden Koolmees en Schouten5 heeft de Kamer de regering verzocht om de regelgeving zo te wijzigen dat bij een hypotheekaanvraag de actuele hoogte van de studieschuld wordt meegewogen. Ik ben voornemens om in reactie op de motie in samenspraak met de ministers van OCW en Financiën, de sector en de toezichthouders te onderzoeken op welke wijze er invulling kan worden gegeven aan deze motie. Hierover zal ik in het voorjaar een brief sturen aan de Kamer. Overigens bestaat er ook binnen de huidige kaders ruimte voor banken om de studielening minder mee te wegen bij een korte resterende looptijd, door de explain voor toekomstige inkomensontwikkeling toe te passen aangezien het besteedbaar inkomen na de resterende looptijd zal stijgen. Ook bij vervroegde (gedeeltelijke) aflossing dalen de maandlasten van de ex-student. Met de sector is daarom in het kader van de Wet studievoorschot hoger onderwijs, afgesproken dat als ex-studenten vervroegd hebben afgelost, banken daar proportioneel naar handelen.

Met betrekking tot de toekomstige ontwikkeling van de leennormen blijf ik samen met de Minister van Financiën in gesprek met de AFM en DNB. Hierbij is reeds aandacht gevraagd voor de effecten van de beschreven verruiming van de leencapaciteit op de positie van tweeverdieners. Ik zal samen met de Minister van Financiën deze ontwikkeling monitoren. Tevens zal bezien worden of de stabiliteit van de normen kan worden vergroot door een vorm van middeling van de normen. De uitgavenkant van de normen wordt reeds gemiddeld over een aantal jaren om een stabielere ontwikkeling van de normen te verzorgen. Voor de inkomstenkant geldt dit echter niet. Ik ben voornemens om samen met het Nibud, DNB en de AFM te bezien of bredere middeling kan bijdragen aan een meer stabiele en voorspelbare ontwikkeling van de normen.

De Minister voor Wonen en Rijksdienst, S.A. Blok

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-204.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.