Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 32847 nr. 1213 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 32847 nr. 1213 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 5 november 2024

Veel huishoudens zijn voor de aankoop van een woning afhankelijk van hypothecair krediet. De leennormen voorkomen dat huishoudens bij het aangaan van een hypotheek onverantwoorde risico’s nemen. Met deze brief informeer ik u, mede namens de Minister van Financiën, over de leennormen voor 2025. De teksten in deze brief over de relatie tussen studieleningen en de maximale leenruimte zijn ook mede namens de Minister van Onderwijs, Cultuur en Wetenschap.

De meeste huishoudens kunnen volgend jaar iets meer lenen. Hierbij is rekening gehouden met de verwachte loonstijgingen. Per 1 januari 2024 is een aantal (grote) wijzigingen doorgevoerd in de leennormen. Er zijn voor 2025 geen grote wijzigingen in de leennormen voorzien, maar wel heeft de implementatie van de wijzigingen in 2024 aanleiding gegeven de leennormen op een aantal punten te verduidelijken. In deze brief ga ik kort op deze eerdere wijzigingen in en zal ik toelichten waarom en hoe op twee punten verduidelijkingen zijn doorgevoerd. Ten slotte ga ik in op de wijze waarop mensen met een flexibel inkomen ook verantwoord toegang kunnen krijgen tot een hypotheek.

Maximale leenruimte 2025

Het kabinet vindt het belangrijk dat mensen een huis kunnen kopen dat zoveel mogelijk aansluit op hun wensen en persoonlijke situatie. Tegelijkertijd mag de aanschaf van een woning niet leiden tot onverantwoorde financiële risico’s voor huishoudens. Het Nibud adviseert het kabinet ieder jaar over de leennormen. Daarbij staan betaalbaarheid, hanteerbaarheid en robuustheid centraal. Ik hecht aan het onafhankelijk advies van het Nibud.

Het Nibud kijkt voor zijn jaarlijks advies over de leennormen hoe hoog de hypotheeklasten kunnen zijn, zonder dat huishoudens financieel in de knel komen. Huishoudens moeten namelijk voldoende ruimte in het maandelijks budget overhouden voor andere essentiële uitgaven, zoals voeding, energie en kleding. De maximale woonlasten en daaruit volgend de maximale hypotheek die huishoudens verantwoord aan kunnen gaan, is onder andere afhankelijk van de inflatie, het huishoudinkomen en de hypotheekrente. Ook wijzigingen in de fiscaliteit spelen een rol.

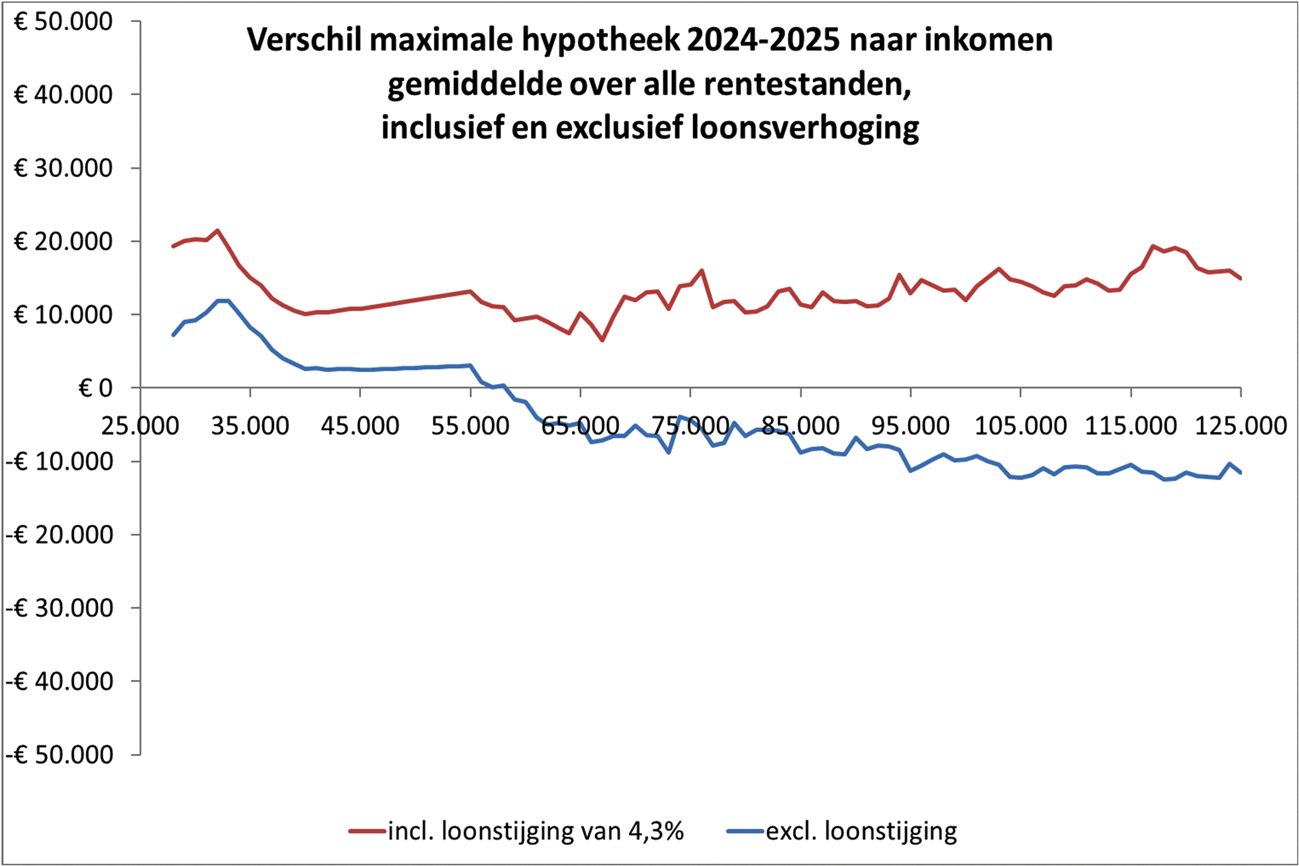

Inflatie leidt tot minder leenruimte voor de meeste huishoudens. De blauwe lijn in onderstaande grafiek toont het verschil in de maximale hypotheek tussen 2024 en 2025, zonder rekening te houden met de verwachte loonstijging. Het CPB verwacht een loonstijging van 4,3 procent voor 2025. Met de verwachte inkomensgroei neemt de maximale leenruimte, ondanks de inflatie, per saldo toe voor alle inkomensgroepen. De rode lijn geeft het verschil weer met de maximale hypotheek voor 2025, inclusief het effect van de verwachte loonstijging. Naast inflatie en inkomensontwikkeling kunnen ook eventuele veranderingen in de hoogte van de hypotheekrente (forse) invloed hebben op de leenruimte. In onderstaande figuur is gerekend met een gelijkblijvende hypotheekrente.

Terugblik op wijzigingen leennormen 2024 en verduidelijkingen leennormen 2025

Vorig jaar zijn diverse (grote) wijzigingen doorgevoerd in de Regeling hypothecair krediet (hierna: de Regeling) die op 1 januari 2024 in werking zijn getreden. Ten eerste kunnen huishoudens met een woning met een beter energielabel meer lenen omdat zij lagere energielasten hebben en kunnen huishoudens extra lenen indien zij energiebesparende voorzieningen treffen. Deze aanpassing is positief ontvangen in de sector en de implementatie is relatief soepel verlopen.

Ten tweede is een nieuwe methode in werking getreden om de impact van een studielening op de maximale hypotheek te berekenen. Deze nieuwe methode is beter uitlegbaar, weegt tussentijdse extra aflossingen op de studielening beter mee en leidt voor oud-studenten met een studielening onder het leenstelsel tot een iets hogere maximale hypotheek. Voor de sector bleek het onduidelijk hoe zij om moeten gaan met situaties waarin de consument nog geen of een verlaagd termijnbedrag is verschuldigd voor rente en aflossing van de studielening. Hier is sprake van tijdens de zogenaamde aanloopfase van de studielening of wanneer de consument vanwege de zogenaamde draagkrachtmeting een verlaagd termijnbedrag betaalt.1 In de Regeling is nu verduidelijkt dat de kredietverstrekker in deze situaties dient uit te gaan van de actuele restschuld, de actuele rente en de resterende looptijd van de studielening voor het bepalen van het termijnbedrag.

Voor de volledigheid merk ik op dat, in aanloop naar publicatie van deze regeling, in de media aandacht is geweest voor een mogelijke aanpassing van de leennormen waardoor de maximale hypotheek van mensen met een studielening volgend jaar daalt. Ook in de internetconsultatie is hier aandacht voor gevraagd. Volgens het Nibud zijn de effecten van de aanpassing echter zeer beperkt, en het Nibud geeft het kabinet ter overweging mee om de voorgestelde aanpassingen niet door te voeren met het oog op het belang van robuuste en voorspelbare leennormen. Het kabinet heeft naar aanleiding hiervan besloten deze wijziging niet door te voeren.

Ten derde kunnen alleenstaanden sinds dit jaar verantwoord een extra bedrag lenen van € 16.000. Op advies van het Nibud wordt dit bedrag geïndexeerd naar € 17.000 in 2025.

Tot slot is vorig jaar in de Regeling opgenomen dat een kredietverstrekker bij het vaststellen van de maximale hypotheek mede rekening dient te houden met het verwachte inkomen op de verwachte AOW-leeftijd van de consument, indien de consument binnen tien jaar na het aangaan van een hypotheek de verwachte AOW-leeftijd bereikt. Naar aanleiding van enkele consultatiereacties is verduidelijkt van welke leeftijd een kredietverstrekker dient uit te gaan bij het vaststellen van het toetsinkomen voor de groep consumenten waarvoor de pensioengerechtigde leeftijd nog niet definitief is vastgesteld.

Afronding pilot Arbeidsmarktscan en verduidelijking in de regelgeving

De arbeidsmarkt is flexibeler geworden en dat heeft gevolgen voor hypotheekverstrekking. Voor het verstrekken van een hypotheek is het een belangrijke voorwaarde dat het inkomen van een consument bestendig is. Een hypotheek is een langjarige verplichting, waarbij de lasten ook in de toekomst betaald moeten worden. Voor consumenten die recent in loondienst zijn getreden en die nog geen drie jaar arbeidsverleden hebben en geen intentieverklaring ontvangen, is de bestendigheid van het inkomen moeilijk vast te stellen. In deze gevallen kan de Perspectiefverklaring2 of Arbeidsmarktscan3 een oplossing bieden. De Perspectiefverklaring is voor uitzendkrachten die minimaal een jaar in dienst zijn bij een gecertificeerd uitzendbureau. De Arbeidsmarktscan is toegankelijk voor alle mensen met een flexibel inkomen, met uitzondering van uitzendkrachten (voor hen is er de Perspectiefverklaring). Met deze twee instrumenten wordt een beoordeling gemaakt van het perspectief op de arbeidsmarkt en de toekomstige verdiencapaciteit. Op deze wijze kan worden aangetoond dat het huidige inkomen bestendig genoeg is, zodat een hypotheek verantwoord is.

In 2018 is in het Platform hypotheken afgesproken om de Arbeidsmarktscan en Perspectiefverklaring door te ontwikkelen4. De Perspectiefverklaring werd toen al door een groot deel van de kredietverstrekkers geaccepteerd, maar het gebruik van de Arbeidsmarktscan was beperkter. Dit kwam onder andere doordat de Arbeidsmarktscan niet geaccepteerd werd voor NHG-hypotheken. NHG heeft daarom sinds 2020 een pilot lopen waarbij zij ook de Arbeidsmarktscan accepteert. Dit kwam naast de bestaande mogelijkheden van de Perspectiefverklaring en inkomensbepaling op basis van drie jaar arbeidsverleden. De pilot loopt inmiddels bijna vier jaar en de resultaten zijn positief. De Arbeidsmarkscan biedt toegang aan consumenten die anders geen of beperkte toegang hebben tot een hypotheek. Ook adviseurs en kredietverstrekkers zien de Arbeidsmarktscan als een toegevoegde waarde voor de doelgroep. NHG heeft gekeken naar het aantal betalingsachterstanden op hypotheken waarbij gebruik is gemaakt van de Arbeidsmarktscan. Hieruit blijkt dat het aantal achterstanden niet significant afwijkt van reguliere hypotheken. NHG zal daarom de Arbeidsmarktscan per 1 januari 2025 ook opnemen in de Voorwaarden en Normen voor NHG-hypotheken.

Tijdens de pilot bleek dat het artikel in de Regeling met betrekking tot het bepalen van het toetsinkomen voor huishoudens zonder vaste inkomsten verschillend werd geïnterpreteerd. Daarom is in de Regeling verduidelijkt dat indien de consument in een of meer van de laatste drie kalenderjaren geen vaste inkomsten heeft gehad, de kredietverstrekker bij het bepalen van het toetsinkomen kan uitgaan van het huidige inkomen van de consument, indien door een terzake deskundige – op grond van een analyse van het perspectief van de consument op de arbeidsmarkt – is onderbouwd dat dit inkomen bestendig is. De consument dient in die drie kalenderjaren wel tenminste twaalf maanden een inkomen te hebben gehad.

Tot slot

In deze brief ben ik ingegaan op de hoofdlijnen van het advies van het Nibud voor de leennormen 2025. Het advies is ook bijgevoegd bij deze brief. Op basis van dit advies zijn diverse wijzigingen vastgelegd in de Regeling hypothecair krediet 2025 die wordt gepubliceerd in de Staatscourant.

Verder loopt er op dit moment een evaluatie van de leennormen die wordt uitgevoerd door onderzoeksbureau SEO Economisch Onderzoek. Hierbij worden de doeltreffendheid, doelmatigheid en uitvoerbaarheid van de leennormen geëvalueerd. Deze evaluatie wordt begin 2025 afgerond en de resultaten zal ik dan delen met uw Kamer.

De Minister voor Volkshuisvesting en Ruimtelijke Ordening, M.C.G. Keijzer

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-1213.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.