Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35933 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35933 nr. 3 |

|

Inhoud |

blz. |

||||

|

I. |

ALGEMEEN DEEL |

2 |

|||

|

1. |

Verrekenprijsverschillen |

2 |

|||

|

1.1. |

Inleiding |

2 |

|||

|

1.2. |

Verrekenprijsverschillen |

4 |

|||

|

1.2.1. |

Algemeen |

4 |

|||

|

1.2.2. |

De toepassing van het zakelijkheidsbeginsel in Nederland |

5 |

|||

|

1.3. |

Hoofdlijnen van het voorstel |

5 |

|||

|

1.4. |

Enkele uitgangspunten bij het voorstel |

9 |

|||

|

1.4.1. |

Inbreuk op de totaalwinst |

9 |

|||

|

1.4.2. |

Doorwerking naar andere bepalingen in de vennootschapsbelasting |

10 |

|||

|

1.4.3. |

Bronbelasting |

11 |

|||

|

1.4.4. |

Dividendbelasting |

12 |

|||

|

1.4.5. |

Dubbele belasting als gevolg van een latere opwaartse verrekenprijscorrectie |

12 |

|||

|

1.4.6. |

Tariefsmismatches |

13 |

|||

|

1.4.7. |

Winstallocatie aan vaste inrichtingen |

13 |

|||

|

2. |

Flankerende maatregel |

14 |

|||

|

3. |

Budgettaire aspecten |

15 |

|||

|

4. |

Uitvoeringsaspecten |

15 |

|||

|

5. |

Gevolgen voor het bedrijfsleven |

15 |

|||

|

6. |

Advies en consultatie |

16 |

|||

|

7. |

Evaluatie en monitoring |

20 |

|||

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

20 |

|||

Naar aanleiding van één van de aanbevelingen – een maatregel uit de voorgestelde basisvariant – van de Adviescommissie belastingheffing van multinationals1 heeft het kabinet op Prinsjesdag 2020 aangekondigd om in 2021 met een afzonderlijk wetsvoorstel te komen om mismatches die ontstaan door een verschil in toepassing van het zakelijkheidsbeginsel in de vennootschapsbelasting (ook wel: het arm’s-lengthbeginsel) te bestrijden.2 Dergelijke mismatches worden ook wel verrekenprijsverschillen genoemd. Het doel van het onderhavige wetsvoorstel is om verrekenprijsverschillen weg te nemen die ontstaan als gevolg van een verschillende toepassing van het zakelijkheidsbeginsel in met name internationale situaties, die ertoe leiden dat een deel van de winst van een multinationale onderneming niet in een naar de winst geheven belasting wordt betrokken. Dat laatste kan zich bijvoorbeeld voordoen bij de zogenoemde informeel-kapitaalstructuren. Kort gezegd, beperkt dit wetsvoorstel bij de belastingplichtige een neerwaartse aanpassing van de winst op grond van het zakelijkheidsbeginsel voor zover bij het andere lichaam dat bij de transactie betrokken is geen of een te lage corresponderende opwaartse aanpassing in de belastinggrondslag wordt betrokken. Op deze manier beoogt dit wetsvoorstel verrekenprijsverschillen te neutraliseren en situaties van dubbele niet-heffing te voorkomen (een aftrek zonder betrekking in de heffing of een dubbele aftrek). De voorgestelde maatregelen bewerkstelligen dat de winst in die gevallen ten minste eenmaal ergens wordt belast. Hiermee loopt Nederland ook internationaal meer in de pas.

Het zakelijkheidsbeginsel volgt reeds uit het totaalwinstbegrip – als gevolg waarvan de totale winst over de gehele periode dat er sprake is van vennootschapsbelastingplicht voor een lichaam in de heffing wordt betrokken – dat van toepassing is voor de vennootschapsbelasting. Op basis van het zakelijkheidsbeginsel worden gelieerde lichamen (bijvoorbeeld twee vennootschappen die tot hetzelfde concern behoren) voor fiscale doeleinden verondersteld onderling onder dezelfde voorwaarden te handelen als onafhankelijke partijen onder vergelijkbare omstandigheden.3 Bij de codificatie van het zakelijkheidsbeginsel in 2002 is bevestigd dat het arm’s-lengthbeginsel zoals dat is neergelegd in het modelverdrag van de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) van toepassing is in Nederland. Hiermee is tevens beoogd dat de invulling die in de internationale richtlijnen voor verrekenprijzen van de OESO4 wordt gegeven aan het arm’s-lengthbeginsel doorwerkt naar de Nederlandse rechtspraktijk.5 Het binnen de OESO ontwikkelde gedachtegoed op dit vlak is daarom van groot belang bij de interpretatie en toepassing van het zakelijkheidsbeginsel in Nederland.6 De OESO-richtlijnen zijn echter niet dwingend en bieden ruimte voor interpretatie. Daardoor kunnen tussen landen die een zakelijkheidsbeginsel hanteren verschillen bestaan in de wijze waarop dat beginsel wordt geïnterpreteerd en toegepast in die landen of door in die landen gevestigde lichamen. Ook is het zakelijkheidsbeginsel niet in alle landen een onderdeel van het winstbelastingstelsel. Door een verschillende interpretatie of toepassing van het zakelijkheidsbeginsel kunnen onder andere bij transacties tussen gelieerde lichamen mismatches ontstaan die – kort gezegd – tot gevolg hebben dat in internationale verhoudingen een deel van de winst niet wordt belast.

De afgelopen jaren is er met name veel aandacht geweest voor structuren met informele kapitaalstortingen. Kort gezegd, is van een informele kapitaalstorting sprake als een vennootschap louter op basis van aandeelhoudersmotieven een voordeel ontvangt of geeft en zich een vermogensverschuiving voordoet ten gunste van de vennootschap en ten laste van de aandeelhouder. Hierna wordt de informele kapitaalstorting, en de Nederlandse problematiek die daarbij speelt, uitgebreider toegelicht (zie met name voorbeeld 1 hierna). Sinds 1 juli 2019 wordt in de vernieuwde rulingpraktijk van de Belastingdienst ten aanzien van rulings met een internationaal karakter geen zekerheid vooraf meer gegeven in situaties waarin sprake is van een informele kapitaalstorting in Nederland met een neerwaartse aanpassing van de winst tot gevolg.7 Dat neemt niet weg dat deze structuren zich nog steeds kunnen voordoen in de aangiftesfeer. Belastingplichtigen kunnen nog steeds (zonder zekerheid vooraf) een aangifte vennootschapsbelasting indienen met inbegrip van een informele kapitaalstorting die een neerwaartse aanpassing van de Nederlandse winst tot gevolg heeft, terwijl bij het andere lichaam dat bij de transactie betrokken is geen corresponderende opwaartse aanpassing plaatsvindt. Met het onderhavige wetsvoorstel is de laatste situatie niet meer mogelijk.

Dit wetsvoorstel ziet primair op mismatches die betrekking hebben op een verschil in verrekenprijzen en, zonder toepassing van de voorgestelde maatregelen, in Nederland de belastbare winst verlagen. De voorgestelde maatregelen raken behalve structuren met informele kapitaalstortingen tevens structuren met zogenoemde verkapte winstuitdelingen, aangezien beide verschijningsvormen in feite een keerzijde van dezelfde medaille zijn.8 Het kabinet is van mening dat het voorliggende wetsvoorstel bijdraagt aan een meer evenwichtige belastingheffing bij multinationals door het tegengaan van dubbele niet-heffing. Zoals hiervoor opgemerkt sluit dit wetsvoorstel aan bij één van de aanbevelingen – een maatregel uit de voorgestelde basisvariant – van de Adviescommissie belastingheffing van multinationals. Ook is het een nadere uitwerking van de bevindingen van het ambtelijke onderzoek naar de toepassing van het zakelijkheidsbeginsel in de vennootschapsbelasting.9 Op Prinsjesdag 2020 zijn de bevindingen van dit onderzoek samen met de kabinetsreactie op het rapport van de Adviescommissie belastingheffing van multinationals verzonden naar de Tweede Kamer.10

Hierna wordt eerst nader ingegaan op de achtergrond van het zakelijkheidsbeginsel en de problematiek van verrekenprijsverschillen. Vervolgens worden de hoofdlijnen van dit wetsvoorstel beschreven en worden enkele uitgangspunten die ten grondslag liggen aan dit voorstel nader toegelicht. In hoofdstuk 2 wordt een flankerende maatregel behandeld die – kort gezegd – betrekking heeft op kapitaalstortingen en winstuitdelingen in natura. In dergelijke gevallen is er namelijk geen sprake van een verrekenprijsverschil waar het wetsvoorstel primair op aangrijpt, maar van een verschil in waardering van verkregen vermogensbestanddelen dat tot een dubbele niet-heffing leidt.

Het zakelijkheidsbeginsel in Nederland vloeit voort uit het totaalwinstbegrip zoals dat is neergelegd in de inkomstenbelasting en ook van toepassing is in de vennootschapsbelasting.11 Vanaf 2002 is het zakelijkheidsbeginsel daarnaast ook expliciet in een bepaling in de vennootschapsbelasting verankerd.12 Deze laatste bepaling ziet uitsluitend op de toepassing van het zakelijkheidsbeginsel in de vennootschapsbelasting ten aanzien van lichamen die een onderlinge rechtsverhouding met elkaar hebben. Voor andere verhoudingen, zoals tussen natuurlijke personen en lichamen, geldt dat het zakelijkheidsbeginsel van toepassing is op basis van het totaalwinstbegrip. Door de toepassing van het zakelijkheidsbeginsel worden de resultaten van multinationaal opererende ondernemingen voor fiscale doeleinden tussen landen verdeeld en daarmee wordt in principe dubbele belasting en dubbele niet-heffing voorkomen.

Een verrekenprijs is – kort gezegd – de prijs die door een lichaam (bijvoorbeeld een vennootschap) van een concern in rekening wordt gebracht aan een ander lichaam van hetzelfde concern voor de levering van een goed of dienst, de verkoop of het beschikbaar stellen van een (im)materieel activum of het uitlenen van een geldsom. Het doel hierbij is dat elk van de betrokken partijen een beloning krijgt die een weerspiegeling is van de uitgeoefende functies, rekening houdend met de gebruikte activa en de gelopen risico’s.13 Bij het bepalen van een zakelijke verrekenprijs wordt vaak rekening gehouden met een bandbreedte van prijzen (de zogenoemde «arm’s-length range») waarbinnen de te hanteren verrekenprijs zich kan bevinden. Een aanpassing van de gehanteerde verrekenprijs (voorwaarden) tot een zakelijke prijs binnen de bandbreedte wordt in beginsel alleen voor fiscale doeleinden aangebracht.

Een dergelijke aanpassing van de fiscale winst kan in bepaalde gevallen – vooral bij grensoverschrijdende transacties – leiden tot verrekenprijsverschillen. Het gaat hierbij bijvoorbeeld om de situatie dat bij de berekening van de fiscale winst bij het ene gelieerde lichaam wordt afgeweken van de in rekening gebrachte prijs omdat deze niet als zakelijk kan worden aangemerkt, terwijl bij het andere gelieerde lichaam een dergelijke corresponderende aanpassing niet plaatsvindt. Bij grensoverschrijdende transacties kunnen dergelijke verrekenprijsverschillen ertoe leiden dat een deel van de winst dubbel of niet wordt belast.

De Nederlandse toepassing van het zakelijkheidsbeginsel kan ertoe leiden dat transacties tussen gelieerde lichamen die niet op basis van zakelijke voorwaarden, waaronder de prijs, hebben plaatsgevonden voor de belastingheffing aangepast dienen te worden. Dat kan tot gevolg hebben dat voor Nederlandse fiscale doeleinden de winst opwaarts of neerwaarts wordt bijgesteld indien de gehanteerde voorwaarden leiden tot een onzakelijke beloning die niet in overeenstemming is met de beloning die een onafhankelijke partij zou hebben gerealiseerd. De fiscale winst kan dus lager of hoger zijn dan de commerciële winst door toepassing van het zakelijkheidsbeginsel.

Bij grensoverschrijdende transacties kan de Nederlandse toepassing van het zakelijkheidsbeginsel tot gevolg hebben dat binnen een concern bij een belastingplichtige een neerwaartse aanpassing van de winst plaatsvindt (een zogenoemde «downward adjustment»), terwijl bij het met de belastingplichtige gelieerde lichaam dat bij de transactie betrokken is geen of een lagere corresponderende opwaartse aanpassing van de winst plaatsvindt (een zogenoemde «upward adjustment»). Op basis van de huidige wetgeving en jurisprudentie kan de Belastingdienst een dergelijke neerwaartse aanpassing van de winst in Nederland niet weigeren voor zover deze in lijn is met het zakelijkheidsbeginsel.14 Hierdoor kan een situatie ontstaan die tot gevolg heeft dat een deel van de winst bij een transactie tussen gelieerde partijen niet wordt belast (dubbele niet-heffing).

Verrekenprijsverschillen zullen met name bij grensoverschrijdende transacties voorkomen en zich minder snel voordoen bij nationale transacties. Door een consistente toepassing van het zakelijkheidsbeginsel in binnenlandse verhoudingen geldt dat een neerwaartse aanpassing van de winst bij een belastingplichtige ter zake van een onderlinge rechtsverhouding wordt gevolgd door een corresponderende opwaartse aanpassing bij het met de belastingplichtige gelieerde lichaam dat bij de transactie betrokken is. Een verschil in verrekenprijzen waardoor een deel van de winst niet wordt belast zal zich derhalve in nagenoeg alle gevallen in internationaal verband voordoen.

Het onderhavige wetsvoorstel ziet primair op situaties waarin een verschil in verrekenprijzen tussen gelieerde lichamen leidt tot dubbele niet-heffing. Dit wetsvoorstel gaat verrekenprijsverschillen tegen waarbij de belastingplichtige op basis van het zakelijkheidsbeginsel een zakelijke prijs in aanmerking neemt (die leidt tot hogere kosten of lagere baten bij het bepalen van de winst), terwijl bij het andere met die belastingplichtige gelieerde lichaam dat bij de transactie betrokken is geen of een lager bedrag als bate in een naar de winst geheven belasting wordt betrokken. De voorgestelde maatregelen houden, kort gezegd, in dat indien toepassing van het zakelijkheidsbeginsel ter zake van een onderlinge rechtsverhouding (transactie) bij het bepalen van de winst van een belastingplichtige leidt tot een neerwaartse aanpassing van de winst, die neerwaartse aanpassing – in afwijking van het zakelijkheidsbeginsel – achterwege blijft voor zover bij het andere gelieerde lichaam waarmee de transactie is aangegaan geen of een te lage corresponderende opwaartse aanpassing betrokken wordt in een naar de winst geheven belasting.

De voorgestelde maatregelen zijn zodanig vormgegeven dat de ongewenste mismatch – ofwel de dubbele niet-heffing als gevolg van een verrekenprijsverschil – wordt weggenomen. Dat gebeurt door de voorwaarden, waaronder de prijs, zoals die feitelijk zijn overeengekomen tussen de belastingplichtige en het met de belastingplichtige gelieerde lichaam dat bij de transactie betrokken is als uitgangspunt te nemen. Indien ten opzichte van de overeengekomen voorwaarden op basis van het zakelijkheidsbeginsel sprake is van een neerwaartse aanpassing van de winst in Nederland, wordt die aanpassing alleen in aanmerking genomen voor zover bij het andere lichaam eveneens een corresponderende opwaartse aanpassing plaatsvindt ten opzichte van de overeengekomen voorwaarden. Hiermee wordt bereikt dat het bedrag van een neerwaartse aanpassing van de winst bij een belastingplichtige in overeenstemming wordt gebracht met het bedrag van de corresponderende opwaartse aanpassing die plaatsvindt bij het andere gelieerde lichaam dat bij de transactie betrokken is.

De werking van de voorgestelde maatregelen wordt hierna aan de hand van enkele voorbeelden verder geïllustreerd.

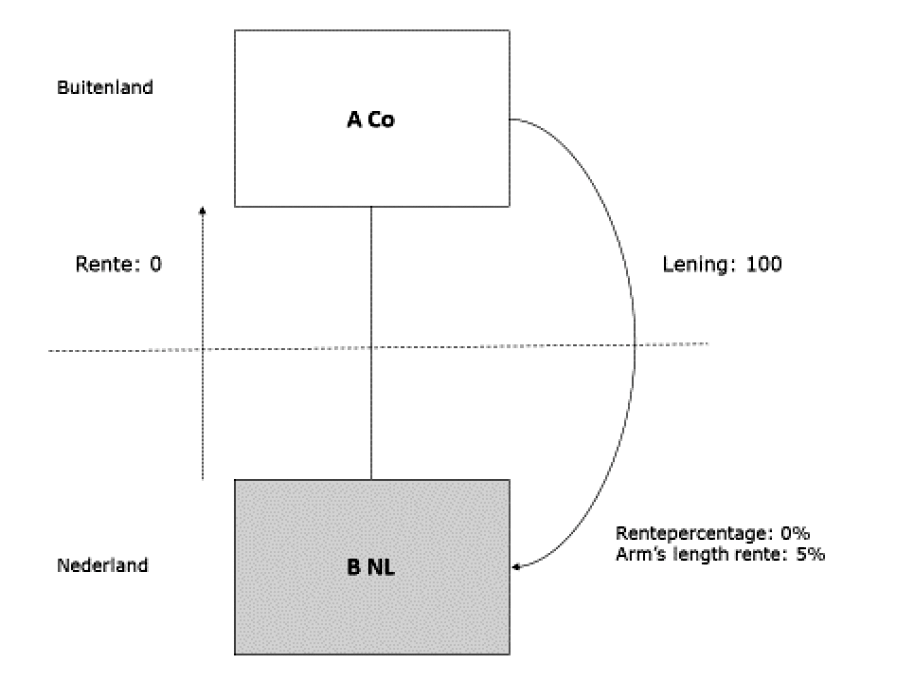

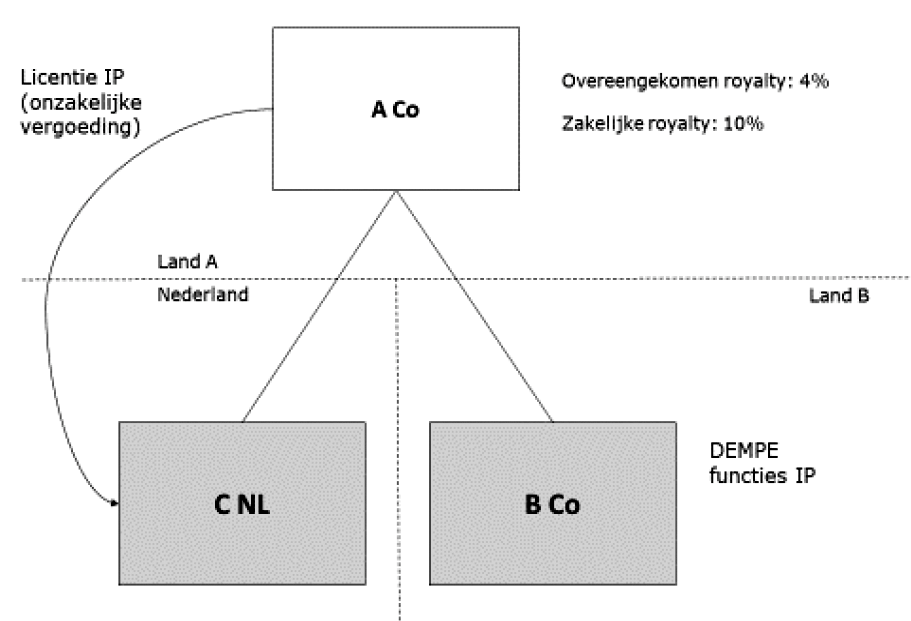

Voorbeeld 1: verrekenprijsverschillen in de vorm van informeel kapitaal in de kostensfeer

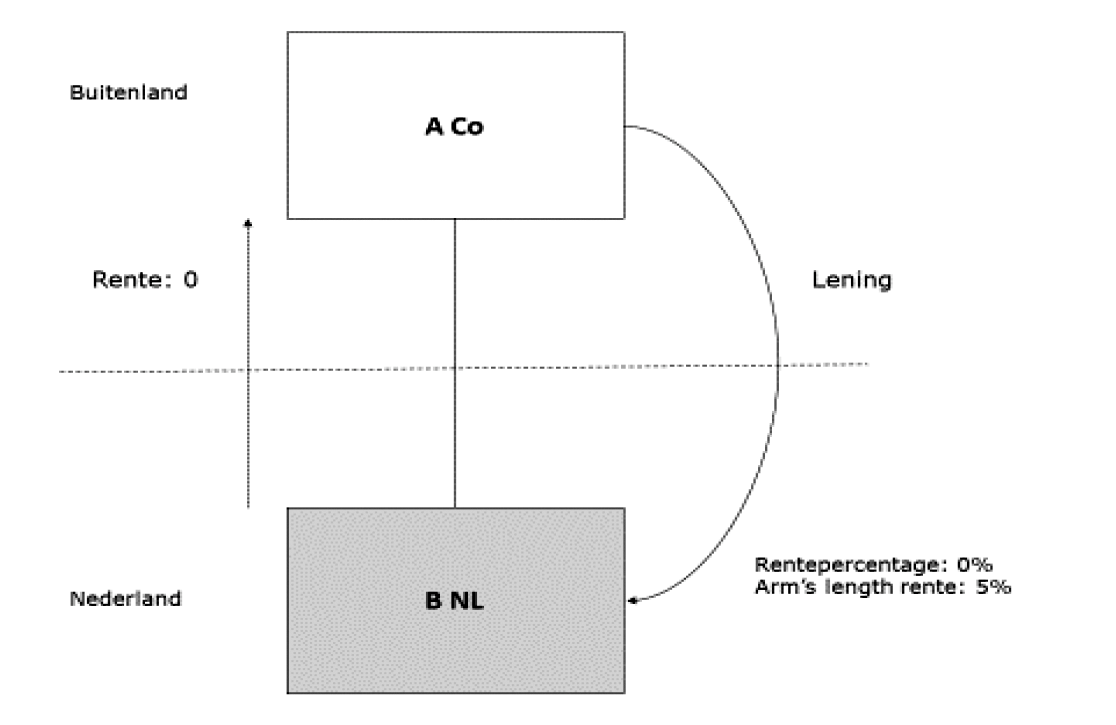

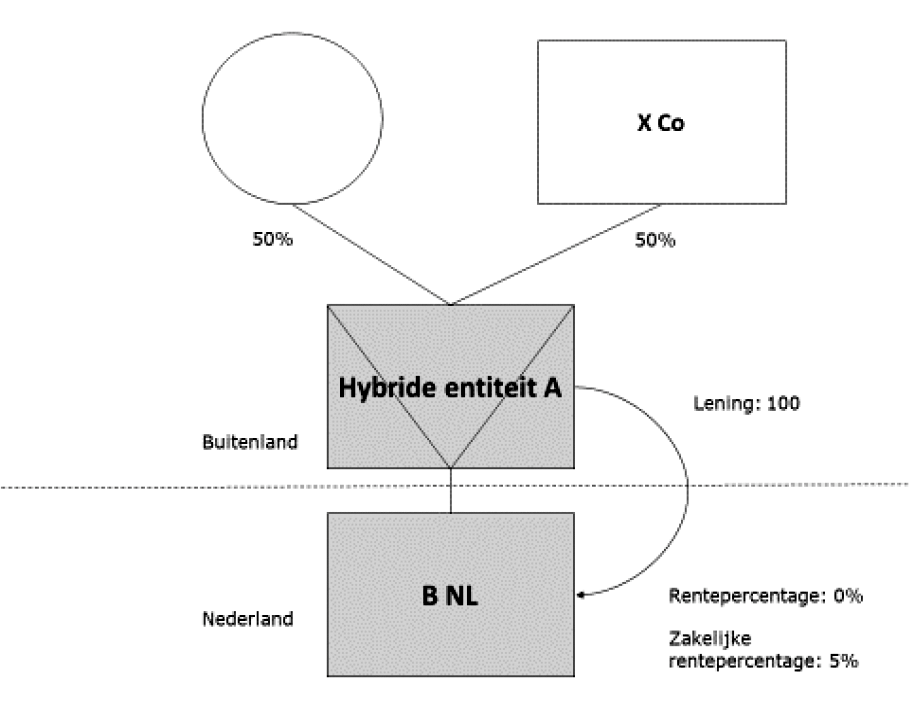

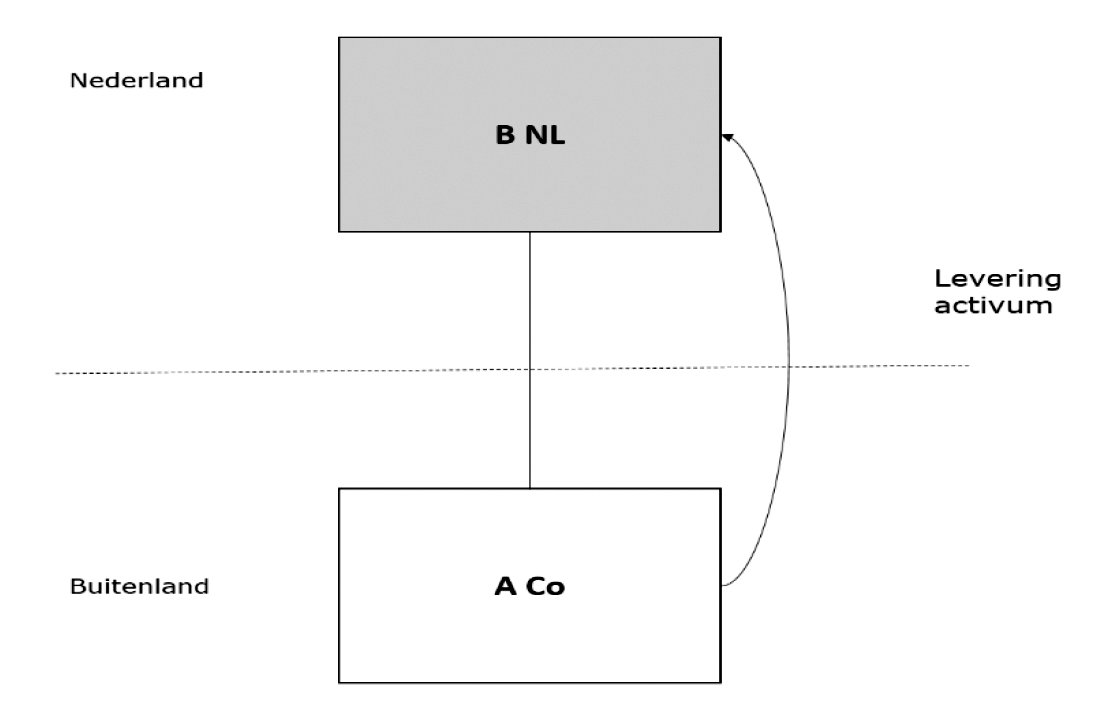

B NL, een in Nederland gevestigde dochtervennootschap, is een schuld van 100 tegen 0% rente aangegaan bij haar moedervennootschap A Co, gevestigd in het buitenland. Op basis van de Nederlandse toepassing van het zakelijkheidsbeginsel kan B NL in Nederland een zakelijke rente van 5 in aanmerking genomen bij het bepalen van de winst. Bij A Co wordt bij de vaststelling van de fiscale winst een rentebate van 0 in een naar de winst geheven belasting betrokken. In dit voorbeeld is daardoor sprake van een verschil in verrekenprijzen ter grootte van 5. De fictieve rentelast van 5 verlaagt in Nederland de totaalwinst, terwijl bij A Co geen (corresponderende) fictieve rentebate in de grondslag van een naar de winst geheven belasting wordt betrokken. Dit resulteert in dubbele niet-heffing die met dit wetsvoorstel wordt tegengegaan door in dit voorbeeld in Nederland de zakelijke rentelast niet in aanmerking te nemen.

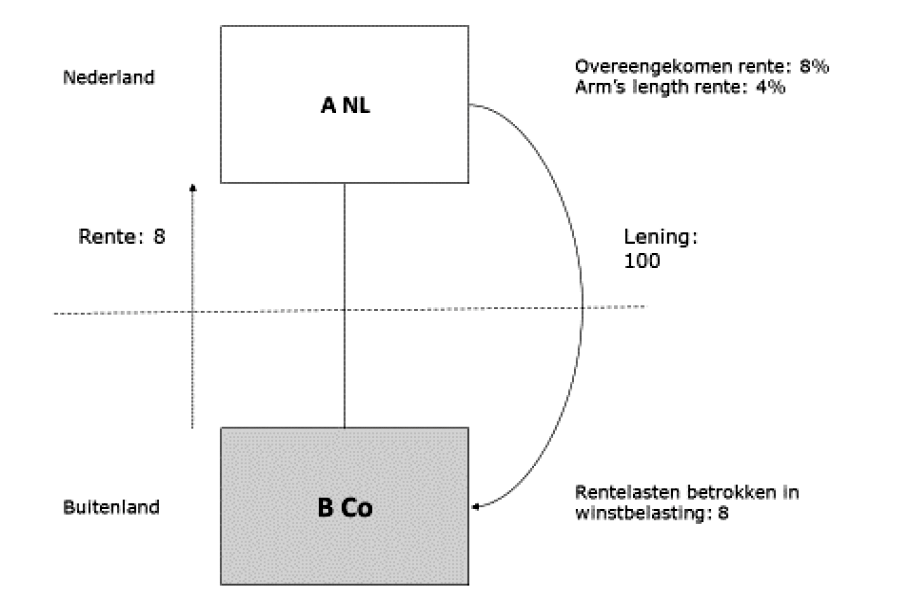

Behalve verrekenprijsverschillen die worden aangeduid als een informele kapitaalstorting raakt dit wetsvoorstel in voorkomende gevallen ook verrekenprijsverschillen die worden aangeduid als een verkapte winstuitdeling aan een belastingplichtige. Voor beide verschijningsvormen geldt immers dat deze kunnen leiden tot een verrekenprijsverschil met dubbele niet-heffing tot gevolg. Het volgende voorbeeld illustreert een verkapte winstuitdeling die, zonder toepassing van de voorgestelde maatregel, zou leiden tot dubbele niet-heffing:

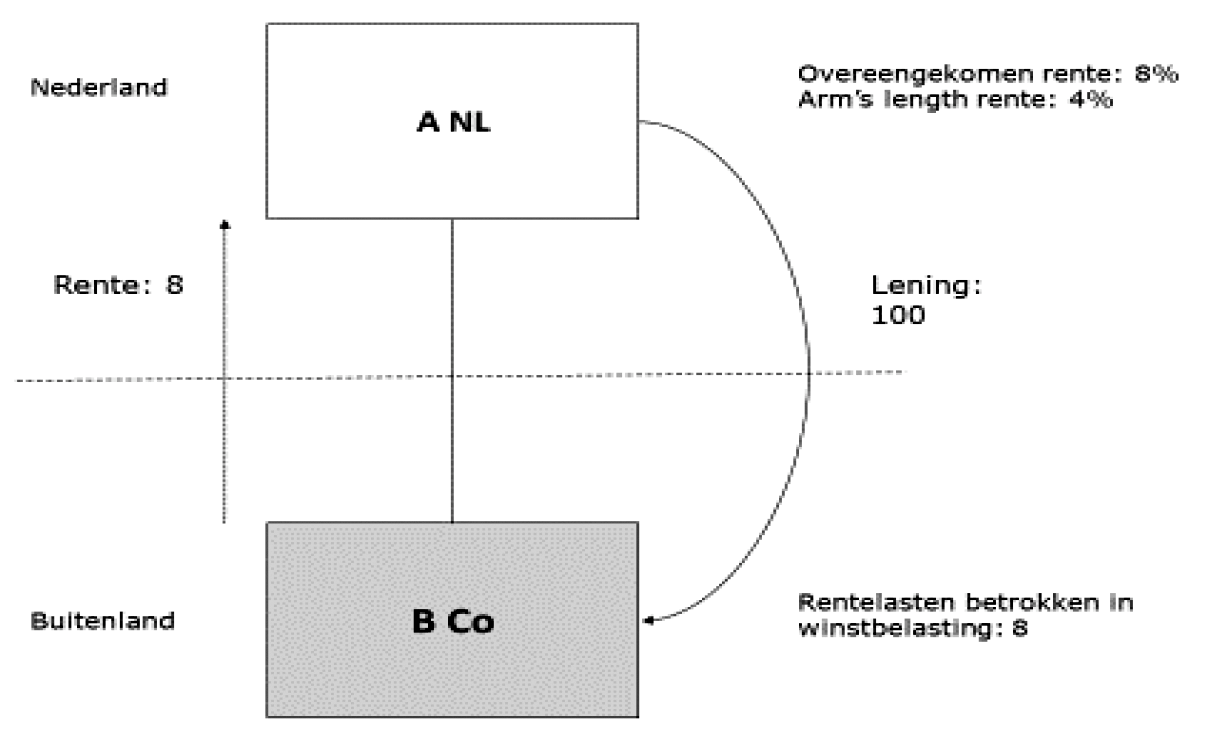

Voorbeeld 2: verrekenprijsverschillen in de vorm van een verkapte winstuitdeling

A NL, een in Nederland gevestigde moedervennootschap, verstrekt een lening aan B Co, een in een andere staat gevestigde dochtervennootschap, tegen een overeengekomen rente van 8. De zakelijke rente conform de Nederlandse toepassing van het zakelijkheidsbeginsel bedraagt 4. In de staat waar B Co is gevestigd wordt 8 aan rentelasten betrokken in een naar de winst geheven belasting (aftrek van de rentelasten). Als gevolg hiervan is er sprake van een dubbele niet-heffing over 4, omdat bij B Co voor 8 rentelasten worden betrokken in een naar de winst geheven belasting terwijl bij A NL slechts 4 rentebaten worden betrokken in een naar de winst geheven belasting. De overige 4 aan inkomsten die A NL ontvangt van B Co kwalificeert als verkapt dividend en is – onder voorwaarden – vrijgesteld onder toepassing van de deelnemingsvrijstelling. Om een dergelijke dubbele niet-heffing te voorkomen wordt op basis van het wetsvoorstel bij het bepalen van de winst van A NL de neerwaartse aanpassing van de winst ter zake van de lening aan B Co niet in aanmerking genomen. Het volledige bedrag aan rentebaten (in dit voorbeeld: 8) vormt als rentebaten ter zake van de geldlening een onderdeel van de totaalwinst van A NL.

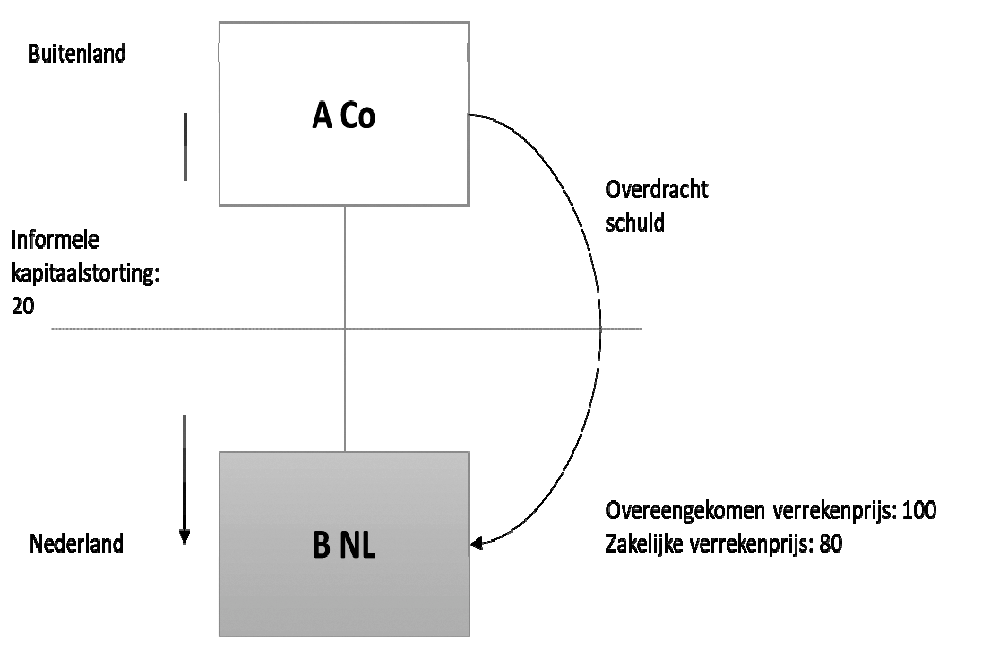

Het wetsvoorstel ziet ook op verrekenprijsverschillen die samenhangen met de overdracht van een vermogensbestanddeel tussen gelieerde lichamen. Tevens is voor verrekenprijsverschillen die samenhangen met de overdracht van een schuld tussen gelieerde lichamen een afzonderlijke bepaling opgenomen.

Een belastingplichtige die een vermogensbestanddeel verkrijgt van een ander gelieerd lichaam, mag op grond van de voorgestelde maatregel dit vermogensbestanddeel fiscaal niet meer afschrijven op basis van de zakelijke prijs, maar slechts op basis van de lagere overeengekomen of opgelegde prijs (vermeerderd met het bedrag dat bij de overdrager daarnaast in een naar de winst geheven belasting wordt betrokken ter zake van de overdracht van het vermogensbestanddeel tot maximaal de voor Nederlandse fiscale doeleinden bepaalde zakelijke prijs). Als gevolg hiervan worden minder afschrijvingskosten ten laste van de Nederlandse winst gebracht en wordt ten aanzien van dit soort transacties dubbele niet-heffing als gevolg van een verschil in verrekenprijzen voorkomen. Dit wordt aan de hand van het volgende voorbeeld geïllustreerd.

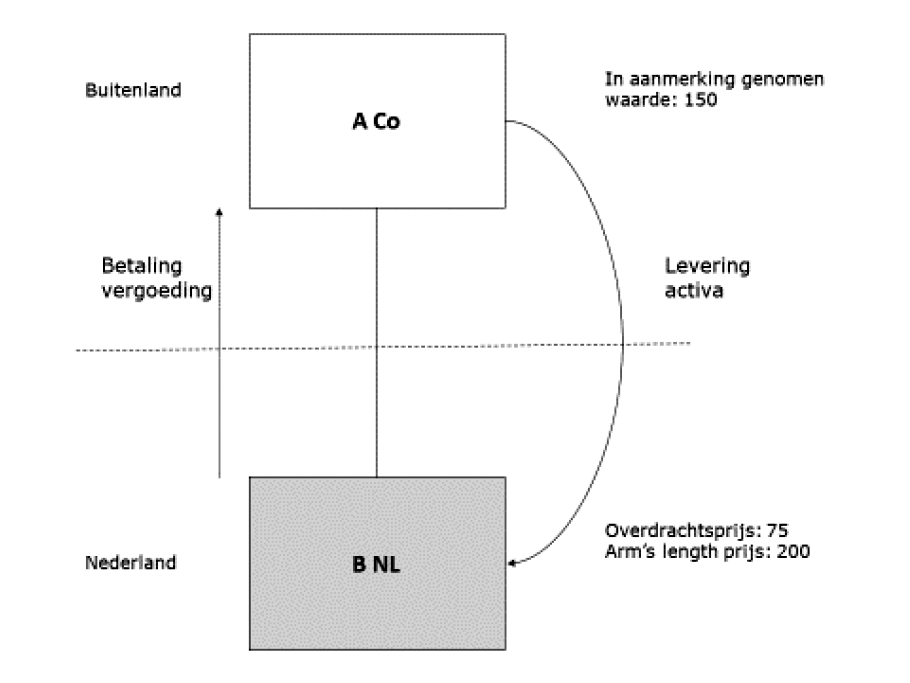

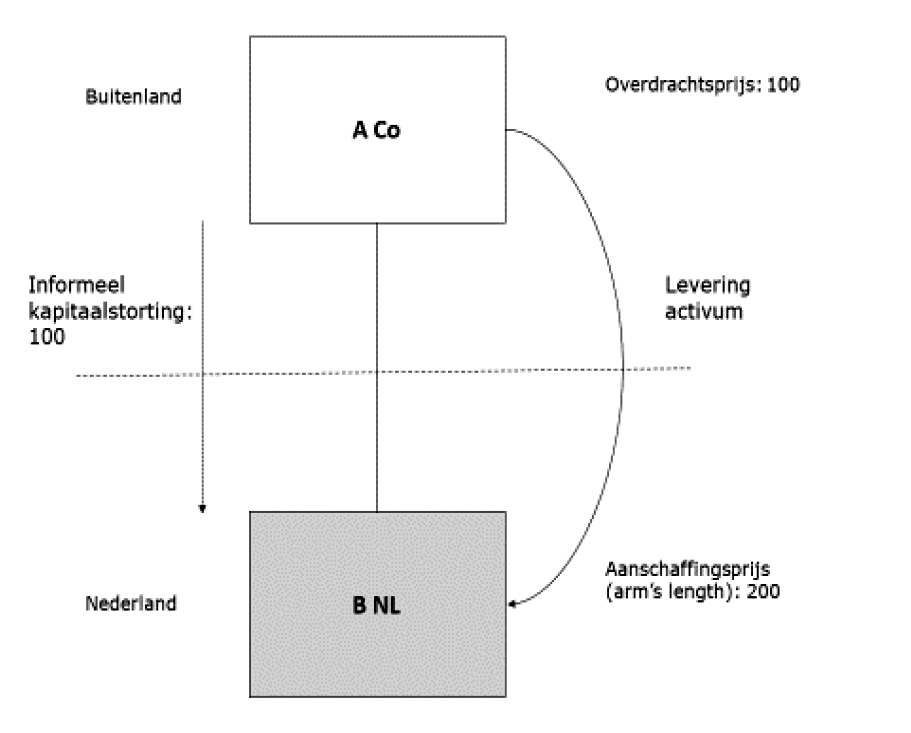

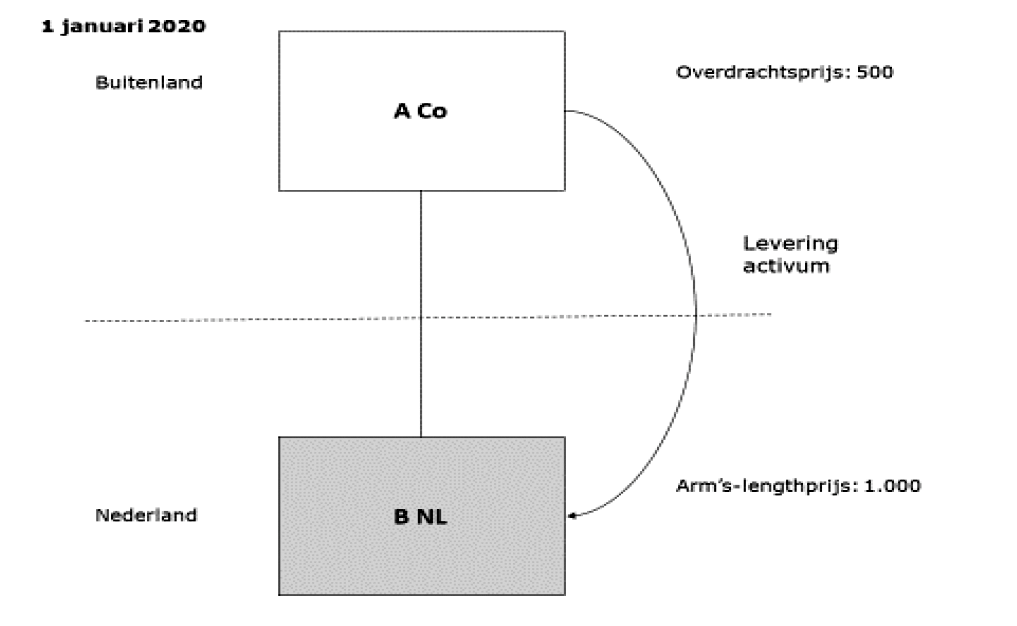

Voorbeeld 3: verrekenprijsverschillen bij de overdracht van vermogensbestanddelen

A Co, een in het buitenland gevestigde moedervennootschap, levert een activum aan haar in Nederland gevestigde dochtervennootschap B NL voor een overeengekomen prijs van 75. In de commerciële jaarrekening van B NL staat het activum voor 75 op de balans en vormt dit bedrag mede de basis voor afschrijvingen. Op basis van het zakelijkheidsbeginsel kan B NL als overnemer het aangeschafte activum voor fiscale doeleinden – in het voorbeeld – activeren tegen 200 en hier (in beginsel) fiscaal op afschrijven.1 In dit geval wordt voor Nederlandse fiscale doeleinden een zakelijke prijs van 200 in aanmerking genomen en vormt dit bedrag mede de basis voor de fiscale afschrijvingen. Het verschil tussen de overeengekomen verrekenprijs en de zakelijke prijs bedraagt 125 en wordt in de fiscale boekhouding van B NL verwerkt als een informele kapitaalstorting door A Co.

Bij A Co, de overdrager, zal in principe moeten worden afgerekend over de winst die is behaald met de overdracht van het activum. Bij A Co vindt echter geen verrekenprijscorrectie (opwaartse aanpassing van de winst) plaats. De overdrachtsprijs die A Co in aanmerking neemt is gelijk aan de overeengekomen prijs van 75. In dit voorbeeld is daardoor sprake van een verschil in verrekenprijzen ter grootte van 125. Dit verschil zou zonder toepassing van de voorgestelde maatregel, in latere jaren via de afschrijvingen op het activum, ten laste van de Nederlandse winst komen, terwijl in het land waar A Co is gevestigd het verschil van 125 niet in de grondslag van een naar de winst geheven belasting wordt betrokken op het moment van de overdracht. Dit resulteert in dubbele niet-heffing die met dit wetvoorstel wordt tegengegaan.

1 Uiteraard zijn voor afschrijvingen ook andere bedragen die onderdeel vormen van de aanschaffingskosten, zoals notariskosten, relevant.

Voor situaties waarin een belastingplichtige een bedrijfsmiddel heeft verkregen van een aan hem gelieerd lichaam in boekjaren die aanvangen op of na 1 juli 2019 en voor 1 januari 2022 waarop in een boekjaar dat aanvangt op of na 1 januari 2022 nog kan worden afgeschreven, wordt – kort gezegd – een afschrijvingsbeperking geïntroduceerd. Er is in deze gevallen in zoverre (geen aanpassing boekwaarde, wel afschrijvingsbeperking) sprake van onmiddellijke werking, hetgeen het uitgangspunt is bij inwerkingtreding van nieuwe wetgeving. Bovendien is – naar de mening van het kabinet – een dergelijke onmiddellijke werking wenselijk omdat met de voorgestelde maatregelen in dit wetsvoorstel dubbele niet-heffing wordt bestreden. De voorgestelde afschrijvingsbeperking houdt in dat met ingang van de boekjaren die aanvangen op of na 1 januari 2022, onder voorwaarden, niet langer afgeschreven mag worden op basis van de met inachtneming van het zakelijkheidsbeginsel bepaalde verrekenprijs. De voorgestelde beperking beoogt dus uitsluitend de hoogte van de afschrijvingen – voor boekjaren die aanvangen op of na 1 januari 2022 – te beperken en strekt er derhalve niet toe de boekwaarde van het overgedragen vermogensbestanddeel als zodanig te wijzigen. Situaties waarin de overdracht van het bedrijfsmiddel heeft plaatsgevonden in boekjaren die aanvangen voor 1 juli 2019 vallen buiten het bereik van dit wetsvoorstel, zodat voor die gevallen in feite sprake is van overgangsrecht.

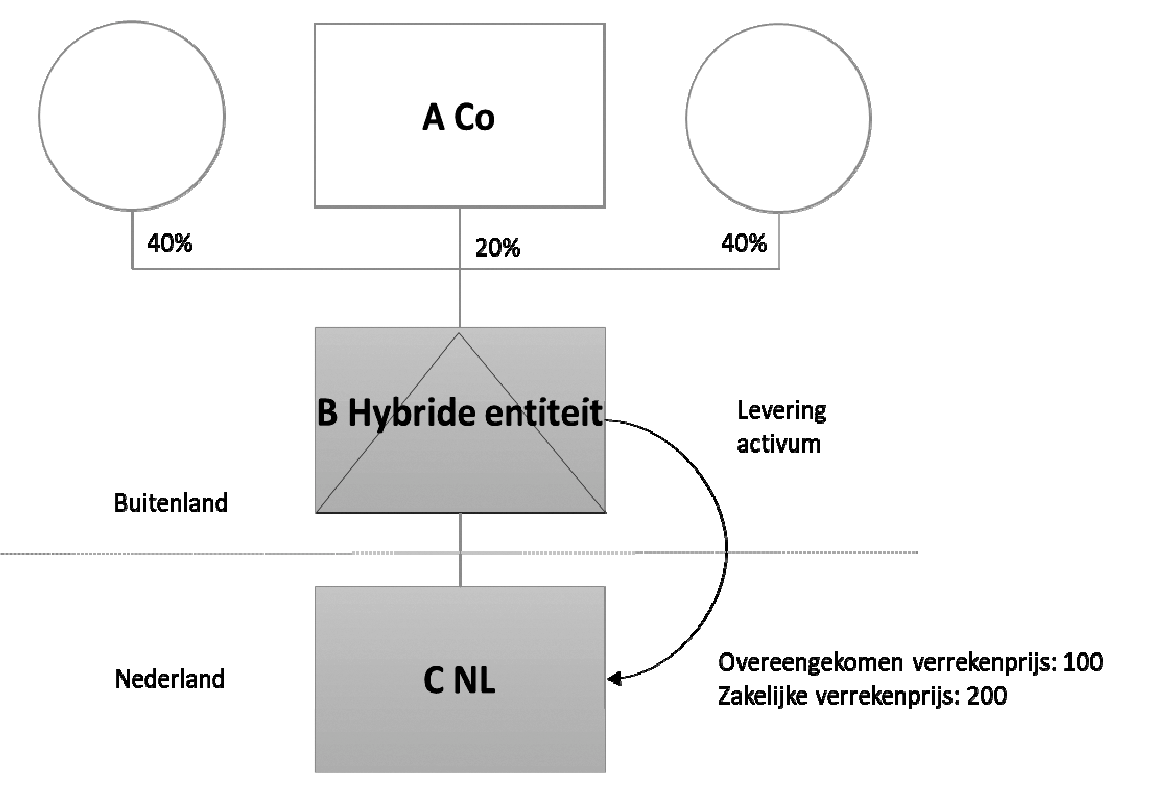

Ook bevat het wetsvoorstel specifieke bepalingen die zien op situaties met hybride lichamen met als doel om overkill te voorkomen. Voor een nadere toelichting met betrekking tot de hybride lichamen wordt verwezen naar de artikelsgewijze toelichting.

Verder wordt in de voorgestelde maatregelen in het wetsvoorstel de verdeling van de bewijslast geëxpliciteerd. De maatregelen in het wetsvoorstel zijn – kort gezegd – niet van toepassing wanneer de belastingplichtige aannemelijk maakt dat ter zake van die rechtsverhouding bij dat andere lichaam een corresponderende opwaartse aanpassing wordt betrokken in een naar de winst geheven belasting. Ook de bewijslastverdeling is nader toegelicht in de artikelsgewijze toelichting.

De voorgestelde maatregelen hebben tot gevolg dat onzakelijke baten tot de winst worden gerekend of zakelijke lasten niet in aftrek komen voor zover er sprake is van een verrekenprijsverschil dat, zonder de voorgestelde maatregelen, zou leiden tot een verlaging van de Nederlandse winst (een zogenoemde neerwaartse aanpassing van de winst). De hiervoor gegeven voorbeelden in onderdeel 1.3 illustreren dat. Dit betekent dat voor zover bij het gelieerde lichaam geen corresponderende opwaartse aanpassing van de winst plaatsvindt, in zoverre geen sprake meer is van een (onbelaste) informele kapitaalstorting of een (eventueel op grond van de deelnemingsvrijstelling vrijgestelde) verkapte winstuitdeling. Een vermogensverschuiving tussen gelieerde lichamen die op basis van onzakelijke voorwaarden plaatsvindt, wordt voortaan in zoverre als (belaste) winst in aanmerking genomen in de vennootschapsbelasting. Daarmee maakt dit wetsvoorstel in voorkomende gevallen een inbreuk op het huidige systeem van de totaalwinst en de gevolgen die normaliter voortvloeien uit de toepassing van het zakelijkheidsbeginsel, waarbij – kort gezegd – onzakelijk lage lasten of onzakelijk hoge baten niet als winst worden aangemerkt16, maar als een onbelaste vermogensverschuiving in de kapitaalsfeer17 of een, onder voorwaarden, onder de deelnemingsvrijstelling vrijgestelde verkapte winstuitdeling. Deze inbreuk op de totaalwinst is noodzakelijk om de doelstelling van dit wetsvoorstel te kunnen realiseren, namelijk het voorkomen van dubbele niet-heffing. Ten overvloede wordt opgemerkt dat voor zover de voorgestelde maatregelen niet van toepassing zijn, voor dat deel voor de vennootschapsbelasting nog steeds sprake blijft van een informele kapitaalstorting in de belastingplichtige of een verkapte winstuitdeling aan de belastingplichtige.

Dit wetsvoorstel past in voorkomende gevallen uitsluitend bepaalde gevolgen aan die normaliter voortvloeien uit de toepassing van het zakelijkheidsbeginsel. Voor de duidelijkheid wordt opgemerkt dat bij het beoordelen van de zakelijkheid van (de voorwaarden van) een transactie tussen gelieerde lichamen de huidige toepassing van het zakelijkheidsbeginsel leidend blijft. Er wijzigt op dit punt dus niets.

In situaties waarin de voorgestelde maatregelen van toepassing zijn geldt dat, zoals opgemerkt, een voorheen onbelaste of vrijgestelde vermogensverschuiving wordt omgezet in een belaste vermogensverschuiving: een informele kapitaalstorting wordt winst en een verkapte winstuitdeling wordt niet-vrijgestelde winst. In zoverre is derhalve niet langer sprake van een informele kapitaalstorting of een verkapte winstuitdeling voor de vennootschapsbelasting. Zo kan bij een vordering op een dochter waarop een onzakelijk hoge rente wordt ontvangen bijvoorbeeld niet langer sprake zijn van verkapt dividend dat onderdeel vormt van de winst maar is – ook voor het onzakelijke deel – sprake van een rentebate ter zake van een geldlening. Dit heeft gevolgen voor de doorwerking naar andere bepalingen in de vennootschapsbelasting welke hieronder verder worden toegelicht.

Zo is bijvoorbeeld de toepassing van de deelnemingsvrijstelling niet aan de orde voor zover de voorgestelde maatregelen van toepassing zijn en tot gevolg hebben dat geen verkapte winstuitdeling meer wordt erkend in de vennootschapsbelasting (ter zake van het onzakelijke deel van een vergoeding met betrekking tot een onderlinge rechtsverhouding). Verder betekent dit voor de toepassing van de liquidatieverliesregeling dat bij een eventuele toekomstige liquidatie van een deelneming in een dochtervennootschap de liquidatie-uitkeringen lager kunnen uitvallen voor zover de voorgestelde maatregelen van toepassing zijn en tot gevolg hebben dat geen verkapte winstuitdelingen zichtbaar zijn voor de vennootschapsbelasting.18 Hierdoor kan het in aanmerking te nemen liquidatieverlies hoger uitvallen.19 Daar staat tegenover dat, zoals reeds opgemerkt, de verkapte winstuitdelingen niet langer zijn vrijgesteld op grond van de deelnemingsvrijstelling voor zover de voorgestelde maatregelen van toepassing zijn.

Voor zover een bedrag aan zakelijke lasten niet in aanmerking wordt genomen bij het bepalen van de totaalwinst op basis van dit wetsvoorstel, geldt bij een samenloop met renteaftrekbeperkingen in de vennootschapsbelasting het volgende. De vennootschapsbelasting omvat meerdere maatregelen die grondslaguitholling beogen te voorkomen, zoals de renteaftrekbeperking ter voorkoming van winstdrainage. De maatregelen uit dit wetsvoorstel kunnen daarmee overlap hebben, waardoor verschillende (aftrek)beperkende maatregelen betrekking kunnen hebben op eenzelfde vergoeding of betaling. Als op basis van de voorgestelde maatregelen de (extra) geïmputeerde (niet-verschuldigde) rentelasten op een schuld niet in aftrek komen, kan op het resterende deel van de (verschuldigde) rentelasten op diezelfde schuld nog wel een renteaftrekbeperking van toepassing zijn. Voor zover geïmputeerde rentelasten ter zake van een schuld op basis van de voorgestelde maatregelen niet in aanmerking worden genomen, worden die geïmputeerde rentelasten niet nogmaals bij de toepassing van de renteaftrekbeperkingen in aanmerking genomen.

Voor zover een bedrag aan onzakelijk hoge baten op basis van dit wetsvoorstel tot de winst wordt gerekend, dient ook dit bedrag als uitgangspunt te worden genomen voor de toepassing van andere regelingen in de vennootschapsbelasting. Uiteraard geldt daarbij wel dat aan de overige voorwaarden voor de toepassing van de desbetreffende regeling moet zijn voldaan. Zo kan een belastingplichtige onder voorwaarden kiezen voor de toepassing van de innovatiebox met betrekking tot kwalificerende voordelen uit hoofde van een door de belastingplichtige zelf voortgebracht kwalificerend immaterieel activum. Het moet dus, kort gezegd, gaan om voordelen die het gevolg zijn van innovatie door de belastingplichtige. Daarvoor geldt geen vaste rekenregel of vast percentage. Het bepalen van de voordelen is maatwerk en vereist een benadering waarbij rekening wordt gehouden met de specifieke feiten en omstandigheden. Per geval dient te worden vastgesteld wat de meest passende wijze is om de voordelen te berekenen. Er worden verschillende economische benaderingen gebruikt om de voordelen uit immateriële activa te bepalen. Daarbij kan onder andere worden gedacht aan de zogenoemde per-activummethode, de afpelmethode en de kostengerelateerde methode.20 In de praktijk wordt nagenoeg altijd vooroverleg gevoerd over de toepassing van de innovatiebox.

Het bedrag aan onzakelijke rentebaten dat op grond van dit wetsvoorstel belast wordt, wordt aangemerkt als rentebaten ter zake van geldleningen (en derhalve niet meer als een informele kapitaalstorting of een verkapte winstuitdeling voor de vennootschapsbelasting). Voor de toepassing van de earningsstrippingmaatregel heeft dat tot gevolg dat genoemd bedrag als rentebaten ter zake van geldleningen in aanmerking wordt genomen bij het bepalen van het zogenoemde saldo aan renten.21

De vennootschapsbelasting kent daarnaast regelingen die aangrijpen bij een toetsing of naar Nederlandse maatstaven sprake is van een reële heffing.22 Voor al deze bepalingen geldt dat de toetsing of sprake is van een naar Nederlandse maatstaven reële heffing een dynamisch begrip behelst. Een aanpassing in de vennootschapsbelasting werkt in die zin direct door in de invulling van wat moet worden verstaan onder een naar Nederlandse maatstaven reële heffing. Bij de toepassing van deze regelingen geldt dan ook dat rekening moet worden gehouden met de maatregelen uit dit wetsvoorstel.

In voorkomende gevallen kunnen de aanvullende CFC-maatregel en de voorgestelde maatregelen uit dit wetsvoorstel gelijktijdig van toepassing zijn en daardoor tot dubbele heffing leiden. Het kabinet heeft ervoor gekozen om geen samenloopregeling op te nemen die een dergelijke dubbele belasting voorkomt. Bovendien meent het kabinet dat dit het prohibitieve karakter van de aanvullende CFC-maatregel versterkt en dergelijke structuren verder ontmoedigt.

Met ingang van 1 januari 2021 wordt op basis van de bronbelasting een bronheffing van 25% geheven op renten- en royaltystromen naar laagbelastende en niet-coöperatieve jurisdicties (LBJ’s). Op basis van de bronbelasting wordt de bronheffing toegepast over de zakelijk in aanmerking genomen renten of royalty’s op basis van de toepassing van het zakelijkheidsbeginsel. Aangezien het onderhavige wetsvoorstel primair ziet op verrekenprijsverschillen die een neerwaartse aanpassing van de winst tot gevolg hebben, kan in bepaalde gevallen een samenloop met de bronbelasting ontstaan die resulteert in een vorm van dubbele heffing. Dit doet zich bijvoorbeeld voor indien een belastingplichtige op basis van de voorgestelde maatregelen een geïmputeerde (niet-verschuldigde) rentelast ter zake van een schuld niet in aanmerking kan nemen bij het bepalen van zijn winst in de vennootschapsbelasting, maar doordat de lening is verstrekt door een groepsvennootschap die is gevestigd in een LBJ, over die niet-verschuldigde zakelijke rentelast wel Nederlandse bronbelasting moet inhouden. Ook in dit geval heeft het kabinet ervoor gekozen om voor deze situatie niet te voorzien in een samenloopregeling. Dit zorgt voor een extra prikkel voor bedrijven om transacties met groepsvennootschappen in LBJ’s conform het zakelijkheidsbeginsel vast te stellen. Het is overigens de verwachting dat de hier bedoelde samenloop zich – ook na de voorgestelde aanpassing in de vennootschapsbelasting – niet vaak voor zal doen. De verwachting is immers dat reeds als gevolg van de bronbelasting dergelijke stromen naar LBJ’s zich vrijwel niet meer zullen voordoen. Ook is er bij de invoering van de bronbelasting voor gekozen om 25% bronbelasting te heffen over rentestromen die niet ten laste komen van de Nederlandse winst als gevolg van een renteaftrekbeperking. Het is hiermee in lijn om ook de voorgestelde maatregel op dezelfde wijze te behandelen.

Voor de toepassing van de dividendbelasting wordt de opbrengst van aandelen, winstbewijzen en geldleningen berekend met inachtneming van hetgeen gemiddeld op die aandelen en winstbewijzen is gestort. Op grond van jurisprudentie wordt voor de toepassing van de dividendbelasting een informele kapitaalstorting tot het fiscaal erkend gestort kapitaal gerekend.23 Het begrip informele kapitaalstorting heeft voor de dividendbelasting dezelfde betekenis als voor de vennootschapsbelasting.24 De voorgestelde maatregelen in dit wetsvoorstel maken uitsluitend voor de vennootschapsbelasting een inbreuk op dit begrip en zijn derhalve niet van toepassing voor de dividendbelasting. Voor de toepassing van de dividendbelasting verandert er op dit punt dus niets.

De toepassing van de voorgestelde maatregelen kan onder omstandigheden leiden tot dubbele belasting in internationaal verband. Dit kan het geval zijn indien een neerwaartse aanpassing van de winst op grond van de voorgestelde maatregelen in Nederland niet is toegestaan, maar in de staat waar het gelieerde lichaam is gevestigd in een eerder of later jaar alsnog een corresponderende opwaartse aanpassing in de grondslag van een naar de winst geheven belasting wordt betrokken. Dit kan zich voordoen doordat: (i) het andere land in een later jaar een correctie op de ingediende aangifte van het gelieerde lichaam maakt of (ii) het gelieerde lichaam haar aangifte aanpast. Om dit soort dubbele belasting te voorkomen kan de belastingplichtige, afhankelijk van de fase van de aanslagregeling, (i) een herziene aangifte indienen of, indien al een belastingaanslag is opgelegd, bezwaar maken tegen deze aanslag; (ii) een verzoek indienen bij de inspecteur tot ambtshalve vermindering («corresponding adjustment»)25 of (iii) een verzoek indienen om een onderlinge overlegprocedure26 te starten op basis van een belastingverdrag tussen Nederland en de andere staat die bij de desbetreffende transactie betrokken is. Nederland zal daarbij in gevallen waarin dat passend en geboden is, in lijn met de huidige praktijk, terugtreden tot een bedrag dat als zakelijk kan worden beschouwd en voor dat bedrag alsnog een neerwaartse aanpassing van de Nederlandse fiscale winst toestaan. De door Nederland afgesloten belastingverdragen verzetten zich niet tegen een dergelijke oplossing. Daarnaast staat de route van ambtshalve vermindering ook open voor transacties met lichamen die zijn gevestigd in een staat waar Nederland geen belastingverdrag mee is overeengekomen. Ook dit is in lijn met de huidige Nederlandse praktijk.

Het onderhavige wetsvoorstel ziet, zoals opgemerkt, primair op het voorkomen van dubbele niet-heffing die het gevolg is van een verrekenprijsverschil en resulteert in een neerwaartse aanpassing van de winst. Er is geen sprake van een mismatch als gevolg van een verrekenprijsverschil indien twee landen een gelijke prijs hanteren voor een transactie en de winst die met deze transactie wordt behaald in de grondslag is opgenomen, maar over deze winst geen of een lage winstbelasting wordt geheven. Internationale belastingontwijking als gevolg van geen of (relatief) te lage heffing bij een andere partij bij de transactie welke niet voortkomt uit verrekenprijsverschillen kan het meest effectief worden bestreden door middel van internationale afspraken op het niveau van de OESO en in de Europese Unie (EU). Nederland stelt zich in het «Inclusive Framework», georganiseerd door de OESO, positief en constructief op en werkt mee aan het zoeken naar oplossingen voor een meer evenwichtige belastingheffing van multinationals.27

Het onderhavige wetsvoorstel ziet primair op het wegnemen van verrekenprijsverschillen met betrekking tot transacties tussen gelieerde lichamen.28 In de kabinetsreactie naar aanleiding van het rapport van de Adviescommissie belastingheffing van multinationals heeft het kabinet aangegeven dat de problematiek met betrekking tot de winstallocatie aan vaste inrichtingen anders en complexer is dan reguliere verrekenprijsverschillen. Het in internationaal verband ontwikkelen van regels over de wijze waarop de winstallocatie aan een vaste inrichting plaatsvindt verdient op dit moment de voorkeur. Het voorgaande laat onverlet dat de voorgestelde maatregelen uit dit wetsvoorstel bijvoorbeeld wel doorwerken naar de Nederlandse winstbepaling van de generale winst van belastingplichtige in het geval sprake is van een Nederlands hoofdhuis met een buitenlandse vaste inrichting.

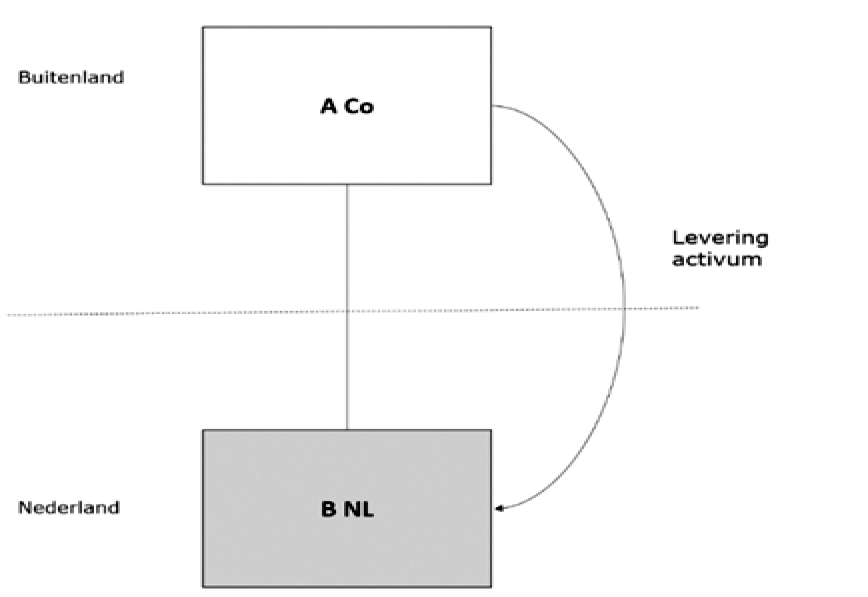

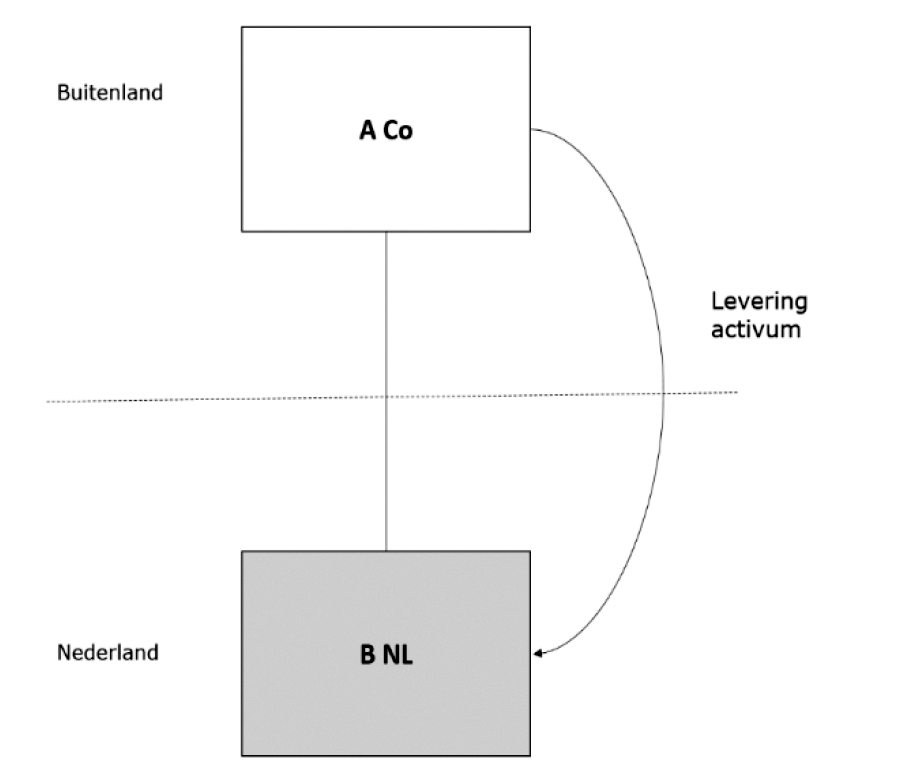

Door een aantal belangstellenden is – in reactie op de openbare internetconsultatie – aangegeven dat het geconsulteerde wetsvoorstel in het geval van bijvoorbeeld kapitaalstortingen en winstuitdelingen in natura niet van toepassing is. In dergelijke gevallen is er – kort gezegd – geen sprake van een verrekenprijsverschil waar het wetsvoorstel primair bij aangrijpt, maar van een verschil in de waardering van een verkregen vermogensbestanddeel. Dat leidt ertoe dat bij onder andere kapitaalstortingen en winstuitkeringen in natura zonder een flankerende maatregel een situatie blijft bestaan waarin mogelijk sprake is van dubbele niet-heffing. Om ook deze dubbele-niet heffing te bestrijden wordt in aanvulling op de voorgestelde maatregelen een flankerende maatregel voorgesteld. Deze maatregel ziet bijvoorbeeld – kort gezegd – op de situatie waarin een vermogensbestanddeel door een in het buitenland gevestigd lichaam wordt overgedragen aan een belastingplichtige door middel van een kapitaalstorting of een winstuitkering in natura. Bij de buitenlandse overdrager is de ter zake van de overdracht bepaalde waarde van het vermogensbestanddeel lager dan de (hogere) waarde in het economische verkeer, waartegen het vermogensbestanddeel in Nederland op de fiscale balans komt te staan. Doordat vervolgens over die hogere waarde fiscaal wordt afgeschreven ten laste van de winst in Nederland, ontstaat een dubbele niet-heffing. De flankerende maatregel wordt aan de hand van het volgende voorbeeld geïllustreerd.

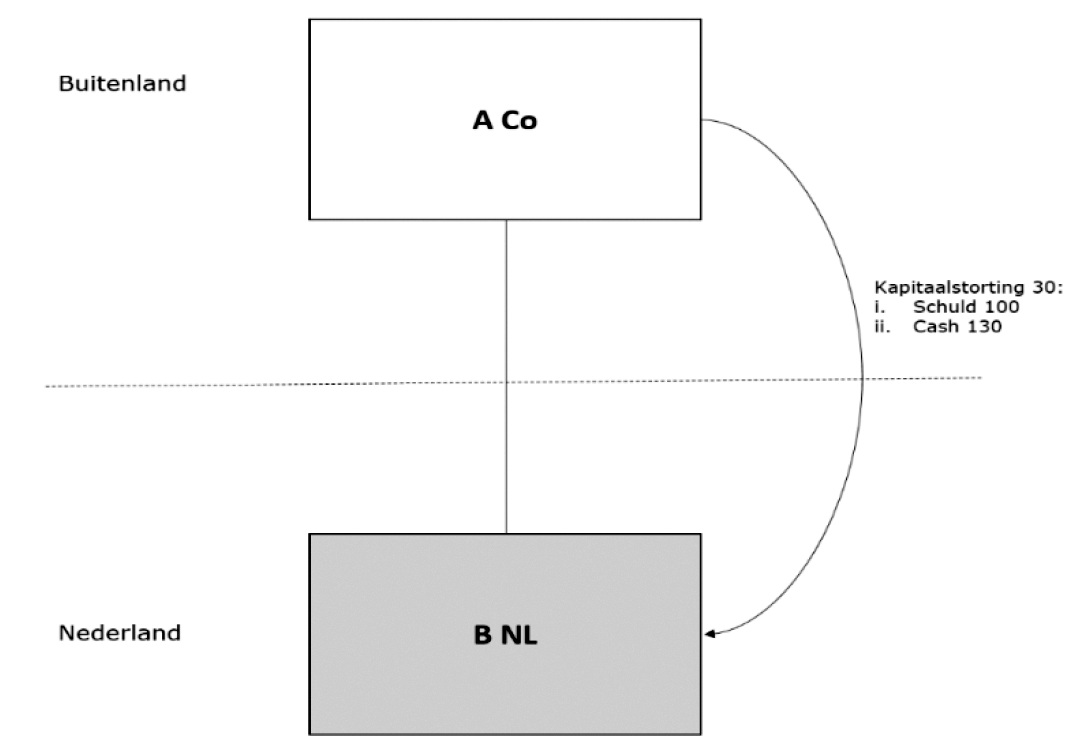

Voorbeeld 4: kapitaalstorting in natura

A Co, een in het buitenland gevestigde moedervennootschap, doet een formele kapitaalstorting in natura aan haar in Nederland gevestigde dochtervennootschap B NL. De formele kapitaalstorting bestaat uit de overdracht van een activum. De waarde die in aanmerking wordt genomen ter zake van de overdracht is op het niveau van A co 20. In de commerciële jaarrekening van B NL staat het activum voor 20 op de balans en vormt dit bedrag mede de basis voor de afschrijvingen. De waarde in het economische verkeer van het activum is 200. Op het niveau van A Co wordt als gevolg van de overdracht van het activum een waarde van 20 betrokken in een naar de winst geheven belasting. B NL gaat voor de teboekstelling van het activum voor fiscale doeleinden uit van de waarde in het economische verkeer van 200 en activeert het activum voor 200 op de fiscale balans. Zonder toepassing van de flankerende maatregel zou er sprake zijn van dubbele niet-heffing over 180, omdat B NL de waarde in het economische verkeer van het activum van 200 als basis neemt voor de fiscale afschrijvingen, terwijl het activum bij A Co, de overdrager, voor een waarde van 20 in aanmerking wordt genomen. De dubbele niet-heffing zoals geïllustreerd in dit voorbeeld wordt niet voorkomen door de voorgestelde maatregel die ziet op verrekenprijsverschillen bij de verkrijging van vermogensbestanddelen, omdat sprake is van een kapitaalstorting in natura en geen sprake is van een overeengekomen of opgelegde verrekenprijs. De flankerende maatregel bepaalt in dit geval dat B NL het activum slechts mag activeren voor de waarde die bij A Co in aanmerking wordt genomen.

De budgettaire aspecten29 van dit wetsvoorstel bestaan uit twee onderdelen: (i) de structurele opbrengst van € 179 miljoen die ziet op maatregelen die samenhangen met verrekenprijsverschillen en (ii) de structurele opbrengst van € 53 miljoen die betrekking heeft op de flankerende maatregel. De structurele budgettaire opbrengst van dit wetsvoorstel bedraagt daarmee in totaal € 231 miljoen per jaar. De effecten zijn hierna, in Tabel 1, geïllustreerd.

|

Budgettaire opbrengst X € mln |

2022 |

2023 |

2024 (struc) |

|---|---|---|---|

|

Wet tegengaan mismatches bij toepassing zakelijkheidsbeginsel |

175 |

212 |

231 |

Dit wetsvoorstel is door de Belastingdienst beoordeeld met de uitvoeringstoets30. Voor dit wetsvoorstel geldt dat de Belastingdienst dit uitvoerbaar acht per de voorgestelde inwerkingtredingsdatum. De gevolgen voor de uitvoering worden beschreven in de uitvoeringstoets. Dit wetsvoorstel heeft uitvoeringskosten voor de Belastingdienst tot gevolg. Deze zijn opgenomen in de hierna opgenomen tabel. De uitvoeringskosten worden gedekt op begroting IX.

|

Uitvoeringskosten X € 1.000 |

2022 |

2023 |

2024 |

struc |

|---|---|---|---|---|

|

Wet tegengaan mismatches bij toepassing zakelijkheidsbeginsel |

810 |

1.420 |

1.300 |

1.300 |

Het onderhavige wetsvoorstel is zodanig vormgegeven dat de administratieve lasten voor het bedrijfsleven zoveel mogelijk worden beperkt. Door aansluiting te zoeken bij de bestaande vormgeving en praktijktoepassing van het zakelijkheidsbeginsel is slechts sprake van een uitbreiding van de huidige praktijk. De verwachting is dat het wetsvoorstel met name het bedrijven raakt die internationaal actief zijn en die doorgaans worden bijgestaan door een belastingadviseur. Het midden- en kleinbedrijf ondervindt van dit wetsvoorstel naar verwachting weinig impact.

Daarnaast wordt in het kader van het overgangsrecht van een belastingplichtige verwacht na te gaan of in het verleden de voorgestelde maatregelen van dit wetsvoorstel op dat moment al van toepassing zouden zijn. De initiële kosten ter zake van dit aspect van de regeling worden ingeschat op circa 1 à 2 miljoen euro.

Voor belastingplichtigen met grensoverschrijdende transacties met gelieerde vennootschappen geldt dat er naar verwachting geen toename zal zijn in structurele administratieve lasten. Ook onder de huidige wet- en regelgeving dienen zij immers de zakelijke prijs te bepalen. Het opzoeken van een verrekenprijsverschil vergt naar waarschijnlijkheid zelfs additionele kosten. Deze additionele kosten worden vermeden, nu de betreffende verrekenprijsverschillen niet meer mogelijk zijn. Naar verwachting is het aantal belastingplichtigen dat hierdoor wordt geraakt beperkt (kleiner dan 400) en betreft het vooral bedrijven die internationaal actief zijn. De jaarlijkse structurele afname van de administratieve lasten voor bedrijven in het algemeen is daarmee verwaarloosbaar.

Bij het eerder genoemde ambtelijk onderzoek naar de toepassing van het arm’s-lengthbeginsel31 zijn externen geconsulteerd zoals koepel- en belangenorganisaties. De volgende koepel- en belangenorganisaties zijn door middel van een overleg geconsulteerd:

• Tax Justice NL

• Register Belastingadviseurs;

• Nederlandse Orde van Belastingadviseurs; en

• VNO-NCW.

Er is in deze oriënterende consultatie aandacht gevraagd voor het voorkomen van informeel-kapitaalstructuren en de reikwijdte van de oplossingsrichting. De samenhang met de hybridemismatchbepaling in de deelnemingsvrijstelling is ter sprake gebracht. Tot slot zijn de gevolgen voor het midden-en kleinbedrijf behandeld. In de uitwerking van dit wetsvoorstel zijn de hiervoor genoemde punten aan de orde gesteld.

Op de openbare internetconsultatie, die liep van 4 maart 2021 tot en met 2 april 2021, zijn in totaal 12 openbare reacties binnengekomen.32 De volgende organisaties en burgers hebben gereageerd en ingestemd met openbaarmaking van de reactie:

• Nederlandse Orde van Belastingadviseurs;

• Tax Justice NL;

• American Chamber of Commerce (Amcham);

• De heer mr. dr. W.R. Kooijman, universitair docent belastingrecht aan de Universiteit van Amsterdam;

• de heer prof. dr. J. Vleggeert, verbonden aan de Universiteit Leiden;

• de heer mr. dr. M.P.A. Spanjers;

• Vakstudie Nieuws;

• Deloitte;

• Atlas;

• AKD;

• Houthoff; en

• Dentons.

Naar aanleiding van de reacties op de internetconsultatie is de geconsulteerde tekst op een aantal punten gewijzigd. Ook is in deze memorie op enkele plekken een bevestiging gegeven van bestaand beleid, zijn enkele verduidelijkingen aangebracht en zijn enkele omissies hersteld. Hierna worden de meest in het oog springende punten uit de reacties besproken. Ten aanzien van deze punten zat veel overlap tussen de verschillende reacties.

Samenloop wetsvoorstel met totaalwinstbeginsel

Zoals terecht is opgemerkt door Houthoff, Dentons, Atlas, Vakstudie Nieuws en de heer Kooijman in hun reacties vinden correcties in de kapitaalsfeer (als gevolg van toepassing van het zakelijkheidsbeginsel) plaats op basis van artikel 8, eerste lid Wet Vpb 1969 juncto artikel 3.8 van de Wet inkomstenbelasting 2001 (de zogenoemde totaalwinst). Echter, in de consultatieversie werden neerwaartse aanpassingen van de winst op basis van die artikelen niet geraakt. Deze omissie is in het wetsvoorstel hersteld door de reikwijdte van de maatregelen uit te breiden naar neerwaartse aanpassingen van de winst zoals die, met inachtneming van het zakelijkheidsbeginsel, wordt bepaald overeenkomstig artikel 3.8 van de Wet inkomstenbelasting 2001 én artikel 8b van de Wet op de vennootschapsbelasting 1969.

Onderlinge rechtsverhouding

Mede naar aanleiding van de reacties in de internetconsultatie, in het bijzonder de inbreng van Amcham en de NOB zijn in de artikelsgewijze toelichting bij het onderhavige wetsvoorstel verduidelijkingen aangebracht en handvatten gegeven om goed te kunnen beoordelen of sprake is van een onderlinge rechtsverhouding en zo ja op welk niveau deze bestaat. Zo is specifiek gevraagd of (i) een materiele beoordeling van de vraag met welk lichaam de onderlinge rechtsverhouding bestaat vereist is, (ii) wat de gevolgen zijn van het wetsvoorstel indien het lichaam waarmee de onderlinge rechtsverhouding is overeengekomen wel het juridische eigendom bezit van een immaterieel activum maar niet het economische eigendom en (iii) hoe om te gaan met situaties waarin de winst van de belastingplichtige bepaald wordt aan de hand van een zogenoemde «transactional net margin method» (TNMM). Op deze aspecten is de artikelsgewijze toelichting op artikel 8bb Wet Vpb 1969 aangevuld en zijn verduidelijkingen aangebracht.

Storting in natura

De redactie van Vakstudie-Nieuws en de heer Vleggeert geven in hun reacties aan dat bij een kapitaalstorting in natura geen sprake is van een overeengekomen of opgelegde verrekenprijs waardoor de consultatieversie van de wettekst – kort gezegd – niet van toepassing is op vermogensbestanddelen die worden gestort in een belastingplichtige. Die vermogensbestanddelen worden echter wel gewaardeerd op de waarde economisch verkeer waarover vervolgens ten laste van de Nederlandse winst kan worden afgeschreven. Deze mismatch als gevolg van de toepassing van het zakelijkheidsbeginsel wordt niet geraakt door de consultatieversie van de wettekst.

Naar aanleiding van dit opgebrachte punt is de voorgestelde maatregel aangevuld met een flankerende maatregel. Voor de beleidsmatige overwegingen ten aanzien van de flankerende maatregel wordt verwezen naar paragraaf 2 van het algemeen deel van deze memorie van toelichting. Voor een technische toelichting op de flankerende maatregel wordt verwezen naar de artikelsgewijze toelichting op voorgesteld artikel 8bd Wet Vpb 1969 en artikel 35, lid 2 Wet Vpb 1969.

EU-aspecten

In de reacties op de internetconsultatie hebben verschillende belangstellenden aandacht gevraagd voor de verenigbaarheid met het EU-recht van het wetsvoorstel. Samengevat komen de reacties erop neer dat het wetsvoorstel de facto alleen in grensoverschrijdende situaties effect heeft en daarmee strijdig zou zijn met het EU-recht tenzij er een beroep gedaan kan worden op dwingende redenen van algemeen belang zoals de bestrijding van misbruik en belastingontwijking of de evenwichtige verdeling van de heffingsbevoegdheid. Een beroep op de evenwichtige verdeling van de heffingsbevoegdheid zou volgens de belangstellenden niet mogelijk zijn omdat Nederland geen heffingsbevoegdheid zou hebben ten aanzien van de winst die het in de heffing wenst te betrekken terwijl een beroep op de bestrijding van misbruik zou vereisen dat er sprake is van een zuiver kunstmatige constructie en daarnaast vereist dat er een tegenbewijsmogelijkheid bestaat voor belastingplichtige.

Anders dan de belangstellenden menen wordt aan de vraag of er een beroep gedaan kan worden op dwingende redenen van algemeen belang niet toegekomen. Er is immers geen sprake van een verboden belemmering omdat er in het licht van het doel van de regeling geen sprake is van gelijke gevallen en dus een verschillende behandeling is toegestaan. Het doel van de regeling is het voorkomen van dubbele niet-heffing. In het licht van het doel van de regeling is de situatie dat er geen corresponderende opwaartse aanpassing in het buitenland is, niet vergelijkbaar met de situatie dat er – in het binnenland of in het buitenland – wel sprake is van een corresponderende opwaartse aanpassing. Beide situaties mogen dus verschillend worden behandeld. Dat het ontbreken van een corresponderende heffing in een andere lidstaat ertoe leidt dat er geen vergelijkbare situatie is, is door het Hof van Justitie van de Europese Unie (HvJ EU) in principe reeds erkend in de zaak Schempp.33 Ook de Uniewetgever gaat hier, in de context van de vennootschapsbelasting, van uit door de lidstaten bij de hybridemismatchmaatregelen34 te verplichten het voordeel ongedaan te maken dat ontstaat door hybridemismatches. Lidstaten moeten deze bestrijden ook als er geen sprake is van kunstmatige constructies; evenmin voorziet de Uniewetgever in een tegenbewijsregeling bij deze mismatches. Ook de uniewetgever gaat dus uit van het principe dat bij die mismatches die leiden tot dubbele niet-heffing sprake is van situaties die objectief niet vergelijkbaar zijn en derhalve anders behandeld mogen worden dan de situaties waar deze mismatches niet voorkomen.

Onmiddellijke werking

In de meeste reacties op de openbare internetconsultatie is door belangstellenden aandacht gevraagd voor de (gepercipieerde) materieel terugwerkende kracht van dit wetsvoorstel. Er wordt in de reacties van NOB, Houthoff, Vakstudie Nieuws, Atlas, AKD, Amcham en Dentos verzocht om een nadere motivering van de termijn ten aanzien van bedrijfsmiddelen die zijn verkregen in de vijf boekjaren voorafgaand aan de inwerkingtredingsdatum van het wetsvoorstel. Eveneens verzoeken deze belangstellenden om die termijn te verkorten. In de reacties van Tax Justice en de heer Vleggeert wordt verzocht om geen termijn te stellen waardoor alle gevallen waarin wordt afgeschreven op bedrijfsmiddelen die vóór de inwerkingtredingsdatum van het wetsvoorstel zijn verkregen van een gelieerd lichaam onder de reikwijdte van de voorgestelde afschrijvingsbeperking vallen.

Het wetsvoorstel heeft onmiddellijke werking, zoals gebruikelijk is bij nieuwe wetgeving.35 Bij een onredelijke uitwerking van de onmiddellijke werking kan bij uitzondering worden afgeweken van de onmiddellijke werking van een wetsvoorstel door de bestaande fiscale behandeling te behouden (eerbiedigende werking). In het bestrijden van een dubbele niet-heffing ligt het volgens het kabinet echter niet voor de hand om te voorzien in eerbiedigende werking. Dit betekent in de voorgestelde maatregel dat de afschrijving ten laste van de winst over bedrijfsmiddelen die zijn overgedragen in de boekjaren die aanvangen op of na 1 juli 2019, vanaf inwerkingtreding van dit wetsvoorstel kan worden beperkt. Daarmee is sprake van overgangsrecht voor situaties waarin de overdracht van het bedrijfsmiddel heeft plaatsgevonden vóór 1 juli 2019.

Er is gekozen om aan te sluiten bij boekjaren die aanvangen op of na 1 juli 2019. Deze datum sluit aan bij ingangsdatum van de nieuwe rulingpraktijk waarbij niet langer zekerheid vooraf wordt gegeven op structuren waartegen het onderhavige wetsvoorstel zich richt. In het voorgestelde artikel 35 Wet Vpb 1969 wordt omwille van de uitvoerbaarheid door de Belastingdienst aangesloten bij «boekjaren die aanvangen op of na 1 juli 2019» in plaats van bij «bedrijfsmiddelen die zijn overgedragen op of na 1 juli 2019».

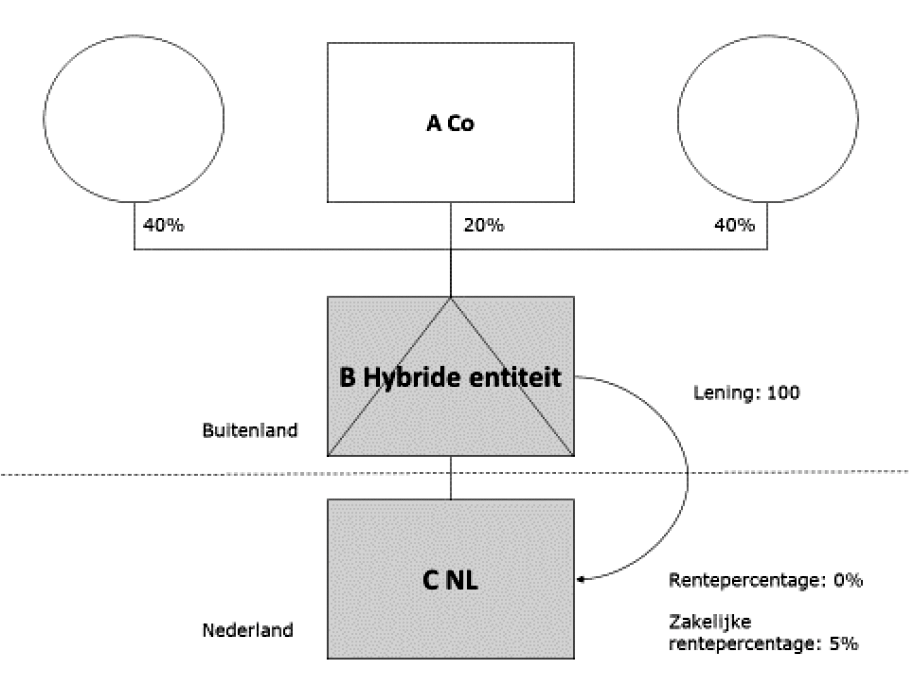

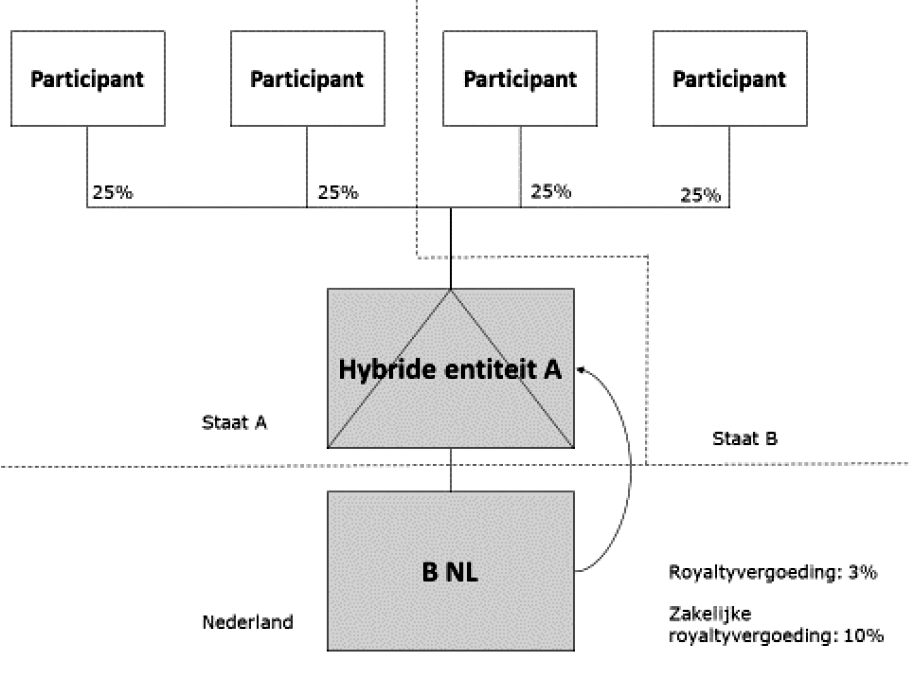

Dubbele heffing: hybrides

In de reacties op de internetconsultatie is door de NOB, Vakstudie Nieuws en Amcham aandacht gevraagd voor situaties van dubbele heffing die zich voor kunnen doen indien de belastingplichtige een onderlinge rechtsverhouding heeft met een zogenoemd hybride lichaam. De nadere uitwerking van deze problematiek wordt in het artikelsgewijze deel van deze memorie van toelichting uiteengezet.

Naar aanleiding van dit punt is een tegemoetkoming opgenomen in het wetsvoorstel. Zo is geregeld dat, indien de belastingplichtige aannemelijk maakt dat bovenstaande situatie zich voordoet en voldaan is aan bepaalde voorwaarden, de neerwaartse aanpassing in aanmerking kan worden genomen bij het bepalen van de winst. In dat geval kan de toets of sprake is van betrekking in de heffing plaatsvinden op het niveau van de participanten in plaats van op het niveau van het hybride lichaam waarmee de onderlinge rechtsverhouding bestaat.

Betrekking in de heffing

Voor de vraag of sprake is van betrekking in de heffing van de corresponderende opwaartse aanpassing bij het gelieerde lichaam wordt niet getoetst of sprake is van een reële heffing. Door Tax Justice is de vraag opgeworpen of dit aspect van de maatregel niet strenger ingevuld zou moeten worden door voor de vraag of sprake is van «betrekking in een naar de winst geheven belasting» aan te sluiten bij de Regeling laagbelastende landen en niet-coöperatieve rechtsgebieden. Als alternatief noemt Tax Justice om het belastingvoordeel in Nederland gelijk te trekken met het belastingnadeel in het andere land. AKD stelt voor om de voorwaarde voor betrekking in de heffing van een naar de winst geheven belasting te vervangen door bijvoorbeeld toetsing aan de EU-lijst van niet-coöperatieve rechtsgebieden voor belastingdoeleinden. Vakstudie Nieuws bepleit dat ook een subjectief vrijgesteld lichaam zou moeten kwalificeren als een lichaam wiens winst is betrokken in een naar de winst geheven belasting en de NOB vraagt op ditzelfde punt om een verduidelijking.

Het wetsvoorstel ziet op het voorkomen van mismatches bij toepassing van het zakelijkheidsbeginsel, en niet op het voorkomen van tariefsmismatches. Voor een toelichting op dit aspect van de regeling wordt verwezen naar paragraaf 1.4.6. van deze toelichting.

Samenloop bestaand recht

In meerdere reacties wordt gevraagd om een nadere uitwerking van de samenloop met andere bepalingen in de vennootschapsbelasting en de dividendbelasting om onduidelijkheden voor de praktijk te voorkomen.

Naar aanleiding hiervan is de samenloop met bestaande regelingen nader uitgewerkt in paragraaf 1.4. van het algemeen deel van de memorie van toelichting.

De voorgestelde maatregelen in het onderhavige wetsvoorstel zijn een substantiële beleidswijziging gelet op de omvang van de opbrengst van de maatregel (€ 231 miljoen structureel). De maatregel is doeltreffend omdat de beleidswens om bepaalde mismatches door toepassing van het zakelijkheidsbeginsel die leiden tot dubbele niet-heffing te voorkomen wordt gerealiseerd. Daarnaast is het wetsvoorstel doelmatig, mede omdat de mismatch op een gerichte wijze wordt aangepakt en het onderhavige wetsvoorstel ook een budgettaire opbrengst kent. Daarnaast zijn naar verwachting de uitvoeringslasten voor de Belastingdienst en de administratieve lasten voor de Vpb-plichtigen beperkt.

Het effect van het wetsvoorstel zal wel gemonitord worden. De aangifteformulieren worden zo aangepast dat een belastingplichtige dient aan te kruisen of hij het standpunt inneemt dat voldaan is aan de bewijslast dat een corresponderende opwaartse aanpassing wordt betrokken in een naar de winst geheven belasting bij het gelieerde lichaam. In die gevallen doet zich namelijk niet (langer) dubbele niet-heffing voor, omdat sprake is van een corresponderende opwaartse aanpassing die wordt betrokken in een naar de winst geheven belasting bij het gelieerde lichaam. Aan de hand hiervan zal het kabinet de werking van het wetsvoorstel volgen.

Artikel I, onderdeel A (artikel 8ba van de Wet op de vennootschapsbelasting 1969)

Het voorgestelde artikel 8ba van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) definieert een tweetal begrippen dat van belang is voor de toepassing van de voorgestelde artikelen 8bb, 8bc, 8bd en 35 Wet Vpb 1969. Deze artikelen zullen hieronder worden toegelicht. Het voorgestelde artikel 8ba, onderdeel a, Wet Vpb 1969 bevat de definitie van het zakelijkheidsbeginsel voor de toepassing van de voorgestelde maatregelen, namelijk het bepalen van de winst overeenkomstig artikel 3.8 van de Wet inkomstenbelasting 2001 en artikel 8b Wet Vpb 1969. Dat betekent dat in dit verband onder het «zakelijkheidsbeginsel» wordt verstaan: het zakelijkheidsbeginsel zoals dat is verwoord in de jurisprudentie over de vraag of een voordeel onderdeel is van de totaalwinst op grond van artikel 8, eerste lid, Wet Vpb 1969 juncto artikel 3.8 Wet IB 2001 en ook is gecodificeerd in artikel 8b Wet Vpb 1969. Een voordeel vormt onderdeel van de totale winst uit onderneming (totaalwinst) indien het voordeel zijn oorzaak vindt in de bedrijfsuitoefening. Om te beoordelen of een voordeel zijn oorzaak vindt in de bedrijfsuitoefening dient op basis van vaste jurisprudentie beoordeeld te worden of «een dergelijk voordeel onder gelijke omstandigheden tussen van elkaar onafhankelijke ondernemingen zou zijn verschaft» dan wel of dergelijke «voorwaarden tussen van elkaar onafhankelijke ondernemingen normaliter worden afgesloten».36 Bij de invoering van artikel 8b Wet Vpb 1969 is aangegeven dat de toepassing van het zakelijkheidsbeginsel reeds staande praktijk was in Nederland onder toepassing van artikel 3.8 Wet IB 2001.

Het voorgestelde artikel 8ba, onderdeel b, Wet Vpb 1969 bepaalt wat onder «een aan de belastingplichtige gelieerd lichaam» moet worden verstaan voor de toepassing van de voorgestelde artikelen 8bb, 8bc, 8bd en 35 Wet Vpb 1969: een lichaam waarmee de belastingplichtige is gelieerd in de zin van artikel 8b Wet Vpb 1969. Het gaat daarbij om de invulling van het begrip gelieerdheid onder toepassing van artikel 8b, eerste en tweede lid, Wet Vpb 1969.

Artikel I, onderdeel A (artikelen 8bb, 8bc, 8bd en 35 van de Wet op de vennootschapsbelasting 1969)

Het voorgestelde artikel 8bb Wet Vpb 1969 staat bij de belastingplichtige een neerwaartse aanpassing van de winst op grond van het zakelijkheidsbeginsel niet toe voor zover, kort gezegd, bij het andere, gelieerde, lichaam geen corresponderende opwaartse aanpassing in de belastinggrondslag naar de winst wordt betrokken (hierna: dubbele niet-heffing) en richt zich daarmee tegen zogenoemde verrekenprijsverschillen. Het voorgaande betekent dat bij verrekenprijsverschillen die dubbele niet-heffing tot gevolg hebben, in zoverre onzakelijke baten zullen worden belast of zakelijke lasten niet in aanmerking worden genomen bij het bepalen van de winst. Het voorgestelde artikel vormt daarmee in zoverre een inbreuk op de totaalwinst, hetgeen wordt gerechtvaardigd vanuit de doelstelling om de genoemde verrekenprijsverschillen op te heffen.

Artikel 8bb, eerste en tweede lid, Wet Vpb 1969

Het eerste lid van het voorgestelde artikel 8bb Wet Vpb 1969 bevat de hoofdregel ten aanzien van de lasten- en de batenkant. Het eerste lid van het voorgestelde artikel 8bb Wet Vpb 1969 regelt dat bij het bepalen van de winst van een belastingplichtige een neerwaartse aanpassing van de winst ter zake van een onderlinge rechtsverhouding tussen de belastingplichtige en een aan hem gelieerd lichaam buiten aanmerking blijft, voor zover de belastingplichtige niet aannemelijk maakt dat ter zake van die rechtsverhouding bij dat gelieerde lichaam een corresponderende opwaartse aanpassing wordt betrokken in een naar de winst geheven belasting. In het tweede lid is een definitie opgenomen van een neerwaartse aanpassing van de winst. Op basis van het voorgestelde tweede lid van genoemd artikel 8bb is een neerwaartse aanpassing van de winst het ingevolge het zakelijkheidsbeginsel in aanmerking nemen van hogere lasten dan wel lagere baten ter zake van een onderlinge rechtsverhouding dan de lasten, onderscheidenlijk de baten, die op basis van de overeengekomen of opgelegde verrekenprijs ter zake van die rechtsverhouding in aanmerking zouden worden genomen bij het bepalen van de winst van de belastingplichtige. Het voorgestelde artikel 8bb Wet Vpb 1969 ziet op neerwaartse aanpassingen van de winst op basis van artikel 3.8 Wet IB 2001. Artikel 3.8 Wet IB 2001 is op grond van artikel 8, eerste lid, Wet Vpb 1969 van toepassing voor het bepalen van de winst van vennootschapsbelastingplichtigen.

Het voorgestelde artikel 8bb Wet Vpb 1969 maakt een inbreuk op het zakelijkheidsbeginsel. Voor zover de tussen gelieerde partijen van toepassing zijnde overeengekomen of opgelegde voorwaarden ter zake van een onderlinge rechtsverhouding afwijken van de voorwaarden die in het economische verkeer door onafhankelijke partijen zouden zijn overeengekomen en overigens is voldaan aan de voorwaarden voor de toepassing van het voorgestelde artikel 8bb Wet Vpb 1969, is in zoverre geen sprake meer van een (onbelaste) informele kapitaalstorting of een (eventueel op grond van de deelnemingsvrijstelling vrijgestelde) verkapte winstuitdeling. Een onzakelijk voordeel dat op basis van dit wetsvoorstel tot de totaalwinst wordt gerekend, betreft ingevolge het voorgestelde artikel 8bb, eerste en tweede lid, Wet Vpb 1969 een niet in aanmerking te nemen (zakelijke) lagere bate of hogere last ter zake van de desbetreffende onderlinge rechtsverhouding.

De voorwaarden voor de toepassing van genoemd artikel 8bb, eerste lid, zijn dat:

(i) sprake is van een onderlinge rechtsverhouding tussen een belastingplichtige en een aan hem gelieerd lichaam in de zin van artikel 8b Wet Vpb 1969;

(ii) op basis van het zakelijkheidsbeginsel hogere lasten of lagere baten ter zake van die onderlinge rechtsverhouding in aanmerking worden genomen bij het bepalen van de winst dan de lasten, onderscheidenlijk de baten, op basis van de overeengekomen of opgelegde voorwaarden (neerwaartse aanpassing); en

(iii) de belastingplichtige niet aannemelijk maakt dat ter zake van die rechtsverhouding bij dat gelieerde lichaam een met de neerwaartse aanpassing corresponderende opwaartse aanpassing wordt betrokken in een naar de winst geheven belasting.

Bovengenoemde voorwaarden worden hierna verder toegelicht.

Voor de invulling wat – voor de toepassing van het voorgestelde artikel 8bb Wet Vpb 1969 – wordt verstaan onder een onderlinge rechtsverhouding ter zake waarvan voorwaarden worden overeengekomen of opgelegd, wordt aangesloten bij de invulling van dit begrip onder toepassing van artikel 8b Wet Vpb 1969. Hoewel het begrip onderlinge rechtsverhouding ter zake waarvan voorwaarden worden overeengekomen of opgelegd geen letterlijke vertaling vormt van de in artikel 9 van het OESO Modelverdrag gebruikte bewoordingen «... conditions ... made or imposed between the two enterprises in their commercial and financial relations» dient dit begrip wel uitgelegd te worden in lijn met artikel 9 OESO Modelverdrag en het OESO Commentaar hieromtrent, de OESO-richtlijnen37 en het Verrekenprijsbesluit.38 De term onderlinge rechtsverhouding ter zake waarvan voorwaarden worden overeengekomen of opgelegd moet derhalve ruim worden uitgelegd en omvat niet alleen een schriftelijke overeenkomst tussen gelieerde partijen. Zo maken de OESO-richtlijnen bijvoorbeeld duidelijk dat ook bij de afwezigheid van een dienstenovereenkomst tussen gelieerde partijen, toch sprake kan zijn van een onderlinge rechtsverhouding ter zake waarvan voorwaarden tussen die gelieerde partijen worden overeengekomen of opgelegd.39 Zoals mede blijkt uit het Verrekenprijsbesluit ligt aan de uitleg van artikel 8b Wet Vpb 1969 de hoofdregel ten grondslag dat verrekenprijzen per transactie worden beoordeeld.

De algemene werking van het voorgestelde artikel 8bb Wet Vpb 1969 wordt aan de hand van de volgende voorbeelden geïllustreerd.

Voorbeeld 1: hogere lasten

A Co, een in het buitenland gevestigde moedervennootschap, verstrekt een renteloze lening van 100 aan haar in Nederland gevestigde dochtervennootschap B NL. De rente op grond van het zakelijkheidsbeginsel bedraagt 5%. De rente die partijen zijn overeengekomen bedraagt 0%. In de staat waar A Co is gevestigd worden ter zake van de lening geen rentebaten betrokken in een naar de winst geheven belasting. De aanpassing ingevolge artikel 3.8 Wet IB 2001 van (i) de overeengekomen rente van 0% ter zake van de lening, naar (ii) een rente van 5% die in het economische verkeer door onafhankelijke partijen zou zijn overeengekomen, leidt ertoe dat bij de belastingplichtige ter zake van die lening bij het bepalen van de winst hogere rentelasten in aanmerking worden genomen, dan het geval zou zijn indien bij de 0% overeengekomen rentelasten wordt aangesloten. Er is daarmee sprake van een neerwaartse aanpassing van de winst die dubbele niet-heffing tot gevolg heeft. Er vindt bij de belastingplichtige immers een aftrek van zakelijke (fictieve) rentelasten plaats terwijl de corresponderende zakelijke (fictieve) rentebaten niet (volledig) worden betrokken in een naar de winst geheven belasting bij het aan de belastingplichtige gelieerde lichaam.

Om een situatie van dubbele niet-heffing – zoals in voorbeeld 1 is geïllustreerd – te voorkomen, bepaalt het voorgestelde artikel 8bb, eerste lid, Wet Vpb 1969 dat bij het bepalen van de winst van B NL de neerwaartse aanpassing van de winst met de rentelasten van 5 ter zake van de lening van A Co niet in aanmerking mag worden genomen omdat ter zake van die lening bij A Co geen corresponderende opwaartse aanpassing wordt betrokken in een naar de winst geheven belasting.

Dit leidt er dus toe dat een bedrag van 5 aan zakelijke rentelasten niet in aanmerking wordt genomen bij het bepalen van de winst van B NL (en dat in zoverre geen sprake is van een informele kapitaalstorting). Er wordt dan ook geen secondary transaction in de aangifte vennootschapsbelasting verantwoord van 5.

Voorbeeld 2: lagere baten

A NL, een in Nederland gevestigde moedervennootschap, verstrekt een lening van 100 aan B Co, een in een andere staat gevestigde dochtervennootschap, tegen een overeengekomen rente van 8%. De rente op grond van het zakelijkheidsbeginsel bedraagt 4%. In de staat waar B Co is gevestigd wordt ter zake van die lening 8 aan rentelasten betrokken in een naar de winst geheven belasting. De aanpassing ingevolge artikel 3.8 Wet IB 2001 van (i) de overeengekomen rente van 8% ter zake van de lening, naar (ii) een rente van 4% die in het economische verkeer door onafhankelijke partijen zou zijn overeengekomen, leidt ertoe dat bij A NL ter zake van die lening bij het bepalen van de winst lagere rentebaten in aanmerking worden genomen dan het geval zou zijn indien bij de 8% overeengekomen rente wordt aangesloten. Er is derhalve sprake van een neerwaartse aanpassing van de winst bij A NL die dubbele niet-heffing tot gevolg heeft. Er vindt bij de belastingplichtige immers een vermindering van rentebaten plaats op grond van het zakelijkheidsbeginsel zonder dat daar een vermindering van de corresponderende rentelasten tegenover staat bij de debiteur.

Om een situatie van dubbele niet-heffing – zoals in voorbeeld 2 is geïllustreerd – te voorkomen, bepaalt het voorgestelde artikel 8bb, eerste lid, Wet Vpb 1969 dat A NL de neerwaartse aanpassing van de winst, bestaande uit de vermindering van de rentebaten van 8 naar 4, ter zake van de lening aan B Co niet in aanmerking mag nemen bij het bepalen van haar winst. Dit leidt er dus toe dat een bedrag van 4 aan onzakelijke rentebaten onderdeel vormt van de winst van A NL (en dat in zoverre geen sprake is van een verkapte winstuitdeling die al dan niet is vrijgesteld op grond van de deelnemingsvrijstelling). Er wordt dan ook geen secondary transaction in de aangifte vennootschapsbelasting verantwoord van 4. Het volledige bedrag van 8 aan rentebaten kwalificeert na toepassing van het voorgestelde artikel 8bb Wet Vpb 1969 als rente ter zake van een lening voor toepassing van de Wet Vpb 1969.

Op basis van het zakelijkheidsbeginsel kunnen voorwaarden ter zake van onderlinge rechtsverhoudingen tussen gelieerde lichamen worden aangepast naar voorwaarden die in het economische verkeer door onafhankelijke partijen zouden zijn overeengekomen. Voor de vraag of door deze aanpassing op basis van het zakelijkheidsbeginsel sprake is van hogere lasten of lagere baten ter zake van een onderlinge rechtsverhouding als bedoeld in het voorgestelde tweede lid van genoemd artikel 8bb worden de zakelijk bepaalde voorwaarden vergeleken met de overeengekomen of opgelegde voorwaarden. Voor zover door toepassing van het voorgestelde artikel 8bb Wet Vpb 1969 onzakelijk lage lasten of onzakelijk hoge baten in aanmerking worden genomen bij het bepalen van de winst, is sprake van een belaste vermogensverschuiving tussen gelieerde lichamen en is op grond van dit wetsvoorstel niet langer sprake van een onbelaste informele kapitaalstorting of verkapte winstuitdeling (die al dan niet is vrijgesteld op grond van de deelnemingsvrijstelling).

Ook in de situatie dat een belastingplichtige een vermogensbestanddeel overdraagt aan een gelieerd lichaam tegen een overeengekomen of opgelegde verrekenprijs die hoger is dan de zakelijke verrekenprijs voor die overdracht kan het eerste lid van genoemd artikel 8bb van toepassing zijn. Dit is het geval indien bij de verkrijger geen (volledige) corresponderende opwaartse aanpassing wordt betrokken in een naar de winst geheven belasting. Of dit het geval is, wordt beoordeeld naar de feiten en omstandigheden zoals die bekend zijn bij het indienen van de aangifte over het boekjaar waarin de overdracht plaatsvond. Indien de belastingplichtige bijvoorbeeld aannemelijk maakt dat de fiscale teboekstelling bij het andere lichaam heeft plaatsgevonden met inachtneming van de lagere zakelijke verrekenprijs, kan in zoverre de neerwaartse aanpassing van de winst in aanmerking worden genomen bij het bepalen van de winst van de belastingplichtige.

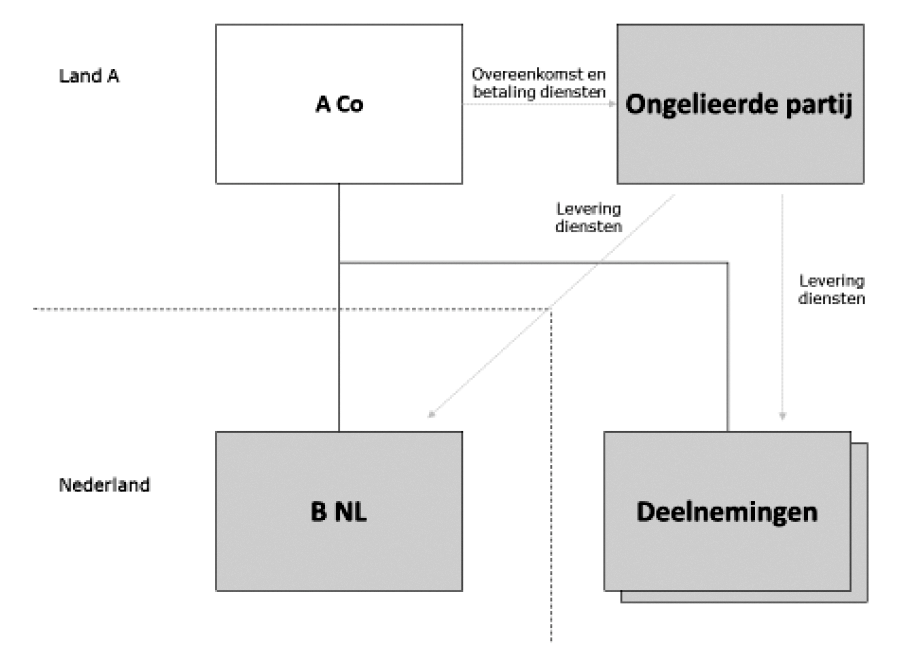

Het voorgestelde artikel 8bb, eerste lid, Wet Vpb 1969 ziet ook op situaties waarin toepassing van het zakelijkheidsbeginsel tot gevolg heeft dat zowel bij de belastingplichtige als bij een gelieerd lichaam ter zake van een onderlinge rechtsverhouding dezelfde lasten in aanmerking worden genomen. Het volgende voorbeeld dient ter illustratie van de werking van het voorgestelde artikel indien aan een belastingplichtige op basis van het zakelijkheidsbeginsel kosten worden toegerekend die door een gelieerd lichaam worden gemaakt, welke kosten op basis van een onzakelijke overeengekomen of opgelegde voorwaarde ter zake van een onderlinge rechtsverhouding ten laste van het gelieerde lichaam komen.

Voorbeeld 3: verrekenprijsverschil door kostenallocatie

A Co, een in het buitenland gevestigde vennootschap, is de moedervennootschap van het X-concern. A Co heeft een overeenkomst gesloten met een niet-gelieerde partij. Op basis van die overeenkomst levert deze niet-gelieerde partij diensten aan alle deelnemingen van A Co. Een van de deelnemingen van A Co is B NL. A Co betaalt de niet-gelieerde partij voor de diensten die zij aan de deelnemingen van A Co levert. Deze deelnemingen, waaronder B NL, betalen hiervoor geen vergoeding aan A Co. Er is geen dienstenovereenkomst van toepassing tussen A Co en haar deelnemingen.

In dit voorbeeld is niet alleen sprake van dienstverlening door de niet-gelieerde partij aan B NL, maar ook van een onderlinge rechtsverhouding tussen A Co en B NL, waarbij potentiële waarde wordt overgedragen door A Co aan B NL. Belastingplichtige zal derhalve een analyse dienen te maken om de aard van die onderlinge rechtsverhouding te bepalen op basis van de economisch relevante aspecten en op die wijze de voorwaarden van die onderlinge rechtsverhouding, waaronder de te betalen vergoeding, dienen te bepalen.1

In dit geval neemt A Co kosten voor haar rekening die op basis van het zakelijkheidsbeginsel aan B NL toerekenbaar zijn. In een vergelijkbare situatie zouden van elkaar onafhankelijke partijen overeenkomen dat B NL de gemaakte kosten moet vergoeden aan A Co. Aangezien B NL aan A Co geen vergoeding hoeft te betalen voor de door A Co gemaakte kosten, kan ervan uit worden gegaan dat tussen hen sprake is van een overeengekomen of opgelegde voorwaarde op basis waarvan B NL geen vergoeding verschuldigd is aan A Co. Dit vormt een onzakelijke voorwaarde die tussen onafhankelijke partijen niet overeen zou zijn gekomen. Op basis van deze onzakelijke voorwaarde in de onderlinge rechtsverhouding tussen A Co en B NL is B NL een overeengekomen of opgelegde vergoeding verschuldigd van nihil. Met inachtneming van het zakelijkheidsbeginsel zijn de zakelijke (fictieve) kosten van B NL ter zake van de onderlinge rechtsverhouding hoger dan de overeengekomen verrekenprijs van nihil.

Het voorgestelde artikel 8bb, eerste lid, Wet Vpb 1969 voorkomt dat de genoemde kosten binnen het concern tweemaal in aanmerking worden genomen voor zover daar bij het gelieerde lichaam geen corresponderende opwaartse aanpassing tegenover staat die wordt betrokken in een naar de winst geheven belasting. Voor zover B NL aannemelijk maakt dat op het niveau van A Co sprake is van corresponderende baten ter zake van de relevante onderlinge rechtsverhouding (in de vorm van een fictieve vergoeding door B NL voor de door A Co gemaakte kosten), worden de kosten in aanmerking genomen bij het bepalen van de winst van B NL. In dit voorbeeld kan daarnaast ook worden voldaan aan de eis dat sprake moet zijn van een corresponderende opwaartse aanpassing voor zover de betaling door A Co aan de niet-gelieerde partij in het land waar A Co is gevestigd op basis van het arm’s-lengthbeginsel niet als kostenpost van A Co in aanmerking wordt genomen bij het bepalen van de winst.

1 Zie in vergelijkbare zin paragraaf 1.50 van de OESO-richtlijnen.

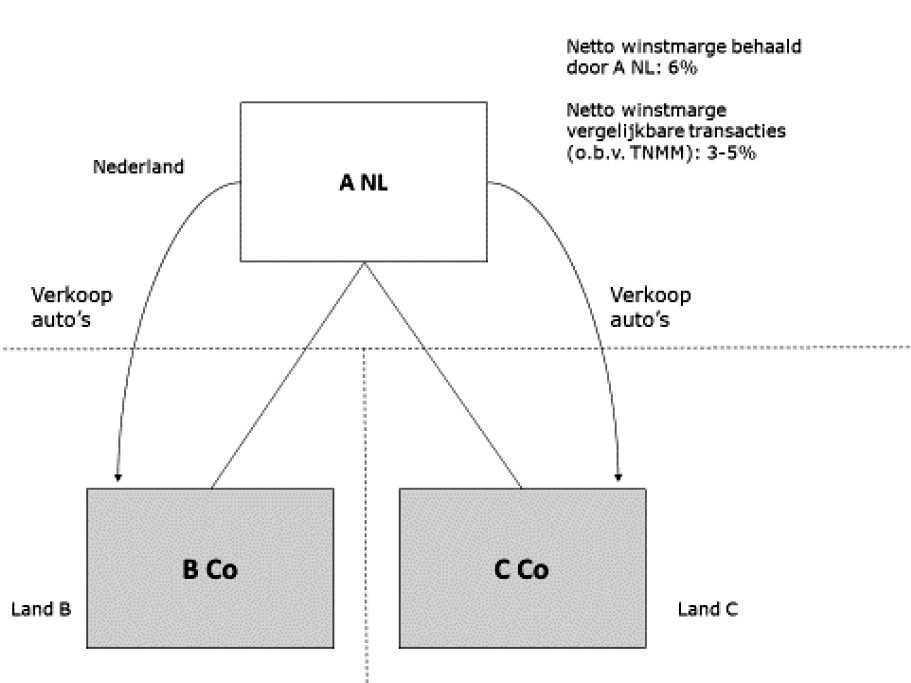

Het voorgestelde artikel 8bb, eerste lid, Wet Vpb 1969 ziet mede op situaties waarin een belastingplichtige haar winst bepaalt op basis van een verrekenprijsmethode zoals een «transactional net margin method» (hierna: TNMM) waarbij de netto operationele resultaten van haar transacties vergeleken worden met de netto operationele resultaten van vergelijkbare transacties van ongelieerde partijen. Voor de toepassing van genoemd artikel 8bb zal beoordeeld moeten worden op welke transacties met gelieerde lichamen de neerwaartse aanpassing betrekking heeft. Aan de toepassing van genoemd artikel 8bb op situaties waarin de belastingplichtige een TNMM hanteert als verrekenprijsmethode ligt het idee ten grondslag dat op basis van deze verrekenprijsmethode een verrekenprijs wordt bepaald voor de specifieke transacties met de gelieerde partijen. Daarom dient de Belastingdienst bij het aanbrengen van een transferpricingcorrectie op basis van de TNMM in principe aannemelijk te maken op welke transactie(s) die correctie betrekking heeft. Op basis van de voorgestelde maatregel zullen belastingplichtigen aannemelijk moeten maken op welke specifieke transactie(s) waarvan de verrekenprijs op basis van de TNMM tot stand is gekomen de neerwaartse aanpassing van de winst betrekking heeft en aannemelijk moeten maken dat bij het gelieerde lichaam waarmee de onderlinge rechtsverhouding bestaat in relatie tot die transactie(s) een corresponderende opwaartse aanpassing wordt betrokken in een naar de winst geheven belasting.

De werking van het voorgestelde artikel 8bb Wet Vpb 1969 in gevallen waarin de belastingplichtige de winst bepaalt op basis van de TNMM wordt geïllustreerd aan de hand van het volgende voorbeeld.

Voorbeeld 4: TNMM

A NL is een in Nederland gevestigde vennootschap die zich bezighoudt met het verkopen van auto’s aan gelieerde lichamen. A NL heeft in het jaar auto’s verkocht aan de volgende aan haar gelieerde lichamen: B Co, gevestigd in staat B en C Co, gevestigd in staat C. Aan het einde van het jaar blijkt dat A NL een netto-winstmarge heeft behaald van 6%. Op basis van een transferpricinganalyse blijkt dat met A NL vergelijkbare partijen die onder vergelijkbare omstandigheden vergelijkbare auto’s verkopen aan ongelieerde partijen in dat jaar een nettowinstmarge tussen 3% en 5% behalen. A NL gebruikt de TNMM om achteraf te bepalen of de verrekenprijs die zij voor de verkoop van de auto’s aan de aan haar gelieerde lichamen in rekening heeft gebracht zakelijk is geweest. Nu op basis van de TNMM in dit voorbeeld een nettowinstmarge tussen 3% en 5% voor A zakelijk is, blijkt achteraf dat A NL een te hoge verrekenprijs heeft gerekend voor de verkoop van de auto’s aan B Co en C Co. A NL en stelt daarom haar winst naar beneden bij (neerwaartse aanpassing van de winst).