Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34853-(R2096) nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34853-(R2096) nr. 6 |

Ontvangen 5 juli 2018

Inhoudsopgave

|

Inleiding |

2 |

|

|

I. |

Algemeen |

7 |

|

1. |

Aanleiding en totstandkoming van het Verdrag |

8 |

|

2. |

De werking van het Verdrag |

11 |

|

2.1 |

Doel: implementatie BEPS-maatregelen in belastingverdragen |

12 |

|

2.2 |

Systematiek: flexibiliteit binnen grenzen |

13 |

|

2.3 |

Structuur van bepalingen in het Verdrag |

17 |

|

3. |

De inhoud van het Verdrag in vogelvlucht |

18 |

|

3.1 |

Deel I: De werkingssfeer en interpretatie van uitdrukkingen (artikelen 1 en 2) |

18 |

|

3.2 |

Deel II: Hybride mismatches (artikelen 3, 4 en 5) |

19 |

|

3.3 |

Deel III: Verdragsmisbruik (artikelen 6, 7, 8, 9, 10 en 11) |

24 |

|

3.4 |

Deel IV: Ontwijking van de kwalificatie als vaste inrichting (artikelen 12, 13, 14 en 15) |

33 |

|

3.5 |

Deel V: Verbeteringen geschillenbeslechting (artikelen 16 en 17) |

35 |

|

3.6 |

Deel VI: Arbitrage (artikelen 18, 19, 20, 21, 22, 23, 24, 25 en 26) |

37 |

|

3.7 |

Deel VII: Slotbepalingen (artikelen 27 tot en met 39) |

40 |

|

3.8 |

Eenieder verbindende bepalingen |

42 |

|

4. |

Positie Nederland bij ondertekening |

42 |

|

5. |

Positie Curaçao |

42 |

|

6. |

Koninkrijkspositie |

43 |

|

7. |

EU-aspecten |

43 |

|

8. |

Budgettaire aspecten |

44 |

|

9. |

Uitvoeringsgevolgen |

48 |

|

II. |

Artikelsgewijze toelichting |

49 |

|

Vragen bij bijlage 2 van de memorie van toelichting |

49 |

|

|

Overig |

49 |

|

De bijlagen zijn ter inzage gelegd bij het Centraal Informatiepunt Tweede Kamer

Mede namens de Minister van Buitenlandse Zaken, wil ik de leden van de fracties van de VVD, de PVV, het CDA, D66, GroenLinks, de SP en de PvdA danken voor hun inbreng op het voorliggende wetsvoorstel ter goedkeuring van het Multilateraal Verdrag ter implementatie van aan belastingverdragen gerelateerde maatregelen ter voorkoming van grondslaguitholling en winstverschuiving (Trb. 2017, 86, en Trb. 2017, 194) (hierna: het Verdrag). Met belangstelling heb ik kennisgenomen van de vragen en opmerkingen van de leden van de genoemde fracties, waarin mede wordt verwezen naar de vragen in de brief van de Nederlandse Orde van Belastingadviseurs (hierna: NOB) aan de vaste commissie voor Financiën van 1 maart 2018. De beantwoording van de vragen sluit zo veel mogelijk aan bij de volgorde van het verslag. Vragen die met elkaar samenhangen zijn echter gebundeld en zo nodig voorzien van een nieuw kopje. Hierna wordt op veel plaatsen gerefereerd aan het «OESO-modelverdrag». Hiermee wordt bedoeld de OECD Model Tax Convention on Income and on Capital, naar de tekstversie van 21 november 2017.

Aan deze nota naar aanleiding van het verslag zijn twee bijlagen toegevoegd:

(i) een (algemeen) overzicht van de verwachte gevolgen van het Verdrag voor Nederlandse belastingverdragen, en

(ii) een overzicht van het aantal belastingverdragen dat per rechtsgebied voor het Verdrag is aangemeld.1

Motivering voorgestelde Nederlandse positie onder het Verdrag

Het Verdrag maakt het mogelijk om belastingontwijking aan te pakken en om geschillenbeslechting onder belastingverdragen te verbeteren, conform voorstellen die zijn ontwikkeld in het OESO/G20-project tegen Base Erosion en Profit Shifting (hierna: BEPS-project). Het kabinet wil vrijwel alle voorstellen laten doorwerken in de Nederlandse belastingverdragen. Hiermee krijgen Nederland en zijn verdragspartners instrumenten om oneigenlijk gebruik van deze verdragen te bestrijden door de verdragstoepassing beter aan te laten sluiten op de economische realiteit. Ook wil het kabinet het Verdrag benutten om verbeteringen voor geschillenbeslechting door te voeren om belastingplichtigen meer rechtszekerheid te bieden.

Het kabinet is van mening dat bestrijding van belastingontwijking door internationaal opererende ondernemingen vooral zinvol is in een gecoördineerd internationaal verband, bij voorkeur met bindende afspraken. Nu die gelegenheid zich voordoet, grijpt het kabinet deze met beide handen aan. Het BEPS-project heeft de internationaal gecoördineerde instrumenten aangeleverd voor de aanpak die het kabinet voorstaat. Via het Inclusive Framework on BEPS (hierna: Inclusive Framework) nemen inmiddels meer dan 110 landen deel aan het BEPS-project.

Daar waar nationale maatregelen nodig zijn, hebben de EU-richtlijnen ter bestrijding van belastingontwijking en voor administratieve samenwerking (ATAD1 en ATAD2 en de diverse aanpassingen van de DAC-richtlijn) een kader gezet.2 Het kabinet werkt voortvarend aan de implementatie van deze richtlijnen. Voor een overzicht van de maatregelen die het kabinet neemt tegen belastingontwijking en belastingontduiking verwijs ik naar de brief van 23 februari 2018 aan de Tweede Kamer, waarbij tevens een overzicht is opgenomen van de Nederlandse maatregelen bij de verschillende BEPS-actiepunten.3

Voor de BEPS-voorstellen om oneigenlijk gebruik van belastingverdragen aan te pakken biedt het Verdrag de mogelijkheid om deze voorstellen op efficiënte wijze te laten doorwerken in belastingverdragen, zonder dat hiervoor bilaterale onderhandelingen nodig zijn. Voor het kabinet is hierbij relevant dat Nederland een groot verdragennetwerk heeft dat belangrijk is voor de internationaal georiënteerde Nederlandse economie. Misbruik van deze belastingverdragen is ongewenst en zet de Nederlandse internationale positie onder druk. Het kabinet wil daarom fiscaal geïndiceerde grondslaguitholling en winstverschuiving door een oneigenlijk gebruik van (Nederlandse) belastingverdragen voorkomen. Ook vindt het kabinet het van belang dat voor de verdeling van heffingsrechten onder belastingverdragen wordt aangesloten bij de plaats waar economische activiteiten worden verricht en waar waardecreatie plaatsvindt. Het Verdrag biedt de instrumenten om misbruik van belastingverdragen te voorkomen, het kunstmatig omzeilen van het vaste-inrichtingsbegrip aan te pakken en de procedure voor oplossing van geschillen over de interpretatie en toepassing van belastingverdragen te verbeteren. Het kabinet wil deze instrumenten aanbieden aan alle verdragspartners van Nederland. Daarom heeft het kabinet voorgesteld om de voorbehouden bij het Verdrag tot een minimum te beperken en vrijwel alle Nederlandse belastingverdragen onder de reikwijdte van het Verdrag te brengen. Het kabinet vindt het daarbij belangrijk dat de maatregelen die in het Verdrag zijn opgenomen, zijn ontwikkeld in internationaal verband. Verder is van belang dat de in het Verdrag opgenomen BEPS-voorstellen vrijwel allemaal zijn opgenomen in de modelverdragen van de OESO en de VN.

De insteek van het kabinet bij het Verdrag is in lijn met de kabinetsappreciatie van de uitkomsten van het BEPS-project die op 5 oktober 2015 aan de Tweede Kamer is gestuurd.3 De voorgenomen positie bij het Verdrag is nader toegelicht in een brief aan de Tweede Kamer van 28 oktober 2016 en in de beantwoording van vragen daarover.4 Kort gezegd heeft het kabinet de BEPS-voorstellen op het gebied van belastingverdragen sinds de publicatie daarvan tot het Nederlandse verdragsbeleid gerekend. Het Verdrag waar dit wetsvoorstel op ziet is een middel – een (multilateraal) instrument – om deze voorstellen op efficiënte wijze te laten doorwerken in de Nederlandse belastingverdragen. Verderop in deze nota wordt ingegaan op de afzonderlijke bepalingen uit het Verdrag en de voorgestelde Nederlandse positie daarbij.

Gevolgen bedrijfsleven en vestigingsklimaat

Het kabinet wil met de voorgestelde positie onder het Verdrag de toepassing van Nederlandse belastingverdragen meer in lijn brengen met de economische werkelijkheid. Daarnaast wordt beoogd het proces van geschillenbeslechting bij de interpretatie en toepassing van deze belastingverdragen te verbeteren. Het kabinet meent dat zijn voorgestelde positie onder het Verdrag niet schadelijk is voor het fiscale vestigingsklimaat in Nederland, noch voor het belang van in Nederland gevestigde ondernemingen. De internationale discussies over belastingontwijking hebben laten zien dat een zeer groot aantal landen zich zorgen maakt over de gevolgen van fiscaal geïndiceerde ondernemingsmodellen en belastingstrategieën. Het gaat dan om bedrijven die inspelen op verschillen tussen nationale rechtssystemen en op hiaten in belastingverdragen die nog onvoldoende zijn aangepast aan deze modellen en strategieën.

Landen hebben duidelijk gemaakt dat zij de effecten van deze belastingontwijking zullen bestrijden. De BEPS-voorstellen geven hen daartoe instrumenten in handen. Deze voorstellen zijn in een internationaal verband ontwikkeld en (met voorbeelden) toegelicht in de BEPS-rapporten. De BEPS-voorstellen die zijn opgenomen in het Verdrag dragen hierdoor bij aan het op een consistente en betrouwbare wijze vaststellen van de belastingverplichtingen van internationaal opererende bedrijven. Het kabinet vindt dat de voorgestelde maatregelen op een gerichte en proportionele wijze bijdragen aan de bestrijding van kunstmatig verplaatste belastinggrondslag naar vaak (zeer) laagbelastende jurisdicties.

Het kabinet schat in dat in het alternatieve scenario, waarbij Nederland zijn positie bij meer maatregelen zou voorbehouden, andere landen evengoed hun heffingsbelangen zullen willen verdedigen. Daarbij is denkbaar dat zij oude regels maximaal oprekken of verdragsverplichtingen opzij zetten met nieuw in te voeren nationale maatregelen. Het kabinet verwacht dat dit scenario zou leiden tot grotere onzekerheid voor het bedrijfsleven en veel meer geschillen met belastingautoriteiten. Een dergelijk gevolg is niet in het belang van het Nederlandse bedrijfsleven. Ook in dat licht acht het kabinet het verstandig dat Nederland zich inzet om zoveel mogelijk aan te sluiten bij de verdragsgerelateerde voorstellen uit het BEPS-project.

Bij de Nederlandse positie onder het Verdrag vindt het kabinet het ook belangrijk dat maatregelen zijn opgenomen om de (rechts)zekerheid voor belastingplichtigen te bevorderen. Het gaat hierbij bijvoorbeeld om het verbeteren van de toegang tot de procedure voor onderling overleg en om het waarborgen van de implementatie van de uitkomsten daarvan. Ook maakt het Verdrag het mogelijk om met veel landen een verplichte en bindende arbitrage overeen te komen. Het kabinet is voorstander van die vorm van arbitrage. Deze biedt belastingplichtigen meer (rechts)zekerheid dat geschillen over de toepassing of interpretatie van belastingverdragen na verloop van tijd worden opgelost. Verdragspartners kunnen zich daarbij in beginsel niet onttrekken aan de (verplichte) toegang tot arbitrage of de (bindende) uitkomst van een onafhankelijk oordeel als zij niet binnen een bepaalde tijd tot een oplossing komen.

Over de impact van de verschillende bepalingen uit het Verdrag – de leden van de fracties van de het CDA en de VVD vragen hiernaar – hebben verschillende partijen uit het bedrijfsleven, de belasting-adviessector en maatschappelijke organisaties zich uitgelaten. Naar aanleiding van die uitlatingen schat het kabinet in dat het grootste belang wordt gehecht aan de bepalingen die zien op entiteiten met dubbele woonplaats (artikel 4), de principal purposes test (artikel 7), de vaste inrichting bij commissionairsstructuren en vergelijkbare strategieën (artikel 12), uitzonderingen voor specifieke activiteiten en de antifragmentatieregel (artikel 13) en de verbeteringen van geschillenbeslechting (artikel 16–26).

Tegen de bepaling over het voorkomen van verdragsmisbruik door de principal purposes test (artikel 7) bestaan geen principiële bezwaren. Wel bestaan er zorgen over de uniforme invulling en toepassing van deze bepaling door de verschillende landen. Dat verklaart mede het belang dat het kabinet hecht aan een efficiënte procedure voor onderling overleg.

De keuze van de bepaling over entiteiten met een dubbele woonplaats (artikel 4) heeft tot wisselende reacties geleid. Enerzijds positieve reacties, omdat dit de bestrijding van mogelijke misbruiksituaties vergemakkelijkt, en anderzijds zorgen over onzekerheid en langlopende procedures met andere landen. Het kabinet ziet het nut in van een bepaling die niet enkel aansluit bij één (te manipuleren) criterium. Tegelijkertijd vindt het kabinet het onwenselijk als bonafide situaties geconfronteerd zouden worden met onzekerheid. De ervaring bij bestaande Nederlandse verdragen met een dergelijke bepaling heeft geleerd dat in overleg met andere landen over het algemeen relatief snel een oplossing voor de dubbele woonplaats kan worden gevonden.

Bij de bepaling over de vaste inrichtingen bij commissionairsstructuren en vergelijkbare strategieën (artikel 12) is de vraag opgekomen wat de gevolgen kunnen zijn van het feit dat de ons omringende landen deze bepaling niet laten doorwerken op hun belastingverdragen. Het kabinet vindt dat het land waaraan economische activiteiten en waardecreatie kunnen worden toegerekend ook het recht moet hebben om hierover binnen de hiervoor internationaal gestelde regels belasting te kunnen heffen. De aanpassing van het vaste-inrichtingsbegrip bij commissionairsstructuren sluit hierbij aan en kan voor landen van belang zijn als aanknopingspunt voor een belastingheffing die beter aansluit bij de economische realiteit. Bepalingen die in internationaal verband zijn ontwikkeld dragen volgens het kabinet bij aan meer zekerheid en voorspelbaarheid voor het bedrijfsleven. Het maken van een voorbehoud en het vasthouden aan oude verdragsteksten past daar niet bij. Wat betreft eventuele discussies over de winsttoerekening merkt het kabinet op dat de winsttoerekening niet wezenlijk verschilt van die bij afhankelijke vertegenwoordigers onder huidige verdragsbepalingen. Hiermee blijft het uitgangspunt dat de vaststelling van een vaste inrichting niet mag leiden tot een winst die dubbel belast wordt. Ook met artikel 12 van het Verdrag blijft het in strijd met de belastingverdragen als een bronland winst van een vaste inrichting belast die ook in aanmerking is genomen als winst van een tussenpersoon in dat land.5Ook bij de bepalingen over specifieke uitzonderingen op het vaste-inrichtingsbegrip en de antifragmentatieregel (artikel 13 van het Verdrag) meent het kabinet dat het voor Nederlandse bedrijven niet nadelig is aan te sluiten bij deze nieuwe internationaal ontwikkelde verdragsbepalingen die beter aansluiten bij de economische werkelijkheid.

Door belastingplichtigen wordt belang gehecht aan rechtszekerheid bij de toepassing van belastingverdragen. Daarom is positief gereageerd op de keuzes die het kabinet maakt bij de bepalingen uit het Verdrag ter verbetering van geschillenbeslechting, waaronder de keuze voor verplichte en bindende arbitrage.

Ontwikkelingslanden

De leden van de fractie van de SP vragen of het kabinet bij de onderhandelingen met ontwikkelingslanden inzet op een verlaging van bronheffingen. Ook vragen zij of het kabinet de mening deelt dat het verlagen van bronheffingen zeer nadelig is voor arme landen met veel grondstoffen en hoe het kabinet wil omgaan met bronheffingen. Daarbij vragen zij ook wat het Verdrag doet aan het verlagen van bronheffingen. Ook de leden van de fractie van GroenLinks hebben vragen gesteld over het verdragsbeleid richting ontwikkelingslanden.

Het kabinet vindt het belangrijk dat ook de belastingverdragen met ontwikkelingslanden niet worden gebruikt voor grondslaguitholling of winstverschuiving. Daarom wil het kabinet ook ontwikkelingslanden de instrumenten uit het Verdrag aanbieden om te voorkomen dat (bron)heffingsrechten worden verlaagd door een oneigenlijk beroep op een belastingverdrag met Nederland. De inzet van het kabinet bij het Verdrag ligt daarmee in het verlengde van het 23-ontwikkelingslandenproject. Met dat project (op basis van een kabinetstoezegging van 30 augustus 2013) heeft Nederland 23 ontwikkelingslanden benaderd om antimisbruikbepalingen op te nemen in de belastingverdragen met deze landen.6 Het voordeel van het Verdrag is dat de opname van antimisbruikbepalingen ook in verdragen met deze landen op een snelle en efficiënte wijze kan plaatsvinden. Van de landen die deel uitmaken van het 23-ontwikkelingslandenproject hebben Egypte, Georgië, India, Indonesië, Nigeria en Pakistan het Verdrag inmiddels ondertekend en daarbij het belastingverdrag met Nederland aangemeld. Hiermee zullen, conform het 23-ontwikkelingslandenproject, de gewenste (antimisbruik)bepalingen door kunnen werken in deze belastingverdragen. In reactie op vragen van de leden van de fractie van D66 merk ik op dat Nederland ook de belastingverdragen met Kenia, Malawi en Zambia heeft aangemeld voor het Verdrag. Dit is wenselijk, omdat deze belastingverdragen zijn onderhandeld voordat de BEPS-rapporten met de voorstellen tegen belastingontwijking waren gepubliceerd. Door aanmelding worden ook aan deze landen de in het BEPS-project ontwikkelde (antimisbruik)bepalingen aangeboden.

In antwoord op vragen van de leden van de fractie van GroenLinks, merk ik op dat ook ontwikkelingslanden (net als andere landen) kunnen profiteren van het Verdrag. Via het Verdrag kunnen deze landen op een eenvoudige wijze een instrumentarium tegen belastingontwijking introduceren in hun belastingverdragen om een oneigenlijke beperking van eigen heffingsrechten te voorkomen. Ook kunnen zij hiermee bewerkstelligen dat de vaste inrichting, als aanknopingspunt voor belastingheffing bij economische activiteiten in hun land, uitgaat van criteria die beter aansluiten bij de economische werkelijkheid. Met het Verdrag kunnen eveneens situaties worden bestreden die zijn aangekaart door ActionAid, waar de leden van de fractie van GroenLinks naar verwijzen.

In antwoord op vragen van de leden van de fracties van de SP en GroenLinks, merk ik op dat bij afspraken over bronheffingen in belastingverdragen en bij de verdeling van heffingsrechten ook situaties van belang zijn waarin geen sprake is van belastingontwijking of belastingontduiking. Belastingverdragen worden gesloten in het belang van beide verdragspartners. Deze verdragen zijn namelijk bedoeld om investeringen en grensoverschrijdende activiteiten een impuls te geven door dubbele belasting te voorkomen en rechtszekerheid te bieden op basis van een redelijke verdeling van heffingsrechten. Bronbelastingen kunnen leiden tot dubbele belasting, bijvoorbeeld omdat deze niet verrekend kunnen worden, en kunnen daardoor kostenverhogend werken bij investeringen, leningen of het ter beschikking stellen van knowhow. Een verlaging van bronbelastingen voorkomt vaak dubbele belasting en verhoogt de rechtszekerheid voor investeerders. Dit kan bijdragen aan een toename van investeringen en ontplooiing van grensoverschrijdende activiteiten. Daarmee wordt werkgelegenheid en bedrijvigheid bevorderd met bijbehorende belastinginkomsten. Het Nederlandse verdragsbeleid is daarom gericht op een beperking van bronheffingen op deelnemingsdividenden, interest en royalty’s, zonder dat dit tot belastingontwijking mag leiden.

De Notitie Fiscaal Verdragsbeleid 2011 geeft aan dat de bijzondere positie van ontwikkelingslanden en het belang dat Nederland hecht aan een succesvolle fiscale ontwikkeling van deze landen, afwijkingen rechtvaardigen van het Nederlandse verdragsbeleid. Daarbij is opgemerkt dat Nederland specifiek in de relatie tot ontwikkelingslanden, meer dan bij andere verdragspartners, begrip toont voor bijvoorbeeld verzoeken om uitbreiding van het vaste-inrichtingbegrip of om relatief hoge bronbelastingen. Wel zal van Nederlandse zijde benadrukt worden dat hoge bronbelastingen een extra hindernis kunnen vormen voor buitenlandse investeringen die juist in ontwikkelingslanden nodig zijn.7

De leden van de fractie van de SP hebben vragen gesteld over eventuele grondslaguitholling door managementfees in relatie tot Kenia en Malawi. Ik merk daarover op dat voor verrichte diensten een zakelijke prijs betaald moet worden. Daarbij is de opbrengst belast en de betaling aftrekbaar. Dit sluit aan bij het algemeen geldende principe dat winsten daar belast worden waar de economische activiteiten plaatsvinden. Voor zover onzakelijk hoge betalingen worden gedaan is er geen verdragsbepaling die het heffingsrecht aan Nederland als ontvangstland zou toewijzen of aan de zijde van een bronland zou beperken.

Over de Notitie Fiscaal Verdragsbeleid 2011, waar de leden van de fracties van de VVD en de SP naar vragen, heb ik de Tweede Kamer een aparte brief toegezegd. In die brief zal ik in brede zin ingaan op de veranderingen in het fiscaal verdragsbeleid sinds het publiceren van die notitie.8

De leden van de fracties van de VVD en D66 vragen waarom Aruba en Sint Maarten, in tegenstelling tot Curaçao, geen medegelding wensen. De leden van de fractie van de VVD willen weten wat de gevolgen hiervan zijn.

Het staat de regeringen van Aruba, Curaçao en Sint Maarten vrij om medegelding te wensen bij het Verdrag, omdat deze landen autonomie hebben op het gebied van belastingen. Curaçao heeft zich binnen het Inclusive Framework gecommitteerd aan de uitkomsten van het BEPS-project. Dit geldt ook voor de uitkomsten op het gebied van belastingverdragen. Curaçao wenst medegelding en heeft daarmee de voorkeur uitgesproken om de minimumstandaarden via het Verdrag in zijn belastingverdragen op te nemen in plaats van via bilaterale onderhandelingen. Aruba heeft aangegeven geen medegelding te wensen, omdat er geen belastingverdragen ten behoeve van Aruba zijn gesloten. Sint Maarten heeft aangegeven geen medegelding te wensen. Voor Sint Maarten geldt slechts één belastingverdrag, namelijk met Noorwegen. Het ontbreken van medegelding door Aruba en Sint Maarten zal naar verwachting geen negatieve gevolgen hebben voor de mogelijkheden om belasting te ontduiken of te ontwijken via het Koninkrijk.

Het voorkomen van dubbele belasting binnen het Koninkrijk wordt voor Nederland geregeld in de Belastingregeling voor het Koninkrijk (voor de relatie met Aruba), de Belastingregeling Nederland Curaçao en de Belastingregeling Nederland Sint Maarten. Dit betreffen rijkswetten en daarom is het Verdrag niet de aangewezen juridische route om de voorstellen uit het BEPS-project hierin te laten doorwerken. Dit in reactie op vragen van de leden van de fractie van het CDA. Deze belastingregelingen bevatten overigens al antimisbruikbepalingen. Het kabinet zet zich echter in om ook deze rijkswetten aan te passen aan de meest moderne antimisbruikbepalingen die zijn ontwikkeld in het BEPS-project.

De leden van de fractie van de VVD hebben gevraagd wat de precieze definities zijn van «grondslaguitholling» en «winstverschuiving». Deze termen zijn niet nader gedefinieerd, maar de essentie van het project is dat het zich richt tegen kunstmatige verschuiving van belastinggrondslag, waardoor het verband tussen functies en opbrengsten verdwijnt en winsten op een andere plaats worden aangegeven dan waar waarde wordt gecreëerd. De maatregelen zijn een op consensus gebaseerde uitwerking van wat de betrokken landen daarbij voor ogen hadden. Wat betreft de minimumstandaarden is vastgesteld dat deze maatregelen minimaal nodig zijn om een dergelijke winstverschuiving of grondslaguitholling te voorkomen. Met de minimumstandaarden kan een dergelijke winstverschuiving en grondslaguitholling op een effectieve manier worden voorkomen. Binnen het BEPS-project zijn echter ook maatregelen ontwikkeld die kunnen helpen bij de bestrijding van specifieke vormen van belastingontwijking. Het kabinet vindt het wenselijk om ook deze maatregelen te laten doorwerken op de Nederlandse belastingverdragen.

De leden van de fracties van de VVD en GroenLinks hebben gevraagd welke landen niet zijn aangesloten bij het Verdrag en wat hiervan de reden is. Ook hebben zij gevraagd welke landen eerder betrokken waren bij het proces rond het Verdrag, maar zich later hebben teruggetrokken. Ook hebben zij gevraagd naar de reden hiervan.

Op dit moment hebben 82 rechtsgebieden via ondertekening te kennen gegeven de bepalingen van het Verdrag door te willen laten werken in de door hen aangemelde belastingverdragen. Een lijst van deze rechtsgebieden is als bijlage bij deze nota gevoegd. Daarbij is ook vermeld hoeveel belastingverdragen die rechtsgebieden onder de toepassing van het Verdrag willen brengen. De lijst bevat de rechtsgebieden die zijn opgesomd in de bijlage bij de brief van 20 december 2017 over het Verdrag.9 Deze lijst is aangevuld met Barbados, Estland, Ivoorkust, Jamaica, Kazachstan, Maleisië, Panama, Peru, Tunesië en de Verenigde Arabische Emiraten die na deze brief het Verdrag hebben ondertekend. De landen die het Verdrag niet hebben ondertekend, maar die wel betrokken zijn geweest bij de totstandkoming daarvan door deelname aan de Ad Hoc Groep, zijn opgenomen in onderstaand overzicht:

|

Albanië |

Haïti |

Saoedi Arabië |

|

Algerije1 |

Jordanië |

Sri Lanka |

|

Azerbeidjaan |

Kenia |

Soedan |

|

Bahrein |

Libanon1 |

Swaziland1 |

|

Bangladesh |

Lesotho |

Tanzania |

|

Belize |

Liberia |

Thailand |

|

Benin |

Marshall Eilanden |

Oeganda |

|

Bermuda |

Mauritanië |

Oekraïne |

|

Bhutan |

Moldavië |

Verenigde Staten |

|

Bosnië-Herzegovina |

Mongolië |

Vietnam |

|

Brazilië |

Marokko |

Zambia |

|

Brunei |

Oman1 |

Zimbabwe |

|

Democratische Republiek Congo |

Papua Nieuw Guinea |

|

|

Dominicaanse Republiek |

Filippijnen |

|

|

Guatemala |

Qatar |

De reden waarom deze landen tot nu toe niet hebben gekozen om het Verdrag te ondertekenen is een overweging van deze landen zelf, waar het kabinet geen uitspraak over kan doen. Het Verdrag biedt de mogelijkheid om belastingverdragen op een efficiënte manier aan te passen, maar het is ook mogelijk verdragen via bilaterale onderhandelingen aan te passen. Het kabinet heeft – in reactie op vragen van de leden van de fracties van de VVD en D66 – wel de verwachting dat uiteindelijk meer landen het Verdrag zullen ondertekenen. Zo hebben Estland, Peru, Kazachstan en de Verenigde Arabische Emiraten het Verdrag zeer recent getekend, Op dit moment hebben in elk geval Algerije, Libanon, Oman en Swaziland aangegeven het Verdrag te willen ondertekenen.

De leden van de fractie van de VVD hebben gevraagd naar de positie van de Verenigde Staten. Ook hiervoor geldt dat het kabinet geen uitspraak kan doen over de afwegingen achter de keuze van de Verenigde Staten om het Verdrag (nog) niet te ondertekenen.

In reactie op vragen van de leden van de fractie van het CDA, merk ik op dat het Verdrag inmiddels is geratificeerd door Oostenrijk, Polen, Slovenië, de Britse Kroonbezitten Jersey en het eiland Man, Servië, Zweden, Nieuw-Zeeland en het Verenigd Koninkrijk. Hiermee is het minimaal benodigde aantal voor inwerkingtreding van het Verdrag zelf bereikt. Op 1 juli 2018 is het Verdrag als zodanig in werking getreden.

Als reactie op de vragen van de leden van diverse fracties over het aantal landen dat het Verdrag (nog) niet hebben ondertekend en welke stappen worden gezet om meer landen te laten aansluiten, merkt het kabinet op dat landen worden uitgenodigd om te participeren in het BEPS-project via het Inclusive Framework. Inmiddels hebben meer dan 110 landen – samen goed voor meer dan 90% van het wereldwijde BBP – zich in het kader van dit Inclusive Framework gecommitteerd aan de uitkomsten van het BEPS-project.10 Deze landen hebben daarmee toegezegd maatregelen te nemen om (i) coherentie tussen (vennootschaps)belastingen wereldwijd te versterken, (ii) belasting te laten aansluiten bij de economische realiteit en (iii) transparantie te verbeteren. Het gaat hierbij om aanpassingen van nationale (belasting)wetgeving en om aanpassingen van belastingverdragen. Voor beide geldt dat de landen die deel uitmaken van het Inclusive Framework zich aan de minimumstandaarden committeren die binnen het BEPS-project zijn afgesproken. Bij het aanpassen van belastingverdragen zijn landen vrij om te beslissen op welke wijze zij dat doen. Hun inzet wordt gemonitord door middel van een peer review. Doordat landen zich binnen het Inclusive Framework committeren aan de uitkomsten van het BEPS-project en de minimumstandaarden kan de effectiviteit van de maatregelen worden vergroot, merk ik op in reactie op vragen van de leden van de fracties van D66, GroenLinks, de SP en de PvdA. Hierbij is ook relevant dat het committeren aan de minimumstandaarden die in het BEPS-project zijn ontwikkeld en de consistente implementatie daarvan één van de criteria is van de EU zwarte lijst voor niet-coöperatieve jurisdicties voor belastingaangelegenheden.11 Het kabinet ondersteunt deze ontwikkelingen, omdat dit aansluit bij het uitgangspunt om internationale belastingontwijking via internationale afspraken aan te pakken.

In reactie op vragen van de leden van de fracties van D66, GroenLinks, de SP en de PvdA, merk ik op dat geen druk uitgeoefend kan worden op het overnemen van optionele maatregelen. Dit betekent niet dat het Verdrag daarmee niet effectief zou zijn, omdat voor de belangrijkste maatregelen «mismatches» zoveel mogelijk worden voorkomen. Partijen bij het Verdrag kunnen zich namelijk niet door middel van voorbehouden onttrekken aan de minimumstandaarden. In zoverre staat de flexibiliteit die mogelijk is onder het Verdrag de effectiviteit hiervan bij het voorkomen van (verdragsgerelateerde) grondslaguitholling en winstverschuiving niet in de weg.

Landen kunnen daarnaast tot aan het deponeren van de akte van bekrachtiging, aanvaarding of goedkeuring hun positie onder het Verdrag wijzigen (tenzij bij ondertekening is aangegeven dat voorbehouden definitief zijn). Ook daarna is het mogelijk om meer elementen uit het Verdrag te laten doorwerken in de gedekte belastingverdragen door eerder gemaakte voorbehouden in te trekken of te vervangen door een voorbehoud met een minder ruime werking. In reactie op vragen van de leden van de fracties van de PVV en de PvdA, merk ik op dat deze systematiek is beschreven in artikel 28, negende lid, van het Verdrag. Deze systematiek is bedoeld om het mogelijk te maken om in de loop van de tijd meer bepalingen uit het Verdrag door te laten werken in de gedekte belastingverdragen van Partijen bij het Verdrag.12 Het is niet mogelijk om na het deponeren van de akte van bekrachtiging, aanvaarding of goedkeuring een voorbehoud te maken en daarmee de doorwerking van een maatregel in gedekte belastingverdragen alsnog te voorkomen of te beperken.

De leden van de fractie van de SP hebben gevraagd naar de betrokkenheid van ontwikkelingslanden bij het BEPS-project, respectievelijk de totstandkoming van het Verdrag. Ontwikkelingslanden en regionale samenwerkingsverbanden (zoals het African Tax Administration Forum (ATAF) en het Centro Interamericano de Administraciones Tributarias (CIAT)) zijn vanaf de eerste fase betrokken geweest bij het BEPS-project. In onder andere Afrika, Azië en Latijns-Amerika zijn regionale bijeenkomsten georganiseerd om input te krijgen van ontwikkelingslanden die niet direct deelnamen aan het BEPS-project. Mede op aandringen van en met ondersteuning door Nederland hebben 14 ontwikkelingslanden en een aantal regionaal vertegenwoordigende organen van ontwikkelingslanden deelgenomen aan het Committee on Fiscal Affairs («CFA») van de OESO en aan diverse BEPS-werkgroepen om zo de voorgestelde maatregelen mede vorm te geven. De belemmeringen die ontwikkelingslanden kunnen ondervinden bij de implementatie van de BEPS-maatregelen – zoals vastgesteld in het tweedelige rapport van de G20 Development Working Group 13 – zijn geadresseerd in het BEPS-project en door initiatieven die (deels) buiten het BEPS-project liggen. Voorbeelden daarvan zijn capaciteitsondersteuning en ontwikkeling van handleidingen om te helpen bij de aanpak van belastingontwijking.

Bij de totstandkoming van het Verdrag zijn ontwikkelingslanden betrokken door deelname aan de Ad Hoc Groep waar de (technische) vormgeving van het Verdrag is besproken. Binnen de Ad Hoc Groep is geen onderscheid gemaakt tussen landen die wel lid zijn van de OESO en (ontwikkelings)landen die dat niet zijn. Beide groepen hebben op gelijke voet geparticipeerd in het beslissings- en onderhandelingsproces. Bij de inmiddels meer dan 110 landen die deelnemen aan het BEPS-project zitten ook veel ontwikkelingslanden. Rechtsgebieden die deelnemen aan het Inclusive Framework beslissen op gelijke voet met OESO-landen en besluitvorming geschiedt op basis van consensus. Het kabinet juicht deze aanpak toe. Een aantal ontwikkelingslanden heeft het Verdrag inmiddels ondertekend en naar verwachting zullen er meer volgen. Dat de verdragsgerelateerde uitkomsten van het BEPS-project niet alleen door OESO-landen wordt omarmd, blijkt ook al uit de opname van de bepalingen in het VN-modelverdrag.

De leden van de fracties van GroenLinks en van het CDA hebben gevraagd of en hoe wordt gemonitord wat de gevolgen zijn van het Verdrag. De leden van de fractie van GroenLinks vragen verder of het Verdrag daadwerkelijk bijdraagt aan het tegengaan van belastingontwijking.

Het kabinet wil de Nederlandse belastingverdragen voorzien van een instrumentarium om grondslaguitholling en winstverschuiving en daarmee oneigenlijk gebruik van deze belastingverdragen te voorkomen. Daarnaast stelt het kabinet ook andere maatregelen voor tegen belastingontwijking in de nationale belastingwetgeving. Het succes van de inzet bij het Verdrag is lastig te meten, omdat moeilijk is te kwantificeren welke situaties zich door toepassing van het Verdrag niet voordoen. Ook de bestaande omvangrijke investeringsstromen via Nederland, waar vaak naar wordt verwezen in discussies over belastingontwijking, zijn niet automatisch bruikbaar bij het kwantificeren van belastingontwijking. Het is namelijk moeilijk vast te stellen of, en zo ja welke, (buitenlandse) belasting wordt ontweken en of dit het gevolg is van nationale belastingregels of van de toepassing van belastingverdragen. Hiervoor zijn ook de buitenlandse fiscale regels van belang. De hoogte van een inkomensstroom is op zichzelf onvoldoende voor de veronderstelling dat sprake is van belastingontwijking. Deze hoogte kan namelijk afhankelijk zijn van veel factoren, zoals de wereldeconomie, de gevolgen van de Brexit en van mogelijke handelsoorlogen. Daardoor is het mogelijk dat de internationale allocatie van economische (waardecreërende) activiteiten binnen internationale concerns wordt gewijzigd. Bovendien zijn de omvangrijke investeringsstromen inherent aan de Nederlandse open economie. Het is daarom niet mogelijk een concrete resultaatsafspraak te maken omtrent de ontwikkeling van deze stromen in relatie tot het kabinetsbeleid om belastingontwijking aan te pakken.

Dit neemt niet weg dat ik bij brief van 9 mei 2018 aan de Eerste Kamer heb aangegeven de wens te begrijpen om meer gevoel te krijgen bij de beschikbare kwantitatieve gegevens.14 Daarom spant het kabinet zich de komende tijd in om te inventariseren of er mogelijkheden zijn om deze informatie beter te duiden of dat aanvullend onderzoek wenselijk is. Daarbij wordt ook bekeken of er andere manieren zijn om in beeld te brengen hoe succesvol de aanpak is. Het streven is om het parlement hier bij het aanbieden van het Belastingplan 2019 nader over te informeren.

De leden van de fractie van de VVD hebben gevraagd wat de inzet en positie is geweest van Nederland bij de keuze voor flexibiliteit van het Verdrag. De mogelijkheid om voorbehouden te maken is het gevolg van het onderscheid dat binnen het BEPS-project gemaakt is tussen minimumstandaarden die nodig zijn om grondslaguitholling en winstverschuiving op een effectieve wijze aan te pakken en niet verplichte maatregelen die kunnen helpen bij de aanpak van belastingontwijking. Daarnaast hangt de flexibiliteit samen met de onderlinge verschillen in de vele belastingverdragen die er wereldwijd zijn en de verschillen die bestaan in het verdragsbeleid van de betrokken landen. Gezien de inzet om zoveel mogelijk belastingverdragen aan te passen, bleek het binnen het BEPS-project niet mogelijk om acceptatie van de minder noodzakelijk geachte maatregelen verplicht te stellen. Het kabinet heeft waardering voor de bereikte overeenstemming over het Verdrag. Anderzijds had het kabinet graag gezien dat meer landen bereid zouden zijn geweest om – net als Nederland – zoveel mogelijk BEPS-voorstellen door te laten doorwerken op hun belastingverdragen. Dat geldt nadrukkelijk ook voor de binnen het Verdrag opgenomen bepalingen over verplichte en bindende arbitrage.

In reactie op vragen van de leden van de fractie van GroenLinks merk ik op dat de actiepunten uit het BEPS-project kunnen worden onderverdeeld in actiepunten die in nationale wetgeving geïmplementeerd moeten worden en maatregelen waarvoor belastingverdragen aangepast moeten worden. Alleen die laatste categorie is opgenomen in het Verdrag. Een belangrijk deel van de eerste categorie is verwerkt in de Europese Richtlijn tegen belastingontwijking (ATAD1 en de latere aanvulling van ATAD2).15 Daarmee is verzekerd dat implementatie van die maatregelen binnen de EU zo veel mogelijk uniform gebeurt. Implementatie van deze richtlijnen in Nederland wordt geregeld via een afzonderlijk wetsvoorstel.

De leden van de fractie van GroenLinks vragen of een land dat heeft ingestemd met het Verdrag daar voor altijd aan gebonden is. Verder vragen deze leden of het juist is dat een Partij na ratificatie van het Verdrag wel kan kiezen om meer maatregelen te laten doorwerken via het Verdrag, maar niet terug kan komen op eerder gemaakte keuzes voor maatregelen van het Verdrag. Partijen blijven in elk geval aan het Verdrag gebonden zolang zij het Verdrag niet opzeggen. Een opzegging kan ieder gewenst moment plaatsvinden door de depositaris van die opzegging in kennis te stellen. De doorwerking van het Verdrag op gedekte belastingverdragen blijft bij een opzegging echter gelden. Deze doorwerking kan dus niet eenzijdig ongedaan gemaakt worden door de opzegging van het Verdrag. In die zin werkt het Verdrag op een vergelijkbare wijze als wijzigingsprotocollen bij een bilateraal belastingverdrag. Bilateraal overeengekomen wijzigingen kunnen namelijk evenmin eenzijdig ongedaan gemaakt worden door opzegging van een wijzigingsprotocol door één van de partijen. Opzegging leidt er wel toe dat het Verdrag niet kan doorwerken op belastingverdragen die een Partij wel heeft aangemeld, maar waarbij het Verdrag nog niet in werking was getreden voor de verdragspartner bij dat aangemelde belastingverdrag.

Het Verdrag schrijft voor dat Partijen (uiterlijk) bij ratificatie van het Verdrag hun definitieve keuzes kenbaar maken. Na het deponeren van de definitieve keuzes is het slechts mogelijk om eerder gemaakte voorbehouden in te trekken of te vervangen voor een voorbehoud met een minder ruime werking. Het is dus niet mogelijk om na ratificatie alsnog een voorbehoud te maken en daarmee de doorwerking van een maatregel op aangemelde belastingverdragen te voorkomen of te beperken.

In reactie op een vraag van de leden van de fractie van GroenLinks merk ik op dat het rechtsgebieden die Partij zijn bij het Verdrag vrij staat om gedekte belastingverdragen in een later stadium via bilaterale verdragsonderhandelingen aan te passen. Deze leden vragen ook naar voorbeelden waarin landen bilateraal minder maatregelen overnemen dan onder het Verdrag. Ook de leden van de fractie van de VVD en de leden van de fractie van D66 hebben vragen gesteld over latere bilaterale aanpassingen. Het Verdrag is – net als een wijzigingsprotocol – niet bedoeld om een bilaterale verdragsrelatie te «bevriezen». Theoretisch is het daarbij mogelijk dat landen bilateraal minder antimisbruikmaatregelen overeenkomen dan die voor hen gelden onder het Verdrag. Naar het oordeel van het kabinet ligt het echter niet voor de hand dat Partijen bij het Verdrag terug zouden komen op hun zorgvuldig afgewogen positie ten aanzien van de in internationaal verband ontwikkelde instrumenten om belastingontwijking aan te pakken. Voor een deel van de maatregelen uit het Verdrag geldt bovendien dat deze onderdeel zijn van de minimumstandaard waar landen zich aan gecommitteerd hebben. Het kabinet verwacht eerder een tendens waarbij landen in de bilaterale verdragsrelaties meer bepalingen laten gelden die zijn ontwikkeld in het BEPS-project en zijn opgenomen in de modelverdragen van de OESO en de VN. Ik kan geen voorbeeld geven van de situatie waar de leden van de fractie van GroenLinks in dit verband naar vragen.

De leden van de fractie van de VVD vragen naar een uitputtende lijst van de volledige en beperkte voorbehouden waar Nederland bij ondertekening van het Verdrag voor gekozen heeft. De voorbehouden waarvoor Nederland gekozen heeft, zijn opgenomen in paragraaf 4 van de memorie van toelichting bij de goedkeuringswet en betreffen:

(i) een (beperkt) voorbehoud om meer gedetailleerde bestaande verdragsbepalingen te behouden die dubbele belasting en dubbele niet-belasting voorkomen bij de toepassing van belastingverdragen in het geval van hybride entiteiten;

(ii) een volledig voorbehoud op de zogenoemde saving clause die bepaalt dat een land zijn eigen inwoners mag belasten behoudens opgesomde artikelen uit het betreffende belastingverdrag;

(iii) een (beperkt) voorbehoud bij de antisplitsingbepaling uit artikel 14 van het Verdrag om de «offshore»-bepalingen in de Nederlandse belastingverdragen te behouden; en

(iv) een (beperkt) voorbehoud om bestaande bepalingen die verplichte en bindende arbitrage bevatten in de Nederlandse belastingverdragen te behouden.

De leden van de fracties van het CDA en de VVD hebben gevraagd naar de voorbehouden van andere landen. Hun aandacht gaat daarbij in het bijzonder uit naar onze grootste handelspartners. Hierover merk ik op dat bij ondertekening van het Verdrag de (voorlopige) posities van de verschillende jurisdicties kenbaar zijn gemaakt. De OESO heeft vervolgens deze (voorlopige) posities publiek toegankelijk gemaakt en schematisch weergegeven. Deze documenten zijn te raadplegen via de website van de OESO.16

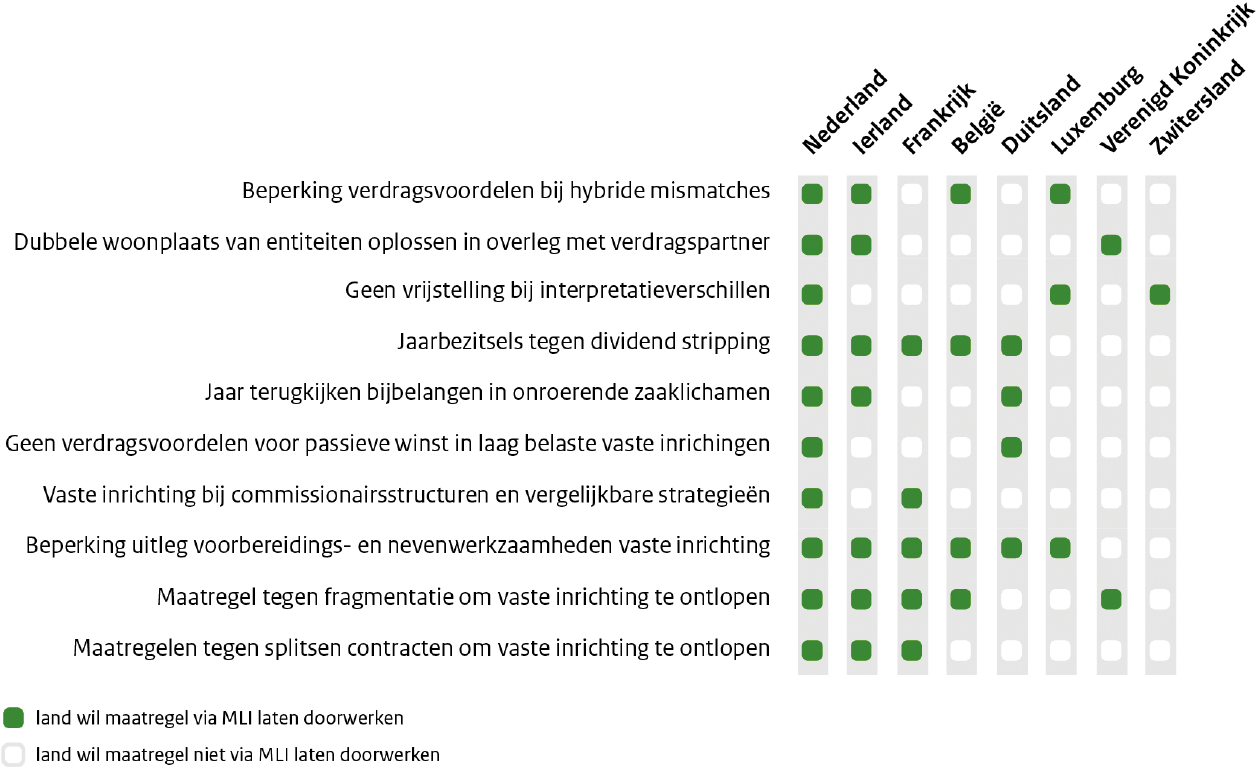

Een vereenvoudigde schematische weergave van de posities van omringende landen bij een aantal bepalingen uit het Verdrag is hieronder opgenomen (zoals ontleend aan de brief aan de Tweede Kamer over de aanpak van belastingontwijking en belastingontduiking van 23 februari 2018).17

Schema: Relevante keuzes omringende landen

Hieruit blijkt dat het ambitieniveau van Nederland verder gaat dan dat van andere landen. Wel heeft België aangegeven naar verwachting zijn voorbehoud in te zullen trekken bij de vaste-inrichtingsbepaling voor commissionairsstructuren onder het Verdrag om deze bepaling daarmee door te laten werken in Belgische belastingverdragen.18 Het kabinet kan echter in het algemeen geen uitspraak doen over de precieze overwegingen van andere landen. Het kabinet ziet in de minder vergaande positie van andere landen geen aanleiding om de Nederlandse positie te wijzigen.

In reactie op vragen van de leden van de fractie van de VVD merk ik op dat Nederland zijn positie op voorhand kenbaar heeft gemaakt, omdat dit in het Verdrag als verplichting is opgenomen. Het Verdrag schrijft voor dat bij ondertekening van het Verdrag in ieder geval kenbaar wordt gemaakt welke bepalingen een land via het Verdrag wil laten doorwerken op zijn gedekte belastingverdragen. Verder moet worden aangegeven welke artikelen uit gedekte belastingverdragen op welke wijze door het Verdrag geraakt kunnen worden. De achtergrond hiervan is dat op deze wijze het risico wordt verkleind dat verdragspartners het oneens zijn over de gevolgen die het Verdrag op een gedekt belastingverdrag heeft. Daarnaast kan dit een indruk geven van de gevolgen van het Verdrag op het verdragennetwerk. In dat kader heb ik de Tweede Kamer op 20 december 2017 een overzicht gestuurd (dat in de bijlage is aangepast aan latere ondertekeningen) met de potentiële gevolgen van het Verdrag op basis van (voorlopige) posities van dat moment.19 Bij ondertekening kan worden gekozen een definitieve positie neer te leggen, een voorlopige positie in te dienen of een voorlopige positie in te dienen en die te bevestigen bij het deponeren van de akte van bekrachtiging, aanvaarding of goedkeuring. Net als veel andere landen heeft Nederland gekozen om bij ondertekening zijn voorlopige positie kenbaar te maken. Deze kan tot aan het deponeren van de akte van bekrachtiging, aanvaarding of goedkeuring nog worden gewijzigd.

De leden van de fractie van het CDA hebben gevraagd wat het betekent dat het Verdrag voorrang heeft op bilaterale verdragsbepalingen. Verder vragen zij of altijd helder zal zijn op welke artikelen of artikelleden van een bilateraal belastingverdrag de bepalingen van het Verdrag doorwerken. De bepalingen van het Verdrag waarin de BEPS-maatregelen zijn opgenomen bevatten een zogenoemde compatibility clause. In deze bepaling is beschreven hoe het Verdrag doorwerkt in de specifieke artikelleden of onderdelen van bepalingen van een gedekt belastingverdrag. Verder beschrijft de compatibility clause in een aantal gevallen wat de consequentie is als een gedekt belastingverdrag geen bepaling bevat die wordt «vervangen» door een bepaling uit het Verdrag. Deze bepalingen regelen dus de doorwerking en daarmee de voorrang van het Verdrag op gedekte belastingverdragen. Daarnaast regelt het Verdrag per BEPS-maatregel welke kennisgevingen Partijen bij het Verdrag met betrekking tot die specifieke bepaling moeten doen. Die kennisgevingen zijn bedoeld om zoveel mogelijk duidelijkheid te verschaffen over de doorwerking van het Verdrag op gedekte belastingverdragen. Dit wordt bereikt doordat verdragspartners bij een gedekt belastingverdrag beide door middel van deze kennisgevingen aangeven wat het effect van het Verdrag op dat belastingverdrag is. In bijlage II bij de memorie van toelichting bij het wetsvoorstel zijn de Nederlandse (voorlopige) kennisgevingen opgenomen.

In het Verdrag is ook geregeld wat de gevolgen zijn als de kennisgevingen door de verdragspartners bij een gedekt belastingverdrag al dan niet overeenkomen. Samengevat voorziet het Verdrag in twee varianten. De eerste variant houdt in dat een bepaling doorwerkt op een gedekt belastingverdrag voor zover beide verdragspartners bij een gedekt belastingverdrag dezelfde kennisgeving doen. De tweede variant houdt in dat als de kennisgevingen van de verdragspartners van elkaar afwijken, de bepalingen uit het Verdrag voorrang hebben op bepalingen uit een gedekt belastingverdrag voor zover die daarmee onverenigbaar zijn.

De leden van de fractie van het CDA hebben gevraagd naar een reactie van het kabinet op de suggestie van de NOB om te voorzien in doorlopende teksten voor belastingverdragen waar het Verdrag op doorwerkt. Het Verdrag geldt formeel naast bestaande bilaterale belastingverdragen. Het Verdrag is niet vormgegeven als een wijzigingsprotocol. Wel past het Verdrag de diverse bilaterale verdragsrelaties aan. Het kabinet vindt het van belang dat het voor de praktijk duidelijk is wat de gevolgen zijn voor een verdragsrelatie als het Verdrag daarin doorwerkt. De Minister van Buitenlandse Zaken zal daarom voor gedekte belastingverdragen waarop het Verdrag effect heeft (na inwerkingtreding voor zowel Nederland als de desbetreffende verdragspartner) in het Tractatenblad aangeven welke bepalingen van het Verdrag op die gedekte belastingverdragen doorwerken. Hoewel hiertoe geen juridische verplichting bestaat, wil het kabinet op deze wijze inzichtelijk maken wat de gevolgen van het Verdrag zijn op gedekte belastingverdragen. Deze toezegging geldt ook voor nieuwe belastingverdragen waarop Nederland en de betreffende verdragspartner het Verdrag van toepassing wil laten zijn. Ook als Nederland of een verdragspartner na ratificatie van het Verdrag wijzigingen aanbrengt in de voorbehouden onder het Verdrag, zal de Minister van Buitenlandse Zaken dit op dezelfde wijze kenbaar maken. Dit in reactie op vragen van de leden van de fracties van het CDA en van GroenLinks.

De leden van de fractie van D66 hebben gevraagd of de aanpassingen in de werking van het Verdrag en bijvoorbeeld het beëindigen van voorbehouden wordt gemonitord. Ook vragen deze leden of landen van plan zijn om voorbehouden later in te trekken. Daarnaast zijn zij benieuwd of een monitoring plaatsvindt bij belastingverdragen die niet onder de werking van het Verdrag vallen. Verder willen zij weten of de deelnemende partijen voornemens zijn jaarlijks de implementatie van het Verdrag en de openstaande voorbehouden te bespreken. Ook vragen zij of het kabinet verwacht dat een jaarlijkse bespreking door peer pressure kan bijdragen aan het terugbrengen van het aantal voorbehouden.

De landen die deelnemen aan het Inclusive Framework hebben zich gecommitteerd aan de minimumstandaarden die binnen het BEPS-project zijn afgesproken. Binnen Working Party 1 van de OESO zal, samen met de landen die deel uitmaken van het Inclusive Framework, de implementatie van de minimumstandaarden die betrekking hebben op belastingverdragen worden gevolgd. Hierbij zal ook gekeken worden naar landen die het Verdrag niet hebben ondertekend en naar belastingverdragen die niet onder de reikwijdte van het Verdrag zijn gebracht. Wat betreft de voorbehouden bij bepalingen die niet tot de minimumstandaard behoren, zijn landen vrij om deze al dan niet te maken. Het is niet te voorspellen of landen door internationale druk geneigd zullen zijn om voorbehouden op niet verplichte onderdelen van het Verdrag in te trekken. Gezien het beperkt aantal voorbehouden en observaties bij het commentaar op het OESO-modelverdrag heeft het kabinet de verwachting dat de opname in verdragen van de in het BEPS-project ontwikkelde verdragsbepalingen in de toekomst meer navolging zal krijgen. Ik merk daarbij op dat de positie van andere landen bij het Verdrag in de meeste gevallen nog niet definitief is. Ook is het voor landen relatief eenvoudig om voorbehouden na ratificatie in te trekken of te vervangen door een voorbehoud met een beperktere strekking. Hierdoor kunnen de bepalingen waar dat voorbehoud op ziet alsnog doorwerken op de gedekte belastingverdragen van die Partij. Die doorwerking is dan uiteraard ook afhankelijk van de positie van verdragspartners bij deze gedekte belastingverdragen.

De leden van de fractie van D66 hebben gevraagd in hoeverre de impact van het Nederlandse ambitieniveau wordt geremd door voorbehouden van verdragspartners. Als reactie daarop verwijs ik naar de bijlage bij de brief van 20 december 2017 over het onderhavige wetsvoorstel, waarin de verwachte gevolgen voor de Nederlandse belastingverdragen inzichtelijk zijn gemaakt op basis van de posities van de landen die het Verdrag op dat moment ondertekend hadden.20 Als bijlage bij deze nota is een aangepast overzicht gevoegd, waarin ook de (voorlopige) posities zijn verwerkt van rechtsgebieden die na verzending van deze brief het Verdrag hebben ondertekend. Uit dit overzicht blijkt dat Nederland verder wil gaan dan veel andere landen bij het laten doorwerken van bepalingen uit het Verdrag. Het gevolg hiervan is dat de inzet van het kabinet (vooralsnog) niet op alle punten verwezenlijkt zal kunnen worden. De belangrijkste bepalingen van het Verdrag (de minimumstandaarden) worden wel geaccepteerd door de verdragspartners.

De leden van de fractie van D66 hebben gevraagd in te gaan op eventuele veranderingen in de positie van andere deelnemende landen sinds 19 december 2017. In reactie daarop merk ik op dat het Verdrag inmiddels ook is ondertekend door Barbados, Estland, Ivoorkust, Jamaica, Kazachstan, Maleisië, Panama, Peru, Tunesië en de Verenigde Arabische Emiraten. De verwachte gevolgen voor de Nederlandse belastingverdragen van de (voorlopige) posities van alle betrokken rechtsgebieden, waaronder de hiervoor genoemde landen, zijn opgenomen in de bijlage. Dit schema is aangepast aan ondertekeningen na de brief van 20 december 2017. Voor de kenbare (voorlopige) posities van rechtsgebieden is relevant dat er tussen ondertekening en het deponeren van de akte van bekrachtiging aanvaarding of goedkeuring geen tussentijdse kennisgevingen openbaar worden gemaakt. Het kabinet kan niet aangeven in hoeverre andere deelnemende landen voornemens zijn in de toekomst voorbehouden in te trekken of te vervangen. Wel is openbaar geworden dat België, zoals eerder opgemerkt, naar verwachting het voorbehoud bij artikel 12 van het Verdrag zal intrekken.

De leden van de fractie van de VVD vragen bij welke landen de keuzes reeds definitief zijn en bij welke landen niet. Oostenrijk, Polen, Slovenië, de Britse Kroonbezitten Jersey en het eiland Man, Servië, Zweden, Nieuw Zeeland en het Verenigd Koninkrijk hebben het Verdrag reeds geratificeerd. Voor deze jurisdicties zijn de keuzes dus definitief met dien verstande dat het wel mogelijk is om na ratificatie voorbehouden in te trekken of te vervangen door een voorbehoud met een minder ruime werking. Op dit moment zijn er geen andere jurisdicties die hebben aangegeven dat hun positie bij ondertekening definitief is, hoewel het Verdrag deze mogelijkheid wel biedt.

De leden van de fractie van D66 vragen naar de afwijking van de tekst van de antimisbruikbepalingen van het Verdrag ten opzichte van de teksten van die bepalingen, zoals die zijn opgenomen in de BEPS-rapporten.

Het kabinet merkt op dat de bepalingen van het Verdrag inhoudelijk overeenkomen met de voorgestelde verdragsbepalingen in de BEPS-rapporten. De doorwerking van deze bepalingen is namelijk het doel van dit Verdrag, zoals ook in de titel van het Verdrag tot uitdrukking is gebracht. Op sommige niet-inhoudelijke punten zijn er echter kleine afwijkingen. De verdragsbepalingen in de BEPS-rapporten zijn namelijk geschreven voor een bilateraal belastingverdrag, terwijl het Verdrag doorwerkt in vele bilaterale belastingverdragen die onderling kunnen verschillen. Daarbij wijkt bijvoorbeeld de gebruikte terminologie af. Zo wordt in het ene belastingverdrag de term «Convention» (verdrag) gebruikt, terwijl het andere belastingverdrag uitgaat van de term «Agreement» (overeenkomst). Om het belastingverdrag aan te duiden waar het Verdrag in doorwerkt wordt daarom de term «Covered Tax Agreement» (gedekt belastingverdrag) gebruikt. Daarnaast verwijzen de voorstellen in de BEPS-rapporten bijvoorbeeld naar de gebruikelijke nummering van artikelen in het OESO-modelverdrag. Het Verdrag verwijst niet naar artikelnummers, omdat deze nummering in de vele bilaterale belastingverdragen niet hetzelfde is. Dit doet er evenwel niet af dat de bepalingen van het Verdrag inhoudelijk overeenkomen met de corresponderende BEPS-voorstellen.

Belastingverdragen onder de werking van het Verdrag brengen (artikel 1 en 2 van het Verdrag)

De leden van de fractie van de VVD hebben vragen gesteld over de belastingverdragen die Nederland en andere landen hebben «aangemeld» onder het Verdrag. Ook de leden van de fracties van het CDA, GroenLinks, de PVV, de SP en D66 vragen daarnaar.

Het uitgangspunt van het kabinet is om de verdragsgerelateerde BEPS-uitkomsten te laten doorwerken op het hele Nederlandse netwerk van belastingverdragen. Het kabinet wil daarom in beginsel alle Nederlandse belastingverdragen ter vermijding van dubbele belasting naar het inkomen (en vermogen) onder de werking van het Verdrag brengen. Een aantal belastingverdragen heeft Nederland vooralsnog niet aangemeld. Dit betreft de belastingverdragen met België, Brazilië, Bulgarije, Denemarken, Ierland, Oekraïne, Polen, Spanje en Zwitserland.* Bij deze verdragen worden om pragmatische redenen de voorstellen uit het BEPS-project meegenomen in de lopende onderhandelingen. Dit in reactie op vragen van de leden van de fracties van het CDA, GroenLinks, D66 en de SP. Deze benadering wordt ook gesuggereerd in het Explanatory Statement bij het Verdrag.21 Het voordeel van deze aanpak is dat de BEPS-uitkomsten bij deze onderhandelingen in de doorlopende tekst van het desbetreffende belastingverdrag worden opgenomen. Ik verwacht – gegeven de stand van de onderhandelingen – niet dat dit betekent dat de BEPS-uitkomsten voor deze verdragsrelaties veel later van kracht zullen worden dan bij aanmelding van deze belastingverdragen onder het Verdrag. Wat betreft Brazilië is hierbij relevant dat dit land het Verdrag niet heeft ondertekend. De inzet van Nederland – de leden van de fracties van D66 en de SP vragen hiernaar – wijkt bij de diverse onderhandelingen niet af van de voorgestelde positie bij het Verdrag. Dat biedt echter, net als bij toepassing van het Verdrag, niet de garantie dat alle door Nederland voorgestelde BEPS-uitkomsten zullen doorwerken in die verdragsrelaties. Dit hangt af van de vraag in hoeverre de desbetreffende verdragspartners deze BEPS-uitkomsten accepteren. Bij Denemarken en Oekraïne hebben de onderhandelingen inmiddels geleid tot de ondertekening van wijzigingsprotocollen, waarin bepalingen uit het BEPS-project zijn verwerkt.22 Met Algerije heeft Nederland een nieuw belastingverdrag ondertekend, waarin eveneens bepalingen uit het BEPS-project zijn verwerkt.23 Het uitgangspunt om zoveel mogelijk belastingverdragen onder de toepassing van het Verdrag te willen brengen met uitzondering van belastingverdragen waarover onderhandelingen lopen, wijkt niet af van de inzet die in de brief van 28 oktober 2016 is voorgesteld.24

In antwoord op vragen van de leden van de fractie van het CDA over de onderhandelingen met Zwitserland en België, kan worden opgemerkt dat deze zich in een vergevorderd stadium bevinden. Met Zwitserland is onderhandeld over een wijzigingsprotocol waarin BEPS-maatregelen zijn opgenomen. Dit wijzigingsprotocol met Zwitserland wordt naar verwachting binnen afzienbare tijd ondertekend. Gegeven de stand van de onderhandelingen met België, verwacht het kabinet ook daar binnen afzienbare tijd tot een akkoord te komen. Als blijkt dat dit niet het geval is en als het voor een snelle doorwerking van de BEPS-uitkomsten praktischer lijkt om deze belastingverdragen onder de reikwijdte van het Verdrag te brengen, kunnen deze belastingverdragen alsnog worden aangemeld.

De leden van de fractie van de VVD vragen naar het effect van de insteek van andere verdragspartners wat betreft het aanmelden van belastingverdragen. In reactie daarop merk ik op dat van de 81 verdragsrelaties die Nederland heeft aangemeld voor het Verdrag, 51 verdragspartners het Verdrag hebben ondertekend en daarbij het belastingverdrag met Nederland hebben aangemeld.25 Ik verwijs naar het bij deze nota gevoegde overzicht van de Nederlandse belastingverdragen waar de bepalingen van het Verdrag naar verwachting op zullen doorwerken. De 30 verdragsrelaties die Nederland bij ondertekening heeft aangemeld maar waarbij geen «match» tot stand is gekomen, betreffen belastingverdragen met landen die het Verdrag niet hebben ondertekend.

De leden van de fractie van de VVD vragen naar de inzet van andere landen wat betreft het aantal aangemelde belastingverdragen. Daarbij bestaat een wisselend beeld. Dit is deels te verklaren door het verschil in omvang van het verdragen-netwerk van de verschillende landen. Zo zijn de meeste belastingverdragen aangemeld door het Verenigd Koninkrijk (119 belastingverdragen) dat ook een omvangrijk verdragennetwerk heeft. Curaçao heeft het kleinste aantal verdragen aangemeld (2 belastingverdragen). Voor Curaçao zijn echter niet meer belastingverdragen van toepassing. Daarnaast zijn er vermoedelijk ook landen die kiezen om zoveel mogelijk belastingverdragen via bilaterale onderhandelingen aan te passen. Een overzicht van het aantal aangemelde belastingverdragen door de ondertekenaars tot dusver is als bijlage bij deze nota gevoegd.

Het kabinet kan niet ingaan op de afwegingen van andere landen om meer of minder belastingverdragen aan te melden. Wel merk ik nogmaals op dat relevant is dat de inzet van landen bij het voldoen aan de minimumstandaarden van het BEPS-project onderworpen zal zijn aan een «peer review».

Hybride entiteiten (artikel 3 van het Verdrag)

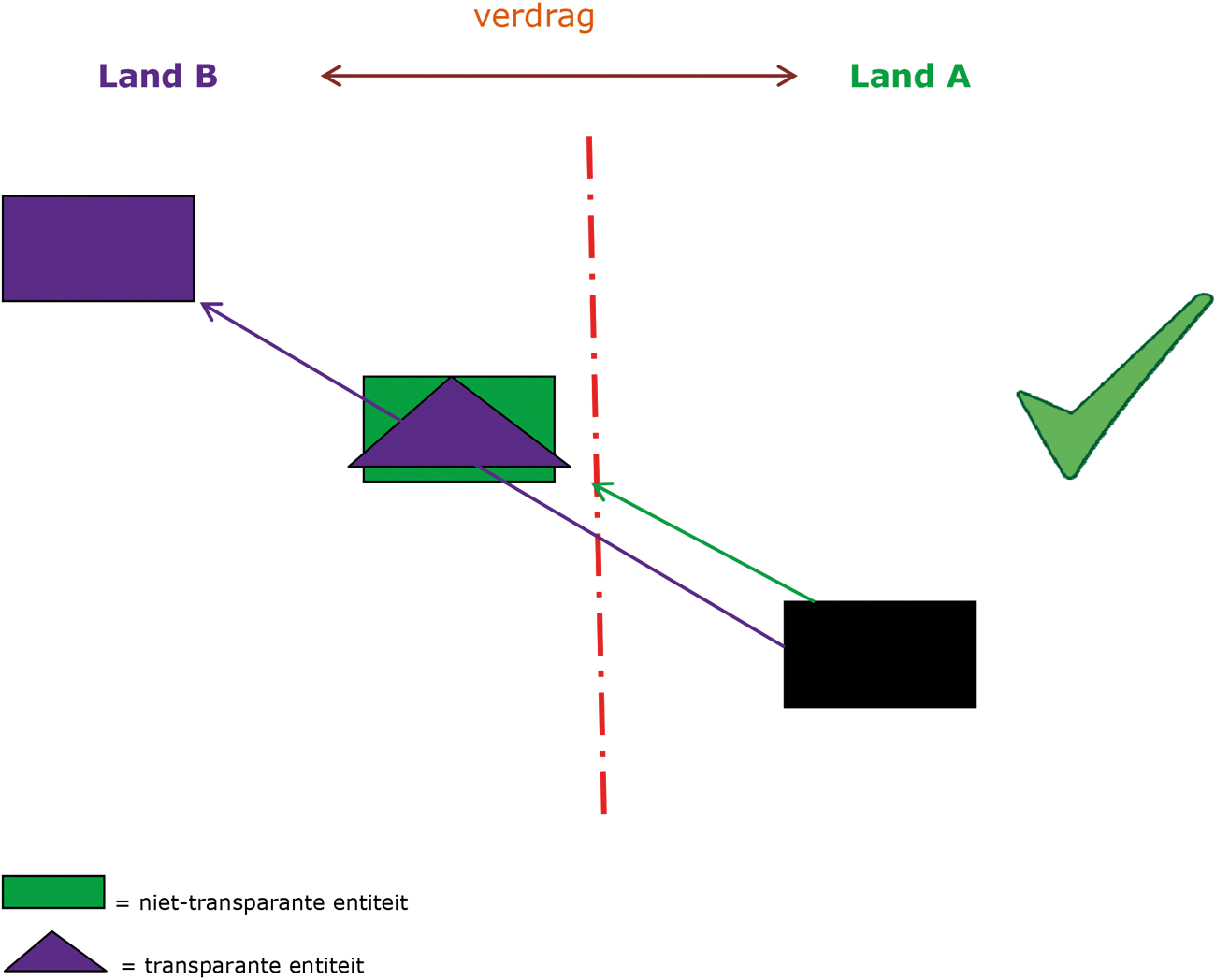

Artikel 3 bevat regels over de toepassing van belastingverdragen bij situaties met hybride entiteiten. De leden van de fracties van het CDA en GroenLinks hebben gevraagd om een nadere toelichting, waarbij de leden van het CDA hebben gevraagd om voorbeelden. Met artikel 3, eerste lid, van het Verdrag, wordt beoogd om zowel dubbele belasting als dubbele niet-belasting te voorkomen bij situaties van hybride entiteiten.

De bepaling voorkomt dubbele belasting in het volgende voorbeeld.

Voorbeeld 1: het voorkomen van dubbele belasting

In dit voorbeeld betaalt een lichaam in land A een royalty aan een hybride entiteit in land B. Land A beschouwt de hybride entiteit als een (niet-transparant) lichaam dat in land A als belastingplichtige zou worden aangemerkt. Land B rekent de inkomsten toe aan de achterliggende rechthebbende(n) en beschouwt de entiteit dus als «transparant». In land A geldt een nationaal bronheffingstarief van 10% op royalty’s, maar in het belastingverdrag met land B is afgesproken dat het heffingsrecht over de royalty volledig toekomt aan het «woonland» van de ontvanger van de royalty. Dit geldt echter alleen voor «inwoners» van land A en/of land B, waar volgens het belastingverdrag alleen sprake van is als zij «liable to tax» zijn (artikel 4 van het OESO-modelverdrag). De royalty wordt echter in land B niet voor de belastingheffing in aanmerking genomen bij de persoon die land A als ontvanger ziet, maar land B neemt dit inkomen wel voor de belastingheffing in aanmerking bij de achterliggende rechthebbende(n).

Uit artikel 3, eerste lid, van het Verdrag volgt – kort gezegd – dat het verdragsvoordeel wordt toegekend, omdat het inkomen dat wordt ontvangen door of door middel van de hybride entiteit in land B voor de belastingheffing wordt aangemerkt als inkomen van een inwoner van land B (namelijk als inkomen van de achterliggende rechthebbende(n)).

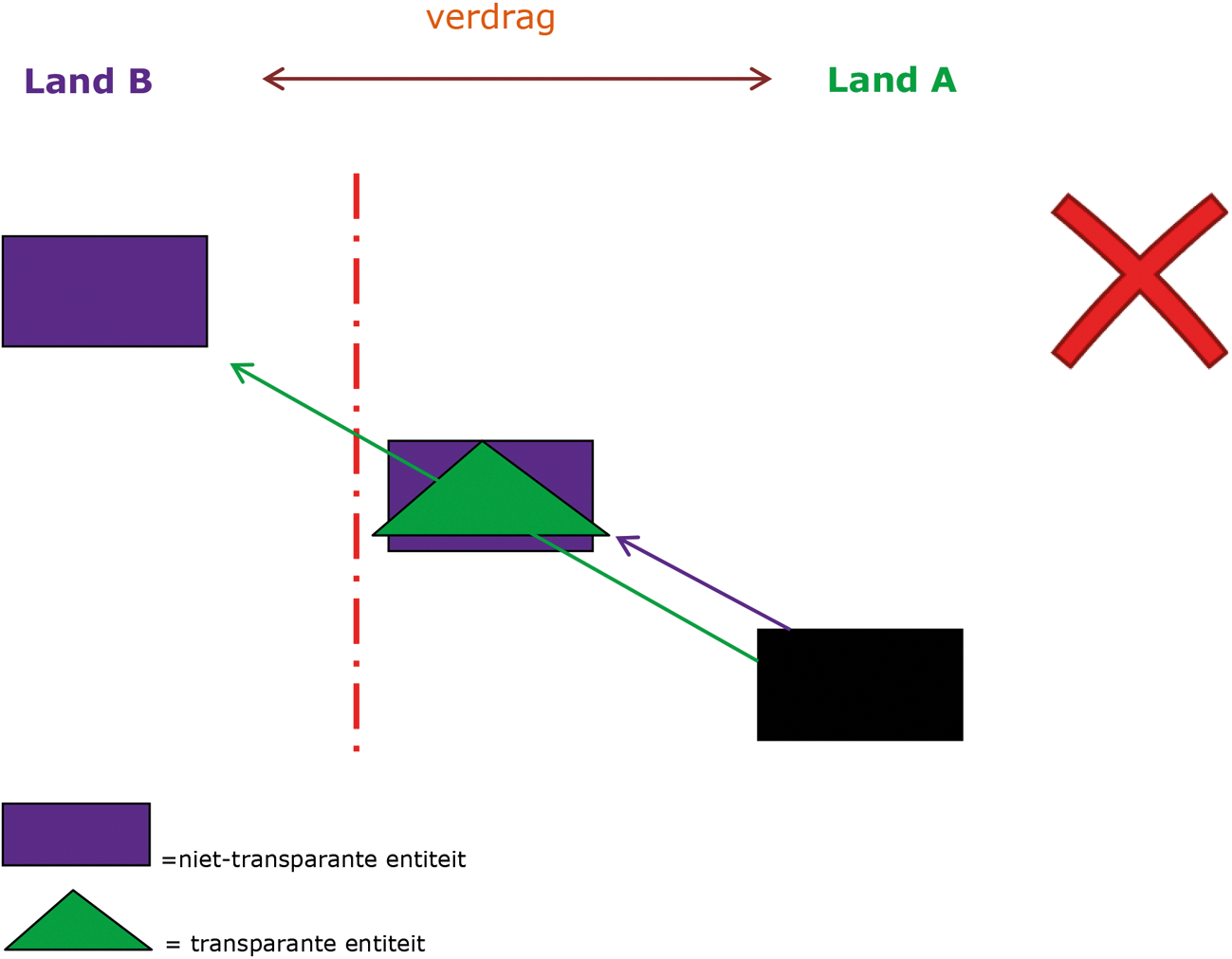

Met artikel 3, lid 1, van het Verdrag wordt echter ook dubbele niet-belasting voorkomen in het volgende voorbeeld.

Voorbeeld 2: het voorkomen van dubbele niet-belasting

In dit voorbeeld behandelt land A de hybride entiteit als transparant en beschouwt de achterliggende belanghebbende(n) dus als ontvanger. Als dat een belaste entiteit in land B is, zou land A het belastingverdrag toepassen. Land B ziet de hybride entiteit echter als de ontvanger en betrekt het inkomen niet bij de achterliggende belanghebbende(n). Deze situatie zou er dus in resulteren dat land A door het belastingverdrag in zijn bronheffingsrechten wordt beperkt, terwijl het inkomen niet in land B in de belastingheffing wordt betrokken.

Uit artikel 3, eerste lid, van het Verdrag volgt nu – kort gezegd – dat het belastingverdrag (in dit voorbeeld) land A niet beperkt in zijn nationale heffingsrecht (de 10% bronheffing), omdat de royalty wordt ontvangen door of door middel van de hybride entiteit en de royalty in land B voor de belastingheffing niet wordt aangemerkt als inkomen van een inwoner van dat land. Een vergelijkbare oplossing wordt bereikt in situaties waarin de hybride entiteit in een derde staat is gevestigd.

De leden van de fracties van het CDA, GroenLinks en de SP hebben vragen gesteld over het beperkte voorbehoud van Nederland om bestaande gedetailleerde hybride-entiteitenbepalingen te behouden. Het gaat hierbij concreet om het behouden van bestaande bepalingen in de belastingverdragen met Japan, het Verenigd Koninkrijk en de Verenigde Staten.26 Deze bepalingen regelen in essentie hetzelfde als de in het Verdrag opgenomen bepaling uit het BEPS-project en zijn daarmee net zo effectief als de hybride-entiteitenbepaling in het Verdrag. Voor bepaalde situaties kunnen de bestaande bepalingen echter meer maatwerk bieden. In de verdragen met het Verenigd Koninkrijk en de Verenigde Staten is bijvoorbeeld een regeling getroffen waarmee bevoegde autoriteiten de mogelijkheid hebben om (vrijgestelde) pensioenfondsen toch verdragsvoordelen toe te kennen als dat door onverkorte toepassing van de hybride-entiteitenbepaling niet zou kunnen. De beperkte opname in het Nederlands verdragennetwerk van dergelijke gedetailleerde bepalingen hangt samen met de voorkeuren van onze verdragspartners en de mate waarin de problematiek rond hybride entiteiten speelt in relatie tot die verdragspartner. Dit in reactie op vragen van leden van de fractie van GroenLinks.

Deze bepalingen doen niet af aan het beleidsbesluit over kwalificaties van buitenlandse rechtsvormen en houden geen verband met een voordeel in de uitvoering, merk ik op in reactie op een vraag van de leden van de fractie van het CDA.

De leden van de fractie van de SP vragen of er situaties van hybride mismatches denkbaar zijn die tot dubbele niet-heffing leiden, maar die niet worden geregeld in de (gedetailleerde) hybride-entiteitenbepalingen. Ik merk op dat er – zoals uiteengezet in het rapport bij BEPS-actiepunt 2 – vele situaties denkbaar zijn van hybride mismatches. De meeste situaties die in het rapport bij BEPS-actiepunt 2 (hybride mismatches) beschreven zijn, betreffen situaties waarbij een aftrek wordt geclaimd in het ene land terwijl in het andere land dit inkomen (vanwege een hybride mismatch) niet wordt belast. Omdat een belastingverdrag heffingsrechten verdeelt en geen belastingplicht creëert, kunnen deze situaties niet worden opgelost in belastingverdragen. Om dergelijke hybride mismatches op het gebied van nationaal belastingrecht op te lossen, is binnen de EU ATAD1 en ATAD2 aangenomen. Ook is in een eerder stadium al de Moeder-dochterrichtlijn aangepast, hetgeen voor Nederland is verwerkt in het huidige artikel 13, zeventiende lid, van de Wet op de vennootschapsbelasting 1969.27

De leden van de fractie van het CDA vragen naar de Nederlandse verdragsinzet ten aanzien van het opnemen van een bepaling over hybride entiteiten. Nederland zal de in het rapport bij BEPS-actie 2 voorgestelde en in het OESO-modelverdrag opgenomen hybride-entiteitenbepaling aan onze verdragspartners voorstellen. Nederland heeft in het verleden gepleit voor een juridische basis om de verdragstoepassing bij situaties van hybride entiteiten op te lossen. Het kabinet is tevreden dat ook in het OESO-modelverdrag een dergelijke juridische basis is opgenomen.

MAP-tiebreaker (artikel 4 van het Verdrag)

De leden van de fracties van de VVD en het CDA hebben vragen gesteld over artikel 4 van het Verdrag. Die bepaling bevat de zogenoemde corporate-tiebreaker op basis van onderling overleg (hierna: MAP-tiebreaker). Dit is een regel om te voorkomen dat een entiteit voor het belastingverdrag wordt beschouwd als inwoner van beide verdragspartners. De leden van de fractie van de VVD vragen waarom de corporate-tiebreaker in OESO-verband is herzien en waarom de MAP-tiebreaker volgens het kabinet beter is. Met de leden van de fractie van het CDA vragen zij verder waarom het kabinet nu al kiest voor de MAP-tiebreaker. De leden van de fractie van het CDA vragen ook of het mogelijk is de MAP-tiebreaker alleen in relatie tot bepaalde landen te laten gelden. De leden van de fractie van de VVD vragen naar het draagvlak voor deze MAP-tiebreaker en de motieven van landen om al dan niet voor deze bepaling te kiezen. Verder vragen deze leden waarom niet gekozen is voor een objectieve corporate-tiebreaker en waarom niet een voorbehoud is gemaakt bij deze bepaling.

Het kabinet kiest voor de doorwerking van de MAP-tiebreaker op de Nederlandse gedekte belastingverdragen. Achtergrond hiervan is dat dit Nederland en zijn verdragspartners in staat stelt om misbruiksituaties te bestrijden waarbij entiteiten met een dubbele woonplaats zijn betrokken. De MAP-tiebreaker biedt Nederland en zijn verdragspartners de mogelijkheid om daarbij met meer factoren rekening te houden dan enkel de plaats van feitelijke leiding als doorslaggevend criterium bij een dubbele woonplaats. In veel van zulke gevallen is ook niet de plaats van feitelijke leiding als zodanig het discussiepunt, maar veeleer de reden en de gevolgen van het zijn van inwoner van een van de verdragsluitende staten. In het rapport bij BEPS-actie 6 is aangegeven dat veel landen hebben geconcludeerd dat een entiteit met een dubbele woonplaats vaak verband houdt met belastingontwijkingstructuren. Dit vormde aanleiding om de MAP-tiebreaker die al sinds 2008 als alternatief in het commentaar bij het OESO-modelverdrag gepresenteerd stond, op te nemen in de nieuwe versie van het OESO-modelverdrag.

De MAP-tiebreaker is geen onderdeel van de minimumstandaard en Partijen bij het Verdrag kunnen kiezen om een volledig voorbehoud te maken bij deze bepaling. Een groot deel van de landen die het Verdrag hebben ondertekend doet dit ook. Zoals eerder opgemerkt in deze nota, kan het kabinet niet ingaan op de achtergrond van posities van andere landen. In antwoord op vragen van de leden van de fractie van het CDA merk ik op dat het mogelijk is om bepaalde beperkte voorbehouden te maken. Het effect van die voorbehouden is dat de MAP-tiebreaker niet doorwerkt op gedekte belastingverdragen die al bepaalde typen corporate-tiebreaker-bepalingen bevatten. Het is echter niet mogelijk om per gedekt belastingverdrag te kiezen voor het wel of niet laten doorwerken van de MAP-tiebreaker uit het Verdrag. Door geen voorbehoud te maken biedt Nederland deze bepaling dus aan al zijn verdragspartners bij de door Nederland aangemelde belastingverdragen aan.

De leden van de fractie van de VVD vragen naar de gevolgen van de MAP-tiebreaker voor belastingplichtigen. Zo vragen deze leden wat de MAP-tiebreaker betekent voor de rechtszekerheid en welke stappen het kabinet zet om belastingplichtigen zekerheid te geven. Verder vragen deze leden naar de situatie voor belastingplichtigen in de periode dat de bevoegde autoriteiten nog geen overeenstemming hebben bereikt over de woonplaats. Ook vragen deze leden hoe wordt omgegaan met een dubbele woonplaats die ontstaat als gevolg van vestigingsplaatsficties in wetgeving van verdragspartners.

Op grond van de MAP-tiebreaker hebben belastingplichtigen in beginsel geen recht op verdragsvoordelen zolang de bevoegde autoriteiten geen overeenstemming hebben bereikt over één verdragswoonplaats. Tot aan het moment van die overeenstemming bestaat dan dus onzekerheid. De bevoegde autoriteiten hebben op grond van deze bepaling echter de mogelijkheid om vast te stellen tot welke verdragsvoordelen een belastingplichtige tot het moment van overeenstemming wel recht hebben. Belastingplichtige hebben na afronding van de overlegprocedure zekerheid zolang de feiten en omstandigheden ongewijzigd blijven. In die zin leidt de MAP-tiebreaker tot een resultaat dat meer zekerheid biedt dan een corporate-tiebreaker die de doorslag geeft aan de plaats waar de feitelijke leiding van een entiteit zich bevindt. Dat criterium is immers ook niet altijd eenduidig, terwijl overeenstemming tussen bevoegde autoriteiten over de woonplaats dat wel is.

Op basis van de ervaring die Nederland heeft met de MAP-tiebreaker, die al in circa 20 Nederlandse belastingverdragen voorkomt, verwacht het kabinet niet dat bonafide belastingplichtigen lange tijd in onzekerheid zullen blijven. In vrijwel alle gevallen waarin een overlegprocedure is gestart, is binnen een kort tijdsbestek overeenstemming bereikt over de woonplaats. Het OESO-commentaar schrijft voor dat de bevoegde autoriteiten zo spoedig mogelijk in overleg treden om tot een oplossing te komen bij MAP-tiebreakerzaken. Nederland zet zich daar dan ook voor in. Het kabinet vertrouwt erop dat andere landen die kiezen voor de MAP-tiebreaker dit ook ter harte nemen. Bovendien is de procedure voor onderling overleg onderworpen aan het peer-review-proces van BEPS-actie 14. Dit is een voortdurend proces voor het verbeteren van geschillenbeslechting onder de belastingverdragen. Het kabinet ziet daarom geen aanleiding om nu een voorbehoud te maken bij deze bepaling om die eventueel op een later moment te laten vervallen.

De dubbele woonplaats van een entiteit kan ontstaan vanwege oprichting naar het recht van een land, terwijl de feitelijke leiding van die entiteit zich in een ander land bevindt. Nederland kent in zijn nationale wetgeving ook bepalingen op grond waarvan naar Nederlands recht opgerichte lichamen geacht worden inwoner te zijn van Nederland. In veel belastingverdragen geeft de corporate-tiebreaker in die gevallen de doorslag aan het land waar de feitelijke leiding van een entiteit zich bevindt. Op grond van de MAP-tiebreaker uit het Verdrag trachten de bevoegde autoriteiten in die situaties in onderling overleg een verdragswoonplaats bepalen. Daarbij worden de plaats van feitelijke leiding, de plaats van oprichting en andere relevante factoren, zoals de beweegreden achter de vestigingsplaats, in ogenschouw genomen.

In dit verband wordt nog opgemerkt dat onduidelijkheid kan bestaan over situaties waarin op basis van een bestaande MAP-tiebreaker in een gedekt belastingverdrag overeenstemming is bereikt over één woonplaats als deze bepaling wordt «vervangen» door de MAP-tiebreaker uit het Verdrag. Dit kan bijvoorbeeld spelen als verdragsluitende rechtsgebieden bij een gedekt belastingverdrag kiezen voor de MAP-tiebreaker en geen voorbehoud maken ter behoud van bestaande MAP-tiebreakerbepalingen. De doorwerking van de MAP-tiebreaker uit het Verdrag op een gedekt belastingverdrag vormt naar het oordeel van het kabinet in beginsel geen reden om overeenkomsten die op basis van een «oude» MAP-tiebreaker zijn overeengekomen te herzien of ter discussie te stellen, mits feiten en omstandigheden ongewijzigd blijven. Het uitgangspunt (overeenstemming tussen bevoegde autoriteiten) onder de MAP-tiebreaker uit het Verdrag is immers hetzelfde als onder vergelijkbare bepalingen die worden «vervangen».

Preambule – minimumstandaard (artikel 6 van het Verdrag)

De leden van de fractie van de VVD vragen voor welke belastingverdragen de toevoeging van de in het Verdrag opgenomen preambule noodzakelijk was. Hierover merkt het kabinet op dat de in het rapport bij BEPS-actie 6 opgenomen preambule een minimumstandaard is. In deze preambule wordt gewezen op het doel van belastingverdragen om dubbele belasting te voorkomen zonder daarbij mogelijkheden te creëren voor niet-belasting of beperkte belasting door belastingontwijking of belastingontduiking. De preambule uit het Verdrag bevat ook een expliciete verwijzing naar treaty-shopping-structuren. Om te voldoen aan de minimumstandaard was het nodig om aan te geven dat Nederland deze preambule wil laten doorwerken in alle door Nederland onder het Verdrag aangemelde belastingverdragen.

De leden van de fractie van D66 vragen hoe het kabinet duiding gaat geven aan de wens om de economische betrekkingen met andere verdragspartners verder te ontwikkelen en de samenwerking op het gebied van belastingen te versterken. In reactie hierop wordt opgemerkt dat Nederland met het overeenkomen van belastingverdragen beoogt de economische betrekkingen met verdragspartners verder te ontwikkelen. Het sluiten van belastingverdragen stimuleert grensoverschrijdende investeringen en de ontplooiing van grensoverschrijdende activiteiten, omdat op basis van wederkerigheid dubbele belasting wordt voorkomen. Duidelijke regels over de verdeling van heffingsrechten bieden rechtszekerheid aan internationaal opererende bedrijven en natuurlijke personen en kunnen bijdragen aan het verminderen van administratieve lasten. Dit bevordert de aantrekkelijkheid van het fiscale vestigingsklimaat in beide landen en zorgt voor een intensivering van economische betrekkingen.

Een ander doel van belastingverdragen is om het ontwijken en ontduiken van belastingen te voorkomen. In belastingverdragen worden daarom antimisbruikbepalingen opgenomen en voorzieningen getroffen voor administratieve samenwerking in de vorm van fiscale informatie-uitwisseling en bijstand bij invordering. Door in de preambule van een belastingverdrag op te nemen dat landen de samenwerking op het gebied van belastingen willen versterken, wordt ook dit doel van het belastingverdrag verduidelijkt, hetgeen relevant kan zijn bij de uitleg van het belastingverdrag.

Voorkoming verdragsmisbruik – minimumstandaard (artikel 7 van het Verdrag)

De leden van verschillende fracties hebben diverse vragen gesteld over de algemene antimisbruikbepalingen in het Verdrag. Bij de beantwoording zal eerst worden ingegaan op specifieke vragen over de principal purposes test (PPT) en over de limitation-on-benefits-bepaling (LOB). Vervolgens zal antwoord worden gegeven op vragen over de keuze die Nederland heeft gemaakt en de afwegingen die daarbij een rol hebben gespeeld. Daarna komt een aantal vragen aan bod over de gevolgen van deze keuze.

De PPT ontzegt de voordelen van een belastingverdrag wanneer het redelijk is aan te nemen dat het verkrijgen van deze voordelen een van de voornaamste doelen was van een constructie of transactie die direct of indirect tot dat voordeel heeft geleid. De leden van de fractie van de SP vragen het kabinet of de PPT betrekking heeft op alle mogelijke verdragsvoordelen. Dat is inderdaad het geval. Uit het rapport bij BEPS-actie 6 en uit het commentaar bij het OESO-modelverdrag blijkt dat met de term voordelen wordt gedoeld op alle beperkingen die het belastingverdrag aanbrengt op de heffingsrechten van de verdragsluitende rechtsgebieden.

De leden van de fractie van GroenLinks vragen hoe bij de PPT kan worden bepaald, of gekwantificeerd, wat het hoofddoel is van een constructie of transactie, hoe onderscheid gemaakt wordt tussen hoofddoelen en subdoelen en wat er gebeurt als het verkrijgen van verdragsvoordelen niet een hoofddoel maar een subdoel is. De leden van de fractie van de VVD vragen of niet gekozen had kunnen worden voor een principal purpose test in plaats van een principal purposes test en of dat niet een meer trefzekere optie was geweest die ook meer rechtszekerheid zou bieden.