Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2014-2015 | 34002 nr. F |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2014-2015 | 34002 nr. F |

Vastgesteld 11 december 2014

De nadere procedure heeft de commissie aanleiding gegeven tot het maken van de volgende nadere opmerkingen en het stellen van de volgende nadere vragen.

Algemeen

De leden van de CDA-fractie danken de regering voor de antwoorden op hun vragen in de memorie van antwoord. Zij hebben naar aanleiding hiervan nog enkele vragen.

De leden van de SP-fractie danken de regering voor de memorie van antwoord en zij hebben naar aanleiding daarvan een aantal nadere vragen.

De leden van de GroenLinks-fractie hebben met belangstelling kennis genomen van de memorie van antwoord en hebben naar aanleiding daarvan nog een aantal aanvullende vragen.

De leden van de SP-fractie vroegen in het voorlopig verslag naar de doorrekening (raming) van de tot nog toe genomen maatregelen van het huidige kabinet op het besteedbaar inkomen per 2017 voor kwartielgroepen en het 10e deciel van huishoudens. De regering antwoordt dat het effect 2017 nog niet gegeven kan worden omdat zij werkt met een nieuw model (MIMOSI). Deze leden menen dat zij hierdoor ernstig belemmerd worden bij hun taak om het regeringsbeleid te beoordelen en controleren. Begrijpt de regering dit? Het huidige kabinet zelf heeft tot voor kort steeds de beleidseffecten t/m 2017 alsmede het structurele effect gepresenteerd, mede op grond van het argument dat het kabinetsbeleid mede op de middellange termijneffecten beoordeeld moet worden. Dat is nu onmogelijk. De leden van de SP-fractie dringen erop aan de doorrekening onverwijld dan toch aan de hand van het Micros-model te geven waarmee dit wel mogelijk is. Is het zo dat de regering inmiddels zelf niet meer weet wat de beleidseffecten 2017 zijn, en koerst de regering nu slechts op de korte termijn?

De leden van de SP-fractie vragen tevens om de toezegging van de regering om de gevraagde doorrekening voor de jaren 2013 en 2017 aan de hand van het MIMOSI-model aan de Commissie Financiën van de Eerste Kamer te sturen zodra de regering daarover beschikt. Wanneer zal dit het geval zijn, zo vragen deze leden.

Ten aanzien van het MIMOSI-model zelf geven de leden van de SP-fractie twee reacties op de opmerkingen van de regering daarover in de memorie van antwoord. Ten eerste. De regering stelt dat MIMOSI de huishoudens met zeer lage inkomens (netto-inkomen < 63% netto WML) niet meeneemt. De leden van de SP-fractie achten dit zeer bezwaarlijk bij een in de tijd vergelijkende beschouwing van inkomensverdelingseffecten van het beleid. Begrijpt de regering dit? Hoeveel huishoudens vallen er buiten deze beschouwing? Welk percentage van de onderste 25%-groep van het CBS is dit voor het jaar 2012? Betekent dit ook dat als het CPB of de regering het heeft over de koopkrachteffecten op huishoudensgroepen met inkomen <WML of <175% (bijv. MEV 2015, blz. 61) dat de zeer lage inkomens dan niet meegenomen zijn? Betekent dit ook dat als het CPB of de regering het over het mediane of het gemiddelde inkomen heeft, dat dit stelselmatig overschat wordt? Zo ja, acht de regering dit wetenschappelijk verantwoord? Acht de regering dit voorts politiek verantwoord?

Ten tweede. Er voorlopig even van uitgaande dat het om 20–30% van de onderste 25%-groep en 5–8% van het totaal aantal huishoudens zou gaan (?) dan is het de vraag of dit de discrepanties tussen MIMOSI en het CBS voor 2012 voldoende verklaart. Zie Tabel 1. Kan de regering hier commentaar op geven? Kan de regering voor de vergelijking van de twee cijferreeksen MIMOSI kalibreren op de CBS-groepen door de onderste 25%-groep van MIMOSI te verminderen met het percentage dat er buiten valt (de onderste groep is dan bijvoorbeeld een 15%-groep, de andere groepen zijn 25%-groepen) in een opstelling die vergelijkbaar is met Tabel 1?

|

2012 |

2012 |

2012 |

|

|---|---|---|---|

|

CBS 8 dec 2014 |

raming FIN dec 2014 |

||

|

kolom 1–2: x € 1.000 |

CBS |

Mimosi |

verschil |

|

1e kwartielgroep (gemiddelde) |

12,40 |

17,13 |

38% |

|

2e kwartielgroep (gemiddelde) |

23,30 |

25,85 |

11% |

|

3e kwartielgroep (gemiddelde) |

35,00 |

36,93 |

6% |

|

4e kwartielgroep (gemiddelde) |

62,60 |

64,82 |

4% |

|

10e decielgroep (gemiddelde) |

82,60 |

87,17 |

6% |

|

mediaan (totaal huishoudens) |

28,40 |

31,00 |

9% |

|

gemiddelde (totaal huishoudens) |

33,30 |

36,21 |

9% |

|

Bron (kamerstuk) |

CBS 8 dec 20141 |

34.002 D |

De leden van de SP-fractie vroegen in het voorlopig verslag informatie over de opbouw van de belastingdruk personen voor het jaar 2014 en het jaar 2015 (uit hoofde van het BP 2015 + eerdere maatregelen). En wel betreffende de onderstaande categorieën A-D.

A. bruto inkomen (box 1+3)

B.1 bruto inkomen box 1

B.2 belastingvoordelen

waarvan vrijstellingen

waarvan aftrekposten

waarvan heffingskortingen

B.3 netto heffing box 1

B.4 idem in % bruto inkomen box 1

C.1 vermogen box 3

C.2 netto heffing box 3

C.3 idem in % vermogen

D.1 totaal netto heffingen (box 1+3)

D.2 idem in % bruto inkomen (box 1 + 3)

Zij vragen de informatie A-D voor:

1. Het mediane bruto inkomen van de personen;

2. Het gemiddelde van ieder van de vier brutoinkomens-kwartielen;

3. Het gemiddelde van het 10e brutoinkomens-deciel.

In de memorie van antwoord geeft de regering informatie die niet gevraagd werd (namelijk over huishoudens). De leden van de SP-fractie beschouwen deze informatie eveneens als interessant en danken de regering daarvoor. Deze leden vroegen echter specifiek om informatie over de belastingen, en daarvoor worden personen aangeslagen en niet huishoudens. Deze informatie is uiteraard relevant voor de behandeling van het Belastingplan 2015. Graag krijgen zij alsnog antwoord op de betreffende vragen uit het voorlopig verslag (hier herhaald).

De leden van de CDA-fractie vragen de regering om een reactie op het commentaar van de Nederlandse Orde van Belastingadviseurs van 3 december 2014 met betrekking tot de uitvoerbaarheid van de voorstellen ten aanzien van de gebruikelijkloonregeling.

In haar antwoord op de vraag van de leden van de GroenLinks-fractie naar mogelijke alternatieven voor de leidingwaterbelasting noemt de regering dat voordat de vorig jaar aangenomen regeling is gemaakt verschillende alternatieven zijn overwogen. Die alternatieven zijn toen niet gekozen ten faveure van de wel gekozen regeling die thans onuitvoerbaar blijkt c.q. tot ongewenste neveneffecten heeft. Wat de leden van de GroenLinks-fractie graag willen weten is of er op het moment dat besloten werd de regeling weer ongedaan te maken opnieuw naar de eerdere alternatieven is gekeken, dan wel nieuwe alternatieven voor een belasting op leidingwater zijn overwogen. De vraag is waarom er, nu de eerste keuze afviel, niet is teruggegrepen op een ander alternatief? Deze vraag is door de regering niet beantwoord. Ook de vraag of de regering voornemens is om op termijn de leidingwater (en/of grondwater) belasting alsnog zo vorm te geven dat in veel grotere mate dan thans het geval is het daadwerkelijke gebruik wordt belast wordt niet beantwoord. Graag ontvangen de leden van de GroenLinks-fractie alsnog een antwoord op deze vragen.

In antwoord op de vraag van onder meer de GroenLinks-fractie over de ratio van de voorwaarde dat een onderneming niet meer dan 20% van de coöperatie mag uitmaken om in aanmerking te komen voor een verlaagd tarief zegt de regering dat die voorwaarde is omdat de regeling juist het gezamenlijk initiatief wil stimuleren, en dat het niet de bedoeling is dat het project het vehikel wordt van een energiebedrijf of één of enkele ondernemingen. De vraag waarom daarvoor een grens van 20% nodig is wordt niet beantwoord. Is het niet zo dat bij iedere grens onder de 50% een samenwerkingsverband in ieder geval uit drie deelnemers moet bestaan en er derhalve sprake is van een gezamenlijk initiatief? En is de eis dat het moet gaan om kleinschalig verbruik door de deelnemers zelf niet voldoende om te voorkomen dat het een vehikel van grote bedrijven of energiemaatschappijen wordt? De vraag van de lede van de GroenLinks-fractie welke gevaren / nadelige effecten de regering precies voorziet wanneer een onderneming een grote beleidsbepalende invloed heeft, en wat er precies mis kan gaan is door de regering niet beantwoord. Graag ontvangen deze leden alsnog een antwoord op deze vraag. Kan de regering wellicht enkele voorbeelden noemen van de manier waarop een onderneming een ongewenste overheersende invloed zou kunnen uitoefenen binnen een energiecoöperatie?

In antwoord op de vragen van de leden van de GroenLinks-fractie naar de mogelijkheid van vrijstelling van de energiebelasting bij door de verhuurder van bedrijfsruimte opgewekte energie die rechtstreeks wordt geleverd aan de huurder stelt de regering dat zij vooral inzet op kleinschalige en lokale projecten. De leden van de GroenLinks-fractie merken op dat ook gebruikers van bedrijfsruimten kleinschalige gebruikers kunnen zijn. Denk aan kleine kantoren en winkels, maar bijvoorbeeld ook schoolgebouwen. Deze leden zien niet in waarom deze bedrijfsruimten op voorhand niet onder deze categorie van kleinschalige en lokale projecten vallen. Graag horen zij een nadere onderbouwing van de regering. De aan het woord zijnde leden vragen of het juist is dat uiteindelijk de derving van energiebelasting het doorslaggevende argument voor de regering is? Ziet de regering mogelijkheden om de vrijstelling voor verhuurders alsnog ook te laten gelden voor kleinschalig gebruik door huurders van bedrijfsruimten?

Uit de antwoorden begrijpen de leden van de GroenLinks-fractie ook dat de vrijstelling alleen geldt voor de particuliere huursector. Deze beperking lezen de leden van de GoenLinks-fractie niet in de memorie van toelichting die in zijn algemeenheid spreekt over de huursector, en over een duurzame elektriciteitsinstallatie die is aangebracht op of aan de woning of het gebouw waarvan de woning deel uitmaakt. De leden van de GroenLinks-fractie lezen hierin geen beperking tot de particuliere huursector. Ook begrijpen zij de toelichting aldus dat ook bij complexgewijze verhuur een vrijstelling mogelijk is. Kan de regering dit bevestigen?

In antwoord op vragen van de GroenLinks-fractie naar de wijzigingen van artikel 50 en 53 van de Wbm zegt de regering in feite dat er -afgezien van de verruiming ten aanzien van de verhuurders- niets zal veranderen; er zou slechts sprake zijn van een technische wijziging. De signalen die de leden van de GroenLinks-fractie op dit punt krijgen zijn echter heel anders; met name organisaties die zorg dragen voor de zogenaamde «ontzorgconstructies» voorzien een inperking van de mogelijkheid voor bijvoorbeeld scholen om met behulp van dergelijke constructies zelf duurzame energie voor eigen gebruik op te wekken. De leden van de GroenLinks-fractie zijn dan ook van oordeel dat de wijzigingen van artikel 50 en 53 van de Wbm wel degelijk beleidsmatige wijzigingen betreft. De regering legt via deze wijzigingen de door de Eerste Kamer aangenomen motie-Vos3 terzijde, die juist het kabinet vroeg om de bestaande praktijk, waarin ook in het geval van «levering achter de meter» via een installatie voor duurzame energie, die in eigendom is van een derde partij en waarbij afgerekend wordt per opgewekte Kwh, de vrijstelling van energiebelasting te handhaven (de zogenaamde «ontzorgconstructie»). De wijzigingen van artikel 50 en 53 Wbm betekenen dat deze vrijstelling wettelijk onmogelijk wordt gemaakt. Deze leden vragen de regering op deze analyse in te gaan. De leden van de GroenLinks-fractie vragen de regering wat dit betekent voor de vele «ontzorgprojecten» die gaande zijn in het land, waaronder projecten bij vele basisscholen die gebruik maken van een derde partij bij het gebruik van elektriciteit uit zonne-energie opgewekt op het eigen dak van de school «achter de meter». Is het juist dat de Belastingdienst in bestaande situaties gaat handhaven, en alsnog energiebelasting gaat opleggen?

Wil de regering alsnog ingaan op de vraag van deze leden of door de nieuwe artikelen 50 en 53 niet hoge drempels voor onder andere scholen worden opgeworpen om gebruik te maken van zonne-energie van installaties op het eigen dak via zogenaamde ontzorgconstructies?

De wijziging van art 53 Wbm betekent dat leveranciers zowel voor als achter de meter energiebelasting moeten betalen in het geval van duurzame energie. Is de regering het met de leden van de GroenLinks-fractie eens dat dit een beleidsmatige wijziging betreft, daar volgens het bestaande artikel 53 alleen leveranciers «voor de meter» energiebelasting moeten betalen? Is de regering het met de leden eens dat op deze wijze drempels worden opgeworpen voor de eerder genoemde ontzorgconstructies met onder meer basisscholen, omdat nu in die gevallen de vrijstelling van energiebelasting vervalt?

In een eerder overleg met de Minister van Economische Zaken over de uitwerking van de eerdergenoemde motie-Vos heeft de Minister verzekerd dat ook het opwekken van energie voor eigen gebruik via zogenaamde ontzorgconstructies mogelijk is en mogelijk zal blijven. Hoe moeten de leden van de fractie van GroenLinks dit zien in het licht van de huidige voorstellen? Kan de regering aangeven bij welke ontzorgconstructies wel en bij welke geen gebruik gemaakt kan worden van de vrijstelling? Kan de regering verzekeren dat voor alle ontzorgconstructies waarvoor thans een vrijstelling geldt dat ook na 1 januari 2015 het geval zal zijn?

Is de regering het eens met de leden van de GroenLinks-fractie dat het kabinet prioriteit geeft aan opbrengsten voor de staatskas uit energiebelasting boven de succesvolle groei van opwek van duurzame energie via lokale projecten? De regering schrijft dat de leden van de fractie van GroenLinks zich geen zorgen hoeven te maken over dubbele betaling van energiebelasting aan leveranciers door bijvoorbeeld, die pas aan het einde van het jaar zal worden verrekend. Toch is dit precies wat zal gebeuren door de voorgestelde wijzigingen. Een basisschool die zowel een contract heeft met een gewone leverancier en met een ontzorgpartij (via welke de school duurzame energie achter de meter gebruikt) zal aan beiden energiebelasting moeten betalen. De regering suggereert alsof de leveranciers de energiebelasting niet hoeven door te berekenen aan de klanten. Is de regering het met de leden eens dat leveranciers dit in praktijk altijd zullen doen, zeker in het geval van ontzorgpartijen, die niet het kapitaal hebben om de energiebelasting voor te schieten?

Netbeheer Nederland heeft de Eerste Kamer op 9 december 2014 per brief4 gewaarschuwd dat de voorliggende wijziging van artikel 50 Wbm de belastingdruk op projecten zal doen toenemen, waardoor innovatieve initiatieven moeilijker of niet meer in staat zijn hun business case rendabel te krijgen en daardoor in de kiem gesmoord zullen worden. Ook geeft Netbeheer Nederland aan dat hierdoor de kennis en inzicht in het Energiesysteem van de toekomst verloren zullen gaan, en dat juist die kennis nodig is voor netbeheerders om hun keuze voor investeringen in de netten van de toekomst zo optimaal mogelijk te maken. De leden van de fractie van GroenLinks vragen de regering te reageren op deze brief van Netbeheer Nederland.

De leden van de GroenLinks-fractie bedoelden met hun vraag over de laadpalen voor het opladen van elektrische auto's te vragen naar de specifieke situatie waarin een laadpaal niet is aangesloten op het elektriciteitsnet, maar direct is aangesloten op een installatie voor duurzame energie. Kleinschalig en lokaal dus, precies wat de regering wil. Kan de regering nog eens specifiek op die situatie ingaan?

De leden van de CDA-fractie vragen de regering om een reactie op het commentaar van de Nederlandse Orde van Belastingadviseurs van 3 december 2014 met betrekking tot de uitvoerbaarheid van de voorstellen ten aanzien van de nieuwe regeling van de kwalificerende buitenlandse belastingplichtige.

De leden van de SP-fractie hebben commentaar op en vragen over de voorgenomen herziening van het belastingstelsel en de brief «Keuzes voor een beter belastingstelsel»5. De regering lijkt vooralsnog te koersen op een verlaging van de inkomstenbelasting (in het bijzonder die op arbeidsinkomsten) en een verhoging van de indirecte belastingen. In dit kader verstrekte de regering hen in Kamerstuknummer 34 000, G over de bij het CBS laatst bekende cijfers over de belastingdruk voor 25%-groepen huishoudens, namelijk over 2010. De regering verstrekte daar de onderstaande tabel en merkte daarbij op: «Hieronder de tabel voor zover het CBS deze op dit moment kan invullen. De cijfers van 2013 betreffen voorlopige cijfers. Daarnaast heeft het CBS de cijfers voor inkomstenbelasting: nettoheffing gecorrigeerd. De toename in het eerste

kwartiel wordt voor een deel bepaald door een grondslageffect. In 2013 is de wet Uniformering Loonbegrip ingevoerd. Door deze wet gaan werkgevers de inkomensafhankelijke bijdrage voor de zorgverzekeringswet direct afdragen aan het Zorgverzekeringsfonds waardoor de bruto lonen dalen.»

|

25%-groepen 2010 |

25%-groepen 2013 |

|||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

1e 25% |

2e 25% |

3e 25% |

4e 25% |

1e 25% |

2e 25% |

3e 25% |

4e 25% |

|||||

|

inkomstenbelasting: nettoheffing |

7,5% |

13,4% |

18,0% |

24,3% |

8,5% |

13,1% |

17,7% |

24,2% |

||||

|

indirecte belastingen |

15,6% |

10,2% |

8,3% |

5,7% |

. |

. |

. |

. |

||||

|

lokale heffingen |

2,8% |

1,9% |

1,4% |

0,9% |

. |

. |

. |

. |

||||

|

premie Zvw (nom.- toeslag) |

4,3% |

3,8% |

3,5% |

2,3% |

4,4% |

3,8% |

3,6% |

2,4% |

||||

|

collectieve lastendruk (som) |

30,2% |

29,3% |

31,2% |

33,2% |

. |

. |

. |

. |

||||

|

gemiddeld brutoinkomen 2) |

€ 16.500 |

€ 34.400 |

€ 58.500 |

€ 115.000 |

€ 16.600 |

€ 34.700 |

€ 59.800 |

€ 120.900 |

||||

|

kwartielgrens |

€ 25.300 |

€ 45.000 |

€ 74.100 |

|||||||||

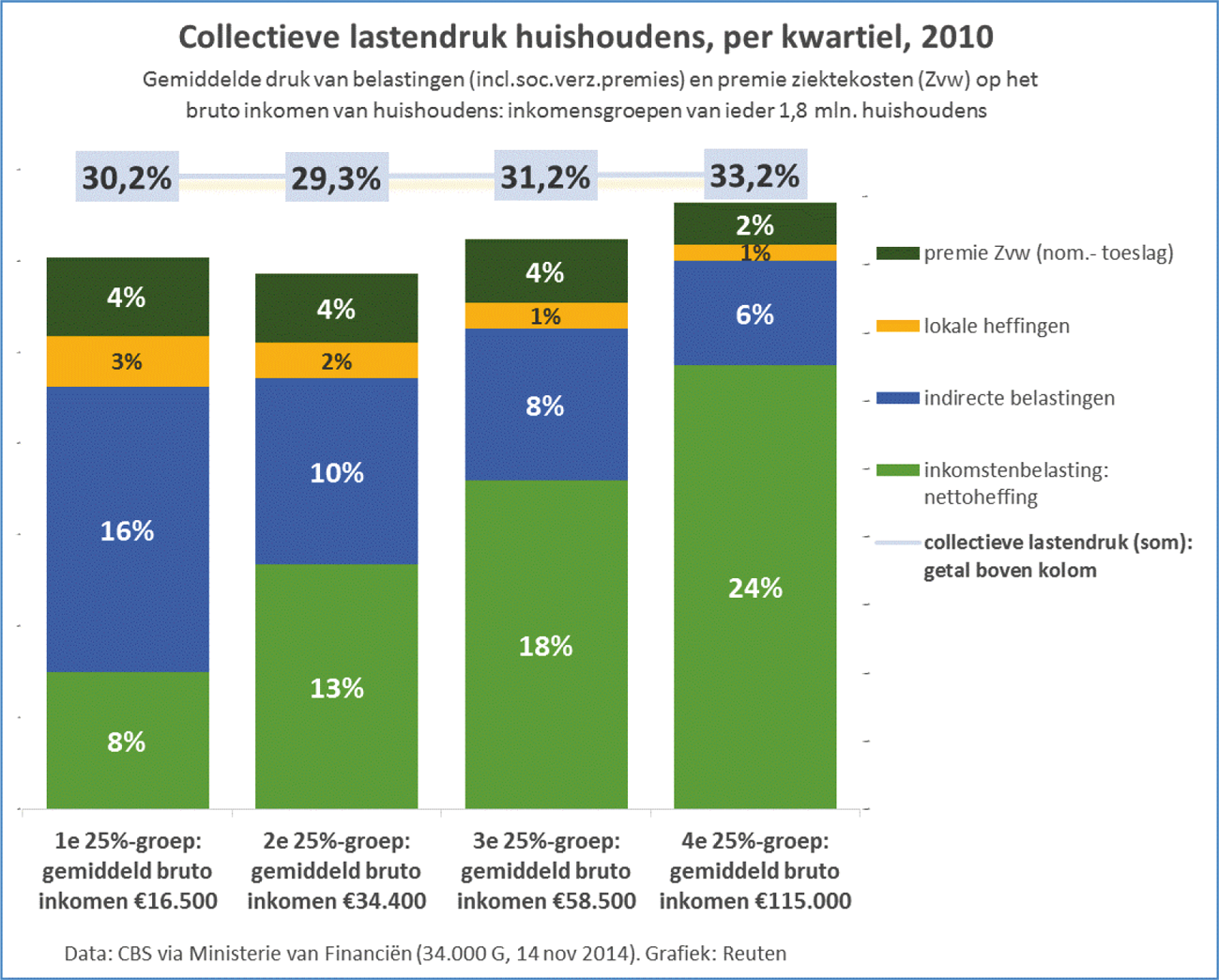

Op basis van deze tabel hebben de leden van de SP-fractie de onderstaande grafiek gemaakt.

De leden van de SP-fractie merken hierbij op dat in verband met verhoging van de indirecte belastingen vanaf eind 2012 de belastingdruk van 25%-groepen zich waarschijnlijk reeds omgekeerd evenredig aan het gemiddeld bruto inkomen van die groepen ontwikkeld heeft.

De regering zegt te «streven naar een evenwichtige inkomensverdeling». In de memorie van antwoord schrijft de regering: «Het kabinet verstaat onder een «evenwichtige inkomensverdeling» dat op adequate wijze rekening wordt gehouden met de draagkracht van mensen.» De leden van de SP-fractie vragen de regering of zij de belastingdruk zoals aangegeven in de bovenstaande tabel en de grafiek in de haar bedoelde zin «evenwichtig» acht. Kan de regering haar antwoord op deze vraag nader beargumenteren onder verwijzing naar de cijfers?

Hoe stelt de regering zich de door haar nagestreefde evenwichtigheid voor bij een koers op verlaging van de inkomstenbelasting (in het bijzonder die op arbeidsinkomsten) en een verhoging van de indirecte belastingen? Ligt het dan vooralsnog niet in de lijn dat de belastingdruk op de lagere inkomens (met name de onderste maar ook de 2e 25%-groep) zelfs hoger dreigt uit te komen dan die op de bovenste helft van de inkomensverdeling? De leden van de SP-fractie ontvangen graag een uitgebreid commentaar hierop.

De leden van de CDA-fractie missen een antwoord van de regering op hun oproep in het voorlopig verslag om een oplossing te vinden voor de kennelijk absurde gevolgen van de toepassing van het partnerbegrip bij opvangsituaties. Graag vernemen deze leden alsnog de opvatting van de regering hierover.

De leden van de CDA-fractie vragen de regering om een reactie op het commentaar van de Nederlandse Orde van Belastingadviseurs van 3 december 2014 met betrekking tot de uitvoerbaarheid van de voorstellen ten aanzien van de eenmalig verruimde schenkingsvrijstelling ten behoeve van de eigen woning.

De leden van de commissie zien de beantwoording van voorgaande vragen met belangstelling tegemoet. Zij verzoeken de regering de nota naar aanleiding van het verslag zo mogelijk uiterlijk vrijdag 12 december 2014 aan de Eerste Kamer toe te zenden.

De voorzitter van de vaste commissie voor Financiën, Essers

De griffier van de vaste commissie voor Financiën, Van Dooren

Samenstelling:

Holdijk (SGP), Van der Linden (CDA), Essers (CDA) (voorzitter), Sylvester (PvdA), Terpstra (CDA), Nagel (50PLUS), Elzinga (SP), Koffeman (PvdD), Reuten (SP), Knip (VVD), Backer (D66), De Boer (GL), Van Boxtel (D66), Bröcker (VVD), Ester (CU), De Grave (VVD) (vicevoorzitter), Hoekstra (CDA), De Lange (OSF), Postema (PvdA), Sent (PvdA), Van Strien (PVV), Vos (GL), Van Beek (PVV), Kok (PVV), Bruijn (VVD), Van Zandbrink (PvdA)

Ter inzage gelegd bij de afdeling Inhoudelijke Ondersteuning van de Eerste Kamer onder griffienummer 156282.08.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34002-F.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.