Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2013-2014 | 33750 nr. J |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2013-2014 | 33750 nr. J |

Vastgesteld 12 november 2013

De vaste commissie voor Financiën1 heeft tijdens haar vergadering van 5 november 2013 gesproken over de Algemene Financiële Beschouwingen (AFB) die op 19 november 2013 in de Eerste Kamer zullen worden gehouden. De leden van de SP-fractie hebben ter voorbereiding op de AFB bij brief van 6 november 2013 een aantal vragen gesteld aan de Minister van Financiën.

De Minister heeft op 12 november 2013 gereageerd.

De commissie brengt bijgaand verslag uit van het gevoerde schriftelijk overleg.

De griffier van de vaste commissie voor Financiën, K. van Dooren

BRIEF AAN DE MINISTER VAN FINANCIEN

Den Haag, 6 november 2013

De vaste commissie voor Financiën heeft tijdens haar vergadering van 5 november jl. gesproken over de Algemene Financiële Beschouwingen (AFB) die op 19 november 2013 in de Eerste Kamer zullen worden gehouden. De leden van de SP-fractie hebben een aantal vragen over de Rijksbegroting 2014, in het bijzonder de Miljoenennota 2014 en de herziening daarvan (Herfstakkoord), die zij graag ter voorbereiding op de AFB aan u voorleggen.

Effecten van de herziene begroting 2014 (Herfstakkoord)

De leden van de SP-fractie hebben een aantal vragen en opmerkingen over de geraamde beleidseffecten van de herziene begroting 2014 als gevolg van het zogenoemde Herfstakkoord ten opzichte van de beleidseffecten zoals geraamd in de Macro Economische Verkenningen (MEV) 2014.2 3

1. Is het correct dat de herziening geen effect heeft op de groei van het BBP 2014–17 en dat het totale beleidseffect derhalve uitkomt op gecumuleerd – 1%?4

2. Is het correct dat de herziening een positief effect heeft op de groei van de bedrijfsinvesteringen 2014–17 van 0,25% (in 2014) en dat het totale beleidseffect derhalve uitkomt op gecumuleerd – 1,5%?5

3. Is het correct dat de herziening geen effect heeft op de toename van de werkloosheid 2014–17 en dat het totale beleidseffect derhalve uitkomt op een werkloosheidstoename van gecumuleerd 1,5?6

4. Is het correct dat de herziening geen effect heeft op de werkgelegenheid (arbeidsjaren) 2014–17 en dat het totale beleidseffect derhalve uitkomt op gecumuleerd – 1%?7

5. Is het correct dat het CPB de «korte termijn» opvat als tot 1 jaar en de «middellange termijn» als tot 4 à 5 jaar? Zo nee, hoe omschrijft het CPB deze termen wel?8

6. De regering stelt in de herfstbrief: «Op korte termijn is het vooral van belang de vraag naar arbeid te stimuleren.»9 Wat verstaat de regering onder «korte termijn»?

7. Vervolgens stelt de regering: «De volgende maatregelen vergroten op korte termijn de vraag naar arbeid», gevolgd door zes maatregelen. De regering geeft niet aan met hoeveel deze maatregelen de vraag naar arbeid stimuleren. Hoe beoordeelt de regering het feit dat het CPB raamt dat de maatregelen in 2014–17 géén effect op de werkgelegenheid hebben (punt 4)?

8. De regering stelt: «De volgende maatregelen bevorderen de werkgelegenheid op (middel)lange termijn», gevolgd door 11 maatregelen. Welke tijdspanne in jaren heeft de regering voor ogen bij «(middel)lange termijn»? Kan de regering aangeven met hoeveel deze maatregelen de werkgelegenheid bevorderen in termen van arbeidsjaren? Voor zover het hier om de middellange termijn gaat stelt het CPB: «De effecten op de arbeidsmarkt zijn op korte en middellange termijn beperkt.» (blz.4)

9. Onderkent de regering dat acht van deze elf maatregelen (uit punt 8) geen arbeidsplaatsen creëren doch de ene werkloze substitueren voor de andere (nummers 7, 9, 1010, 11, 12, 13, 1511, 1612) en dat de overige drie maatregelen in dit verband niet ter zake of vaag zijn (nummers 8, 14, 1713)?

10. De regering schrijft: «De ambitie is dat de werkgelegenheid stijgt met 0,8% ofwel ruim 50 duizend banen op termijn.»14 Is het correct dat de Herfstbrief – alsmede de mondelinge presentatie van het akkoord – de indruk wekt dat deze 50.000 banen het (ambitieuze) effect van het Herfstakkoord gaan zijn?15 (Pas in §5 van de doorrekening van het CPB werd duidelijk wat er meer precies aan de hand is.)

11. Onderkent de regering dat deze ambitie (punt 10) niet is hard gemaakt? (Zie de voorgaande punten 4–9.)

Werkgelegenheid en structurele werkgelegenheid

De leden van de SP-fractie hebben een aantal opmerkingen en vragen over de termen «werkgelegenheid» en «structurele werkgelegenheid».

Werkgelegenheid

1. In de MEV 2014, Tabel 2.5 (kerngegevens arbeidsmarkt 2012–2014), geeft het CPB duiding aan de term «werkgelegenheid» door de toevoeging: «werkgelegenheid (arbeidsjaren)». Volgens de begrippenlijst van het CBS gaat het dan om «de hoeveelheid arbeid die is ingezet in het productieproces», in dit geval uitgedrukt in voltijdbanen.16 Een alternatief is om werkgelegenheid uit te drukken in «banen», onbepaald latend in welke mate het om deeltijd en voltijdbanen gaat: «werkgelegenheid (banen)», waarbij het nog steeds gaat om arbeid die is ingezet in het productieproces. Stemt de regering in met één of beide omschrijvingen van «werkgelegenheid»? Zo nee, hoe omschrijft zij dan «werkgelegenheid»?

2. In haar eerder geciteerde «herfstbrief» schrijft de regering onder werkgelegenheidsmaatregel nr. 11: «Bovenop andere maatregelen gericht op lastenverlichting gaat vanaf 2015 de afbouw van de algemene heffingskorting in de vierde schijf niet door. Deze en andere vormen van aanvullende lastenverlichting hebben ook een positief effect op de werkgelegenheid.»17 Is het correct dat waar de regering hier schrijft «werkgelegenheid» er is bedoeld «arbeidsaanbod»?

3. Kan de regering toezeggen om, teneinde verwarring te voorkomen, voortaan de «werkgelegenheid» en het «aanbod van arbeid» duidelijk te onderscheiden? Is het dan correct dat bij een gelijkblijvende werkgelegenheid (en uiteraard ook een dalende) een toename van het arbeidsaanbod resulteert in juist hogere werkloosheid?

Structurele werkgelegenheid

Meer problematisch is de term «structurele werkgelegenheid». Deze komt twee maal voor in de Herfstbrief.18

4. Wat verstaat de regering onder «structurele werkgelegenheid»? Hoe is «structurele werkgelegenheid geoperationaliseerd?

5. Heeft de regering hier, net als het CPB, een tijdsbestek op het oog, en zo ja, is dit hetzelfde als bij het CPB? (Het CPB stelt over structurele werkgelegenheid: «Structureel is hier gedefinieerd als «in 2040».»)19

6. Is het correct dat het CPB bij structurele werkgelegenheid een horizon op het oog heeft waarbij er zogenoemd «evenwicht» is (mogelijk in neoklassieke zin) waarbij de werkloosheid nul is?

7. Op welke kalenderjaren in de afgelopen 50 jaar is die werkloosheid van nul (punt 6) van toepassing?

8. Indien dit (punt 7) op enig jaar van toepassing is, hoe is er dan rekening gehouden met mensen die wel werk hebben doch meer zouden willen werken maar niet als werkloos geteld worden omdat ze tenminste 12 uur per week werken (of tenminste 1 uur werken in de internationale definitie)?

9. Is het correct dat het CPB veronderstelt dat in dit structurele evenwicht (punt 6) de structurele werkgelegenheid bepaald wordt door het «aanbod van arbeid»?

10. Vooronderstelt het CPB ook dat iedere mutatie in het aanbod van arbeid – onafhankelijk van scholing, ervaring, leeftijd, gebreken, geslacht en herkomst – volledig resulteert in structurele werkgelegenheidsmutatie en een werkloosheid van nul?

11. Is het correct dat bij bijvoorbeeld de onder punt 2 geciteerde maatregel 11 (niet-afbouw van de algemene heffingskorting 4e schijf en het vermeend positief effect daarvan op de werkgelegenheid) de impliciete veronderstelling is dat onder de ongeveer 20% personen die onder het marginale 52%-tarief vallen, het aanbod van arbeid gaat toenemen en dat dit via loonvoetdaling bij deze groep vervolgens leidt tot meer structurele werkgelegenheid voor deze groep?

12. Is het correct dat de impliciete veronderstelling bij deze redenering (punt 11) is dat mensen zich bij hun beslissing of meer of minder te willen werken, uitsluitend laten leiden door het marginale netto uurloon?

13. Indien – de redenering uit punt 11 volgende – een daling van het marginale belastingtarief met 1%-punt, (stellenderwijs) leidt tot een arbeidsaanbodtoename en vervolgens een loonvoetafname van 2%. Is het dan correct dat dit volgens dezelfde redenering leidt tot een navenante arbeidsaanbodafname? Is het dan correct dat – de redenering volgende – een toename van het arbeidsaanbod niet één op één vertaalbaar is in structurele werkgelegenheidstoename?

14. Hoe staat het overigens met het dubbele belastingdervingseffect (punt 11)? Is de veronderstelling dat het heffingskortings- en loonvoetdalingseffect geringer is dan het loonsomeffect? Zo ja, is die veronderstelling te onderbouwen?

15. Is er enige empirische onderbouwing te geven van dit vermeende werkgelegenheidseffect (punt 11)? Was er na de Oort-operatie uit 1990 (toptarief van 72% naar 60%) en de operatie onder het Paarse kabinet uit 2001 (toptarief van 60% naar 52%) voor deze categorie enerzijds een deelnamestijging in het arbeidsaanbod en anderzijds een relatieve loonvoetdaling waarneembaar die wat betreft de deelname disproportioneel hoger lag dan voor de andere categorieën (uit de andere marginaal-tariefcategorieën) en die wat betreft de relatieve loonvoet disproportioneel lager lag dan bij de andere categorieën? Zo ja, in welke orde van grootte lag een en ander?

16. Het CPB baseert zich bij zijn voorspellingen over de korte en de middellange termijn op zijn empirisch model Saffier (zo nodig corrigeren de empirische waarnemingen het model). Is het correct dat de analyse en de voorspellingen aangaande structurele werkgelegenheid niet gebaseerd zijn op een empirisch model doch op een scenario?

17. Kan de regering aangeven welke reeks veronderstellingen ten grondslag ligt aan dit scenario (punt 16)?

18. Kan de regering een webverwijzing geven naar dit scenariomodel en een beschrijving ervan? (Indien daar alle veronderstellingen aangegeven zijn dan kan beantwoording van de vraag onder punt 17 achterwege blijven.)

19. Verlangt de regering naar het jaar 2040?

Belastingdruk

De leden van de SP-fractie hebben een aantal vragen en opmerkingen over de gemiddelde belastingdruk op het bruto inkomen.

1. In de Nota naar aanleiding van het verslag van de Tweede Kamer over het Belastingplan verstrekt de regering de Figuur 1.20 Deze geeft voor inkomensklassen de mediane gemiddelde druk van de loon- en inkomstenbelasting (belasting en premie) op het bruto inkomen in 2013 en 2017 vóór verwerking van het Herfstakkoord.21 Kan de regering een overeenkomstige figuur geven voor 2013 en 2017 waarin het Herfstakkoord verwerkt is? [Figuur A]

2. Gaat het in deze figuur [1 en A] om alle personen van achttien jaar en ouder, of geldt dit slechts voor de gegevens over de kwartielgrenzen die op blz. 86 van genoemde Nota verstrekt worden? Is het correct dat de kwartielgrenzen (€ 15.000, € 25.000 en € 40.000) betrekking hebben op het jaar 2013?

3. Gaat het in deze figuur [1 en A] om de «nettoheffing» (d.w.z. na verwerking van vrijstellingen en aftrekposten) over de brutogrondslag Box 1, 2 en 3? Zo nee, kan de regering dan in een tweede figuur de belastingdruk op het bruto inkomen van deze nettoheffing geven voor 2013 en 2017 (na Herfstakkoord)? [Figuur B]

4. Kan de regering eveneens een afzonderlijke figuur geven waarin, naast de loon- en inkomstenbelasting, het totaal van de overige belastingsoorten (de indirecte belastingen) en zo mogelijk ook het vermoedelijke totaal van de lokale belastingen is meegenomen (allemaal toegerekend aan personen, en eveneens voor 2013 en 2017 na Herfstakkoord)? [Figuur C]

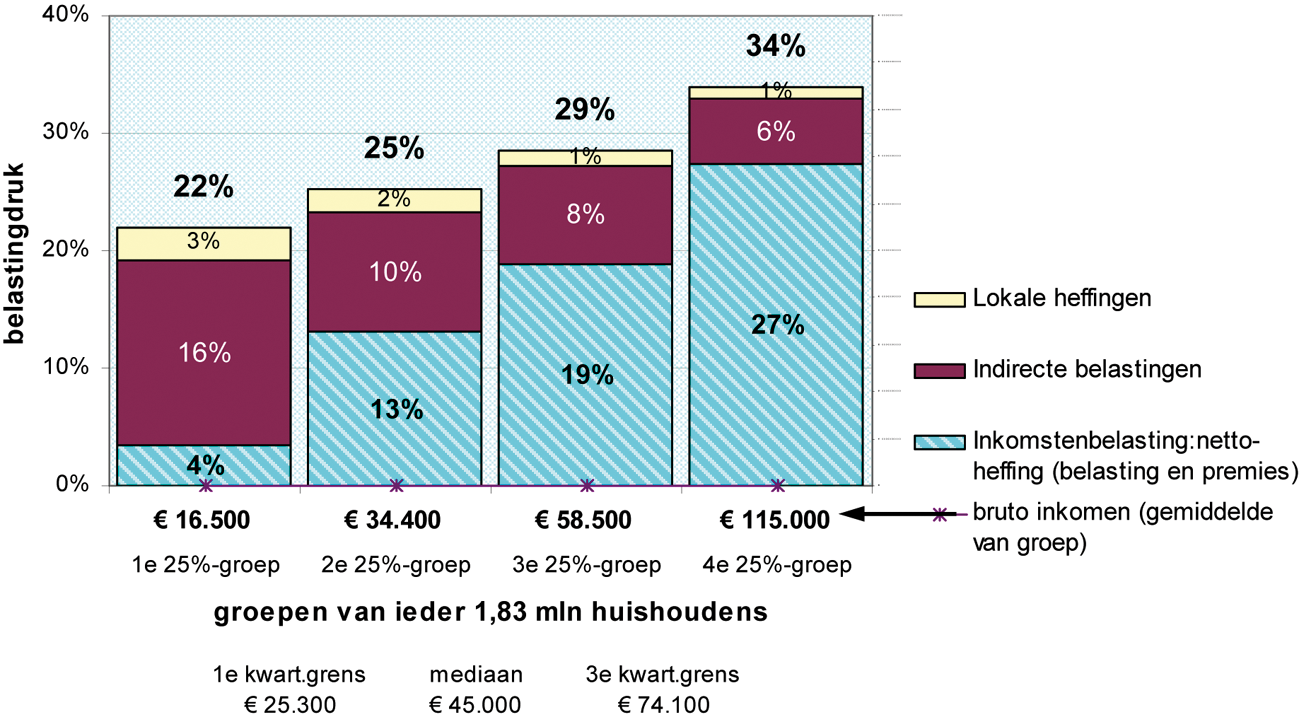

5. Kan de regering in een vierde figuur (2013) en een vijfde figuur (2017) een opstelling maken in kwartielgroepen van personen, analoog aan de onderstaande figuur die samengesteld is op basis van CBS-data voor huishoudens?22 (CBS-Statline geeft deze data slechts voor huishoudens; het meest recente jaar is 2010.) [Figuur D en E]

Belastingdruk bruto inkomsten huishoudens, 2010, per kwartiel

6. Kan de regering commentaar geven op het feit dat in termen van de gemiddelde belastingdruk de progressie van de inkomstenbelasting grotendeels ongedaan wordt gemaakt door de overige belastingen? Acht de regering dit wenselijk?

7. Hoe hoog is in 2013 en 2014 de geraamde opbrengst van de BTW voor afzonderlijk producten die onder het lage en het hoge BTW-tarief vallen?23

8. In een aantal staten van de VS valt de omzetbelasting (c.q. belasting op productie) voor eerste levensbehoeften (levensmiddelen en kleding) onder een 0-tarief. Welke voor- en nadelen ziet de regering voor een dergelijk 0-tarief in Nederland? (Bij gelijkblijvende totale belastingopbrengsten zou dit dan gecompenseerd moeten worden door verhoging van andere belastingsoorten.)

«Het» bruto modaal inkomen

De leden van de SP-fractie hebben een aantal vragen en opmerkingen over «het» modale inkomen.

▪ Volgens data van het Ministerie van Financiën (SZW-bestand)24 ligt het modaal bruto inkomen van personen in 2013 rond de € 17.000 (klasse € 16.000–€ 18.000).25 (Mogelijk gaat het hier om personen van 18 jaar en ouder.)

▪ Volgens data van het CBS ligt het modaal bruto inkomen van personen in 2012 rond de € 9.000 (klasse € 8.000–€ 10.000).26

Hoe is dit verschil te verklaren?27

▪ De Herfstbrief geeft in Bijlage 3 koopkrachteffecten waarbij «het» modale inkomen als maat functioneert.28 De «Beleidsinformatie 2013» van het Ministerie van Financiën geeft als «Bruto modaal inkomen per jaar (CPB)» voor 2013 een bedrag van € 33.500.29

▪ Volgens data van het CBS ligt het modaal bruto-inkomen van huishoudens in 2012 rond de € 17.000 (klasse € 16.000–€ 18.000).30

Bij het genoemde MvF/CPB-cijfer zal het gaan om huishoudens. «Het» modale inkomen is uiteraard klasse-afhankelijk, maar deze cijfers liggen wel erg ver uit elkaar. Kan de regering aangeven hoe het CPB «het» bruto modaal inkomen vaststelt?31 Mocht het op een statistisch «niet-modaal»-niveau geprikt zijn dan is dit zeer irritant omdat het statistische begrip «modaal» dan in feite uitgeschakeld is (in Nederlandse beleidsanalyses) daar gebruik hiervan tot nog grotere verwarring zou leiden. Hoe ziet de regering dit probleem? En kan de regering zich inzetten om, in overleg met het CPB en de betreffende afdeling van het Ministerie van SZW, deze praktijk te doen wijzigen?

Overige vragen

«Midden en hogere inkomens»

In de Herfstbrief, zo constateren de leden van de SP-fractie, stelt de regering: «Er wordt 100 mln. ingezet t.b.v. de kinderopvangtoeslag die zodanig wordt aangepast dat de marginale druk voor de midden en hogere inkomens wordt verlaagd.»32 Wat verstaat de regering – onderscheidenlijk voor personen en voor huishoudens – onder «middeninkomens» en wat onder «hogere inkomens»?

Marginale druk

De leden van de SP-fractie worden graag ingelicht over de definitie van «marginale druk» van de loon- en inkomstenbelasting op het bruto inkomen. Is voor iemand met een bruto inkomen in 2013 van € 56.000 (cumulatieve schijfgrens € 55.991) die geen aftrekposten opvoert en die geen Box 3-inkomsten heeft, de marginale druk 52% (tarief schijf 4)? Of worden op die € 56.000 eerst de heffingskortingen in aftrek gebracht? Voor de volgende vragen verwijzen de leden van de SP-fractie naar Figuur 2 (marginale belastingdruk werknemers) uit de Nota naar aanleiding van het verslag van de Tweede Kamer over het Belastingplan.33 De volgende vragen betreffen het jaar 2013. Zijn in deze figuur Box 3-inkomsten meegenomen? Zijn bij de hier aangegeven percentages van de mediane marginale druk aftrekposten meegenomen? In deze figuur ligt bij een bruto inkomen van rond de € 60.000 de mediane marginale druk op 52% (visuele inspectie). Kan de regering aangeven waarom de marginale druk vervolgens tot een inkomen van ongeveer € 68.000 toeneemt tot ongeveer € 58% om daarna bij een inkomen van ongeveer € 76.000 weer te dalen tot ongeveer 55%?

De leden van de commissie zien de reactie op deze vragen met belangstelling tegemoet. Zij ontvangen de antwoorden bij voorkeur uiterlijk maandag 11 november 2013.

Voorzitter van de vaste commissie voor Financiën P.H.J. Essers

BRIEF VAN DE MINISTER VAN FINANCIEN

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 11 november 2013

Hierbij stuur ik u de beantwoording van uw vragen van 6 november 2013 ter voorbereiding op de Algemene Financiële Beschouwingen.

De Minister van Financiën, J.R.V.A. Dijsselbloem

Effecten van de herziene begroting 2014

De leden van de fractie van de SP hebben een aantal vragen gesteld over de geraamde beleidseffecten van de herziene begroting 2014 ten opzichte van de beleidseffecten zoals geraamd in de Macro Economische Verkenningen 2014. De fractie vraagt naar het effect van de herziening en het cumulatieve beleidseffect op de groei van het BBP, de groei van de bedrijfsinvesteringen, de werkloosheid en de werkgelegenheid. De veronderstellingen van de fractie op dit punt zijn juist, behalve dat de cumulatieve werkloosheidstoename 0,5 procent in plaats van 1,5 procent bedraagt. Het CPB geeft in haar tabel het cumulatieve werkloosheidseffect in het eindjaar (2017) weer ten opzichte van het basispad en niet het effect per jaar.

De leden van de fractie van de SP vragen in welke mate ramingen van het CPB vooruit kijken. De korte termijnramingen van het CPB betreffen het huidige en het volgende jaar (2013 en 2014) en middellange termijnramingen betreffen de volgende vier jaren (2014–2017). Het CPB stelt een dergelijke middellange termijnraming op aan het begin van de kabinetsperiode. Als het kabinet refereert aan «korte termijn» dan wordt gedoeld op het huidige en volgende jaar. Als het kabinet refereert aan (middel)lange termijn dan wordt gedoeld op een periode van vijf tot tien jaar na de inwerkingtreding van de betreffende maatregel. Uit de doorrekening van het CPB blijkt dat de begrotingsafspraken 2014 gezamenlijk geen positief effect hebben op de werkgelegenheid op de korte termijn en in de periode 2015–2017. Dit betekent overigens niet dat de zes maatregelen die het kabinet neemt om op korte termijn de vraag naar arbeid te vergroten geen positief effect op de werkgelegenheid hebben. Zo zullen de extra middelen die worden ingezet voor de bestrijding van de jeugdwerkloosheid en de substantiële lastenverlichting in 2014 de arbeidsmarktpositie van in het bijzonder jongeren versterken.

De ambitie van het kabinet is om de structurele werkgelegenheid in totaal met 50.000 voltijdbanen (arbeidsjaren) te vergroten. Dit komt overeen met een werkgelegenheidseffect van 0,8 procent. Als gevolg van het beleid sinds het aantreden van het kabinet Rutte II stijgt de structurele werkgelegenheid volgens het CPB met 0,6 procent (ongeveer 36 duizend arbeidsjaren). In haar berekeningen neemt het CPB nog niet alle maatregelen mee omdat deze nog onvoldoende concreet zijn uitgewerkt. Ook van de maatregelen die het kabinet neemt om langer doorwerken na de pensioengerechtigde leeftijd te bevorderen en onderwijsloopbanen effectiever en doelmatiger vorm te geven wordt een positief werkgelegenheidseffect verwacht. Bij de nadere uitwerking van deze en andere afspraken uit het begrotingsakkoord is expliciet oog voor de werkgelegenheidseffecten van de maatregelen.

De leden van de fractie van de SP vragen of het kabinet onderkent dat de maatregelen die worden genomen ter werkgelegenheidsbevordering op de (middel) lange termijn geen arbeidsplaatsen creëren doch de ene werkloze substitueren of niet ter zake doen. Het quotum arbeidsgehandicapten en de aanpassing van de ketenbepaling leiden inderdaad niet direct tot een toename van de werkgelegenheid. Het kabinet vindt het echter – samen met de SP – van belang om werkgelegenheid voor arbeidsgehandicapten te bevorderen en flexwerkers eerder in aanmerking te laten komen voor een vast contract om zo de doorstroming van flexwerk naar een vaste baan te stimuleren. De andere maatregelen waar de leden van de fractie van de SP aan refereren stimuleren het arbeidsaanbod en zorgen op die manier voor een toename van de werkgelegenheid. Dit zal het kabinet hierna nader toelichten.

Werkgelegenheid en structurele werkgelegenheid

De leden van de fractie van de SP hebben vragen over «werkgelegenheid» en «structurele werkgelegenheid». Wanneer het CPB spreekt over werkgelegenheid, dan wordt gedoeld op werkgelegenheid in voltijdbanen oftewel arbeidsjaren. Het kabinet hanteert op dit punt dezelfde definitie. Wanneer het kabinet spreekt over werkgelegenheid dan wordt niet arbeidsaanbod bedoeld. Extra werkgelegenheid ontstaat echter wel in belangrijk mate langs de weg van een toename in het arbeidsaanbod. Zo is de werkgelegenheid in Nederland de laatste decennia sterk toegenomen als gevolg van de toegenomen arbeidsparticipatie van met name vrouwen en ouderen. Dit heeft niet geleid tot een hogere werkloosheid van jongeren en mannen.

Structurele werkgelegenheid is de werkgelegenheid op de langere termijn. Wanneer structurele werkgelegenheidseffecten precies bereikt worden is afhankelijk van de aard van de maatregel. CPB heeft «structureel» inderdaad gedefinieerd als «in 2040». Zoals het CPB in Keuzes in Kaart 2013–2017 opmerkt kunnen structurele effecten ook al na tien tot vijftien jaar optreden. In tegenstelling tot wat de leden van de fractie van de SP suggereren is er geen sprake van een werkloosheid van nul wanneer de arbeidsmarkt in de structurele situatie in evenwicht is. De hoogte van de werkloosheid in evenwichtsniveau is afhankelijk van (arbeidsmarkt)instituties als bijvoorbeeld de lastendruk en uitkeringsniveaus. Op dit moment wordt het evenwichtsniveau van de werkloosheid door het CPB op circa 4 procent geschat. Het werkloosheidsniveau beweegt zich rond dit evenwichtsniveau. Een werkloosheid van nul zal niet ontstaan en is ook niet efficiënt omdat het goed is dat mensen die hun werk verliezen of jongeren die de arbeidsmarkt opstromen zonodig enige tijd nemen om een passende volgende baan te vinden.

Het structurele werkgelegenheidsniveau wordt voor een belangrijk deel bepaald door het arbeidsaanbod. Het CPB veronderstelt daarbij inderdaad dat een mutatie in het aanbod van arbeid resulteert in een structurele werkgelegenheidsmutatie en geen effect heeft op de evenwichtswerkloosheid. Bij het inschatten van effecten van maatregelen op het arbeidsaanbod wordt wel rekening gehouden met de kenmerken van potentiële werknemers. Afhankelijk van leeftijd, opleidingsniveau en geslacht reageren personen anders op beleid. Wanneer het arbeidsaanbod van een groep werknemers als gevolg van een maatregel – bijvoorbeeld de niet-afbouw van de algemene heffingskorting in de 4e schijf – toeneemt dan leidt dit tot loonmatiging en een toename van de structurele werkgelegenheid, maar niet noodzakelijk specifiek voor de groep werknemers die direct door de maatregel worden geraakt. De veronderstelling hierbij is dat mensen bij hun beslissing om meer of minder te willen werken worden beïnvloed door het marginale netto uurloon. Dat wil overigens niet zeggen dat veronderstelt wordt dat de arbeidsaanbodbeslissing alleen door het loon wordt beïnvloed.

Het CPB baseert zich bij zijn voorspellingen van de structurele werkgelegenheidseffecten op simulaties met het algemeen evenwichtsmodel MIMIC. De empirische onderbouwing van de gedragsrelaties in het model is gebaseerd op schattingen met Nederlandse data en bevindingen in de internationale vakliteratuur. Voor de arbeidsaanbodelasticiteit is bijvoorbeeld gebruik gemaakt van de meta-analyse van Evers e.a. (2008).34 Voor een recente beschrijving van MIMIC en de uitkomsten van een aantal varianten met dat model wordt verwezen naar Jongen en Folmer (2010).35

Belastingdruk

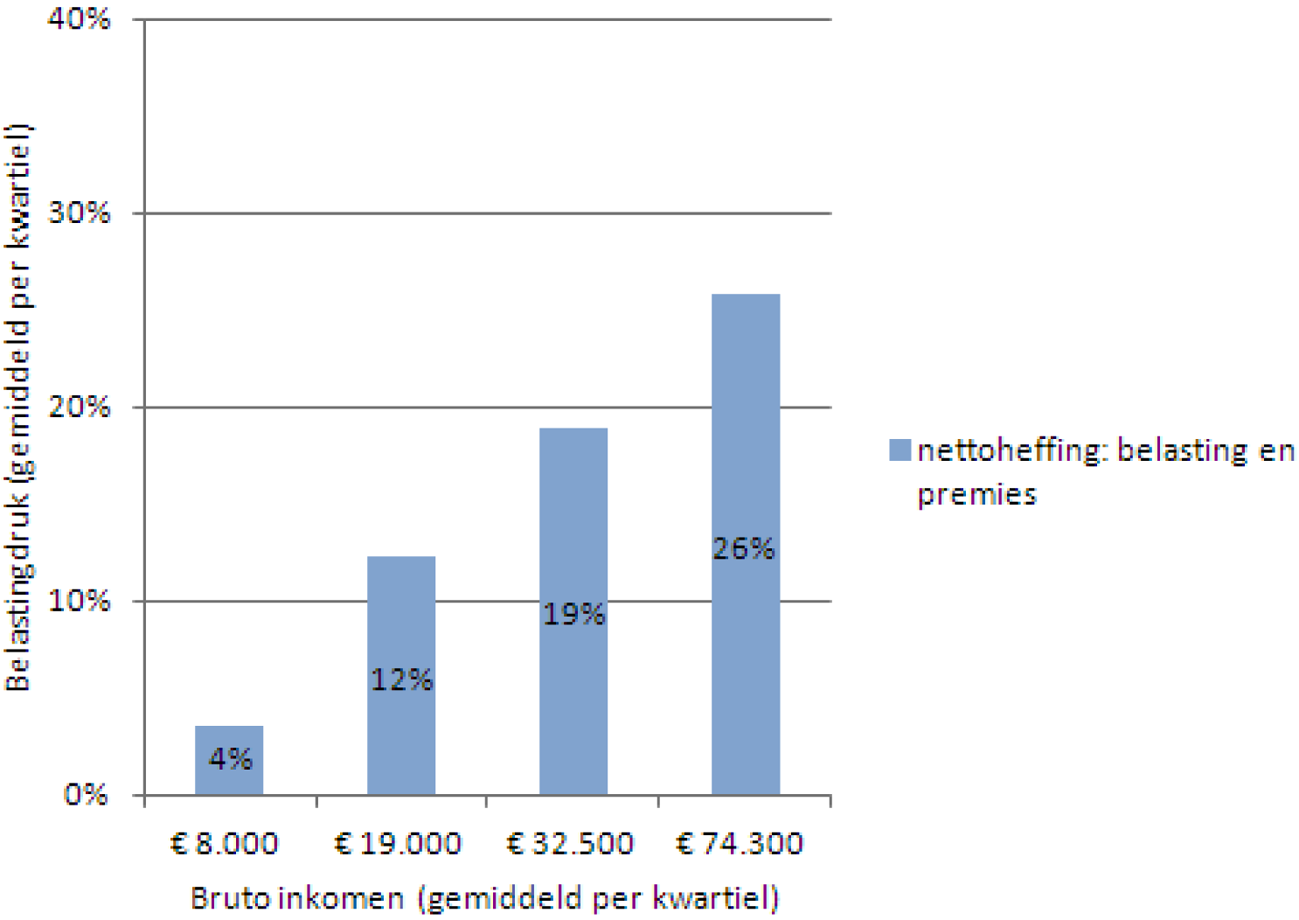

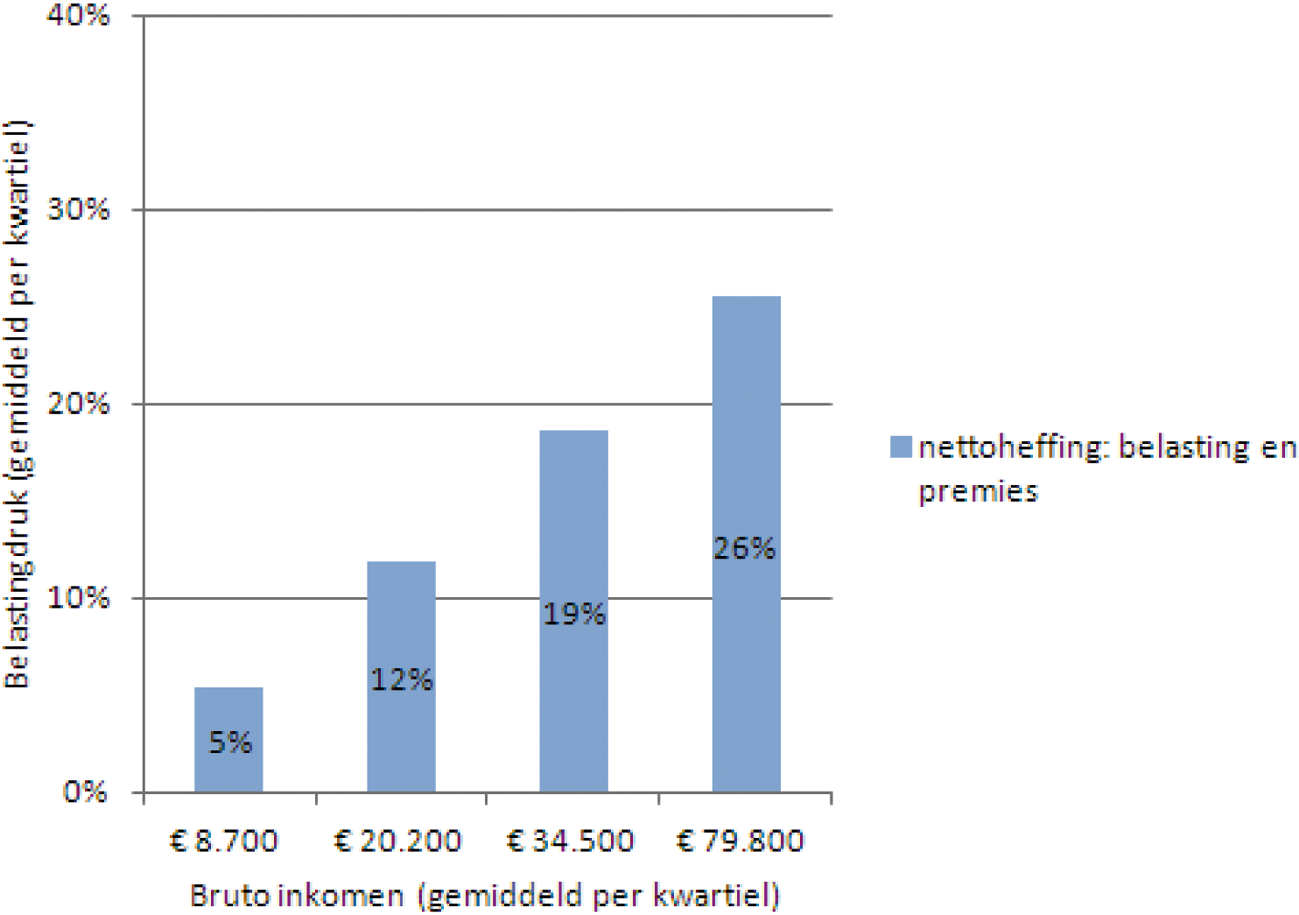

De leden van de fractie van de SP hebben een aantal vragen en opmerkingen over de gemiddelde belastingdruk op het bruto inkomen. In de Nota naar aanleiding van het verslag van de Tweede Kamer over het Belastingplan verstrekt de regering de Figuur 1.36. Deze geeft voor inkomensklassen de mediane gemiddelde belastingdruk van de loon- en inkomstenbelasting (belasting en premie) op het bruto inkomen in 2013 en 2017 vóór verwerking van het Herfstakkoord. Zij vragen of de regering een overeenkomstige figuur kan geven voor 2013 en 2017 waarin het Herfstakkoord verwerkt is. Zij vragen of het in deze figuur gaat om alle personen van achttien jaar en ouder, of dat dit slechts geldt voor de gegevens over de kwartielgrenzen die op blz. 86 van genoemde Nota verstrekt worden.

In de figuur in de nota naar aanleiding van het verslag van de Tweede Kamer over het Belastingplan, waarnaar in de vraag wordt verwezen, zijn de maatregelen in het Herfstakkoord reeds verwerkt. Het gaat hierbij om alle personen van achttien jaar en ouder, uitgezonderd personen zonder inkomen of met negatieve inkomens en uitgezonderd intramuraal verblijvende huishoudens. De genoemde kwartielgrenzen zijn gebaseerd op dezelfde steekproef met dezelfde voornoemde selecties.

De leden van de fractie van de SP vragen of het correct is dat de kwartielgrenzen (€ 15.000, € 25.000 en € 40.000) betrekking hebben op het jaar 2013. Ook vragen zij of het in deze figuur gaat om de «nettoheffing» (d.w.z. na verwerking van vrijstellingen en aftrekposten) over de brutogrondslag Box 1, 2 en 3? Als dit niet het geval is, zo vragen zij, kan de regering dan in een tweede figuur de belastingdruk op het bruto inkomen van deze nettoheffing geven voor 2013 en 2017 (na Herfstakkoord)?

De weergegeven bruto inkomens hebben betrekking op het jaar 2013. Het gaat in de genoemde figuur 1 om de belastingdruk ten gevolge van inkomstenbelasting en premies volksverzekeringen. Dit betreft de druk na verwerking van vrijstellingen, aftrekposten en heffingskortingen, waarbij zowel inkomsten uit box 1, 2 en 3 zijn verwerkt.

De leden van de fractie van de SP vragen of de regering een afzonderlijke figuur kan geven waarin, naast de loon- en inkomstenbelasting, het totaal van de overige belastingsoorten (de indirecte belastingen) en zo mogelijk ook het vermoedelijke totaal van de lokale belastingen is meegenomen (allemaal toegerekend aan personen, en eveneens voor 2013 en 2017 na Herfstakkoord)?

Het CBS geeft informatie over de belastingdruk over huishoudens, hier wordt in de vraag van de leden van de SP-fractie ook naar verwezen. Helaas is het niet mogelijk een zelfde indeling te maken op basis van persoonsniveau, in plaats van huishoudenniveau. De indirecte belastingen hangen voor een belangrijk deel af van het gedrag en de consumptie van personen binnen een huishouden. Anders dan bij inkomen, waar objectief kan worden vastgesteld welke persoon binnen een huishouden welk inkomen verdient, is dit bij consumptie niet evident. Het is bij de aanschaf van waspoeder niet evident hoe de betaalde BTW moet worden toegerekend aan de verschillende huishoudleden. Wordt dit toegerekend aan degene die het waspoeder heeft aangeschaft, aan degene die de was doet of aan degenen waarvan de kleren worden gewassen? Naast deze methodologische vraag beschikt het kabinet niet over een simulatiemodel waarmee wijzigingen in indirecte belastingen op microniveau kunnen worden doorgerekend. Om deze redenen is het niet mogelijk een uitsplitsing te maken van de indirecte belastingen op persoonsniveau.

De leden van de fractie van de SP vragen of de regering in een vierde figuur (2013) en een vijfde figuur (2017) een opstelling kan maken in kwartielgroepen van personen, analoog aan de onderstaande figuur die samengesteld is op basis van CBS-data voor huishoudens?37 (CBS-Statline geeft deze data slechts voor huishoudens; het meest recente jaar is 2010.)

In onderstaande twee figuren is voor 2013 en 2017 de gevraagde opstelling weergegeven. Zoals ook hierboven is aangegeven is het niet mogelijk om de ontwikkeling van de indirecte belastingen op persoonsniveau te geven. De kwartielen betreffen steeds groepen van ongeveer 3,3 miljoen personen. De selectie hiervan is gelijk aan die genoemd in het antwoord op vraag 2. In 2013 liggen de kwartielgrenzen bij ongeveer € 14.400, € 25.000 en € 40.500. In 2017 liggen de kwartielgrenzen bij ongeveer € 15.000, € 26.500 en € 43.100.

Belastingdruk bruto inkomen personen, 2013, per kwartiel

Belastingdruk bruto inkomen personen, 2017 per kwartiel

De leden van de fractie van de SP vragen of de regering commentaar kan geven op het feit dat in termen van de gemiddelde belastingdruk de progressie van de inkomstenbelasting grotendeels ongedaan wordt gemaakt door de overige belastingen? Acht de regering dit wenselijk?

Indirecte belastingen hebben een matigende invloed heeft op de progressiviteit van het belastingstelsel. Deze constatering moet echter voorzichtig worden geïnterpreteerd. Allereerst houden hogere inkomens na het verrekenen van belastingen en toeslagen relatief minder over van het bruto inkomen dan lage inkomens. Dit komt doordat lage inkomens meer inkomensondersteuning van de overheid ontvangen (toeslagen) en hogere inkomens meer inkomstenbelasting aan de overheid betalen. Daarnaast sparen hogere inkomens een groter deel van hun inkomen. Dit deel van het inkomen wordt niet op dit moment geconsumeerd (er wordt dus geen BTW betaald), maar pas op een later moment. Deze elementen zorgen er voor dat de totale belastingdruk per kwartiel geïsoleerd geen goed beeld geeft van de mate van progressiviteit van het Nederlandse stelsel van belastingen en sociale zekerheid. Hiervoor moet ook indicatoren zoals de Gini-coefficient en zoals de armoedecijfers in worden meegenomen. Uit deze indicatoren blijkt dat Nederland in vergelijking met andere landen een relatief kleine inkomensongelijkheid kent. Het progressieve stelsel van belastingen en sociale zekerheid heeft hier een belangrijke rol in.

De leden van de fractie van de SP hebben gevraagd hoe hoog de geraamde opbrengst van de BTW is in 2013 en 2014 voor afzonderlijk producten die onder het lage en het hoge BTW-tarief vallen. In 2013 is de geraamde opbrengst voor de BTW 43,1 miljard en in 2014 44,1 miljard. Circa 10% van de opbrengsten in deze jaren betreffen goederen en diensten in het 6%-tarief en circa 90% goederen en diensten in het 21% tarief.

De leden van de fractie van de SP vragen naar de mening van het kabinet over een 0%-tarief voor eerste levensbehoeften (levensmiddelen en kleding). De Nederlandse btw-wetgeving is gebonden aan de Europese BTW-richtlijn. In die richtlijn is vastgelegd dat op levensmiddelen een verlaagd btw-tarief toegepast mag worden. Dit verlaagd btw-tarief mag op grond van diezelfde richtlijn niet lager zijn dan 5%. Op kleding is het algemene btw-tarief van toepassing. De BTW-richtlijn biedt geen ruimte om deze goederen onder het 0%-tarief te brengen.

«Het» bruto modaal inkomen

De leden van de fractie van de SP hebben een aantal vragen en opmerkingen over «het» modale inkomen. Volgens data van het Ministerie van Financiën (SZW-bestand) ligt het modaal bruto inkomen van personen in 2013 rond de € 17.000 (klasse € 16.000–€ 18.000). (Mogelijk gaat het hier om personen van 18 jaar en ouder.) Volgens data van het CBS ligt het modaal bruto inkomen van personen in 2012 rond de € 9.000 (klasse € 8.000–€ 10.000). Zij vragen de regering naar een verklaring voor dit verschil.

Het verschil wordt voornamelijk verklaard door een verschil in het gebruikte inkomensbegrip. Het CBS gebruikt voor het inkomen van personen een inkomensbegrip waarbij inkomen uit vermogen niet wordt toegerekend omdat dit niet altijd eenduidig is toe te rekenen aan een persoon binnen het huishouden. In figuur 1 in de nota naar aanleiding van het verslag is gebruik gemaakt van een bruto inkomen waarbij wel ook het inkomen uit vermogen (zowel uit sparen en beleggen als uit aanmerkelijk belang) is meegenomen. Hiervoor is gekozen omdat in de belastingdruk ook de inkomstenbelasting over box 2 en box 3 is meegenomen. Indien hiervoor geschoond wordt zou een inkomensverdeling resulteren, waarin het modale inkomen overeenkomstig het CBS in de klasse € 8.000 tot € 10.000 euro komt te liggen.

De leden van de fractie van de SP wijzen op het verschil tussen het bruto modale inkomen zoals opgenomen in de «Beleidsinformatie 2013» van het Ministerie van Financiën (waarin voor 2013 een bedrag staat van 33.500 bij bruto modaal inkomen per jaar (CPB)) en data van het CBS waarin het modaal bruto inkomen van huishoudens in 2012 rond de 17.000 euro ligt. Zij vragen hoe het CPB «het» bruto modaal inkomen vaststelt.

De statistische definitie van het modale inkomen verschilt van de beleidsmatige definitie die veel gebruikt wordt. Hierin is het modale inkomen een door het CPB vastgesteld niveau, dat gebruikt wordt als referentiepunt. Dit niveau sloot vroeger aan bij de premie-inkomensgrens voor de zvw en wordt tegenwoordig berekend als percentage van het gemiddelde inkomen per arbeidsjaar. Dit is nader uiteengezet in bijvoorbeeld Toelichting op Prijzen, lonen en koopkracht, CPB Mededeling, 28-11-2011.

De leden van de fractie van de SP stellen dat mocht het op een statistisch «niet-modaal»-niveau geprikt zijn dan dat dit zeer irritant is omdat het statistische begrip «modaal» dan in feite uitgeschakeld is (in Nederlandse beleidsanalyses) en daar gebruik hiervan tot nog grotere verwarring zou leiden. Zij vragen hoe de regering dit probleem beziet. Ook vragen zij of de regering zich wil inzetten om, in overleg met het CPB en de betreffende afdeling van het Ministerie van SZW, deze praktijk te doen wijzigen.

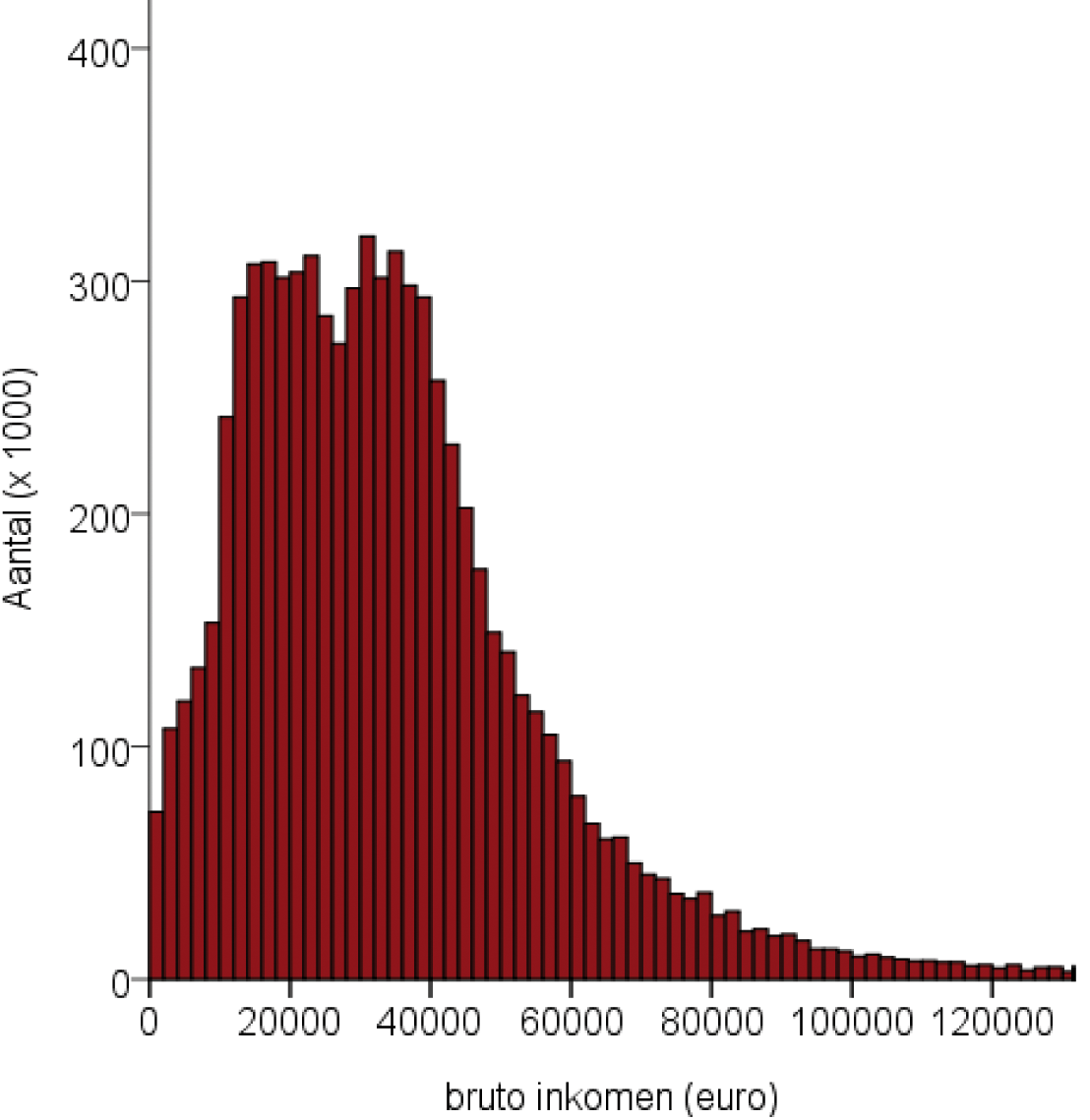

De door het CPB gekozen definitie maakt het mogelijk historische reeksen te blijven gebruiken. Bovendien komt dit gekozen niveau overeen met de top van de inkomensverdeling bij werknemers, zie onderstaande figuur, waarin de inkomensverdeling bij werknemers is weergegeven. Dit is een meer relevante maat, dan het modale inkomen over alle personen in de bevolking te gebruiken. Voor de veelgebruikte voorbeeldhuishoudens wordt het begrip modaal inkomen ook alleen gebruikt in samenhang met werknemers.

Overige vragen

«Midden en hogere inkomens»

De leden van de fractie van de SP vragen wat de regering verstaat – onderscheidenlijk voor personen en voor huishoudens – onder «middeninkomens» en wat onder «hogere inkomens».

Er zijn geen vaste definities waaraan de inkomensgrenzen voor midden en hogere inkomens kunnen worden gehangen. In het geval van de intensivering van de kinderopvangtoeslag geldt dat de toeslagpercentages voor huishoudens met een toetsingsinkomen vanaf circa 50.000 euro worden verhoogd. In de begrotingsafspraken is dit omschreven als huishoudens met een midden en hoger inkomen.

Marginale druk

De leden van de SP-fractie vragen naar de definitie van «marginale druk» van de loon- en inkomstenbelasting op het bruto inkomen.

Voor de definitie van marginale druk wordt aangesloten bij de definitie die het CPB hanteert (zie bijvoorbeeld Effecten van het Regeerakkoord voor de marginale druk, CPB Notitie, 10-12-2012). Hierin geeft de marginale druk aan welk deel van een stijging van het individuele bruto inkomen niet resulteert in een hoger besteedbaar inkomen, door het effect van hogere belastingen en premies, hogere of lagere heffingskortingen en lagere toeslagen. Onder premies vallen ziektekostenpremies, sociale premies en pensioenpremies voor zover deze voor rekening zijn van werknemers. Onder toeslagen vallen de huurtoeslag, zorgtoeslag en kinderopvangtoeslag. Meestal wordt de marginale druk weergegeven voor werknemers (zoals in Figuur 2 in de Nota naar aanleiding van het verslag van de Tweede Kamer over het Belastingplan (TK 33 752 nr. 11 blz 90).

De leden van de fractie van de SP vragen of voor iemand met een bruto inkomen in 2013 van € 56.000 (cumulatieve schijfgrens € 55.991) die geen aftrekposten opvoert en die geen Box 3-inkomsten heeft, de marginale druk 52% (tarief schijf 4) is of, zo vragen zij, worden op die € 56.000 eerst de heffingskortingen in aftrek gebracht?

Het marginale belastingtarief is 52%. Daarnaast wordt bij dit inkomensniveau ook de arbeidskorting afgebouwd. Dit levert een bijdrage van 4% aan de marginale druk. De totale marginale belastingdruk is daarmee 56%. Dit kan anders uitpakken voor iemand die ook pensioen opbouwt en/of gebruik maakt van toeslagen.

De leden van de fractie van de SP hebben enkele vragen bij figuur 2 (marginale belastingdruk werknemers) uit de Nota naar aanleiding van het verslag van de Tweede Kamer over het Belastingplan. De volgende vragen betreffen het jaar 2013. Zij vragen of box 3 inkomsten zijn meegenomen in deze figuur. Ook vragen zij of bij de hier aangegeven percentages van de mediane marginale druk aftrekposten zijn meegenomen.

In de figuur waar de leden van de fractie van de SP naar verwijzen, waarin geselecteerd is op werknemers, is voor de berekening van de marginale druk uitgegaan van een stijging van het bruto loon. Eventuele box 3-inkomsten zijn dus constant verondersteld. Het box 3-inkomen is niet meegenomen in het bepalen van het inkomensniveau langs de horizontale as.

In de berekening van de marginale druk is het effect van aftrekposten meegenomen. Aftrekposten zorgen ervoor dat het belastbare inkomen gedrukt wordt, waardoor het marginale belastingtarief lager uit kan vallen dan verwacht op basis van het bruto inkomen.

Voor de volledigheid: het inkomen dat langs de horizontale as getoond wordt is het bruto inkomen waarin aftrekposten niet zijn meegenomen.

De leden van de fractie van de SP vragen waarom in de figuur bij een bruto inkomen van rond de € 60.000 de mediane marginale druk op 52% (visuele inspectie) ligt, en waarom deze vervolgens tot een inkomen van ongeveer € 68.000 toeneemt tot ongeveer € 58% om daarna bij een inkomen van ongeveer € 76.000 weer te dalen tot ongeveer 55%?

Zoals in het antwoord op de vorige vraag is aangegeven, dient bedacht te worden dat het bruto inkomen nog gedrukt wordt door aftrekposten en de omkeerregel. De voornaamste hiervan zijn de hypotheekrente van de eigen woning en het werknemersdeel van de pensioenpremies. In de mediaan vindt een samenspel van effecten zijn weerslag, zoals de pensioenpremie, het belastingtarief van de schijven, de afbouw van de arbeidskorting. De top van ongeveer 58% wordt bereikt waar de werknemer zich zowel in de vierde schijf bevindt (52%) als de afbouw van de arbeidskorting ervaart (4%). Door het effect van pensioenpremie wordt tenslotte de 58% bereikt. Bij hogere inkomens wordt de arbeidskorting in 2013 niet verder afgebouwd waardoor de mediane marginale druk weer daalt naar ongeveer 54%.

Samenstelling:

Holdijk (SGP), Van der Linden (CDA), Terpstra (CDA), Sylvester (PvdA), Essers (CDA) (voorzitter), Witteveen (PvdA), Nagel (50PLUS), Elzinga (SP), Koffeman (PvdD), Reuten (SP), Knip (VVD), Hoekstra (CDA), Van Boxtel (D66), Backer (D66), Vos (GL), De Boer (GL), De Lange (OSF), Sent (PvdA), Postema (PvdA), Van Strien (PVV), Faber-van de Klashorst (PVV), Ester (CU), De Grave (VVD) (vice-voorzitter), Bröcker (VVD), Kok (PVV), Bruijn (VVD)

Hierna worden de volgende documenten aangehaald: CPB, MEV 2014; Brief van de Minister van Financiën d.d. 11 oktober 2013 aangaande begrotingsafspraken van het kabinet met de Tweede Kamerfracties van D66, ChristenUnie, SGP en de coalitiefracties [Herfstakkoord, hierna aangeduid als «herfstbrief»], 33 750. nr. 19; CPB, Analyse economische effecten Begrotingsafspraken 2014, 17 oktober 2013.

Het gaat bij de onderstaande punten steeds om beleidseffecten uitgedrukt in mutaties t.o.v. het «basispad».

CPB (17-10-13) Tabel 3.1, 0,25% in 2014, 0% 2015–17; saldo beleidseffect MEV blz. 13 (0% – 0,5%*3).

Het CPB schrijft in de Inleiding van zijn Actualisatie Nederlandse economie tot en met 2017 (verwerking Regeerakkoord) d.d. 29 november 2012: «In deze CPB Notitie wordt voor de middellange termijn het scenario voor de overheidsfinanciën geschetst waarin het beleid van het nieuwe kabinet is verwerkt.»

De maatregel m.b.t. het quotum aan mensen met een beperking is overigens loffelijk. Het CPB stelt hierover in Keuzes in Kaart (2012, blz. 36): «De PvdA, SP, D66 en GroenLinks introduceren quota voor bedrijven voor het aantal arbeidsgehandicapten dat zij in dienst moeten hebben. Deze maatregel stimuleert de werkgelegenheid voor arbeidsgehandicapten. Maar het is een lastenverhoging voor bedrijven waardoor minder banen worden gecreëerd. Hierdoor neemt de werkgelegenheid onder niet-arbeidsgehandicapten juist af.»

Dat de regering WAO-ers een goed hart toedraagt is loffelijk. Maar nog ervan afgezien dat het hier wederom substitutie betreft, is het in het vooruitzicht stellen van een «businesscase» (wat is dat?) over «kansen» van groepen WAO-ers wel erg vaag.

Ook beter onderwijs is loffelijk (zonder dat het banen creëert – vooralsnog gaat het om substitutie), maar te stellen dat er «ruimte» is voor verbetering is helaas een dooddoener.

Het in het vooruitzicht stellen van onderzoek door de Minister SZW is mooi maar het is thans geen effectief werkgelegenheidsbevorderende maatregel.

«Onderstaande maatregelen zorgen ervoor dat de (oploop van de) werkloosheid op korte termijn wordt beperkt en dat de structurele werkgelegenheid sterker groeit dan was voorzien bij het Regeerakkoord. De ambitie is dat de werkgelegenheid stijgt met 0,8% ofwel ruim 50 duizend banen op termijn. Hiermee worden de werkgelegenheidseffecten van het Regeerakkoord overtroffen.» Pas na kennisneming van de genoemde passage (§5) uit de CPB-doorrekening wordt duidelijk dat de zojuist geciteerde passage door de welwillende lezer op twee manieren geïnterpreteerd kan worden.

Begrippenlijst CBS: «Arbeidsvolume. De hoeveelheid arbeid die is ingezet in het productieproces, uitgedrukt in arbeidsjaren of gewerkte uren.» «Arbeidsjaar. Een maatstaf voor het arbeidsvolume, die wordt berekend door alle banen (voltijd en deeltijd) om te rekenen naar voltijdbanen, ook wel voltijdequivalenten (vte) genoemd.» http://www.cbs.nl/nl-NL/menu/methoden/begrippen/default.htm .

Die term valt in de Herfstbrief bij werkgelegenheidsmaatregel nr. 17, en voorts nog één maal in de (deels eerder geciteerde) volgende passage Herfstbrief: «Onderstaande maatregelen zorgen ervoor dat de (oploop van de) werkloosheid op korte termijn wordt beperkt en dat de structurele werkgelegenheid sterker groeit dan was voorzien bij het Regeerakkoord. De ambitie is dat de werkgelegenheid stijgt met 0,8% ofwel ruim 50 duizend banen op termijn. Hiermee worden de werkgelegenheidseffecten van het Regeerakkoord overtroffen.» (blz 9)

CBS, Statline, 1 nov. 2013: Inkomen en bestedingen / Belastingen / Inkomstenbelasting hh; Indirecte belastingen hh; Lokale heffingen hh.

Voor de 1e kwartielgroep is de druk van de indirecte belastingen het hoogst (15,6%: 2,7x die van groep 4). Zien we naar de componenten van de indirecte belastingen in vergelijking met de belastingdruk bij de andere groepen, dan is voor de 1e groep de druk van producten die onder het lage BTW-tarief vallen bovengemiddeld (druk 1,6%: 3x die van groep 4). Bovengemiddeld zijn overigens ook de accijns op alcoholhoudende dranken (0,6%: 3,3 x groep 4), de accijns op tabaksproducten (1,8%: 5,6 x groep 4), en de milieubelasting op water (0,1%: 3,6 x groep 4.) (Deze data zijn, herschikt, afkomstig van de bron uit de vorige voetnoot.)

Visuele inspectie van de grafiek. Graag dit cijfer corrigeren indien het verkeerd gezien is.

Personen in particuliere huishoudens met positief inkomen gedurende het gehele jaar. De klasse € 8.000–€ 10.000 is eveneens de modale klasse voor deze personen vanaf 20 jaar (6,4% resp. 6,4% van de personen). (CBS, Statline, 2 nov. 2013.) In deze klasse vallen de personen met uitsluitend gedeelde AOW (€ 9.400 in 2010; € 9.600 in 2013). (SVB, 2 nov. 2013.)

Indien het SZW-bestand personen van 18 jaar en ouder betreft dan liggen de mediane inkomens mogelijk niet ver van elkaar (SZW 2013: € 25.000; CBS 2012, totaal: € 22.100).

Dit is het bedrag uit de MEV 2013. Terugblikkend ligt het volgens de MEV 2014 (blz. 93) op € 32.500 (– 3%).

Het CPB gebruikt de term «modaal»» alleen nog maar in Bijlage 12 van de MEV. De leden van de SP-fractie constateren met genoegen dat het CPB grotendeels is overgestapt naar het niet-klasseafhankelijke mediane inkomen en de eveneens eenduidige WML-maatstaf. De leden van de SP-fractie zijn het CPB erkentelijk dat in de recente koopkrachtoverzichten (zoals Tabel 3.6 in de MEV 2014) de categorie >500% WML toegevoegd is en ook dat de omvang van de klassen toegevoegd is. (En om, terzijde van dit onderwerp, de lof te completeren: zij zijn ook erkentelijk voor de, eveneens door de SP-fractie gevraagde, studies uit 2013 over het effect van het marginale toptarief in de IB op de belastingopbrengst.)

Evers, M., R. de Mooij en D. van Vuuren, 2008, The wage elasticity of labour supply: A synthesis of empirical estimates, De Economist, vol. 156(1): 25–43.

Jongen, E. en K. Folmer, 2010, Werkgelegenheidseffecten van lastenverzwaringen en bezuinigingen, TPEdigitaal, vol. 4(1): 50–63.

CBS, Statline, 1 nov. 2013: Inkomen en bestedingen / Belastingen / Inkomstenbelasting hh; Indirecte belastingen hh; Lokale heffingen hh.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33750-J.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.