Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 32545 nr. 61 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 32545 nr. 61 |

Vastgesteld 10 februari 2017

De vaste commissie voor Financiën heeft een aantal vragen en opmerkingen voorgelegd aan de Minister van Financiën over de brief van 15 november 2016 over het verslag van de bijeenkomst van het Financieel Stabiliteitscomité van 8 november 2016 (Kamerstuk 32 545, nr. 57) en over de brief van 28 november 2016 over de ESRB waarschuwing inzake de Nederlandse woningmarkt (Kamerstuk 32 847, nr. 285).

De vragen en opmerkingen zijn op 14 december 2016 aan de Minister van Financiën voorgelegd. Bij brief van 9 februari 2017 zijn de vragen beantwoord.

De voorzitter van de commissie, Duisenberg

De griffier van de commissie, Berck

Vragen en opmerkingen van de leden van de fractie van de VVD

De leden van de VVD-fractie hebben met interesse kennisgenomen van het verslag van het Financieel Stabiliteitscomité (FSC) en de berichten van de ESRB. Zij hebben desondanks nog enkele vragen.

De leden van de VVD-fractie lezen dat DNB een nadere studie doet naar de huizenmarkt met een focus op grote steden. Wanneer rond DNB deze studie af? Volgens FSC zou een vergroot aanbod en een beter functionerende vrije huursector zouden helpen. Wat is het beleid c.q. actie van de Minister op dit punt?

De leden van de VVD-fractie vragen hoe gemonitord wordt of er geen bubbelvorming plaatsvindt op de huizenmarkt, welke informatie nodig zou zijn om tot een gedegen oordeel te komen over de kans op bubbelvorming en waarop de aanname gebaseerd is dat een deel van de toegenomen vraag structureel van aard is. Ook zouden wij graag willen weten of de Minister nog een relatie ziet met het ruime monetaire beleid. Hoe wordt in andere landen omgegaan met de lage rente in relatie tot de winstgevendheid van de financiële sector?

Volgens het FSC lijken momenteel de huidige financieringsnormen voor de meeste huizenkopers geen belemmering om de markt te betreden. Voor welke groepen is dit wel een belemmering? Hoe zit het met de starters of de senioren?

Het FSC acht een nadere analyse van hoe het biedingsproces in de grote steden werkt nuttig, inclusief de rol van bijvoorbeeld taxateurs en makelaar. Wat gaat de Minister met dit punt doen? Dezelfde vraag ook voor de constatering van FSC met betrekking tot de woningmarkt in de krimpgebieden: wat gaat de Minister op dit punt doen?

De leden van de VVD-fractie vragen zich af hoe de Minister reageert op de aanbeveling van het comité om de situatie in krimpgebieden beter in kaart te brengen?

De leden van de VVD-fractie vinden de signalen over de ontwikkelingen rondom het Bazel 3.5-proces zeer zorgelijk. De kredietverlening in Nederland kan hier enorm en onnodig door worden geschaad, en dit kan van invloed zijn op de economische groei. Wat is de stand van zaken van dat proces en de tijdplanning? Hoe vindt de besluitvorming in het Bazels Comité plaats en hoe liggen de stemverhoudingen? Wat is de insteek van DNB en de overige centrale banken in de EU? Wat zouden de gevolgen voor de kredietverlening van hypotheken, mkb en agro-food kunnen zijn in Nederland als de plannen doorgaan zoals nu wordt voorgesteld? Klopt het dat kredietverlening op basis van onderpand door de plannen duurder zou worden, omdat er onvoldoende rekening wordt gehouden met de waarde van dat onderpand? Welke sectoren zouden daar het meeste last van krijgen?

ESRB waarschuwing Nederlandse woningmarkt

De leden van de VVD-fractie zijn het met de Minister eens dat er op basis van de European Systemic Risk Board (ESRB) waarschuwing voor de Nederlandse woningmarkt geen aanvullende maatregelen nodig zijn. Het is belangrijk dat er nu rust is op de woningmarkt. Kan aangegeven worden wat het afschrijvingspercentage van de banken was voor hypotheken in Nederland in de financiële crisis? Waarom wordt dit niet genoemd in de brief aan de ESRB, want dit geeft toch duidelijk aan dat het risico niet groot is?

De leden van de VVD-fractie vragen zich af hoe het komt dat het financieel stabiliteitscomité tot een voorzichtiger oordeel over mogelijke oververhitting op de huizenmarkt komt dan de ESRB, die «no overall signs of overvaluation» ziet?

Vragen en opmerkingen van de leden van de fractie van de PvdA

De leden van de PvdA-fractie hebben met interesse kennisgenomen van het rapport van het FSC, alsmede het rapport van de ESRB. Wel hebben zij nog enkele vragen.

De leden van de PvdA-fractie lezen dat de ESRB een waarschuwing heeft afgegeven voor de Nederlandse woningmarkt. Zij vragen de Minister wat de consequenties van deze waarschuwing zullen zijn en of Nederland naar aanleiding van deze waarschuwing verplicht is om verdere stappen te ondernemen.

De leden van de PvdA-fractie lezen in het ESRB verslag dat de Loan-to-Value (LTV) en Loan-to-Income (LTI) ratio’s in Nederland erg hoog zijn in vergelijking met andere landen. Wel lezen deze leden in het FSC verslag dat de gemiddelde LTV-ratio geleidelijk aan daalt. Zij vragen het kabinet meer overzicht te verschaffen in de lange termijn ontwikkeling (bijvoorbeeld over de komende 30 jaar) van deze ratio’s. Zij roepen hierbij recent onderzoek van DNB in herinnering waaruit bleek dat slechts een heel klein deel van de hypotheekportefeuille nog bestaat uit volledig aflossingsvrije leningen terwijl het grootste gedeelte van de huishoudens voor een hypotheekvorm kiest waarbij afgelost moet worden. De leden van de PvdA-fractie zijn benieuwd wat dit soort ontwikkelingen betekenen voor de langjarige gemiddeldes van de LTV en LTI.

De leden van de PvdA-fractie lezen over de forse toename van aankopen van huizen zonder financieringsvoorbehoud of bouwtechnische keuring. Zij vragen of de Minister de mening deelt dat dit nooit weloverwogen kan zijn. Zij vragen hoe de regering oordeelt over de risico’s die huishoudens nemen wanneer zij een huis aanschaffen zonder financieringsvoorbehoud of bouwkundige keuring. Zij vragen of de Minister een overzicht kan geven in hoeveel gevallen er wordt afgezien van de aankoop van een huis zonder financieringsvoorbehoud en / of een bouwkundige keuring. Ook vragen deze leden of de Minister de mening deelt dat dit kan bijdragen aan oververhitting op de huizenmarkt. Zij vragen of de Minister in lijn met het FSC advies bereid is nader onderzoek te doen naar de rol van het biedingsproces, alsmede de rol die makelaars en taxateurs daarbij spelen. De leden van de PvdA-fractie lezen ook dat het FSC het van belang acht dat de situatie in de krimpgebieden nader in kaart wordt gebracht. Deze leden vragen of de regering voornemens is om hier nader onderzoek naar te doen.

Tot slot lezen de leden van de PvdA-fractie dat het FSC zich zorgen maakt over de winstgevendheid van banken door de lage rente. Zij lezen dat het FSC bezorgd is dat hiermee ook buffers van banken onder druk worden gezet. Zij vragen de regering of het FSC concrete aanwijzingen heeft dat dit ook echt het geval is.

Vragen en opmerkingen van de leden van de fractie van de SP

De leden van de fractie van de SP hebben kennisgenomen van de brief van de Minister. Zij hebben hierover nog enkele vragen.

Deze leden lezen in het verslag van het FSC veel over de negatieve gevolgen van de huidige lage rente op de winstgevendheid van banken. Klopt het, vragen deze leden aan de Minister, dat door het huidige opkoopbeleid van de ECB de waarde van de activa van banken zijn gestegen/stijgen en er dus ook positieve gevolgen zijn van het huidige beleid voor banken? In hoeverre worden deze positieve gevolgen meegenomen door het FSC in haar analyse van de winstgevendheid van banken?

Wanneer banken aan de buffervereisten voldoen kunnen zij tegen lagere rentes geld lenen. Deze leden vragen aan de Minister of al eens is onderzocht wat de positieve effecten van het voldoen aan de buffervereisten voor banken zullen zijn. Zo ja, wat zijn deze voor de Nederlandse banken. Zo nee, is de Minister bereid dit te onderzoeken?

Het viel de leden van de SP-fractie bij het lezen van het verslag van het FSC op dat het woord ECB hierin niet één keer voorkwam. Is het beleid van de ECB überhaupt een punt van aandacht geweest tijdens het gesprek van de Financiële Stabiliteitscommissie? Zo nee, waarom niet? Zo ja, wat is hier precies over besproken?

Een ander punt van aandacht volgens de leden van de SP-fractie zijn de risico’s voor de bankensector van de Brexit. Mede door de Brexit zijn de zorgen over de winstgevendheid van de Europese bankensector verder toegenomen. In welke hoedanigheid is de Brexit onderwerp van gesprek geweest bij de vergadering van het FSC? Welke risico’s ziet het FSC specifiek voor de Nederlandse markt met betrekking tot de Brexit?

DNB heeft eerder gepleit voor een versnelde versobering van de hypotheekrenteaftrek om de schokbestendigheid van de woningmarkt verder te vergroten. Is dit in het overleg van het FSC besproken? Is het FSC voor een verdere verlaging van de LTV-limiet na 2018? Zo ja, waarom? Zo nee, waarom niet?

Als laatste punt vragen de leden van de SP-fractie aan de Minister wat het standpunt van het FSC aangaande de vele probleemleningen in delen van de Europese Bankensector is.

In het eerste kwartaal van 2016 hadden Europese banken namelijk voor ongeveer 1400 miljard euro aan probleemleningen op hun balans staan (ongeveer 4,5 procent van alle leningen).

Vragen en opmerkingen van de leden van de fractie van het CDA

De leden van de CDA-fractie hebben met belangstelling kennisgenomen van het verslag van het Financieel Stabiliteitscomité en de brief over de analyse van de ESRB. Zij maken van de gelegenheid gebruik tot het stellen van enkele vragen.

De leden van de CDA-fractie vragen naar de loan-to-value-ratio’s. Deze dalen gestaag, maar deze leden vragen of er ook gegevens bekend zijn van hoe mensen de rest van de financiering voor de aankoop van hun huis financieren? Is er bijvoorbeeld sprake van een toename van particuliere leningen? Of financieren mensen vooral met eigen (spaar-)geld?

De leden van de CDA-fractie vragen naar de situatie in de krimpgebieden. Het comité is van mening dat de situatie aldaar beter in kaart moet worden gebracht. Deze leden vragen welke acties daartoe in gang zijn gezet. Over de situatie in de grote steden vragen deze leden naar de opmerking over de rol van taxateurs en makelaars. Heeft het comité aanwijzingen dat deze beroepsgroepen een maatschappelijk ongewenste rol spelen in het biedingsproces? Zo ja, welke rol? Zo nee, waarom acht u een nadere analyse nuttig?

Bij de staat van de woningmarkt werd nogmaals duidelijk hoeveel hypotheken aflossingsvrij zijn. De helft daarvan zit boven een loan-to-value van 50% en een kwart zit boven een loan-to-value van 90%. Wat is het effect op risico’s, koopkracht en huishoudschulden als op termijn aflossingsvrije hypotheken afgebouwd zouden worden tot maximaal 50% loan-to-value, vragen deze leden?

Deze leden vragen ook naar de passage over het door beleggers vereiste rendement op het eigen vermogen van banken. Dat zou vereiste rendement zou afnemen, doordat banken veiliger zijn geworden. Kunt u een concrete bank noemen waar dit vereiste inderdaad neerwaarts is bijgesteld? Zo nee, hoe komt u dan tot de conclusie dat veiliger banken tot lagere rendementseisen leidt of heeft geleid?

De leden van de CDA-fractie vragen naar de gevolgen voor de kredietverlening wanneer het zogenaamde Bazel 3.5-proces leidt tot hogere buffers voor bepaalde financieringen. De leden van de CDA-fractie maken zich zorgen over de gevolgen voor bijvoorbeeld leningen aan de land- en tuinbouw. Zij vermoeden veel hogere kapitaaleisen voor deze leningen, die daardoor zo onaantrekkelijk kunnen worden dat deze niet meer worden uitgegeven, of slechts tegen zeer hoge kosten. Is de Minister zich hiervan bewust en welke maatregelen heeft hij in petto om te voorkomen dat deze doelgroep niet onevenredig wordt geraakt door nieuwe kapitaaleisen. Is een impactanalyse beschikbaar wat voorgenomen maatregelen voor de economie en de specifieke sectoren in Nederland betekenen? Hetzelfde vragen deze leden voor Nederlandse hypotheken, waarover al enkele malen een debat is gevoerd. Is inmiddels al duidelijk of Nederlandse hypotheken een mildere behandeling krijgen dan oorspronkelijk de bedoeling? De leden van de CDA-fractie zouden willen voorkomen dat Nederlandse hypotheken als zeer risicovol worden gezien, terwijl we uit de praktijk weten dat Nederlanders meestal zeer trouw hun hypotheekbetalingen doen. Die Nederlandse traditie, waarbij de hoge betalingsbereidheid natuurlijk ook terugkomt in relatief lagere rentepercentages, moet niet teniet worden gedaan door nieuwe regels.

Op 28/29 november is de bijeenkomst van het Bazels Comité geweest over Bazel 3.5. De Minister heeft aangegeven dat zodra nieuwe informatie beschikbaar is over gemaakte voortgang of genomen besluiten wij hier verder over geïnformeerd zouden worden. Moeten wij de conclusie trekken dat over de laatste bijeenkomst niet te melden valt?

De leden van de CDA-fractie benieuwd naar welke risico’s en politieke onzekerheid het Financieel Stabiliteitscomité specifiek voor de Nederlandse verkiezingen van maart 2017 ziet? Welke zorgen leven er precies?

ESRB waarschuwing Nederlandse woningmarkt

De leden van de CDA-fractie vragen hoe kan dat de ESRB nog altijd grote risico’s voor de Nederlandse woningmarkt ziet, terwijl er al veel maatregelen zijn genomen om die risico’s te verminderen. Wel vragen deze leden de Minister te reageren op de casus al zou de financiële crisis die begon in 2008 zich nu in dezelfde mate (werkloosheid, daling bbp, stagnering lonen, enz.) voordoen; wat zou dan het gevolg voor de huizenmarkt zijn? Is Nederland en haar huishoudends dan inderdaad beter geëquipeerd tegen een dergelijke schok, of zijn de gevolgen nog altijd groot?

Tenslotte vragen de leden van de CDA-fractie naar de waarschuwingen die de andere zeven genoemde landen hebben gekregen over hun woningmarkt. Van welke aard zijn deze waarschuwingen? Kan Nederland daar nog wat van leren?

Vragen en opmerkingen van de leden van de fractie van D66

De leden van de D66-fractie hebben kennisgenomen van het verslag van het stabiliteitscomité en de ESRB waarschuwing over de Nederlandse woningmarkt.

De leden delen de mening van de Minister dat het goed is dat de ESRB helder communiceert over risico’s. Ook delen de leden dat er de afgelopen tijd goede stappen gezet zijn om de grote schuld van Nederlandse huishoudens terug te dringen. Maar de leden van de D66-fractie zijn, in tegenstelling tot de Minister, ook van mening dat er nog meer gedaan moet worden. Waarom kiest de Minister er niet voor om de hypotheekrenteaftrek sneller te verlagen, gezien de grote risico’s die de enorme nationale schuld met zich meebrengt zoals de ESRB aangeeft? Ziet de Minister de risico’s niet of weegt de Minister de risico’s op een andere manier? Graag ontvangen de leden hierop een toelichting.

Daarnaast delen de leden de zorgen over de symptomen van oververhitting van de woningmarkt in vooral Amsterdam en Utrecht. Daarmee zien de leden, net als het FSC, het nut van een nadere analyse over het biedingsproces. De leden zien deze analyse dan ook graag tegemoet. Ditzelfde geldt voor het andere uiterste, namelijk een analyse van de situatie in krimpregio’s en de gevolgen hiervan.

Een beter functionerende vrije huursector zou kunnen helpen de oververhitting van de woningmarkt in grote steden tegen te gaan. De leden van de D66-fractie vragen de Minister hoe ervoor wordt gezorgd dat de huurwoningmarkt, en dan vooral het middensegment, wordt verbeterd? Hoe wordt hier landelijk op ingezet en hoe regionaal? Gezien de grote rol die gemeenten in het woningaanbod spelen, vragen de leden of de Minister bereid is om gemeenten het aandeel midden huurwoningen op te laten nemen in hun woonvisie? Waarom wel of niet?

De leden van de D66-fractie constateren dat de marge van banken naar verwachting meer onder druk komt te staan door de lage hypotheekrente en de toenemende concurrentie met verzekeraars. De leden zijn van mening dat de druk op de winstgevendheid van banken geen negatieve gevolgen voor de vereiste kapitaalbuffers van banken mag hebben. Het is dus goed als banken kostenbesparingen kunnen doorvoeren of nieuwe inkomstenbronnen kunnen aanboren indien dit noodzakelijk is. De leden zetten wel vraagtekens bij het afstoten van minder rendabele dienstverlening. Kan de Minister toelichten wat hiermee wordt bedoeld? Om welke producten zou dit gaan? En wordt de toegang tot financiële dienstverlening geborgd?

Onderzoeken huizenmarkt

De leden van de VVD, D66 en PvdA vragen naar de verschillende studies omtrent de huizenmarkt en onderzoekspunten die het Financieel Stabiliteitscomité (FSC) voorstelt, zoals de studie naar grote steden, het biedingsproces en rol van taxateurs en makelaars hierin, en de situatie in krimpgebieden. Ook wordt gevraagd wanneer deze studies worden afgerond.

Het FSC heeft aangegeven een nadere analyse nuttig te achten ten aanzien van het biedingsproces en de rol van bijvoorbeeld taxateurs en makelaars. De Minister van Binnenlandse Zaken en Koninkrijksrelaties heeft tevens aandacht voor het koopproces in met name krappe woningmarktgebieden. Ook acht het comité het van belang om de situatie in krimpgebieden beter in kaart te brengen. De verwachting van De Nederlandsche Bank (DNB) en de Autoriteit Financiële Markten (AFM) is dat zij deze analyses in de zomer van 2017 afronden.

Daarnaast noemt het verslag dat DNB een nadere studie verricht naar de huizenmarkt in grote steden. DNB streeft ernaar deze studie uiterlijk dit voorjaar te publiceren.

De leden van de VVD-fractie vragen hoe gemonitord wordt of er bubbelvorming plaatsvindt op de huizenmarkt, welke informatie nodig zou zijn om tot een gedegen oordeel te komen over de kans op bubbelvorming en waarop de aanname gebaseerd is dat een deel van de toegenomen vraag structureel van aard is.

Er zijn verschillende organen en instellingen in de Nederland die risico’s voor de financiële stabiliteit identificeren. DNB, AFM en het Ministerie van financiën zijn verantwoordelijk voor de financiële stabiliteit. DNB publiceert elk half jaar het Overzicht Financiële Stabiliteit, waarin ook regelmatig de woningmarkt aan bod komt.

Ook het CPB publiceert een rapportage over de internationale en nationale macro-economische ontwikkelingen in samenhang met ontwikkelingen in de financiële sector. In deze rapportages wordt ingegaan op mogelijke risico’s die spelen op de financiële markten. Het is verstandig dat deze externe partijen de mogelijke risico’s jaarlijks in kaart brengen. Verder publiceert het Ministerie van Binnenlandse Zaken en Koninkrijksrelaties jaarlijks het rapport De Staat van de Woningmarkt waarin cijfers worden gepresenteerd en wordt ingegaan op de ontwikkelingen op de (koop)woningmarkt.

Daarnaast is het FSC belast met het identificeren van risico’s voor de financiële stabiliteit. In dat kader heeft het comité gesproken over de situatie op de woningmarkt. Het comité heeft geconcludeerd dat het daarbij lastig is te duiden of sprake is van zeepbelvorming. Het comité en zijn leden zullen dan ook nader onderzoek doen. Een oordeel over de kans op bubbelvorming is altijd met onzekerheid omgeven. Er kan aan verschillende soorten informatie worden gedacht, onder andere de prijs- en transactieontwikkeling, de (hypothecaire) kredietgroei, indicatoren van de kredietwaardigheid van hypotheeknemers, maar ook meer kwalitatieve elementen zoals risicovol gedrag, zie ook de vraag hierboven. Het FSC benoemt in dat kader ook op lijkt dat de trend naar wonen in de grote steden gedeeltelijk structureel van aard is. Een dergelijke trend kan de regionale prijsverschillen verklaren.

De leden van de VVD-fractie zouden willen weten of de Minister een relatie ziet tussen de ontwikkelingen op de woningmarkt en het monetaire beleid.

De ontwikkelingen op de woningmarkt hangen samen met de beschikbaarheid van hypothecair krediet, maar worden ook gedreven door andere factoren. Het valt niet uit te sluiten dat het monetaire beleid een effect heeft op de hypotheekrente. Echter, er zijn veel verschillende factoren die de woningmarkt en rentestanden beïnvloeden naast het monetaire beleid.

ESRB waarschuwing

De leden van de VVD-fractie vragen hoe het komt dat het comité tot een voorzichtiger oordeel komt over de oververhitting van de woningmarkt dan de European Systemic Risk Board (ESRB), die «no overall signs of overvaluation» ziet.

De conclusies van het FSC en de ESRB liggen grotendeels in lijn met elkaar wat betreft de analyse van mogelijke oververhitting van de woningmarkt. De ESRB stelt vast dat er op de Nederlandse woningmarkt geen tekenen van algehele oververhitting zijn. Volgens het FSC is landelijk sprake van een duidelijk herstel, maar wijzen indicatoren als betaalbaarheid en kredietgroei niet op een onhoudbare ontwikkeling. Daarnaast gaat FSC in op de grote regionale verschillen, en geeft aan dat er in enkele grote steden wel tekenen van oververhitting zijn.

De leden van de VVD-fractie vragen naar het afschrijvingspercentage op hypotheken in Nederland ten tijde van de crisis, en waarom deze cijfers niet genoemd zijn in de brief aan de ESRB.

Uit onderzoek van DNB1 blijkt dat bij de vier grootste banken in Nederland ten tijde van de financiële crisis de kredietverliezen op de hypotheekportefeuille marginaal toenamen tot maximaal 0,2% per jaar van de totale hypotheekschuld die bij de vier grootbanken uitstaat. De banken hadden voldoende voorzieningen om deze verliezen op te vangen. Dit wordt gereflecteerd in het oordeel van de ESRB dat de kapitalisatie van Nederlandse banken voldoende is.

De leden van de PvdA-fractie vragen naar de consequenties van dez ESRB-waarschuwing, en of Nederland verplicht is stappen te ondernemen.

Deze waarschuwing heeft geen formele consequenties, en Nederland is niet verplicht stappen te ondernemen.

De leden van de D66 fractie vragen naar de risico’s die hoge huishoudschulden volgens de ESRB met zich meebrengen, en of dit aanleiding is om de hypotheekrenteaftrek sneller te verlagen.

Het kabinet deelt de analyse van de ESRB dat hoge huishoudschulden risico’s met zich meebrengen. Dit is precies de reden dat het kabinet heeft ingegrepen op de woningmarkt. Het maximale aftrektarief wordt stapsgewijs verlaagd. Annuïtaire aflossing is een voorwaarde geworden om in aanmerking te komen voor hypotheekrenteaftrek. De maximale waarde van de hypotheek ten opzichte van de waarde van de woning (Loan-to-value, LTV) is gemaximeerd en wordt stapsgewijs verlaagd, tot 100% in 2018. Tot slot is ook de waarde van de lening ten opzichte van het inkomen (Loan-to-income, LTI) wettelijk gemaximeerd.

Dit is een omvangrijk en ingrijpend hervormingspakket, waarvan de werking in de loop der tijd sterker wordt. Daardoor zullen de maatregelen ook de komende jaren een drukkend effect hebben op huishoudschulden. Tegen deze achtergrond zijn er geen aanvullende maatregelen op het gebied van de hypotheekrenteaftrek in voorbereiding.

De leden van de CDA-fractie vragen de Minister te reageren op het scenario waarin de financiële crisis zich herhaalt, wat zou dan het gevolg zijn voor de huizenmarkt en is Nederland en haar huishoudens dan beter geëquipeerd tegen een dergelijke schok of zijn de gevolgen nog altijd groot.

Het is niet met zekerheid te zeggen wat de gevolgen zouden zijn voor de huizenmarkt wanneer de financiële crisis zich zou herhalen. Wel lijkt duidelijk dat een financiële crisis zoals in 2008 zeer waarschijnlijk een significant effect heeft op de economie. Het is niet uit te sluiten dat een dergelijke crisis leidt tot prijsdalingen op de koopwoningmarkt en een daling van het aantal transacties, bijvoorbeeld vanwege toegenomen onzekerheid. Daarom zijn ook veel nieuwe regels doorgevoerd om de weerbaarheid van het financiële systeem te vergroten, en de gevolgen van een crisis zo veel mogelijk te beperken.

Ook zijn veel hervormingen doorgevoerd die de weerbaarheid van huishoudens versterken. Zo gaan de hypotheeknormen overkreditering tegen, en moeten nieuwe hypotheken tenminste annuïtair aflossen binnen dertig jaar om in aanmerking te komen voor de hypotheekrenteaftrek. Wat betreft de weerbaarheid van huishoudens kan gezegd worden dat voor sommige groepen, en dan met name starters, de situatie flink is verbeterd. Annuïtair aflossen, de LTV-ratio en de LTI-normen beperken de kans op een restschuld, ook in het geval van een prijsdaling. Niettemin zijn de effecten van de afgelopen crisis nog voelbaar. Zo staat ongeveer 20% van de huishoudens met een hypotheek op dit moment nog onder water. Deze huishoudens zijn relatief minder goed in staat om een schok op te vangen. Deze kwetsbaarheid is het gevolg van de prijsdalingen tussen 2008 en 2013.

De leden van de CDA-fractie vragen naar de aard van de waarschuwingen van de andere zeven genoemde landen.

De aard van de waarschuwingen is vergelijkbaar met de waarschuwing gericht aan Nederland. Wel plaatst de ESRB accentverschillen. Zo maakt de ESRB onderscheid tussen landen waar de risico’s het gevolg zijn van hoge huishoudschulden (waaronder Nederland) en landen waar de risico’s het gevolg zijn van oververhitting van de woningmarkt.

Hypotheekrente en leennormen

De leden van de SP-fractie vragen of het FSC heeft gesproken over een versnelde versobering van de hypotheekrenteaftrek om de schokbestendigheid van de woningmarkt verder te vergroten en de verdere verlaging van de LTV-limiet na 2018.

Eerder heeft het FSC uitvoerig gesproken over de verlaging van de LTV-limiet. Het FSC heeft volgende kabinetten geadviseerd om de LTV-limiet voor hypotheken na 2018 geleidelijk verder te verlagen naar 90% door voortzetting van het huidige afbouwtempo van 1%-punt per jaar. In dat kader heeft het FSC ook gesproken over de hypotheekrenteaftrek.

De leden van de PvdA vragen meer overzicht te verschaffen in de lange termijn ontwikkeling van de LTV en LTI. De leden van het CDA wijzen erop dat er nog veel aflossingsvrije hypotheken en hypotheken met een hoge LTV zijn. Zij vragen wat het effect zou zijn op risico’s koopkracht en huishoudenschulden als alle aflossingsvrije leningen afgebouwd zouden worden naar 50% LTV.

De ontwikkeling van de gemiddelde LTV is afhankelijk van veel factoren en daardoor onzeker. Daarbij speelt ook de ontwikkeling van woningprijzen een grote rol. Het CPB heeft met zijn woningmarktmodel de ontwikkeling over tijd van de gemiddelde woningprijs in kaart gebracht. In een scenario met een gelijkmatige stijging van de nominale huizenprijzen met 3% per jaar en waarbij alle schulden annuïtair in 30 jaar worden afgelost, is de inschatting van het CPB dat de gemiddelde LTV de komende 30 jaar zal dalen naar ongeveer 40%. Hierbij is geen rekening gehouden met huishoudens die afwijken van het annuïtaire aflossingsschema of met verhogingen van leningen voor bijvoorbeeld verbouwingen. Het CPB heeft geen raming voor de LTI.

De meeste aflossingsvrije hypotheken vallen onder het overgangsrecht dat bij invoering van de aflossingsverplichting is vastgelegd. Geleidelijk zal het aandeel van hypotheken dat meer dan 50% aflossingsvrij is dalen. Het is niet mogelijk om met het CPB woningmarktmodel de effecten van het afbouwen van LTVs van alle aflossingsvrije hypotheken naar 50% in te schatten.

De leden van de CDA-fractie vragen of er ook gegevens bekend zijn van hoe mensen de rest van de financiering voor de aankoop van een huis financieren, zeker nu de LTV ratio’s gestaag dalen. Daarbij willen zij specifiek weten of sprake is van een toename van particuliere leningen, of dat mensen vooral met (eigen) spaargeld financieren.

De stapsgewijze verlaging van de maximale LTV ratio betekent dat consumenten niet meer alle kosten boven de woningwaarde hypothecair mee kunnen financieren. Als gevolg hiervan moeten consumenten deze kosten op een andere wijze financieren, bijvoorbeeld door het inbrengen van eigen geld of door het aangaan van een consumptief krediet.

De Autoriteit Financiële Markten (AFM) heeft in het voorjaar van 2016 een consumentenonderzoek uitgevoerd waarin onder andere deze vraag aan een representatieve doelgroep is gesteld. De AFM concludeerde in dat onderzoek dat in het eerste kwartaal van 2016 45% van hypotheeksluiters eigen spaargeld inbracht om het hypotheekbedrag te verlagen. Dit was in 2010 23%. Van de starters bracht in 2016 49% eigen geld in. Het inzetten van een consumptief krediet om tot een lager hypotheekbedrag te komen werd in totaal door 4% van de ondervraagde consumenten gedaan (zie figuur)2. De maandlasten van een consumptief krediet zijn in de regel aanzienlijk hoger dan een hypothecaire lening vanwege het ontbreken van een onderpand.

De AFM heeft in 2015 consumenten en financiële dienstverleners gewaarschuwd voor de financiële risico’s als zij de kosten voor het afsluiten van een hypotheek financieren met een consumptief krediet.

De leden van de PvdA-fractie vragen hoe wordt aangekeken tegen het feit dat consumenten soms afzien van het opnemen van een financieringsvoorbehoud of een bouwkundige keuring bij het aankopen van een eigen woning. Tevens vragen de leden van de PvdA om een overzicht in hoeveel gevallen hiervan sprake is en of de Minister de mening deelt dat dit bijdraagt aan oververhitting.

In sommige regio’s stijgen de woningprijzen snel en staan woningen korter te koop dan enkele jaren geleden. Hierdoor voelen consumenten zich soms onder druk gezet om zeer snel te beslissen en het financieringsvoorbehoud of de bouwkundige keuring achterwege te laten om in aanmerking te komen voor de woning. Zolang de consument niet zeker weet of hij de woning kan financieren en niet zeker weet of de woning bouwkundig in orde is, is het onverstandig om te bieden zonder voorbehoud op financiering en/of bouwkundige keuring. Ik acht deze ontwikkeling zeer onwenselijk. Er zijn geen cijfers beschikbaar over het aantal consumenten dat bij de aankoop van een woning afziet van het financieringsvoorbehoud of het voorbehoud ten aanzien van de bouwkundige keuring. Zoals eerder in reactie op de mondelinge vraag van het lid Aukje de Vries (VVD) is toegelicht, is het van belang dat consumenten zich tijdig op de aankoop van de woning voorbereiden en zich niet in het biedingsproces laten opjagen. In dat kader is het onderzoek ten behoeve van de FSC naar het biedingsproces en de rol van makelaars en taxateurs welkom.

De leden van de VVD fractie vragen voor welke groepen de hypothecaire leennormen een belemmering vormen om de woningmarkt te betreden, en hoe het zit met starters en senioren.

Afgelopen jaar zijn er verschillende moties ingediend waarin aandacht wordt gevraagd voor maatwerk bij hypotheekverstrekking aan bijvoorbeeld ouderen of starters. Ter uitvoering van deze moties is toegezegd een platform maatwerk op te starten. Dit platform heeft tot doel om mogelijke belemmeringen die het aanbieden van maatwerk bij de hypotheekverstrekking in de weg staan in kaart te brengen, onder andere ten aanzien van starters en senioren. In dit platform maatwerk zullen de Ministeries van BZK en Financiën, samen met het toezicht en marktpartijen, knelpunten identificeren in de hypotheekverstrekking en bezien of deze op een verantwoorde wijze weggenomen kunnen worden.

Uitgangspunt van de hypothecaire leennormen zoals vastgelegd in de tijdelijke regeling hypothecair krediet is dat de consument de hypotheeklasten kan dragen en er geen sprake is van overkreditering. Op basis van het advies van het Nibud worden jaarlijks de financieringslastpercentages vastgesteld op basis waarvan de maximale hypotheek wordt bepaald. Hierbij wordt in de systematiek rekening gehouden met de rentestand en de draagkracht van de consument. De huidige regelgeving voorziet in de mogelijkheid om maatwerk toe te passen, hiervoor bestaan zogenaamde «explains» in de ministeriële regeling hypothecair krediet. Deze bieden hypotheekverstrekkers de mogelijkheid om onderbouwd uitzonderingen te maken. Zo biedt de regeling bijvoorbeeld ruimte om extra te kunnen lenen indien er energiebesparende voorzieningen worden getroffen. In het platform maatwerk zal worden bezien in hoeverre gebruik wordt gemaakt van de mogelijkheden om maatwerk toe te passen en wat eventuele redenen zijn van kredietverstrekkers om hier terughoudend mee om te gaan.

Vrije Huursector

De leden van de D66-fractie vragen hoe het middensegment van de huurwoningmarkt wordt verbeterd, zowel op regionaal als landelijk niveau. Ook vragen zij of gezien de grote rol die gemeenten spelen in het woningsaanbod, of er de bereidheid is om gemeenten het aandeel middenhuurwoningen op te laten nemen in de woonvisie.

Het vergroten van het aanbod in het middenhuursegment is de taak van lokale partijen. In de brief van de Minister voor W&R aan uw Kamer van 19 september jl. (Kamerstukken 32 847 en 27 926, nr. 279) zijn verschillende maatregelen gepresenteerd om partijen te ondersteunen hierin. Zo is het voornemen om gemeenten de mogelijkheid te geven om geliberaliseerde woningen voor middenhuur als aparte categorie op te nemen in het bestemmingsplan. Verder worden de regels voor verkoop van huurwoningen van toegelaten instellingen versoepeld. Ook zal een samenwerkingstafel worden ingesteld gericht op de ontwikkeling van middenhuurwoningen in gemeenten. De tafel is in januari 2017 van start gegaan. Al deze maatregelen zijn erop gericht om op lokaal niveau gemeenten en andere partijen beter in staat te stellen om het aanbod van middenhuurwoningen te vergroten.

De vraag naar middenhuursegment, net als de vraag naar andere categorieën van woningen, verschilt op lokaal niveau. Het is aan de gemeente om te bepalen of en op welk detailniveau zij hun visie inrichten, zo ook over de inhoud van de woonvisie. Tegelijk worden gemeenten ten zeerste aangemoedigd om in de visie in te gaan op de behoefte aan zowel sociaal segment als middenhuursegment. Gemeenten kunnen dit namelijk gebruiken om corporaties of marktpartijen aan te sporen een bijdrage te leveren.

De leden van de VVD-fractie vragen naar het beleid ten aanzien van een vergroot aanbod en beter functionerende vrije huursector.

De verantwoordelijkheid om de lokale vraag en woningaanbod in evenwicht te brengen ligt op decentraal niveau. Vanuit het Rijk worden gemeenten ondersteund. Zo voert het kabinet jaarlijkse gesprekken in kader van het MIRT met bestuurders van de Noord- en Zuidvleugel. Daarbij wordt ook gesproken over de beschikbaarheid van voldoende capaciteit. Gemeenten worden ook ondersteund via de mogelijkheid om expertteams («Versnellen» en «Transformatie») in te zetten. Deze teams assisteren gemeenten wanneer gebiedontwikkeling, of het omzetten van kantoren naar woningen, moeizaam verloopt, of niet van de grond komt. Daarnaast zal de Minister voor W&R de komende periode werkbezoeken afleggen aan de woningmarktregio’s. De woningbouwproductie en de mogelijke knelpunten daarbij zullen in die gesprekken aan de orde komen.

In de periode tussen 2012 en 2015 is de voorraad vrije sector huurwoningen met 40% gestegen van 335.000 naar 469.000 woningen. Om de vrije huursector nog beter te laten functioneren zijn diverse maatregelen gepresenteerd, waaronder de mogelijkheid om geliberaliseerde woningen voor middenhuur als aparte categorie op te nemen in het bestemmingsplan en het instellen van een samenwerkingstafel. Dit pakket aan maatregelen komt bovenop eerdere maatregelen als de nieuwe woningwet en de wet doorstroming huurmarkt.

Bazel

De leden van de VVD fractie vragen naar de stand van zaken omtrent de Bazelse besluitvorming. Ook vragen de leden van de VVD fractie naar de stemverhoudingen binnen het Bazelse Comité en de positie van DNB.

Recentelijk bent u geïnformeerd over de uitkomsten van de bijeenkomst van de GHoS (Group of Governors and Heads of Supervision) van het Bazelse Comité van 28-29 november 2016.3 Hierbij is aangegeven dat het doel van de GHoS was om tijdens de bijeenkomst in januari een akkoord te bereiken. Inmiddels is bekend gemaakt dat deze bijeenkomst is uitgesteld, omdat meer tijd nodig is om de voorstellen uit te werken.4 Een nieuwe datum voor deze vergadering is nog niet gepland.Beslissingen in het Bazelse Comité worden genomen op basis van consensus. Hierbinnen werkt DNB samen met andere Europese toezichthouders om de specifieke kenmerken van de Europese bankensector onder de aandacht te brengen. Voor een verdere beschrijving van de inzet van DNB in het Bazelse Comité verwijs ik u naar mijn brief d.d. 26 september 2016.5

De leden van de VVD en CDA fractie vragen ook naar de mogelijke gevolgen van de Bazelse hervormingen. Zo vragen de leden van de VVD fractie naar de gevolgen voor de kredietverlening van bepaalde sectoren die belangrijk zijn voor de Nederlandse economie, en of het klopt dat onvoldoende rekening wordt gehouden met het waarde van onderpand bij leningen. Ook de leden van de CDA fractie vragen specifiek naar hypotheken en leningen aan de land- en tuinbouwsector, en of Nederlandse hypotheken een mildere behandeling krijgen. Zij vragen of de Minister zich ervan bewust is dat de veel hogere kapitaaleisen tot gevolg kunnen hebben dat deze leningen niet meer worden uitgegeven of alleen tegen zeer hoge kosten, en wat de Minister eraan doet om dit te voorkomen. Ook vragen deze leden of een impact assessment beschikbaar is voor de economie en de specifieke sectoren in Nederland.

Het Bazelse Comité heeft een impact assessment uitgevoerd om de impact van de verschillende voorstellen op de bankensector – inclusief Europese banken – in kaart te brengen. De uitkomsten hiervan zijn niet openbaar gemaakt, omdat dit toezichtvertrouwelijke informatie betreft. Op hoofdlijnen heeft DNB in een eerder stadium laten weten dat de gecombineerde impact van de conceptvoorstellen een forse stijging van de risicogewichten laat zien bij verschillende banken, waaronder de Nederlandse banken.6 Banken kunnen eventuele hogere risicogewichten als gevolg van de Bazelse voorstellen op meerdere manieren opvangen. Naast verdere winstinhouding en kostenbesparingen, kunnen banken er ook voor kiezen dit (deels) op te vangen door minder leningen te verstrekken of een hoger rentetarief te rekenen. Tot op heden hebben Nederlandse banken de fors hogere kapitaaleisen na de crisis echter weten te combineren met het voldoen aan de vraag naar krediet. De totale impact voor Nederland – onder meer op hypotheekverstrekking en op leningen aan bedrijven met onderpand zoals in de landbouwsector – hangt vooral af van de vormgeving en de uiteindelijke hoogte van een eventuele «kapitaalvloer» (gebaseerd op de standaardbenadering voor kredietrisico, waarin in enige mate rekening wordt gehouden met onderpand). Over een eventuele kapitaalvloer is – zoals hierboven gesteld – echter nog geen akkoord bereikt. Zoals eerder aangegeven zal Nederland bij de toekomstige implementatie van de Bazelse afspraken in EU-wetgeving, aandacht vragen voor elementen van het Bazelse akkoord die mogelijk een disproportionele impact hebben op Nederlandse banken en de Nederlandse economie. Toekomstige wetsvoorstellen van de Europese Commissie zullen naar verwachting ook gepaard gaan met een impact assessment. Tot die tijd zet DNB zich binnen het Bazelse Comité in voor een versterking van de interne modellenbenadering, waarbij tegelijkertijd onder meer wordt ingezet op het voorkomen van een disproportionele behandeling van Nederlandse hypotheekleningen.

De leden van de CDA fractie vragen of de conclusie juist is dat sinds de Bazelse bijeenkomst van november niets te melden valt.

Deze conclusie is onjuist. Uw Kamer heeft middels het Ecofin verslag in december jl. een update ontvangen.7

Winstgevendheid banken

De leden van de VVD fractie vragen hoe de lage rente zich in andere landen verhoudt tot de winstgevendheid van de financiële sector.

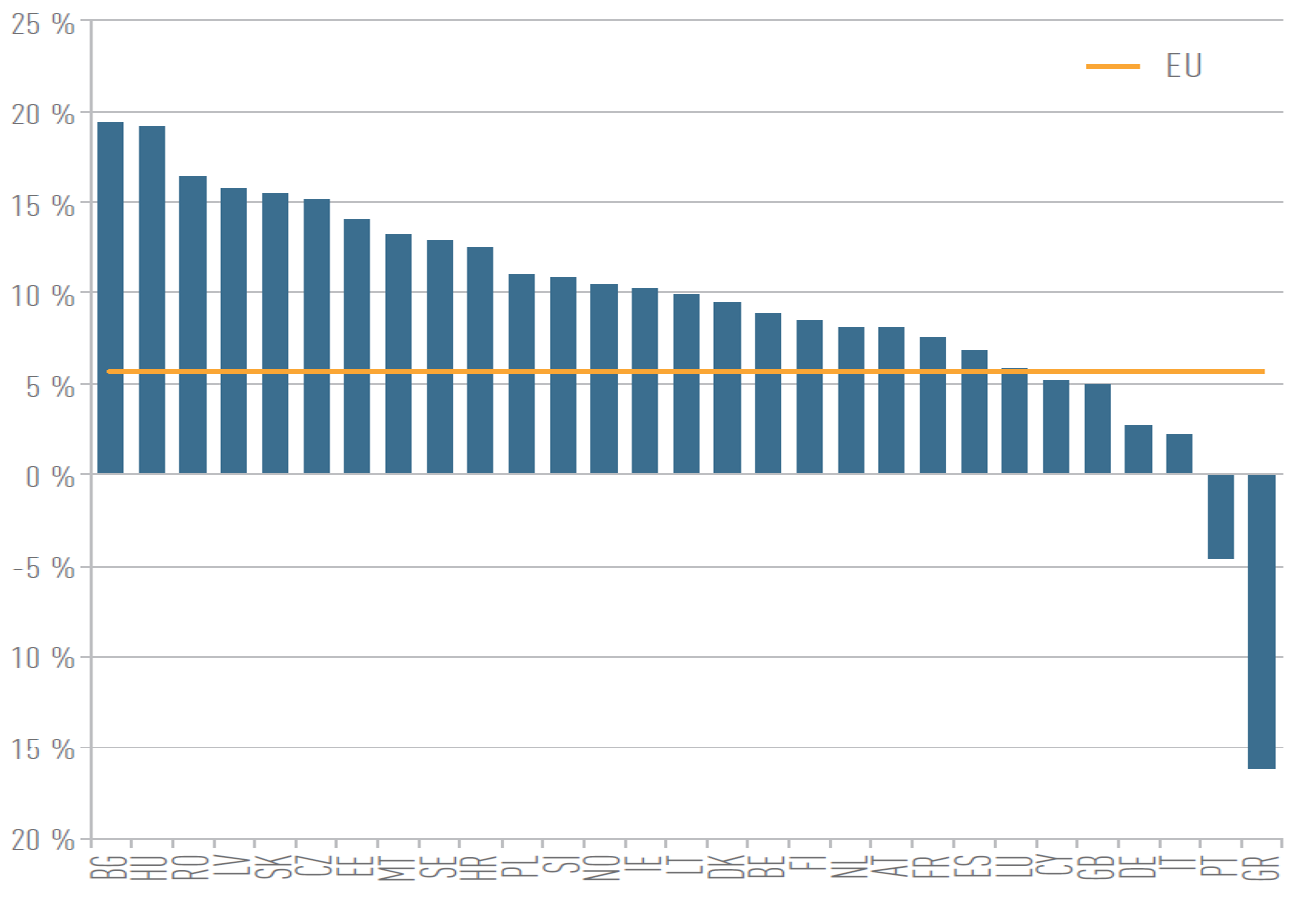

De rente ligt in historisch perspectief laag in heel Europa, al zijn er aanzienlijke verschillen in winstgevendheid tussen bijvoorbeeld verschillende nationale bankensectoren (zie figuur 1). De lage rente lijkt dan ook niet de hoofdoorzaak te zijn voor de relatief lage winstgevendheid van banken in meerdere lidstaten. Ook factoren als economische groei, niet-presterende leningen, concurrentie en algehele efficiëntie van banken spelen mee.

Figuur 1: Gemiddelde ROE per EU lidstaat in Q3+Q4 2016.

Bron: EBA

De leden van de PvdA fractie vragen of er concrete aanwijzingen zijn dat de lage winstgevendheid van banken hun buffers onder druk zet.

Dit is voorlopig niet het geval. Naar verwachting behalen Nederlandse grootbanken geen rendementen op eigen vermogen (return on equity, RoE) van ruim boven de 15%, zoals voor de financiële crisis vaak het geval was.8 Sinds de crisis zijn de kapitaalbuffers van Nederlandse banken namelijk aanzienlijk gegroeid en opereren banken minder risicovol9, waardoor ook het vereiste rendement daalt. De winstgevendheid van de Nederlandse grootbanken ligt vooralsnog goed op peil (RoEs tussen de 6–12%, verschillen per bank). Indien banken voldoen aan de kapitaaleisen is het aan banken zelf of zij winst gebruiken om dividend uit te keren of hun buffers te versterken. Lagere winstgevendheid kan buffers van banken in potentie in gevaar brengen bij verliezen op de winst- en verliesrekening. Vooralsnog is hier geen sprake van.

De leden van de SP fractie vragen of de waarde van de activa van banken zijn gestegen/stijgen door het huidige opkoopbeleid van de ECB en er dus ook mogelijke positieve gevolgen zijn van het huidige beleid voor banken. Ook vragen de leden van de SP fractie in hoeverre deze eventuele positieve gevolgen door het FSC worden meegenomen in haar analyse van de winstgevendheid van banken.

Er kunnen inderdaad ook directe positieve effecten zijn van het huidige ECB beleid voor banken (naast de meer algemene positieve effecten als de beoogde verhoging van de economische groei in het eurogebied). Door het opkopen van obligaties door de centrale banken stijgt de waarde van bepaalde activa op de balansen van banken. Het FSC heeft hier geen uitgebreide analyse van gemaakt. Het effect van het monetaire beleid op de rente en activaprijzen is lastig te kwantificeren. Wel heeft Bruegel een interessant onderzoek uitgevoerd naar de verhouding tussen de positieve en negatieve effecten van QE op de huidige winstgevendheid van banken, waarbij de auteurs concluderen geen grote problemen te zien in de gevolgen van het opkoopbeleid van de ECB op de huidige winstgevendheid van banken.10

De leden van de SP fractie vragen of al een onderzocht is wat d de positieve effecten van het voldoen aan de buffervereisten voor banken zullen zijn en wat deze positieve effecten zijn voor de Nederlandse banken.

Allereerst dienen banken ten alle tijden te voldoen aan de buffervereisten. Meerdere studies bevestigen daarnaast dat de inleenkosten over het algemeen lager zijn voor banken die beter gekapitaliseerd zijn.11

De leden van de SP fractie vragen ook of het ECB beleid besproken is tijdens het FSC.

Dit onderwerp is slechts kort aan de orde gekomen, mede omdat het FSC niet gaat over het monetaire beleid. Hierbij moet opgemerkt worden dat de huidige lage rente niet alleen het gevolg is van het ECB beleid maar hier meerdere factoren een rol spelen.12

De leden van de CDA fractie vragen hoe het FSC tot de conclusie komt dat veiligere banken tot lagere rendementseisen leidt of heeft geleid.

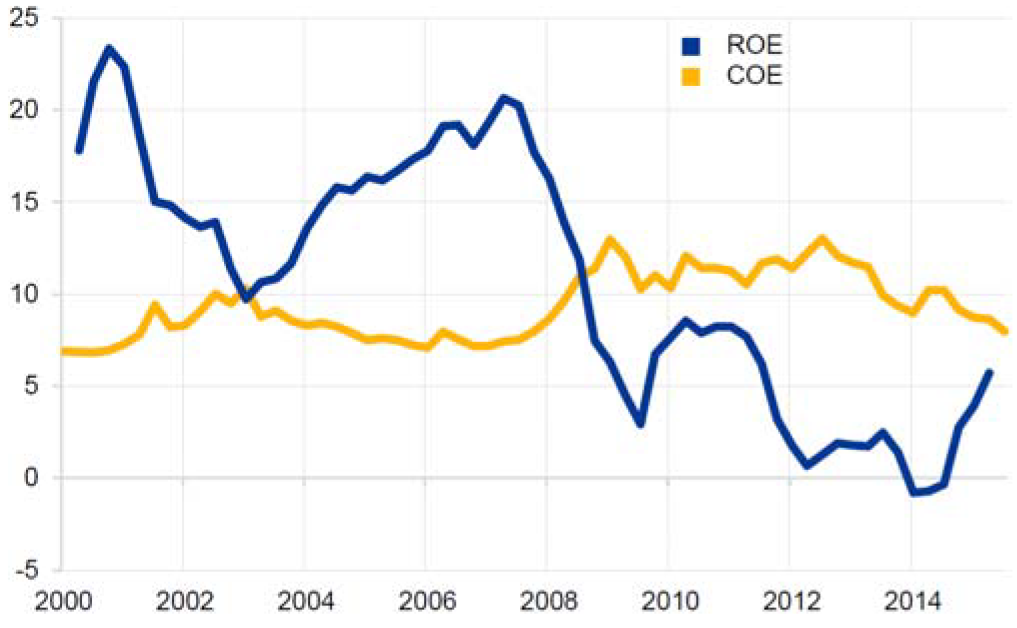

Het FSC stelt dat het mag worden verwacht dat het door beleggers vereiste rendement op eigen vermogen afneemt indien banken voor hen veiligere beleggingen worden. Dit is één van de basisprincipes van de financieringstheorie, die ook door beleggers zelf wordt toegepast. In de praktijk zien we dit echter nog niet. Ook al is het daadwerkelijke rendement van banken sinds de crisis gedaald, het rendement dat beleggers vereisen is sinds de crisis nauwelijks gedaald, (en eerder licht gestegen t.o.v. de daadwerkelijke behaalde rendementen, zie figuur 2). Het feit dat banken veiliger zijn geworden voor de economie als geheel, betekent nog niet altijd dat beleggers het als een veiligere belegging zijn gaan zien. Een van de factoren die zou kunnen verklaren dat het vereiste rendement nog niet is afgenomen is o.a. de nieuwe regelgeving die het concept «bail-in» introduceert waardoor aandeelhouders de eerste verliezen dragen wanneer een bank in de problemen komt en waarmee de impliciete garanties van de overheid beperkt worden. Ook hebben beleggers sinds de crisis eerder te maken met beperkingen die gesteld kunnen worden aan dividenduitkering en zijn bankaandelen in veel gevallen extra volatiel.

Figuur 2: Return on equity en cost of equity van banken in de eurozone. bron: ECB

De leden van de D66 fractie vragen wat er bedoeld wordt met het afstoten van minder rendabele dienstverlening van banken en hoe de toegang tot financiële dienstverlening geborgd wordt.

Het FSC doelde niet op specifieke diensten. In het algemeen kunnen banken er voor kiezen om diensten die volgens banken niet meer rendabel zijn aan te passen of af te stoten. Ook kunnen banken besluiten om kosten door te berekenen aan klanten, bijvoorbeeld voor diensten die op dit moment kosteloos zijn. Tegelijkertijd is het belangrijk dat banken hun kerntaken (deposito’s aanhouden, verstrekken van krediet en het regelen van het betalingsverkeer) blijven vervullen en dat financiële dienstverlening geborgd wordt. Er lijkt geen aanleiding om aan te nemen dat banken hun kerntaken zouden afstoten om winstgevendheid te vergroten.

Overig

De leden van de SP-fractie vragen of Brexit onderwerp van gesprek is geweest bij het FSC, en welke risico’s het FSC ziet met betrekking tot de Nederlandse markt. De leden van de CDA-fractie zijn benieuwd naar de risico’s en politieke onzekerheid die het Financieel Stabiliteitscomité specifiek voor de Nederlandse verkiezingen van maart 2017 ziet.

Het FSC heeft gesproken over actuele risico’s op basis van het Overzicht Financiële Stabiliteit (OFS) van DNB. Het FSC ziet risico’s voortvloeien uit politieke onzekerheden, zoals rondom de Brexit, in de VS en de komende verkiezingen in Nederland, Duitsland en Frankrijk. Zoals DNB aangeeft in het OFS, worden investeringen en noodzakelijke structurele hervormingen mogelijk uitgesteld wanneer onzekerheid toeneemt. Dat vergroot het risico op een langdurig lage groei.

De leden van de SP fractie vragen naar het standpunt van het FSC aangaande de probleemleningen in delen van de Europese Bankensector.

Dit onderwerp staat geagendeerd voor het FSC overleg in februari 2017. De Kamer zal hierover te zijner tijd nader worden geïnformeerd.

Zie bijvoorbeeld «DNBulletin Waarom hogere kapitaaleisen beter zijn voor het bankwezen» (https://www.dnb.nl/nieuws/nieuwsoverzicht-en-archief/dnbulletin-2011/dnb262084.jsp)

Zie voor meer bijvoorbeeld de «Kabinetsreactie Initatiefnota lid Omtzigt omtrent ECB-beleid en pensioenen» (Kamerstuk 34 563, nr. 4).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32545-61.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.