Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32800 nr. 49 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32800 nr. 49 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 31 januari 2019

In mijn brief «Evaluatie Wet uitwerking Autobrief II en parallelimport in relatie tot de BPM» van 5 juli 2018 heb ik uw Kamer geïnformeerd over problemen die zich voordoen bij de import van gebruikte voertuigen (parallelimport) in relatie tot de Nederlandse belasting van personenauto’s en motorrijwielen (BPM).1 Tevens zijn hierin vier oplossingsrichtingen benoemd. Graag informeer ik uw Kamer over de verdere uitwerking van deze oplossingsrichtingen. Belangrijkste hiervan is een voorstel tot aanpassing van het huidige importproces dat de afgelopen maanden is uitgedacht en de komende periode verder zal worden uitgewerkt.

Het idee is om het toezicht op de waardebepaling van importvoertuigen beter te positioneren en beter te reguleren. Op dit moment houdt de Belastingdienst steekproefsgewijs en achteraf toezicht op de waardebepaling. Ik beoog een importproces waarbij de waardebepaling van ieder importvoertuig – voorafgaand aan de aangifte – moet worden gevalideerd. Deze validatie gebeurt bij voorkeur door een onafhankelijke partij en hiervoor ben ik in gesprek met de Dienst Wegverkeer (RDW). Als de validatie slaagt, kan de aangifte BPM worden ingediend en na betaling volgt direct fiscaal akkoord. Ook het kenteken kan dan direct verleend worden. Als de validatie niet slaagt, kan er geen aangifte worden gedaan en wordt er geen kenteken verleend. Er moet dan eerst een nieuw waarderapport worden opgemaakt en gevalideerd. Toezicht aan de voorkant versterkt aldus de prikkel om het importvoertuig goed te waarderen. Goed waarderen wordt beloond met snelheid in het importproces. De valideringsmethodiek kan daarbij juridische geschillen beter voorkomen. Bij de huidige inrichting van het importproces, waarbij toezicht achteraf plaatsvindt door middel van hertaxatie, is het relatief eenvoudig om de hertaxatie van de Belastingdienst ter discussie te stellen. Bij een validatiemethodiek is dat minder het geval, omdat enkel de importeur een waardebepaling inbrengt. Als deze waardebepaling gebreken vertoont, kan de weigering van de validatie nauwkeurig worden gemotiveerd en met bewijs worden ondersteund. Het is niet langer nodig dat de Belastingdienst zelf een volledige hertaxatie laat uitvoeren.

Deze oplossingsrichting wordt nader beschreven in paragraaf 1 van deze brief. Daarnaast heb ik enkele aanvullende oplossingsrichtingen uitgewerkt die in mijn brief van 5 juli 2018 waren aangekondigd. Deze worden in paragraaf 2 beschreven.

In deze paragraaf ga ik eerst nader in op het probleem bij de BPM en de parallelimport. Vervolgens wordt het huidig toezichtregime belicht en de knelpunten daarbij. Tot slot wordt beschreven hoe een andere inrichting van het toezicht hiervoor een oplossing kan bieden.

Het aantal gebruikte voertuigen dat de afgelopen jaren is geïmporteerd, is sterk toegenomen. In 2014 werden nog 149.000 gebruikte voertuigen geïmporteerd. In 2017 waren dat 255.000 gebruikte voertuigen. Op zichzelf sluit deze ontwikkeling aan op de toenemende vraag naar gebruikte voertuigen in het algemeen.

Bij de import van gebruikte voertuigen doet zich echter ook de trend voor dat bij de BPM-aangiftes relatief steeds vaker een schadetaxatierapport wordt overgelegd. Dat zou betekenen dat er steeds meer schadevoertuigen worden geïmporteerd. De handelsinkoopwaarde – en dus de daarover verschuldigde BPM – is bij schadevoertuigen lager dan bij voertuigen zonder schade.

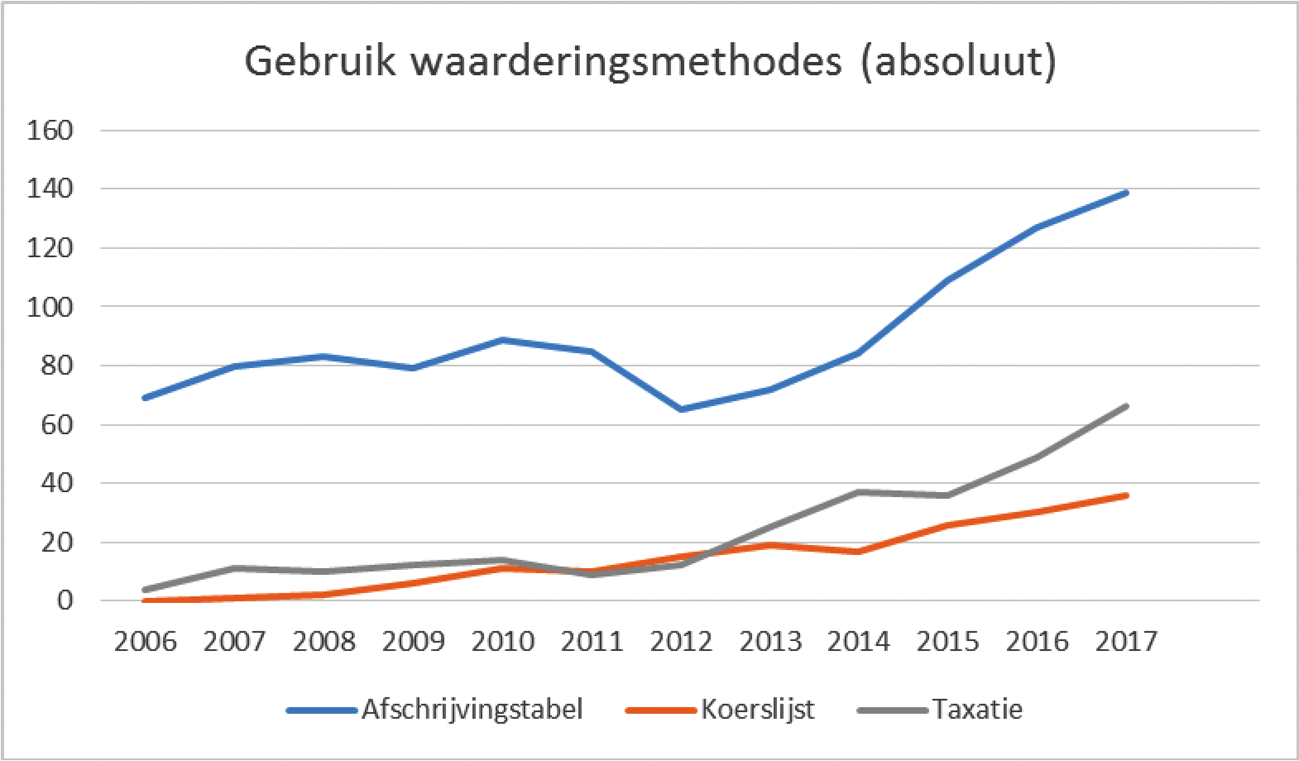

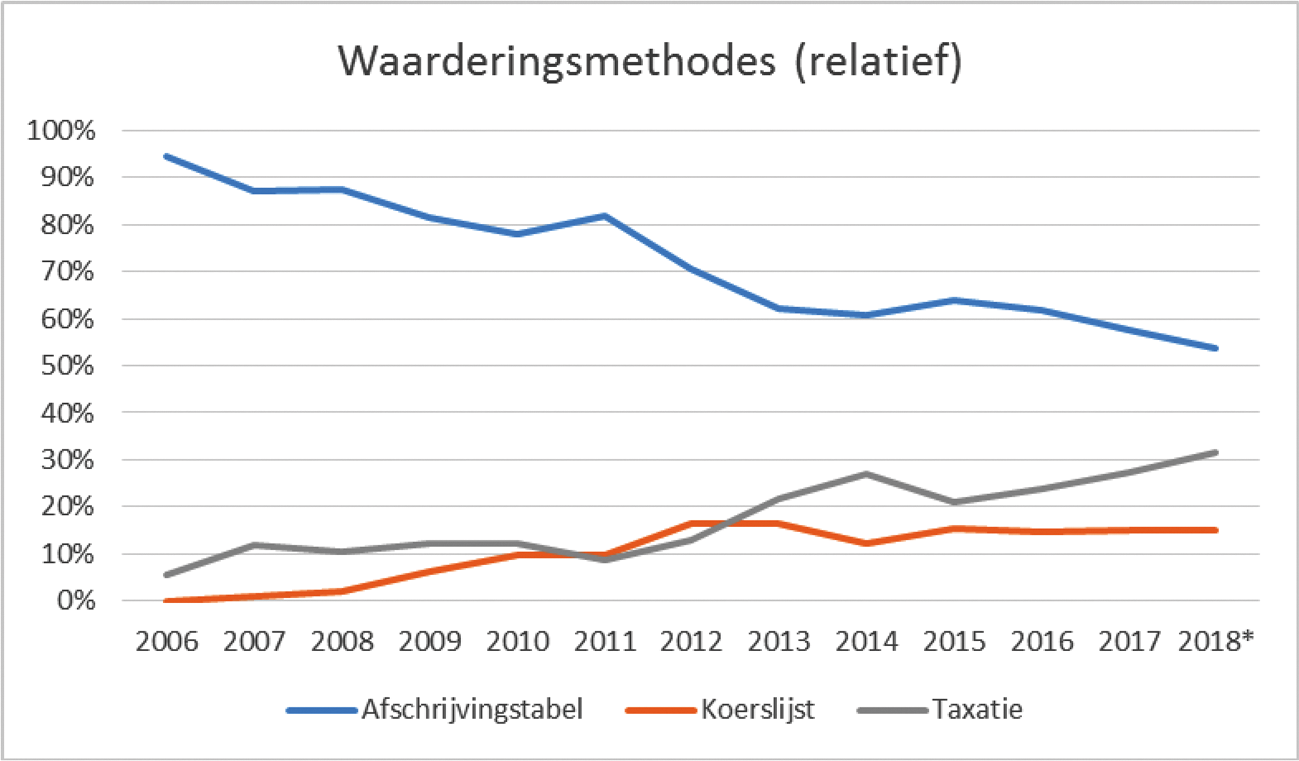

Grafiek 1

Bovenstaande grafiek laat zien dat de toename van de import van gebruikte voertuigen ertoe heeft geleid dat het gebruik van alle waarderingsmethodes 2 – in absolute zin – is toegenomen.

Indien het gebruik van de waarderingsmethodes ten opzichte van elkaar worden vergeleken, valt op dat met name sinds 2011 het gebruik van de afschrijvingstabel is afgenomen en dat bijna evenredig het aantal taxaties is toegenomen. Zichtbaar is ook het effect dat sinds 2015 de taxatierapporten alleen mogen worden overgelegd in het geval van schade of exclusieve voertuigen. In dat jaar is het aantal overgelegde taxatierapporten verhoudingsgewijs afgenomen. Niettemin is in de periode daarna het aantal ingediende taxatierapporten relatief weer toegenomen. Verder blijkt dat het gebruik van de koerslijsten sinds 2012 stabiel is gebleven.

Bovenstaande leidt tot de conclusie dat er de afgelopen jaren bij de import van gebruikte voertuigen verhoudingsgewijs steeds meer schadevoertuigen zijn opgegeven. Er is echter geen reden om aan te nemen dat er op de Nederlandse markt een toenemende vraag is naar voertuigen met een schadeverleden.

Een signaal dat ik daarbij uit de praktijk verneem is dat, onder invloed van adviesbureaus en een hevige concurrentieslag om de gunst van de klant, bij gebruikte voertuigen wordt gepoogd om de hoogte van de BPM zo laag mogelijk te krijgen door bij aangifte de handelsinkoopwaarde van het voertuig te drukken. Er wordt bijvoorbeeld ten onrechte schade aan een voertuig uitvergroot of fictief opgevoerd. Of de koerslijst wordt bijvoorbeeld niet goed gehanteerd doordat niet het juiste model is geselecteerd, ten onrechte waardeverminderende factoren worden opgevoerd en/of creatief wordt omgegaan met het bepalen van de opties en accessoires op het voertuig. Met het huidige toezichtsregime is het moeilijk dat op een efficiënte en effectieve manier te voorkomen.

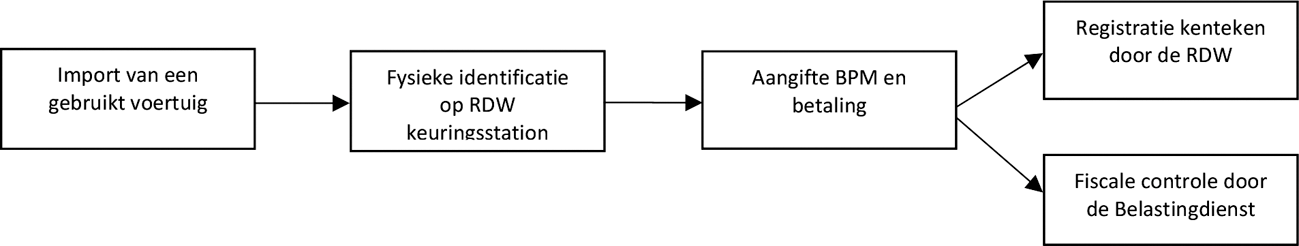

In het huidige importproces hebben autohandelaren met twee instanties te maken die toezicht houden op de import. De Dienst Wegverkeer (RDW) heeft als voornaamste taak het voertuig te identificeren en een kenteken te registeren. De Belastingdienst verwerkt en controleert de aangiftes BPM en verzorgt de inning daarvan. Bij de import van een gebruikt voertuig lopen deze processen gelijktijdig met elkaar op. Het proces ziet er als volgt uit.

Handhaving van de BPM vindt achteraf plaats door controle van de aangifte BPM. Zo kan de Belastingdienst bij een aangifte met een taxatierapport binnen zes werkdagen na de aangifte het schadevoertuig fysiek opvragen voor een hertaxatie. Dit doet de Belastingdienst als zij twijfelt over de bij aangifte opgegeven schade en het taxatierapport. Daarnaast kan de Belastingdienst tot vijf jaar na de aangifte besluiten een naheffingsaanslag op te leggen, bijvoorbeeld als de Belastingdienst vaststelt dat de koerslijst niet goed is gehanteerd.

Het huidige importproces wordt door zowel importeurs als de Belastingdienst als suboptimaal ervaren. Importeurs hechten belang aan een snelle afhandeling van de import van het gebruikte voertuig. De importeur wil het voertuig met kenteken zo snel mogelijk kunnen leveren aan zijn klant. Voor hem werkt het verstorend als het voertuig – na de fysieke identificatie door de RDW – wordt opgevraagd voor een hertaxatie door de Belastingdienst. Tevens hecht de importeur aan rechtszekerheid. Hij wil achteraf liever geen discussie met de Belastingdienst over de hoogte van de BPM en het risico dat een naheffing niet meer is te verhalen op de klant.

Tegelijkertijd verkeert de Belastingdienst in het importproces in een lastige positie. Om te kunnen vaststellen of terecht schade wordt opgevoerd, moet de Belastingdienst het betreffende voertuig achteraf fysiek opvragen en hertaxeren. In dergelijke opzet kan slechts een beperkt deel van de geïmporteerde voertuigen worden gecontroleerd. De hertaxaties door de Belastingdienst lokken bovendien bezwaar- en beroepsprocedures uit, aangezien het een waarderingskwestie betreft. Handhaving leidt daardoor tot juridische procedures waarbij arbitraire en tijdrovende geschillen over de waardering ontstaan. Tegelijkertijd is handhaving wel noodzakelijk. Een (te) lage controlekans voedt de prikkel tot het inbrengen van onjuiste waarderingen.

Zoals aangekondigd in mijn brief van 5 juli 2018 heb ik navraag gedaan naar de wijze waarop in Denemarken geïmporteerde voertuigen worden gewaardeerd (Kamerstuk 32 800, nr. 44). In Denemarken zou namelijk een onafhankelijk taxatie-instituut bestaan. Het proces blijkt als volgt te werken. In Denemarken is het verplicht dat een gebruikt voertuig dat wordt geïmporteerd, wordt geïnspecteerd bij een Voertuigen Inspectie Centrum (VIC). Een VIC is een marktpartij die – op basis van een vergunningenstelsel – bevoegd is een technische inspectie te doen en de staat van het voertuig te beoordelen. Na de inspectie moet de waarde van het voertuig worden vastgesteld. Dit gebeurt in beginsel door de autohandelaar die het voertuig heeft geïmporteerd. De autohandelaar kan daarvoor gebruik maken van diverse private taxatiebedrijven. Ongeveer 88% van de geïmporteerde voertuigen worden op deze wijze getaxeerd. Denemarken heeft daarbij – net als Nederland – de ervaring dat de waardebepaling niet altijd correct is. Ongeveer 5–10% van waardebepalingen bij importvoertuigen worden daarom gecontroleerd door het Deens Motorvoertuigen Agentschap (DMA). Als het voertuig wordt geïmporteerd door een consument is het mogelijk om het DMA te vragen om vooraf een waardebepaling af te geven. Dat gebeurt bij 12% van de geïmporteerde voertuigen. De consument is echter niet verplicht deze waardebepaling te volgen. Voor de Deense overheid is deze waarde afgifte wel 3 maanden bindend. De consument heeft verder de mogelijkheid om te procederen tegen een waardebepaling door het Agentschap. Dat gebeurt ook in de praktijk. Het importproces in Denemarken lijkt daarmee in grote lijnen op het huidige Nederlandse model.

Afgelopen periode is gewerkt aan een oplossingsrichting om het toezicht op de waardebepaling van importvoertuigen beter te positioneren en beter te reguleren. Het doel hiervan is tweeledig. Voor de importeur moet een gestroomlijnd proces ontstaan, waarbij snelheid en rechtszekerheid belangrijke elementen vormen. Tegelijkertijd moet er eenvoudiger kunnen worden gehandhaafd als er ten onrechte een te lage handelsinkoopwaarde van voertuigen wordt opgegeven. Er wordt daarom gewerkt aan een stroomlijning van het importproces door te regelen dat de importeur – op het moment dat het voertuig voor identificatie wordt aangeboden bij een keuringsstation – tevens zijn waarderingsmethode voor de BPM-aangifte moet overleggen. Als de importeur kiest voor het indienen van de aangifte op basis van koerslijst en schadetaxatie dan moet hij in dat geval (1) zijn methode van het invullen van de koerslijst en (2) het schadetaxatierapport overleggen. De beoordeling hiervan kan twee uitkomsten opleveren:

– Als de waarderingsmethode correct is toegepast dan wordt deze gevalideerd. In dat geval kan de importeur daarmee aangifte BPM doen en wordt na betaling direct fiscaal akkoord verleend en het kenteken verstrekt.

– Als de waarderingsmethode gebreken bevat, kan de validatie worden geweigerd. In dat geval moet de importeur een nieuwe koerslijst en/of schadetaxatie ter validering overleggen, voordat hij aangifte kan doen, fiscaal akkoord wordt verleend en een kenteken wordt afgegeven.

In schema:

Deze stroomlijning van het importproces biedt de importeur snelheid en rechtszekerheid. Zorgvuldig en goed waarderen van een gebruikt voertuig wordt beloond. Daardoor ontstaan ook meer kansen voor taxateurs om zich op basis van kwaliteit in de markt te onderscheiden. Het inbrengen van een onjuiste waardebepaling gaat minder lonen. Indien bijvoorbeeld schade aan een voertuig fictief wordt opgevoerd dan is dit direct zichtbaar op het keuringsstation. In dat geval moet de importeur eerst een nieuwe waarderingsmethode ter validatie voorleggen alvorens hij aangifte BPM kan doen, het voertuig kan registeren en fiscaal akkoord kan krijgen. De validatie van de waardebepaling is in deze opzet doorslaggevend voor de snelheid van het importproces. Deze taak wordt daarom bij voorkeur door een onafhankelijke partij uitgevoerd met expertise op dit terrein. Daarom ben ik hierover in gesprek met de RDW.

De valideringsmethodiek kan tegelijkertijd juridische geschillen beter voorkomen, omdat niet meer geprocedeerd wordt over twee verschillende waarderingen. Er wordt alleen door de importeur een taxatierapport ingebracht. Als deze schadetaxatie gebreken vertoont, kan de weigering van de validatie nauwkeurig worden gemotiveerd en met bewijs (foto’s) worden ondersteund. Het is niet langer nodig dat de Belastingdienst zelf een volledige hertaxatie laat uitvoeren.

Bovenstaande route heeft voor de uitvoering consequenties. Het controleproces wordt namelijk naar voren gehaald. Daarom wil ik komende periode deze route verder uitwerken waarbij ik naast de Belastingdienst en RDW, ook taxateursverenigingen en andere marktpartijen betrek. Ook zal een uitvoeringstoets moeten worden gedaan door de Belastingdienst en de RDW. Ik ben voornemens uw Kamer hierover in de tweede helft van dit jaar nader te informeren.

In mijn brief van 5 juli 2018 (Kamerstuk 32 800, nr. 44) zijn nog enkele aanvullende oplossingsrichtingen aangekondigd waarover ik uw Kamer graag informeer.

Bij de BPM worden veelvuldig bezwaar- en beroepsprocedures gestart. De taxatie van een gebruikt voertuig is inherent arbitrair en kan daarom leiden tot juridische procedures. In de praktijk blijkt een beperkte groep adviseurs veel bezwaar en beroepsprocedures te starten, zelfs in die gevallen waarbij het te behalen BPM-voordeel klein is. Deze procedures lijken mede te zijn gericht op het behalen van een proceskostenvergoeding.

De Belastingdienst heeft gekeken hoeveel bezwaarprocedures er afgelopen jaren zijn gestart en – voor zover dat was te achterhalen – of het een bezwaar tegen eigen aangifte of een bezwaar tegen een naheffingsaanslag betrof. Daarnaast is uitgezocht hoeveel beroepsschriften er de afgelopen jaren zijn ingediend.

|

Bezwaarschriften |

2015 |

2016 |

2017 |

20181 |

|---|---|---|---|---|

|

Tegen eigen aangifte |

1.234 |

1.709 |

1.971 |

1.761 |

|

Tegen naheffingsaanslag |

965 |

644 |

387 |

436 |

|

Niet ingedeeld2 |

246 |

785 |

426 |

862 |

|

Totaal |

2.445 |

3.138 |

2.785 |

3.059 |

Bij deze aantallen is niet bijgehouden of het een bezwaar tegen de eigen aangifte of tegen een naheffingsaanslag betreft.

|

Beroepschriften |

2015 |

2016 |

2017 |

20181 |

|---|---|---|---|---|

|

Totaal |

1.816 |

1.540 |

1.159 |

2.667 |

|

Aantal BPM-aangiften |

2015 |

2016 |

2017 |

20181 |

|---|---|---|---|---|

|

Totaal |

186.000 |

219.000 |

255.000 |

226.800 |

Doordat de import toeneemt, nemen de procedures en daarmee de druk op de uitvoering ook toe. Het aantal bezwaarschriften tegen de eigen aangifte voert daarbij de boventoon. De bezwaarfase wordt door importeurs onder andere gebruikt om een extra leeftijdskorting te verzoeken of om van waarderingsmethode te wisselen. Het aangrijpen van de bezwaarfase als herstelmoment van de aangifte is op zichzelf niet onrechtmatig. Het is wel bezwaarlijk als enkel geprocedeerd zou worden in het belang van de verdiensten van een aantal professionele adviseurs. Deze adviseurs starten, als gemachtigde van cliënten, soms ook voor een relatief klein bedrag een juridische procedure. De proceskostenvergoeding ligt in dergelijke zaken soms veel hoger dan het BPM-bedrag dat in geschil is. Deze gemachtigden werken daarbij ook op basis van «no-cure-no-pay».

Deze problematiek overstijgt echter de materie van de BPM en raakt ook andere beleidsterreinen.3 Samen met de Minister Binnenlandse Zaken en Koninkrijksrelaties en de Minister voor Rechtsbescherming wordt daarom onderzoek gedaan naar juridische procedures die door no-cure-no-pay bedrijven worden gestart en de proceskostenvergoedingen die in dat verband worden toegekend. Op basis van de uitkomsten van dit onderzoek zal worden bezien welke oplossingen voor de problematiek in de rede liggen.

Afgaand op de ingediende BPM-aangiftes zouden er de afgelopen jaren verhoudingsgewijs steeds meer schadevoertuigen in Nederland worden geïmporteerd. Het is in het van belang van de consument en de occasionmarkt dat hierover openheid en transparantie bestaat.

Bij de aankoop van een gebruikt voertuig op de binnenlandse markt kan de consument zich behoorlijk laten informeren over het verleden van dat voertuig. Bijvoorbeeld inzake de APK-historie of de vraag of er sprake is van een logische kilometerstand. Deze transparantie wordt in de markt vaak gezien als een reden om een voertuig op de binnenlandse markt te kopen en niet via import te verwerven. Bij een geïmporteerd voertuig is het verleden vaak minder duidelijk. Bij importvoertuigen doen zich ook meer misstanden voor, bijvoorbeeld inzake tellerfraude.4 Daarbij heeft de consument er recht op om te weten wat het schadeverleden is van een voertuig, zodat hij daarnaar gericht onderzoek kan doen en de daarmee samenhangende risico’s kan afwegen.5

Op dit moment kan via het bruto BPM-bedrag worden herleid of een gebruikt voertuig bij import een schadeverleden had. De hoogte van het bruto BPM-bedrag is openbaar via het kentekenregister, en is afhankelijk van de BPM die is betaald bij de registratie van het voertuig. Als het bruto BPM-bedrag van een voertuig lager is dan normaal mag worden verwacht, duidt dat erop dat het voertuig met schade is geïmporteerd. Er is dan minder BPM afgedragen, hetgeen duidt op een lage waarde van het voertuig bij import.

Het herleiden van de fiscale afschrijving vereist op dit moment specifieke kennis van de BPM-belastingen. Er zijn diverse particuliere websites die de consument hierover voorlichten. Ook het kabinet hecht grote waarde aan transparantie. Daarom zal in het RDW-kentekenregister in goede voorlichting hierover worden voorzien. De consument wordt er dan op gewezen dat het bruto BPM bedrag lager is dan gebruikelijk, doordat het voertuig op het moment van import schade had. Ik streef ernaar dat deze voorlichting via het kentekenregister eind dit jaar van start gaat.

De Belastingdienst heeft verkend in hoeverre de eigenaar van een gebruikt voertuig geïnformeerd kan worden over een lopende juridische procedure over zijn voertuig. Het blijkt namelijk dat sommige kentekenhouders daarvan niet op de hoogte zijn. Geautomatiseerde ondersteuning – bij verzending van een kopie van een uitspraak op bezwaar aan de kentekenhouder – blijkt echter complex en vergt veel tijd. Bij de verdere verkenning naar de voorgestelde vernieuwing van het importproces, wordt daarom onderzocht op welke wijze het informeren van de kentekenhouder over lopende procedures zijn beslag kan krijgen.

Er zijn door de Belastingdienst vier erkende handelskoerslijsten voor het vaststellen van de handelsinkoopwaarde, namelijk AutoTelexPro, XRAY, BOVAG/ANWB en EuroTax Exchange. Iedere handelskoerslijst presenteert de gemiddelde inkoopprijs voor een gebruikt voertuig op de Nederlandse markt, waarbij onderscheid wordt gemaakt op diverse parameters, zoals leeftijd, typen, modellen, uitvoeringen en kilometerstanden. Iedere handelskoerslijst is in de meeste gevallen gebaseerd op de daadwerkelijke inkoopprijzen voor Nederlandse autohandelaren van gebruikte voertuigen op de Nederlandse markt. Over het algemeen blijken de koerslijsten goed te functioneren. Om de kwaliteit van de handelskoerslijsten voor de toekomst te borgen is inmiddels een platform opgezet waaraan de verschillende brancheorganisaties en de Belastingdienst deelnemen. Dat platform is in november 2018 gestart. Binnen het platform wordt kennis met elkaar gedeeld – bijvoorbeeld op het gebied van data en technologische ontwikkelingen bij het BPM proces – en worden bijzondere gevallen met elkaar besproken.

Ik heb het vertrouwen dat de knelpunten bij parallelimport goed kunnen worden aangepakt met bovengenoemde oplossingsrichtingen en dat de belangen van alle partijen bij parallelimport hierbij kunnen worden bediend. Met name het beter positioneren en reguleren van het toezicht versterkt de prikkel om importvoertuigen goed te waarderen. Taxateurs kunnen zich daardoor ook op basis van kwaliteit in de markt profileren. Daarmee neemt de betrouwbaarheid van het importproces toe, waarmee ook de houdbaarheid en uitvoerbaarheid van de BPM in de parallelimport is gediend. Ik ben voornemens uw Kamer over de verdere uitwerking in de tweede helft van dit jaar nader te informeren.

De Staatssecretaris van Financiën, M. Snel

Voor een toelichting op de verschillende waarderingsmethodes wordt verwezen naar Kamerstuk 32 800, nr. 44.

Uit een onderzoek van de Vereniging Aanpak Tellerfraude (VAT) en de Dienst Wegverkeer (RDW) blijkt dat meer dan 10% van de Duitse importvoertuigen een teruggedraaide teller heeft, en bij nog eens ruim 10% het vermoeden bestaat van tellermanipulatie.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32800-49.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.