Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32800 nr. 4 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32800 nr. 4 |

Vastgesteld 24 juni 2011

Binnen de vaste commissie voor Financiën1 hebben enkele fracties de behoefte om over de autobrief over de fiscale stimulering van (zeer) zuinige auto’s en enkele andere onderwerpen op het gebied van de autobelastingen (Kamerstuk 32 800, nr. 1) van de staatssecretaris van Financiën, d.d. 1 juni 2011, enkele vragen en opmerkingen voor te leggen.

De vragen en opmerkingen zijn op 15 juni 2011 aan de staatssecretaris van Financiën voorgelegd. Bij brief van 23 juni 2011 zijn ze door hem beantwoord.

De voorzitter van de commissie,

Dezentjé Hamming-Bluemink

De adjunct-griffier van de commissie,

Giezen

Vragen en opmerkingen van de leden van de fractie van de VVD

De leden van de VVD-fractie hebben met interesse kennisgenomen van de autobrief en bedanken de staatssecretaris voor de uitvoerige uiteenzetting van het lopende en het voorgenomen beleid.

In algemene zin willen de leden van de VVD-fractie opmerken dat zij de uitgangspunten van belastingdiversificatie binnen het autodossier begrijpen. Maar wat deze leden betreft, dient iedere autobezitter in ieder geval de motorrijtuigenbelasting (MRB) te betalen – zonder vrijstellingen – vanuit het rechtvaardigheidsprincipe dat ook iedereen gebruik maakt van het wegennet. Daarnaast vragen de leden van de VVD-fractie nadere toelichting op enkele specifieke punten uit de autobrief.

De vrijstellingsgrens Belasting van personenauto's en motorrijwielen (BPM) wordt voorgesteld op 83 gr/km. Ecorys verwacht dat in 2015 geen 33%, maar 12% van de auto’s in aanmerking komt voor vrijstelling. Kan de staatssecretaris aangeven in hoeverre de grenzen uit het «eindbeeld 2015» van Ecorys openstaan voor aanpassing aan de hand van de technologische ontwikkeling in de komende jaren, om te voorkomen dat weer de situatie ontstaat die thans aanleiding is tot ingrijpen, namelijk dat een groot deel van de nieuwverkopen onder de vrijstelling valt en daarmee het budgettair beslag onaanvaardbaar hoog is?

De staatssecretaris geeft aan de introductie van een vierde schijf in de tariefstructuur te willen onderzoeken. Kan de staatssecretaris in dit kader aangeven wat precies het doel is van het onderzoek en het beleidsvoornemen? Wat wil de staatssecretaris met een vierde schijf bereiken en welke alternatieve instrumenten of tariefstructuren, die hetzelfde doel kunnen bereiken, worden in het onderzoek betrokken?

De leden van de VVD-fractie vragen daarnaast wat de overweging is om de afschaffing van de vrijstelling MRB niet in stappen, maar in één keer per 1 januari 2014 in te voeren? Hoeveel auto’s (in %) verwacht de staatssecretaris dat in 2014–2015 onder de tijdelijke vrijstelling voor auto’s met een uitstoot van minder dan 50 gr CO2 per km zullen vallen? Is de introductie van deze tijdelijke vrijstelling niet in tegenspraak met de stelling dat ook zuinige tot zeer zuinige auto’s wel gewoon gebruik maken van het wegennet?

De staatssecretaris is voornemens om voor blends die meer biobrandstoffen bevatten dan de verplichting op basis van de Richtlijn hernieuwbare energie een generieke regeling te treffen. Met ingang van welke datum wil de staatssecretaris deze regeling laten ingaan? De staatssecretaris geeft aan dat een minimumbedrag voor de teruggaaf gesteld moet worden. Wordt er ook gedacht aan maximumbedragen? De staatssecretaris geeft aan dat hij hogere blends met een afwijkende energie/inhoud op vergelijkbare wijze te behandelen als E85, wanneer deze op de markt komen. De leden van de VVD-fractie kijken met belangstelling naar de mogelijkheden om accijnsberekening meer op basis van energie-inhoud te laten plaatsvinden. Daarnaast verzoeken deze leden de staatssecretaris om in overleg met marktpartijen te bezien of, en hoe, lopende innovaties hierin betrokken kunnen worden.

Verder valt in de autobrief te lezen dat de staatssecretaris in overleg is met het bedrijfsleven over een aantal opties voor een alternatieve regeling voor de bijtelling privégebruik bestelauto’s, en dat daarbij zorgvuldigheid boven snelheid gaat. Niettemin, wanneer denkt de staatssecretaris met een concreet voorstel te komen? En wanneer weet de staatssecretaris of het alternatief van een « verklaring uitsluitend zakelijk gebruik» per 1 januari 2012 kan worden ingevoerd?

Vragen en opmerkingen van de leden van de fractie van de PvdA

De leden van de PvdA-fractie hebben met belangstelling kennisgenomen van de autobrief. De staatssecretaris schetst dat bij ongewijzigd beleid de huidige stimuleringsmaatregelen ten behoeve van het milieu niet langer stimulerend zullen werken. De leden van de PvdA-fractie steunen dan ook een herziene visie. Op sommige punten hebben zij echter vraagtekens bij de voorstellen van de staatssecretaris.

Onderzoek

Bij ongewijzigd beleid zal volgens onderzoeksbureau Ecorys het aandeel van BPM en MRB vrijgestelde auto’s toenemen van circa 25% in 2010 naar circa 62% in 2015. Dat er iets moet gebeuren is dus helder. Voortzetting van het huidige beleid (met de huidige grenzen) leidt namelijk tot een zodanig grote groep vrijgestelde auto’s dat het niet meer stimulerend zal werken. De keuze die de staatssecretaris maakt heeft echter tot gevolg dat uiteindelijk nog maar 12% is vrijgesteld. De leden van de PvdA-fractie vragen waarom er voor zo’n rigoureuze stap gekozen wordt en niet voor bijvoorbeeld het aanhouden van het niveau van 2010, namelijk 25%? Als nog maar slechts een kleine groep kan voldoen aan stimuleringsmaatregelen zal het namelijk ook niet langer stimulerend werken.

In zijn brief heeft de staatssecretaris het over de dieseltoeslag. De toeslag is er ter compensatie van het accijnsverschil tussen verschillende brandstoffen. Wat is de reden voor deze omslachtige werkwijze en waarom wordt er niet gekozen voor een hogere accijns voor diesel?

In het mogelijke scenario van de fiscale behandeling van auto’s van Ecorys wordt aanbevolen in de toekomst de BPM alleen nog maar te baseren op de CO2-uitstoot van de auto. Om de vergroening van het autowagenpark te versnellen lijkt dit een goede zet. In tabel 9 wordt vervolgens een overzicht gegeven van verschillende autotypes en de hoogte van de BPM die in het nieuwe scenario zal optreden. Hier doet zich echter een vreemd verschijnsel voor. Ten opzichte van de huidige hoogte van de BPM gaan alle goedkope «groene» auto’s er op achteruit. Vanaf het middensegment gaat vrijwel iedere auto er op vooruit. Uiteindelijk zelfs resulterend in de uitkomst dat een eigenaar van het duurste en meest verbruikende model in de tabel er € 20 000 op vooruit gaat. Dit kan volgens de leden van de PvdA-fractie niet de bedoeling zijn van het voorstel. In hoeverre is er in dit voorstel nog echt sprake van stimulering van het kopen van groene auto’s? De tabel lijkt juist het tegenovergestelde tot gevolg te hebben. De meest groene auto gaat er op achteruit en de meest vervuilende auto gaat er op vooruit. Hoe kan de regering het daarmee eens zijn?

Daarnaast vragen deze leden waarom er nu al voor vaste waarden in de schijven gekozen wordt. Is het niet beter om ieder jaar te bezien hoe de ontwikkeling in de sector is en vervolgens de schijfgrenzen hieraan aan te passen op een zodanig manier dat een bepaald percentage (bijvoorbeeld het niveau 2010) voldoet aan de normen.

De staatssecretaris schrijft in zijn brief te onderzoeken of het mogelijk is een extra schijf toe te voegen aan de tariefstructuur in de BPM. De leden van de PvdA-fractie zijn benieuwd naar de resultaten hiervan en hoopt dat hiermee de problematiek (volgend uit tabel 9) aangepakt kan worden. Deze leden zijn overigens blij dat er voor het gewicht van elektrische auto’s gecompenseerd zal worden.

In zijn visie op de bijtelling schrijft de staatssecretaris dat als er meer categorieën geïntroduceerd zouden worden, dit afbreuk kan doen aan het effect van de gedifferentieerde bijtelling. De leden van de PvdA-fractie vragen waarom dit het geval is. In de BPM wordt dit niet als redenering gegeven, dus waarom zou hier bij de bijtelling wel sprake van zijn? Is de staatssecretaris niet van mening dat ook hier het gebruik van groene auto’s gestimuleerd zou moeten worden?

Bij de effecten van het voorgestelde scenario komt uiteindelijk in de allerlaatste zin een opmerkelijke observatie naar boven. «De gemiddelde CO2-uitstoot van de nieuwverkopen die in 2010 136 gr/km bedroeg en in 2015 bij ongewijzigd beleid naar verwachting zal afnemen tot 111 gr/km zal als gevolg van het voorgestelde scenario uitkomen op 114 gr/km.» Deze leden kunnen zich niet voorstellen dat dit het doel van de staatssecretaris is. Door middel van het voorgestelde beleid zal de gemiddelde uitstoot verslechteren ten opzichte van ongewijzigd beleid, terwijl het doel juist vergroening is. Hoe verklaart de staatssecretaris deze uitkomsten? En wat voor conclusie trekt hij hieruit?

Variabilisatie

Er staat dat het noodzakelijk is de accijnstarieven en daarmee samenhangend de verschillen tussen pompprijzen met onze buurlanden nauwlettend in de gaten te houden. Vervolgens staat er dat er zelfs binnen de EU zoveel mogelijk afstemming zou moeten zijn. De leden van de PvdA-fractie wilen graag opheldering over deze opmerking. Wat is het verband tussen de pompprijzen in bijvoorbeeld Portugal en die van Nederland? En waarom zouden deze twee op elkaar afgestemd moeten worden?

Deze leden verzoeken de staatssecretraris overzichtelijk weer te geven wat de verschillen in CO2-uitstoot zijn tussen de verschillende brandstoffen. Hiermee zou een beter oordeel geveld kunnen worden over de nieuw voorgesteld tarieven.

De staatssecretaris kiest ervoor groengas niet verder fiscaal te stimuleren. De leden van de PvdA-fractie hebben hier toch nog wel wat vragen bij. Allereerst wordt een groengasvoertuig in de BPM behandeld als een dieselvoertuig, terwijl het meer te vergelijken is met een benzinevoertuig. Hoe kijkt de staatssecretaris hier tegenaan? Verder is het zo dat eigenaren van groengas/aardgas-voertuigen voornamelijk op deze brandstof zullen rijden in plaats van op benzine vanwege het grote prijsverschil aan de pomp. De leaserijder wordt gecontroleerd door de werkgever of leasemaatschappij of er op gas wordt gereden omdat de kosten voor het bedrijf anders te sterk oplopen. De leden van de PvdA-fractie vragen waarom de staatssecretaris het dan toch als een probleem ziet dat er geen controle is op het al dan niet rijden op gas. Is de staatssecretaris niet van mening dat dit slechts een theoretisch probleem is?

Biobrandstoffen

De staatssecretaris geeft zijn visie op hoe er omgegaan wordt met de behandeling van blends. Hierbij lijkt er echter een breuk te worden gemaakt met het standpunt van de vorige regering. Eerst was het zo dat er voordeel was voor hoge blends. Het nieuwe voorstel is echter om geen voordeel meer te geven aan lage blends. Deze leden constateren dat hier een verschil tussen zit en dat het uiteindelijke effect waarschijnlijk niet hetzelfde zal zijn. Wat is de visie van de staatssecretaris hierop?

Eurovignet

Bij de discussie over het Eurovignet en het daarmee samenhangende samenwerkingsverband lijkt het erop dat Nederland erg achterloopt door het nog niet invoeren van een kilometerbeprijzing. Wat is de visie van de staatssecretaris daarop?

De staatssecretaris constateert dat het de huidige vormgeving van het vignet voor hoge administratieve lasten zorgt voor ondernemers, omdat de ondernemer moet kiezen tussen een jaar-, maand-, week- of dagvignet. De leden van de PvdA-fractie vragen of de reden voor invoering van deze tarieven niet juist is geweest om de ondernemers van dienst te zijn?

Wat betreft de gehele discussie over het Eurovignet missen deze leden een algehele afgewogen conclusie. Kan de staatssecretaris hier een antwoord op geven door middel van het verstrekken van deze conclusie?

Bestelauto’s

Er wordt gesproken over de introductie van een «verklaring uitsluitend zakelijk gebruik». Dit kan een goed initiatief zijn, al vragen deze leden hoe fraude hierbij voorkomen zal worden. Invoering van een dergelijke regeling lijkt het namelijk eenvoudig te maken voor werkgevers om aan werknemers eenvoudigweg een verklaring van uitsluitend zakelijk gebruik te verlenen, om op die manier een hoop rompslomp te vermijden zonder dat er ook echt sprake is van uitsluitend zakelijk gebruik. Wat is de visie van de staatssecretaris hierop?

Overig

In de samenvatting wordt gesproken over «de diverse vergroeningsprikkels». De leden van de PvdA-fractie willen opmerken dat de besproken vergroeningsprikkels niet de enige mogelijkheden zijn die er bestaan, aangezien deze suggestie gewekt leek.

In de hele autobrief wordt vaak de suggestie gewekt dat het goed is als een groter gedeelte van de auto’s op diesel zou rijden. Wat is de beweegreden van de staatssecretaris hiervoor?

Verder willen deze leden er op wijzen dat er een hoop haken en ogen zitten aan de CO2-uitstoot metingen in de sector. Op dit moment wordt het verbruik gemeten via een Europees gestandaardiseerde meting. Daarbij wordt een auto op een rollenbank gezet. Een veelgehoorde klacht is dat deze test weinig lijkt op het echte verbruik van een auto in het normale wegverkeer. Gevolg is dat de resultaten niet waarheidsgetrouw zijn en dus niet leiden tot goede inzichten. Ook relatief kan het voorkomen dat de ene auto het in de test beter doet dan een andere auto terwijl hier in het dagelijkse verkeer absoluut geen sprake van is. In de gehele notitie worden de fiscale tarieven echter wel gebaseerd op deze metingen. Wat is de reactie van de staatssecretaris hierop? Is hij van plan zich in te zetten voor een meer waarheidsgetrouwe manier van meten? En hoe ziet hij zijn voorstellen voor tariefstelling in dit verband?

Vragen en opmerkingen van de leden van de fractie van de PVV

De leden van de PVV-fractie hebben met belangstelling kennisgenomen van de autobrief.

Deze leden zijn van mening dat CO2-uitstoot geen betrouwbaar criterium is voor het vaststellen van enig beleid. De autobelastingen waar het hier om draait zijn objectieve belastingen, voor subjectieve vrijstelling is dan ook weinig plaats. De leden van de PVV-fractie verzetten zich tegen de doorgeschoten instrumentalisering van het belastingrecht. Belastingheffing is in de optiek van deze leden het middel om geld binnen te halen voor de financiering van de overheidsuitgaven. Daarbij dient belastingheffing zoveel mogelijk neutraal te zijn. Belastingheffing moet ook niet verstorend werken. Met de autobelastingen is de instrumentalisering ten behoeve van «vergroening» totaal doorgeslagen. Het is tijd voor bezinning en vereenvoudiging. Dit schijnt ook het idee te zijn van de staatsecretaris.

Autobelastingen

Kijkend naar zijn voorstellen ten aanzien van de BPM en MRB, geeft de staatsecretaris weinig blijk van bezinning en vereenvoudiging, hij lijkt ook besmet met het «vergroeningsinstumentaliseringsvirus». Het zou allemaal veel simpeler, ja begrijpelijker moeten. De leden van de PVV-fractie vinden dat daar niet veel van terecht komt in deze autobrief.

In zijn brief legt de staatsecretaris uit dat CO2-uitstoot alleen gemeten wordt van «tank to wheel». Het traject van «well to tank» wordt buiten beschouwing gelaten. De reden daarvoor is dat het meten van «well to tank» wel heel erg moeilijk is. Toch zou het lonen om eens over de grenzen heen te kijken, in de Verenigde Staten zijn dergelijke studies al wel gedaan.

De leden van de PVV-fractie wijzen hier op omdat er door deze benadering de zogenoemde elektrische auto’s een CO2-uitstoot hebben van 0 gram CO2 per kilometer. Deze elektrische auto’s zijn, bezien vanuit «tank to wheel», emissievrij. In het traject van «well to tank» is er bij de opwekking van de elektriciteit wel degelijk sprake van CO2-uitstoot. Minder dan 4% van de elektriciteit wordt in Nederland met kerncentrales opgewekt, de rest gaat met behulp van kolen en gas.

BPM

Thans is de CO2-component van de BPM € 0 bij een CO2 per kilometer van 111 gram of minder. De staatsecretaris wil die grenzen over de tijd doen opschuiven. Vanuit de auto-industrie wordt gesteld dat een dergelijke abrupte drempel een probleem is. Zou het niet effectiever zijn om gelijk vanaf een emissie van 0 gram CO2 per kilometer gelijk te gaan heffen?

De staatsecretaris wil het eenvoudiger maken, hij blijft echter vier schijven hanteren, hij droomt zelfs van een vijfde schijf. Waarom wordt er niet gekozen voor een tarief per gram CO2 per kilometer over de gehele bandbreedte?

Een BPM die bestaat uit 20% van de nettocatalogusprijs verhoogt met tarief x gram CO2 per kilometer.

Is dat niet een eenvoudig en hanteerbaar systeem voor de staatsecretaris?

De leden van de PVV-fractie zouden nog kunnen leven met twee schijven 0–180 en 180+. Hoe staat de staatsecretaris hier tegenover?

Begrijpen wij de «Sint» van de autobrief goed dat voor volledige elektrische auto’s ook de component van de nettocatalogusprijs is/blijft vervallen?

Zoals hierboven reeds geschetst ten aanzien van de «well to tank»-discussie is er bij deze auto’s wel degelijk sprake van CO2-uitstoot, echter niet aan de uitlaat maar in het voortraject. Zou deze vrijstelling dan niet geheel kunnen komen te vervallen?

MRB

Het verheugde de leden van de PVV-fractie zeer dat de vrijstellingen in de MRB zouden komen te vervallen. Helaas was de droom snel voorbij, het is pas afgelopen in 2014. Daarnaast heeft de «Sint» van belastingen weer een cadeau voor de auto’s van minder dan 50 gr/km: u raadt het al een gehele vrijstelling. Wat denkt de staatsecretaris van een eenvoudig systeem alleen gebaseerd op gewicht en niet met zo’n malle vrijstelling van 50 gr/km?

Klopt het dat auto’s die ouder zijn dan 25 jaar straks voor het volle tarief MRB betalen?

De grenzen van de provinciale opcenten zijn de afgelopen jaren steeds maar opgehoogd. Geen van de provincies zit aan die grens. Zou de staatssecretaris die grens voor de toekomst niet kunnen verlagen?

Bijtelling

De staatssecretaris is aan te merken als een «true believer» in instrumentalisering. De grenzen van 14%, 20% en 25% blijven gewoon bestaan, en worden jaarlijks aangepast. Voor auto’s met een CO2-uitstoot van minder dan 50 gr/km is er een complete vrijstelling. De leden van de PVV-fractie vragen waar de vereenvoudiging in het systeem zit.

Deze leden achten vrijstellingen en tariefsreducties in het kader van de bijtelling in de IB strijdig met het karakter van de IB als draagkrachtheffing, een overkill aan instumentalisering.

Graag zien deze leden een eenvoudig systeem gebaseerd op de catalogusprijs en, als het echt zo nodig moet, per gram CO2 per kilometer.

Vragen en opmerkingen van de leden van de fractie van het CDA

De leden van de CDA-fractie hebben met belangstelling kennisgenomen van de autobrief van de staatssecretaris. Deze leden vinden het stimuleren van de aanschaf en het gebruik van zuinige auto’s van groot belang. Daarbij gaat het niet alleen om het verbruik van de auto, maar om duurzaamheid in het algemeen. Daarom hebben deze leden een aantal vragen met betrekking tot de voorstellen die in de brief zijn gedaan.

Btw fiscale bijtelling

Alvorens in te gaan op deze vragen, willen de leden van de CDA-fractie eerst graag stilstaan bij de actualiteit. Deze leden zijn bezorgd over de uitspraak van rechtbank Haarlem dat er op grond van de Europese wetgeving geen onderscheid mag worden gemaakt in het product waar btw over wordt betaald. Op grond van deze rechterlijke uitspraak zijn werkgevers slechts btw verschuldigd over 14% bijtelling ongeacht of de auto zuinig is of niet. Als de staatssecretaris een nihilbijtelling voor zeer zuinige auto’s invoert, zal er geheel geen btw meer verschuldigd zijn over de fiscale bijtelling van de auto van de zaak. Dit gaat over een financieel belang van € 0,5 miljard.

De leden van de CDA-fractie hebben om bovengenoemde reden dan ook zeer veel moeite met het plan van de staatssecretaris om een nihilbijtelling in te voeren voor zeer zuinige auto’s.

Hoe ziet de staatssecretaris de gevolgen van deze uitspraak in het licht van zijn voorstel voor een nihilbijtelling op de zeer zuinige auto van de zaak? Deelt de staatssecretaris de mening dat na deze rechterlijke uitspraak de nihilbijtelling niet kan worden ingevoerd? Hoe gaat de staatssecretaris de financiële gevolgen van deze uitspraak opvangen? Ziet de staatssecretaris mogelijkheden om het hoger beroep, gezien het cruciale belang van de uitspraak, te versnellen? Hoe denkt de staatssecretaris bovendien over de stelling dat het onevenredig is om een bepaald inkomensbestanddeel, de zeer zuinige auto, in het geheel niet in de inkomstenbelasting te betrekken?

De staatssecretaris heeft inmiddels laten weten dat de in de autobrief aangekondigde maatregel om de btw-correctie los te koppelen van de bijtelling in de loon- en inkomstenbelasting door deze rechterlijke uitspraak versneld zal worden doorgevoerd. De staatssecretaris wil hiervoor een zelfstandig btw-forfait gebruiken voor het bepalen van de hoogte van de btw-correctie. Hiervoor heeft Nederland toestemming nodig van de Europese Commissie.

Waarop wil de staatssecretaris dit btw-forfait baseren? Kan de staatssecretaris toezeggen om geen verdere actie te ondernemen met betrekking tot het plan van de fiscale nihilbijtelling (in ieder geval) totdat hij toestemming heeft van de Europese Commissie? Verwacht de staatssecretaris deze toestemming te krijgen, en zo ja, wanneer?

Grenzen BPM/MRB

De leden van de CDA-fractie hechten zeer veel waarde aan het naar beneden bijstellen van de grenzen van de BPM, zodat de aankoop van op dat moment (zeer) zuinige auto’s bevorderd wordt en bovendien innovatie gestimuleerd wordt.

In het kader van «de vervuiler betaalt» zou de variabilisatie in de hogere BPM-schijven evenwichtiger kunnen. Hoe kijkt de staatssecretaris hier tegenaan?

Wat zijn de doelstellingen van de staatssecretaris op het gebied van CO2-uitstootreductie? Is het wel haalbaar om te komen tot CO2-uitstootreductie, terwijl zware, onzuinige auto’s in prijs dalen doordat voor de BPM niet meer gekeken wordt naar het gewicht van de auto? Kan de staatssecretaris aangeven waarom de grenzen van de MRB niet naar beneden worden bijgesteld, maar de algehele vrijstelling gehandhaafd blijft? Kan de staatssecretaris aangeven wat de gevolgen zijn van de voorstellen voor de MRB met betrekking tot de mogelijkheden voor provincies om de opcenten te verhogen?

Luchtkwaliteit

De staatssecretaris heeft in de autobrief alleen aandacht voor de CO2-uitstoot van auto’s. Toch is niet alleen de CO2-uitstoot een probleem, maar ook fijnstofemissie en stikstofemissie. Hoewel dieselauto’s een lagere CO2-emissie hebben, is de fijnstofemissie en stikstofemissie voor deze auto’s veel hoger2. Dit terwijl de voorstellen van de staatssecretaris tot gevolg hebben dat het belastingvoordeel op dieselauto’s groter wordt. Kan de staatssecretaris aangeven waarom in de autobrief niet wordt ingegaan op de fijnstofemissie en de stikstofemissie van personenauto’s? Welke gevolgen hebben de huidige voorgestelde maatregelen op de luchtkwaliteit in Nederland en in stedelijke gebieden in het bijzonder? Kan de staatssecretaris toelichten waarom hij gekozen heeft voor het principe om benzine en diesel gelijk te behandelen?

Groengas

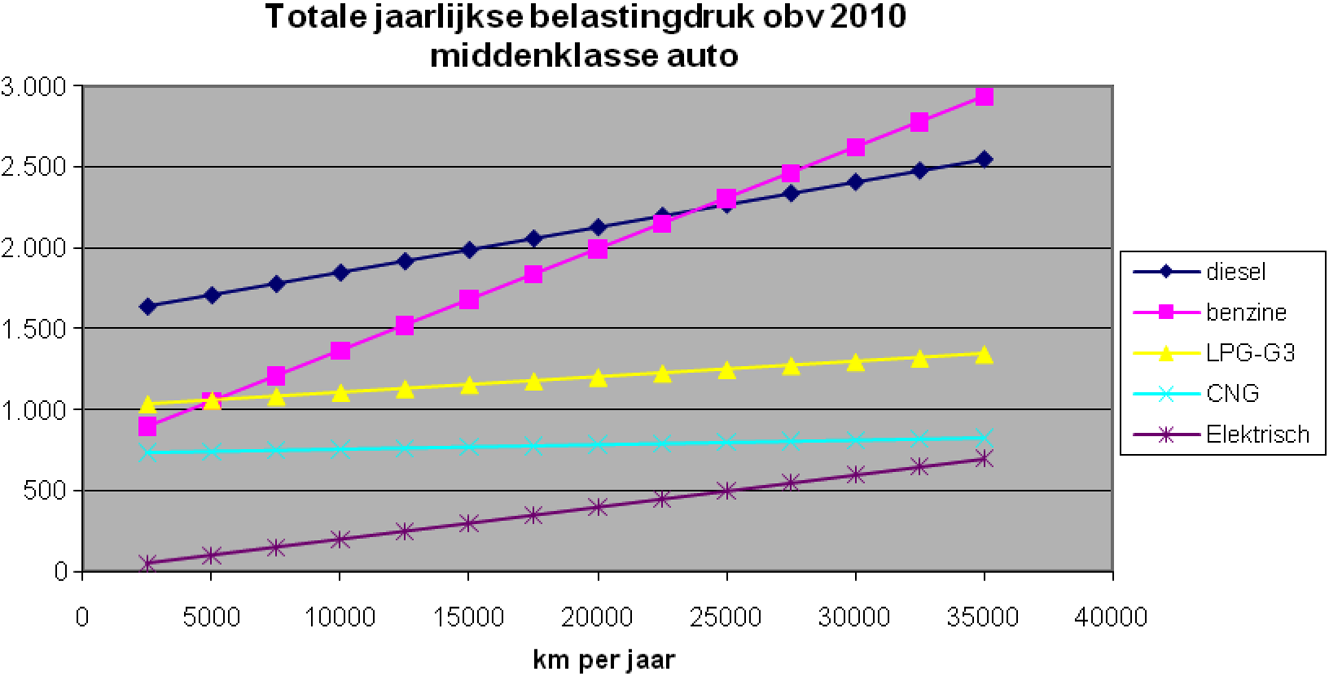

Kan de staatssecretaris aangeven waarom hij ervoor gekozen heeft om groengas nauwelijks fiscaal te stimuleren, terwijl uit de gepresenteerde grafieken (blz. 9 van de Autobrief) blijkt dat dit de milieuvriendelijkste brandstof is? Wat zijn de effecten op de luchtkwaliteit en CO2-uitstoot van meer auto’s die op groengas rijden in vergelijking met auto’s die op diesel rijden of hybride auto’s volgens de Euro-6 norm? Deelt de staatssecretaris de mening dat het stimuleren van groengas mogelijkheden biedt om te voldoen aan de Europese normen voor luchtkwaliteit (NO2-knelpunten)?

Heeft de staatssecretaris rekening gehouden met gevolgen van de verhoging van de accijns op groengas ten opzichte van de investeringen die de afgelopen jaren zijn gedaan in de infrastructuur voor groengas? Welke ontwikkeling van het aantal auto’s op groengas of aardgas tot 2015 voorziet de staatssecretaris?

Wat vindt de staatssecretaris van het voorstel om groengas in de BPM-indeling gelijk te behandelen als benzine in plaats van diesel?

Bestelauto’s en taxi’s

Als de staatssecretaris overgaat tot de pilot met een geautomatiseerde rittenregistratie voor bestelauto’s, wil de staatssecretaris dan overwegen ook eenzelfde pilot te starten met betrekking tot leaseauto’s? Taxi’s zijn vrijgesteld van MRB en zijn in de regel zeer onzuinig. Kan de staatssecretaris met een maatregel komen, bijvoorbeeld in de MRB, om zuinige taxi’s te stimuleren?

Vragen en opmerkingen van de leden van de fractie van de SP

De leden van de SP-fractie hebben met belangstelling kennisgenomen van de autobrief.

Onderzoek

Met de autobrief is de toezegging van een onderzoek over de zuinigheidsgrenzen in het Belastingplan 2011 voldaan.

Uit tabel 1 (Effecten overheidsmaatregelen op nieuwverkopen) blijkt dat de overheidsmaatregelen wel degelijk effecten op de nieuwverkopen hebben gehad. Ongeacht de vorm van de nieuwe stimuleringsmaatregelen om te kiezen voor de meest zuinige auto toont het onderzoek aan dat het belangrijk is om beleid te evalueren. Kan de staatssecretaris die evaluatie toezeggen? Wanneer het beleid niet zal worden gewijzigd zal het aandeel vrijgestelde auto’s flink toenemen. Kunnen percentages worden gegeven, uitgesplitst in MRB- en BPM-vrijstellingen? De leden van de SP-fractie vinden het echter wel van groot belang dat zekerheid van de faciliteiten goed wordt aangegeven aan automobilisten. Waarom is er bij het voorstel geen splitsing gemaakt tussen nieuwverkopen en onlangs gedane verkopen? Waarom wordt er voor de MRB-vrijstelling uitgegaan van invoering per 1 januari 2014 en voor de BPM en de bijtelling invoering per 1 juli 2012? Waarom is er geen overgangsregeling voor die mensen die op basis van de oude regels juist een auto hebben aangekocht? Worden die nu niet onevenredig benadeeld doordat ze toch meer belasting moeten gaan betalen? Welke bezwaren heeft de staatssecretaris tegen een overgangsregeling voor die mensen die juist in de afgelopen jaren nieuwe auto’s hebben gekocht?

Het idee was voorheen dat zuinige auto’s lager werden belast. Resultaat van de uitwerking van het voorstel is omgekeerd. Onzuinige auto’s worden relatief gezien juist weer goedkoper en zuinige auto’s worden weer duurder. Hoe gaat de staatssecretaris zorgen voor een groener wagenpark en de innovatie om zuiniger met brandstof om te gaan stimuleren?

De staatssecretaris gaat ervan uit dat de BPM-opbrengsten rond de € 1,9 miljard zijn geweest. Waarom is hij daarbij juist uitgegaan van de laatste twee jaren en niet van een langere termijn?

Variabilisatie

De leden van de SP-fractie betreuren het feit dat er geen verschuiving van vaste lasten naar variabele lasten door verhoging van de brandstofaccijns plaatsvindt. Door de milieulast te verdisconteren in de brandstofprijs belast je pas echt het gebruik en niet het bezit. Wanneer de MRB wordt afgeschaft, zal dit toch ook een grote vereenvoudiging zijn in de autobelastingen? De uitvoeringskosten van de Belastingdienst zullen dan toch ook flink afnemen? Graag een reactie van de staatssecretaris waarom deze belastingwijziging niet wordt gebruikt om dit voorstel uit te werken. Ziet de staatssecretaris nog wel mogelijkheden om deze transitie in deze kabinetsperiode te doen plaatsvinden? Zo ja, wanneer verwacht de staatssecretaris deze wijziging door te voeren?

Eurovignet

De leden van de SP-fractie hebben vragen bij het voornemen van de staatssecretaris bij het afschaffen van het Eurovignet. Hoe staat deze afschaffing in verhouding tot de wijziging van de regels voor het Eurovignet die onlangs in het Europees Parlement is goedgekeurd? Komt het erop neer dat Nederland door afschaffing van het Eurovignet uit het verdrag stapt? Komt afschaffing van het Eurovignet erop neer dat Nederlandse vervoerders moeten gaan betalen voor buitenlandse vrachtauto’s zoals de brancheorganisatie TLN beweert? Zo ja, waarom blijft de staatssecretaris dan bij het voornemen tot afschaffing van het Eurovignet?

Bestelauto’s

De leden van de SP-fractie hebben met belangstelling kennisgenomen over de alternatieven bij bestelauto’s. Kan de staatssecretaris per alternatief ook aangeven hoe groot de kans is op misbruik van de regeling? Bij de verklaring uitsluitend zakelijk gebruik wordt gemeld wanneer de bestelauto uitsluitend zakelijk wordt gebruikt. Betekent dit honderd procent zakelijk gebruik? Nadat een verklaring wordt afgegeven, kan dit principe toch redelijk snel worden losgelaten? Hoe ziet de staatssecretaris het toezicht aan de hand van camerawaarnemingen precies voor zich? Hoe herken je via die camera zakelijk gebruik en hoe zit het dan met privacy van de eigenaar? Leidt dit cameratoezicht en het uitlezen van de beelden tot hogere uitvoeringskosten?

Overige bijzondere regelingen

De leden van de SP-fractie hebben met verbazing kennisgenomen van het voornemen om bijzondere regelingen in de autobelastingen af te schaffen. Als voorbeeld geeft de staatssecretaris het verlaagde MRB-tarief en de BPM-vrijstelling voor bestelauto’s van gehandicapten. Wat was het oorspronkelijke doel van deze regeling? Beperkt deze regeling niet de mobiliteit en bewegingsvrijheid van gehandicapten? Autorijden wordt juist voor degene die van zijn auto afhankelijk is om nog ergens te komen namelijk duurder wanneer de regelingen vervallen. In de brief staat dat een regeling wordt afgeschaft indien geen sprake is van een achterliggend beleidsdoel dat ook naar de huidige inzichten financiële ondersteuning van de overheid behoeft. Wil de staatssecretaris daarmee zeggen dat veel van de regelingen bijvoorbeeld die voor gehandicapten geen achterliggend beleidsdoel meer hebben? Kan de staatssecretaris bij iedere afschaffing beargumenteren waarom het achterliggende beleidsdoel is achterhaald? De staatssecretaris denkt bij de regelingen voor gehandicapten bijvoorbeeld aan een overheveling naar de Wet maatschappelijke ondersteuning (Wmo). Wanneer het budget omtrent de specifieke regelingen voor gehandicapten wordt overgeheveld naar de Wmo, worden de middelen daartoe dan ook geoormerkt?

De leden van de SP-fractie verbazen zich over de paragraaf omtrent motoren en bromfietsen. Het genoemde amendement betrof een SP-amendement en naar de mening van de leden van de SP-fractie gaat de staatssecretaris wel heel kort door de bocht betreffende de aandacht aan de heffing van belasting op motoren. Waarom wordt er geen nieuw onafhankelijk onderzoek gedaan naar de milieueffecten van de motoren? Hierdoor kan ook een betere vergelijking met de auto worden gemaakt? Hoe komt het dat motoreigenaren als enige groep weggebruikers geacht zijn via de MRB de maatschappelijke kosten te betalen die het gevolg zijn van ongevallen? Hoe betrekt de staatssecretaris daarin de maatschappelijke kosten van de filevorming?

Vragen en opmerkingen van de leden van de fractie van D66

De leden van de D66-fractie hebben met belangstelling kennisgenomen van de autobrief. Zij zien de urgentie voor het zoeken naar een vorm waarin ook in de toekomst een stimulans aanwezig blijft om te kiezen voor de meest zuinige auto. Voor deze leden staan hierbij de doelstellingen duurzaamheid en toekomstzekerheid centraal. Zij hebben op deze punten nog enkele vraagtekens en zorgen.

Voorts zijn zij van mening dat op een belangrijk onderdeel, namelijk de progressiviteit van de BPM, concrete invulling nog mist. Het is daarom voor deze leden nog niet mogelijk om dit voorstel op waarde te schatten; dit is afhankelijk van de invulling van de progressiviteit en verder genoemde punten.

Duurzaamheid/de vervuiler betaalt

De leden van de D66-fractie constateren dat de staatssecretaris tegemoet komt aan de wens van de Tweede Kamer om de BPM volledig te baseren op de CO2-uitstoot. Wel zien zij dat kopers van duurdere auto’s veel minder BPM gaan betalen, terwijl kopers van goedkopere auto’s met minder uitstoot meer kwijt zullen zijn. Hierdoor worden vuile auto’s dus goedkoper en zuinige auto’s duurder, en dat lijkt dwars te staan op de oorspronkelijke doelstelling van de herziening van het stelsel. Tevens zien deze leden dat de CO2-uitstoot licht stijgt ten opzichte van ongewijzigd beleid, in plaats van afneemt. Ook dat sluit niet aan bij de duurzame doelstelling van de autobrief. Kan de staatssecretaris hierop reageren?

Voorgestelde zal ertoe leiden dat duurdere, vuilere auto’s meer zullen worden verkocht en goedkopere, zuinige auto’s minder. Toch staat in de autobrief (tabel 11) dat de gemiddelde CO2-uitstoot maar licht omhoog gaat vergeleken met de uitstoot bij ongewijzigd beleid. Kan de staatssecretaris dit verklaren?

De staatssecretaris geeft aan dat hij voornemens is de progressiviteit voor auto’s met meer dan gemiddelde uitstoot te versterken. Dit is voor de leden van de D66-fractie een belangrijk punt. Het is dan ook jammer dat de gekozen mate van progressiviteit nog niet is meegenomen in dit voorstel. Kan de staatssecretaris aangeven wanneer hij de uitwerking van dit voornemen gereed heeft en wanneer de Tweede Kamer hierover wordt geïnformeerd?

En tot slot concluderen de leden van de D66-fractie op dit punt dat in dit voorstel alleen de CO2-uitstoot zal worden meegewogen. Zij vragen zich af hoe andere vormen van uitstoot, zoals NOx (stikstof), PM10, PM2,5 (fijnstof) en PM0,1 (ultrafijnstof), maar ook niet-CO2 broeikasgassen als methaan, worden meegenomen in dit voorstel. Zijn de gevolgen voor de uitstoot ook meegenomen in het Nationaal Samenwerkingsprogramma Luchtkwaliteit (NSL)?

Toekomstzekerheid

De leden van de D66-fractie constateren met instemming dat het voorstel ingaat op de wens om consumenten en autohandelaars meer zekerheid over de hoogte van de BPM in toekomstige jaren te geven. Wel vragen zij of de waarden van de schijven in 2015 werkelijk een «eindbeeld» vormen of dat na 2015 de grenzen van de schijven omlaag kunnen worden gebracht om zo een prikkel te blijven bieden om auto’s zuiniger te maken. «Zuinig» is immers een dynamisch begrip: wat nu zuinig is, is het niet per se over vijf jaar nog steeds.

Voorts constateren deze leden dat één van de uitgangspunten het waarborgen van een BPM-opbrengst van € 1,9 miljard is. Dit is één van de laagste BPM-opbrengsten in jaren. In 2007 was de opbrengst nog € 3,6 miljard. Kan de staatssecretaris een overzicht geven van de BPM-opbrengsten van de afgelopen tien jaar? Kan de staatssecretaris ingaan op de keuze voor € 1,9 miljard? Kan hij aangeven of de opbrengsten meegroeien als ook de autoverkoop toeneemt, of dat dit betekent dat de tarieven omlaag gaan?

Overig

Waar de gevolgen voor de BPM van verschillende type auto’s uitvoerig is doorberekend, mist dit nog voor de MRB. Zou de staatssecretaris inzicht kunnen geven wat de wijzigingen in de MRB voor de verschillende autotypes zou betekenen, door deze door te rekenen naar voorbeeld van de BPM in tabel 9?

In februari 2011 is de Motie Van Veldhoven c.s. (32 357, nr. 25) aangenomen over alternatieven voor eerste generatie biobrandstoffen. Kan de staatssecretaris ingaan op de acties die hij naar aanleiding van deze motie heeft genomen, of zal nemen?

Vragen en opmerkingen van de leden van de fractie van GroenLinks

De leden van de fractie van GroenLinks hebben met stijgende verbazing kennisgenomen van de autobrief.

De leden van de fractie van GroenLinks ondersteunen het uitgangspunt dat er een prikkel moet blijven bestaan om zuinigere auto’s te kopen en dat daarom de huidige prikkels in de BPM moeten worden aangescherpt. De leden van GroenLinks begrijpen echter niet hoe de staatssecretaris met zo’n uitgangspunt tot deze uitwerking kan komen.

Ten eerste kiest de staatssecretaris ervoor om automobilisten een cadeautje van € 1 miljard te geven in deze tijden van bezuinigingen waarin niet eens het persoonsgebondenbudget meer heilig is. De leden van GroenLinks vragen waarom de staatssecretaris ervoor kiest om zo’n conjunctuurgevoelige belasting vast te stellen op een bepaald bedrag? En deze leden vragen waarom de staatssecretaris ervoor kiest om dit bedrag vast te stellen op een historisch laag bedrag, namelijk het bedrag dat tijdens de crisis is bereikt toen de autoverkopen volkomen stil vielen? Het ontgaat de leden wat de logica is om het niveau van de BPM te bevriezen. Als er méér auto’s verkocht worden groeit immers het wagenpark, wordt er méér gereden, méér geparkeerd en dus een groter beslag gedaan op de openbare ruimte en de weg, met alle kosten van dien. Graag uw reactie.

Ten tweede is de consequentie van deze maximering in combinatie met de aanscherping van de eisen voor zuinigere auto’s dat auto’s met een hoge CO2-uitstoot minder belasting gaan betalen en auto’s met een lage CO2-uitstoot meer belasting. Slurpende auto’s worden goedkoper en zuinige auto’s worden duurder. De effecten zijn buitensporig. Klopt het dat er gemiddeld € 1 500 minder BPM wordt betaald per auto doordat er een groter aantal auto’s belasting gaat betalen en het totaalbedrag is gemaximeerd en zo ja, kan de staatssecretaris toelichten waarom er voor deze belastingverlichting op auto’s wordt gekozen? Klopt het dat voor een Renault Twingo, met een CO2-uitstoot van 109 gram, nu geen BPM is verschuldigd en straks € 648? Klopt het dat voor een BMW 523i, met een CO2-uitstoot van 178 gram, de BPM nu € 10 736 is en straks nog maar € 5 760? De leden van de fractie van GroenLinks vragen de staatssecretaris deze beleidskeuzen nader toe te lichten aan de hand van een aantal voorbeelden. Deze leden vragen de staatssecretaris ook of dit nu zijn doel is van de aanscherping van de milieucriteria. Dit lijkt meer op fiscale vergrijzing in plaats van fiscale vergroening. Verder vragen de leden wat de effecten zijn op de CO2-uitstoot van deze omgekeerde prikkels. De leden van de fractie van GroenLinks vragen of de staatssecretaris kan doorrekenen wat de budgettaire en milieugevolgen zouden zijn als de maximering zou worden losgelaten, als auto’s met een hoge CO2-uitstoot even duur zouden blijven als in de oorspronkelijke tarieven tot 2013 en er een extra schijf aan de onderkant zou worden toegevoegd voor auto’s die nu nog onder de fiscale vrijstelling vallen en die straks niet meer tot de zuinigste categorie behoren.

Ten derde missen de leden van de fractie van GroenLinks een verdere fiscale vergroening van de MRB. De voorkeur van deze leden gaat uit naar betalen voor gebruik in plaats van voor bezit. Waarom kiest de staatssecretaris hier niet voor? Als de MRB wordt gehandhaafd, waarom wordt de MRB dan niet eenvoudigheidshalve op eenzelfde wijze vormgegeven als de BPM met een progressieve differentiatie naar CO2-uitstoot. Kan de staatssecretaris de voordelen en nadelen schetsen van beide alternatieven?

De leden van de fractie van GroenLinks constateren dat de accijns op diesel in Nederland 5 cent lager is dan in de landen om eens heen. De leden vragen waarom de dieselaccijns niet ten minste verhoogd wordt tot het niveau in de ons omringende landen? De leden vragen ook welk effect dat zou hebben op de verbetering van de luchtkwaliteit.

De leden van de fractie van GroenLinks vragen wat de voorstellen betekenen om de CO2-grenzen tussen benzine- en dieselauto’s gelijk te trekken voor de verkoop van dieselauto’s en daarmee voor de luchtkwaliteit. Deze leden vragen waarom niet gekozen is om de verschillen in grenswaarden tussen benzine- en dieselauto’s en de dieseltoeslag te handhaven.

De leden van de fractie van GroenLinks constateren dat veel landen uit het Eurovignet treden omdat er tot kilometerheffing voor vracht wordt overgegaan. Deze leden vragen de staatssecretaris waarom hij niet aansluit bij de bestaande initiatieven in Duitsland, België en Denemarken om een kilometerheffing voor vracht in te voeren. Wat zouden de milieuvoordelen zijn en hoe groot zouden de budgettaire gevolgen zijn als de Duitse tarieven worden toegepast. Ook bij de discussie over bijtelling privégebruik voor bestelauto’s is de vraag waarom niet wordt overgestapt op kilometerheffing zodat de rittenadministratie automatisch wordt bijgehouden?

Deze leden steunen de keuze van de staatssecretaris om groengas niet fiscaal te bevoordelen omdat dit leidt tot overstimulering. Wel zien de leden mogelijkheden om de marktverplichting voor 10% hernieuwbare energie in transport nader aan te scherpen. Hoe kijkt de staatssecretaris aan tegen een subdoelstelling van 5–7% voor biobrandstoffen uit reststromen, groen gas en elektrisch rijden binnen de 10% doelstelling?

Vragen en opmerkingen van de leden van de fractie van de ChristenUnie

De leden van de ChristenUnie-fractie hebben met belangstelling kennisgenomen van de autobrief over de fiscale stimulering van (zeer) zuinige auto’s. De staatssecretaris geeft aan dat het belangrijkste doel van de heffing van belasting is het financieren van overheidsuitgaven. Ondergeschikt daaraan, maar toch nastrevenswaardig, is het inzetten van heffingen voor vergroening en ontmoedigen van ongewenst gedrag. De staatssecretaris geeft vervolgens aan door te gaan op ingeslagen weg om maximaal te blijven inzetten op stimulering van de meest zuinige auto.

Deze leden vinden dit een duidelijke lijn. De leden zouden echter graag een reactie krijgen op de kritiek vanuit de autobranche dat de voorstellen vooral gericht zijn op de korte termijn. Er wordt immers toegewerkt naar een eindbeeld in 2015, maar wat is het perspectief daarna? Genoemde leden snappen ook dat aanpassing wordt voorgesteld nu op dit moment ruim 30% van de nieuw verkochte auto’s onder één of andere belastingvrijstelling valt. Maar deze leden hebben wel vragen over de concrete uitwerking en de gevolgen hiervan voor het milieu.

Opbrengstmaximalisatie

Als het hoofddoel van heffing van belasting is om overheidsuitgaven te financieren, waarom wordt er dan door de staatssecretaris op een lage opbrengst ingezet door de BPM te maximeren op de opbrengst van 2010 (€ 1,9 miljard), terwijl de opbrengst in 2007 bijna € 3,5 miljard was (blz. 47 Ecorys rapport) en ook in 2006 en 2008 meer dan € 3 miljard waren? Deze vraag speelt des te meer, daar de staatssecretaris spreekt over een (forse) niet voorziene budgettaire derving met het huidige stelsel. Waarom repareert de staatssecretaris dit dan niet maar maakt daarmee de incidentele lagere inkomsten van 2009 en 2010 structureel? Ook vragen deze leden waarom de staatssecretaris er voor kiest om de belastingopbrengst met de maximalisatie onafhankelijk te maken van het aantal verkochte auto’s. Hoe verhoudt dit zich tot de externe kosten van deze extra auto’s, niet alleen qua milieubelasting, maar ook qua ruimtebeslag op de weg en onderhoudskosten voor de infrastructuur? Deze leden hebben de indruk dat hiermee extra verkoop van auto’s zal leiden tot lagere tarieven, wat weer zal leiden tot extra verkoop van auto’s. Dit lijkt de leden van de ChristenUnie-fractie een ongewenst effect. Deelt de staatssecretaris de conclusie dat met het vastzetten van de opbrengst van de autobelastingen op de huidige geslonken opbrengst van € 1,9 miljard in combinatie met de gekozen systematiek ervoor zorgt dat auto’s gemiddeld veel goedkoper worden?

Er wordt geconstateerd dat het aantal nieuwverkopen van 500 000 in 2007 naar 480 000 in 2010 is gedaald. Dit zijn 20 000 auto’s minder (blz. 20 Ecorys rapport). Kan de staatssecretaris exact aangeven waardoor het verschil van een opbrengst van € 1,6 miljard (2007 ten opzichte van 2010) is ontstaan? Uit het Ecorys rapport valt gedeeltelijk op te maken (blz. 47) waaruit dit verschil kan zijn ontstaan, namelijk door een budgettaire derving door de vrijstellingsregeling van € 0,53 miljard in 2010 en de afbouw BPM met € 0,3 miljard. Dan blijft er nog een verschil van € 0,77 miljard daling. Kan de staatssecretaris dit verschil verklaren? Komen deze voor rekening van een daling van de autoverkoop met 20 000 (per auto gemiddeld een bedrag van € 38 500 aan BPM)? Deelt de staatssecretaris de mening dat auto’s met zijn voorstel gemiddeld € 1500 goedkoper worden ten opzichte van 2007?

Gedragseffecten

De staatssecretaris stelt dat hij de opbrengsten van de BPM vastzet op een bedrag van € 1,9 miljard euro vanwege de in het verleden gedane toezegging dat gedragseffecten achteraf niet gecorrigeerd worden (blz. 21 autobrief). Kan de staatssecretaris precies aangeven op welke gedane toezegging hij doelt en wanneer hij is gedaan en in welk kader? Kan hij tevens aangeven op welke gedragseffecten de toezegging doelt? Het gedragseffect van het fingerende belastingstelsel is dat veel mensen zuinigere auto’s hebben gekocht en veel minder mensen een onzuinige auto. Onder het voorgestelde systeem worden zuinige auto’s echter duurder, terwijl onzuinige auto’s goedkoper worden. Is de staatssecretaris het eens dat de gedragseffecten die dit veroorzaakt door het nieuwe stelsel wel gecorrigeerd worden? Hoe verhoudt zich dit met de afspraak dat gedragseffecten niet gecorrigeerd worden?

Milieubelasting productie auto’s

Klopt het dat van de totale milieubelasting van een auto circa een kwart bij de productie ontstaat en dat voor de gevolgen voor het milieu wel degelijk ook het aantal auto’s relevant is? In hoeverre is hiermee rekening gehouden in de voorstellen?

Achterliggend doel van het stimuleren van zuinige auto’s

De staatssecretaris geeft bij herhaling aan dat hij de meest zuinige auto wil stimuleren. Kan de staatssecretaris aangeven om wat voor reden dat is? Is het achterliggende doel van het stimuleren van de meest zuinige auto de uitstoot te beperken? Als dit het doel is, is het dan niet veel effectiever om de verkoop van onzuinige auto’s af te remmen? Deelt de staatssecretaris de mening dat alleen het bieden van een aantrekkelijk zuinig alternatief, zonder malus alleen maar leidt tot extra auto’s en dat de verwachte totale uitstoot van het wagenpark in Nederland met het nu door de staatssecretaris voorgestelde systeem minder zal dalen dan gewenst? Klopt het dat met dit voorstel de CO2-uitstoot van het verkeer steeds verder zal achterblijven bij de oorspronkelijke doelstellingen? De leden lezen dat met het belastingplan 2011 uiteindelijk in 2015 111 gr CO2/km in het verkochte wagenpark zal worden gehaald terwijl dit met het nieuwe voorstel 114 gram zal zijn. Deelt de staatssecretaris de mening dat met zijn voorstel dus een rem wordt gezet op de verdere vergroening van het wagenpark? Tot hoeveel extra CO2-uitstoot per jaar leidt dit in 2015 ten opzichte van het belastingplan 2011?

Schijven

Waarom kiest de staatssecretaris ervoor om per saldo de prijs per gram CO2 met zijn voorstel te laten dalen? De leden van de ChristenUnie-fractie zijn benieuwd naar de uitwerking van een vierde schijf in de BPM om de tarieven progressiever te maken. De leden hebben de indruk dat de verschillen tussen de schijven uit het huidige voorstel te beperkt zijn. Klopt het dat in 2015 het verschil tussen schijf 1 en 2 nog maar enkele centen is? De leden steunen dit plan, maar vragen wat het effect is als daar maar 2% of 3% van de verkoop onder valt. Is het niet veel effectiever om schijf 1 op te delen, of 1 en 2 te spreiden over 3 schijven? Samen valt daar immers straks bijna 80% van de verkoop onder.

Benzine en diesel

De leden begrijpen het voorstel om de benzine- en dieselgrenzen naar elkaar toe te laten groeien, maar hoe verhoudt dat zich met de nog lopende besprekingen binnen Europa over de verhouding tussen de benzine en dieselaccijns? Momenteel is diesel aantrekkelijk voor veelrijders. Diesel wordt door de Euronormen steeds schoner maar een groot probleem is nog steeds de uitstoot van ultrafijnstof. De leden van de ChristenUnie-fractie hebben de indruk dat met het voorgestelde systeem het percentage diesel verder zal stijgen. Een stijging van naar schatting 2% heeft echter een groot gevolg omdat het aandeel gereden kilometers en dus de uitstoot veel hoger is. Kan de staatssecretaris aangeven hoe de dieselaccijnzen zich momenteel verhouden met de ons omringende landen? Klopt het dat deze in Nederland lager liggen? Waarom stelt de staatsecretaris dan niet voor de accijns op de diesel te verhogen, ook al «zou de verhoging slechts beperkt in omvang zijn»?

Eurovignet

De leden van de ChristenUnie-fractie begrijpen de gedachte om het Eurovignet af te schaffen vanuit het feit dat de afgelopen jaren de differentiatie is verouderd en er relatief hoge uitvoeringskosten zijn. Daar staat echter tegenover dat juist afgelopen week het Europees Parlement heeft besloten tot een nieuwe regeling voor het Eurovignet. Deze leden vragen om een reactie van de staatssecretaris op deze nieuwe voorstellen en hoe deze zich verhouden tot het voornemen om te stoppen met het Eurovignet. In hoeverre worden de bezwaren van de staatssecretaris door de nieuwe voorstellen verholpen?

Gas

De leden van de ChristenUnie-fractie begrijpen de voorstellen om de accijnzen op gas aan te passen. Er mist echter een analyse wat dit betekent voor de BPM en MRB, bijvoorbeeld als het gaat om de verschillen tussen auto’s met een LPG-installatie en een CNG-installatie. Ook is voor deze leden nog niet duidelijk in hoeverre bij de voorstellen indexatie is meegenomen en hoe de voorstellen zich verhouden met de accijnzen in onze buurlanden.

Invoeringsdatum

Voor de BPM wordt de aangekondigde tariefstructuur tot 1 juli 2012 gehandhaafd. Kan de staatsecretaris duidelijk maken waarom aanpassing van de bijtelling per 1 januari 2012 niet realiseerbaar is?

Uitspraak rechtbank Haarlem

De rechtbank Haarlem heeft recent een uitspraak gedaan dat het onderscheid tussen zuinige en niet-zuinige auto's in strijd is met het gelijkheidsbeginsel. Wat zijn de (mogelijke) consequenties van deze uitspraak voor de voorstellen van de staatssecretaris?

Inleiding

Voorafgaand aan de beantwoording van de vragen die in het kader van dit schriftelijk overleg over de autobrief3 zijn gesteld, wil ik de diverse fracties bedanken voor de snelheid waarmee deze leden de autobrief tot zich hebben genomen en op zo’n korte termijn een schriftelijk overleg zijn gestart. Hierdoor is het mogelijk geworden om nog voor het zomerreces een Algemeen Overleg over dit onderwerp te houden, zodat de uitkomsten van dat overleg in de overwegingen ten aanzien van de uitwerking in het Belastingplan 2012 kunnen worden meegenomen.

Ik heb met belangstelling kennis genomen van de vragen en opmerkingen van de fracties van de VVD, de PvdA, de PVV, het CDA, de SP, D66, GroenLinks en de ChristenUnie. Het verheugt mij dat het merendeel van deze leden met belangstelling kennis heeft genomen van de autobrief. Ik dank de leden van de fractie van de VVD voor hun waardering voor de uitvoerige uiteenzetting van het lopende en voorgenomen beleid en de leden van de fractie van de PvdA voor hun steun van de herziene visie. Het verheugt mij ook dat de leden van de fractie van het CDA met mij het stimuleren van de aanschaf en het gebruik van zuinige auto’s van groot belang vinden, net als dat het mij verheugt dat de leden van de fractie van D66 ook de urgentie zien voor het zoeken naar een vorm waarin ook in de toekomst een stimulans aanwezig blijft om te kiezen voor de meest zuinige auto. Tot slot ben ik verheugd te constateren dat de leden van de fractie van de ChristenUnie de voorgestelde lijn een duidelijke vinden.

Bij de beantwoording van de vragen is zoveel mogelijk de indeling van de autobrief gevolgd. Binnen die indeling is weer zoveel mogelijk de volgorde van de vragen aangehouden.

Algemeen

De leden van de fractie van de CDA vragen naar mijn doelstellingen met betrekking tot de CO2-reductie.

De voor 2015 vastgestelde Europese norm voor de CO2-uitstoot van nieuwverkopen is 130 gr/km. De gemiddelde CO2-uitstoot van de nieuwverkopen, die in 2010 136 gr/km bedroeg, zal als gevolg van het voorgestelde scenario van Ecorys uitkomen op 114 gr/km in 2015. Daarmee zitten wij in de kopgroep van Europa en is mijn doelstelling bereikt.

De leden van de fractie van de SP wijzen op het belang om ook het nieuwe beleid in de toekomst te evalueren. In lijn met de vraag van deze leden vragen de leden van de fractie van de ChristenUnie naar het perspectief voor de periode na 2015.

Ik kan deze evaluatie zoals gevraagd door de leden van de fractie van de SP toezeggen. De maatregelen in de belasting van personenauto’s en motorrijwielen (BPM) zullen voor de duur van de kabinetsperiode, te weten 2015, worden vastgelegd. Deze maatregelen zijn gebaseerd op de verwachte ontwikkelingen zoals geschetst in het rapport van Ecorys, dat juist op dit punt in samenwerking met TNO is opgesteld. Ruim voor 2015 zal ik een evaluatie starten naar de effecten van het beleid dat in het Belastingplan 2012 wordt voorgesteld voor de periode 2012–2015. De uitkomsten daarvan kunnen basis vormen voor de wijze waarop de huidige voorstellen een vervolg moeten krijgen.

Ik ben het met de leden van de fractie van D66 eens dat «zuinig» een dynamisch begrip is: wat nu zuinig is, is dat niet vanzelfsprekend over vijf jaar nog steeds. De vraag van de leden van de fractie van D66 of de schijven in 2015 een definitief eindbeeld vormen kan ik derhalve nu nog niet beantwoorden, maar gezien de snelheid waarmee de innovatie zich momenteel ontwikkelt verwacht ik dat de horizon er na 2015 weer anders zal uitzien. Uiteraard zullen we de technische ontwikkelingen op de voet blijven volgen.

De leden van de fractie van de PvdA wijzen op de haken en ogen aan de CO2-uitstoot metingen gebaseerd op de Europese Typegoedkeuringtest (hierna: NEDC) en vragen wat de invloed hiervan is op de voorgenomen tariefstelling en of ik nog wil inzetten voor een meer waarheidsgetrouwe manier van meten.

Ik ben bekend met het meerverbruik van auto’s in de praktijk ten opzichte van het verbruik volgens de officiële opgave door de fabrikant. In schriftelijke Kamervragen is deze problematiek al eerder aan bod gekomen.4 Daarbij is ook aangegeven dat TNO in een onderzoek5 heeft geconcludeerd dat de NEDC een goede methode is voor het onderling vergelijken van het brandstofverbruik van auto’s. In de praktijk liggen verbruikswaarden weliswaar dichter bij elkaar maar zuinigere auto’s op grond van de NEDC blijken ook in de praktijk zuiniger.

De ontwikkeling van een meer waarheidsgetrouwe manier van meten is mede na lang aandringen van Nederland in 2009 in Genève en Brussel gestart. Bij de herziening van de testmethode, waaraan nu in UN-ECE-kader wordt gewerkt, wordt niet alleen een wereldwijd toe te passen rijcyclus voorgesteld, maar ook een precisering van de overige testcondities, juist om de ongewenste effecten van de huidige methode te beperken. Het Ministerie van Infrastructuur en Milieu en TNO nemen actief deel in de werkgroepen van UN-ECE die aan de nieuwe methode werken.

De werkzaamheden van UN-ECE leiden volgens de vigerende planning tot een vastgestelde nieuwe methode in het laatste kwartaal van 2015. De Europese Commissie heeft in haar recente voorstel voor een strategie voor schone en energie-efficiënte voertuigen aangegeven uiterlijk al in 2013 over een nieuwe testcyclus te willen beschikken. In de toekomst kan dan worden aangesloten bij de nog te ontwikkelen nieuwe, meer representatieve testcyclus zoals hiervoor vermeld.

De leden van de fractie van de PVV vragen of de vrijstelling in de BPM van de elektrische auto niet kan vervallen als gekeken wordt naar de «well to wheel» benadering.

Ik ben samen met de minister van Infrastructuur en Milieu en de minister van Economische zaken, Landbouw en Innovatie van mening dat deze vrijstelling niet kan vervallen. In 2013 is de ombouw naar een volledig CO2-afhankelijk heffing van de BPM voltooid en zal de volledig elektrische auto onder de in de autobrief genoemde vrijstellingsgrens van de BPM vallen. Met betrekking tot de milieubelasting van elektrische auto's merk ik op dat een auto die volledig elektrisch rijdt, geen luchtverontreinigende stoffen uitstoot, zoals fijnstof en NOx. Dit is belangrijk voor de luchtkwaliteit, vooral in steden en langs drukke wegen. Hierdoor verbetert de lokale luchtkwaliteit en dat heeft positieve effecten op de gezondheid. Ik ben het wel met genoemde leden eens dat voor de huidige elektriciteitproductie in Nederland fossiele brandstoffen, zoals kolen en aardgas, gebruikt worden. Daarom kan elektrisch rijden nog niet altijd «groen» genoemd worden. Dit kabinet stimuleert de opwekking van duurzame elektriciteit, dus als er meer groene stroom beschikbaar komt, wordt het milieuvoordeel van elektrisch rijden in de toekomst groter. Verder is van belang dat de CO2-uitstoot als gevolg van de opwekking van elektriciteit onder het ETS valt. Hierdoor zullen producenten van elektriciteit uit fossiele brandstoffen in het geval van een toename van de elektriciteitsvraag door het gebruik van elektrische auto’s extra CO2-rechten moeten inkopen. Omdat de totale CO2-uitstoot in de EU door het ETS is gemaximaliseerd zal dit tot een reductie van CO2 elders moeten leiden. Een groter gebruik van elektrische auto’s leidt door dit effect tot minder CO2-uitstoot in de EU. Ik kan me echter in mijn stimuleringsbeleid alleen richten op hetgeen de auto uitstoot en niet op de wijze waarop de gebruikte brandstof is geproduceerd of opgewekt. Voor de kansen die dit kabinet ziet voor de toekomst van elektrisch rijden en duurzaamheid verwijs ik u naar het Plan van Aanpak voor Elektrisch Rijden zoals dat eind juni aan de kamer zal worden aangeboden.

Onderzoek naar fiscale stimulering zeer zuinige auto’s, beleidskeuzes

De leden van de fractie van de VVD vragen of ik kan aangeven wat precies het doel is van het onderzoek en het beleidsvoornemen naar de vierde schijf. Deze leden vragen voorts wat ik met een vierde schijf wil bereiken en welke alternatieve instrumenten of tariefstructuren, die hetzelfde doel kunnen bereiken, in het onderzoek worden betrokken?

In de door Ecorys voorgestelde tariefstructuur valt in 2015 ongeveer 10% van de dan nieuw te verkopen auto’s in de derde schijf. Het tarief in deze schijf is lager dan het tarief in de huidige derde schijf, dat nu alleen nog op een zeer kleine groep zeer onzuinige auto’s betrekking heeft. Dit heeft tot gevolg dat de BPM van zeer onzuinige en veelal dure auto’s daalt, mede omdat deze auto’s relatief veel profiteren van de ombouw van de BPM naar een volledig op CO2-uitstoot gebaseerde heffing. Het doel van een vierde schijf is om deze kleine groep zeer onzuinige, veelal dure auto’s, ten opzichte van het voorstel van Ecorys zwaarder te belasten. Een vierde schijf is daarvoor het meest effectieve en gemakkelijke instrument. Er worden derhalve geen alternatieve instrumenten of tariefstructuren onderzocht.

De leden van de fractie van de VVD vragen naar mijn overwegingen om de afschaffing van de vrijstelling van motorrijtuigenbelasting (MRB) niet stapsgewijs in te voeren, maar in één keer per 1 januari 2014.

In het Belastingplan 2011 is door mijn ambtsvoorganger aangegeven dat de huidige vrijstelling in de MRB niet oneindig kan doorlopen. Deze «vooraankondiging» van de beëindiging van de vrijstelling heeft mijn ambtsvoorganger, mede gelet op de rechtszekerheid, wel gepaard doen gaan van de toezegging dat tot 2013 niet aan de vrijstelling zou worden getornd. Ik heb overwogen om de vrijstelling in etappes af te schaffen door, rekening houdend met die toezegging, in 2013 de helft van de MRB te heffen en in 2014 over te gaan tot een volledige heffing. Om uitvoeringstechnische redenen geef ik er echter de voorkeur aan om in een keer over te gaan tot een volledige heffing, maar dan per 1 januari 2014 en dit op te nemen in het Belastingplan 2012.

De leden van de fractie van de PVV zijn van mening dat er in de MRB geen tijdelijke vrijstelling zou moeten gelden voor auto's met een CO2-uitstoot van 50 gr/km of minder. De leden van de fractie van de VVD merken in lijn daarmee terecht op dat ook auto’s met een CO2-uitstoot van 50 gr/km of minder gebruik maken van de weg.

Ik ben het met de leden van de fracties van de PVV en de VVD eens dat een ieder die gebruik maakt van de weg MRB zou moeten betalen; de genoemde tijdelijke vrijstelling acht ik dan ook alleen gerechtvaardigd voor de echte pioniers die met doorbraaktechnologieën deze zeer zuinige maar «dure» categorie auto’s op de markt brengen of aanschaffen. Voor deze categorie auto’s is tijdelijk een extra zetje noodzakelijk, omdat daarmee een bepaald volume aan afzet kan worden gerealiseerd waarna de kostprijs als gevolg van die volumestijging kan dalen, waardoor de auto concurrerend wordt en stimulering niet meer noodzakelijk zal zijn. In de autobrief heb ik om die reden de tijdelijke vrijstelling MRB en een tijdelijke vrijstelling in de bijtelling aangekondigd voor voertuigen met een CO2-uitstoot van 50 gr/km of minder tot en met het kalenderjaar 2015. Voor de vaststelling van deze grens is aangesloten bij de Europese regelgeving waarin voor deze categorie voertuigen zogenaamde supercredits kunnen worden verkregen. Het aantal auto’s dat aan deze uitstootgrenzen voldoet is nu nog zeer beperkt, mede door de hogere aanschafprijs.

De leden van de fractie van de VVD vragen welk percentage ik in deze categorie verwacht in 2014–2015. In het Plan van Aanpak voor Elektrisch Rijden, dat eind juni aan de Kamer zal worden aangeboden, wordt aangegeven dat voor de periode tot en met 2015 een totaal aantal verkochte elektrische voertuigen wordt verwacht van 15 000–20 000. Dit aantal past in de raming op langere termijn waarin dat aandeel oploopt tot tenminste ongeveer 200 000 in 2020. Voor 2014 en 2015 gaat het om 6 000–10 000 voertuigen per jaar. Een op dit moment nog niet goed te kwantificeren deel daarvan zal bestaan uit semi-elektrische voertuigen (auto's met range extender en plug-in hybrides) waarvoor de marktontwikkeling in 2012–2014 begint. Het zal echter naar verwachting in de jaren 2014 en 2015 om enige duizenden auto's per jaar gaan.

De voorstellen voortvloeiende uit het onderzoek van Ecorys leiden er toe dat het aantal vrijgestelde auto’s afneemt van circa 25% in 2010 naar circa 12% in 2015. De leden van de fractie van de PvdA vragen waarom voor zo’n rigoureuze stap wordt gekozen en niet voor bijvoorbeeld het aanhouden van het niveau van 2010. Deze leden zijn van mening dat als nog slechts een kleine groep kan voldoen aan de stimuleringsmaatregelen het ook niet langer stimulerend zal werken.

Ik ben van mening dat de vrijstellingsmaatregelen moeten bijdragen aan alleen het stimuleren van de meest zuinige auto. Dat laat zich niet vastleggen in een percentage, zij het dat naar mijn mening een percentage van 25% een te grote groep is en om die reden geen afspiegeling kan zijn van de categorie «meest zuinige auto». Overigens deel ik niet de mening van deze leden dat een percentage van 12% niet stimulerend zou werken. Voor een zuinige auto die in 2015 meer uitstoot dan de vrijstellingsgrens zal dus niet langer een vrijstelling gelden, maar zal het verschuldigde bedrag aan BPM beperkt maar in ieder geval (fors) lager zijn dan voor de minder zuinige auto. Om die reden zal het altijd aantrekkelijk blijven om te kiezen voor een zuiniger auto, ook in het geval deze niet langer onder de vrijstelling valt.

De leden van de fractie van de PvdA vragen waarom er nu al voor vaste waarden in de schijven is gekozen en niet voor een jaarlijkse aanpassing van de schijfgrenzen op basis van percentages die voldoen aan de normen van de schijfgrenzen.

Ik heb niet gekozen voor jaarlijkse aanpassing, omdat ik de consument en de branche zo veel mogelijk zekerheid en transparantie wil geven. De branche heeft voldoende leadtime nodig voor het aanpassen van het assortiment auto’s aan nieuwe fiscale grenzen en dit biedt vervolgens ook de consument de mogelijkheden om uit dat aangepaste assortiment op grond van een extra fiscale prikkel te kiezen voor de meest zuinige auto. De horizon is daarbij de duur van de kabinetsperiode, te weten 2015. De te verwachten technologische ontwikkelingen tot 2015 zijn in kaart gebracht in het in samenwerking met TNO door Ecorys opgestelde rapport. Ik ontleen daaraan voldoende vertrouwen om deze verwachting uitgangspunt te laten zijn voor mijn voorstellen in het Belastingplan 2012. Ruim voor 2015 zal ik een evaluatie starten naar de effecten van het beleid dat in het Belastingplan 2012 wordt voorgesteld voor de periode 2012–2015. Op basis van de uitkomsten van die evaluatie kan worden bezien of, en zo ja op welke termijn de tariefstructuur aanpassing behoeft. Om nu al ook voor de jaren na 2015 de grenzen vast te leggen is niet verstandig. De niet voorziene snelheid waarmee in het verleden de automobielindustrie heeft geïnnoveerd en de CO2-uitstoot van nieuwverkopen heeft gereduceerd maakt een inschatting van de stand van de techniek na 2015 ongewis.

De leden van de fractie van de PvdA vragen waarom de introductie van meer categorieën in de bijtelling afbreuk zou doen aan het effect van de gedifferentieerde bijtelling omdat dit bij de BPM niet als redenering wordt gegeven. Voorts vragen de leden van de fractie van de PvdA of hier ook niet het gebruik van groene auto’s gestimuleerd zou moeten worden.

Het idee achter de gedifferentieerde bijtelling is het stimuleren van de keuze voor een (zeer) zuinige auto. In de memorie van toelichting op het Belastingplan 2008 is hierover o.a. opgenomen:6

«In dit wetsvoorstel wordt een lager bijtellingspercentage geïntroduceerd voor zuinige auto’s van de zaak. Deze maatregel maakt deel uit van het pakket automaatregelen dat er met name op gericht is aankoop en gebruik van vuile en energieonzuinige auto’s zwaarder te belasten en tegelijkertijd aankoop en gebruik van schone en energiezuinige auto’s te stimuleren. In dit kader wordt voor zeer zuinige auto’s van de zaak (auto’s met een geringe CO2-uitstoot) de fiscale bijtelling of de in aanmerking te nemen onttrekking flink verlaagd.» (...) «Het doel van de wijziging is om mensen met een auto van de zaak die ook wordt gebruikt voor privékilometers te stimuleren om voor een zeer zuinige auto te kiezen. Om dit te bereiken is gekozen voor één grote prikkel die alleen geldt voor zeer zuinige auto’s, en niet voor een prikkel die stapsgewijs lager wordt naarmate de auto minder zuinig wordt.»

De differentiatie in de bijtelling richt zich op de berijder van een auto van de zaak die deze auto ook privé gebruikt. Deze berijders hebben vaak een belangrijke (zo niet doorslaggevende) rol bij de keuze van de zakelijke auto. Deze berijders worden niet direct bereikt door de maatregelen in de BPM en de MRB (belastingen die – al dan niet via een leaseprijs – ten laste van de werkgever komen). Zij worden wel direct bereikt via maatregelen in de bijtelling.

Belangrijk verschil met de BPM is verder dat bij de bijtelling geen sprake is van een eenmalige belasting bij aanschaf van de auto maar van een jaarlijks terugkerende belasting omdat de bijtelling elk jaar toegepast moet worden. Producenten en berijders van zakelijke auto’s zullen dus meer afwegingen voor de langere termijn maken. Ook is bij de vormgeving van de verdergaande differentiatie (Belastingplan 2009) aangegeven dat gekozen is voor een beperkt aantal categorieën.7 Hierbij spelen de jaarlijks steeds terugkerende administratieve lasten en uitvoeringskosten een belangrijke rol.8 Elke extra categorie zal leiden tot een toename van de administratieve lasten en uitvoeringskosten en zal de kans op fouten doen toenemen.

Verschillende fracties hebben vragen gesteld bij de in de brief genoemde opbrengst van de BPM van € 1,9 mld en de daaraan verbonden gevolgen voor de tariefstelling, de hoogte van de BPM voor de verschillende categorieën en de gevolgen daarvan voor de uitstoot van de nieuw verkochte auto’s. Ik wil in antwoord op die vragen een meer algemene toelichting geven op dit bedrag en daarmee tegelijkertijd de verschillende vragen beantwoorden.

Ecorys heeft op mijn verzoek een tariefstructuur ontwikkeld, uitgaande van een aantal parameters waaronder een veronderstelde opbrengst. De door Ecorys gehanteerde opbrengst is de geraamde opbrengst voor de BPM voor het jaar 2011, zoals opgenomen in de Miljoenennota 2011, namelijk de meergenoemde € 1,9 mld. In combinatie met een geraamd aantal verkopen, de te verwachten ontwikkeling op het gebied van de CO2-uitstoot en een aantal andere parameters waaronder een «maximum» aan vrij te stellen auto’s van zo’n 10 à 12%, heeft Ecorys binnen deze randvoorwaarden het meest optimale progressieve schijventarief kunnen ontwikkelen. Ik heb in de autobrief al aangegeven dat ik bij de uitwerking van de nieuwe tariefstructuur uit zal gaan van de meest recente raming van de BPM. Dit zal de raming van de opbrengst van de BPM voor het jaar 2011 zijn, zoals opgenomen in de Miljoenennota 2012. Deze raming zal het uitgangspunt worden voor de uitwerking. De in de autobrief genoemde tarieven zullen herijkt worden op basis van deze raming.

Er is overigens geen sprake van een vast bedrag, of een maximering dan wel bevriezing van de opbrengst zoals de leden van de fracties van D66, GroenLinks en de ChristenUnie veronderstellen. Indien in enig jaar meer auto’s worden verkocht zal de opbrengst zeer waarschijnlijk groter zijn dan de € 1,9 mld, maar dat is geen reden om de tarieven neerwaarts bij te stellen, net zoals er geen reden is om de tarieven te laten stijgen wanneer in enig jaar minder auto’s worden verkocht.

Voor de vaststelling van de tarieven sluit ik bewust aan bij de geraamde opbrengst voor 2011. In 2011 zijn de autoverkopen weer fors aangetrokken nadat deze als gevolg van de economische crisis in met name 2009 sterk waren gedaald ten opzichte van de voorgaande jaren. Het jaar 2011 is dan ook in ieder geval een jaar waarin de effecten van de crisis voor de autobranche voorbij lijken te zijn, in ieder geval waar het betreft het aantal verkopen. Ik sluit dan ook bewust niet aan bij een opbrengst van een aantal jaren geleden of bij het gemiddelde van een aantal voorafgaande jaren, dit naar aanleiding van vragen van de leden van de fracties van de SP, D66, GroenLinks en de ChristenUnie.

In 2008 heeft mijn ambtsvoorganger een beleid ingezet tot stimulering van (zeer) zuinige auto’s. In de toentertijd vastgestelde tariefstructuur is een jaarlijkse (opwaartse) correctie in de tarieven opgenomen van de toen veronderstelde autonome technologische ontwikkelingen waar het betreft het zuiniger worden van de nieuw te verkopen auto’s. Daarin gesteund door berekeningen van onder meer het PBL zijn de tarieven jaarlijks zodanig aangepast dat rekening is gehouden met een jaarlijkse daling van de gemiddelde CO2-uitstoot met 2,8%. Indien de nieuw verkochte auto’s met meer dan de genoemde 2,8% zuiniger zouden worden zou dat, zo werd toentertijd verondersteld, een gevolg zijn van een gedragseffect van bijvoorbeeld de consument. Dat zou tot gevolg hebben dat de opbrengst van de BPM zou dalen, maar dat zou niet gecorrigeerd worden in de BPM-tarieven, juist vanwege het feit dat dat gedrag nadrukkelijk werd beoogd. De omzetting naar een CO2-gerelateerde heffing zou lastenneutraal plaatsvinden en dus geen aanleiding mogen geven tot een stijging van de BPM. Bij verschillende gelegenheden heeft mijn ambtsvoorganger deze toezegging gegeven. In reactie op de vraag van de leden van de fractie van de ChristenUnie kan ik verwijzen naar het spoeddebat in de Tweede Kamer9 dat heeft plaatsgevonden op 10 juni 2009 naar aanleiding van een rapport (MKBA) van ANWB, BOVAG, RAI en VNA naar de ombouw van de BPM van een heffing op catalogusprijs naar een volledig op de CO2-uitstoot gebaseerde heffing. In dat debat heeft de toenmalige staatssecretaris van Financiën diverse malen gewezen op de beoogde lastenneutraliteit van deze omzetting en daarbij ook aangegeven dat niet zal worden «bijgeheven» als de automobilist zou kiezen voor de zuinige auto. Daarbij is ook onderkend dat de schatkist daar iets minder van zou kunnen worden.10

In het licht van deze toezegging zal ik de tot nu opgetreden «derving» niet repareren zoals de leden van de fractie van de ChristenUnie voorstellen. Tegelijkertijd constateer ik dat de huidige regeling zo niet kan worden voortgezet. Daarmee bestaat namelijk het risico dat in 2015 meer dan 60% van de nieuw verkochte auto’s kwalificeert als zeer zuinig en dus in aanmerking zou komen voor (onder andere) een vrijstelling van de BPM. Met een dergelijk beleid is het risico dat de derving van de BPM verder oploopt terwijl daarmee het milieu niet of nauwelijks gediend is omdat in dat beleid niet langer een prikkel aanwezig is om te kiezen voor de meest zuinige auto. Om die reden kies ik ervoor om – overeenkomstig het advies van Ecorys – de grenzen en de tarieven in de CO2-heffing zodanig aan te passen dat in 2015 nog alleen de meest zuinige auto’s worden gestimuleerd met een vrijstelling in (onder andere) de BPM. Naar verwachting zal dat in 2015 ongeveer 12% van de nieuw verkochte auto’s zijn. Daarbij is rekening gehouden met de verwachte technologische ontwikkelingen op het gebied van het zuiniger worden van de auto’s, maar ook, en dat in reactie op de vraag van de leden van de fractie van de ChristenUnie, met de toekomstige ontwikkelingen op de automarkt. Dat is een verschil met het tot op heden gevoerde beleid, maar ik ben van mening dat ik, mede in het licht van de doelstelling van dit kabinet om de overheidsfinanciën weer op orde te krijgen, ik ook een verantwoordelijkheid heb voor een robuuste en solide BPM. Ik acht daarom een daling van de opbrengst van de BPM niet wenselijk.

De leden van de fracties van D66 en van de ChristenUnie wijzen er op dat onder het voorgestelde systeem zuinige auto’s duurder worden en onzuinige auto’s goedkoper worden. De leden van de fractie van D66 wijzen tegelijkertijd op het feit dat de CO2-uitstoot licht stijgt ten opzichte van ongewijzigd beleid.

Het is juist dat een aantal zuinige auto’s onder het systeem duurder zal worden, maar dit is voornamelijk een gevolg van het aanscherpen van de zuinigheidsgrenzen in de BPM. Auto’s die in 2010 als zeer zuinig kwalificeren en daardoor een vrijstelling in de BPM kennen, zijn wellicht nu al niet meer, maar zeker in 2015 niet langer als zeer zuinig aan te merken. Het gevolg van een gericht stimuleringsbeleid is dat zuinige auto’s gedurende enige tijd fiscale voordelen genieten, maar dat deze voordelen worden beperkt of zelfs wegvallen op het moment dat de zuinigheidsgrenzen worden aangescherpt. Een auto die gisteren nog als zeer zuinig werd aangemerkt is dat morgen niet meer, verliest daardoor op dat moment zijn fiscale voordelen en wordt uit dien hoofde duurder. Overigens blijft deze auto te allen tijde goedkoper dan de onzuinige auto, omdat in een systeem waarin de belasting op basis van de absolute CO2-uitstoot wordt geheven, de zuinige auto altijd minder betaalt dan de onzuinige auto. Dat wordt versterkt door het voorgestelde progressieve tarief, waardoor bijvoorbeeld een auto met een CO2-uitstoot die een factor 2,6 hoger is, geconfronteerd wordt met een BPM die een factor 32 hoger kan zijn.

Voor een deel is het goedkoper worden van de onzuinige auto een gevolg van de wens om de BPM-opbrengst voor het jaar 2011 als uitgangspunt te nemen. Ik heb daar ook in de autobrief op gewezen. Indien zou worden gekozen voor het constant houden van de gemiddelde BPM, zou deze herziening gepaard gaan met een lastenverzwaring op de nieuwverkopen en daar kies ik bewust niet voor. Zoals ik ook al in de autobrief heb aangegeven kan ik mij vinden in de door Ecorys voorgestelde progressiviteit van het tarief, met uitzondering van de daaruit voortvloeiende tariefstelling voor de veelal duurdere auto’s met een meer dan gemiddelde CO2-uitstoot. Naar mijn mening dient de progressiviteit van de tariefstelling voor deze categorie te worden versterkt. De BPM-druk zal dan voor deze auto’s stijgen ten opzichte van het voorstel van Ecorys, waardoor ook voor deze categorie auto’s voldoende prikkel ontstaat om de CO2-uitstoot te reduceren.

Het vorenstaande heeft, zo constateren de leden van de fracties van de PvdA en D66, tot gevolg dat de CO2-uitstoot licht stijgt ten opzichte van ongewijzigd beleid.

Dat is op zich juist; de gemiddelde CO2-uitstoot van de nieuw verkochte auto’s zal bij ongewijzigd beleid in 2015 dalen naar 111 gr/km terwijl de uitstoot als gevolg van het nieuwe beleid zal dalen tot 114 gr/km. Ik zou dat geen rem op de verdere vergroening van het wagenpark willen noemen, zoals de leden van de fractie van de ChristenUnie dat wel doen. Een gemiddelde uitstoot van 114 gr/km is nog altijd fors beter dan de Europese doelstelling waarin wordt gestreefd naar een gemiddelde uitstoot van 130 gr/km voor de in 2015 nieuw verkochte auto’s. Overigens, als het huidige beleid zou worden gehandhaafd en dus gestreefd zou worden naar een gemiddelde uitstoot van 111 gr/km, zou volgens de berekeningen van Ecorys de BPM-opbrengst in 2015 ongeveer € 600 mln lager liggen dan de opbrengst in 2010. Ik acht een dergelijk prijskaartje voor een extra daling van gemiddeld 3 gr/km te hoog. Wat betreft de effecten voor de totale CO2-uitstoot als gevolg van de aanpassing van de tariefstructuur, dit naar aanleiding van de vraag van de leden van de fractie van de ChristenUnie, merk ik op dat Ecorys alleen heeft uitgerekend wat de CO2-reductie zou zijn bij voortzetting van het huidig beleid. Dat komt neer op een jaarlijkse CO2-reductie van 0,22 Mton ten opzichte van 2010. Ecorys heeft niet berekend wat de jaarlijkse reductie wordt bij de voorgestelde aanscherping van het beleid. Op basis van een gemiddelde uitstoot van 114 gr/km in plaats van 111 gr/km meen ik te mogen concluderen dat de CO2-reductie in 2015 waarschijnlijk zo’n 0,2 Mton zal bedragen. Dat is iets minder maar ik vind het nog steeds een mooi resultaat tegen aanzienlijk minder kosten. Overigens is dit een indicatieve berekening. Het Ministerie van Infrastructuur en Milieu zal het effect ook laten doorrekenen in het kader van de uitvoering van de motie Halsema.11

De leden van de fractie van de ChristenUnie vragen waardoor het verschil van een opbrengst van € 1,6 mld (2007 ten opzichte van 2010) in de BPM is ontstaan. Deze leden verwijzen naar het Ecorys rapport (blz. 47) waar een deel van het verschil wordt verklaard, maar deze leden kunnen een verschil van € 0,77 mld niet verklaren. Zij vragen dit verschil alsnog te verklaren.