Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32777 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32777 nr. 6 |

Ontvangen 27 juni 2011

De regering heeft met belangstelling kennis genomen van de inbreng van de verschillende fracties in het verslag betreffende bovengenoemd wetsvoorstel. Het doet ons genoegen dat de vaste commissie voor Sociale Zaken en Werkgelegenheid aangeeft dat zij – onder voorbehoud van een voldoende beantwoording van de in het verslag gestelde vragen en gemaakte opmerkingen – de openbare behandeling van het wetsvoorstel genoegzaam voorbereid acht.

In deze nota naar aanleiding van het verslag gaat de regering in op de vragen en opmerkingen van de verschillende fracties. Om vragen zoveel mogelijk in samenhang te beantwoorden is daarbij op een aantal plaatsen afgeweken van de volgorde van het verslag. Daarbij is bijvoorbeeld de vraag die in het onderdeel artikelsgewijs was opgenomen beantwoord in paragraaf 4 (Doorwerking naar andere regelingen).

Inhoudsopgave

|

I |

ALGEMEEN |

1 |

|

1. |

Inleiding |

1 |

|

2. |

Werken laten lonen |

2 |

|

3. |

Geen AOW tegemoetkoming bovenop aanvullende bijstand bij onvolledige AOW |

22 |

|

4. |

Doorwerking naar andere regelingen |

24 |

|

5. |

Financiële gevolgen |

29 |

|

6. |

Commentaren |

30 |

|

7. |

Overig |

30 |

Het ingediende wetsvoorstel heeft de Tweede Kamer aanleiding gegeven tot vragen in het schriftelijke verslag. Voordat de regering dieper ingaat op deze vragen wil de regering de context uiteen zetten die van belang is bij een oordeel over het wetsvoorstel en de gevolgen ervan. Ten eerste is de systematiek waarmee de hoogte van het sociaal minimum, en daarmee de minimumuitkeringen, wordt bepaald in Nederland van belang. Het sociaal minimum is middels het netto referentieminimumloon gekoppeld aan het wettelijk minimumloon. Hierdoor beweegt deze norm mee met de ontwikkeling van het netto minimumloon. Met de netto-koppeling is beoogd niet alleen de brutoloonontwikkeling te volgen, maar ook de effecten die volgen uit de fiscaliteit mee te nemen. Ten tweede is van belang dat het vorige kabinet besloten heeft vanaf 2009 de overdraagbaarheid van de algemene heffingskorting in de fiscaliteit af te bouwen in vijftien jaar. Deze maatregel is echter nog niet verwerkt in de koppeling van de minimumuitkeringen aan het minimumloon, waardoor een inconsistentie optreedt. Op termijn zal – zonder nadere maatregelen – een kostwinnersgezin met inkomsten uit werk één keer de algemene heffingskorting ontvangen en een gezin met een uitkering twee keer de algemene heffingskorting. Een gevolg hiervan is dat zonder ingrijpen de minimumuitkeringen straks hoger zijn dan het netto minimumloon van een kostwinner, waardoor werken niet meer loont. Dit is voor de regering niet acceptabel.

Tot slot is een belangrijk gegeven dat de overheidsfinanciën door de crisis zijn ontspoort. De regering acht het noodzakelijk om de overheidsfinanciën op orde te brengen om onze welvaart en werkgelegenheid veilig te stellen en Nederland sterker uit de crisis te laten komen.

Alternatieven

De leden van de fracties van het CDA, de ChristenUnie en de PvdA hebben gevraagd welke alternatieven de regering heeft overwogen. De leden van de CDA-fractie vragen het alternatief van een jaarlijkse verhoging van de arbeidskorting nog iets gedetailleerder toe te lichten. De leden van de PvdA-fractie vragen zich af of het afschaffen van de dubbele heffingskorting in het referentieminimumloon niet gewoon een ordinaire bezuinigingsmaatregel is. De leden van de PvdA-fractie zijn van mening dat de oplossing in een andere richting moet worden gezocht. De leden van de PvdA-fractie vragen de regering een becijfering van een verhoging van (een inkomensafhankelijke) arbeidskorting te maken. De leden van de D66-fractie zijn benieuwd of er is nagedacht over een Earned Income Tax Credit (EITC). Deze leden vragen of het klopt dat een slim vormgegeven EITC ook kan voorkomen dat uitkeringen uitstijgen boven het minimumloon. De leden van de D66-fractie zijn benieuwd of een EITC inderdaad leidt tot een aanzienlijk lagere belastingderving dan een verhoging van de heffingskorting. De leden van de SP-fractie vragen waarom de regering niet kiest voor verhoging van het minimumloon en de arbeidskorting om de doelen van het wetsvoorstel te bereiken.

De regering ziet geen goed alternatief voor het afbouwen van de dubbele heffingskorting in het referentieminimumloon. De in het wetsvoorstel gekozen oplossing sluit aan bij het probleem, namelijk dat in de koppeling een inconsistentie is ontstaan. Door de dubbele heffingskorting in het referentieminimumloon af te bouwen tot een enkele korting, wordt de inconsistentie die in het stelsel is geslopen verholpen en gaat werken meer lonen. Tot slot draagt de oplossing bij aan het op orde brengen van de overheidsfinanciën en levert daarmee tevens een bijdrage aan de houdbaarheid van het sociaal minimum voor de toekomst.

De genoemde alternatieven lossen de inconsistentie in het stelsel niet op en hebben daarnaast nog elk hun eigen nadelen.

Het alternatief van het verhogen van de arbeidskorting is duur. Om ervoor zorg te dragen dat het verschil in netto inkomen tussen kostwinners die werken en paren in de bijstand gelijk blijft, ondanks de geleidelijke afbouw van de overdraagbaarheid van de algemene heffingskorting in de fiscaliteit, zou de arbeidskorting jaarlijks verhoogd moeten worden met 1/15 van de algemene heffingskorting. Op basis van de hoogte van algemene heffingskorting in 2011 – te weten € 1987 – zou het gaan om een jaarlijkse verhoging van de arbeidskorting van € 132. Uitgaande van circa 6,2 mln mensen die profiteren van deze hogere arbeidskorting, kost dit ruim € 800 mln. per jaar, ofwel in 2015 al meer dan € 3 mld.

Het beperken van de kosten van dit alternatief door alleen de arbeidskorting te verhogen voor de laagste inkomens, en vervolgens deze hogere arbeidskorting af te bouwen voor hogere inkomens, zoals bij een EITC, heeft als nadeel dat de marginale druk voor werkenden elders in het inkomensgebouw toeneemt. Op deze wijze wordt weliswaar de armoedeval bij de stap van uitkering naar werk beperkt, maar wordt tegelijkertijd een nieuwe armoedeval gecreëerd doordat meer gaan werken minder lonend wordt. Juist ook bij lagere en middeninkomens die ook al te maken hebben met afbouw van regelingen als huurtoeslag, zorgtoeslag en kindgebonden budget is een toename van de marginale druk niet acceptabel. Als alleen bij hogere inkomens de arbeidskorting wordt afgebouwd is de opbrengst onvoldoende om de verhoging van de arbeidskorting voor lagere inkomens te financieren. Ter illustratie: op dit moment start de gedeeltelijke afbouw van de arbeidskorting rond de € 44 000. Als de arbeidskorting boven deze grens volledig wordt afgebouwd, levert dit nog geen € 2 mld op. Hiermee kan slechts drie maal (in plaats van de benodigde 15 maal) een jaarlijkse verhoging van de maximale arbeidskorting met € 132 worden gefinancierd.

Het alternatief van het verhogen van het minimumloon lost naar het oordeel van de regering het probleem niet op. Immers, de minimumuitkeringen zijn gekoppeld aan het minimumloon. Verhoging van het bruto minimumloon zou betekenen dat de uitkeringen meestijgen. Bovendien zorgt een verhoging van het minimumloon ervoor dat werkgevers minder mensen in dienst zullen nemen en meer mensen een beroep doen op de uitkering. Beide effecten leiden tot een verhoging van de uitkeringslasten.

Afbouwtempo

De leden van de VVD-fractie vragen waarom er bij de afbouw van de dubbele heffingskorting gekozen is voor een periode van 20 jaar en bijvoorbeeld niet om de afbouw van de dubbele heffingskorting gelijk te schakelen aan de afbouw in de fiscaliteit. De leden van de ChristenUnie-fractie vragen waarom de regering met betrekking tot de geleidelijke afbouw heeft gekozen voor de specifieke periode 20 jaar met een afbouw van 2,5% per zes maanden, en niet voor andere mogelijke tijdspaden voor de afbouw. De leden van de PVV-fractie vragen de regering waarom de overdraagbaarheid van de algemene heffingskorting in de fiscaliteit, die 15 jaar bedraagt, vanaf 2009 niet wordt gelijkgeschakeld met de afbouw van 20 jaar zoals die plaats zal vinden vanaf 2012 in het referentieminimumloon.

De afbouw van de overdraagbaarheid van de heffingskorting in de fiscaliteit is reeds gestart in 2009. Indien de periode van afbouw gelijk zou worden getrokken met die in de fiscaliteit zou in 2012 gestart moeten worden met een afbouw van vier periodes in een keer en daarna nog een afbouw in 11 jaar. De regering heeft gekozen voor een geleidelijke afbouw over een relatief lange periode, zodat de jaarlijkse inkomenseffecten worden beperkt. Naar verwachting blijft hiermee nominaal sprake van een geleidelijke stijging van de uitkeringen.

In de fiscaliteit is de afbouw vormgegeven door middel van jaarlijkse stappen. De regering kiest in dit wetsvoorstel voor een afbouw in halfjaarlijkse stappen. Deze wijze van afbouw sluit aan bij de halfjaarlijkse indexering van de uitkeringen. Gedurende een periode van 20 jaar wordt de dubbele heffingskorting in het referentieminimumloon halfjaarlijks, per januari en juli van elk jaar, met 2,5 procentpunt verminderd. Op deze manier wordt er in 40 gelijke stappen afgebouwd.

Omdat de afbouw van de overdraagbaarheid in de fiscaliteit reeds is gestart is dit niet meer gelijk te trekken met het afbouwpad dat nu vanaf 2012 in de uitkeringen wordt gestart, tenzij de reeds gerealiseerde afbouw eerst weer wordt teruggedraaid om vervolgens alsnog te worden afgebouwd. Dit zou teveel onduidelijkheid geven over het afbouwtraject van de overdraagbaarheid van de algemene heffingskorting in de fiscaliteit. Dit zou tevens leiden tot een besparingsverlies, wat gegeven de staat van de overheidsfinanciën niet wenselijk is.

Hoogte van de uitkeringen

De leden van de SGP-fractie vragen of de regering uiteen kan zetten of het met dit wetsvoorstel mogelijk is dat de definitie van het sociaal minimum in reële termen naar beneden wordt bijgesteld, zij het langzaam over een periode van twintig jaar. En zo ja, of zij dat verantwoord acht. De leden van de SGP-fractie verzoeken of de regering bijvoorbeeld kan toelichten of zij het huidige bijstandsniveau hoger vindt dan strikt noodzakelijk om te voorzien in de kosten voor het primaire levensonderhoud. De leden van de SGP-fractie vragen de regering in haar antwoorden de standaardbegrotingen uit het Budgethandboek 2011 van het Nibud te betrekken. De leden van de SGP-fractie vragen of de regering kan toelichten of zij de cijfers van het Nibud accuraat vindt. Als de regering de cijfers niet (geheel) accuraat acht, ontvangen deze leden graag de visie van de regering bij welke posten, gedifferentieerd naar type huishouden, nog ruimte is de onvermijdbare uitgaven naar beneden bij te stellen. Voor de beoordeling van de effecten van dit wetsvoorstel vinden de leden van de SGP-fractie het daarom cruciaal om de afbouw van de algemene heffingskorting in het referentieminimumloon te verwerken in de minimumvoorbeeldbegrotingen van het Nibud. Deze leden vragen de regering dat te doen voor twee mogelijke scenario’s: 1) de contractloonstijging ligt 0,5% hoger dan de jaarlijkse prijsontwikkeling 2) de contractloonstijging ligt 0,25% hoger dan de jaarlijkse prijsontwikkeling.

De leden van de PvdA-fractie vragen zich af hoe de hoogte van de uitkering nu en de tussen liggende jaren tot over 20 jaar zich verhoudt met de door het Nibud omschreven «minimum voorbeeld begroting» en het SCP pakket «bescheiden maar adequaat». De leden van de PvdA-fractie vragen de regering of dat in een tabel kan worden weergegeven.

De leden van de D66-fractie constateren dat het wetsvoorstel forse negatieve inkomenseffecten heeft. De leden van de D66-fractie vragen zich af hoe dit zich verhoudt tot de kosten die mensen moeten maken om te voorzien in hun levensonderhoud.

De leden van de VVD-fractie wijzen erop dat de regering uiteen zet dat door de koppeling van de uitkeringen aan de lonen het inkomenseffect wordt verzacht. De leden van de VVD-fractie willen graag weten wat het verschil zou zijn geweest wanneer de uitkeringen gekoppeld waren aan het prijsniveau.

De leden van de CDA-fractie vragen of de regering de verwachting dat de contractloonontwikkeling deels het effect van de maatregelen ondervangt cijfermatig kan onderbouwen en van welke verwachtingen de regering hierbij precies uitgaat.

De leden van de SP-fractie vragen waarom destijds is gekozen voor toepassing van dubbele heffingskorting voor uitkeringsgerechtigden.

De minimumbegrotingen en het sociaal minimum zijn naar hun aard niet goed te vergelijken.

In antwoord op bovenstaande vragen zet de regering in onderstaande twee pagina’s haar oordeel over de uitkeringshoogte uiteen en gaat daarbij ook in op de Nibud minimumbegroting. De regering begrijpt de aandacht van diverse partijen voor de vraag hoe het sociaal minimum zich zal ontwikkelen, ook in verhouding met de kosten van het bestaan. De behoefte om hier een oordeel over te kunnen vellen aan de hand van een vergelijking met bijvoorbeeld de minimumbegroting van het Nibud is voorstelbaar. De regering is evenwel van oordeel dat een dergelijke vergelijking geen recht doet aan de systematiek waarmee het sociaal minimum in Nederland wordt bepaald, noch aan het doel waarmee de minimumbegrotingen worden opgesteld. De minimumvoorbeeldbegrotingen van het Nibud zijn bedoeld om huishoudens handvatten te bieden voor budgettering; zij zijn niet bedoeld om te definiëren welke inkomenshoogte huishoudens absoluut nodig hebben om rond te komen. Deze begrotingen voldoen naar het oordeel van de regering voor het beoogde doel, met dien verstande dat elk huishouden uiteindelijk zelf verantwoordelijk is om in de specifieke situatie de inkomsten en uitgaven in balans te houden. De regering heeft waardering voor deze begrotingen.

Tegelijkertijd vindt de regering dat de koppeling van lonen en uitkeringen naar haar mening de beste borging voor een adequaat sociaal minimum biedt. Van jaar op jaar zien wij schommelingen in de voorbeeldbegrotingen van het Nibud, doordat het noodzakelijke pakket goederen en/of de kosten van het pakket in de tijd verandert. Deze veranderingen hangen deels samen met veranderingen in het daadwerkelijke uitgavenpatroon van mensen en deels met technische keuzen van onderzoekers van het Nibud – in samenspraak met andere deskundigen. (Ter illustratie: in 2005 is een computer met internetaansluiting opgenomen in het basispakket van gezinnen met kinderen, en in 2006 bij andere huishoudens; tussen 2005 en 2011 zijn door veranderende eetpatronen de kosten van voeding voor een alleenstaande bijstandsgerechtigde met 16% gestegen, en van een alleenstaande AOW-gerechtigde slechts met 2%).

De regering acht het – ook mede kijkend naar deze begrotingen – niet mogelijk om objectief vast te stellen hoeveel uitgaven voor welke post een huishouden onvermijdelijk dient te maken.

Zo bleek uit onderzoek van Nibud en SCP naar wat burgers noodzakelijke kosten vinden om rond te komen (S. Hoff, A. Soede, C. Vrooman, C. van Gaalen, A. Luten, S. Lamers: Genoeg om van te leven, SCP/Nibud, augustus 2009) er redelijke overeenstemming te bestaan in wat verschillende groepen burgers noodzakelijke pakketten vinden. Dit geldt vooral voor de alleenstaanden en minder voor de huishoudens met kinderen (p. 122). Maar over de kosten en daarmee de totaalbudgetten, bleken er soms aanzienlijke verschillen te bestaan. Dergelijke variatie over welke kosten absoluut noodzakelijk zijn, bevestigt – naar het oordeel van de regering – ook de intrinsieke ingewikkeldheid van het objectief vaststellen hoeveel uitgaven voor welke post een huishouden onvermijdelijk dient te maken.

De regering zal zich om die reden onthouden van een vergelijking tussen de minimumbegrotingen en de hoogte van het sociaal minimum. Ook een oordeel over de verschillende posten op deze begrotingen is niet aan de regering.

Koopkrachtbeeld wordt jaarlijks opgesteld.

De vraag naar de relatie tussen inkomsten en kosten is de facto een vraag naar de koopkracht. Daarbij is van belang dat het besteedbaar inkomen van huishoudens met een minimumuitkering niet alleen afhankelijk is van de ontwikkeling van het (bruto) uitkeringsniveau, maar ook van de ontwikkeling van belastingtarieven, zorgpremies en overige inkomensregelingen als kinderbijslag, kindgebonden budget, zorgtoeslag etcetera. Het is niet mogelijk de koopkrachtontwikkeling voor de komende twintig jaar in kaart te brengen, zelfs als aannamen worden gemaakt over de contractloonstijging in relatie tot de jaarlijkse prijsontwikkeling. Jaarlijks wordt in de SZW-begroting een beeld gegeven van de verwachte koopkrachtontwikkeling in het komende jaar. De hier voorgestelde maatregel is onderdeel van dat integrale koopkrachtbeeld. Bij de bespreking van de SZW-begroting in de Tweede Kamer is een discussie over het integrale koopkrachtbeeld aan de orde.

Het sociaal minimum is geen absoluut bestaansminimum maar gekoppeld aan de loonontwikkeling.

Begin jaren ’70 zijn de bijstandsnormen landelijk genormeerd. Er is toen gekozen voor een koppeling aan het wettelijk minimumloon als toereikende basis voor de noodzakelijke kosten van het bestaan, omdat een budgetmethode ontoereikend was gebleken. Sindsdien is het sociaal minimum en daarmee de minimumuitkeringen in Nederland middels het netto referentieminimumloon gekoppeld aan het wettelijk minimumloon. Het wettelijk minimumloon is op zijn beurt weer gekoppeld aan de contractloonontwikkeling. De inkomens van inactieven bewegen hiermee – indien mogelijk – mee met de ontwikkeling van de inkomens van werkenden. Uitgangspunt van deze koppeling is dat de algemene welvaartsontwikkeling niet alleen ten goede moet komen aan degenen die werken, maar ook, indien mogelijk, tot uitdrukking moet komen in de inkomens van inactieven. Het sociaal minimum is daarmee de facto geen absoluut bestaansminimum, maar veel eerder een minimum dat gerelateerd is aan de loonontwikkeling in Nederland.

Met de netto koppeling wordt naast de ontwikkeling van de contractlonen ook rekening gehouden met de effecten van maatregelen in de fiscaliteit. Gegeven deze systematiek van koppeling moet de vraag of de hoogte van het sociaal minimum adequaat is volgens de regering dan ook in eerste instantie beantwoord worden door de ontwikkeling hiervan te vergelijken met de ontwikkeling van het netto minimumloon.

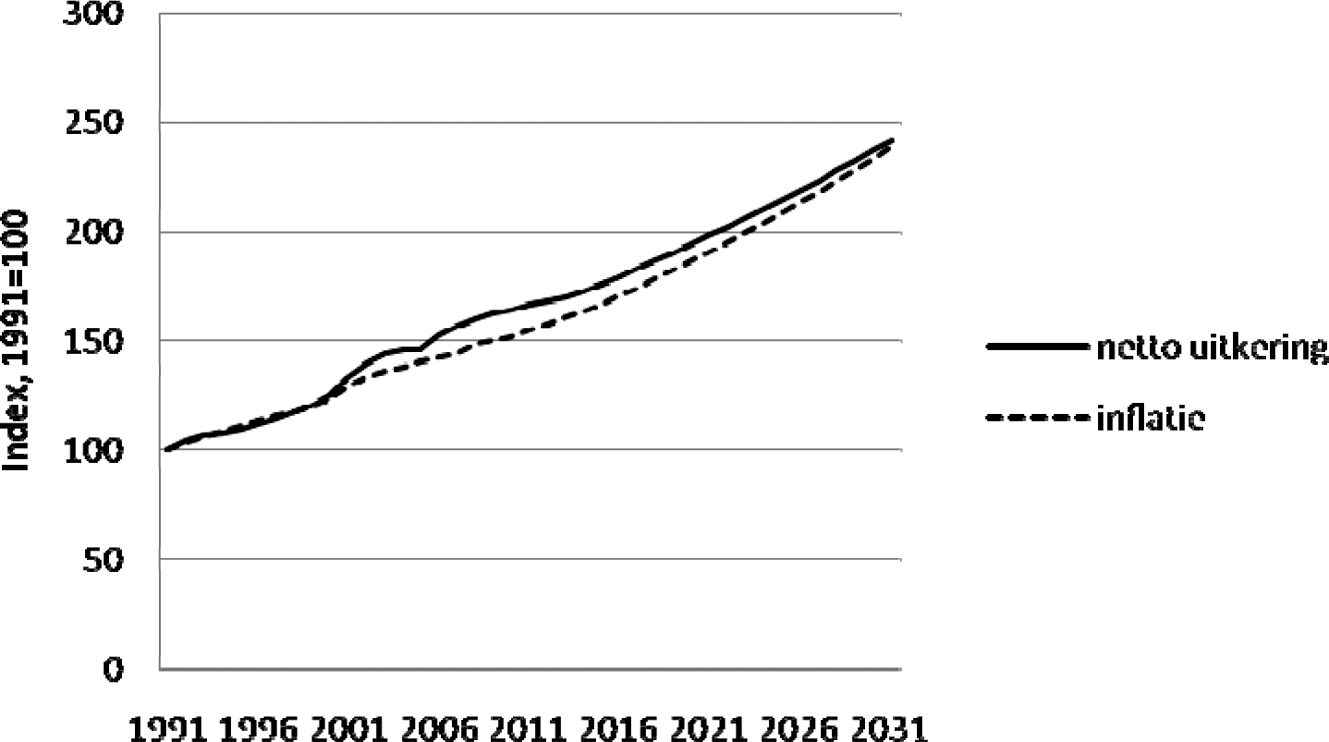

De afgelopen twintig jaar is het sociaal minimum met 8% meer gestegen dan de inflatie.

Deze koppeling aan het minimumloon is internationaal gezien een uniek systeem. Het Nederlandse minimumloon is internationaal gezien hoog en met deze systematiek leidt dat tot een, vergeleken met andere landen, hoog uitkeringsniveau. De minimumuitkeringen zijn de afgelopen twintig jaar bijvoorbeeld 8% meer gestegen dan de inflatie. In reële termen is het sociaal minimum in die periode dus toegenomen. Dat laat onverlet dat, mede gegeven het economische tijdsgewricht, het niet uit te sluiten is dat in reële termen het sociaal minimum daalt. Dit is niet zozeer een gevolg van de afbouw van de dubbele heffingskorting, maar een gegeven dat volgt uit de gekozen systematiek en een consistente toepassing hiervan. Net zoals een gevolg van de systematiek is dat de afgelopen twintig jaar het sociaal minimum in reële termen is gestegen. Met de maatregel in het wetsvoorstel wordt zeker gesteld dat de ontwikkeling van het sociaal minimum in lijn zal zijn met de ontwikkeling van het netto minimumloon van kostwinners. Daarmee sluit naar het oordeel van de regering de ontwikkeling van het sociaal minimum aan bij hetgeen beoogd is met de systematiek van koppeling aan het minimumloon en daarmee is deze ook acceptabel.

...bij eenzelfde ontwikkeling de komende twintig jaar blijft de totale stijging van het sociaal minimum sinds 1991 iets hoger dan die van de inflatie.

Onderstaande figuur 1 laat zien dat, indien het minimumloon zich de komende twintig jaar gemiddeld op dezelfde wijze ontwikkelt als de afgelopen twintig jaar, ook met invoering van de in dit wetsvoorstel opgenomen afbouw van de dubbele heffingskorting, de totale stijging van de uitkeringen sinds 1991 hoger is dan de inflatie.

Figuur 1. Ontwikkeling van netto minimumuitkering en de inflatie, periode 1991–2031 (1991–2010: realisatie; 2011–2031 raming, 1991=100)

Koppelingssystematiek

De leden van de PvdA-fractie constateren dat de regering stelt dat de uitkeringen ondanks alles nominaal iets zullen blijven stijgen vanwege de koppeling aan het netto minimumloon. Zij vragen in hoeverre de regering kan garanderen dat deze koppeling stand houdt de komende 20 jaar (en langer). De leden van de PvdA-fractie vragen of de regering kan toelichten wat er gebeurt op het moment dat de prijsontwikkeling hoger ligt dan de ontwikkeling van de lonen. Deze leden vragen hoe prijzen zich op dit moment verhouden ten opzichte van lonen en hoe de inkomenseffecten er uit zouden zien gebaseerd op de prijs/loonverhouding van dit moment.

Gezien de onzekerheid over de toekomstige loonontwikkeling en inflatie, vragen de leden van de SGP-fractie de regering waarom zij er niet voor gekozen heeft de stijging van de uitkeringen tenminste te koppelen aan de consumptieprijsindex, aangezien daarmee de definitie van het sociaal minimum niet naar beneden wordt bijgesteld.

De koppeling van de uitkeringen aan het minimumloon is wettelijk verankerd. Voor de koppeling van het minimumloon aan de contractloonontwikkeling geldt hetzelfde, met dien verstande dat hiervan kan worden afgeweken, indien de lonen te hard stijgen of indien hoge uitkeringsvolumes, die de houdbaarheid van de overheidsfinanciën aantasten, hierom vragen.

De regering kan door de onzekerheid die de toekomst met zich meebrengt niet garanderen dat er in de komende 20 jaar niet ontkoppeld gaat worden. Door de bezuiniging die de maatregel genereert is het echter minder waarschijnlijk dat de koppeling wordt losgelaten dan zonder de maatregel.

Op het moment dat de prijsontwikkeling hoger ligt dan de loonontwikkeling, betekent dit dat de lonen en daarmee de uitkeringen in reële termen dalen. Indien gekozen zou worden om, op het moment dat een hogere inflatie dan loonontwikkeling wordt verwacht, de uitkeringen te koppelen aan de consumptieprijsindex dan zou dat ertoe leiden dat de uitkeringen harder stijgen dan de lonen en werken minder gaat lonen. Dit zou in strijd zijn met het doel van het wetsvoorstel. In 2010 was ontwikkeling van contractloon en prijzen gelijk (1,3%) en voor 2011 is de verwachte contractloonontwikkeling 1½% en de ontwikkeling van de prijzen 2¼%. De verwachte ontwikkeling van de contractlonen voor 2012 is 2½% en voor de prijzen 2¼%.

De leden van de VVD-fractie willen graag weten hoe in andere landen de hoogte van de uitkeringen wordt vormgegeven.

Nederland heeft een, voor zover bekend, uniek systeem binnen de EU voor het bepalen van de hoogte van het sociaal minimum door deze te koppelen aan het netto minimumloon (loonmethode). In het buitenland wordt deze methode, voor zover bekend, niet toegepast. Daar berekent men de hoogte van de bijstand veelal op een andere manier, bijvoorbeeld door de uitkering te koppelen aan een budget van een pakket goederen en diensten (budgetmethode) of aan de prijsontwikkeling.

De leden van de SGP-fractie vragen of met dit wetsvoorstel feitelijk de draagkrachtdefinitie in de bijstand wordt vervangen van een huishouddefinitie naar een individuele draagkrachtbenadering.

Met dit wetsvoorstel vindt de draagkrachttoets in de bijstand nog steeds plaats op huishoudniveau. Het wetsvoorstel regelt de manier waarop de hoogte van het sociaal minimum wordt vastgesteld. Een draagkrachtbenadering op huishoudniveau veronderstelt dat binnen een huishouden wanneer er één persoon is met inkomen ter hoogte van minstens het netto minimumloon, deze persoon de ander ook kan onderhouden Dit geldt met dit wetsvoorstel nog onverkort.

De leden van de PvdA-fractie vragen verder of de regering per uitkering kan aangeven hoeveel paren in een uitkeringssituatie zitten op het sociaal minimum (in absolute aantallen en procentueel).

In ondertaande tabel is per minimumuitkering de verhouding van het aantal paren ten opzichte van de uitkering aangegeven.

|

Paren |

Totaal |

% van het totaal |

|

|---|---|---|---|

|

WWB 65- |

38 000 |

269 000 |

14% |

|

WWB 65+ (Aio) |

13 000 |

38 000 |

34% |

|

IOAZ |

835 |

1 430 |

58% |

|

IOAW |

4 000 |

8 000 |

50% |

|

WIJ |

1 000 |

34 000 |

3% |

|

TW |

34 000 |

177 000 |

19% |

|

Anw1 |

n.v.t. |

85 000 |

n.v.t. |

Inkomenseffecten

De leden van de CDA-fractie vragen of de regering de koopkrachteffecten in de komende vijftien jaar ten gevolge van deze maatregel voor de uitkeringsgerechtigde nog eens op een rijtje kan zetten in een tabel. De leden van de CDA-fractie vragen hoe groot het cumulatieve effect per paar over een periode van 20 jaar is en hoe groot deze effecten voor een alleenstaande zijn.

De leden van de SP-fractie vragen of de regering een overzicht kan geven van de inkomenseffecten van dit wetsvoorstel voor bijstandsgerechtigden (uitgesplitst in alleenstaanden, alleenstaande ouders en paren) voor de komende 20 jaar met en zonder indexering van de uitkeringen. De leden van de SP-fractie vragen of de regering uiteen kan zetten hoe een bezuiniging voor betrokkenen een «inkomensverbetering» kan betekenen.

Verschillende leden vragen naar de inkomenseffecten of de koopkrachteffecten van deze maatregel. De laatste vraag wordt door de regering begrepen als een vraag naar inkomenseffecten. De gepresenteerde inkomenseffecten geven het partiële effect van de afbouw van de dubbele heffingskorting in het referentieminimumloon op de inkomens van bijstandshuishoudens, los van de ontwikkeling van lonen en prijzen. In de SZW-begroting wordt jaarlijks het verwachte koopkrachtbeeld voor het komende jaar gepresenteerd, waarbij ook aandacht wordt besteed aan de koopkrachtontwikkeling van bijstandsgerechtigden. In deze koopkrachtcijfers zit zowel het effect van lonen en prijzen, als het effect van beleidsmaatregelen, waaronder – voor bijstandsgerechtigden – de afbouw van de dubbele heffingskorting in het referentieminimumloon.

Onderstaande tabel geeft de gemiddelde inkomenseffecten per jaar van de maatregel. De inkomenseffecten zijn negatief. Wel is de regering van oordeel dat het van belang is te melden dat door de koppeling van de uitkeringen aan de lonen, de nominale uitkeringshoogte naar verwachting blijft stijgen. De in procenten uitgedrukte inkomenseffecten zijn met en zonder indexatie nagenoeg gelijk.

|

Huishouden |

Inkomenseffect |

|---|---|

|

paar met kinderen |

– ½% |

|

paar zonder kinderen |

– ¾% |

|

alleenstaande ouder |

– ½% |

|

alleenstaande |

– ¾% |

Procentuele inkomenseffecten zijn gelijk aan de verandering in uitkeringshoogte gedeeld door het besteedbare inkomen (inclusief o.a. kinderbijslag en kindgebonden budget).

In euro’s uitgedrukt komen bovenstaande inkomenseffecten overeen met (op jaarbasis) minus € 100 voor een paar, minus € 90 voor een alleenstaand ouder en minus € 70 voor een alleenstaande.

De leden van de PvdA-fractie en de leden van de Christenunie-fractie vragen of de geschetste inkomenseffecten structurele effecten zijn. De leden van de Christenunie-fractie vragen de regering wat de inkomenseffecten zijn voor (echt)paren met kinderen. De leden van de SGP-fractie vragen of paren er het hardst op achteruit gaan. Deze leden vragen hoe zich dat verhoudt tot de cijfers uit de minimumvoorbeeldbegroting van het Nibud. De leden vragen of de regering die situatie wenselijk vindt.

Bij de hier en in de toelichting gepresenteerde effecten, gaat het om het jaarlijks effect voor de komende 20 jaar voor huishoudens met een minimumuitkering. Het cumulatieve effect voor een paar is net zo groot als de algemene heffingskorting per jaar (thans € 1 987). Voor een alleenstaande is het cumulatieve effect 70% van het effect van een paar, namelijk € 1 391 per jaar.

Het inkomenseffect is voor paren en alleenstaande ouders relatief gezien lager dan voor alleenstaanden en paren zonder kinderen.

Met betrekking tot de vraag naar een oordeel over deze effecten in het licht van de Nibud verwijst de regering naar de passage «hoogte van de uitkeringen» eerder in deze nota naar aanleiding van verslag (p. 5 t/m 8).

De leden van de SGP-fractie vragen de regering de koopkrachteffecten voor de diverse typen huishoudens nader in kaart te brengen in tabelvorm. Zij hebben daarvoor een tabel aangeleverd die door de regering kan worden ingevuld.

Bij koopkracht gaat het om jaar-op-jaar effecten waarbij alle maatregelen integraal worden bezien.

In tabel 3 zijn de partiële inkomenseffecten van de voorliggende maatregel per jaar weergeven. De hoogte van de uitkering na afbouw van de dubbele heffingskorting is niet alleen afhankelijk van de afbouw, maar ook van de indexatie als gevolg van de koppelingssystematiek. De hoogte van de uitkering zal door het in stand houden van de systematiek van de koppeling naar verwachting blijven stijgen. Het aanpassen van het huidige uitkeringsbedrag voor alleen de volledige afbouw van de dubbele heffingskorting geeft geen juist beeld van de daadwerkelijke effecten. Er wordt dan immers geen rekening gehouden met de gefaseerde invoering en de keuze om de koppeling met het minimumloon in stand te houden, zodat de uitkering naar verwachting blijft stijgen. De regering heeft in onderstaande tabel inzicht gegeven in de inkomenseffecten voor de gevraagde verschillende type huishoudens.

|

Aantal (berekende) heffingskortingen voor afbouw |

Aantal (berekende) heffingskortingen na afbouw |

Uitkeringsniveau / netto loon niveau 2011 |

Jaarlijks inkomenseffect in euro’s1 |

Jaarlijks inkomenseffect in %2 |

|

|---|---|---|---|---|---|

|

Alleenstaande met uitkering |

1,4 |

0,7 |

€ 11 064 |

– 70 |

– ¾% |

|

Alleenstaande ouder met uitkering |

1,8 |

0,9 |

€ 14 225 |

– 90 |

– ½% |

|

Twee partners met uitkering |

2,0 |

1,0 |

€ 15 805 |

– 100 |

– ½% tot – ¾% |

|

Alleenverdiener WML3 |

2,0 |

1,0 |

€ 16 706 |

– 130 |

– ¾% |

Inkomenseffecten bij uitkeringsgerechtigden doen zich gedurende 20 jaar voor startend in 2012 en bij alleenverdieners gedurende 15 jaar startend in 2009.

Procentuele inkomenseffecten zijn gelijk aan de verandering in uitkeringshoogte gedeeld door het besteedbare inkomen (inclusief o.a. kinderbijslag en kindgebonden budget); bij paren met kinderen is vanwege het noemereffect het procentuele inkomenseffect iets lager dan bij paren zonder kinderen. Voor alleenverdieners valt dit verschil echter weg in de afronding.

In 2011 was er voor uitkeringsgerechtigden nog geen sprake van afbouw van de dubbele heffingskorting. Voor alleenverdieners was de afbouw van de overdraagbaarheid van de heffingskorting in de fiscaliteit al voor gestart. Drie van de vijftien jaar afbouw waren al doorlopen.

De leden van de PvdA-fractie vragen de regering hoe deze inkomenseffecten zich verhouden tot de inkomenseffecten van de afbouw van de dubbele algemene heffingskorting voor werkenden en of deze inkomenseffecten gelijk opgaan, de komende 20 jaar. De leden van de PVV-fractie vragen of de inkomenseffecten voor werkenden, die in 15 jaar plaatsvinden, beduidend anders zijn dan de inkomenseffecten voor uitkeringsgerechtigden die zich over 20 jaar uitstrekken en hoe deze inkomenseffecten zich tot elkaar verhouden. De leden van de ChristenUnie-fractie vragen in welke mate de inkomenseffecten van het afbouwen van de dubbele heffingskorting voor uitkeringsgerechtigden verschillen van de inkomenseffecten van het afschaffen van de dubbele heffingskorting voor kostwinners van niet-werkende partners. De leden van de VVD-fractie wijzen erop dat de regering in figuur 2 op bladzijde 3 van de memorie van toelichting het verschil laat zien tussen een paar in de bijstand en een paar met een kostwinnaar die het wettelijke minimumloon verdient. Daaruit blijkt dat het verschil tussen beide inkomens soms flink fluctueert. De leden van de VVD-fractie willen graag weten of hiervoor bewust is gekozen en of de regering voornemens is om (op langere termijn) een minder (of niet) fluctuerend verschil te hanteren tussen de bijstand en het wettelijke minimumloon.

De afbouw van de overdraagbare heffingskorting voor werkenden vindt plaats in 15 jaar – in de periode 2009–2023 – en de afbouw van de dubbele heffingskorting in het referentieminimumloon in 20 jaar – in de periode 2012–2031. De inkomenseffecten in een enkel jaar gaan hiermee niet gelijk op. Tot 2023 zijn in euro’s de inkomenseffecten van een kostwinner die werkt tegen het wettelijk minimumloon negatiever dan de inkomenseffecten van huishoudens met een minimumuitkering. Daarna doet tot 2032 het omgekeerde zich voor. Dit verklaart de fluctuatie die de leden van de VVD zien in figuur 2 op bladzijde 3 van de Memorie van Toelichting in het verschil tussen minimumloon en uitkering. Dit verschil wordt door de snellere afbouw in de fiscaliteit eerst kleiner en vanaf 2023, wanneer de overdraagbare heffingskorting in de fiscaliteit is afgebouwd, wordt het verschil tussen minimumloon en bijstand weer groter. In de structurele situatie in 2 032 zal het verschil weer constant zijn, net als in 2008. De afstand tussen het netto minimumloon van een kostwinner en uitkering is dan namelijk weer gelijk aan de arbeidskorting (thans circa € 1 500 per jaar). Dit maakt dat werken vanuit de uitkering financieel weer de moeite waard is.

Over de hele afbouwperiode bezien is het effect van de afbouw voor zowel paren met een minimumuitkering als kostwinners één volledige algemene heffingskorting. Het cumulatieve inkomenseffect in euro’s is hiermee gelijk.

Anw

De leden van de CDA-fractie stellen vast dat de afbouw van de dubbele heffingskorting effect heeft op de Algemene nabestaandenwet (Anw). De leden van de CDA-fractie vragen de regering een toelichting op welke wijze deze doorwerking precies plaatsvindt. De leden vragen hoe groot in dat geval de verwachte koopkrachteffecten zijn.

Het inkomenseffect van de maatregel tot afbouw van de dubbele heffingskorting in het referentieminimumloon bedraagt voor de nabestaandenuitkering ingevolge de Anw over twintig jaar jaarlijks – ½% tot – ¾%5. Dit komt overeen met circa € 70 netto per jaar voor een nabestaande en circa € 90 netto per jaar voor een nabestaande met kinderen, gedurende 20 jaar.

De leden van de ChristenUnie-fractie vragen welke maatregelen de regering neemt om te bereiken dat nabestaanden met een beperkt arbeidsverleden op de arbeidsmarkt ook een reële kans op werk krijgen.

De doelgroep voor de premiekortingsregeling in 2010 is uitgebreid met nabestaanden ingevolge de Algemene nabestaandenwet. De premiekortingsregeling heeft als doel de kansen op de arbeidsmarkt voor mensen met een afstand tot de arbeidsmarkt, zoals uitkeringsgerechtigden van 50 jaar of ouder en arbeidsgehandicapten, te vergroten. Werkgevers mogen een korting van € 6 500 toepassen op de te betalen premies, indien zij, onder bepaalde voorwaarden, een nabestaande van 50 jaar of ouder met een nabestaandenuitkering in dienst neemt. Daarnaast is het reguliere re-integratie-instrumentarium van gemeenten beschikbaar voor deze groep.

De leden van de PvdA-fractie willen ook graag weten met welke reden er geen uitzondering gemaakt is voor mensen met een Anw-uitkering, zoals wel is gedaan voor mensen met AOW. Deze leden vragen of weduwen en weduwnaren te maken hebben met een armoedeval wanneer zij gaan werken.

De regering acht het van belang aan te blijven sluiten bij het beoogde doel: een uitkering op het sociaal minimum bieden. De reden waarom een andere keuze is gemaakt bij de AOW wordt hieronder toegelicht. De armoedeval speelt ook voor nabestaanden, omdat ook voor nabestaanden van belang is dat werken loont. Hierbij zij wel aangetekend dat voor Anw’ers ruimere vrijlatingsregelingen gelden dan voor mensen in de bijstand. Zo worden inkomsten uit arbeid tot 50% van het wettelijk minimumloon niet gekort, en is 1/3 van het meerdere vrijgelaten.

AOW en Aio

De leden van de SGP-fractie vragen de regering waarom ouderen met een volledige AOW worden ontzien in dit wetsvoorstel. Deze leden vragen zich meer principieel af waarom de regering het wenselijk vindt dat hiermee feitelijk twee soorten sociaal minimum gecreëerd worden: één voor AOW-gerechtigden en één voor mensen tot 65 jaar. De leden vragen of hiermee de regering niet vergeet dat de AOW en de bijstand beiden dezelfde gedachte in zich hebben, namelijk het creëren van een bestaansminimum. De leden van de PvdA-fractie vragen of de regering kan toelichten waarom de AOW wordt uitgezonderd van de geleidelijke afbouw van de dubbele heffingskorting, maar de Aio via een andere manier van indexeren niet. De leden van de VVD-fractie stellen vast dat de Aanvullende inkomensvoorziening ouderen (Aio) zorgt voor een aanvulling voor mensen met een onvolledige AOW-uitkering en onvoldoende aanvullende inkomsten. De leden van de VVD-fractie vragen waarom er is gekozen voor een hogere bijstandsvoorziening van mensen die ouder zijn dan 65 jaar, ten opzichte van mensen die jonger zijn dan 65 jaar en of dat reëel is, aangezien 65+-ers een lager besteedbaar inkomen nodig hebben.

De regering heeft er in het Regeerakkoord voor gekozen de AOW uit te zonderen van de maatregel van de afbouw van de dubbele heffingskorting. De regering heeft in het Regeerakkoord aangekondigd de houdbaarheid van de AOW op andere wijze te willen bewerkstelligen, waarover inmiddels in het pensioenakkoord nadere afspraken zijn gemaakt. Op deze wijze verandert de AOW van een uitkering op het bestaansminimum, naar een pensioenvoorziening in de eerste pijler, die niet noodzakelijkerwijs op het sociaal minimum ligt. De AOW is geen bijstandsvoorziening, waarvan de kern is dat het een inkomen op het sociaal minimum biedt. Bovendien wordt van AOW’ers niet verwacht dat ze gaan werken zodat er geen reden is in hun geval een vergroting van de armoedeval te voorkomen of te verkleinen.

De Aio is in tegenstelling tot de AOW een bijstandsvoorziening. Deze biedt een laatste vangnet op het sociaal minimum. De afbouw van de dubbele heffingskorting wordt daarom ook in de Aio verwerkt.

Het huidige verschil tussen het sociaal minimum onder en boven de 65 blijft bestaan. Dit verschil is terug te voeren op het feit dat in de vaststelling van de uitkeringshoogte thans rekening wordt gehouden met de ouderenkortingen in de fiscaliteit. Omdat van 65-plussers niet verwacht mag worden dat zij gaan werken en zij geen gebruik kunnen maken van de langdurigheidstoeslag, vindt de regering het redelijk een wat hogere uitkering voor deze groep in stand te laten.

De leden van de ChristenUnie-fractie willen weten wat de inkomenseffecten zijn voor uitkeringsgerechtigden met een Aio na 2013.

Voor mensen met Aio-uitkering is er in 2012 een eenmalig effect van het opheffen van de uitzondering van de MKOB op de middelentoets voor de WWB. Daarnaast werkt vanaf 2012 de afbouw van de dubbele heffingskorting in het referentieminimumloon door in de bijstandsnormen voor mensen van 65 jaar of ouder. Vanaf 2013 is het effect op het besteedbaar inkomen net als bij de andere groepen -½% tot -¾% . Het huidige substantiële verschil in hoogte tussen bijstandsnormen voor mensen tot 65 jaar en voor mensen van 65 jaar of ouder blijft in stand. Het verschil voor een alleenstaande bedraagt thans circa € 1 000 netto per jaar en voor een paar circa € 900.

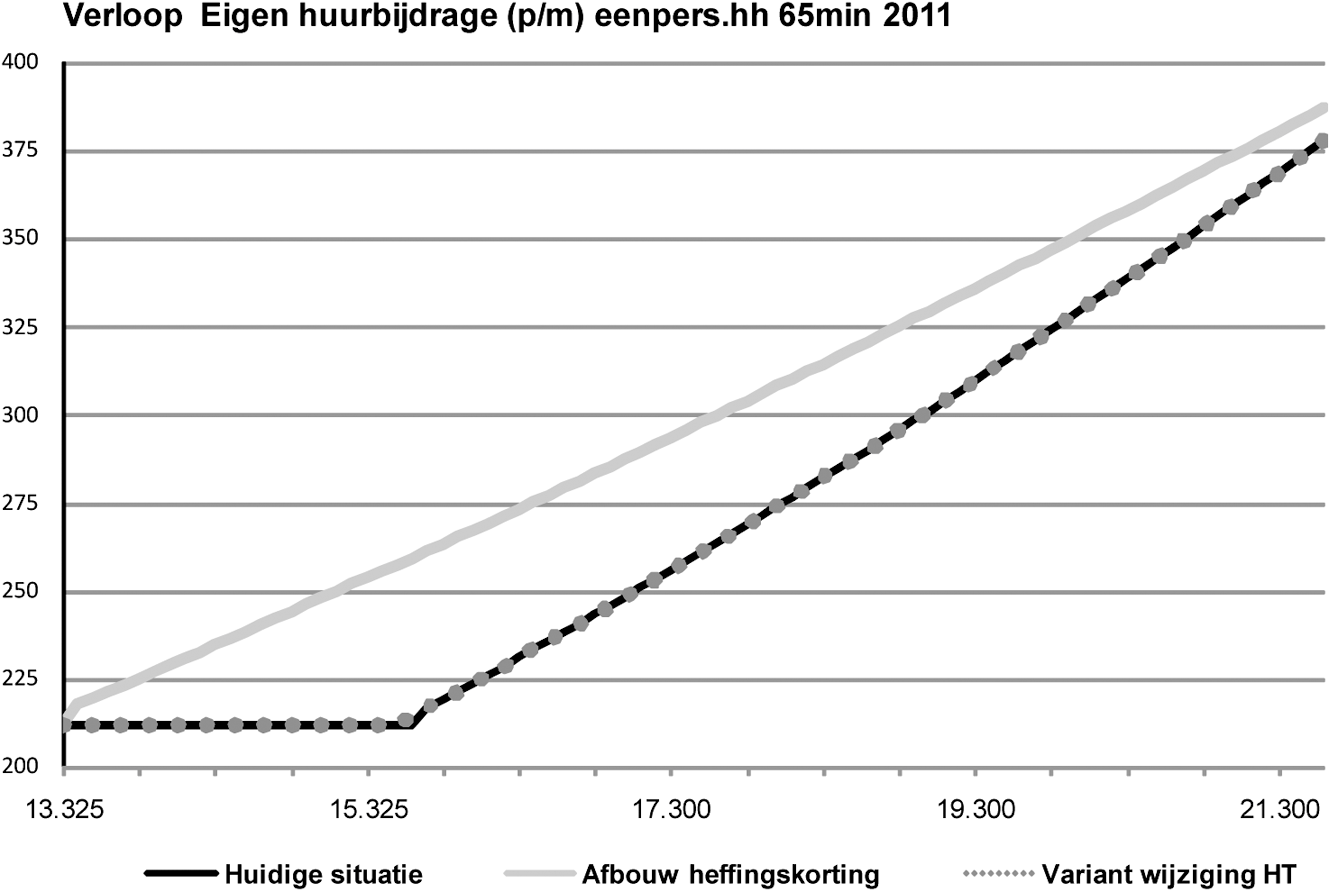

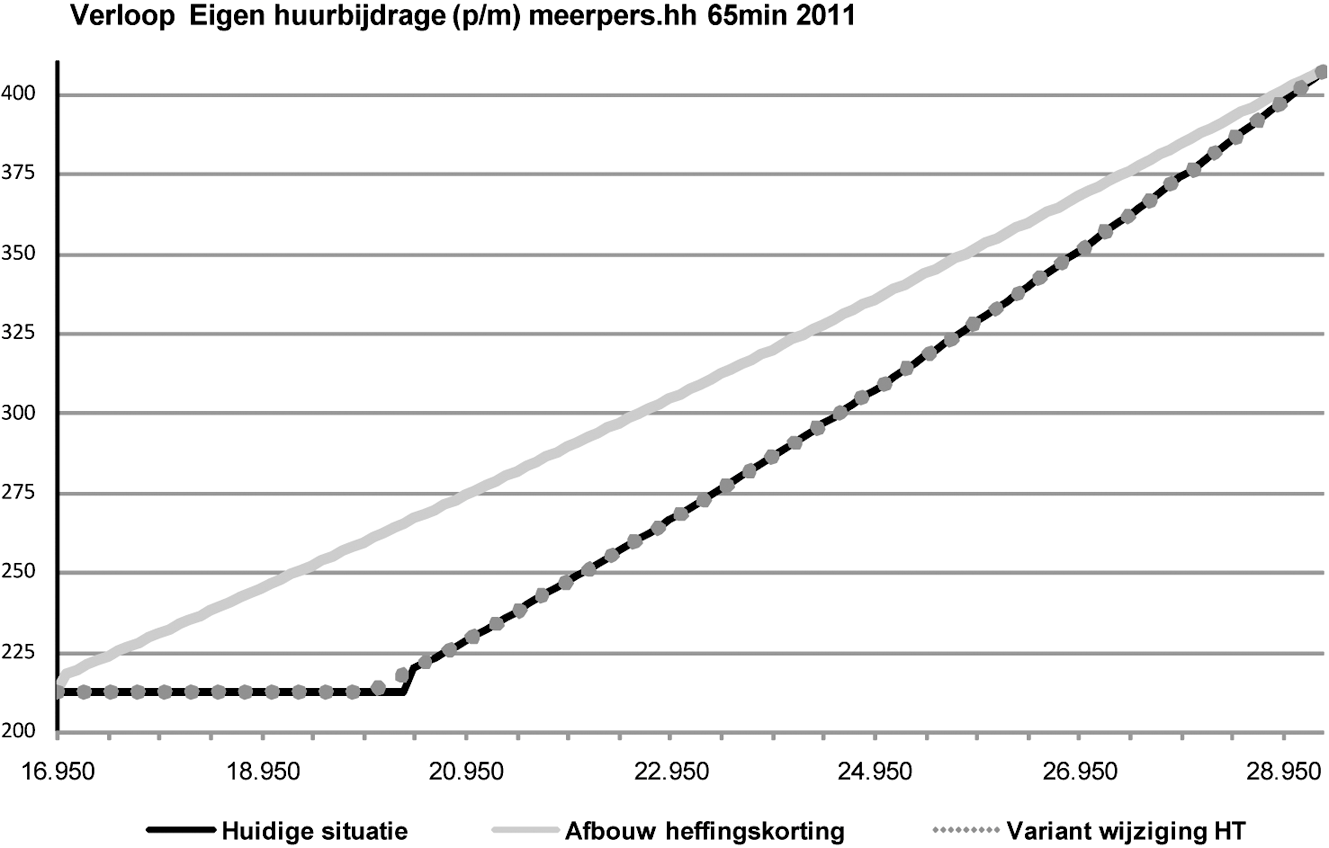

Toeslagenwet

De leden van de CDA-fractie stellen vast dat de afbouw van de dubbele heffingskorting effect heeft op de Toeslagenwet (TW). De leden van de CDA-fractie vragen de regering een toelichting op welke wijze deze doorwerking precies plaatsvindt. De leden vragen hoe groot in dat geval de verwachte koopkrachteffecten zijn. De leden van de SP-fractie vragen de regering hoeveel mensen met een toeslag uit de TW worden geraakt door de maatregelen en welke toeslagen het betreft. De leden van de SP-fractie vragen hoeveel mensen hun toeslag door deze maatregel verliezen en hoeveel mensen minder of geen toeslag meer krijgen door deze maatregel. Ook vragen de leden van de SP-fractie of de regering een overzicht kan geven van de inkomenseffecten voor de verschillende groepen jonggehandicapten. De leden van de VVD-fractie merken op dat de regering uiteen zet dat Wajongers met een 70% uitkering langer of opnieuw recht hebben op een toeslag op grond van de Toeslagenwet. En dat dit er toe leidt dat het inkomenseffect van het verlagen van de Wajong-uitkering wordt uitgesmeerd over een langere periode. De leden vragen of de regering hier nader op kan ingaan vragen wat dit concreet betekent. De leden van de VVD-fractie merken op dat de regering uiteen zet dat Wajongers met een 70% uitkering langer of opnieuw recht hebben op een toeslag op grond van de Toeslagenwet. En dat dit er toe leidt dat het inkomenseffect van het verlagen van de Wajong-uitkering wordt uitgesmeerd over een langere periode. De leden vragen of de regering hier nader op kan ingaan vragen wat dit concreet betekent.

Algemeen

In onderstaande tekst worden bovenstaande vragen over de doorwerking op de toeslagenwet besproken. Het gaat hier om Toeslagen op sociale verzekeringen op grond van de Toeslagenwet. Het gaat hier niet om toeslagen zoals deze bijvoorbeeld door de Belastingdienst worden verstrekt. De Toeslagenwet beoogt mensen met een uitkering uit een sociale verzekering6 een aanvulling tot het sociaal minimum te geven wanneer het inkomen beneden het sociaal minimum ligt. Als gevolg van het wetsvoorstel zal het sociaal minimum gedurende 20 jaar minder stijgen dan de uitkeringen uit sociale verzekeringen. Het gevolg hiervan is dat de toeslag die nodig is om aan te vullen tot het sociaal minimum afneemt. In de meeste gevallen is op termijn geen toeslag meer nodig om een inkomen op of boven het sociaal minimum te garanderen.

In totaal heeft het wetsvoorstel gevolgen voor circa 120 000 van de in de in totaal 177 000 mensen met een toeslag uit de toeslagenwet7. De grootste groepen hierin zijn de mensen in de Wajong (circa 80 000 mensen), de WAO/WIA (circa 25 000) en de WW (circa 10 000).

Omdat voor paren de hoogte van de toeslag is gebaseerd op het bruto minimumloon, in plaats van het netto referentieminimumloon, heeft de maatregel in dit wetsvoorstel voor hen geen effect.

Toeslag bij de Wajong

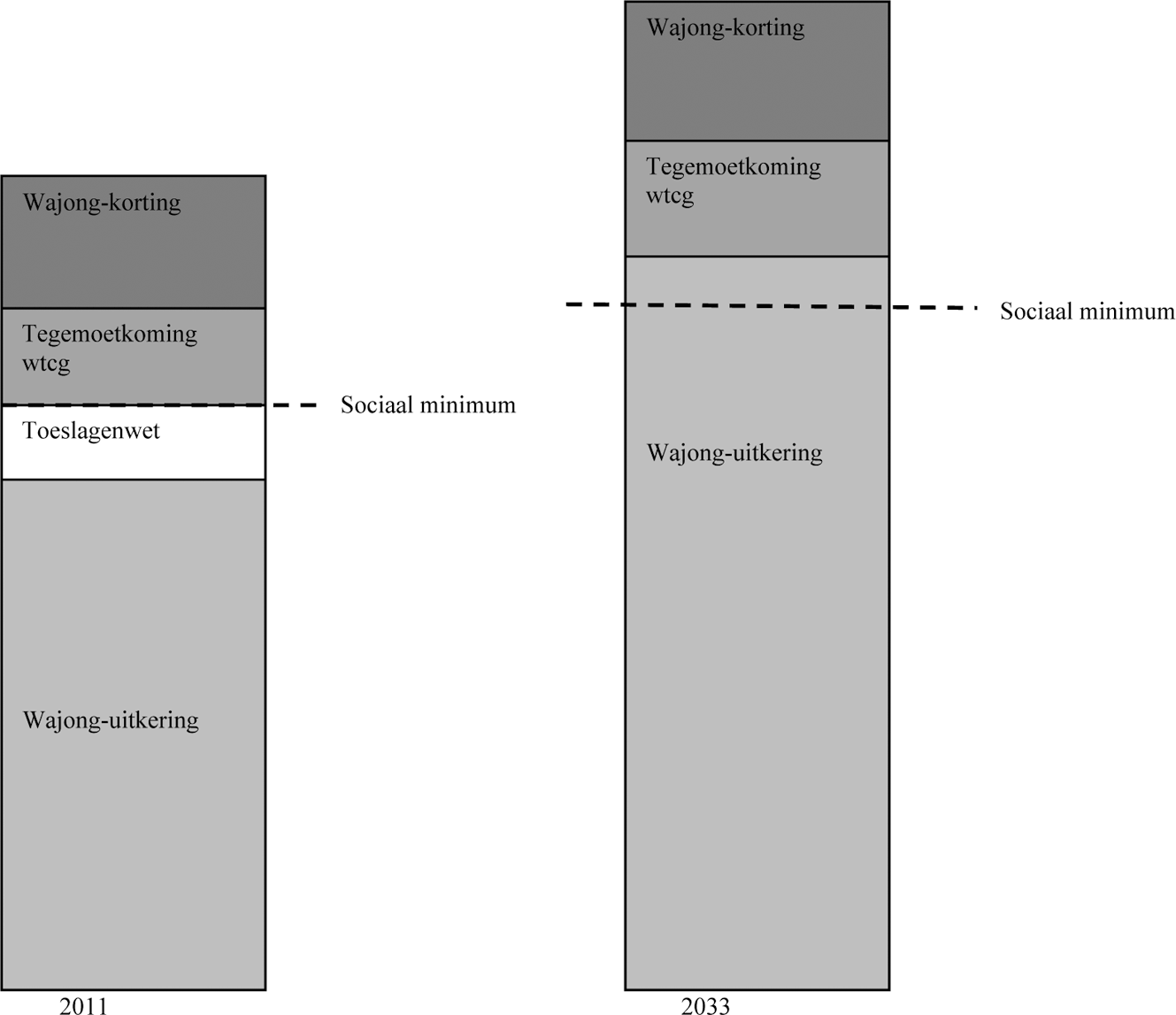

De meeste mensen (75 000) met een toeslag zijn alleenstaande Wajong-ers. Dit is het gevolg van de techniek die is gekozen om de uitkering te vergelijken met het sociaal minimum. De Wajong is een bruto uitkering. Om deze te vergelijken met het netto sociaal minimum, wordt de laatste gebruteerd. Dit «bruto sociaal minimum» is circa € 200 lager dan de Wajong uitkering. Hierbij dient opgemerkt te worden dat de feitelijke netto inkomsten circa € 1 400 per jaar hoger zijn dan het netto sociaal minimum, door de jonggehandicaptenkorting, de tegemoetkoming voor arbeidsongeschikten op grond van de Wet tegemoetkoming chronisch zieken en gehandicapten en de langdurigheidstoeslag.

Door de maatregel zal de Wajong-uitkering harder stijgen dan het netto referentieminimumloon. Hierdoor is op termijn geen toeslag meer nodig.

Onderstaande figuur 2 laat zien dat uitkering in de structurele situatie boven het sociaal minimum ligt en dat er geen toeslag meer nodig is. Het inkomenseffect voor alleenstaande jongeren is per jaar ½% gedurende twee jaar.

Figuur 3. Effect van afbouw dubbele heffingskorting op de toeslag voor alleenstaande Wajongers

Voor de 5 000 alleenstaande ouders in de Wajong zal de uitkering ook sneller stijgen dan het sociaal minimum, waardoor een lagere toeslag nodig is. Het inkomenseffect voor deze groep is ½ % per jaar. Ook in de structurele situatie zullen zij een toeslag houden.

Er is met betrekking tot de Toeslagenwet samenloop voorzien met een andere maatregel uit het regeerakkoord, namelijk het aanpassen van de Wajong-uitkering voor gedeeltelijk (dan wel niet duurzaam) arbeidsongeschikten van 75% naar 70% in 2014. Door dit beleidsvoornemen zullen Wajongers met de 70% uitkering in 2014 een hogere toeslag ontvangen op grond van de Toeslagenwet. Deze toeslag zal zoals hierboven verduidelijkt geleidelijk afbouwen. Dit zorgt ervoor dat het inkomenseffect van het aanpassen van de Wajong-uitkering van 75% naar 70% tijdelijk wordt opgevangen via een hoger toeslag, die geleidelijk wordt afgebouwd. Het inkomenseffect van de aanpassing van 70% naar 75% doet zich daardoor niet in een keer voor maar uitgesmeerd over een langere periode met een ½% per jaar.

Toeslag bij WAO, WIA of WW

Mensen die relatief lage inkomsten uit werk hadden en daardoor een uitkering ontvangen op basis van de WAO, WIA of WW ontvangen die lager ligt dan het sociaal minimum kunnen een toeslag ontvangen op basis van de Toeslagenwet. De wijze waarop de voorliggende maatregel doorwerkt in de toeslag is voor deze mensen vergelijkbaar met de doorwerking bij de WaJong. Wel hangt de hoogte van de huidige toeslag voor deze mensen af van de individuele situatie. Dit komt doordat de hoogte van de uitkeringen op basis van de WW, WAO-, WIA worden bepaald door de hoogte van het individuele inkomen uit werk dat men had voor de uitkering. Het jaarlijkse inkomenseffect van de afbouw van de dubbele heffingskorting is voor mensen met een toeslag uit de TW vergelijkbaar met dat van bijstandsgerechtigden. Afhankelijk van de hoogte van de toeslag, die per individuele situatie verschilt, ervaren zij dit effect gedurende de gehele afbouwperiode of gedurende een kortere afbouwperiode.

Effecten van prikkels en daling van het aantal uitkeringsgerechtigden

De leden van de CDA-fractie geven aan dat in tabel 2 op bladzijde 8 van de memorie van toelichting wordt aangegeven dat een alleenverdiener/paar met twee kinderen nog een beperkte inkomensverbetering heeft van 2% op het moment dat de alleenverdiener gaat werken. De leden van de CDA-fractie vragen of de regering uiteen kan zetten welke rol financiële prikkels spelen bij alleenstaanden, die net iets meer verdienen dan het wettelijke minimumloon.

De inkomensvooruitgang is, zowel voor alleenstaanden als mensen met een partner, één van de aspecten die meegewogen wordt bij de keuze om een baan te aanvaarden of meer te gaan werken. De mate waarin de financiële aspecten worden meegewogen zijn afhankelijk van het belang dat mensen hechten aan bijvoorbeeld vrije tijd, andere bezigheden of het type baan. Deze voorkeuren zijn op hun beurt afhankelijk van specifieke persoonskenmerken en verschillen dus van persoon tot persoon. Het CPB schat met behulp van statistieken over het arbeidsaanbod en inkomensgegevens de arbeidsaanbodelasticiteit. Hiermee kunnen de effecten van financiële prikkels op het arbeidsaanbod worden geraamd. Om te voorkomen dat er een negatief effect op het arbeidsaanbod ontstaat doordat er geen of een te beperkte inkomensvooruitgang is, vindt de regering het van belang dat het netto minimumloon hoger is dan de uitkering. Hiernaast vindt de regering het ook principieel van belang dat werken loont.

De leden van de SP-fractie vragen zich af of de regering de conclusies uit SCP onderzoek, dat de veronderstelde financiële prikkel, dat een uitkering onaantrekkelijk moet zijn omdat anders de prikkel om te gaan werken verdwijnt, ook wel armoedeval genoemd, navenant geen rol speelt – onjuist acht.

Op basis van eigen analyses concluderen onderzoekers van het SCP in de Armoedemonitor 2007 dat de armoedevalproblematiek meevalt. De toenmalige staatssecretaris van SZW heeft eind 2007 het Centraal Planbureau (CPB) gevraagd om te reageren op de resultaten in de Armoedemonitor 2007 met betrekking tot de armoedeval. Het CPB concludeert dat de bevindingen van het SCP-onderzoek geen aanleiding geven tot bijstelling van het overheersende beeld uit economisch onderzoek dat armoedeval wél gedragseffecten heeft (zie ook: notitie «Armoedeval heeft wél gedragseffecten» op de CPB-website). Immers, internationaal onderzoek laat het consistente beeld zien dat op het moment dat werk meer gaat lonen, de inspanning om werk te zoeken toeneemt en uitkeringsgerechtigden ook meer geneigd zijn banen te accepteren.

De leden van de fracties van de PvdA, het CDA, en de SP vragen aan de regering om toe te lichten waarop de aanname is gebaseerd dat dit wetsvoorstel op termijn 15 000 minder uitkeringsjaren tot gevolg zal hebben. De leden van de PvdA-fractie vragen nog op welke termijn 15 000 minder uitkeringsjaren zal plaats vinden en of dat structureel is of over de loop van de komende 20 jaar.

De leden van de CDA-fractie vragen of de door de regering in de memorie van toelichting aangegeven daling van het bijstandsvolume met 15 000 structureel is en over welke termijn deze daling geldt. De leden van de PVV-fractie vragen hoeveel niet-werkende partners door de maatregel aan de slag zullen gaan.

De leden van de ChristenUnie-fractie stellen vast dat de regering van mening is dat de dubbele heffingskorting in het referentieminimumloon een belemmering van de participatie van uitkeringsgerechtigden vormt. Deze leden vragen of de regering kan toelichten hoeveel mensen hierdoor nu niet participeren op de arbeidsmarkt.

Het wetsvoorstel leidt tot een vermindering van de armoedeval, waardoor het voor uitkeringsgerechtigden aantrekkelijker wordt om aan het werk te gaan. Door het verbeteren van de armoedeval zal het bijstandsvolume naar verwachting met 15 000 huishoudens dalen. De raming van dit volume-effect is zoals gebruikelijk gebaseerd op expertise over prijselasticiteiten en cijfers van het Centraal Planbureau (CPB). Het CPB rekent voor uitkeringsgerechtigden met een prijselasticiteit van 0,35. Het CPB heeft berekend dat vermindering van de armoedeval leidt tot het gedragseffect dat uitkeringsgerechtigden geprikkeld worden eerder een baan te aanvaarden. Volgens het CPB zal het volume van de bijstand met circa 4,5% dalen en dat komt overeen met 15 000 minder uitkeringsjaren. Dit effect wordt geleidelijk bereikt in 2 032 en is structureel. Vanwege het geleidelijke effect van de afbouw van de overdraagbaarheid van de heffingskorting is het lastig exact te bepalen hoeveel mensen nu niet participeren als gevolg van de maatregel in de fiscaliteit.

De leden van de PvdA-fractie vragen of de regering kan uitleggen hoe het aantal van 15 000 minder uitkeringsjaren zich verhoudt tot de groepen mensen die door de plannen voor de wet werken naar vermogen langdurig in de bijstand zullen vervallen.

Bij de berekening van het gedragseffect van 15 000 minder uitkeringen is geen rekening gehouden met het voorstel «Werken naar Vermogen». In het wetsvoorstel is niet vooruit gelopen op deze maatregel die nog in de voorbereidende fase zit en pas op een later moment wordt ingevoerd.

Overig

De leden van de PvdA-fractie zetten uiteen dat de regering in de memorie van toelichting stelt dat het uitkeringsniveau in Nederland hoog is ten opzichte van andere Europese landen en dat dat tot risico heeft dat werken niet loont. De leden van de PvdA-fractie vragen of de regering kan uitleggen hoe dit zich verhoudt tot het feit dat Nederland de laagste werkloosheid heeft van de EU en wat hieraan de bijdrage is geweest van het actieve arbeidsmarktbeleid dat Nederland de laatste jaren kende.

Het feit dat Nederland een relatief lage werkloosheid heeft is mede te danken aan het feit dat er hervormingen in de sociale zekerheid zijn doorgevoerd gericht op een meer activerende inrichting van het sociale zekerheidsstelsel en daarmee een meer activerend arbeidsmarktbeleid. Indien de afbouw van de overdraagbaarheid van de heffingskorting in de fiscaliteit niet wordt vertaald naar een afbouw van de dubbele heffingskorting in de uitkeringen leidt dit er onherroepelijk toe dat het sociaal minimum straks hoger ligt dan het netto minimumloon van een kostwinner en werken dus niet meer loont. Dit zou een stap terug betekenen in plaats van een stap in de richting van een meer activerend arbeidsmarktbeleid en sociale zekerheidsstelsel zoals de regering dat voor ogen heeft.

De leden van de PvdA-fractie vragen de regering waarom er zo fors wordt bezuinigd op re-integratie en de Wet sociale werkvoorziening (Wsw). Deze leden vragen zich af of de regering van mening is dat met het verlagen van het sociaal minimum dezelfde duurzame resultaten geboekt kunnen worden als met re-integratie trajecten voor langdurig werklozen en of de regering bereidt is dit ten koste te laten gaan van mensen die, of ze willen of niet, nooit meer kúnnen werken.

De overheidstekorten nopen de regering tot ingrijpen. Ombuigingen zijn noodzakelijk om het systeem van sociale zekerheid overeind te houden en bescherming te blijven bieden aan mensen die dat nodig hebben. Zij die (deels) kunnen werken, dienen die mogelijkheid ook aan te grijpen, waar nodig met ondersteuning. De afbouw van de dubbele heffingskorting in de uitkeringen is, naast bijvoorbeeld de introductie van de Wet werken naar vermogen, een van de maatregelen die de regering neemt om meer mensen aan het werk te krijgen. De regering is van mening dat met deze maatregelen mensen optimaal in staat worden gesteld om aan het werk te gaan. De voorgestelde maatregelen zorgen er voor dat het sociaal minimum zich blijft ontwikkelen in lijn met het netto minimumloon van een kostwinner. Bovendien zet de regering met werken naar vermogen meer in op een activerend sociale zekerheidsstelsel zodat iedereen naar vermogen kan participeren.

De leden van de SP-fractie willen weten wat de regering vraagt van de hoogste inkomens om de overheidsfinanciën op orde te maken en welke (belasting)maatregelen de regering getroffen heeft voor het bedrijfsleven om overheidsfinanciën op orde te maken en hoeveel deze maatregelen kosten of opleveren.

De maatregelen in het regeerakkoord zijn ingegeven vanuit het besef dat de overheidsfinanciën zijn ontspoord en vanuit de visie dat Nederland alleen met een kleinere overheid sterker uit de crisis kan komen. Het geheel van de maatregelen beslaat € 18 mld.Van belang is dat de maatregelen groei ondersteunen en niet belemmeren. Vanuit dit perspectief kiest de regering voor maatregelen die vooral gericht zijn op het beperken van uitgaven, niet voor lastenverzwaringen voor burgers dan wel bedrijven. Bij de ombuigingen staan de principes «werk boven uitkering» en «werk moet lonen» centraal. Hierbij is het lastig te mijden dat op het moment dat bezuinigd wordt op de overheidsuitgaven, juist diegenen geraakt worden die geld van de overheid krijgen. Het pakket aan maatregelen bevat ook diverse maatregelen die specifiek gericht zijn op hogere inkomens, zoals de afbouw van de kinderopvangtoeslag naar 0% voor het eerste kind en naar 64% voor het tweede kind, extra huurstijging tot 5% boven inflatie voor hogere inkomens (scheefwoners), en BTW voor podiumkunsten en kunst naar 19%. Ook na het geheel aan maatregelen zullen nog steeds de sterkste schouders de zwaarste lasten dragen.

De leden van de SP-fractie vragen voorts of de regering de berekeningen kan weergeven, die ten grondslag liggen aan figuren 1 en 2 en of de regering dit ook per uitkeringstype kan doen.

De cijferreeksen behorende bij de figuren 1 en 2 uit de memorie van toelichting zijn op basis van het netto minimumloon voor een werkende kostwinner (dus inclusief de arbeidskorting) en de bijstandsnorm van een paar waarbij in de tweede figuur rekening is gehouden met de in dit wetsvoorstel voorgestelde afbouw van de dubbele heffingskorting in de uitkering. Er wordt vanuit gegaan dat het wettelijk minimumloon in de toekomst met jaarlijks 2% stijgt. Omdat de uitkeringen hieraan gekoppeld zijn stijgt ook het bijstandsniveau.

In beide figuren wordt in het minimumloon de overdraagbaarheid van de heffingskorting in de fiscaliteit afgebouwd in 15 jaar. In figuur 2 wordt daarbij ook de dubbele heffingskorting in de bijstandsuitkering in 20 jaar afgebouwd conform het voorstel. Uitgaande van een uitkeringshoogte van 70% van het referentieminimumloon voor alleenstaanden (bestaande uit de basisnorm voor een alleenstaande van 50% plus een toeslag van 20%) en 90% voor alleenstaande ouders (bestaande uit de basisnorm voor een alleenstaande ouder van 70% plus een toeslag van 20%), is de berekening voor alleenstaanden en alleenstaande ouders respectievelijk 70% maal de uitkomst voor paren en 90% maal de uitkomst voor paren.

De leden van de CDA-fractie vragen hoeveel mensen op dit moment eigenlijk precies het wettelijke minimumloon verdienen. De leden van de SP-fractie vragen hoeveel kostwinners er in Nederland zijn, die het wettelijke minimumloon verdienen en hoeveel werkenden in Nederland 100%, 105%, 110%, 115%, 120%, 125% en 130% van het wettelijke minimumloon verdienen. Daarnaast willen de leden van de SP-fractie weten wat de ontwikkeling hiervan is sinds 1980. De leden van de PvdA-fractie vragen hoeveel mensen in Nederland werken op het minimumloonniveau, hoeveel mensen werken op het niveau van 110% van het wettelijke minimumloon en hoeveel mensen werken op het niveau van 120% van het wettelijke minimumloon. Deze leden willen hierover absolute en procentuele gegevens.

Tabel 4 toont het aantal werkende mensenin Nederland met inkomen uit arbeid (loon, winst of freelance inkomen) ter hoogte van het minimumloon op jaarbasis. Daarbij dient opgemerkt te worden dat de gegevens gebaseerd zijn op steekproefonderzoek, waarmee de aantallen slechts een indicatieve raming geven. Hierbij zijn de onderstaande inkomensklassen gehanteerd:

95% WML -105% WML

105% WML-115% WML

115% WML-125% WML

125% WML-135% WML

Het gaat hierbij om de feitelijke inkomsten. Dus bijvoorbeeld een persoon die vier dagen werkt tegen een loon van 120% WML ontvangt feitelijk inkomsten van 0,8 * 120% = 96% WML. In onderstaande tabel is deze persoon ingedeeld in de categorie 95%-105% WML.

Uit tabel 4 blijkt dat circa 3% van alle werkenden en circa 1 % van alle werkende kostwinners een bruto jaarinkomen uit arbeid heeft rond het wettelijk minimumloon (95% WML – 105% WML). Circa 13% van alle werkenden en 7 ½% van alle werkende kostwinners heeft een bruto jaar inkomen uit arbeid van tussen de 95% en 135% van het wettelijk minimumloon.

|

Bruto jaarinkomen |

95%-105% WML |

105%- 115% WML |

115%- 125% WML |

125%- 135% WML |

Totaal |

|---|---|---|---|---|---|

|

Aantal werkenden |

238 000 |

265 000 |

282 000 |

264 000 |

8,1 mln. |

|

Aandeel werkenden |

2,9% |

3,3% |

3,5% |

3,3% |

100% |

|

Aantal werkende kostwinners2 |

11 000 |

19 000 |

18 000 |

25 000 |

952 000 |

|

Aandeel werkende kostwinners2 |

1,2% |

2,0% |

1,9% |

2,6% |

100% |

Bron: Microsimulatiemodel Micros, Ministerie van SZW

De aantallen hebben betrekking op het bruto jaarinkomen uit arbeid, dat niet gecorrigeerd is voor de arbeidsduur, waarbij een vergelijking plaats heeft gevonden met volwassenen WML van een voltijder (inclusief vakantietoeslag). Voor circa 35% van alle werkenden met een jaarinkomen uit arbeid tussen de 95% WML en 135% WML is sprake van een voltijds arbeidsduur. Bij de deeltijdwerkenden rond of net boven het minimumloon gaat het ondermeer om minstverdienende partners.

Gedefinieerd als alle werkenden waarvoor geldt dat de partner een overdraagbare heffingskorting heeft

De regering beschikt niet over een consistente set gegevens over de ontwikkeling van het aantal werkenden met een inkomen op of rond het wettelijk minimumloon vanaf de jaren »80. Wel publiceert het CBS gegevens over het aantal werkenden naar inkomensklasse sinds eind jaren »90. Uit deze gegevens kan worden afgeleid dat het aantal werkenden met een jaarinkomen rond het volwassenen WML in deze periode in absolute termen licht is toegenomen, terwijl dit aantal in relatieve termen (afgezet tegen het totaal aantal werkenden) redelijk constant is gebleven.

De leden van de SP-fractie vragen wat de verhouding is tussen lonen en uitkeringen sinds 1980.

In de periode 1980–2011 is het bruto minimumloon met circa 71% gestegen. De koppeling tussen minimumloon en uitkeringen is een netto-koppeling. In dezelfde periode is de netto uitkering met 105% gestegen.

De leden van de SP-fractie vragen of de regering kan weergeven hoeveel uitkeringsgerechtigden in Nederland in armoede leven. De leden van de SP-fractie vragen welke gevolgen de verlaging van de uitkeringen heeft op de ontwikkeling van armoede in Nederland.

Het sociaal minimum biedt vanwege de koppeling aan de contractloonontwikkeling een adequaat inkomensniveau. Door deze koppeling – in combinatie met activerend beleid – hebben we in de periode 1995–2009 een halvering van het aandeel lage inkomens gezien, van 16% in 1995 naar minder dan 8% in 2009. In hoeverre huishoudens kunnen rondkomen is niet alleen afhankelijk van het inkomen van een persoon of huishouden, maar ook van persoonlijke omstandigheden (waaronder budgetteringsvaardigheden). Zo geeft in 2009 de meerderheid (ruim 60%) van de mensen met een inkomen onder de lage inkomensgrens aan dat zij kunnen rondkomen van het inkomen. Volgens de voorlopige cijfers van 2009 leefden 292 000 huishoudens met een uitkering minimaal een jaar onder de lage inkomensgrens. Hiervan hadden 162 000 huishoudens een bijstandsuitkering. Voor wat betreft de ontwikkeling van de armoede in Nederland is het van belang dat bij de invoering van dit wetsvoorstel de systematiek van de koppeling aan de lonen in stand blijft. Verder is de verwachting dat als gevolg van dit wetsvoorstel meer mensen aan het werk gaan. Recent onderzoek van het SCP (Uit de armoede werken. Omvang en oorzaken van uitstroom uit armoede, september 2010) laat zien dat het vinden van betaald werk de belangrijkste factor is bij uitstroom uit armoede. Dit wetsvoorstel draagt, door te voorkomen dat werken minder gaat lonen, eraan bij dat mensen uit de uitkering en aan het werk komen.

De leden van de SGP-fractie vragen of de regering het eens is met dr. H.A. Pott-Buter (Position paper dr. H.A. Pott-Buter voor rondetafelgesprek leefvormneutraal belastingstelsel) dat het – gegeven de wettelijke onderhoudsplicht van partners – voor de hand ligt de heffingskorting toe te passen, ongeacht of die persoon wel of geen arbeidsinkomen heeft of wel of geen uitkering. Voorts vragen zij of de regering erkent dat deze stellingname in lijn is met de wetsgeschiedenis van de Wet IB 2001, waar de regering aangaf dat de gecombineerde heffingskorting een belangrijk onderdeel vormt van de inkomensondersteuning voor de lagere inkomens.

Voor de regering is het uitgangspunt bij de heffing van inkomstenbelasting dat deze op individueel niveau plaatsvindt. De afbouw van de overdraagbaarheid van de heffingskorting in de fiscaliteit is ingegeven vanuit de wens de minstverdiendende partner te stimuleren te gaan werken en zo de arbeidsparticipatie te verbeteren. Voor een uitgebreidere reactie verwijst de regering naar de discussie die daarover is gevoerd met de staatssecretaris van Financiën, recent nog in het kader van de Fiscale agenda. De staatssecretaris van Financiën heeft aangegeven op een later moment terug te komen op het betoog van de SGP.

De leden van de SP-fractie vragen of de regering een toelichting kan geven op de zin: «voor alleenstaanden en alleenstaande ouders zit in de uitkering omgerekend 1,4 keer respectievelijk 1,8 keer de heffingskorting, terwijl werkende alleenstaanden een keer de heffingskorting krijgen». De leden van de SGP-fractie vragen de regering hoe de berekening tot stand is gekomen dat alleenstaanden omgerekend 1,4 algemene heffingskorting krijgen uitbetaald en alleenstaande ouders omgerekend 1,8 algemene heffingskorting. De leden vragen of de 0,4 en de 0,8 extra worden veroorzaakt door de toeslag maximaal 20% van het netto minimumloon voor alleenstaanden en alleenstaande ouders, die gemeenten kunnen geven, en of deze berekende 0,4 en 0,8 algemene heffingskorting ook worden afgebouwd voor alleenstaanden en alleenstaande ouders. De leden vragen voorts welk gedeelte van de wetstekst dat bewerkstelligt en op welke manier dat mechanisme werkt. Voorts willen de leden weten of alleenstaanden en alleenstaande ouders nog recht op één volledige algemene heffingskorting houden, zoals in de fiscaliteit, of dat zij uiteindelijk minder dan één heffingskorting na de afbouw krijgen en indien het laatste het geval is: hoe zich dat dan tot de draagkrachtgedachte dat de algemene heffingskorting nodig is voor de minimale kosten voor levensonderhoud verhoudt.

In de fiscaliteit hebben alleenstaanden en alleenstaande ouders recht op eenmaal de algemene heffingskorting. Voor mensen met een minimumuitkering is de heffingskorting verwerkt in de uitkeringshoogte. De minimumuitkeringen zijn gebaseerd op een netto referentieminimumloon, waarbij rekening is gehouden met tweemaal de volledige algemene heffingskorting. Dit werkt naar rato door in de uitkeringen van verschillende huishoudentypes.

Een paar in de bijstand krijgt 100% van deze norm en heeft daarmee een voordeel van 2 keer de algemene heffingskorting. De bijstandsnorm voor een alleenstaande bedraagt 70% (50%+20% gemeentelijke toeslag) van dit netto minimumloon. Omgerekend krijgen de alleenstaanden in de uitkering derhalve een voordeel van 1,4 (70% maal 2) keer de algemene heffingskorting en alleenstaande ouders een voordeel van 1,8 (90% maal 2) keer de algemene heffingskorting. Hierbij is uitgegaan van een uitkeringshoogte van 70% van het referentieminimumloon voor alleenstaanden (bestaande uit de basisnorm voor een alleenstaande van 50% plus een toeslag van 20%) en 90% voor alleenstaande ouders (bestaande uit de basisnorm voor een alleenstaande ouder van 70% plus een toeslag van 20%).

De afbouw werkt automatisch naar rato door in de bijstandsnormen van alleenstaanden en alleenstaande ouders. In de structurele situatie wordt in de uitkering gerekend met een keer de heffingskorting in het referentieminimumloon. Een paar heeft dan 1 keer de heffingskorting. Een alleenstaande heeft dan een voordeel van 0,7 keer de heffingskorting en een alleenstaande ouder van 0,9 keer de heffingskorting.

De afbouw van de algemene heffingskorting in het referentieminimumloon wordt geregeld in artikel 37 van de WWB. De automatische doorwerking gebeurt middels 38, eerste lid, onderdeel a van de WWB. De bedragen genoemd in artikel 21 WWB corresponderen resp. met 50%, 70% en 100% van het netto minimumloon conform artikel 37 van de WWB. De gemeentelijke toeslag bedraagt maximaal 20% van het netto minimumloon en wordt beschreven in artikel 25 WWB. De uitkering voor twee partners met kinderen blijft daardoor hoger dan de uitkering voor alleenstaande ouders.

Deleden van de PvdA-fractie willen verder van de regering weten hoeveel het inkomen vooruit gaat voor een alleenverdiener en een alleenstaande ouder, die een baan op minimumloonniveau accepteren voor vijf dagen in de week. Met betrekking tot het voorbeeld van de armoedeval vragen de leden van de PvdA-fractie waarom de regering als voorbeeld voor de armoedeval een alleenstaande ouder neemt op het minimumloon, die vier dagen werkt, en niet drie dagen of één dag, aangezien naar de mening van de leden van de PvdA-fractie de uitkering dan nog lager kan zijn. Deze leden vragen of de regering in het nieuwe beleid soms uitgaat van deeltijdwerk voor alleenstaande ouders en welke andere beleidsmatige consequenties dit dan heeft voor andere regelingen, zoals kinderopvang en kindregelingen.

Een alleenverdiener die vijf dagen in de week gaat werken tegen minimumloon gaat er, op dit moment rekening houdend met de huidige afbouw van de heffingskorting in de fiscaliteit en de huidige uitkeringshoogte, momenteel op jaarbasis € 470 op vooruit ten opzichte van het bijstandsniveau. Voor alleenstaande ouders hangt de inkomensvooruitgang niet alleen af van het aantal gewerkte dagen, maar ook van de mate waarin gebruik gemaakt wordt van kinderopvang (aantal en leeftijd kinderen, aantal dagen opvang). Op het moment dat een alleenstaande ouder bijvoorbeeld voor 2 kinderen 5 dagen per week gebruik maakt van BSO, gaat hij/zij er momenteel op jaarbasis € 975 op vooruit als hij/zij vanuit de bijstand 5 dagen per week tegen minimumloon gaat werken. Dit terwijl een alleenstaande ouder die voor 2 kinderen 4 dagen per week gebruik maakt van BSO, er op jaarbasis € 1 084 op achteruit gaat als hij/zij vanuit de bijstand 4 dagen per week tegen het minimumloon gaat werken). In deze berekeningen is rekening gehouden met afbouw van kwijtschelding en bijzondere bijstand.

Voor de berekening van de armoedeval voor alleenstaande ouders is aangesloten bij de wijze waarop al jaren gerapporteerd wordt in de begroting van SZW. De verklaring voor de in de begroting gebruikte aanname is dat in de praktijk een minderheid van de alleenstaande ouders voltijds werkt (zie bijvoorbeeld ook de CBS-studie Alleenstaande moeders op de arbeidsmarkt, Sociaaleconomische trends, 4e kwartaal 2008). Dit betekent niet dat deeltijdwerk de norm is voor alleenstaande ouders. De regering erkent echter wel dat voor deze groep de combinatie van werk en zorg niet eenvoudig is.

In de brief rond de Kindregelingen van 6 juni jl. wordt nader op de armoedeval voor deze groep ingegaan. Hierin is ondermeer aangegeven dat de regering najaar 2011 een structurele oplossing voor dit probleem zal schetsen. Voor de korte termijn heeft de regering aangekondigd in ieder geval een deel van het probleem op te lossen door de bijzondere bijstand en de kwijtscheldingsregeling bij lokale lasten te verruimen.

De leden van de PvdA-fractie vragen of de wet Vazalo niet een betere optie is om werk en zorg voor kinderen te kunnen combineren. Deze leden vragen waarom deze regering, die zegt zo gebrand te zijn op het activeren van alleenstaande ouders, deze wet Vazalo heeft ingetrokken.

Met de maatregen uit het voorstel van wet tot wijziging van de Wet werk en bijstand en samenvoeging van die wet met de Wet investeren in jongeren gericht op bevordering van deelname aan de arbeidsmarkt en vergroting van de eigen verantwoordelijkheid van uitkeringsgerechtigden wordt alleenstaande ouders een optimale kans geboden om arbeid en zorg te combineren en op die manier zelf te voorzien in de noodzakelijke middelen van het bestaan. Met dat voorstel zal de bestaande vrijlating voor alleenstaande ouders in de bijstand worden gewijzigd naar een meer activerend instrument, waardoor meer werken loont. Met dat voorstel worden de doelstellingen van de Wet Vazalo binnen de WWB gerealiseerd, zonder de uitvoeringstechnische bezwaren die aan de Wet Vazalo kleven, zodat de Wet Vazalo niet meer nodig is en kan worden ingetrokken.

De leden van de PvdA-fractie vragen of de regering kan toelichten welke relatie de AOW-tegemoetkoming, inmiddels omgedoopt tot koopkrachttegemoetkoming voor oudere belastingplichtigen, heeft met de geleidelijke afbouw van de dubbele heffingskorting in het referentieminimumloon. Het wetsvoorstel heeft immers tot doel om werken vanuit een uitkeringssituatie te laten lonen.

De onderbouwing van het niet langer uitzonderen van de koopkrachttegemoetkoming voor oudere belastingplichtigen (hierna: MKOB) van de middelentoets in de WWB is gelegen in het argument dat de Aio een bijstandsvoorziening is, dus een laatste vangnet op het sociaal minimum. Dit argument is tevens de reden waarom de regering kiest om de afbouw van de dubbele heffingskorting ook in de Aio door te laten werken.

De leden van de CDA-fractie stellen vast dat in paragraaf 3.1 van de memorie van toelichting wordt gesteld dat het complementaire karakter van de WWB wordt aangescherpt. Daarom wordt de MKOB niet langer uitgezonderd van de middelentoets in de bijstand. Deze leden vragen de regering te schetsen wat deze aanscherping nu precies feitelijk voor consequenties heeft. De leden van de PvdA-fractie vragen voorts of de regering kan uitleggen welke redenering ten grondslag lag aan de huidige situatie waarin de MKOB niet werd meegenomen in de middelentoets van de Aio en waarom daarvan nu wordt afgeweken. De leden van de PvdA-fractie vragen hoe hoog de tegemoetkoming is die zij nu ontvangen, en hoe dat bedrag zich ontwikkelt in de loop van de jaren als gevolg van de maatregelen. Deze leden vragen of dat kan worden afgezet ten opzichte van de bijstand en van een volledige AOW en of daarin ook onderscheid kan worden gemaakt tussen paren een alleenstaanden. De leden van de ChristenUnie-fractie vragen hoeveel mensen te maken krijgen met het betrekken van de MKOB in de middelentoets van de WWB. De leden van de CDA-fractie vragen hoeveel mensen in Nederland een onvolledige AOW uitkering hebben en onvoldoende aanvullende inkomsten, hoeveel mensen er gebruikmaken van de AIO voorziening en hoe deze cijfers zich tot elkaar verhouden.

Het complementaire karakter van de bijstand brengt met zich mee dat in de WWB een ruime definitie van het begrip middelen wordt gehanteerd. In dit licht acht de regering het noodzakelijk het complementaire karakter van de WWB aan te scherpen. Vergoedingen of tegemoetkomingen die worden ontvangen met het specifieke doel om te voorzien in kosten die behoren tot de algemene noodzakelijke bestaanskosten, zijn uitgezonderd van de middelentoets. Bij de MKOB gaat het niet om een tegemoetkoming om te voorzien in de algemene noodzakelijke bestaanskosten, maar om een algemene koopkachttegemoetkoming ter compensatie van beleidsveranderingen in de fiscale sfeer voor alle binnenlands belastingplichtige ouderen. Daarom past de MKOB naar zijn aard in de middelentoets van de bijstand. De beoordeling van de aard van de (voorganger van) de MKOB is in het verleden anders uitgevallen. Niettemin is de MKOB een uitzondering op de hoofdregel dat alle middelen moeten worden aangewend in de voorziening van het eigen bestaan. De regering maakt thans een andere afweging en vindt de uitzonderingspositie niet langer gerechtvaardigd.

Met dit wetsvoorstel wordt de MKOB daarom niet langer uitgezonderd van de middelentoets in de bijstand, maar wordt bij het bepalen van het recht op en de hoogte van de bijstand de MKOB gewoon meegeteld bij het inkomen.

De MKOB bedraagt thans € 33,09 (2011) bruto per uitkeringsgerechtigde per maand. Alle ouderen die de MKOB ontvangen, blijven deze ontvangen ongeacht of zij volledige of onvolledige AOW hebben. In de memorie van toelichting is aangegeven dat er circa 38 000 huishoudens met een Aio-uitkering zijn. Van de circa 193 000 in Nederland woonachtige huishoudens met een onvolledige AOW-uitkering ontvangt het overgrote merendeel (circa 80%) geen Aio. Deze mensen hebben zelf voor voldoende andere inkomsten of vermogen gezorgd of zichzelf bijverzekerd. In die gevallen waar mensen hier zelf niet voor hebben gezorgd vult de overheid aan tot het sociaal minimum. De regering vindt het niet logisch in die gevallen boven het sociaal minimum een aanvulling te geven.

De MKOB wordt voortaan tot de middelen van de WWB gerekend waardoor hun Aio-uitkering lager uit zal vallen.

Voor alleenstaanden betekent dit – uitgaande van de hoogte van de MKOB in 2011 – een daling van het netto inkomen van € 371, voor paren gaat het om € 743. Dit is voor alleenstaanden en paren respectievelijk 3% en 4 ½% van de huidige hoogte van het sociaal minimum voor 65-plussers.

De leden van de PvdA-fractie vragen of de regering hun mening deelt dat mensen met een onvolledige AOW aangevuld met Aio wel erg zwaar worden geraakt door afbouw van de dubbele heffingskorting én het aanpassen van de middelentoets in de WWB. De leden vragen in hoeverre alleenstaanden met een Aio de teruggang in inkomen van 3¾ % in 2012 nog kunnen opvangen. De leden van de ChristenUnie-fractie vragen waarom de regering deze wijziging onvoldoende vindt om te kiezen voor een geleidelijke overgangsregeling. De leden van de PvdA-fractie vragen wat de kosten zijn van het verlenen van aanspraak op een langdurigheidstoeslag aan Aio-gerechtigden. Deze leden vragen of de regering bereid is na te denken over alternatieven om de grote inkomensachteruitgang van deze mensen tegen te gaan.

De Aio is reeds hoger dan de bijstand voor mensen jonger dan 65 jaar. Dat blijft ook zo. Het inkomenseffect in 2012 is relatief fors, maar de Aio blijft gehandhaafd op een substantieel hoger niveau dan het niveau voor bijstandsgerechtigden jonger dan 65 jaar. Op jaarbasis ligt de uitkering van een alleenstaande met Aio netto circa € 1 000 hoger en voor een paar circa € 900 hoger dan voor een vergelijkbaar huishouden in de bijstand jonger dan 65 jaar. De onderhavige wijziging is niet van dien aard dat bestaande gevallen per de datum van inwerkingtreding van de wet een overgangstermijn zou moeten worden gegeven. Wel zullen de Aio-gerechtigden vroegtijdig op de hoogte worden gesteld van de maatregel, zodat zij zich daarop kunnen instellen. De regering acht het niet nodig de introductie van de langdurigheidstoeslag of andere alternatieven te overwegen, ook al omdat het uitkeringsniveau boven dat van mensen jonger dan 65 jaar blijft. De kosten van het verlenen van aanspraak op de langdurigheidstoeslag aan Aio-gerechtigden zou enkele tientallen miljoenen bedragen.

De leden van de ChristenUnie-fractie vragen wat het betrekken van de MKOB in de middelentoets van de WWB betekent voor de rechtsgelijkheid ten opzichte van de andere doelgroepen die MKOB ontvangen, aangezien de MKOB bedoeld is als algemene koopkrachttegemoetkoming.

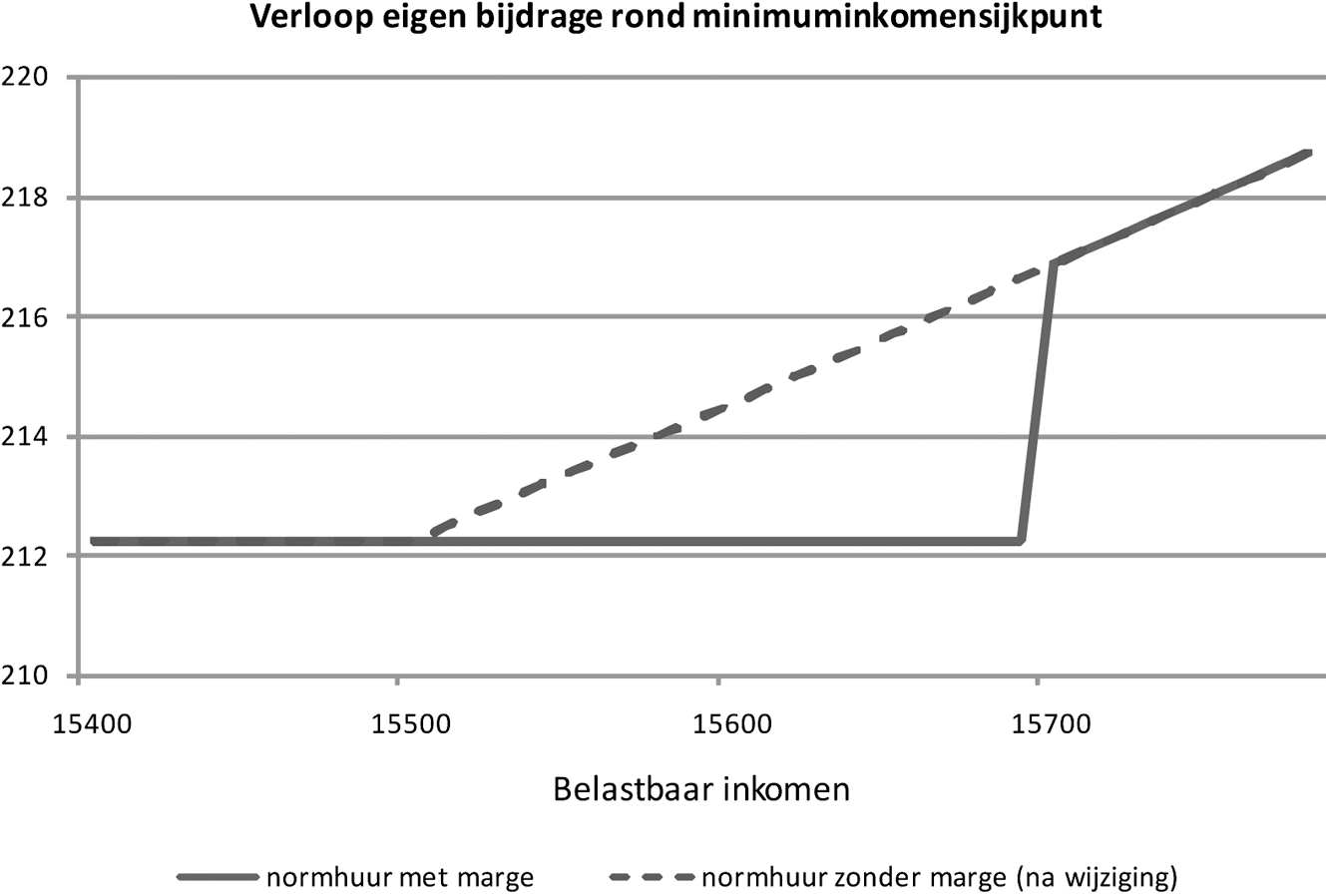

De regering kiest er bij de MKOB voor om deze niet langer uit te zonderen van de middelentoets van de Aio. Betrokkenen blijven nog steeds de MKOB ontvangen. Er is dus geen sprake van rechtsongelijkheid ten opzichtte van andere mensen die de MKOB ontvangen. De hoogte van de Aio norm wijzigt ook niet als gevolg van het niet langer uitzonderen van de MKOB van de middelentoets van de Aio. Wel zal door het niet uitzonderen van de MKOB van de middelentoets een lagere Aio-uitkering nodig zijn om het inkomen aan te vullen tot de Aio norm.