Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 32637 nr. 483 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 32637 nr. 483 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 16 december 2021

Met deze brief bied ik u de Financieringsmonitor 2021 aan1. De financieringsmonitor geeft een overzicht van de zoektocht naar externe financiering door ondernemers in de periode juli 2020 tot en met juni 2021. Hiermee beslaat het een groot deel van de periode dat bedrijven effecten ondervonden van de coronacrisis. De coronacrisis heeft geleid tot de noodzaak voor de overheid om intensief in te zetten op het stimuleren van de beschikbaarheid van bedrijfsfinanciering. Voldoende toegang tot financiering is voor ondernemers een essentiële randvoorwaarde om te kunnen ondernemen. Dat was voor de coronacrisis het geval, maar dat is nu des te belangrijker. Naast dat er namelijk bedrijven zijn die financiering nodig hebben om deze moeilijke periode te overbruggen, zijn er juist nu ook steeds meer bedrijven die weer willen en ook kunnen investeren ondanks dat de impact van de coronacrisis onvoorspelbaar blijft. Het is belangrijk dat deze investeringen in groei, vernieuwing, digitalisering en verduurzaming niet belemmerd worden.

De overheid kan de toegang tot financiering verbeteren door bij te dragen aan versterking van het financieringsaanbod, zoals gebeurd is in de coronacrisis. Ze kan dit bijvoorbeeld ook doen door informatie asymmetrie tussen de verschillende actoren in de mkb-financieringsmarkt te verkleinen. Naar aanleiding van de motie van het lid Amhaouch2 zend ik u hierbij tevens het plan van aanpak voor de eventuele oprichting van een kredietregister. Tenslotte ga ik in op een eerdere toezegging3 om met het Klachteninstituut Financiële Dienstverlening (Kifid) in gesprek te gaan over de mogelijkheden voor geschillenbeslechting voor ondernemers die vervolgfinanciering willen aangaan en daarbij zekerheden willen delen.

Financieringsmonitor

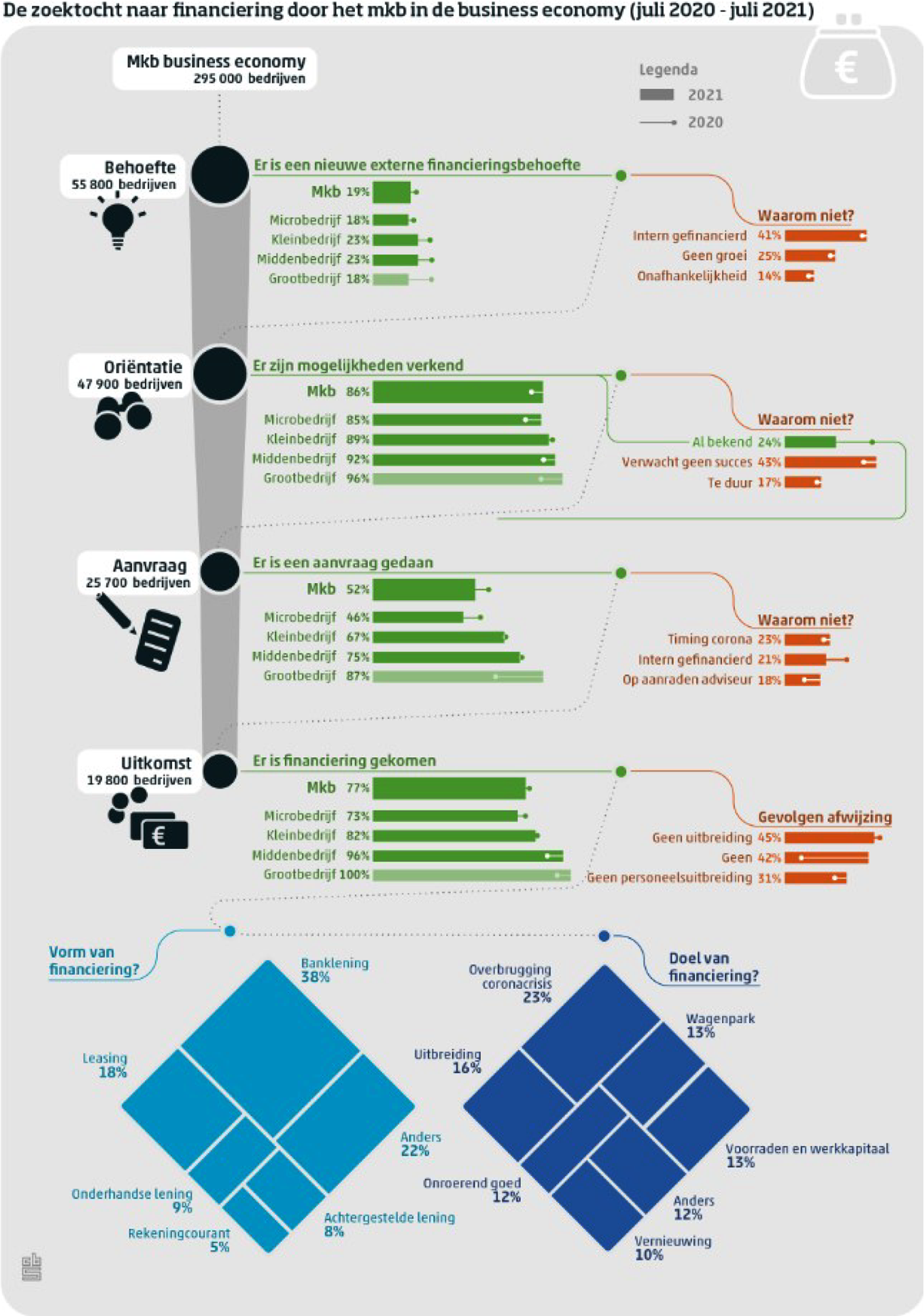

In opdracht van het Ministerie van Economische Zaken en Klimaat (EZK) heeft het Centraal Bureau voor de Statistiek (CBS) voor het vierde jaar de Financieringsmonitor opgeleverd. Dit jaar is voor de derde keer aandacht voor vrouwelijke ondernemers in hun zoektocht naar financiering. Hiermee voldoe ik aan de toezegging in antwoord op vragen van de leden Bergkamp, Sjoerdsma en Van Weyenberg4 en de toezegging die gedaan is in de brief over de Financieringsmonitor 2019 en de speciale uitgave over vrouwelijk ondernemerschap van 19 februari 2020.5 In figuur 1 zijn de hoofdresultaten van deze monitor weergegeven. Ik zal op deze en andere resultaten uit de monitor ingaan.

Bevindingen zoektocht financiering

Evenals in de vorige financieringsmonitor zien (Kamerstuk 32 637, nr. 447) mkb-ondernemers de gevolgen van het coronavirus als grootste uitdaging. Echter, bijna een vijfde van deze ondernemers benoemt dat de toegang tot financiering een uitdaging is die in meer of mindere mate als belemmerend wordt ervaren. Dit is toegenomen ten opzichte van de vorige monitor. Hoe kleiner het bedrijf, hoe vaker toegang tot financiering een belemmering vormt.

19% Van het mkb heeft een externe financieringsbehoefte. Voor het klein- en middenbedrijf is deze behoefte significant afgenomen ten opzichte van de vorige monitor. Bedrijven die geen externe financieringsbehoefte hebben geven veelal aan dat ze financieren vanuit het interne eigen vermogen. Andere veelvoorkomende redenen zijn dat ondernemers geen kansen zien om te groeien (ook vanwege corona), of dat men onafhankelijk wil blijven van geldschieters.

Van de ondernemers met een externe financieringsbehoefte verkent 86% de mogelijkheden. Hiervan geeft 63% aan dat zij zich via de bank oriënteren. Hoewel de bank het voornaamste oriëntatiekanaal is, neemt het percentage ondernemers dat zich via de bank oriënteert steeds verder af. Microbedrijven en jonge bedrijven oriënteren zich over het algemeen minder vaak via de bank dan respectievelijk het klein- en middenbedrijf en oudere bedrijven.

Zichtbaar is ook dat steeds minder mkb-ondernemers na oriëntatie overgaan tot een daadwerkelijke financieringsaanvraag. Waar uit de Financieringsmonitor 2019 bleek dat 69% overging tot een aanvraag, gaat nu maar 52% over tot een aanvraag. Corona was de vaakst genoemde reden om geen financiering aan te vragen. Alhoewel corona voor ondernemers een reden is om financiering te zoeken, is het ook een reden om niet over te gaan tot een financieringsaanvraag. Overigens neemt het percentage grootbedrijven dat een aanvraag doet ten opzichte van de vorige monitor toe.

Van de mkb-bedrijven die een aanvraag hebben gedaan is 77% (deels) succesvol. Waar al eerder gold dat de kans op een geslaagde financiering toeneemt met de grootte van het bedrijf, is dit verschil nog groter geworden. Als reden voor afwijzing door de financier wordt in deze monitor door de geënquêteerde ondernemers veel vaker dan vorig jaar aangegeven dat de aanvraag niet in het beleid van de betreffende financiers past.

Figuur 1

Bron: CBS 2021

Tenslotte blijkt uit deze monitor, net als uit de voorgaande monitor, dat in iedere stap van de zoektocht naar externe financiering vrouwen minder actief zijn en uiteindelijk ook minder succesvol zijn in het verkrijgen van externe financiering. Zo slaagt uiteindelijk 41% van de vrouwelijke ondernemers in het aantrekken van externe financiering tegenover 44% van de mannelijke ondernemers. In 2019 is begonnen met het in kaart brengen van de zoektocht naar externe financiering van vrouwelijke ondernemers, naar aanleiding van vragen van de leden Bergkamp, Sjoerdsma en Van Weyenberg.6 Na een aantal jaar data geaggregeerd te hebben is de dataset robuust.

Plan van aanpak kredietregister

Inleiding

Onderstaand plan van aanpak voor een eventueel kredietregister is een voorstel voor het nieuwe kabinet. Het is aan het nieuwe kabinet om te beslissen of zij wel of geen stappen gaat ondernemen om mogelijk een kredietregister op te richten en of zij dit plan van aanpak volgt.

Eerder heb is uw Kamer in de brief van 23 februari 2021, geïnformeerd over het onderzoek «Nut en noodzaak Kredietregister».7 Dit onderzoek is uitgevoerd om te bezien of een kredietregister een bijdrage kan leveren aan de toegang tot mkb-financiering. Onderzoekers stellen dat dit het geval is en doen een aantal aanbevelingen voor de optimale inrichting van een kredietregister.

Een besluit over het al dan niet oprichten van een kredietregister en het uitwerken van een optimale vorm is complex en vergt daarom zorgvuldig nader onderzoek en kritische afwegingen. Dit is ook geconstateerd in de eerder genoemde brief en komt eens te meer naar voren bij het opstellen van dit plan van aanpak.

Het doel van dit plan van aanpak is om inzicht te krijgen in de te nemen stappen en de te maken analyses die nodig zijn voor een afgewogen besluit. Het plan van aanpak is niet in beton gegoten; actualiteiten of voortschrijdende en gewijzigde inzichten kunnen aanleiding zijn om het plan aan te passen of verder vorm te geven.

Globale aanpak

Het plan van aanpak deelt het besluitvormingsproces op in 2 opvolgende fases.

Fase 1

Langs onderstaande actielijnen zal in fase 1 de onderbouwing tot stand komen waarmee het kabinet een zorgvuldig besluit kan nemen tot het wel of niet oprichten van een kredietregister. Hierbij zullen doelmatigheid, doeltreffendheid en een eerste scan van de uitvoerbaarheid leidend zijn.

Inzicht in uitvoeringsopties kredietregister

Doel hierbij is om een overzicht te creëren van de mogelijke uitvoeringsopties. Daarvoor moet inzichtelijk gemaakt worden voor welke doelen een kredietregister kan dienen, waarbij oog is voor de doelmatigheid en doeltreffendheid van de opties en de noodzakelijke randvoorwaarden. Essentieel voor de besluitvorming is de vraag of een kredietregister van toegevoegde waarde kan zijn voor het beoogde doel en zo ja, in welke vorm. Daar moet een kwantitatieve en kwalitatieve onderbouwing aan ten grondslag liggen. Verder is inzicht op hoofdlijnen in de juridische en technische haalbaarheid van de te kiezen uitvoeringsoptie relevant.

Draagvlak stakeholders over gedragen doel, uitgangspunt en randvoorwaarden

Een kredietregister kan pas succesvol zijn als er draagvlak is voor de doelen en uitgangspunten bij stakeholders (zoals ondernemers, financiers en andere relevante partijen). Draagvlak creëren is een stap die aan het begin van dit proces onmisbaar is, maar zeker ook doorlopend geborgd moeten worden. In deze fase zal afstemming met stakeholders gezocht worden om zorg te dragen voor een gezamenlijke visie op doel, uitgangspunten en randvoordwaarden.

Aan het eind van fase 1 volgt op basis van de uitvoeringsopties die voorliggen besluitvorming over het al dan niet oprichten van een kredietregister en zo ja, welke uitvoeringsoptie. Indien wordt gekozen voor oprichting van een kredietregister, kan eventueel worden overgegaan naar fase 2.

Fase 2

In fase 2 van het project worden de verschillende opties inzake de inrichting nader verkend, evenals de opzet van een kredietregister en de benodigde infrastructuur en een plan van aanpak voor de daaropvolgende fase. Daarbij is oog voor de haalbaarheid en draagvlak. Het doel is het opstellen van een plan met concrete keuzes op basis van fase 1.

Verkenning van mogelijkheden en te nemen stappen

Doel hierbij is om een inzicht te verkrijgen in haalbaarheid en voor- en nadelen, onder meer juridisch en technisch, van de mogelijke opties. Ook kosten en de risico’s moeten in kaart gebracht worden. Hierbij zullen ook de ervaringen in het buitenland met kredietregisters worden meegenomen. Nader onderzoek kan daarvoor nodig zijn.

Draagvlak stakeholders

Ook in deze fase zal afstemming met stakeholders gezocht worden voor een gezamenlijke visie op de inrichting en opzet van een kredietregister.

Juridisch kader

Voor een effectieve en efficiënte invoering van het register en het waarborgen van privacy en veiligheid zal het kredietregister moeten voldoen aan bestaande wet- en regelgeving. Mogelijk is aanpassing van bestaande wet- en regelgeving dan wel nieuwe wet- en regelgeving nodig. Het juridisch kader is een essentiële voorwaarde voor het kredietregister. Het uitwerken van dit kader en verdere juridische vormgeving is dan ook een belangrijk onderdeel van het proces.8

Gesprek Kifid over zekerheden

Tenslotte is mijn ministerie samen met het Ministerie van Financiën in gesprek gegaan met het Kifid en de Nederlandse Vereniging van Banken (NVB) over de mogelijkheden voor geschillenbeslechting op basis van de Gedragscode Kleinzakelijke Financiering voor ondernemers die vervolgfinanciering willen aangaan en daarbij zekerheden willen delen. Dit naar aanleiding een eerdere toezegging in de Kamerbrief «Diverse financieringsonderwerpen» van 23 februari 2021.9

Klachten die gaan over het niet-naleven van deze gedragscode kunnen bij het Kifid worden ingediend. Dit houdt in dat het Kifid kan toetsen of de financier niet aan zijn verplichtingen uit de code heeft voldaan, waarbij het Kifid gebonden is aan hetgeen bepaald is in het 1) Reglement Geschillenbeslechting kleinzakelijke financiering; en het 2) Reglement Geschillenbeslechting alternatieve financiering.

Het Kifid geeft aan dat klachten over de weigering van aanpassing van gevestigde zekerheden door de bestaande financier in beginsel kunnen worden behandeld. Dit is anders bij klachten over het niet verlenen van medewerking aan een nieuwe financiering (die de ondernemer bij een andere financier dan de bestaande financier wil afsluiten). Het Kifid is namelijk op grond van artikel 2.1j van het Reglement Geschillenbeslechting kleinzakelijke financiering, niet bevoegd om klachten te behandelen die zien op een weigering om een rechtsverhouding aan te gaan of om de dienstverlening uit te breiden. Uitzondering hierop vormt een klacht die inhoudt dat de financier misbruik heeft gemaakt van zijn contracts- en beleidsvrijheid of een klacht die inhoudt dat de financier bij de weigering heeft gehandeld in strijd met de wet. De vraag of een klacht over het niet verlenen van medewerking aan een nieuwe financiering door het Kifid kan worden behandeld is daarmee sterk afhankelijk van de omstandigheden van het geval. Tot op heden zijn er overigens nog geen klachten ingediend bij het Kifid over het verlenen van medewerking aan vervolgfinanciering.

De Minister van Economische Zaken en Klimaat, S.A. Blok

Te denken valt aan juridische aspecten ten aanzien de AVG, Wft, mededingingsrecht, Europees recht, internationaal privaatrecht en jaarrekeningenrecht.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32637-483.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.