Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 32637 nr. 421 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 32637 nr. 421 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 8 juni 2020

Hierbij bied ik – mede namens de Minister voor Rechtsbescherming – uw Kamer het evaluatierapport over de Wet betaaltermijnen grote bedrijven aan1. Op 1 juli 2017 is de Wet tot wijziging van Boek 6 van het Burgerlijk Wetboek in verband met het tegengaan van onredelijk lange betaaltermijnen (hierna: Wet betaaltermijnen grote bedrijven) in werking getreden. Artikel IIA van de Wet betaaltermijnen grote bedrijven bepaalt dat na drie jaar na de inwerkingtreding ervan aan de Staten-Generaal een verslag over de doeltreffendheid en de effecten van deze wet in de praktijk wordt verzonden. Ik heb het onderzoeksbureau Sira Consulting gevraagd een onderzoek te doen naar de effecten van de huidige wetgeving en de verwachte effecten van de voorgestelde aanscherping waarbij de betaaltermijn van 60 dagen wordt teruggebracht naar 30 dagen. Daarnaast heb ik het onderzoeksbureau gevraagd welke andere alternatieve of flankerende maatregelen mogelijk zijn om een gerealiseerde betaaltermijn van 30 dagen te realiseren zonder de wet aan te scherpen.

In deze brief zal ik achtereenvolgens de werkwijze van de onderzoekers, de effecten van de huidige wet en de aanscherping van de voorgestelde wet schetsen en een overzicht geven van de alternatieve en flankerende maatregelen. Tot slot zal ik mijn voornemens naar aanleiding van de onderzoeksresultaten en het verdere proces schetsen.

Onderzoeksrapport

Werkwijze Sira Consulting

De effecten die ondernemers ervaren bij de huidige wetgeving, wat zij verwachten te ervaren bij het aanscherpen van de wet en welke alternatieven er zijn, zijn in het onderzoek inzichtelijk gemaakt op basis van reeds beschikbare onderzoeken en rapporten, interviews met deskundigen op het gebied van betaaltermijnen en gesprekken met 15 mkb-ondernemers en vijf grote ondernemingen. Daarnaast zijn ter ondersteuning van dit onderzoek de resultaten van een door Ondernemend Nederland (ONL) uitgevoerde enquête onder 83 mkb-ondernemers en een vanuit Bouwend Nederland gehouden enquête onder 57 mkb-ondernemers gebruikt. De resultaten van het onderzoek zijn in een werksessie met experts en andere relevante stakeholders besproken.

De onderzoekers maken de kanttekening dat het onderzoek geen uitputtende evaluatie van de Wet betaaltermijnen grote ondernemingen is. Het onderzoek geeft op hoofdlijnen inzicht in de effecten van de huidige wet, de te verwachten effecten van een mogelijke aanscherping van de wet en mogelijke alternatieve of flankerende maatregelen die tijdige betalingen kunnen bevorderen.

Effecten van de huidige wet

Op 1 juli 2017 is de Wet betaaltermijnen grote bedrijven in werking getreden, waarbij voor overeenkomsten die voor 1 juli 2017 waren gesloten een overgangsjaar is geregeld. In deze wet is geregeld dat grote bedrijven in hun overeenkomsten met mkb-ondernemingen geen betaaltermijn mogen overeenkomen die langer is dan 60 dagen. Voor de definitie van «grote onderneming» is aangesloten bij criteria uit het jaarrekeningenrecht (zie de artikelen 395a t/m 398 van Boek 2 van het Burgerlijk Wetboek).

De onderzoekers hebben gebruik gemaakt van verschillende rapporten om te beoordelen wat de huidige gerealiseerde betaaltermijnen zijn. Ze geven aan dat ze – volgens de barometer van Graydon2, waarin het betaalgedrag van het bedrijfsleven is weergegeven- over Q2 2019 een lichte stijging zien van de gerealiseerde betaaltermijnen van grote ondernemingen naar mkb-ondernemingen. De lichte stijging wordt toegelicht door te refereren naar Q3 2017 waar de gemiddelde betaaltermijn 41 dagen bedroeg en Q2 2019 waar de betaaltermijn 41,4 dagen bedroeg. Waar Nederlandse ondernemingen in het tweede kwartaal van 2019 gemiddeld na 39,2 dagen hun factuur betaalden, ligt dit voor grote ondernemingen naar mkb op 41,4 dagen. Graydon geeft aan dat de aanscherping voor grote ondernemingen een normerende werking heeft, waardoor sommige ondernemingen (met een eerdere contractuele betaaltermijn van minder dan 60 dagen) ervoor kiezen om hun contractuele betaaltermijn naar het wettelijk maximum van 60 dagen te verhogen.

De onderzoekers van SIRA Consulting geven aan dat over het algemeen zowel grote ondernemingen als mkb-ondernemingen de gemaakte afspraken over contractuele betaaltermijnen nakomen. Voor de meeste ondernemingen zijn lange contractuele betaaltermijnen beheersbaar. Wel geven de onderzoekers aan dat startups, of bedrijven die te maken hebben met een snel groeiende of dalende omzet, vanwege lange contractuele betaaltermijnen in de problemen kunnen komen. Dit geldt eveneens voor mkb-ondernemingen die afhankelijk zijn van financieringsconstructies die een groot beslag leggen op het beschikbare onderpand. Deze ondernemingen hebben veelal hun inbare vorderingen al verpand in het kader van hun ondernemingsfinanciering, en kunnen daardoor geen gebruik maken van bijvoorbeeld factoring of ketenfinanciering om al tijdens de betalingstermijn hun vordering om te zetten in liquiditeiten.

De geïnterviewde (vertegenwoordigers van) leveranciers van diensten en zzp'ers beoordelen contractuele betaaltermijnen langer dan 30 dagen als te lang. Zij hebben namelijk de dienst al geleverd, kosten gemaakt en hebben doorgaans geen mogelijkheid om zakelijke zekerheidsrechten te vestigen voor hun vordering. Een snelle betaling ligt daarmee voor de hand. Ook voor deze respondenten geldt dat, wanneer zij wat financiële reserves opgebouwd hebben, het probleem van lange contractuele betaaltermijnen beheersbaar is. Wanneer de omzet van de onderneming afneemt of de onderneming snel groeit, kunnen lange contractuele betaaltermijnen echter problematisch worden.

De onderzoekers maken bij bovenstaande conclusies de kanttekening dat ze zijn getrokken tijdens hoogconjunctuur. Wanneer sprake is van laagconjunctuur kan de conclusie ten aanzien van beheersbaarheid van de betaaltermijnen anders zijn. Op dit moment zijn de economische vooruitzichten niet positief als gevolg van de situatie rondom het coronavirus. De verwachting is dat Nederland zich de komende tijd in laagconjunctuur zal bevinden. Verder wordt in het onderzoek aangegeven dat de implementatie van de Wet betaaltermijnen grote bedrijven grote impact heeft gehad op de bedrijfsvoering van grote bedrijven. De meeste grote bedrijven met veel leveranciers hebben hun betaalproces volledig geautomatiseerd, waardoor betalingen conform de contractuele betaaltermijnen plaatsvinden.

Effecten aanscherping van de Wet betaaltermijnen grote bedrijven

Volgens de onderzoekers zijn mkb-ondernemers over het algemeen positief over het aanscherpen van de wettelijke betaaltermijn, als dit leidt tot het verbetering van het betaalgedrag. De mkb-ondernemers verwachten de volgende financiële effecten:

– meer financiële ademruimte voor de eigen onderneming omdat minder werkkapitaal gereserveerd hoeft te worden voor financiering (bijvoorbeeld van openstaande facturen);

– de termijn van voorfinanciering van onkosten of salariskosten is korter;

– de kosten worden lager voor lopend krediet en andere financiële producten om de liquiditeit te vergroten.

Ook verwachten de mkb-ondernemers dat hun onderhandelingspositie beter wordt, omdat grote ondernemingen verplicht worden de aangescherpte betaaltermijn in de voorwaarden over te nemen. Mkb-ondernemers hoeven dan bijvoorbeeld geen concessies meer op hun prijs te doen om een redelijke betaaltermijn te bewerkstellingen.

De mkb-ondernemers noemden als aandachtspunt dat de huidige juridische invorderingsmiddelen – dat wil zeggen het vorderen van wettelijke handelsrente als de betaaltermijn wordt overschreden – niet of nauwelijks worden gebruikt omdat de kosten van het verlies van de relatie niet opwegen tegen het financieel gewin. Een deel van de geïnterviewden geeft aan sceptisch te zijn over de aanscherping van de wet indien toezicht door een onafhankelijke toezichthouder uitblijft.

Grote bedrijven zijn in tegenstelling tot de mkb-ondernemers tegen een aanscherping van de wet. De belangrijkste redenen die genoemd worden zijn dat met de maximalisering van de betaaltermijn op 60 dagen de excessen al zijn bestreden en dat contractuele betaaltermijnen goed worden nageleefd. Indien de betaaltermijn toch wordt aangescherpt, verwachten zij de volgende negatieve financiële gevolgen:

– negatief effect op de financiële positie;

– hoge implementatiekosten.

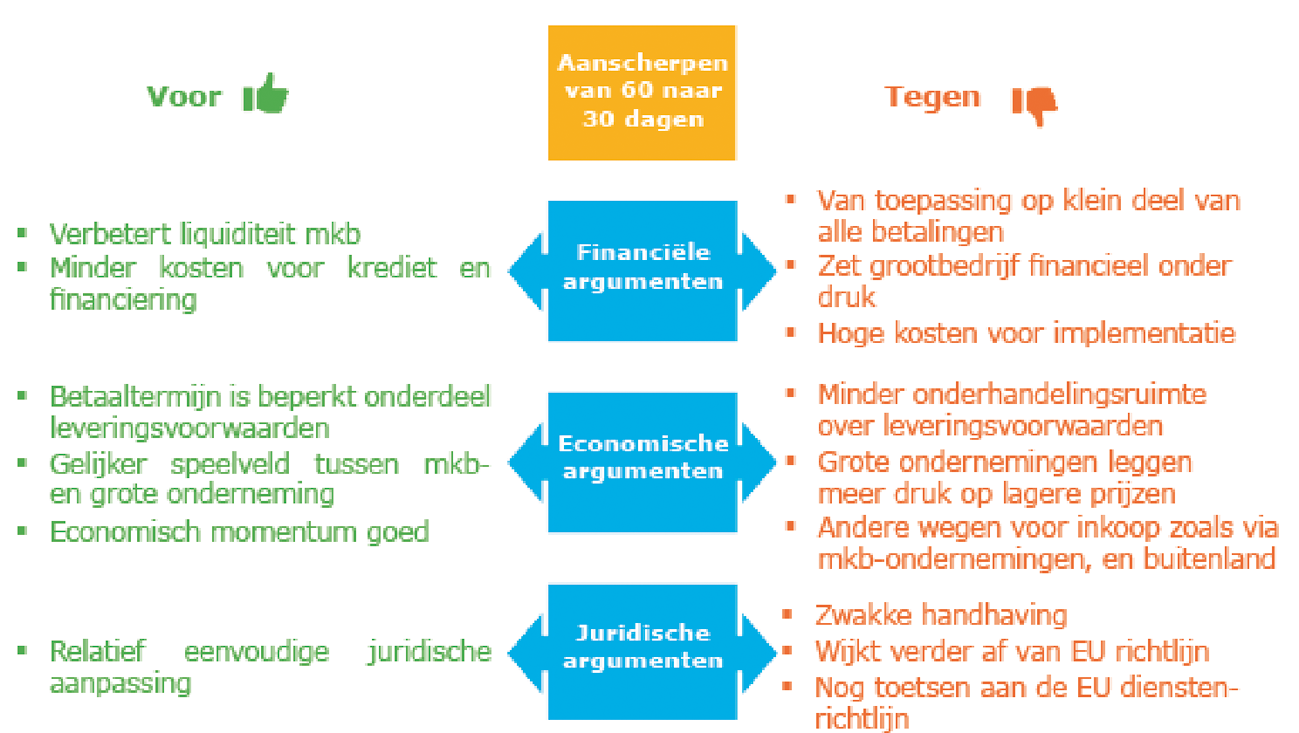

Daarnaast geven grote ondernemingen aan dat contractuele betaaltermijnen onderdeel zijn van de onderhandeling over af te nemen producten en diensten. De aanscherping van de wet zal deze ruimte beperken waardoor marktrisico’s minder goed gespreid kunnen worden. Ook zal volgens de grote bedrijven de concurrentiepositie van grote Nederlandse retail- en detailhandelsondernemingen verslechteren als gevolg van de aanscherping. De onderzoekers hebben de voor- en nadelen in onderstaand schema samengevat.

Alternatieve en flankerende maatregelen

De onderzoekers hebben vanuit de doelstelling van Richtlijn 2011/7/EU betreffende bestrijding van betalingsachterstand bij handelstransacties – namelijk het bestrijden van betaalachterstanden binnen de interne markt en daardoor versterken van het concurrentievermogen van ondernemingen, met name van het mkb – onderzocht welke alternatieve en flankerende maatregelen in plaats van het aanscherpen van de wet mogelijk zijn. In het rapport worden de volgende alternatieve en flankerende maatregelen voorgesteld, waarbij de onderzoekers opmerken dat de maatregelen enkel op hoofdlijnen zijn uitgewerkt.

1. Aanscherpen betaaltermijnen voor diensten, niet voor producten.

Bij dit alternatief wordt de contractuele betaaltermijn voor diensten aangescherpt tot 30 dagen en blijft de onderhandelingsruimte voor producten wel op maximaal 60 dagen staan. Reden voor dit onderscheid is dat bij producten de contractuele betaaltermijn een onderdeel van de leveringsvoorwaarden is.

Het te verwachten effect lijkt beperkt, omdat deze maatregel alleen betrekking heeft op een klein deel van alle betalingen en voor diensten vaak de betaaltermijn al op 30 dagen ligt. Daarnaast heeft deze optie verschillende aandachtspunten, zoals de definitie van diensten en het veelvuldig voorkomen van gemengde facturen met goederen en diensten.

2. Rapportageplicht over betaaltermijnen voor grote ondernemingen.

Volgens een aantal deskundigen zijn grote bedrijven gevoelig voor potentiële merk- en imagoschade. Uitgangspunt is dat grote ondernemingen verplicht worden om jaarlijks in het financiële of sociale verslag te rapporteren over hun feitelijke betaaltermijnen aan mkb-ondernemers en het aantal keren dat zij de wettelijke termijn overschrijden. Binnen het huidige jaarrekeningrecht is het rapporteren over het betaalbedrag echter niet iets wat thuishoort in het jaarverslag. Het behoort niet tot de kerncijfers van een onderneming, niet tot de winst- en verliesrekening, de balans en de toelichting daarop, omdat het niets zegt over de economische toestand van de onderneming. Daarnaast brengt deze optie veel administratieve lasten met zich mee.

3. Verplichting tot betaling van een voorschot door grote ondernemingen.

Het voorstel is om in de regelgeving een bepaling op te nemen dat mkb-ondernemingen een voorschot nota mogen indienen en dat grote ondernemingen dit verzoek niet mogen weigeren, met daaraan gekoppeld een maximaal percentage voor het voorschot. Aan deze optie kleven verschillende nadelen, de belangrijkste zijn fraudegevoeligheid en misbruik. Daarnaast kan deze maatregel tot een flinke stijging van administratieve lasten leiden, omdat het inregelen van voorschotten en de extra controle die grote bedrijven uit moeten voeren extra tijd kosten.

4. Verhogen van de wettelijke handelsrente.

De wettelijke handelsrente is momenteel 8%. Dit percentage is volgens de onderzoekers te laag om alle kosten voor gerechtelijke procedures te compenseren. Daarnaast is het ook te laag om de handelsrelatie op het spel te zetten. Een van de belangrijkste aandachtspunten voor dit alternatief is dat de huidige wettelijke handelsrente, zeker wanneer dit hoger wordt, op alle late betalingen van toepassing is. Het gevolg kan dan zijn dat dominante leveranciers (dit zijn niet alleen grote ondernemingen) de wettelijke handelsrente gaan vorderen met als mogelijk gevolg dat mkb-afnemers hierdoor onder (financiële) druk worden gezet.

5. Aandacht voor en advies over betaaltermijnen.

Deze maatregel ziet op het onder de aandacht brengen van en adviseren over betaaltermijnen. Uit de enquêtes blijkt dat bijna 35% van de mkb-ondernemers niet op de hoogte is van de huidige regelgeving. De kans is dan ook groot dat deze ondernemers zich hier in hun gesprek met leveranciers niet op beroepen. Deze maatregel kent geen noemenswaardige nadelen en heeft potentieel een gunstig effect.

6. Toezichthouder van overheidswege.

Volgens de onderzoekers maakt de markt nu maar heel beperkt gebruik van de mogelijkheid om het nakomen van afspraken zelf af te dwingen, hoofdzakelijk vanwege zorgen over de relatie. Een onafhankelijke en van overheidswege ingestelde toezichthouder kan zorgen voor gedragsverandering. Dit alternatief gaat uit van een meldpunt bij een toezichthouder waar mkb-ondernemers kunnen melden welke grote ondernemingen zich niet aan de wettelijke normen of aan de afgesproken betaaltermijn houden. Een belangrijk aandachtspunt is de meldingsbereidheid van de ondernemer. Ondernemers wensen anonimiteit van het melden. Daarnaast treedt een publieke toezichthouder niet op in individuele (private) geschillen. Een publieke toezichthouder kan geen (tijdige) betaling van facturen en/of wettelijke rente in individuele geschillen afdwingen. Dit betekent dat de betreffende ondernemer wellicht nog altijd naar de rechter dient te gaan om nakoming van de betaaltermijn te vorderen.

7. Wettelijke betaaltermijn voor alle ondernemingen gelijk.

De huidige en de voorgestelde aanscherping geldt alleen voor grote ondernemingen versus mkb (de regeling wordt strenger maar niet breder). Uit de gehouden interviews is naar voren gekomen dat de afbakening van het mkb te weinig onderscheidend is. De wet geldt zowel voor een middelgrootbedrijf met 250 medewerkers als voor een micro-ondernemer of zzp’er. De economische machtsposities van deze entiteiten zijn in de praktijk volgens geïnterviewden niet met elkaar te vergelijken. Een zzp’er of micro-ondernemer kan zowel in de relatie met een grote mkb-onderneming als in de relatie met een grote onderneming worden getroffen door een lange contractuele betaaltermijn.

De onderzoekers stellen daarom voor om de wet niet aan te scherpen voor de huidige beperkte doelgroep maar de huidige wettelijke betaaltermijn (maximaal 60 dagen) van toepassing te verklaren op alle betalingen tussen ondernemers, zodat het speelveld voor iedereen gelijker wordt. Dit vergt een wetswijzing. Belangrijkste aandachtspunt bij dit alternatief is dat onvoldoende duidelijk is of dit voorstel gedragen wordt door mkb-ondernemers. Daarnaast moet voorkomen worden dat deze verbreding een tegengesteld effect heeft en door de maximale contractuele betaaltermijn van 60 dagen, een langere contractuele betaaltermijn voor zzp’ers en micro-ondernemingen tot gevolg heeft.

De onderzoekers stellen als mogelijk alternatief binnen deze maatregel om alleen de termijn voor betalingen aan zzp'ers en micro-leveranciers op maximaal 30 dagen vast te stellen. Deze wijziging van scope is ingrijpend en zal alle ondernemingen treffen met hoge administratieve lasten als gevolg.

Voornemens

Zienswijze

Het is goed om te zien dat in het algemeen de contractuele betaaltermijnen worden nagekomen en voor de meeste ondernemingen de betaaltermijnen geen grote problemen veroorzaken en beheersbaar zijn in de bedrijfsvoering. De onderzoekers merkten hierbij echter op dat dit kwam door de hoogconjunctuur waar ten tijde van het onderzoek sprake van was. Inmiddels is de economische situatie als gevolg van het coronavirus anders. Tegelijkertijd zie ik dat voor veel mkb-ondernemingen de afgesproken betaaltermijn een belangrijk beding is waar ze tijdens de onderhandelingen weinig invloed op hebben en waarvan ze de nakoming moeilijk kunnen afdwingen. Een aantal grote ondernemingen rekt de betaaltermijn op.

De laatste cijfers van Graydon over het betaalgedrag van grote ondernemingen richting mkb-ondernemingen hebben geen verbetering laten zien.3 Ook geven veel zzp’ers aan dat ze betaaltermijnen van meer dan 30 dagen als te lang ervaren. Nederland kent op dit moment ruim 1 miljoen zzp’ers, dus dit raakt een groot aantal ondernemers.

Om de hiervoor genoemde redenen ben ik met de Minister voor Rechtsbescherming een wetsvoorstel aan het voorbereiden waarbij de betaaltermijn voor betalingen van grote ondernemingen aan mkb-ondernemingen van 60 naar 30 dagen wordt teruggebracht. De voordelen van een aanscherping wegen zwaarder dan de nadelen die door grote ondernemers zijn genoemd. De crisis waarin we ons thans bevinden, heeft ook zijn weerslag op de betaaltermijnen. Een aantal grote bedrijven heeft eenzijdig besloten de afgesproken betaaltermijn op te rekken. De betrokken bedrijven zijn door mijn ministerie aangesproken en hebben toegezegd zich aan de afgesproken betaaltermijn te houden. Juist in deze tijd van crisis is het van essentieel belang dat alle ondernemingen zich aan de afgesproken betaaltermijn houden. De huidige situatie laat te meer zien dat mkb-ondernemers beter beschermd dienen te worden tegen onredelijke betaaltermijnen.

De onderzoekers hebben zeven alternatieve en flankerende maatregelen voorgesteld. Een aantal maatregelen kennen te veel nadelen en zal ik daarom niet betrekken bij het verdere vervolg. De maatregel over het verbeteren van de informatievoorziening zal ik overnemen. Daarnaast zal ik de maatregel met betrekking tot publiek toezicht in samenwerking met de Autoriteit Consument en Markt (ACM) nader verkennen. Hierna licht ik toe wat ik met het voorstel met betrekking tot publiek toezicht ga doen.

De onderzoekers geven aan dat mkb-ondernemers wanneer de afgesproken betaaltermijn wordt overschreden geen gebruik maken van bestaande juridische invorderingsmiddelen voor niet-naleving. Mkb-ondernemers verwachten dat de relatie onder druk zal komen te staan als ze de wettelijke handelsrente willen vorderen. Dit is een zorgelijke conclusie. Ik vind het belangrijk dat ondernemers wanneer zij daar aanleiding voor zien hun rekeningen tijdig moeten kunnen incasseren. Ik zie een rol voor de brancheverenigingen weggelegd om hun leden aan te sporen zich aan de wettelijke en contractuele betaaltermijnen te houden. Daarnaast bezie ik of het mogelijk is dat de Autoriteit, Consument en Markt (ACM) binnen haar bestaande infrastructuur gedurende één jaar klachten en meldingen registreert van mkb-ondernemers over het niet naleven van de regels met betrekking tot betaaltermijnen. Deze cijfers zullen mij informatie geven over de omvang van de problematiek en of wellicht de problematiek zich in bepaalde sectoren concentreert. Aan de hand van de resultaten zal bezien worden of publiek toezicht mogelijk en opportuun is.

Verdere proces

Ik streef er met de Minister voor Rechtsbescherming naar het wetsvoorstel voor het herfstreces ter internetconsulatie aan te bieden. Daarnaast zal ik u separaat informeren over de mogelijke rol die de ACM gaat nemen omtrent het registreren van klachten en meldingen over het niet naleven van de regels ten aanzien van de betaaltermijnen. Verder ben ik voornemens om de informatievoorziening over betaaltermijnen door de overheid – middels de websites van de rijksoverheid en het Ondernemersplein – te verbeteren.

De Staatssecretaris van Economische Zaken en Klimaat, M.C.G. Keijzer

Graydon (t/m 2019). Barometer Betaalgedrag Q2 2019. Ontleend aan: https://www.graydon.nl/downloads/quarter-monitor-barometer-betaalgedrag-q2-2019.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32637-421.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.