Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 32140 nr. 212 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 32140 nr. 212 |

Vastgesteld 17 oktober 2024

De vaste commissie voor Financiën heeft een aantal vragen en opmerkingen voorgelegd aan de Staatssecretaris van Financiën over de brief van 7 juni 2024 over het Rapport «Naar een toekomstbestendige energiebelasting» (Kamerstuk 32 140, nr. 195).

De vragen en opmerkingen zijn op 4 juli 2024 aan de Staatssecretaris van Financiën voorgelegd. Bij brief van 17 oktober 2024 zijn de vragen beantwoord.

De voorzitter van de commissie, Nijhof-Leeuw

Adjunct-griffier van de commissie, Lips

Vragen en opmerkingen van de leden van de GroenLinks-PvdA-fractie

De leden van de GroenLinks-PvdA-fractie hebben het rapport met veel interesse gelezen. Deze leden hebben enkele vragen.

De leden van de GroenLinks-PvdA-fractie constateren dat er verschillende redenen kunnen zijn om energiebelasting te heffen of de heffing op een bepaalde manier vorm te geven, zoals het stimuleren van energiebesparing, het substitueren van gas door elektriciteit en het verbeteren van de koopkracht van specifieke groepen en dat over het algemeen geldt dat meer doelen leiden tot meer complexiteit als het gaat om fiscale wetgeving. Het reduceren van de complexiteit betekent mogelijk dan ook het loslaten van sommige doelen. Deze leden vragen de Staatssecretaris daarom om een ranglijst te maken van de doelstellingen die meespelen bij de energiebelasting. Wat zijn de verschillende doelen volgens de Staatssecretaris en welke doelen vindt de Staatssecretaris het belangrijkst?

De leden van de GroenLinks-PvdA-fractie vinden het van groot belang dat iedereen in Nederland voldoende middelen heeft om de woning te kunnen verwarmen als dat nodig is. Deze leden vragen de Staatssecretaris in hoeverre de Staatssecretaris energiearmoede ziet als een losstaand fenomeen of juist een uiting van het bredere probleem van armoede in Nederland. In het verlengde daarvan vragen deze leden of de Staatssecretaris de energiebelasting een geschikt middel vindt voor koopkracht- en inkomensbeleid. Klopt het dat de belastingvermindering in de energiebelasting volledig verzilverbaar is en daarom economisch gezien vrijwel volledig vergelijkbaar met een huishoudtoeslag of «basisinkomen» op huishoudniveau? Hoe kijkt de Staatssecretaris aan tegen dit inkomensbeleid via de energiebelasting, uitgevoerd door private bedrijven? Zou het niet logischer zijn dit via een andere regeling vorm te geven, uitgevoerd door een publieke instelling (zoals de Sociale Verzekeringsbank (SVB))?

De leden van de GroenLinks-PvdA-fractie vragen ook of er andere mogelijkheden zijn om de teruggaveregeling voor gevallen waarin slechts één keer de belastingvermindering toegepast wordt, terwijl dat meer keer zou moeten af te kunnen schaffen. Is het bijvoorbeeld mogelijk om alle onroerende zaken van een eigen elektriciteitsmeter te voorzien (voor zover deze die nog niet hebben)? Heeft het kabinet hier plannen voor?

Deze leden vragen ook of de Staatssecretaris kan toelichten waarom de belastingvermindering niet wordt geïndexeerd. Zou het niet logischer zijn dit wél te doen, bijvoorbeeld met de tabelcorrectiefactor?

De leden van de GroenLinks-PvdA-fractie zijn daarnaast geïnteresseerd in de mogelijkheden van een uniform tarief in de energiebelasting (een vlaktaks). Hoe kijkt de Staatssecretaris aan tegen de voordelen daarvan? Klopt het dat de complexiteit bij bijvoorbeeld blokverwarming ermee zou verdwijnen? Kan de Staatssecretaris de totale vermindering aan uitvoeringskosten en administratieve lasten door invoering van een vlaktaks kwantificeren?

De leden van de GroenLinks-PvdA-fractie vragen de Staatssecretaris naar zijn visie op «fossiele subsidies» binnen de energiebelasting. Hoe kijkt de Staatssecretaris aan tegen het verschil in beprijzing tussen elektriciteit en gas, als het gaat om zowel energie-inhoud als CO2-uitstoot? Hoe kijkt de Staatssecretaris aan tegen de fossiele subsidie die ontstaat door het degressieve tariefstelsel? Klopt het dat zowel het voornoemde beprijzingsgat als de degressiviteit groter worden door de plannen in het hoofdlijnenakkoord van het kabinet? Hoe verhouden deze plannen zich tot de herziening van de Energy Taxation Directive? Met welke inzet gaat het kabinet de onderhandelingen over deze herziening in? Deze leden vragen ook waarom Nederland geen gebruik maakt van de optie in de Energy Taxation Directive om elektriciteit uit hernieuwbare bronnen vrij te stellen van energiebelasting? Wat zouden de voor- en nadelen daarvan zijn?

De leden van de GroenLinks-PvdA-fractie vragen de Staatssecretaris om een overzicht te maken van alle speciale regelingen (verlaagde tarieven, teruggaveregelingen etc.) in de energiebelasting met daarbij de datum waarop zij voor het laatst zijn geëvalueerd, hoe doelmatig en doeltreffend zij zijn volgens die evaluatie en wanneer de eerstvolgende evaluatie is gepland.

Vragen en opmerkingen van de leden van de VVD-fractie

De leden van de VVD-fractie hebben met interesse kennisgenomen van de brief «Naar een toekomstbestendige energiebelasting». Deze leden hebben nog meerdere vragen.

De leden van de VVD-fractie lezen ten aanzien van de herziening van de richtlijn dat op dit moment de onderhandelingen lopen over een herziening van de richtlijn. Welke onderdelen van deze richtlijn zouden worden herzien? Wat is de stand van zaken van deze herziening? Welke planning wordt er aangehouden voor deze herziening? Wat is de Nederlandse inzet bij deze onderhandelingen?

De leden van de VVD-fractie maken zich ten aanzien van de Belastingdienst zorgen over de capaciteit in de toekomst bij de Belastingdienst aangezien er personeelstekorten zullen ontstaan. Hoeveel fte heeft het Landelijk Milieubelastingenteam Arnhem (LMA) nodig om de toezichtactiviteiten uit te blijven voeren? Hoeveel fte heeft het Team Teruggave Milieubelastingen (TMB) nodig om het aantal teruggaveverzoeken te kunnen blijven behandelen? Hoeveel fte zal er naar verwachting uitstromen bij het LMA en TMB? Wat zijn de gevolgen van een tekort in capaciteit bij het LMA? Welke stappen gaat de Staatssecretaris zetten om deze tekorten tegen te gaan?

De leden van de VVD-fractie lezen dat er sprake is van complexe wet- en regelgeving, arbeidsintensief werk en onvoldoende capaciteit om de taken volledig uit te voeren. Wat betekent dit voor de dienstverlening? Hoe lang moeten belastingplichtigen gemiddeld wachten op hun teruggave? Wat is het gemiddelde bedrag van de teruggave?

De leden van de VVD-fractie lezen dat het noodzakelijk is om de huidige legacy in de ICT eerst op te lossen voordat aanzienlijke aanpassingen zouden worden doorgevoerd. Wat is de huidige legacy? Wat wordt verstaan onder «aanzienlijke aanpassingen»?

De leden van de VVD-fractie lezen dat het niet voor alle partijen altijd duidelijk is dat energiebelasting verschuldigd is. Wat zijn de consequenties van het over het hoofd zien van de energiebelasting? Wie handhaaft dit? Op welke manier kan de Belastingdienst bijdragen aan het duidelijker maken hiervan? Wat gaat de Staatssecretaris doen om dit duidelijker te maken?

De leden van de VVD-fractie vinden het ten aanzien van (nog niet) uitgevoerde onderzoeken en verkenningen jammer om te lezen dat de bespreking van of vergelijking met andere instrumenten (normeren, beprijzen, subsidiëren) buiten de reikwijdte van het onderzoek valt. Is het mogelijk om dit alsnog uit te voeren? Wat zijn de verwachtingen van een eventuele vergelijking?

De leden van de VVD-fractie lezen dat het Ministerie van Financiën in de eerste helft van 2024 onderzoek doet naar blokaansluitingen. Wat is de stand van zaken van dit onderzoek? Wat is de planning van dit onderzoek? Wat is de onderzoeksopdracht? Welke partijen zijn betrokken bij dit onderzoek?

De leden van de VVD-fractie lezen dat het Ministerie van Financiën op dit moment verkent of het mogelijk is om voor de belastingvermindering onderscheid te maken tussen huishoudens en niet-huishoudens. Wat is de stand van zaken van deze verkenning? Wat is de planning van deze verkenning? Welke organisaties zijn betrokken bij deze verkenning? Wat zijn eventuele vervolgstappen van deze verkenning?

De leden van de VVD-fractie lezen dat er kan worden onderzocht of het mogelijk en wenselijk is dubbele heffing te voorkomen. In welke gevallen doet dubbele belasting zich nu voor? In welke gevallen wordt dubbele belasting voorzien bij een ongewijzigde energiebelasting? In welke scenario’s is het wel en niet mogelijk en wenselijk om dubbele heffing te voorkomen?

De leden van de VVD-fractie lezen ten aanzien van de verduurzamingsprikkels dat verduurzamingsprikkels vermoedelijk doeltreffender en doelmatiger kunnen worden uitgegeven via andere instrumenten zoals normering en subsidiering. Kan de Staatssecretaris een uitwerking laten zien van een doeltreffender en doelmatiger alternatief zoals subsidiering? Ook lezen deze leden dat bovendien gerichte compensatie via andere instrumenten buiten de energiebelasting mogelijk doeltreffender en doelmatiger is. Kan de Staatssecretaris dit ook uitwerken?

Met interesse heb ik kennisgenomen van de vragen van de leden van de fractie van GroenLinks-PvdA en VVD naar aanleiding van het ambtelijke onderzoek «Naar een toekomstbestendige energiebelasting». Bij de beantwoording van de vragen wordt de volgorde van het verslag aangehouden.

De leden van de GroenLinks-PvdA-fractie constateren dat er verschillende redenen kunnen zijn om energiebelasting te heffen of de heffing op een bepaalde manier vorm te geven, zoals het stimuleren van energiebesparing, het substitueren van gas door elektriciteit en het verbeteren van de koopkracht van specifieke groepen en dat over het algemeen geldt dat meer doelen leiden tot meer complexiteit als het gaat om fiscale wetgeving. Het reduceren van de complexiteit betekent mogelijk dan ook het loslaten van sommige doelen. Deze leden vragen de Staatssecretaris daarom om een ranglijst te maken van de doelstellingen die meespelen bij de energiebelasting. Wat zijn de verschillende doelen volgens de Staatssecretaris en welke doelen vindt de Staatssecretaris het belangrijkst?

De energiebelasting is geïntroduceerd om (groene) belastinginkomsten te genereren en aan te zetten tot energiebesparing. Daar is de vormgeving ook op afgestemd. De energiebelasting slaagt er goed in om deze doelen te bereiken. Ik vind dat dit nog altijd de belangrijkste doelen van de energiebelasting zijn.

De energiebelasting heeft ook altijd bijzondere regelingen gekend die beogen een verduurzamingsprikkel te geven. Daarnaast wordt met de verhoging van de energiebelastingtarieven op aardgas en de verlaging van de energiebelastingtarieven op elektriciteit zoals opgenomen in het basispad beoogd een verduurzamingsprikkel te geven. De energiebelasting slaagt er ook in om een verduurzamingsprikkel te geven. Voor nieuwe verduurzamingsprikkels zou in de toekomst evenwel in veel gevallen beter naar andere instrumenten kunnen worden gekeken, zoals CO2-heffingen. Een verduurzamingsprikkel verhoudt zich namelijk niet altijd met een energiebesparingsprikkel, terwijl het geven van een besparingsprikkel een van de twee hoofddoelen is van de energiebelasting en deze prikkel zonder meer doeltreffend en doelmatig wordt gegeven via de energiebelasting.

De energiebelasting voorziet verder op dit moment in lastencompensatie voor de energiebelasting binnen de energiebelasting, industriebeleid, inkomensbeleid voor bedrijven en de mitigatie van weglekrisico’s. Het nastreven van deze doelen met de energiebelasting maakt de belasting complex en doet een groot beroep op het doenvermogen van betrokken partijen. Dat maakt terughoudendheid bij nieuwe regelingen voor deze doelen gepast.

Uit het onderzoek blijkt dat de energiebelasting zich niet goed leent voor gericht koopkrachtbeleid, inkomensbeleid en als middel om de vraag naar elektriciteit te flexibiliseren. Voor het realiseren van deze doelstellingen bestaan veelal instrumenten die met minder complexiteit en gerichter kunnen worden vormgegeven. Het ligt daarom niet voor de hand om de energiebelasting voor deze doelen in te zetten. De inzet van de energiebelasting voor deze doelen zou bovendien ten koste gaan van de twee hoofddoelen die wel goed worden bereikt met dit instrument: het genereren van belastinginkomsten en het aanzetten tot energiebesparing.

De leden van de GroenLinks-PvdA-fractie vinden het van groot belang dat iedereen in Nederland voldoende middelen heeft om de woning te kunnen verwarmen als dat nodig is. Deze leden vragen de Staatssecretaris in hoeverre de Staatssecretaris energiearmoede ziet als een losstaand fenomeen of juist een uiting van het bredere probleem van armoede in Nederland.

Energiearmoede maakt deel uit van het bredere vraagstuk rondom bestaanszekerheid. Het inkomen bepaalt voor een deel of een huishouden de energierekening kan betalen en mee kan doen aan de energietransitie. Energiearmoede is echter niet alleen op te lossen met inkomensondersteuning. Energiearmoede is een multidimensionaal vraagstuk en moet vanuit een breed perspectief worden aangepakt. Bij de aanpak gaat het ook om de woonsituatie, bijvoorbeeld de overstap op andere warmtebronnen of het verbeteren van het energielabel om zo het energieverbruik en de energierekening omlaag te brengen. De Ministeries van KGG, VRO en SZW werken nauw samen bij deze multidimensionale aanpak van energiearmoede. Daarbij wordt de betaalbaarheid, verduurzamingsopgave en inrichting van het energiesysteem in samenhang bezien. Het voorgaande wordt onderschreven door de meest recente publicatie Energiearmoedemonitor 2023 van TNO/CBS.

In het verlengde daarvan vragen deze leden of de Staatssecretaris de energiebelasting een geschikt middel vindt voor koopkracht- en inkomensbeleid.

De energiebelasting is niet geschikt om gericht koopkrachtbeleid mee te voeren noch om inkomensbeleid mee te voeren. Als het gaat om de hoogte van de energiebelasting die huishoudens betalen, zijn er twee knoppen waaraan kan worden gedraaid. Ik sta eerst stil bij de belastingvermindering, daarna bij de energiebelastingtarieven.

De energiebelasting kent een belastingvermindering. Dit is een vast bedrag per elektriciteitsaansluiting voor een object met een verblijfsfunctie. De belastingvermindering is tijdelijk verhoogd tijdens de energiecrisis om de sterk gestegen energierekening te dempen. Op deze manier is dit instrument ingezet in het kader van koopkrachtbeleid. Daarbij moet worden bedacht dat het een zeer ongericht middel is om koopkrachtbeleid mee te voeren. Een verhoging komt namelijk terecht bij alle huishoudens en bij veel bedrijven, omdat geen onderscheid kan worden gemaakt tussen huishoudens en bedrijven en evenmin tussen huishoudens onderling. Ongeveer 91% van het voordeel slaat neer bij huishoudens en 9% bij bedrijven. Bovendien krijgt elk huishouden en elk bedrijf eenzelfde bedrag.

Op dit moment verkent het Ministerie van Financiën of het mogelijk is om voor de belastingvermindering onderscheid te maken tussen huishoudens en niet-huishoudens. Hierop ga ik nader in bij de beantwoording van de vraag van de leden van de VVD-fractie over deze verkenning. Ook als het mogelijk blijkt om dit onderscheid te maken, kan nog geen onderscheid worden gemaakt tussen huishoudens onderling. De belastingvermindering biedt dus geen handvat voor gericht koopkrachtbeleid.

Ook de energiebelastingtarieven zijn niet geschikt om koopkrachtbeleid mee te voeren. Als het wenselijk wordt geacht op zeer korte termijn de energiebelastingtarieven te verlagen ter compensatie van plots stijgende energieprijzen, is de energiebelasting hiervoor niet geschikt. Tariefaanpassingen vergen wetswijzingen die op z’n minst enige maanden in beslag nemen. Bovendien zouden frequente aanpassingen de uitvoerbaarheid van en het doenvermogen rondom de energiebelasting onder druk zetten. Daarnaast is het geen gericht instrument. Bij de tarieven kan evenmin onderscheid worden gemaakt tussen huishoudens en bedrijven en tussen huishoudens onderling. Het voordeel van lagere energiebelastingtarieven komt ook terecht bij bedrijven. Een verlaging van het tarief van de eerste schijf aardgas komt voor ongeveer 91% terecht bij huishoudens en voor 9% bij bedrijven. Bij de eerste schijf elektriciteit is dit 88% en 12%, en bij de belastingvermindering 93% en 7%.

Om met de energiebelasting gericht inkomensbeleid voor huishoudens te kunnen voeren, zouden de belastingvermindering of energiebelastingtarieven op de een of andere manier inkomensafhankelijk moeten worden gemaakt. De omvang van de energiebelasting als onderdeel van de totale energierekening is betrekkelijk gering om daarmee impactvol inkomensbeleid te voeren (in de periode 2024–2030 ongeveer 12 tot 14%). Tegenover een beperkte impact staat een grote toename van de complexiteit, zowel voor energiegebruikers, energieleveranciers als de Belastingdienst. In het rapport is hierover het volgende opgemerkt. Als het een wens is om inkomensbeleid voor huishoudens te voeren via de energiebelasting, leidt dit tot een zeer grote toename van complexiteit, onzekerheid en veel discussie. Hierdoor is de belasting niet meer handhaafbaar. Het gebruikmaken van inkomensgegevens kan overigens leiden tot zorgen over privacy, omdat het zou vergen dat energieleveranciers over dergelijke gegevens beschikken om te bepalen hoeveel energiebelasting een huishouden moet betalen. Daarnaast moet worden bedacht dat het inkomen slechts één van de aspecten is aan de hand waarvan moet worden bepaald of een huishouden naar verhouding te veel van het inkomen kwijt is aan energiekosten. Er zou dan bijvoorbeeld ook moeten worden gekeken naar het vermogen, het energieverbruik, de gezinssamenstelling, persoonlijke energiebehoeften, bijvoorbeeld vanwege medische redenen, en de energiezuinigheid van de woning. Hiervoor heb ik opgemerkt dat energiearmoede niet alleen is op te lossen met inkomensondersteuning. Energiearmoede moet dan ook vanuit een breder perspectief worden aangepakt.

Klopt het dat de belastingvermindering in de energiebelasting volledig verzilverbaar is en daarom economisch gezien vrijwel volledig vergelijkbaar met een huishoudtoeslag of «basisinkomen» op huishoudniveau?

De belastingvermindering is inderdaad volledig verzilverbaar. In die zin kent het instrument overeenkomsten met een toeslag. De vermindering wordt niet alleen toegepast op elektriciteitsaansluitingen van huishoudens maar ook op die van bedrijven en instellingen als het gaat om een object met een verblijfsfunctie. Daarbij kan worden gedacht aan kantoren en sportkantines.

Hoe kijkt de Staatssecretaris aan tegen dit inkomensbeleid via de energiebelasting, uitgevoerd door private bedrijven? Zou het niet logischer zijn dit via een andere regeling vorm te geven, uitgevoerd door een publieke instelling (zoals de Sociale Verzekeringsbank (SVB))?

De belastingvermindering moet in samenhang worden bezien met de energiebelastingtarieven per verbruikte kWh elektriciteit en m3 aardgas. De energiebelastingtarieven zijn relatief hoog. Het doel hiervan is om verbruikers te prikkelen om energie te besparen. Tegelijkertijd zorgt de belastingvermindering ervoor dat de energierekening niet te hoog oploopt door de energiebelastingtarieven. De energieleveranciers zijn de aangewezen partij om de belastingvermindering te verrekenen op de energierekening omdat zij belastingplichtig zijn voor de energiebelasting en de energiebelastingtarieven in rekening brengen bij verbruikers.

De leden van de GroenLinks-PvdA-fractie vragen ook of er andere mogelijkheden zijn om de teruggaveregeling voor gevallen waarin slechts één keer de belastingvermindering toegepast wordt, terwijl dat meer keer zou moeten af te kunnen schaffen.

Op een elektriciteitsaansluiting past de energieleverancier één keer de belastingvermindering toe. De energieleverancier ziet één elektriciteitsaansluiting en weet niet wat er achter de aansluiting zit. De teruggaveregeling meerdere onroerende zaken achter één aansluiting – ook wel «blokelektriciteit» genoemd – zorgt ervoor dat de objecten achter een blokaansluiting ook de belastingvermindering kunnen ontvangen. Het is aan de contracthouder van de aansluiting om een teruggaveverzoek in te dienen bij de Belastingdienst. Zonder deze regeling zou een appartementencomplex met twintig appartementen achter één elektriciteitsaansluiting maar één keer de belastingvermindering kunnen krijgen.

De Belastingdienst herberekent overigens de energiebelasting volledig als een dergelijk teruggaveverzoek wordt ingediend. De bewoners hebben namelijk mogelijk voordeel van de degressieve tariefsystematiek. Als hun gezamenlijke verbruik boven de 10.000 kWh uitkomt, betalen zij over dat verbruik een lager energiebelastingtarief dan wanneer zij een eigen elektriciteitsaansluiting hadden gehad. De Belastingdienst bekijkt dus niet alleen hoeveel keer de belastingvermindering zou moeten worden toegepast. De Belastingdienst brengt in voorkomende gevallen ook in mindering het voordeel van een lager energiebelastingtarief over een deel van het verbruik. Kortom, zo lang de belastingvermindering en de degressieve tariefsystematiek bestaan, is de teruggaveregeling nodig.

Is het bijvoorbeeld mogelijk om alle onroerende zaken van een eigen elektriciteitsmeter te voorzien (voor zover deze die nog niet hebben)? Heeft het kabinet hier plannen voor?

Nee, het kabinet heeft geen plannen om alle onroerende zaken van een eigen elektriciteitsmeter te voorzien. In de systematiek van huidige Elektriciteitswet 1998 (en de Energiewet) gaat het bij het uitvoeren van metingen om de uitwisseling van elektriciteit met het publieke systeem («net»). Het wettelijk afgebakende begrip «aansluiting» is hierin doorslaggevend. Deze metingen zijn afdoende voor de fundamentele dataprocessen binnen het energiesysteem, zoals de afrekening van de energiebalans en de facturering van het verbruik en de energiebelasting.

Deze leden vragen ook of de Staatssecretaris kan toelichten waarom de belastingvermindering niet wordt geïndexeerd. Zou het niet logischer zijn dit wél te doen, bijvoorbeeld met de tabelcorrectiefactor?

De belastingvermindering is geïntroduceerd als forfaitair bedrag voor vermindering van de energierekening. De vermindering verving in 2001 de belastingvrije voeten die golden tot 800 m3 en 800 kWh. Die belastingvrije voeten werden gehanteerd omdat werd geredeneerd dat een belasting over het deel van het verbruik dat onvermijdbaar is, niet tot energiebesparing kan leiden. De belastingvermindering is in 2009 verhoogd ter compensatie van de invoering van het zogenoemde capaciteitstarief.

Bij de invoering van de belastingvermindering is inderdaad niet voorzien in indexatie. In de parlementaire geschiedenis wordt ook niet gerept over de indexatie van de belastingvermindering. Zonder indexatie loopt het reële voordeel van de belastingvermindering jaarlijks af. De belastingvermindering is een aantal keer beleidsmatig verhoogd om stijgingen van de energierekening te beperken. Die verhogingen sinds de invoering waren hoger dan verhogingen door uitsluitend indexatie zouden zijn geweest. Het bedrag dat in 2023 in totaal gemoeid was met de belastingvermindering is € 4,4 miljard. Dit bedrag vermindert de opbrengst van de energiebelasting. Als de belastingvermindering in 2023 zou zijn geïndexeerd, zou het budgettaire beslag van de belastingvermindering € 4,7 miljard zijn geweest.

Omdat de belastingvermindering een forfaitair bedrag is, de belastingvermindering soms beleidsmatig wordt verhoogd en met indexatie een groot bedrag is gemoeid, zie ik geen aanleiding om de belastingvermindering jaarlijks op basis van de tabelcorrectiefactor automatisch aan te passen.

De leden van de GroenLinks-PvdA-fractie zijn daarnaast geïnteresseerd in de mogelijkheden van een uniform tarief in de energiebelasting (een vlaktaks). Hoe kijkt de Staatssecretaris aan tegen de voordelen daarvan? Klopt het dat de complexiteit bij bijvoorbeeld blokverwarming ermee zou verdwijnen?

De invoering van een vlak tarief voor zowel elektriciteit als aardgas zou betekenen dat er geen sprake meer is van een degressieve tariefsystematiek. Het is dan niet langer nodig om verschillende tarieven toe te passen op onderdelen van het verbruik.

Een voordeel van een vlak tarief is dat de lastendruk tussen groepen verbruikers evenwichtiger wordt verdeeld. Door de degressieve tariefstructuur betaalt een grootverbruiker op dit moment relatief weinig belasting over een energie-eenheid en een kleinverbruiker relatief veel.

Een vlak tarief heeft ook invloed op de energiebesparingsprikkel van alle verbruikers en de concurrentiepositie van bedrijven. De gevolgen zijn afhankelijk van de tariefhoogte. Een hoog vlak tarief, bijvoorbeeld op het niveau van de huidige eerste schijven, houdt de energiebesparingsprikkel bij kleinverbruikers op peil en vergroot deze bij grootverbruikers. Tegelijkertijd heeft een dergelijk hoog tarief een negatieve invloed op de concurrentiepositie van grootverbruikers. Dit tarief ligt immers ruim boven het Europese minimumtarief en het energiebelastingtarief dat buitenlandse concurrenten in veel andere EU-lidstaten betalen. Een vlak tarief op het niveau van de huidige schijven met lagere tarieven zou voorkomen dat een negatief effect ontstaat op de concurrentiepositie van grootverbruikers. Een dergelijk tariefniveau betekent wel dat de energiebesparingsprikkel bij kleinverbruikers sterk afneemt en zou leiden tot een substantiële budgettaire derving. Bij een tarief ergens in het midden tussen de genoemde uitersten ontstaat een mix van de geschetste effecten en worden deze effecten gemitigeerd. Daarnaast kan het hanteren van twee schijven in plaats van één vlak tarief leiden tot een betere balans tussen de gewenste prikkels en beschreven effecten. Ook een systeem met twee schijven zou een substantiële vereenvoudiging zijn ten opzichte van de huidige vijf schijven met vijf tarieven voor aardgas onderscheidenlijk elektriciteit.

De keuze voor een vlak tarief of het beperken van het aantal schijven vergt onderzoek en een politieke afweging. Daarbij moet overigens ook worden betrokken of bijzondere regelingen in stand worden gehouden, worden afgeschaft, aangepast of geïntroduceerd.

Als er een vlak tarief zou zijn, zou het eenvoudiger zijn om aanpassingen in de energiebelasting door te voeren. Dat is relevant met het oog op technologische ontwikkelingen, ontwikkelingen in de energiemarkten en beleidswensen die betrekking hebben op de energiebelasting.

Een ander voordeel van een vlak tarief is dat het significant eenvoudiger is in de uitvoering dan een degressieve tariefsystematiek.

Zo kunnen bij een vlak tarief energieleveranciers en andere belastingplichtigen hun eigen systemen en administratie vereenvoudigen. Energieleveranciers kunnen de energiefactuur voor hun klanten versimpelen; de energierekening voor huishoudens en bedrijven wordt hierdoor eenvoudiger en begrijpelijker. De aangifte energiebelasting voor energieleveranciers en andere belastingplichtigen versimpelt ook. Energieleveranciers ontvangen geen clusteringsverzoeken meer die zijn ingegeven door de energiebelasting. Voor energieleveranciers neemt de kans op onjuiste toepassing van de energiebelasting af; hierdoor neemt het risico af dat de Belastingdienst een naheffing oplegt.

Voor de Belastingdienst wordt het aangifteformulier eenvoudiger waardoor de controle wordt vereenvoudigd. De Belastingdienst hoeft niet langer jaarlijks vele clusteringsverzoeken te verwerken.

Een vlak tarief zou ook het beroep op het doenvermogen van eindverbruikers verkleinen, waaronder partijen die een teruggaveverzoek kunnen indienen. Bij teruggaveverzoeken hoeft dan nog maar van één tarief te worden uitgegaan. Veel partijen die een teruggaveverzoek kunnen indienen, schakelen hiervoor een intermediair in. Bij een vlak tarief hoeven mogelijk minder partijen een intermediair in te schakelen en hoeven sommige partijen daar dus geen kosten meer voor te maken.

Wanneer een vlak tarief zou worden gecombineerd met het afschaffen van bijzondere regelingen zou de complexiteit van de energiebelasting voor de uitvoering nog sterker afnemen. De introductie van een vlak tarief zou effect hebben op een aantal bijzondere regelingen. Voor aardgas geldt dat de blokverwarmingsregeling niet langer nodig is. Als naast de introductie van een vlak tarief voor elektriciteit ook zou worden besloten tot het schrappen van de belastingvermindering, dan zijn er ook geen bijzondere regelingen meer nodig voor blokelektriciteit. Voor een aantal andere regelingen geldt dat met name de hoogte van de vlaktaks van invloed is op de noodzaak van het behoud, aanpassen of beëindigen van de regeling. Bij een laag vlak tarief heeft het afschaffen van bijzondere regelingen ter bescherming van de concurrentiepositie van grootverbruikers een minder groot negatief effect op de concurrentiepositie dan bij een hoog vlak tarief.

Kan de Staatssecretaris de totale vermindering aan uitvoeringskosten en administratieve lasten door invoering van een vlaktaks kwantificeren?

Op dit moment is niet te kwantificeren wat het effect is van de invoering van een vlak tarief op de uitvoeringskosten van de Belastingdienst en de administratieve lasten van energieleveranciers, andere belastingplichtigen en eindverbruikers.1 In het antwoord op de vorige vraag is wel een kwalitatieve beschrijving gegeven van de effecten van een vlak tarief.

In de meest recente evaluatie van de energiebelasting zijn de administratieve lasten van energieleveranciers en andere belastingplichtigen en onder andere partijen die een teruggaveverzoek kunnen indienen geraamd op circa € 18,6 miljoen.2 De introductie van een vlak tarief zou naar verwachting met name deze administratieve lasten substantieel kunnen beperken. Dat komt door de versimpeling van de systemen en administratie van verschillende partijen, zoals toegelicht in het antwoord op de voorgaande vraag.

De uitvoeringskosten van de Belastingdienst zijn in de evaluatie geraamd op circa € 6 miljoen.3 Dit zijn cijfers uit 2020. Inmiddels zijn de uitvoeringkosten hoger. Bij de Belastingdienst is ongeveer 48 fte belast met de uitvoering van de energiebelasting. Uit de evaluatie komt naar voren dat de uitvoeringskosten ten opzichte van de opbrengst van de energiebelasting relatief laag zijn in vergelijking tot andere middelen. Bij de introductie van een vlak tarief heeft de vereenvoudiging van de energiebelasting naar verwachting een relatief beperkte verlaging van de uitvoeringskosten tot gevolg. De vereenvoudiging leidt vooral tot een besparing van administratieve lasten, een beperking van het beroep op het doenvermogen van eindverbruikers en zorgt ervoor dat het eenvoudiger wordt om aanpassingen in de energiebelasting te doen. Bij de omzetting van de degressieve tariefsystematiek naar een vlak tarief zou de Belastingdienst gedurende enkele jaren structuuraanpassingen moeten doorvoeren. Hierdoor lopen de uitvoeringskosten mogelijk eerst tijdelijk op, voordat deze afnemen.

De leden van de GroenLinks-PvdA-fractie vragen de Staatssecretaris naar zijn visie op «fossiele subsidies» binnen de energiebelasting.

Bij het beoordelen van fossiele voordelen is de centrale vraag of sprake is van een beprijzingstekort van broeikasgasuitstoot wanneer alle beleidsinstrumenten in samenhang worden bezien. Door de energiebelasting te beschouwen in combinatie met andere beleidsinstrumenten, zoals het Europese emissiehandelssysteem EU ETS en de CO2-heffing industrie, zijn de verschillen in beprijzingsniveau’s aanzienlijk kleiner dan ze ogen.

De energiebelasting kent verschillende fossiele voordelen. Het gaat om de degressieve tariefsystematiek en de bijzondere regelingen waaronder verlaagde tarieven en vrijstellingen. Deze voordelen hebben de bedoeling om de internationale concurrentiepositie van energie-intensieve bedrijven te beschermen. In andere landen krijgen dergelijke bedrijven een vergelijkbare fiscale behandeling. Het (deels) afschaffen van deze regelingen in Nederland zou de concurrentiepositie van deze groep verslechteren. Het risico bestaat dat (een deel van) de productie van deze bedrijven verplaatst naar buurlanden. Als dat zich voordoet, vermindert weliswaar de CO2-uitstoot in Nederland, maar staat daar meer CO2-uitstoot elders tegenover.

Het kabinet zet zich in voor het internationaal gecoördineerd afbouwen van fossiele voordelen voor de energievoorziening. Dit doet het kabinet onder meer bij de onderhandelingen voor de herziening van de EU-Richtlijn energiebelastingen. Daar pleit het kabinet voor hogere minimumtarieven op fossiele energie en het afschaffen van diverse vrijstellingen.

Hoe kijkt de Staatssecretaris aan tegen het verschil in beprijzing tussen elektriciteit en gas, als het gaat om zowel energie-inhoud als CO2-uitstoot?

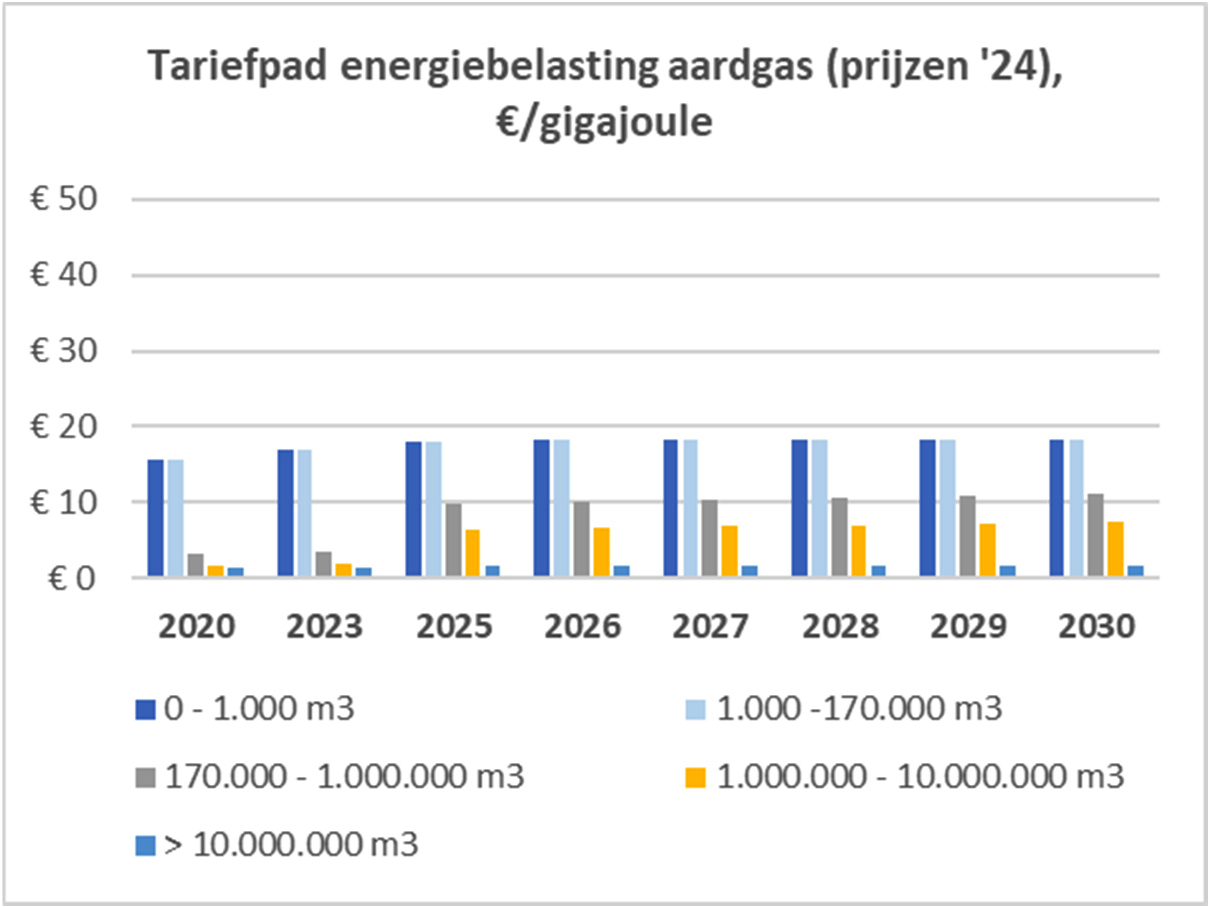

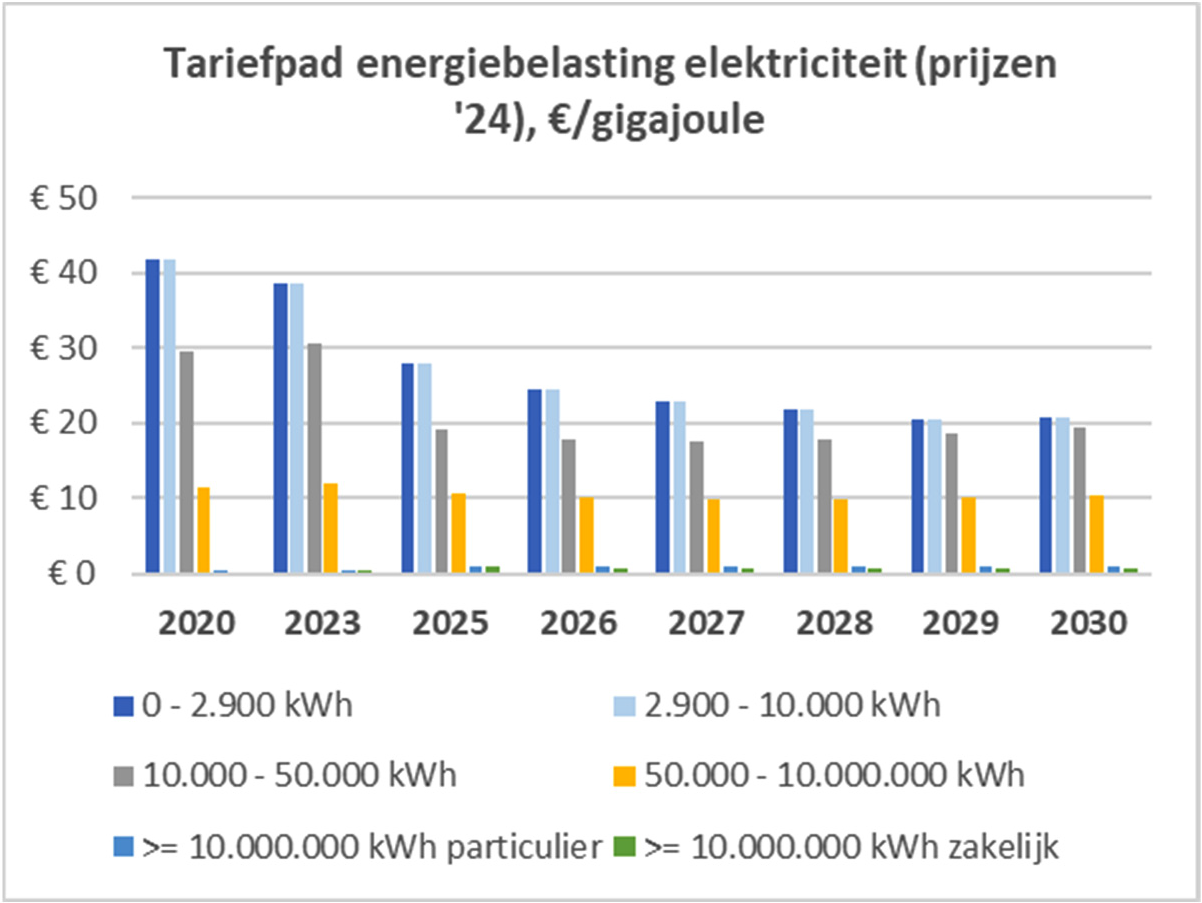

In het basispad loopt het verschil in energiebelasting per energie-inhoud tussen aardgas en elektriciteit aanzienlijk terug vanaf 2025 (zie figuur 1 en 2). Hier gaat een verduurzamingsprikkel vanuit: elektrificatie van gasgebruik wordt aangemoedigd.

Figuur 1: Energiebelastingtarieven voor aardgas in het basispad

Figuur 2: Energiebelastingtarieven voor elektriciteit in het basispad

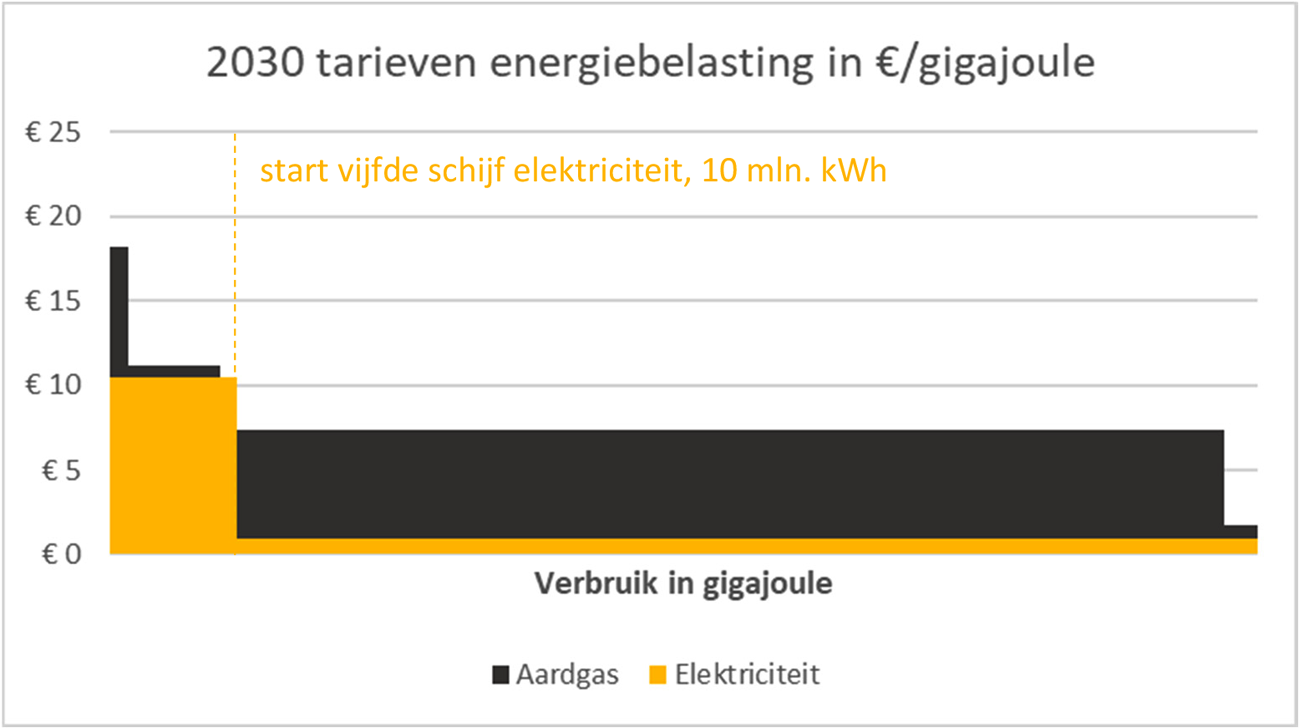

De verschuiving van de fiscale druk per energie-inhoud door elektrificatie verschilt per geval. Dit hangt af van de schijf waar het aardgasverbruik zich in bevindt en hoeveel van dit verbruik wordt geëlektrificeerd. Energiebelasting per energie-inhoud in de hoogste schijf van elektriciteit ligt meer dan 40% lager dan verbruik in de hoogste schijf aardgas, en meer dan 85% lager dan verbruik in de vierde schijf aardgas. De fiscale druk per energie-inhoud daalt het sterkste bij elektrificatie met elektriciteitsgebruik vanaf 36 petajoule (10 miljoen kWh). Bij gasverbruik tot 170.000 m3 ligt de energiebelasting per energie-inhoud meer dan 40% lager dan energiebelasting op elektriciteit bij eenzelfde energetisch verbruik.

Tot slot moet worden opgemerkt dat de fiscale druk per energie-inhoud slechts één element is. De energiebelasting geeft ook een prikkel voor energie-efficiëntie. Elektrificatie verschuift energiegebruik van aardgas naar elektriciteit, maar kan ook leiden tot een aanzienlijke afname in de totale energievraag.

Figuur 3: Energiebelasting per gigajoule in 20301

1 De eerste drie schrijven voor elektriciteit zijn niet zichtbaar vanwege de korte schijflengte in energie-inhoud.

De CO2-voetafdruk van elektriciteit daalt naar verwachting aanzienlijk richting 2030. Het sturen op uitsluitend de CO2-voetafdruk van elektriciteit zou op gespannen voet staan met het budgettaire doel en het energiebesparingsdoel – dat breder is dan alleen de vermindering van CO2-uitstoot – van de energiebelasting. Ook wanneer energie steeds duurzamer wordt geproduceerd, blijft het budgettaire doel behouden en blijft het van belang om zuinig met energie om te gaan.

Hoe kijkt de Staatssecretaris aan tegen de fossiele subsidie die ontstaat door het degressieve tariefstelsel?

Voor het antwoord op deze vraag verwijs ik naar het antwoord op de vraag naar mijn visie op «fossiele subsidies» binnen de energiebelasting.

Klopt het dat zowel het voornoemde beprijzingsgat als de degressiviteit groter worden door de plannen in het hoofdlijnenakkoord van het kabinet?

Het beprijzingsgat wordt inderdaad groter, de degressiviteit neemt juist af. In het hoofdlijnenakkoord is afgesproken dat de tarieven in de eerste en tweede schijf aardgas ten opzichte van het huidige tarief van 58,301 cent per m3 te verlagen met 2,8 cent per m3, oplopend naar 4,8 cent per m3 in 2030. Dit zorgt voor een afname van de degressiviteit en groei van het beprijzingsgat.

Hoe verhouden deze plannen zich tot de herziening van de Energy Taxation Directive?

De herziening van de Richtlijn energiebelastingen bevindt zich nog steeds in de onderhandelingsfase. De onderhandelingen verlopen moeizaam. Dit komt met name door de aanzienlijke verschillen tussen lidstaten in energiesystemen, de vormgeving van de energiebelastingen, geografische situatie en het welvaartsniveau, gecombineerd met het feit dat besluitvorming plaats dient te vinden met unanimiteit. Het is nog onduidelijk wanneer de onderhandelingen tot een eindresultaat leiden. In de huidige compromistekst van het herzieningsvoorstel is – evenals in de huidige richtlijn – het hanteren van een degressieve tariefsystematiek toegestaan. De tarieven in Nederland liggen zowel met als zonder de aanpassing reeds hoger dan de minimumtarieven uit het herzieningsvoorstel.

Met welke inzet gaat het kabinet de onderhandelingen over deze herziening in?

Nederland steunt de herziening van de richtlijn om zo de bijdrage van de energiebelastingen in Europa aan het bereiken van de klimaatdoelen te vergroten. Nederland is voorstander van het beperken van het aantal fossiele regelingen op Europees niveau en het verhogen van de Europese minimumtarieven. Het voorstel draagt bovendien bij aan het bereiken van een meer gelijk speelveld binnen de EU doordat andere lidstaten hun belastingtarieven meer in lijn moeten brengen met de tarieven zoals die in Nederland gelden. Dit verkleint de verschillen in concurrentiepositie van het bedrijfsleven tussen lidstaten en past daarmee in de lijn geschetst in het hoofdlijnenakkoord om in te zetten op Europees klimaatbeleid.

Deze leden vragen ook waarom Nederland geen gebruik maakt van de optie in de Energy Taxation Directive om elektriciteit uit hernieuwbare bronnen vrij te stellen van energiebelasting? Wat zouden de voor- en nadelen daarvan zijn?

Nederland kent geen algemene vrijstelling in de energiebelasting voor elektriciteit uit hernieuwbare bronnen. Hiervoor zijn zowel beleidsmatige als praktische redenen.

Beleidsmatig is relevant dat een vrijstelling een verduurzamingsprikkel zou kunnen geven maar dat dat ten koste zou gaan van de besparingsprikkel die de energiebelasting geeft. Bovendien zou een dergelijke vrijstelling zorgen voor een substantiële derving van belastingopbrengsten. De derving zou de komende jaren toenemen als gevolg van het stijgende aandeel van hernieuwbare elektriciteit. Vanuit beleidsmatig oogpunt is voorts van belang dat voor het stimuleren van hernieuwbare elektriciteit reeds het instrument EU ETS bestaat. Doordat elektriciteitsproducenten voor de CO2-uitstoot van fossiele opwek emissierechten moeten kopen, wordt hernieuwbare elektriciteit in verhouding voordeliger. In tegenstelling tot de energiebelasting sluit dit instrument aan bij de plaats in de keten waar de uitstoot plaatsvindt: de elektriciteitsproductie. Het instrument kan daardoor rechtstreeks en effectief sturen op reductie van CO2-uitstoot.

Vanuit praktisch oogpunt is de energiebelasting niet direct geschikt voor het stimuleren van elektriciteit uit hernieuwbare bronnen. Dat komt doordat het belastbare feit de levering aan de eindverbruiker is. Het belastbare feit bevindt zich dus aan het einde van de keten. Om te kunnen sturen op de mate van duurzaamheid van de gebruikte elektriciteit is juist informatie nodig van aan het begin van de keten, bij de productie van de elektriciteit.

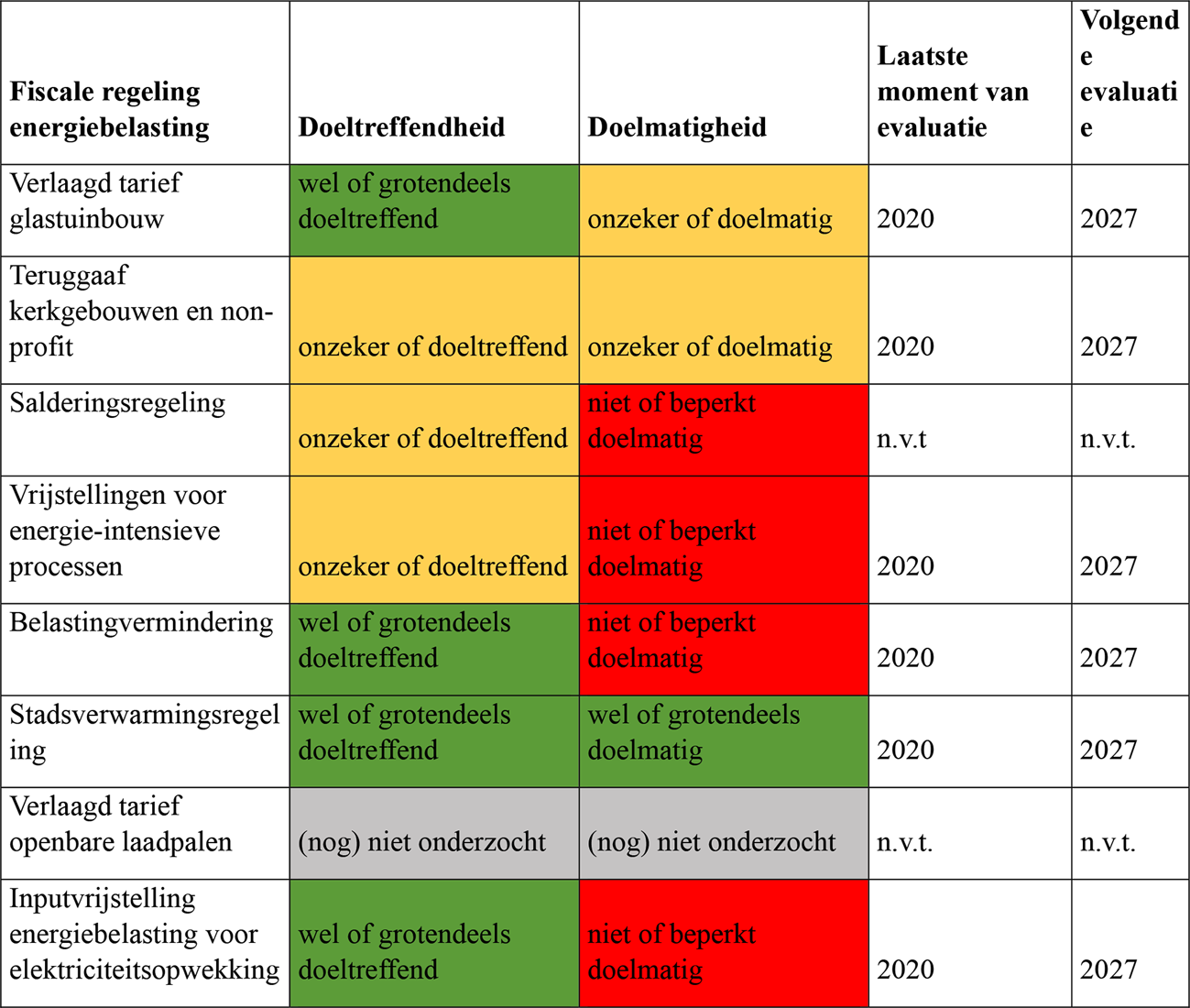

De leden van de GroenLinks-PvdA-fractie vragen de Staatssecretaris om een overzicht te maken van alle speciale regelingen (verlaagde tarieven, teruggaveregelingen etc.) in de energiebelasting met daarbij de datum waarop zij voor het laatst zijn geëvalueerd, hoe doelmatig en doeltreffend zij zijn volgens die evaluatie en wanneer de eerstvolgende evaluatie is gepland.

Tabel 1 geeft een overzicht van verschillende bijzondere regelingen in de energiebelasting die zijn geëvalueerd. Groen geeft aan dat een regeling doeltreffend of doelmatig is, geel dat het onzeker is of een regeling doeltreffend of doelmatig is, rood dat een regeling niet of beperkt doeltreffend of doelmatig is en grijs dat onbekend is of een regeling doeltreffend of doelmatig is omdat geen evaluatie heeft plaatsgevonden. Het overzicht is gebaseerd op het ambtelijk rapport Aanpak fiscale regelingen 2023 en op bijlage 10 bij de Miljoenennota 2025.

Tabel 1: Doeltreffendheid, doelmatigheid, laatste moment van evaluatie en volgende evaluatie van bijzondere regelingen in de energiebelasting

Voor de meeste regelingen geldt dat evaluatie heeft plaatsgevonden in 2020 bij de integrale evaluatie van de energiebelasting. De volgende integrale evaluatie van de energiebelasting staat gepland in 2027. Voor de salderingsregeling staat geen evaluatie gepland omdat het kabinet voorstelt deze per 1 januari 2027 te beëindigen. Voor het verlaagd tarief voor openbare laadpalen is geen evaluatie gepland omdat deze regeling afloopt op 31 december 2024. Voor enkele regelingen is sinds 2020 aanvullend onderzoek gedaan naar bijvoorbeeld de gevolgen van afbouw of afschaffing. Dit geldt echter niet als evaluatie naar specifiek doeltreffendheid en doelmatigheid van een regeling. De uitkomsten van die onderzoeken zijn daarom niet opgenomen in het overzicht.

De leden van de VVD-fractie lezen ten aanzien van de herziening van de richtlijn dat op dit moment de onderhandelingen lopen over een herziening van de richtlijn. Welke onderdelen van deze richtlijn zouden worden herzien?

Op 14 juli 2021 presenteerde de Europese Commissie een voorstel voor herziening van de Richtlijn energiebelastingen. Dit voorstel is onderdeel van het Fit-for-55-pakket. De herziening van de richtlijn is onder andere bedoeld om deze beter te laten bijdragen aan de aangescherpte klimaatdoelen. De hoofdelementen van het herzieningsvoorstel van de Europese Commissie zijn een beperkte verhoging van minimumtarieven voor energieproducten en elektriciteit, de introductie van een indexatiemechanisme, het belasten van energieproducten en elektriciteit gebruikt in de intra-EU luchtvaart en scheepvaart, het belasten van energieproducten gebruikt voor warmteopwekking in warmtekrachtkoppelingen (WKK’s), een verplichte rangorde bij tarieven voor energieproducten naar mate van duurzaamheid (drie categorieën) en het vervallen van de vrijstelling voor energieproducten in de mineralogische industrie. Zoals hiervoor opgemerkt verlopen de onderhandelingen moeizaam en is nog onduidelijk welke elementen uiteindelijk daadwerkelijk worden herzien. Met name het belasten van energieproducten in de EU luchtvaart en zeevaart roept bij een brede groep van landen veel weerstand op.

Wat is de stand van zaken van deze herziening? Welke planning wordt er aangehouden voor deze herziening?

De onderhandelingen over de herziening zijn gaande. Deze verlopen moeizaam met name door de aanzienlijke verschillen tussen lidstaten in energiesystemen, energiebelastingen, geografie en welvaartsniveau, gecombineerd met het feit dat besluitvorming plaats dient te vinden met unanimiteit. Het is nog onduidelijk wanneer de onderhandelingen tot een eindresultaat leiden. In de brief van 13 juni jl. over de recente nationale en Europese ontwikkelingen ten aanzien van fossiele regelingen is een meer gedetailleerde schets van de stand van zaken gegeven.4 Het Hongaarse voorzitterschap heeft de onderhandelingen verder opgepakt. De insteek van het voorzitterschap lijkt met name gericht op het verder oplossen van nog resterende technische onderwerpen en het inventariseren van punten die politieke besluitvorming vergen. Het is nog onzeker of het voorzitterschap ook zal inzetten op politieke besluitvorming.

Wat is de Nederlandse inzet bij deze onderhandelingen?

Voor het antwoord op deze vraag verwijs ik naar het antwoord op de vraag van de leden van de fractie van GroenLinks-PvdA naar de inzet van het kabinet in de onderhandelingen.

De leden van de VVD-fractie maken zich ten aanzien van de Belastingdienst zorgen over de capaciteit in de toekomst bij de Belastingdienst aangezien er personeelstekorten zullen ontstaan. Hoeveel fte heeft het Landelijk Milieubelastingenteam Arnhem (LMA) nodig om de toezichtactiviteiten uit te blijven voeren?

Op dit moment bedraagt de capaciteit op toezichtactiviteiten van het LMA 28 fte, administratie en teamleider meegerekend. Als gevolg van het relatief beperkte aantal belastingplichtigen en de prioritering binnen het takenpakket, volstaat deze capaciteit. Of dit in de toekomst voldoende blijft, is afhankelijk van de eventuele invoering van nieuwe bijzondere regelingen en keuzes die effect hebben op de tariefsystematiek. Bij het opstellen van de uitvoeringstoetsen voor nieuwe regelingen wordt gekeken of, en zo ja welke, capaciteit aanvullend nodig is om de kwaliteit van de toezichtsactiviteiten te kunnen blijven waarborgen.

Hoeveel fte heeft het Team Teruggave Milieubelastingen (TMB) nodig om het aantal teruggaveverzoeken te kunnen blijven behandelen?

Op dit moment heeft TMB een bezetting van circa twintig fte. De bezetting is op dit moment nipt toereikend. De medewerkers behandelen op jaarbasis circa 49.000 teruggaveverzoeken. De applicaties zijn verouderd en kwetsbaar. De teruggaveregelingen zijn complex. Verzoekers maken onbedoeld veel fouten in de teruggaveverzoeken. Door de staat van de ICT, complexiteit en fouten in teruggaveverzoeken moeten de medewerkers van TMB veel werkzaamheden handmatig verrichten. Als het aantal bijzondere regelingen toeneemt of bijvoorbeeld de tarieven van de nieuwe eerste schijven aardgas en elektriciteit lager worden dan de tarieven van de tweede schijven, neemt de druk op de afhandeling van de teruggaveverzoeken toe. Bij de invoering van een nieuwe regeling of andere wijziging in de energiebelasting moet worden bezien of de huidige capaciteit toereikend blijft.

Hoeveel fte zal er naar verwachting uitstromen bij het LMA en TMB? Wat zijn de gevolgen van een tekort in capaciteit bij het LMA? Welke stappen gaat de Staatssecretaris zetten om deze tekorten tegen te gaan?

Het LMA en TMB houden altijd rekening met doorlopende uitstroom vanwege pensioen en om andere redenen. Op voorziene uitstroom handelen het LMA en TMB door zowel intern als extern (nieuwe) medewerkers te werven. Uitstroom om andere redenen dan pensioen is lastig te voorspellen. Door de toenemende krapte op de arbeidsmarkt is het vooral bij TMB de vraag of vacatures voor complexe handmatige processen in te vullen zullen zijn. Een capaciteitstekort bij het LMA en TMB zou betekenen dat binnen het takenpakket geherprioriteerd moet worden en dat mogelijk andere keuzes gemaakt moeten worden. Nieuwe regelingen zullen nog moeilijker inpasbaar worden in de uitvoering. Op dit moment is er geen capaciteitstekort en wordt geen tekort verwacht. Daarom is het op dit moment niet nodig om maatregelen te nemen.

De leden van de VVD-fractie lezen dat er sprake is van complexe wet- en regelgeving, arbeidsintensief werk en onvoldoende capaciteit om de taken volledig uit te voeren. Wat betekent dit voor de dienstverlening?

De complexiteit van de energiebelasting is hoog. De dienstverlening staat onder druk bij de behandeling van teruggaveverzoeken en aangiftes.

Bij de beantwoording van de vragen ga ik eerst in op de teruggaveverzoeken.

De ICT-ondersteuning bij de behandeling van teruggaveverzoeken is beperkt, mede vanwege de complexiteit. Er zijn op dit moment veel handmatige processen. Daardoor is de kans op fouten en het ontstaan van onduidelijkheden bij indieners van teruggaveverzoeken groot. Het herstel van fouten of onduidelijkheden kost tijd en zet de dienstverlening verder onder druk. Het invullen van formulieren voor teruggaveverzoeken vraagt veel van het doenvermogen van verzoekers. Er worden onbedoeld veel fouten gemaakt. In het massale proces van de behandeling van teruggaveverzoeken zijn twee elementen van belang: uitval en uitworp. Bij uitval worden formulieren automatisch uit het geautomatiseerde proces gehaald, bijvoorbeeld omdat verplichte velden niet zijn ingevuld. Bij uitworp worden formulieren uitgeworpen doordat een risicoregel binnen het controleproces wordt geraakt, bijvoorbeeld als de rekenregel die de energiebelasting over een bepaald volume berekent een hele andere uitkomst heeft dan in het formulier is opgegeven. Vervolgens moeten medewerkers van de Belastingdienst de verzoeken volledig handmatig behandelen. Voor de behandeling van teruggaveverzoeken is een zogenoemde tijdelijk voorziening gebouwd. Op voorhand was duidelijk dat deze voorziening op korte termijn vervangen zou moeten worden. Vanwege de tijdelijkheid is ervoor gekozen is om meer onderdelen van het proces handmatig uit te voeren. Als meer tijd en middelen zouden zijn ingezet, hadden deze onderdelen kunnen worden geautomatiseerd. Het vervangen en bouwen van een nieuw systeem is meermaals uitgesteld. Er is prioriteit gegeven aan andere belastingmiddelen in het IV portfolio van de keten overige middelen waarvan de energiebelasting onderdeel uitmaakt. De afgelopen jaren is gebleken dat het systeem zeer kwetsbaar is. De kwetsbaarheid heeft zich geuit in diverse damages en een achterstand in de behandeling van teruggaveverzoeken. Dit heeft geleid tot kosten door een toegenomen aantal ingebrekestellingen en rentevergoedingen. Inmiddels zijn de achterstanden grotendeels ingelopen. Het systeem blijft kwetsbaar bij pieken in teruggaveverzoeken. Steeds als de processen niet goed verlopen, ontstaat druk op de dienstverlening.

De aangifte is zodanig complex dat belastingplichtigen fouten maken bij het invullen. Het gaat dan niet zozeer om de hoogte van de bedragen, maar om het vermelden van het juiste energiebelastingtarief in het juiste vak in het juiste jaar. Het formulier kent drie zichtjaren, twintig rubrieken en meer dan zestig verschillende tarieven. Een complex formulier doet een groter beroep op het doenvermogen van de belastingplichtigen. Er gaat vaker iets fout, waardoor de dienstverlening onder druk komt te staan.

De Belastingdienst is bezig met modernisering van het ICT-landschap om de continuïteit van belastinginning te kunnen waarborgen. Dit gebeurt ook bij de energiebelasting in de keten overige middelen. De planning van de noodzakelijke modernisering biedt tot en met 2028 in ieder geval geen ruimte voor de implementatie van nieuwe wetten en regels die structuurwijzigingen vergen binnen de energiebelasting. Parameterwijzigingen zijn wel mogelijk. Het gaat dan bijvoorbeeld om tariefmutaties.

Hoe lang moeten belastingplichtigen gemiddeld wachten op hun teruggave?

Tot 2023 waren er grote achterstanden. Deze zijn inmiddels ingelopen. Het aantal fte bij TMB is toegenomen van tien naar circa twintig. Op dit moment wordt 90% van de verzoeken binnen acht weken afgehandeld. Er zijn zestien teruggaveregelingen. Bij vijftien regelingen loopt de behandeling volgens schema. Bij de teruggaveregeling meerdere onroerende zaken achter een aansluiting (blokelektriciteit) kampt TMB regelmatig met achterstanden.

Wat is het gemiddelde bedrag van de teruggave?

Het bedrag van de teruggaveverzoeken loopt zeer uiteen en verschilt zeer per type teruggave. Zo was in 2023 het gemiddelde bedrag van de verleende teruggaveverzoeken voor sociale instellingen circa € 730 en was gemiddelde bedrag van de verleende teruggaveverzoeken voor gebruik van aardgas dat niet als brandstof wordt gebruikt circa € 285.000.

De leden van de VVD-fractie lezen dat het noodzakelijk is om de huidige legacy in de ICT eerst op te lossen voordat aanzienlijke aanpassingen zouden worden doorgevoerd. Wat is de huidige legacy?

De huidige legacy betreft de verouderde ICT-systemen over de volle breedte bij de Belastingdienst, inclusief de keten overige middelen waar de energiebelasting onderdeel van uitmaakt. Bij TMB is het systeem dusdanig verouderd en kwetsbaar dat het volledig vervangen moet worden. Om continuïteit van de systemen te kunnen waarborgen en te voorkomen dat de legacy toeneemt, is groot onderhoud noodzakelijk. Bij de aangiftesystemen voor de energiebelasting is de wens aanwezig om het systeem te vervangen. Als gevolg van keuzes binnen het ICT-portfolio is bij de energiebelasting gekozen voor onderhoud in plaats van vervanging.

Wat wordt verstaan onder «aanzienlijke aanpassingen»?

Onder aanzienlijke aanpassingen worden systeemwijzigingen verstaan. In het overzicht uitvoerbaarheid5 worden dit structuuraanpassingen genoemd. Dit zijn wijzigingen die verder gaan dan aanpassing van bestaande bedragen en percentages waarvan de waarden zich niet eenvoudig in een reguliere cyclus laten aanpassen. Voorbeelden in de energiebelasting zijn de invoering van een nieuwe bijzondere regeling of introductie van een nieuwe tariefschijf. Deze wijzigingen kennen een doorlooptijd van vier tot achttien maanden, afhankelijk van de vormgeving en impact van de wijziging. Het aanpassen van tarieven zijn zogenoemde parameterwijzigingen. Deze kunnen meelopen met de reguliere jaaraanpassingen.

De leden van de VVD-fractie lezen dat het niet voor alle partijen altijd duidelijk is dat energiebelasting verschuldigd is. Wat zijn de consequenties van het over het hoofd zien van de energiebelasting? Wie handhaaft dit? Op welke manier kan de Belastingdienst bijdragen aan het duidelijker maken hiervan? Wat gaat de Staatssecretaris doen om dit duidelijker te maken?

Op dit moment kan het door de complexiteit en relatieve onbekendheid van de energiebelasting voorkomen dat het voor partijen onduidelijk is dat energiebelasting verschuldigd is. Het gaat dan bijvoorbeeld om partijen die bij het opzetten van nieuwe energieprojecten niet in de gaten hebben dat energiebelasting in het project een rol speelt. In dat geval lopen die partijen het risico dat de Belastingdienst de niet of te weinig afgedragen energiebelasting naheft en boetes oplegt, waarbij tot vijf jaar terug kan worden gegaan.

De handhaving door de Belastingdienst omvat dienstverlening, toezicht en opsporing. De Belastingdienst streeft ernaar dat bedrijven de regels zoveel mogelijk uit zichzelf naleven (vrijwillige compliance), zonder dat dwingende en kostbare maatregelen nodig zijn. Daarom speelt dienstverlening, waaronder heldere communicatie, een belangrijke rol in de handhaving. Voor de toelichting op verschillende regelingen publiceert de Belastingdienst jaarlijks het Handboek Milieubelastingen. Daarnaast werkt de Belastingdienst aan het verduidelijken en beter vindbaar maken van informatie op haar website. Er is regelmatig overleg met brancheorganisaties om via hen grotere groepen bedrijven te bereiken. Indien nodig kunnen bedrijven vooraf zekerheid vragen aan de Belastingdienst (vooroverleg).

Daarnaast houdt de Belastingdienst achteraf toezicht om ervoor te zorgen dat alle partijen de juiste hoeveelheid energiebelasting voldoen en dat alle partijen die energiebelasting zijn verschuldigd in beeld zijn. De juistheid van teruggaveverzoeken wordt op basis van steekproeven achteraf gecontroleerd en waar nodig gecorrigeerd.

De leden van de VVD-fractie vinden het ten aanzien van (nog niet) uitgevoerde onderzoeken en verkenningen jammer om te lezen dat de bespreking van of vergelijking met andere instrumenten (normeren, beprijzen, subsidiëren) buiten de reikwijdte van het onderzoek valt. Is het mogelijk om dit alsnog uit te voeren? Wat zijn de verwachtingen van een eventuele vergelijking?

Het onderzoeken van alternatieve instrumenten voor alle mogelijke beleidswensen die men zou kunnen hebben rondom de energiebelasting, zou een bijzonder breed onderzoek vergen. Er zijn uiteenlopende bestaande, nieuwe en aangekondigde instrumenten. Die kunnen als alternatieven worden vergeleken, maar ook juist in samenhang worden bezien. Elk van de uiteenlopende instrumenten kan vaak op verschillende manieren worden vormgegeven. De keuze in vormgeving van het ene instrument, werkt weer uit op het andere. Ze zijn alle onderhevig aan veranderingen, bijvoorbeeld door politieke besluitvorming. De vormgeving van instrumenten hangt bovendien af van de doelen die men voor ogen heeft met het instrument te bereiken. Over de doelen kunnen verschillen van inzicht bestaan. In dit licht is een generiek onderzoek niet zinvol. Als wordt nagedacht over het bereiken van bepaalde beleidsdoelen worden daarbij verschillende beleidsopties onderzocht. Dat is het moment om beleidsopties uit te werken en tegen elkaar af te wegen.

De leden van de VVD-fractie lezen dat het Ministerie van Financiën in de eerste helft van 2024 onderzoek doet naar blokaansluitingen. Wat is de stand van zaken van dit onderzoek? Wat is de planning van dit onderzoek?

Het onderzoek is in september 2024 afgerond. Ik heb het op 30 september jl. aan uw Kamer aangeboden.

Wat is de onderzoeksopdracht?

Er is een groot aantal huishoudens met een zogenoemde blokaansluiting voor verwarming of elektriciteit. Zij hebben geen individuele aansluiting voor aardgas en/of elektriciteit. Het Ministerie van Financiën heeft geconcludeerd dat onvoldoende zicht bestaat op het aantal blokaansluitingen alsmede het aantal, de aard en kenmerken van de eindverbruikers achter die aansluitingen, waaronder met name huishoudens. Meer inzicht is gewenst ten behoeve van toekomstige beleidsvorming in bijvoorbeeld de energiebelasting die huishoudens met een blokaansluiting raakt. Bovendien is inzicht in het aantal blokaansluitingen en het aantal, de aard en kenmerken van de huishoudens daarachter cruciaal om energiearmoede effectief te kunnen bestrijden. Generieke maatregelen, zoals het prijsplafond in 2023 en het Tijdelijk Noodfonds Energie, zijn vaak niet toepasbaar op blokaansluitingen. In dit licht heeft het ministerie opdracht gegeven aan ABF Research om onderzoek te doen naar het aantal blokaansluitingen alsmede het aantal, de aard en kenmerken van de eindverbruikers achter die aansluitingen. Het onderzoek is daarom gericht op het aantal woningen met een blokaansluiting, alsmede de kenmerken van deze woningen en hun bewoners. Aanvullend is gekeken naar de panden waarin de woningen met een blokaansluiting zich bevinden.

Welke partijen zijn betrokken bij dit onderzoek?

Het onderzoek is uitgevoerd door ABF Research. Bij het opstellen van de onderzoeksopdracht en in de klankbordgroep zijn betrokken de Belastingdienst alsmede de Ministeries van Klimaat en Groene Groei, Volkshuisvesting en Ruimtelijke Ordening, en Sociale Zaken en Werkgelegenheid.

De leden van de VVD-fractie lezen dat het Ministerie van Financiën op dit moment verkent of het mogelijk is om voor de belastingvermindering onderscheid te maken tussen huishoudens en niet-huishoudens. Wat is de stand van zaken van deze verkenning? Wat is de planning van deze verkenning?

Op dit moment ontvangen huishoudens en veel bedrijven de belastingvermindering. In de ambtelijke verkenning wordt onderzocht of het mogelijk is om bij de toepassing van de belastingvermindering onderscheid te maken tussen huishoudens en niet-huishoudens. Als dat mogelijk blijkt, zou de reikwijdte van de belastingvermindering kunnen worden beperkt tot uitsluitend huishoudens. Het al dan niet beperken van de reikwijdte vergt politieke besluitvorming. Ter voorbereiding hierop worden de technische mogelijkheden in beeld gebracht.

In de verkenning worden varianten onderscheiden die mogelijk de beperking van de reikwijdte kunnen bewerkstelligen. Van die varianten wordt op dit moment onderzocht of ze zo kunnen worden vormgegeven dat het onderscheid tussen huishoudens en niet-huishoudens kan worden gemaakt. Er zijn veel verschillende types huishoudens. Daarom wordt onderzocht welke groepen van huishoudens binnen en buiten de reikwijdte van elk van de varianten zouden vallen. De planning is om de verkenning in het najaar van 2024 af te ronden.

Welke organisaties zijn betrokken bij deze verkenning?

Bij de verkenning is de Belastingdienst betrokken. Het ministerie en de Belastingdienst passen bij de verkenning de methode van wendbaar wetgeven toe. Kenmerkend van deze methode is dat uitvoering en beleid in een zo vroeg mogelijk stadium bij elkaar komen. Juristen, beleidsmedewerkers, ICT’ers en materiedeskundigen in de uitvoering werken vanaf het eerste moment van beleidsvorming samen. Het doel is succesvolle automatisering van de bedrijfsprocessen. Dit sluit aan op het thema begrijpelijke en uitvoerbare wetgeving van de overheidsbrede beweging Werk aan Uitvoering (WaU). Deze beweging adviseert een aanpak waarbij multidisciplinair gewerkt wordt aan noodzakelijke wet- en regelgeving die begrijpelijk en doenlijk is voor burgers en bedrijven en werkbaar voor de uitvoering.

Bij de verkenning wordt Energie-Nederland periodiek geconsulteerd omdat de uitvoering van de energiebelasting en toepassing van de belastingvermindering voor een belangrijk deel is belegd bij de energieleveranciers. Voor expertise op het gebied van gegevensuitwisseling betrekt het Ministerie van Financiën het Ministerie van Binnenlandse Zaken en Koninkrijksrelaties, de Rijksdienst voor Identiteitsgegevens (RvIG) en de Waarderingskamer.

Wat zijn eventuele vervolgstappen van deze verkenning?

Als blijkt dat in één of meer van de onderscheiden varianten onderscheid tussen huishoudens en niet-huishoudens kan worden gemaakt, kan die variant of kunnen die varianten verder worden uitgewerkt. De inzet zou zijn om de uitwerking uiterlijk in het voorjaar van 2025 gereed te hebben.

De leden van de VVD-fractie lezen dat er kan worden onderzocht of het mogelijk en wenselijk is dubbele heffing te voorkomen. In welke gevallen doet dubbele belasting zich nu voor?

Zodra de salderingsregeling is afgeschaft, kan zich bij elektriciteitsopslag achter een kleinverbruikersaansluiting «dubbele belasting» voordoen. Er wordt eerst belasting geheven bij de levering van elektriciteit. De geleverde elektriciteit kan vervolgens opgeslagen worden achter de aansluiting in een batterij of een elektrisch voertuig. Als de elektriciteit vervolgens niet wordt verbruikt maar wordt teruggeleverd aan het net, is er wel energiebelasting betaald over de elektriciteit, maar is de elektriciteit niet verbruikt. De betreffende elektriciteit zal uiteindelijk, wanneer deze weer geleverd wordt aan een eindverbruiker, opnieuw worden belast. Op deze manier wordt dezelfde kWh elektriciteit in de keten dubbel belast.

Voor toekomstige ontwikkelingen in de energieketen, zoals nieuwe vormen van energieproductie en -opslag, zal moeten worden bezien of sprake is van «dubbele belasting». Als dat zo is, moet worden bezien of het wenselijk en mogelijk is dit te voorkomen.

In welke scenario’s is het wel en niet mogelijk en wenselijk om dubbele heffing te voorkomen?

Voor het voorkomen van dubbele energiebelasting bij elektriciteitsopslag achter een kleinverbruikersaansluiting na het afschaffen van de salderingsregeling is op dit moment geen uitvoeringstechnisch haalbare oplossing voorhanden.6 Zodra er wel oplossingen zijn, kan een beleidsafweging worden gemaakt over de wenselijkheid om dubbele belasting te voorkomen op de manieren die mogelijk zijn.

De leden van de VVD-fractie lezen ten aanzien van de verduurzamingsprikkels dat verduurzamingsprikkels vermoedelijk doeltreffender en doelmatiger kunnen worden uitgegeven via andere instrumenten zoals normering en subsidiering. Kan de Staatssecretaris een uitwerking laten zien van een doeltreffender en doelmatiger alternatief zoals subsidiering?

Binnen het klimaatbeleid zijn diverse stimuleringsmogelijkheden om de uitstoot van broeikasgassen te verminderen die veelal in combinatie met elkaar worden ingezet: beprijzen, normeren, en subsidiëren. De energiebelasting is een van de instrumenten die kan worden ingezet voor beprijzing. Het is een instrument dat een directe besparingsprikkel geeft doordat de totale leveringsprijs van energie wordt verhoogd. Een toename van de leveringsprijs zal ertoe leiden dat het gedrag van verbruikers direct kan worden beïnvloed, bijvoorbeeld doordat het meer loont om de thermostaat lager te zetten.

Een tariefverhoging kan daarnaast aanzetten tot een verduurzamingsmaatregel waardoor het aardgasverbruik afneemt, bijvoorbeeld het isoleren van de woning en het aanschaffen van een warmtepomp. De business cases van deze verduurzamingsopties ten opzichte van niet verduurzamen wordt dan immers sterker. Met de energiebelasting op aardgas wordt niet direct gestuurd op CO2-emissies.

Idealiter worden verduurzamingsprikkels vormgegeven via directe beprijzing van CO2-uitstoot, zo dicht mogelijk bij de bron, zoals het EU ETS of de nationale CO2-heffingen. Door de uitstoot van broeikasgassen sterker te beprijzen, zal daardoor een directere prikkel ontstaan om te verduurzamen dan door een tariefverhoging in de energiebelasting. Specifieke subsidies voor investeringen op dit terrein – zoals via de SDE++, ISDE, en EIA – leiden in de praktijk ook tot een directer effect op verduurzaming doordat ze de kosten van verduurzaming verlagen en de business cases verbeteren van bijvoorbeeld isolatie, elektrificatie en opwek van hernieuwbare energie.

Ook lezen deze leden dat bovendien gerichte compensatie via andere instrumenten buiten de energiebelasting mogelijk doeltreffender en doelmatiger is. Kan de Staatssecretaris dit ook uitwerken?

In het onderzoek wordt toegelicht dat de energiebelasting voorziet in lastencompensatie voor de energiebelasting bínnen de energiebelasting. Het gaat bijvoorbeeld om de belastingvermindering en de teruggaveregeling religieuze en non-profitinstellingen. Om die lastencompensatie te bewerkstelligen wordt een fors beroep gedaan op het doenvermogen van een grote groep belanghebbenden die te maken heeft met de bijzondere regelingen. Daarom wordt in het onderzoek opgemerkt dat terughoudendheid past om in de toekomst nog meer ruimte te bieden aan nieuwe vormen van lastencompensatie binnen de energiebelasting. Daarnaast wordt opgemerkt dat gerichte compensatie via andere instrumenten búiten de energiebelasting mogelijk doeltreffender en doelmatiger is. Daarbij valt te denken aan subsidieregelingen. Deze kunnen eenvoudiger op specifieke groepen worden toegespitst dan bijzondere regelingen in de energiebelasting.

Voor de belastingvermindering wordt op dit moment verkend of de reikwijdte kan worden beperkt tot huishoudens. Zie hierover nader de beantwoording van vragen over deze verkenning. Voor de teruggaveregeling religieuze en non-profitinstellingen onderzoekt SEO Economisch Onderzoek op dit moment in opdracht van het Ministerie van Financiën de financiële en maatschappelijke gevolgen van afbouw dan wel afschaffing voor diverse groepen en of er alternatieve instrumenten buiten de fiscaliteit zijn.

Het effect van de introductie van een vlak tarief hangt ook af van het al dan niet blijven bestaan, afschaffen, aanpassen of introduceren van bijzondere regelingen.

CE Delft, Evaluatie van de energiebelasting, maart 2021 (i.o.v. het Ministerie van Financiën), p. 89.

CE Delft, Evaluatie van de energiebelasting, maart 2021 (i.o.v. het Ministerie van Financiën), p. 89.

Het «Overzicht uitvoerbaarheid: inzicht in samenloop beleid en uitvoering Belastingdienst en uiterste data parameteraanpassingen» is een bijlage bij het pakket wetsvoorstel Belastingplan 2025.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32140-212.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.