Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 32123-XV nr. 59 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 32123-XV nr. 59 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 29 april 2010

Inleiding

Op 10 december 2009 (Handelingen der Kamer II, vergaderjaar 2009–2010, nr. 36, blz. 3436–3455 en blz. 3458–3487) is naar aanleiding van een voorgestelde motie van de heer Omtzigt (kamerstuk 32 123 XV, nr. 21) aan de Tweede Kamer toegezegd – in samenspraak met het CPB – in kaart te brengen welke groepen te maken hebben met een marginale druk van meer dan 52%. Verder is toegezegd daarbij aan te geven aan welk type maatregelen gedacht kan worden om hier iets aan te doen. Door middel van deze brief doe ik deze toezegging gestand.

Wat is marginale druk?

De marginale druk geeft dat deel van het extra verdiende inkomen weer, dat ingeleverd moet worden aan belastingen en premies en door het verlies aan inkomensafhankelijke regelingen. De marginale druk is daarmee een maatstaf voor de financiële prikkel om meer te gaan werken. Hoe hoger de marginale druk, des te kleiner is de financiële prikkel om meer te gaan werken. Daarnaast is in de uitvoeringssfeer van de toeslagen ook relevant dat kleine inkomensschommelingen in bepaalde gevallen kunnen leiden tot grote mutaties in de toeslagen.

Onderzoek CPB naar marginale druk

Het CPB heeft eind 2009 een studie uitgebracht rond de ontwikkeling van de marginale druk in de periode 2001–20111. Uit deze studie komt naar voren dat de gemiddelde marginale druk is gestegen van 45,6% in 2001 naar 48,1% in 2007 en naar verwachting in 2011 uitkomt op 47,4%. Het CPB wijst ondermeer op het toenemend belang van inkomensafhankelijke toeslagen als verklaring voor de toename van de marginale druk tussen 2001 en 2007.

Uit de CPB-studie komt voorts naar voren dat de marginale druk voor toetreders tot de arbeidsmarkt en voor alleenstaanden en minstverdienende partners substantieel lager is dan voor alleenverdieners en meestverdienende partners. Het CPB merkt op dat dit verschil gunstig is uit oogpunt van de bevordering van het arbeidsaanbod.

Analyse SZW groepen met marginale druk groter dan 52%

Naar aanleiding van de gedane toezegging is door SZW een analyse gemaakt van het deel van de werknemers dat in 2010 een marginale druk van meer dan 52% heeft. Hiervoor is gebruik gemaakt van het simulatiemodel Micros, dat ook is gehanteerd in het SZW-onderzoek «Effect fiscale en inkomensondersteunende regelingen op economische zelfstandigheid».2 In aanvulling op het CPB-onderzoek wordt hierbij ook gekeken naar de kosten van kinderopvang (bij verondersteld constant aantal uren gebruik), ouderbijdragen voor studerende kinderen en het effect van persoonsgebonden aftrek (bijvoorbeeld giften of studiekosten). In de bijlage wordt nader ingegaan op de opzet van de uitgevoerde analyse en de precieze uitkomsten.

Belangrijke uitkomst van de analyse is dat 37% van de werknemers een marginale druk heeft van meer dan 52%. Overigens zijn er relatief veel mensen met een marginale druk precies rond deze grens: 20% van de werknemers heeft een marginale druk tussen de 50% en 54%. Kijkend naar de verdeling van de marginale druk bij verschillende groepen, zien we net als in de CPB-studie dat alleenverdieners en meestverdienende partners met kinderen relatief vaak een marginale druk van meer dan 52% hebben. Een marginale druk onder de 40% treffen we met name aan bij minstverdienende partners (met dan wel zonder kinderen) en bij alleenstaande ouders.

Uit de analyse van factoren die ervoor zorgen dat de marginale druk boven de 52% uitkomt, volgt dat – naast het belastingtarief van 52% – vooral inkomensafhankelijke regelingen bijdragen aan een marginale druk boven de 52%. Regelingen met een relatief steil afbouwtraject als de aanvullende beurs, huurtoeslag en tegemoetkoming in studiekosten zijn hierbij veelal in zichzelf al voldoende om samen met het voor betrokkene geldende fiscale tarief een marginale druk van meer dan 52% te veroorzaken. Dit terwijl regelingen met een minder steil afbouwtraject, zoals de zorgtoeslag, alleen in combinatie met andere factoren leiden tot een marginale druk van meer dan 52%. Hiernaast dragen pensioenpremies, met name in sectoren waar die relatief hoog zijn zoals de zorg en de overheid, en de inkomensafhankelijke bijdrage Zvw bij aan de marginale druk.

Mogelijke maatregelen om de marginale druk te verlagen

Uit de uitgevoerde analyse komt naar voren dat ruim een derde van de werknemers een marginale druk van boven de 52% kent. Hierbij kan worden aangetekend dat de verdeling van de marginale druk over huishoudgroepen gunstig is. Immers, de groepen die het meest gevoelig zijn voor financiële prikkels (zoals minst verdienende partners met kinderen) kennen veelal een lagere marginale druk dan de groepen die minder gevoelig zijn voor financiële prikkels (zoals meest verdienende partners). Niettemin blijven arbeidsmarktprikkels permanent aandacht vragen.

Om de marginale druk te verlagen kan gedacht worden aan het verlagen van fiscale tarieven of het inperken van inkomensafhankelijke regelingen. Zulke maatregelen vergroten de prikkels om werk te aanvaarden, en zijn dus gunstig voor de arbeidsparticipatie. Dergelijke maatregelen hebben echter wel een prijs: een verlaging van de fiscale tarieven leidt tot een budgettaire derving. Het verlagen van inkomensafhankelijke regelingen levert een budgettaire besparing op, maar kan leiden tot aanzienlijke negatieve inkomenseffecten voor specifieke groepen, met name aan de onderkant van het inkomensgebouw. Het minder steil afbouwen van inkomensafhankelijke regelingen voorkomt – bij gelijkblijvende hoogte tot aan het startpunt van het afbouwtraject – dergelijke inkomenseffecten en zorgt zelfs voor positieve inkomenseffecten in het afbouwtraject, maar leidt weer tot additionele budgettaire lasten.

Er is dus – zoals in den brede bij het inkomensbeleid – op dit punt sprake van een spanning tussen verschillende doelstellingen: het bestrijden van de armoedeval, een evenwichtige inkomensontwikkeling en gezonde overheidsfinanciën. Wel kan worden opgemerkt dat in de komende periode, waarin de overheidsuitgaven onder grote druk zullen staan, een verhoging van de marginale druk op de loer ligt. Goede arbeidsmarktprikkels mogen niet het kind van de rekening worden; het principe «werk moet lonen» zou dan immers in gevaar kunnen komen.

De minister van Sociale Zaken en Werkgelegenheid,

J. P. H. Donner

Methode berekeningen marginale druk

Voor de berekeningen is gebruik gemaakt van het simulatiemodel MICROS van het ministerie van SZW. Berekeningen hebben betrekking op de situatie in 2010, waarbij steeds is gekeken naar de gevolgen van een verandering in het bruto inkomen van 3% op het besteedbaar inkomen. Deze methodiek is ook gehanteerd bij de marginale druk-berekeningen in het SZW-onderzoek «Effect fiscale en inkomensondersteunende regelingen op economische zelfstandigheid».2

Voor de selectie van de onderzoekspopulatie is aangesloten bij het CPB-onderzoek «Ontwikkeling en verdeling marginale druk in 2001–2011».1 Ofwel: gekeken is naar werknemers tussen 18 en 64 jaar oud, in de sectoren markt, zorg en overheid, met uitsluitend inkomen uit loon. Zelfstandigen, uitkeringsgerechtigden en mensen met verschillende inkomensbronnen binnen één jaar blijven buiten beschouwing. Werknemers met een uitzonderlijk laag of hoog jaarloon zijn eveneens weggelaten. De ondergrens voor het jaarloon verschilt naar huishoudtype: 70% WML bij alleenstaanden, 90% WML bij alleenstaande ouders, 100% WML bij alleenverdieners en meestverdienende partners en 1000 euro bruto voor minstverdienende partners. De bovengrens is in alle gevallen 101.000 euro bruto. In totaal is de bestudeerde onderzoekspopulatie representatief voor een groep van 4,69 mln werknemers.

De marginale druk is gedefinieerd als dat deel van het extra verdiende inkomen, dat weer ingeleverd moet worden aan belastingen en premies en door het verlies aan inkomensafhankelijke regelingen, ofwel:

(1 – verandering besteedbare inkomen / verandering bruto inkomen)*100%

Tussen het bruto en het besteedbare inkomen zitten loon- en inkomstenheffing, sociale premies, de inkomensafhankelijke bijdrage voor de Zvw5 en pensioenpremies voor zover deze voor rekening komen van werknemers en ontvangen toeslagen voor zorg, huur en kinderen. Bij tweeverdieners worden de effecten van loonstijgingen bij partners afzonderlijk berekend, waarbij de veranderingen in toeslagen op huishoudniveau worden toegerekend aan de partner bij wie het inkomen verandert.

Kanttekening is dat een inkomensstijging nu niet alleen leidt tot hogere pensioenpremies, maar ook op termijn tot een hoger ouderdomspensioen. In zekere zin zijn pensioenpremies dus te beschouwen als uitgesteld inkomen. Het verband tussen premies en uitkering is echter niet één op één vanwege de ingebouwde solidariteit. In navolging van het CPB zijn de pensioenpremies dan ook wél betrokken in de analyse van de marginale druk.

In afwijking van de analyse van het CPB is in de door SZW uitgevoerde analyse wél rekening gehouden met de kosten van kinderopvang en studiefinanciering (aanvullende beurs). In het SZW-model wordt, in tegenstelling tot het microbestand van het CPB, wel rekening gehouden met de kosten van kinderopvang en ouderbijdragen voor studerende kinderen. Tevens is in de analyse de persoonsgebonden aftrek (bijvoorbeeld giften of studiekosten) betrokken. Wat betreft kinderopvang is overigens verondersteld dat het aantal afgenomen uren niet verandert bij een verandering in het bruto inkomen van 3%. Zeker als de verandering in het bruto inkomen niet wordt veroorzaakt door een verandering in het aantal gewerkte uren, maar door een verandering in het uurloon is dat een realistische aanname. In de analyse is geen rekening gehouden met de marginale druk die samenhangt met alimentatiebetaling dan wel alimentatieontvangst en (de aflossing van) studieleningen.

Resultaten

Wie heeft een marginale druk van meer dan 52%?

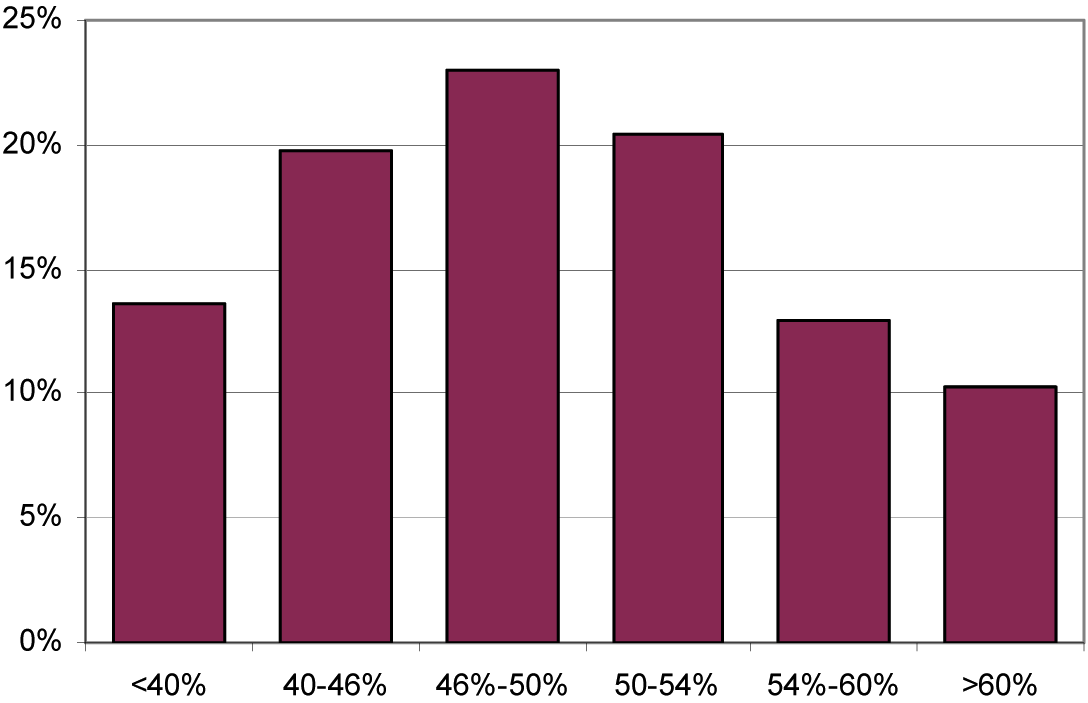

Van de totale groep onderzochte werknemers heeft 37% een marginale druk van meer dan 52%. 76% van de beschouwde werknemers heeft een marginale druk tussen de 40% en 60% (zie Figuur B1); van het restant heeft ruim de helft een marginale druk van minder dan 40% en het restant een marginale druk groter dan 60%. Opvallend is dat relatief veel werknemers een marginale druk rond de 52% hebben: 20%. Ook is de dichtheid hoog bij een marginale druk van 46% tot 50%.

Figuur B1: Verdeling van de marginale druk bij werknemers in de onderzochte populatie

Tabel B1 laat zien dat er sprake is van een duidelijk verband tussen de hoogte van het bruto (persoonlijk) inkomen en de marginale druk. Zo heeft 70% van de werknemers die (vanwege deeltijdwerk) een inkomen onder het wettelijk minimumloon (WML) hebben, een marginale druk onder de 40%, terwijl bij hogere inkomens de marginale druk vrijwel altijd boven de 40% uitkomt. Een marginale druk van meer dan 52% zien we het vaakst bij werknemers met een inkomen boven de 1,5 keer modaal. Dit komt met name doordat alle werknemers die belasting betalen in de vierde schijf, ook vanwege te betalen pensioenpremies, een marginale druk hebben van meer dan 52%.

Opvallend is dat een marginale druk boven de 60% relatief vaak voorkomt bij personen met een inkomen tussen het wettelijk minimumloon en modaal. Deze groep heeft relatief vaak te maken met de afbouw van inkomensafhankelijke regelingen, wat een opwaartse effect op de marginale druk heeft. De mate waarin dit het geval is, is afhankelijk van ondermeer de huishoudsituatie.

Hoogte marginale druk | ||||

|---|---|---|---|---|

Hoogte bruto inkomen werknemer | <40% | 40–52% | 52–60% | >60% |

<WML | 70% | 20% | 6% | 5% |

WML-modaal | 7% | 42% | 34% | 17% |

modaal-1,5*modaal | 0% | 73% | 17% | 10% |

>1,5*modaal | 0% | 44% | 49% | 6% |

Totale bevolking | 14% | 49% | 27% | 10% |

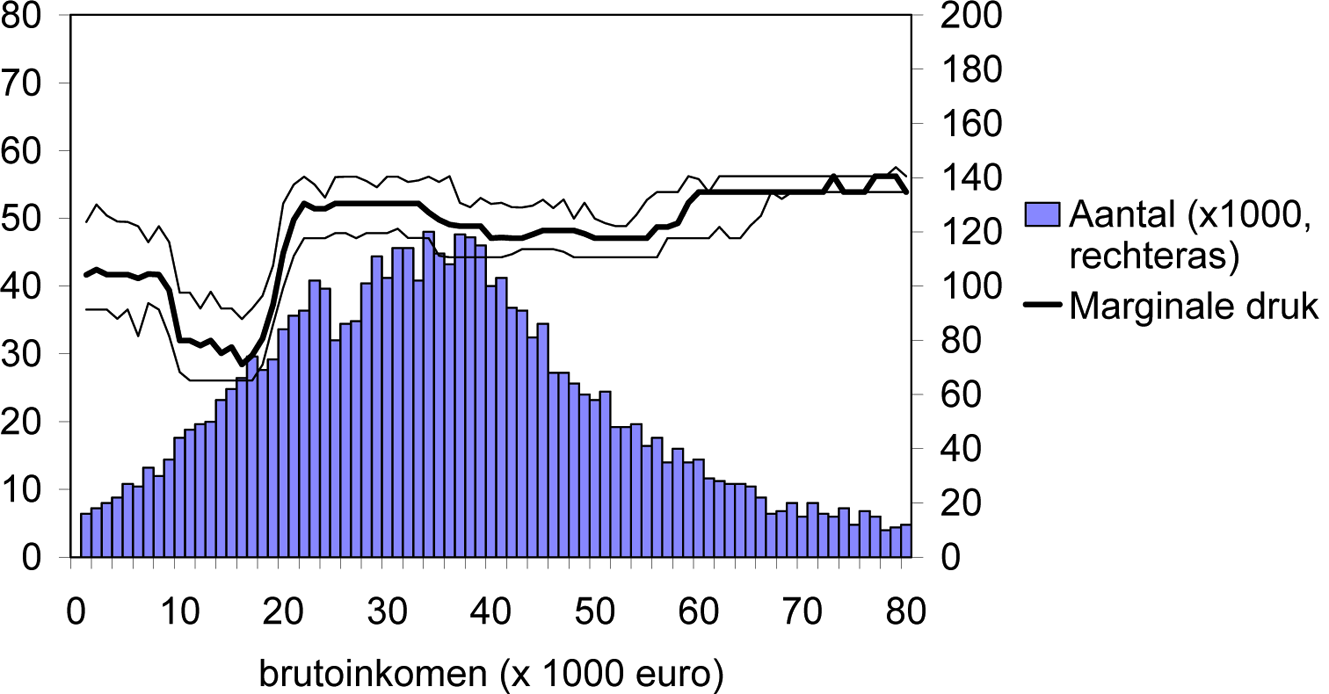

Bovenstaande wordt nader geïllustreerd in Figuur B2. Hierin is steeds voor een loonklasse van 1000 euro de mediane marginale druk getoond. Verder is aangegeven binnen welke grenzen zich steeds de helft van werknemers bevindt. Duidelijk zichtbaar zijn de lage marginale druk voor inkomens beneden WML, de hogere marginale druk in het gebied van WML tot modaal, de enigszins lagere marginale druk tussen modaal en 1,5 keer modaal en de hogere marginale druk waar de vierde schijf in het belastingtarief aanvangt (bij belastbaar inkomen van € 54.367)6.

Figuur B2: Marginale druk (mediaan, 25e en 75e percentiel) en verdeling werknemers naar inkomen in de onderzochte populatie

Tabel B2 gaat nader in op de samenhang tussen de hoogte van de marginale druk en de huishoudsituatie. Bij huishoudens met kinderen zien we dat alleenstaanden, alleenverdieners en meestverdieners relatief vaak een marginale druk boven de 52% (en zelfs ook boven de 60%) hebben. Minstverdieners in huishoudens met kinderen hebben juist relatief weinig een marginale druk boven de 52%. Wel hebben zij even vaak een marginale druk boven de 60% als de gemiddelde werknemer. In huishoudens zonder kinderen zien we bij alleenstaanden en alleenverdieners relatief vaak een marginale druk boven de 52%. Een marginale druk boven de 60% komt hier echter relatief weinig voor. Een marginale druk onder de 40% treffen we met name aan bij minstverdienende partners (met dan wel zonder kinderen) en bij alleenstaande ouders.

Hoogte marginale druk | ||||

|---|---|---|---|---|

<40% | 40–52% | 52–60% | >60% | |

Huishoudens zonder kinderen onder de 18 jaar | ||||

Alleenstaande | 7% | 51% | 40% | 2% |

Alleenverdiener | 6% | 45% | 46% | 4% |

Meestverdiener | 2% | 67% | 29% | 1% |

Minstverdiener | 26% | 63% | 9% | 2% |

Huishoudens met kinderen onder de 18 jaar | ||||

Alleenstaande | 20% | 26% | 23% | 31% |

Alleenverdiener | 6% | 16% | 55% | 23% |

Meestverdiener | 1% | 43% | 35% | 21% |

Minstverdiener | 34% | 49% | 8% | 9% |

Totale bevolking | 14% | 49% | 27% | 10% |

De verschillen in marginale druk naar huishoudsituatie en het al dan niet hebben van kinderen hangen voor een deel samen met specifieke regelingen, zoals het kindgebonden budget en de kinderopvangtoeslag en fiscale regelingen voor minstverdienende partners en alleenstaande ouders. Hiernaast speelt ook een rol dat het inkomensniveau verschilt tussen alleenstaanden, alleenverdieners, meestverdieners en minstverdieners al dan niet met kinderen. Tabel B3 maakt verder inzichtelijk welk deel van de werknemers in de onderzochte populatie die gebruik maken van verschillende inkomensafhankelijke regelingen een marginale druk van meer dan 52% heeft.

Aandeel met een marginale druk > 52% | ||

|---|---|---|

Ontvangers aanvullende beurs | 87% | |

Ontvangers huurtoeslag | 68% | |

Gebruikers aftrek specifieke zorgkosten | 55% | |

Ontvangers tegemoetkoming studiekosten | 54% | |

Ontvangers kinderopvangtoeslag | 42% | |

Ontvangers kindgebonden budget | 64% | |

Ontvangers zorgtoeslag | 57% | |

Totale bevolking | 37% | |

Uit Tabel B3 komt naar voren dat alle gebruikers van de onderzochte inkomensafhankelijke regelingen een bovengemiddelde kans op een marginale druk van meer dan 52% hebben. Of dit het geval is, is – naast het voor betrokkene geldende fiscale tarief en het al dan niet gebruik maken van andere inkomensafhankelijke regelingen – afhankelijk van of het (huishoud)inkomen in het afbouwtraject van de inkomensafhankelijke regeling ligt, en zo ja, wat de helling van het afbouwtraject is. In de hieronder volgende analyse wordt bij de gebruikers van regelingen dan ook exclusief gefocust op mensen in het afbouwtraject van betreffende regelingen.

Welke factoren dragen bij aan een marginale druk boven de 52%?

In Tabel B4 is een decompositie gemaakt van de factoren die bepalend zijn voor een marginale druk van meer dan 52%. Deze tabel richt zich op de groep van 37% van de huishoudens met een marginale druk van meer dan 52%. Hierbij moet worden aangetekend dat verschillende factoren ervoor kunnen zorgen dat de marginale druk boven de 52% uitkomt, waarbij veelal juist een combinatie van factoren doorslaggevend is.

Aandeel binnen de groep werknemers met een marginale druk > 52% | ||

|---|---|---|

1. 4e schijf | 26,4 | |

2. afbouw uitkering partner | 0,7 | |

3. afbouw aanvullende beurs | 12,5 | |

4. afbouw huurtoeslag | 4,7 | |

5. overschrijden drempel vermenigv.factor specifieke zorgkosten | 0,6 | |

6. afbouw tegemoetkoming studiekosten | 0,2 | |

7. verschuiven in kinderopvangtabel | 10,3 | |

8. 2e of 3e schijf + afbouw kindgebonden budget | 14,6 | |

9. 2e of 3e schijf + afbouw zorgtoeslag + ink. < Zvw-premiegrens | 25,3 | |

10. 2e of 3e schijf + afbouw zorgtoeslag + werkz. bij zorg/overheid | 1,6 | |

11. overige factoren | 3,0 | |

Totaal | 100 | |

1 Werknemers met meer dan één factor (bijvoorbeeld belasting betalen in de vierde schijf en een verandering in de kinderopvangtabel) zijn ingedeeld in de eerstgenoemde factor in de tabel (in genoemd voorbeeld: de vierde schijf). De volgorde van factoren in de tabel bepaalt dus deels de gevonden resultaten.

Toelichting op factoren die bijdragen aan marginale druk boven de 52%

De eerste factor, genoemd in Tabel B4, is belasting betalen in de vierde schijf. Het belastingtarief in de vierde schijf is 52%. Omdat hier bovenop nog pensioenpremie wordt betaald, hebben – als eerder genoemd – per definitie alle belastingbetalers in de vierde schijf een marginale druk groter dan 52%.

De tweede factor is afbouw uitkering van de partner. Bij werknemers van wie de partner een (partnergetoetste) uitkering ontvangt, zoals bijvoorbeeld de bijstand, levert een verhoging van het bruto inkomen op huishoudniveau maar heel beperkt geld op, omdat gelijktijdig de uitkering van de partner wordt gekort. Deze groep heeft dan ook veelal een marginale druk groter dan 52%.

De derde factor is afbouw van de aanvullende beurs. Werknemers met een studerend kind met een inkomen in het afbouwtraject van de aanvullende beurs, ondervinden een bijdrage aan de marginale druk van 26%. Als hun toetsinkomen namelijk met € 100 omhoog gaat, gaat de aanvullende beurs van hun kind met € 26 omlaag. Hierdoor hebben velen die met deze factor te maken hebben een marginale druk van boven de 52%.

De huurtoeslag (vierde factor) en de afbouw van de tegemoetkoming in studiekosten (zesde factor) kennen een vergelijkbaar steil afbouwtraject. Ook mensen die met afbouw van deze regelingen te maken hebben, hebben dan ook veelal een marginale druk van meer dan 52%. Omdat er echter minder werknemers zijn die gebruik maken van huurtoeslag dan wel afbouw van de tegemoetkoming in de studiekosten met een inkomen in het afbouwtraject van de respectievelijke regelingen, gaat het hierbij om kleinere groepen dan bij de aanvullende beurs.

Bij de vijfde factor, het overschrijden van de inkomensdrempel voor de vermenigvuldigingsfactor binnen de aftrek specifieke zorgkosten kan bedacht worden dat huishoudens met een gezamenlijk verzamelinkomen (exclusief persoonsgebonden aftrekposten) van minder dan € 32 738 voor een deel van hun aftrekbare zorgkosten een vermenigvuldigingsfactor mogen hanteren. In 2010 bedraagt deze vermenigvuldigingsfactor voor 65-minners 1,77. Als een bruto inkomensstijging leidt tot het overschrijden van deze drempel, vervalt de vermenigvuldigingsfactor. Via een lagere aftrekpost leidt dit tot hogere belastingbetaling. Bij een beperkt deel van de huishoudens draagt dit bij aan een marginale druk van boven de 52%. Overigens wordt de vermenigvuldigingsfactor voor 65-minners in 2011 afgebouwd naar het structurele niveau van 1,4. Dit vermindert de marginale druk rond de inkomensdrempel.

De zevende factor is het verschuiven in de kinderopvangtabel. De procentuele vergoeding voor kinderopvang varieert tussen inkomensklassen. Hierbij is er een aparte vergoedingentabel voor het eerste kind en een vergoedingentabel voor tweede en volgende kinderen. Een bruto loonstijging kan ertoe leiden dat een huishouden in een andere trede van de kinderopvangtabel terecht komt. Dit resulteert in een lagere kinderopvangvergoeding, met ook gevolgen voor de marginale druk. Deze factor kan ertoe bijdragen dat de marginale druk boven de 52% uitkomt. Dit effect treedt vooral op door veranderingen in de vergoedingen voor het eerste kind. De tabel met vergoedingen voor tweede en volgende kinderen kent namelijk een relatief vlak verloop, waardoor een stijging van het inkomen een relatief klein effect heeft op de kinderopvangvergoeding voor het tweede en volgende kinderen. De exacte omvang van dit effect is uiteraard ook afhankelijk van inkomen (omdat het verschil in procentuele vergoeding tussen treden niet in de hele kinderopvangtabel gelijk is) en de daadwerkelijke kinderopvangkosten (aantal kinderen maal aantal uur opvang per kind maal vergoede uurprijs).

Bij de achtste factor gaat het om belasting betalen in de tweede dan wel derde schijf (fiscaal tarief resp. 41,95% en 42,0%), in combinatie met de afbouw van kindgebonden budget (afbouwpercentage van 7,6%). Tezamen met de betaling van pensioenpremies leidt dit veelal tot een marginale druk van boven de 52%.

Bij de negende en tiende factor gaat het om een inkomen in de tweede schijf, in combinatie met afbouw van de zorgtoeslag (afbouwpercentage van 5%), in combinatie met ofwel een inkomen onder de Zvw-premiegrens (in 2010: € 33 189) dan wel een hoger inkomen, waarbij pensioenpremies betaald moeten worden die gelden voor de sectoren zorg en overheid. De afbouw van de zorgtoeslag is in zichzelf namelijk niet steil genoeg om werknemers in de tweede of derde schijf een marginale druk van meer dan 52% te bezorgen. Als echter een loonstijging ook resulteert in een hogere te betalen inkomensafhankelijke bijdrage dan wel indien sprake is van een wat hogere te betalen pensioenpremie (zoals het geval is in de zorgsector en bij de overheid) dan wordt de marginale druk van 52% veelal wel overschreden.

Ten slotte is er nog een kleine groep waarbij diverse overige factoren een rol spelen. Het gaat hierbij ondermeer om werknemers die te maken hebben met afbouw van gemeentelijke tegemoetkomingen of heel specifieke combinaties zoals een inkomen in de eerste schijf in combinatie met én afbouw kindgebonden budget én afbouw zorgtoeslag én bovengemiddelde pensioenpremies, of bijvoorbeeld de combinatie van een inkomen in de tweede dan wel derde schijf maar onder de Zvw-premiegrens, zonder zorgtoeslag, maar met aftrek van specifieke zorgkosten.

Gielen M, J Goes, M Lever, R van Opstal. Ontwikkeling en verdeling van de marginale druk in 2001–2011. CPB Document 195. Den Haag: November 2009.

De werknemer moet de inkomensafhankelijke bijdrage Zvw zelf betalen. Hij/zij krijgt hiervoor een (verplichte) vergoeding van zijn werkgever. Omdat over de werkgevers-vergoeding loon-en inkomstenbelasting verschuldigd is, draagt de inkomensafhankelijke bijdrage Zvw bij aan de marginale druk.

Merk op dat door bijtellingen en aftrekposten de aanvang van de vierde schijf niet één-op-één afhangt van de hoogte van het bruto inkomen. Hierdoor kan het bijvoorbeeld voorkomen dat een werknemer met een bruto loon van € 60.000 belasting betaalt in de derde schijf.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32123-XV-59.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.