Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32043 nr. 44 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32043 nr. 44 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Dn Haag, 24 juni 2011

Samenvatting

Het pensioenakkoord vormt een belangrijke stap naar een meer toekomstbestendig pensioenstelsel. In het pensioenakkoord staan verhoging van de pensioenleeftijd en een hervorming van de aanvullende pensioenen centraal. Deze notitie schetst de effecten op hoofdlijnen en op beschrijvende en kwalitatieve wijze. Een kwantitatieve doorrekening is vanwege het korte tijdsbestek niet mogelijk en wordt door het CPB verkend in een vervolgonderzoek op verzoek van de minister van Sociale Zaken en Werkgelegenheid.

De voorgestelde verhoging van de aow-leeftijd is goed voor de houdbaarheid van de overheidsfinanciën en bevordert het toekomstige arbeidsaanbod. Een kanttekening hierbij is dat de maatregel volgens het CPB onvoldoende verankerd is in het beleid omdat de eerste stap pas in 2020 wordt gezet. Door de koppeling van de aow- en pensioenleeftijd aan de levensverwachting verbetert de financierbaarheid van de aow ook op langere termijn. De geleidelijke invoering van de hogere pensioenleeftijd betekent dat huidige ouderen (geboren vóór 1955 bij de aow en vóór 1948 bij de aanvullende pensioenen) worden ontzien. Opname van de aow wordt flexibel. Werknemers krijgen de mogelijkheid aow op te nemen op 65-jarige leeftijd, ook na de verhoging van de wettelijke aow-leeftijd naar 66 jaar en later naar 67 jaar. De koopkracht over hun resterende leven gaat dan gemiddeld 6 à 7% achteruit. Op 65-jarige leeftijd zijn grotere negatieve effecten mogelijk.

Herziening van het pensioencontract bij de aanvullende pensioenen is belangrijk om tot een betere spreiding van risico’s te komen. Met het krimpende draagvlak van jonge deelnemers in verhouding tot de pensioenverplichtingen moeten beleggingsrisico’s voor een groter deel door de gepensioneerden worden gedragen. Dit vormt een belangrijk uitgangspunt van het pensioenakkoord. Ook zal het systeem van opbouw in «harde» nominale rechten worden vervangen door een stelsel waarbij pensioenaanspraken in reële termen worden uitgedrukt (dus rekeningen houdend met prijs- en loonstijgingen). Tegelijkertijd worden de aanspraken «zacht» in de zin dat het te bereiken pensioen expliciet afhankelijk wordt van de onzekere beleggingsuitkomsten van het pensioenfonds.

Op veel punten moet het akkoord nog nader uitgewerkt worden, vooral wat betreft de invulling van het pensioencontract en de regels voor toezicht, het financieel toetsingskader (FTK). Een belangrijke kwestie betreft de vaststelling van de waarderingsgrondslagen, waarbij het disconto een centrale plaats inneemt. Een hoger disconto is gerechtvaardigd omdat het wordt toegepast op onzekere aanspraken. In het pensioenakkoord wordt voorgesteld om het verwachte beleggingsrendement als maatstaf voor discontering van de pensioenaanspraken te gebruiken. Dit is problematisch. Ten eerste is nog niet uitgewerkt hoe pensioenaanspraken worden gedefinieerd; de aanspraken zullen – anders dan in het huidige nominale stelsel – een beeld geven van de te verwachten pensioenen, maar de berekeningswijze is nog open. Ten tweede geeft discontering met verwachte rendementen een onderschatting van de verplichtingen wanneer niet alle risico’s door de huidige deelnemers worden gedragen, maar deels worden doorgeschoven naar nieuwe toetreders. Dan is een lager disconto op zijn plaats. Ten derde biedt het hanteren van het verwachte rendement de mogelijkheid om – in moeilijke omstandigheden – via een meer risicovolle beleggingsmix de waarde van de verplichtingen te verlagen, waardoor het fonds er financieel beter voor komt te staan en sneller tot indexering kan overgaan.

De gevolgen van het nieuwe pensioencontract voor de (generaties van) deelnemers van de pensioenfondsen is op dit moment moeilijk te bepalen. Het pensioenakkoord schetst de contouren; veel details zijn niet ingevuld en zullen door de sociale partners op decentraal niveau worden bepaald. Een evenwichtige verdeling over de generaties is mogelijk als bij de invulling van het pensioencontract voldoende rekening wordt gehouden met de belangen van jongeren en ouderen. De huidige stand van uitwerking van het akkoord laat echter veel ruimte open. Drie factoren kunnen, afhankelijk van nadere invulling, ten nadele van jongeren uitwerken: een te gunstige waardering van de verplichtingen, het verminderen van de bufferopbouw en de prikkel tot het nemen van extra risico’s om zo de waarde van de verplichtingen te verminderen. Dit brengt meer dan in het oude stelsel het risico met zich mee dat de rekening vooruit geschoven wordt en dat jongeren het kind van de rekening zijn. Deze factoren verdienen bijzondere aandacht bij de uitwerking van het financiële toetsingskader. Dit zal meegenomen worden in verder onderzoek op verzoek van de minister van SZW.

Een laatste aandachtspunt betreft communicatie: helderheid over de pensioenaanspraken, de waarde ervan voor de deelnemer en de onzekerheid in pensioenuitkomsten is essentieel voor transparantie en acceptatie van het nieuwe pensioencontract.

De Tweede Kamercommissie voor Sociale Zaken en Werkgelegenheid heeft het CPB gevraagd om een analyse van de generatie-effecten van het pensioenakkoord, in het bijzonder de koopkrachteffecten van de aow-hervorming en de intergenerationele verdelingseffecten van de hervorming van de aanvullende pensioenen.

De generatie-effecten worden op hoofdlijnen geanalyseerd op een beschrijvende, kwalitatieve wijze. Een kwantitatieve doorrekening is vanwege het korte tijdsbestek niet mogelijk en zal door het CPB worden verkend in een vervolgonderzoek op verzoek van de minister van Sociale Zaken en Werkgelegenheid.

Deze notitie beschrijft eerst de koopkrachteffecten van de aanpassing van de aow; vervolgens gaat de notitie in op de effecten voor verschillende generaties van de hogere pensioenleeftijd en de aanpassing van het pensioencontract in de tweede pijler, de aanvullende pensioenen. Dit zijn twee belangrijke elementen van het pensioenakkoord, maar geven nog geen integraal beeld.

De notitie is een aanvulling op de eerdere CPB notitie over de budgettaire effecten van het pensioenakkoord.1 Ten behoeve van de zelfstandige leesbaarheid is een deel van de vorige notitie ook in deze notitie opgenomen.

Beschrijving van de maatregelen

Het pakket omvat de volgende maatregelen.

• Vanwege de stijging van de levensverwachting gaat de wettelijke aow-leeftijd in 2020, 2025 en – door de koppeling aan de levensverwachting – in 2040 met een jaar omhoog. Deze verhoging met drie jaar spoort ongeveer met de stijging van de resterende levensverwachting na 65 jaar in 2030 ten opzichte van het gemiddelde over 2000–2009, uitgaande van de CBS-prognose van december 2008. Het tijdpad voor verhoging van de aow-leeftijd wordt aangepast als herziene prognoses hiertoe aanleiding geven.

• De ingangsleeftijd voor de aow wordt flexibel; de aow kan echter niet eerder worden opgenomen dan vanaf 65 jaar en niet later dan 5 jaar na de wettelijke aow-leeftijd. Opnemen van de aow is niet noodzakelijk verbonden met stoppen met werken. Bij vervroegde ingang van de aow valt de jaarlijkse uitkering lager uit, bij latere ingang hoger. Voor de aanpassing van de uitkering geldt 6,5%-punt korting voor ieder jaar dat de aow wordt vervroegd en 6,5%-punt verhoging voor ieder jaar dat de aow wordt uitgesteld. Vervroegde opname is niet mogelijk bij onvoldoende inkomen uit aanvullende pensioenen of andere regelingen.

• De aow-uitkering wordt, naast de bestaande koppeling aan de cao-lonen, extra verhoogd. De extra verhoging tussen 2013 en 2028 bedraagt jaarlijks 0,6%-punt van de aow-uitkering van een gehuwde. Opgeteld bedraagt de extra verhoging in 2028 dus 9,6% van de bruto aow van een gehuwde; dit komt overeen met bijna 1000 euro per persoon per jaar (prijzen 2012). Deze kop op de bestaande koppeling is (in euro’s) even hoog voor alleenstaanden en gehuwden. De opbouw van de kop wordt in de eerste jaren gefinancierd uit afschaffing van de bestaande mogelijkheid koopkrachttegemoetkoming voor oudere belastingplichtigen (mkob), daarna uit verlaging van de ouderenkorting (in bruto termen).

• Verder wordt in 2020 een nieuwe inkomensafhankelijke ouderenkorting ingevoerd van maximaal 300 euro, die bij belastbare inkomens tussen 18 000 en 24 000 euro wordt afgebouwd. De nieuwe ouderenkorting wordt deels gefinancierd uit het resterende budget van de bestaande ouderenkortingen en deels uit een versobering van de (verhoogde) arbeidskorting voor oudere werknemers, de doorwerkbonus en/of de premiekorting voor oudere werknemers.

• De alleenstaande ouderenkorting blijft ongewijzigd.

• De leeftijdsgrenzen die gelden voor de betaling van de aow-premie, het recht op de doorwerkbonus en de verhoogde arbeidskorting en de premiekorting voor oudere werknemers schuiven mee met de wettelijke aow-leeftijd.

• De aftrekbaarheid van de pensioenpremie, geregeld in het zogenaamde Witteveenkader, wordt beperkt door verhoging van de rekenleeftijd naar 66 jaar in 2013, 67 jaar in 2015 en naar verwachting 68 jaar in 2030. De maatregel resulteert effectief in een lagere opbouw van nieuwe pensioenrechten, maar heeft geen effect op reeds opgebouwde rechten. De verhoging van de franchise is in lijn met de verhoging van de aow-uitkering. De maximale jaarlijkse opbouwpercentages (2,25% bij middelloon en 2% bij eindloon) blijven ongewijzigd.

Budgettaire effecten

Het plan voor verhoging van de aow-leeftijd heeft 2020 als beginjaar, dus ná de kabinetsperiode. Conform de systematiek die door het CPB is gehanteerd bij de doorrekening van verkiezingsprogramma’s is de maatregel daarmee onvoldoende in het huidige beleid verankerd, waardoor er in principe geen sprake is van verbetering van de houdbaarheid van de overheidsfinanciën. Dit geldt a fortiori voor de gedetailleerde afspraken die thans worden gemaakt over allerlei ouderentoeslagen die vele jaren later zouden moeten gaan gelden. Het is voorstelbaar dat tussentijdse aanpassingen in het belastingstelsel de hier besproken uitkomsten zullen beïnvloeden. Wanneer ten behoeve van de analyse over het probleem van de verankering wordt heengestapt2,komen de berekeningen uit op het volgende.

Het voorgestelde akkoord over aow en Witteveenkader verbetert de houdbaarheid met 0,7% bbp. Tabel 2.1 splitst dit totaaleffect uit in een aantal onderdelen. Het grootste effect op de houdbaarheid resulteert uit de stapsgewijze verhoging van de aow-leeftijd naar 68 jaar, waardoor de uitgaven aan aow dalen. Een klein deel van dit effect lekt weg door een groter beroep op sociale zekerheid, zoals uitkeringen voor werkloosheid en arbeidsongeschiktheid. Een positief effect is dat werknemers bij een hogere aow-leeftijd langer doorwerken, waardoor de belastinginkomsten toenemen. Ook de beperking van het Witteveenkader zorgt voor extra belastinginkomsten. Per saldo verbetert de houdbaarheid van de overheidsfinanciën met 0,7% bbp.

|

In % bbp |

|

|---|---|

|

Minder aow-uitkeringen door hogere aow-leeftijd (netto) |

0,8 |

|

Weglek overige sociale zekerheid (netto) |

–0,1 à –0,2 |

|

Verhoging aow gefinancierd uit mkob en gebruteerde ouderenkorting |

0,0 |

|

Beperking Witteveenkader door hogere pensioenleeftijd en hogere franchise |

0,1 |

|

Hogere werkgelegenheid |

0,2 |

|

Effect op opbrengsten box 3 en indirecte belastingen |

0,0 à –0,1 |

|

Geleidelijke invoering |

–0,2 |

|

Totaal houdbaarheidseffect |

0,7 |

Inkomenseffecten bij verhoging van de aow-leeftijd

Bij de inkomenseffecten van de hogere aow-leeftijd moet onderscheid worden gemaakt tussen de mensen die hun aow opnemen op of na de nieuwe wettelijke aow-leeftijd (66 jaar in 2020) , en mensen die dat reeds op eerdere leeftijd doen, bijvoorbeeld op 65-jarige leeftijd.

Opname aow vanaf de wettelijke aow-leeftijd

Voor huishoudens boven de wettelijke aow-leeftijd zijn de inkomenseffecten in vergelijking met de huidige aow-regeling heel beperkt. (Daarbij blijft het verlies aan één of meerdere jaren aow-uitkering dus buiten beeld.) De effecten van de verhoging van de aow met cumulatief 9,6% van de aow van gehuwden en de invoering van de inkomensafhankelijke ouderenkorting van maximaal 300 euro (prijzen 2011) vallen nagenoeg weg tegen de effecten van afschaffing van de bestaande mogelijkheid koopkrachtondersteuning oudere belastingplichtigen (mkob) en van de bestaande ouderenkorting. De verhoging van de aow ten koste van de ouderenkorting is enigszins gunstig voor aow-ers met lage inkomens, die nu een deel van de heffingskortingen niet kunnen verzilveren, en voor ouderen met hoge inkomens, die nu niet in aanmerking komen voor de ouderenkorting maar wel profiteren van de hogere aow. De maatregelen zijn enigszins ongunstig voor ouderen, die op grond van hun inkomen geen recht hebben op de maximale inkomensafhankelijke ouderenkorting, maar die wel in aanmerking kwamen voor de bestaande ouderenkorting. De gemiddelde inkomenseffecten zijn echter zeer beperkt: gemiddeld gaan gehuwden of samenwonenden met alleen aow er hierdoor in de periode 2013–2028 ¼% per jaar op vooruit; voor andere standaardhuishoudens boven de aow-gerechtigde leeftijd is de verandering afgerond 0%.

Opname aow voor de wettelijke aow-leeftijd

Mensen in de leeftijd tussen 65 jaar en de nieuwe pensioenleeftijd verliezen hun aow. Het inkomensverlies (ruim 13 duizend euro voor alleenstaanden en ruim 9 duizend euro voor gehuwden) dat optreedt vóór de wettelijke aow-leeftijd wordt naar verwachting gemiddeld genomen voor ongeveer de helft gecompenseerd door langer te werken en voor een kwart door beroep op andere uitkeringen (onder anderen ww, ao). Het resterende gat kan worden uitgesmeerd over het restende leven door aow of aanvullend pensioen naar voren te halen. De inkomenseffecten inclusief de indirecte effecten zijn dus substantieel milder. Bij vervroegde opname vallen de aow en het aanvullend pensioen zo’n 6,5% lager uit in alle jaren waarin pensioen wordt genoten. In netto termen is de terugval in de eerste jaren (tot aan de wettelijke aow-leeftijd) groter door verschillen in het fiscale regime boven en onder de aow-leeftijd. Dit tijdelijke nadeel kan worden uitgesmeerd over het resterende leven door extra inkomen naar voren te halen. Gemiddeld over de resterende levensloop daalt het netto inkomen uit aow en aanvullend pensioen dan gemiddeld met 6 à 7%.

In de media circuleerden recent voorbeelden van mensen die na de verhoging van de aow-leeftijd toch op 65-jarigen leeftijd stoppen met werken en alleen recht hebben op aow er 15% (gehuwden) tot 25% (alleenstaanden) op achteruit zouden gaan. Deze voorbeelden zijn niet realistisch. In de eerste plaats hebben mensen die geen andere inkomen hebben, geen recht om de aow eerder op te nemen. Indien zij op 65-jarige leeftijd geen inkomen uit arbeid hebben, hebben zij afhankelijk van hun situatie veelal recht op een uitkering ingevolge werkloosheid of arbeidsongeschiktheid of op bijstand of IOW. Ten tweede, hebben ook werknemers met een laag inkomen bij een lang arbeidsverleden in het algemeen voldoende aanvullend pensioen opgebouwd om het inkomensgat te vullen door aanvullend pensioen naar voren te halen. Dit neemt het inkomensverlies niet weg, maar biedt de mogelijkheid om de gevolgen ervan uit te smeren over het resterende leven. Gemiddeld is het inkomensverlies over het resterende leven dan dus 6 à 7%.

De aanpassing van de pensioenleeftijd en de herziening van de aanvullende pensioenen hebben onvermijdelijk gevolgen voor de verdeling over generaties. Dat is ook de bedoeling; deze maatregel moet namelijk voorkomen dat de lasten van de stijgende levensverwachting de houdbaarheid van de overheidsfinanciën aantast en de lasten doorschuift naar toekomstige generaties.

De intergenerationele verdeling wordt langs drie wegen beïnvloed: a. de aanpassing van de aow-leeftijd, b. de verhoging van de pensioenleeftijd in de aanvullende pensioenen en de daarbij horende verandering van het Witteveenkader en c. mogelijk ook door de veranderingen van het pensioencontract en toezichtskader in de tweede pijler. Over de eerste twee elementen zijn door het CPB eerder berekeningen gedaan3; hiervan kan een kwantitatieve indicatie gegeven worden.4 Van het laatste element is dat op deze korte termijn niet mogelijk, mede omdat het akkoord onvoldoende is ingevuld, en kunnen hoogstens kwalitatieve indicaties worden gegeven.

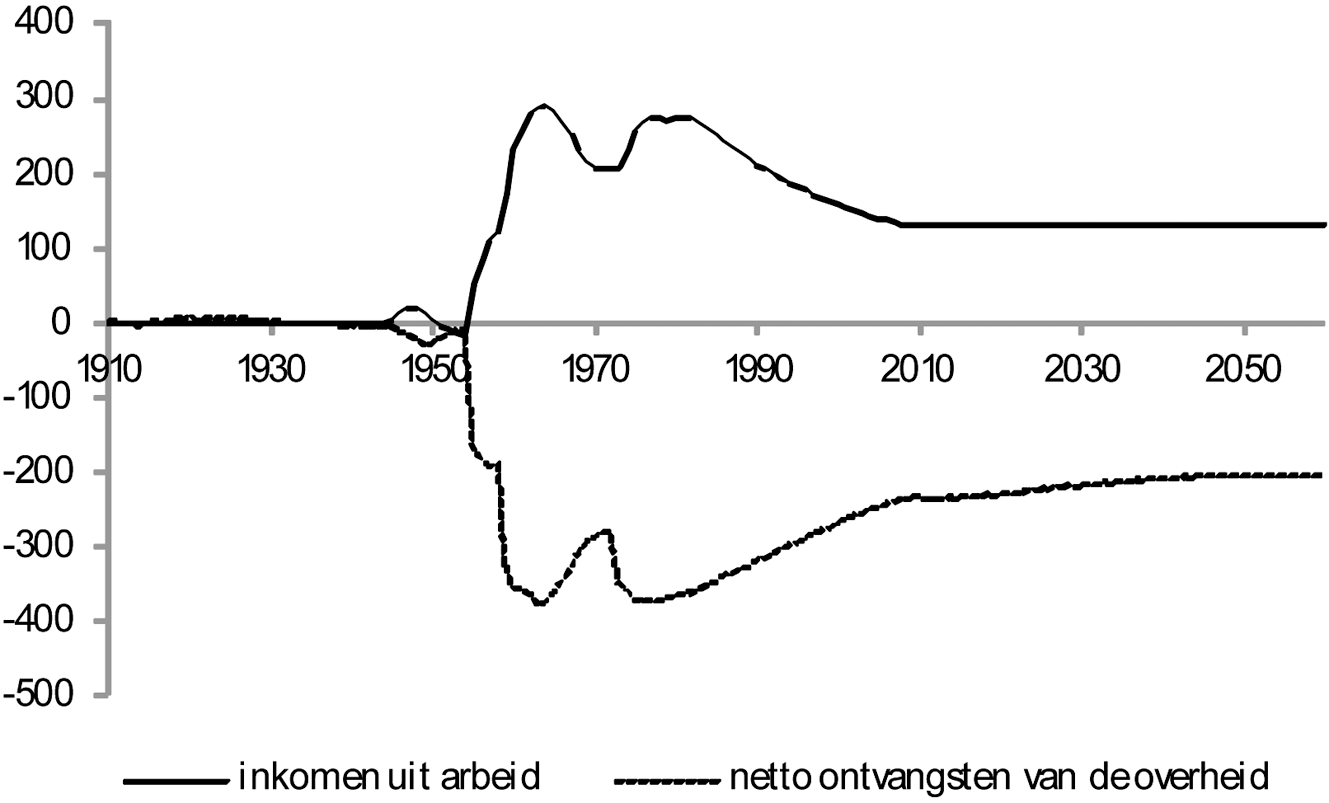

De gevolgen van de aanpassingen in de aow en het Witteveenkader voor de verschillende generaties kunnen worden berekend door voor ieder geboortecohort te bepalen met hoeveel de ontvangsten aan aow en andere ontvangsten van de overheid gemiddeld per jaar over de rest van het leven veranderen. Hierin wordt ook de inperking van het fiscale voordeel van pensioenen in de tweede pijler betrokken (Witteveenkader). De resultaten worden weergegeven door de onderste stippellijn in figuur 3.1.

Figuur 3.1. Verhoging pensioenleeftijd treft vooral cohorten geboren in de jaren ’60 en ’70 (in euro’s)

De generaties geboren vóór 1955 hebben niet of nauwelijks last van de maatregelen. Voor generaties vanaf 1955 daalt het netto profijt door de stapsgewijze verhoging van de aow-leeftijd. In de figuur wordt dit effect weergegeven als de gemiddelde daling per resterend levensjaar. Cohorten geboren tussen 1955 en 1958 krijgen te maken met een verhoging van de aow-leeftijd met 1 jaar, wat overeenkomt met een jaarlijks verlies van ongeveer 200 euro. De cohorten uit 1959–1973 hebben pas twee jaar later recht op aow, maar hoe later zij geboren worden, hoe langer zij nog leven (gemeten vanaf 2011) en hoe kleiner hun jaarlijkse verlies. Vervolgens krijgt het cohort uit 1973 als eerste te maken met de verhoging naar 68 jaar, waardoor hun jaarlijkse verlies weer oploopt naar ongeveer 400 euro per jaar.

Tegenover het verlies aan aow staan hogere inkomsten doordat mensen gemiddeld langer doorwerken. Dit is weergegeven door de doorgetrokken bovenste lijn in de figuur. Ook dit bedrag betreft het gemiddelde over het resterende leven. Voor de meest getroffen generaties wordt het verlies aan aow voor 300 euro per resterend levensjaar gecompenseerd door hogere inkomsten uit arbeid. Per saldo zal het inkomen over het resterende leven afnemen, tot maximaal circa 100 euro per resterend levensjaar voor generaties geboren rond 1965 en rond 1980. Dit zijn steeds gemiddelden per geboortecohort; voor individuele gevallen kunnen de effecten aanzienlijk groter zijn.

Verhoging van de pensioenleeftijd in de tweede pijler (aanvullende pensioenen) vindt plaats doordat het streefpensioen pas later ingaat. Er wordt van uitgegaan dat de nieuwe opbouw van het pensioen vanaf 2013 effectief wordt verlaagd; oude opgebouwde rechten worden daarbij gerespecteerd. Deze maatregel treft alle werkenden; reeds gepensioneerden in 2013 die hun opbouw van pensioenrechten hebben voltooid – dus de cohorten geboren vóór 1948 – ondervinden hiervan geen nadeel. De maatregel houdt dus herverdeling in ten nadele van alle geborenen na 1948. Deze maatregel telt zwaarder voor de hogere inkomens, die een hoger aanvullende pensioen hebben. Voor de jongsten zal het effect op termijn worden gecompenseerd door een lagere pensioenpremie; de verhoging van de pensioenleeftijd is immers bedoeld om de sluipende oploop van de pensioenpremies vanwege de stijgende levensverwachting te voorkomen.

Het pensioenakkoord is erop gericht om het huidige systeem van nominale pensioenaanspraken te vervangen door een stelsel waarbij de aanspraken uitgedrukt worden in het te verwachten reële pensioen. Anders dan bij de huidige nominale aanspraken wordt bij reële aanspraken rekening gehouden met de ontwikkeling van prijzen of lonen. Daar staat tegenover dat harde garanties vervallen en dat het te verwachten pensioen afhankelijk wordt van de beleggingsuitkomsten van het pensioenfonds. De overgang van de oude nominale rechten naar nieuwe reële rechten is een complex proces waarbij – onbedoeld – herverdelingseffecten kunnen optreden. Er wordt verder onderzoek gedaan onder welke voorwaarden de oude rechten onder het nieuwe stelsel kunnen worden gebracht.

Verdelingseffecten niet eenduidig bepaald

In dit stadium kunnen geen kwantitatieve uitspraken worden gedaan over de verdelingseffecten van de overgang van het oude naar het nieuwe pensioencontract. Daarvoor is te weinig bekend over de invulling van het nieuwe contract en de eisen die het toezicht (FTK) er aan zal stellen. Er zijn drie problemen:

• Onduidelijkheid oude contract. Om de verdelingseffecten te bepalen moeten moet in de eerste plaats duidelijk zijn waarmee wordt vergeleken; wat is de verdeling in de uitgangssituatie? Het meest voor de hand ligt om het nieuwe contract af te zetten tegen voortzetting van het oude, huidige contract.5 Het huidige pensioencontact is echter niet compleet en voor meerdere interpretaties vatbaar waardoor zelfs de uitgangssituatie niet eenduidig te bepalen is.

• Nieuwe contract nog niet ingevuld. Ten tweede schetst het pensioenakkoord slechts de contouren van het nieuwe pensioencontract. Veel details, die van cruciaal belang zijn voor de generatie-effecten, zijn niet ingevuld en zullen door de sociale partners op decentraal niveau worden bepaald. De invulling van het pensioencontract is bepalend voor de ontwikkelingen van de pensioenen en indexatie van rechten in komende jaren. Kiest een fonds bijvoorbeeld voor opbouw van extra (egalisatie)reserves dan zal er op korte termijn weinig geïndexeerd kunnen worden, en leveren huidige ouderen in ten gunste van jongeren. Kiest een fonds ervoor om voortaan de pensioenen in de uitkeringsfase te indexeren aan de prijsontwikkeling in plaats van aan de lonen, dan werkt dat ook ongunstig uit voor ouderen en dus relatief gunstig voor jongeren.

• Waarderingsgrondslagen onbekend. Ten derde is het toetsingskader voor de nieuwe pensioencontracten nog niet vastgesteld. In het bijzonder is nog geen duidelijkheid over de waarderingsgrondslagen van de verplichtingen van pensioenfondsen. In het algemeen geldt dat een te lage waardering van de kosten van pensioenen tot een te gunstig beeld van de financiële positie van een fonds leidt, en daardoor aanleiding kan zijn om sneller tot verhoging van de pensioenuitkeringen (door hogere indexaties) over te gaan. Waardering moet gebaseerd zijn op objectieve en realistische prijzen. Marktwaardering is daarvoor het leidende principe.6 Marktwaardering zorgt er ook voor dat de bezittingen van fondsen op dezelfde wijze worden gewaardeerd als de verplichtingen. In het pensioenakkoord wordt enigszins verwarrend gesproken over «prudente» en «realistische» waarderingsgrondslagen. Onduidelijk is hoe invulling wordt gegeven aan prudentie.7 Het probleem van de waarderingsgrondslag wordt wel benoemd als de onzekerheid over het te hanteren disconto. Een eenvoudige vuistregel is dat een verandering van 1 procentpunt in de disconteringsvoet resulteert in een verandering van 15 procentpunt in de dekkingsgraad. Dit geeft een indicatie van het grote belang van de keuze van deze waarderingsgrondslagen.

Dit alles maakt het onmogelijk om duidelijke uitspraken te doen over de verdelingseffecten van de verandering van het pensioencontract in de tweede pijler. Wel staat vast dat aanpassing van de pensioenverwachtingen voor allen onvermijdelijk is als gevolg van het verlies aan pensioenvermogen, de oplopende lasten van de vergrijzing en de mogelijk lagere rendementen in de toekomst.

Disconto en verwacht beleggingsrendement

In het speciale geval dat de beleggingsrisico’s volledig en direct worden verdeeld over de pensioenaanspraken kan voor een fonds als geheel (niet voor deelnemers afzonderlijk!) het verwachte portefeuillerendement als maatgevend voor de risicowaardering van het totaal aan aanspraken worden gehanteerd. Deze veronderstellingen gaan echter niet op in het pensioencontract zoals dat nu is vormgeven. Door het hanteren van een herstelperiode wordt een deel van de risico’s doorgeschoven naar de toekomst en komt dus niet tot uitdrukking komen in de huidige pensioenaanspraken. Ook via de opbouw en intering op egalisatiereserves worden toekomstige deelnemers betrokken in de huidige schokken van fondsen.

Een ander punt is dat ook de toekomstige beleggingsmix van belang is. Omdat fondsen gemiddeld vergrijzen, mag worden verwacht dat in de toekomst de beleggingsmix meer risicomijdend zal worden, met lagere bijbehorende rendementen. Ook dit leidt tot een gemiddeld lagere discontovoet. Hoe belangrijk deze effecten zijn voor de verdeling over generaties en voor de bepaling voor de juiste waarderingsgrondslagen verdient nader onderzoek.

Voor de waardebepaling van de pensioenaanspraken van afzonderlijke deelnemers is een uniform disconto evident een slechte maatstaf. Wordt aan ouderen meer zekerheid geboden dan aan jongeren, dan verdienen de aanspraken van ouderen een lager disconto en die van de jongeren een hoger disconto. Omdat de wenselijke mate van risico verschilt naar gelang de leeftijd van de deelnemer – jongeren kunnen meer risico dragen – is een dergelijk systeem eigenlijk alleen goed uitvoerbaar als voor iedere deelnemer een aparte administratie wordt bijgehouden. Op basis hiervan kan jaarlijks – naast het verwachte pensioen en de onzekerheid daarvan – ook de waarde van de pensioenaanspraken aan deelnemers worden gecommuniceerd.

Risicofactoren voor jongere generaties

Veel details van het nieuwe pensioencontract zijn niet ingevuld en zullen door de sociale partners op decentraal niveau worden bepaald. Wanneer daarbij voldoende rekening wordt gehouden met de belangen van jongeren en ouderen is een evenwichtige verdeling over de generaties mogelijk. De huidige stand van uitwerking van het akkoord laat echter veel ruimte open. Tot slot kan daarom worden gewezen op enkele factoren die mogelijk nadelig zouden kunnen uitpakken voor jongeren wanneer daar onvoldoende op wordt gelet bij de nadere uitwerking van het pensioenakkoord. Er zijn drie factoren die mogelijk aanleiding kunnen geven tot hogere indexatieniveaus op korte termijn in vergelijking met het bestaande pensioencontract: lagere buffereisen, hogere discontovoet en de prikkel tot risicovol beleggen. Deze factoren zullen worden meegenomen in vervolgonderzoek op verzoek van de minister van SZW.

• Lagere buffereisen. Pensioenfondsen hoeven geen buffer meer aan te houden in het nieuwe pensioencontract. Mogelijk wordt er in het pensioencontract daarom op korte termijn meer pensioenvermogen uitgedeeld dan wenselijk is. Indexatieverbeteringen op korte termijn zijn aantrekkelijk voor de huidige oudere generaties met veel pensioenopbouw, maar kunnen nadelig zijn voor huidige jongere en toekomstige generaties die sterk afhankelijk zijn van het vermogen dat overblijft voor het uitkeren van pensioenen op lange termijn. Of dit werkelijk gaat gebeuren hangt af van de invulling van het pensioencontract door de afzonderlijke pensioenfondsen, en met name van de ambitie om in de nabije toekomst een egalisatiereserve op te bouwen.

• Hogere discontovoet. Het pensioenakkoord suggereert om het te verwachten rendement op beleggingen als discontovoet voor het bepalen van de dekkingsgraad te hanteren. Dat risicovolle pensioenaanspraken tegen een hoger disconto dan de nominale rente worden gewaardeerd is op zich juist. Een te hoog disconto leidt echter, zoals geschetst, tot onderschatting van de verplichtingen van pensioenfondsen, en een te gunstige dekkingsgraad. Dit kan er toe leiden dat er op korte termijn meer indexatie wordt uitgedeeld ten gunste van de oudere generaties.

• Prikkel tot risicovol beleggen. Wanneer het disconto bepaald wordt op basis van de specifieke beleggingsmix van het pensioenfonds ontstaat mogelijk een prikkel om – in moeilijke situaties – meer risico te nemen. Het disconto kan namelijk door aanpassing van de beleggingsmix onmiddellijk worden verhoogd, waardoor de dekkingsgraad zich direct herstelt. Immers de verplichtingen dalen door toepassing van het hogere disconto. Een pensioenfonds dat verkeert in een slechte situatie zou dus toch indexaties overeind kunnen houden via een verschuiving in de beleggingsmix van obligaties naar aandelen. Omdat de hersteltermijn en het beleid ten aanzien van egalisatiereserves ertoe leiden dat deze extra risico’s zich pas op termijn manifesteren, komen zij met name terecht bij de jongere deelnemers.

Communicatie over waarde en risico’s van pensioenen essentieel

In hoeverre deze drie factoren daadwerkelijk tot onevenwichtige verdelingseffecten leiden is op dit moment moeilijk te vast te stellen. Veel hangt van de invulling van het FTK, de governance van pensioenfondsen, de definitie van pensioenenaanspraken en de eisen rond communicatie van verwachtingen en risico’s van pensioenen. Heldere communicatie over de waarde en risico’s van pensioenaanspraken op fondsniveau en op individueel niveau is essentieel om pensioenen inzichtelijk te maken voor de deelnemers en om de prestaties van pensioenfondsen controleerbaar te maken voor deelnemers en toezichthouders. Ook op dit punt moeten nog belangrijke stappen worden gezet bij de uitwerking van het pensioenakkoord.

Bij de aanvullende pensioenen wordt de berekening nog gebaseerd op het huidige pensioencontract.

De verdelingseffecten kunnen niet afgelezen worden uit de vergelijking van het nieuwe pensioencontract met voortzetting van een nominaal contract dat onder het nieuwe (andere) FTK1 valt. Die vergelijking, zoals te vinden in de bijlage bij het STAR-advies, geeft hoogstens een indicatie van het verschil tussen voortzetting van een regeling onder het nieuwe FTK2 en sluiting van een regeling die vervolgens onder FTK1 blijft, waarbij in FTK1 ook wordt gerekend met hogere variabiliteit van de rendementen, waardoor bij dezelfde zekerheidsmaat van 97,5% hogere buffers nodig zijn.

In extreme tijden van gestreste markten is het mogelijk om van marktwaarde af te wijken, wanneer men ervan overtuigd is dat de markten de verkeerde prijs aangeven.

Ook is niet duidelijk wat de relatie is met de parameters die thans zijn vastgesteld n.a.v. het advies van de commissie Don. Deze parameters hebben betrekking op de te verwachte rendementen ten behoeve van de continuïteitsanalyse op lange termijn en stellen grenzen aan de uiterste (maximale) waarden. Dat komt niet noodzakelijk overeen met de realistische marktprijzen die horen bij een bepaalde beleggingsmix van pensioenfondsen, laat staan met een prudente interpretatie daarvan.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32043-44.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.